El artículo 34 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, prevé la posibilidad de implantar, con carácter general o particular, el régimen de autoliquidación del Impuesto. La disposición final tercera de la Ley 26/2014, de 27 de noviembre, por la que se modifican la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y otras normas tributarias, modifica la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, dando nueva redacción a la disposición adicional segunda de la Ley 29/1987. El fundamento principal de esta nueva disposición se encuentra en la necesidad de introducir una serie de reglas que permitan la equiparación del tratamiento en el Impuesto en las situaciones discriminatorias señaladas por el Tribunal de Justicia de la Unión Europea en su Sentencia de 3 de septiembre de 2014. De forma adicional en el apartado dos de esta disposición adicional segunda de la Ley del Impuesto sobre Sucesiones y Donaciones, se regula la obligación de autoliquidar el Impuesto en aquellos casos en los que los contribuyentes deban cumplimentar sus obligaciones por este Impuesto a la Administración Tributaria del Estado.

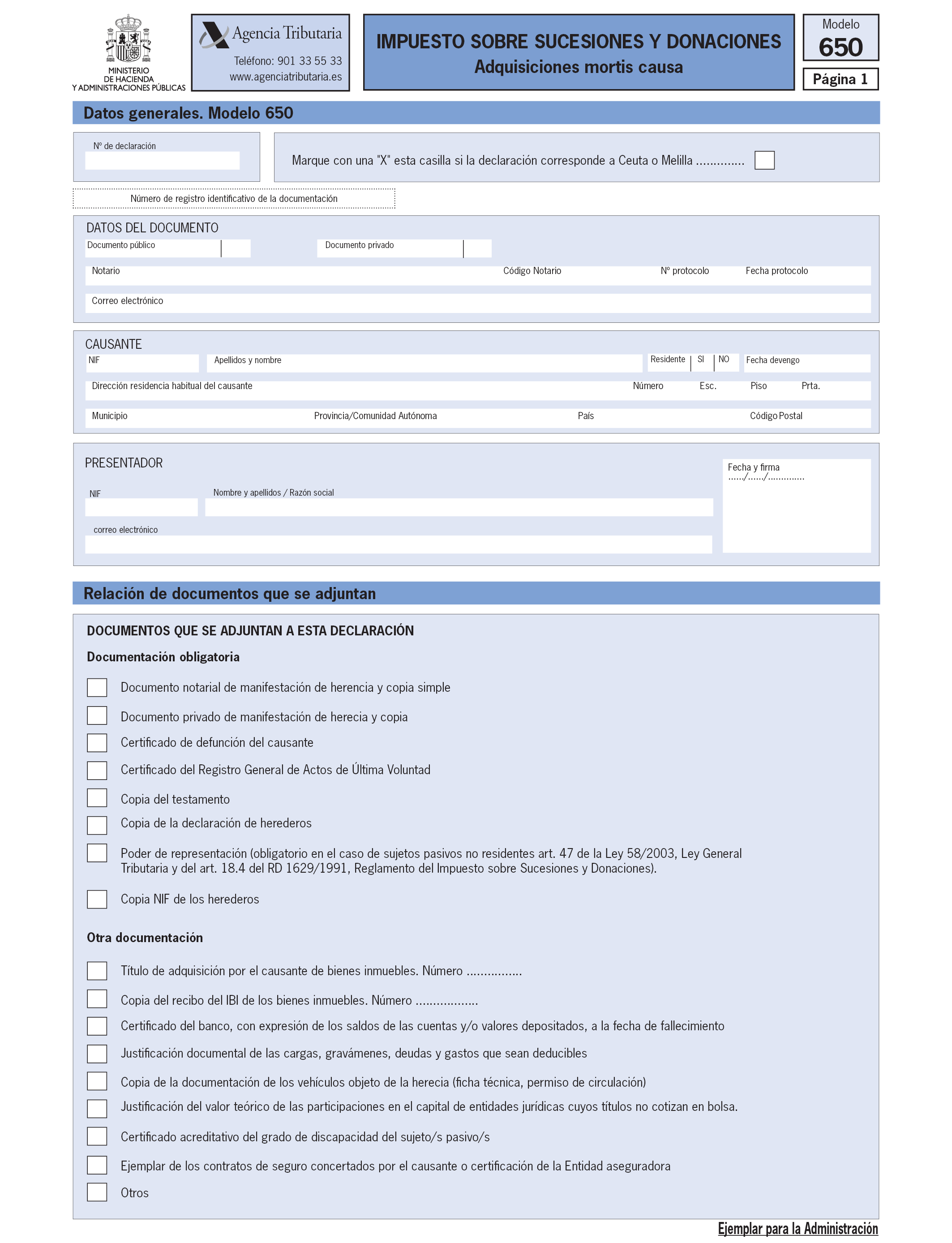

Del mismo modo el apartado Dos de la disposición adicional segunda de la Ley 29/1987, de 18 de diciembre, y el artículo 87 del Reglamento del Impuesto sobre Sucesiones y Donaciones, aprobado mediante Real Decreto 1629/1991, de 8 de noviembre, establecen que junto con la autoliquidación del Impuesto se debe acompañar el documento o declaración en el que se contenga o se constate el hecho imponible, así como la documentación a que se refiere el artículo 66 del Reglamento del Impuesto sobre Sucesiones y Donaciones.

Por otra parte, el artículo 11 de la Ley Orgánica 8/1980, de 22 de septiembre, de Financiación de las Comunidades Autónomas, determina en su letra d) que el Impuesto sobre Sucesiones y Donaciones puede ser cedido a las Comunidades Autónomas. Del mismo modo el artículo 25.1.c) de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, configuran el Impuesto sobre Sucesiones y Donaciones como uno de los tributos susceptibles de ser cedidos por el Estado a las Comunidades Autónomas, según la previsión contemplada en el artículo 157.1.a) de la Constitución, desarrollándose en los artículos 32 y 48 los aspectos relativos al alcance de la cesión y de las competencias normativas así como otros aspectos gestores del tributo. Entre éstos cabe citar la previsión legal de asumir por parte de las Comunidades Autónomas, por delegación del Estado, competencias en materia de gestión, recaudación e inspección y, fundamentalmente, la de adaptar los modelos de declaración aprobados por el Ministro de Economía y Hacienda en las materias propias de su competencia normativa.

La Orden de 7 de abril de 2000 por la que se aprueban los modelos 650, 652 y 651 de declaración-liquidación del Impuesto sobre Sucesiones y Donaciones, y se determinan el lugar, forma y plazos de presentación de los mismos, aprobó los modelos de declaración que su propio título recoge.

Actualmente todas las Comunidades Autónomas han ejercitado ya su competencia normativa en relación con este tributo y han adaptado los modelos de declaración aprobados por el Ministro de Economía y Hacienda a su propia normativa interna.

La Ley 58/2003, de 17 de diciembre, General Tributaria, siguiendo la previsión contenida en el artículo 45 de la Ley 30/1992, de 26 de noviembre, de Régimen Jurídico de la Administraciones Públicas y del Procedimiento Administrativo Común, establece en su artículo 96 que la Administración tributaria promoverá la utilización de las técnicas y medios electrónicos, informáticos y telemáticos necesarios para el desarrollo de su actividad y el ejercicio de sus competencias, y concreta que, cuando sea compatible con los medios técnicos de que disponga, los ciudadanos podrán relacionarse con ella para ejercer sus derechos y cumplir con sus obligaciones por medios telemáticos, con las garantías y requisitos previstos en cada procedimiento. También la Ley 11/2007, de 22 de junio de Acceso Electrónico de los Ciudadanos a los Servicios Públicos, consagra el derecho de los ciudadanos a la relación electrónica con las Administraciones, y establece a cargo de éstas la obligación correlativa de facilitarles el acceso a sus servicios por medios electrónicos. De acuerdo con la disposición adicional cuarta de esta ley, la aplicación del régimen de gestión electrónica establecido en su título tercero a los procedimientos de naturaleza tributaria se efectuará de conformidad con lo establecido en la normativa tributaria.

En este contexto normativo se requiere la aprobación de unos nuevos modelos de autoliquidación cuyo ámbito de aplicación queda reducido a los supuestos en los que el rendimiento del Impuesto sobre Sucesiones y Donaciones no estuviera cedido a ninguna Comunidad Autónoma, en virtud de lo dispuesto en el artículo 32 de la Ley 22/2009, de 18 de diciembre. Del mismo modo también se considera necesario habilitar la presentación electrónica voluntaria de los mismos para facilitar la gestión de Impuesto y adecuarlos a las mejoras técnicas que facilitan su presentación. El detalle de las novedades aprobadas en esta orden es el siguiente:

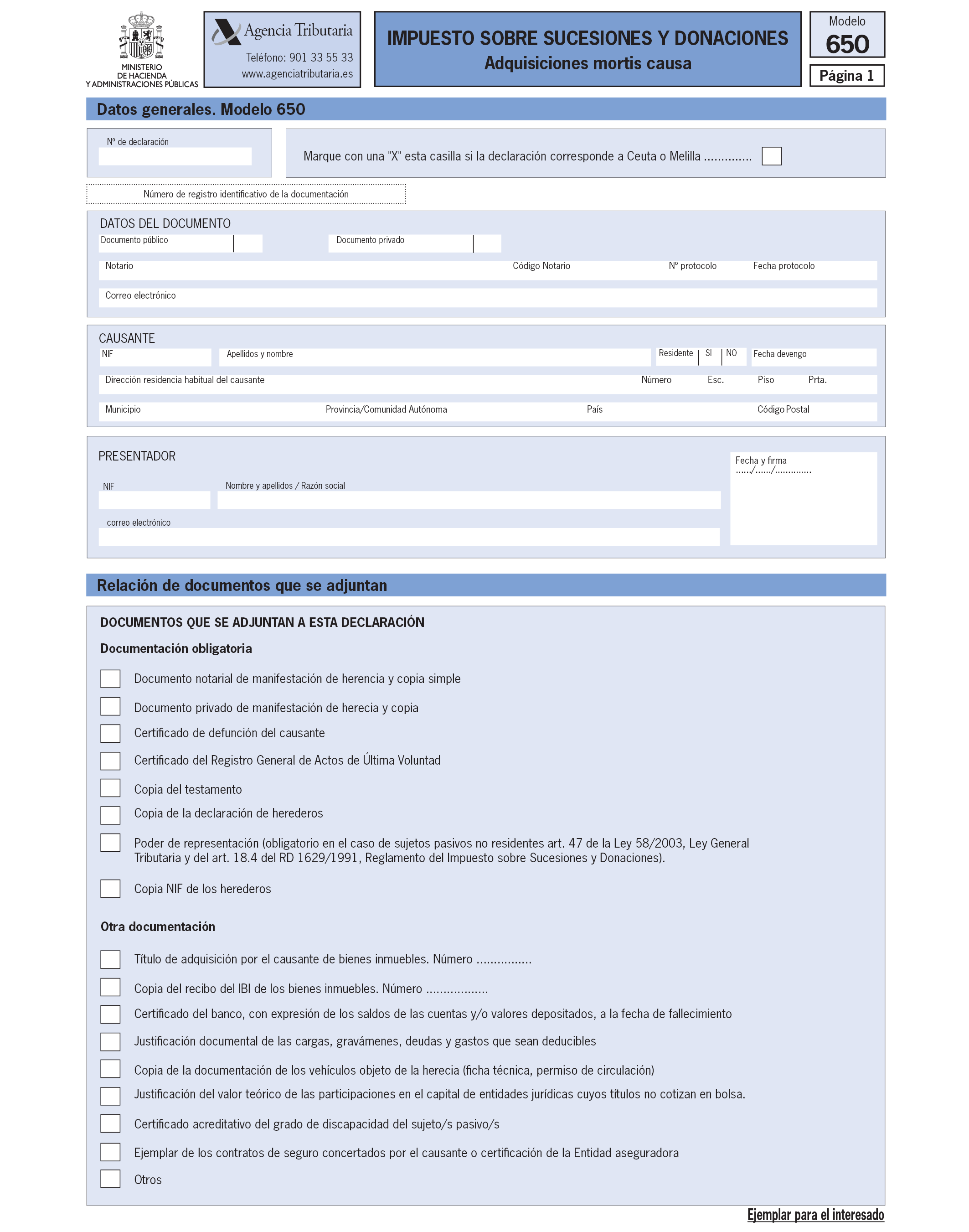

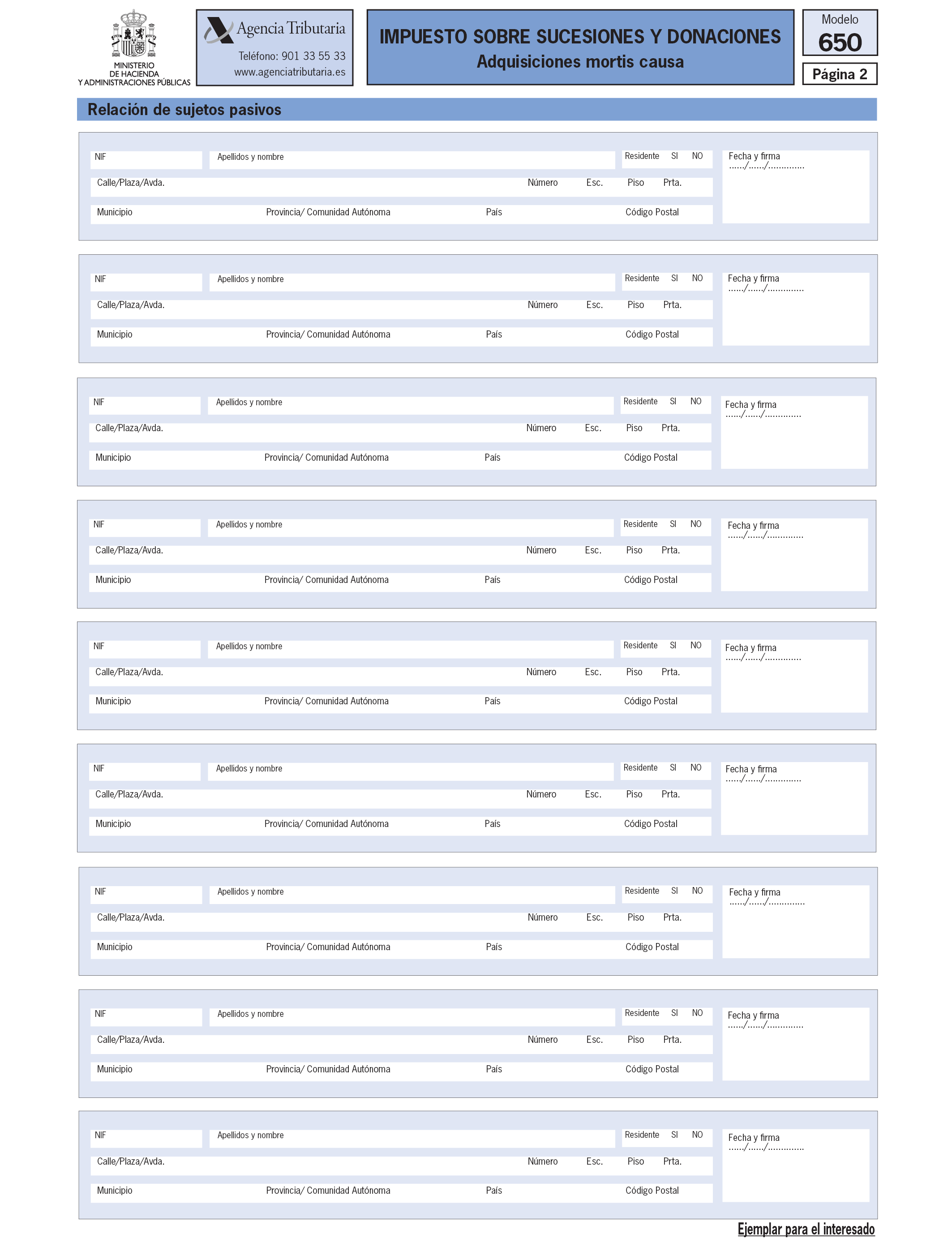

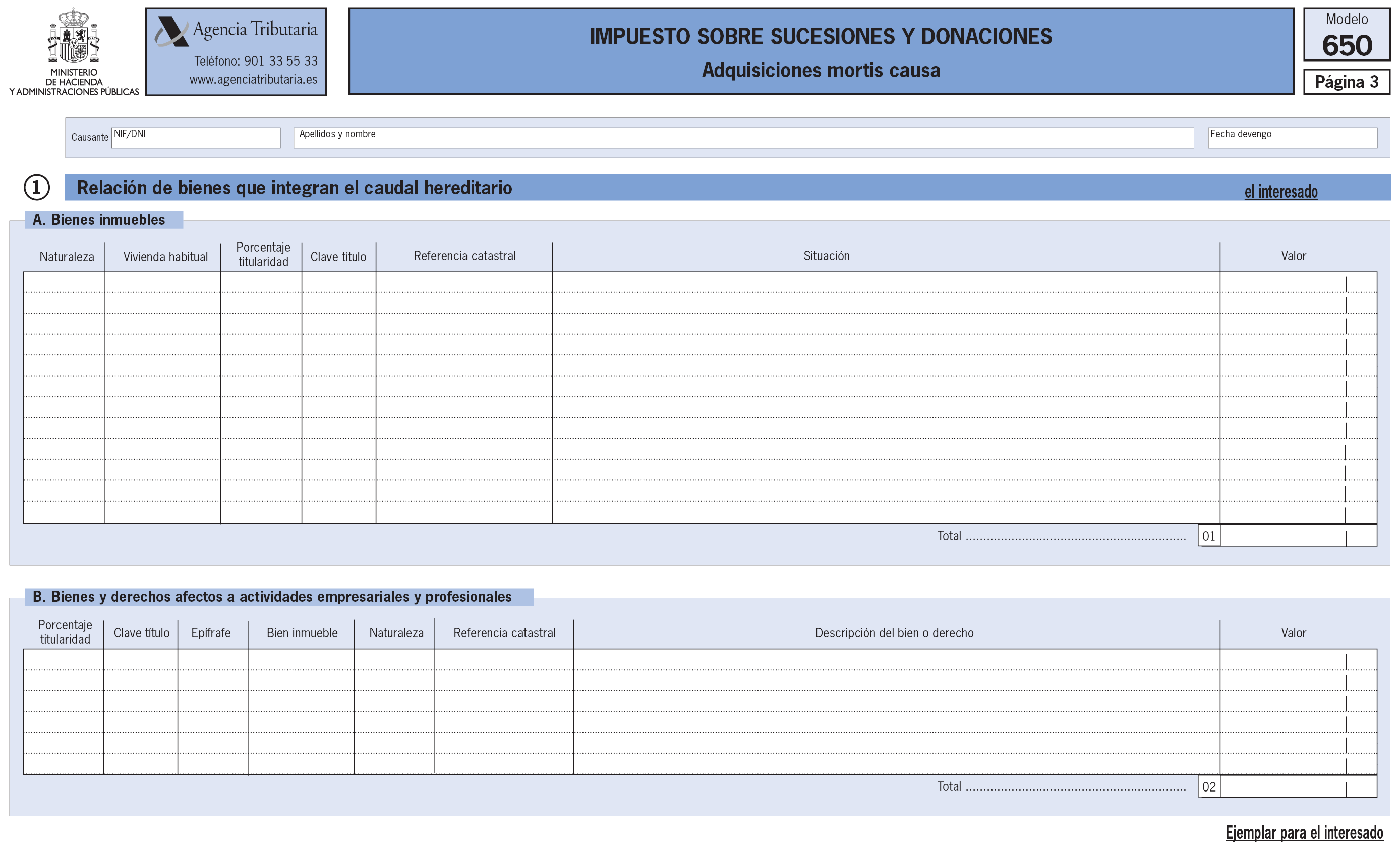

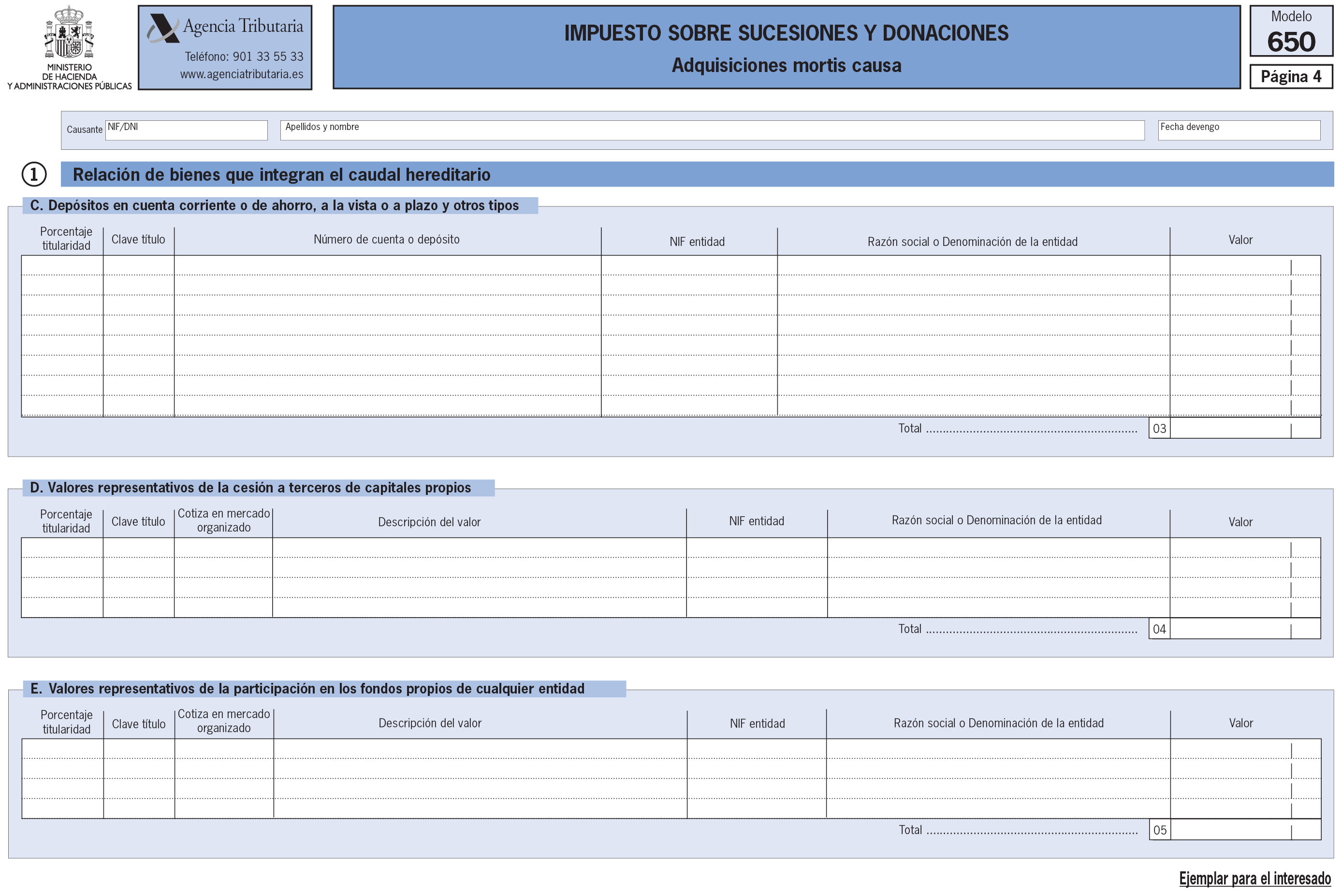

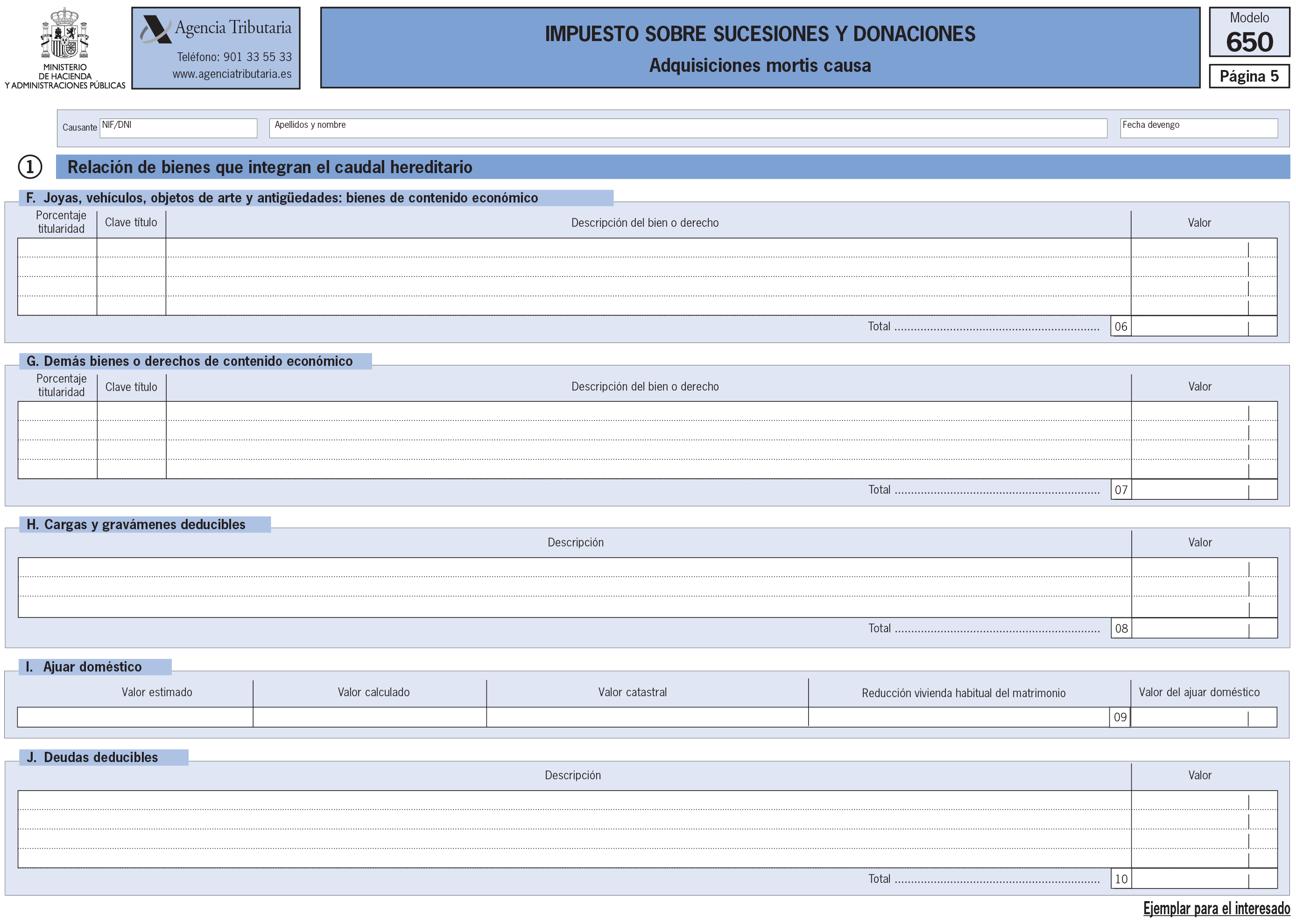

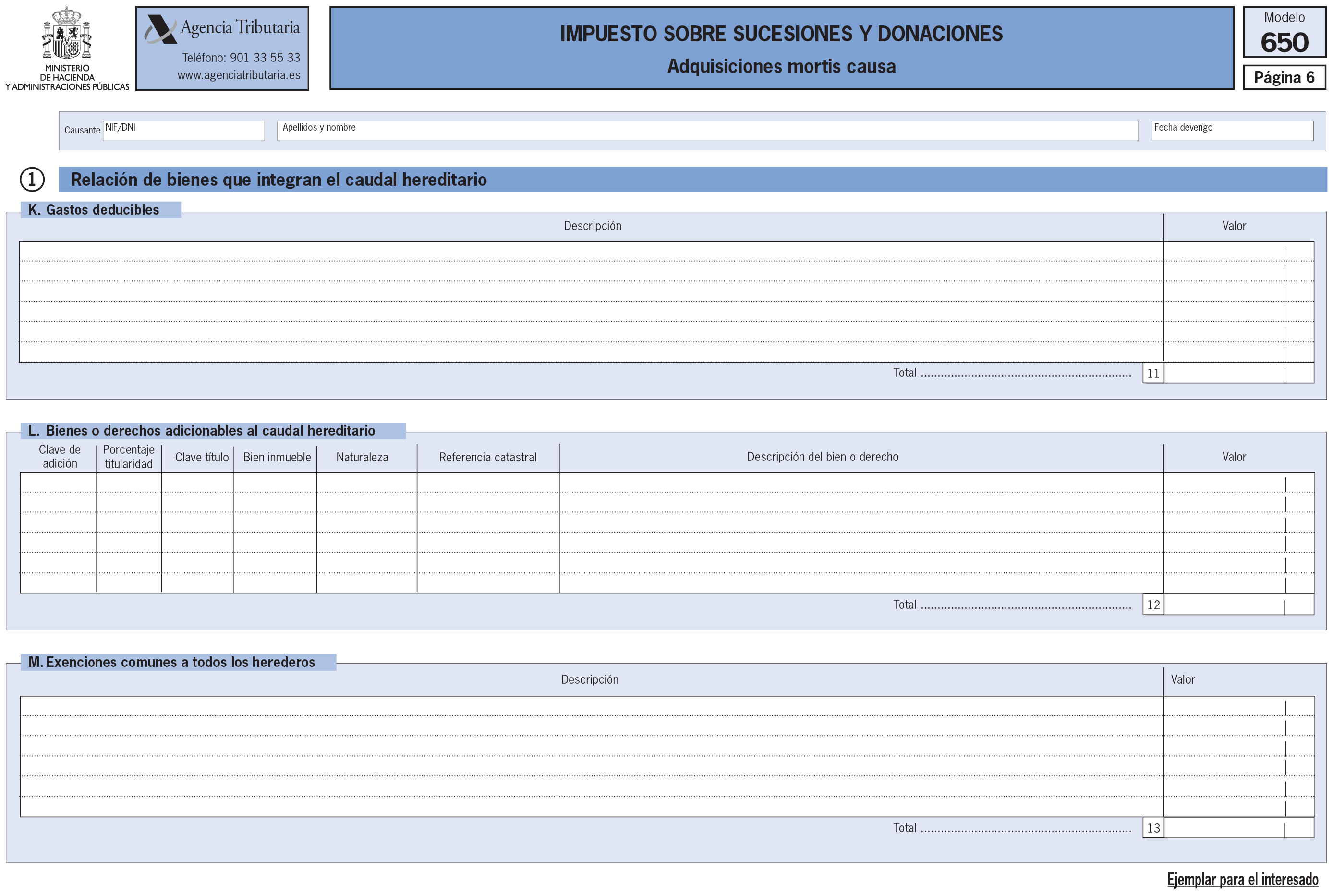

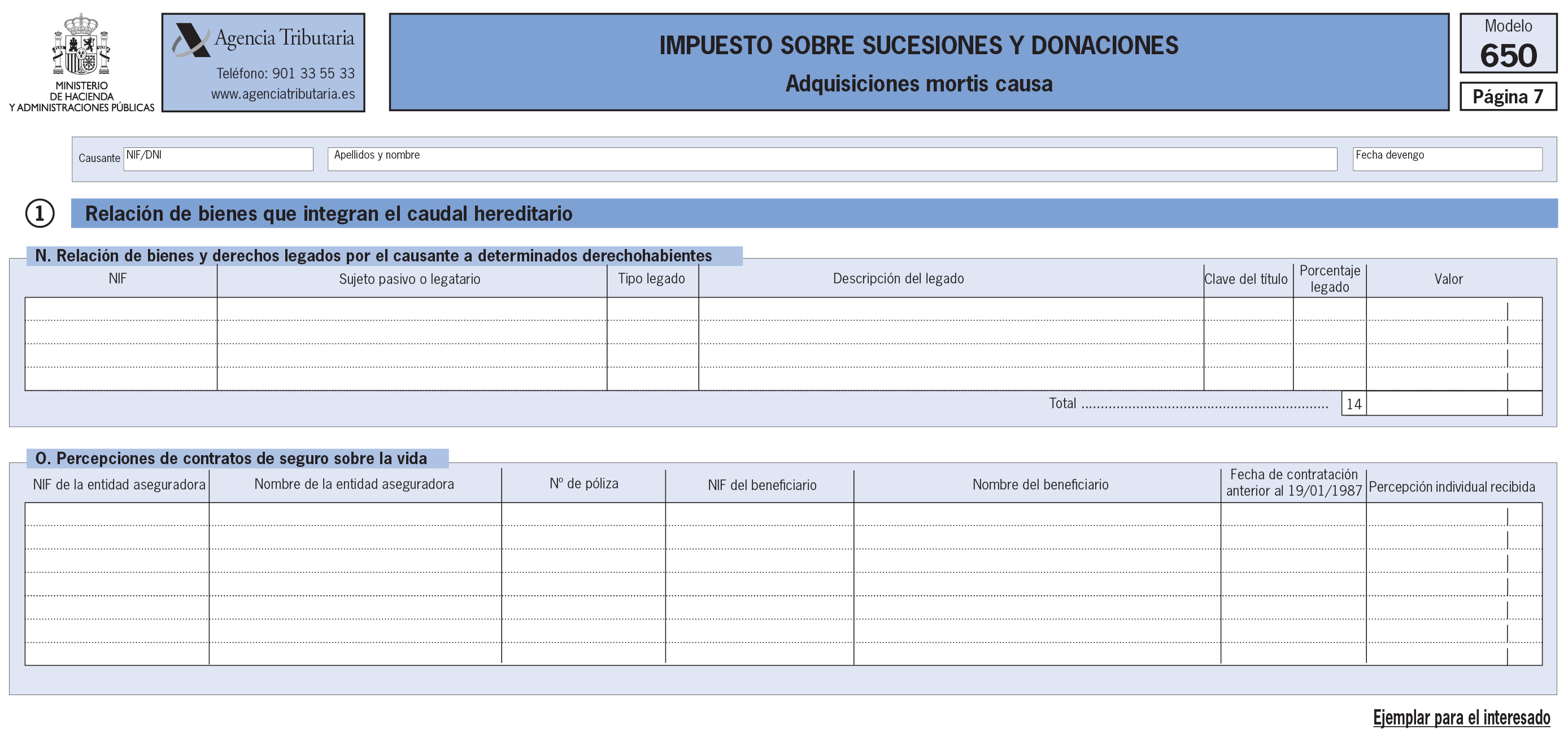

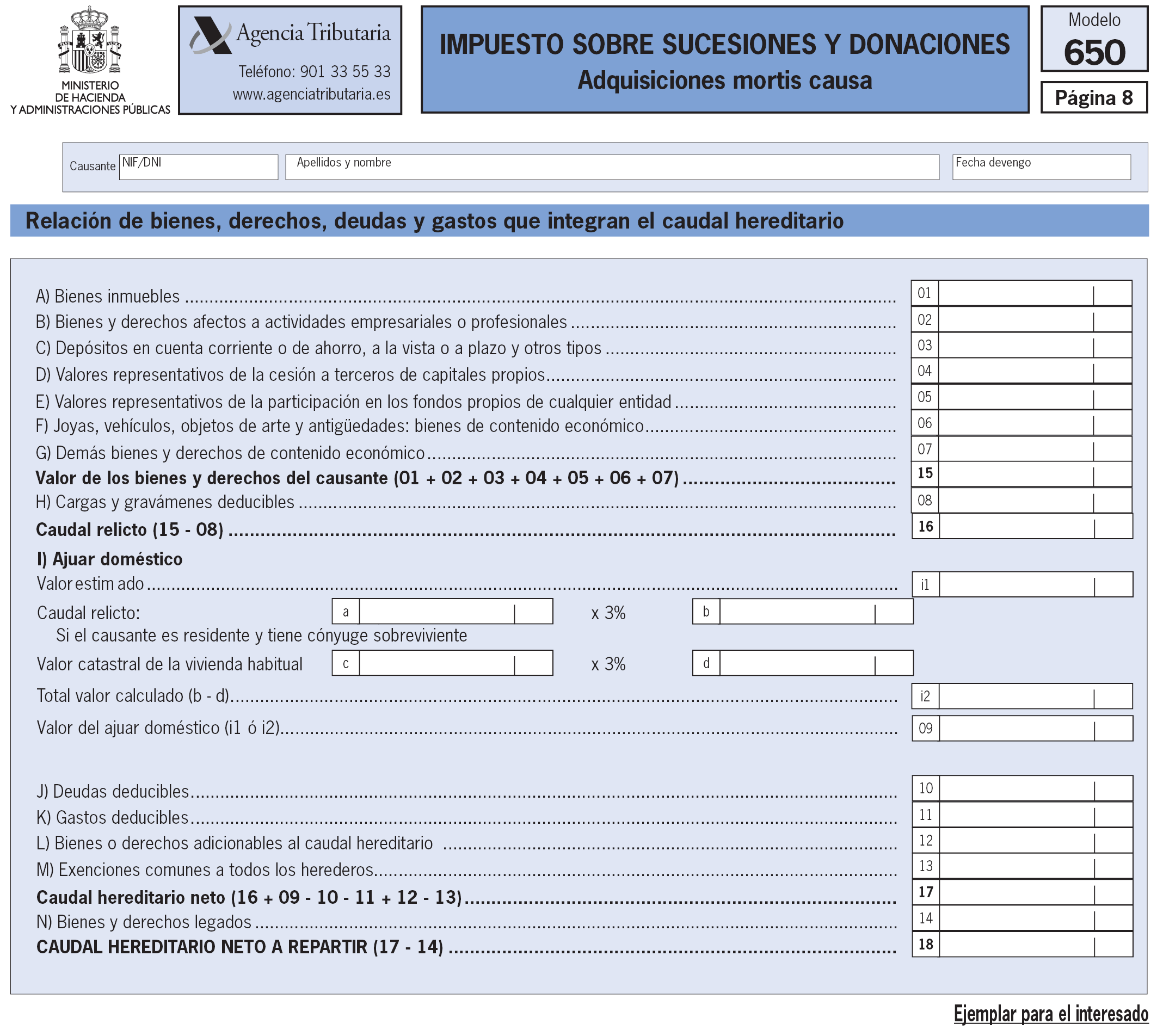

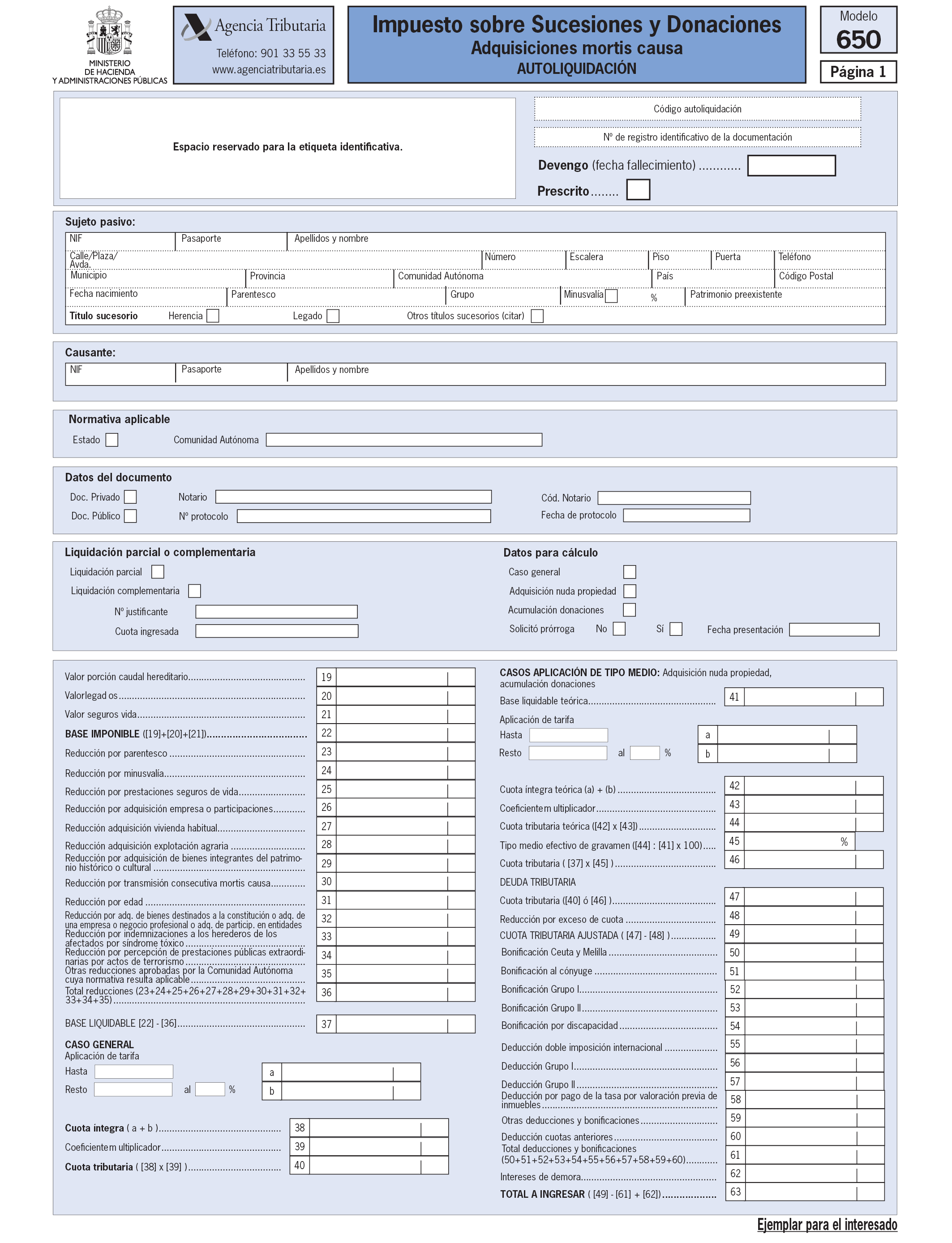

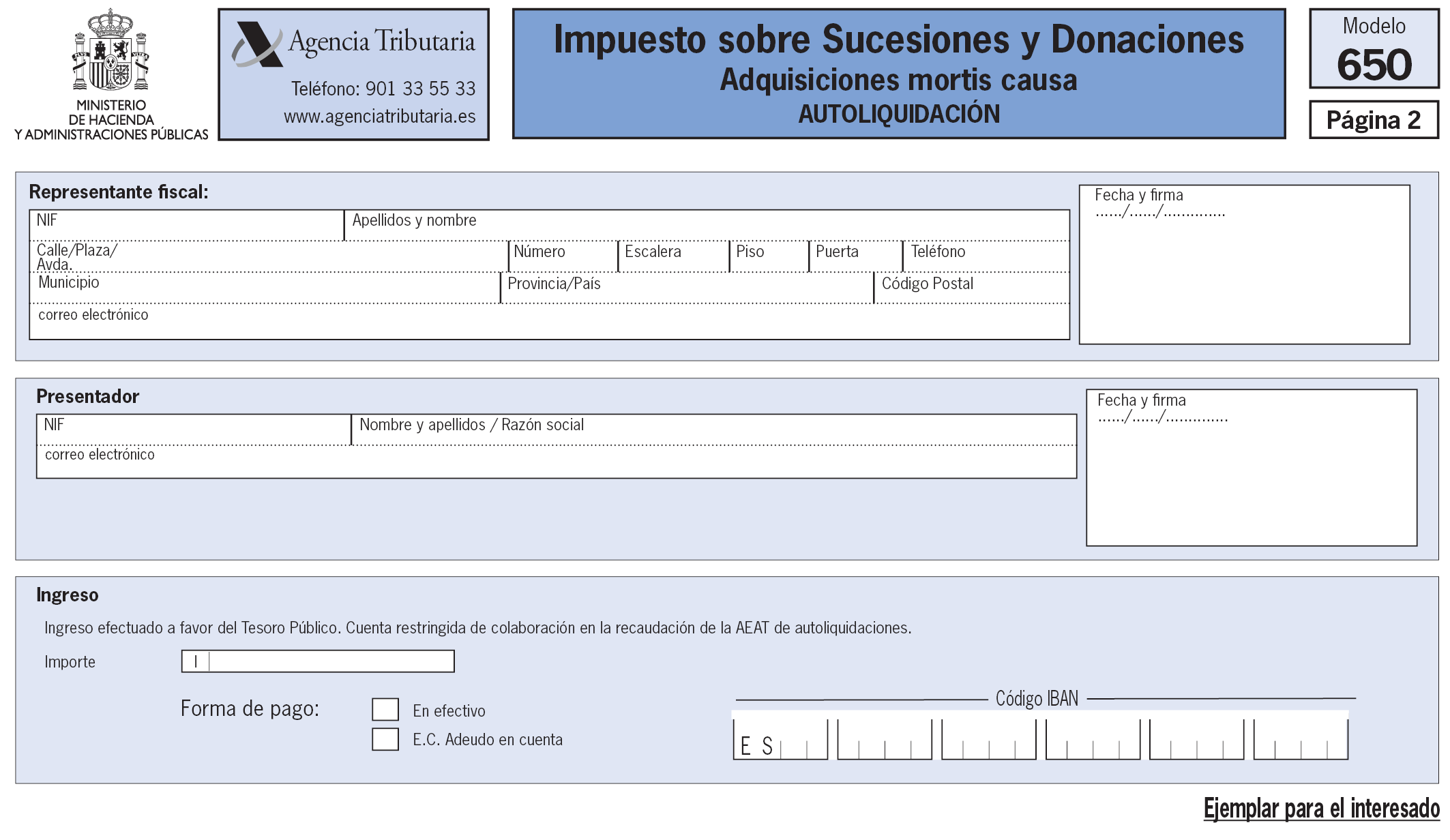

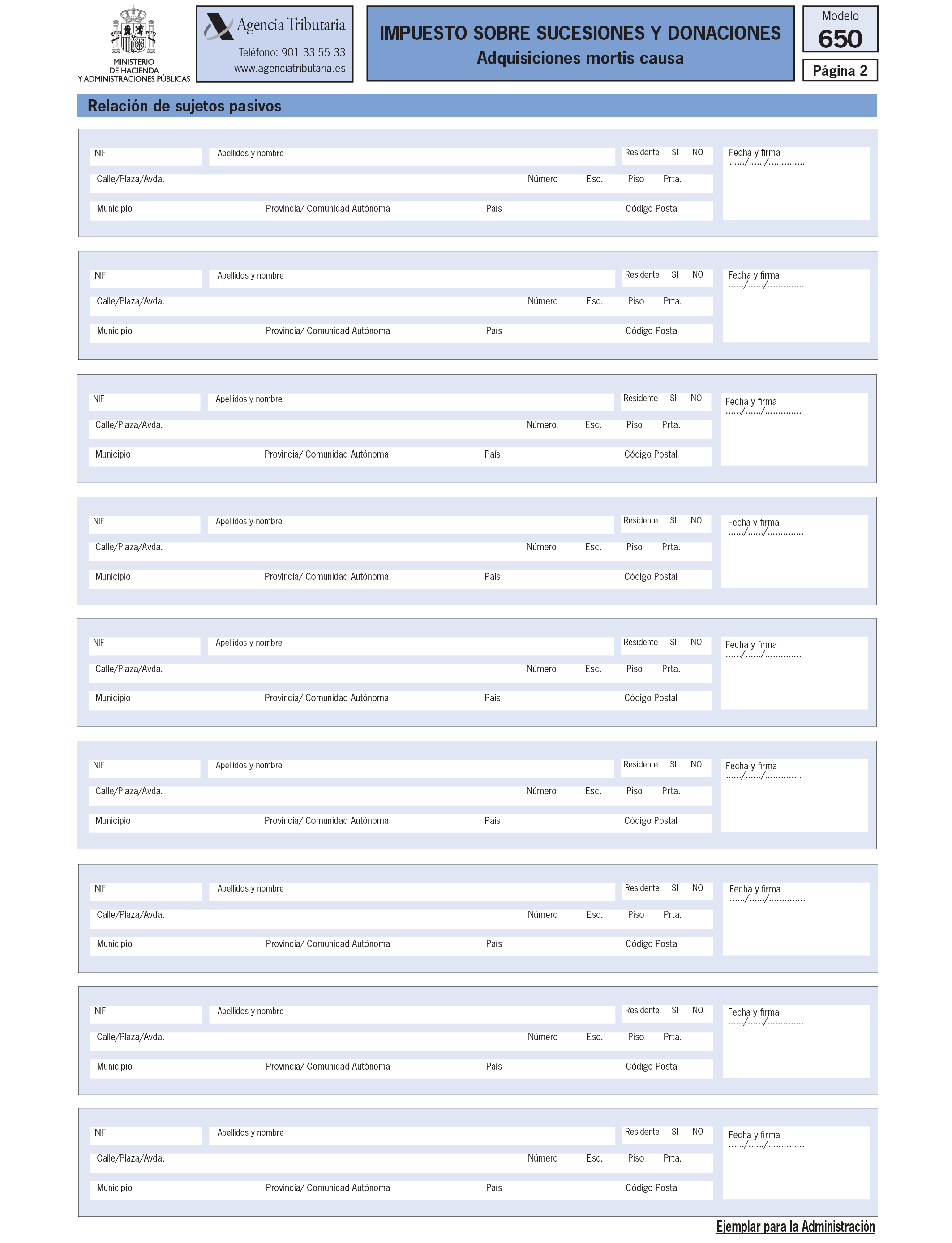

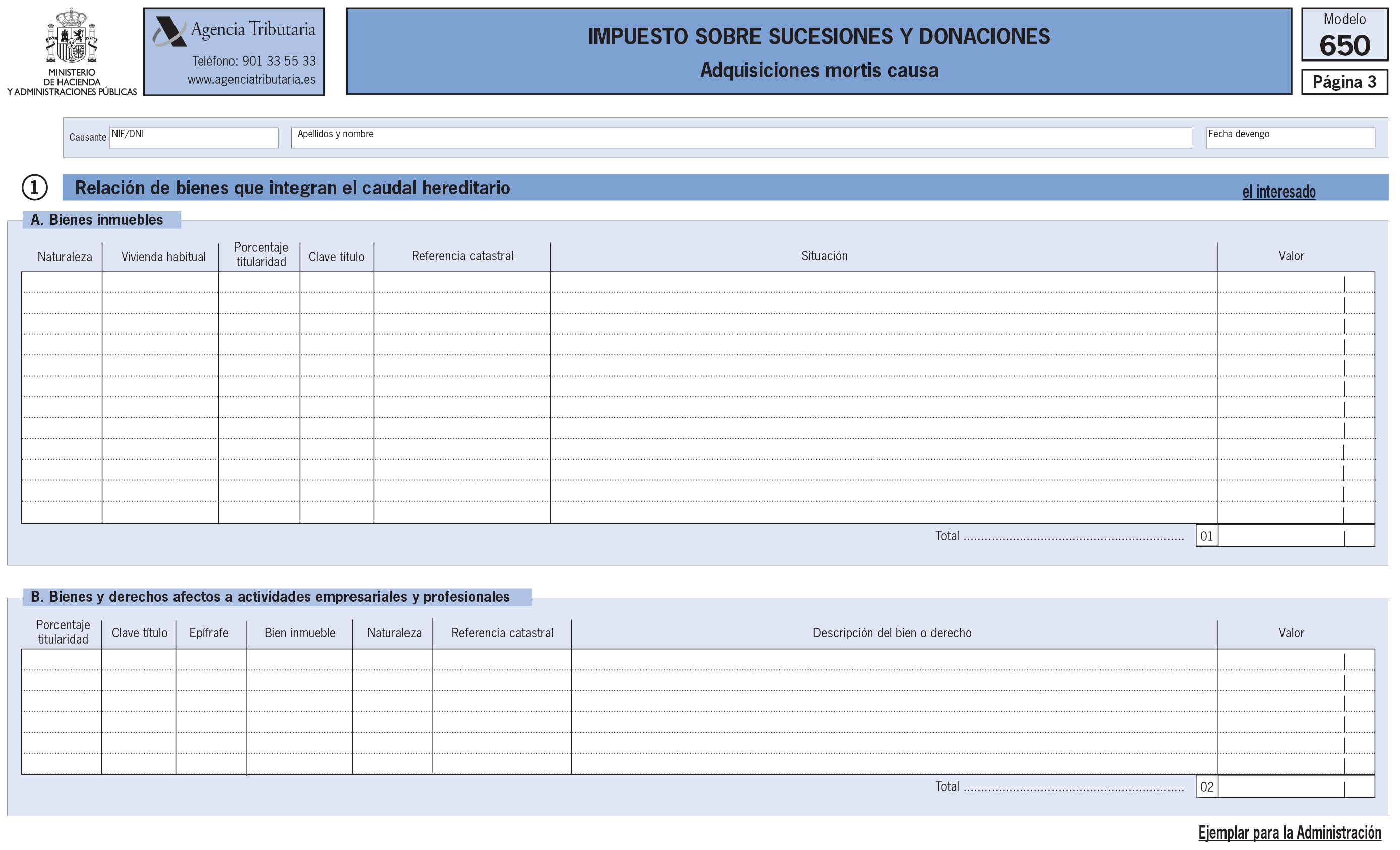

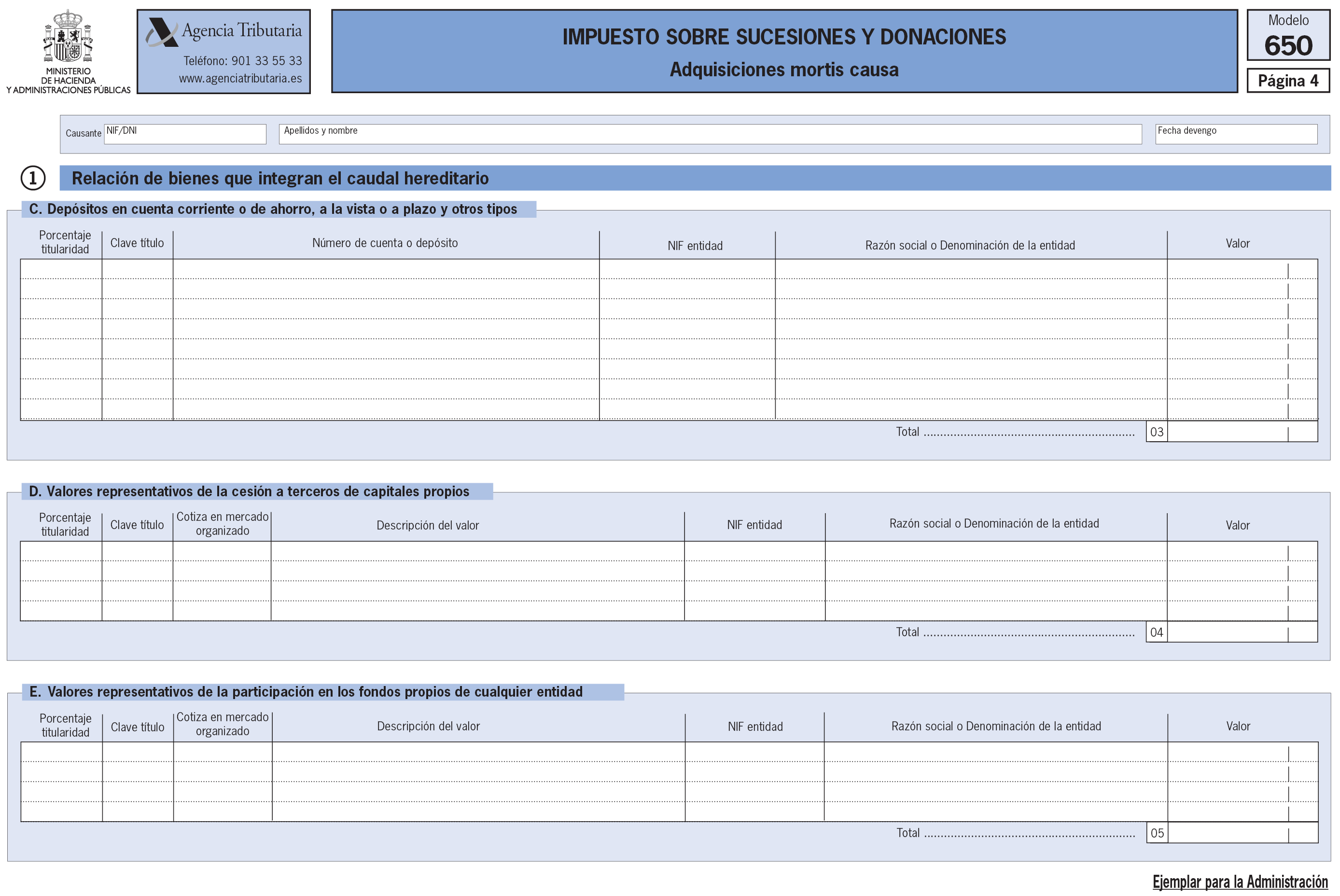

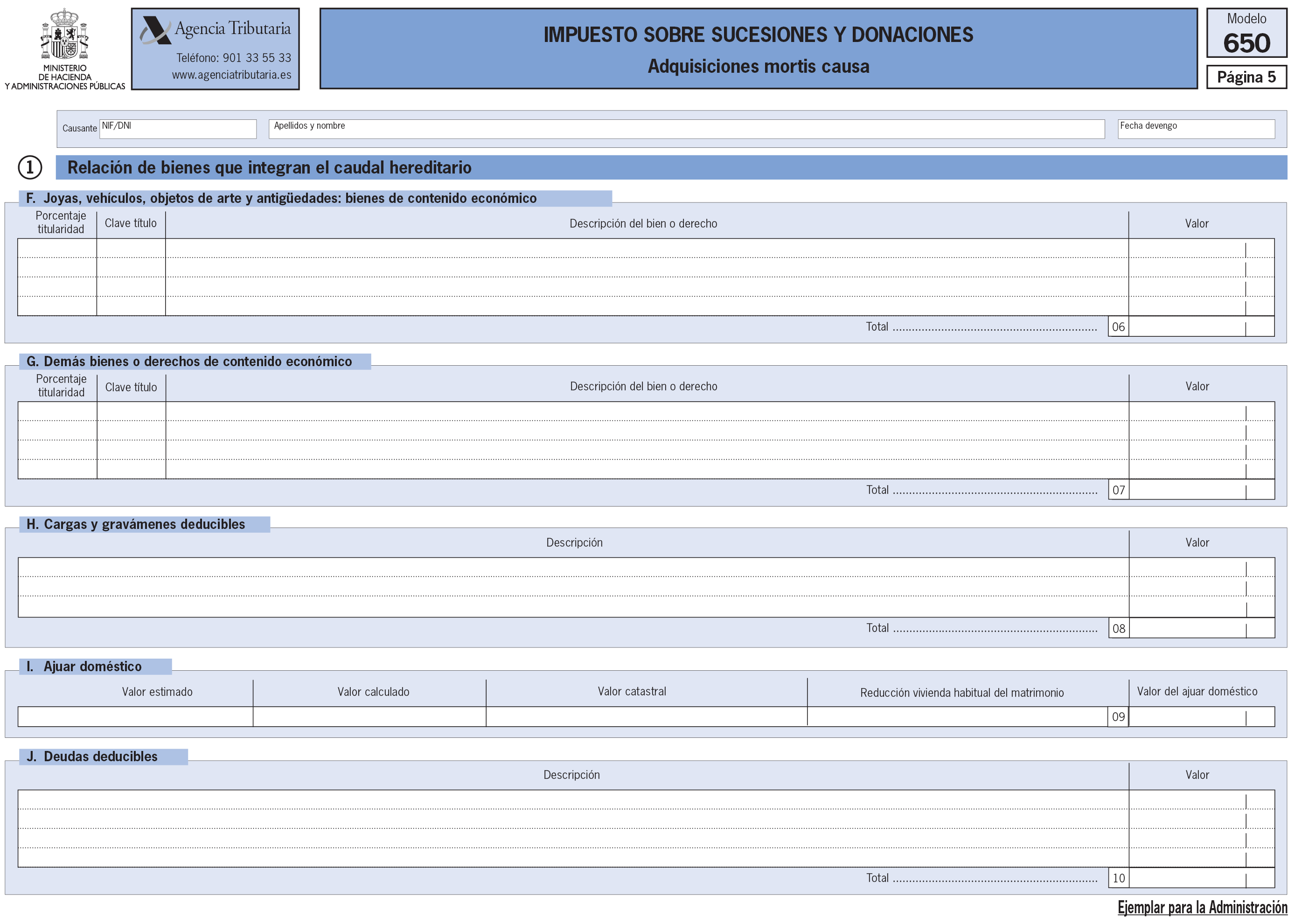

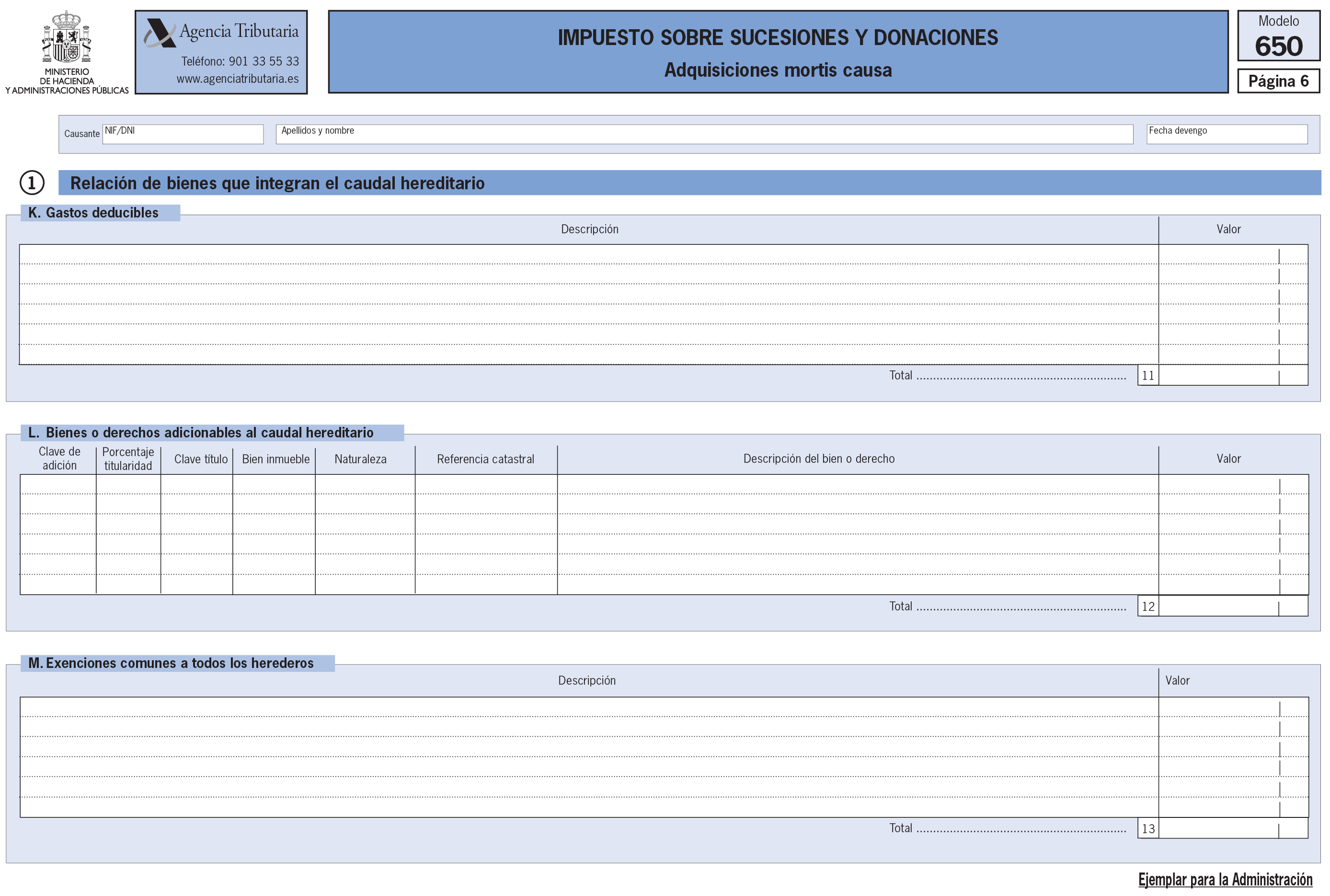

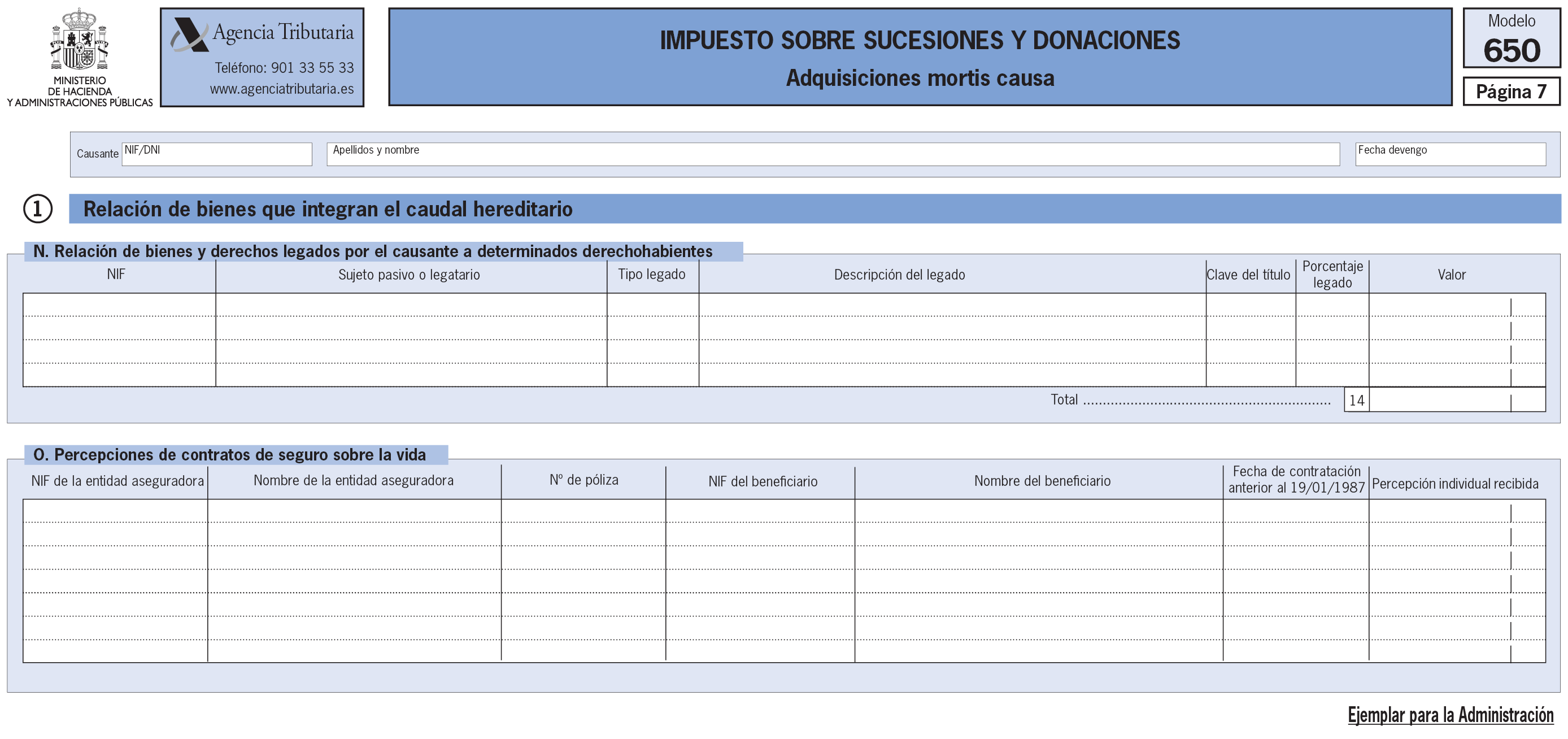

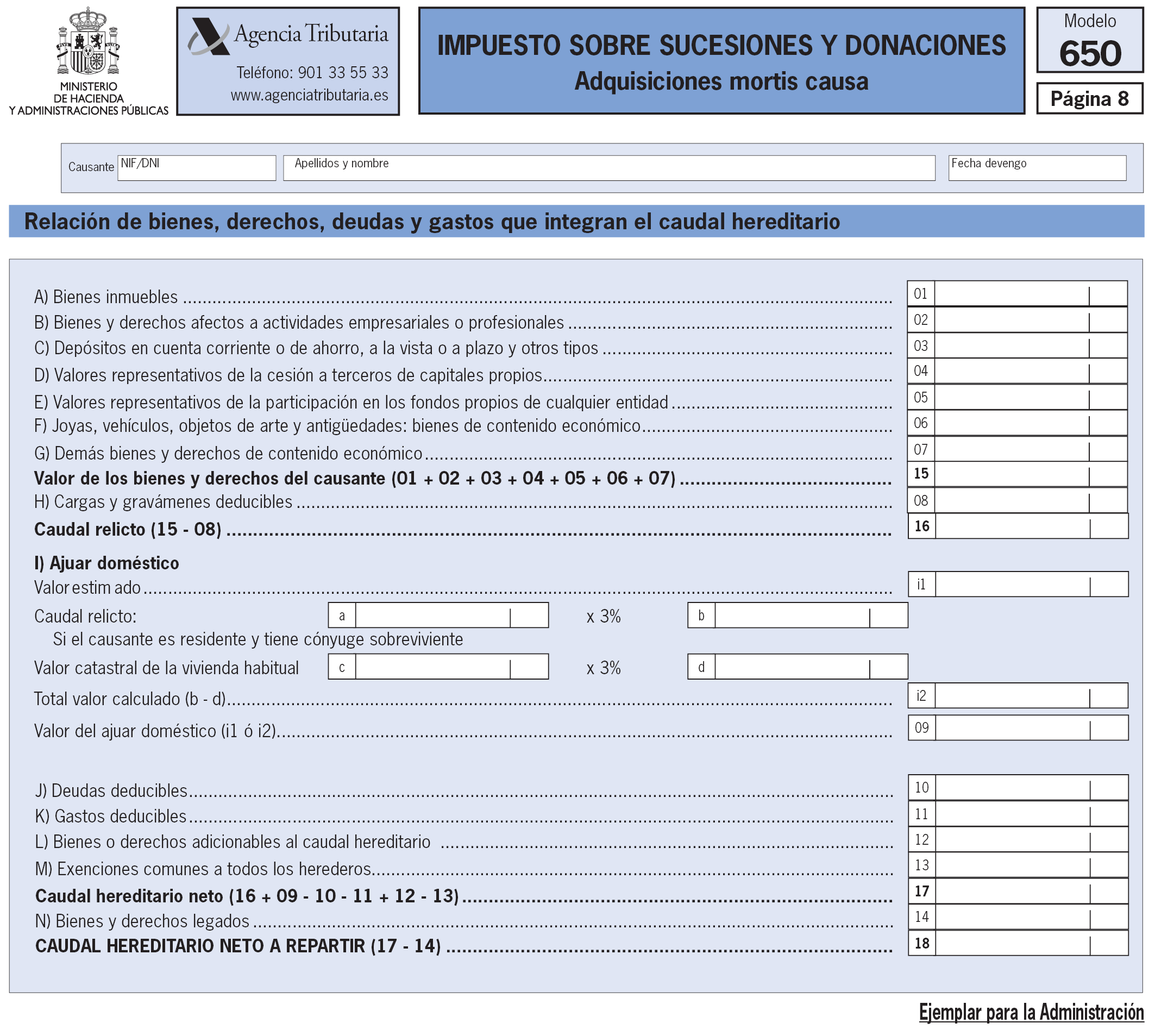

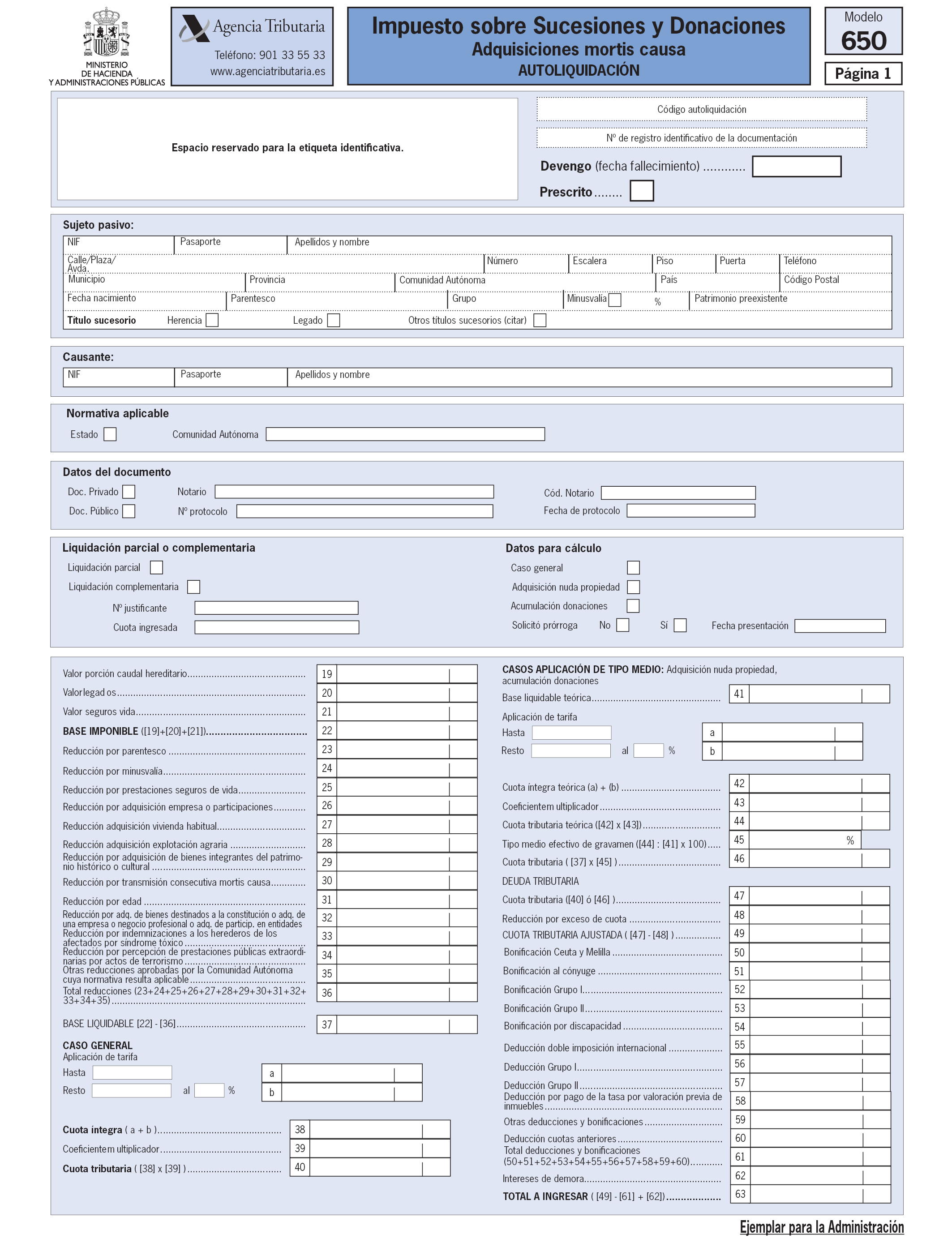

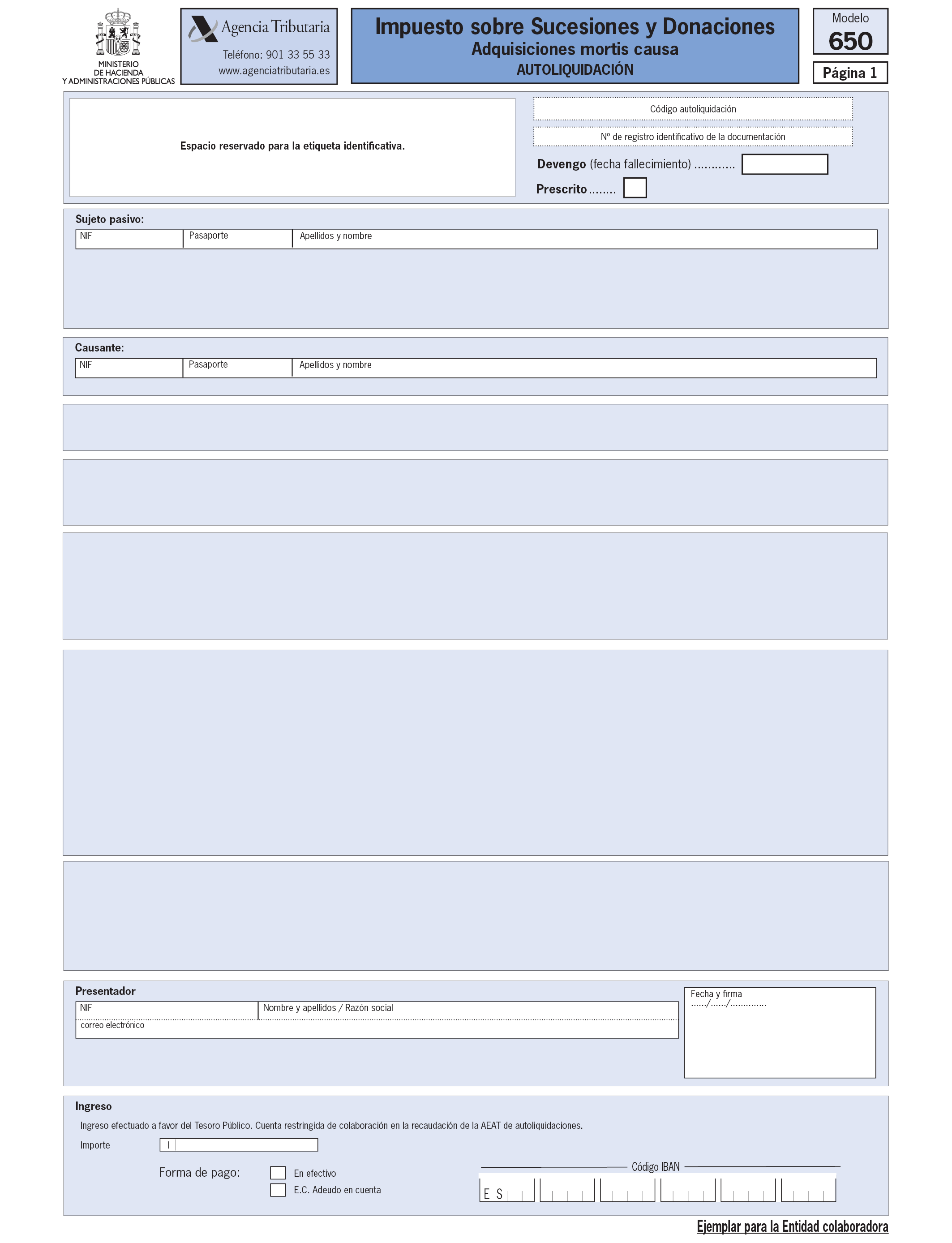

En primer lugar se aprueba el modelo de autoliquidación del Impuesto sobre Sucesiones y Donaciones para las adquisiciones «mortis causa», modelo 650 «Impuesto sobre Sucesiones y Donaciones. Adquisiciones “mortis causa”», desapareciendo por tanto la doble modalidad ordinaria y simplificada, y suprimiéndose en consecuencia el modelo 652, «Impuesto sobre Sucesiones y Donaciones. Adquisiciones “mortis causa”. Declaración simplificada». En este modelo 650 se incluye una relación de bienes que debe integrar el caudal hereditario, la autoliquidación correspondiente a cada sujeto pasivo, así como una hoja declarativa que relaciona a todos los interesados en la sucesión. En la relación de bienes se establecen apartados sucesivos relativos a cada tipo de bien, en los que los sujetos pasivos deberán especificar, dentro del apartado correspondiente, todos y cada uno de los bienes y derechos integrantes de la masa hereditaria.

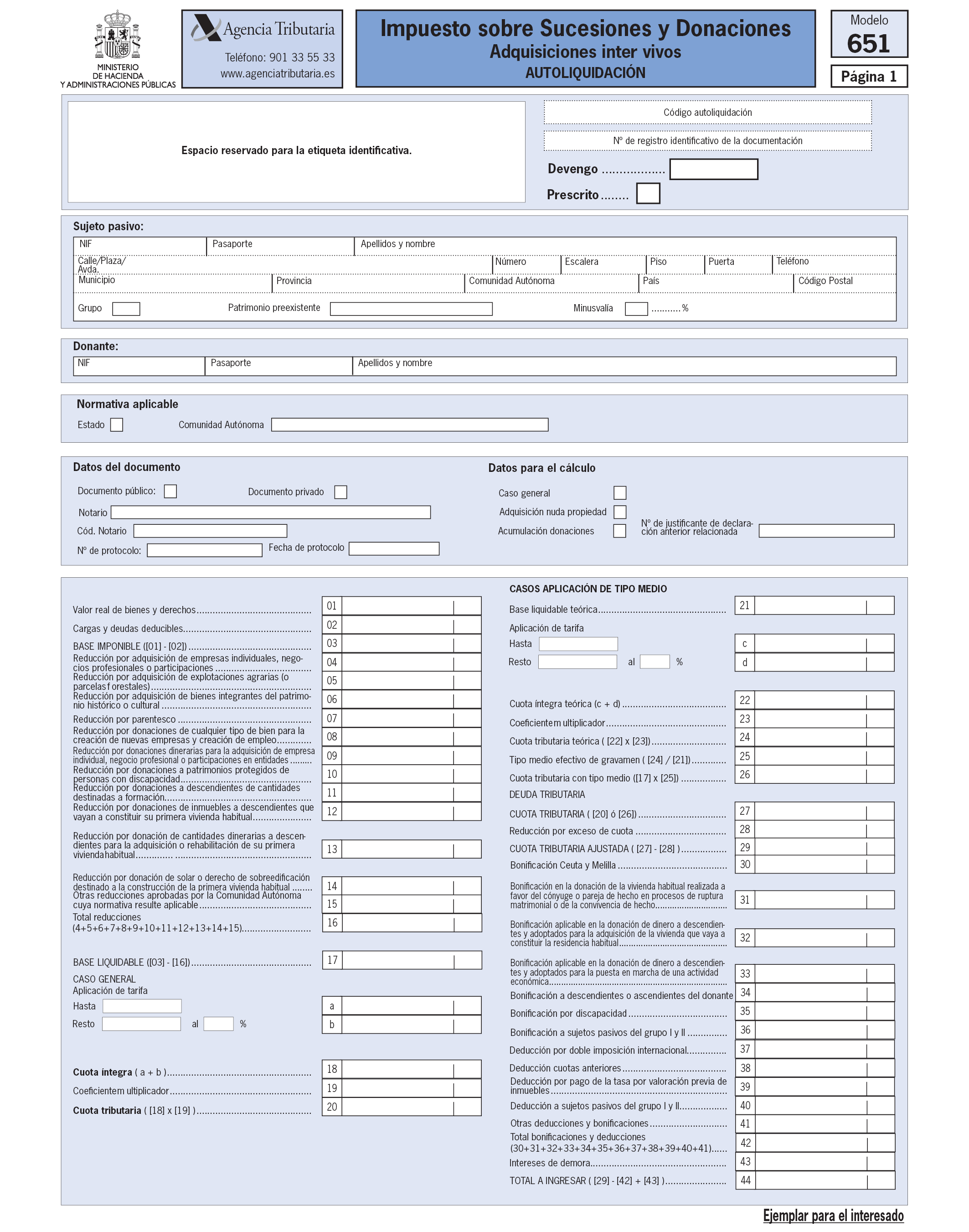

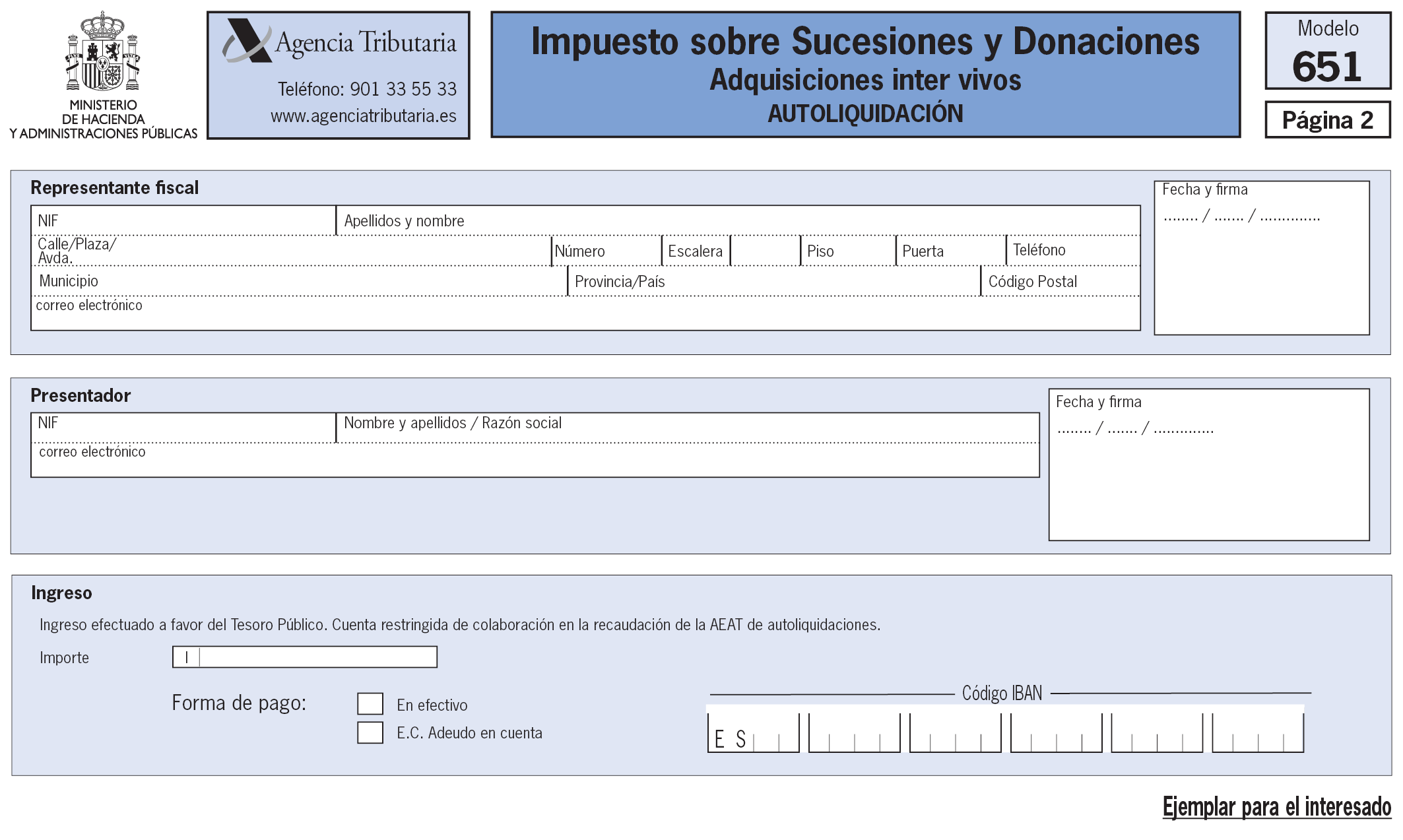

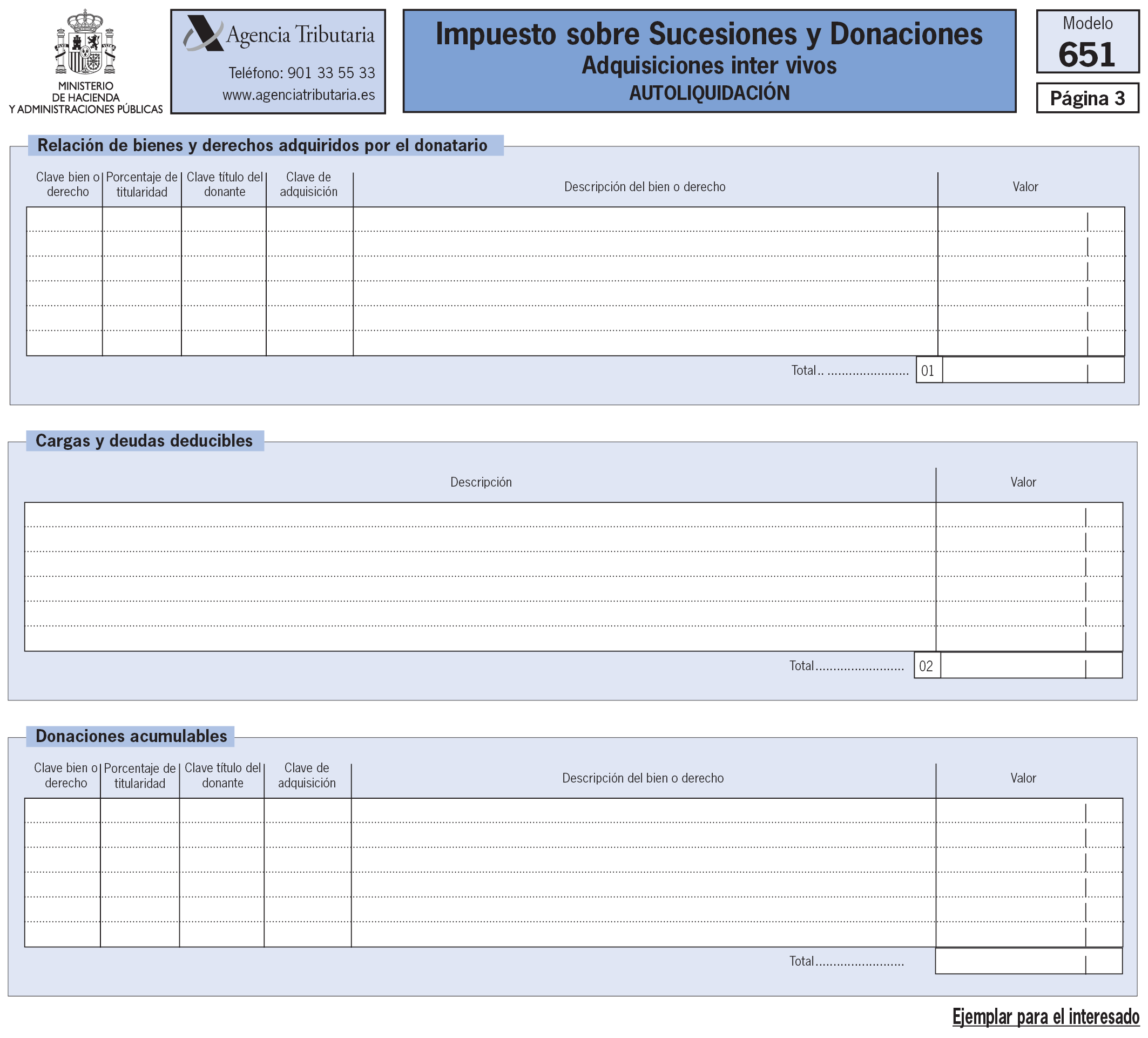

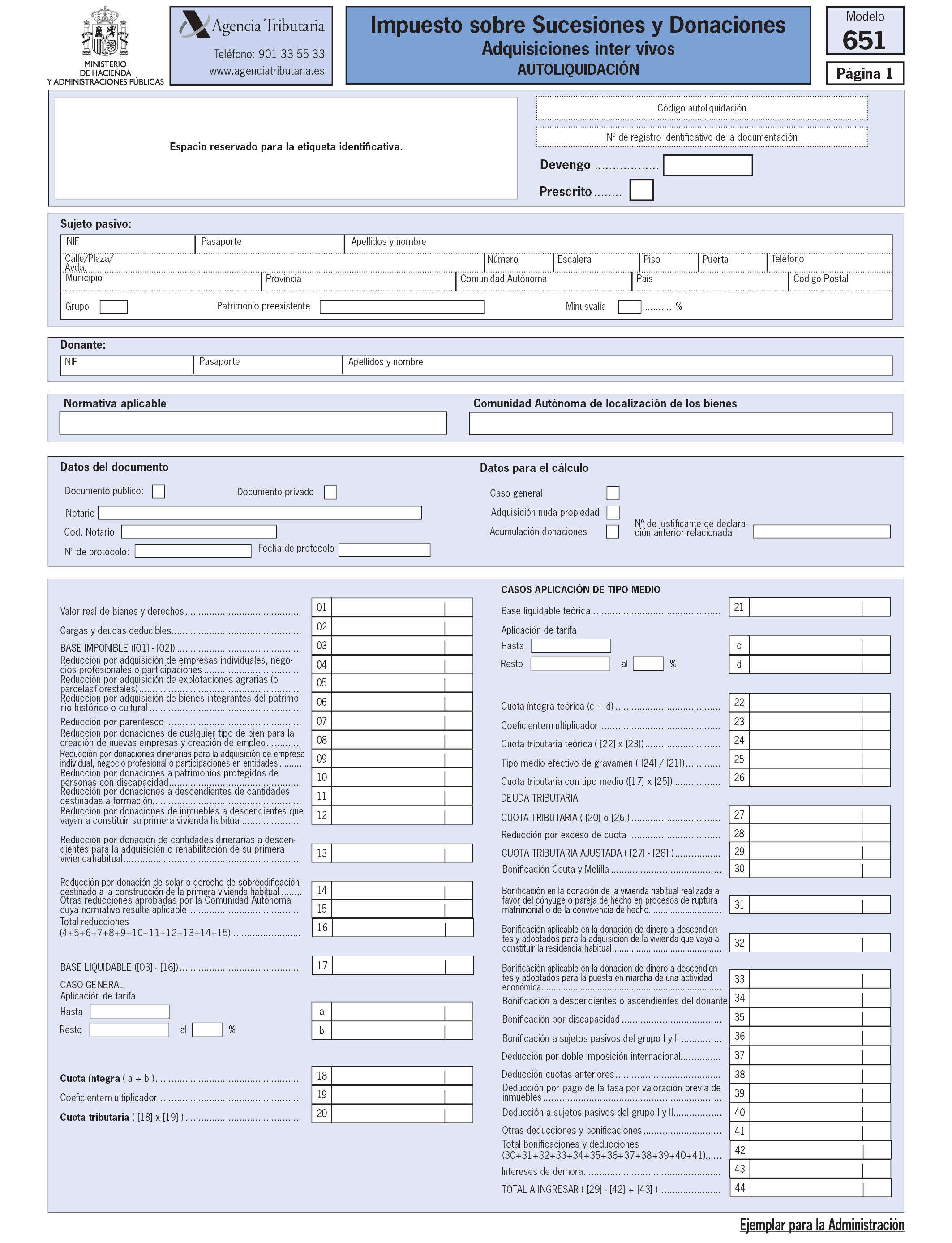

En segundo lugar se aprueba el Modelo 651 «Impuesto sobre Sucesiones y Donaciones. Adquisiciones “inter vivos”. Autoliquidación». Este modelo se utilizará para la autoliquidación de las adquisiciones de bienes y derechos por donación o cualquier otro negocio jurídico «inter vivos» a título gratuito.

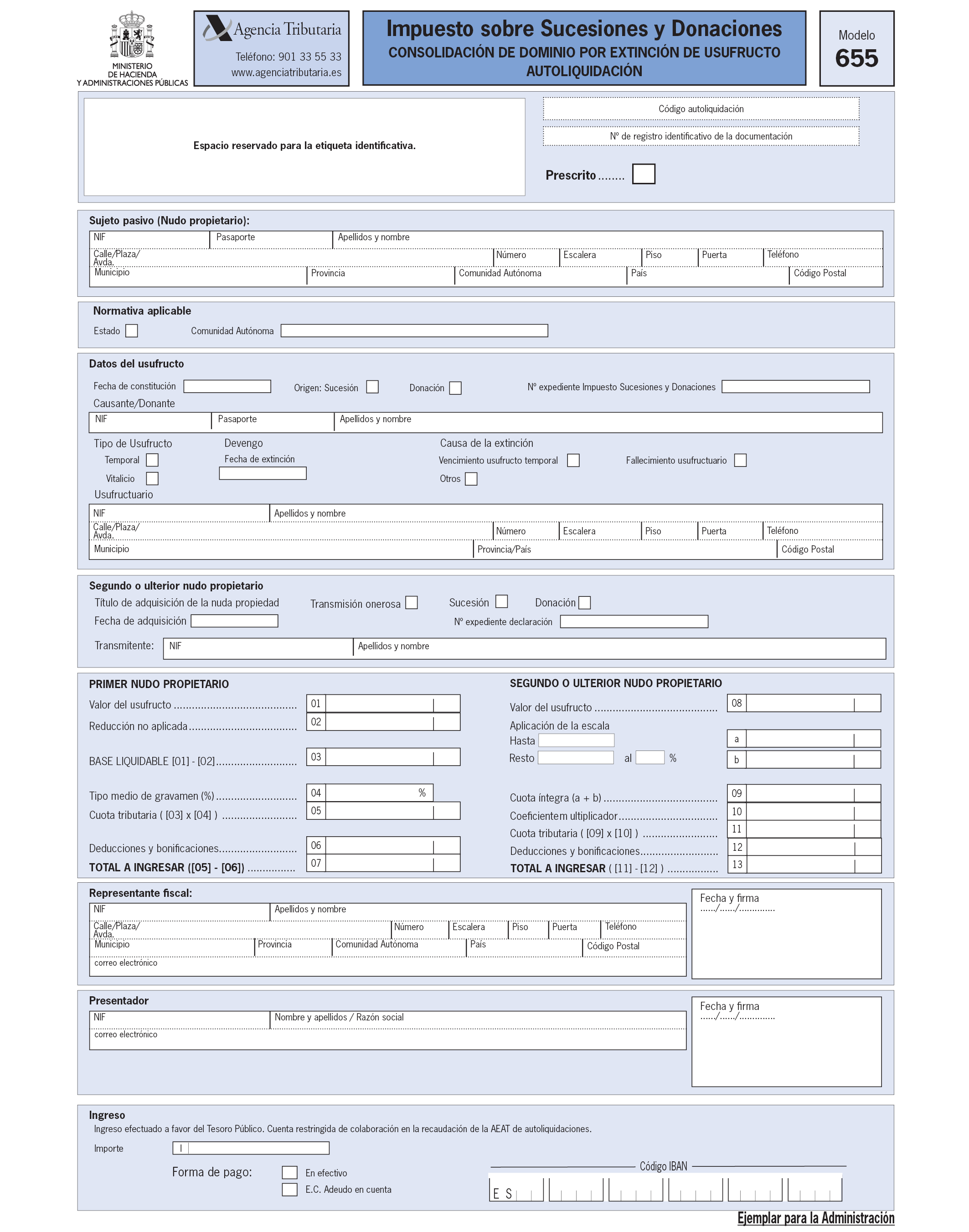

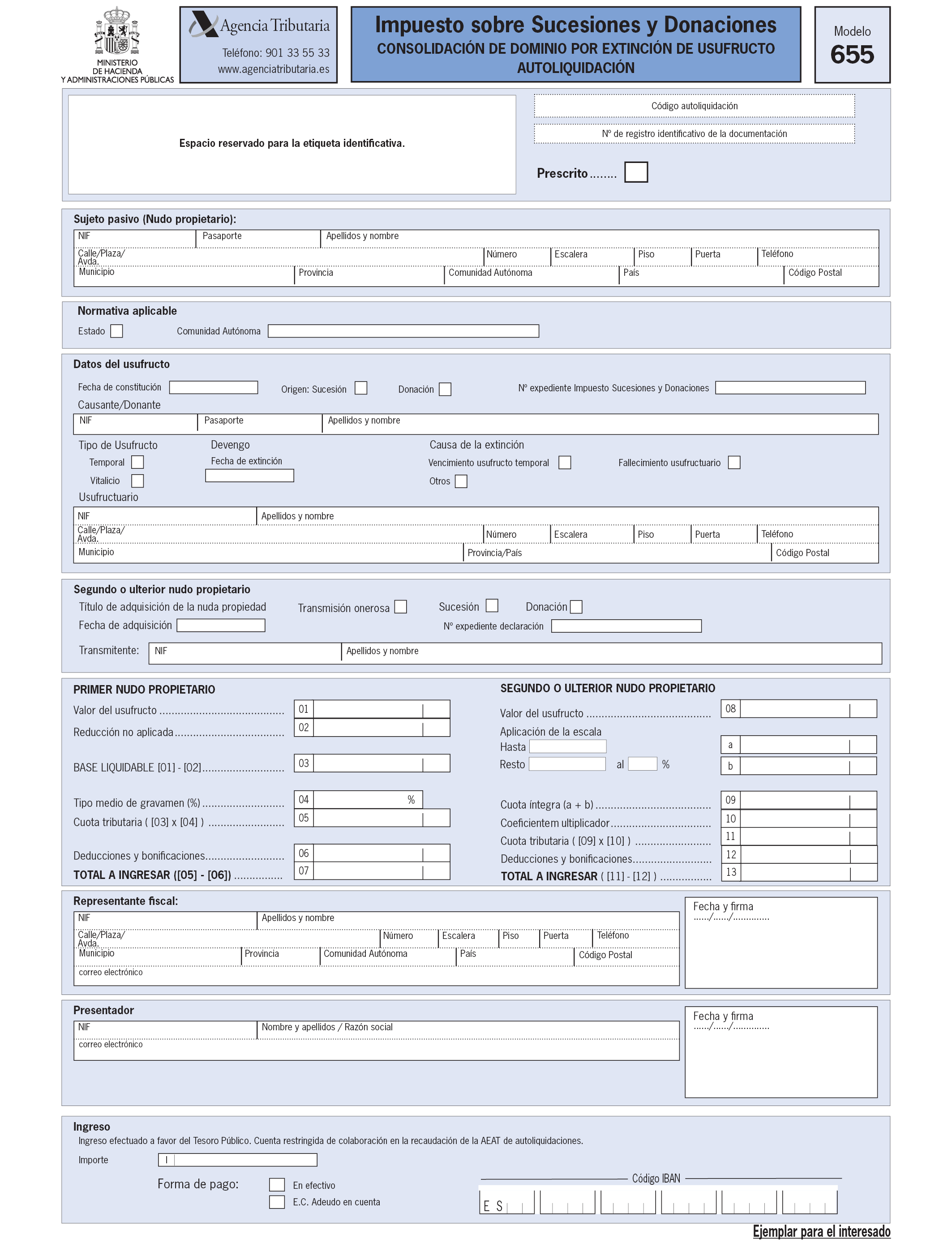

Y por último se aprueba un nuevo modelo de autoliquidación del Impuesto sobre Sucesiones y Donaciones, modelo 655, «Impuesto sobre Sucesiones y Donaciones. Consolidación de dominio por extinción de usufructo. Autoliquidación». Este modelo de autoliquidación será utilizado dentro del ámbito de aplicación de esta orden por aquellos sujetos pasivos que siendo nudos propietarios de un bien o derecho, consoliden el pleno dominio por extinción del usufructo cuando dicho usufructo se hubiese constituido como consecuencia de una transmisión a título lucrativo por una sucesión, donación u otro negocio jurídico «intervivos».

En esta orden se habilitan tres formas de presentación diferentes para cada uno de los tres modelos citados en los párrafos anteriores. De este modo cada uno de los modelos de autoliquidación objeto de aprobación en esta orden, junto con la documentación requerida en cada caso, podrán ser presentados en impreso, en el formulario obtenido a través del servicio de impresión de la Agencia Estatal de Administración Tributaria o por vía electrónica utilizando certificados electrónicos reconocidos o el sistema de firma con clave de acceso en un registro previo de usuario.

La presentación por vía electrónica a través de Internet de estas declaraciones tendrá carácter voluntario y podrá ser efectuada bien por el propio declarante o bien por un tercero que actúe en su representación, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio y de la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación electrónica de determinados modelos de declaración y otros documentos tributarios.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito de las competencias del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como para establecer la forma, lugar y plazos de su presentación. El apartado Dos de la disposición adicional segunda de la Ley 29/1987, de 18 de diciembre, habilita al Ministro de Hacienda y Administraciones Públicas para determinar el lugar, forma y plazos en los que deberá ingresarse la deuda tributaria correspondiente al Impuesto sobre Sucesiones y Donaciones.

La habilitación al Ministro de Economía y Hacienda anteriormente citada debe entenderse conferida en la actualidad al Ministro de Hacienda y Administraciones Públicas, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 1823/2011, de 21 de diciembre, por el que se reestructuran los departamentos ministeriales.

En su virtud dispongo:

1. Se aprueba el modelo 650 «Impuesto sobre Sucesiones y Donaciones. Adquisiciones “mortis causa”», que figura como anexo I de esta orden. El modelo se compone de la relación de bienes que integran el caudal hereditario, de la autoliquidación correspondiente a cada sujeto pasivo, así como de una hoja declarativa que relaciona a todos los interesados en la sucesión.

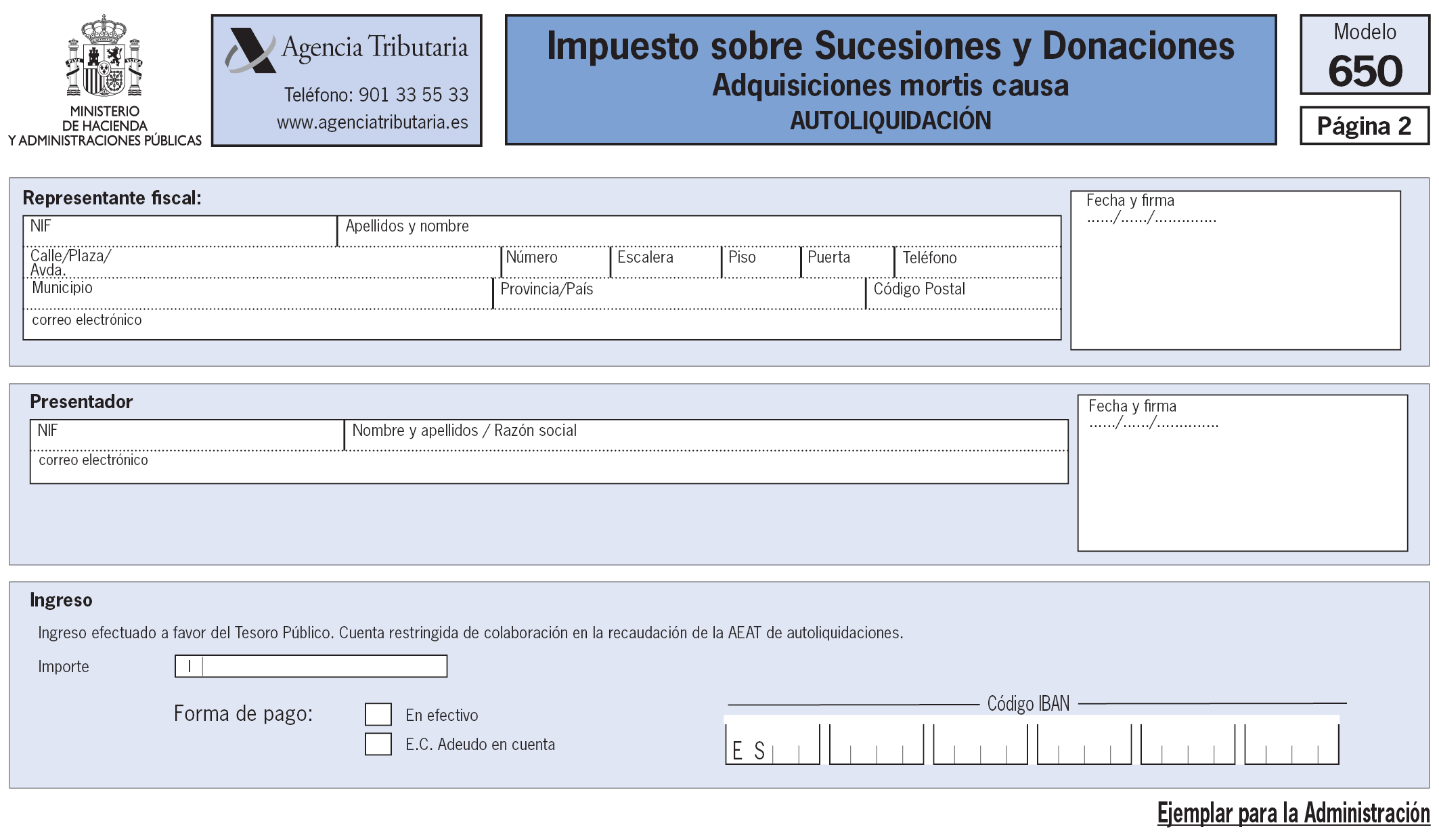

Este modelo consta de los tres ejemplares siguientes:

Ejemplar para el interesado.

Ejemplar para la Entidad colaboradora-AEAT.

Ejemplar para la Administración.

El número de justificante que habrá de figurar en el modelo 650 de autoliquidación será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 650. No obstante, en el supuesto a que se refiere el artículo 4 de esta Orden, el número de justificante comenzará con el código 656.

Este modelo se utilizará para la autoliquidación de las adquisiciones «mortis causa», incluidas las de beneficiarios de contratos de seguros sobre la vida, cuando el contratante sea persona distinta del beneficiario, salvo los supuestos expresamente regulados en el artículo 17.2.a) de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, así como para las autoliquidaciones parciales a que se refiere el artículo 89 del Reglamento del Impuesto sobre Sucesiones y Donaciones, aprobado mediante Real Decreto 1629/1991, de 8 de noviembre.

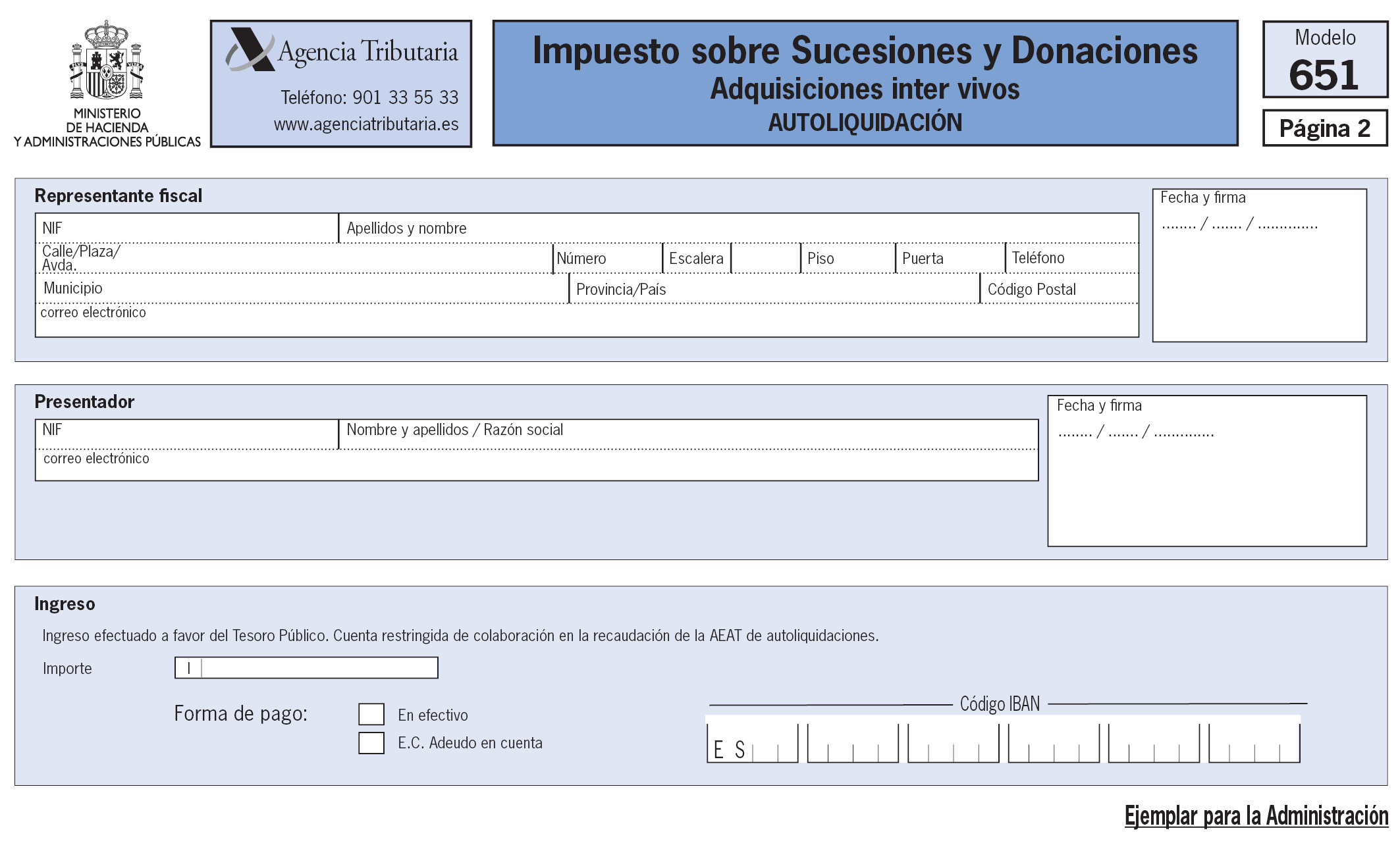

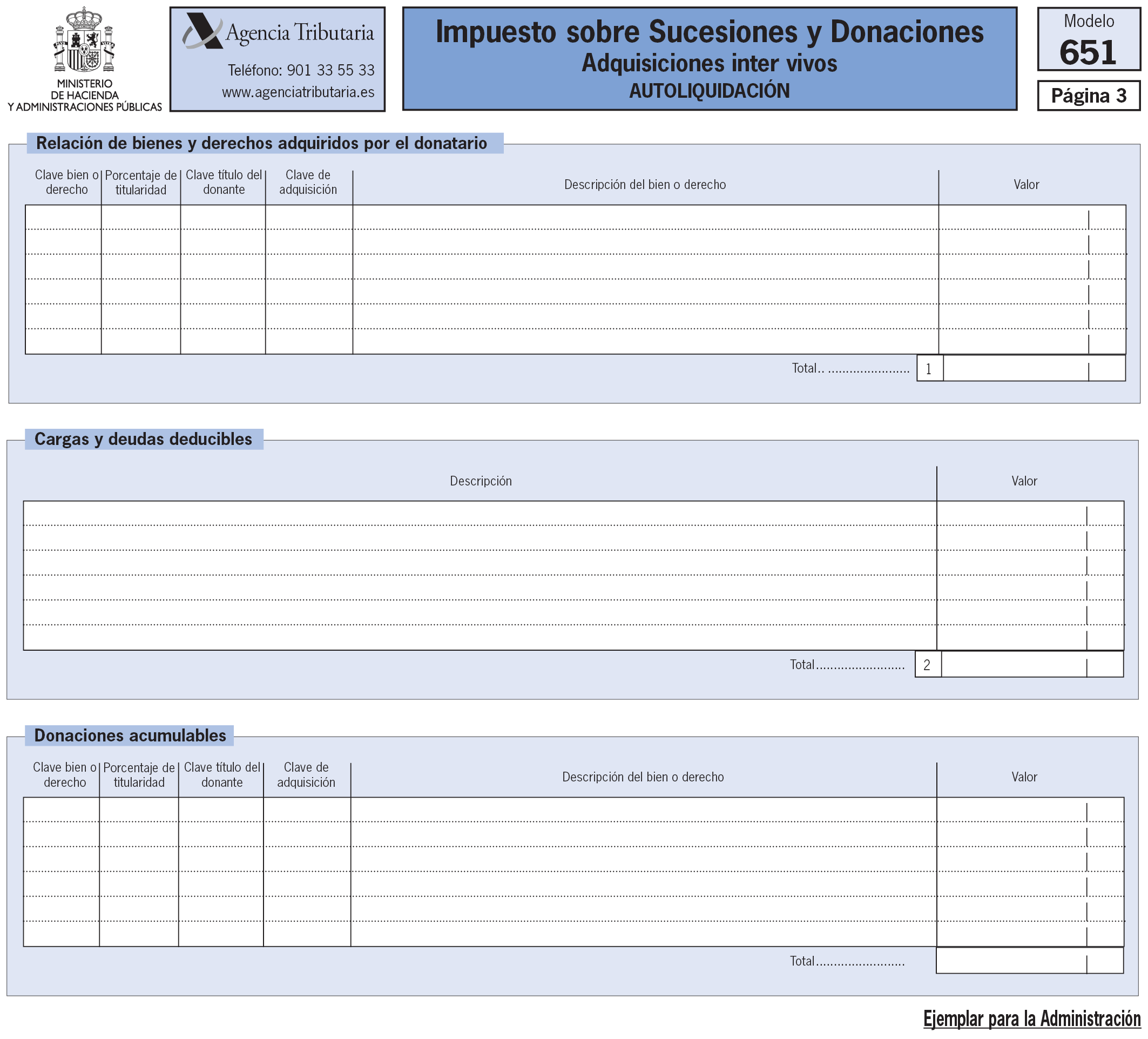

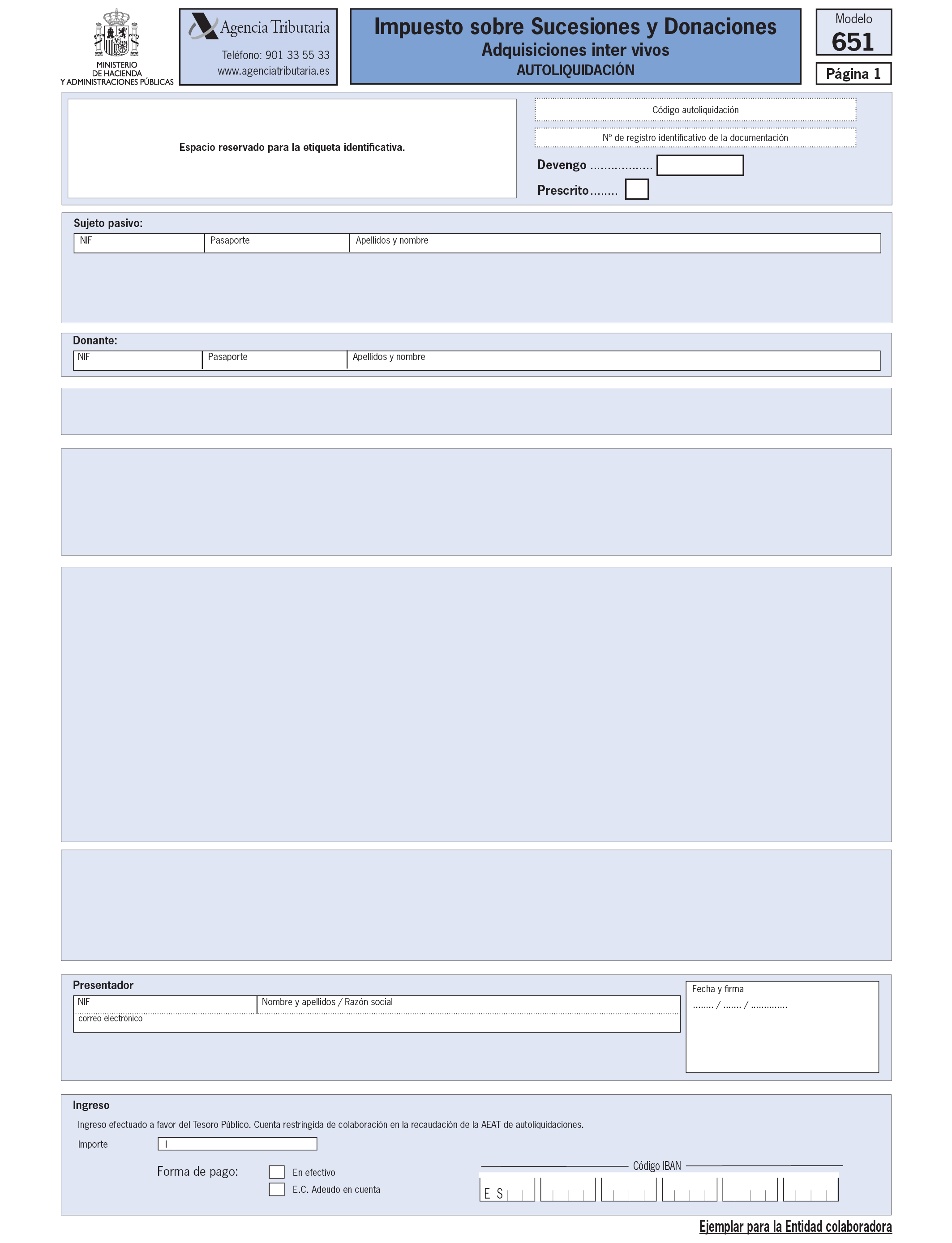

2. Se aprueba el Modelo 651 «Impuesto sobre Sucesiones y Donaciones. Adquisiciones “inter vivos”. Autoliquidación», que figura como anexo II de esta orden.

Este modelo consta de los tres ejemplares siguientes:

Ejemplar para el interesado.

Ejemplar para la Entidad colaboradora-AEAT.

Ejemplar para la Administración.

El número de justificante que habrá de figurar en el modelo 651 de autoliquidación será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 651. No obstante, en el supuesto a que se refiere el artículo 4 de esta Orden, el número de justificante comenzará con el código 657.

Este modelo se utilizará para la autoliquidación de las adquisiciones de bienes y derechos por donación o cualquier otro negocio jurídico «inter vivos» a título gratuito.

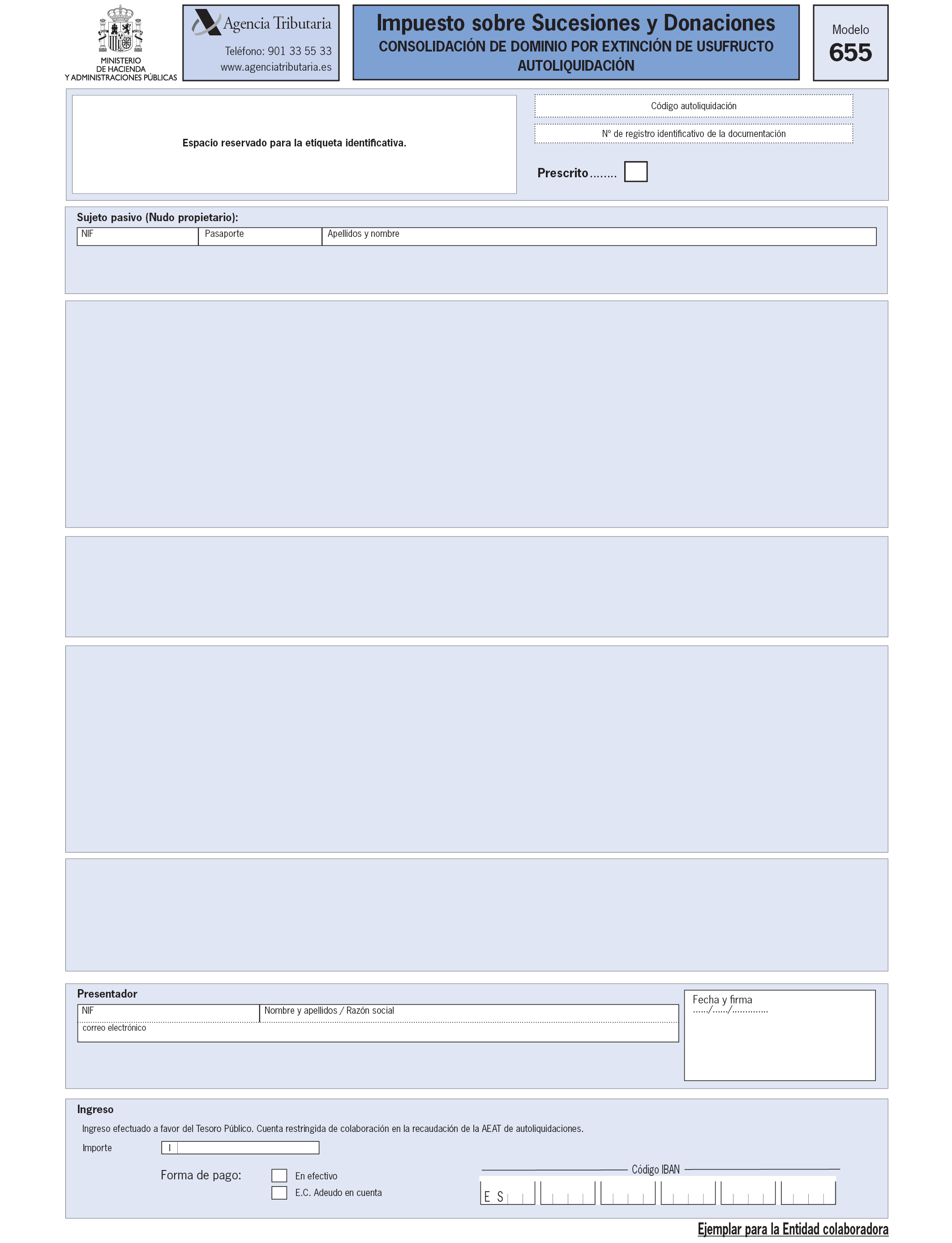

3. Se aprueba el Modelo 655 «Impuesto sobre Sucesiones y Donaciones. Consolidación del dominio por extinción del usufructo. Autoliquidación», que figura como anexo III de esta orden.

Este modelo consta de los tres ejemplares siguientes:

Ejemplar para el interesado.

Ejemplar para la Entidad colaboradora-AEAT.

Ejemplar para la Administración.

El número de justificante que habrá de figurar en el modelo 655 de autoliquidación será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 655. No obstante, en el supuesto a que se refiere el artículo 4 de esta Orden, el número de justificante comenzará con el código 658.

Este modelo de autoliquidación será utilizado por aquellos sujetos pasivos que siendo nudos propietarios de un bien o derecho, consoliden el pleno dominio por extinción del usufructo cuando dicho usufructo se hubiese constituido como consecuencia de una transmisión a título lucrativo, por una sucesión, una donación u otro negocio jurídico «intervivos».

1. Los modelos aprobados en el artículo 1 anterior serán de aplicación para la autoliquidación del Impuesto sobre Sucesiones y Donaciones, a partir del 1 de enero de 2015 con carácter obligatorio y con independencia de la fecha de devengo, en aquellos casos en los que los contribuyentes deban cumplir sus obligaciones por este Impuesto a la Administración Tributaria del Estado, y por lo tanto el rendimiento de este Impuesto no haya sido cedido a las Comunidades Autónomas, en virtud de lo establecido en la Ley 22/2009, de 18 de diciembre por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias.

2. Los modelos de autoliquidación objeto de aprobación en el artículo 1, junto con el documento o declaración en el que se contenga o se constate el hecho imponible y la documentación a que se refiere el artículo 66 del Reglamento del Impuesto sobre Sucesiones y Donaciones, aprobado mediante Real Decreto 1629/1991, de 8 de noviembre, podrán ser presentados en impreso, en el formulario obtenido a través del servicio de impresión de la Agencia Estatal de Administración Tributaria o por vía electrónica utilizando certificados electrónicos reconocidos o el sistema de firma con clave de acceso en un registro previo de usuario, todo ello de acuerdo con lo dispuesto en los artículos 3, 4 y 5 de esta orden respectivamente.

1. Los modelos de autoliquidación aprobados en el artículo 1 de esta orden se podrán presentar en impreso, que podrá ser descargado directamente de la página web de la Agencia Estatal de Administración Tributaria, www.agenciatributaria.es, o bien podrá ser facilitado en las Delegaciones o Administraciones de la misma.

2. Los sujetos pasivos, una vez cumplimentado el modelo, deberán ingresar el importe de la autoliquidación, en cualquier entidad de depósito sita en territorio español que actúe como colaboradora de la Agencia Estatal de Administración Tributaria en la gestión recaudatoria (Bancos, Cajas de Ahorros o Cooperativas de Crédito).

Ingresado el importe, el modelo de declaración se presentará en la sede de la Oficina Nacional de Gestión Tributaria, junto con el documento o declaración en el que se contenga o se constate el hecho imponible, así como con la documentación a que se refiere el artículo 66 del Reglamento del Impuesto sobre Sucesiones y Donaciones.

3. En los supuestos en los que de una autoliquidación no resulte cuota tributaria a ingresar, su presentación, junto con los documentos antes citados, y el resto de autoliquidaciones que se presenten en relación a la misma sucesión o donación, se realizará directamente en la sede de la Oficina Nacional de Gestión Tributaria, previa presentación en su caso de la solicitud del aplazamiento o fraccionamiento, de la compensación o del pago mediante entrega de bienes del Patrimonio Histórico Español.

4. No obstante, cuando el rendimiento del impuesto corresponda a las ciudades autónomas de Ceuta o Melilla, el lugar de presentación a que se refieren los apartados 2 y 3 de este artículo, será la Delegación respectiva de la Agencia Estatal de Administración Tributaria.

1. Los modelos de autoliquidación aprobados en el artículo 1 de esta orden se podrán presentar en papel impreso generado mediante la utilización del servicio de impresión desarrollado por la Agencia Estatal de Administración Tributaria en su Sede electrónica. Para la obtención de estos modelos impresos será necesaria la previa cumplimentación de los respectivos formularios disponibles en la citada Sede.

2. En el caso en que se opte por esta modalidad de presentación, serán de aplicación las siguientes disposiciones:

a) Será necesaria la conexión a Internet para poder obtener las autoliquidaciones impresas válidas para su posterior presentación.

b) El servicio de impresión genera un código de identificación con los datos identificativos del titular.

c) La confirmación de los datos incorporados a las declaraciones se producirá con la presentación de las correspondientes autoliquidaciones en los lugares señalados en los apartados 3 y 4 de este artículo.

d) No producirán efectos ante la Agencia Estatal de Administración Tributaria las alteraciones o correcciones manuales de los datos impresos que figuran en las autoliquidaciones, salvo los que se refieren al Código Internacional de Cuenta Bancaria (IBAN) en el momento de la presentación en la entidad colaboradora.

No obstante, por motivos de seguridad, el dato del Número de Identificación Fiscal (NIF) del sujeto pasivo se deberá cumplimentar manualmente.

3. Los sujetos pasivos, una vez cumplimentado el modelo, deberán ingresar el importe de la autoliquidación, en cualquier entidad de depósito sita en territorio español que actúe como colaboradora de la Agencia Estatal de Administración Tributaria en la gestión recaudatoria (Bancos, Cajas de Ahorros o Cooperativas de Crédito).

Una vez se hubiera ingresado el importe de la o las autoliquidaciones, se presentará en las oficinas de la Agencia Estatal de Administración Tributaria, junto con el documento o declaración en el que se contenga o se constate el hecho imponible, así como con la documentación a que se refiere el artículo 66 del Reglamento del Impuesto sobre Sucesiones y Donaciones.

4. En los supuestos en los que de la autoliquidación no resulte cuota tributaria a ingresar, o existiendo resultado a ingresar se pretendiera solicitar el aplazamiento o fraccionamiento, la compensación, el pago mediante entrega de bienes del Patrimonio Histórico Español o bien simplemente reconocer la totalidad de la deuda resultante, se presentará la misma, junto con los documentos antes citados y el resto de autoliquidaciones que se presenten en relación a la misma sucesión o donación, directamente en las oficinas de la Agencia Estatal de Administración Tributaria.

1. La presentación de las autoliquidaciones correspondientes a los modelos 650, 651 o 655, por vía electrónica a través de Internet podrá ser efectuada bien por el propio sujeto pasivo cuando sea el único obligado a autoliquidar, por un único sujeto pasivo apoderado por el resto de sujetos pasivos de la sucesión o donación, o bien por un tercero que actúe en representación de todos y cada uno de los sujetos pasivos, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio y de la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación electrónica de determinados modelos de declaración y otros documentos tributarios.

2. La presentación electrónica estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado, con carácter previo a la presentación, en el Censo de Obligados Tributarios a que se refiere el artículo 3 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio. Para verificar el cumplimiento de este requisito el obligado tributario podrá acceder a la opción «mis datos censales» disponible en la Sede electrónica de la Agencia Tributaria.

b) El obligado tributario podrá realizar la presentación mediante:

1.º Un sistema de identificación y autenticación, basado en certificados electrónicos reconocidos emitidos de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de Firma Electrónica que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

Cuando la presentación electrónica se realice por apoderados o por colaboradores sociales debidamente autorizados, serán éstos quienes deberán disponer de su certificado electrónico, en los términos señalados anteriormente.

2.º Un sistema de firma con clave de acceso en un registro previo como usuario, desarrollado en el anexo III de la Resolución de 17 de noviembre de 2011 de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se aprueban sistemas de identificación y autenticación distintos de la firma electrónica avanzada para relacionarse electrónicamente con la citada Agencia Tributaria.

c) Para efectuar la presentación electrónica el declarante, o en su caso, el presentador, deberá cumplimentar y transmitir los datos del formulario, ajustados al modelo correspondiente, 650, 651 o 655, aprobados en el artículo 1 de esta orden, que estarán disponibles en la Sede electrónica de la Agencia Estatal de Administración Tributaria, a la que se puede acceder a través del portal de la Agencia Estatal de Administración Tributaria en Internet (www.agenciatributaria.es) o bien directamente en la dirección electrónica https://www.agenciatributaria.gob.es, así como transmitir el documento o declaración en el que se contenga o se constate el hecho imponible que origine el tributo y la documentación a que se refiere el artículo 66 del Reglamento del Impuesto sobre Sucesiones y Donaciones, digitalizados en los términos establecidos en el artículo 35.2 de la Ley 11/2007, de 22 de junio.

3. La transmisión electrónica de cualquiera de los modelos de autoliquidación deberá realizarse, en su caso, en la misma fecha en que tenga lugar el ingreso o los ingresos resultantes de los mismos. No obstante lo anterior, en el caso de que existan dificultades técnicas que impidan efectuar la transmisión electrónica de la declaración en la misma fecha del ingreso o ingresos, podrá realizarse dicha transmisión electrónica hasta el cuarto día natural siguiente al del ingreso.

4. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión electrónica de declaraciones, dicha circunstancia se pondrá en conocimiento del presentador de la declaración por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

1. En los casos de autoliquidaciones con resultado a ingresar en las que el obligado tributario pretenda efectuar el pago de la deuda en el mismo momento de la presentación, el procedimiento a seguir para la presentación electrónica será el siguiente:

a) El declarante o, en su caso, el presentador se conectará con la Agencia Estatal de Administración Tributaria a través de Internet en su Sede electrónica, en la dirección electrónica https://www.agenciatributaria.gob.es, y seleccionará el formulario con la autoliquidación a presentar. Cumplimentará el correspondiente formulario del que obtendrá una autoliquidación por cada sujeto pasivo.

b) El declarante o, en su caso, el presentador se pondrá en comunicación con la entidad de depósito que actúa como colaboradora en la gestión recaudatoria (Bancos, Cajas de Ahorro o Cooperativas de crédito) por vía electrónica de forma directa, o a través de la Agencia Estatal de Administración Tributaria o bien acudiendo a sus oficinas, para efectuar el ingreso o los ingresos correspondientes y facilitar los siguientes datos por cada uno de los sujetos pasivos que autoliquidan el Impuesto:

NIF del sujeto pasivo (9 caracteres).

Ejercicio fiscal (2 últimos dígitos).

Periodo: 2 caracteres: OA.

Código del modelo de la autoliquidación (3 caracteres).Tipo de autoliquidación = I Ingreso.

Importe a ingresar (deberá ser mayor que cero y expresado en euros con dos decimales).

La entidad colaboradora, una vez realizado el ingreso, asignará un Número de Referencia Completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe ingresado. Se asignarán tantos NRC como sujetos pasivos autoliquiden el Impuesto.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo por cada sujeto pasivo que contendrá, como mínimo los datos señalados en el artículo 3.3 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

c) El declarante o, en su caso, el presentador, una vez realizada la operación anterior se conectará con la Agencia Estatal de Administración Tributaria a través de Internet en su Sede electrónica, en la dirección electrónica https://www.agenciatributaria.gob.es, y seleccionará el formulario con la autoliquidación a presentar. Realizada dicha selección, introducirá el NRC suministrado por la entidad colaboradora por cada una de las autoliquidaciones y anexará el documento o declaración en el que se contenga o se constate el hecho imponible que origine el tributo así como la documentación a que se refiere el artículo 66 del Reglamento del Impuesto sobre Sucesiones y Donaciones, digitalizados en los términos establecidos en el artículo 35.2 de la Ley 11/2007, de 22 de junio.

d) A continuación procederá a transmitir la autoliquidación o autoliquidaciones mediante alguno de los sistemas de presentación previstos en el artículo 5.2.b) de esta orden.

e) Si la autoliquidación es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos de la declaración y del documento de ingreso, modelo 650, 651 o 655, por cada uno de los sujetos pasivos que autoliquidan, junto con el número de justificante de la presentación. Cada uno de ellos estará validado con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

f) En el supuesto de que la presentación fuera rechazada se mostrará en pantalla un mensaje con la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos o a repetir la presentación si el error fuese originado por otro motivo.

g) El declarante o, en su caso, el presentador, deberá conservar la autoliquidación aceptada, modelo 650, 651 o 655, debidamente validada con el correspondiente código seguro de verificación.

2. En los casos en los que de la autoliquidación no resulte cuota tributaria a ingresar, o existiendo resultado a ingresar se pretendiera solicitar el aplazamiento o fraccionamiento, la compensación, el pago mediante entrega de bienes del Patrimonio Histórico Español o bien simplemente reconocer la totalidad de la deuda resultante, el procedimiento de presentación electrónica será el siguiente:

a) El obligado tributario o, en su caso, el presentador, conectará con la Sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente a autoliquidación que desea transmitir.

Realizada dicha selección, cumplimentará el correspondiente formulario haciendo constar, además en su caso la opción u opciones que ejercerá posteriormente respecto de la cantidad no ingresada, y anexará el documento o declaración en el que se contenga o se constate el hecho imponible que origine el tributo así como la documentación a que se refiere el artículo 66 del Reglamento del Impuesto sobre Sucesiones y Donaciones, digitalizados en los términos establecidos en el artículo 35.2 de la Ley 11/2007, de 22 de junio.

En ningún caso podrán simultanearse las opciones de aplazamiento o fraccionamiento y la de simple reconocimiento de deuda.

b) A continuación procederá a transmitir la autoliquidación o autoliquidaciones mediante certificado electrónico reconocido de acuerdo al artículo 5.2.b) de esta orden.

c) Si la autoliquidación es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos de la declaración y del documento de ingreso, modelo 650, 651 o 655, por cada uno de los sujetos pasivos que autoliquidan, junto con el número de justificante de la presentación. Cada uno de ellos estará validado con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación y una clave de liquidación de diecisiete caracteres.

Con dicha clave podrá solicitarse por vía electrónica el aplazamiento o fraccionamiento, la compensación o el pago mediante entrega de bienes del Patrimonio Histórico Español del importe total de la declaración o autoliquidación, en el mismo momento de su obtención, o en un momento posterior, a través del procedimiento habilitado al efecto en la Sede electrónica de la Agencia Tributaria.

En ningún caso, la presentación electrónica de la autoliquidación tendrá, por sí misma, la consideración de solicitud de aplazamiento o fraccionamiento, de compensación o de pago mediante la entrega de bienes del Patrimonio Histórico Español de la deuda. Por ello, una vez terminada dicha presentación, el obligado tributario deberá presentar ante la Agencia Tributaria, por cualquiera de los medios previstos al efecto, la correspondiente solicitud de aplazamiento o fraccionamiento, de compensación o de pago con bienes del Patrimonio Histórico Español, a las que será de aplicación, según cada modalidad de solicitud, lo previsto en los artículos 71 y siguientes de la Ley 58/2003, de 17 de diciembre, General Tributaria y 55 y siguientes del Reglamento General de Recaudación, aprobado por el Real Decreto 939/2005, de 29 de julio, y en los artículos 65 de la Ley General Tributaria y 40 y siguientes del Reglamento General de Recaudación, respectivamente.

d) En el supuesto de que la presentación fuera rechazada se mostrará en pantalla un mensaje con la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos o a repetir la presentación si el error fuese originado por otro motivo.

e) El declarante o, en su caso, el presentador deberá conservar la autoliquidación aceptada, modelo 650, 651 o 655, debidamente validada con el correspondiente código seguro de verificación.

1. El modelo 650, junto con la documentación señalada anteriormente, se presentará en el plazo de seis meses, contados desde el día del fallecimiento del causante o desde aquel en que adquiera firmeza la declaración de fallecimiento.

El mismo plazo será aplicable al modelo 655, contado desde el día del fallecimiento del usufructuario cuando esta sea la causa de la consolidación del dominio, o en el plazo de un mes en el resto de casos.

2. El modelo 651 y la documentación correspondiente se presentará en el plazo de treinta días hábiles a contar desde el siguiente a aquel en que se cause el acto o contrato.

3. No obstante lo dispuesto en el apartado 1 anterior, la oficina competente para la recepción de los documentos o declaraciones podrá otorgar prórroga para la presentación de los documentos o declaraciones relativos a adquisiciones por causa de muerte, por un plazo igual al señalado para su presentación. La solicitud de prórroga se presentará por los herederos, albaceas o administradores del caudal relicto dentro de los cinco primeros meses del plazo de presentación, en la forma y con los requisitos regulados en el artículo 68 del Reglamento del Impuesto sobre Sucesiones y Donaciones.

Se deroga la Orden de 7 de abril de 2000 por la que se aprueban los modelos 650, 652 y 651 de declaración-liquidación del Impuesto sobre Sucesiones y Donaciones, y se determinan el lugar, forma y plazos de presentación de los mismos.

Se introducen las siguientes modificaciones en el anexo I, Código 021 autoliquidaciones, de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria:

1. Se modifica la denominación del siguiente modelo de declaración:

Código de modelo: «650» (Cuando la gestión corresponda al Estado).

Denominación: «IMP. SUCESIONES Y DONACIONES “MORTIS CAUSA”».

Período de ingreso: OA.

2. Se elimina el siguiente modelo de declaración:

Código de modelo: «652» (Cuando la gestión corresponda al Estado).

Denominación: «IMP. SUCESIONES Y DONACIONES. “MORTIS CAUSA”».

Período de ingreso: OA.

3. Se incluye un nuevo modelo de declaración:

Código de modelo: «655» (Cuando la gestión corresponda al Estado).

Denominación: «IMP. SUCESIONES Y DONACIONES. CONSOLIDACIÓN DEL DOMINIO POR EXTINCIÓN DEL USUFRUCTO».

Período de ingreso: OA.

La presente orden entrará en vigor el día 1 de enero de 2015 salvo lo dispuesto en el siguiente párrafo.

Los artículos 5 y 6 de esta orden entrarán en vigor el 1 de junio de 2015, y lo dispuesto en el artículo 4 entrará en vigor el 1 de enero de 2016.

Madrid, 29 de diciembre de 2014.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid