La Ley 43/1995, de 27 de diciembre, del Impuesto sobre Sociedades, establece en el apartado 1 de su artículo 38 la obligación de los sujetos pasivos de este Impuesto de efectuar, en los primeros veinte días naturales de los meses de abril, octubre y diciembre, un pago fraccionado a cuenta de la liquidación correspondiente al período impositivo que esté en curso el día primero de cada uno de los meses indicados. Por su parte, el apartado 1 del artículo 22 de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias, dispone que los contribuyentes por este Impuesto que obtengan rentas mediante establecimiento permanente, quedarán obligados a efectuar pagos fraccionados a cuenta del mismo en los mismos términos que las entidades sujetas al Impuesto sobre Sociedades.

La disposición final única del Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 537/1997, de 14 de abril («Boletín Oficial del Estado» del 24), habilita, por su parte, al Ministro de Hacienda para aprobar el modelo de pago fraccionado y determinar el lugar y forma de presentación del mismo. Por su parte, el artículo 12 del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 326/1999, de 26 de febrero («Boletín Oficial del Estado» del 27), establece que los establecimientos permanentes de contribuyentes de dicho Impuesto quedarán obligados a efectuar pagos fraccionados en los mismos supuestos y condiciones que los establecidos en la normativa reguladora del Impuesto sobre Sociedades.

Estos preceptos son los que han venido sirviendo de base para la aprobación, en ejercicios anteriores, de las Órdenes que han ido estableciendo la forma, lugar y plazos para la presentación de las declaraciones correspondientes a los pagos fraccionados del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes.

Sin embargo, la Ley 46/2002, de 18 de diciembre («Boletín Oficial del Estado» del 19), de reforma parcial del Impuesto sobre la Renta de las Personas Físicas y por la que se modifican las Leyes de los Impuestos sobre Sociedades y sobre la Renta de no Residentes, y sus normas reglamentarias de desarrollo, han tenido incidencia en la regulación de los pagos fraccionados a cuenta de los Impuestos sobre Sociedades y sobre la Renta de no Residentes hasta ahora vigente.

Así, y mediante una nueva redacción del capítulo VI del título VIII de la Ley 43/1995, del Impuesto sobre Sociedades, se ha introducido la figura de las sociedades patrimoniales. Estas sociedades, sustitutivas de las tradicionalmente conocidas como sociedades de cartera o de mera tenencia de bienes, tributarán de acuerdo con el régimen específico que se establece para ellas en el mencionado capítulo VI; este régimen supone, esencialmente, que van a tributar aplicando lo establecido en la normativa del Impuesto sobre la Renta de las Personas Físicas para la determinación e integración de la base imponible, de tal forma que la base imponible de este tipo de entidades se dividirá en dos, la parte general y la parte especial, resultando de aplicación a la primera un tipo del 40 por 100, y a la segunda un tipo del 15 por 100, sin realizar ninguna imputación a sus socios. Por lo que a los pagos fraccionados de estas sociedades patrimoniales se refiere, la Ley de reforma ha efectuado, igualmente, una adaptación de lo dispuesto en el artículo 38 de la Ley del Impuesto sobre Sociedades a su régimen de tributación; de este modo, la determinación de la base sobre la que se calculará el importe de los pagos fraccionados, en los casos en que este cálculo se efectúe de acuerdo con lo dispuesto en el apartado 3 del artículo 38 de la Ley del Impuesto sobre Sociedades, se va a realizar a partir de magnitudes extraídas de la Ley del Impuesto sobre la Renta de las Personas Físicas, según se ha expresado en el párrafo precedente. Junto a lo anterior, la misma Ley 46/2002 ha introducido, dentro de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias, una serie de disposiciones relativas a las entidades en régimen de atribución de rentas, las cuales no tenían hasta ahora un tratamiento delimitado en este Impuesto. Estas entidades son contribuyentes por el Impuesto sobre la Renta de no Residentes en aquellos supuestos del artículo 32.sexies de la Ley 41/1998 (entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), asumiendo por ello ciertas obligaciones formales y sustantivas relativas al mismo. En concreto, la Ley de reforma ha impuesto a estas entidades del artículo 32.sexies de la Ley 41/1998 la obligación de realizar pagos fraccionados a cuenta del Impuesto sobre la Renta de no Residentes, obligación que se desarrolla por el artículo 22 del Reglamento del Impuesto sobre la Renta de no Residentes, introducido por el mencionado Real Decreto 116/2003. Según lo establecido en estos preceptos, las entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español están obligadas a realizar pagos fraccionados en los mismos términos que los contribuyentes por el Impuesto sobre la Renta de no Residentes con establecimiento permanente en España, si bien la cuantía de éstos serán las correspondientes a la parte de renta atribuible a los miembros no residentes.

Por su parte, la aprobación del Real Decreto 1377/2002, de 20 de diciembre («Boletín Oficial del Estado» del 21), por el que se desarrolla la colaboración social en la gestión de los tributos para la presentación telemática de declaraciones, comunicaciones y otros documentos tributarios, ha tenido su incidencia también en los pagos fraccionados de los Impuestos sobre Sociedades y sobre la Renta de no Residentes, al posibilitar la presentación de declaraciones en nombre de terceros incluso en el caso en que éstos sean no residentes, situación que hasta este momento no era posible.

Todas estas novedades expresadas hacen precisa la sustitución de la hasta ahora vigente Orden HAC/401/2002, de 26 de febrero («Boletín Oficial del Estado» del 28), por la que se aprueban los modelos 202, 218 y 222 para efectuar los pagos fraccionados a cuenta del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y se establecen las condiciones generales y el procedimiento para su presentación telemática, por otra que contemple dichas novedades, aprobando correlativamente unos nuevos modelos de declaración, adaptados a las nuevas exigencias legales y reglamentarias. Pese a la vocación de permanencia con que se aprobó la Orden HAC/401/2002, el calado de los cambios legislativos y reglamentarios expuestos han hecho aconsejable su derogación y sustitución por otra nueva, opción a la que se da cumplimiento con la presente Orden.

La norma que ahora se aprueba mantiene, no obstante, sustancialmente los principios y criterios que inspiraron la Orden HAC/401/2002. En particular se continúa con el esquema de existencia de tres modelos de declaración, uno de carácter general (el 202), y otros dos específicos para las grandes empresas (el 218) y para los grupos fiscales (el 222), aunque incrementándose la información exigible a los declarantes en estos dos últimos casos. Respecto de las formas de presentación, se mantiene, en el caso del modelo 202, la posibilidad anteriormente prevista de presentación en papel o por vía telemática, a opción del declarante; en el caso del modelo 222 se introduce, como novedad, la obligación de su presentación por vía telemática, que deberá efectuarse aun cuando no resulte cantidad alguna a ingresar. Respecto del modelo 218, se mantiene en esta Orden la obligatoriedad de su presentación por vía telemática, si bien se exime de la obligación de presentación a aquellas entidades que formen parte de un grupo fiscal.

Por la presente Orden se modifica, por otra parte, la regulación de la colaboración social en la presentación de determinados modelos de declaración que, originalmente, se introdujo por la disposición adicional cuarta de la Orden HAC/401/2002. Con esta modificación se efectúa la adaptación de la colaboración social en la presentación de estos modelos a lo dispuesto en el Real Decreto 1377/2002, anteriormente mencionado.

Las habilitaciones al Ministro de Hacienda precisas para la tramitación de esta Orden se establecen en la disposición final única del Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 537/1997, de 14 de abril («Boletín Oficial del Estado» del 24), la cual autoriza al Ministro de Economía y Hacienda para aprobar el modelo de pago fraccionado de este Impuesto, y determinar el lugar y forma de presentación del mismo, así como los supuestos en que las declaraciones por el Impuesto sobre Sociedades habrán de presentarse por medios telemáticos, y en la disposición final segunda de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias, que habilita al Ministro de Economía y Hacienda para aprobar los modelos de pagos a cuenta del Impuesto sobre la Renta de no Residentes, y para establecer la forma, lugar y plazos para su presentación. Estas habilitaciones deben entenderse conferidas en la actualidad al Ministro de Hacienda, por virtud de lo previsto en el artículo 2 del Real Decreto 557/2000, de 27 de abril («Boletín Oficial del Estado» del 28), de Reestructuración de los Departamentos Ministeriales.

En consecuencia, y haciendo uso de las autorizaciones que tengo conferidas, dispongo:

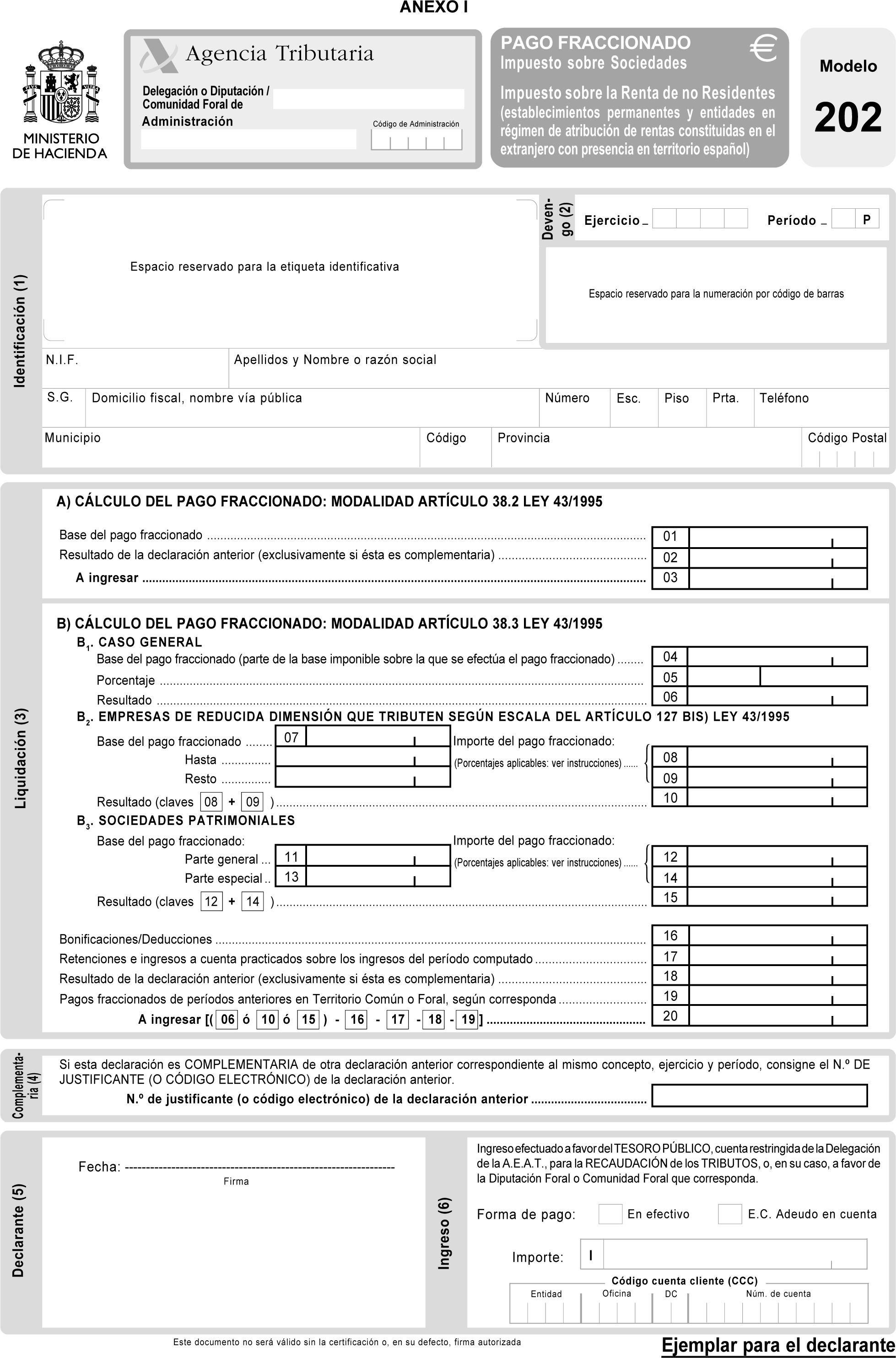

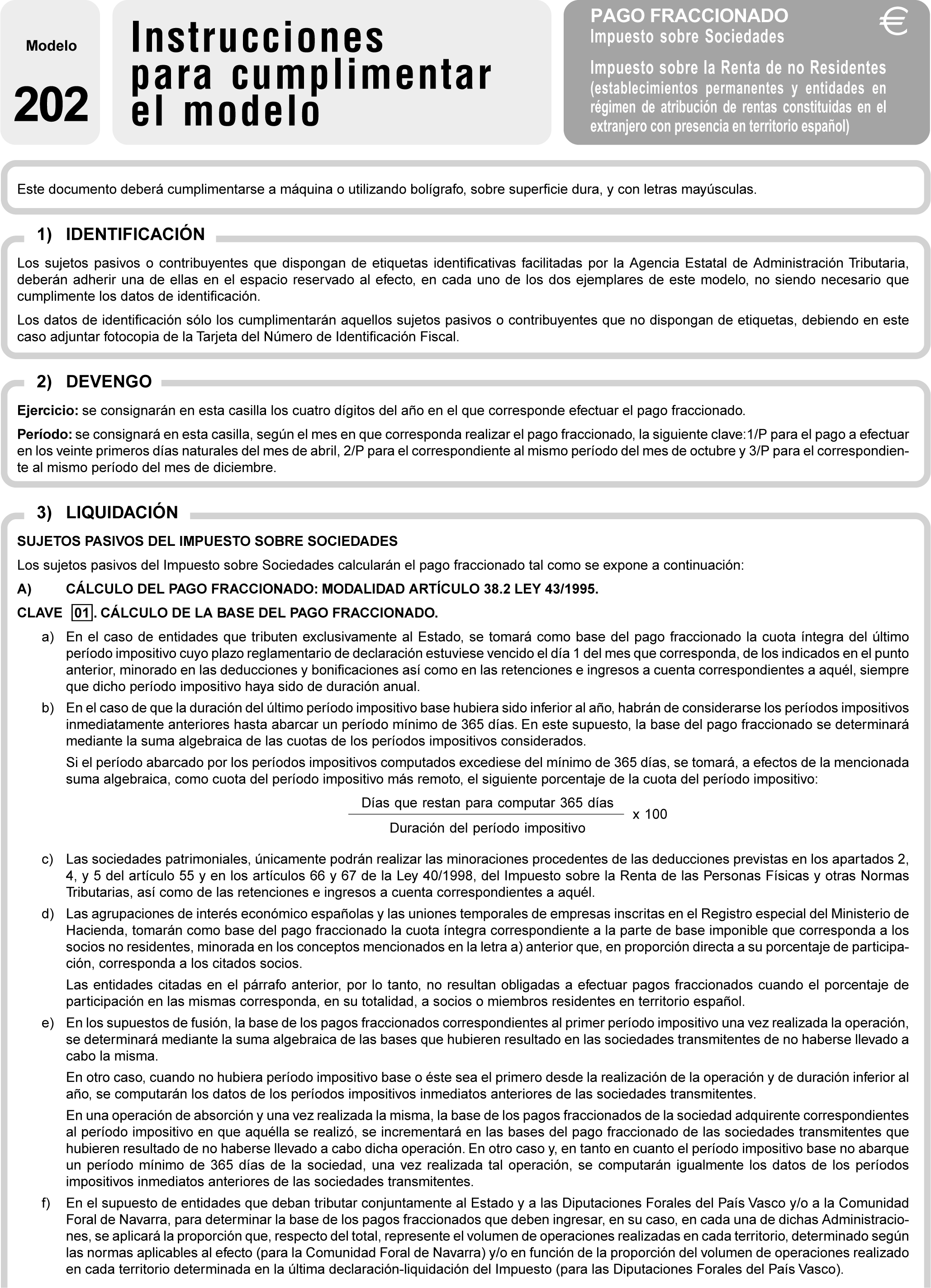

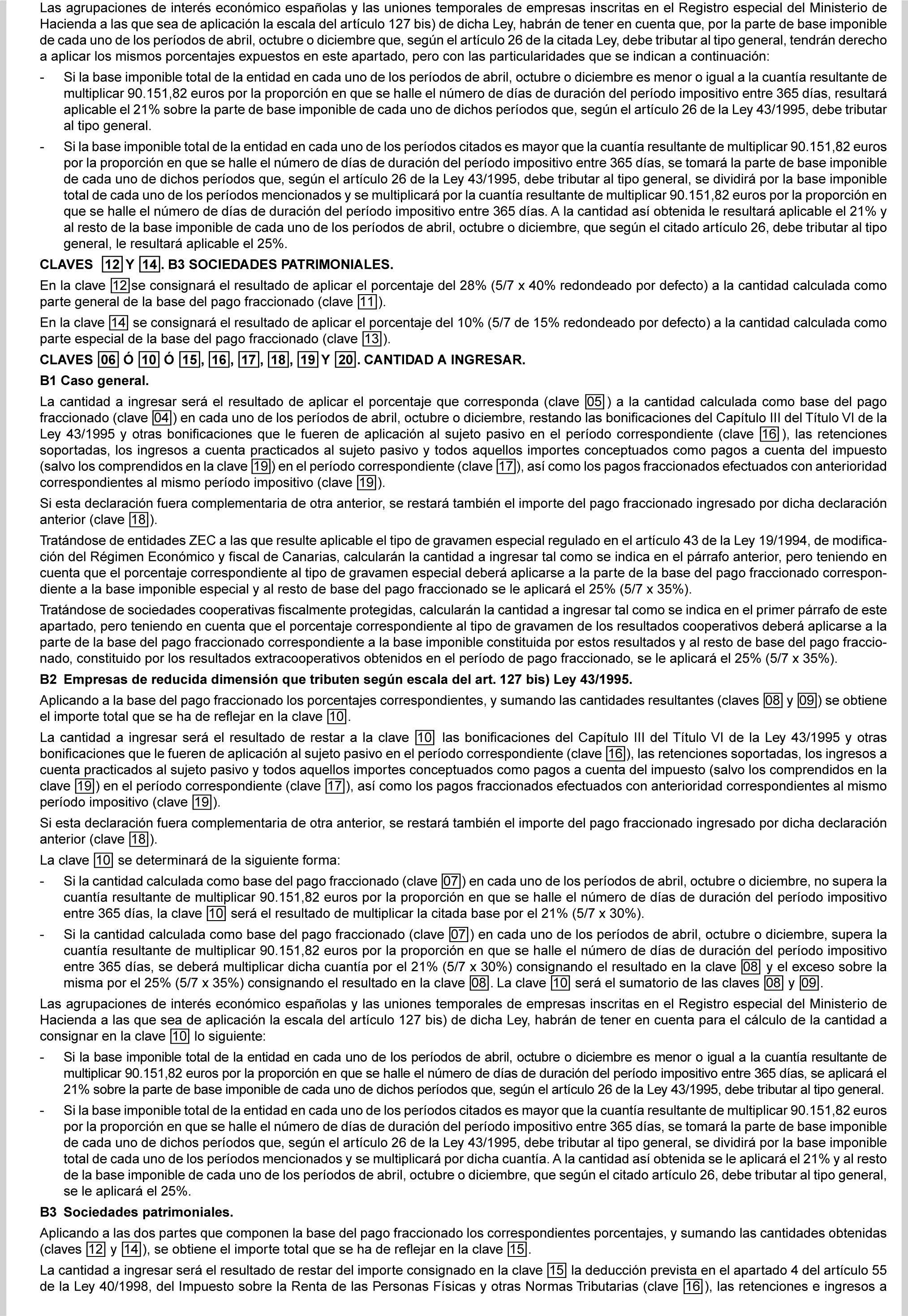

Uno. Se aprueba el modelo 202 «Impuesto sobre Sociedades. Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español). Pago fraccionado» que figura como anexo I de la presente Orden. El citado modelo consta de un ejemplar para el declarante y otro para la entidad colaboradora.

El número de justificante que habrá de figurar en el modelo 202 de pago fraccionado será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 203.

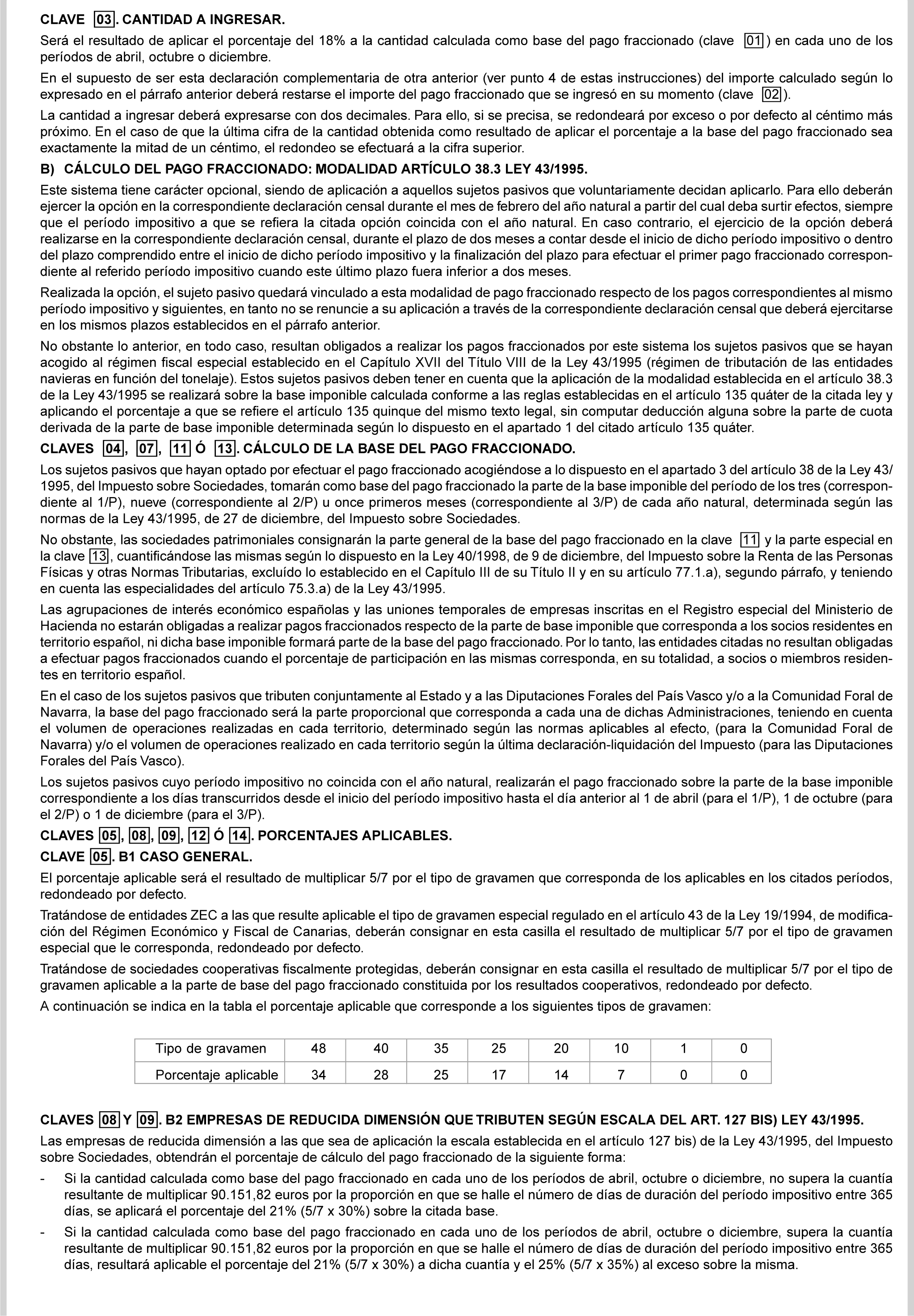

Dos. El modelo 202 de pago fraccionado será de uso obligatorio para efectuar los pagos fraccionados del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español) previstos en el artículo 38 de la Ley 43/1995, de 27 de diciembre, del Impuesto sobre Sociedades, y en los artículos 22 y 32.sexies de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias, así como, respecto de cada año natural, en las disposiciones al efecto contenidas en las Leyes de Presupuestos Generales del Estado.

No obstante lo anterior, el modelo 202 de pago fraccionado no podrá ser utilizado por los grupos fiscales, incluidos los de cooperativas, que tributen por el régimen fiscal especial establecido en el capítulo VII del título VIII de la Ley 43/1995, de 27 de diciembre, del Impuesto sobre Sociedades, y en el Real Decreto 1345/1992, de 6 de noviembre, por el que se dictan normas para la adaptación de las disposiciones que regulan la tributación sobre el beneficio consolidado a los grupos de sociedades cooperativas («Boletín Oficial del Estado» de 5 de diciembre), respectivamente, los cuales habrán de utilizar, en todo caso, el modelo 222 que se aprueba en el apartado tercero de la presente Orden. Igualmente tampoco podrá ser utilizado por los sujetos pasivos del Impuesto sobre Sociedades ni por los contribuyentes por el Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español) que tengan la consideración de gran empresa, los cuales habrán de utilizar el modelo 218 que se aprueba en el apartado quinto de la presente Orden, en los términos previstos en el mismo.

En los supuestos en que, de acuerdo con lo previsto en las normas reguladoras de los pagos fraccionados a cuenta del Impuesto sobre Sociedades o del Impuesto sobre la Renta de no Residentes, no deba efectuarse ingreso alguno en concepto de pago fraccionado de los citados impuestos en el período correspondiente, no será obligatoria la presentación del modelo 202.

Uno. El pago fraccionado se podrá efectuar en la entidad de depósito que presta el servicio de caja en cualquier Delegación o Administración de la Agencia Estatal de Administración Tributaria, o en cualquier entidad colaboradora, siempre que, en este último supuesto, figuren adheridas al modelo las etiquetas identificativas facilitadas por la Agencia Estatal de Administración Tributaria y no haya transcurrido más de un mes desde el vencimiento del plazo de ingreso del pago fraccionado correspondiente.

Dos. Los sujetos pasivos del Impuesto sobre Sociedades que se encuentren acogidos al sistema de cuenta corriente en materia tributaria regulado en el Real Decreto 1108/1999, de 25 de junio («Boletín Oficial del Estado» de 7 de julio), efectuarán los pagos fraccionados de acuerdo con las reglas previstas en el apartado sexto de la Orden de 30 de septiembre de 1999 («Boletín Oficial del Estado» de 1 de octubre), por la que se aprueba el modelo de solicitud de inclusión en el sistema de cuenta corriente en materia tributaria, se establece el lugar de presentación de las declaraciones tributarias que generen deudas o créditos que deban anotarse en dicha cuenta corriente tributaria y se desarrolla lo dispuesto en el Real Decreto 1108/1999, de 25 de junio, por el que se regula el sistema de cuenta corriente en materia tributaria y, en su caso, de conformidad con lo establecido en la Orden de 22 de diciembre de 1999, por la que se establece el procedimiento para la presentación telemática de las declaraciones-liquidaciones que generen deudas o créditos que deban anotarse en la cuenta corriente en materia tributaria («Boletín Oficial del Estado» del 29).

Tres. En el supuesto de que, como consecuencia de lo dispuesto en la Ley 12/2002, de 23 de mayo, por la que se aprobó el Concierto Económico con el País Vasco, o en la Ley 28/1990, de 26 de diciembre, del Convenio Económico entre el Estado y la Comunidad Foral de Navarra, el sujeto pasivo o contribuyente obligado a efectuar los pagos fraccionados tribute a distintas Administraciones, sean éstas el Estado y las Diputaciones Forales del País Vasco o el Estado y la Comunidad Foral de Navarra, efectuará a cada una de las Administraciones que proceda el ingreso del pago fraccionado que resulte de lo establecido en el artículo 17 del Concierto Económico con la Comunidad Autónoma del País Vasco, o en el apartado 1 del artículo 22 del Convenio Económico entre el Estado y la Comunidad Foral de Navarra, en la redacción dada por la Ley 28/1990.

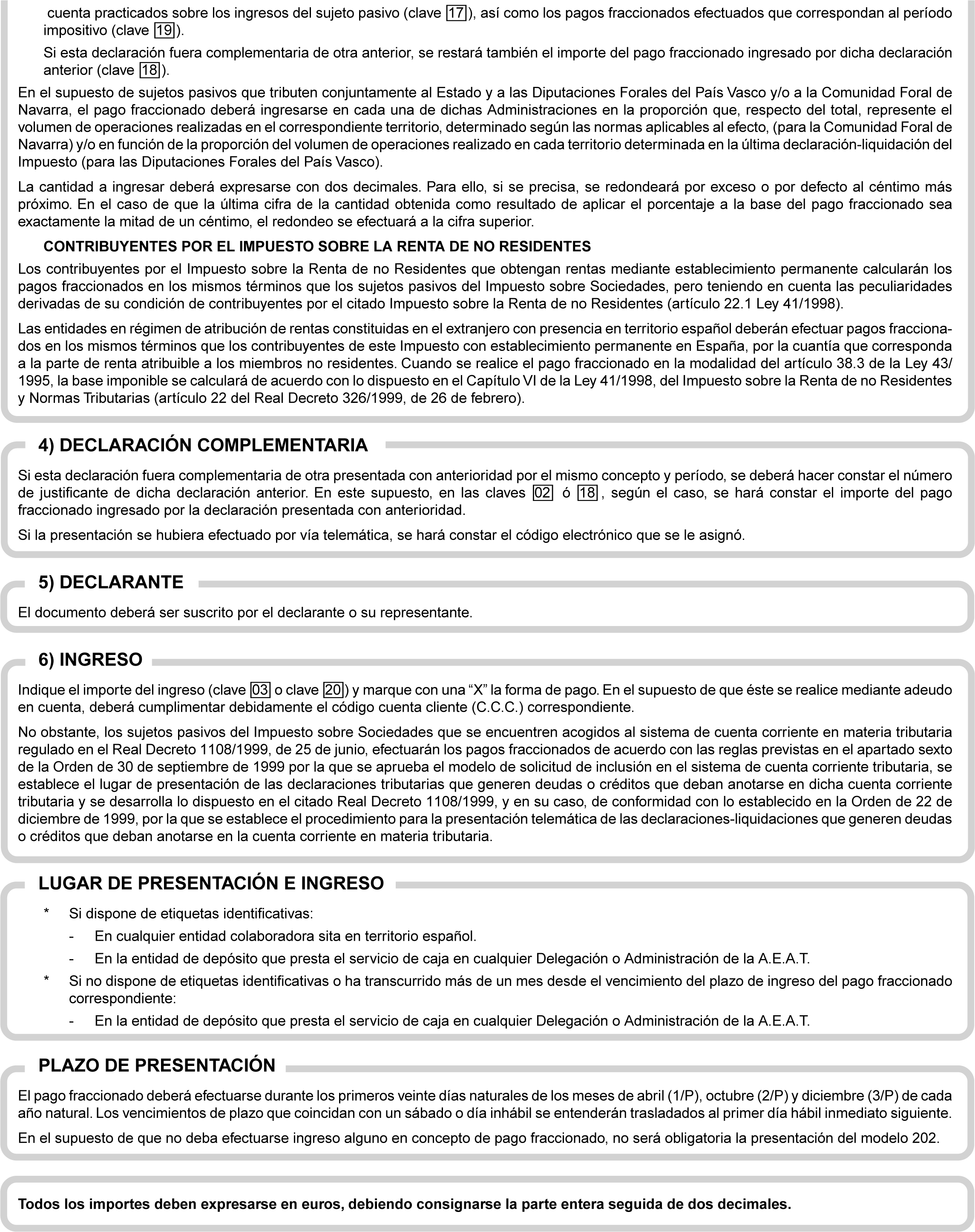

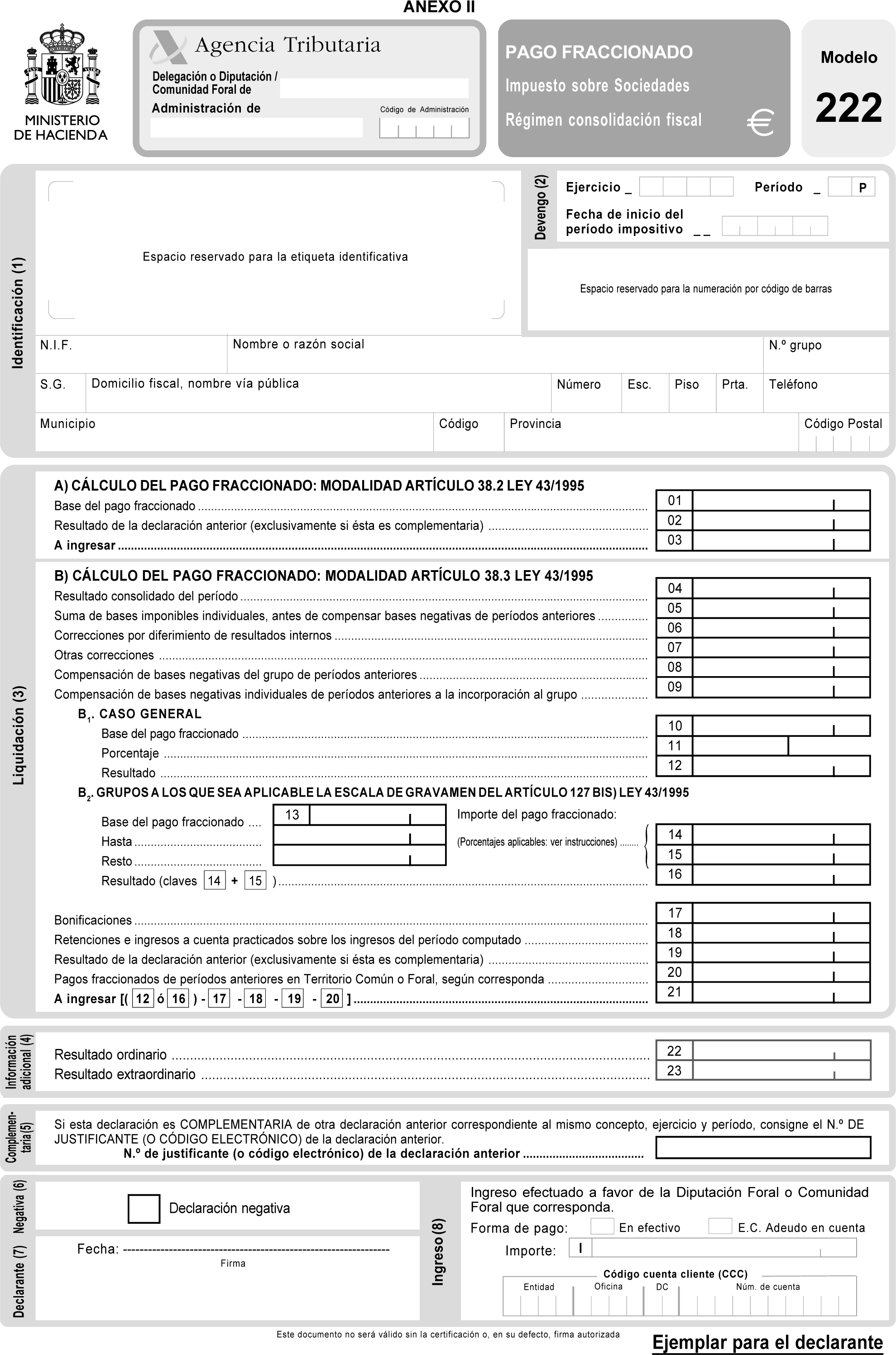

Uno. Se aprueba el modelo 222 «Impuesto sobre Sociedades. Régimen de consolidación fiscal. Pago fraccionado» que figura como anexo II de la presente Orden. El citado modelo consta de un ejemplar para el declarante y otro para la entidad colaboradora.

Dos. El modelo 222 de pago fraccionado será de uso obligatorio para efectuar los pagos fraccionados del Impuesto sobre Sociedades previstos en el artículo 38 de la Ley 43/1995, de 27 de diciembre, del Impuesto sobre Sociedades, así como, respecto de cada año natural, en las disposiciones al efecto contenidas en las Leyes de Presupuestos Generales del Estado, por los grupos fiscales, incluidos los de cooperativas, que tributen por el régimen fiscal especial establecido en el capítulo VII del título VIII de la Ley 43/1995 y en el Real Decreto 1345/1992, de 6 de noviembre, respectivamente.

Uno. La presentación del modelo 222 deberá realizarse, obligatoriamente, por vía telemática, de acuerdo con las condiciones generales y el procedimiento establecido en los apartados noveno y décimo de esta Orden.

Dos. La presentación del modelo 222 será obligatoria incluso en los supuestos en que, de acuerdo con lo previsto en las normas reguladoras de los pagos fraccionados a cuenta del Impuesto sobre Sociedades, no deba efectuarse ingreso alguno en concepto de pago fraccionado en el período correspondiente.

Tres. Lo dispuesto en el subapartado uno del presente apartado no será aplicable respecto de la presentación del modelo 222 ante las Diputaciones Forales del País Vasco y/o la Comunidad Foral de Navarra por los sujetos pasivos o contribuyentes que tributen conjuntamente a estas Administraciones Forales y a la Administración del Estado. En estos supuestos la presentación e ingreso ante las Administraciones Forales deberá realizarse, exclusivamente, utilizando el modelo 222 por medio de papel impreso. El número de justificante que habrá de figurar en el modelo 222 en papel impreso de pago fraccionado será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 223. Las normas sobre lugares de presentación e ingreso del modelo 222 serán las establecidas en el subapartado tres del apartado segundo de esta Orden.

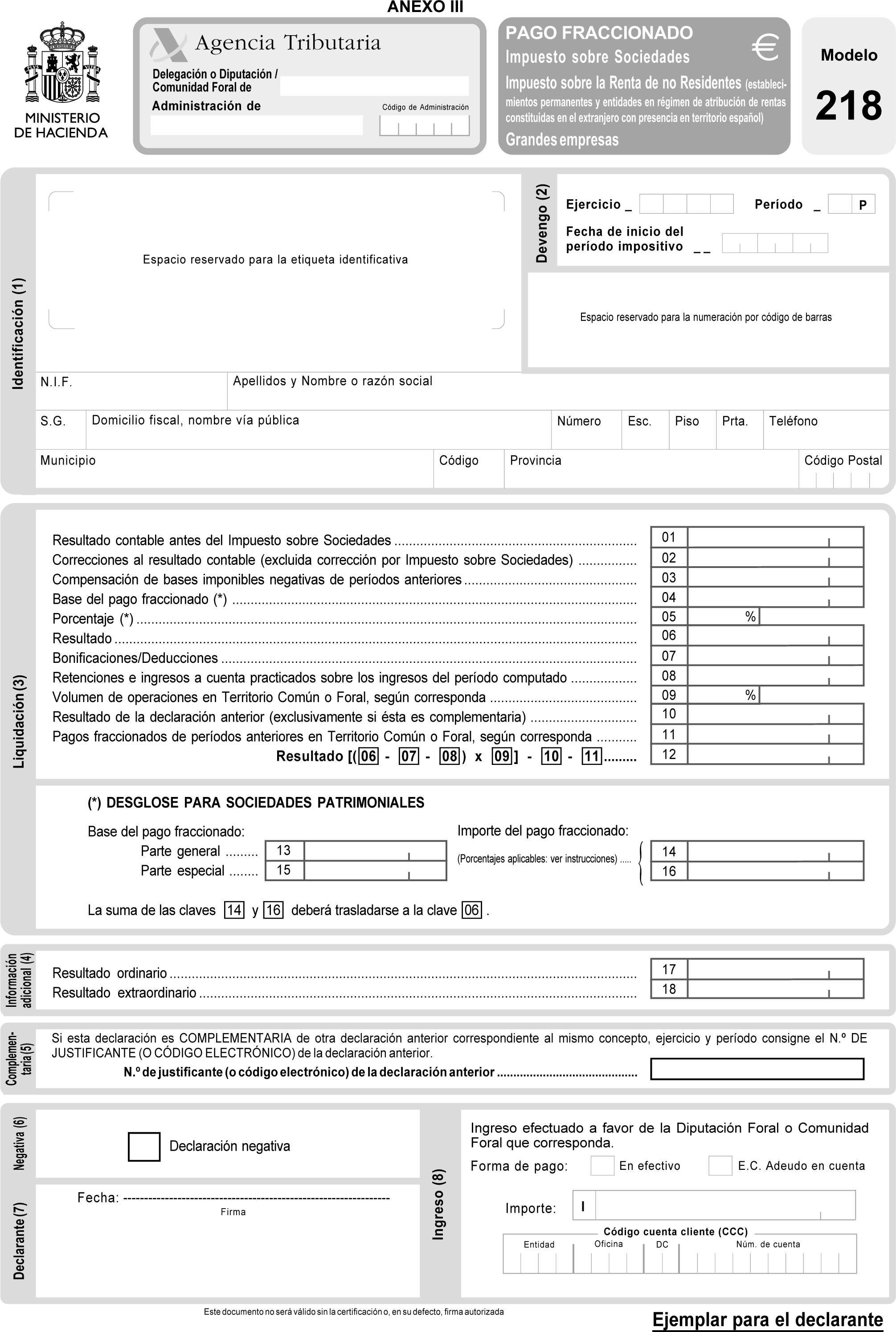

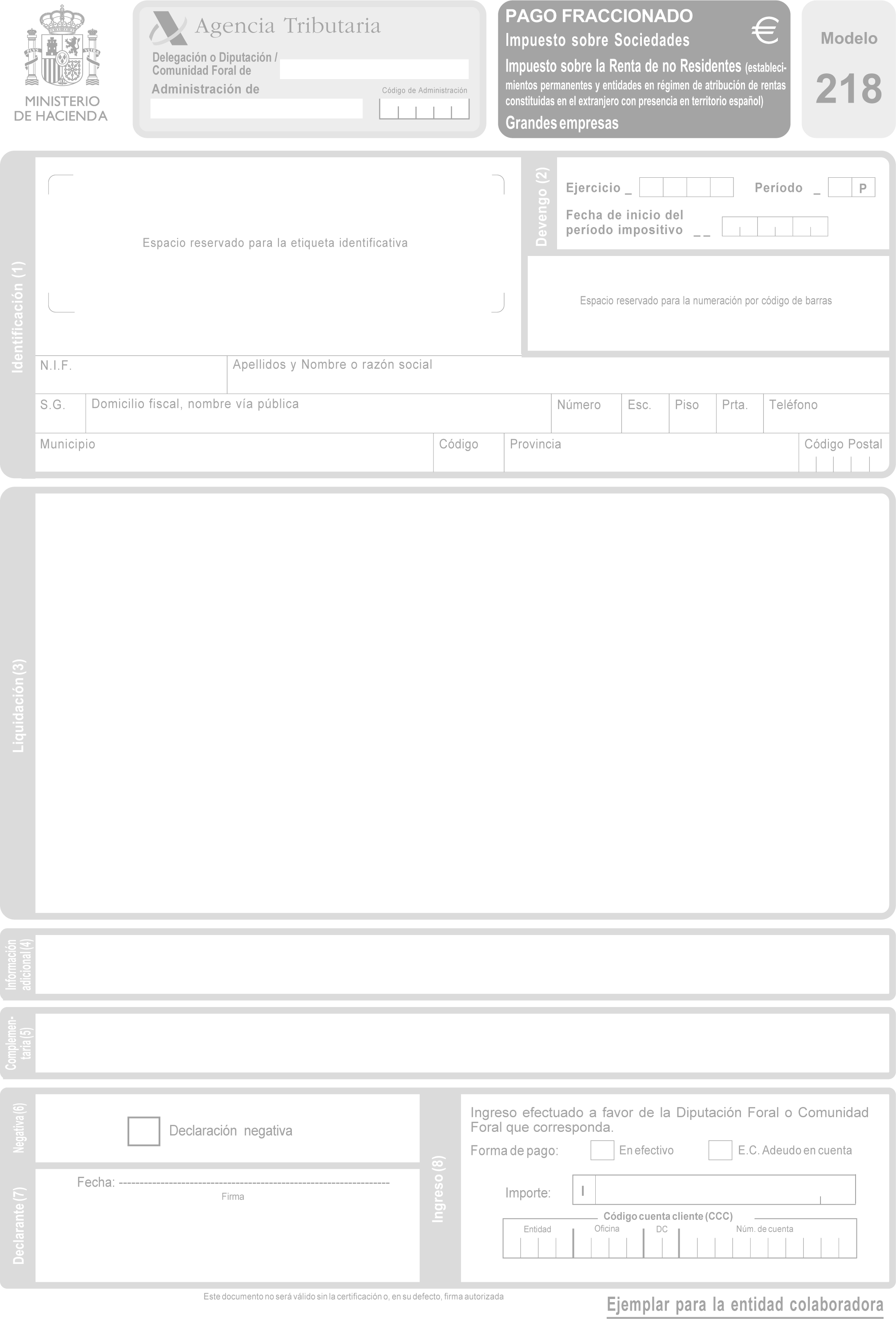

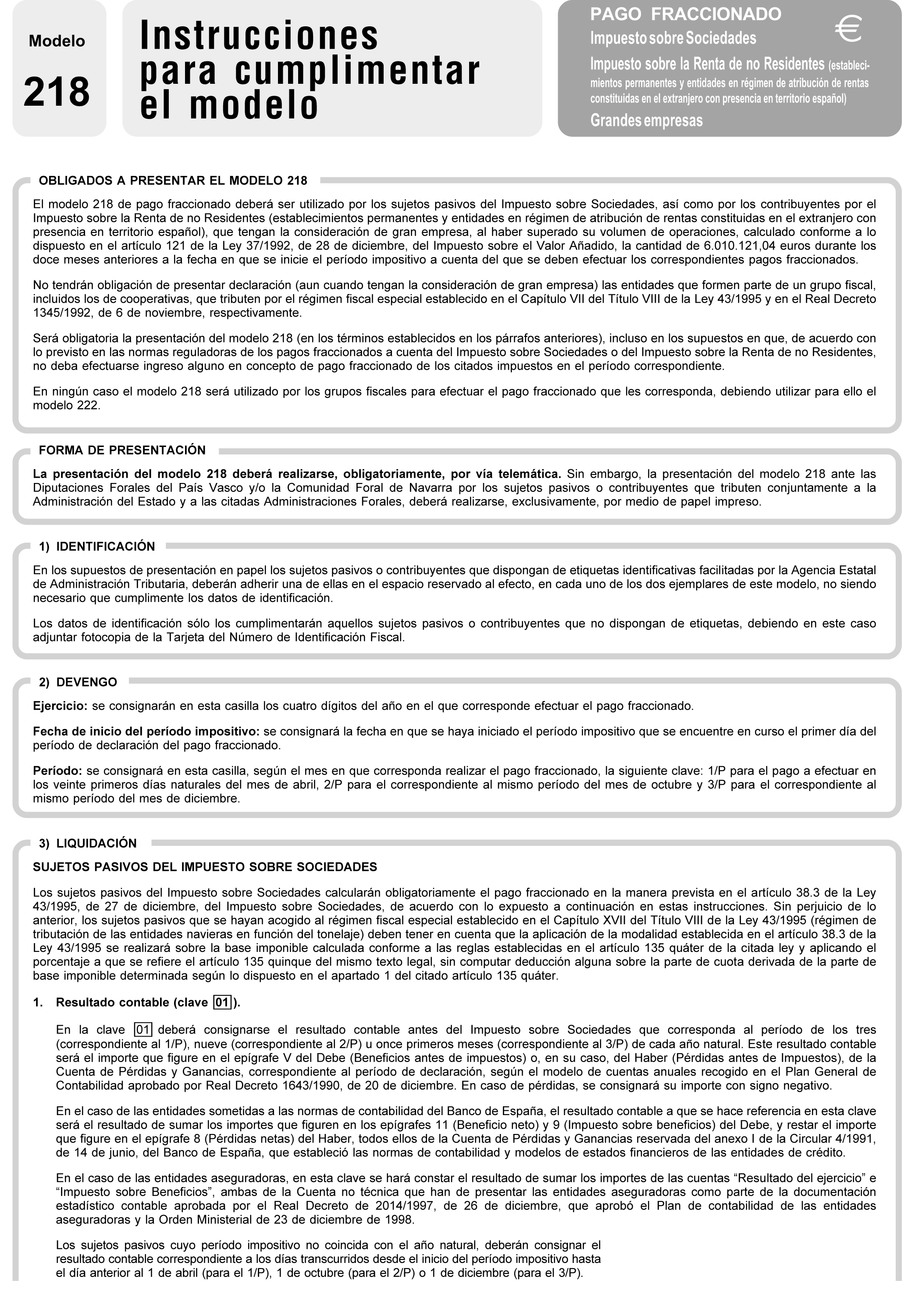

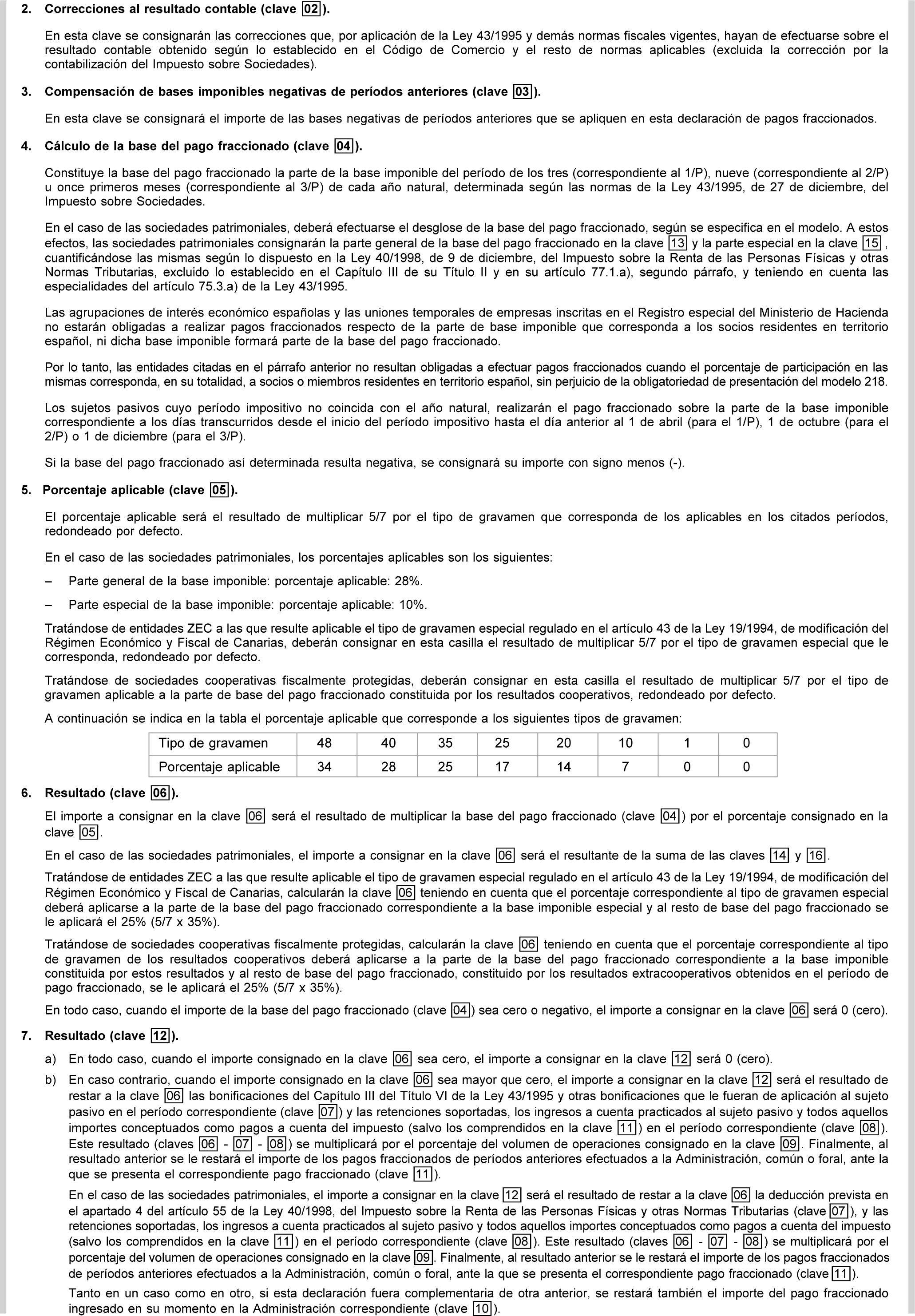

Uno. Se aprueba el modelo 218 «Impuesto sobre Sociedades. Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español). Grandes empresas. Pago fraccionado» que figura como anexo III de la presente Orden.

El citado modelo consta de un ejemplar para el declarante y otro para la entidad colaboradora.

Dos. El modelo 218 de pago fraccionado será de uso obligatorio para efectuar los pagos fraccionados del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español) previstos en el artículo 38 de la Ley 43/1995, de 27 de diciembre, del Impuesto sobre Sociedades, y en los artículos 22 y 32.sexies de la Ley 41/1998, de 9 de diciembre, reguladora del Impuesto sobre la Renta de no Residentes, así como, respecto de cada año natural, en las disposiciones al efecto contenidas en las Leyes de Presupuestos Generales del Estado.

Tres. El modelo 218 de pago fraccionado deberá ser utilizado exclusivamente por los sujetos pasivos del Impuesto sobre Sociedades, así como por los contribuyentes por el Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español), que tengan la consideración de gran empresa, al haber superado su volumen de operaciones, calculado conforme a lo dispuesto en el artículo 121 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, la cantidad de 6.010.121,04 euros durante los doce meses anteriores a la fecha en que se inicie el período impositivo a cuenta del que se deben efectuar los correspondientes pagos fraccionados.

No obstante, no deberán presentar el modelo 218 de pago fraccionado las entidades que formen parte de un grupo fiscal, incluidos los de cooperativas, que tribute por el régimen fiscal especial establecido en el capítulo VII del título VIII de la Ley 43/1995 y en el Real Decreto 1345/1992, de 6 de noviembre, respectivamente.

Cuatro. Será obligatoria la presentación del modelo 218 (en los términos establecidos en el subapartado anterior), incluso en los supuestos en que, de acuerdo con lo previsto en las normas reguladoras de los pagos fraccionados a cuenta del Impuesto sobre Sociedades o del Impuesto sobre la Renta de no Residentes, no deba efectuarse ingreso alguno en concepto de pago fraccionado de los citados Impuestos en el período correspondiente.

Cinco. La presentación del modelo 218 deberá realizarse, obligatoriamente, por vía telemática, de acuerdo con las condiciones generales y el procedimiento establecido en los apartados noveno y décimo de esta Orden.

Seis. Lo dispuesto en los subapartados cuatro y cinco anteriores de este apartado no será aplicable respecto de la presentación del modelo 218 ante las Diputaciones Forales del País Vasco y/o la Comunidad Foral de Navarra por los sujetos pasivos o contribuyentes que tributen conjuntamente a estas Administraciones Forales y a la Administración del Estado. En estos supuestos la presentación e ingreso ante las Administraciones Forales deberá realizarse, exclusivamente, utilizando el modelo 218 por medio de papel impreso. Las normas sobre lugares de presentación e ingreso del modelo 218 serán las establecidas en el subapartado tres del apartado segundo de esta Orden.

Uno. Los sujetos pasivos del Impuesto sobre Sociedades y los contribuyentes por el Impuesto sobre la Renta de no Residentes a que se refiere esta Orden podrán efectuar los pagos fraccionados a cuenta de estos Impuestos mediante la presentación telemática del modelo 202 aprobado por esta Orden. No obstante lo anterior, no se podrá efectuar la presentación telemática de los citados modelos ante las Diputaciones Forales del País Vasco y la Comunidad Foral de Navarra por los obligados a efectuar estos pagos fraccionados que tributen conjuntamente a la Administración del Estado y a las citadas Administraciones Forales.

Dos. Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en el apartado séptimo y en las disposiciones adicionales segunda y tercera de la Orden de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de las declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345 («Boletín Oficial del Estado» del 28; corrección de errores de 5 de enero de 2001) podrán hacer uso de dicha facultad respecto del modelo 202 de pagos fraccionados aprobado por la presente Orden.

Uno. Requisitos para la presentación telemática del modelo 202 para efectuar los pagos fraccionados a cuenta del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes a que se refiere esta Orden. La presentación telemática de este modelo estará sujeta a las siguientes condiciones:

1.º El declarante deberá disponer de Número de Identificación fiscal (NIF).

2.º El declarante deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda de acuerdo con el procedimiento establecido en los anexos III y VI de la Orden de 24 de abril de 2000 («Boletín Oficial del Estado» del 29), por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas, salvo que la presentación telemática vaya a ser realizada por una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, en cuyo caso será la persona o entidad autorizada quien deberá tener instalado en el navegador su certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda.

3.º Para realizar la presentación telemática del modelo para efectuar los pagos fraccionados, el declarante deberá cumplimentar y transmitir los datos fiscales del formulario que aparecerá en la pantalla del ordenador, que estarán ajustados al contenido del modelo 202 de pagos fraccionados aprobado por esta Orden.

4.º El declarante que opte por esta modalidad de presentación deberá tener en cuenta las normas técnicas que se requieren para efectuar la citada presentación y que se encuentran recogidas en el anexo II de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas.

Dos. Simultaneidad del ingreso y la presentación telemática del modelo 202. La transmisión telemática del citado modelo deberá realizarse en la misma fecha en que tenga lugar el ingreso resultante de los mismos. No obstante lo anterior, en el caso de que existan dificultades técnicas que impidan efectuar la transmisión telemática de la declaración en la misma fecha del ingreso, podrá realizarse dicha transmisión telemática hasta el segundo día hábil siguiente al del ingreso.

Tres. Supuesto de exclusión de la presentación telemática del modelo 202. Después de transcurrido un año desde que hubiera finalizado el plazo para presentar la declaración del pago fraccionado en el modelo 202, sólo podrá efectuarse la presentación de éste por medio de papel impreso.

Cuatro. Presentación del modelo 202 con deficiencias de tipo formal. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de la declaración, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema, mediante los correspondientes mensajes de error, para que proceda a su subsanación.

Uno. El procedimiento a seguir para la presentación telemática del modelo 202 será el siguiente:

1.º El declarante se pondrá en comunicación con la entidad colaboradora por vía telemática o acudiendo a sus oficinas, o bien personándose en la entidad de depósito que presta el servicio de caja en la Delegación o Administración de la Agencia Estatal de Administración Tributaria, en cuya circunscripción tenga su domicilio fiscal, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

NIF del obligado a efectuar el pago fraccionado (nueve caracteres).

Ejercicio fiscal (dos últimos dígitos).

Período al que corresponde el pago fraccionado (dos caracteres. Los valores posibles son: 1P, 2P y 3P).

Modelo a presentar:

202. Impuesto sobre Sociedades. Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español). Pago fraccionado.

Tipo de autoliquidación = «I» Ingreso.

Importe a ingresar (deberá ser mayor que cero).

La entidad colaboradora, una vez contabilizado el importe, asignará un Número de Referencia Completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe a ingresar.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá, como mínimo, los datos señalados en el anexo IV de esta Orden.

No obstante lo anterior, los sujetos pasivos del Impuesto sobre Sociedades que se encuentren acogidos al sistema de cuenta corriente en materia tributaria deberán tener en cuenta el procedimiento establecido en la Orden de 22 de diciembre de 1999, por la que se establece el procedimiento para la presentación telemática de las declaraciones-liquidaciones que generen deudas o créditos que deban anotarse en la cuenta corriente en materia tributaria.

2.º El declarante, una vez realizada la operación anterior, se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es. Una vez seleccionado el concepto fiscal y el modelo de pagos fraccionados a transmitir, introducirá el NRC suministrado por la entidad colaboradora, salvo que se encuentre acogido al sistema de cuenta corriente en materia tributaria.

3.º A continuación, procederá a transmitir el modelo de pagos fraccionados que corresponda con la firma electrónica, generada al seleccionar el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

4.º La Agencia Estatal de Administración Tributaria le devolverá en pantalla el modelo 202, validado con un código electrónico de dieciséis caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

El presentador deberá imprimir y conservar el modelo de pagos fraccionados aceptado, debidamente validado con el correspondiente código electrónico.

Dos. Si el obligado a efectuar el pago fraccionado solicita la compensación o el aplazamiento o fraccionamiento por vía telemática, será de aplicación lo previsto en los artículos 68 de la Ley 230/1963, de 28 de diciembre, General Tributaria, y 63 y siguientes del Reglamento General de Recaudación, aprobado por el Real Decreto 1684/1990, de 20 de diciembre («Boletín Oficial del Estado» de 3 de enero de 1991; corrección de errores de 1 de febrero de 1991), modificado por el Real Decreto 448/1995, de 24 de marzo («Boletín Oficial del Estado» del 28; corrección de errores de 25 de abril), y en los artículos 61 de la citada Ley y 48 y siguientes del citado Reglamento, respectivamente, si bien los requerimientos de documentación que en dichos procedimientos, y al amparo de lo previsto en las normas citadas, se produzcan, podrán efectuarse por vía telemática, debiendo realizarse la aportación de los citados documentos por el solicitante, ante el órgano competente de Recaudación, en los diez días hábiles siguientes a la recepción de dichos requerimientos.

Para efectuar la transmisión telemática del modelo 202 de pagos fraccionados con solicitud de aplazamiento o fraccionamiento, o reconocimiento de deuda con solicitud de compensación, se procederá de la siguiente manera:

1.º El declarante se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión en la dirección: https://aeat.es.

A continuación, procederá a transmitir el modelo de pagos fraccionados que corresponda con la firma electrónica, generada al seleccionar el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y previamente instalado en el navegador a tal efecto.

2.º La Agencia Estatal de Administración Tributaria le devolverá en pantalla el modelo de pagos fraccionados 202 y la solicitud, validado con un código electrónico de dieciséis caracteres, además de la fecha y hora de presentación y, en su caso, los requerimientos de documentación pertinentes.

3.º El declarante deberá imprimir y conservar el modelo de pagos fraccionados y la solicitud de aplazamiento o fraccionamiento o de compensación aceptados, en los que figurarán el código electrónico.

Uno. Carácter de la presentación. Los sujetos pasivos del Impuesto sobre Sociedades y los contribuyentes por el Impuesto sobre la Renta de no Residentes obligados a presentar el modelo 218 o el 222 deberán efectuar la citada presentación por vía telemática, sin perjuicio de lo dispuesto en los apartados cuarto y quinto de la presente Orden respecto de los obligados a tributar conjuntamente a la Administración del Estado y a las Administraciones Forales.

Dos. Contenido de la declaración. Los datos fiscales a transmitir serán los reflejados en el formulario que, en cada caso, aparecerá en la pantalla del ordenador, los cuales estarán ajustados al contenido del modelo 218 ó 222, según corresponda, aprobados en esta Orden.

Tres. Simultaneidad del ingreso y la presentación telemática. La transmisión telemática de la declaración deberá realizarse en la misma fecha en que tenga lugar el ingreso resultante de la misma. No obstante lo anterior, en el caso de que existan dificultades técnicas que impidan efectuar la transmisión telemática de la declaración en la misma fecha del ingreso, podrá realizarse dicha transmisión telemática hasta el segundo día hábil siguiente al del ingreso.

Cuatro. Presentación de los modelos 218 y 222 de pago fraccionado con deficiencias de tipo formal. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de los modelos, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación. No obstante, si el declarante no corrige las anomalías detectadas en el curso del proceso de transmisión, deberá confirmar, a través del propio sistema, su intención de transmitir el modelo con los defectos observados, procediendo la Agencia Estatal de Administración Tributaria a recibir el modelo así presentado, sin perjuicio del ulterior requerimiento que pueda proceder para su subsanación.

Uno. El procedimiento para efectuar el ingreso del pago fraccionado y la presentación telemática de los modelos 218 y 222 será el previsto en el subapartado uno del apartado cuarto de la Orden de 20 de enero de 1999, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones mensuales de grandes empresas correspondientes a los códigos 111, 320 y 332 («Boletín Oficial del Estado» del 22), con resultado a ingresar.

No obstante, en relación con el período de la declaración se consignarán los valores: 1P, 2P, 3P.

Los sujetos pasivos del Impuesto sobre Sociedades que se encuentren acogidos al sistema de cuenta corriente en materia tributaria deberán tener en cuenta el procedimiento establecido en la Orden de 22 de diciembre de 1999 por la que se establece el procedimiento para la presentación telemática de las declaraciones-liquidaciones que generen deudas o créditos que deban anotarse en la cuenta corriente en materia tributaria.

Dos. El procedimiento para efectuar la presentación de los modelos 218 y 222 en aquellos supuestos en que no deba efectuarse ingreso alguno en concepto de pago fraccionado será el previsto en el subapartado dos del apartado cuarto de la Orden de 20 de enero de 1999 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones mensuales de grandes empresas correspondientes a los códigos 111, 320 y 332, con resultado negativo.

No obstante, en relación con el período de la declaración se consignarán los valores: 1P, 2P, 3P.

Tres. El procedimiento de transmisión telemática de las declaraciones con solicitud de aplazamiento o fraccionamiento, reconocimiento de deuda con solicitud de compensación o simple reconocimiento de deuda, será el previsto en el subapartado tres del apartado cuarto de la citada Orden de 20 de enero de 1999.

El pago fraccionado a cuenta del Impuesto sobre Sociedades o del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español se efectuará, mediante el modelo 202, 218 ó 222, según corresponda, por medio de papel impreso o por transmisión telemática, durante los primeros veinte días naturales de los meses de abril, octubre y diciembre de cada año natural.

Los vencimientos de plazo que coincidan con un sábado o día inhábil se entenderán trasladados al primer día hábil inmediato siguiente.

Se modifica el anexo II de la Orden de 15 de junio de 1995, por la que se desarrolla parcialmente el Reglamento General de Recaudación, en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria («Boletín Oficial del Estado» del 22), incluyendo en el código 022, «Autoliquidaciones especiales», lo siguiente:

Código del modelo: 218.

Denominación: Impuesto sobre Sociedades. Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español). Grandes empresas. Pago fraccionado.

Periodicidad: (1P, 2P, 3P).

Se modifica el anexo II, «Datos mínimos a incluir en el recibo», de la Orden de 20 de enero de 1999 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones mensuales de grandes empresas correspondientes a los códigos 111, 320 y 332, incluyendo en «CONCEPTO» lo siguiente:

218. Ejercicio: NNNN. Período: NP.

222. Ejercicio: NNNN. Período: NP.

Los modelos de pagos fraccionados a cuenta del Impuesto sobre Sociedades correspondientes a períodos de declaración vencidos con anterioridad a 1 de enero de 2003 que se presenten con posterioridad a dicha fecha deberán presentarse obligatoriamente en papel impreso, salvo que la Orden que hubiera aprobado el correspondiente modelo hubiera establecido su presentación obligatoria por vía telemática.

Uno. Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en el apartado séptimo y en las disposiciones adicionales segunda y tercera de la Orden de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por internet de las declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345, podrán hacer uso de dicha facultad respecto de las declaraciones-liquidaciones correspondientes a los modelos 115, 117, 123, 124, 126 y 128 y de las declaraciones correspondientes a los resúmenes anuales de retenciones, modelos 180 y 193.

Dos. Las condiciones generales y el procedimiento para la presentación telemática de la declaración-documento de ingreso correspondiente al modelo 115 en representación de terceras personas serán, con carácter general, los recogidos en los apartados quinto, sexto y séptimo de la Orden de 20 de noviembre de 2000 («Boletín Oficial del Estado» del 28), por la que se aprueban los modelos 115, en pesetas y en euros, de declaración documento de ingreso, los modelos 180, en pesetas y en euros, del resumen anual de retenciones e ingresos a cuenta sobre determinadas rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes, correspondiente a establecimientos permanentes, así como los diseños físicos y lógicos para la sustitución de las hojas interiores del citado modelo 180 por soportes directamente legibles por ordenador y se establecen las condiciones generales y el procedimiento para su presentación telemática.

Tres. Las condiciones generales y el procedimiento para la presentación telemática de la declaración correspondiente al modelo 180 en representación de terceras personas serán, con carácter general, los recogidos en los apartados decimoquinto, decimosexto y decimoséptimo de la Orden de 20 de noviembre de 2000 citada en el subapartado dos anterior, así como en la disposición adicional tercera de la Orden de 19 de noviembre de 2001 («Boletín Oficial del Estado» del 24), por la que se aprueba el modelo 390 de declaración-resumen anual del Impuesto sobre el Valor Añadido en euros.

Cuatro. Las condiciones generales y el procedimiento para la presentación telemática de las declaraciones correspondientes a los modelos 117, 123, 124, 126 y 128 en representación de terceras personas serán, con carácter general, los recogidos en los apartados segundo, tercero y sexto de la Orden de 21 de diciembre de 2000 citada en el subapartado uno anterior.

Cinco. Las condiciones generales y el procedimiento para la presentación telemática de la declaración correspondiente al modelo 193 en representación de terceras personas serán, con carácter general, las recogidas en los apartados cuarto, quinto y sexto de la Orden de 21 de diciembre de 2000, así como en la disposición adicional tercera de la Orden de 19 de noviembre de 2001.

Seis. No obstante lo dispuesto en los subapartados anteriores, deberán tenerse en cuenta las siguientes particularidades:

1.º La persona o entidad autorizada para presentar declaraciones en representación de terceras personas deberá tener instalado en el navegador su certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda.

2.º Para transmitir la declaración a la Agencia Estatal de Administración Tributaria se requerirá únicamente la firma electrónica generada al seleccionar el certificado de usuario correspondiente a la persona o entidad autorizada para presentar la declaración en representación de terceras personas.

Siete. Los certificados X.509.V3 expedidos por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda con anterioridad a la entrada en vigor de la presente Orden, que hubieran sido obtenidos por personas o entidades autorizadas para la presentación telemática de declaraciones o cualesquiera otros documentos exigidos por la normativa tributaria, serán válidos, con el alcance que se establezca en el convenio a cuyo amparo fueron expedidos en cada caso, a efectos de la presentación telemática de las declaraciones que se contemplan en esta disposición adicional en las condiciones establecidas en la misma.

A la entrada en vigor de esta Orden quedará derogada la Orden HAC/401/2002, de 26 de febrero («Boletín Oficial del Estado» del 28), por la que se aprueban los modelos 202, 218 y 222 para efectuar los pagos fraccionados a cuenta del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y se establecen las condiciones generales y el procedimiento para su presentación telemática, y se regula la colaboración social en la presentación telemática de las declaraciones-liquidaciones correspondientes a los modelos 115, 117, 123, 124, 126 y 128 y de las declaraciones correspondientes a los resúmenes anuales de retenciones, modelos 180 y 193.

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Lo que comunico a VV. II. para su conocimiento y efectos.

Madrid, 10 de marzo de 2003.

MONTORO ROMERO

Ilmo. Sr. Director general de la Agencia Estatal de Administración Tributaria e Ilmo. Sr. Director general de Tributos.

Fecha de la operación:

Código entidad y sucursal: XXXXXXXX.

Concepto:

202.Ejercicio: NNNN. Período: NP.

Identificación de la cuenta (C.C.C.):

(Cuando el ingreso sea en efectivo no deberá cumplimentarse este campo.)

Identificación del sujeto pasivo o contribuyente:

NIF: XNNNNNNNX

Apellidos y nombre o razón social:

Importe:

N.R.C. asignado al ingreso:

N.R.C. al que sustituye:

(Este campo sólo se cumplimentará en el caso de anulación de N.R.C. anterior y sustitución por uno nuevo.)

Leyenda: «Este recibo surte los efectos liberatorios para con el Tesoro Público señalados en el Reglamento General de Recaudación».

Nota: El ingreso de la deuda no exime de la obligación de presentar la declaración.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid