La Orden de 29 de junio de 1998 («Boletín Oficial del Estado» de 1 de julio), estableció las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones mensuales de grandes empresas correspondientes a los códigos 111, 320 y 332.

La experiencia de los primeros meses de aplicación del procedimiento de presentación telemática de las declaraciones de grandes empresas, así como la adopción por España de la moneda única europea a partir del día 1 de enero de 1999, comienzo del período transitorio en la utilización del euro, período que culminará el día 1 de enero del año 2002, aconsejan introducir modificaciones relevantes en el procedimiento previsto en la citada Orden de 29 de junio de 1998 para adecuarlo a la nueva situación derivada de la entrada en vigor de la Ley 46/1998, de 17 de diciembre, sobre introducción del euro, y para mejorar los procesos de transmisión de las declaraciones telemáticas.

A este respecto, la Ley 66/1997, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social («Boletín Oficial del Estado» del 31), en su disposición final quinta, autoriza al Ministro de Economía y Hacienda para que determine mediante Orden los supuestos y condiciones en que las grandes empresas habrán de presentar por medios telemáticos sus declaraciones, declaraciones-liquidaciones, autoliquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria.

En consecuencia, haciendo uso de las autorizaciones establecidas en el artículo 167.Uno de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, y en el artículo 71.4 del Reglamento del Impuesto aprobado por Real Decreto 1624/1992, de 29 de diciembre; en el artículo 59.Cinco del Reglamento del Impuesto sobre la Renta de las Personas Físicas aprobado por el artículo 1.o del Real Decreto 1841/1991, de 30 de diciembre; en el artículo 64.5 del Reglamento del Impuesto sobre Sociedades aprobado por el artículo 1.o del Real Decreto 537/1997, de 14 de abril, en la citada disposición final quinta de la Ley 66/1997, de 30 de diciembre, y en el artículo 33 de la Ley 46/1998, de 17 de diciembre, sobre introducción del euro, este Ministerio ha tenido a bien disponer lo siguiente:

Uno. Presentación telemática de declaraciones.

Sistema de suministro de datos relativos a las declaraciones mensuales de grandes empresas por vía telemática.

Las características técnicas del sistema se describen en el anexo I.

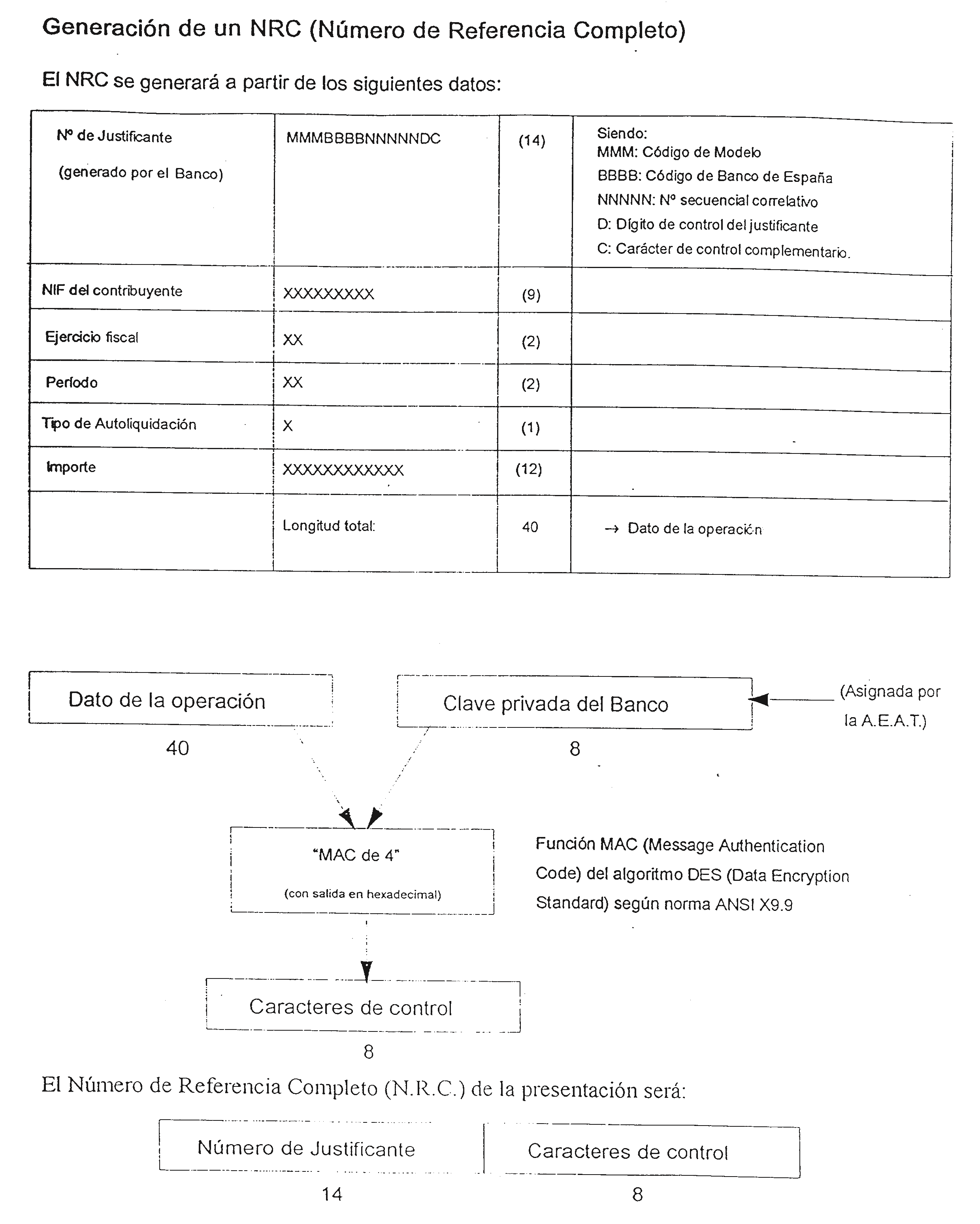

Dos. Número de Referencia Completo (NRC).

El Número de Referencia Completo es un código generado informáticamente mediante un sistema criptográfico y utilizado por la gran empresa como clave para poder conectarse con la Agencia Estatal de Administración Tributaria (AEAT), a los efectos de facilitar la presentación de una declaración-liquidación por vía telemática.

El NRC se compone de 22 posiciones cuyo contenido es el siguiente:

Posiciones 01-13: Numéricas, corresponden al número de justificante de la declaración-liquidación.

Posición 14: Alfanumérica, corresponde a un carácter de control adicional.

Posiciones 15-22: Caracteres de control.

Tres. Código electrónico.

Código formado por 16 caracteres alfanuméricos, generado por la AEAT en función de los datos incluidos por el declarante en su declaración por vía telemática y que da validez a la autenticidad de la presentación.

Cuatro. Grandes empresas.

A los efectos de la presente Orden, se entiende por grandes empresas aquéllas cuyo volumen de operaciones en el año inmediato anterior, calculado de acuerdo con lo establecido en el artículo 121 de la Ley 37/1992, del Impuesto sobre el Valor Añadido, supere los 1.000 millones de pesetas.

La presentación por vía telemática será inicialmente de aplicación a las siguientes declaraciones-liquidaciones mensuales de grandes empresas:

111. Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta. Rendimientos del trabajo, de actividades profesionales, de actividades agrícolas y ganaderas y premios. Grandes empresas.

320. Impuesto sobre el Valor Añadido. Grandes empresas, en pesetas o en euros.

332. Impuesto sobre el Valor Añadido. Grandes empresas inscritas en el Registro de exportadores y otros operadores económicos, en pesetas o en euros.

Uno. Carácter de la presentación.—La presentación por vía telemática de declaraciones-liquidaciones a que se refiere la presente Orden tendrá carácter obligatorio para las correspondientes al mes de enero de 1999 y sucesivas.

Dos. Contenido de las declaraciones.—Los datos fiscales a transmitir en el formulario que, en cada caso, aparecerán en la pantalla del ordenador estarán ajustados al contenido de los modelos de declaración aprobados por las Órdenes ministeriales siguientes:

Modelo 111: Aprobado por Orden de 31 de enero de 1995.

Modelo 320: Aprobado por Orden de 30 de diciembre de 1992.

Modelo 332: Aprobado por Orden de 28 de septiembre de 1995.

Tres. Simultaneidad del ingreso o solicitud de devolución y la presentación telemática de declaraciones-liquidaciones.—La transmisión telemática de la declaración-liquidación deberá realizarse en la misma fecha en que tenga lugar el ingreso o solicitud de devolución resultante de la misma.

Cuatro. Presentación de declaraciones con deficiencias de tipo formal.—En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación. No obstante, si el declarante no corrige las anomalías detectadas en el curso del proceso de transmisión, deberá confirmar, a través del propio sistema, su intención de transmitir la declaración con los defectos observados, procediendo la AEAT a recibir la declaración así presentada, sin perjuicio del ulterior requerimiento que pueda proceder para la subsanación de las mismas.

Uno. Si el resultado de la declaración-liquidación mensual es a ingresar (códigos 111, 320, 332) o a devolver (código 320 correspondiente al último período del año natural), el procedimiento a seguir para su presentación será el siguiente:

1) Si se trata de declaraciones a ingresar, el ingreso podrá efectuarse en entidad colaboradora o en la entidad de depósito que presta el servicio de caja en la Delegación o Administración de la AEAT en cuya circunscripción tenga el domicilio fiscal el sujeto pasivo.

Tratándose de declaraciones a devolver (Código 320 correspondiente al último período del año natural), la solicitud de devolución deberá efectuarse en la entidad colaboradora en la que el contribuyente tenga abierta la cuenta en que desee recibir la transferencia.

2) El declarante se pondrá en comunicación con la entidad colaboradora por vía telemática o acudiendo a sus oficinas, o bien personándose en la entidad de depósito que presta el servicio de caja en la Delegación o Administración de la AEAT para facilitar los siguientes datos:

NIF del contribuyente (9 caracteres).

Ejercicio fiscal (2 últimos dígitos).

Período (2 dígitos. Para presentaciones mensuales los valores son: 01, 02, 03, 04, 05, 06, 07, 08, 09, 10, 11, 12).

Declaración a presentar:

111. Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta. Grandes empresas.

320. Impuesto sobre el Valor Añadido. Grandes empresas, en pesetas o en euros.

332. Impuesto sobre el Valor Añadido. Grandes empresas inscritas en el Registro de exportadores y otros operadores económicos, en pesetas o en euros.

Tipo de autoliquidación: «I» Ingreso; «D» Solicitud de devolución.

Importe a ingresar o a devolver (en valor absoluto y distinto de cero), con indicación de la moneda en que se expresa, euros o pesetas.

Con independencia de la forma en que el contribuyente haga el pago en la entidad colaboradora y de que realice posteriormente su declaración en pesetas o en euros, la entidad colaboradora deberá utilizar siempre, para el cálculo del NRC, el importe abonado en pesetas en la cuenta del Tesoro si se trata de un ingreso, o el importe en pesetas a devolver si se trata de una devolución (320).

La entidad colaboradora una vez contabilizado el importe (a ingresar o a devolver), asignará al contribuyente un NRC que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe a ingresar o a devolver.

Si se trata de un ingreso, la entidad colaboradora sólo entregará el NRC después de contabilizar el correspondiente importe.

Al mismo tiempo remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá, como mínimo, los datos señalados en el anexo II.

3) El declarante, una vez realizada la operación anterior (ingreso o solicitud de devolución), y obtenido el NRC correspondiente, se pondrá en comunicación con la AEAT, a través de Internet o de Infovía Plus, o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es y procederá como sigue:

1.o Elegirá la opción: Grandes empresas.

2.o Seleccionará el concepto fiscal al que corresponde el ingreso realizado o la solicitud de devolución:

Retenciones e ingresos a cuenta.

IVA. Declaración mensual.

IVA. Declaración mensual. Exportadores y otros operadores económicos.

3.o Seleccionará el tipo de declaración:

A ingresar.

Solicitud de devolución.

4.o Confirmará el tipo de declaración seleccionado.

5.o Tecleará el NRC asignado por la entidad colaboradora y cumplimentará los datos incluidos en el formulario que aparecerá en la pantalla.

6.o Una vez aceptada la presentación, la AEAT le devolverá en pantalla la declaración validada con un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

7.o El declarante deberá imprimir y conservar la declaración aceptada y validada con el correspondiente código electrónico.

Dos. Si el resultado de la declaración-liquidación es: Negativo, a compensar, sin actividad o con solicitud de devolución mensual (332), se procederá de la siguiente manera:

1) Si el declarante dispone de un NRC anterior, correspondiente a la última o penúltima presentación realizada, y dicho NRC no ha sido utilizado para realizar otra presentación de uno de los tipos recogidos en los apartados cuarto.dos o cuarto.tres, se pondrá en comunicación con la AEAT, a través de Internet o de Infovía Plus, o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es.

1.o A continuación, elegirá la opción de menú: Grandes empresas.

2.o Seleccionará el concepto fiscal que corresponda:

Retenciones e ingresos a cuenta.

IVA. Declaración mensual.

IVA. Declaración mensual. Exportadores y otros operadores económicos.

3.o Seleccionará el tipo de declaración:

Negativa.

A compensar.

Sin actividad. A devolver.

4.o Confirmará el tipo de declaración seleccionado.

5.o Tecleará el NRC de que disponga, correspondiente a la última o penúltima presentación realizada y no utilizado para realizar otra presentación de uno de los tipos recogidos en los apartados cuarto.dos o cuarto.tres.

Este NRC sólo servirá para poder conectarse con la AEAT con objeto de realizar esa nueva presentación.

6.o Tecleará los datos que correspondan en el formulario que aparecerá en la pantalla.

7.o Una vez aceptada la presentación, la AEAT le devolverá en pantalla la declaración validada con un código electrónico de 16 caracteres, fecha y hora de presentación y un nuevo NRC asignado en ese momento por la AEAT relacionado directamente con la presentación aceptada.

8.o El declarante deberá imprimir y conservar la declaración aceptada y validada en la que figure el nuevo NRC asignado y el correspondiente código electrónico.

2) Si el declarante no dispone de un NRC anterior, correspondiente a la última o penúltima presentación realizada y que no haya sido utilizado para realizar otra presentación de uno de los tipos recogidos en los apartados cuarto.dos o cuarto.tres:

1.o Podrá acudir a la URGGE (Unidad Regional de Gestión de Grandes Empresas) o a la UCGGE (Unidad Central de Gestión de Grandes Empresas) de adscripción para solicitar personalmente un NRC que se le entregará en ese momento, o bien, procederá de la siguiente manera:

1.o 1 Se conectará con la AEAT, a través de Internet o de Infovía Plus, o de cualquier otra vía equivalente que permita la conexión, en la dirección https://aeat.es.

1.o 2 Elegirá la opción: Grandes empresas.

1.o 3 A continuación, seleccionará la opción: Solicitud de NRC.

1.o 4 Cumplimentará la «Solicitud Número de Referencia Completo (NRC)».

1.o 5 Imprimirá y firmará la solicitud.

1.o 6 Enviará la solicitud, por fax, a la URGGE o a la UCGGE de adscripción que le corresponda.

1.o 7 Desde la URGGE o UCGGE, tras autenticar los datos que contiene la solicitud, se enviará por fax, al domicilio fiscal del solicitante, el NRC solicitado.

2.o Una vez obtenido el NRC, el declarante se pondrá nuevamente en comunicación con la AEAT, a través de Internet o de Infovía Plus, o de cualquier otra vía equivalente que permita la conexión, en la dirección https://aeat.es.

3.o Elegirá la opción de menú: Grandes empresas.

4.o Seleccionará el concepto fiscal que corresponda:

Retenciones e ingresos a cuenta.

IVA declaración mensual.

IVA declaración mensual. Exportadores y otros operadores económicos.

5.o Seleccionará el tipo de declaración:

Negativa.

A compensar.

Sin actividad. A devolver.

6.o Confirmará el tipo de declaración seleccionado.

7.o Tecleará el NRC que le ha facilitado la URGGE o la UCGGE. Este NRC únicamente servirá para poder conectarse con la AEAT con objeto de realizar esa presentación.

8.o Tecleará los datos que correspondan en el formulario que aparecerá en la pantalla.

9.o Una vez aceptada la presentación, la AEAT le devolverá en pantalla la declaración completa validada con un código electrónico de 16 caracteres, fecha y hora de presentación y un nuevo NRC asignado en ese momento por la AEAT relacionado directamente con la presentación aceptada.

10. El declarante deberá imprimir y conservar la declaración aceptada y validada en la que figure el nuevo NRC asignado y el correspondiente código electrónico.

Tres.—Si el resultado de la declaración-liquidación mensual es a ingresar y el contribuyente solicita la compensación o el aplazamiento o fraccionamiento por vía telemática, será de aplicación lo previsto en los artículos 68 de la Ley General Tributaria y 63 y siguientes del Reglamento General de Recaudación modificado por el Real Decreto 448/1995, de 24 de marzo, y por los artículos 61 de la Ley General Tributaria y 48 y siguientes del Reglamento General de Recaudación, respectivamente, si bien, los requerimientos de documentación que en dichos procedimientos, y al amparo de lo previsto en las normas citadas se produzcan, se efectuarán por vía telemática, debiendo realizarse la aportación de los citados documentos por el solicitante, ante el órgano competente de Recaudación, en los diez días hábiles siguientes a la recepción de dichos requerimientos.

El procedimiento de transmisión telemática de las declaraciones con solicitud de aplazamiento o fraccionamiento, reconocimiento de deuda con solicitud de compensación o simple reconocimiento de deuda será el siguiente:

1) Si el declarante dispone de un NRC anterior, correspondiente a la última o penúltima presentación realizada, y dicho NRC no ha sido utilizado para realizar otra presentación de uno de los tipos recogidos en los apartados cuarto.dos o cuarto.tres, se pondrá en comunicación con la AEAT a través de Internet o de Infovía Plus, o de cualquier otra vía equivalente que permita la conexión en la dirección https://aeat.es.

1. o Elegirá la opción de menú: Grandes empresas.

2.o Seleccionará el concepto fiscal que corresponda:

Retenciones e ingresos a cuenta.

IVA declaración mensual.

IVA declaración mensual. Exportadores y otros operadores económicos.

3.o Seleccionará el tipo de declaración:

Solicitud de aplazamiento o fraccionamiento.

Reconocimiento de deuda con solicitud de compensación.

Reconocimiento de deuda.

4.o Confirmará el tipo de declaración seleccionada.

5.o Tecleará el NRC de que disponga, correspondiente a la última o penúltima presentación realizada, y no utilizado aún para realizar otra presentación de uno de los tipos recogidos en los apartados cuarto.dos o cuarto.

Este NRC sólo servirá para poder conectarse con la AEAT con objeto de realizar esa nueva presentación.

6.o Tecleará los datos que correspondan en el formulario que aparecerá en la pantalla.

7.o Tecleará los datos correspondientes a la solicitud de aplazamiento o fraccionamiento o de compensación en el formulario que aparecerá en la pantalla.

8.o Una vez aceptada la presentación, la AEAT le devolverá en pantalla la declaración completa (y solicitud, en su caso) validada con un código electrónico de 16 caracteres, fecha y hora de presentación y un nuevo NRC asignado en ese momento por la AEAT relacionado directamente con la presentación aceptada y, en su caso, los requerimientos de documentación pertinentes.

9.o El declarante deberá imprimir y conservar la declaración y en su caso, la solicitud de aplazamiento o fraccionamiento o de compensación aceptada, en la que figurará el código electrónico y el nuevo NRC asignado.

2) Si el declarante no dispone de un NRC anterior, correspondiente a la última o penúltima presentación realizada y que no haya sido utilizado para realizar otra presentación de uno de los tipos recogidos en los apartados cuarto.dos o cuarto.tres:

1.o Podrá acudir a la URGGE (Unidad Regional de Gestión de Grandes Empresas) o a la UCGGE (Unidad Central de Gestión de Grandes Empresas) de adscripción para solicitar personalmente un NRC que se le entregará en ese momento, o bien, procederá de la siguiente manera:

1.o1 Se conectará con la AEAT, a través de Internet o de Infovía Plus, o de cualquier otra vía equivalente que permita la conexión, en la dirección https://aeat.es.

1.o2 Elegirá la opción: Grandes empresas.

1.o3 A continuación, seleccionará la opción: Solicitud de NRC.

1.o4 Cumplimentará la «Solicitud Número de Referencia Completo (NRC)».

1.o5 Imprimirá y firmará la solicitud.

1.o6 Enviará la solicitud, por fax, a la URGGE o a la UCGGE de adscripción que le corresponda.

1.o7 Desde la URGGE o UCGGE, tras autenticar los datos que contiene la solicitud, se enviará por fax, al domicilio fiscal del solicitante, el NRC pedido.

2.o Una vez obtenido el NRC, el declarante se pondrá en comunicación con la AEAT, a través de Internet o de Infovía Plus, o de cualquier otra vía equivalente que permita la conexión, en la dirección https://aeat.es.

3.o Elegirá la opción de menú: Grandes empresas.

4.o Seleccionará el concepto fiscal que corresponda:

Retenciones e ingresos a cuenta.

IVA declaración mensual.

IVA declaración mensual. Exportadores y otros operadores económicos.

5.o Seleccionará el tipo de declaración:

Solicitud de aplazamiento o fraccionamiento.

Reconocimiento de deuda con solicitud de compensación.

Reconocimiento de deuda.

6.o Confirmará el tipo de declaración seleccionada.

7.o Tecleará el NRC que le ha facilitado la URGGE o la UCGGE. Este NRC únicamente servirá para poder conectarse con la AEAT con objeto de realizar esa presentación.

8.o Tecleará los datos que correspondan en el formulario que aparecerá en la pantalla.

9.o Tecleará los datos correspondientes a la solicitud de aplazamiento o fraccionamiento o de compensación en el formulario que aparecerá en la pantalla.

10. Una vez aceptada la presentación, la AEAT le devolverá en pantalla la declaración completa (y solicitud, en su caso) validada con un código electrónico de 16 caracteres, fecha y hora de presentación y un nuevo NRC asignado en ese momento por la AEAT relacionado directamente con la presentación aceptada y, en su caso, los requerimientos de documentación pertinentes.

11. El declarante deberá imprimir y la declaración y en su caso, la solicitud de aplazamiento o fraccionamiento o de compensación aceptada, en la que figurará el código electrónico y el nuevo NRC asignado.

Cuatro.—La presentación por vía telemática de las declaraciones-liquidaciones a que se refiere la presente Orden, se entiende sin perjuicio de que la certificación de la titularidad de la cuenta en la que el contribuyente desee recibir la devolución mensual correspondiente, que deben presentar los sujetos pasivos inscritos en el Registro de Exportadores y otros Operadores Económicos, o, en general, la aportación de justificantes de las operaciones declaradas, deban seguir efectuándose ante el órgano competente para la gestión de dichas declaraciones, bien de forma directa, bien mediante envío por correo certificado dirigido al mismo.

Quinto.—Plazo de presentación:

Uno. Código 111.—La presentación telemática de la declaración correspondiente al código 111 así como, en su caso, el ingreso se efectuará en los veinte primeros días naturales de cada mes, en relación con las cantidades retenidas y los ingresos a cuenta que proceda realizar correspondientes al mes inmediato anterior.

Por excepción, la declaración correspondiente al mes de julio se presentará en el plazo comprendido entre los días 1 de agosto y 20 de septiembre inmediatos posteriores, ambos inclusive.

Dos. Códigos 320 y 332.—La presentación telemática de las declaraciones correspondientes a los códigos 320 y 332 y, en su caso, el ingreso se efectuará en los veinte primeros días naturales del mes siguiente a la finalización del correspondiente periodo de liquidación mensual, excepto la correspondiente al mes de julio que se presentará en el plazo comprendido entre los días 1 de agosto y 20 de septiembre inmediatos posteriores, ambos inclusive, y la correspondiente al último periodo de liquidación del año, que deberá presentarse durante los treinta primeros días naturales del mes de enero siguiente.

Tres. Los vencimientos de plazo que coincidan con un sábado o día inhábil se entenderán trasladados al primer día hábil inmediato siguiente.

Sexto.—Lugar y plazo de presentación del resumen anual y de la declaración recapitulativa de operaciones intracomunitarias:

Uno. La presentación del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo, de actividades profesionales, de actividades agrícolas y ganaderas y sobre premios se efectuará de acuerdo con lo dispuesto en la Orden de 6 de octubre de 1997, por la que se aprueba el modelo 190.

Dos. La presentación de la declaración-resumen anual del Impuesto sobre el Valor Añadido (modelo 392) se efectuará durante los treinta primeros días naturales del mes de enero siguiente.

La declaración-resumen anual se presentará en la Delegación o Administración de la AEAT del domicilio fiscal del obligado tributario, pudiendo también realizarse dicha presentación en la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o en la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la AEAT, según proceda, en función de la adscripción del sujeto pasivo a una u otra Unidad; dicha presentación podrá realizarse por correo certificado o bien mediante entrega personal en dichas Unidades.

Tres. No será necesario incluir en el resumen anual, el ejemplar para el sobre anual correspondiente a las declaraciones-liquidaciones presentadas por vía telemática.

Cuatro. Los sujetos pasivos que estén obligados a la presentación de la declaración recapitulativa de operaciones intracomunitarias (modelo 349) deberán cumplir lo dispuesto en la Orden de 23 de febrero de 1996 por la que se aprueba el modelo 349 de declaración recapitulativa de operaciones intracomunitarias, excepción hecha de la presentación conjunta del modelo 332 con resultado a devolver y de la declaración recapitulativa.

Se modifica la Orden de 15 de junio de 1995 por la que se desarrolla parcialmente el Reglamento General de Recaudación en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria, en el siguiente sentido:

1) Se añade el punto 9 al apartado I. Disposiciones Generales.

9. Generación del Número de Referencia Completo.

Las entidades colaboradoras, para aquellos modelos en que así lo establezca la AEAT vendrán obligadas a generar un Número de Referencia Completo (en adelante NRC) en el que las 13 primeras posiciones del mismo corresponderán al número de justificante del documento de ingreso o devolución.

A tal efecto, las entidades colaboradoras comunicarán directamente a la Unidad de Control de Entidades Colaboradoras del Departamento de Recaudación de la AEAT, por correo, fax o cualquier otro medio que permita tener constancia de su recepción, los siguientes datos de dos responsables designados por la entidad:

NIF de la entidad colaboradora.

Nombre y apellidos del responsable. Dirección.

Nombre de la vía pública. Número de la vía pública.

Municipio.

Código postal. Provincia.

Teléfono de contacto.

Número de fax (optativo).

Será admisible la designación de dos únicos responsables que actúen colectivamente, bajo un único número de registro de Banco de España, en nombre de varias entidades colaboradoras, siempre que éstas se hallen integradas en un mismo grupo, organización o asociación.

La generación del NRC estará en función de las especificaciones técnicas que se establezcan.

En el momento de generación de los correspondientes NRC, las entidades colaboradoras vendrán obligadas a ingresar, en su caso, el importe de la deuda tributaria y entregar un recibo justificativo del ingreso o solicitud de devolución de acuerdo a lo dispuesto en las normas que recojan la presentación telemática de declaraciones.

En aquellos supuestos en los que se detecten errores en un NRC y siempre que éstos se pongan de manifiesto antes del ingreso en Banco de España de las cantidades recaudadas en la correspondiente quincena, dichas entidades procederán a anular la operación correspondiente. Para ello anularán el asiento en la cuenta restringida y emitirán, en su caso, un nuevo NRC conforme a los datos aportados por el declarante, expidiendo un nuevo recibo justificativo. La entidad podrá incorporar en dicho recibo justificativo la referencia al NRC anulado o requerir del declarante justificación fehaciente de la solicitud de anulación.

Las entidades colaboradoras transmitirán la información de los NRC anulados conjuntamente con la correspondiente a las autoliquidaciones especiales y conforme a las especificaciones técnicas recogidas en el anexo VI. Dicha información se someterá a los mismos procesos de validación recogidos en la disposición tercera de la presente Orden.

2) Se modifica el punto 2 del anexo VI. Diseño de registros.

2.1 Diseño de Registro de Entidad Transmisora

(tipo-1).

En la posición 6-6, Tipo de presentación, se añade:

«A» = Anulaciones

En la posición 7-7, Tipos de Ingresos, se añade:

«G» = Grandes Empresas

2.2 Diseño de Registro de Cabecera de Entidad Colaboradora (tipo-2).

En la posición 6-6, Tipo de presentación, se añade:

«A» = Anulaciones

En la posición 7-7, Tipos de Ingresos, se añade:

«G» = Grandes Empresas

2.3 Diseño del Registro de Detalle de Autoliquidaciones (tipo-3).

Se modifica la descripción de las posiciones 9-13 dándose la siguiente redacción.

Descripción.

Código de la Administración Fiscal del contribuyente (DDAAA).

Cuando se trata de los modelos 111, 320 y 332, tales posiciones irán a ceros.

Se añade el siguiente apartado:

2.9 Diseño de Registro de Detalle de Anulaciones.

| Posic. | Tipo | Descripción |

|---|---|---|

| 1-1 | Num. | Tipo de registro = 3. |

| 2-8 | Num. | Numero de secuencia. |

| 9-30 | Num. | NRC (Número de Referencia Completo). |

| 31-39 | Alf. | NIF. |

| 40-40 | Alf. | Tipo: ‘I’ = Ingreso. |

| 41-44 | Num. | Ejercicio. |

| 45-46 | Num. | Período. |

| 47-59 | Num. | Importe. |

| 60-63 | Num. | Sucursal de la operación. |

| 64-71 | Num. | Fecha de operación (AAAAMMDD). |

| 72-79 | Num. | Fecha de anulación (AAAAMMDD). |

| 80-90 | Alf. | Filler (a blancos). |

Nota: No se incluirán en las presentaciones registros de subtotales

(tipo-4).

3) Se modifica el anexo VII.

Tipo de registro 1 (entidad transmisora)

Donde dice: «Tipo de Presentación distinto de I: Grave», debe decir: «Tipo de Presentación distinto de I o A: Grave».

Donde dice: «Tipo de Ingreso distinto de A, E, L, T o Z: Grave», debe decir: «Tipo distinto de A, E, L, T, Z o G: Grave».

Tipo de registro 2 (entidad colaboradora)

Donde dice: «Tipo de Presentación distinto de I: Grave», debe decir: «Tipo de Presentación distinto de I o A: Grave».

Donde dice: «Tipo de Ingreso distinto de A, E, L, T o Z: Grave», debe decir: «Tipo distinto de A, E, L, T, Z o G: Grave».

Se incluye un nuevo apartado:

Tipo de registro 3 (registro de detalle)

(anulaciones grandes empresas).

Cualquier error de los descritos se considerara error grave y provocará el rechazo de la transmisión.

Tipo de registro distinto de 3.

Número de secuencia con saltos en la numeración. NRC no numérico o cero.

NIF: Configuración de NIF no existente o con dígito de control erróneo.

Tipo diferente de I o D.

Ejercicio no numérico o menor que 1998.

Período no comprendido entre «01» y «12».

Importe = 0.

Sucursal no existente.

Fecha de operación ilógica o menor que 1998. Fecha de anulación.

En el supuesto de modificación de la dirección electrónica de la AEAT, la nueva dirección deberá ponerse en conocimiento de los usuarios del sistema por medios electrónicos.

Queda derogada la Orden de 29 de junio de 1998 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de las declaraciones-liquidaciones de mensuales de grandes empresas correspondientes a los códigos 111, 320 y 332.

La presente Orden entrará en vigor al día siguiente de su publicación en el «Boletín Oficial del Estado» y será de aplicación, con carácter obligatorio, a las declaraciones-liquidaciones correspondientes al mes de enero de 1999, a presentar entre el 1 y el 20 de febrero, y períodos posteriores.

Lo que comunico a VV.II. para su conocimiento y efectos.

Madrid, 20 de enero de 1999.

DE RATO Y FIGAREDO

Ilmos. Sres. Director general de la Agencia Estatal de Administración Tributaria y Director general de Tributos.

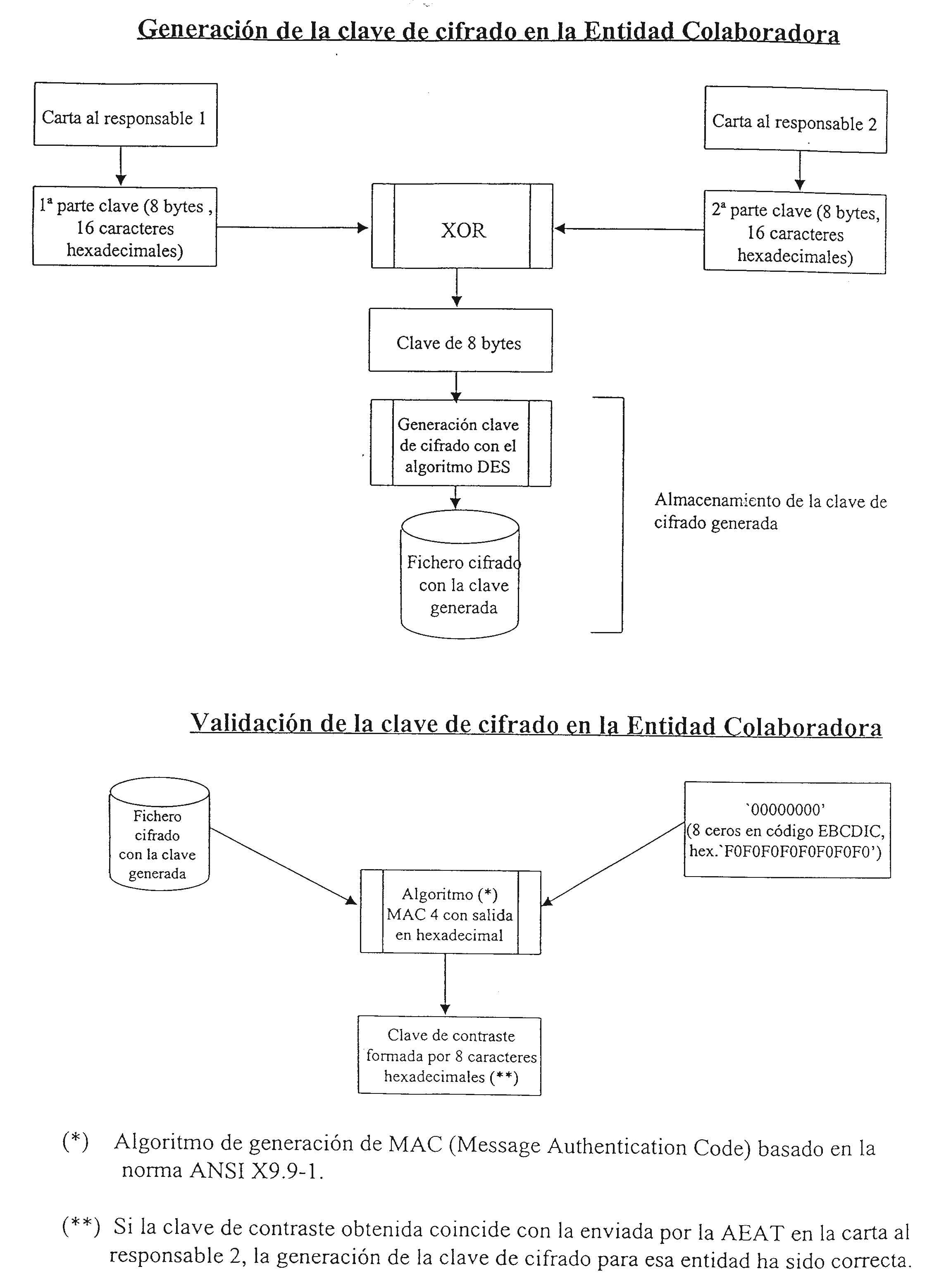

Generación de claves de cifrado por parte de la AEAT y de las entidades colaboradoras

Las entidades colaboradoras deberán emplear procedimientos de cifrado que utilicen el algoritmo DES para realizar funciones MAC (Message Authentication Code), ajustándose a la norma ANSI X9.9, opción 1, para generar códigos de autenticación de mensajes.

La AEAT generará y enviará, mediante el procedimiento que se describe a continuación, una clave privada para cada entidad colaboradora. Para ello:

Utilizando los procedimientos de cifrado mencionados anteriormente, la AEAT generará una clave de cifrado única para cada entidad colaboradora y la guardará en un fichero cifrado.

La AEAT enviará a cada uno de los responsables designados por la entidad colaboradora (según lo establecido en la disposición adicional primera) una parte de la clave (16 caracteres en hexadecimal, equivalentes a 8 bytes). La entidad colaboradora generará, con un programa informático, su correspondiente clave de cifrado de la siguiente forma:

a) Se aplicará un XOR entre las dos partes de la clave, enviadas a los responsables, para obtener como resultado una clave de 8 bytes (clave «en limpio»).

b) La clave obtenida en a) servirá de entrada a los procedimientos de cifrado mencionados anteriormente que, en este caso, permitan obtener, con el algoritmo DES, una clave de cifrado tipo MAC, exclusiva para esa entidad colaboradora, y guardarla en un fichero cifrado.

c) Una vez generada la clave, se procederá a validarla de la siguiente forma:

Se utilizará un algoritmo de generación MAC de 4 con salida hexadecimal.

Los datos de entrada serán:

La clave recién generada, que se recuperará del fichero cifrado donde se guardó, y

La configuración «00000000» (ocho ceros en código EBCDIC, equivalentes en hexadecimal a: «F0F0F0F0F0F0F0F0»).

La salida obtenida será una «clave de contraste» formada por ocho caracteres hexadecimales. Si esta salida coincide con la clave de contraste enviada por la AEAT a uno de los dos responsables, significará que la generación de la clave de cifrado en esa entidad ha sido correcta; en caso contrario, la entidad colaboradora deberá ponerse en comunicación con la AEAT, a través de uno de los teléfonos de contacto que figuran en las cartas enviadas a los responsables.

La clave así generada y guardada por la entidad colaboradora en un fichero cifrado servirá, a partir del momento en que esté validada y contrastada correctamente, para generar en el futuro todos los NRCs entregados a los contribuyentes que realicen, en dicha entidad, ingresos/solicitudes de devolución relacionados con los conceptos fiscales a que se hace referencia en esta Orden.

Detalle de los datos a incluir para generar el NRC:

Para generar el NRC, es imprescindible que todos estos datos, a incluir en los procedimientos de cifrado, estén en código EBCDIC (ver, más adelante, Tabla de conversión ASCII, EBCDIC).

«MMM»: Código de Modelo:

111 5 Para presentaciones del modelo 111.

320 5 Para presentaciones del modelo 320.

332 5 Para presentaciones del modelo 332.

Para las presentaciones telemáticas, el código de modelo que se incluye en el número de justificante y se usa en el cálculo del NRC, sigue siendo 111, 320 ó 332, según corresponda, con independencia de que el contribuyente vaya a presentar la declaración en pesetas o en euros.

«BBBB»: Código de Banco España: Cuatro primeros dígitos del CCC.

«NNNNN»: Número secuencial correlativo, comenzando por 00000, por cada código de Modelo. Caso de llegar a 99999, se comenzaría de nuevo por 00000.

«D»: Dígito de control de «MMMBBBBNNNNN», generado con el mismo algoritmo que el actual número de justificante de las autoliquidaciones.

«MMMBBBBNNNNND»: Conforman el número de justificante que se aportará en las presentaciones quincenales de ingresos.

«C»: Carácter de control complementario, se generará aplicando un algoritmo que será facilitado a una de las personas designadas por la Entidad Colaboradora. Sólo se utilizará para el NRC.

NIF: NIF del contribuyente. Si se trata de una persona física y el NIF tiene menos de nueve caracteres, deberá venir relleno con ceros a la izquierda hasta completar las nueve posiciones.

Ejercicio Fiscal: Dos últimos dígitos del ejercicio fiscal al que corresponda la presentación.

Período Fiscal: Código de período. Los valores válidos, correspondientes a presentaciones mensuales, son 01, 02,... 12.

Tipo de autoliquidación: «I» para Ingresos, «D» para solicitud de Devoluciones.

Importe: 12 dígitos. Se indicará la cifra (un número entero) ajustada a la derecha y rellena con ceros a la izquierda, hasta completar las 12 posiciones. El importe se indicará siempre en pesetas y sin decimales, aunque el contribuyente piense realizar posteriormente su declaración en euros.

Tabla de conversión ASCII/EBCDIC

| Denominación del carácter | Codificación hexadecimal | |

|---|---|---|

| ASCII | EBCDIC | |

| Espacio en blanco | 20 | 40 |

| A | 41 | C1 |

| B | 42 | C2 |

| C | 43 | C3 |

| D | 44 | C4 |

| E | 45 | C5 |

| F | 46 | C6 |

| G | 47 | C7 |

| H | 48 | C8 |

| I | 49 | C9 |

| J | 4A | D1 |

| K | 4B | D2 |

| L | 4C | D3 |

| M | 4D | D4 |

| N | 4E | D5 |

| O | 4F | D6 |

| P | 50 | D7 |

| Q | 51 | D8 |

| R | 52 | D9 |

| S | 53 | E2 |

| T | 54 | E3 |

| U | 55 | E4 |

| V | 56 | E5 |

| W | 57 | E6 |

| X | 58 | E7 |

| Y | 59 | E8 |

| Z | 5A | E9 |

| 0 | 30 | F0 |

| 1 | 31 | F1 |

| 2 | 32 | F2 |

| 3 | 33 | F3 |

| 4 | 34 | F4 |

| 5 | 35 | F5 |

| 6 | 36 | F6 |

| 7 | 37 | F7 |

| 8 | 38 | F8 |

| 9 | 39 | F9 |

Fecha de la operación: Código entidad y sucursal: XXXXXXXX Concepto:

111 — Ejercicio: NNNN. Período: NN

320 — Ejercicio: NNNN. Período: NN

332 — Ejercicio: NNNN. Período: NN

Identificación de la cuenta (CCC):

(Cuando el ingreso sea en efectivo no deberá cumplimentarse este campo)

Identificación del sujeto pasivo:

NIF: XNNNNNNNX

Apellidos y nombre o razón social:

Importe: Pesetas o euros

Si el importe de la liquidación se ha consignado en euros, deberá además consignarse el contravalor en pesetas abonado en la cuenta del Tesoro, con el que se ha generado el NRC o bien el contravalor en pesetas de la devolución con el que se ha generado el NRC.

Tipo de autoliquidación: I o D NRC Asignado al ingreso o devolución:

NRC al que sustituye:

(Este campo sólo se cumplimentará en el caso de anulación de NRC anterior y sustitución por uno nuevo)

Leyenda: Sólo para ingresos: «Este recibo surte los efectos liberatorios para con el Tesoro Público señalados en el Reglamento General de Recaudación».

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid