La Ley 46/2002, de 18 de diciembre, de reforma parcial del Impuesto sobre la Renta de las Personas Físicas y por la que se modifican las Leyes de los Impuestos sobre Sociedades y sobre la Renta de no Residentes («Boletín Oficial del Estado» del 19), junto con su normativa reglamentaria de desarrollo han introducido, entre otras, importantes modificaciones en el sistema de retenciones e ingresos a cuenta sobre los rendimientos del trabajo, que se concretan en el establecimiento de nuevos supuestos de reducción que deben tenerse en cuenta para determinar el porcentaje de retención o ingreso a cuenta aplicable sobre estos rendimientos. Estos nuevos supuestos incorporados a la normativa legal del Impuesto, contenida en la Ley 40/1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias («Boletín Oficial del Estado» del 10) parten de la consideración de la situación laboral del contribuyente, que puede originar dos nuevas reducciones: Una reducción por prolongación de la actividad laboral de trabajadores mayores de sesenta y cinco años, que se incorpora a la Ley del Impuesto en el nuevo artículo 46 ter, y otra reducción por movilidad geográfica de trabajadores desempleados que acepten un puesto de trabajo que exija el traslado de su residencia habitual a un nuevo municipio, que se establece en el nuevo artículo 46 quáter.

Por su parte, la situación personal y familiar del contribuyente, además de incorporar una elevación de los importes del mínimo personal y del mínimo por descendientes aplicables con anterioridad a 1 de enero de 2003, puede dar derecho a la aplicación de determinadas reducciones que también deben tenerse en cuenta para determinar el porcentaje de retención o ingreso a cuenta aplicable sobre los rendimientos del trabajo. Estas reducciones, que, asimismo, han sido incorporadas a la Ley del Impuesto por la citada Ley 46/2002, de 18 de diciembre, son las siguientes: Reducción por cuidado de hijos menores de tres años, incluidos los menores adoptados o acogidos, que generen derecho a la aplicación del mínimo por descendientes, incorporada en el artículo 47; reducción por edad superior a sesenta y cinco años del propio contribuyente o de sus ascendientes, establecida en el artículo 47 bis; reducción por asistencia del propio contribuyente o de sus ascendientes, mayores de setenta y cinco años, que se recoge en el artículo 47 ter; y reducciones por discapacidad, establecidas en el artículo 47 quinquies. Dentro de este último artículo se contemplan reducciones adicionales por la discapacidad del contribuyente o de sus ascendientes o descendientes, por la discapacidad de los trabajadores activos, así como por los gastos de asistencia a aquellas personas discapacitadas que acrediten necesitar ayuda de terceras personas o movilidad reducida, o un grado de minusvalía igual o superior al 65 por 100.

El Real Decreto 27/2003, de 10 de enero, por el que se modifica el Reglamento del Impuesto sobre la Renta de las Personas Físicas («Boletín Oficial del Estado» del 11), ha incorporado las mencionadas reducciones en el procedimiento de determinación del porcentaje de retención o ingreso a cuenta sobre los rendimientos del trabajo y en el de su regularización, dando a tal efecto nueva redacción a los artículos 78.3, letras d) y e), y 81, apartados 2 y 3, del Reglamento del Impuesto, aprobado en el artículo único del Real Decreto 214/1999, de 5 de febrero, («Boletín Oficial del Estado del 9).

Por lo que se refiere a las obligaciones formales de suministro de información a cargo del retenedor u obligado a ingresar a cuenta, el artículo 101.2 del Reglamento del Impuesto, en la redacción dada al mismo por el Real Decreto 27/2003, de 10 de enero, establece que el retenedor u obligado a ingresar a cuenta deberá presentar un resumen anual de las retenciones e ingresos a cuenta efectuados en el año inmediato anterior en el que, además de sus datos de identificación, podrá exigirse que conste una relación nominativa de los perceptores en la que figuren para cada uno de ellos los datos que hayan sido tenidos en cuenta para determinar el tipo de retención o ingreso a cuenta correspondiente.

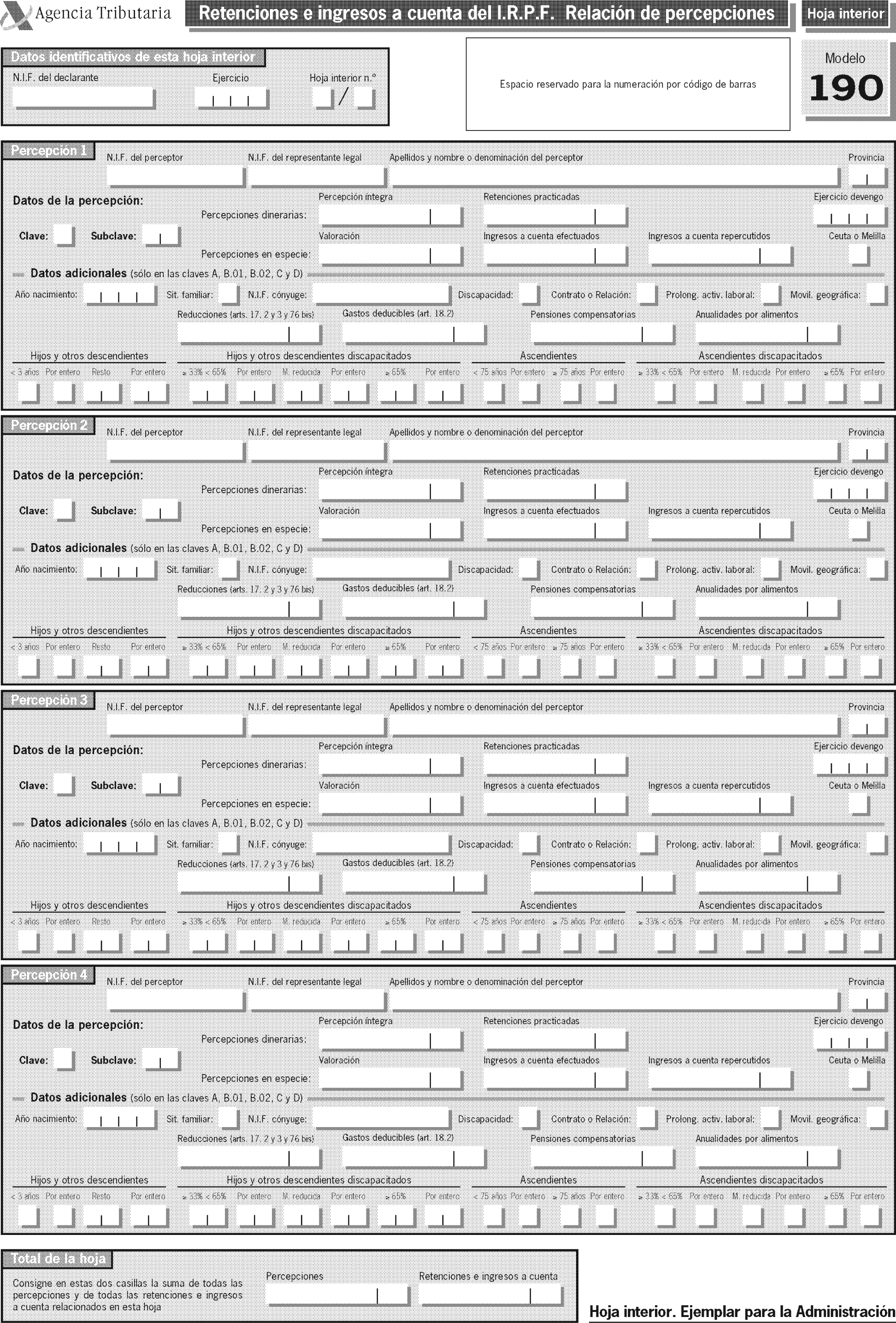

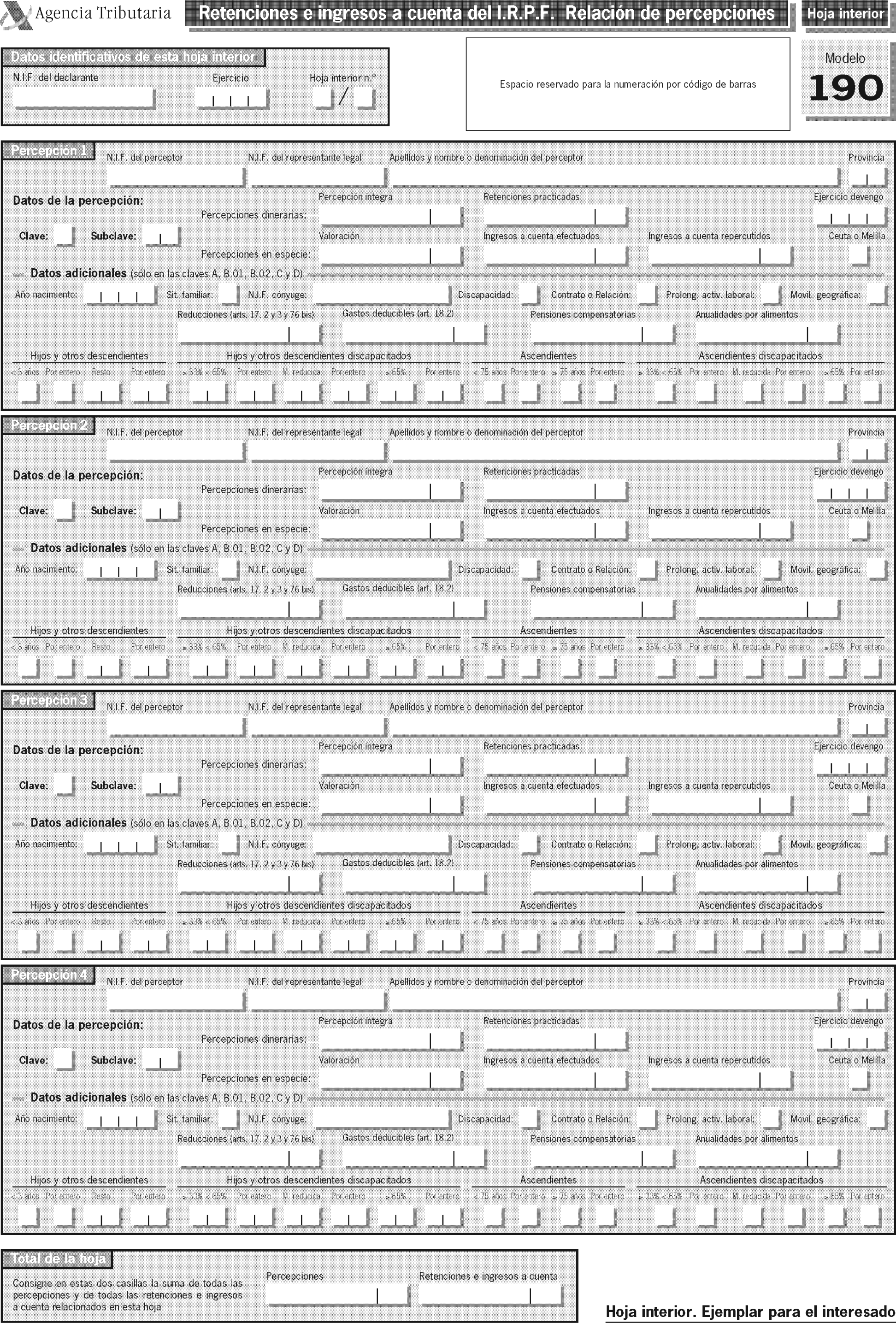

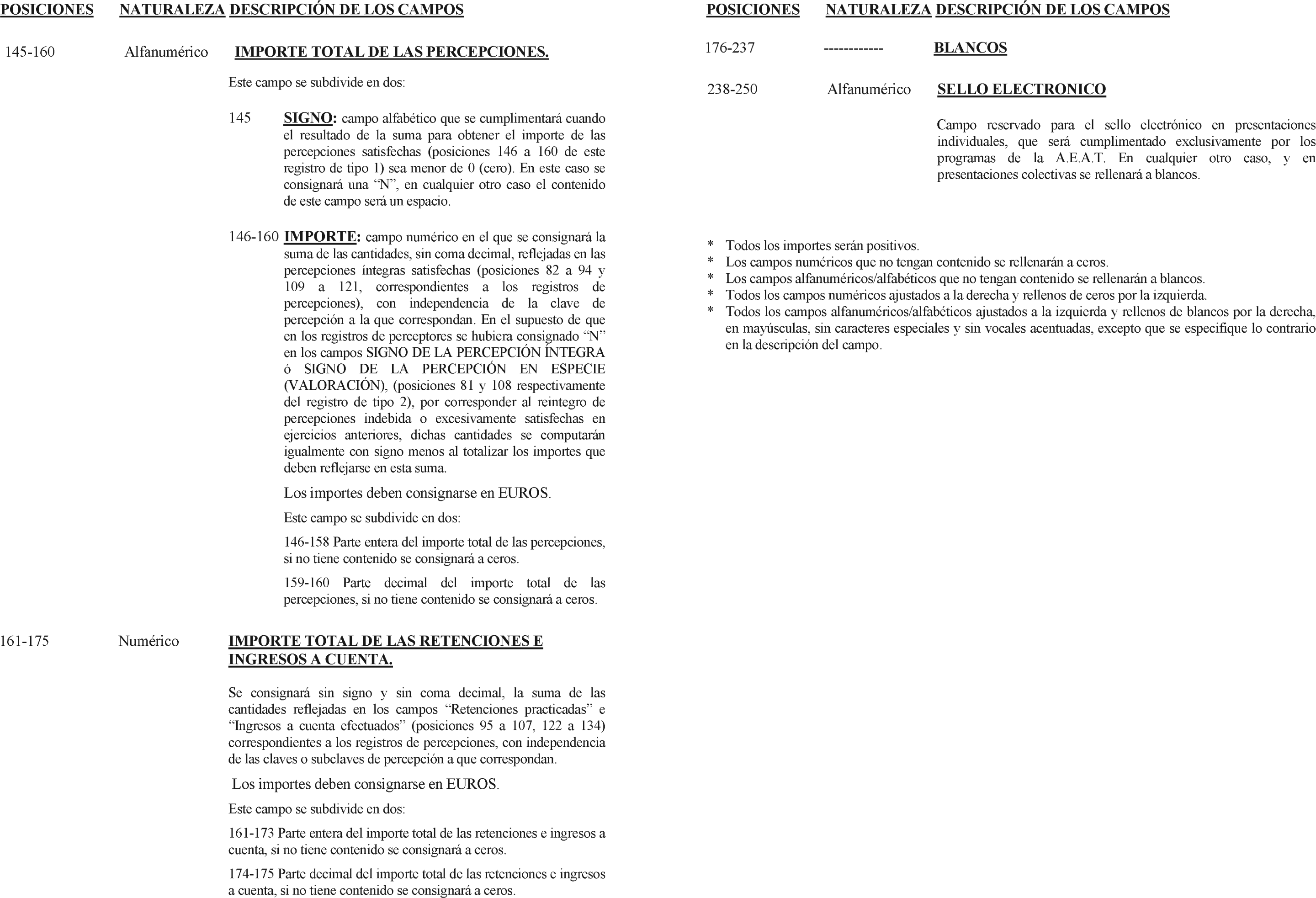

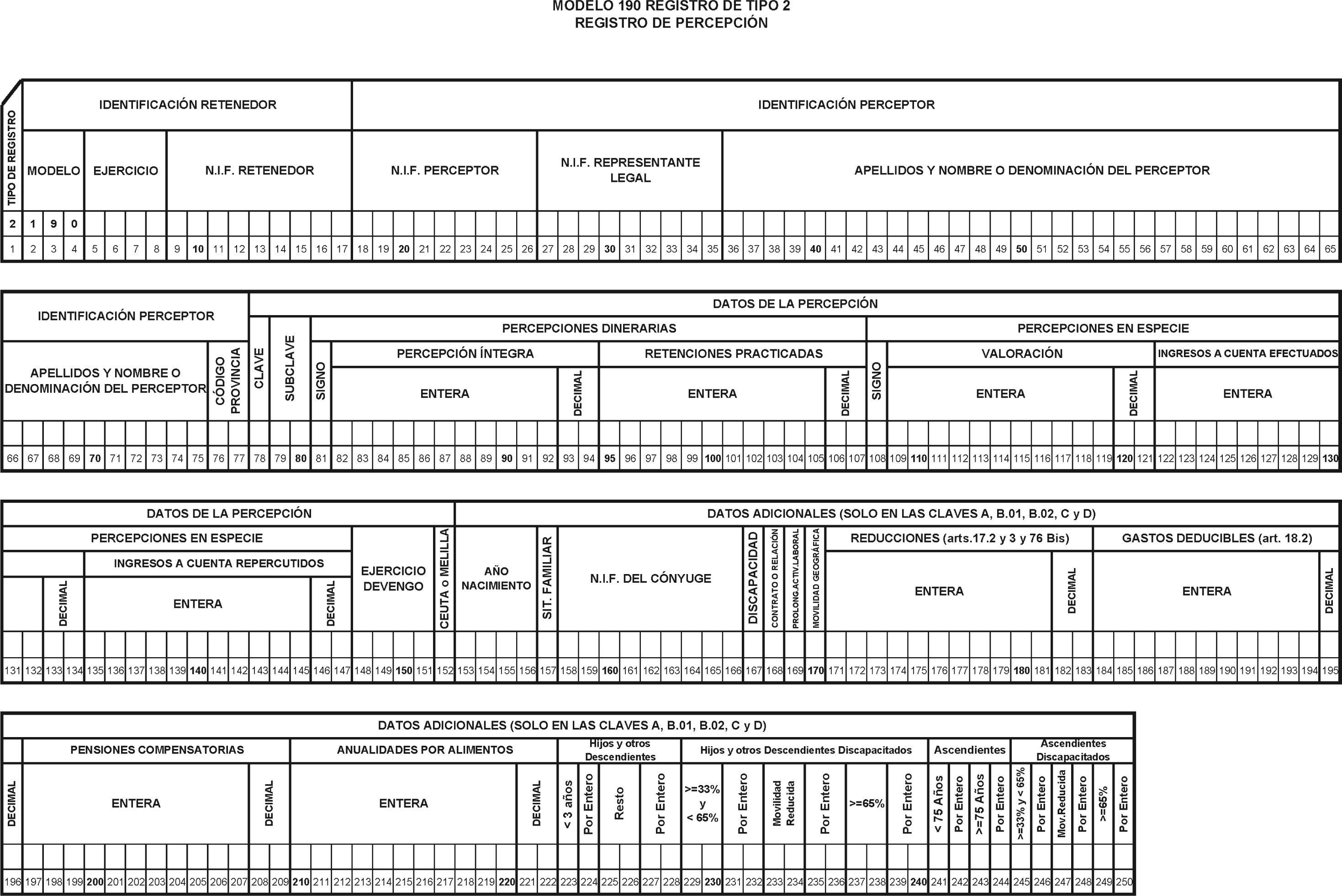

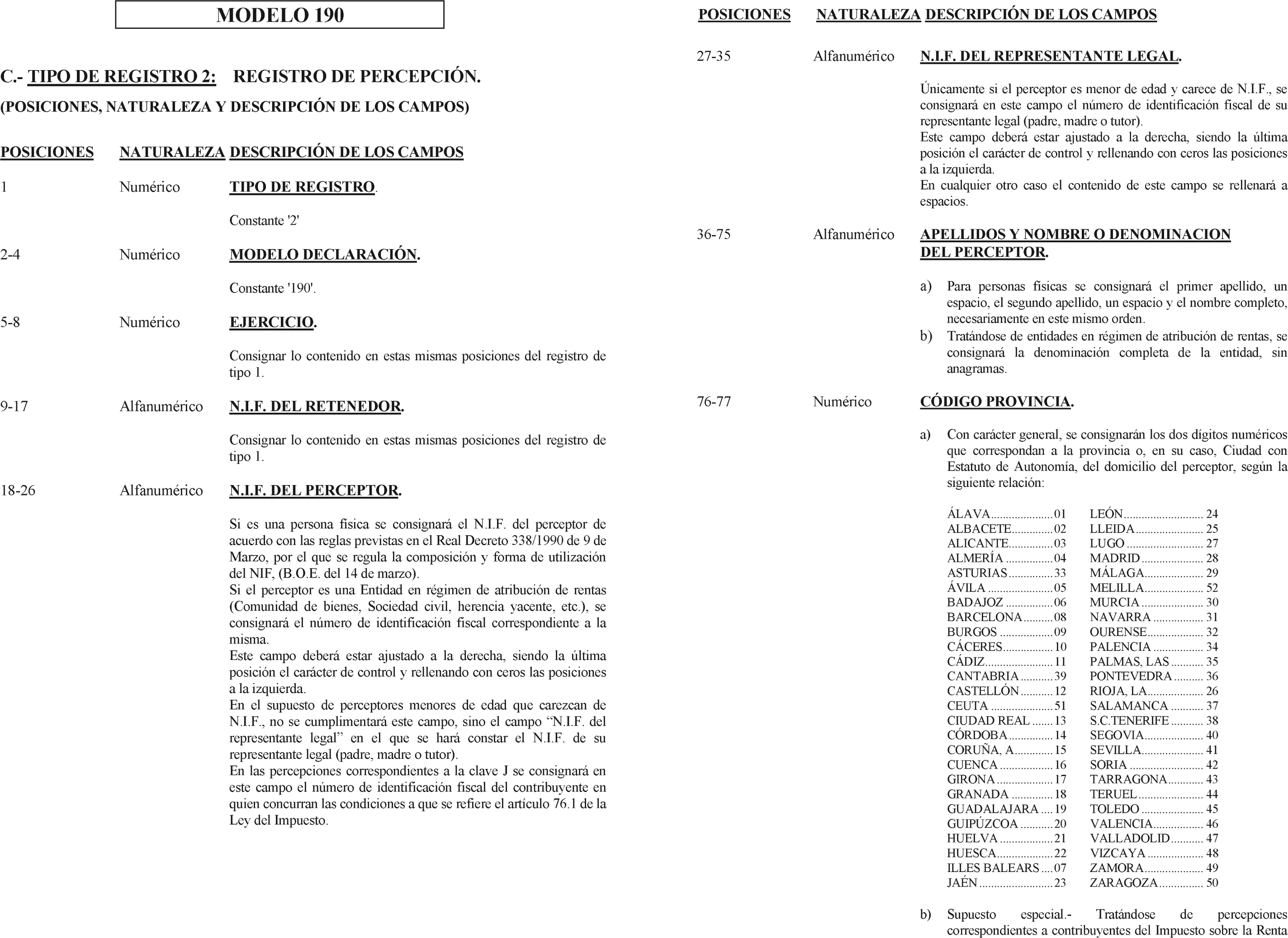

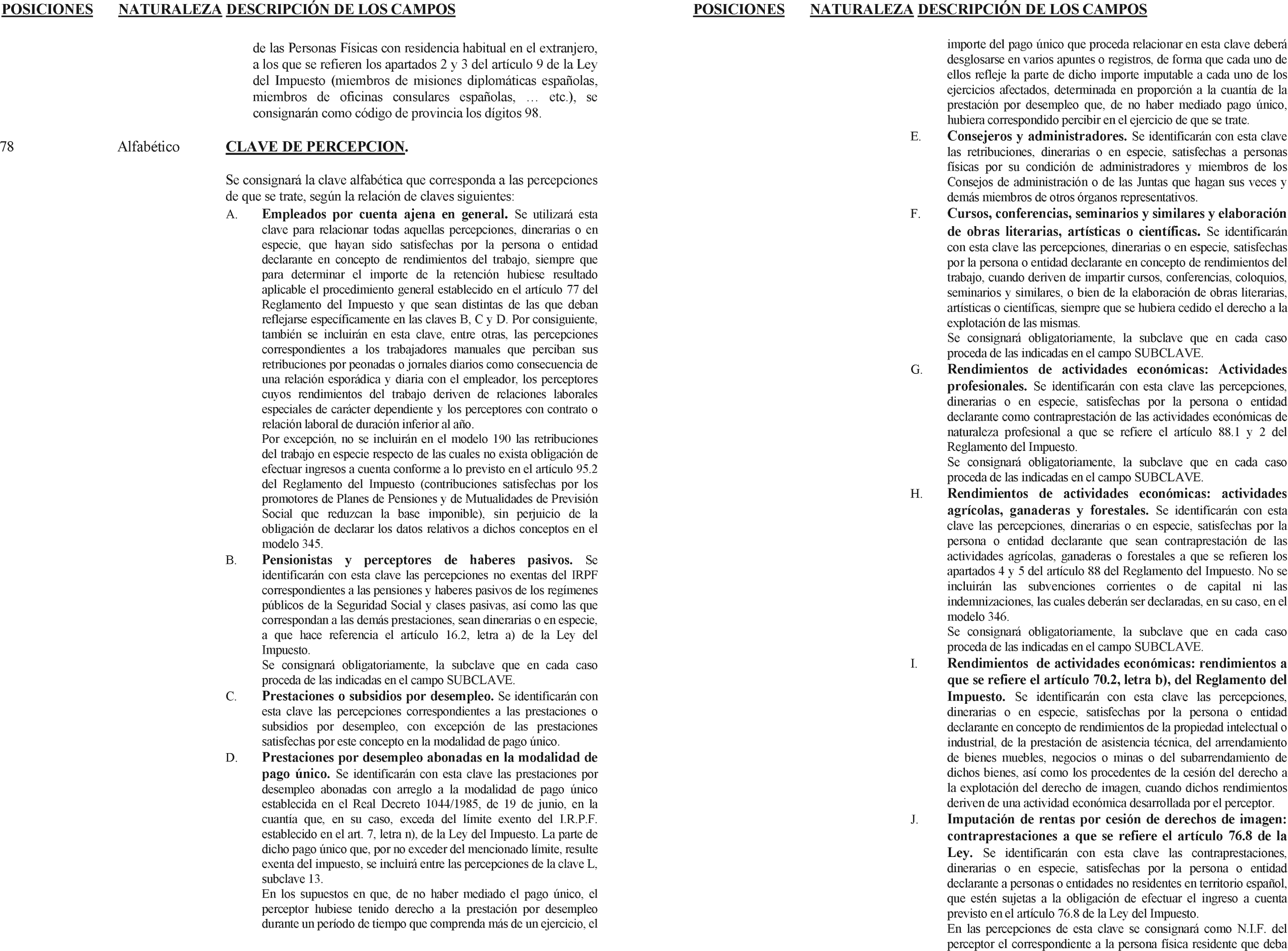

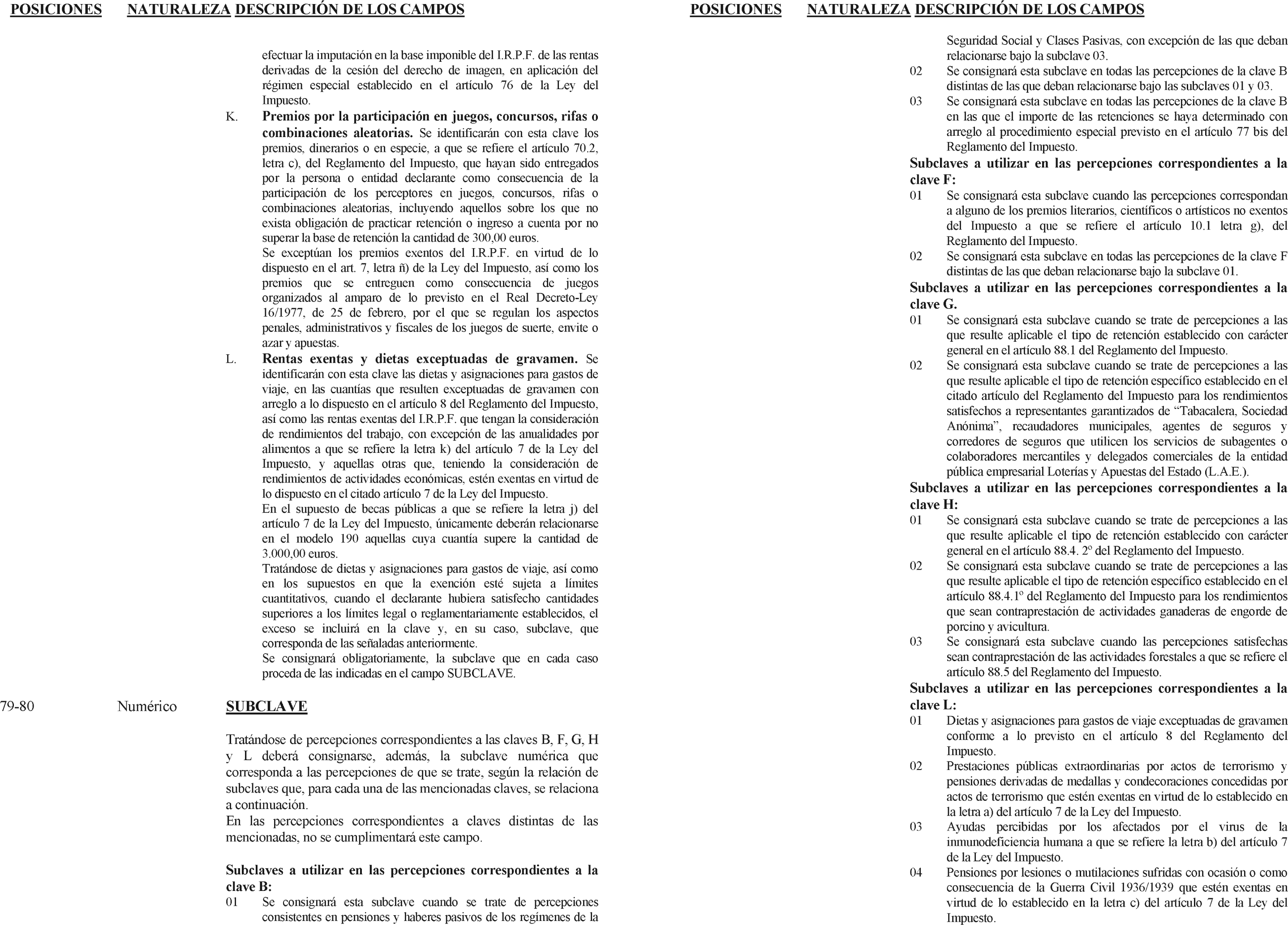

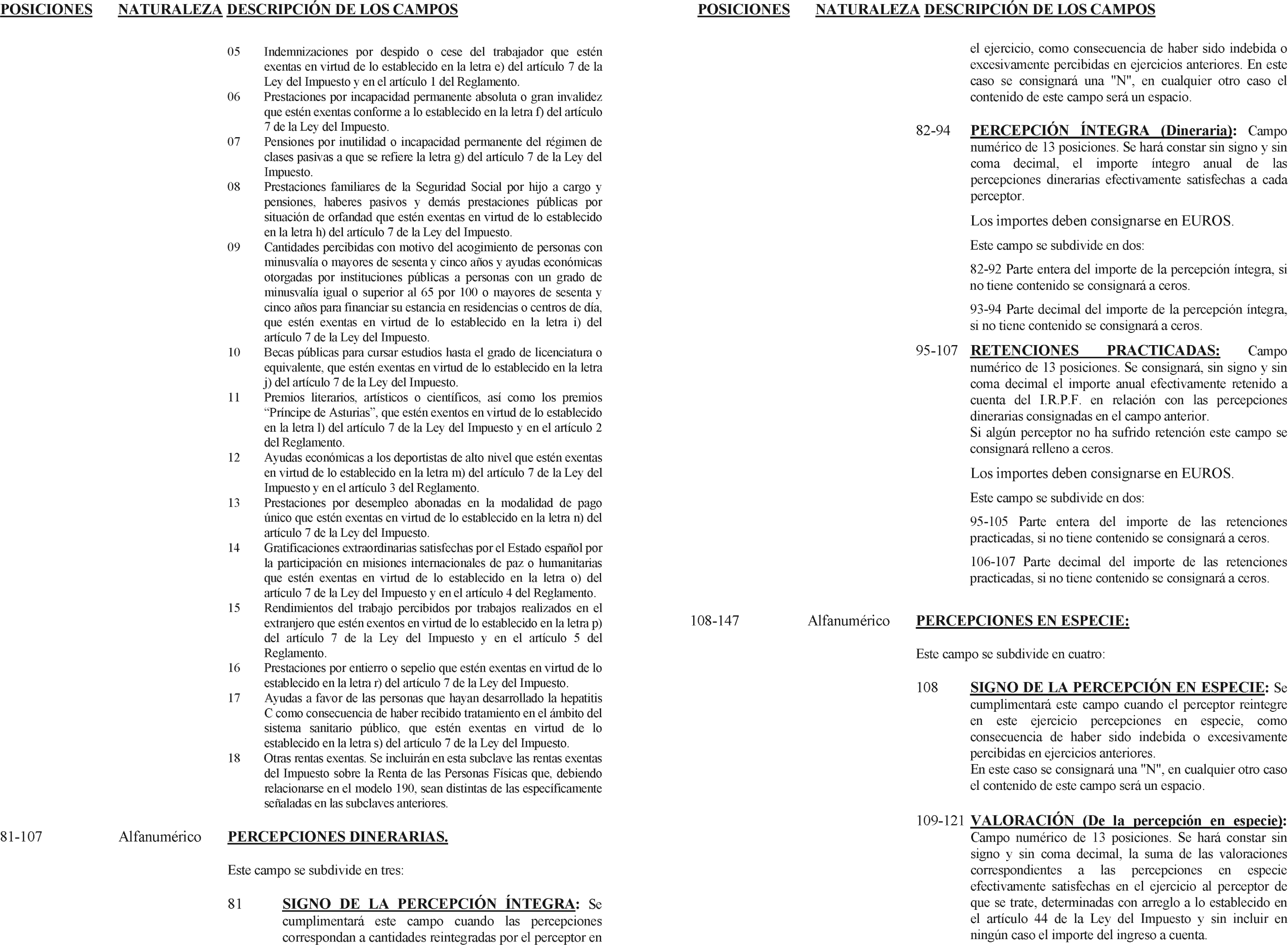

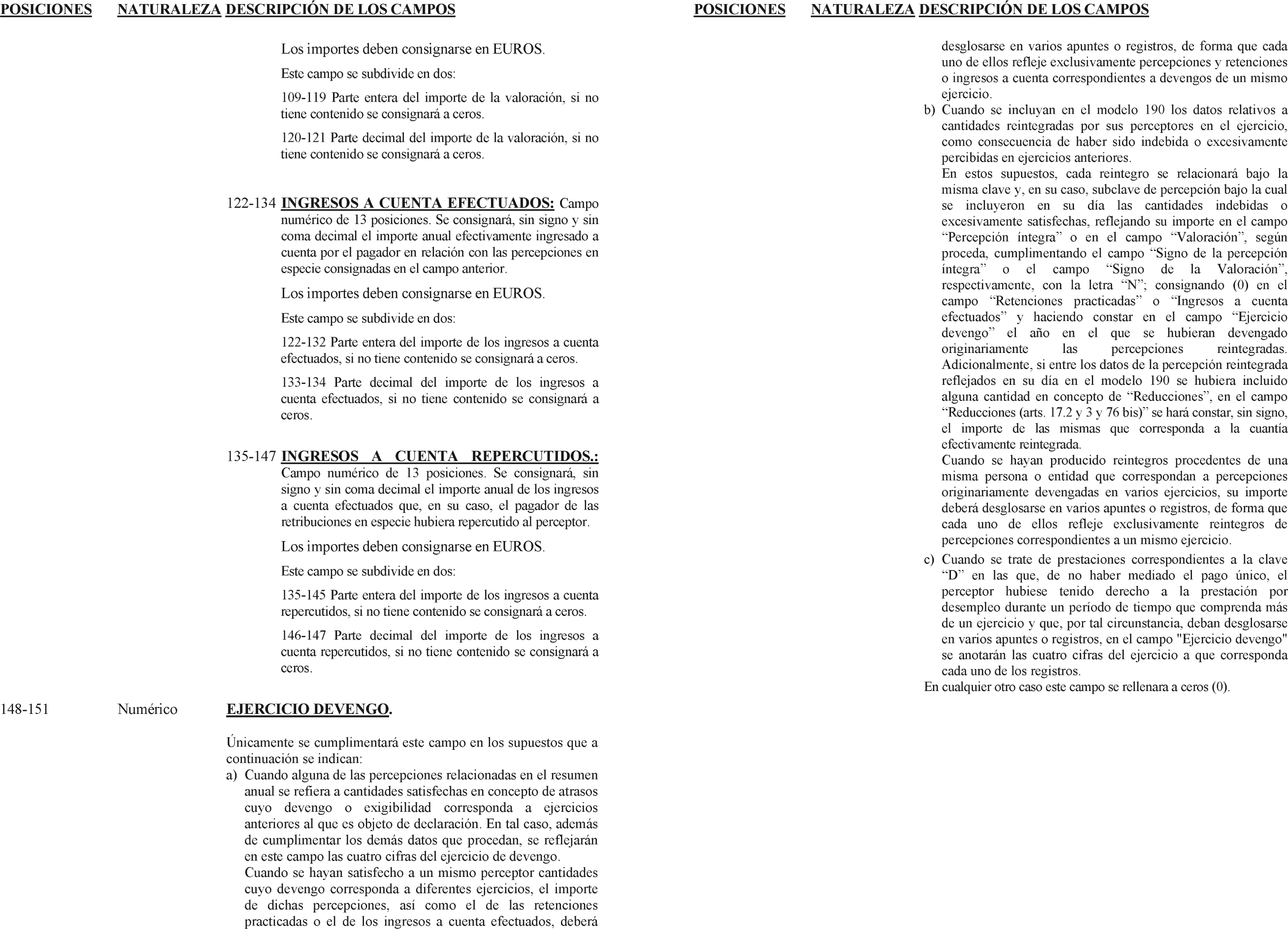

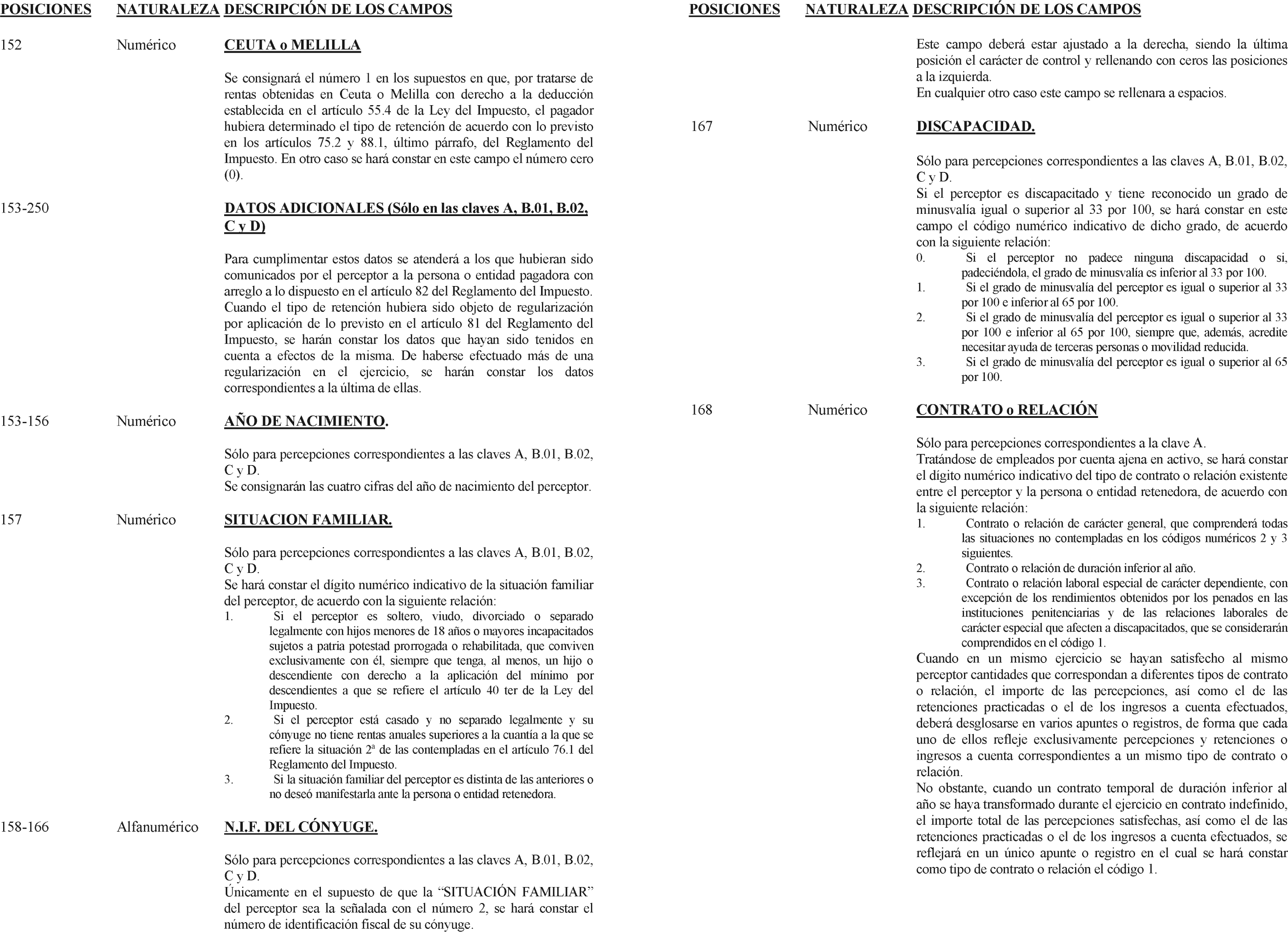

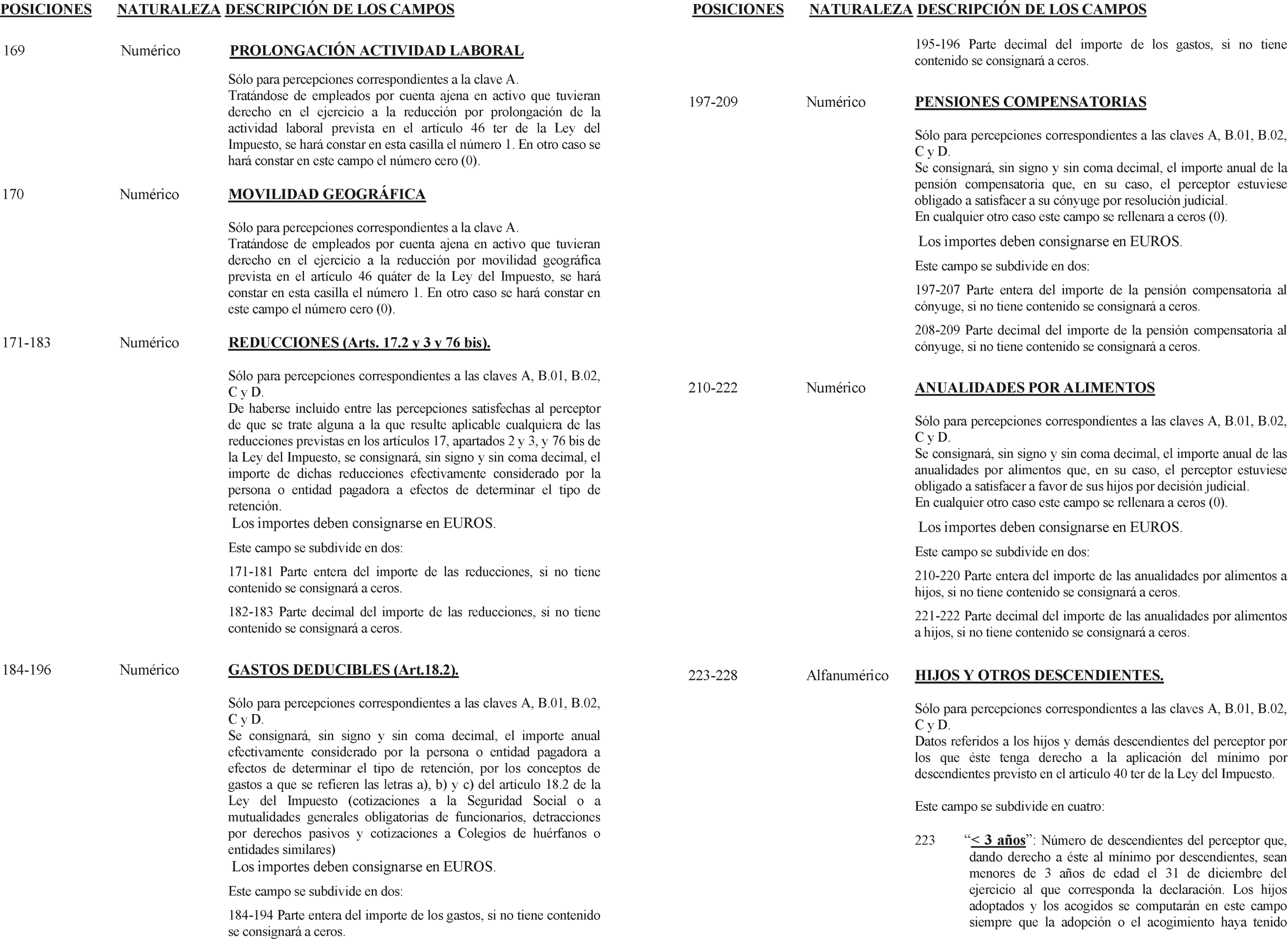

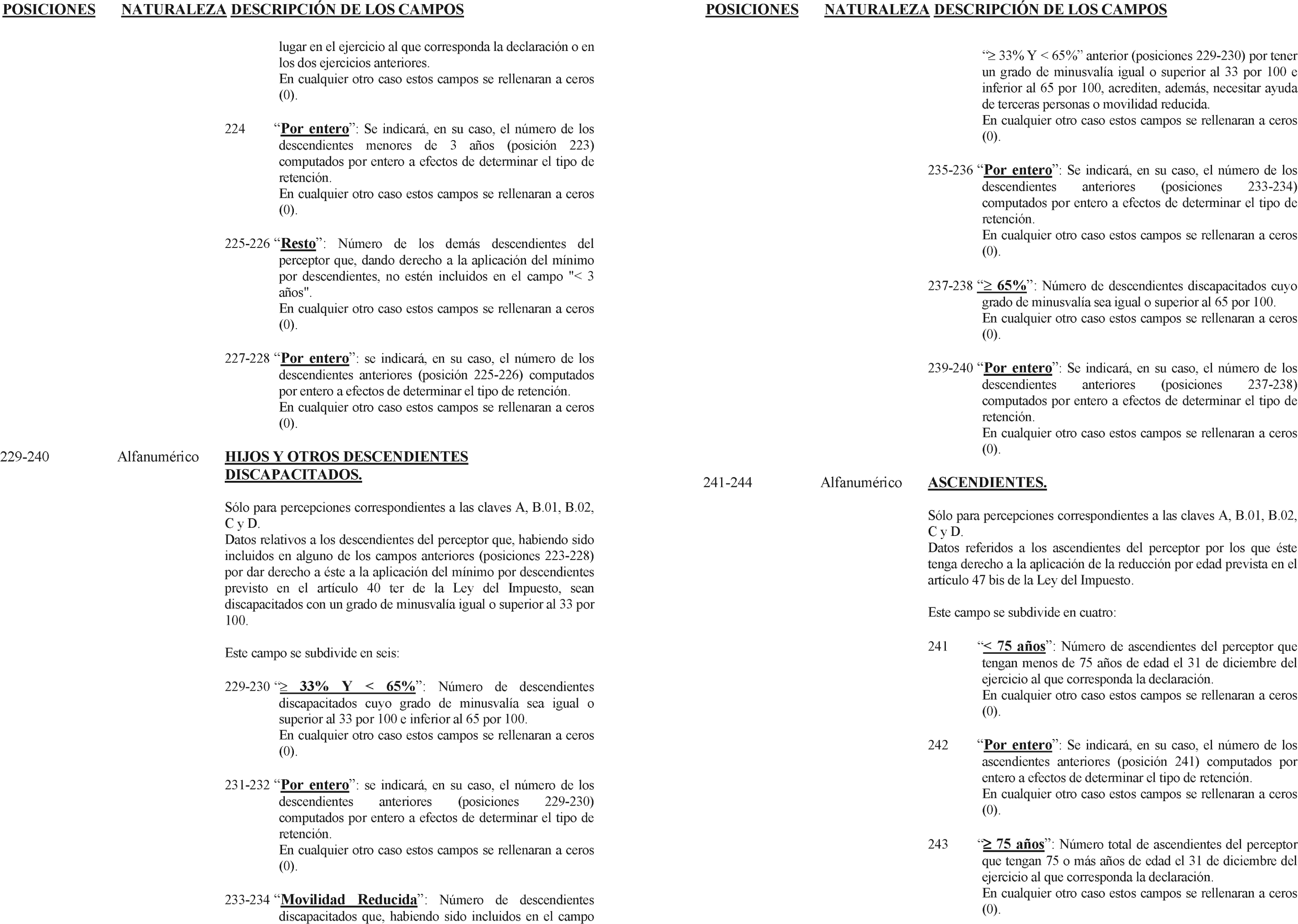

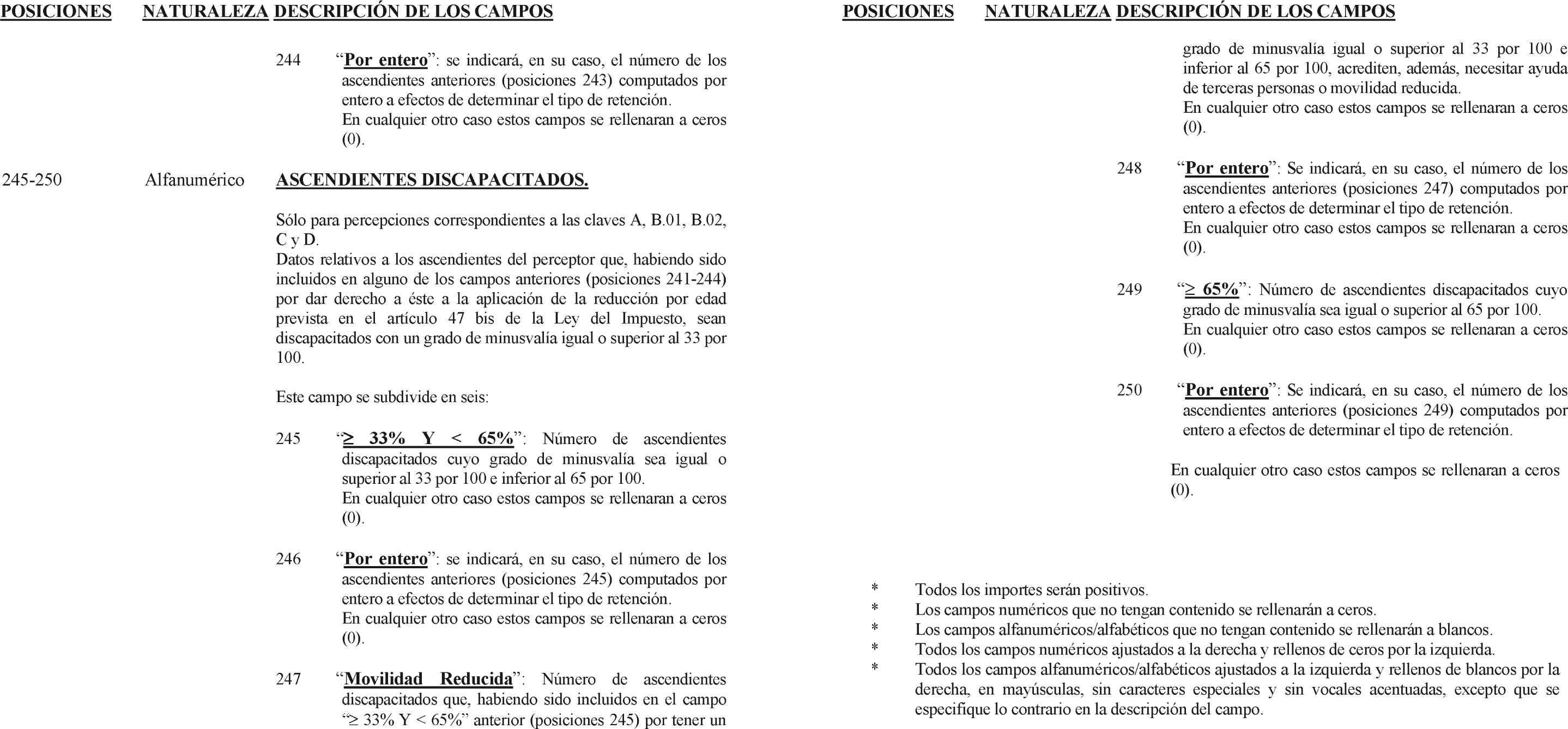

La enumeración de dichos datos se contiene en las letras a) a i) del citado precepto, en las que para cada perceptor se recogen los siguientes: Nombre, apellidos y número de identificación fiscal de cada uno de ellos; renta obtenida, con indicación de la identificación, descripción y naturaleza de los conceptos, así como del ejercicio en que dicha renta se hubiera devengado, incluyendo las rentas no sometidas a retención o ingreso a cuenta por razón de su cuantía, así como las dietas exceptuadas de gravamen y las rentas exentas; reducciones aplicadas con arreglo a lo previsto en los artículos 17.2 y 3 y 76 bis de la Ley del Impuesto; gastos deducibles a que se refieren las letras a), b) y c) del artículo 18.2 de la citada Ley; circunstancias personales y familiares del perceptor que hayan sido tenidas en cuenta por el pagador para la aplicación del porcentaje de retención correspondiente; importe de las pensiones compensatorias entre cónyuges y anualidades por alimentos satisfechas que, asimismo, se hayan tenido en cuenta para la práctica de las retenciones; importe de la retención practicada o ingreso a cuenta efectuado y cantidades reintegradas al pagador procedentes de rentas devengadas en ejercicios anteriores.

El plazo de presentación de la declaración resumen anual de retenciones e ingresos a cuenta se fija en el citado precepto en el mismo plazo de la última declaración de cada año, es decir, en los veinte primeros días naturales del mes de enero del año siguiente al que corresponda la declaración. No obstante, en el caso de que el resumen anual se presente en soporte directamente legible por ordenador o haya sido generado mediante la utilización, exclusivamente, de los correspondientes módulos de impresión desarrollados por la Administración tributaria, el plazo de presentación se modifica y se establece en el comprendido entre el 1 de enero y el 31 de enero del año siguiente al que corresponda el resumen anual.

Finalmente, el apartado 5 del mencionado artículo establece que las declaraciones se realizarán en los modelos que para cada clase de rentas establezca el Ministro de Hacienda, quien, asimismo, podrá determinar los datos que deben incluirse en dichas declaraciones de los contemplados en la norma reglamentaria, así como la forma y lugar de presentación de las mismas. El Ministro de Hacienda también podrá establecer los supuestos y condiciones de presentación de las declaraciones por medios telemáticos, así como ampliar el plazo correspondiente a las declaraciones que puedan presentarse por esta vía, atendiendo a razones de tipo técnico que impidan su presentación en el mencionado plazo.

Por lo que respecta a la presentación de las declaraciones resumen anual de retenciones e ingresos a cuenta que se cumplimenten en impreso, en la presente Orden, con objeto de facilitar en la mayor medida posible a los obligados tributarios el cumplimiento de esta obligación, se amplía el lugar de presentación a cualquier entidad colaboradora sita en territorio español, siempre que la declaración anual se acompañe de la declaración-documento de ingreso relativa al último período del año y ésta resulte a ingresar. Esta modificación se extiende, asimismo, a las declaraciones resumen anual de retenciones e ingresos a cuenta en las que concurren estas mismas circunstancias, es decir, a las declaraciones correspondientes a los modelos 180, 188, 193, 194 y 296.

Por todo ello, resulta necesario proceder a la modificación del modelo 190 para el resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo, de determinadas actividades económicas, premios y determinadas imputaciones de renta, así como de los diseños físicos y lógicos para la sustitución de las hojas interiores de dicho modelo por soportes directamente legibles por ordenador, aprobados en la Orden de 15 de diciembre de 2000 y en la Orden de 27 de julio de 2001, con objeto de adaptarlos a los mencionados cambios normativos.

Finalmente, en aras de la seguridad jurídica de los obligados tributarios, se ha estimado conveniente regular en la presente Orden las condiciones generales y el procedimiento para la presentación telemática por Internet de la declaración anual de retenciones e ingresos a cuenta ajustada al modelo 190, procediendo a la derogación expresa de la Orden de 18 de noviembre de 1999, modificada, a su vez, por la disposición adicional única de la Orden de 15 de diciembre de 2000, en la que con anterioridad se regulaban estas cuestiones. No obstante, por sus especiales características, se mantiene la regulación del procedimiento de presentación telemática por teleproceso, contenida en la Orden de 21 de diciembre de 2000, por la que se establece el procedimiento para la presentación telemática por teleproceso de las declaraciones correspondientes a los modelos 187, 188, 190, 193, 194, 196, 198, 296, 345 y 347.

Desde esta perspectiva de potenciar la seguridad jurídica de los obligados tributarios, en la presente Orden se procede a explicitar las modificaciones del plazo de presentación recientemente introducidas en los Reglamentos de los Impuestos sobre la Renta de las Personas Físicas, sobre Sociedades y sobre la Renta de no Residentes y en el Real Decreto 2281/1998, de 23 de octubre, para las declaraciones resumen anual de retenciones e ingresos a cuenta de los citados impuestos correspondientes a los modelos 180, 187, 188, 193, 194, 196 y 296, así como para las declaraciones informativas anuales correspondientes a los modelos 192, 198 y 291, que se presenten en soporte directamente legible por ordenador, incluida la vía telemática, así como, en su caso, la utilización de impresos generados informáticamente mediante el Programa de Ayuda o el módulo de impresión desarrollado por la Agencia Estatal de Administración Tributaria.

En consecuencia, y en virtud de lo expuesto, haciendo uso de las autorizaciones contenidas en el artículo 101.5 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, así como de las restantes que tengo conferidas, dispongo:

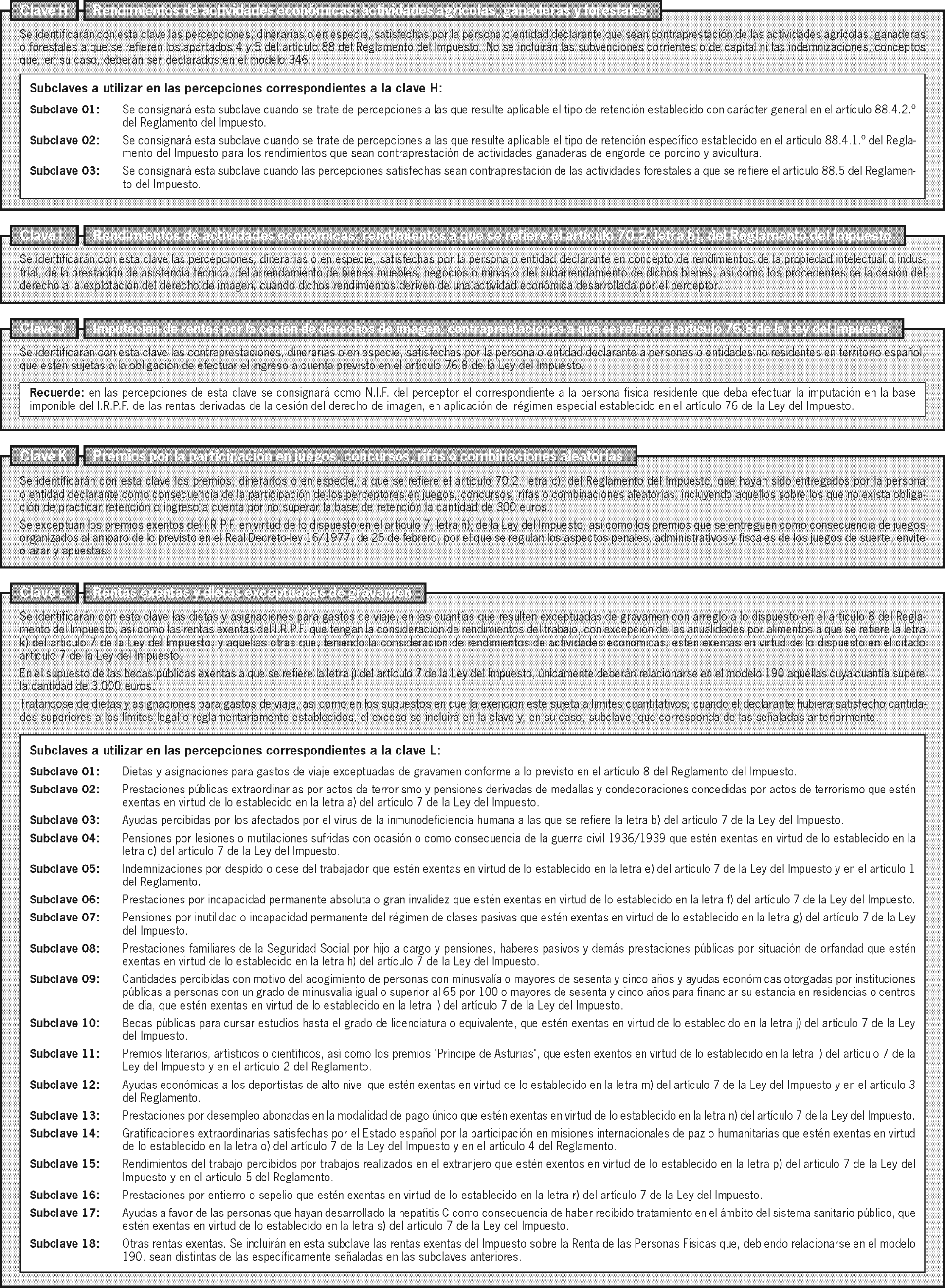

Uno. Se aprueba el modelo 190 «Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta sobre rendimientos del trabajo, de determinadas actividades económicas, premios y determinadas imputaciones de renta. Resumen anual», que deben utilizar las personas físicas, jurídicas y demás entidades, incluidas las Administraciones Públicas, que, estando obligadas a retener o a ingresar a cuenta del Impuesto sobre la Renta de las Personas Físicas conforme a lo establecido en el artículo 71 del Reglamento del Impuesto, aprobado por el artículo único del Real Decreto 214/1999, de 5 de febrero, satisfagan alguna de las siguientes rentas, incluidas las exentas del impuesto:

a) Rendimientos del trabajo, incluidas las dietas y asignaciones para gastos de manutención y estancia exceptuadas de gravamen.

b) Rendimientos de actividades económicas: Exclusivamente los que sean contraprestación de actividades profesionales a que se refieren los apartados 1 y 2, actividades agrícolas o ganaderas a que se refiere el apartado 4 y actividades forestales a que se refiere el apartado 5, todos ellos del artículo 88 del Reglamento del Impuesto, así como los rendimientos a que se refiere el artículo 70.2, letra b), del citado Reglamento, cuando provengan de actividades económicas.

c) Premios que se entreguen como consecuencia de la participación en juegos, concursos o combinaciones aleatorias, a que se refiere el artículo 70.2, letra c), del Reglamento del Impuesto, con independencia de la calificación fiscal de los mismos.

d) Contraprestaciones satisfechas a personas o entidades no residentes en los supuestos a que se refiere el artículo 76.8 de la Ley 40/1998, de 9 de diciembre.

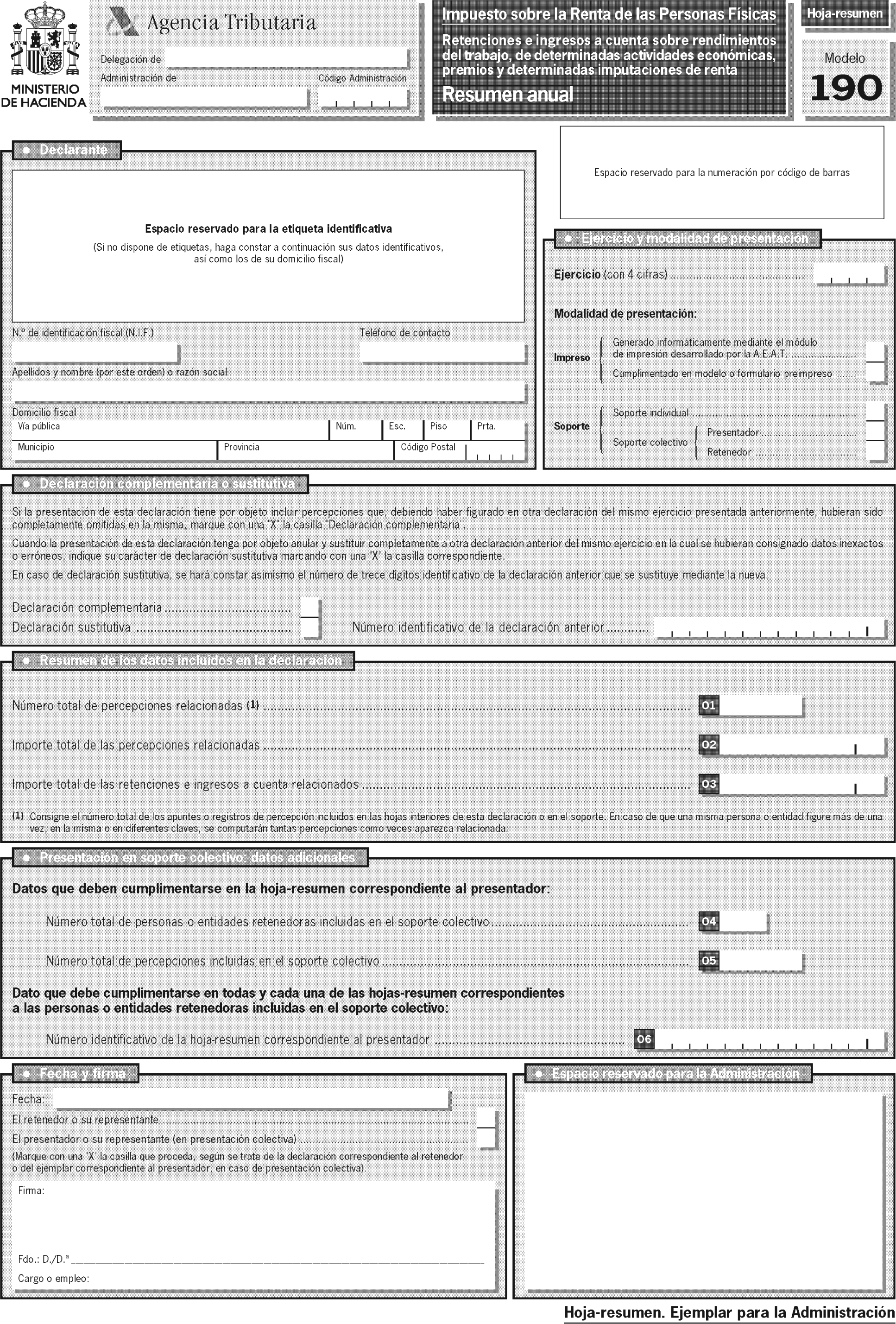

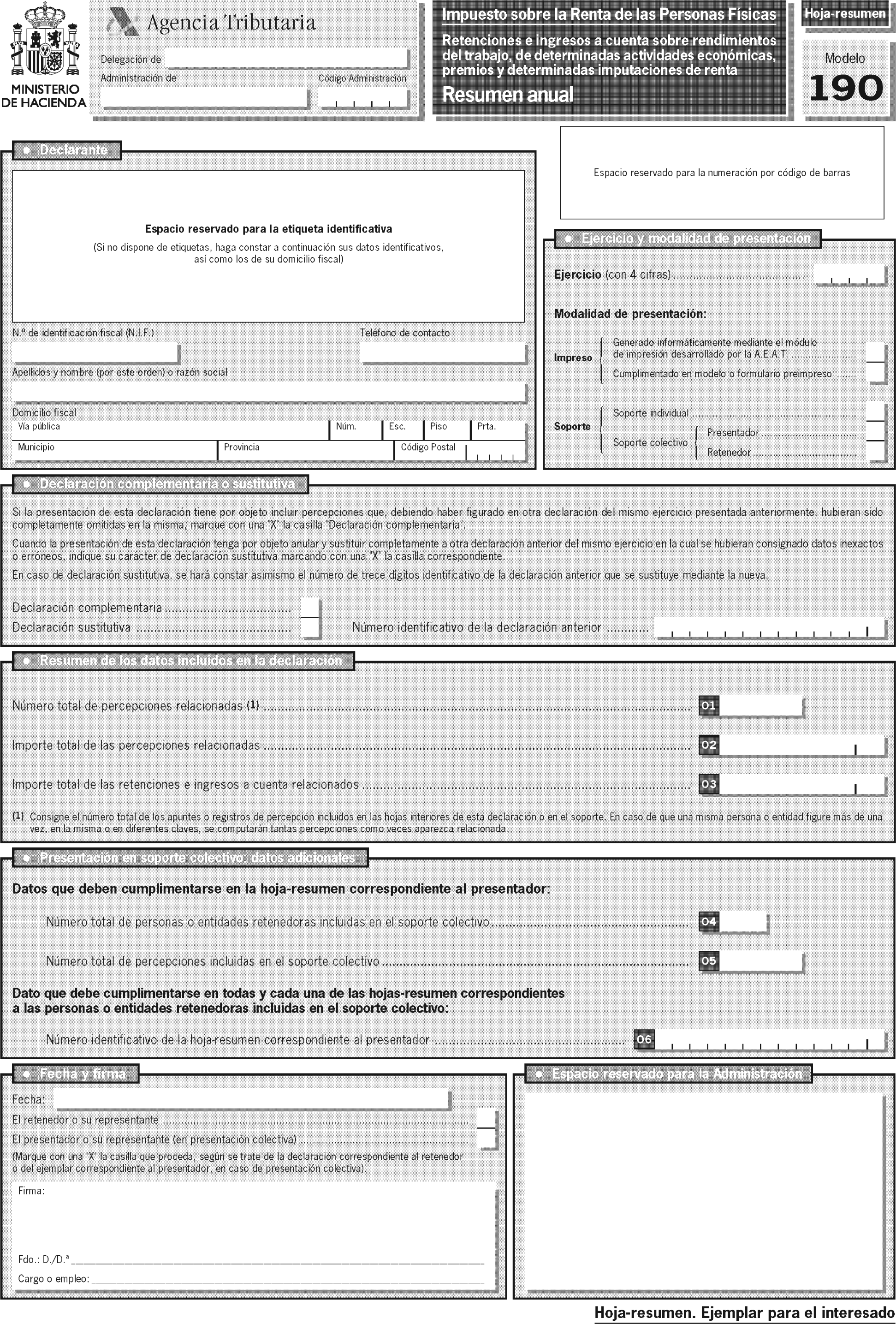

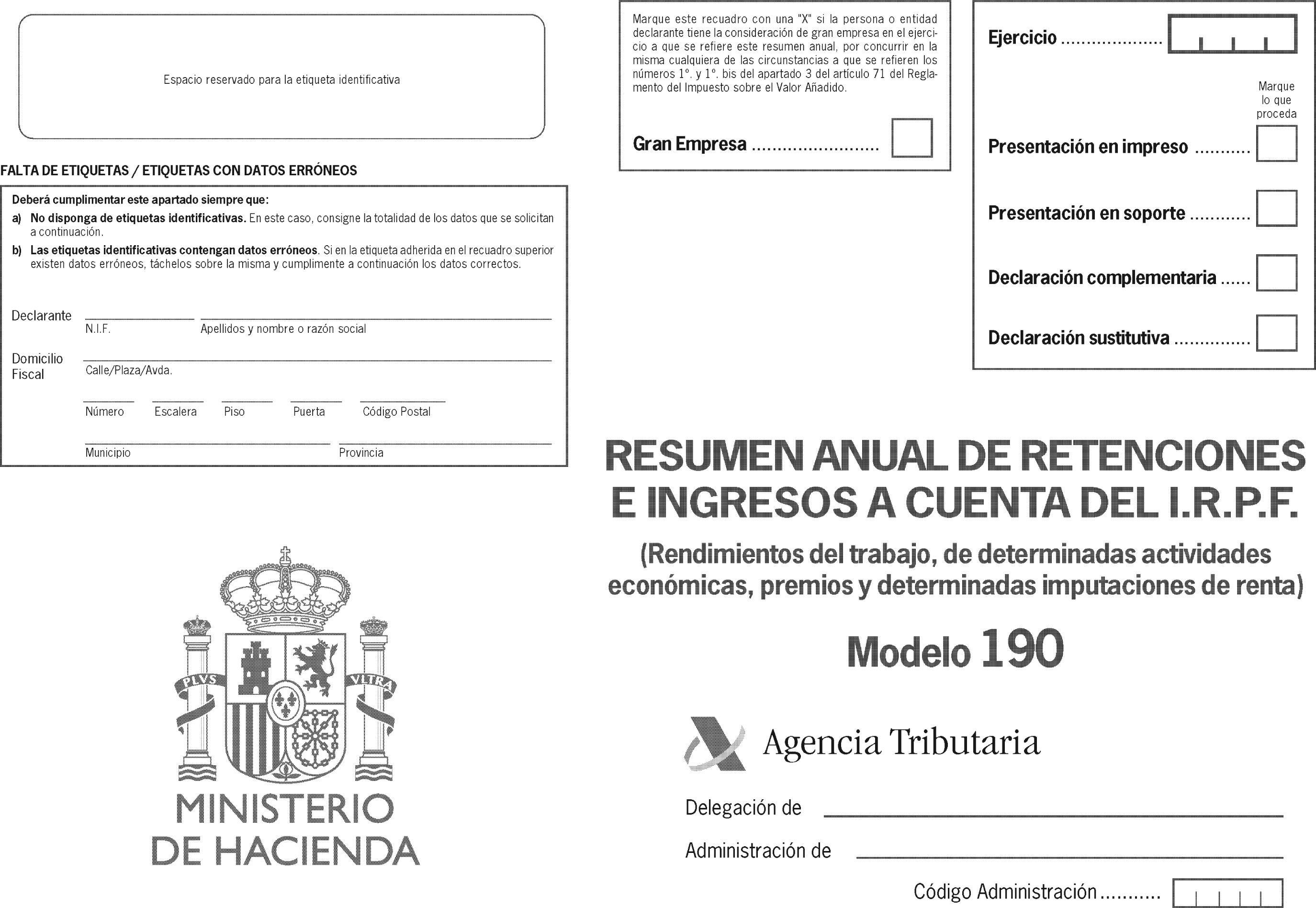

Dos. El modelo 190, que figura en el anexo I de la presente Orden, se compone de los siguientes documentos:

a) Hoja-resumen, que comprende dos ejemplares, uno para la Administración y otro para el interesado.

b) Hoja interior de relación nominativa de perceptores, que consta, asimismo, de dos ejemplares, uno para la Administración y otro para el interesado.

c) Sobre anual.

El número de justificante que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 170.

Serán igualmente válidas las declaraciones que, ajustándose a los contenidos del modelo aprobado en la presente Orden, se realicen con el módulo de impresión en papel blanco que, en su caso y a estos efectos, elabore la Agencia Estatal de Administración Tributaria. Para estas declaraciones deberá utilizarse el «sobre programa de ayuda» aprobado en la disposición adicional primera de la Orden de 27 de julio de 2001 por la que se aprueban los modelos 043, 044, 045, 181, 182, 190, 311, 371, 345, 480, 650, 652 y 651 en euros, así como el modelo 777, documento de ingreso o devolución en el caso de declaraciones-liquidaciones extemporáneas y complementarias, y por la que se establece la obligación de utilizar necesariamente los modelos en euros a partir del 1 de enero de 2002.

Los datos impresos en estas declaraciones prevalecerán sobre las alteraciones o correcciones manuales que pudieran producirse sobre los mismos, por lo que éstas no producirán efectos ante la Administración tributaria.

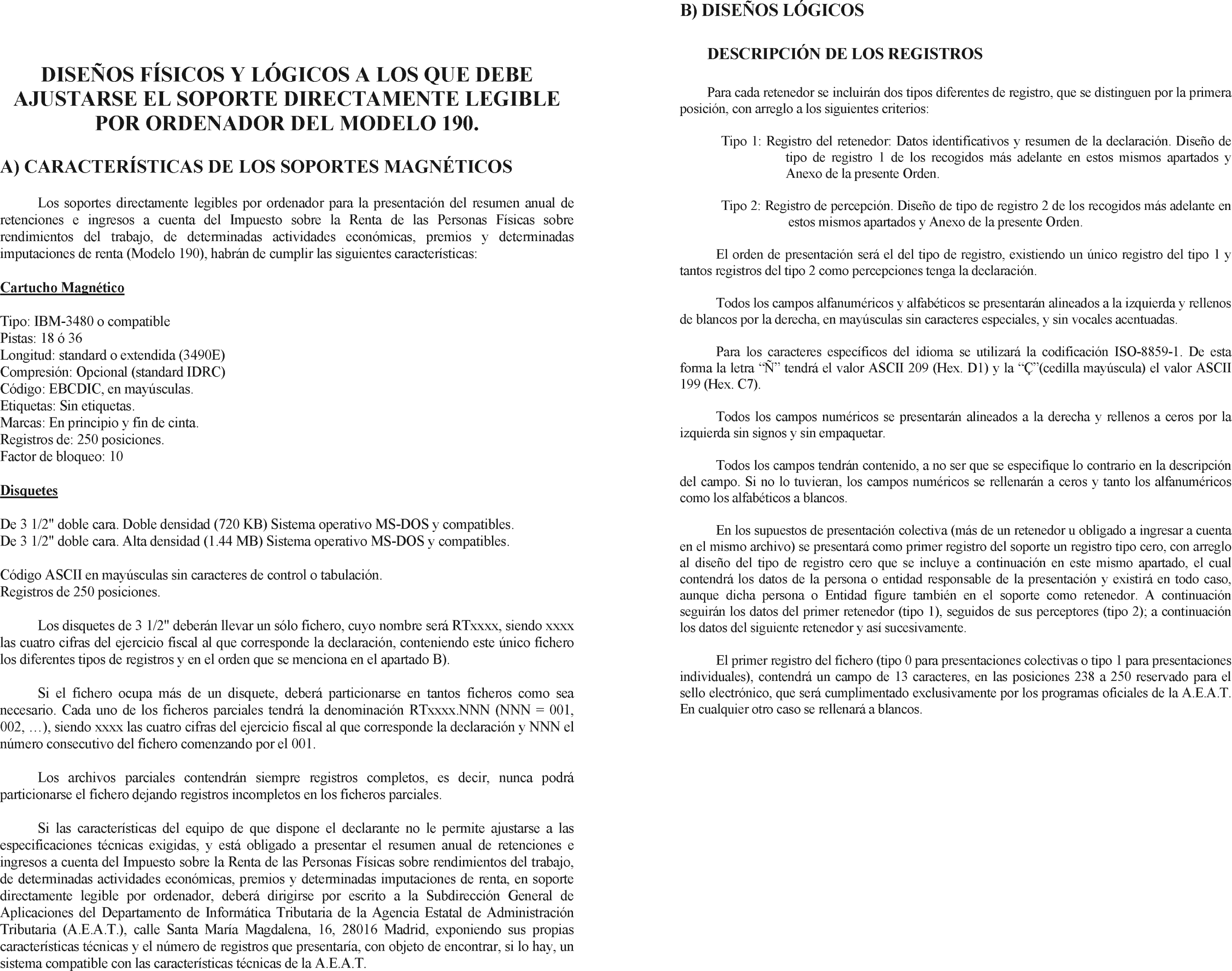

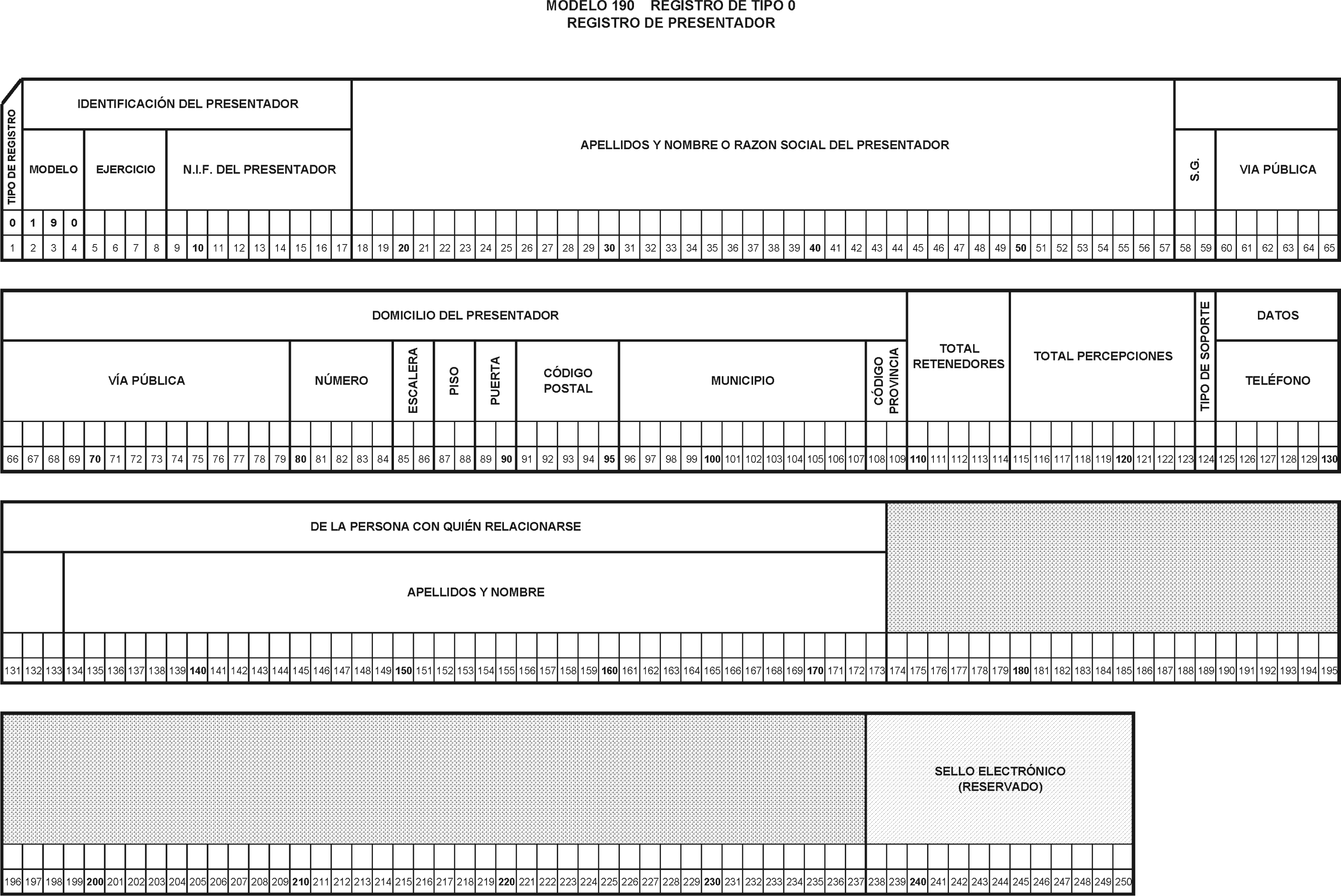

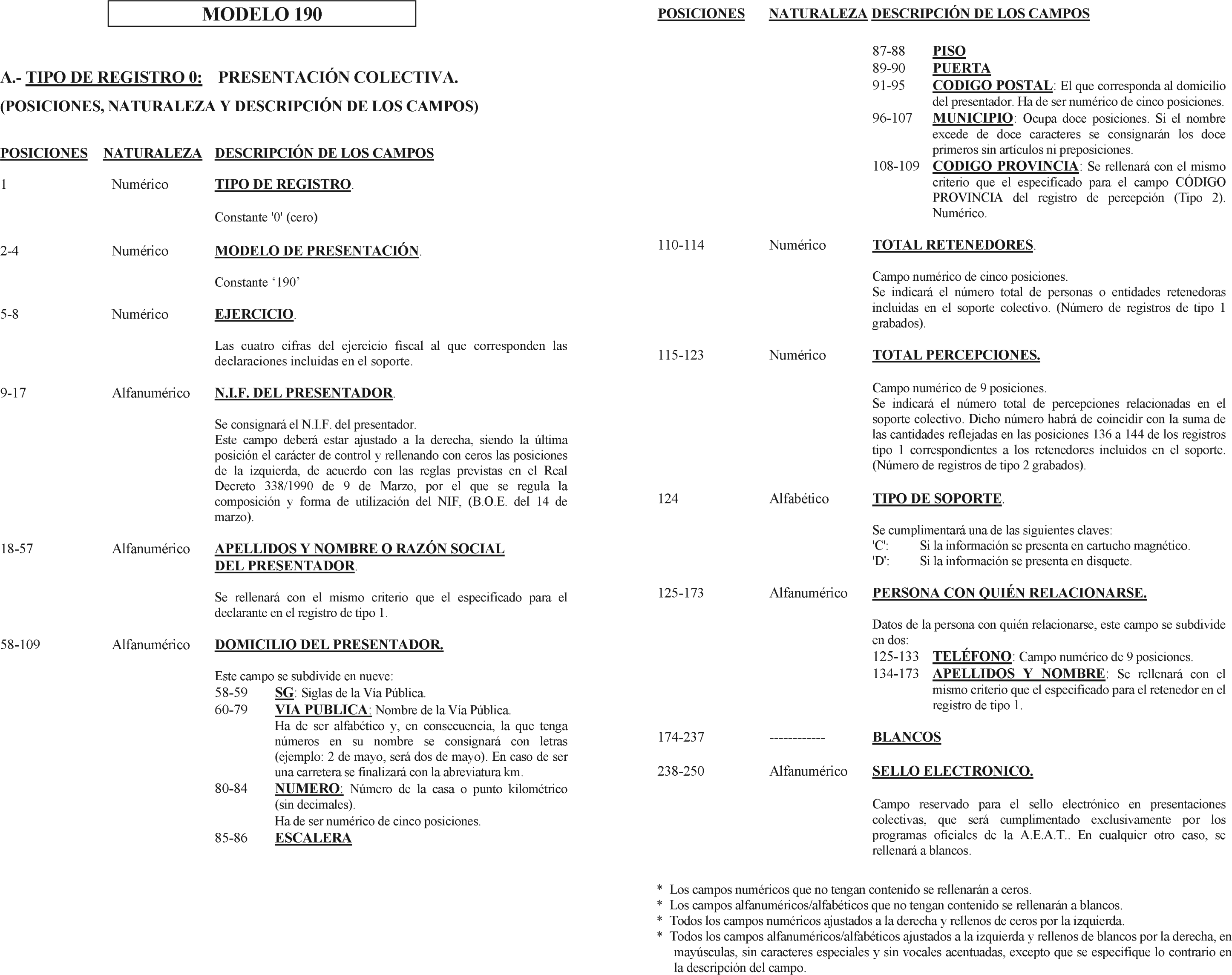

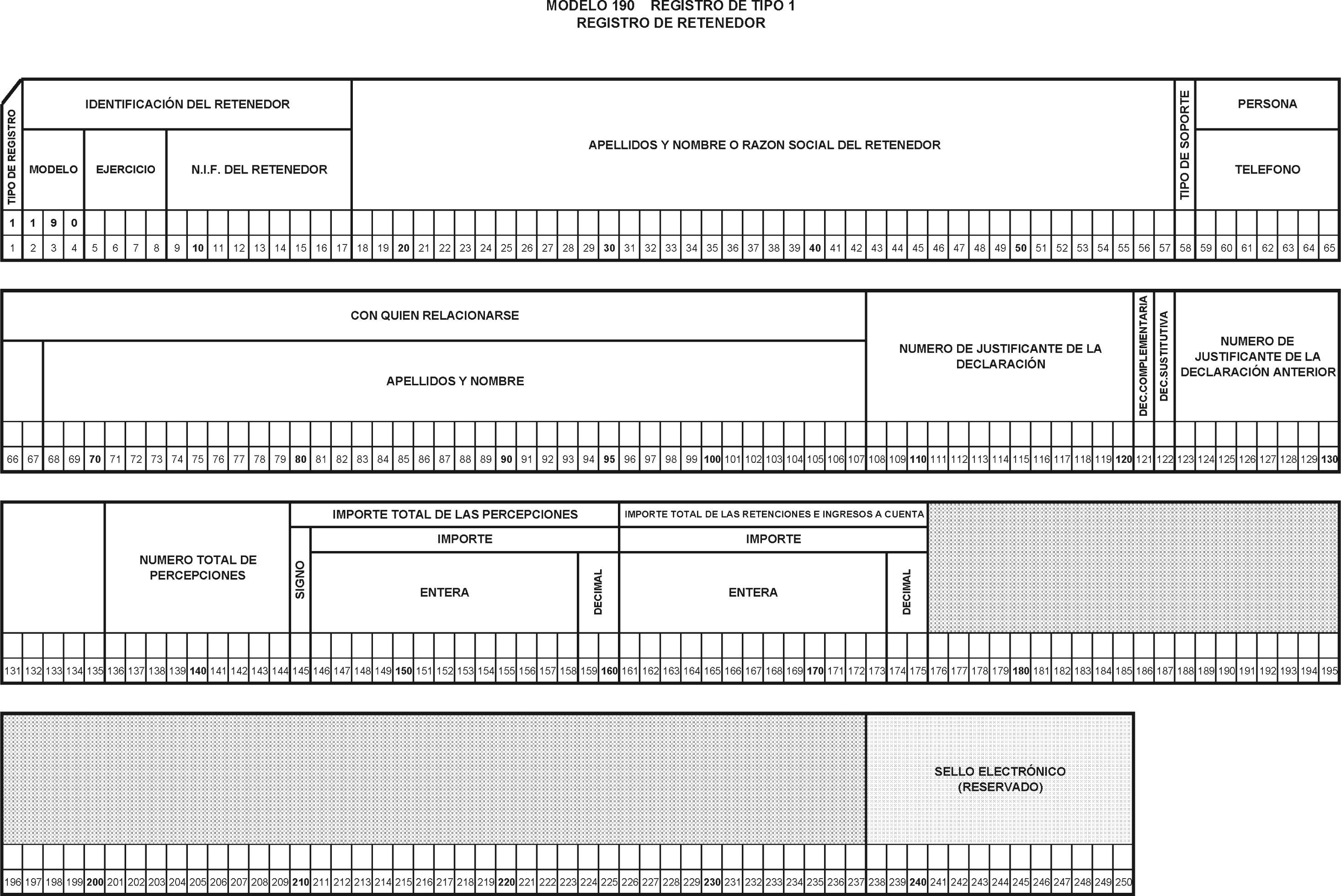

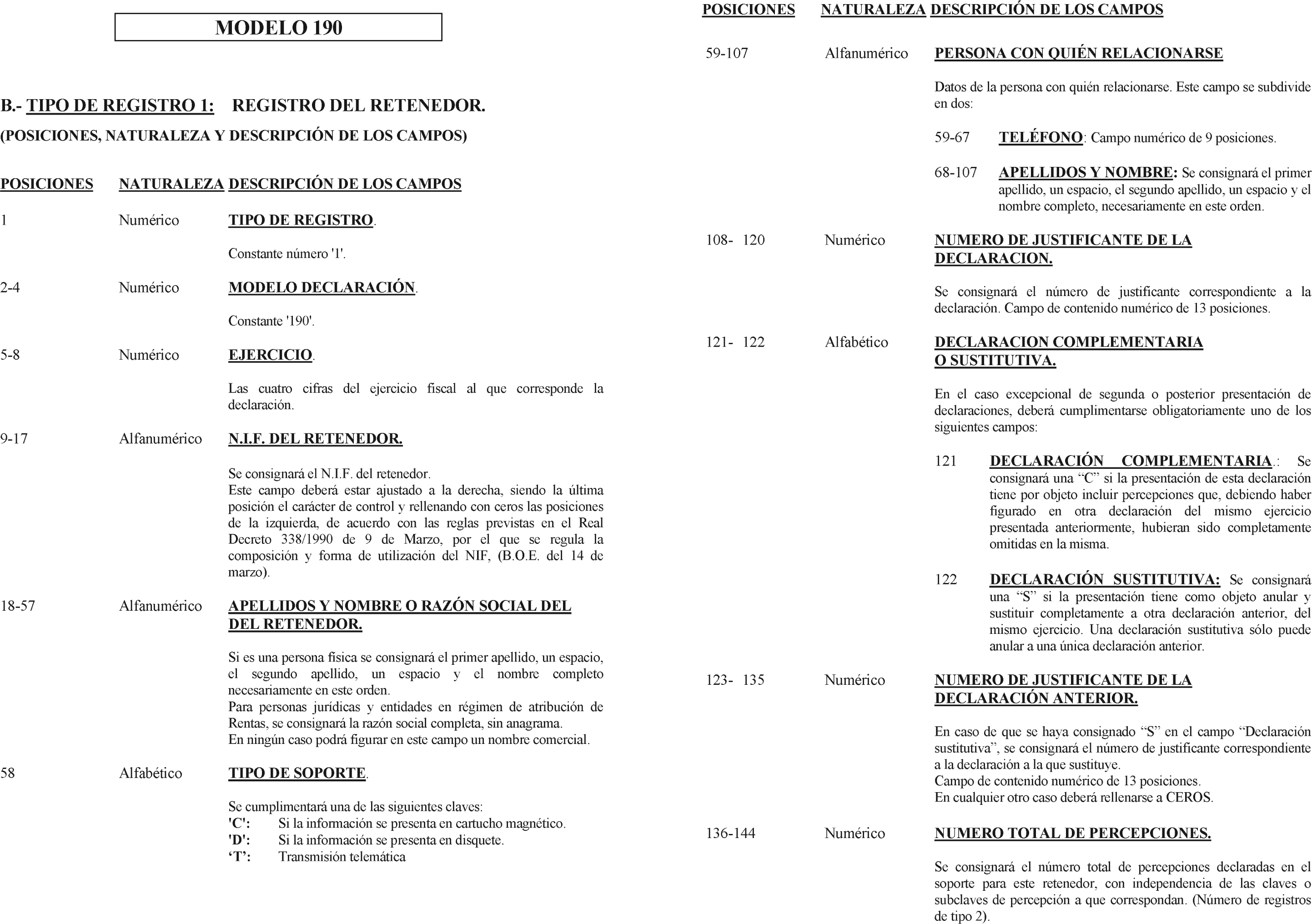

Uno. Se aprueban los diseños físicos y lógicos, que figuran en el anexo II de esta Orden, a los que deberán ajustarse los soportes directamente legibles por ordenador para su presentación en sustitución de las hojas interiores de relación nominativa de perceptores correspondientes al modelo 190.

Dos. Los resúmenes anuales de retenciones e ingresos a cuenta, modelo 190, en soporte directamente legible por ordenador podrán ser individuales o colectivos, según que el archivo correspondiente contenga los datos de un solo retenedor u obligado a ingresar a cuenta, en el primer caso, o de varios, en el segundo.

En el supuesto de obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o a las Unidades de Gestión de Grandes Empresas de las Dependencias Regionales de Inspección de la Agencia Estatal de Administración Tributaria, el soporte colectivo únicamente podrá contener retenedores adscritos a la misma Unidad.

Tres. Sin perjuicio de lo dispuesto en el número anterior, por la Tesorería General de la Seguridad Social podrá presentarse el correspondiente soporte colectivo conteniendo los retenedores integrados en la misma y en las entidades gestoras de la Seguridad Social, con independencia del domicilio fiscal de cada uno de dichos retenedores.

Cuatro. En todo caso, la información contenida en el soporte directamente legible por ordenador deberá haber sido validada con carácter previo a su presentación. Dicha validación se realizará utilizando el programa de validación elaborado por la Agencia Estatal de Administración Tributaria, salvo que, por razones técnicas objetivas, no resulte posible, en cuyo caso la validación deberá realizarse en cualquier Delegación de la mencionada Agencia o también, tratándose de disquetes, en cualquiera de las Administraciones dependientes de la misma. En el supuesto de obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas o a alguna de las Unidades de Gestión de Grandes Empresas a quienes, asimismo por razones técnicas objetivas, no resulte posible utilizar el programa de validación elaborado por la Agencia Estatal de Administración Tributaria, la mencionada validación podrá también realizarse en la Unidad que corresponda.

No obstante lo anterior, cuando el soporte directamente legible por ordenador haya sido generado mediante el Programa de Ayuda elaborado por la Agencia Estatal de Administración Tributaria, no será preciso efectuar la mencionada validación previa.

La declaración-resumen anual de retenciones e ingresos a cuenta correspondiente al modelo 190 deberá presentarse, de forma obligatoria, en soporte directamente legible por ordenador en aquellos supuestos en que la declaración incluya más de 25 registros de percepciones, así como, en todo caso, en el supuesto de obligados tributarios adscritos a alguna de las Unidades de Gestión de Grandes Empresas dependientes del Departamento de Inspección Financiera y Tributaria de la Agencia Estatal de Administración Tributaria.

A estos efectos, se entenderá cumplida esta obligación, cuando la declaración resumen anual se presente por vía telemática a través de Internet en los términos establecidos en la presente Orden, o mediante teleproceso de acuerdo con lo previsto en la Orden de 21 de diciembre de 2000, por la que se establece el procedimiento para la presentación telemática por teleproceso de las declaraciones correspondientes a los modelos 187, 188, 190, 193, 194, 196, 198, 296, 345 y 347.

De acuerdo con lo dispuesto en el artículo 101.2 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, la presentación del resumen anual de retenciones e ingresos a cuenta, modelo 190, se realizará en los veinte primeros días naturales del mes de enero de cada año, en relación con las cantidades retenidas y los ingresos a cuenta que correspondan al año inmediato anterior.

No obstante, en el caso de que el resumen anual de retenciones e ingresos a cuenta se presente en soporte directamente legible por ordenador o haya sido generado mediante la utilización, exclusivamente, de los correspondientes módulos de impresión desarrollados por la Administración tributaria, el plazo de presentación será el comprendido entre el 1 de enero y el 31 de enero del año siguiente al que corresponde el resumen anual. A estos efectos, se entenderá que la presentación telemática de la declaración resumen anual tiene la consideración de presentación en soporte directamente legible por ordenador.

Todo ello sin perjuicio de lo dispuesto en el número Cuatro del apartado Noveno y en el número Dos del apartado Undécimo de la presente Orden.

Uno. La presentación del resumen anual de retenciones e ingresos a cuenta, modelo 190, tanto en el impreso aprobado en el anexo I de la presente Orden como en el generado a través del módulo de impresión elaborado por la Agencia Estatal de Administración Tributaria, se realizará en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del obligado tributario.

Dicha presentación se efectuará, bien directamente o por correo certificado, utilizando el sobre anual que corresponda de los que se relacionan en el número Dos del apartado Primero de la presente Orden, en el cual se habrá introducido previamente la siguiente documentación:

a) El «ejemplar para la Administración» de la hoja-resumen del modelo 190, debidamente cumplimentada, en la que deberá constar adherida en el espacio reservado al efecto la etiqueta identificativa suministrada por la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dicha etiqueta, se cumplimentarán la totalidad de los datos de identificación solicitados y se acompañará fotocopia de la tarjeta acreditativa del número de identificación fiscal.

b) Los «ejemplares para la Administración» de las hojas interiores conteniendo la relación nominativa de perceptores.

Dos. No obstante lo anterior, la presentación del modelo 190 en impreso también podrá realizarse a través de cualquiera de las entidades colaboradoras sitas en territorio español, conjuntamente con la declaración-documento de ingreso de retenciones e ingresos a cuenta, modelo 110, correspondiente al último período del año, siempre que la misma resulte a ingresar, dicho ingreso se efectúe en la referida entidad y no haya transcurrido más de un mes desde el vencimiento del plazo de presentación.

Efectuado el ingreso del modelo 110 del último período, se introducirá en el sobre anual la documentación a que se refieren las letras a) y b) del número Uno anterior. Una vez cerrado dicho sobre, se depositará en la misma entidad colaboradora, que lo hará llegar al órgano administrativo correspondiente.

Uno. Tratándose de soporte individual, éste deberá presentarse en la Delegación o Administración de la Agencia Estatal de Administración Tributaria en cuyo ámbito territorial esté situado el domicilio fiscal del retenedor u obligado a ingresar a cuenta, o bien, en la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o en la Unidad de Gestión de Grandes Empresas de la Dependencia Regional de Inspección de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal, según proceda en función de la adscripción del obligado tributario a una u otra Unidad.

A tal efecto, el obligado tributario deberá presentar además los siguientes documentos:

Los dos ejemplares, para la Administración y para el interesado, de la hoja-resumen del modelo 190, en cada uno de los cuales deberá adherirse, en el espacio correspondiente, la etiqueta identificativa que suministre la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dichas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados y se acompañará fotocopia de la tarjeta acreditativa del número de identificación fiscal.

Asimismo, dichos ejemplares deberán estar debidamente firmados indicando en los espacios correspondientes la identidad del firmante, así como los restantes datos que en la citada hoja-resumen se solicitan. A estos efectos, serán igualmente válidas las hojas-resumen, o carátulas, generadas por el Programa de Ayuda que, en su caso, elabore la Agencia Estatal de Administración Tributaria.

Una vez sellados por la oficina receptora, el declarante retirará el «ejemplar para el interesado» de la hoja-resumen del modelo 190 presentado, que servirá como justificante de la entrega.

Dos. Tratándose de soportes colectivos, la presentación deberá realizarse en la Delegación o Administración de la Agencia Estatal de Administración Tributaria que corresponda al domicilio fiscal del presentador, con independencia del ámbito territorial en el que tengan su domicilio fiscal los obligados tributarios incluidos en el soporte colectivo.

Los soportes colectivos correspondientes a obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas o a las Unidades de Gestión de Grandes Empresas podrán también presentarse en la correspondiente Unidad.

A estos efectos, la persona o entidad presentadora entregará los siguientes documentos:

a) Los dos ejemplares, para la Administración y para el interesado, de la hoja-resumen correspondiente al presentador, modelo 190, en cada uno de los cuales deberá adherirse en el espacio reservado al efecto la etiqueta que elabora la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dichas etiquetas, se cumplimentarán la totalidad de los datos de identificación que figuran en esta hoja-resumen y se acompañará fotocopia de la tarjeta del número de identificación fiscal.

Dichos ejemplares deberán estar firmados, dejando constancia, en el espacio reservado al efecto, de la identidad del firmante, del número total de declarantes y del número total de personas o entidades relacionadas, así como el ejercicio y tipo de presentación. A estos efectos, serán igualmente válidas las hojas-resumen generadas por el Programa de Ayuda que, en su caso, elabore la Agencia Estatal de Administración Tributaria.

Una vez sellados por la oficina receptora, el presentador retirará el «ejemplar para el interesado» de la hoja-resumen, que servirá como justificante de la entrega.

b) Los dos ejemplares, para la Administración y para el interesado, de las hojas-resumen del modelo 190 correspondientes a todos y cada uno de los obligados tributarios declarantes contenidos en la presentación colectiva, debidamente firmados y cumplimentados.

En el recuadro previsto a tal efecto, se consignará el número de justificante del ejemplar de la hoja-resumen, modelo 190, correspondiente al presentador.

Cada uno de los ejemplares deberá llevar adherida la etiqueta identificativa de la persona o entidad declarante facilitada por la Agencia Estatal de Administración Tributaria. En el supuesto de no disponer de etiquetas identificativas, se cumplimentarán los datos de identificación y se acompañará fotocopia de la tarjeta del número de identificación fiscal.

Una vez sellados por la oficina receptora, el presentador retirará los «ejemplares para el interesado» de las hojas-resumen presentadas. A estos efectos, serán igualmente válidas las hojas-resumen generadas por el Programa de Ayuda que, en su caso, elabore la Agencia Estatal de Administración Tributaria.

No obstante, si el número de hojas-resumen presentadas así lo aconseja y con el objeto de agilizar la recogida de documentos, la retirada por el presentador de los ejemplares sellados podrá realizarse con posterioridad a la presentación, lo que le será oportunamente comunicado.

Tres. El soporte colectivo a que se refiere el número tres del apartado segundo de la presente Orden deberá ser presentado, en su caso, en la Delegación Especial de la Agencia Estatal de Administración Tributaria de Madrid.

Cuatro. Todas las recepciones de soportes legibles por ordenador serán provisionales, a resultas de su proceso y comprobación. Cuando no se ajusten al diseño y demás especificaciones establecidas en la presente Orden, o cuando no resulte posible el acceso a la información contenida en los mismos, se requerirá al declarante para que en el plazo de diez días hábiles subsane los defectos de que adolezca el soporte informático presentado, transcurridos los cuales y de persistir anomalías que impidan a la Administración tributaria el acceso a los datos exigibles, se tendrá por no válida la declaración informativa a todos los efectos, circunstancia ésta que se pondrá en conocimiento del obligado tributario de forma motivada.

Cinco. Por razones de seguridad, los soportes legibles directamente por ordenador, no se devolverán, salvo que se solicite expresamente, en cuyo caso se procederá al borrado y entrega de los mismos u otros similares.

Uno. El soporte individual deberá tener una etiqueta adherida en el exterior en la que se harán constar los datos que se especifican a continuación y, necesariamente, por el mismo orden:

a) Delegación, Administración o Unidad de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúe la presentación individual.

b) Ejercicio.

c) Modelo de presentación: 190.

d) Número de justificante de la hoja-resumen que se acompaña.

e) Número de identificación fiscal (NIF). del declarante.

f) Apellidos y nombre, o razón social del declarante.

g) Domicilio, municipio y código postal del declarante.

h) Apellidos y nombre de la persona con quien relacionarse.

i) Teléfono y extensión de dicha persona.

j) Número total de registros.

k) Densidad del soporte en disquetes de 3 1/2’’: 720 KB o 1,44 MB.

Para hacer constar los referidos datos, bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

En el supuesto de que el archivo conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etc., siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

Dos. El soporte colectivo, directamente legible por ordenador, deberá tener una etiqueta adherida en el exterior en la que se harán constar los datos del presentador que se especifican a continuación y, necesariamente, en el mismo orden:

a) Delegación, Administración o Unidad de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúa la presentación colectiva.

b) Ejercicio.

c) Modelo de presentación: 190.

d) Número de justificante de la hoja-resumen del presentador.

e) Número de identificación fiscal (NIF) del presentador.

f) Apellidos y nombre, razón social o denominación del presentador.

g) Domicilio, municipio y código postal del presentador.

h) Apellidos y nombre de la persona con la que relacionarse.

i) Teléfono y extensión de dicha persona.

j) Número total de registros.

k) Densidad del soporte en disquetes de 3 1/2’’: 720 KB o 1,44 MB.

l) Número total de declarantes presentados.

m) Número total de perceptores presentados.

Para hacer constar los referidos datos, bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

En caso de que la presentación conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etc., siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

Uno. La presentación telemática de la declaración resumen anual de retenciones e ingresos a cuenta, modelo 190, podrá ser efectuada por los obligados tributarios a que se refiere el número Uno del apartado Primero de esta Orden.

Dos. No obstante lo anterior, no se podrá efectuar la presentación telemática de la declaración correspondiente al modelo 190, cuando el número de registros a transmitir sea superior a 15.000.

Tres. No se podrá efectuar la presentación telemática de la declaración correspondiente al modelo 190, cuando haya transcurrido más de un año desde el inicio del plazo de presentación a que se refiere el apartado Cuarto de esta Orden. A partir de dicha fecha, los obligados tributarios que pretendan regularizar su situación tributaria en relación con esta obligación deberán efectuar la presentación de la declaración en impreso o, en su caso, en soporte directamente legible por ordenador.

Cuatro. Si el presentador es una persona o entidad autorizada para presentar declaraciones en nombre de terceras personas, no podrá efectuar la presentación en el soporte colectivo a que se refiere en el número Dos del apartado Segundo de esta Orden.

No obstante, la citada persona o entidad autorizada podrá efectuar la presentación de declaraciones según el procedimiento de presentación telemática por internet a que se refiere el apartado Décimo de la presente Orden, partiendo de un fichero con formato de presentación colectiva, utilizando la modalidad de presentación por lotes.

Uno. Carácter de la presentación: La presentación telemática de la declaración correspondiente al modelo 190 tendrá carácter voluntario.

Dos. Requisitos para la presentación telemática del modelo 190: La presentación telemática correspondiente al modelo 190 estará sujeta al cumplimiento de los siguientes requisitos:

1.º El declarante deberá disponer de Número de Identificación Fiscal (NIF).

2.º El declarante deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de la Moneda y Timbre-Real Casa de la Moneda, de acuerdo con el procedimiento establecido en los anexos III y VI de la Orden de 24 de abril de 2000 («Boletín Oficial del Estado» del 29), por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas, o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria, en los términos previstos en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria («Boletín Oficial del Estado» del 15).

3.º Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, deberá tener instalado en el navegador su certificado de usuario X.509.V3 expedido por la Fábrica Nacional de la Moneda y Timbre-Real Casa de la Moneda, o cualquier otro certificado electrónico admitido en las relaciones de la Agencia Estatal de Administración Tributaria por medios electrónicos, informáticos o telemáticos, en los términos previstos en la citada Orden de 12 de mayo de 2003.

4.º Para efectuar la presentación telemática de la declaración correspondiente al modelo 190, el declarante o, en su caso, el presentador autorizado, deberá utilizar previamente un programa de ayuda para obtener el fichero con la declaración a transmitir. Este programa de ayuda podrá ser el desarrollado por la Agencia Estatal de Administración Tributaria para la declaración correspondiente al modelo 190 u otro que obtenga un fichero con el mismo formato.

El contenido de dicho fichero se deberá ajustar a los diseños de registros de tipo 1 y de tipo 2 establecidos en el anexo II de la presente Orden.

Asimismo, los declarantes que opten por esta modalidad de presentación, deberán tener en cuenta las normas técnicas que se requieren para efectuar la citada presentación y que se encuentran recogidas en el anexo II de la citada Orden de 24 de abril de 2000.

Tres. Presentación de declaraciones con deficiencias de tipo formal.—Cuando se detecten anomalías de tipo formal en la transmisión telemática de la declaración, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

Cuatro. En aquellos supuestos en que por razones de carácter técnico no fuera posible efectuar la presentación telemática por Internet, en el plazo a que se refiere el apartado Cuarto de la presente Orden, dicha presentación podrá efectuarse durante los tres días naturales siguientes al de finalización del mencionado plazo.

El procedimiento para la presentación telemática de la declaración correspondiente al modelo 190, será el siguiente:

1.º El declarante se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es; seleccionará el modelo de declaración y procederá a transmitir la correspondiente declaración con la firma electrónica generada al seleccionar el certificado electrónico instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas se requerirá una única firma, la correspondiente a su certificado.

2.º Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del Registro tipo 1 validados con un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada, se mostrarán en pantalla los datos del Registro tipo 1 y la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos con el programa de ayuda con el que se generó el fichero o repitiendo la presentación si el error fuese originado por otro motivo.

3.º El presentador deberá imprimir y conservar la declaración aceptada, así como el Registro tipo 1 debidamente validado con el correspondiente código electrónico.

Uno. La presentación telemática por teleproceso del modelo 190 se ajustará a lo dispuesto en la Orden de 21 de diciembre de 2000, por la que se establece el procedimiento para la presentación telemática por teleproceso de las declaraciones correspondientes a los modelos 187, 188, 190, 193, 194, 196, 198, 296, 345 y 347.

Dos. En aquellos supuestos en que por razones de carácter técnico no fuera posible efectuar la presentación telemática por teleproceso de la declaración-resumen anual de retenciones e ingresos a cuenta, modelo 190, en el plazo a que se refiere el apartado Cuarto de la presente Orden, dicha presentación podrá efectuarse durante los tres días naturales siguientes al de finalización del mencionado plazo.

La presentación de los modelos resumen anual de retenciones e ingresos a cuenta en impreso que a continuación se relacionan también podrá realizarse a través de cualquiera de las entidades colaboradoras en la gestión recaudatoria sitas en territorio español, siempre que la declaración-resumen anual se presente conjuntamente con la declaración-documento de ingreso de retenciones e ingresos a cuenta correspondiente al último período del año, ésta resulte a ingresar, dicho ingreso se efectúe en la referida entidad y no haya transcurrido más de un mes desde el vencimiento del plazo de presentación:

Modelo 180. Resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes) sobre determinadas rentas o rendimientos procedentes de arrendamiento o subarrendamiento de inmuebles urbanos.

Modelo 188. Impuesto sobre la Renta de las Personas Físicas. Impuesto sobre Sociedades. Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedentes de operaciones de capitalización y de contratos de seguros de vida o invalidez. Resumen anual.

Modelo 193. Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta sobre determinados rendimientos del capital mobiliario. Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre determinadas rentas. Resumen anual.

Modelo 194. Impuesto sobre la Renta de las Personas Físicas. Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre rendimientos del capital mobiliario y rentas derivados de la transmisión, amortización, reembolso, canje o conversión de cualquier clase de activos representativos de la captación y utilización de capitales ajenos. Resumen anual.

Modelo 296. Impuesto sobre la Renta de no Residentes. No residentes sin establecimiento permanente. Resumen anual de retenciones e ingresos a cuenta.

De acuerdo con lo establecido en los artículos 101.5 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado en el artículo único del Real Decreto 214/1999, de 5 de febrero («Boletín Oficial del Estado» del 9); 64.2 del Reglamento del Impuesto sobre Sociedades, aprobado por Real Decreto 537/1997, de 14 de abril («Boletín Oficial del Estado» del 24); 19.2 del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por Real Decreto 326/1999, de 26 de febrero («Boletín Oficial del Estado» del 27), y del artículo 7.1 del Real Decreto 2281/1998, de 23 de octubre («Boletín Oficial del Estado» de 14 de noviembre), por el que se desarrollan las disposiciones aplicables a determinadas obligaciones de suministro de información a la Administración tributaria y se modifica el Reglamento de Planes y Fondos de Pensiones, aprobado por Real Decreto 1307/1988, de 30 de septiembre, y el Real Decreto 2027/1995, de 22 de diciembre, por el que se regula la declaración anual de operaciones con terceras personas, las declaraciones resumen anual que se presenten en soporte directamente legible por ordenador, por vía telemática o que se generen mediante la utilización, exclusivamente, de los correspondientes módulos de impresión desarrollados por la Administración tributaria, y que correspondan a los modelos que a continuación se relacionan, deberán presentarse en el plazo comprendido entre el 1 de enero y el 31 de enero del año siguiente al del que se refiera el mencionado resumen anual. En aquellos supuestos en que, por razones de carácter técnico, no fuera posible efectuar la presentación por vía telemática de la correspondiente declaración en el plazo anterior, dicha presentación podrá efectuarse durante los tres días naturales siguientes al de finalización del mencionado plazo.

Modelo 180. Resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes) sobre determinadas rentas o rendimientos procedentes arrendamiento o subarrendamiento de inmuebles urbanos.

Modelo 187. Declaración informativa de acciones y participaciones representativas del capital o del patrimonio de las Instituciones de Inversión Colectiva y resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes en relación con las rentas o ganancias patrimoniales obtenidas como consecuencia de las transmisiones o reembolsos de esas acciones y participaciones.

Modelo 188. Impuesto sobre la Renta de las Personas Físicas. Impuesto sobre Sociedades. Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedentes de operaciones de capitalización y de contratos de seguros de vida o invalidez. Resumen anual.

Modelo 192. Declaración anual de operaciones con Letras del Tesoro.

Modelo 193. Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta sobre determinados rendimientos del capital mobiliario. Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre determinadas rentas. Resumen anual.

Modelo 194. Impuesto sobre la Renta de las Personas Físicas. Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre rendimientos del capital mobiliario y rentas derivados de la transmisión, amortización, reembolso, canje o conversión de cualquier clase de activos representativos de la captación y utilización de capitales ajenos. Resumen anual.

Modelo 196. Impuesto sobre la Renta de las Personas Físicas. Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre rendimientos del capital mobiliario y rentas obtenidas por la contraprestación derivada de cuentas en toda clase de instituciones financieras, incluyendo las basadas en operaciones sobre activos financieros. Resumen anual.

Modelo 198. Declaración anual de operaciones con activos financieros y otros valores mobiliarios.

Modelo 291. Impuesto sobre la Renta de no Residentes. No Residentes sin establecimiento permanente. Declaración informativa de rendimientos de cuentas de no residentes.

Modelo 296. Impuesto sobre la Renta de no Residentes. No residentes sin establecimiento permanente. Resumen anual de retenciones e ingresos a cuenta.

A partir de la entrada en vigor de la presente Orden quedan derogadas las siguientes Órdenes:

Orden de 18 de noviembre de 1999 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de la declaración correspondiente al modelo 190 («Boletín Oficial del Estado» del 22)

Orden de 15 de diciembre de 2000 por la que se aprueba el modelo 190 para el resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas, sobre rendimientos del trabajo, de determinadas actividades económicas, premios y determinadas imputaciones de renta, así como los diseños físicos y lógicos para la sustitución de las hojas interiores de dicho modelo por soportes directamente legibles por ordenador y se modifica la Orden de 18 de noviembre de 1999 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de la declaración correspondiente al modelo 190 («Boletín Oficial del Estado» del 21).

De igual forma, se deroga el apartado sexto y el anexo VIII de la Orden de 27 de julio de 2001 por la que se aprueban los modelos 043, 044, 045, 181, 182, 190, 311, 371, 345, 480, 650, 652 y 651 en euros, así como el modelo 777, documento de ingreso o devolución en el caso de declaraciones-liquidaciones extemporáneas y complementarias, y por la que se establece la obligación de utilizar necesariamente los modelos en euros a partir del 1 de enero de 2002 («Boletín Oficial del Estado» de 3 de agosto)

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y afectará, por primera vez, a las declaraciones de los modelos regulados en la presente Orden, respecto a la información correspondiente al ejercicio 2003.

Lo que comunico a VV. II. para su conocimiento y efectos.

Madrid, 22 de julio de 2003.

MONTORO ROMERO

Ilmo. Sr. Director general de la Agencia Estatal de Administración Tributaria e Ilmo. Sr. Director general de Tributos.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid