La Orden de 26 de marzo de 1999 («Boletín Oficial del Estado» de 1 de abril) aprobó los modelos 349, en pesetas y en euros, de declaración recapitulativa de operaciones intracomunitarias, modelos que sustituían al aprobado por la Orden de 23 de febrero de 1996 («Boletín Oficial del Estado» del 28). La razón fundamental de la aprobación de la citada Orden de 1999 fue la necesidad de adecuar el modelo mencionado a la adopción por España de la moneda única europea a partir del 1 de enero de 1999, fecha ésta de inicio del periodo transitorio en la utilización del euro.

En el momento presente, se plantea la necesidad de adecuar el modelo de declaración recapitulativa de operaciones intracomunitarias a las pautas establecidas para el tratamiento informático de la información contenida en las declaraciones informativas presentadas por los obligados tributarios. Asimismo, y con el objeto de facilitar el cumplimiento de las obligaciones tributarias a los contribuyentes, en esta Orden se posibilita la presentación de la declaración recapitulativa de operaciones intracomunitarias por vía telemática, tanto a través de Internet como mediante un sistema electrónico por teleproceso.

En este sentido, la Ley 66/1997, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social («Boletín Oficial del Estado» del 31), en su disposición final quinta, autoriza al Ministro de Economía y Hacienda para que determine, mediante Orden, los supuestos y condiciones en que las grandes empresas habrán de presentar por medios telemáticos sus declaraciones, declaraciones-liquidaciones, autoliquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria.

La disposición final primera de la Ley 50/1998, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social («Boletín Oficial del Estado» del 31), autoriza al Ministro de Economía y Hacienda para que determine, mediante Orden, los supuestos y condiciones en que las pequeñas y medianas empresas podrán presentar por medios telemáticos sus declaraciones, declaraciones-liquidaciones, autoliquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria, entendiendo por pequeñas y medianas empresas las no comprendidas en la definición de grandes empresas a efectos del Impuesto sobre el Valor Añadido.

Por otra parte, la disposición final segunda de la precitada Ley 50/1998, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social, autoriza al Ministro de Economía y Hacienda para que determine, mediante Orden, los supuestos y condiciones en los que los contribuyentes y las entidades incluidas en la colaboración social en la gestión tributaria a que se refiere el artículo 96 de la Ley 230/1963, de 28 de diciembre, General Tributaria, podrán presentar por medios telemáticos declaraciones, comunicaciones, declaraciones-liquidaciones, autoliquidaciones o cualesquiera otros documentos exigidos por la normativa tributaria.

El apartado 8 del artículo 71 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el artículo 1 del Real Decreto 1624/1992, de 29 de diciembre («Boletín Oficial del Estado» del 31), en la redacción dada al mismo en el Real Decreto 3422/2000, de 15 de diciembre, por el que se modifica el citado Real Decreto 1624/1992 («Boletín Oficial del Estado» del 16), regula la colaboración social en este Impuesto. Así, en dicho apartado se determina que, mediante Orden del Ministro de Hacienda se establecerán los supuestos y condiciones en que las entidades que hayan suscrito los acuerdos previstos en la citada norma podrán presentar por medios telemáticos declaraciones-liquidaciones, declaraciones-resumen anual o cualesquiera otros documentos exigidos por la normativa tributaria, en representación de terceras personas.

Por otra parte, en la disposición adicional segunda de esta Orden se establece la colaboración social en la presentación de la declaración anual de operaciones con terceras personas, en uso de la habilitación prevista en el apartado 5 del artículo 6 del Real Decreto 2027/1995, de 22 de diciembre («Boletín Oficial del Estado» del 27), por el que se regula la declaración anual de operaciones con terceras personas, en la redacción dada al mismo en el Real Decreto 1082/2001, de 5 de octubre («Boletín Oficial del Estado» del 6). Así, en dicho apartado se determina que, mediante Orden del Ministro de Hacienda se establecerán los supuestos y condiciones en que las entidades que hayan suscrito los acuerdos previstos en la citada norma podrán presentar por medios telemáticos la citada declaración en representación de terceras personas.

Por otro lado, debe significarse que el modelo que se aprueba en la presente Orden deberá utilizarse por primera vez para efectuar la declaración correspondiente al primer trimestre de 2002, una vez finalizado el período transitorio de introducción del euro, por lo que de acuerdo con lo dispuesto en el artículo 23 de la Ley 46/1998, de 17 de diciembre, sobre Introducción del euro («Boletín Oficial del Estado» del 18). La consignación de los importes monetarios que deben figurar en el mismo se hará, exclusivamente, en la unidad de cuenta euro.

Por todo ello, haciendo uso de las autorizaciones que se contienen en el artículo 80, apartado 1, párrafo primero, del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, y de lo establecido en el artículo 2 del Real Decreto 557/2000, de 27 de abril, de reestructuración de los Departamentos ministeriales («Boletín Oficial del Estado» del 28), en cuya virtud corresponde al Ministerio de Hacienda el ejercicio de las competencias hasta ahora atribuidas al Ministerio de Economía y Hacienda a través de los órganos a que se refiere el apartado 1 del citado artículo, así como de las restantes que tengo conferidas dispongo:

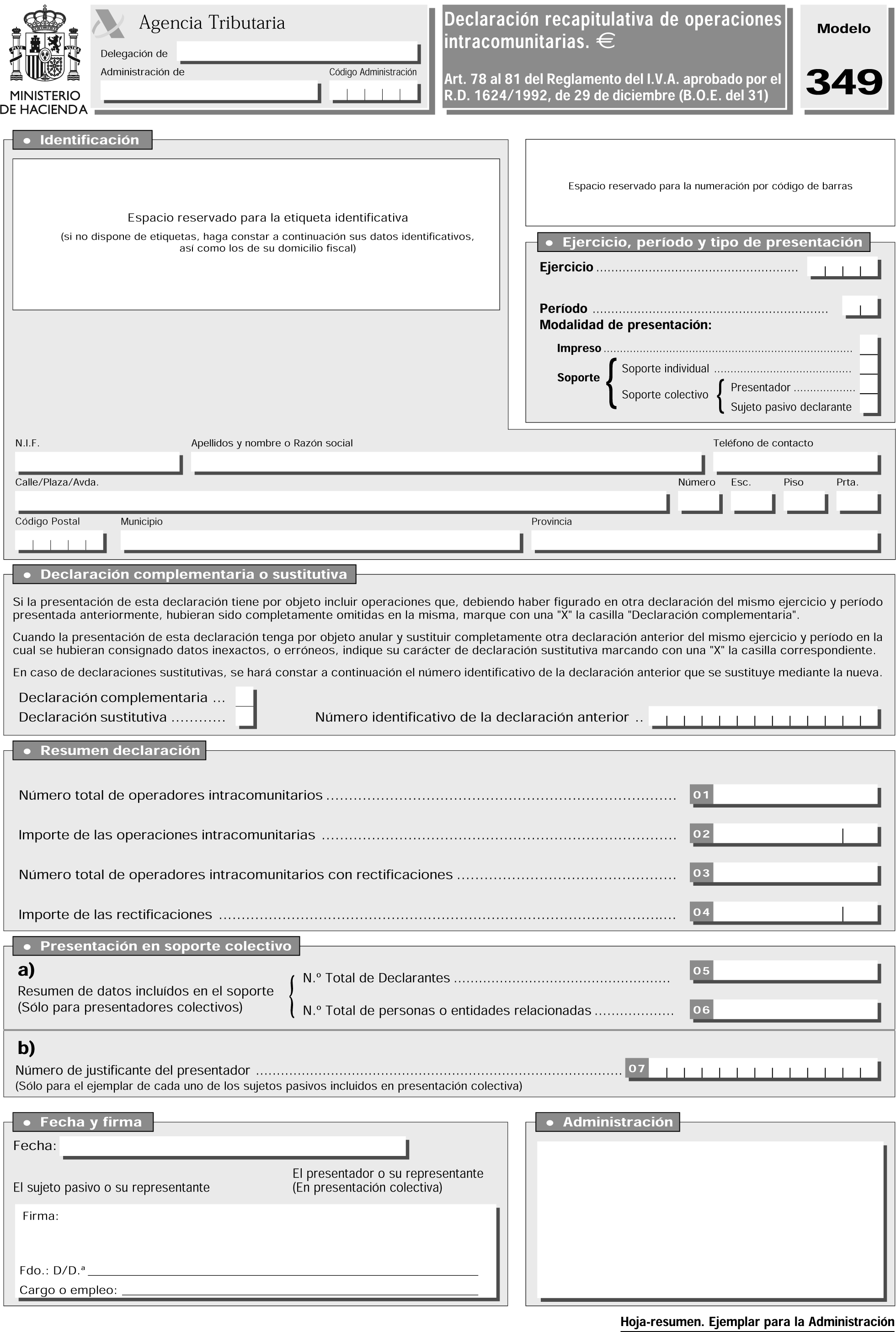

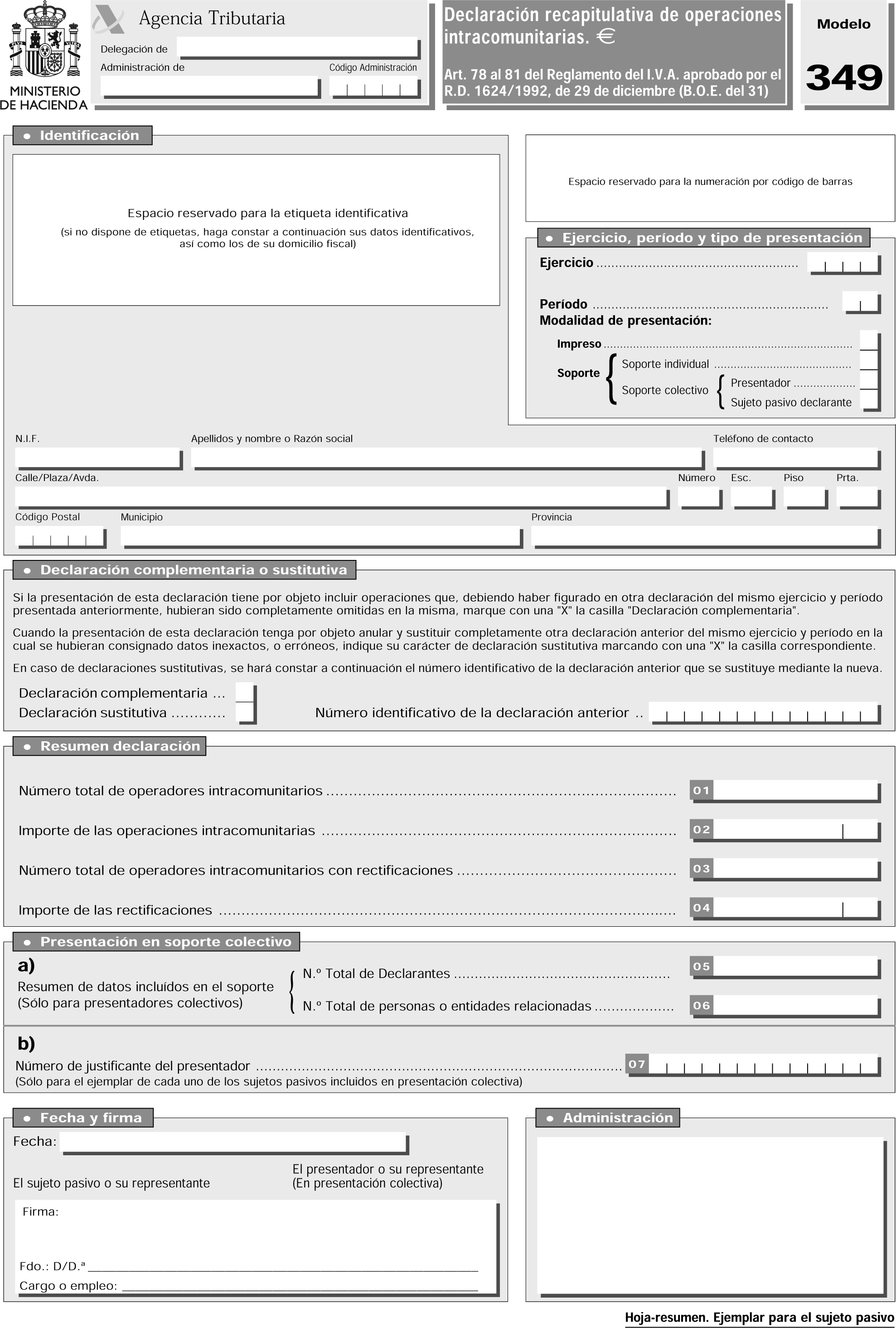

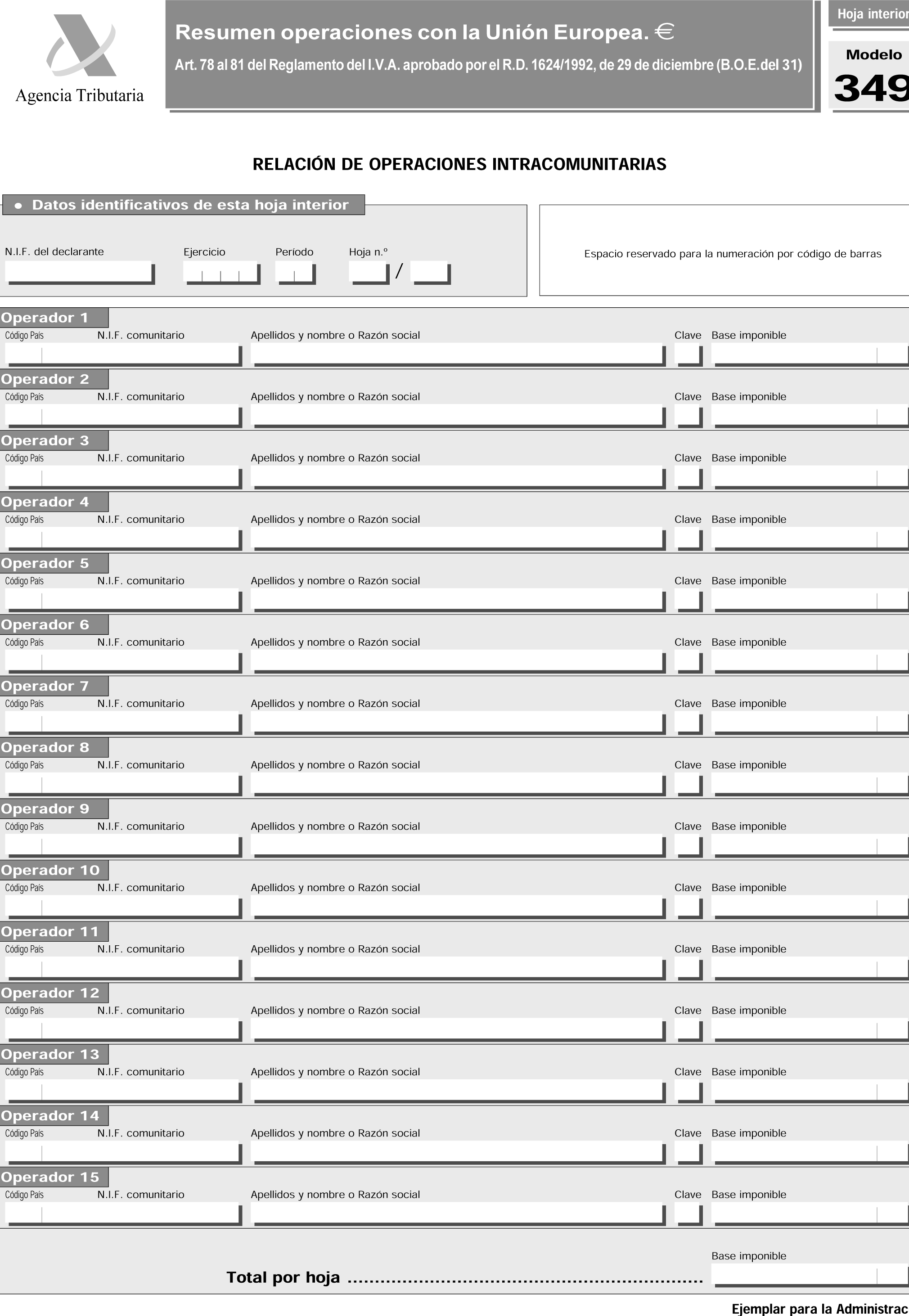

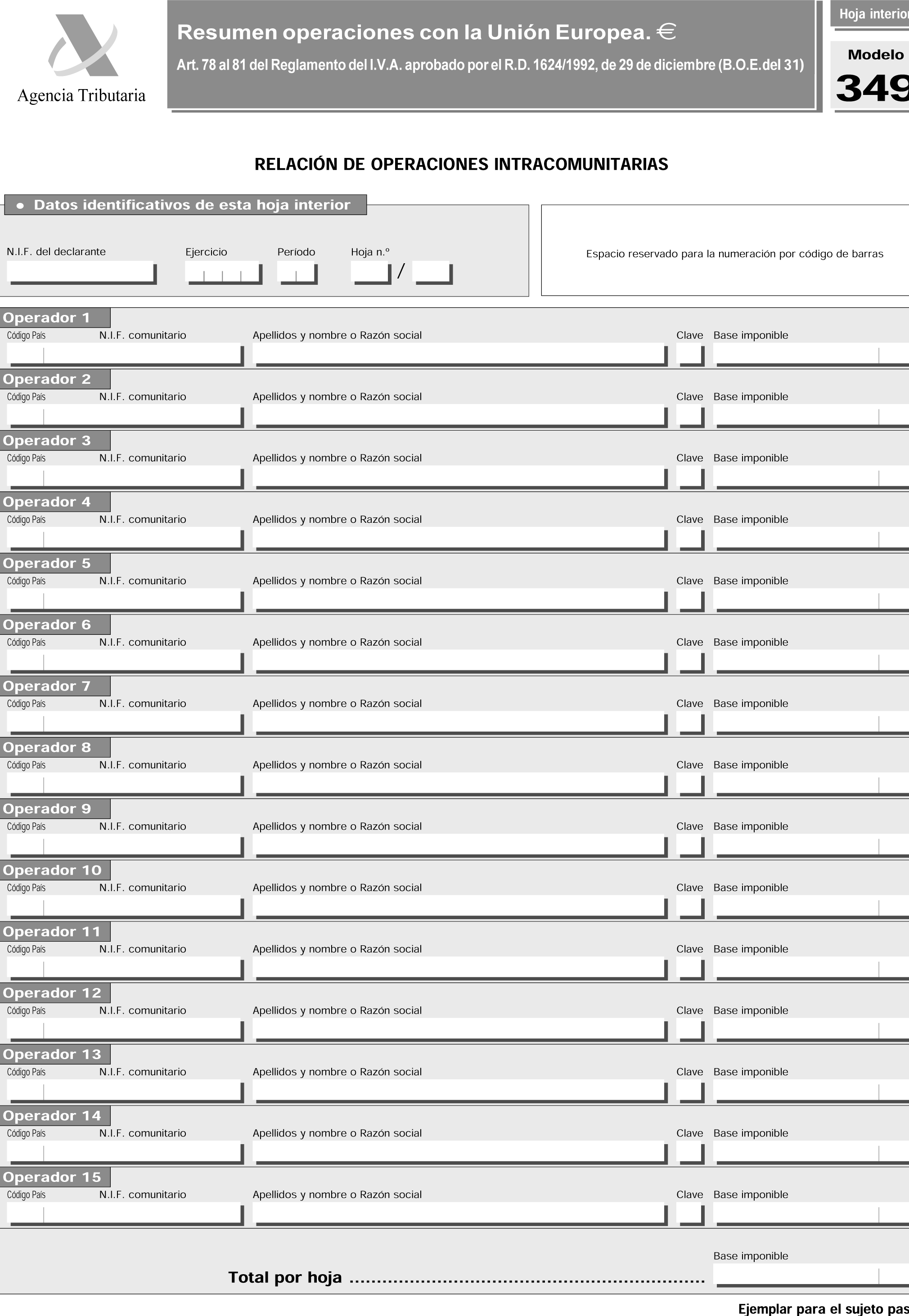

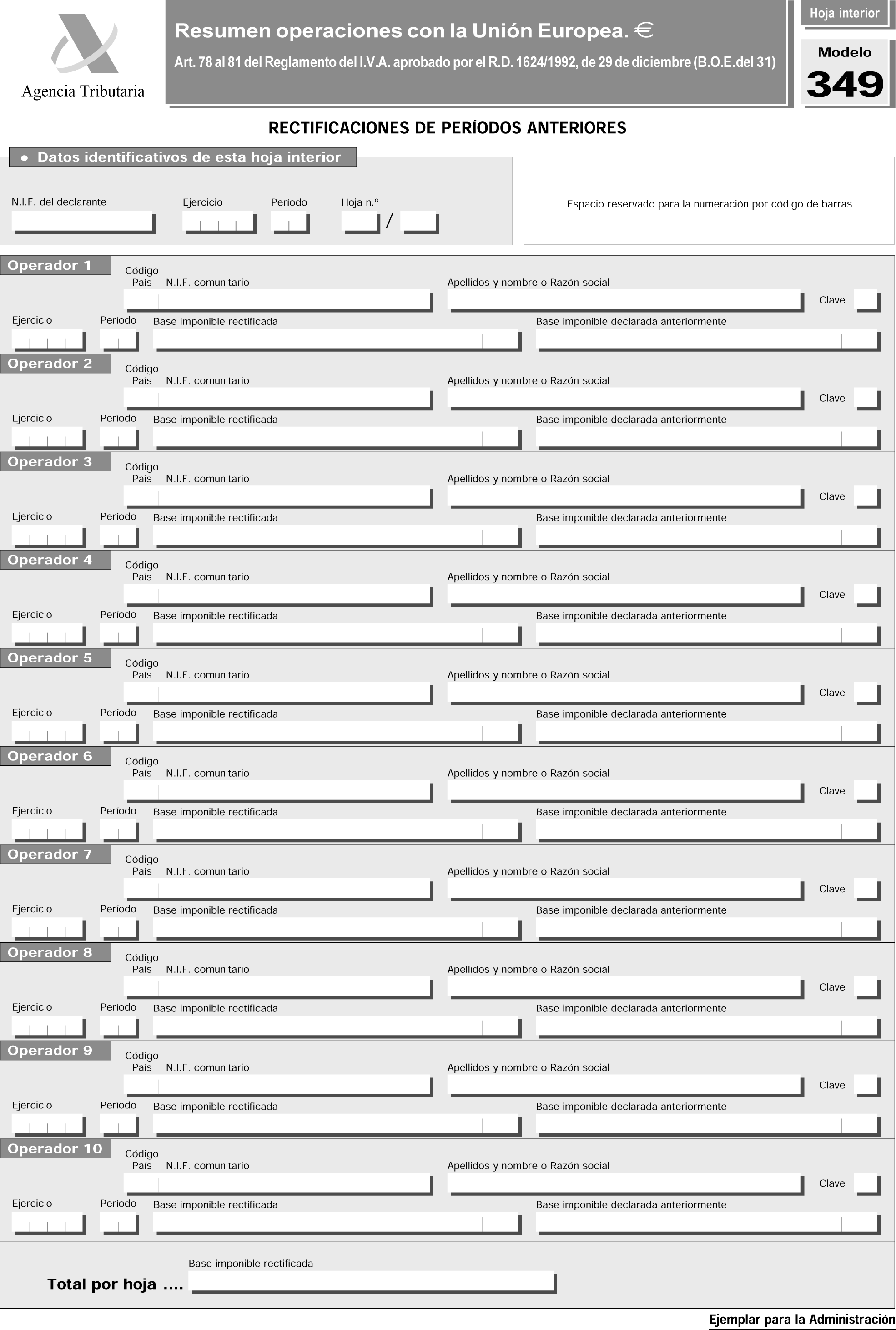

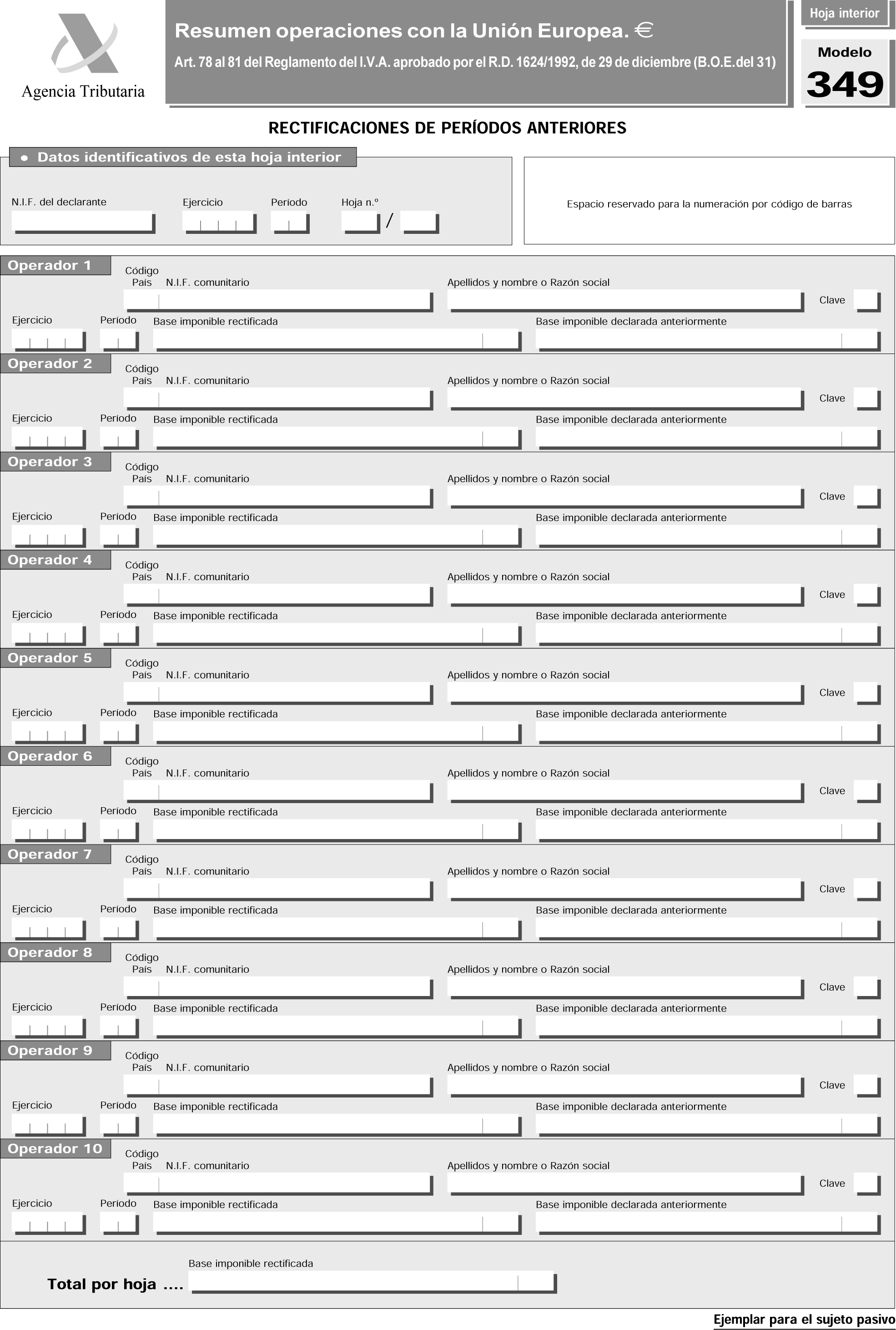

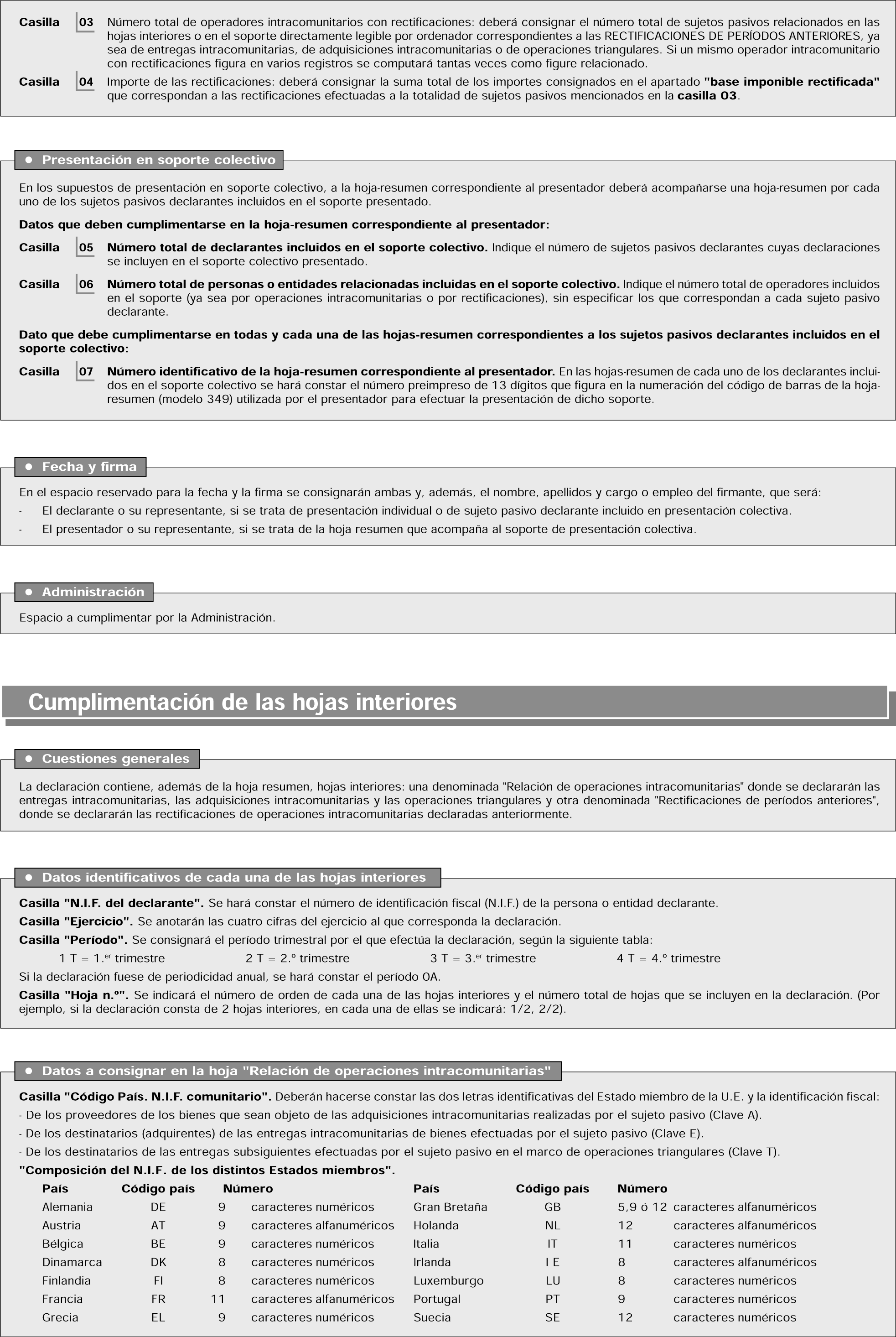

Uno. Se aprueba el modelo 349 «Declaración recapitulativa de operaciones intracomunitarias», que figura en el anexo I de la presente Orden. El modelo consta de dos ejemplares: uno para la Administración y otro para el sujeto pasivo, y se compone de una hoja-resumen así como de hojas interiores. El número de justificante que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 343.

Dos. Serán igualmente válidas las declaraciones que ajustándose a los contenidos del modelo aprobado en la presente Orden, se realicen con el módulo de impresión que, en su caso y a estos efectos, desarrolle la Agencia Estatal de Administración Tributaria.

Los datos impresos en esta declaración mediante la utilización del módulo de impresión desarrollado por la Agencia Estatal de Administración Tributaria prevalecerán sobre las alteraciones o correcciones manuales que pudieran producirse sobre los mismos, por lo que éstas no producirán efectos ante la Administración Tributaria.

Uno. Se aprueban los diseños físicos y lógicos que figuran en el anexo II de la presente Orden, a los que deberán ajustarse los soportes directamente legibles por ordenador que se presenten en lugar de las hojas interiores del modelo 349.

A tal efecto, la información contenida en el soporte directamente legible por ordenador deberá haber sido validada con carácter previo a su presentación. Dicha validación se realizará utilizando el programa de validación elaborado por la Agencia Estatal de Administración Tributaria, salvo que, por razones técnicas objetivas, no resulte posible, en cuyo caso la validación deberá realizarse en cualquier Delegación de la mencionada Agencia o también, tratándose de disquetes, en cualquiera de las Administraciones dependientes de la misma. En el supuesto de obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas o a alguna de las Unidades Regionales de Gestión de Grandes Empresas a quienes, asimismo por razones técnicas objetivas, no resulte posible utilizar el programa de validación elaborado por la Agencia Estatal de Administración Tributaria, la mencionada validación podrá también realizarse en la Unidad, Central o Regional, que corresponda.

No obstante lo anterior, cuando el soporte directamente legible por ordenador haya sido generado mediante el Programa de Ayuda elaborado por la Agencia Estatal de Administración Tributaria, no será preciso efectuar la referida validación previa.

Dos. Será obligatoria la presentación en soporte directamente legible por ordenador de aquellas declaraciones que contengan más de 25 registros de operadores, así como de las que deban presentar los sujetos pasivos adscritos a las Unidades Regionales de Gestión de Grandes Empresas o a la Unidad Central de Gestión de Grandes Empresas, con independencia del número de registros de operadores incluidos en las mismas.

En los demás casos, la presentación en soporte directamente legible por ordenador será opcional.

Tres. Las declaraciones recapitulativas de operaciones intracomunitarias en soporte directamente legible por ordenador podrán presentarse de forma individual o de forma colectiva, según que el archivo correspondiente contenga los datos de un solo sujeto pasivo declarante, en el primer caso, o de varios, en el segundo.

La presentación colectiva únicamente podrá referirse a sujetos pasivos declarantes que tengan su domicilio fiscal dentro del ámbito territorial de una misma Delegación de la Agencia Estatal de Administración Tributaria. No obstante lo anterior, en el supuesto de obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o a las Unidades Regionales de Gestión de Grandes Empresas de las Delegaciones Especiales de la Agencia Estatal de Administración Tributaria, el soporte colectivo únicamente podrá contener declarantes adscritos a la Unidad Central o a la misma Unidad Regional.

En todo caso, las declaraciones que se incluyan en la presentación colectiva deberán corresponder al mismo período impositivo.

Cuatro. No será necesario efectuar petición previa alguna para realizar la presentación de la declaración recapitulativa de operaciones intracomunitarias en soporte directamente legible por ordenador, ya sea de forma individual o colectiva.

Estarán obligados a presentar la declaración recapitulativa de operaciones intracomunitarias, de acuerdo con lo previsto en la presente Orden, los sujetos pasivos del Impuesto sobre el Valor Añadido que hayan realizado las operaciones previstas en el artículo 79 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por Real Decreto 1624/1992, de 29 de diciembre.

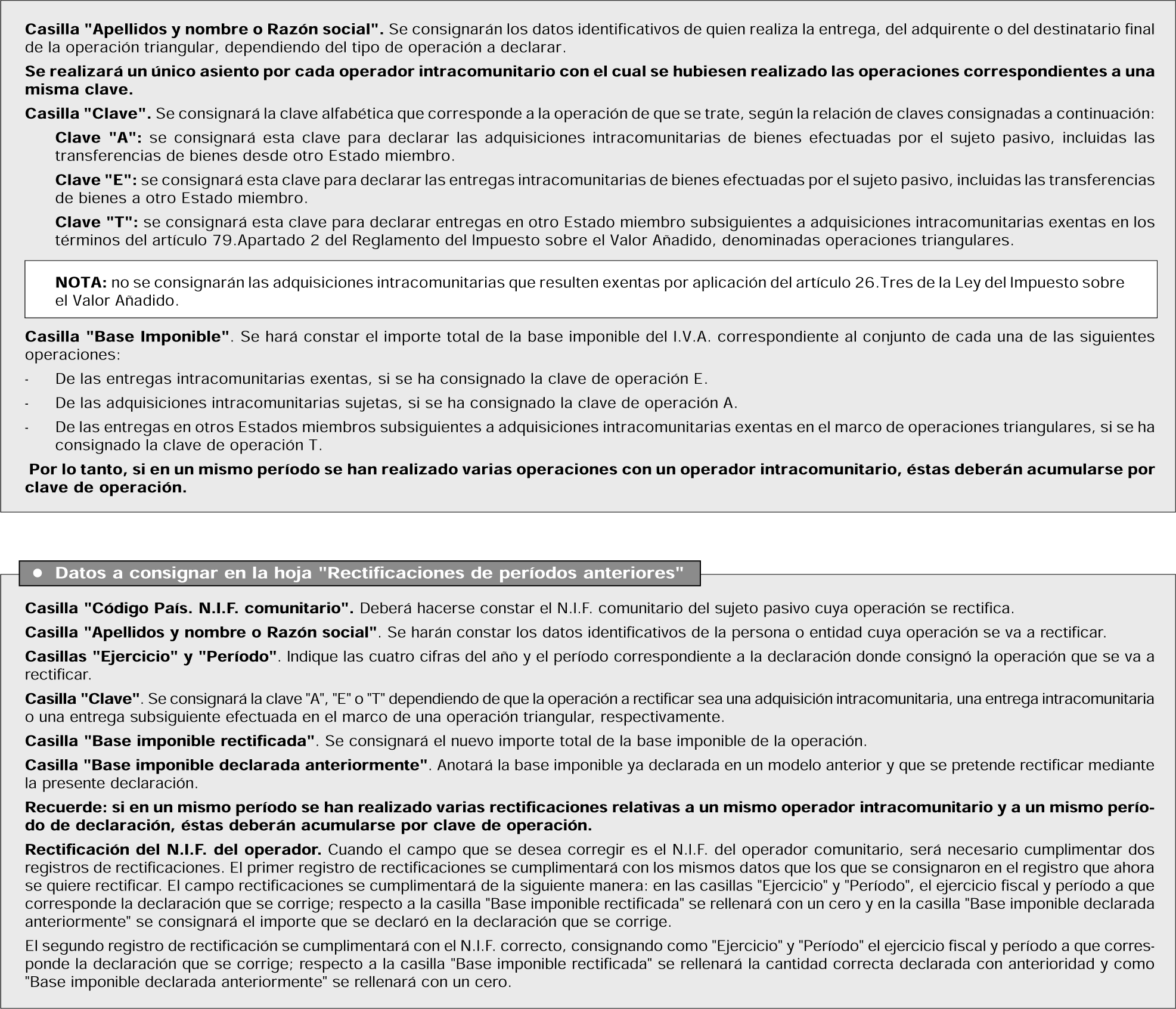

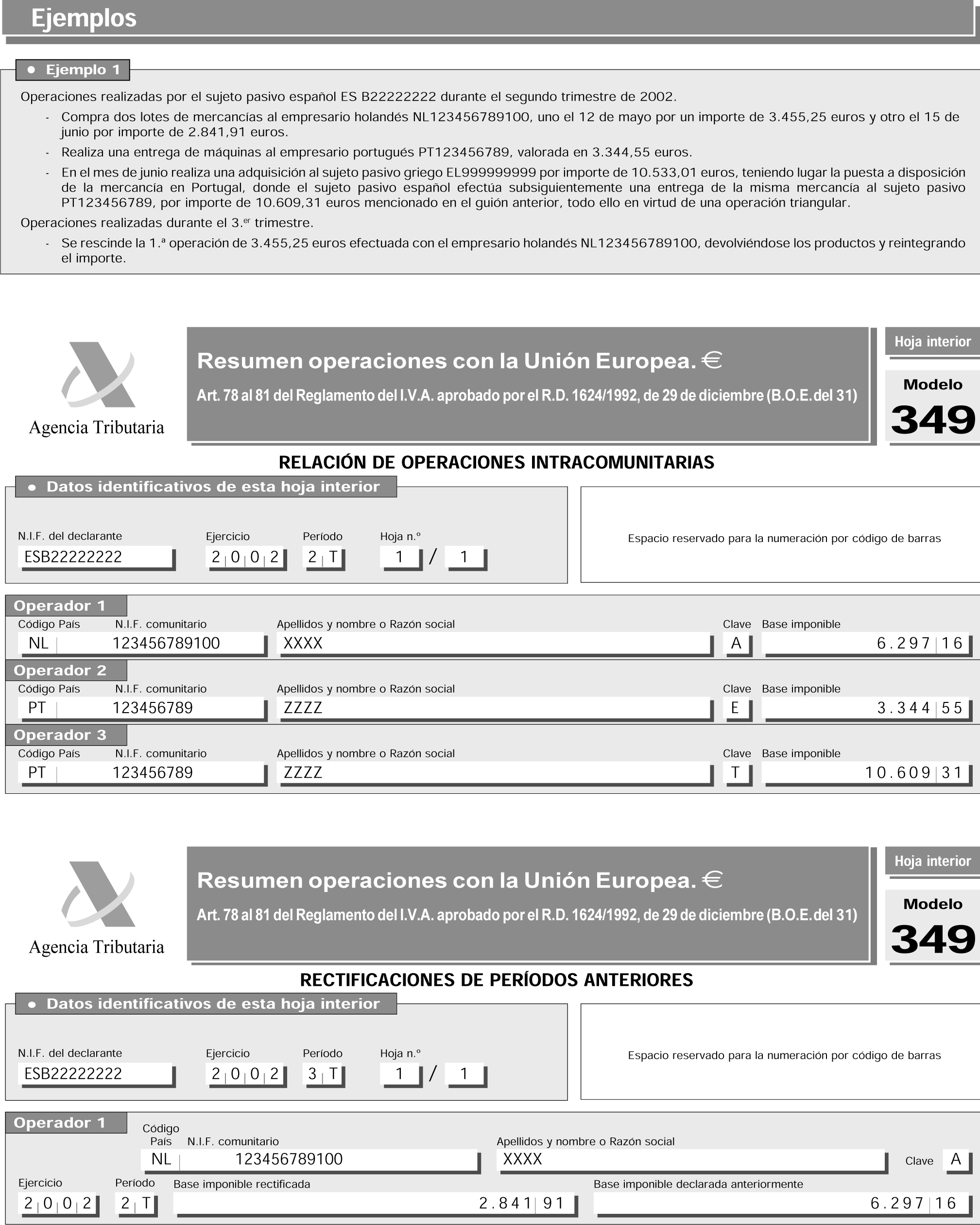

En los términos previstos en los artículos 79 y 80 del Reglamento del Impuesto sobre el Valor Añadido, en la declaración recapitulativa se consignarán las siguientes operaciones:

1.º Las entregas de bienes destinadas a otro Estado miembro, exentas del Impuesto en virtud de lo dispuesto en el artículo 25, apartados uno, dos y tres, de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

Se incluirán entre estas operaciones las transferencias de bienes comprendidas en el artículo 9, número 3.º, de la Ley del Impuesto.

Por contra, quedarán excluidas las siguientes operaciones:

a) Las entregas de medios de transporte nuevos realizadas a título ocasional por las personas comprendidas en el artículo 5, apartado uno, párrafo e), de la Ley del Impuesto.

b) Las realizadas por sujetos pasivos del Impuesto sobre el Valor Añadido para destinatarios que no tengan atribuido un número de identificación a efectos del citado tributo en cualquier otro Estado miembro de la Comunidad Europea.

2.º Las adquisiciones intracomunitarias de bienes sujetas al Impuesto, realizadas por personas o entidades identificadas a efectos del mismo en el territorio de aplicación del tributo.

Se incluirán entre estas operaciones las transferencias de bienes desde otro Estado miembro a que se refiere el artículo 16, apartado 2.º, de la Ley del Impuesto.

3.º Las entregas subsiguientes a adquisiciones intracomunitarias de bienes que realicen en otros Estados miembros, en las condiciones previstas en el artículo 26, apartado tres, de la Ley del Impuesto, los empresarios y profesionales que utilicen un número de identificación a efectos del Impuesto sobre el Valor Añadido atribuido por la Administración española.

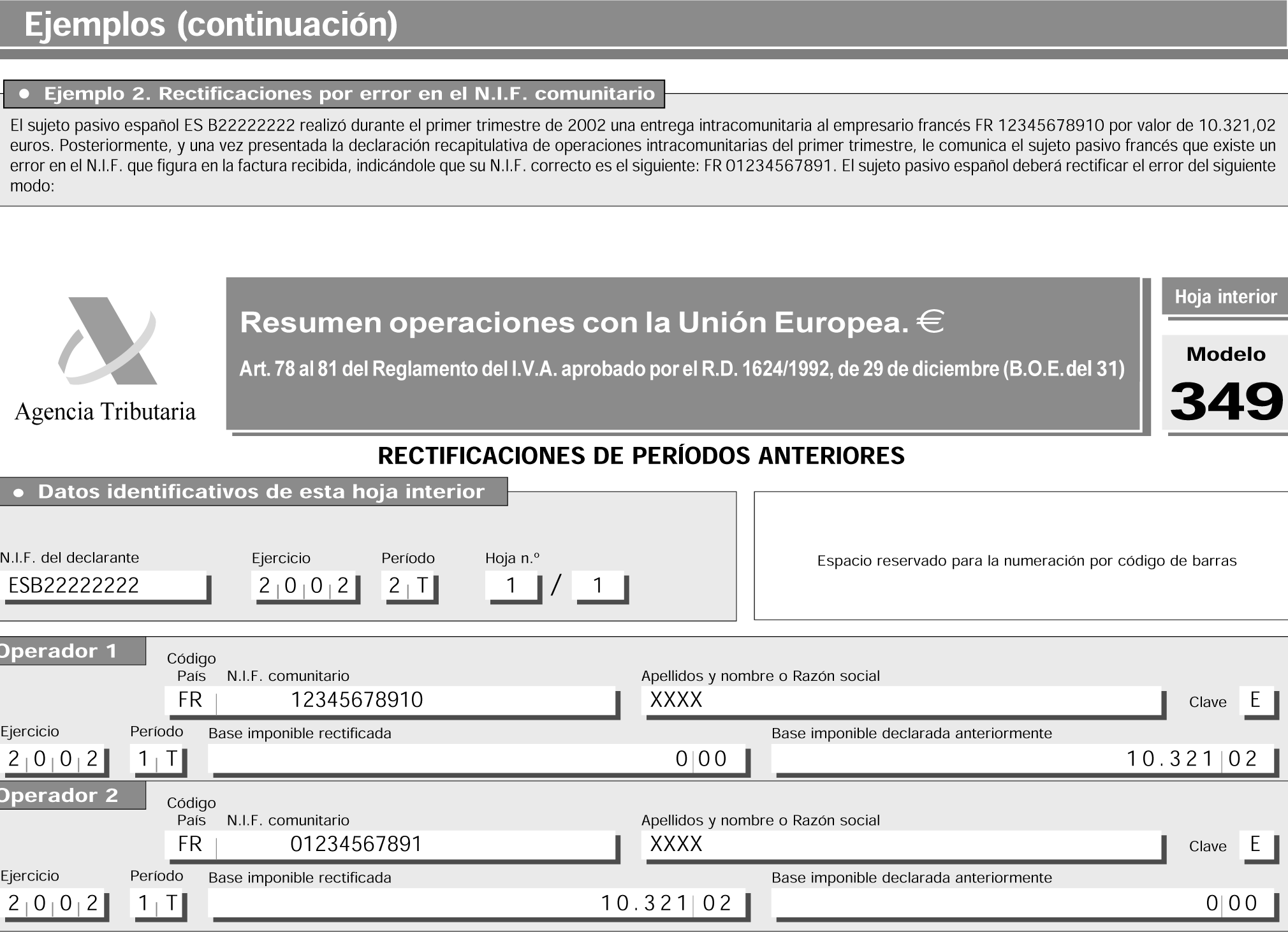

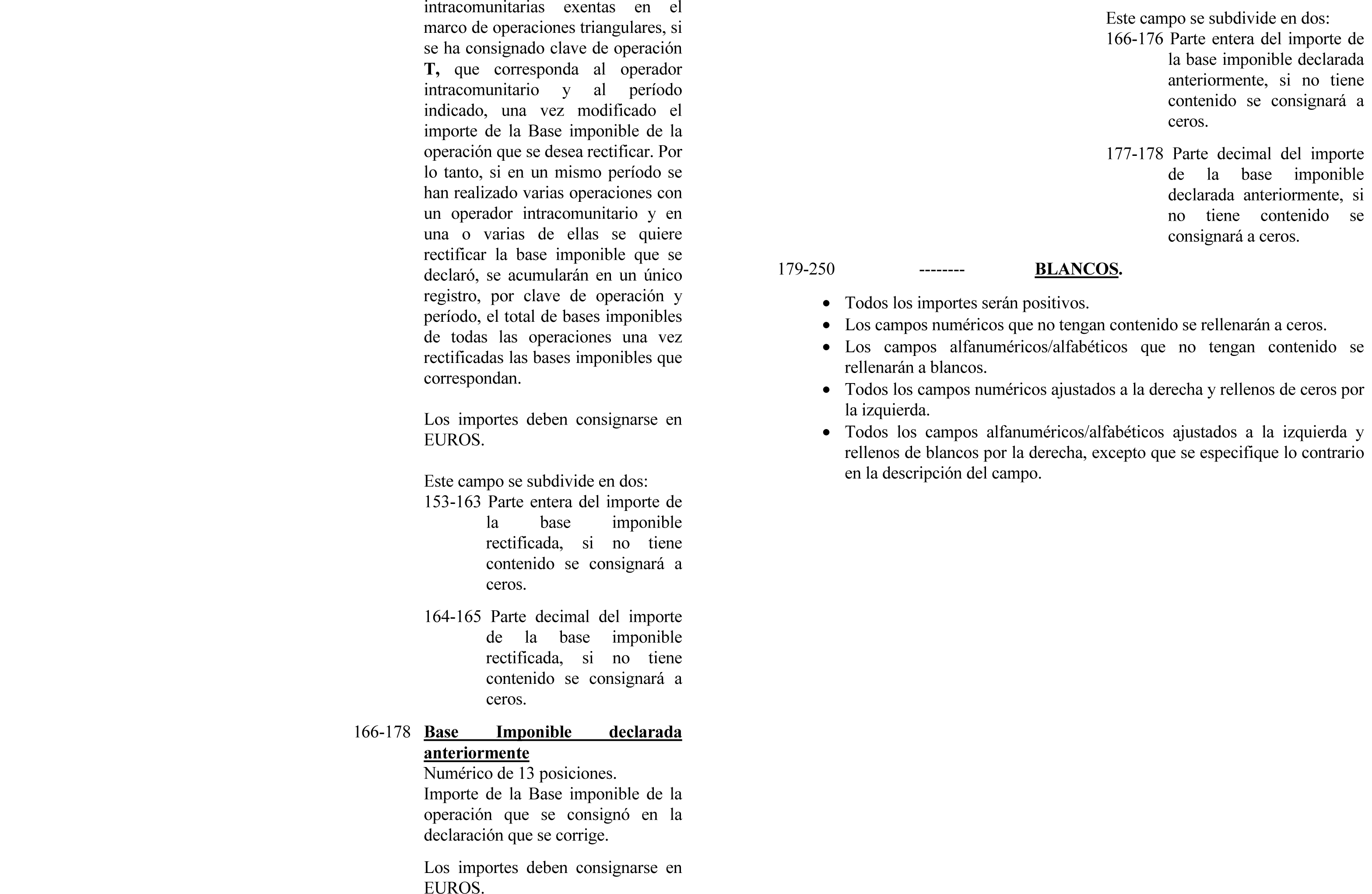

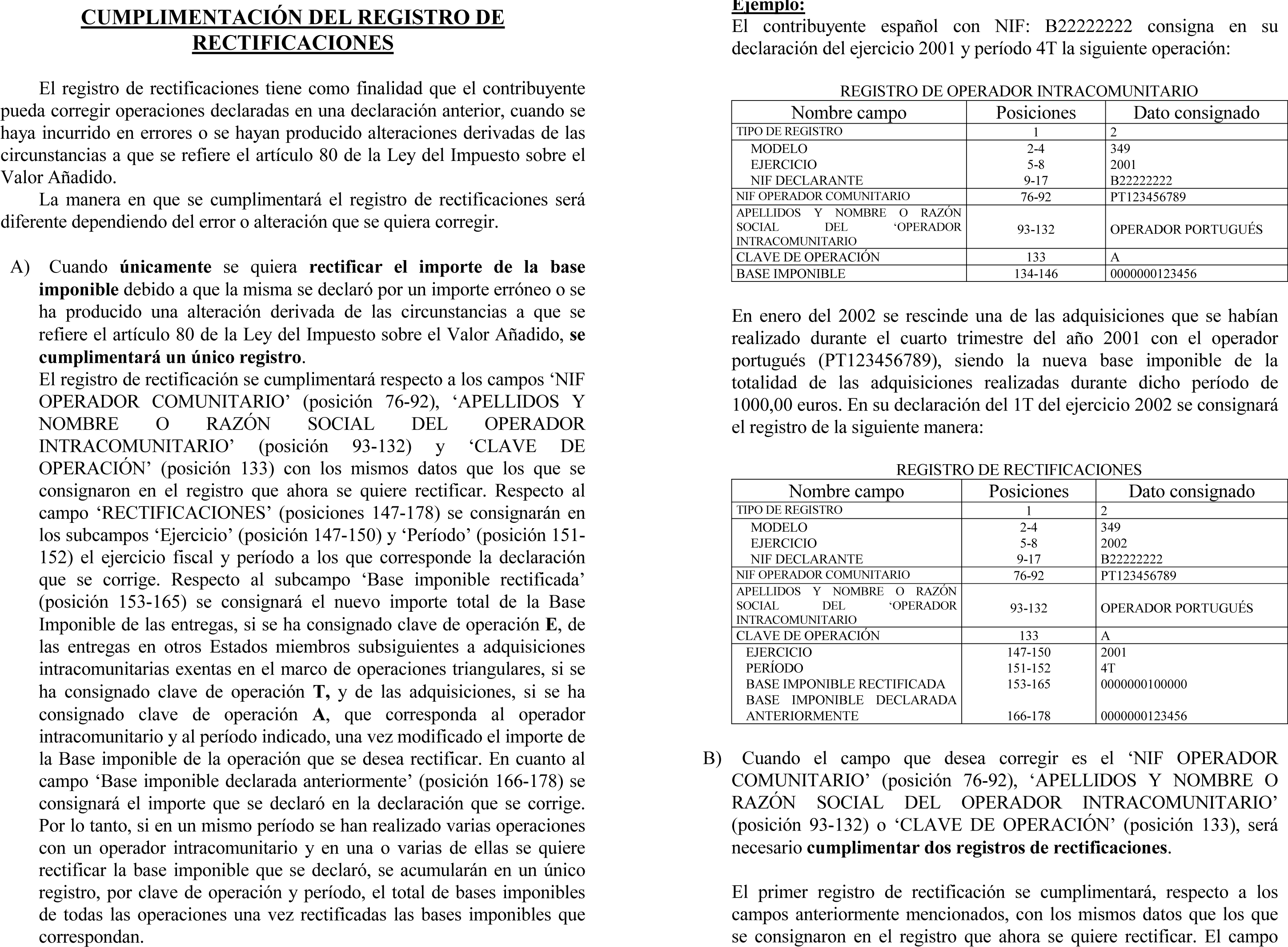

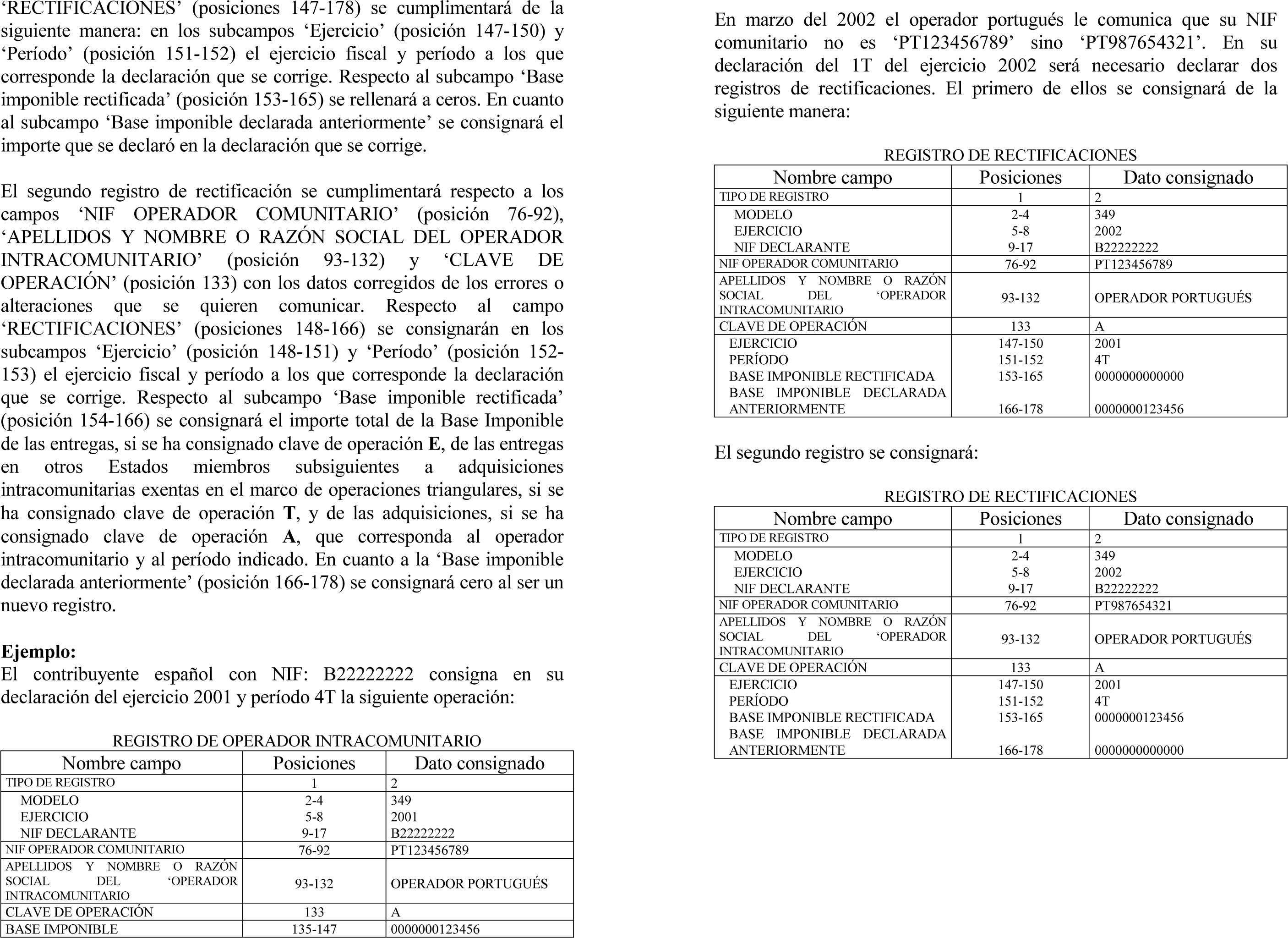

4.º Las rectificaciones correspondientes a las operaciones mencionadas en los números precedentes que se hayan consignado en declaraciones relativas a periodos anteriores, en los términos previstos en el artículo 80.2 del Reglamento del Impuesto.

La declaración recapitulativa en impreso deberá presentarse en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del sujeto pasivo, llevando adheridas las etiquetas identificativas suministradas a tal efecto por la propia Agencia Estatal de Administración Tributaria. Si no dispone de etiquetas identificativas deberá acompañar a la declaración fotocopia del documento acreditativo del número de identificación fiscal.

Uno. En el supuesto de presentación de soporte individual, éste deberá presentarse en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del sujeto pasivo, o bien, en la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o en la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal, según proceda en función de la adscripción del sujeto pasivo a una u otra Unidad.

En todo caso, el soporte individual deberá ir acompañado de la documentación a que se refiere el número uno del apartado octavo de la presente Orden.

Dos. Tratándose de soportes colectivos, la presentación se realizará en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal de todos los sujetos pasivos declarantes incluidos en el mismo. Si los sujetos pasivos declarantes mediante soporte colectivo tuvieran su domicilio en diferentes Administraciones dentro del ámbito de una misma Delegación de la Agencia Estatal de Administración Tributaria, el soporte colectivo se presentará en la Delegación de la que dependan dichas Administraciones. No se admitirá la presentación de soportes colectivos en los que se incluyan declarantes cuyos domicilios fiscales correspondan a diferentes Delegaciones de la Agencia Estatal de Administración Tributaria.

No obstante lo anterior, los soportes colectivos correspondientes a declarantes adscritos a la Unidad Central de Gestión de Grandes Empresas o a las Unidades Regionales de Gestión de Grandes Empresas deberán presentarse, respectivamente, en la Oficina Nacional de Inspección o en la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal.

En todo caso, a los soportes colectivos que se presenten se unirá la documentación a que se refiere el número dos del apartado octavo de la presente Orden.

El modelo 349 de declaración recapitulativa de operaciones intracomunitarias se presentará, tanto si se opta por su presentación en impreso como si se efectúa mediante soporte directamente legible por ordenador una vez validado, en el plazo de los veinte primeros días naturales del mes siguiente al correspondiente período trimestral, excepto el del último trimestre del año, que deberá presentarse durante los treinta primeros días naturales del mes de enero.

No obstante, podrán presentar declaración recapitulativa referida al período correspondiente al año natural durante los treinta primeros días naturales del mes de enero siguiente, aquellos sujetos pasivos en los que concurran las dos circunstancias a que se refiere el apartado 3 del artículo 81 del Reglamento del Impuesto sobre el Valor Añadido.

Uno. Tratándose de presentación individual en soporte directamente legible por ordenador, el declarante presentará los siguientes documentos:

1. Los dos ejemplares, para la Administración y para el sujeto pasivo, de la hoja resumen del modelo 349, en cada uno de los cuales deberá adherirse en el espacio correspondiente la etiqueta identificativa que suministra la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dichas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados y se acompañará fotocopia del documento acreditativo del número de identificación fiscal.

Asimismo, dichos ejemplares deberán estar debidamente firmados, indicando en los espacios correspondientes la identidad del sujeto pasivo firmante, así como los restantes datos que en la citada hoja-resumen se solicitan, excepto los relativos a la presentación colectiva.

2. El soporte directamente legible por ordenador deberá llevar una etiqueta adherida en el exterior en la que consten los datos que se especifican a continuación y, necesariamente, por el mismo orden:

a) Delegación, Administración o Unidad Central o Regional de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúe la presentación individual.

b) Ejercicio y período.

c) Modelo de declaración (349).

d) Número de justificante de la hoja-resumen que se acompaña.

e) Número de identificación fiscal (N.I.F.) del declarante.

f) Apellidos y nombre, o razón social, del declarante.

g) Domicilio, municipio y código postal del declarante.

h) Apellidos y nombre de la persona con quien relacionarse.

i) Teléfono y extensión de dicha persona.

j) Número total de registros.

k) Densidad del soporte en disquetes de 3 ½’’: 720 KB o 1.44 MB.

Para hacer constar los referidos datos, bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior. En el supuesto de que el archivo conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, y así sucesivamente hasta n/n, siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

Dos. Tratándose de presentación colectiva en soporte directamente legible por ordenador, la persona o entidad presentadora entregará los siguientes documentos:

1. Los dos ejemplares, para la Administración y para el sujeto pasivo, de la hoja-resumen del modelo 349 en los que habrán hecho constar los datos de identificación de la persona o entidad que actúe como presentadora, los relativos al número total de sujetos pasivos declarantes y al número total de personas o entidades relacionadas como adquirentes o proveedores intracomunitarios en el conjunto de declaraciones objeto de la presentación colectiva. Asimismo, se cumplimentarán los datos relativos al ejercicio, período y tipo de presentación que figuran en la hoja-resumen.

Cada uno de los ejemplares de la mencionada hoja-resumen deberá llevar adherida la etiqueta identificativa de la persona o entidad presentadora suministrada por la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dichas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados y se acompañará fotocopia del documento acreditativo del número de identificación fiscal.

2. Los dos ejemplares, para la Administración y para el sujeto pasivo, de las hojas-resumen del modelo 349, correspondientes a todos y cada uno de los sujetos pasivos declarantes incluidos en la presentación colectiva, debidamente firmados y cumplimentados.

En el recuadro previsto a tal efecto, se consignará el número de justificante del ejemplar de la hoja-resumen correspondiente al presentador.

Cada uno de los ejemplares deberá llevar adherida la etiqueta identificativa de la persona o entidad suministrada por la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dichas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados y se acompañará fotocopia del documento acreditativo del número de identificación fiscal.

Una vez sellados por la oficina receptora, el presentador retirará los ejemplares para el sujeto pasivo de las hojas-resumen correspondientes a los sujetos pasivos declarantes. No obstante, si el número de hojas-resumen presentadas así lo aconseja y con el objeto de agilizar la recogida de documentos, la retirada por el presentador de los ejemplares sellados podrá realizarse con posterioridad a la presentación, lo que le será oportunamente comunicado.

3. El soporte directamente legible por ordenador deberá llevar una etiqueta adherida en el exterior, en la que se harán constar los datos del presentador que se especifican a continuación y, necesariamente, por el mismo orden:

a) Delegación, Administración o Unidad Central o Regional de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúe la presentación colectiva.

b) Ejercicio y período.

c) Modelo de declaración (349).

d) Número de justificante de la hoja-resumen del presentador.

e) Número de identificación fiscal (N.I.F.) del presentador.

f) Apellidos y nombre, o razón social, del presentador.

g) Domicilio, municipio y código postal del presentador.

h) Apellidos y nombre de la persona con la que relacionarse.

i) Teléfono y extensión de dicha persona.

j) Número total de registros.

k) Densidad del soporte en disquetes de 3 ½’’: 720 KB o 1.44 MB.

l) Número total de sujetos pasivos declarantes presentados.

m) Número total de registros de personas y entidades relacionadas.

Para hacer constar los referidos datos bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

En caso de que la presentación conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, y así sucesivamente hasta n/n, siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

Tres. Todas las recepciones de soportes legibles por ordenador serán provisionales, a resultas de su proceso y comprobación. Cuando no se ajusten al diseño y demás especificaciones establecidas en la presente Orden, o cuando no resulte posible el acceso a la información contenida en los mismos, se requerirá al declarante para que en el plazo de diez días hábiles subsane los defectos de que adolezca el soporte informático presentado, transcurridos los cuales y de persistir anomalías que impidan a la Administración tributaria el acceso a los datos exigibles, se tendrá por no válida la declaración informativa a todos los efectos, circunstancia ésta que se pondrá en conocimiento del obligado tributario de forma motivada.

Uno. La presentación telemática a través de Internet de la declaración correspondiente al modelo 349 podrá ser efectuada por los sujetos pasivos a que se refiere el apartado tercero de esta Orden.

Dos. Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en el apartado séptimo y en las disposiciones adicionales segunda y tercera de la Orden de 21 de diciembre de 2000 («Boletín Oficial del Estado» del 28), por la que se establecen las condiciones generales y el procedimiento para la presentación telemática a través de Internet de las declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345, podrán hacer uso de dicha facultad respecto de la declaración prevista en el subapartado uno anterior.

Uno. Carácter de la presentación.–La presentación telemática a través de Internet de la declaración correspondiente al modelo 349 tendrá carácter voluntario.

A los efectos de lo dispuesto en el subapartado dos del apartado segundo de la presente Orden, se entenderá cumplido el requisito de la presentación en soporte directamente legible por ordenador, mediante la presentación telemática que se regula en esta Orden.

Dos. Requisitos para la presentación telemática de la declaración correspondiente al modelo 349.–La presentación telemática de la declaración correspondiente al modelo 349 estará sujeta a las siguientes condiciones:

1. El declarante deberá disponer de número de identificación fiscal (N.I.F.).

2. El declarante deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda de acuerdo con el procedimiento establecido en los anexos III y VI de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas («Boletín Oficial del Estado» del 29).

3. Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, deberá tener instalado en el navegador su certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda.

4. Para efectuar la presentación telemática de la declaración correspondiente al modelo 349, el declarante deberá utilizar previamente un programa de ayuda para obtener el fichero con la declaración a transmitir. Este programa de ayuda podrá ser el desarrollado por la Agencia Estatal de Administración Tributaria para la declaración del modelo 349 u otro que obtenga un fichero con el mismo formato.

El contenido de dicho fichero se deberá ajustar a los diseños de registro tipo 1 y 2 establecidos en el anexo II de la presente Orden.

Asimismo, los declarantes que opten por esta modalidad de presentación deberán tener en cuenta las normas técnicas que se requieren para efectuar la citada presentación y que se encuentran recogidas en el anexo II de la citada Orden de 24 de abril de 2000. Tres. Supuestos de exclusión de la presentación telemática del modelo 349.–No se podrá efectuar la presentación telemática de la declaración correspondiente al modelo 349 en los siguientes supuestos:

1. Cuando el número de registros de operadores a transmitir sea superior a 1.500.

2. Cuando la presentación sea colectiva según lo previsto en la presente Orden.

3. Cuando haya transcurrido más de un año desde el inicio del plazo de presentación a que se refiere el apartado séptimo de esta Orden. A partir de dicha fecha los obligados tributarios que pretendan regularizar su situación tributaria en relación con esta obligación, deberán efectuar la presentación de la declaración mediante el correspondiente modelo de impreso o, en su caso, en soporte directamente legible por ordenador.

Cuatro. Presentación de declaraciones con deficiencias de tipo formal.–En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

El procedimiento para la presentación telemática a través de Internet de la declaración correspondiente al modelo 349 será el siguiente:

1.º El declarante se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es.

A continuación, procederá a transmitir la declaración con la firma digital, generada al seleccionar el certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda y previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas sólo se requerirá la firma correspondiente a su certificado.

2.º Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del registro tipo 1 validados con un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada, se mostrarán en pantalla los datos del citado registro tipo 1 y la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos con el programa de ayuda con el que se generó el fichero o repitiendo la presentación si el error fuese originado por otro motivo.

3.º El presentador deberá imprimir y conservar la declaración aceptada, así como el registro tipo 1 debidamente validado con el correspondiente código electrónico.

La presentación telemática de la declaración correspondiente al modelo 349 también podrá efectuarse por teleproceso, de acuerdo con el procedimiento establecido en la Orden de 21 de diciembre de 2000 («Boletín Oficial del Estado» del 28), por la que se establece el procedimiento para la presentación telemática por teleproceso de las declaraciones correspondientes a los modelos 187, 188, 190, 193, 194, 196, 198, 296, 345 y 347.

La presentación telemática, a través de Internet o por teleproceso, de la declaración correspondiente al modelo 349, se efectuará en el plazo previsto en el apartado séptimo de la presente Orden.

Sin perjuicio de lo dispuesto en los apartados anteriores, los sujetos pasivos inscritos en el Registro de Exportadores y otros Operadores Económicos que presenten declaraciones-liquidaciones con solicitud de devolución con arreglo al modelo 330, correspondientes a los meses de marzo, junio, septiembre y diciembre, y que estén obligados a presentar la declaración regulada en la presente Orden, presentarán conjuntamente con dichas declaraciones-liquidaciones la declaración recapitulativa (modelo 349) que corresponda, con excepción de los sujetos pasivos que efectúen la presentación del modelo 349 o del modelo 330 por vía telemática.

El procedimiento y condiciones para la suscripción de los Convenios o acuerdos de colaboración para que las entidades incluidas en la colaboración en la gestión tributaria puedan presentar por vía telemática declaraciones en representación de terceras personas, será el previsto en el apartado séptimo y en la disposición adicional tercera de la Orden de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345.

Los certificados X.509.V3 expedidos por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda con anterioridad a la entrada en vigor de la presente Orden, que hubieran sido obtenidos por el declarante o, en su caso, por el presentador autorizado para la presentación telemática de declaraciones o cualesquiera otros documentos exigidos por la normativa tributaria, serán válidos a efectos de la presentación de la declaración recapitulativa de operaciones intracomunitarias, correspondiente al modelo 349, que se contempla en esta Orden.

Uno. Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en el apartado séptimo y en las disposiciones adicionales segunda y tercera de la Orden de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de las declaraciones correspondientes a los modelos 117, 123, 124, 126, 128, 216, 131, 310, 311, 193, 198, 296 y 345, podrán hacer uso de dicha facultad respecto de la declaración anual de operaciones con terceras personas, modelo 347.

Dos. Las condiciones generales y el procedimiento para la presentación telemática de la declaración correspondiente al modelo 347 en representación de terceras personas, serán, con carácter general, los recogidos en los apartados sexto y séptimo de la Orden de 24 de noviembre de 2000 («Boletín Oficial del Estado» del 29), por la que se aprueban los modelos 347, en pesetas y en euros, de declaración anual de operaciones con terceras personas, así como los diseños físicos y lógicos para la sustitución de sus hojas interiores por soportes directamente legibles por ordenador y se establecen las condiciones generales y el procedimiento para su presentación telemática, así como en la disposición adicional tercera de la Orden de 19 de noviembre de 2001 («Boletín Oficial del Estado» del 24) por la que se aprueba el modelo 390 de declaración-resumen anual del Impuesto sobre el Valor Añadido en euros.

No obstante lo anterior, deberán tenerse en cuenta las siguientes particularidades:

1.ª La persona o entidad autorizada para presentar declaraciones en representación de terceras personas deberá tener instalado en el navegador su certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda.

2.ª Para transmitir la declaración a la Agencia Estatal de Administración Tributaria se requerirá únicamente la firma digital generada al seleccionar el certificado de usuario correspondiente a la persona o entidad autorizada para presentar la declaración en representación de terceras personas.

Tres. El procedimiento y condiciones para la suscripción de los Convenios o acuerdos de colaboración para que las entidades incluidas en la colaboración en la gestión tributaria puedan presentar por vía telemática declaraciones en representación de terceras personas será el previsto en el apartado séptimo y en la disposición adicional tercera de la Orden de 21 de diciembre de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática por Internet de declaraciones correspondientes a los modelos 117, 123, 124, 126, 216, 131, 310, 311, 193, 198, 296 y 345.

Cuatro. Los certificados X.509.V3 expedidos por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda con anterioridad a la entrada en vigor de la presente Orden, que hubieran sido obtenidos por personas o entidades autorizadas para la presentación telemática de declaraciones o cualesquiera otros documentos exigidos por la normativa tributaria, serán válidos, siempre que se encuentren en vigor, a efectos de la presentación de la declaración anual de operaciones con terceras personas correspondiente al modelo 347.

Uno. A partir de la entrada en vigor de la presente Orden, el número de justificante del modelo 440 «Declaración-documento de ingreso del Impuesto General sobre el Tráfico de las Empresas», aprobado por Orden de 21 de marzo de 1985 («Boletín Oficial del Estado» del 23), será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 443.

Dos. Todos los importes a consignar en el modelo 440 «Declaración-documento de ingreso del Impuesto General sobre el Tráfico de las Empresas» se realizarán en la unidad monetaria euro, de acuerdo con lo dispuesto en el artículo 23 de la Ley 46/1998, de 17 de diciembre («Boletín Oficial del Estado» del 18), sobre Introducción del Euro.

Tres. Se modifica el anexo VII «Presentación centralizada. Ingresos entidades colaboradoras. Especificaciones técnicas. Validaciones» de la Orden de 15 de junio de 1995, por la que se desarrolla, parcialmente, el Reglamento General de Recaudación, en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria, en el sentido siguiente:

Se añade, en lo referente a tipo de registro 3 (Registro de detalle) y dentro del apartado número de justificante, lo siguiente:

«440 siempre que se trate de modelos en euros presentados por medio de papel impreso, en los que la tercera posición del número de justificante será 3: Leve.

No se cumple rutina c/control: Leve.»

Desde la entrada en vigor de la presente Orden quedan derogadas cuantas disposiciones de igual o inferior rango se opongan a lo dispuesto en la misma y, en particular, la Orden de 26 de marzo de 1999, por la que se aprueban los modelos 349, en pesetas y en euros, de declaración recapitulativa de operaciones intracomunitarias.

La presente Orden entrará en vigor al día siguiente de su publicación en el «Boletín Oficial del Estado» y deberá utilizarse por primera vez en relación con las declaraciones recapitulativas correspondientes al primer trimestre del año 2002.

Lo que comunico a VV. II. para su conocimiento y efectos.

Madrid, 19 de febrero de 2002.

MONTORO ROMERO

Ilmos. Sres. Director general de la Agencia Estatal de Administración Tributaria y Director general de Tributos.

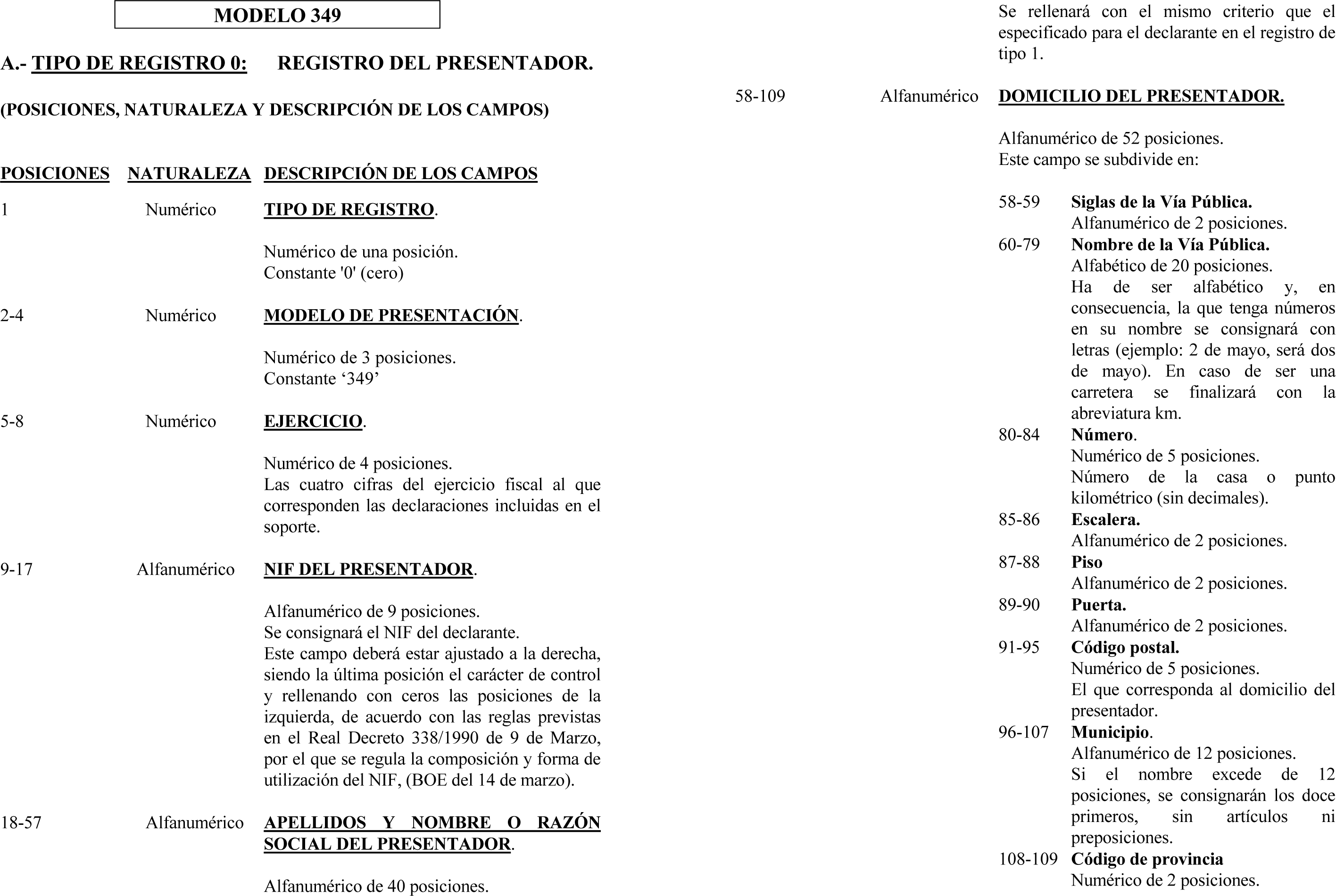

A) Características de los soportes magnéticos modelo 349

Los soportes directamente legibles por ordenador para la presentación de la declaración recapitulativa de operaciones intracomunitarias (modelo 349) habrán de cumplir las siguientes características:

Cartucho magnético.

Tipo: IBM-3480 o compatible. Pistas: 18 ó 36.

Longitud: Standard o extendida (3490E). Comprensión: Opcional (standard IDRC). Código: EBCDIC, en mayúsculas.

Etiquetas: Sin etiquetas.

Marcas: En principio y fin de cinta. Registros de: 250 posiciones.

Factor de bloqueo: 10.

Disquetes.

De 3 ½» doble cara. Doble densidad (720KB). Sistema operativo MS-DOS y compatibles.

De 3 ½» doble cara. Alta densidad (1.44MB). Sistema operativo MS-DOS y compatibles.

Código ASCII en mayúsculas sin caracteres de control o tabulación.

Registros de 250 posiciones.

Los disquetes de 3 ½» deberán llevar un solo fichero, cuyo nombre será CEXXXX, siendo XXXX las cuatro cifras del ejercicio fiscal al que corresponde la declaración, conteniendo este único fichero los diferentes tipos de registros y en el orden que se menciona en el apartado B).

Si el fichero ocupa más de un disquete, deberá particionarse en tantos ficheros como sea necesario. Cada uno de los ficheros parciales tendrá la denominación CExxxx.NNN (NNN = 001, 002, ), siendo xxxx las cuatro cifras del ejercicio fiscal al que corresponde la declaración y NNN el número consecutivo del fichero comenzando por el 001.

Los archivos parciales contendrán siempre registros completos, es decir, nunca podrá particionarse el fichero dejando registros incompletos en los ficheros parciales. Si las características del equipo de que dispone el declarante no le permite ajustarse a las especificaciones técnicas exigidas, y está obligado a presentar la declaración recapitulativa de operaciones intracomunitarias, en soporte directamente legible por ordenador, deberá dirigirse por escrito a la Subdirección General de Aplicaciones del Departamento de Informática Tributaria de la Agencia Estatal de Administración Tributaria (AEAT), calle Santa María Magdalena, 16, 28016 Madrid, exponiendo sus propias características técnicas y el número de registros que presentaría, con objeto de encontrar, si lo hay, un sistema compatible con las características técnicas de la AEAT.

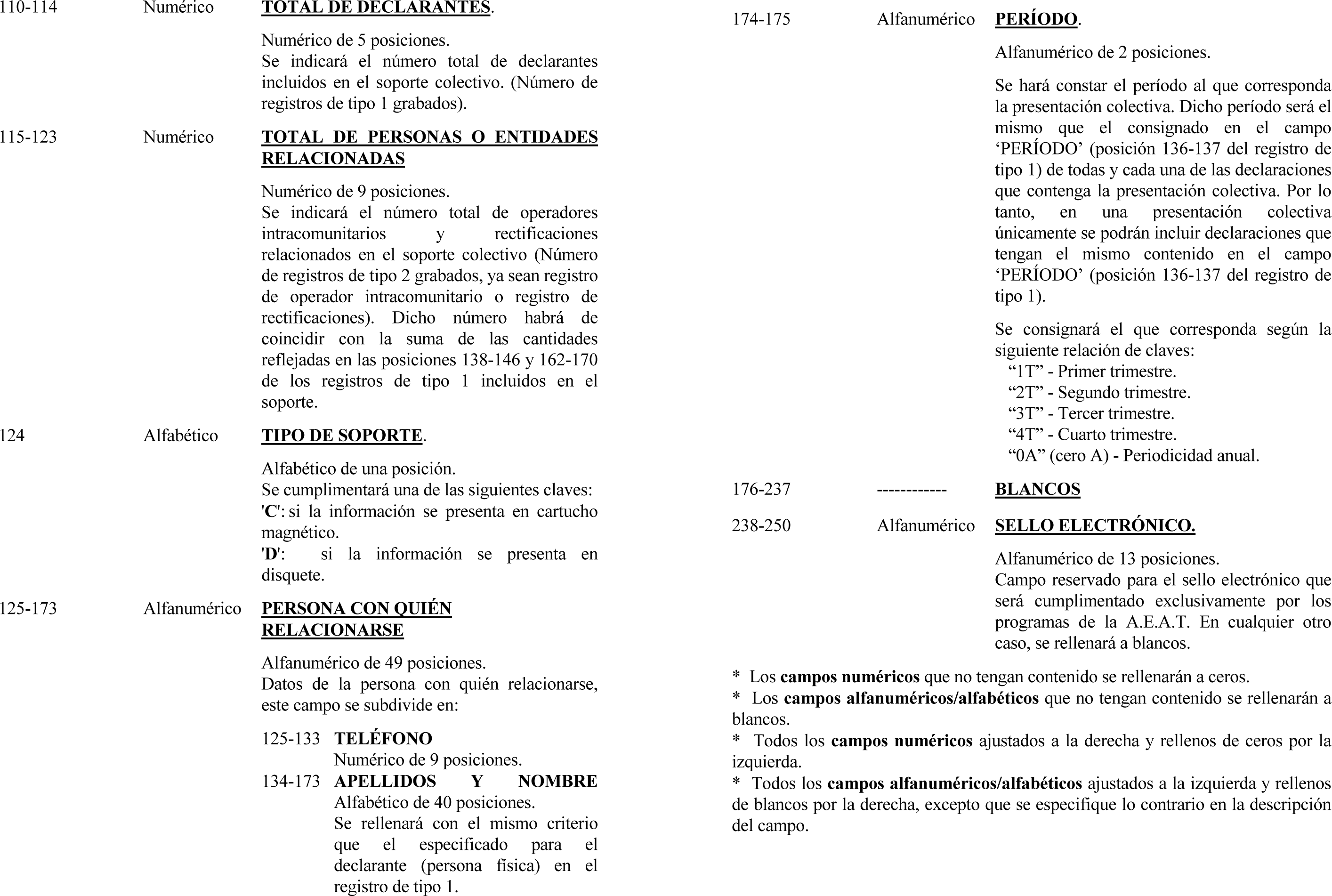

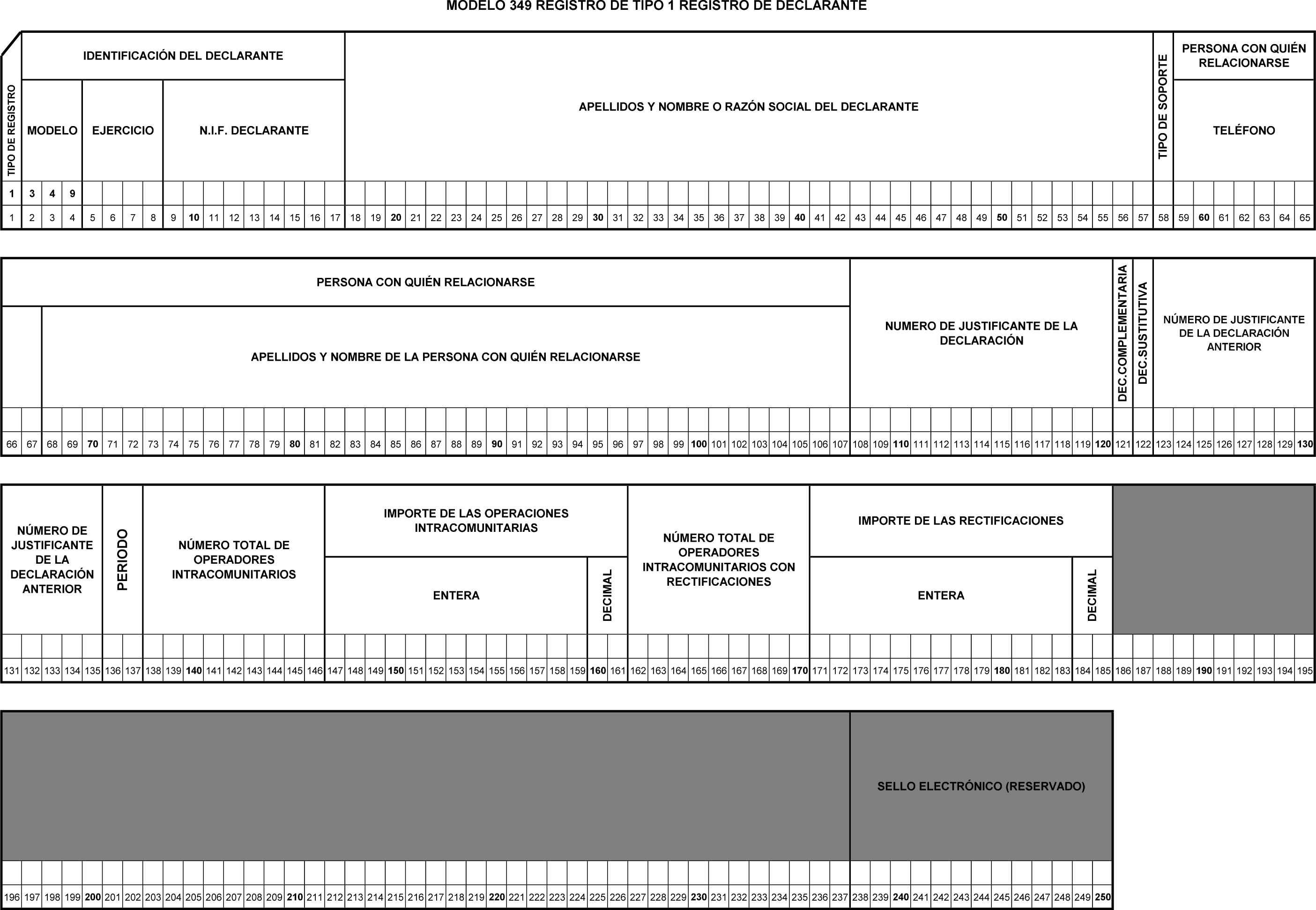

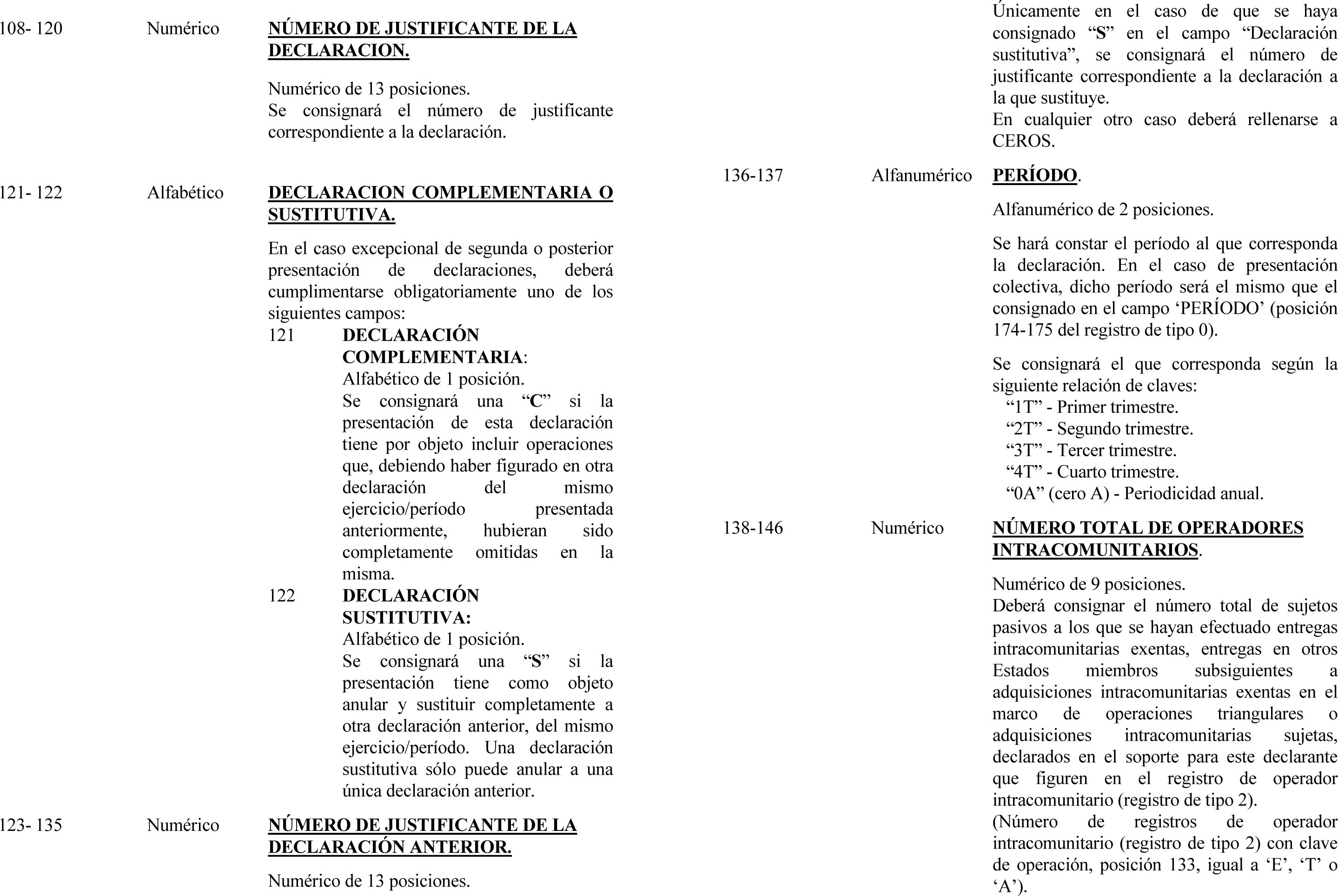

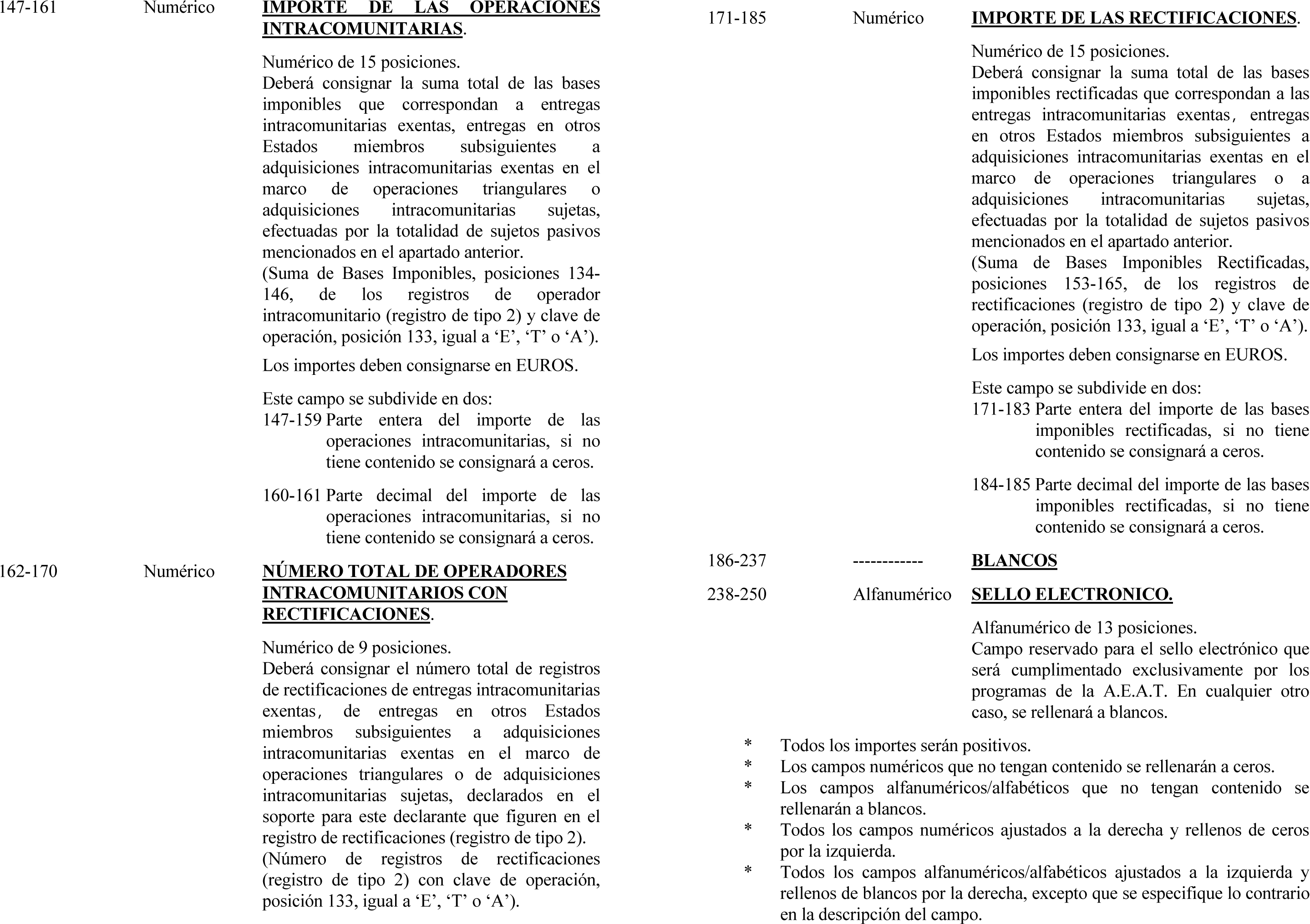

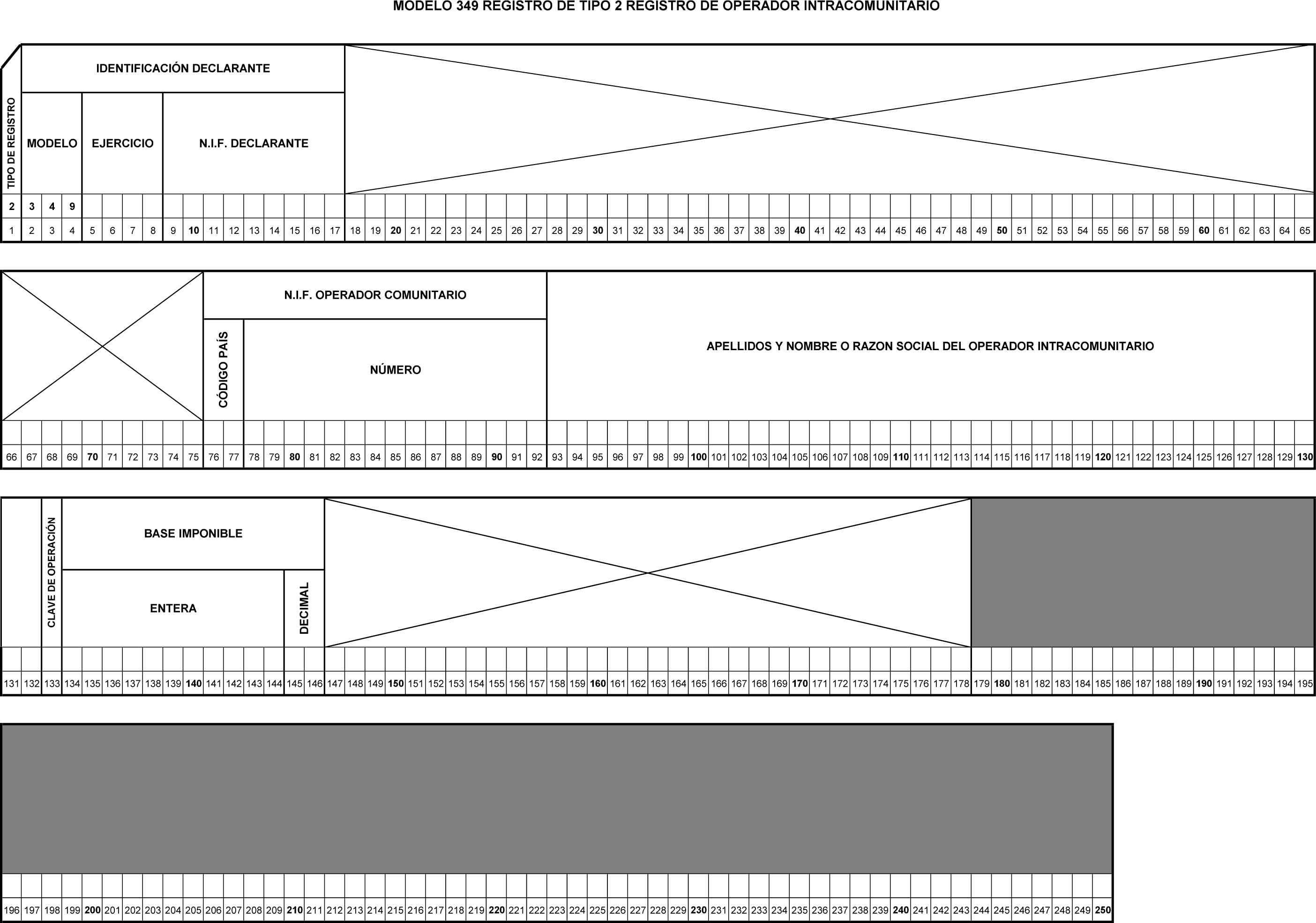

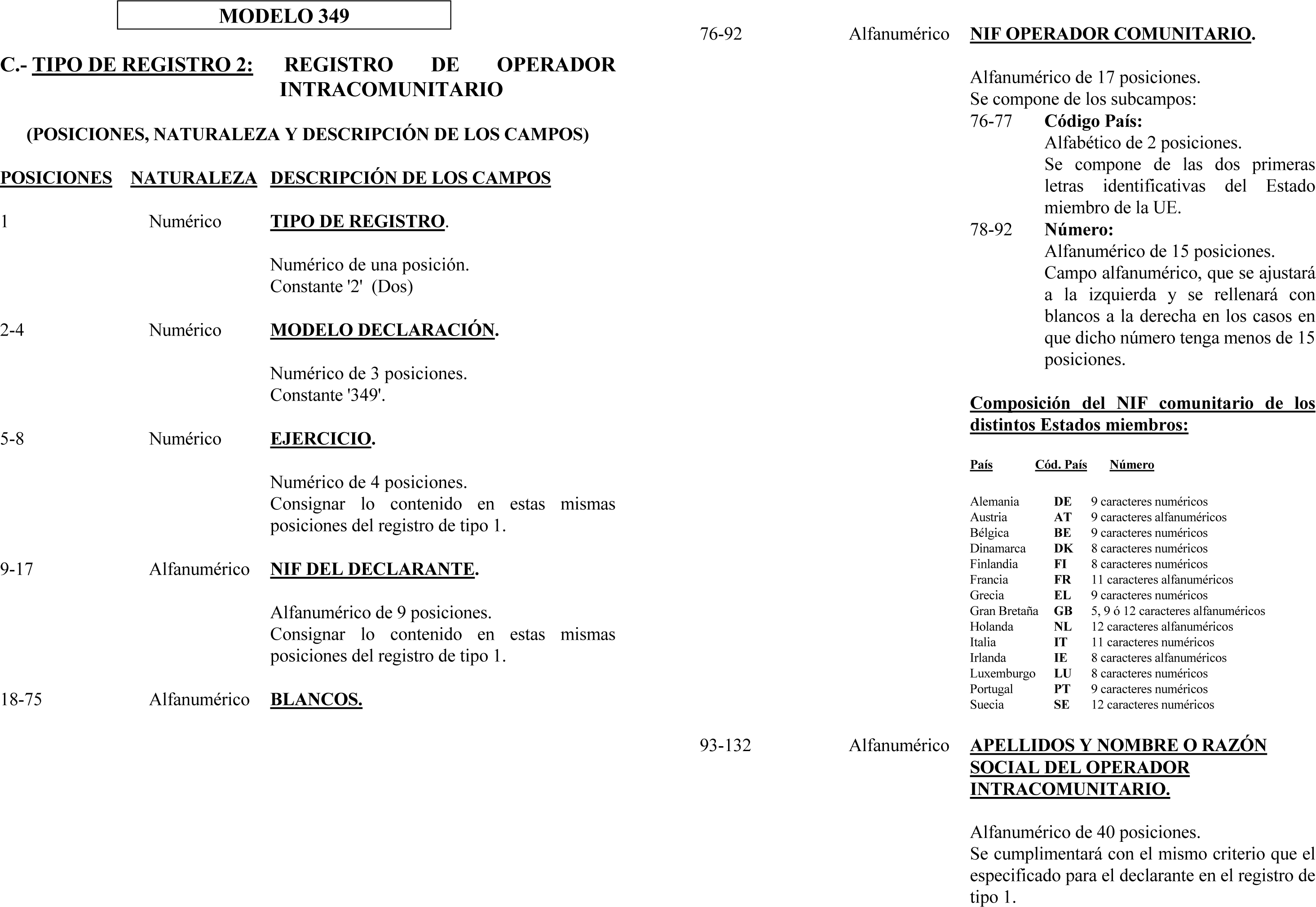

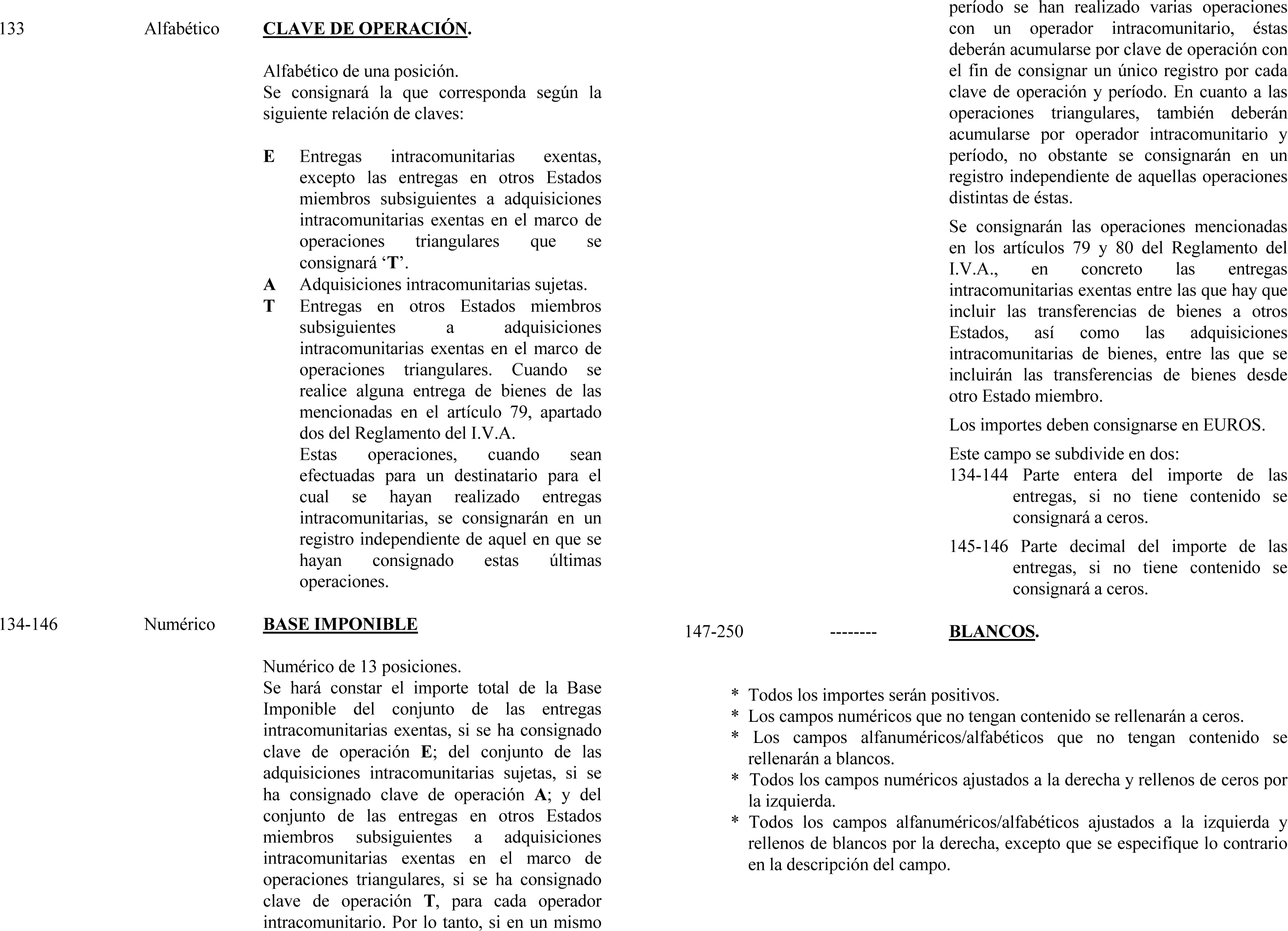

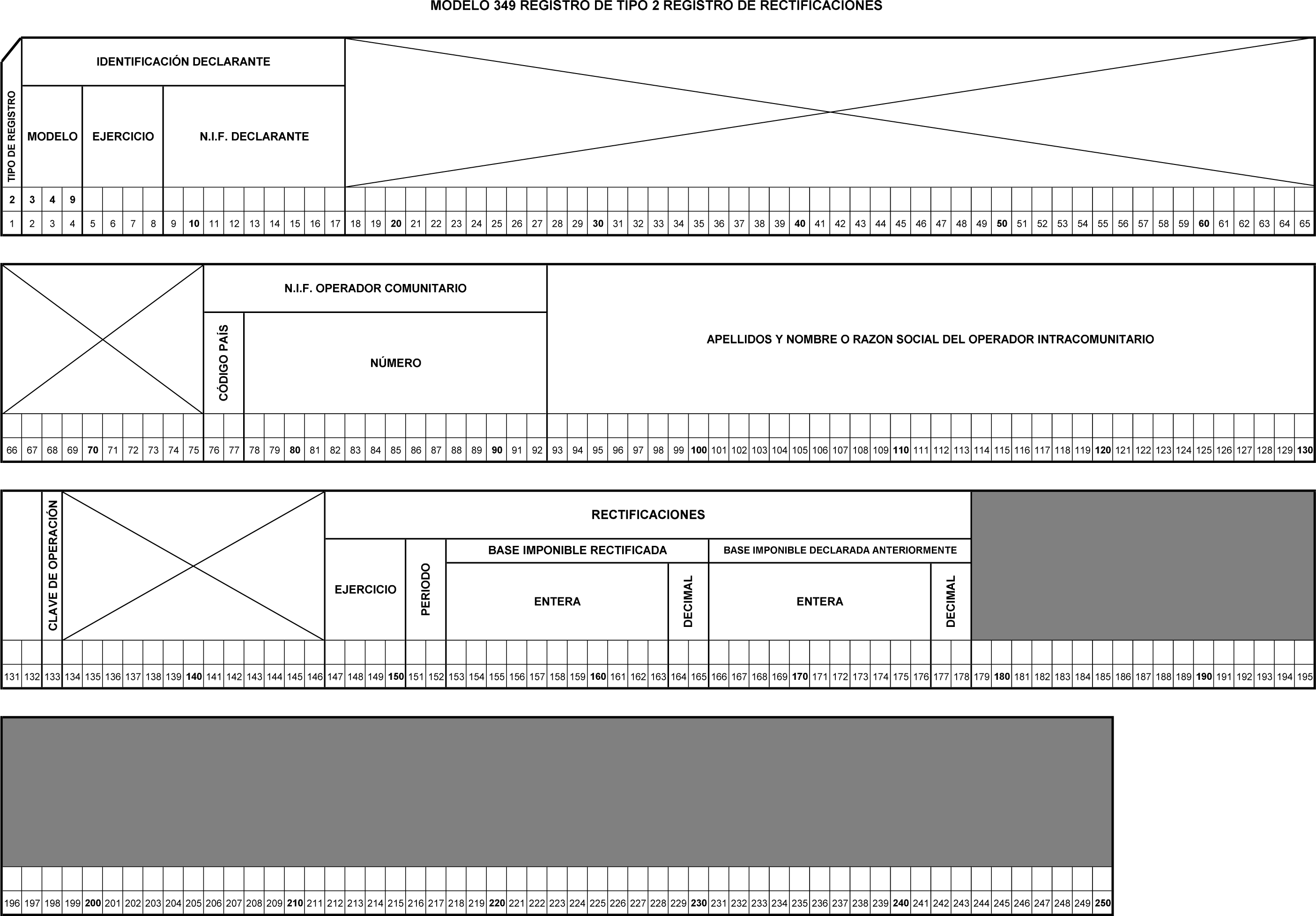

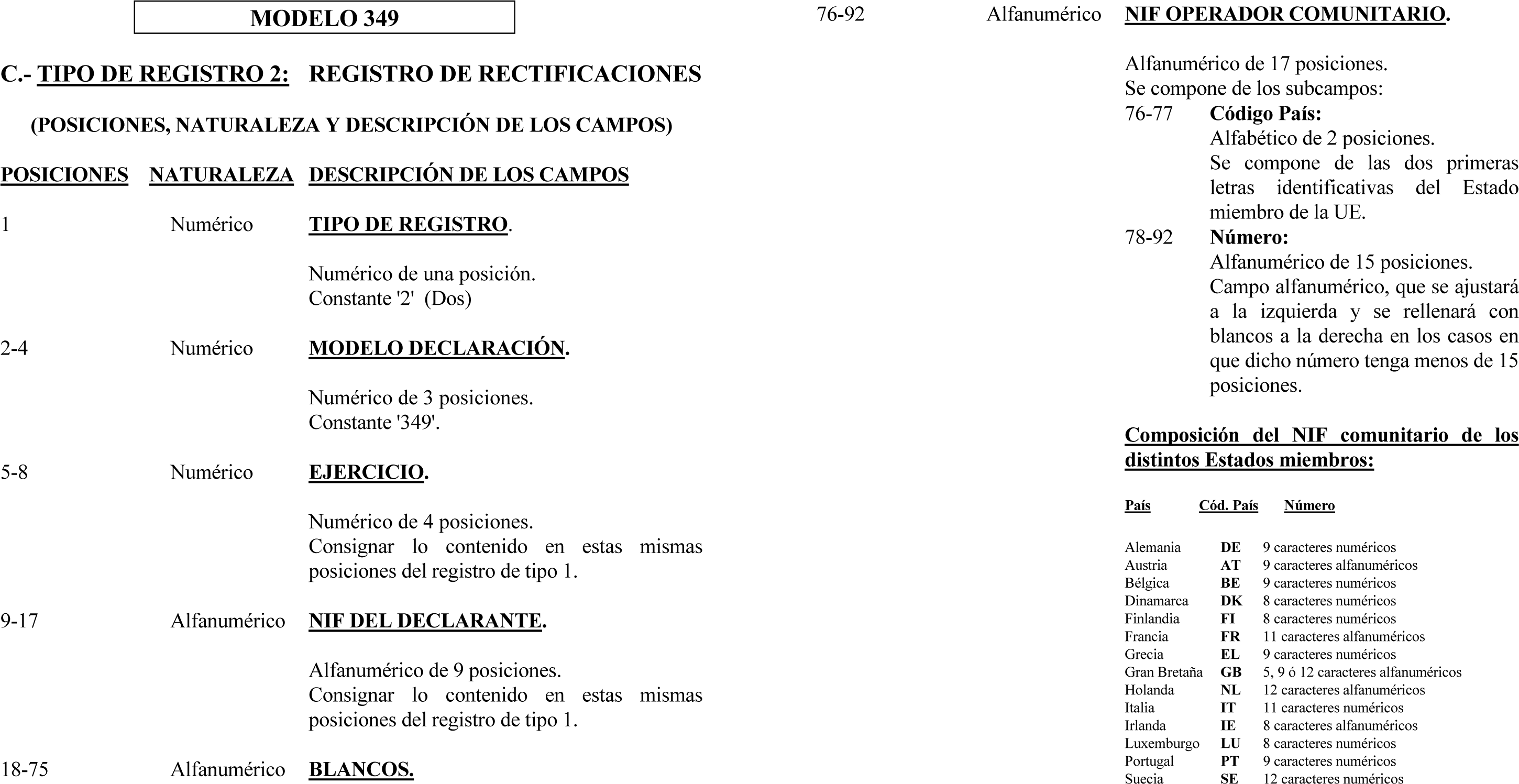

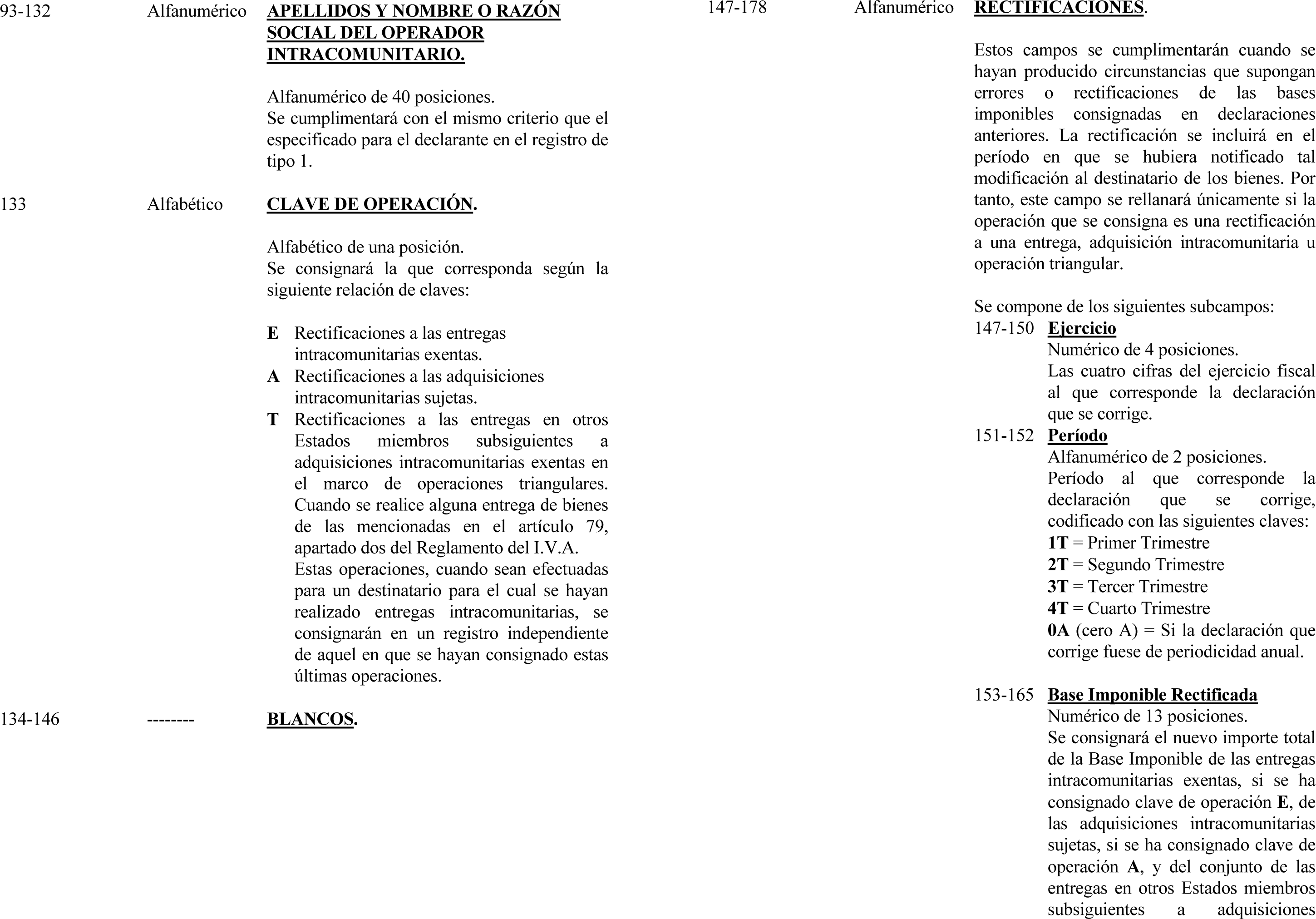

B) Diseños lógicos modelo 349

Descripción de los registros

Para cada declarante se incluirán dos tipos diferentes de registro, que se distinguen por la primera posición, con arreglo a los siguientes criterios:

Tipo 1: Registro del declarante: Datos identificativos y hoja resumen de la declaración. Diseño de tipo de registro 1 de los recogidos más adelante en estos mismos apartados y anexo de la presente Orden.

Tipo 2: Registro de operador intracomunitario y Registro de rectificaciones. Diseño de tipo de registro 2 de los recogidos más adelante en estos mismos apartados y anexo de la presente Orden.

El orden de presentación será el del tipo de registro, existiendo un único registro del tipo 1 y tantos registros del tipo 2 como operadores intracomunitarios y rectificaciones tenga la declaración, siendo diferentes los de operadores intracomunitarios y los de rectificaciones.

Todos los campos alfanuméricos y alfabéticos se presentarán alineados a la izquierda y rellenos de blancos por la derecha, en mayúsculas sin caracteres especiales, y sin vocales acentuadas.

Para los caracteres específicos del idioma se utilizará la codificación ISO-8859-1. De esta forma la letra «Ñ» tendrá el valor ASCII 209 (Hex. D1) y la «Ç»(cedilla mayúscula) el valor ASCII 199 (Hex. C7).

Todos los campos numéricos se presentarán alineados a la derecha y rellenos a ceros por la izquierda sin signos y sin empaquetar.

Todos los campos tendrán contenido, a no ser que se especifique lo contrario en la descripción del campo. Si no lo tuvieran, los campos numéricos se rellenarán a ceros y tanto los alfanuméricos como los alfabéticos a blancos.

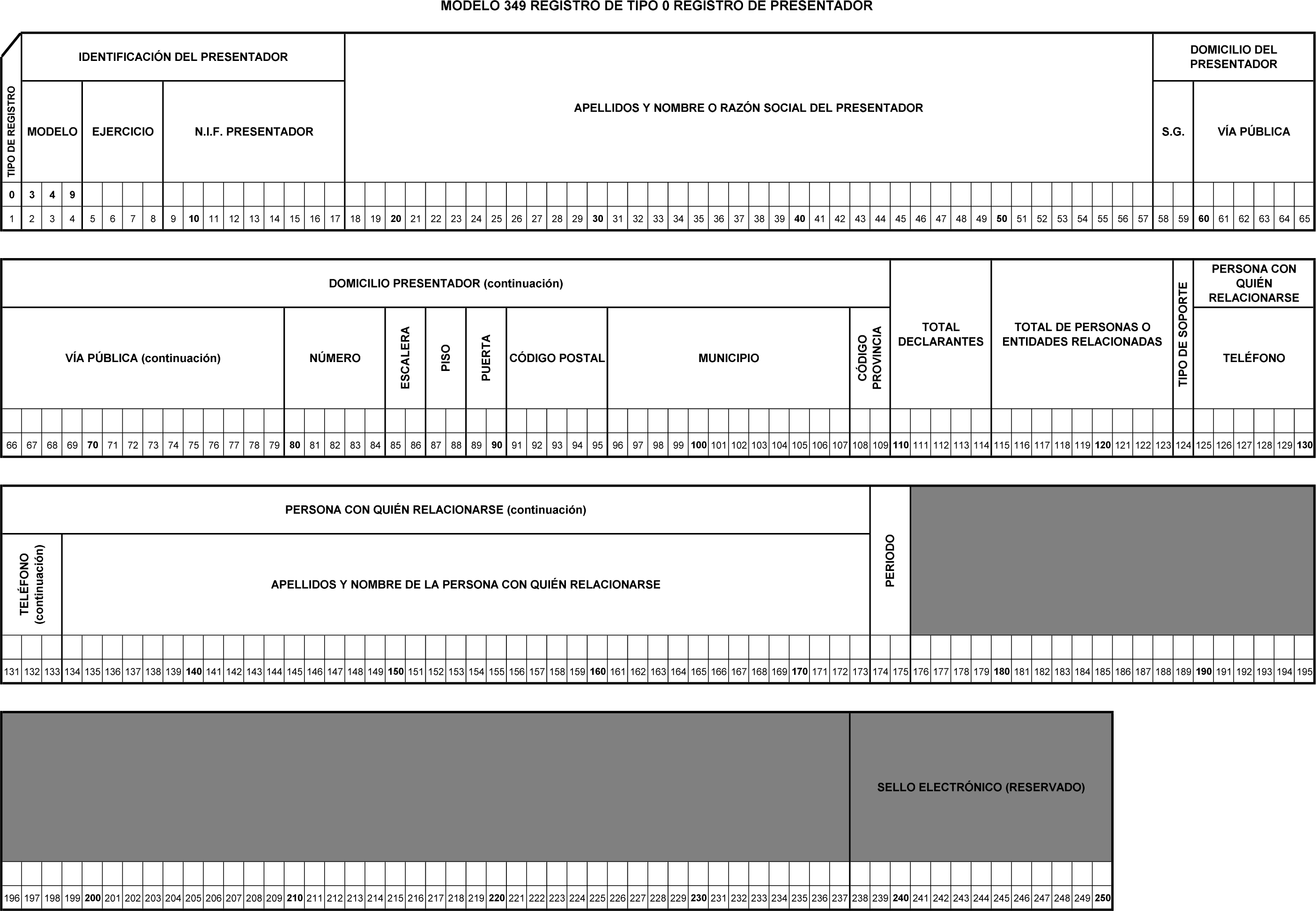

En los supuestos de presentación colectiva (más de un declarante en el mismo archivo) se presentará como primer registro del soporte un registro tipo cero (Registro del presentador), con arreglo al diseño del tipo de registro cero que se incluye a continuación en este mismo apartado B del anexo II de la presente Orden, el cual contendrá los datos de la persona o entidad responsable de la presentación y existirá en todo caso, aunque dicha persona o entidad figure también en el soporte como declarante. A continuación seguirán los datos del primer declarante (registro de tipo 1), seguidos de sus operadores intracomunitarios y rectificaciones (registro de tipo 2), a continuación los datos del siguiente declarante, y así sucesivamente.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid