LA COMISIÓN EUROPEA,

Visto el Tratado de Funcionamiento de la Unión Europea,

Visto el Reglamento (UE) n.o 575/2013 del Parlamento Europeo y del Consejo, de 26 de junio de 2013, sobre los requisitos prudenciales de las entidades de crédito, y por el que se modifica el Reglamento (UE) n.o 648/2012 (1), y en particular su artículo 325 ter septdecies, apartado 12, párrafo tercero,

Considerando lo siguiente:

|

(1) |

El artículo 325 ter septdecies, apartado 5, letra e), y apartado 6, letra d), del Reglamento (UE) n.o 575/2013 exige que las entidades que no hayan sido autorizadas a estimar las probabilidades de impago o las pérdidas en caso de impago de conformidad con la parte tercera, título II, capítulo 3, sección 1, de dicho Reglamento a efectos del cálculo de sus requisitos de fondos propios por riesgo de crédito desarrollen un método interno o utilicen fuentes externas para estimar dichas probabilidades de impago y pérdidas en caso de impago a efectos del cálculo de sus requisitos de fondos propios por riesgo de mercado a que se refiere el artículo 325 ter terdecies de dicho Reglamento. A fin de garantizar la igualdad de condiciones entre las entidades de la Unión, los requisitos aplicables a dicho método interno deben ser los mismos que los que se aplican a los métodos utilizados por las entidades que no hayan sido autorizadas a estimar las probabilidades de impago o las pérdidas en caso de impago de conformidad con la parte tercera, título II, capítulo 3, de dicho Reglamento. No obstante, puede haber casos en los que, a efectos del cálculo de sus requisitos de fondos propios por riesgo de mercado, las entidades no puedan basarse en fuentes de datos externas ni aplicar razonablemente sus modelos de conformidad con los requisitos establecidos en la parte tercera, título II, capítulo 3, del Reglamento (UE) n.o 575/2013, por no disponer de datos de cálculo o porque ello exija un esfuerzo desproporcionado. Por lo tanto, es necesario establecer requisitos específicos que permitan que el método interno utilizado por las entidades a efectos del cálculo de los requisitos de fondos propios por riesgo de mercado, o de partes de los mismos, cubra adecuadamente todos esos casos. Esos requisitos específicos deben garantizar resultados prudentes. Al mismo tiempo, esos requisitos deben satisfacer necesidades específicas en términos de oportunidad y flexibilidad, en particular en situaciones en que las posiciones frente a determinados emisores sean tan reducidas que no exijan un método complejo y, por tanto, resulte más conveniente aplicar un método más sencillo. |

|

(2) |

Los requisitos específicos deben aplicarse únicamente en caso necesario, es decir, solo cuando las entidades no puedan basarse en fuentes de datos externas ni aplicar razonablemente modelos que cumplan los requisitos establecidos en la parte tercera, título II, capítulo 3, del Reglamento (UE) n.o 575/2013. Por consiguiente, procede establecer condiciones para asegurarse de que no existen otras fuentes para la estimación de las probabilidades de impago y las pérdidas en caso de impago, y de que los casos en que las entidades no pueden basarse en fuentes externas ni utilizar razonablemente sus modelos no representan una proporción excesiva en sus carteras habida cuenta de los requisitos establecidos en el artículo 325 ter quindecies, apartado 1, del Reglamento (UE) n.o 575/2013. Las entidades deben evaluar esas condiciones con la suficiente frecuencia para tener en cuenta posibles cambios, por ejemplo cambios en la disponibilidad de fuentes de datos externas, y en función de la frecuencia con la que se notifican los requisitos de fondos propios por riesgo de mercado. |

|

(3) |

A fin de que las entidades puedan tener en cuenta las características de las posiciones correspondientes a diferentes emisores, en particular la importancia y los períodos de tenencia de dichas posiciones, resulta oportuno autorizarlas a desarrollar métodos internos para la estimación de las probabilidades de impago y las pérdidas en caso de impago que consten de diferentes partes, a fin de cubrir esas distintas posiciones. |

|

(4) |

Es necesario garantizar que el riesgo de impago de los diversos emisores esté suficientemente capitalizado. Por lo tanto, conviene que las estimaciones de las probabilidades de impago y de las pérdidas en caso de impago basadas en un método interno, o en una parte del mismo, sean suficientemente prudentes, con respecto a otros métodos y fuentes utilizados por las entidades. A tal fin, es necesario especificar las condiciones en las que las estimaciones de las probabilidades de impago y de las pérdidas en caso de impago se considerarán suficientemente prudentes. En particular, en aquellos casos en que las entidades no puedan basarse en fuentes externas de datos ni aplicar razonablemente sus modelos, conviene fijar límites a los valores que pueden adoptar dichas estimaciones. |

|

(5) |

Las entidades que utilicen fuentes externas para estimar las probabilidades de impago y las pérdidas en caso de impago deben revisar periódicamente, en el marco de la validación del modelo interno de riesgo de impago, las estimaciones que realicen, a fin de cerciorarse de que siguen siendo adecuadas para las carteras de las entidades. Las entidades que utilicen varias fuentes externas deben establecer una jerarquía entre estas fuentes a fin de garantizar que su uso en el modelo interno de riesgo de impago sea globalmente coherente. Por otro lado, es posible que las entidades que utilicen fuentes externas para estimar las probabilidades de impago tengan que seguir una serie de etapas y procedimientos antes de poder contar con estimaciones efectivas de las probabilidades de impago. Por lo tanto, es necesario establecer requisitos con vistas a garantizar que el método utilizado para elaborar estimaciones de las probabilidades de impago a partir de fuentes externas sea conceptualmente sólido, de modo que dé lugar a estimaciones precisas y coherentes que no estén sesgadas. |

|

(6) |

El artículo 325 ter septdecies, apartado 11, del Reglamento (UE) n.o 575/2013 exige a las entidades que documenten sus modelos internos de modo que sus hipótesis de correlación y demás hipótesis de modelización resulten transparentes para las autoridades competentes. Para ayudar a las autoridades competentes a garantizar el cumplimiento de ese requisito general de documentación, es necesario especificar el modo en que debe aplicarse a los métodos internos o a las fuentes externas utilizados en el marco del modelo interno de riesgo de impago para estimar las probabilidades de impago y las pérdidas en caso de impago. |

|

(7)

(8) |

El presente Reglamento se basa en los proyectos de normas técnicas de regulación presentados por la Autoridad Bancaria Europea a la Comisión.

La Autoridad Bancaria Europea ha llevado a cabo consultas públicas abiertas sobre los proyectos de normas técnicas de regulación en que se basa el presente Reglamento, ha analizado los costes y beneficios potenciales conexos y ha recabado el asesoramiento del Grupo de Partes Interesadas del Sector Bancario, establecido de conformidad con el artículo 37 del Reglamento (UE) n.o 1093/2010 del Parlamento Europeo y del Consejo (2). |

HA ADOPTADO EL PRESENTE REGLAMENTO:

Requisitos aplicables al método interno para la estimación de las probabilidades de impago

1. El método interno, o la parte del mismo, utilizado por una entidad para estimar las probabilidades de impago, de conformidad con el artículo 325 ter septdecies, apartado 5, letra e), del Reglamento (UE) n.o 575/2013, deberá cumplir los mismos requisitos que los que se aplican a los métodos utilizados por las entidades que hayan sido autorizadas a estimar las probabilidades de impago de conformidad con la parte tercera, título II, capítulo 3, de dicho Reglamento.

2. No obstante lo dispuesto en el apartado 1, el método interno, o la parte del mismo, utilizado por una entidad para estimar las probabilidades de impago deberá cumplir los requisitos establecidos en los apartados 3 o 4, según proceda, cuando, respecto de un emisor determinado, se satisfagan trimestralmente todas las condiciones siguientes:

a) que no se disponga ya de fuentes externas que cumplan los requisitos establecidos en el artículo 2 a fin de estimar las probabilidades de impago de ese emisor;

b) que el uso de un método interno, o de una parte del mismo, que cumpla los requisitos establecidos en el apartado 1:

i) no sea factible debido a la falta de datos de cálculo en relación con ese emisor, o

ii) sea desproporcionado en relación con la importancia o el período de tenencia de las posiciones correspondientes frente a ese emisor, sobre la base de la estrategia de negociación adoptada para tales posiciones;

c) que el valor de «m», calculado con arreglo a la fórmula establecida en el apartado 5, sea cualquiera de los siguientes:

i) inferior o igual al 10 %,

ii) superior al 10 %, y la entidad lleve a cabo todo lo siguiente:

1) investigue si se dispone de fuentes externas adicionales que cumplan los requisitos establecidos en el artículo 2 y las utilice para reducir el valor de «m» a un valor inferior o igual al 10 %;

2) efectúe un análisis de sensibilidad y de escenarios para evaluar la solidez cualitativa y cuantitativa del método interno o de la pertinente parte del mismo.

A efectos del análisis de sensibilidad a que se refiere la letra c), inciso ii), punto 2, la entidad evaluará la sensibilidad de los requisitos de fondos propios calculados de conformidad con el artículo 325 ter quindecies, apartado 1, del Reglamento (UE) n.o 575/2013 en relación con todas las posiciones de la cartera de negociación a que se refiere el artículo 325 ter terdecies de dicho Reglamento. A tal fin, la entidad asignará a los emisores cubiertos, en el momento del cálculo mediante el método interno, o la parte del mismo, que cumpla los requisitos establecidos en los apartados 3 o 4, según proceda, un grado de calificación superior y otro inferior al utilizado para atenerse a los requisitos establecidos en dichos apartados.

3. Cuando se cumplan las condiciones establecidas en el apartado 2, el método interno de la entidad, o la pertinente parte del mismo, asignará a un determinado emisor una estimación de la probabilidad de impago igual o superior al máximo de los siguientes valores:

a) la probabilidad de impago más elevada asignada a los emisores de grado de inversión de las posiciones que entren en el ámbito del modelo interno de riesgo de impago de la entidad y en relación con los cuales no se cumplan las condiciones establecidas en el apartado 2;

b) la media ponderada por igual de las probabilidades de impago asignadas a los emisores de las posiciones que entren en el ámbito del modelo interno de riesgo de impago de la entidad y en relación con los cuales no se cumplan las condiciones establecidas en el apartado 2.

A efectos de la letra b), las entidades podrán excluir a los emisores en situación de impago al calcular la media ponderada por igual de las probabilidades de impago, cuando puedan garantizar que no se cumplen las condiciones establecidas en el apartado 2 respecto de dichos emisores en situación de impago.

4. No obstante lo dispuesto en el apartado 3, cuando se cumplan las condiciones establecidas en el apartado 2 y los requisitos de fondos propios por riesgo de impago disminuyan a medida que aumente el valor de la probabilidad de impago asignada a un emisor determinado, el método interno de la entidad, o la pertinente parte del mismo, asignará a dicho emisor una estimación de la probabilidad de impago igual o inferior al valor asignado de conformidad con el apartado 3, letra b).

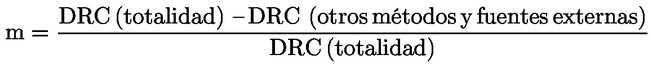

5. A efectos del apartado 2, letra c), las entidades calcularán el valor de «m» con arreglo a la fórmula siguiente:

,

donde:

DRC(totalidad) = requisitos de fondos propios calculados de conformidad con el artículo 325 ter quindecies, apartado 1, del Reglamento (UE) n.o 575/2013 para la totalidad de las posiciones de la cartera de negociación a que se refiere el artículo 325 ter terdecies de dicho Reglamento;

DRC(otros métodos y fuentes externas) = requisitos de fondos propios calculados de conformidad con el artículo 325 ter quindecies, apartado 1, del Reglamento (UE) n.o 575/2013 relativos exclusivamente a las posiciones de la cartera de negociación a que se refiere el artículo 325 ter terdecies de dicho Reglamento correspondientes a los emisores respecto de los cuales no se cumplan las condiciones establecidas en el apartado 2.

Requisitos aplicables a las fuentes externas para la estimación de las probabilidades de impago

1. Cuando utilicen fuentes externas para estimar las probabilidades de impago de conformidad con el artículo 325 ter septdecies, apartado 5, letra e), del Reglamento (UE) n.o 575/2013, las entidades validarán periódicamente, de conformidad con el artículo 325 ter undecies, apartado 2, y el artículo 325 ter septdecies, apartado 7, de ese mismo Reglamento, las estimaciones de las probabilidades de impago con vistas a su utilización en el modelo interno de riesgo de impago.

2. Las entidades obtendrán las estimaciones de las probabilidades de impago de fuentes externas utilizando un método que sea conceptualmente sólido y que cumpla los requisitos establecidos en el apartado 4.

3. Las entidades que utilicen varias fuentes externas establecerán una jerarquía entre estas fuentes.

4. Antes de aplicar el límite mínimo a que se refiere el artículo 325 ter septdecies, apartado 5, letra a), del Reglamento (UE) n.o 575/2013, las entidades velarán por que el método contemplado en el apartado 2 del presente artículo cumpla todos los requisitos siguientes:

a) el método, basado en la escala de grados de deudores utilizada, cuando dicha escala también pueda ser continua, proporcionará estimaciones de las probabilidades de impago correspondientes al horizonte temporal aplicable a que se refiere el artículo 325 ter septdecies, apartado 5, letra b), del Reglamento (UE) n.o 575/2013 que cumplan todas las condiciones siguientes:

i) que las estimaciones de las probabilidades de impago se consideren exactas respecto de todos los grados de deudores una vez analizado el margen esperado de errores de estimación,

ii) que las estimaciones de las probabilidades de impago guarden coherencia entre los distintos grados de deudores,

iii) que las estimaciones de las probabilidades de impago ofrezcan una diferenciación significativa del riesgo y aumenten estrictamente a medida que disminuya la solvencia del deudor,

iv) que los valores de las estimaciones de las probabilidades de impago no se fijen en cero para un grado de deudores únicamente porque en el pasado no se hayan observado impagos respecto de dicho grado de deudores;

b) cuando las estimaciones de las probabilidades de impago resultantes del método no se obtengan utilizando también los precios actuales de mercado, las entidades analizarán cualquier diferencia que observen entre esas estimaciones y las estimaciones obtenidas utilizando también los precios actuales de mercado, tal como se contempla en el artículo 325 ter septdecies, apartado 5, letra c), del Reglamento (UE) n.o 575/2013.

Requisitos aplicables al método interno para la estimación de las pérdidas en caso de impago

1. El método interno, o la parte del mismo, utilizado por una entidad para estimar las pérdidas en caso de impago, de conformidad con el artículo 325 ter septdecies, apartado 6, letra d), del Reglamento (UE) n.o 575/2013, deberá cumplir los mismos requisitos que los que se aplican a los métodos utilizados por las entidades que hayan sido autorizadas a estimar las pérdidas en caso de impago de conformidad con la parte tercera, título II, capítulo 3, de dicho Reglamento.

2. No obstante lo dispuesto en el apartado 1, el método interno, o la parte del mismo, utilizado por una entidad para estimar las pérdidas en caso de impago deberá cumplir los requisitos establecidos en los apartados 3 o 4, según proceda, cuando, respecto de una posición determinada, se satisfagan trimestralmente todas las condiciones siguientes:

a) que no se disponga ya de fuentes externas que cumplan los requisitos establecidos en el artículo 4 para estimar las pérdidas en caso de impago de esa posición;

b) que el uso de un método interno, o de una parte del mismo, que cumpla los requisitos establecidos en el apartado 1:

i) no sea factible debido a la falta de datos de cálculo en relación con esa posición, o

ii) sea desproporcionado en relación con la importancia o el período de tenencia de dicha posición, sobre la base de la estrategia de negociación adoptada para esa posición;

c) que el valor de «m», calculado con arreglo a la fórmula establecida en el apartado 5, sea cualquiera de los siguientes:

i) inferior o igual al 10 %,

ii) superior al 10 %, y la entidad investigue si se dispone de fuentes externas adicionales que cumplan los requisitos establecidos en el artículo 4 y las utilice para reducir el valor de «m» a un valor inferior o igual al 10 %.

3. Cuando se cumplan las condiciones establecidas en el apartado 2, el método interno de la entidad, o la pertinente parte del mismo, asignará a una determinada posición una estimación de la pérdida en caso de impago igual o superior a lo siguiente:

a) el 75 % para las posiciones de deuda subordinada;

b) el 45 % para las posiciones de deuda no garantizada de rango superior;

c) el 11,25 % para las posiciones en bonos garantizados;

d) el 25 % para las demás posiciones.

4. No obstante lo dispuesto en el apartado 3, cuando se cumplan las condiciones establecidas en el apartado 2 y los requisitos de fondos propios por riesgo de impago disminuyan a medida que aumente el valor de la pérdida en caso de impago asignada a una posición determinada, el método interno de la entidad, o la pertinente parte del mismo, asignará a dicha posición una estimación de la pérdida en caso de impago igual o inferior a los valores establecidos en el apartado 3.

5. A efectos del apartado 2, letra c), las entidades calcularán el valor de «m» de conformidad con la fórmula establecida en el artículo 1, apartado 5, donde DRC (otros métodos y fuentes externas) representa los requisitos de fondos propios calculados de conformidad con el artículo 325 ter quindecies, apartado 1, del Reglamento (UE) n.o 575/2013 relativos exclusivamente a las posiciones de la cartera de negociación a que se refiere el artículo 325 ter terdecies de dicho Reglamento respecto de las cuales no se cumplan las condiciones establecidas en el apartado 2.

Requisitos aplicables a las fuentes externas para la estimación de las pérdidas en caso de impago

1. Cuando utilicen fuentes externas para estimar las pérdidas en caso de impago de conformidad con el artículo 325 ter septdecies, apartado 6, letra d), del Reglamento (UE) n.o 575/2013, las entidades validarán periódicamente, de conformidad con el artículo 325 ter undecies, apartado 2, y el artículo 325 ter septdecies, apartado 7, de ese mismo Reglamento, las estimaciones de las pérdidas en caso de impago con vistas a su utilización en el modelo interno de riesgo de impago.

2. Las entidades que utilicen varias fuentes externas establecerán una jerarquía entre estas fuentes.

Documentación

1. Las entidades que utilicen un método interno, o una parte del mismo, que cumpla las condiciones establecidas en el artículo 1, apartado 2, o en el artículo 3, apartado 2, documentarán, respecto de todos los emisores y posiciones contemplados en dichos artículos, lo siguiente:

a) que no se dispone de fuentes externas que cumplan los requisitos establecidos en el artículo 2 o en el artículo 4, según proceda, para estimar las probabilidades de impago de dichos emisores y las pérdidas en caso de impago de dichas posiciones, respectivamente;

b) que la utilización de un método interno que cumpla los requisitos establecidos en el artículo 1, apartado 1, para estimar las probabilidades de impago de dichos emisores, o los requisitos establecidos en el artículo 3, apartado 1, para estimar las pérdidas en caso de impago de dichas posiciones, respectivamente, no sería factible debido a la falta de datos de cálculo, o resultaría desproporcionada en relación con la importancia o el período de tenencia con arreglo a la estrategia de negociación adoptada respecto de dichos emisores o posiciones;

c) los valores de «m», calculados con arreglo a las fórmulas establecidas en el artículo 1, apartado 5, y en el artículo 3, apartado 5.

2. Las entidades llevarán un inventario actualizado de las fuentes externas de datos utilizadas a efectos de los artículos 2 y 4, que incluirá todos los elementos siguientes:

a) una descripción de los métodos utilizados para obtener estimaciones de las probabilidades de impago procedentes de fuentes externas, de conformidad con el artículo 2, apartados 1 y 2;

b) la documentación y la justificación subyacente cuando la entidad haya identificado términos, información o hipótesis diferentes a la hora de contabilizar las pérdidas crediticias esperadas y las estimaciones de las probabilidades de impago procedentes de fuentes externas para las exposiciones con cubiertas por el modelo interno de riesgo de impago, con el fin de garantizar una buena gestión del riesgo de crédito, según lo aprobado por la alta dirección;

c) una descripción de los métodos utilizados para obtener estimaciones de las pérdidas en caso de impago procedentes de fuentes externas, de conformidad con el artículo 4, apartado 1;

d) los resultados de la validación realizada de conformidad con el artículo 2, apartado 1, y el artículo 4, apartado 1;

e) la jerarquía de las fuentes externas utilizadas, de conformidad con el artículo 2, apartado 3, y el artículo 4, apartado 2.

A efectos de la letra a), cuando las estimaciones de las probabilidades de impago difieran de las utilizadas en los métodos internos de gestión de riesgos de las entidades y dichas diferencias no se deban a los requisitos establecidos en el artículo 325 ter septdecies, apartado 5, del Reglamento (UE) n.o 575/2013, dichas diferencias se incluirán en la descripción de los métodos.

A efectos de la letra c), cuando las estimaciones de las pérdidas en caso de impago difieran de las utilizadas en los métodos internos de gestión de riesgos de las entidades y dichas diferencias no se deban a los requisitos establecidos en el artículo 325 ter septdecies, apartado 6, del Reglamento (UE) n.o 575/2013, dichas diferencias se incluirán en la descripción de los métodos.

Entrada en vigor

El presente Reglamento entrará en vigor a los veinte días de su publicación en el Diario Oficial de la Unión Europea.

El presente Reglamento será obligatorio en todos sus elementos y directamente aplicable en cada Estado miembro.

Hecho en Bruselas, el 20 de abril de 2023.

Por la Comisión

La Presidenta

Ursula VON DER LEYEN

(1) DO L 176 de 27.6.2013, p. 1.

(2) Reglamento (UE) n.o 1093/2010 del Parlamento Europeo y del Consejo, de 24 de noviembre de 2010, por el que se crea una Autoridad Europea de Supervisión (Autoridad Bancaria Europea), se modifica la Decisión n.o 716/2009/CE y se deroga la Decisión 2009/78/CE de la Comisión (DO L 331 de 15.12.2010, p. 12).

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid