Esta orden tiene por objeto introducir en el modelo 303 los cambios necesarios para la implementación de la autoliquidación rectificativa regulada en el artículo 74 bis del Reglamento sobre el Valor Añadido, aprobado por Real Decreto 1624/1992, de 29 de diciembre, introducido por la disposición final tercera del Real Decreto 117/2024, de 30 de enero, por el que se desarrollan las normas y los procedimientos de diligencia debida en el ámbito del intercambio automático obligatorio de información comunicada por los operadores de plataformas, y se modifican el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, en transposición de la Directiva (UE) 2021/514 del Consejo de 22 de marzo de 2021, por la que se modifica la Directiva 2011/16/UE relativa a la cooperación administrativa en el ámbito de la fiscalidad, y otras normas tributarias.

Esta orden también tiene por objeto adaptar el modelo 303 a las medidas introducidas por el Real Decreto-ley 4/2024, de 26 de junio, por el que se prorrogan determinadas medidas para afrontar las consecuencias económicas y sociales derivadas de los conflictos en Ucrania y Oriente Próximo y se adoptan medidas urgentes en materia fiscal, energética y social.

Con el objeto de seguir avanzando en la asistencia al contribuyente y en la mejora de la gestión tributaria, la Ley 13/2023, de 24 de mayo, por la que se modifican la Ley 58/2003, de 17 de diciembre, General Tributaria, en transposición de la Directiva (UE) 2021/514 del Consejo de 22 de marzo de 2021, por la que se modifica la Directiva 2011/16/UE relativa a la cooperación administrativa en el ámbito de la fiscalidad, y otras normas tributarias, introduce la posibilidad de establecer un sistema único para la corrección de las autoliquidaciones, regulando con esta finalidad la nueva figura de la autoliquidación rectificativa en el artículo 120.3 de la Ley General Tributaria.

Esta nueva figura sustituirá, en aquellos tributos en los que así se establezca, el actual sistema dual de autoliquidación complementaria y solicitud de rectificación. De esta forma, mediante la presentación de una autoliquidación rectificativa el obligado tributario, podrá rectificar, completar o modificar la autoliquidación presentada con anterioridad, con independencia del resultado de la misma, sin necesidad de esperar, en el caso de solicitud de rectificación, una resolución administrativa.

En el ámbito del impuesto sobre el valor añadido, la disposición final tercera del Real Decreto 117/2024, de 30 de enero, por el que se desarrollan las normas y los procedimientos de diligencia debida en el ámbito del intercambio automático obligatorio de información comunicada por los operadores de plataformas, y se modifican el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, en transposición de la Directiva (UE) 2021/514 del Consejo de 22 de marzo de 2021, por la que se modifica la Directiva 2011/16/UE relativa a la cooperación administrativa en el ámbito de la fiscalidad, y otras normas tributarias; modifica el Reglamento del Impuesto sobre el Valor Añadido, aprobado por Real Decreto 1624/1992, de 29 de diciembre, introduciendo un nuevo artículo 74 bis que establece la autoliquidación rectificativa como la vía general para rectificar, completar o modificar la autoliquidación presentada con anterioridad.

Este nuevo sistema de rectificación se configura como el procedimiento general con dos excepciones.

En primer lugar, cuando el motivo de la rectificación alegado sea la eventual vulneración por la norma aplicada en la autoliquidación previa de los preceptos de otra norma de rango superior, la rectificación se podrá efectuar mediante la presentación de una autoliquidación rectificativa o bien mediante el tradicional procedimiento de solicitud de rectificación de autoliquidaciones.

En segundo lugar, quedan excluidos de la autoliquidación rectificativa los casos de rectificaciones de cuotas indebidamente repercutidas a otros obligados tributarios a las que se refiere el artículo 129 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, cuya rectificación se efectuará en todo caso a través del procedimiento de solicitud de rectificación de autoliquidaciones.

La efectiva implantación de la autoliquidación rectificativa en el ámbito del impuesto sobre el valor añadido requiere la adaptación del modelo 303.

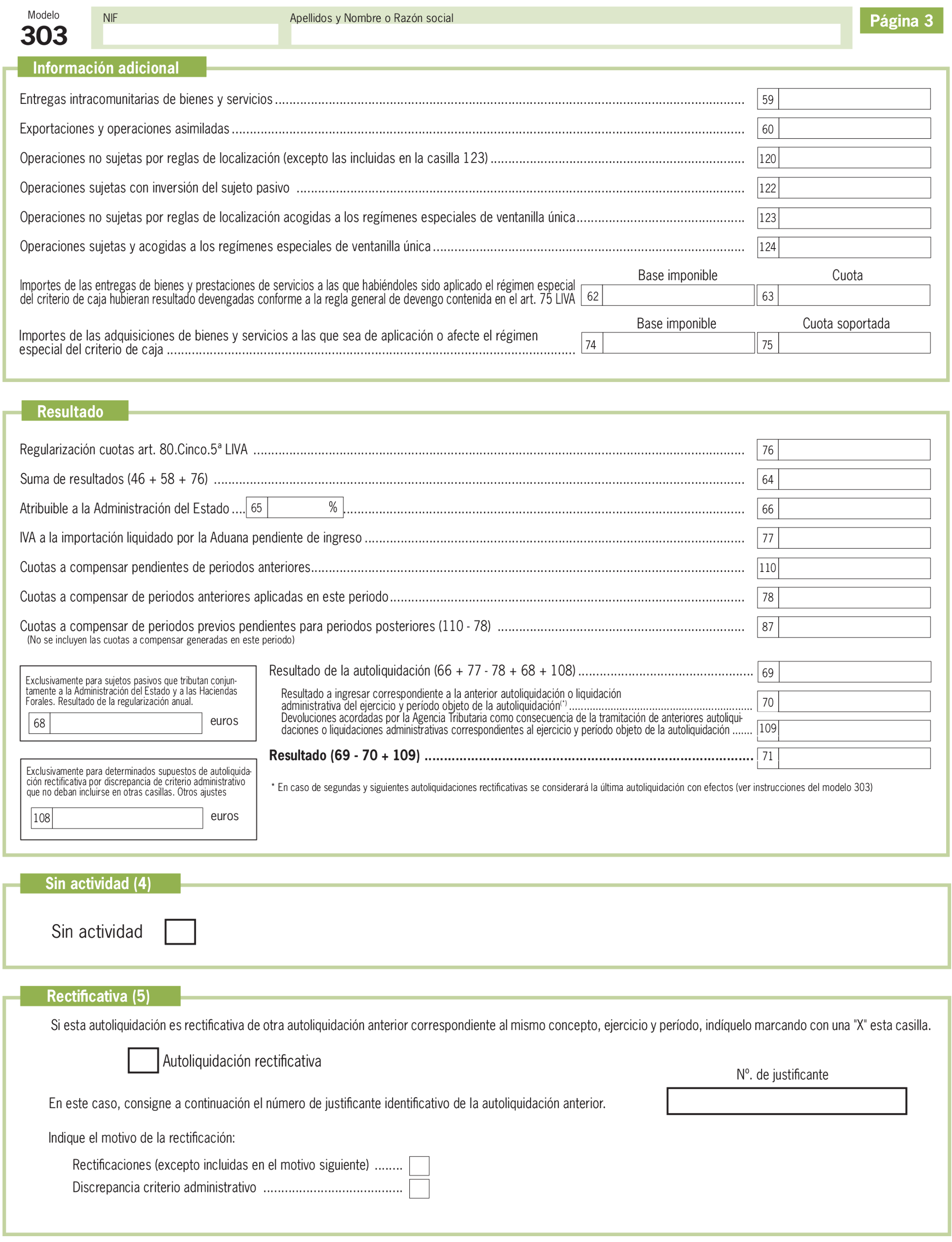

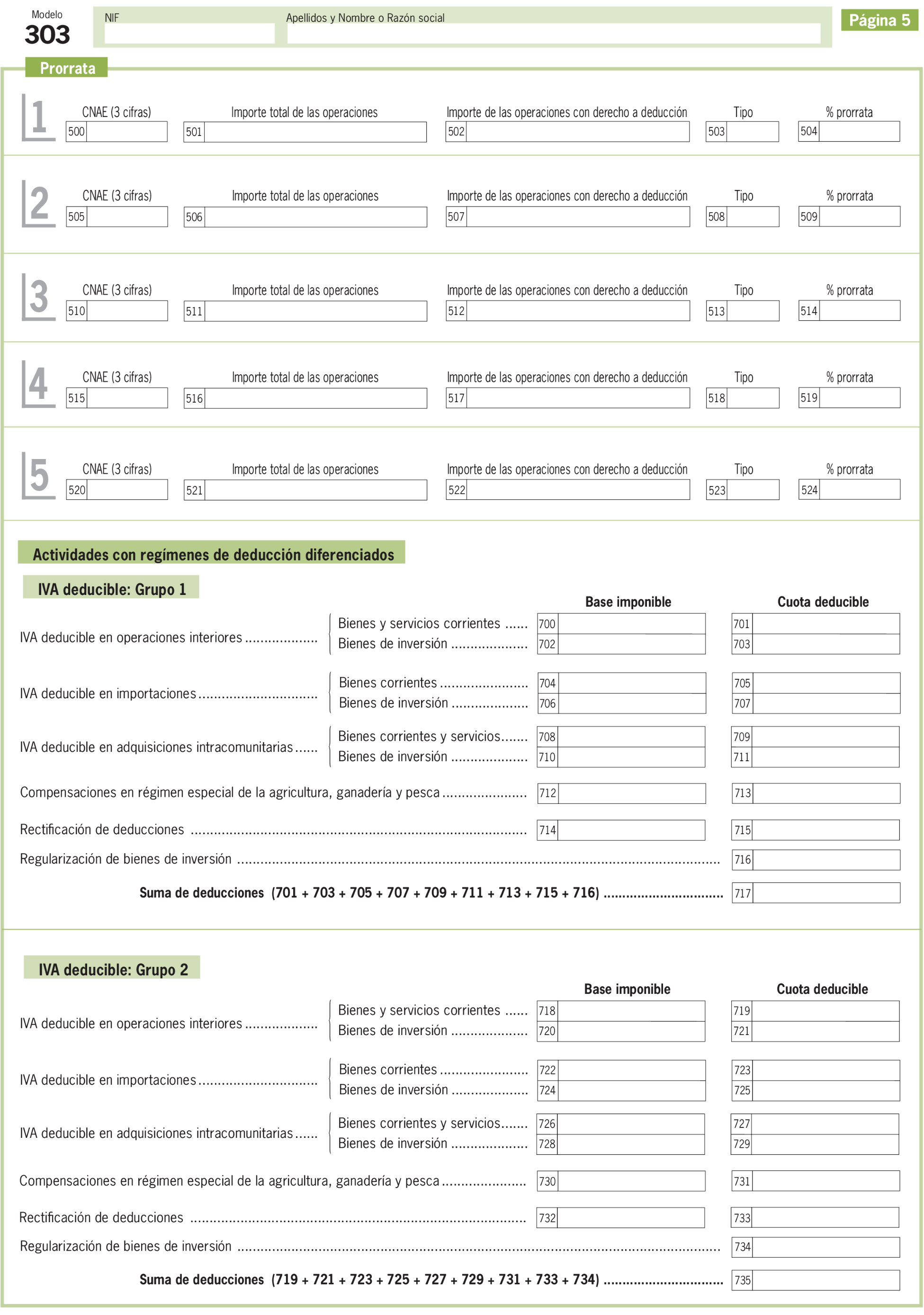

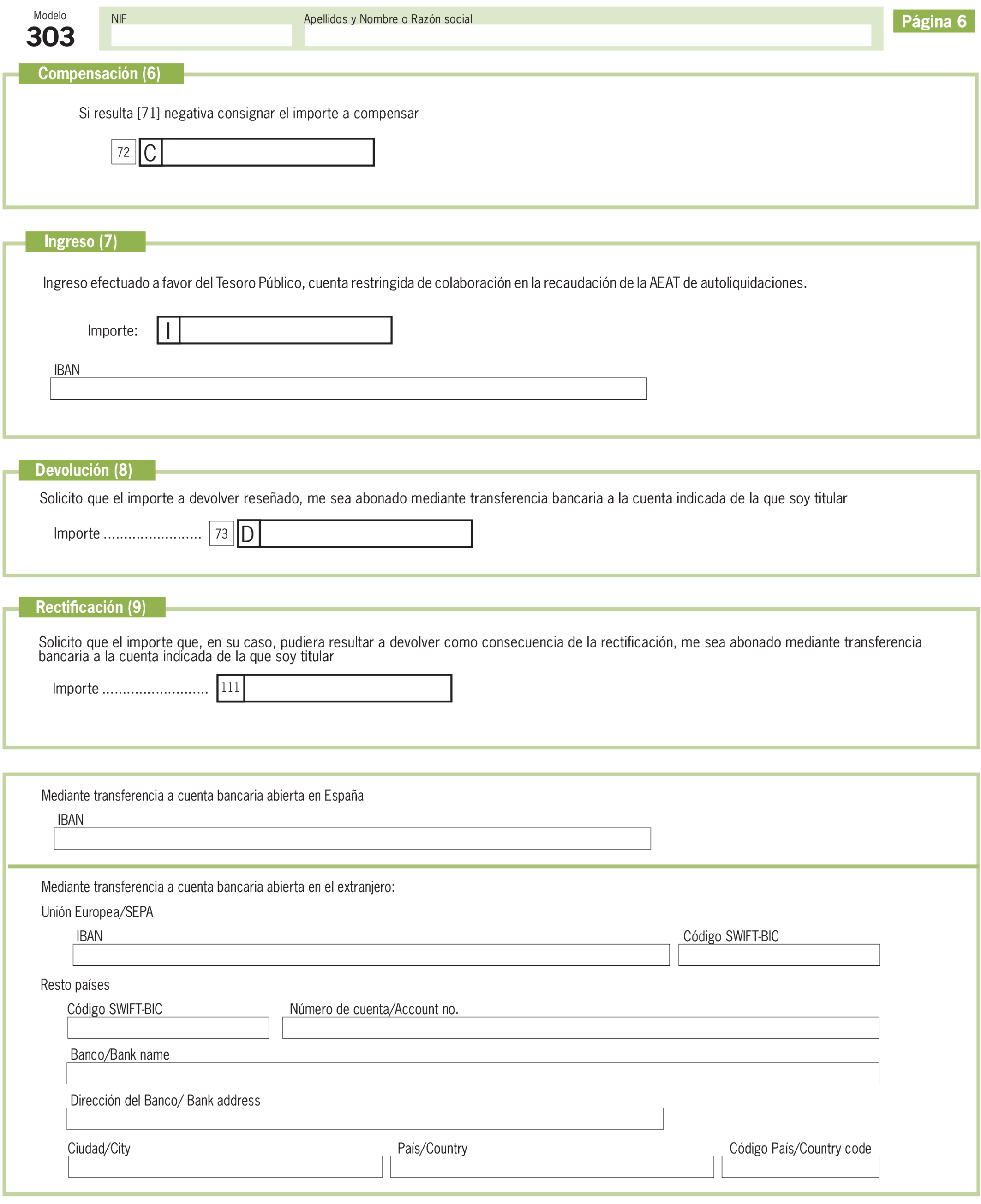

Para ello, esta orden introduce en el citado modelo, además de las necesarias casillas para identificar la autoliquidación rectificativa, y en su caso, las causas que la motivan, dos nuevas casillas.

La nueva casilla 108, tiene por objeto permitir aquellas rectificaciones para las que no exista una casilla específica en el modelo. Esta casilla exclusivamente se podrá cumplimentar en aquellos casos en los que la autoliquidación rectificativa se deba a una discrepancia de criterio administrativo cuyo ajuste no pueda realizarse a través del resto de casillas del modelo. El importe de este ajuste se tendrá en cuenta en el cálculo del resultado de la autoliquidación (casilla 69).

Por su parte, la nueva casilla 111 se crea para permitir que, en los casos de solicitudes de devolución, el contribuyente pueda diferenciar las que derivan de la aplicación de la normativa del Impuesto de aquellas que puedan corresponderse con una solicitud de ingresos indebidos teniendo en cuenta el diferente régimen de unas y otras devoluciones.

Recientemente, el Real Decreto-ley 4/2024, de 26 de junio, por el que se prorrogan determinadas medidas para afrontar las consecuencias económicas y sociales derivadas de los conflictos en Ucrania y Oriente Próximo y se adoptan medidas urgentes en materia fiscal, energética y social, ha prorrogado hasta el 31 de diciembre de 2024 la aplicación de tipos impositivos reducidos, y sus correspondientes recargos de equivalencia, a determinadas entregas de alimentos.

Con objeto de adaptar el modelo 303 a la nueva estructura de tipos se introducen en el mismo las casillas necesarias para los nuevos tipos impositivos y los nuevos tipos de recargo de equivalencia.

Este nuevo modelo de autoliquidación resultará aplicable por primera vez a las autoliquidaciones del Impuesto sobre el Valor Añadido, modelo 303, correspondientes al mes de septiembre de 2024 para los sujetos pasivos con periodo de liquidación mensual, y correspondientes al tercer trimestre de 2024 para los sujetos pasivos con periodo de liquidación trimestral. Por lo tanto, no podrán rectificarse a través del modelo las autoliquidaciones de periodos anteriores a septiembre de 2024, para los sujetos pasivos con periodo de liquidación mensual, o al tercer trimestre de 2024 para los sujetos pasivos con periodo de liquidación trimestral.

Esta orden consta de un artículo único, una disposición final única y un anexo.

De acuerdo con lo dispuesto en la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas, la elaboración de esta orden se ha efectuado de acuerdo con los principios de necesidad, eficacia, proporcionalidad, seguridad jurídica, transparencia y eficiencia.

Esta orden cumple los principios de necesidad y eficacia jurídica ya que tiene por objeto hacer posible la autoliquidación rectificativa introducida en el Impuesto sobre el Valor Añadido por la disposición final tercera del ya citado Real Decreto 117/2024, de 30 de enero, así como la autoliquidación de los nuevos tipos impositivos y tipos de recargo de equivalencia introducidos por el Real Decreto-ley 4/2024, de 26 de junio.

Se cumple también el principio de proporcionalidad al contener la regulación necesaria para conseguir los objetivos que justifican su aprobación.

Respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico nacional y comunitario, generando un marco normativo estable.

El principio de transparencia, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado», se ha garantizado mediante la publicación del proyecto de orden y su memoria en el portal de internet del Ministerio de Hacienda, a efectos de que pudiera ser conocido dicho texto en el trámite de audiencia e información pública por todos los ciudadanos.

Por último, en relación con el principio de eficiencia se ha procurado que la norma genere las menores cargas administrativas para los ciudadanos, así como los menores costes indirectos, fomentando el uso racional de los recursos públicos y el pleno respeto a los principios de estabilidad presupuestaria y sostenibilidad financiera.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como establecer la forma, lugar y plazos de su presentación.

La disposición final segunda de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, habilita a la persona titular del Ministerio de Hacienda para dictar cuantas disposiciones sean necesarias para el desarrollo y aplicación de lo establecido en la citada ley.

El artículo 71.4 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, establece que la declaración-liquidación deberá cumplimentarse y ajustarse al modelo que, para cada supuesto, determine el Ministro de Hacienda y Función Pública.

Las habilitaciones anteriores al Ministro de Economía y Hacienda deben entenderse conferidas en la actualidad a la Vicepresidenta Primera del Gobierno y Ministra de Hacienda, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 829/2023, de 20 de noviembre, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

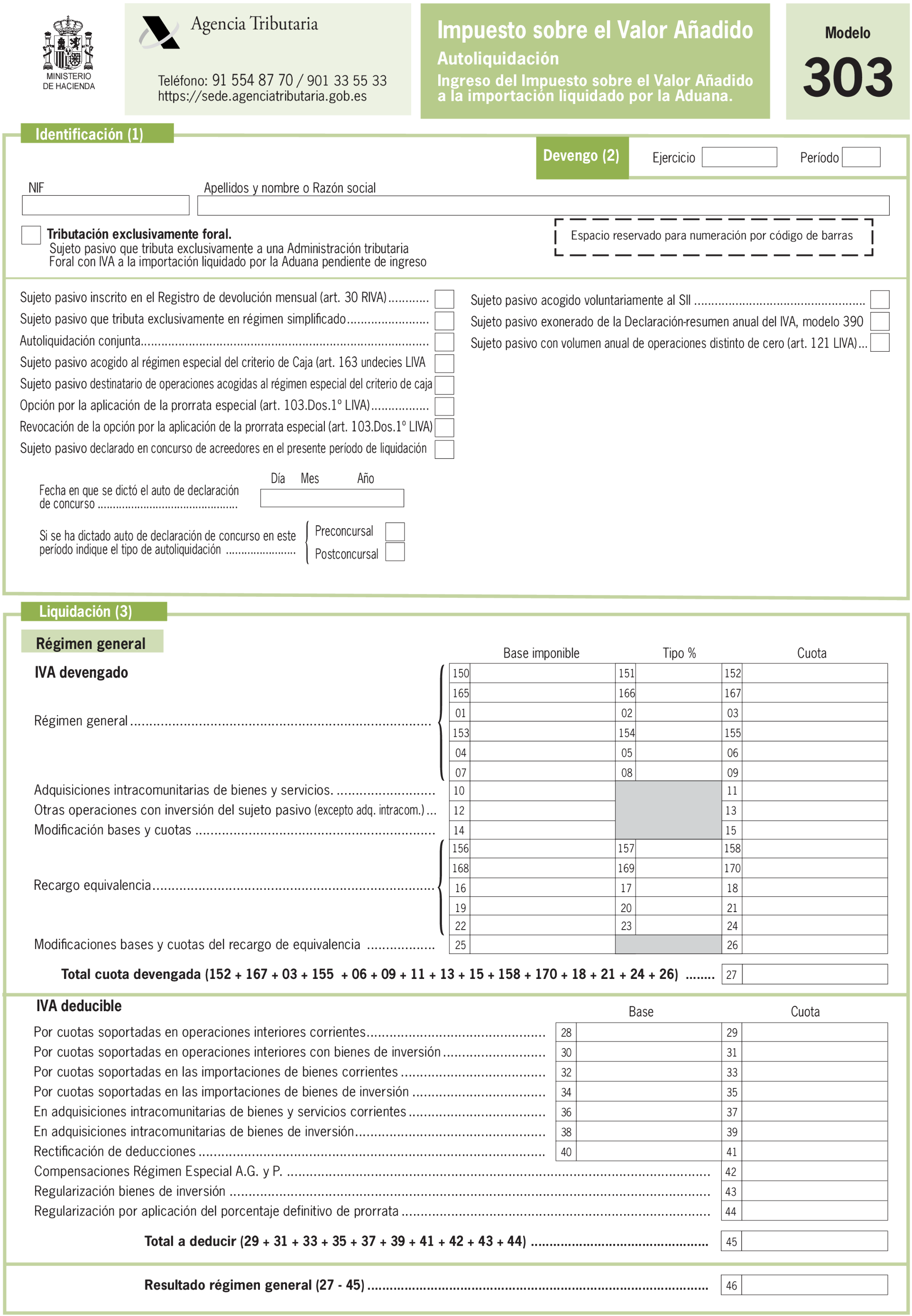

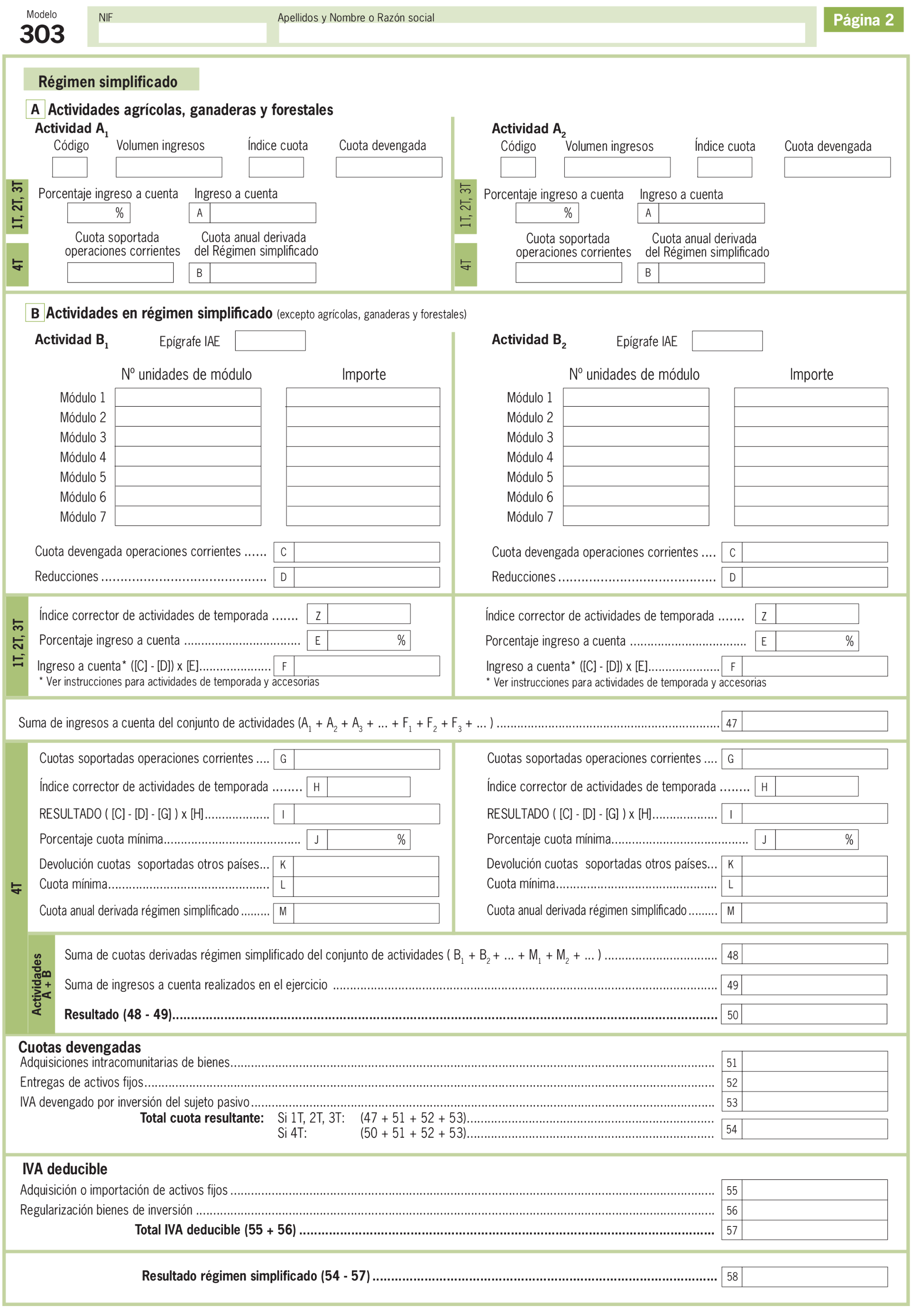

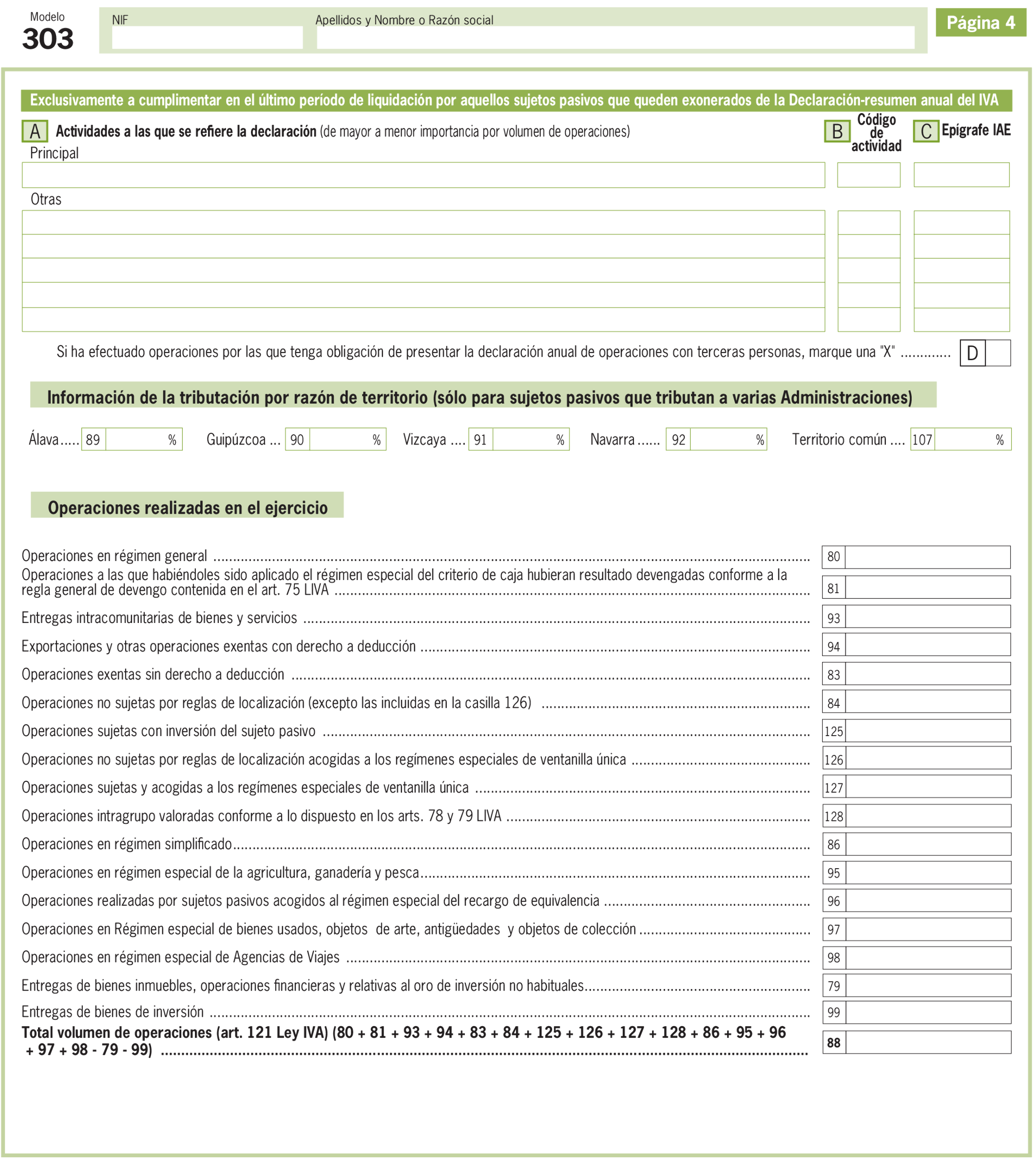

El anexo I de la Orden EHA/3786/2008, de 29 de diciembre, por la que se aprueban el modelo 303 Impuesto sobre el Valor Añadido, Autoliquidación, y el modelo 308 Impuesto sobre el Valor Añadido, solicitud de devolución: Recargo de equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales y se modifican los anexos I y II de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, así como otra normativa tributaria, se sustituye por el anexo de esta orden.

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y se aplicará por primera vez a las autoliquidaciones del Impuesto sobre el Valor Añadido, modelo 303, correspondientes a los siguientes periodos de liquidación:

a) En el caso de sujetos pasivos con periodo de liquidación mensual, se aplicará por primera vez a la autoliquidación de septiembre de 2024.

b) En el caso de sujetos pasivos con periodo de liquidación trimestral, se aplicará por primera vez a la autoliquidación del tercer trimestre de 2024.

Madrid, 30 de julio de 2024.–La Vicepresidenta Primera del Gobierno y Ministra de Hacienda, María Jesús Montero Cuadrado.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid