Con la finalidad de coadyuvar al cumplimiento de los objetivos de ingresos de los Presupuestos Generales del Estado, la Ley 11/2020, de 30 de diciembre, de Presupuestos Generales del Estado para el año 2021 modificó el número uno del apartado once del artículo 12 de la Ley 13/1996, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social, elevando el tipo de gravamen del Impuesto sobre las Primas de Seguros del seis al ocho por ciento.

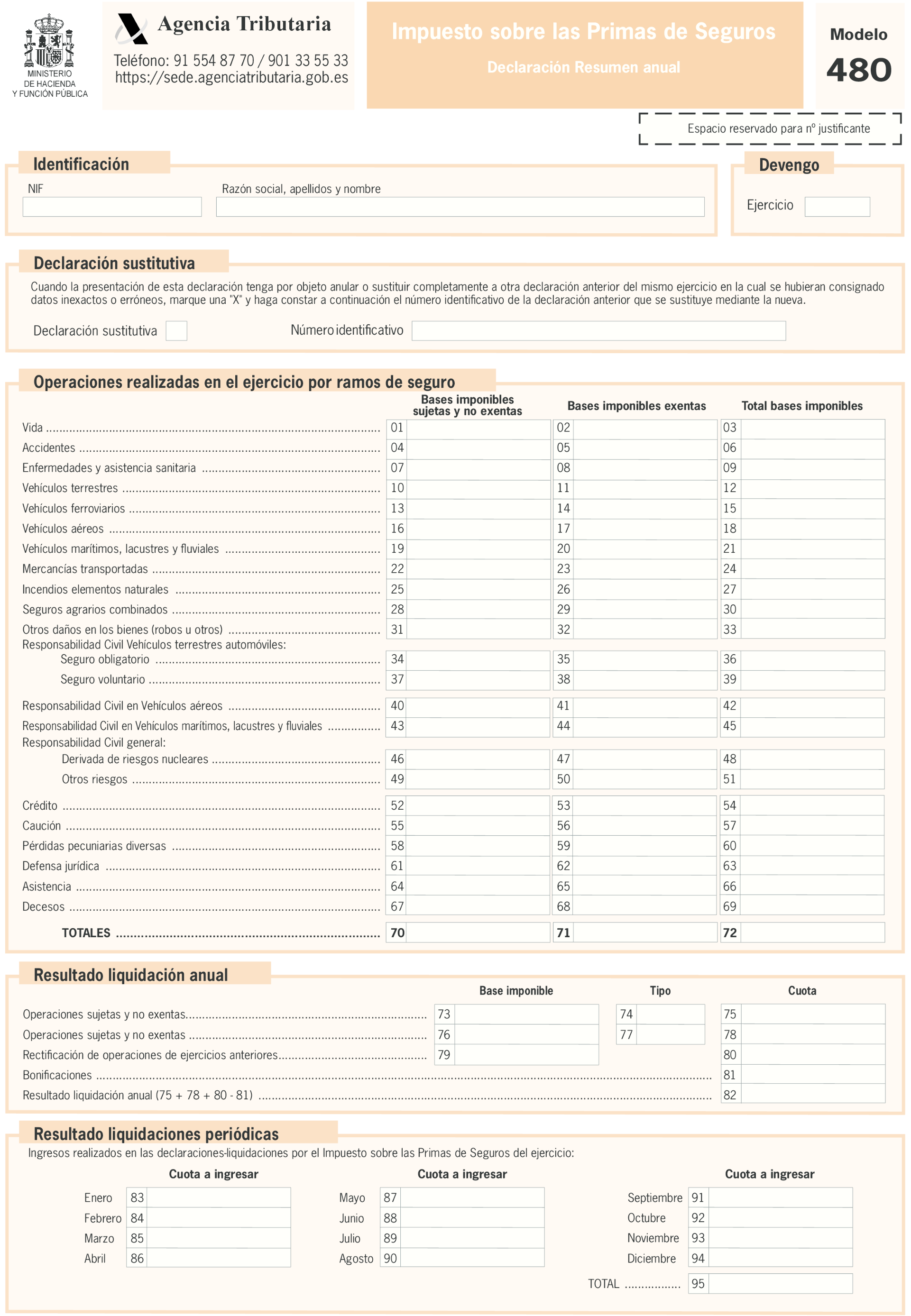

Con el propósito principal de actualizar la declaración resumen del Impuesto sobre las Primas de Seguros. Declaración Resumen anual, modelo 480, y en aras de facilitar el cumplimiento de las obligaciones informativas inherentes a su presentación, se considera conveniente aprobar un nuevo modelo 480 de «Impuesto sobre las Primas de Seguros. Declaración Resumen anual». Como parte de dicha actualización, se ha estimado aconsejable ampliar el plazo de presentación del modelo 480 para evitar que su fecha de finalización coincida con la del modelo 430 de «Primas de seguros. Declaración-liquidación», facilitando así el adecuado cumplimiento de sus obligaciones tributarias a los declarantes de ambos modelos.

Por otra parte, se realizan determinadas modificaciones en la Orden EHA/3127/2009, de 10 de noviembre, por la que se aprueba el modelo 190 de declaración del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta y se modifican otras normas tributarias, con finalidad principalmente aclaratoria.

En este sentido, con efectos desde 1 de enero de 2022 y vigencia indefinida, el artículo 59 de la Ley 22/2021, de 28 de diciembre, de Presupuestos Generales del Estado para el año 2022, modifica la redacción del apartado 5 del artículo 51, el apartado 1 del artículo 52, así como la disposición adicional decimosexta de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, en materia de límites y reducción de la base imponible por aportaciones y contribuciones a sistemas de previsión social. Ello hace necesario modificar la redacción de la clave A de los diseños de registro del perceptor del modelo 190, para añadir que las cantidades aportadas por la empresa a planes de pensiones, mutualidades de previsión social y planes de previsión social empresarial que deriven de una decisión del trabajador y reduzcan su base imponible, no deben consignarse en este modelo, sin perjuicio de la obligación de incluirlas en el modelo 345, «Declaración Informativa. Planes, fondos de pensiones y sistemas alternativos. Mutualidades de Previsión Social, Planes de Previsión Asegurados, Planes individuales de Ahorro Sistemático, Planes de Previsión Social Empresarial y Seguros de Dependencia. Declaración anual partícipes, aportaciones y contribuciones».

Asimismo, en relación con la prestación por Ingreso Mínimo Vital regulada en la Ley 19/2021, de 20 de diciembre, por la que se establece el ingreso mínimo vital, que también ha de ser objeto de declaración en el modelo 190, se ha advertido la conveniencia de consignar en el mismo, la identificación del titular de la unidad de convivencia ya que, en muchos casos, éste no coincide ni con la identidad del perceptor de la prestación, ni con la identidad del representante del menor. Igualmente, se considera necesario incluir un nuevo campo para identificar los supuestos en los que la prestación del ingreso mínimo vital incluye, en cualquiera de las mensualidades satisfechas en el ejercicio, cuantías correspondientes al complemento de ayuda para la infancia previsto en la citada Ley 19/2021, de 20 de diciembre.

De acuerdo con lo dispuesto en la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas, la elaboración de esta orden se ha efectuado de acuerdo con los principios de necesidad, eficacia, proporcionalidad, seguridad jurídica, transparencia y eficiencia.

Se cumplen los principios de necesidad y eficacia por ser desarrollo de lo dispuesto en la norma legal y el instrumento adecuado para dicho desarrollo.

Se cumple también el principio de proporcionalidad al contener la regulación necesaria para conseguir los objetivos que justifican su aprobación.

Igualmente, respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico nacional, generando un marco normativo estable, predecible, integrado, claro y de certidumbre que facilita su conocimiento y comprensión y, en consecuencia, la actuación y toma de decisiones de los diferentes sujetos afectados sin introducción de cargas administrativas innecesarias.

El principio de transparencia, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado», se ha garantizado mediante la publicación del proyecto de orden y su correspondiente Memoria de Análisis de Impacto Normativo, en el portal web del Ministerio de Hacienda y Función Pública, a efectos de que pueda ser conocido dicho texto en el trámite de audiencia e información pública por todos los ciudadanos.

Finalmente, en relación con el principio de eficiencia, la norma no genera nuevas cargas administrativas para los ciudadanos, fomentando el uso racional de los recursos públicos y el pleno respeto a los principios de estabilidad presupuestaria y sostenibilidad financiera.

Por todo lo anterior, en ejercicio de la habilitación establecida con carácter general en los artículos 30.2 y 117.1 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, se procede a la aprobación de esta orden que aprueba el modelo 480.

En el ámbito relativo a la declaración resumen anual del modelo 190, conforme a lo dispuesto en el artículo 108.5 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por Real Decreto 439/2007, de 30 de marzo, dicha declaración se realizará en los modelos que para cada clase de rentas establezca el Ministro de Economía y Hacienda, quien, asimismo, podrá determinar los datos que deben incluirse en las declaraciones, de los previstos en el apartado 2 del mencionado artículo 108, estando obligado el retenedor u obligado a ingresar a cuenta a cumplimentar la totalidad de los datos así determinados y contenidos en las declaraciones que le afecten.

Las habilitaciones anteriores deben entenderse conferidas en la actualidad a la Ministra de Hacienda y Función Pública, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 2/2020, de 12 de enero, por el que se reestructuran los Departamentos ministeriales, modificado por Real Decreto 507/2021, de 10 de julio.

En su virtud, dispongo:

1. Se aprueba el modelo 480, «Impuesto sobre las Primas de Seguros. Declaración Resumen anual», que figura en el anexo de la presente orden.

2. El número identificativo que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 480.

3. El citado modelo estará disponible exclusivamente en formato electrónico y su presentación se realizará por vía electrónica, de acuerdo con las condiciones generales y el procedimiento establecido en el artículo 4 de esta orden.

Deberán presentar esta declaración resumen anual, las entidades aseguradoras cuando hayan realizado en el ejercicio operaciones gravadas por el impuesto.

La presentación del modelo 480 se realizará en el plazo comprendido entre el día 1 y el 31 del mes de enero de cada año, en relación con las operaciones que correspondan al año natural inmediato anterior.

No obstante, en aquellos supuestos en que por razones de carácter técnico no fuera posible efectuar la presentación por Internet en el plazo a que se refiere el párrafo anterior, dicha presentación podrá efectuarse durante los cuatro días naturales siguientes al de finalización de dicho plazo.

La presentación del modelo 480, «Impuesto sobre las Primas de Seguros. Declaración Resumen anual», se efectuará de acuerdo con lo dispuesto en los artículos 12, 13, 16 y 17 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

A partir de la entrada en vigor de la presente orden, queda derogado el apartado décimo de la Orden de 27 de julio de 2001 por la que se aprueban los modelos 043, 044, 045, 181, 182, 190, 311, 371, 345, 480, 650, 652 y 651 en euros, así como el modelo 777, documento de ingreso o devolución en el caso de declaraciones-liquidaciones extemporáneas y complementarias, y por la que se establece la obligación de utilizar necesariamente los modelos en euros a partir del 1 de enero de 2002.

Asimismo, queda derogada también la Orden de 28 de julio de 1998 por la que se aprueba el modelo 480 de declaración resumen anual del Impuesto sobre las Primas de Seguros y se modifica la Orden de 22 de enero de 1997 por la que se aprueba el modelo 420 de declaración-liquidación del Impuesto sobre las Primas de Seguros.

Se introducen las siguientes modificaciones en el anexo II «Diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador del Modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo» de la citada Orden EHA/3127/2009:

Uno. Se modifica el contenido del campo «CLAVE DE PERCEPCIÓN», correspondiente a la posición 78, del tipo de registro 2 (registro de perceptor), del anexo II «Diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador del Modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo», dando nueva redacción al tercer párrafo de la clave «A», que queda redactado en los siguientes términos:

«Por excepción, no se incluirán en el modelo 190 las retribuciones del trabajo en especie respecto de las cuales no exista obligación de efectuar ingresos a cuenta conforme a lo previsto en el artículo 102.2 del Reglamento del Impuesto (contribuciones satisfechas por los promotores de Planes de Pensiones y de Mutualidades de Previsión Social y de los Planes de Previsión Social Empresarial, así como las aportaciones a dichos Sistemas de Previsión Social que deriven de una decisión del trabajador, que reduzcan la base imponible), sin perjuicio de la obligación de declarar los datos relativos a dichos conceptos en el modelo 345.»

El resto del contenido de dicha clave «A» se mantiene redactado en los mismos términos.

Dos. Se modifica la descripción del campo «DATOS ADICIONALES» correspondiente a las posiciones 153-254 del registro tipo 2 (registro de perceptor), del anexo II «Diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador del Modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo», que quedará redactado del siguiente modo:

«DATOS ADICIONALES (solo en las claves A, B.01, B.03, C, E.01, E.02, y L.29).»

Tres. Se modifica la descripción y el contenido del campo «NIF DEL CÓNYUGE» correspondiente a las posiciones 158-166, del tipo de registro 2 (registro de perceptor), del anexo II «Diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador del Modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo», que quedará redactado del siguiente modo:

«NIF DEL CÓNYUGE / NIF DEL TITULAR DE LA UNIDAD DE CONVIVENCIA.

Solo para percepciones correspondientes a las claves A, B.01, B.03 y C, o percepciones correspondientes a la Clave L.29.

En el caso de percepciones correspondientes a las claves A, B.01, B.03 y C: Únicamente en el supuesto de que la “Situación familiar” del perceptor sea la señalada con el número 2, se hará constar el número de identificación fiscal (NIF) de su cónyuge.

En el caso de percepciones correspondientes a la clave L.29: Campo de cumplimentación obligatoria cuando el contenido del campo “Titular unidad de convivencia” sea el señalado con el número 2. En este caso, se consignará el número de identificación fiscal (NIF) de la persona física titular de la unidad de convivencia.

Este campo debe ser distinto al campo “NIF del Declarante” y al campo “NIF del Perceptor”.

Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda.

En cualquier otro caso este campo se rellenará a espacios.»

Cuatro. Se da nueva descripción y contenido a la posición 169 del tipo de registro 2 (registro de perceptor), del anexo II «Diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador del Modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo», anteriormente vacía, que quedará configurada como un campo numérico y redactada del siguiente modo:

«TITULAR UNIDAD DE CONVIVENCIA.

Solo para percepciones correspondientes a la clave L.29.

Se hará constar en este campo el código numérico indicativo, de acuerdo con la siguiente relación:

1. Si el perceptor es el titular de la unidad de convivencia.

2. Si el perceptor no es el titular de la unidad de convivencia. En este caso, deberá cumplimentarse obligatoriamente el campo “NIF del titular de la unidad de convivencia”.»

Cinco. Se añade un nuevo campo de naturaleza numérica, «COMPLEMENTO AYUDA PARA LA INFANCIA», posición 322, del tipo de registro 2 (registro de perceptor), del anexo II «Diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador del Modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo», que quedará redactado del siguiente modo:

«Dato adicional, exclusivamente para percepciones correspondientes a la clave L.29.

Se hará constar obligatoriamente en este campo el código numérico indicativo, de acuerdo con la siguiente relación:

1. Si la prestación incluye, en cualquiera de las mensualidades satisfechas en el ejercicio, cuantías correspondientes al complemento de ayuda para la infancia previsto en la Ley 19/2021, de 20 de diciembre, por la que se establece el ingreso mínimo vital.

2. Si la prestación no incluye, en cualquiera de las mensualidades satisfechas en el ejercicio, cuantías correspondientes al complemento de ayuda para la infancia previsto en la Ley 19/2021, de 20 de diciembre, por la que se establece el ingreso mínimo vital.»

Seis. Se modifican las posiciones del campo «Blancos», del tipo de registro 2 (registro de perceptor), del anexo II «Diseños físicos y lógicos a los que deben ajustarse los soportes directamente legibles por ordenador del Modelo 190 y los ficheros que contengan la información que debe incluirse en dicho modelo», que comprenderán las posiciones 323-500.

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado», y será aplicable, por primera vez, a las declaraciones informativas correspondientes al ejercicio 2022 cuyo plazo de presentación se inicie a partir de 1 de enero de 2023.

Madrid, 14 de diciembre de 2022.–La Ministra de Hacienda y Función Pública, María Jesús Montero Cuadrado.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid