La Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, (en adelante Ley 27/2014, de 27 de noviembre) con efectos para los períodos impositivos iniciados a partir de 1 de enero de 2015, estableció en el apartado 6 del artículo 61 que para el caso en que se produzcan variaciones en la composición del grupo fiscal, la entidad representante lo comunicará a la Administración Tributaria, identificando las entidades que se han integrado en él y las que han sido excluidas. Dicha comunicación se realizará en la declaración del primer pago fraccionado al que afecte la nueva composición.

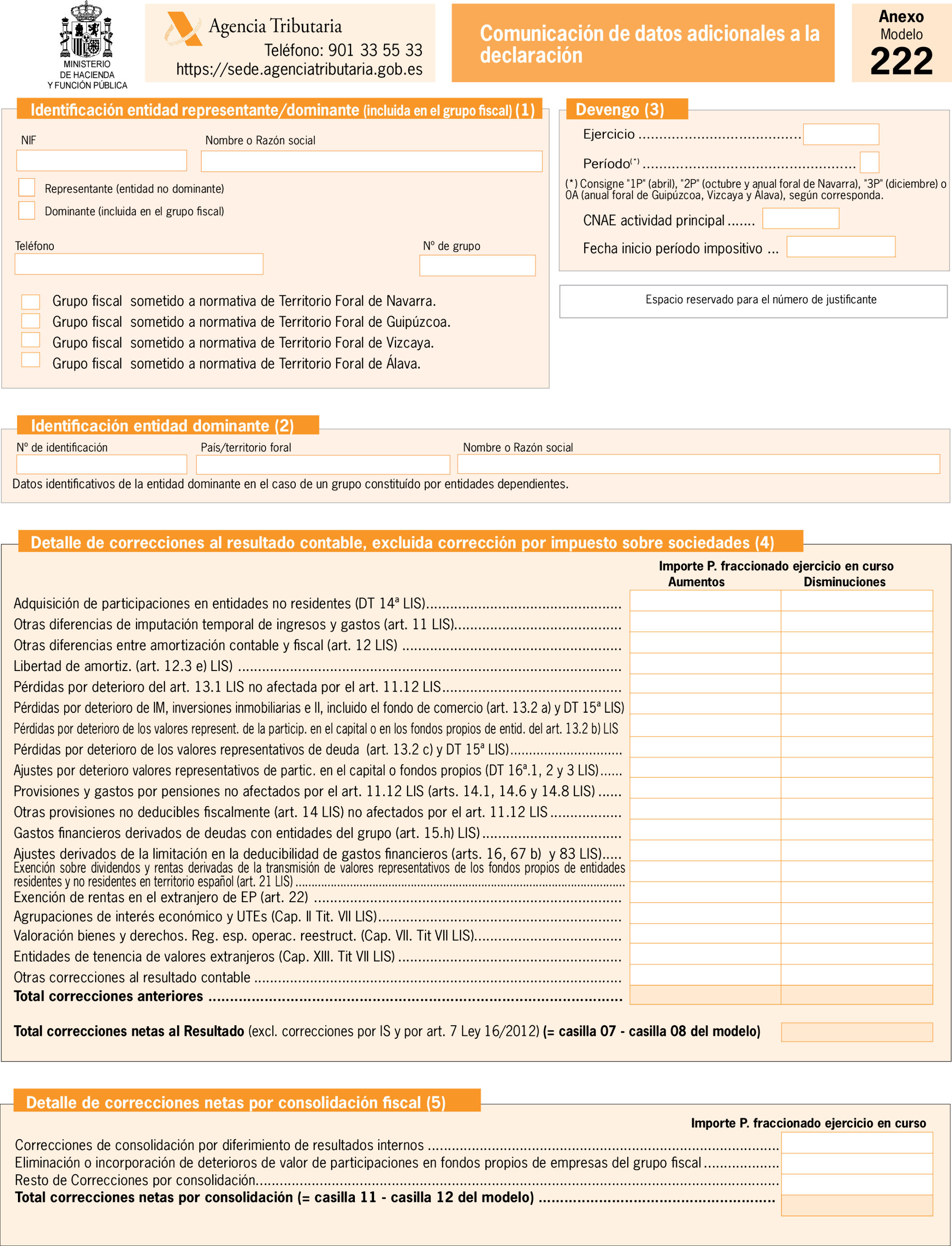

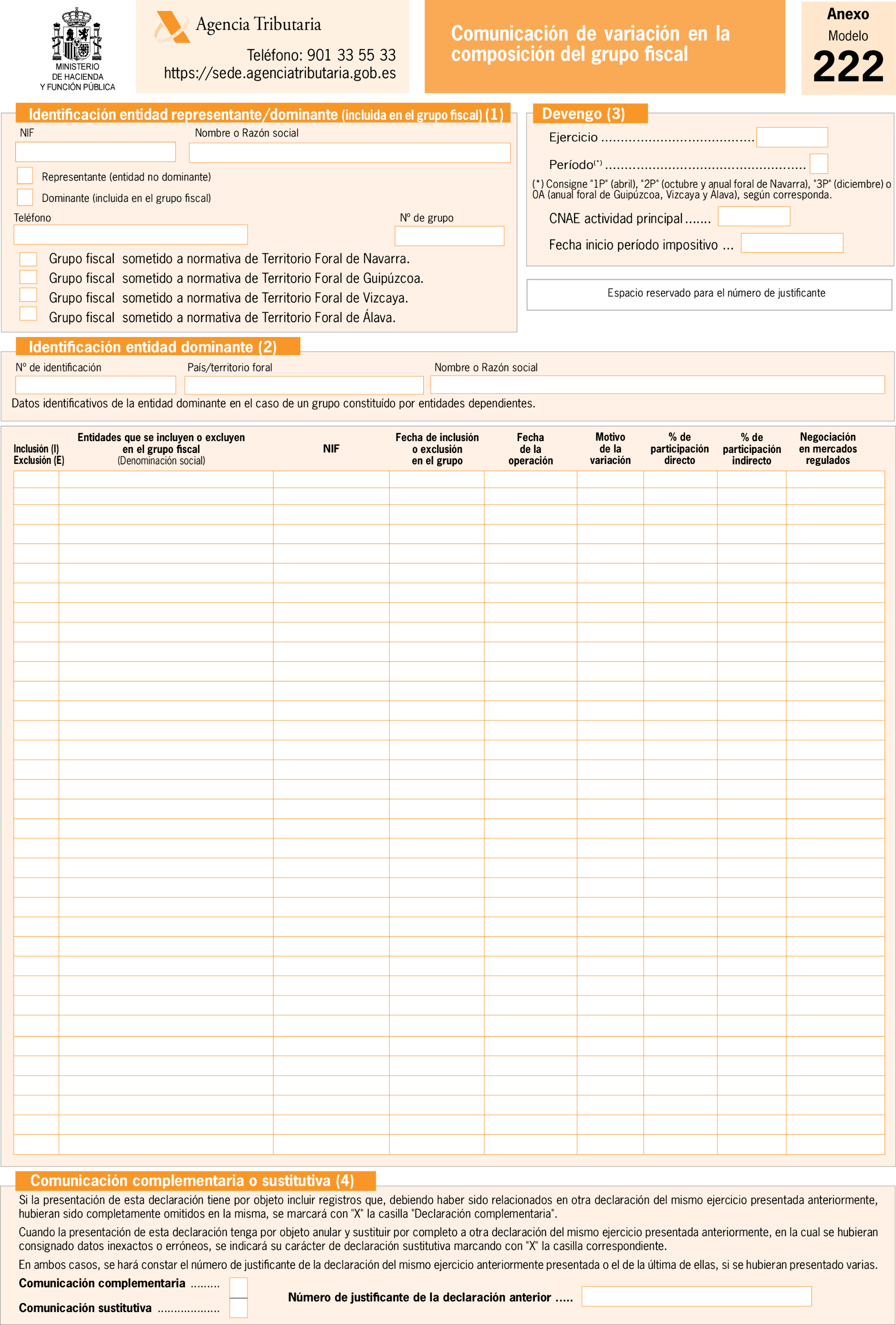

Para efectuar dicha comunicación la entidad representante debe presentar el Anexo II Parte 3 del modelo 222 «Comunicación de variación en la composición del grupo fiscal».

El artículo 59 de la Ley 27/2014, de 27 de noviembre, establece que las entidades sobre las que se adquiera una participación, directa o indirecta, como la definida en la letra b) del apartado 2 del artículo 58 de la citada Ley, y se cumplan el resto de requisitos señalados en dicho apartado, se integrarán obligatoriamente en el grupo fiscal con efecto del período impositivo siguiente.

También establece que en el caso de entidades de nueva constitución la integración se producirá desde ese momento, siempre que se cumplan los restantes requisitos necesarios para formar parte del grupo fiscal.

En el apartado 2 del artículo 59 se indica que las entidades dependientes que pierdan tal condición quedarán excluidas del grupo fiscal con efecto del propio período impositivo en que se produzca tal circunstancia.

Para una mayor información y mejora en la gestión del régimen de consolidación fiscal, uno de los regímenes tributarios especiales del Impuesto sobre Sociedades regulado en los artículos 55 a 75 de la Ley 27/2014, de 27 de noviembre, se ha considerado necesario introducir una serie de cambios en la parte 3 del anexo correspondiente al modelo 222 «Comunicación de variación en la composición del grupo fiscal». En concreto, se solicita información de la fecha de la operación que ha dado lugar a la variación en la composición del grupo fiscal, por ejemplo como consecuencia de operaciones de reestructuración empresarial o de variación de porcentaje de participaciones o derechos de voto, entre otras, que impliquen la inclusión o exclusión de la entidad en el grupo fiscal, siendo esta diferente de la fecha en que la operación produce efectos tributarios, que es la que debe consignarse en la columna «Fecha de inclusión o exclusión en el grupo». Asimismo, la entidad representante deberá informar sobre el motivo de la variación en la composición del grupo, para lo cual la Administración Tributaria pondrá a su disposición una relación de motivos entre los que deberá optar.

De acuerdo con lo dispuesto en la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas, la elaboración de esta orden se ha efectuado de acuerdo con los principios de necesidad, eficacia, proporcionalidad, seguridad jurídica, transparencia y eficiencia.

Se cumplen los principios de necesidad y eficacia jurídica por ser desarrollo de una norma legal y reglamentaria y el instrumento adecuado para dicho desarrollo.

Se cumple también el principio de proporcionalidad al contener la regulación necesaria para conseguir los objetivos que justifican su aprobación.

Respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico nacional, generando un marco normativo estable, predecible, integrado, claro y de certidumbre que facilita su conocimiento y comprensión y, en consecuencia, la actuación y toma de decisiones de los diferentes sujetos afectados sin introducción de cargas administrativas innecesarias.

El principio de transparencia, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado», se ha garantizado mediante la publicación del proyecto de orden, así como de su Memoria de Análisis de Impacto Normativo, en el portal web del Ministerio de Hacienda y Función Pública, a efectos de que pudieran ser conocidos dichos textos en el trámite de audiencia e información pública por todos los ciudadanos.

Por último, en relación con el principio de eficiencia se ha procurado que la norma genere las menores cargas administrativas para los ciudadanos, así como los menores costes indirectos, fomentando el uso racional de los recursos públicos y el pleno respeto a los principios de estabilidad presupuestaria y sostenibilidad financiera.

La disposición final única del Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 634/2015, de 10 de julio, habilita al Ministro de Hacienda y Administraciones Públicas para:

a) Aprobar el modelo de declaración por el Impuesto sobre Sociedades y determinar los lugares y forma de presentación del mismo.

b) Aprobar la utilización de modalidades simplificadas o especiales de declaración, incluyendo la declaración consolidada de los grupos de sociedades.

c) Establecer los documentos o justificantes que deban acompañar a la declaración.

d) Aprobar el modelo de pago fraccionado y determinar el lugar y forma de presentación del mismo.

e) Aprobar el modelo de información que deben rendir las agrupaciones de interés económico y las uniones temporales de empresas.

f) Ampliar, atendiendo a razones fundadas de carácter técnico, el plazo de presentación de las declaraciones tributarias establecidas en la Ley del Impuesto y en este Reglamento cuando esta presentación se efectúe por vía telemática.

El artículo 21 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, habilita al Ministro de Hacienda para determinar la forma y el lugar en que los establecimientos permanentes deben presentar la correspondiente declaración, así como la documentación que deben acompañar a esta. La disposición final segunda de este mismo texto refundido habilita al Ministro de Hacienda y Administraciones Públicas para aprobar los modelos de declaración de este impuesto, para establecer la forma, lugar y plazos para su presentación, así como para establecer los supuestos y condiciones de presentación de los mismos por medios telemáticos.

La Ley 58/2003, de 17 de diciembre, General Tributaria, en el artículo 98.4 habilita al Ministro de Hacienda para que determine los supuestos y condiciones en los que los obligados tributarios deberán presentar por medios telemáticos sus declaraciones, autoliquidaciones, comunicaciones, solicitudes y cualquier otro documento con trascendencia tributaria.

Por otra parte, el artículo 92 de la Ley General Tributaria habilita a la Administración Tributaria para señalar los requisitos y condiciones para que la colaboración social se realice mediante la utilización de técnicas y medios electrónicos, informáticos y telemáticos.

Las habilitaciones al Ministro de Hacienda y Administraciones Públicas deben entenderse conferidas en la actualidad a la Ministra de Hacienda y Función Pública, de acuerdo con lo dispuesto en el artículo 5 del Real Decreto 2/2020, de 12 de enero, por el que se reestructuran los departamentos ministeriales, modificado por Real Decreto 507/2021, de 10 de julio.

En su virtud, dispongo:

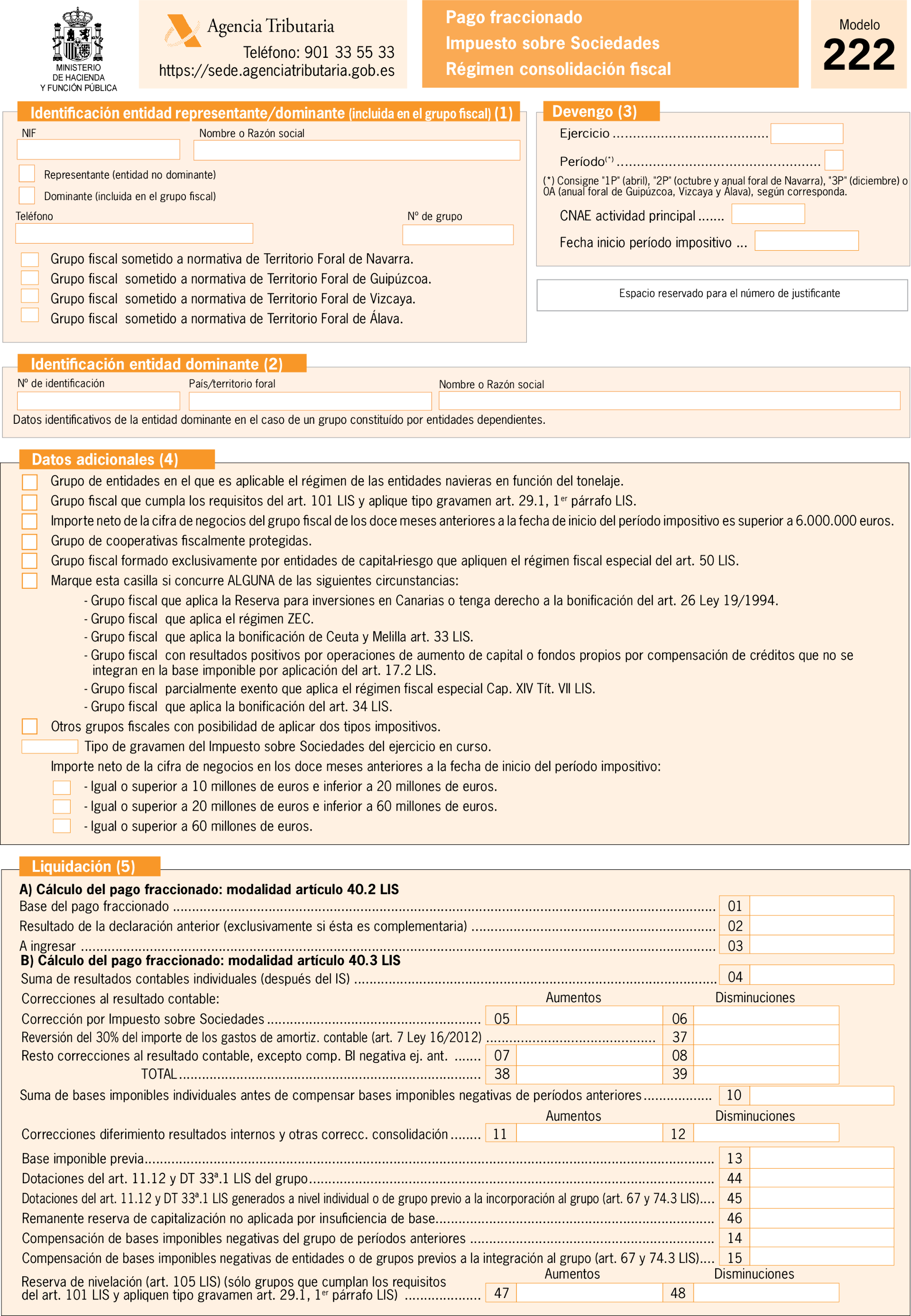

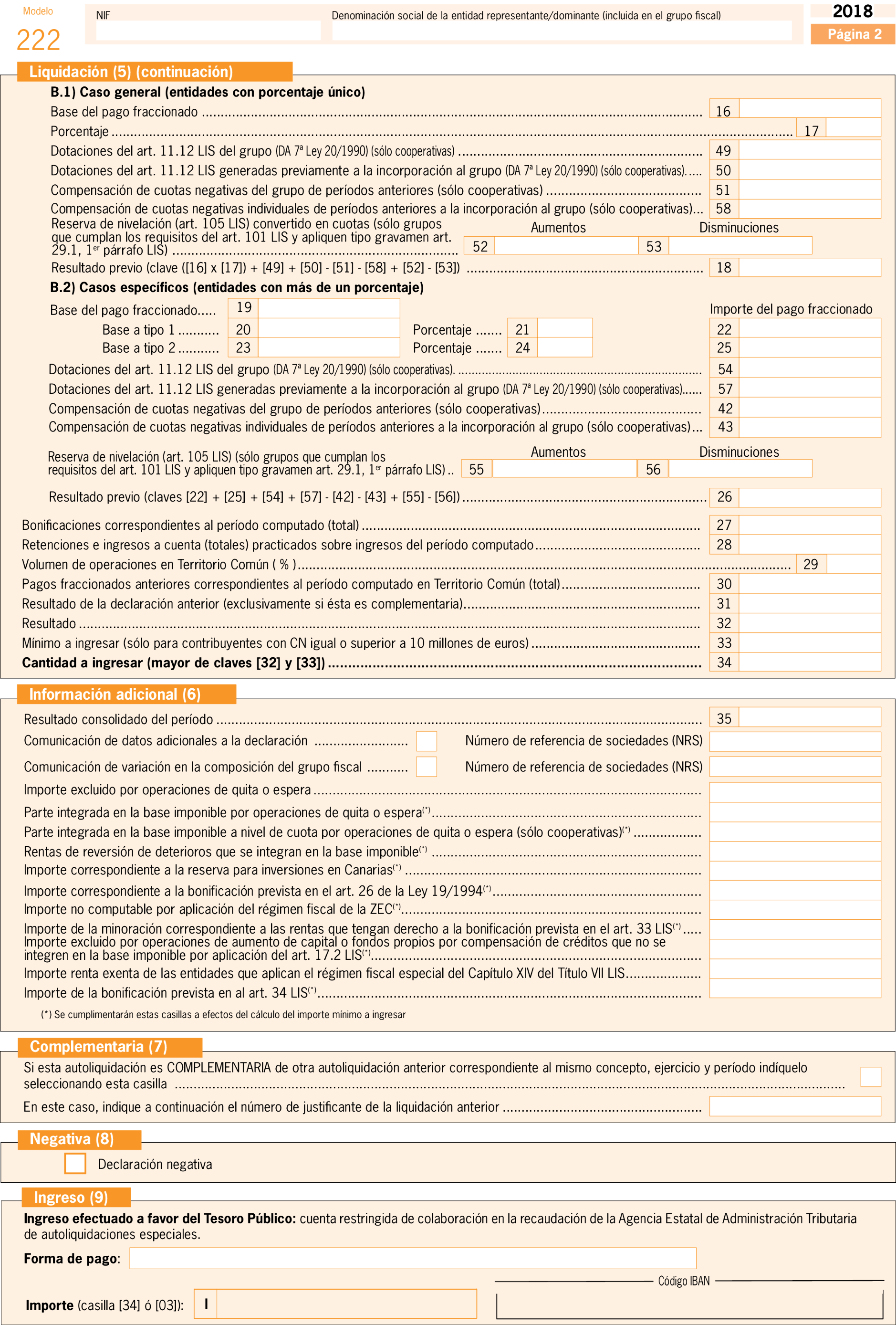

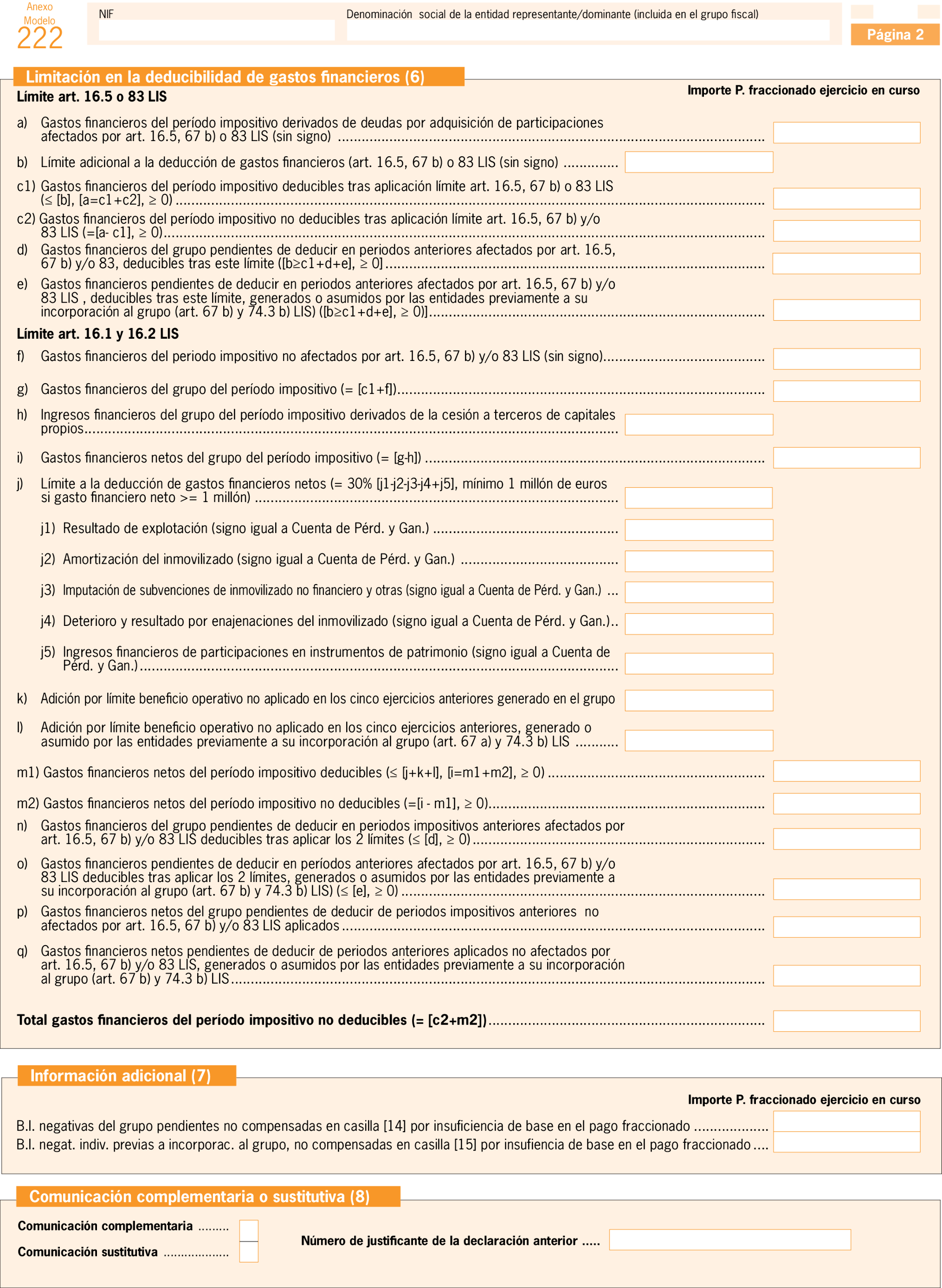

El anexo II, que recoge el modelo 222 «Impuesto sobre Sociedades. Régimen de consolidación fiscal. Pago fraccionado», de la Orden HFP/227/2017, de 13 de marzo, se sustituye por el anexo de la presente orden.

La presente orden ministerial entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y será de aplicación por primera vez para las declaraciones de pagos fraccionados, modelo 222, cuyo plazo de presentación comienza en octubre de 2022.

Madrid, 30 de junio de 2022.–La Ministra de Hacienda y Función Pública, María Jesús Montero Cuadrado.

Formato electrónico (Parte 1)

(Parte 2)

(Parte 3)

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid