El artículo décimo del Real Decreto-ley 7/2021, de 27 de abril, de transposición de directivas de la Unión Europea en las materias de competencia, prevención del blanqueo de capitales, entidades de crédito, telecomunicaciones, medidas tributarias, prevención y reparación de daños medioambientales, desplazamiento de trabajadores en la prestación de servicios transnacionales y defensa de los consumidores, modifica la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, para incorporar las modificaciones derivadas de la transposición de la Directiva (UE) 2017/2455 del Consejo, de 5 de diciembre de 2017, por la que se modifican la Directiva 2006/112/CE y la Directiva 2009/132/CE en lo referente a determinadas obligaciones respecto del Impuesto sobre el Valor Añadido para las prestaciones de servicios y las ventas a distancia de bienes, con excepción de su artículo 1 que fue objeto de transposición por la Ley 6/2018, de 3 de julio, de Presupuestos Generales del Estado para el año 2018, y de la Directiva (UE) 2019/1995 del Consejo, de 21 de noviembre de 2019, por la que se modifica la Directiva 2006/112/CE en lo que respecta a las disposiciones relativas a las ventas a distancia de bienes y a ciertas entregas nacionales de bienes.

De forma adicional y culminando la transposición de las directivas anteriores, se aprueba el Real Decreto 424 /2021, de 15 de junio, por el que se modifican el Reglamento del Impuesto sobre el Valor Añadido, aprobado por Real Decreto 1624/1992, de 29 de diciembre, el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, y el Reglamento por el que se regulan las obligaciones de facturación, aprobado por Real decreto 1619/2012, de 30 de noviembre.

Las modificaciones anteriores, aplicables desde el 1 de julio de 2021, incluyen importantes modificaciones en el ámbito de la tributación de las entregas de bienes que, adquiridos por consumidores finales, generalmente a través de internet y plataformas digitales, son enviados por el proveedor desde otro Estado miembro o un país o territorio tercero, y las prestaciones de servicios efectuadas a favor de consumidores finales por empresarios no establecidos en el Estado miembro donde, conforme a las reglas de localización del hecho imponible, quedan sujetas al Impuesto sobre el Valor Añadido.

Por otra parte, para reducir las cargas administrativas y facilitar la recaudación del Impuesto, se introducen en el capítulo XI del título IX de la Ley 37/1992 tres nuevos regímenes especiales de ventanilla única a los que pueden opcionalmente acogerse los empresarios y profesionales, generalmente no establecidos en el Estado miembro donde quedan sujetas las operaciones para la declaración y liquidación del Impuesto sobre el Valor Añadido devengado por las entregas de bienes y prestaciones de servicios efectuadas a favor de consumidores finales establecidos en la Comunidad.

En primer lugar, se incorpora un nuevo régimen especial, denominado «Régimen exterior de la Unión», que será aquel aplicable a los servicios prestados por empresarios o profesionales no establecidos en la Comunidad a destinatarios que no tengan la condición de empresarios o profesionales actuando como tales.

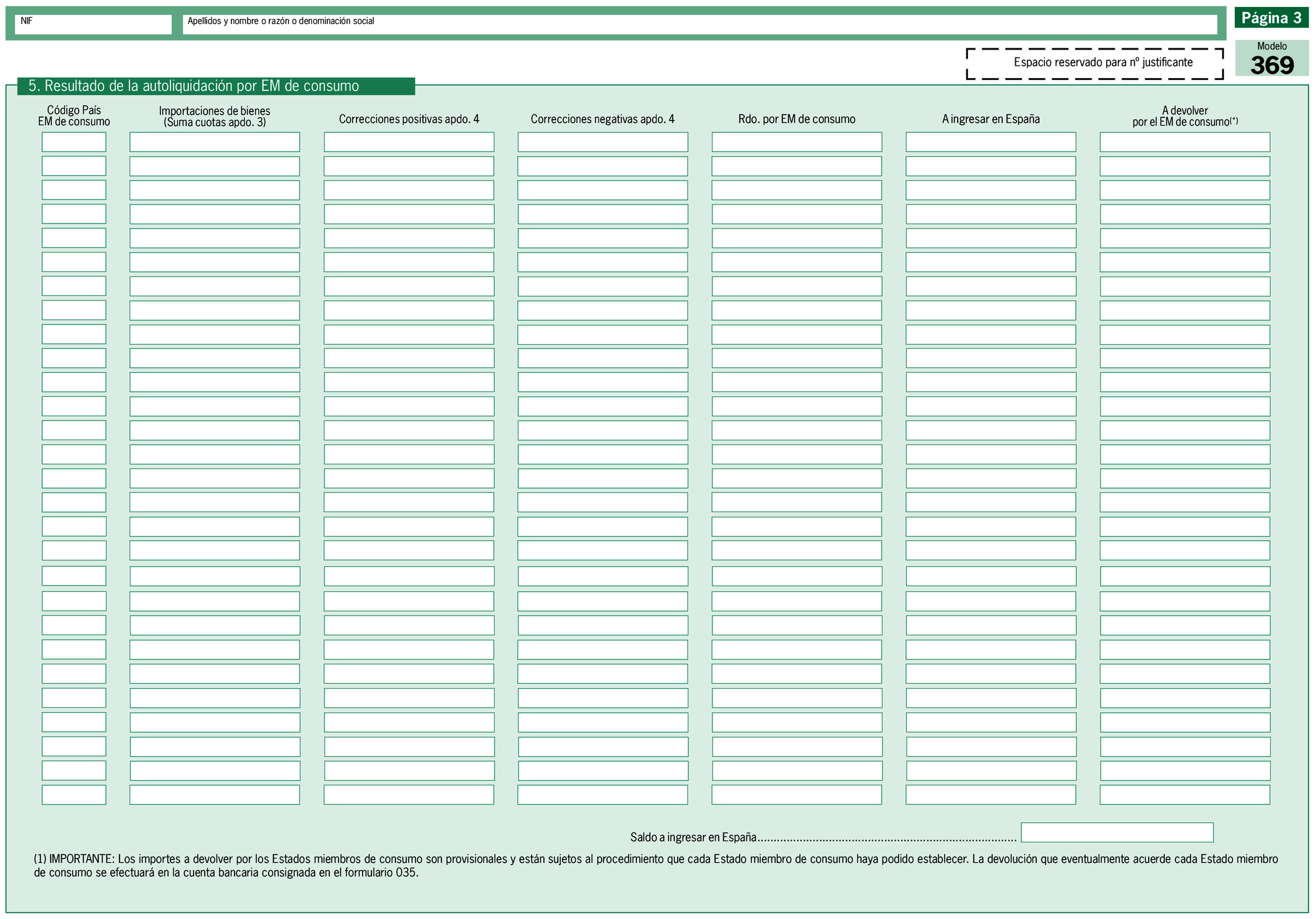

En segundo lugar, se incluye un nuevo régimen especial, denominado «Régimen de la Unión», aplicable a los servicios prestados por empresarios o profesionales establecidos en la Comunidad, pero no en el Estado miembro de consumo a destinatarios que no tengan la condición de empresarios o profesionales actuando como tales, a las ventas a distancia intracomunitarias de bienes y a las entregas interiores de bienes imputadas a los titulares de interfaces digitales que faciliten la entrega de estos bienes por parte de un proveedor no establecido en la Comunidad al consumidor final.

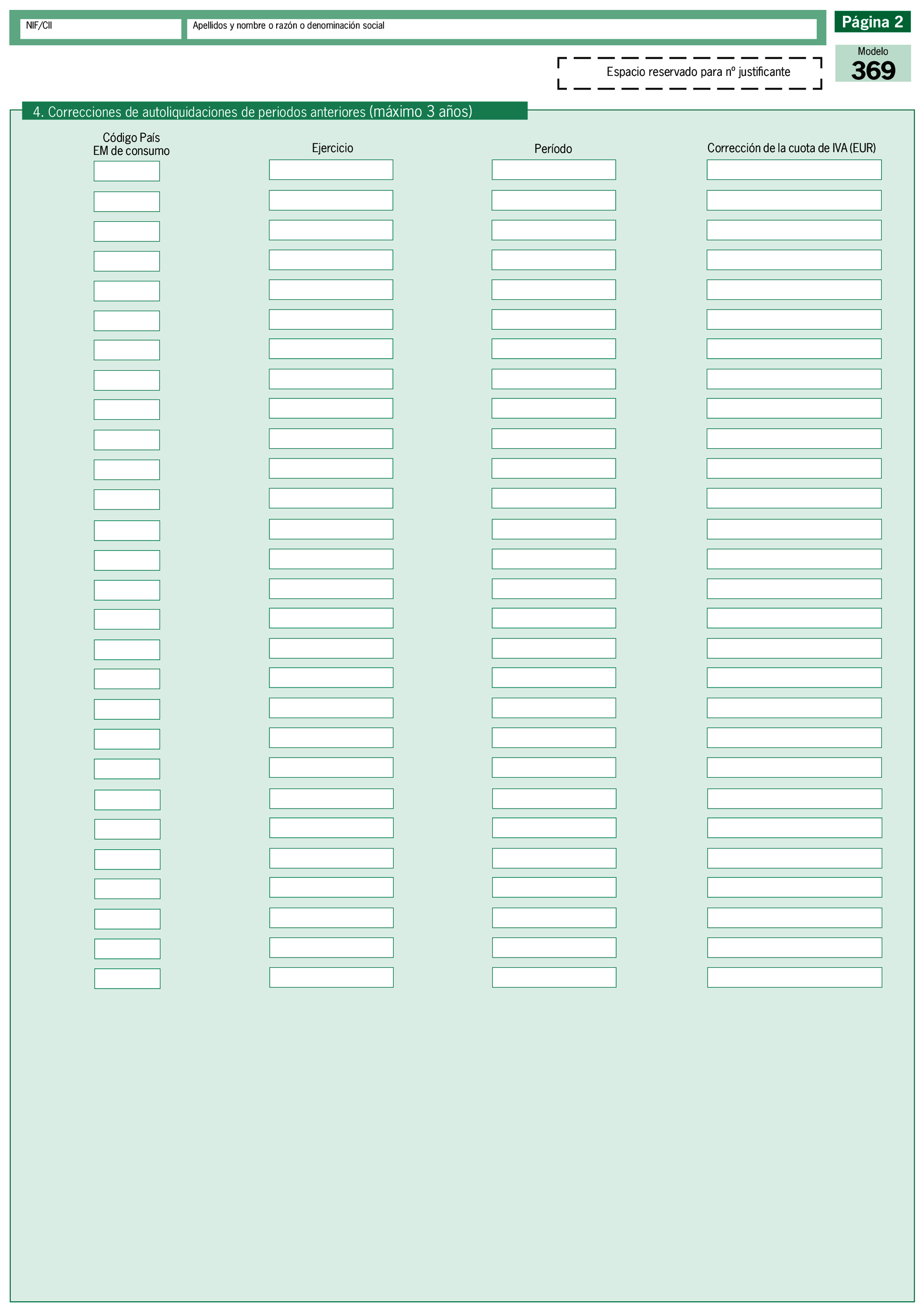

Por último, se establece un nuevo régimen especial, denominado «Régimen de importación», aplicable a las ventas a distancia de bienes importados de países o territorios terceros al que podrán acogerse, directamente o a través de un intermediario establecido en la Comunidad, en determinadas condiciones, los empresarios o profesionales que realicen ventas a distancia de bienes importados de países o territorios terceros en envíos cuyo valor intrínseco no exceda de 150 euros, a excepción de los productos que sean objeto de impuestos especiales.

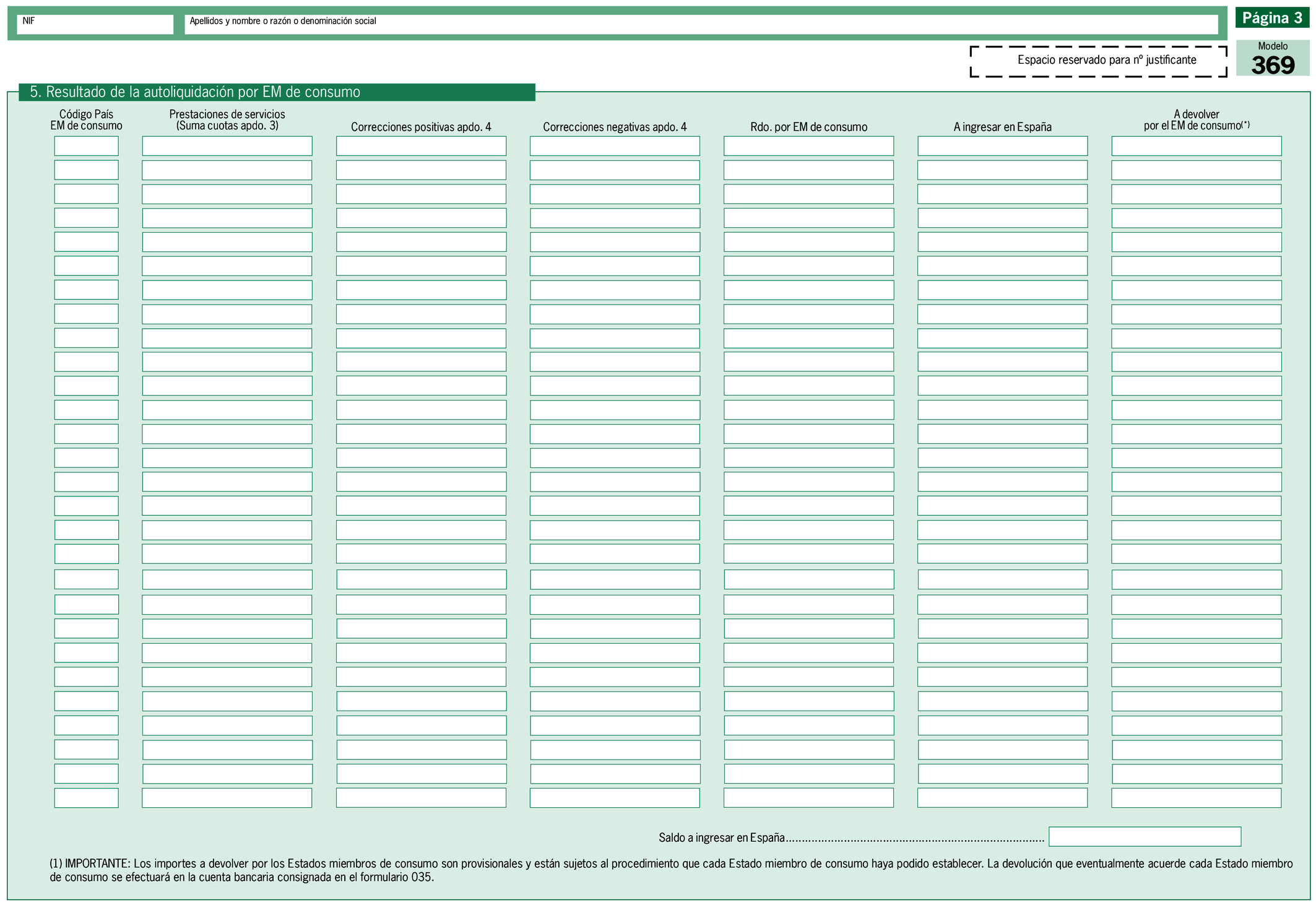

Todos estos regímenes especiales de ventanilla única van a permitir, mediante una única autoliquidación presentada por vía electrónica ante la Administración tributaria del Estado miembro por el que haya optado o sea de aplicación (Estado miembro de identificación), que el empresario o profesional pueda ingresar el Impuesto sobre el Valor Añadido devengado por todas sus operaciones efectuadas en la Comunidad (Estados miembros de consumo) por cada trimestre o mes natural a las que se aplica, en cada caso, el régimen especial.

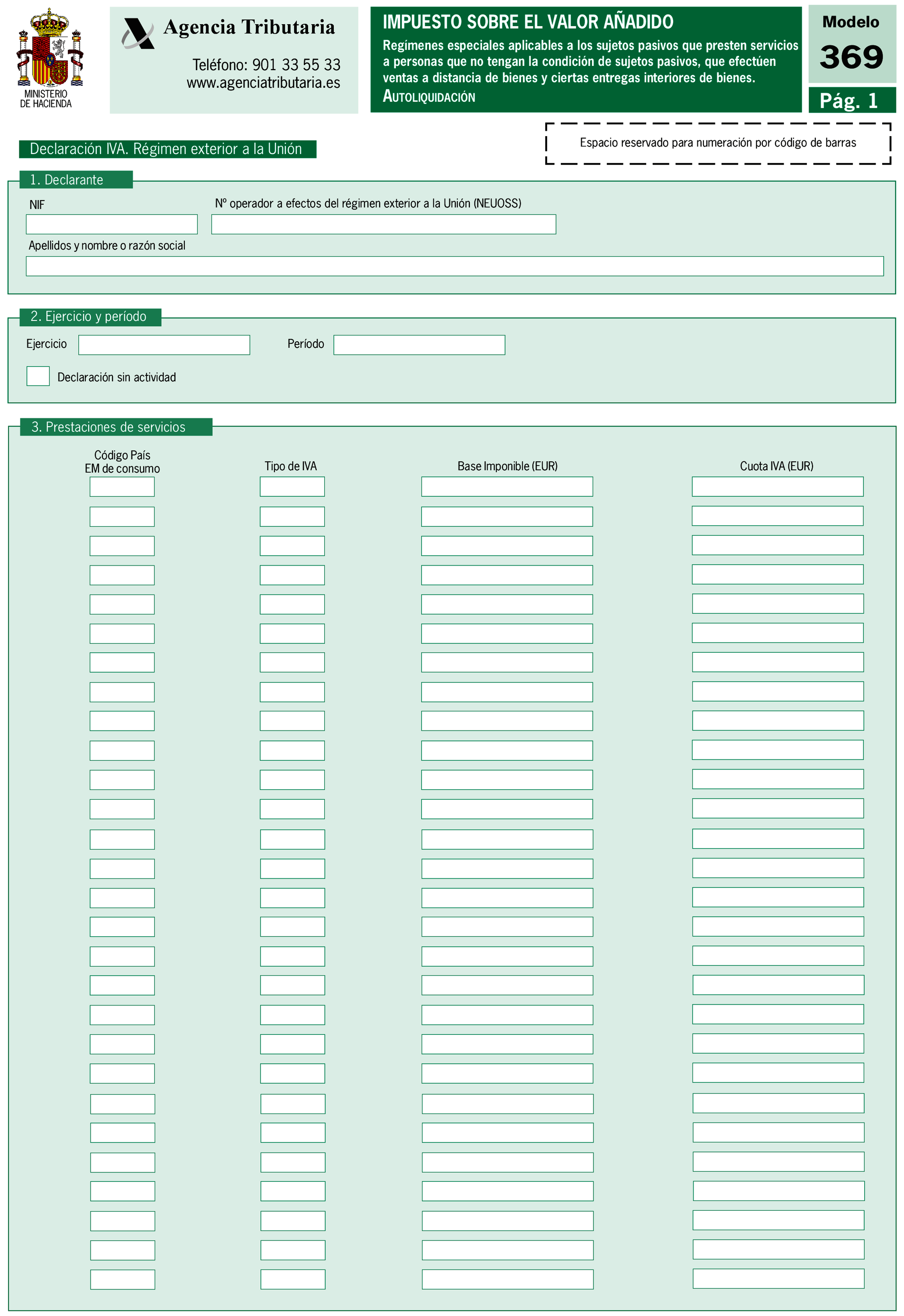

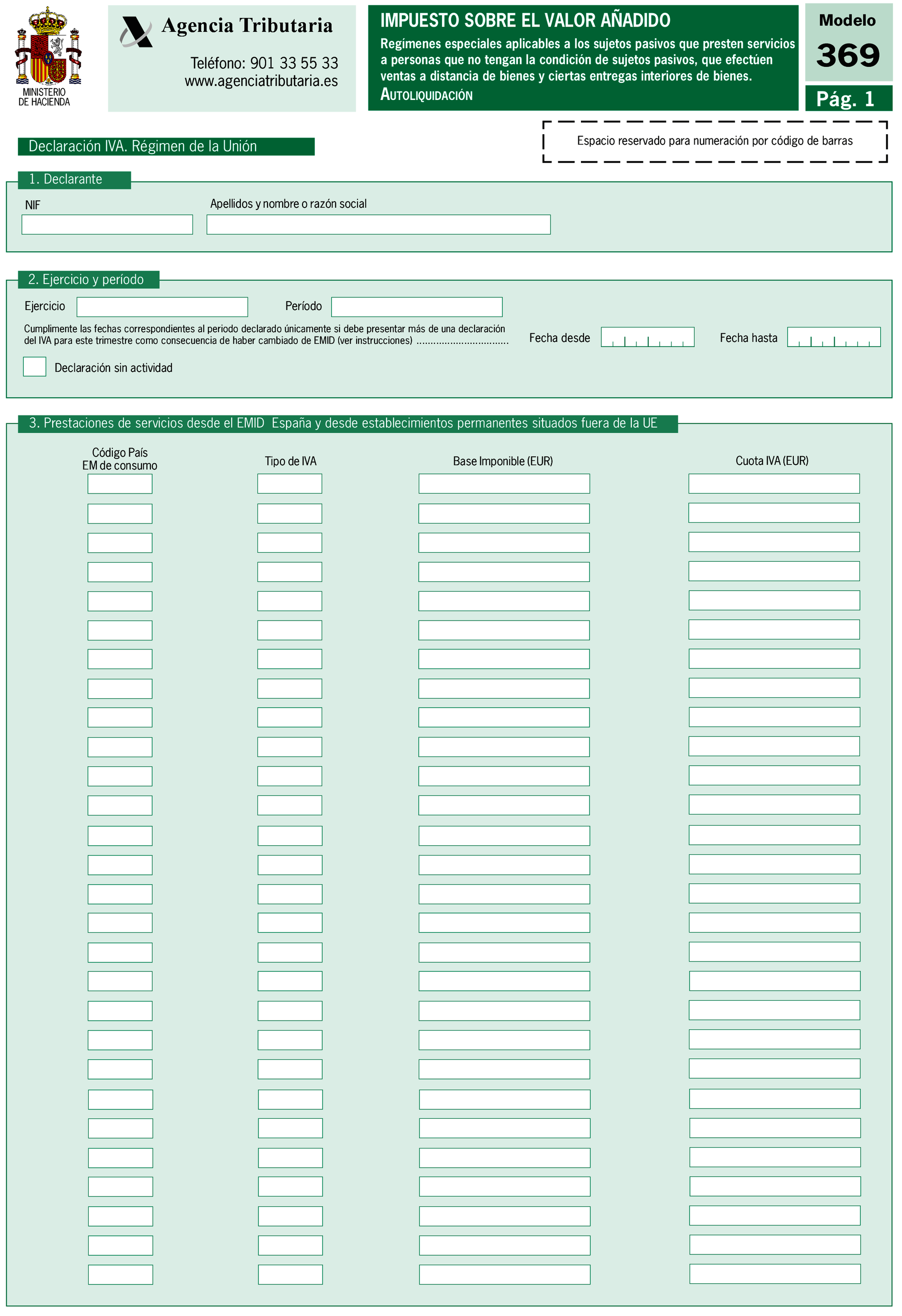

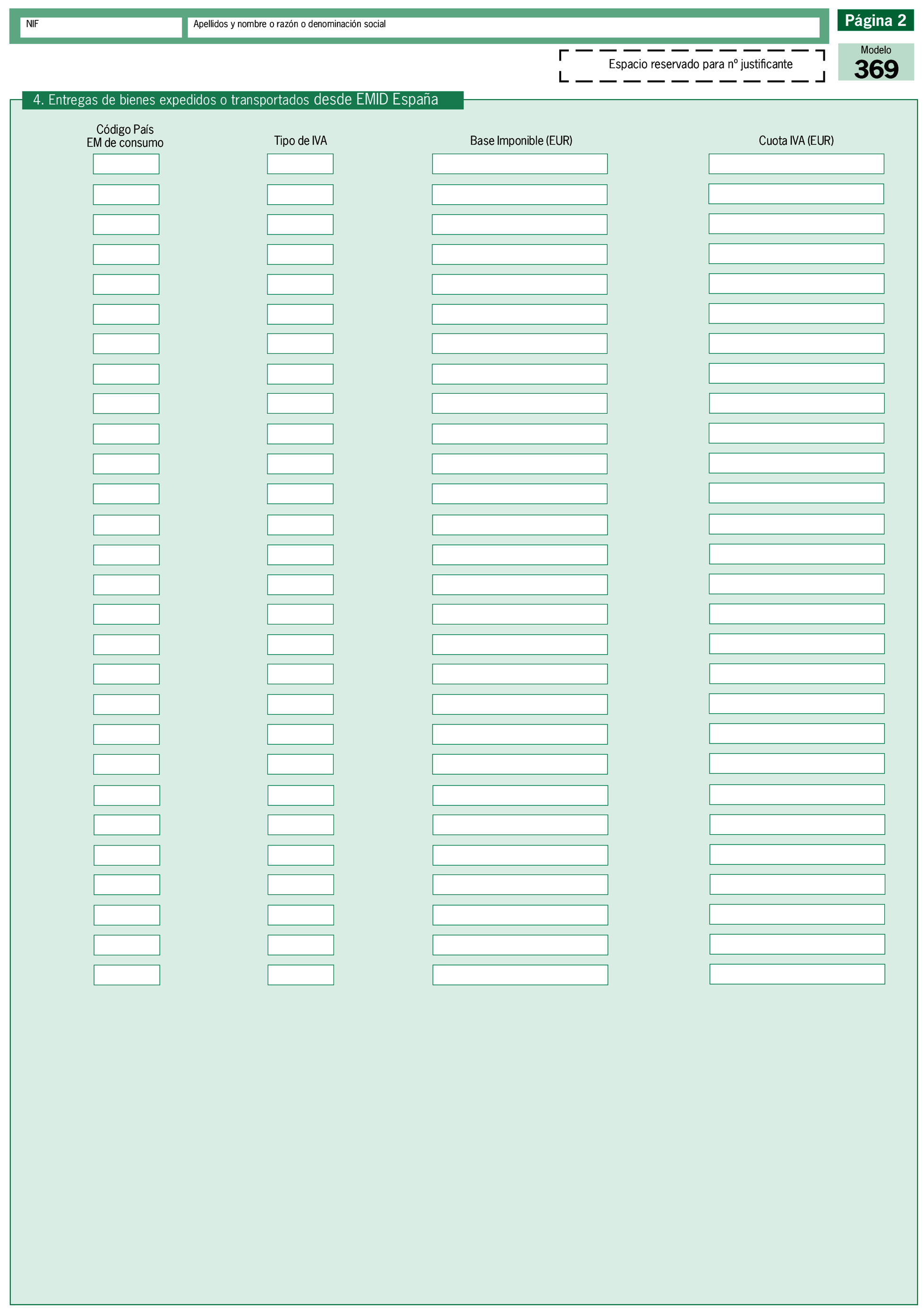

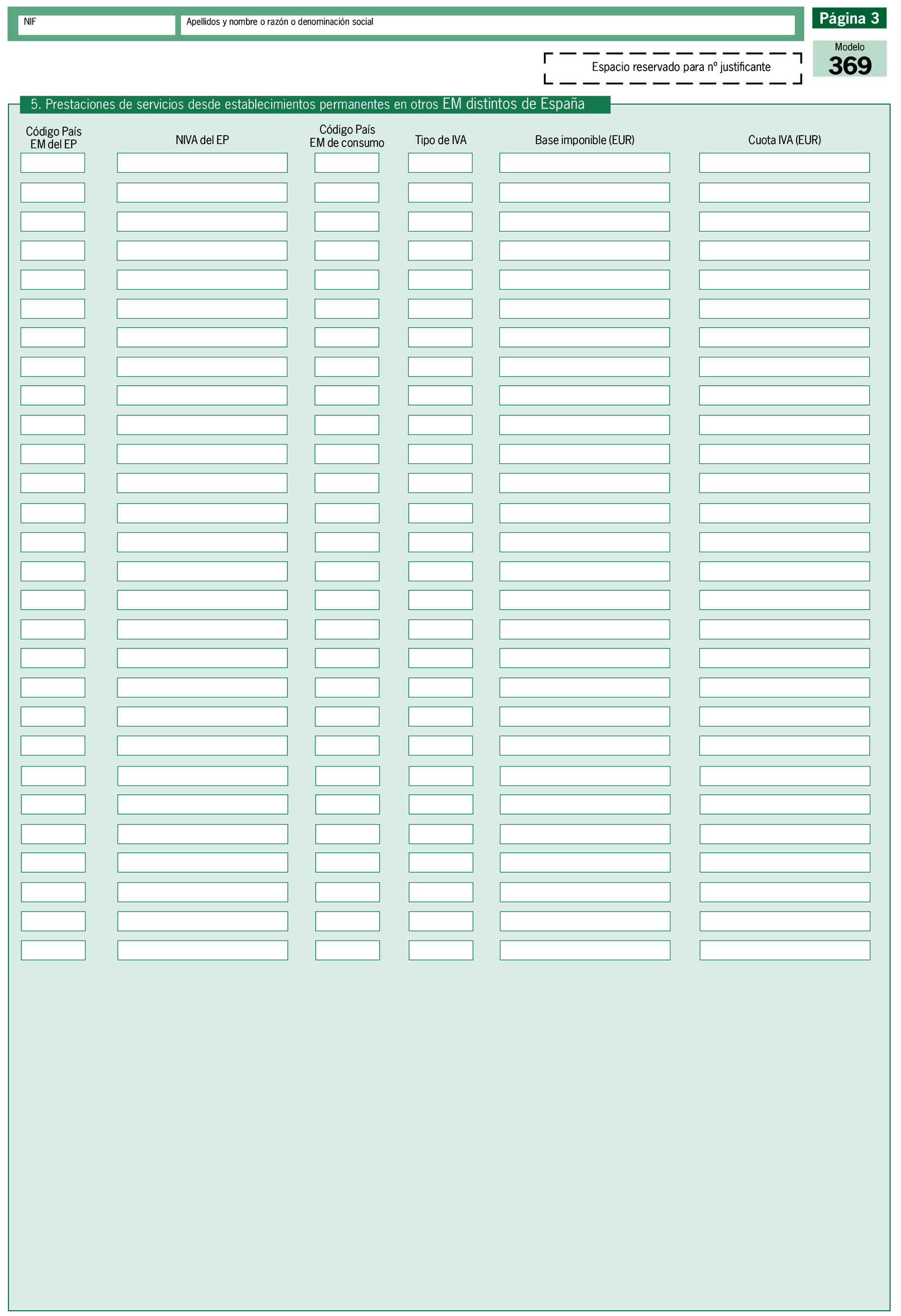

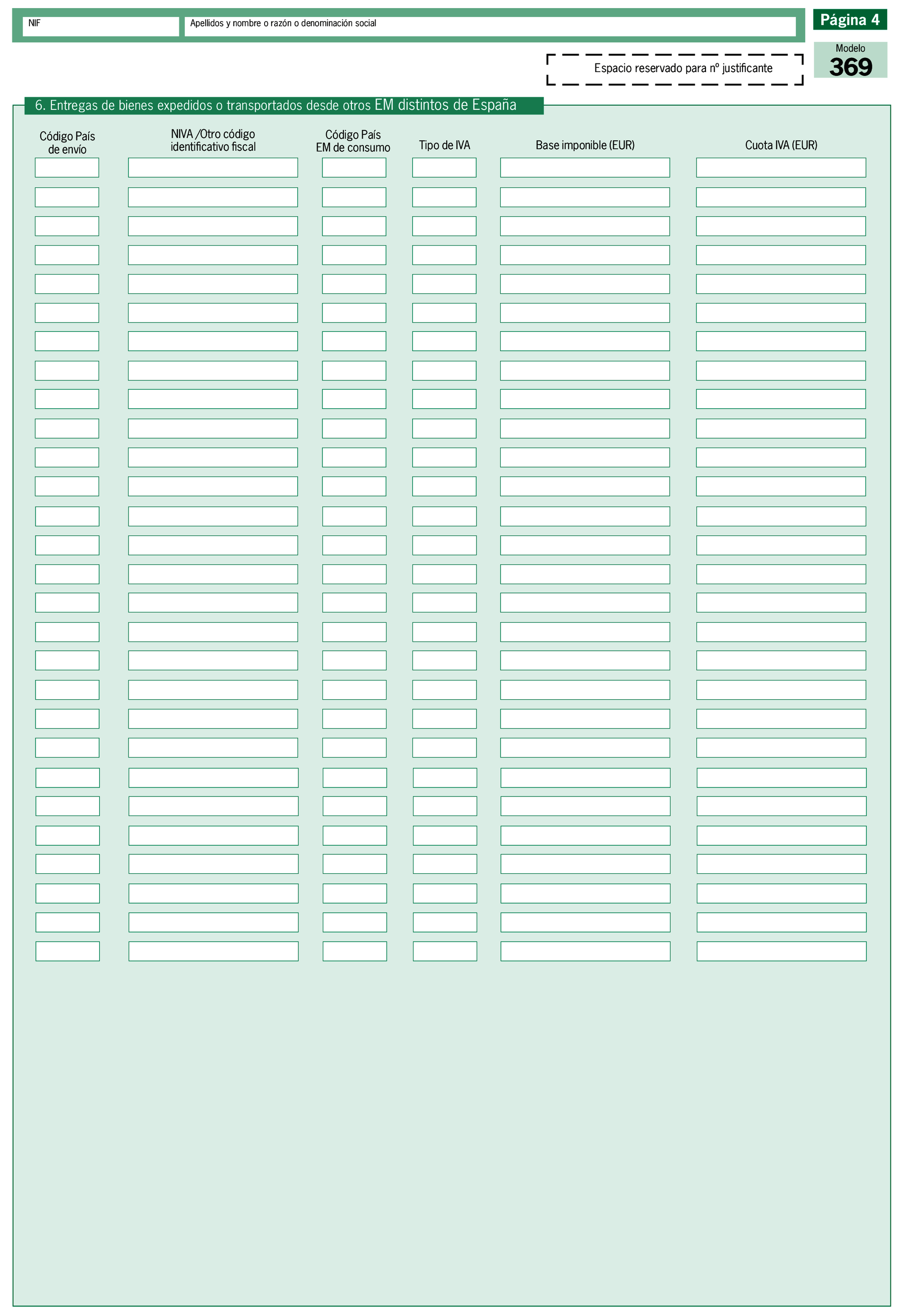

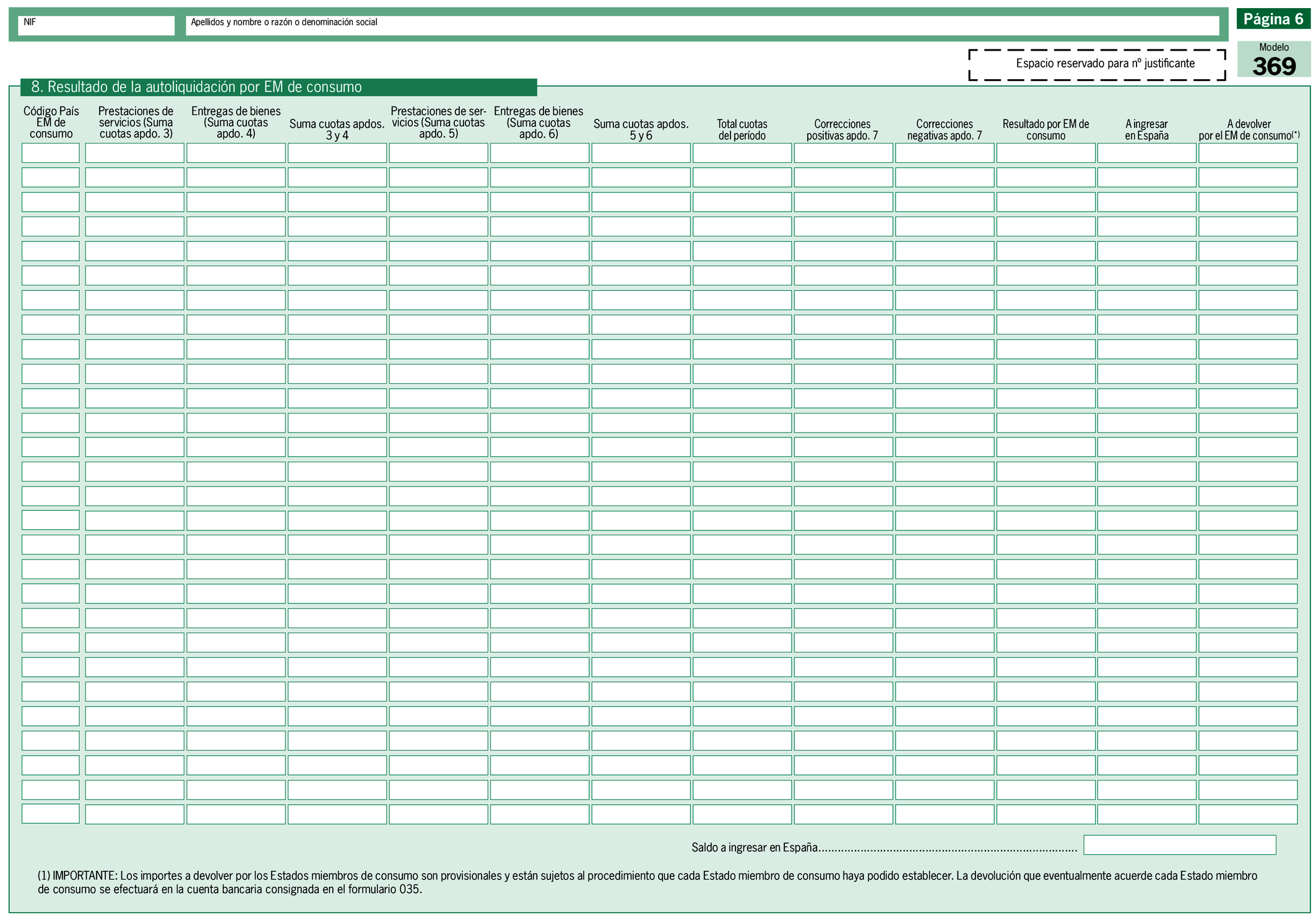

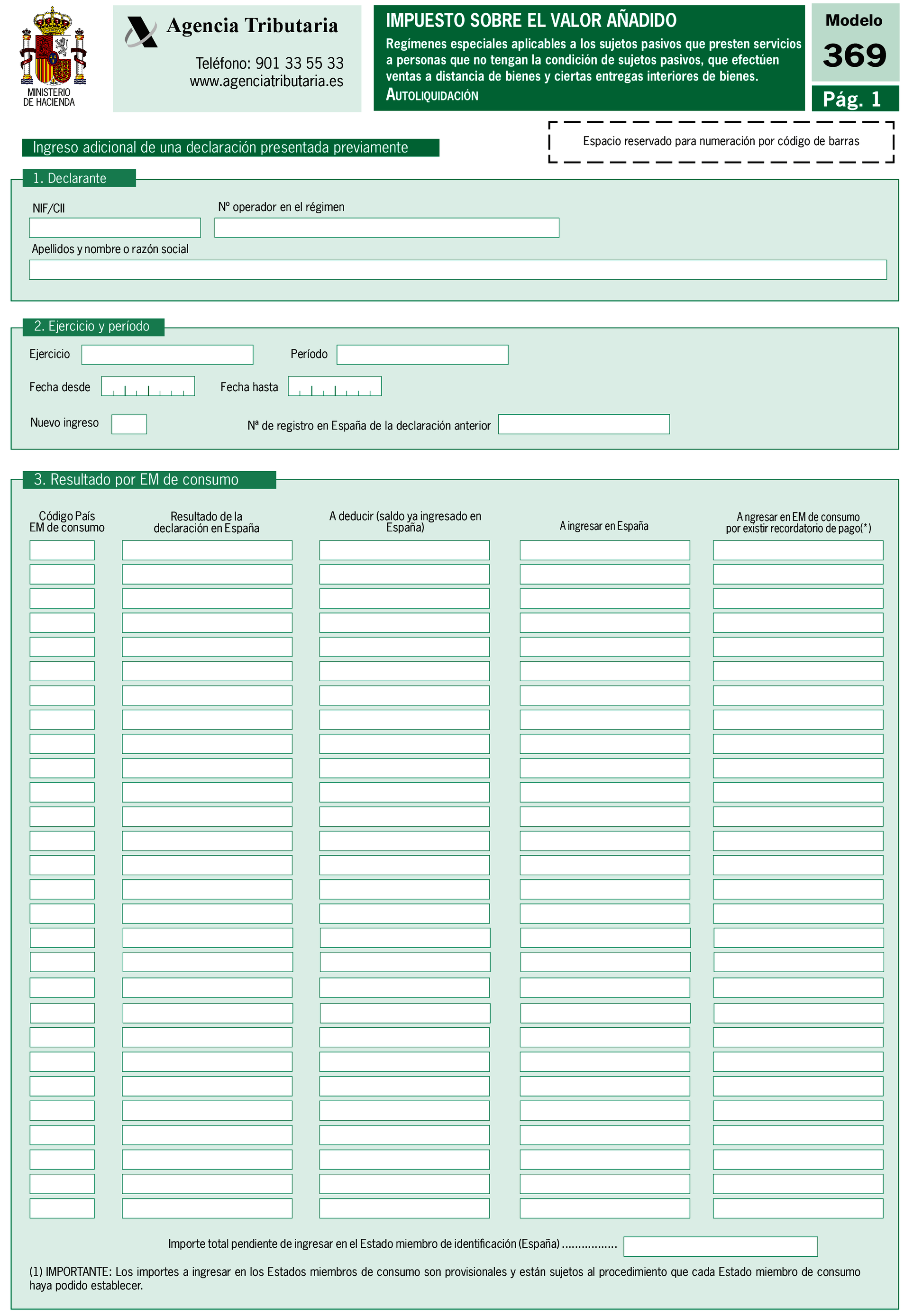

El objetivo de esta orden es aprobar el modelo 369 «Impuesto sobre el Valor Añadido. Autoliquidación de los regímenes especiales aplicables a los sujetos pasivos que presten servicios a personas que no tengan la condición de sujetos pasivos, que efectúen ventas a distancia de bienes y ciertas entregas interiores de bienes», que permita la autoliquidación de las operaciones comprendidas en los tres nuevos regímenes previstos en el capítulo XI del título IX de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el valor Añadido.

Esta orden consta de siete artículos, una disposición adicional única, tres disposiciones finales y un anexo.

De acuerdo con lo dispuesto en la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas, la elaboración de esta orden se ha efectuado de acuerdo con los principios de necesidad, eficacia, proporcionalidad, seguridad jurídica, transparencia y eficiencia.

Se cumplen los principios de necesidad y eficacia jurídica por ser la norma de cierre que permite, mediante la aprobación de un modelo de declaración, la aplicación práctica de las modificaciones introducidas en el Impuesto sobre el Valor Añadido por el artículo décimo del Real Decreto-ley 7/2021, de 27 de abril, de transposición de directivas de la Unión Europea en las materias de competencia, prevención del blanqueo de capitales, entidades de crédito, telecomunicaciones, medidas tributarias, prevención y reparación de daños medioambientales, desplazamiento de trabajadores en la prestación de servicios transnacionales y defensa de los consumidores, y por el Real Decreto 424 /2021, de 15 de junio, por el que se modifican el Reglamento del Impuesto sobre el Valor Añadido, aprobado por Real Decreto 1624/1992, de 29 de diciembre, el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, y el Reglamento por el que se regulan las obligaciones de facturación, aprobado por Real decreto 1619/2012, de 30 de noviembre.

Se cumple también el principio de proporcionalidad al contener la regulación necesaria para conseguir los objetivos que justifican su aprobación.

Respecto al principio de seguridad jurídica, se ha garantizado la coherencia del texto con el resto del ordenamiento jurídico nacional y comunitario, generando un marco normativo estable, predecible, integrado, claro y de certidumbre que facilita su conocimiento y comprensión y, en consecuencia, la actuación y toma de decisiones de los diferentes sujetos afectados sin introducción de cargas administrativas innecesarias.

El principio de transparencia, sin perjuicio de su publicación oficial en el «Boletín Oficial del Estado», se ha garantizado mediante la publicación del proyecto de orden y su memoria en la página web del Ministerio de Hacienda, a efectos de que pudiera ser conocido dicho texto en el trámite de audiencia e información pública por todos los ciudadanos.

Por último, en relación con el principio de eficiencia se ha procurado que la norma genere las menores cargas administrativas para los ciudadanos, así como los menores costes indirectos, fomentando el uso racional de los recursos públicos y el pleno respeto a los principios de estabilidad presupuestaria y sostenibilidad financiera.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como establecer la forma, lugar y plazos de su presentación.

La letra c) del apartado uno del artículo 163 noniesdecies de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, establece la obligación de presentar por vía electrónica una declaración-liquidación del Impuesto sobre el Valor Añadido para aquellos empresarios o profesionales acogidos al régimen especial aplicable a los servicios prestados por empresarios o profesionales no establecidos en la Comunidad a destinatarios que no tengan la condición de empresarios o profesionales actuando como tales, habilitando la disposición final segunda de la misma Ley a la persona titular del Ministerio de Hacienda para dictar las disposiciones necesarias para el desarrollo y aplicación del mencionado régimen especial.

Por su parte, la letra c) del apartado uno del artículo 163 duovicies de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, establece la obligación de presentar por vía electrónica una declaración-liquidación del Impuesto sobre el Valor Añadido para aquellos empresarios o profesionales acogidos al régimen especial aplicable a los servicios prestados por empresarios o profesionales establecidos en la Comunidad, pero no en el Estado miembro de consumo, a destinatarios que no tengan la condición de empresarios o profesionales actuando como tales, a las ventas a distancia intracomunitarias de bienes y a las entregas interiores de bienes realizadas en las condiciones previstas en el artículo 8 bis.b), habilitando la disposición final segunda de dicha Ley a la persona titular del Ministerio de Hacienda para dictar las disposiciones necesarias para el desarrollo y aplicación del mencionado régimen especial.

Finalmente, la letra c) del apartado uno del artículo 163 septvicies de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, establece la obligación de presentar por vía electrónica una declaración-liquidación del Impuesto sobre el Valor Añadido para aquellos empresarios o profesionales acogidos al régimen especial aplicable a las ventas a distancia de bienes importados de países o territorios terceros, habilitando la disposición final segunda de la citada Ley a la persona titular del Ministerio de Hacienda para dictar las disposiciones necesarias para el desarrollo y aplicación del mencionado régimen especial.

Las habilitaciones anteriores al Ministro de Economía y Hacienda y a la persona titular del Ministerio de Hacienda deben entenderse conferidas en la actualidad a la Ministra de Hacienda, de acuerdo con lo dispuesto en el artículo 5 del Real Decreto 2/2020, de 12 de enero, por el que se reestructuran los Departamentos ministeriales.

En su virtud, dispongo:

Se aprueba el modelo 369 «Impuesto sobre el Valor Añadido. Autoliquidación de los regímenes especiales aplicables a los sujetos pasivos que presten servicios a personas que no tengan la condición de sujetos pasivos, que efectúen ventas a distancia de bienes y ciertas entregas interiores de bienes», de formato electrónico, cuyo contenido figura en el anexo de esta orden.

El número identificativo que habrá de figurar en el modelo 369 será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 369.

Deberán presentar el modelo 369 «Impuesto sobre el Valor Añadido. Autoliquidación de los regímenes especiales aplicables a los sujetos pasivos que presten servicios a personas que no tengan la condición de sujetos pasivos, que efectúen ventas a distancia de bienes y ciertas entregas interiores de bienes», independientemente de que en el periodo de declaración se hayan efectuado entregas de bienes o prestaciones de servicios cubiertas por los respectivos regímenes:

a) Los empresarios o profesionales acogidos al régimen especial aplicable a los servicios prestados por sujetos pasivos no establecidos en la Comunidad, cuyo Estado miembro de identificación sea España, deberán presentar una autoliquidación por cada trimestre natural.

b) Los empresarios o profesionales acogidos al régimen especial aplicable a las ventas intracomunitarias a distancia de bienes, a las entregas de bienes dentro de un Estado miembro efectuadas a través de interfaces electrónicas que faciliten dichas entregas y a los servicios prestados por sujetos pasivos establecidos en la Comunidad, pero no en el Estado miembro de consumo, cuyo Estado miembro de identificación sea España, deberán presentar una autoliquidación por cada trimestre natural.

c) Los empresarios o profesionales acogidos al régimen especial aplicable a las ventas a distancia de bienes importados de territorios terceros o de terceros países, que no hayan designado a un intermediario, y cuyo Estado miembro de identificación sea España, deberán presentar una autoliquidación por cada mes natural.

d) Los intermediarios establecidos en el territorio de aplicación del impuesto que actúen por cuenta de empresarios o profesionales acogidos al régimen especial aplicable a las ventas a distancia de bienes importados de territorios terceros o de terceros países, y cuyo Estado miembro de identificación sea España, deberán presentar una autoliquidación por cada mes natural y por cada empresario o profesional por cuya cuenta actúen.

El modelo 369 se presentará dentro del mes natural siguiente al del final del período al que se refiera la autoliquidación.

La presentación del modelo 369 «Impuesto sobre el Valor Añadido. Autoliquidación de los regímenes especiales aplicables a los sujetos pasivos que presten servicios a personas que no tengan la condición de sujetos pasivos, que efectúen ventas a distancia de bienes y ciertas entregas interiores de bienes», se efectuará de forma obligatoria por vía electrónica a través de internet, en la sede electrónica de la Agencia Estatal de Administración Tributaria, mediante:

1.º Un sistema de identificación, autenticación y firma electrónica utilizando un certificado electrónico cualificado emitido de acuerdo con las condiciones que establece la Ley 6/2020, de 11 de noviembre, reguladora de determinados aspectos de los servicios electrónicos de confianza que, según la normativa vigente en cada momento, resulte admisible por la Agencia Estatal de Administración Tributaria.

2.º En el caso de que el empresario o profesional sea una persona física actuando en nombre propio, también se podrá realizar la presentación mediante el sistema Cl@ve, regulado en la Orden PRE/1838/2014, de 8 de octubre, por la que se publica el Acuerdo de Consejo de Ministros, de 19 de septiembre de 2014, por el que se aprueba Cl@ve, la plataforma común del Sector Público Administrativo Estatal para la identificación, autenticación y firma electrónica mediante el uso de claves concertadas, que permite al ciudadano relacionarse electrónicamente con los servicios públicos mediante la utilización de claves concertadas, previo registro como usuario de la misma.

La presentación electrónica por internet del modelo 369 «Impuesto sobre el Valor Añadido. Autoliquidación de los regímenes especiales aplicables a los sujetos pasivos que presten servicios a personas que no tengan la condición de sujetos pasivos, que efectúen ventas a distancia de bienes y ciertas entregas interiores de bienes» podrá ser efectuada:

a) Por los empresarios o profesionales o, en su caso, sus representantes legales.

En el caso de empresarios o profesionales acogidos al régimen de importación a través de intermediario, el modelo 369 deberá ser presentado por el intermediario o, en su caso, sus representantes legales.

b) Por aquellos representantes voluntarios de los empresarios o profesionales con poderes o facultades para presentar electrónicamente en nombre de los mismos declaraciones y autoliquidaciones ante la Agencia Estatal de Administración Tributaria o representarles ante esta, en los términos establecidos en cada momento por la Dirección General de la Agencia Estatal de Administración Tributaria.

En el caso de empresarios o profesionales acogidos al régimen de importación a través de intermediario, el modelo 369 podrá ser presentado por los representantes voluntarios del intermediario, con los poderes o facultades correspondientes.

c) Por las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos y cumplan los requisitos y condiciones que, a tal efecto, establezca la normativa vigente en cada momento.

La presentación electrónica por internet del modelo 369 «Impuesto sobre el Valor Añadido. Autoliquidación de los regímenes especiales aplicables a los sujetos pasivos que presten servicios a personas que no tengan la condición de sujetos pasivos, que efectúen ventas a distancia de bienes y ciertas entregas interiores de bienes», estará sujeta al cumplimiento de las siguientes condiciones generales:

a) El empresario o profesional o, en su caso, el intermediario, deberá disponer de número de identificación fiscal.

En el caso de empresarios o profesionales registrados en el régimen de importación a través de intermediario, en defecto de número de identificación fiscal, deberán tener asignado un código de identificación individual.

b) Para efectuar la presentación electrónica utilizando un sistema de identificación y autenticación basado en certificado electrónico, el empresario o profesional o, en su caso, el intermediario deberá disponer de un certificado electrónico reconocido emitido de acuerdo con las condiciones que establece la Ley 6/2020, de 11 de noviembre, reguladora de determinados aspectos de los servicios electrónicos de confianza, que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

Cuando la presentación electrónica se realice por apoderados o por colaboradores sociales debidamente autorizados, serán éstos quienes deberán disponer de su certificado electrónico, en los términos señalados en el párrafo anterior.

c) Para efectuar la presentación electrónica mediante el sistema Cl@ve será necesaria la previa inscripción en el Registro de usuarios de la plataforma Cl@ve.

d) Para efectuar la presentación electrónica, el presentador deberá con carácter previo, bien cumplimentar y transmitir los datos del formulario del modelo 369 disponible en la sede electrónica de la Agencia Estatal de Administración Tributaria, o bien utilizar un programa informático para la obtención del fichero del modelo 369, cuyo contenido se ajustará a lo dispuesto en el anexo de esta orden y a las especificaciones técnicas que se determinen en dicha Sede.

1. El modelo 369 con ingreso total o parcial, se presentará de acuerdo con el siguiente procedimiento:

a) En primer lugar, el presentador deberá ponerse en contacto con la entidad colaboradora, ya sea por vía electrónica (directa o a través de la Sede electrónica de la Agencia Tributaria) o acudiendo a sus sucursales, para realizar el pago de la cuota resultante y deberá facilitar a dicha entidad los datos siguientes:

1.º Número de identificación fiscal (NIF) del empresario o profesional o, en su caso, código de identificación individual del mismo (9 caracteres).

2.º Período al que corresponde la autoliquidación (dos caracteres):

1T, 2T, 3T y 4T: Presentaciones trimestrales en el Régimen de la Unión y en el Régimen exterior de la Unión.

1M, 2M, 3M, 4M, 5M, 6M, 7M, 8M, 9M, 10M, 11M y 12M: Presentaciones mensuales en el Régimen de Importación.

3.º Ejercicio al que corresponde la presentación (4 caracteres).

4.º Código del modelo de la declaración/autoliquidación: 369 (tres caracteres).

5.º Tipo de autoliquidación («I»: Ingreso).

6.º Importe a ingresar, expresado en euros con dos decimales (deberá ser mayor que cero).

Una vez realizado el ingreso, la entidad colaboradora proporcionará al presentador el recibo-justificante de pago a que se refiere el apartado 3 del artículo 3 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que actúan como colaboradoras en la gestión recaudatoria de la Agencia Tributaria.

En dicho recibo-justificante de pago, en todo caso, deberá figurar el Número de Referencia Completo (NRC) asignado por la entidad colaboradora al ingreso realizado.

b) Una vez efectuada la operación anterior, el presentador conectará con la Sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente al modelo 369.

Realizada dicha selección, indicará en el correspondiente formulario o en el fichero generado el Número de Referencia Completo (NRC) proporcionado por la entidad colaboradora.

En el caso de que se realice un ingreso parcial, se deberá hacer constar, además del Número de Referencia Completo, la cantidad ingresada.

c) A continuación, procederá a transmitir la autoliquidación utilizando el sistema de identificación que corresponda de acuerdo con el artículo 4 de esta orden.

d) Si la autoliquidación es aceptada, la Agencia Estatal de Administración Tributaria le devolverá el modelo 369 validado con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación, el número de referencia y la versión (que permitirán identificar la declaración ante el Estado miembro de consumo), y el número de registro en la Agencia Estatal de Administración Tributaria.

e) El empresario o profesional o el intermediario deberá conservar la declaración aceptada con el correspondiente código seguro de verificación.

f) En el supuesto de que la presentación fuera rechazada se mostrará en pantalla un mensaje con la descripción de los errores detectados, debiendo proceder a la subsanación de los mismos.

g) En aquellos supuestos en que por razones de carácter técnico no fuera posible efectuar la presentación por internet en el plazo establecido, dicha presentación podrá efectuarse durante los cuatro días naturales siguientes al de finalización de dicho plazo.

2. No obstante, en los supuestos en los que el empresario o profesional no establecido en la Comunidad esté acogido al Régimen de la Unión y/o al Régimen exterior de la Unión, y no pueda efectuar el pago por el procedimiento del apartado anterior por no disponer de cuenta bancaria en alguna de las entidades colaboradoras de la Agencia Tributaria, el modelo 369 se podrá presentar de acuerdo con el siguiente procedimiento:

a) El presentador conectará con la Sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente al modelo 369.

b) A continuación cumplimentará el formulario o generará el fichero, indicando si realiza el ingreso total o parcial de la deuda resultante de la autoliquidación.

c) Una vez cumplimentado el formulario o generado el fichero, se procederá a transmitir la correspondiente autoliquidación utilizando el sistema de identificación que corresponda de acuerdo con el artículo 4 de esta orden.

d) Una vez aceptada la declaración, se ingresará el importe de la deuda por transferencia bancaria a la cuenta abierta en el Banco de España que se facilitará con el justificante de la presentación junto con los demás datos que se deben aportar a la entidad financiera: importe, beneficiario y concepto.

3. Si la autoliquidación tiene resultado a ingresar, pero la presentación se efectúa sin ingreso, el procedimiento a seguir será el siguiente:

a) El obligado tributario o, en su caso, el presentador conectará con la Sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente al modelo 369.

Realizada dicha selección, cumplimentará el formulario o seleccionará el fichero generado con información equivalente.

b) A continuación, se procederá a transmitir la autoliquidación utilizando el sistema de identificación que corresponda de acuerdo con el artículo 4 de esta orden.

4. Si en el periodo objeto de la autoliquidación no se hubiera efectuado entrega de bienes ni prestación alguna de servicios objeto del régimen especial ni se hubieran modificado importes de autoliquidaciones de periodos anteriores, el presentador conectará con la Sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente al modelo 369, haciendo constar en el formulario, o en el fichero generado, que se trata de una declaración sin actividad, transmitiéndola a continuación con cualquiera de los sistemas establecidos en el artículo 4 de esta orden, siempre que resulte de aplicación en cada caso.

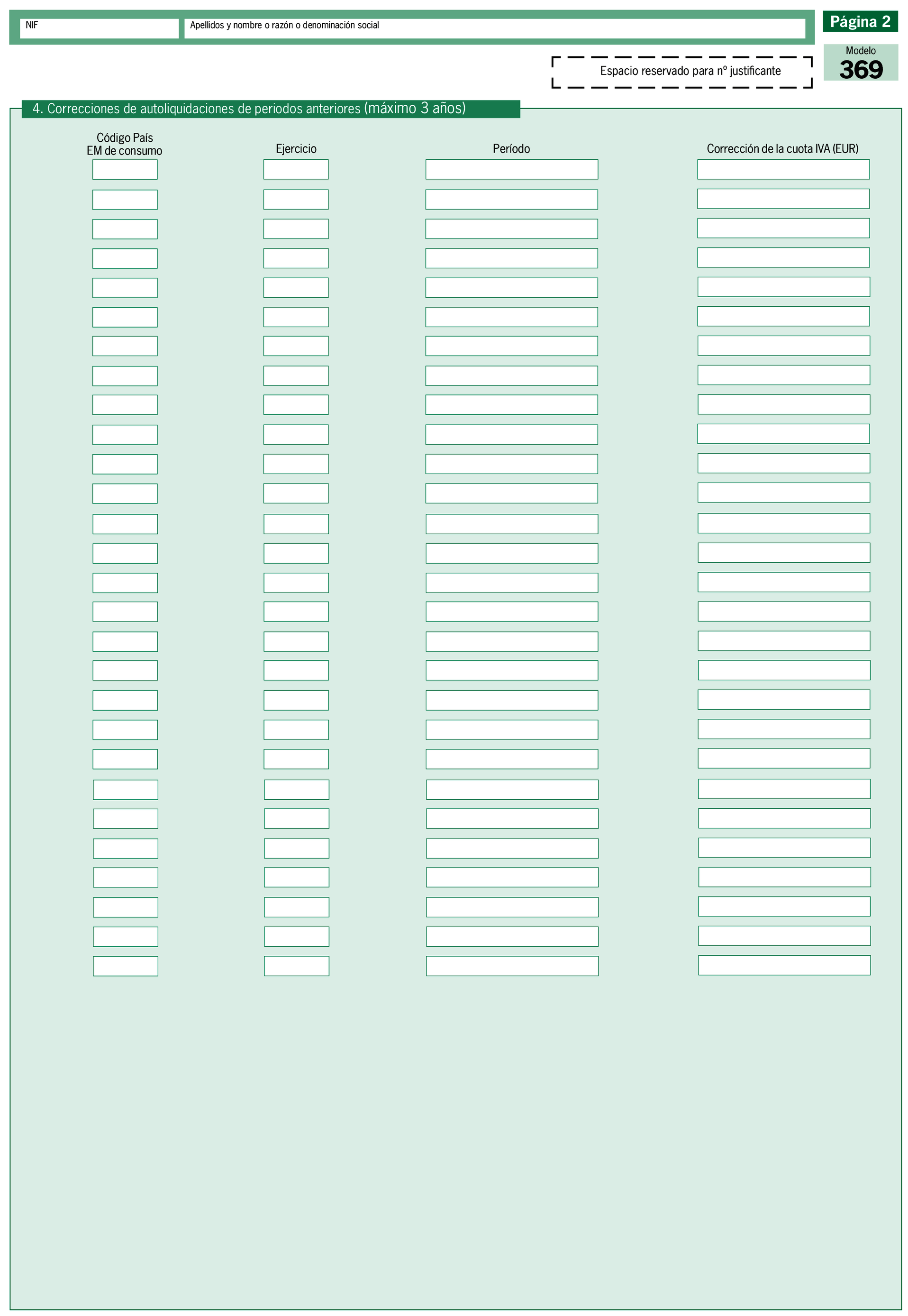

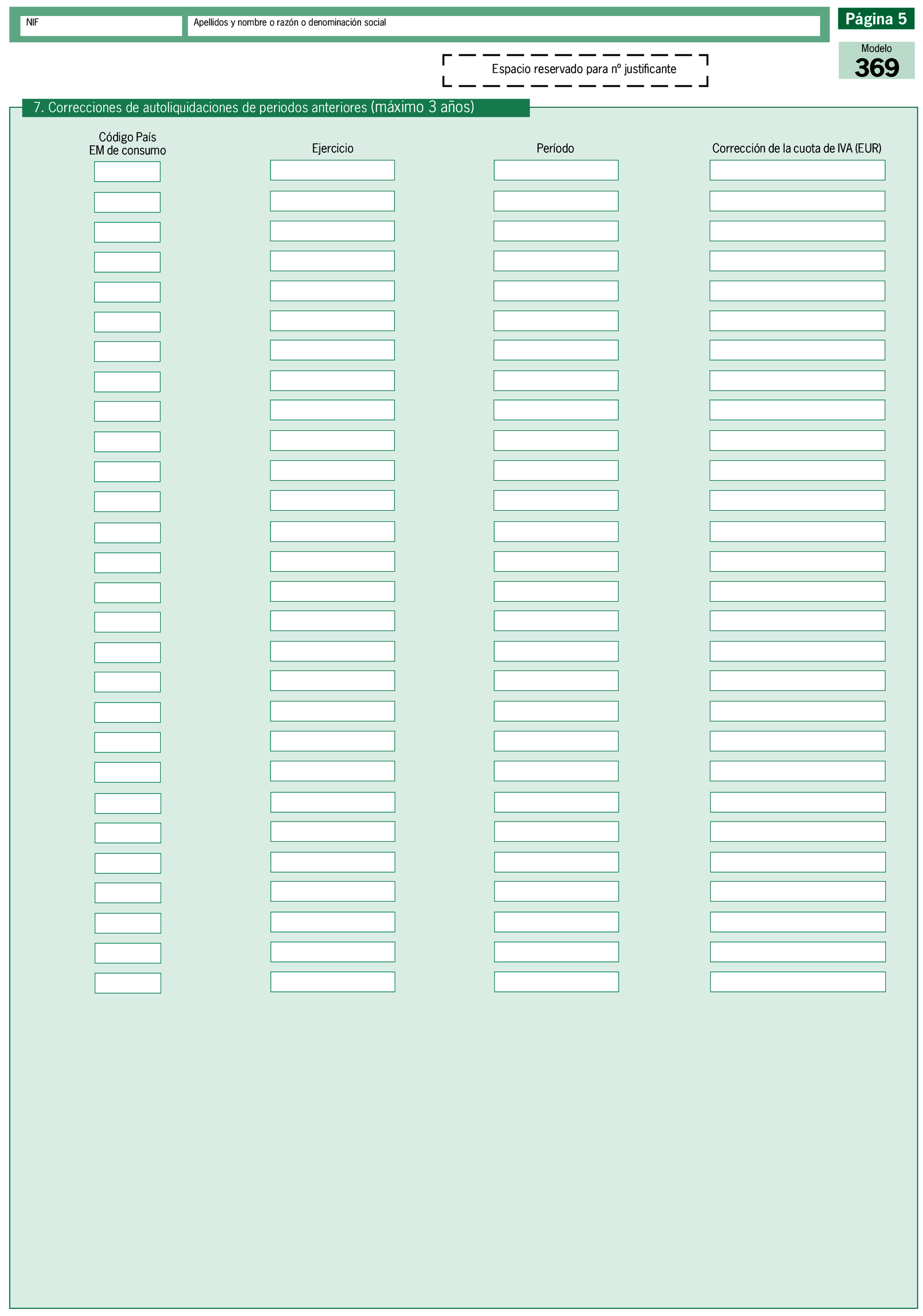

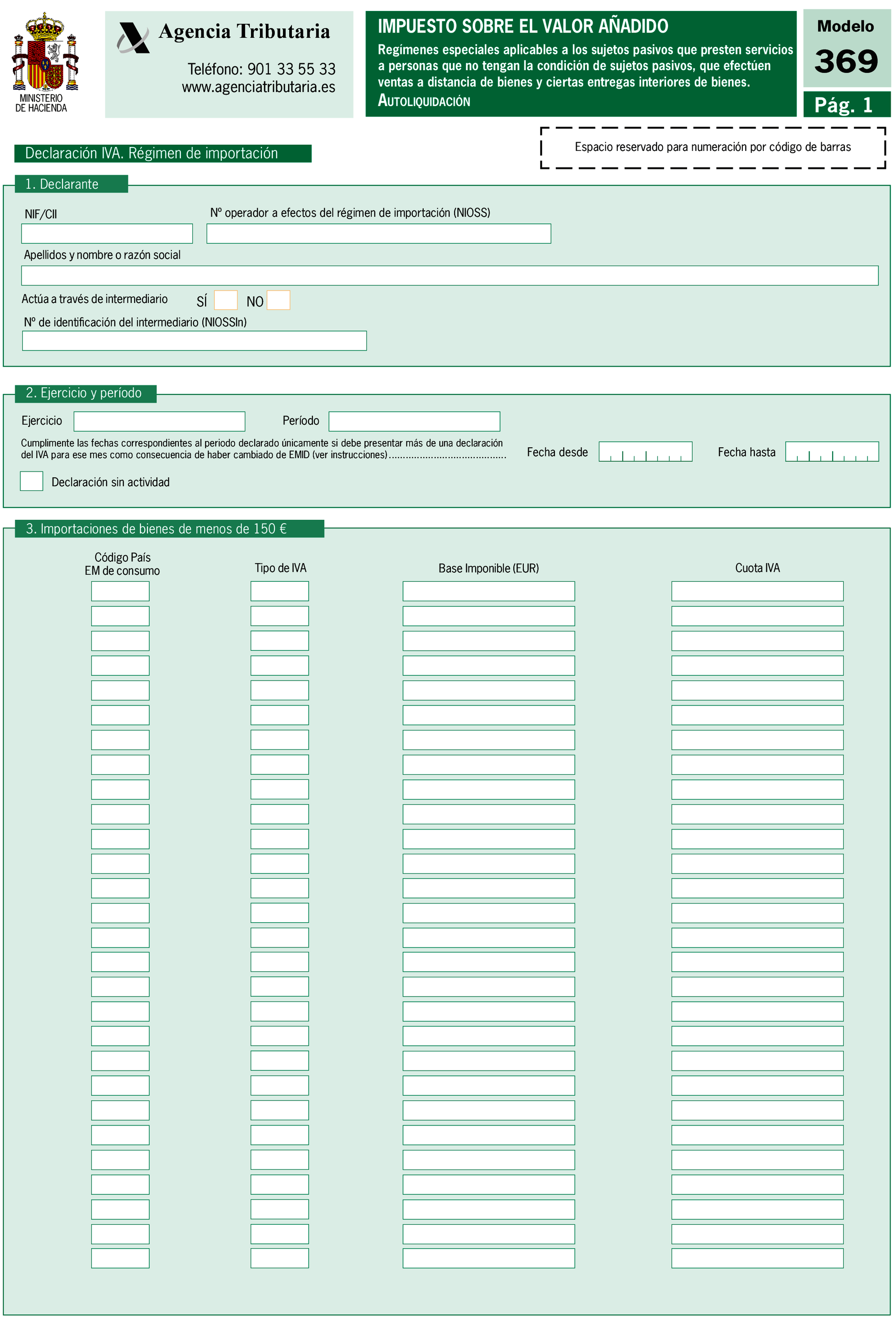

5. Una vez presentada la autoliquidación correspondiente a un periodo, la misma no podrá modificarse.

El ajuste de las cantidades previamente consignadas en una autoliquidación ya presentada deberá practicarse en una autoliquidación correspondiente a otro periodo de liquidación posterior, siempre que se presente dentro del plazo de tres años a partir del final del plazo de declaración correspondiente al periodo modificado.

Transcurrido el plazo de tres años, la modificación podrá presentarse directamente ante el Estado miembro de consumo afectado por la misma.

6. Para efectuar un ingreso adicional de una autoliquidación presentada previamente con resultado a ingresar y respecto de la cual no se haya realizado la totalidad del ingreso, el procedimiento a seguir será el siguiente:

a) El empresario o profesional o intermediario o, en su caso, el presentador conectará con la Sede electrónica de la Agencia Tributaria y accederá al trámite de ingreso adicional de una declaración presentada previamente.

Realizada dicha selección, cumplimentará los datos solicitados para realizar el pago indicando el número de registro en España de la declaración que se pretende pagar.

b) A continuación, se procederá a realizar el pago según el procedimiento indicado en el apartado 1 de este artículo, o en el apartado 2 si se dan las condiciones señaladas en el mismo.

Los datos personales aportados por el obligado tributario en el cumplimiento de sus derechos y obligaciones tributarias serán tratados con la finalidad de la aplicación del sistema tributario y aduanero, siendo responsable del tratamiento de dichos datos la Agencia Estatal de Administración Tributaria. Este tratamiento se ajustará al Reglamento (UE) 2016/679 del Parlamento Europeo y del Consejo, de 27 de abril de 2016, relativo a la protección de las personas físicas en lo que respecta al tratamiento de datos personales y a la libre circulación de esos datos y por el que se deroga la Directiva 95/46/CE (Reglamento general de protección de datos) y a la Ley Orgánica 3/2018, de 5 de diciembre, de Protección de Datos Personales y garantía de los derechos digitales. En la sede electrónica de la Agencia Estatal de Administración Tributaria se facilitará la información que exige el artículo 13 del Reglamento relativa a los posibles tratamientos y el ejercicio de los derechos sobre los mismos.

Se incluye un nuevo modelo de declaración en el anexo I, Código 021 autoliquidaciones, de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria:

«Código de modelo»: «369».

Denominación: «Impuesto sobre el Valor Añadido. Autoliquidación de los regímenes especiales aplicables a los sujetos pasivos que presten servicios a personas que no tengan la condición de sujetos pasivos, que efectúen ventas a distancia de bienes y ciertas entregas interiores de bienes».

Período de ingreso: M-T.

En lo no previsto en esta orden, resultará de aplicación supletoria la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

La presente orden entrará en vigor el día 1 de julio de 2021.

Madrid, 16 de junio de 2021.–La Ministra de Hacienda, María Jesús Montero Cuadrado.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid