La Directiva 2004/109/CE del Parlamento Europeo y del Consejo, de 15 de diciembre de 2004, sobre armonización de los requisitos de transparencia relativos a la información sobre los emisores cuyos valores se admiten a negociación en un mercado regulado (en adelante, Directiva de Transparencia) estableció, entre otros aspectos, el alcance de los emisores obligados a cumplir sus disposiciones, los contenidos de la información financiera semestral y de las declaraciones intermedias de gestión, la normativa contable para elaborar la información intermedia y el régimen de responsabilidad.

Con fecha 8 de marzo de 2007, se publicó la Directiva 2007/14/CE de la Comisión, por la que se establecieron disposiciones de aplicación de determinadas prescripciones de la Directiva de Transparencia, entre las cuales se encontraban el contenido mínimo de los estados financieros resumidos semestrales no consolidados y las operaciones importantes con partes vinculadas a incluir dentro del informe de gestión intermedio.

La Directiva de Transparencia se incorporó a nuestro ordenamiento jurídico mediante la Ley 6/2007, de 12 de abril, de reforma de la Ley 24/1988, de 28 de julio.

La obligación de remitir información periódica quedó recogida en los artículos 118, 119, 120 y 121 con motivo del Real Decreto Legislativo 4/2015, de 23 de octubre, por el que se aprobó el texto refundido de la Ley del Mercado de Valores.

En desarrollo de la Ley 6/2007, de 12 de abril, se publicó en el «Boletín Oficial del Estado», con fecha 20 de octubre de 2007, el Real Decreto 1362/2007, de 19 de octubre, sobre información regulada, en el que se concretan, entre otros aspectos, los contenidos, periodos y plazos de envío de los informes financieros semestrales y de las declaraciones intermedias de gestión, los principios contables exigidos para su elaboración y la habilitación a la Comisión Nacional del Mercado de Valores (en adelante, CNMV) para establecer los modelos de información periódica regulada de carácter trimestral y semestral. Este Real Decreto fue modificado para implementar las modificaciones resultantes de la Ley 11/2015, de 18 de junio, mediante el Real Decreto 878/2015, de 2 de octubre, sobre compensación, liquidación y registro de valores negociables representados mediante anotaciones en cuenta, sobre el régimen jurídico de los depositarios centrales de valores y de las entidades de contrapartida central y sobre requisitos de transparencia de los emisores de valores admitidos a negociación en un mercado regulado.

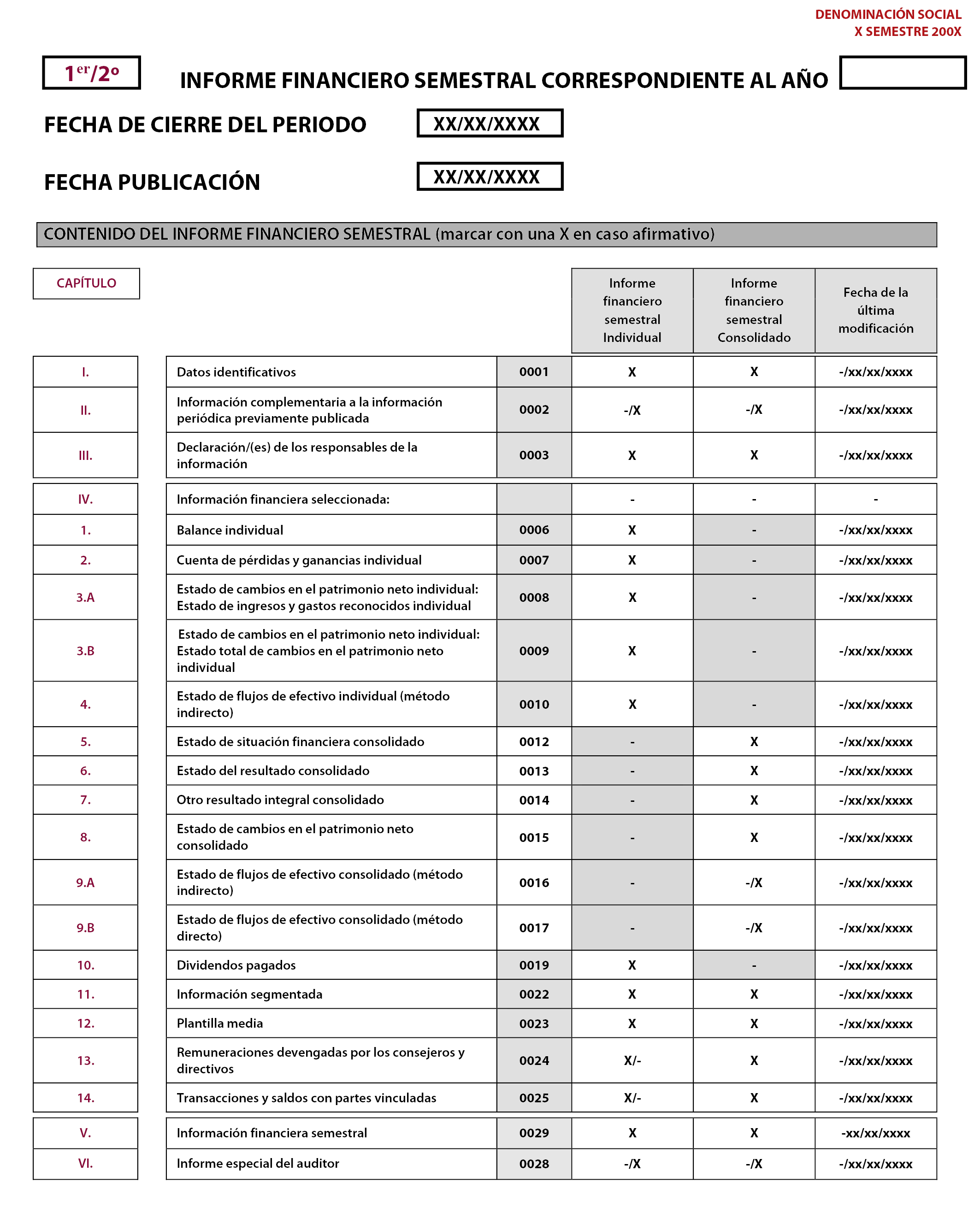

La Circular 1/2008, de 30 de enero, de la CNMV, desarrolló los modelos de la información periódica relativos a los informes financieros semestrales, individuales y consolidados, así como las declaraciones intermedias de gestión y, en su caso, el contenido de los informes financieros trimestrales. Dada la diferente naturaleza de los emisores y la normativa contable aplicable, se establecieron tres tipos de formatos correspondientes al modelo general, el modelo de las entidades de crédito y el modelo de las entidades aseguradoras.

La Directiva de Transparencia fue modificada de nuevo por la Directiva 2013/50/UE, del Parlamento Europeo y del Consejo, de 22 de octubre, que, en relación con la información financiera semestral amplió el plazo de envío de la información del primer semestre, pasando de dos a tres meses desde la fecha de cierre y eliminó la obligación de desglosar nuevas emisiones de deuda. Los cambios introducidos por esta Directiva se incorporaron a nuestro ordenamiento mediante la Ley 11/2015, de 18 de junio, de recuperación y resolución de entidades de crédito y empresas de servicios de inversión, en su disposición final primera.

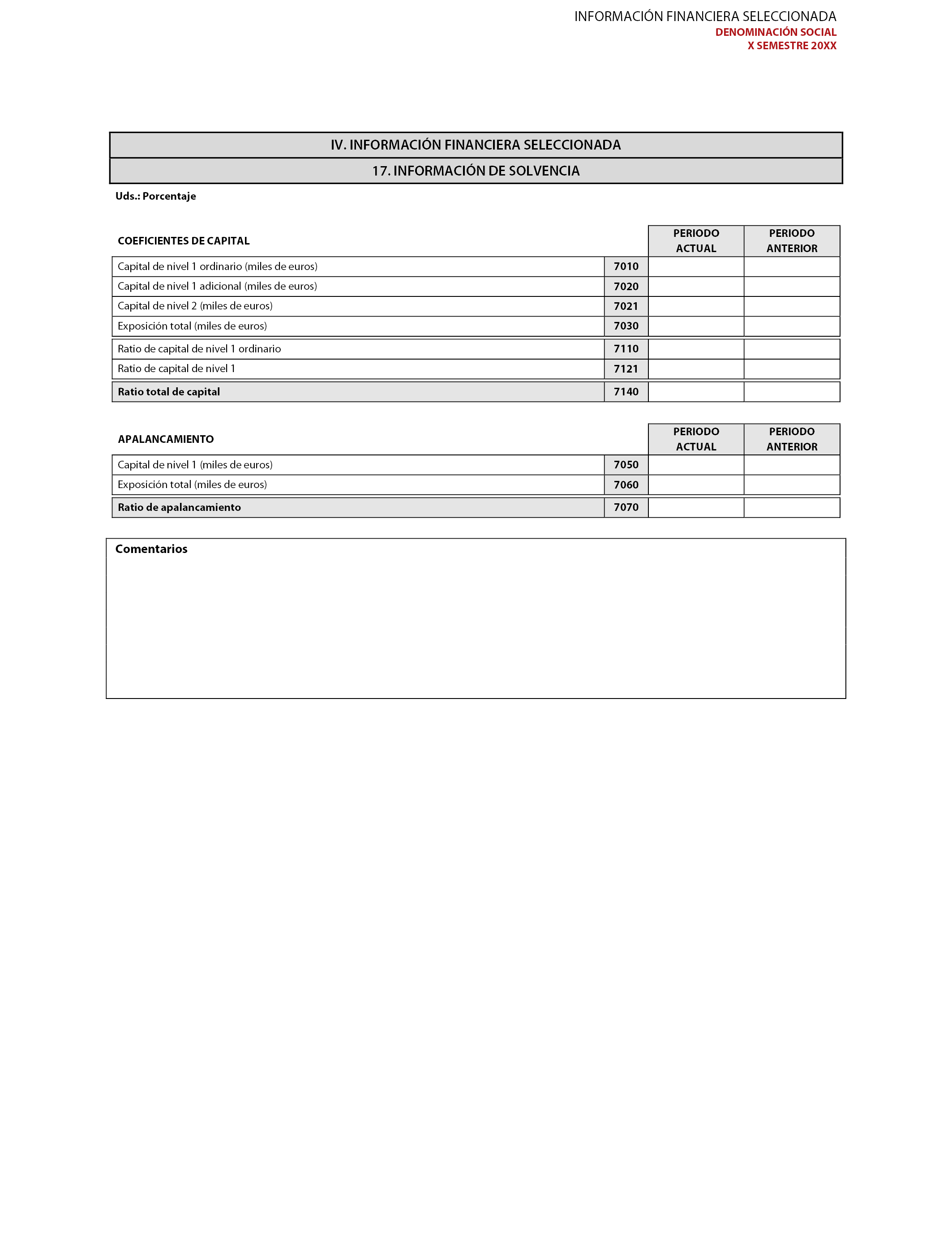

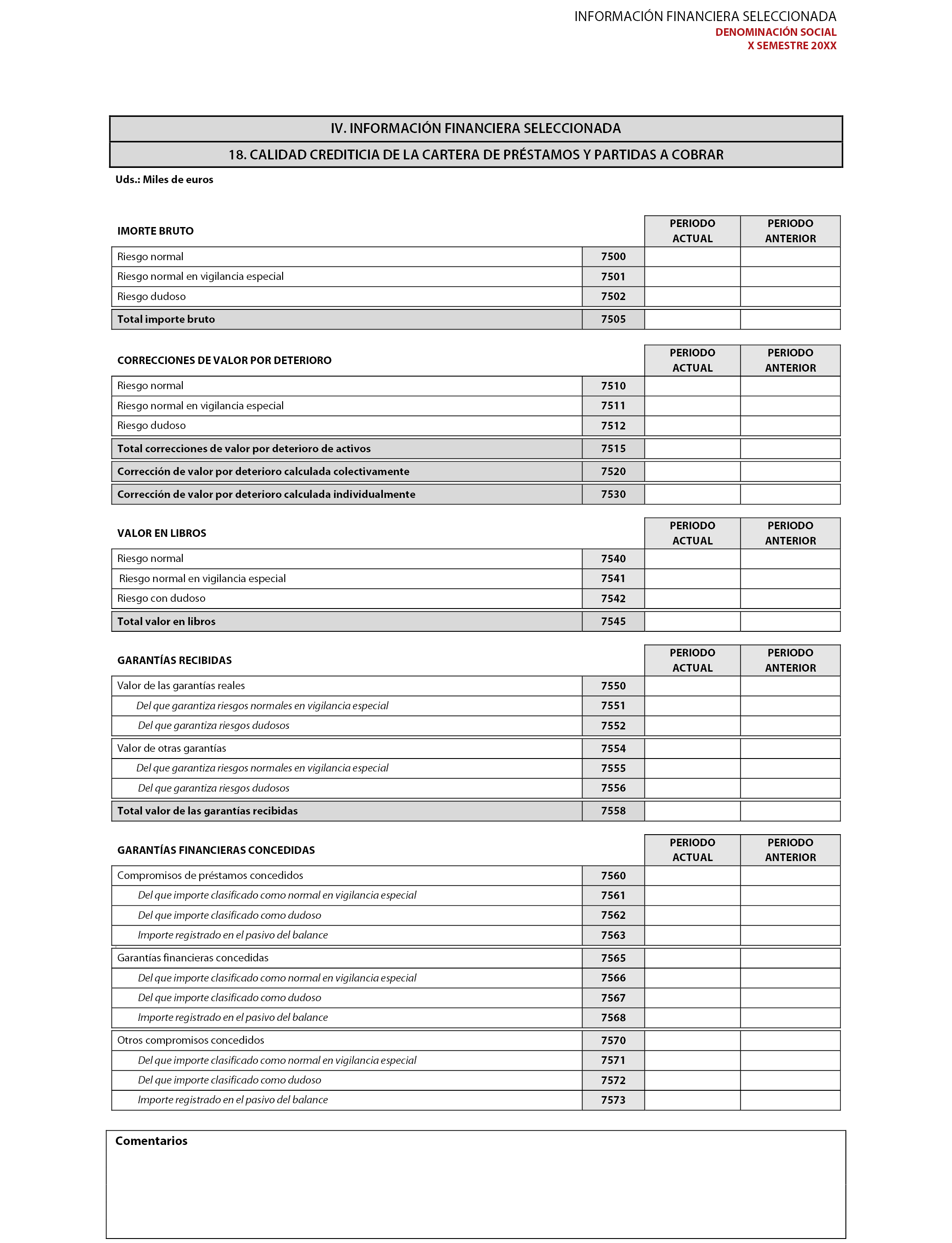

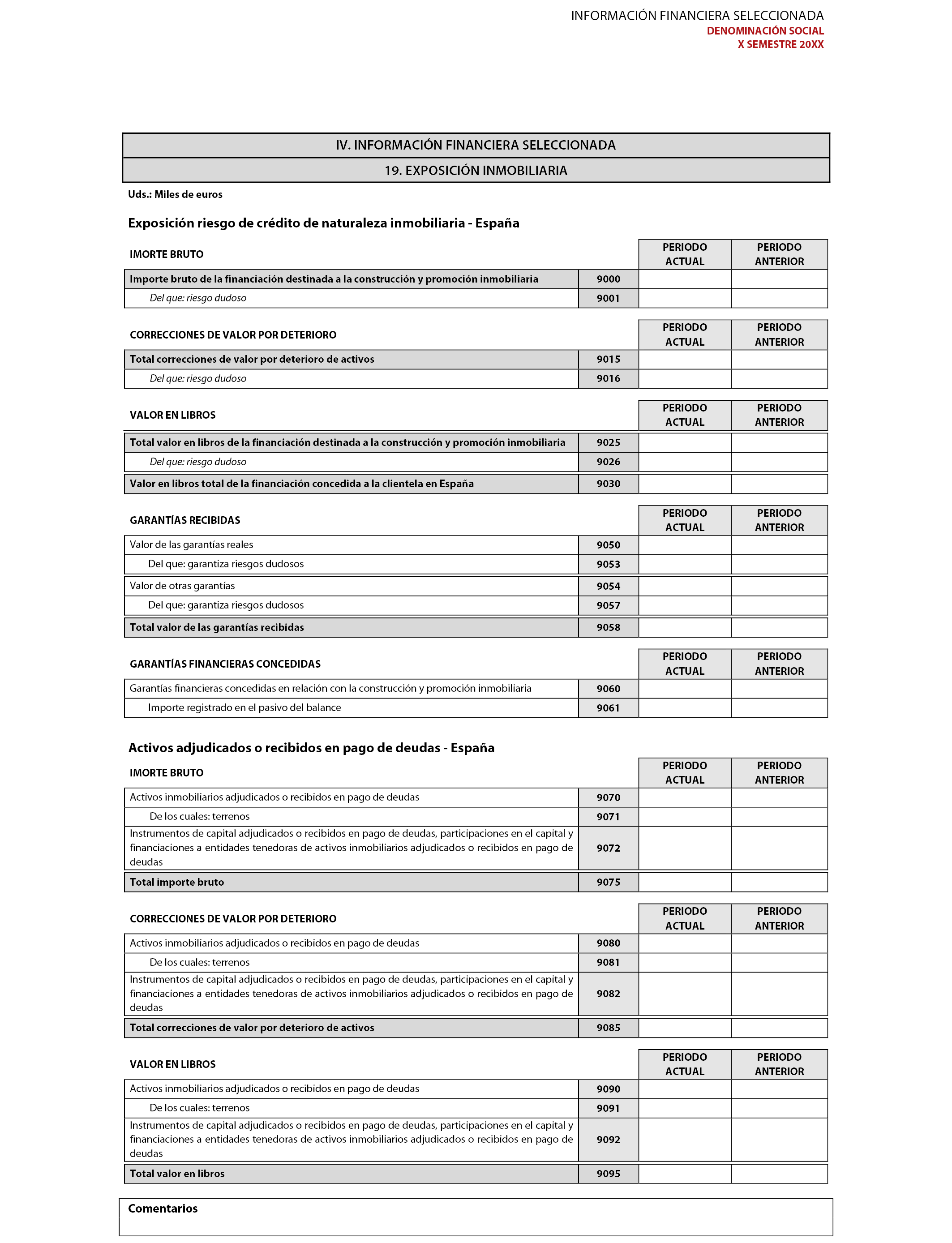

La Circular 1/2008 fue objeto de modificación, a través de la Circular 5/2015, de 28 de octubre, principalmente para adaptar los modelos establecidos en el anexo II de la Circular 1/2008 para las entidades de crédito, a los nuevos modelos previstos por la Circular 5/2014, de 28 de noviembre, del Banco de España. Adicionalmente, con dicha modificación se: (i) incluyeron determinados desgloses adicionales de información en el anexo II, relativos a aspectos tales como la solvencia o la calidad crediticia de la cartera de préstamos y partidas a cobrar; y (ii) recogieron la nuevas exigencias introducidas por la disposición final primera de la Ley 11/2015, de 18 de junio, en concreto, la ampliación de plazo a tres meses de presentación del informe financiero del primer semestre y la supresión de la obligatoriedad de publicar y difundir información sobre las nuevas emisiones de deuda.

El objetivo de la presente Circular es adaptar el contenido de los modelos de los informes financieros semestrales, individuales y consolidados, así como las declaraciones intermedias de gestión y, en su caso, los informes financieros trimestrales, a los cambios: (i) de la normativa contable internacional, principalmente la entrada en vigor, a partir del 1 de enero de 2018, de la NIIF 9 Instrumentos Financieros y la NIIF 15 Ingresos de Actividades Ordinarias procedentes de contratos con clientes, que modifican los criterios de contabilización de los instrumentos financieros y de los ingresos ordinarios, respectivamente; y (ii) de la normativa nacional, principalmente la Circular 4/2017, de 27 de noviembre, del Banco de España y el RD 583/2017, de 12 de junio, por el que se modifica el Plan de contabilidad de las entidades aseguradoras y reaseguradoras y normas sobre la formulación de cuentas anuales consolidadas de los grupos de entidades aseguradoras y reaseguradoras, aprobado por el Real Decreto 1317/2008, de 24 de julio. Asimismo, se pretende, a partir de la experiencia y las sugerencias que se han recibido en los últimos años, introducir en esta Circular aquellas mejoras que, sin modificar significativamente su contenido, favorezcan su comprensión.

Dado el alcance y trascendencia de las modificaciones previstas, esta nueva Circular reemplaza a la Circular 1/2008, y su modificación parcial por la Circular 5/2015, para asegurar la coherencia interna y su adecuada comprensión en su conjunto.

Dentro de los cambios que se introducen en esta Circular se deben destacar los siguientes:

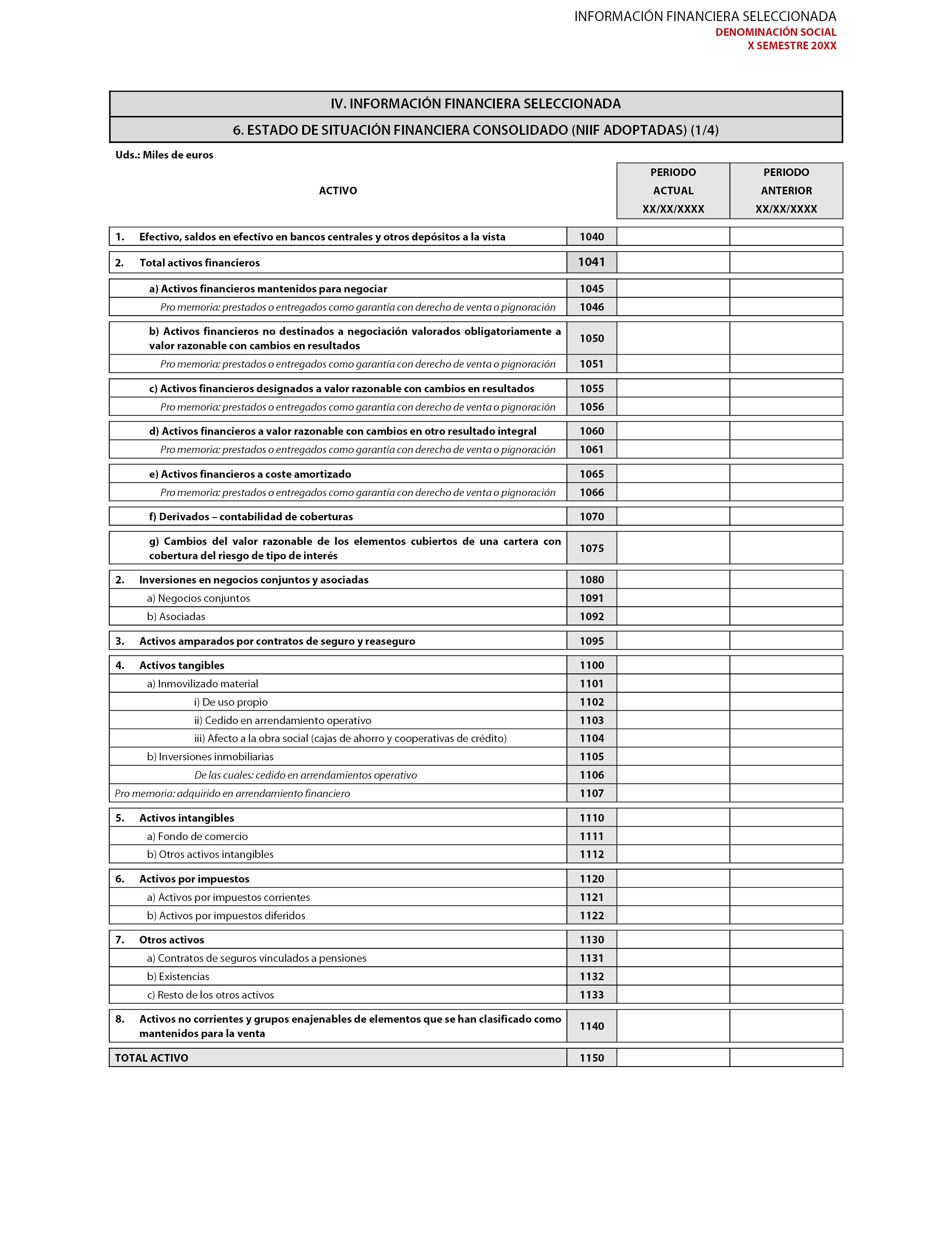

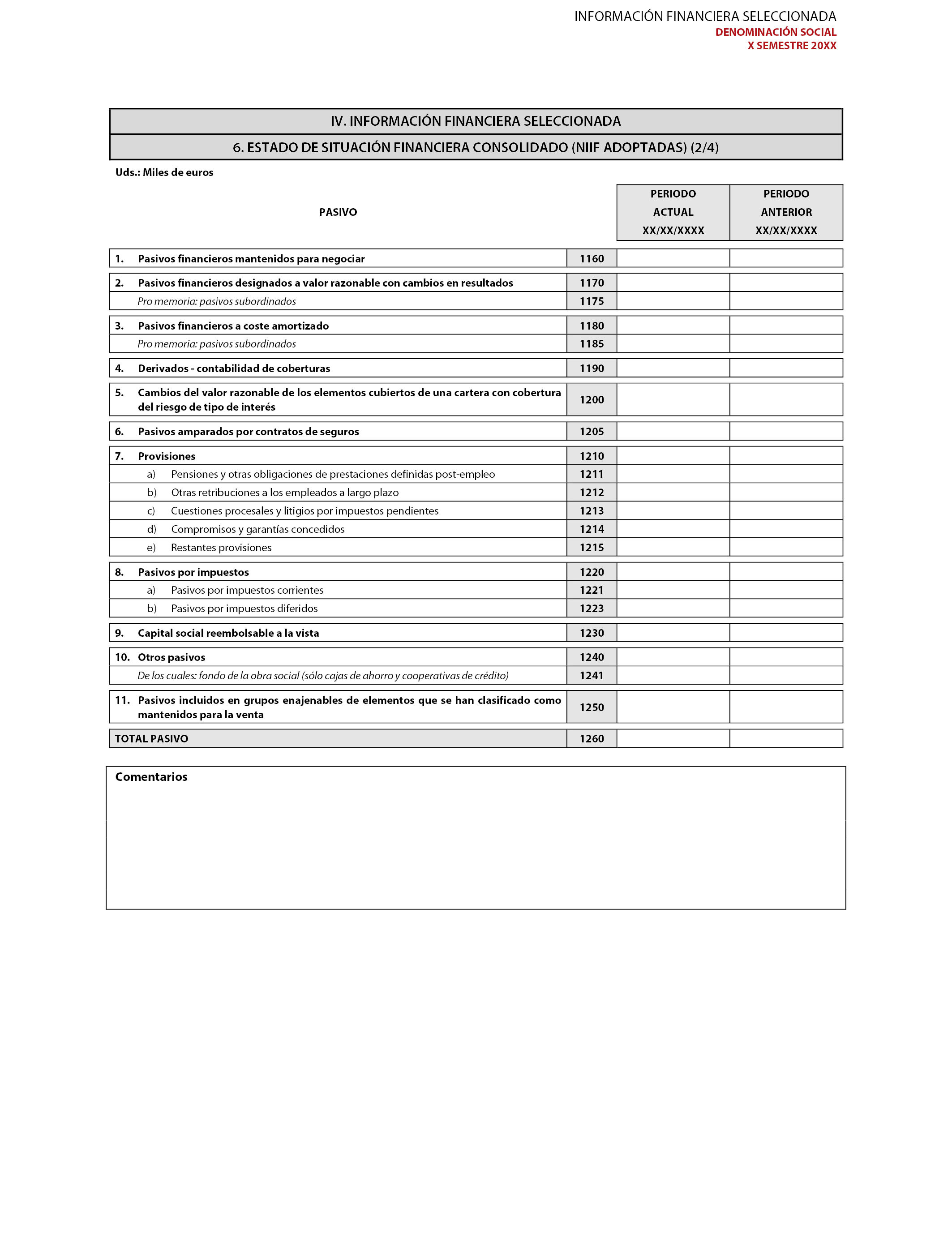

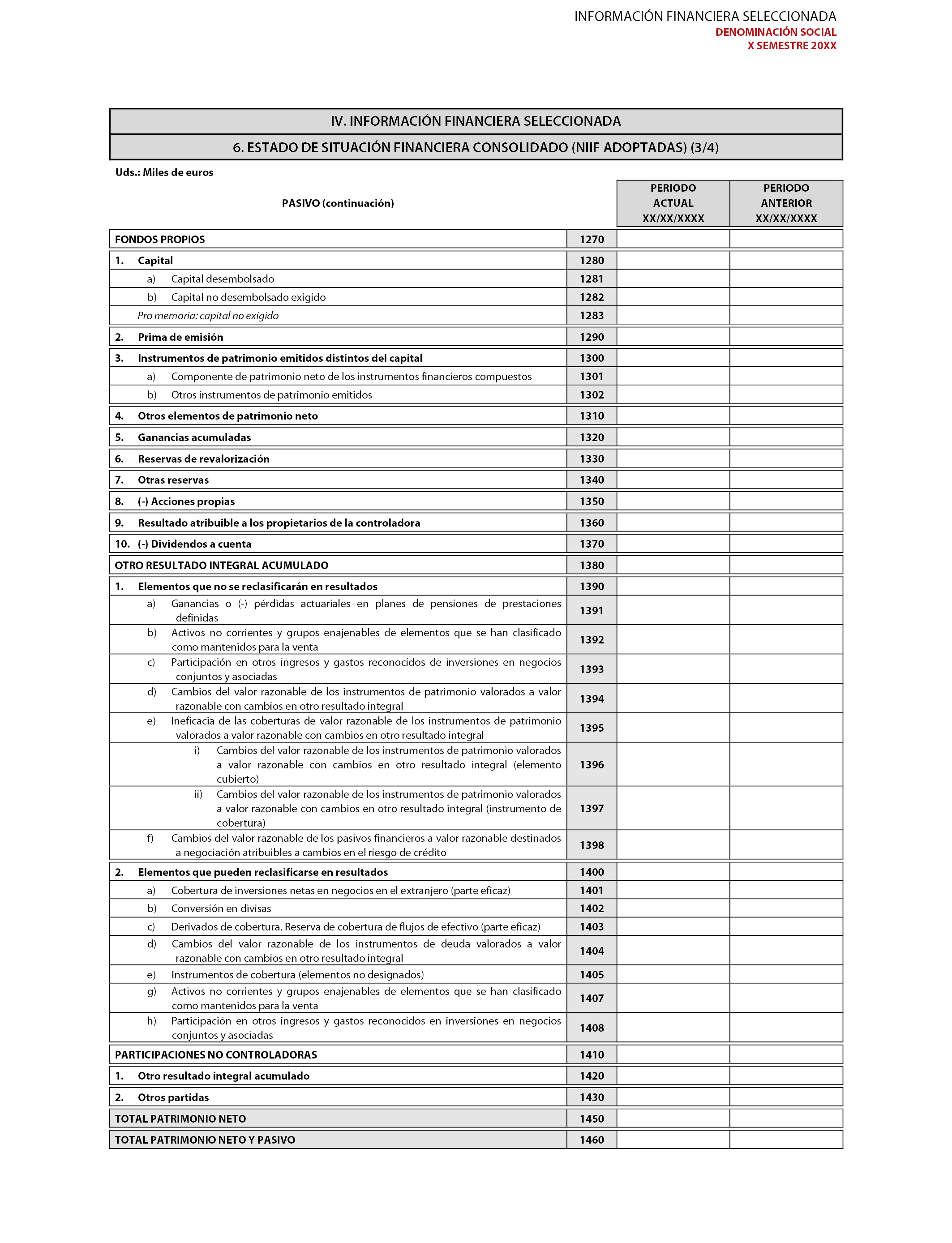

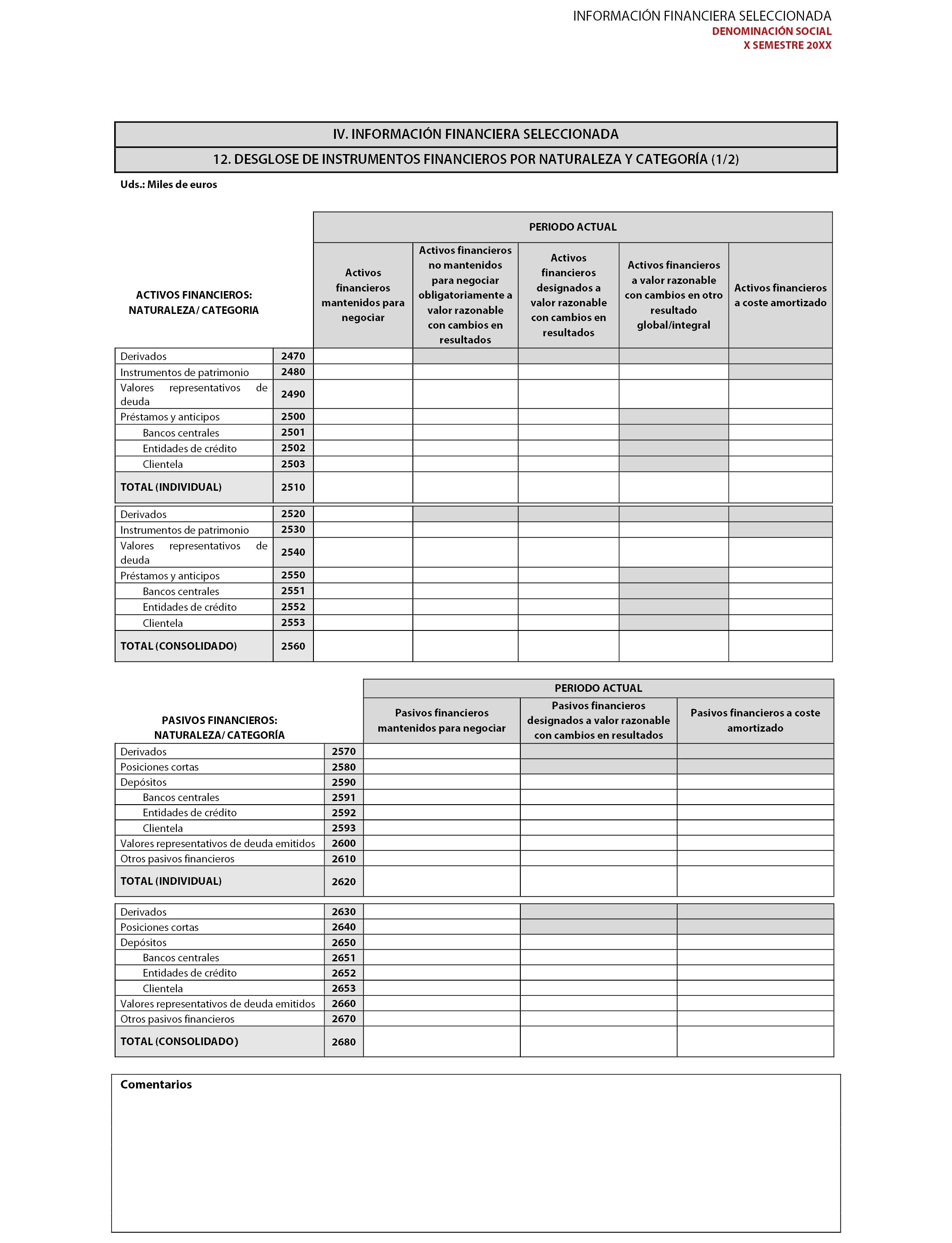

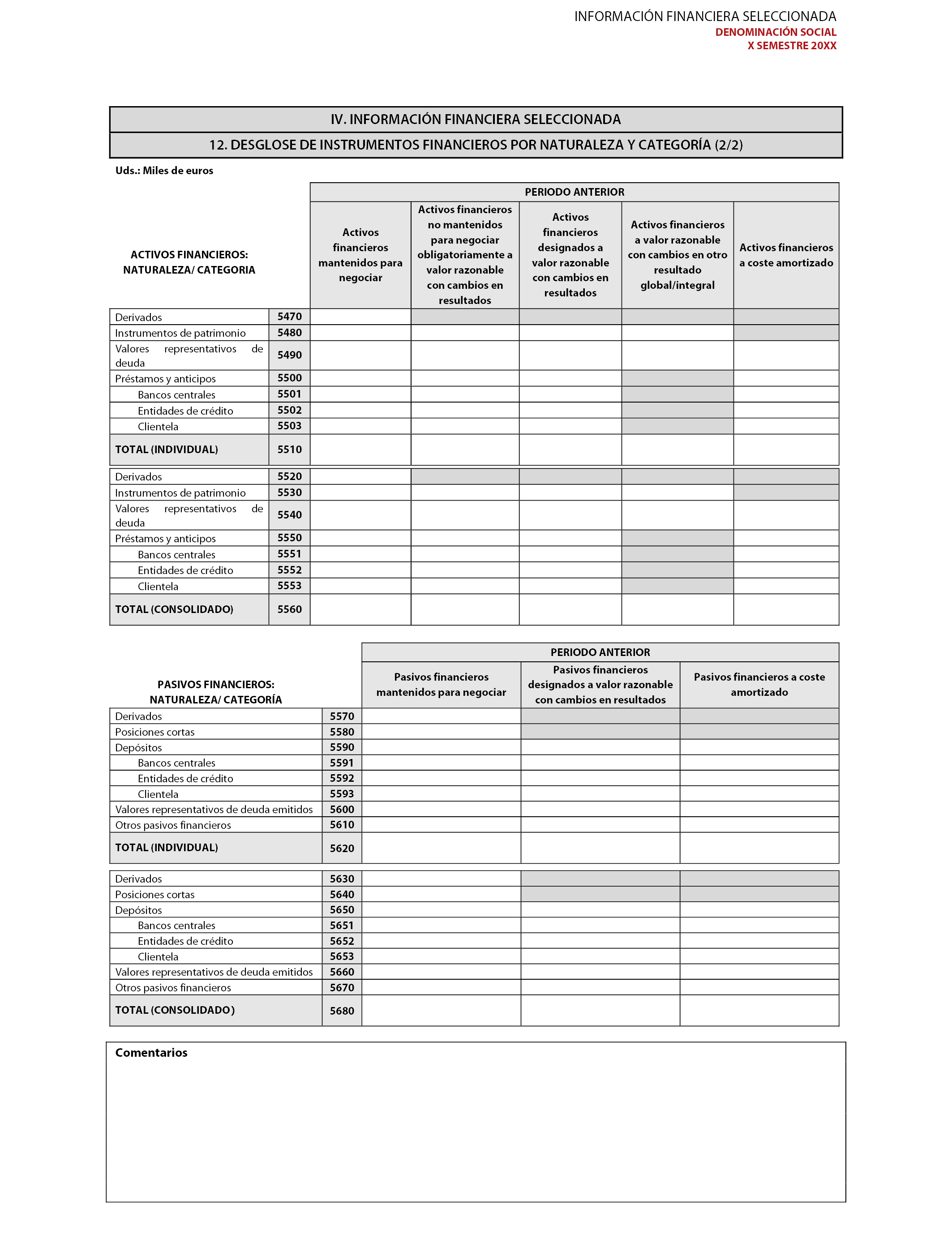

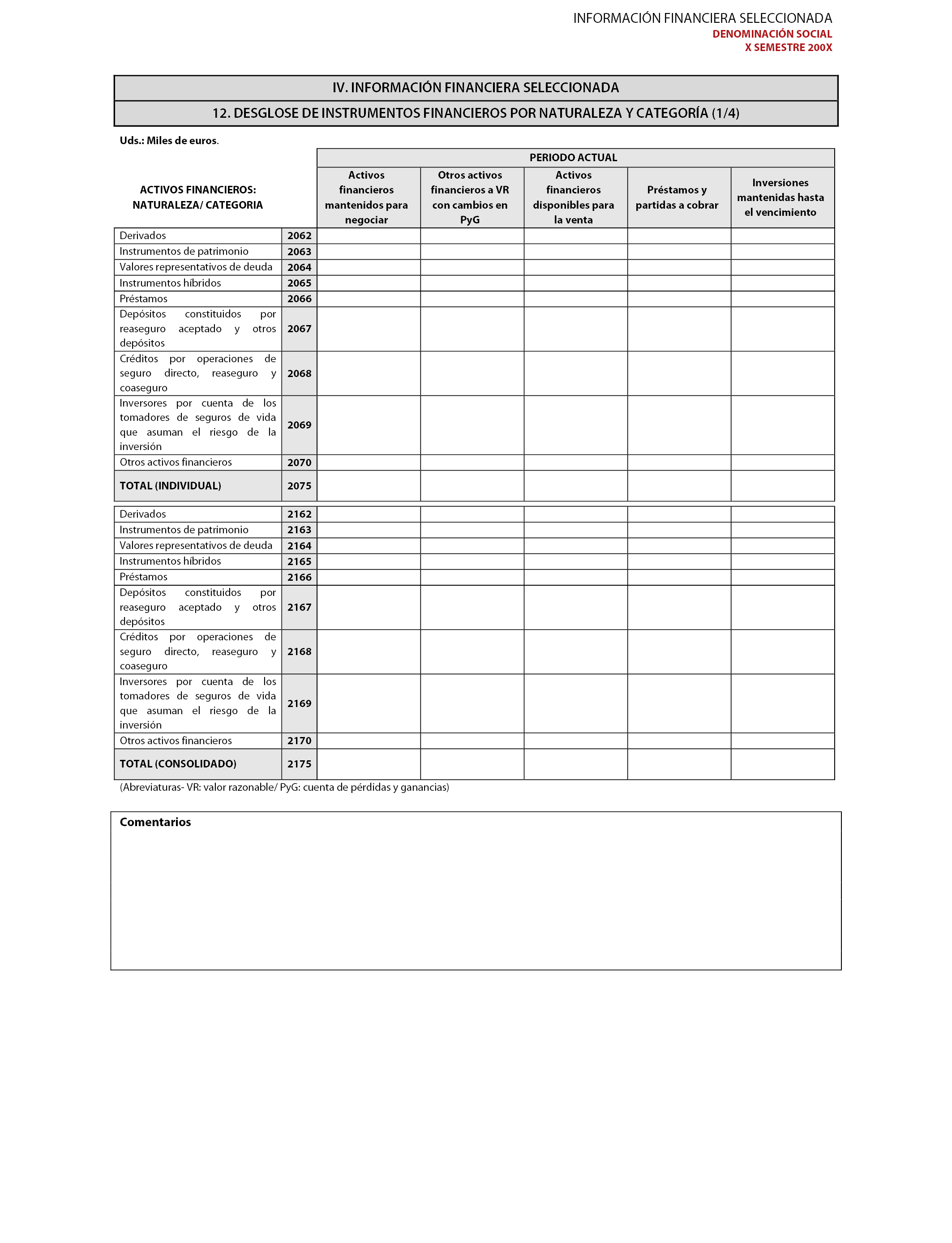

– Adaptar los estados financieros consolidados del modelo general incluidos en el Capítulo IV del anexo I a las modificaciones introducidas por la NIIF 9. En particular, la clasificación de los activos financieros se ha adaptado a los nuevos requisitos establecidos por la NIIF 9, cuyo eje central será el modelo de negocio y sus características. En este contexto, y dado que se ha ampliado el nivel de desglose facilitado para los activos financieros en el propio balance de situación, se ha eliminado el apartado 13 del Capítulo IV, relativo al desglose de los instrumentos financieros.

También se han modificado los estados financieros consolidados e individuales, del modelo de entidades de crédito, incluidos en el Capítulo IV del anexo II, para adaptarlos a la Circular 4/2017 del Banco de España, y para incluir las modificaciones introducidas por la NIIF 9.

Por último, cabe destacar que los estados financieros consolidados del modelo de aseguradoras se han adaptado, en todos aquellos aspectos que no contravengan las normas internacionales de contabilidad adoptadas, al RD 583/2017 que, a efectos del consolidado no han incorporado las modificaciones introducidas por la NIIF 9, debido a la opción recogida en la modificación de la NIIF 4 adoptada por la Unión Europea, con fecha de 3 de noviembre de 2017, que permite retrasar su aplicación a 2021.

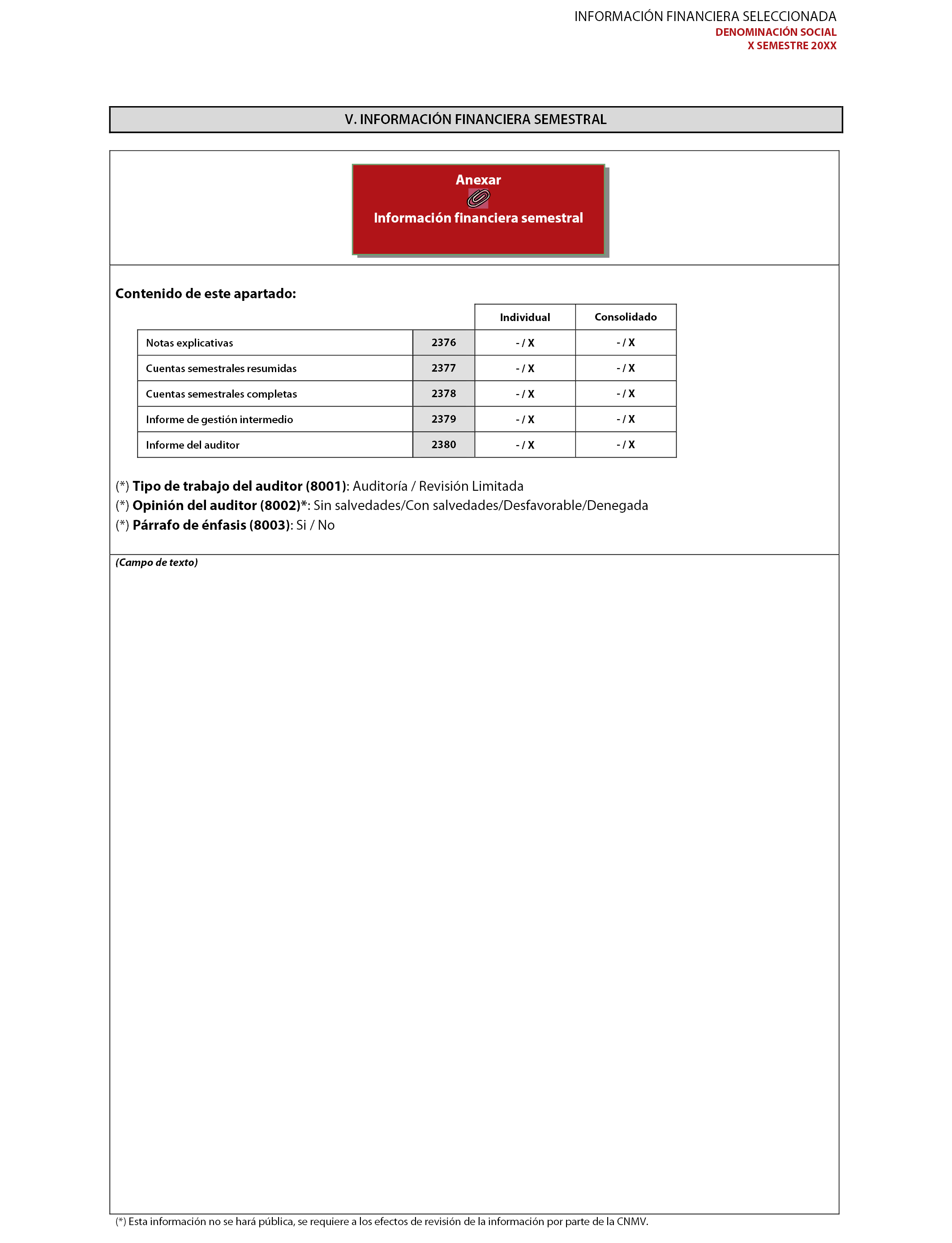

– Se ha optado por dedicar el Capítulo V, Información financiera semestral, a incluir las cuentas semestrales resumidas o completas o, en su caso, las notas explicativas, junto con el informe de gestión intermedio individual y, en su caso, consolidado. En dicho capítulo, se incluirá, en su caso, el informe de auditoría completo o revisión limitada de dichas cuentas semestrales resumidas o completas.

No obstante, se ha dejado un capítulo específico (Capítulo VI) para la incorporación, en su caso, del informe especial de auditoría.

– Se ha modificado el contenido del Capítulo IV de los anexos I, II y III para que la información estadística a facilitar en el segundo semestre, por los emisores de valores de deuda y emisores de acciones que remitan el informe financiero anual en los dos meses siguientes a la finalización del ejercicio al que se refieren, coincida con el Capítulo IV del primer semestre para que la información «normalizada» remitida por XBRL en ambos períodos sea la misma.

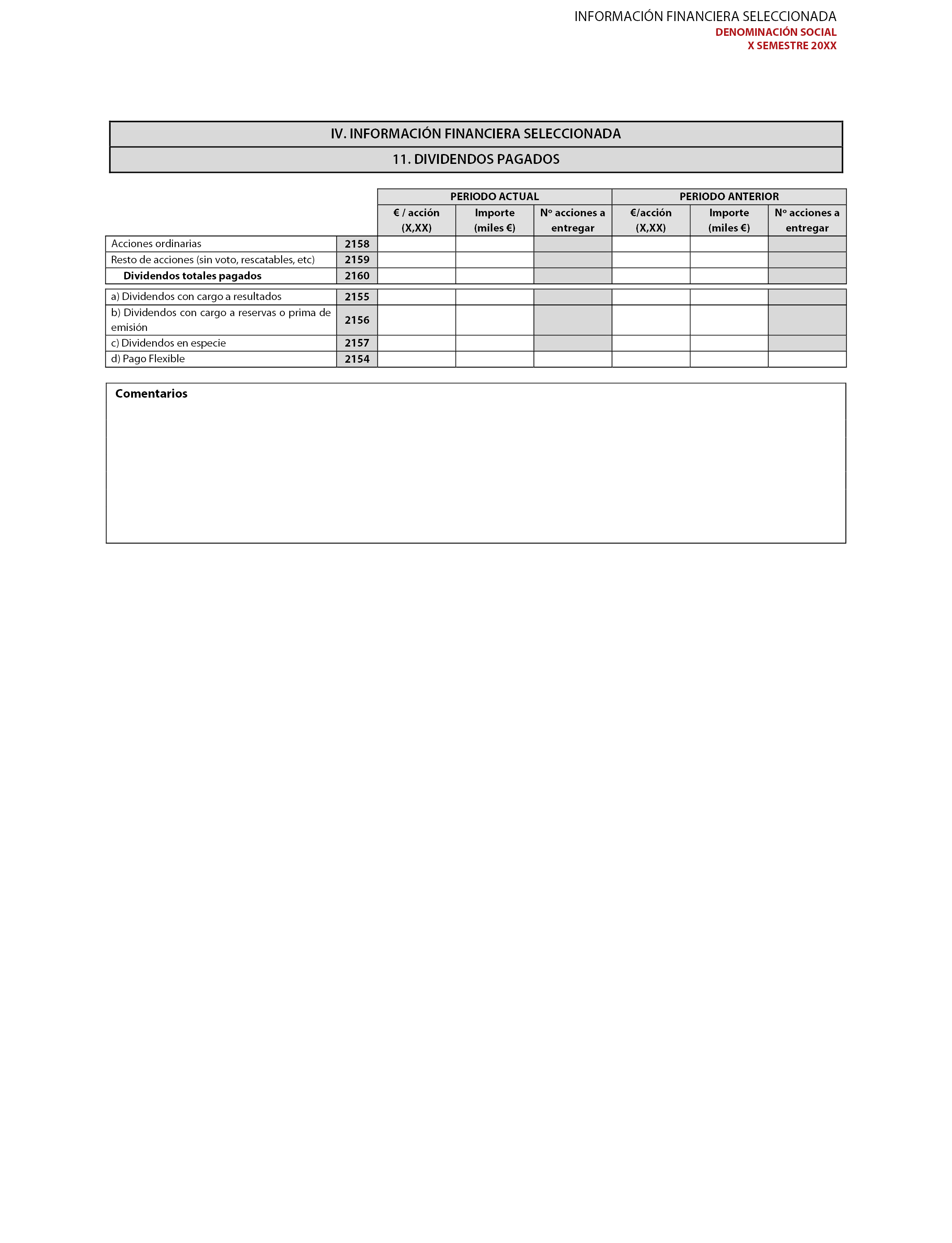

– Se ha modificado el apartado relativo a «Dividendos pagados» del Capítulo IV para incluir información relativa a los pagos flexibles.

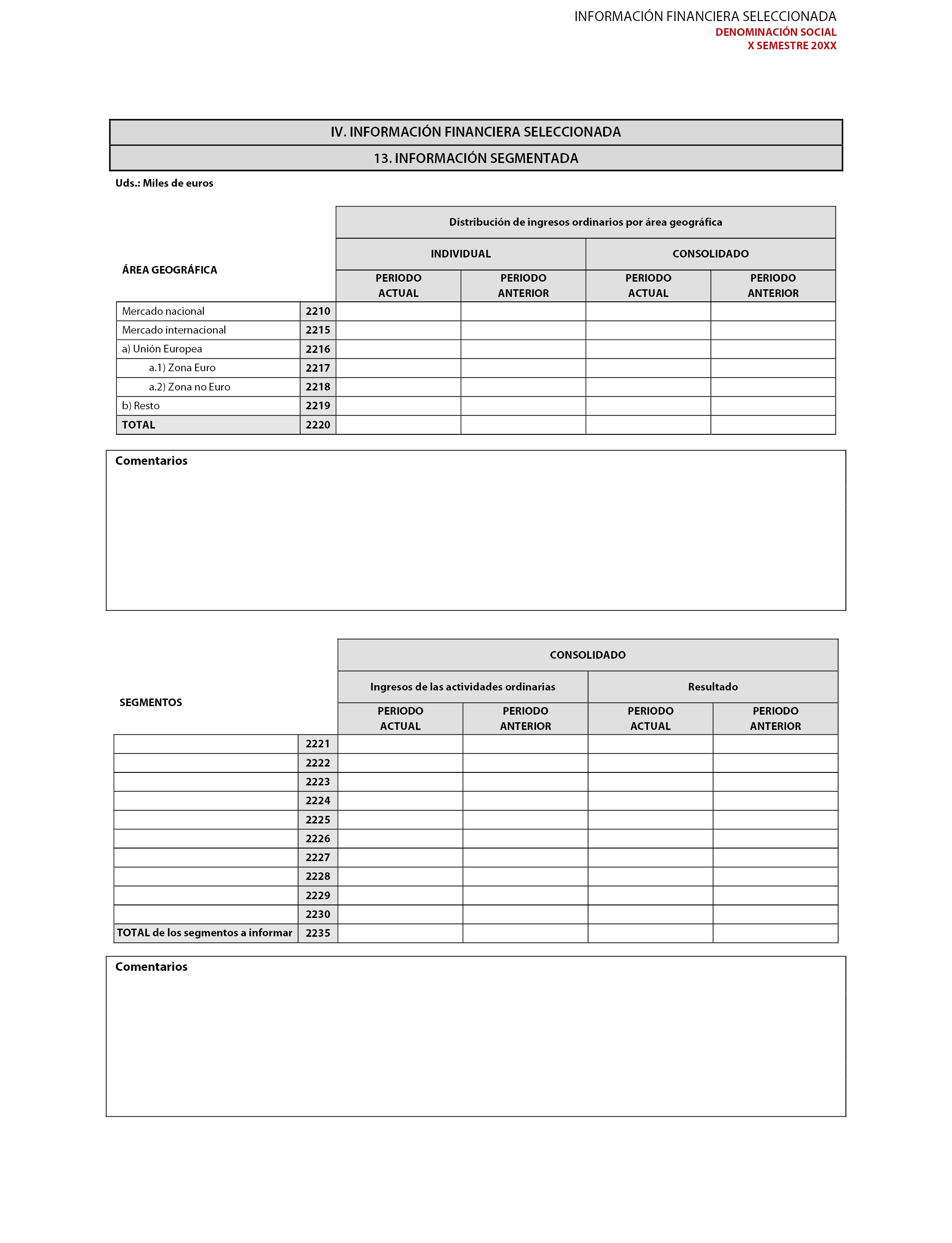

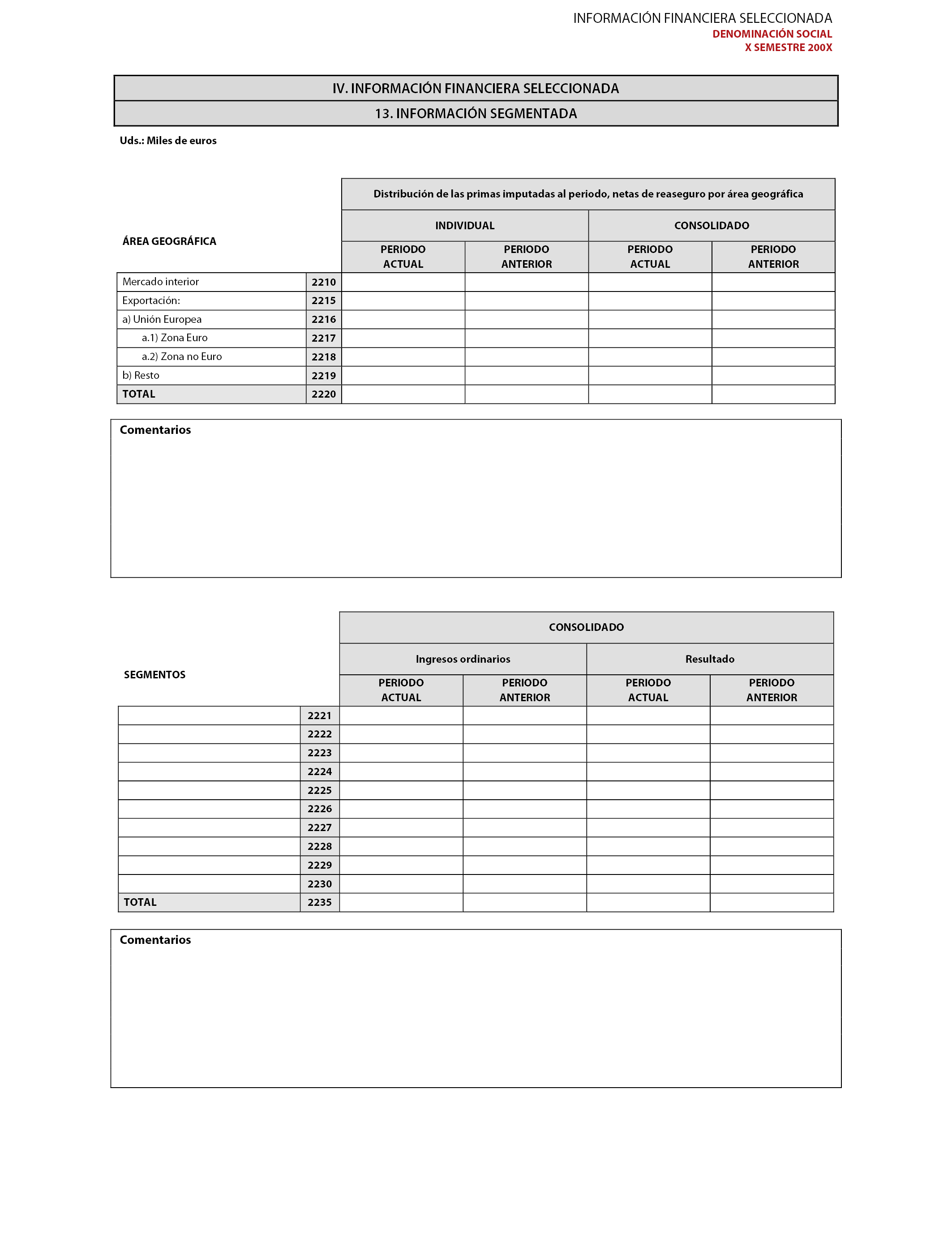

– Se ha simplificado la información a incluir en el apartado «Información segmentada» del Capítulo IV, de manera que se deberá informar de: (i) la distribución del importe neto de la cifra de negocios por área geográfica, diferenciando entre mercado nacional e internacional, distinguiendo en este caso entre Unión Europea (zona euro y zona no euro) y Resto; y (ii) el importe neto de la cifra de negocios y el resultado para cada uno de los segmentos. No obstante, los emisores deberán incluir en las notas explicativas o en las cuentas semestrales información relativa a los ingresos por actividades ordinarias procedentes de clientes externos y los activos y pasivos totales vinculados a cada uno de los segmentos.

– En el apartado relativo a «Remuneraciones devengadas por los consejeros y directivos» se han modificado los conceptos retributivos sobre los que se informa para adaptarlos a los conceptos incluidos en el Informe Anual de Remuneraciones a los Consejeros.

– En el apartado relativo a «Transacciones con partes vinculadas» del Capítulo IV se ha incluido un tercer cuadro para recoger los saldos al cierre y se ha reducido el nivel de desglose a facilitar respecto de los gastos e ingresos y otras transacciones.

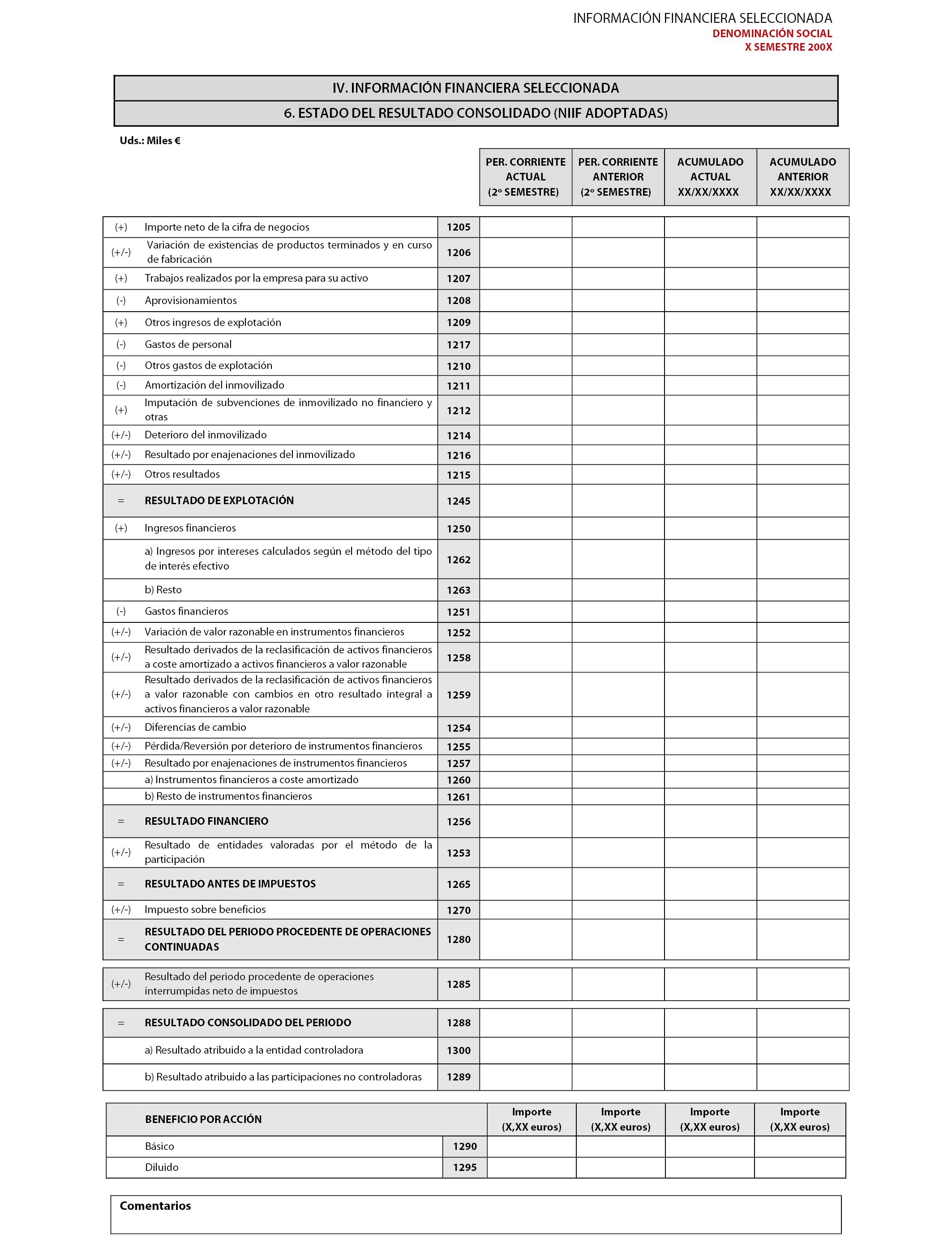

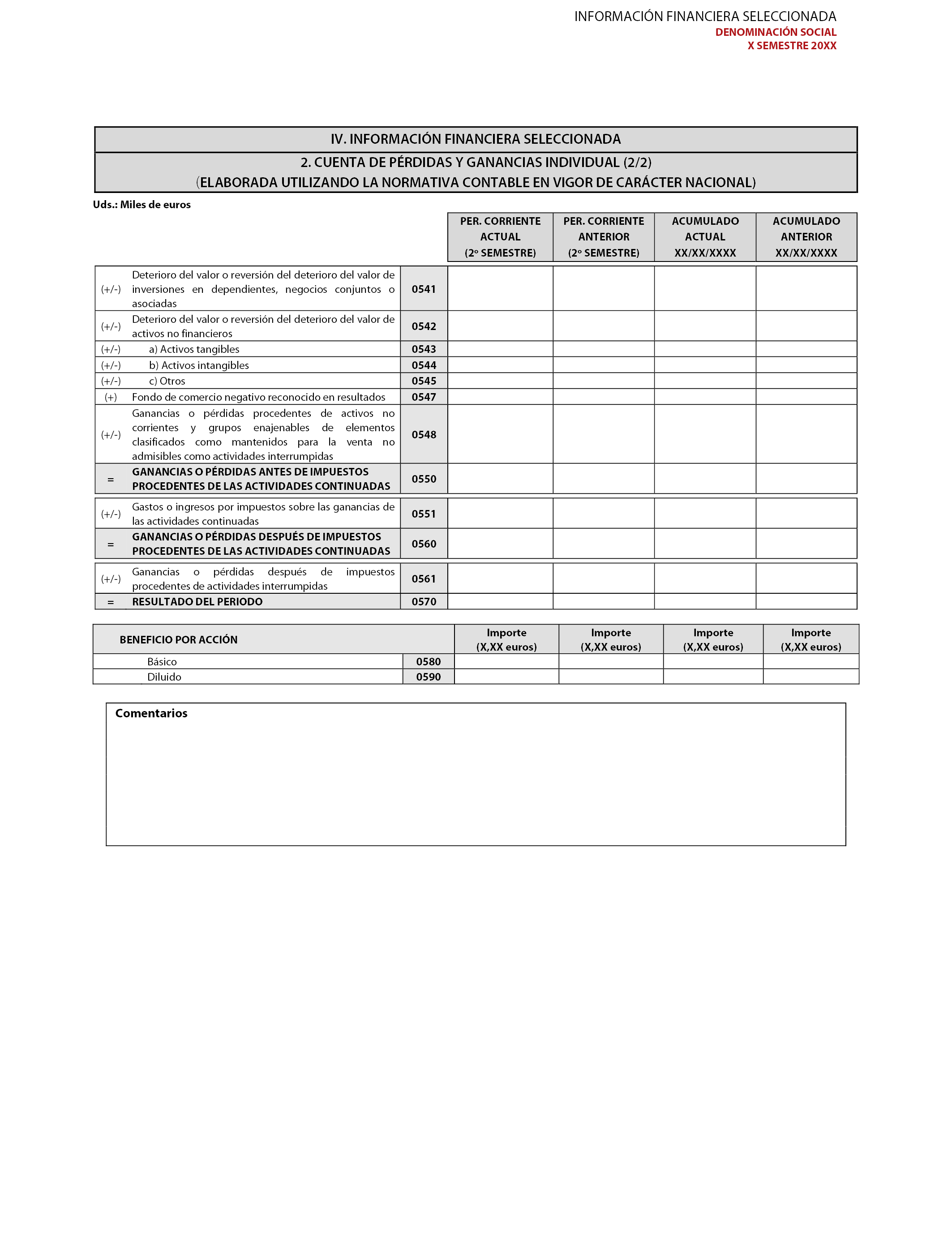

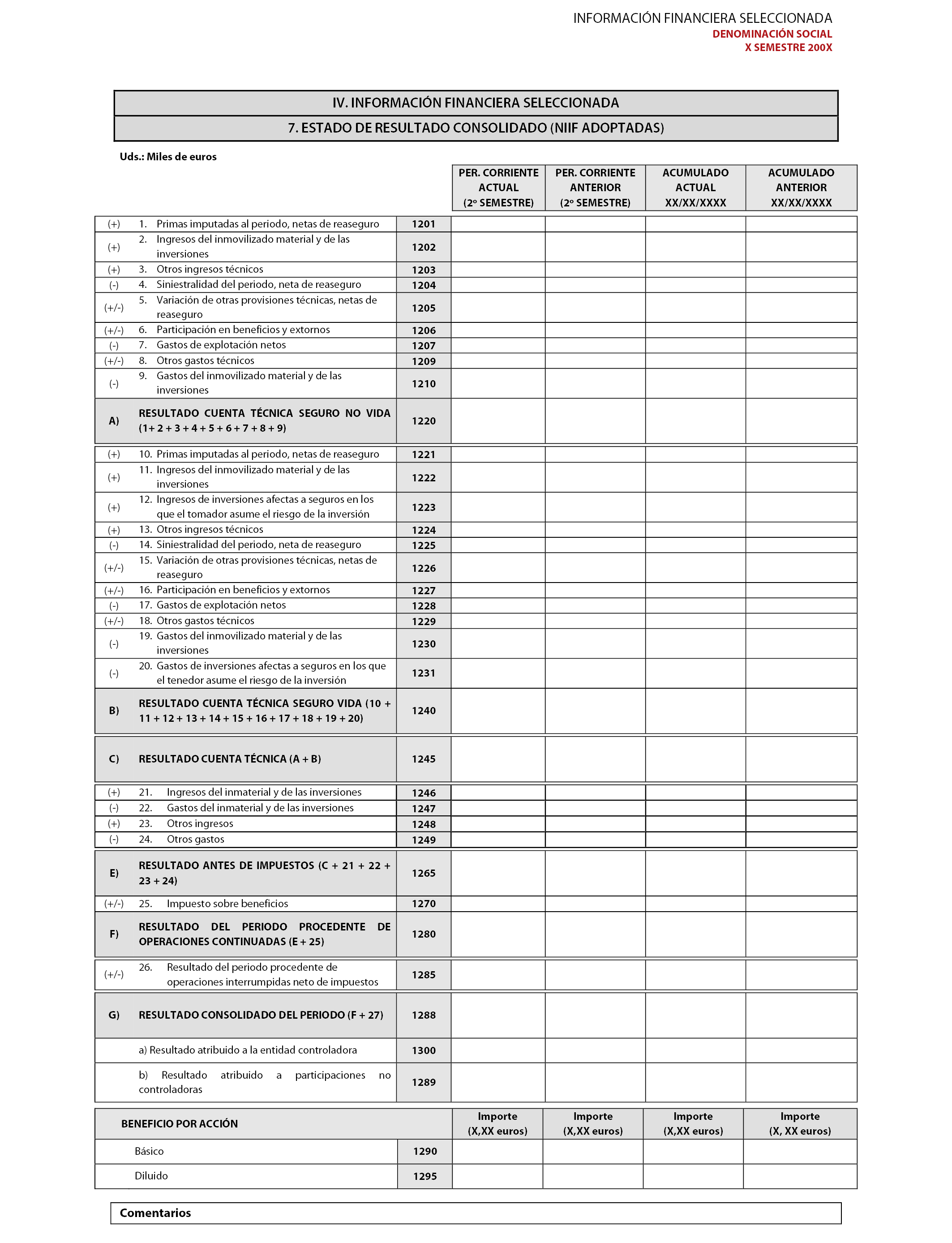

– En la cuenta de pérdidas y ganancias individual y en el estado del resultado consolidado del Capítulo IV del anexo I se han eliminado las columnas de porcentaje sobre el importe neto de la cifra de negocios.

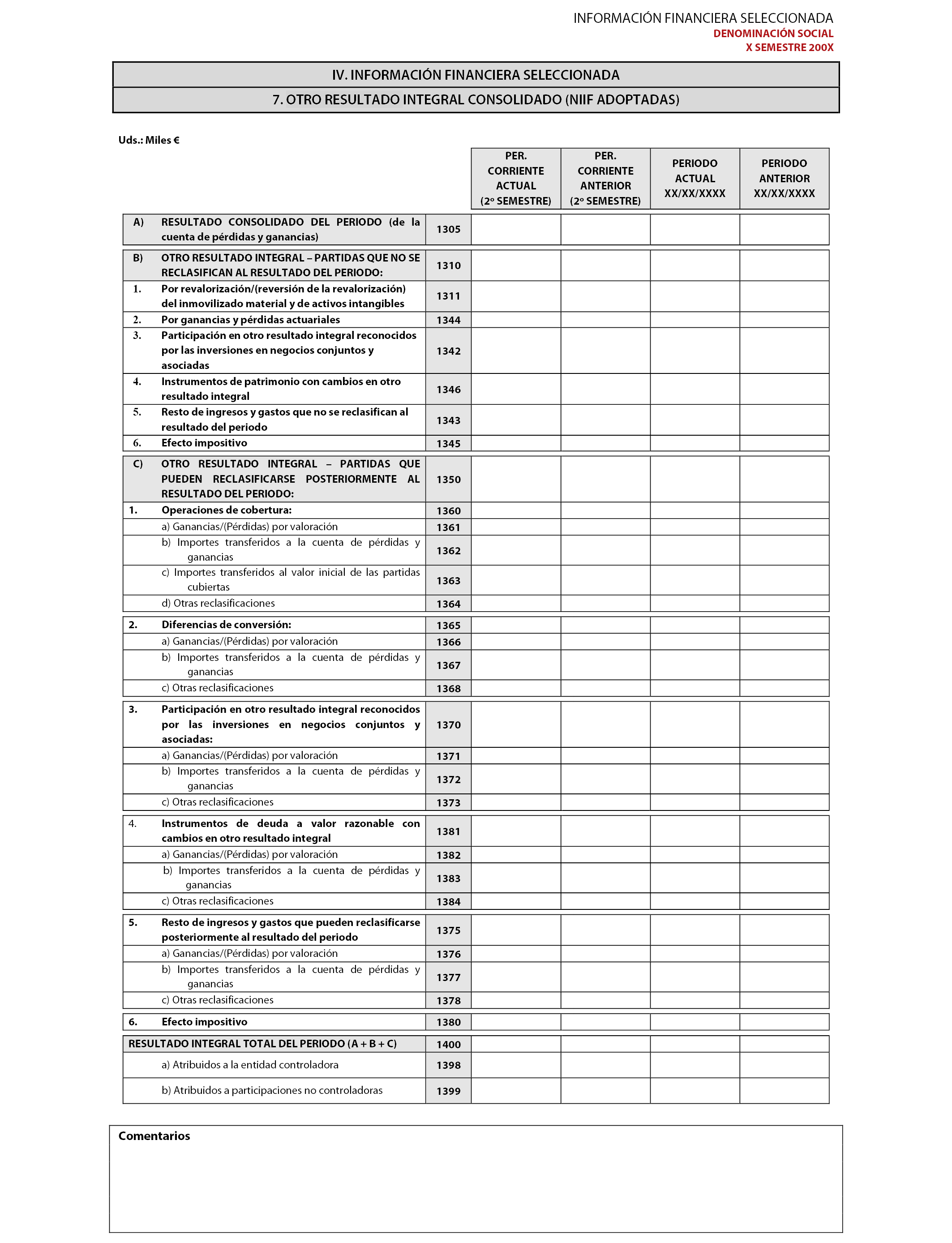

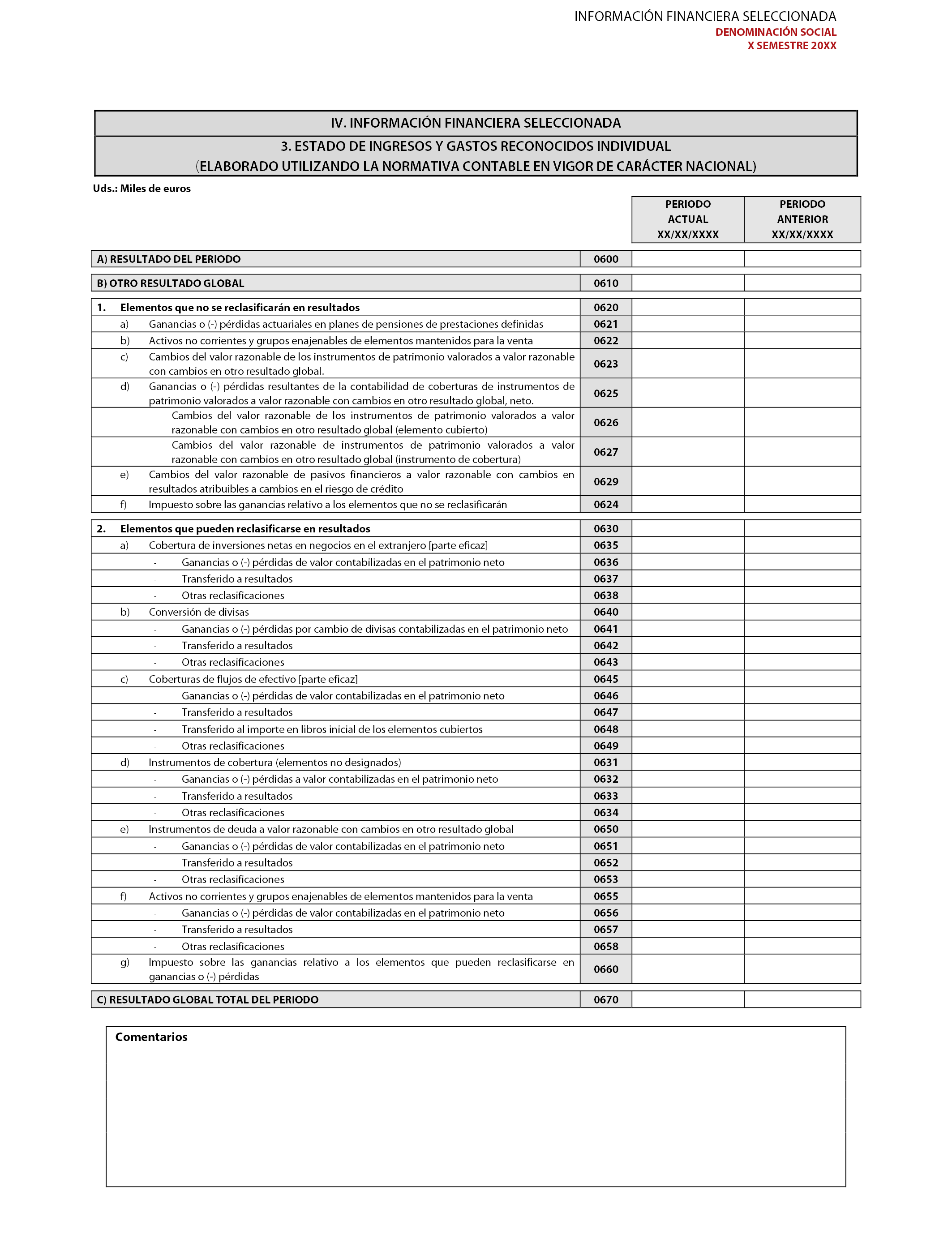

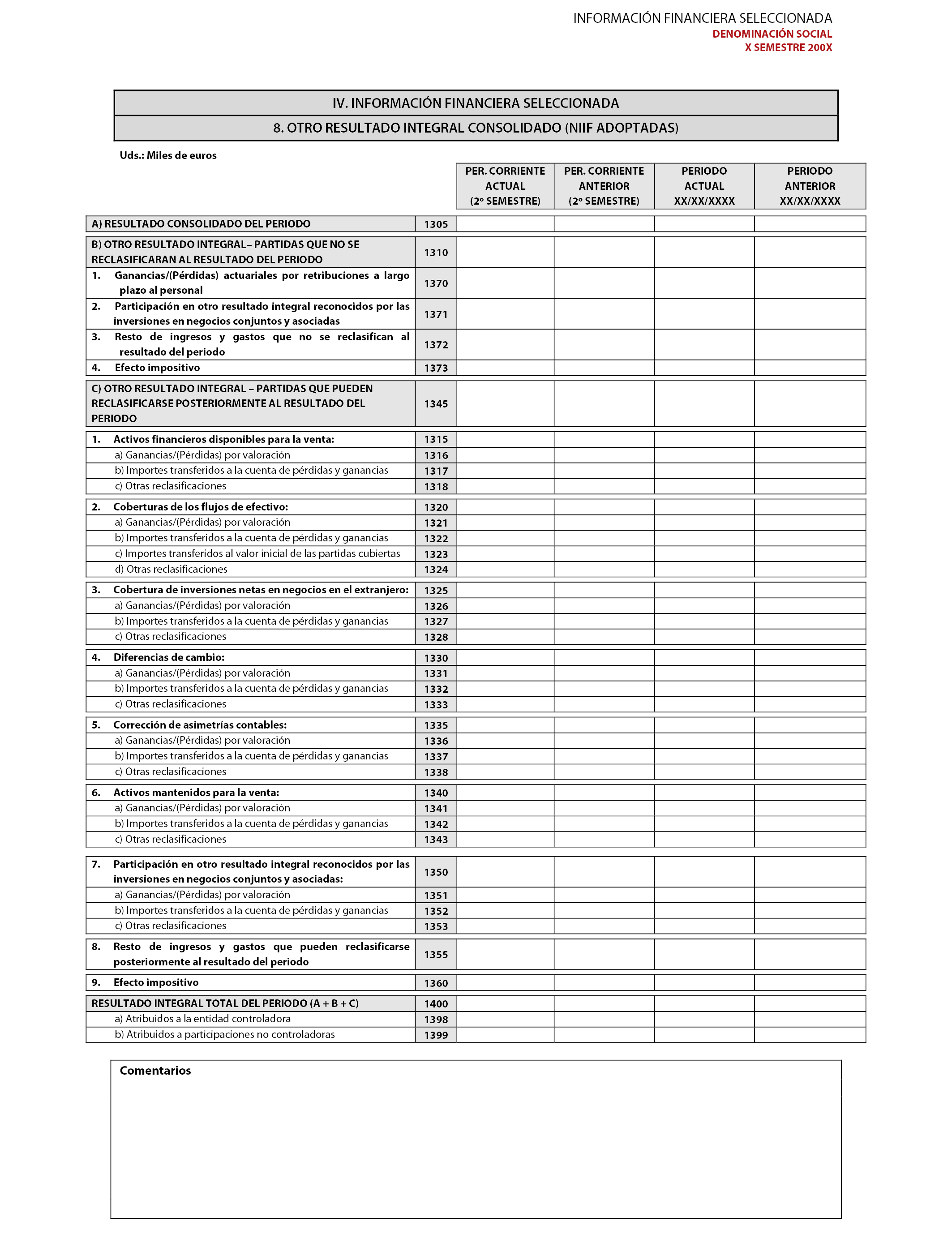

– Se ha incluido información del periodo corriente en el estado de Otro resultado integral consolidado lo que permitirá en la información del segundo semestre distinguir entre la información del segundo semestre y la del acumulado del ejercicio.

Estas modificaciones han supuesto un cambio en la numeración de los capítulos y de los apartados del Capítulo IV, así como la modificación de las instrucciones correspondientes.

En consecuencia, en virtud de la habilitación recogida en el artículo 22 del Real Decreto 1362/2007, de 19 de octubre, previo informe preceptivo del Instituto de Contabilidad y Auditoría de Cuentas y de su Comité Consultivo, el Consejo de la CNMV en su reunión del día 28 de junio de 2018, ha aprobado la presente Circular que contiene las normas siguientes:

1. Cuando España sea Estado miembro de origen, los emisores cuyas acciones estén admitidas a negociación en un mercado regulado español o en otro mercado regulado domiciliado en la Unión Europea, deberán remitir a la CNMV: (i) un informe financiero semestral relativo a los seis primeros meses del ejercicio; (ii) un segundo informe financiero semestral referido a los doce meses del ejercicio; y (iii) dos declaraciones intermedias de gestión o, en su caso, informes financieros trimestrales, durante el primer y segundo semestre del ejercicio.

Cuando España sea Estado miembro de origen, los emisores cuyos valores de deuda estén admitidos a negociación en un mercado regulado español o en otro mercado regulado domiciliado en la Unión Europea, estarán obligados a remitir a la CNMV un informe financiero semestral referido a los seis primeros meses del ejercicio.

Los emisores de acciones, que remitan el informe financiero anual en los dos meses siguientes a la finalización del ejercicio al que se refiere, y los emisores de valores de deuda remitirán únicamente a la CNMV, a efectos estadísticos, la información financiera seleccionada incluida en el capítulo IV del modelo semestral que corresponda, en la misma fecha en que se haga público su informe financiero anual.

2. Los emisores cuyas acciones o valores de deuda hayan sido admitidos a negociación en un mercado regulado español o en otro mercado regulado domiciliado en la Unión Europea con posterioridad al cierre del periodo contable objeto de la información periódica, pero con anterioridad a la finalización del plazo máximo permitido para su remisión, estarán obligados a remitir la información periódica que corresponda con dicho cierre.

Asimismo, los emisores cuyas acciones o valores de deuda hayan sido excluidos de negociación antes de que finalice el plazo máximo permitido para remitir una determinada información periódica, no estarán obligados a enviar dicha información periódica.

3. Los emisores que como consecuencia del cambio en la fecha de cierre del ejercicio social, elaboren unos estados financieros de un periodo inferior a doce meses, remitirán un segundo informe financiero semestral que se comparará con los datos remitidos en el ejercicio anterior para el segundo informe financiero semestral, salvo que se hubiesen producido cambios en los criterios o políticas contables o correcciones de errores, en cuyo caso se atenderá a lo indicado en el artículo 16 del Real Decreto 1362/2007.

En su caso, la declaración intermedia de gestión anterior al segundo informe financiero semestral del período inferior a doce meses, correspondiente al período comprendido entre los seis y los tres meses anteriores a la nueva fecha de cierre, se comparará con los datos remitidos en el ejercicio anterior para la declaración intermedia de gestión del tercer trimestre, salvo que se hubiesen producido cambios en los criterios o políticas contables o correcciones de errores, en cuyo caso se atenderá a lo indicado en el artículo 16 del Real Decreto 1362/2007.

Con relación al primer informe financiero semestral y la declaración intermedia de gestión anterior al primer informe financiero semestral del período inferior a doce meses se aplicarán los mismos criterios indicados en los dos párrafos inmediatamente anteriores.

Sin perjuicio de lo cual, la entidad podrá incluir, en las notas explicativas a los estados financieros, la información pro forma comparativa para el mismo periodo intermedio que considere necesaria para la adecuada comprensión del informe financiero semestral que se presenta.

En el ejercicio siguiente al del cambio de fecha de cierre, solo se incluirá información comparativa para aquellos periodos para los que se hubiera remitido información financiera intermedia en el ejercicio del cambio, es decir, en el que se elaboraron unos estados financieros de un periodo inferior a doce meses.

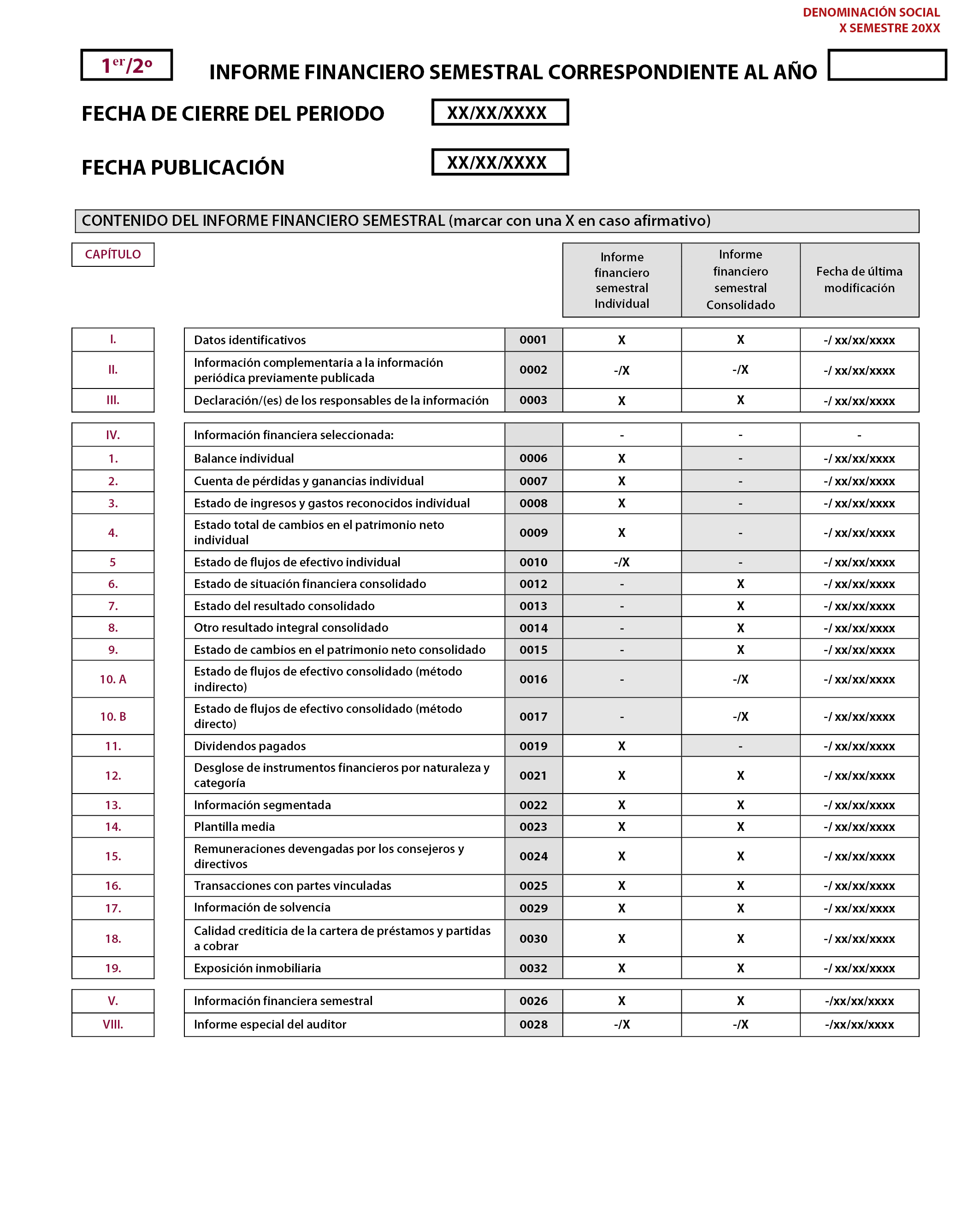

4. El contenido de los informes financieros semestrales y de las declaraciones intermedias de gestión y, en su caso, informe financiero trimestral, se establece en la norma segunda y tercera respectivamente.

La forma de presentación de los mencionados informes se establece en la norma sexta.

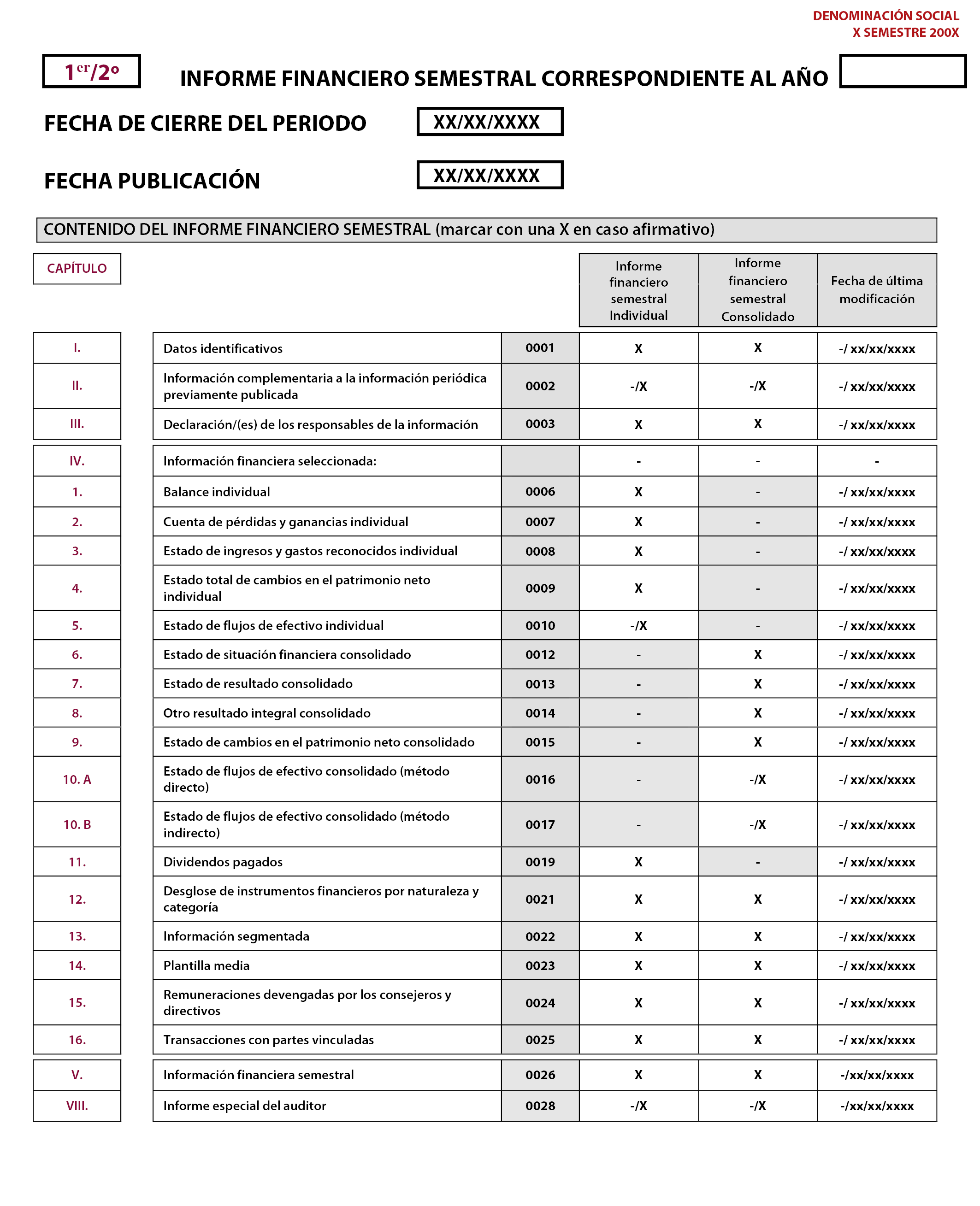

1. El contenido de los informes financieros semestrales será el que resulte, según la naturaleza del emisor, del modelo aplicable de entre los incluidos en los anexos I, II y III de la presente Circular, debiendo cumplimentarse de conformidad con las instrucciones que en ellos figuran.

2. El plazo para publicar y difundir el primer informe financiero semestral, relativo a los seis primeros meses del ejercicio, será como máximo de tres meses desde la finalización del primer semestre del ejercicio económico del emisor al que se refiera.

El plazo para publicar y difundir el segundo informe financiero semestral, relativo a los doce meses del ejercicio, será como máximo de dos meses desde la finalización del segundo semestre del ejercicio económico del emisor al que se refiera.

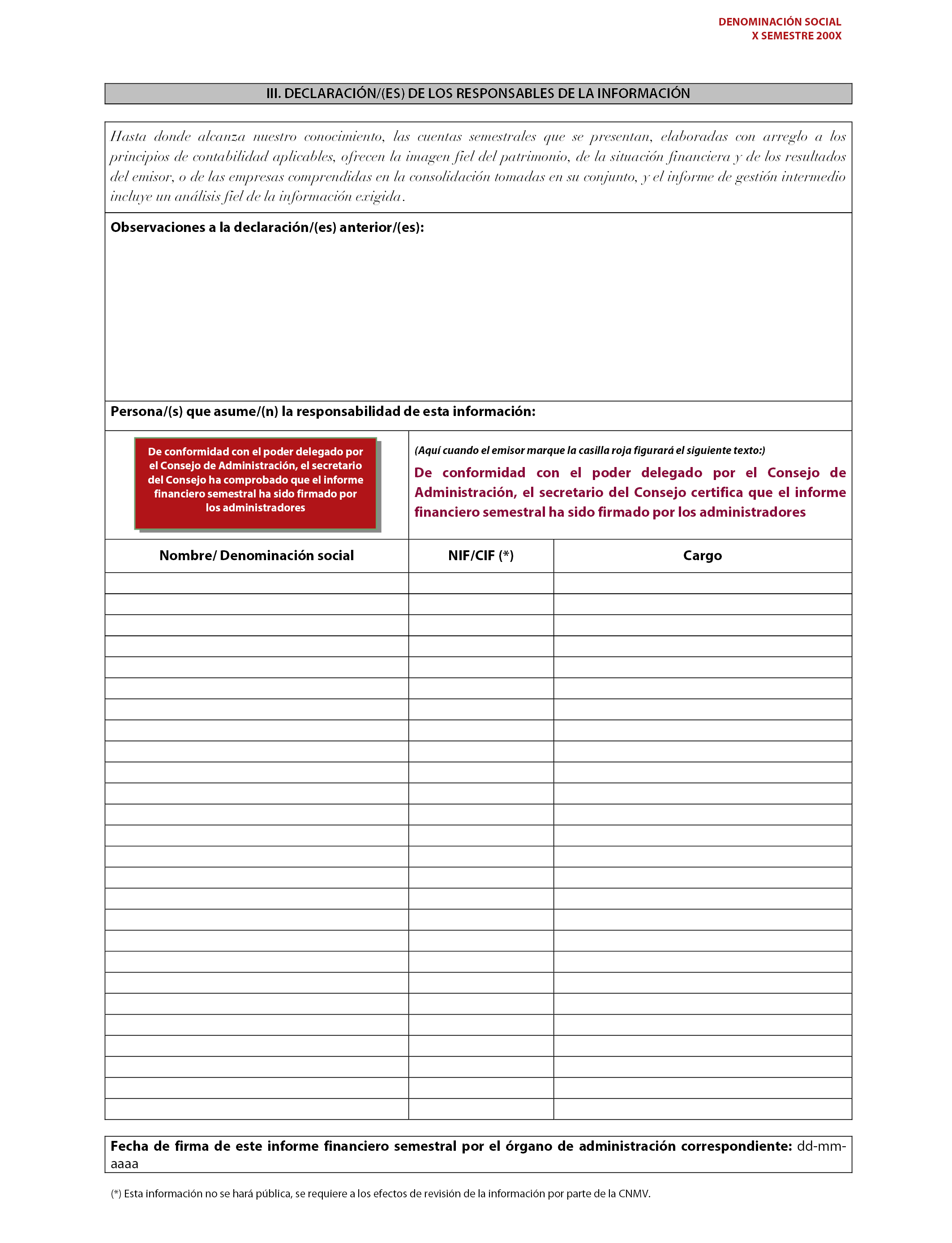

3. Tanto el primer informe financiero semestral, relativo a los seis primeros meses del ejercicio, como el segundo informe financiero semestral, relativo a los doce meses del ejercicio comprenderán, las cuentas semestrales resumidas o completas (en adelante, cuentas semestrales) junto con el informe de gestión intermedio, individuales y, en su caso, consolidadas, y las declaraciones de responsabilidad sobre su contenido.

El contenido de las cuentas semestrales individuales y, en su caso, consolidadas y del informe de gestión intermedio se establece en las normas cuarta y quinta, respectivamente.

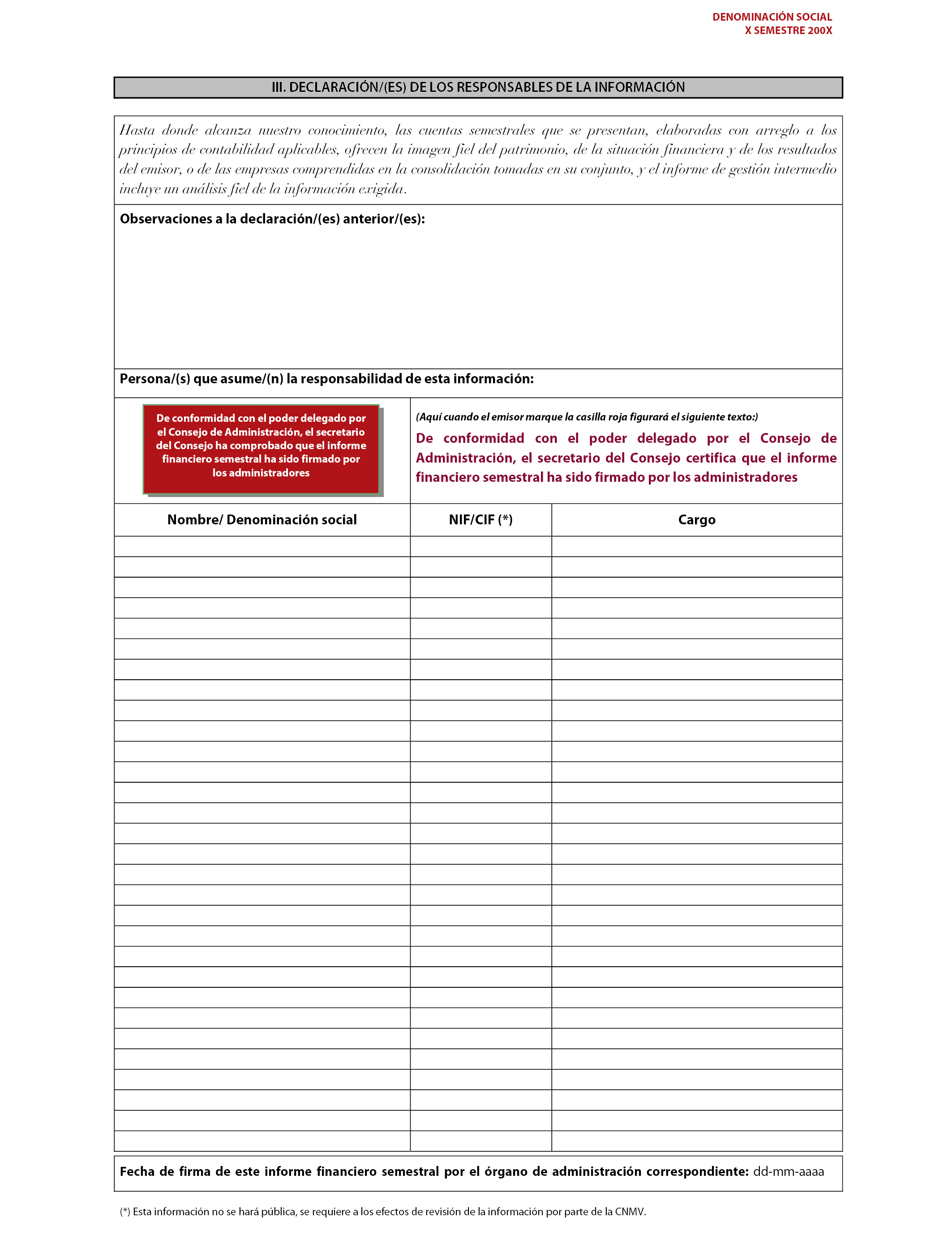

4. El Secretario del Consejo de Administración, o cargo equivalente del emisor, se responsabilizará de comprobar que las declaraciones de responsabilidad sobre el contenido del informe financiero semestral, que se remitirá por medios telemáticos siendo éste el servicio CIFRADOC regulado en la norma sexta, así como sobre las modificaciones posteriores que, en su caso, se pudieran realizar, han sido firmadas previamente por cada uno de los administradores del emisor.

El Secretario del Consejo deberá estar en condición de acreditar ante la CNMV, a su requerimiento, que las mencionadas declaraciones de responsabilidad han sido firmadas por todos los miembros del Consejo de Administración.

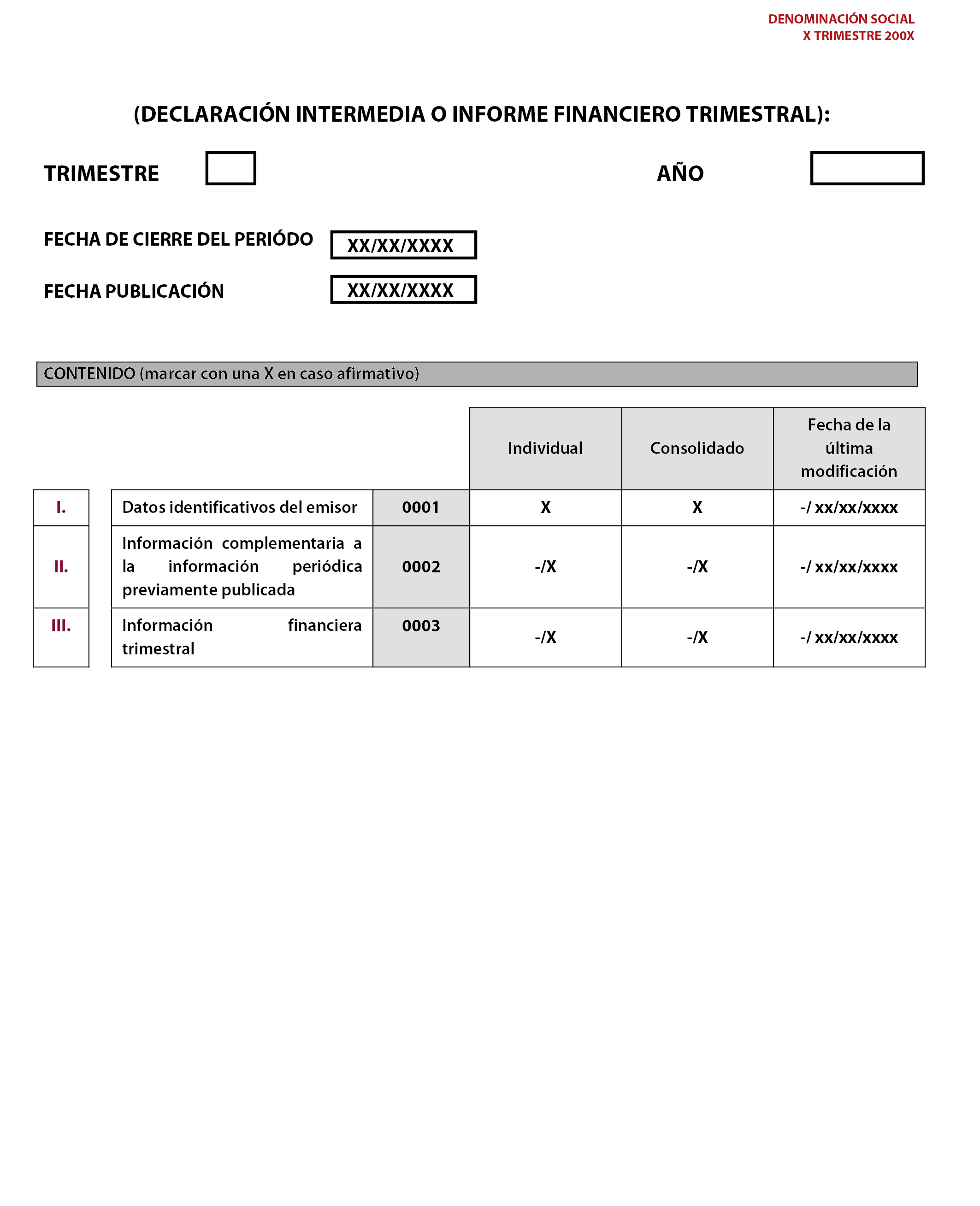

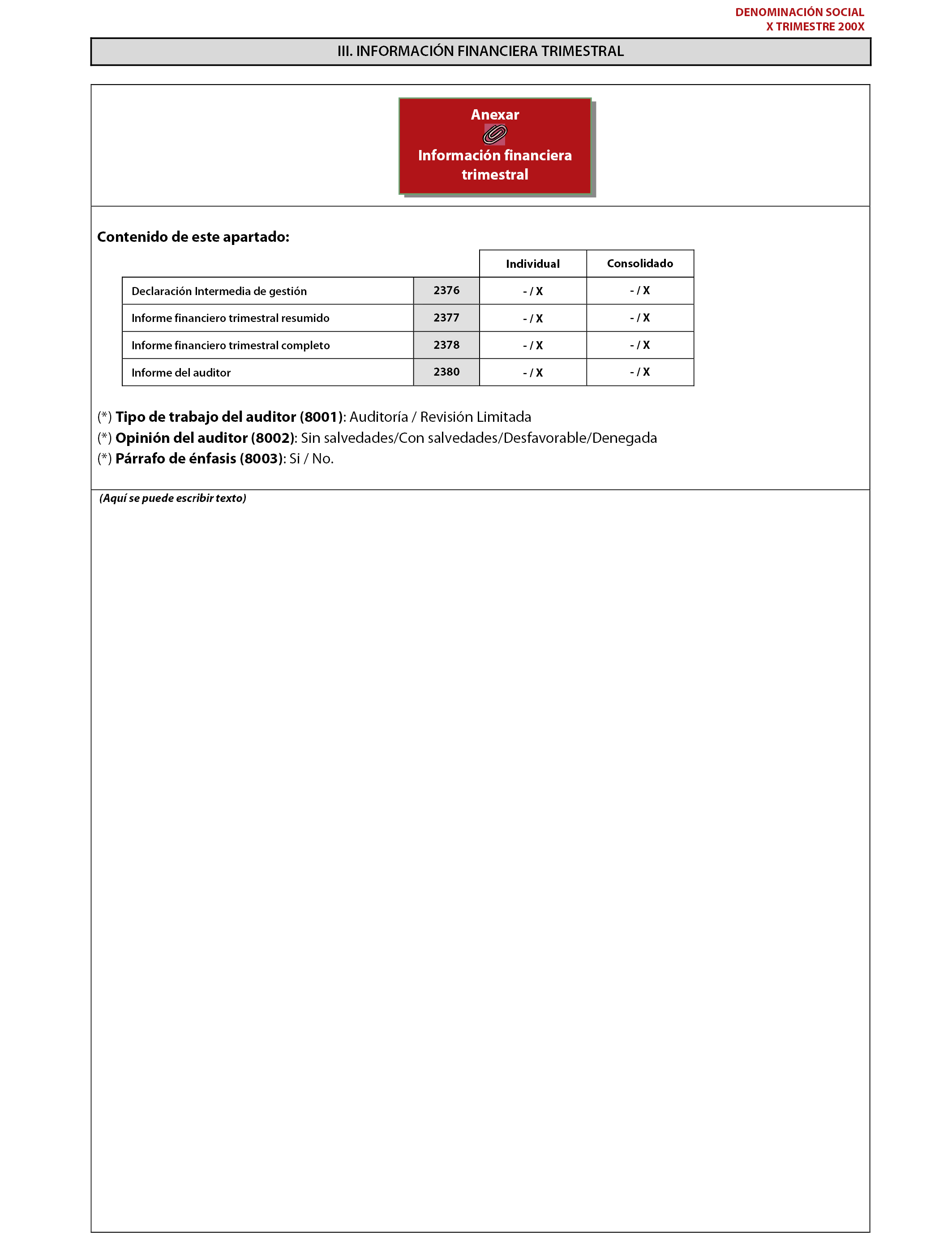

1. El contenido de la declaración intermedia de gestión o del informe financiero trimestral será el establecido en el anexo IV de la presente Circular, debiendo cumplimentarse de conformidad con las instrucciones que en él figuran.

2. El emisor publicará dos declaraciones intermedias de gestión o dos informes financieros trimestrales, durante el primer y segundo semestre del ejercicio, en un plazo máximo de 45 días naturales después de la fecha de finalización del primer y tercer trimestre, y contendrán la información del periodo transcurrido entre el comienzo del ejercicio económico y la fecha de finalización de cada trimestre.

3. Las declaraciones intermedias de gestión incluirán, al menos, una explicación de los hechos y operaciones significativos que hayan tenido lugar en el periodo correspondiente y su incidencia en la situación financiera del emisor y de sus empresas controladas, y una descripción general de la situación financiera y de los resultados del emisor y sus empresas controladas durante el periodo correspondiente. Por lo tanto, en la declaración intermedia de gestión se deberá incluir toda aquella información de carácter individual que sea relevante para la adecuada comprensión de los hechos y operaciones significativos que hayan tenido lugar durante el período correspondiente y su incidencia en la situación financiera del emisor.

No serán exigibles las declaraciones intermedias de gestión cuando el emisor publique, de forma voluntaria y dentro del mismo plazo, un informe financiero trimestral relativo al periodo transcurrido entre el inicio del ejercicio económico y la fecha de finalización del primer y/o tercer trimestre.

Cuando el emisor publique un informe financiero trimestral, deberá elaborarlo de conformidad con la norma internacional de contabilidad adoptada aplicable a la información intermedia, si estuviera obligado a preparar información consolidada, o de conformidad con lo establecido por la norma cuarta de la presente Circular, si fuera información individual, teniendo en cuenta las instrucciones recogidas a tal efecto en el anexo IV.

4. Cuando al emisor le sea exigible, en aplicación de la normativa vigente, la preparación de información financiera consolidada del periodo intermedio correspondiente al informe financiero trimestral que se presenta, no necesitará elaborar un informe financiero trimestral individual, siempre y cuando incluyan una declaración intermedia de gestión individual en la que faciliten toda aquella información de carácter individual que sea relevante para la adecuada compresión de los hechos y operaciones significativos que hayan tenido lugar durante el período correspondiente y su incidencia en la situación financiera de la matriz, que se incluirá en el Capítulo III.

5. Si, con posterioridad a la remisión de la declaración intermedia de gestión, el emisor elabora un informe financiero trimestral deberá remitirlo a la CNMV como modificación de la información previamente remitida.

Si, con posterioridad a la remisión del informe financiero trimestral, el emisor lo somete a algún tipo de revisión por parte de su auditor, deberán remitir a la CNMV como modificación de la información previamente remitida el informe del auditor y el informe financiero trimestral con las modificaciones, en su caso, realizadas.

1. Las cuentas semestrales individuales y, en su caso, consolidadas que los emisores deben remitir a la CNMV contendrán, al menos, la siguiente información:

(a) La información financiera seleccionada del Capítulo IV individual y, en su caso, consolidada.

Si los modelos de los estados financieros individuales y/o consolidados del Capítulo IV no mostrasen cada una de las grandes agrupaciones, epígrafes y partidas de los estados financieros anuales más recientes del emisor, tal y como establece el artículo 13.2 del Real Decreto 1362/2007, el emisor deberá desglosar en las notas explicativas los diferentes criterios de presentación y agrupación utilizados en sus cuentas semestrales y conciliarlos con los facilitados en el Capítulo IV.

(b) Las notas explicativas a la citada información financiera seleccionada individual y, en su caso, consolidada, requeridas por la norma internacional de contabilidad adoptada aplicable a la información financiera intermedia.

Estas notas explicativas o, en su caso, las cuentas semestrales –cuando sean elaboradas por la entidad voluntariamente o por los motivos indicados en el apartado anterior– individuales y, en su caso, consolidadas se adjuntaran en el Capítulo V Informe financiero semestral.

2. Cuando al emisor le sea exigible la preparación de información financiera consolidada del periodo intermedio correspondiente al informe financiero semestral que se presenta, la cumplimentación del informe financiero semestral individual se podrá satisfacer cumplimentando la información financiera individual requerida en el Capítulo IV de este modelo, así como incluyendo en el Capítulo V informe financiero semestral, toda aquella información de carácter individual que sea relevante para la adecuada comprensión del informe financiero semestral, dando de este modo cumplimiento a la obligación de presentar el informe financiero semestral individual.

1. El informe de gestión intermedio incluirá, siempre y cuando no hubiesen sido incluidos en cualquier otro apartado del informe financiero semestral que se presenta, al menos, una indicación de los hechos importantes acaecidos en el período correspondiente y su incidencia en las cuentas semestrales o una referencia al apartado del informe financiero semestral donde se incluya. Asimismo, el informe de gestión relativo al primer semestre deberá contener una descripción de los principales riesgos e incertidumbres relativos al semestre restante del mismo ejercicio.

2. Cuando al emisor le sea exigible la preparación de información financiera consolidada del periodo intermedio correspondiente al informe financiero semestral que se presenta, la cumplimentación del informe de gestión intermedio individual, se podrá satisfacer incluyendo en el Capítulo V Informe financiero semestral, toda aquella información de carácter individual que sea relevante para la adecuada comprensión del informe financiero semestral, dando de este modo cumplimiento a la obligación de presentar el informe de gestión individual.

1. La información que, de conformidad con la norma Primera de la presente Circular, deban elaborar los emisores cuyos valores negociables estén admitidos a negociación en un mercado regulado español o en un mercado regulado domiciliado en la Unión Europea cuando España sea Estado miembro de origen, será remitida a través del sistema CIFRADOC/CNMV de la Sede Electrónica de la CNMV u otro similar que, en su caso, pudiera sustituirlo, y según el modelo y requisitos técnicos establecidos a estos efectos en cada momento.

La remisión por vía telemática se entenderá realizada cuando se reciba el mensaje de confirmación a través del «acuse de recibo» del Registro Electrónico de la CNMV.

2. El secretario del consejo de administración o cargo equivalente del emisor se responsabilizará de comprobar que el informe financiero semestral y en su caso, las modificaciones posteriores, que se remitan mediante el sistema telemático de la CNMV, han sido firmadas previamente por cada uno de los administradores del emisor y de verificar que el fichero informático que lo contenga ha sido firmado electrónicamente y remitido a la CNMV por quien tiene el poder para realizar este tipo de trámite en el servicio CIFRADOC/CNMV del Registro Electrónico de la CNMV, para lo que deberá estar en condiciones de acreditar ante la CNMV, a su requerimiento, el poder delegado por el consejo de administración para remitir el informe financiero semestral.

1. Si el emisor modifica la información incluida en el informe financiero semestral, trimestral o declaración intermedia de gestión, previamente publicado o incorpora información complementaria, deberá remitir nuevamente el informe financiero periódico a través del sistema CIFRADOC/CNMV del Registro Electrónico de la CNMV.

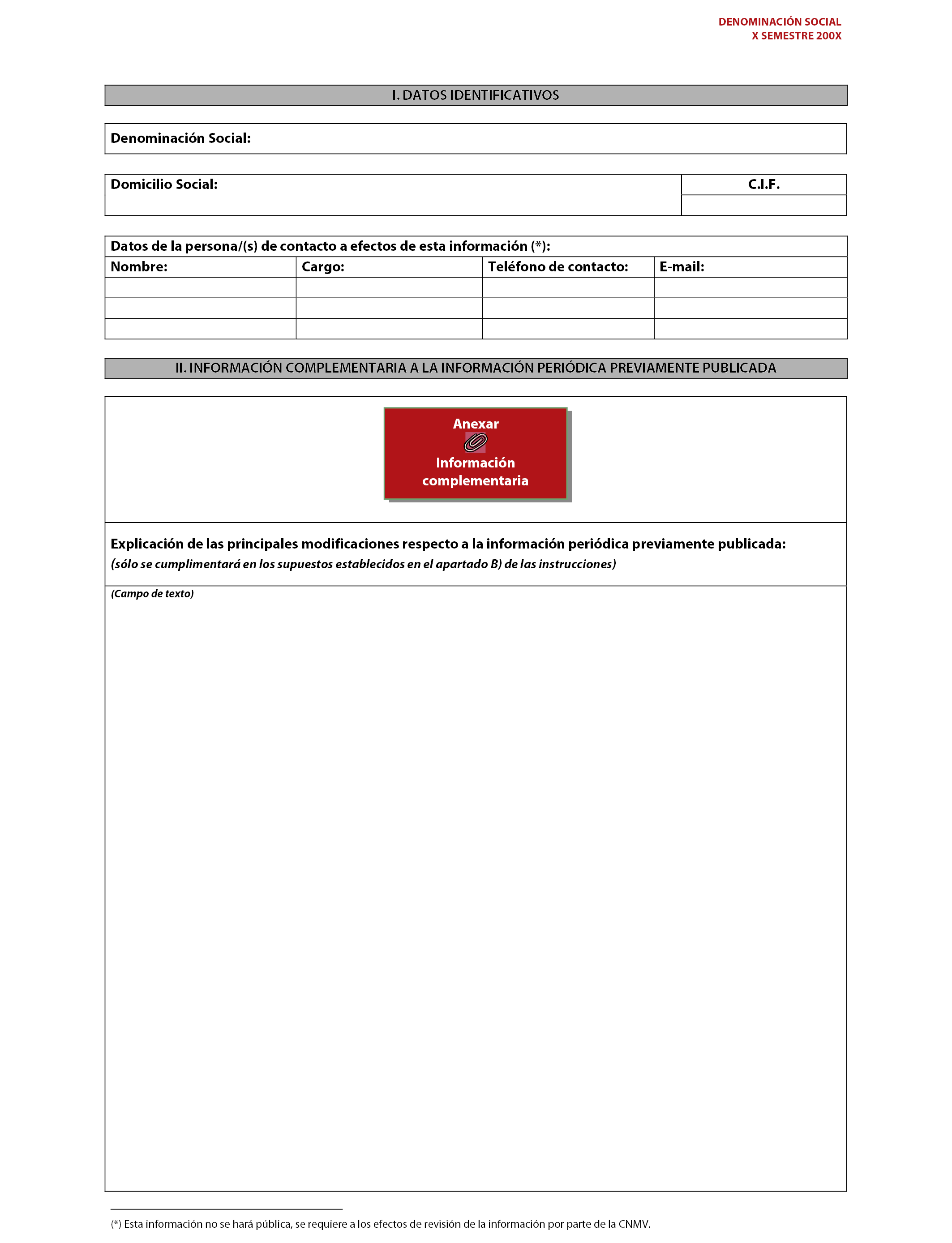

En estos casos, la entidad deberá cumplimentar el Capítulo II «Explicación de las principales modificaciones respecto a la información periódica previamente publicada» indicando la naturaleza del error material o del cambio de criterio o política contable, las circunstancias que han originado el error, las razones por las que la aplicación del nuevo criterio o política contable suministra información fiable y más relevante, y el importe del ajuste en la/(s) mencionada/(s) información/(es) periódica/(s).

En particular, cabe señalar que la corrección de errores materiales de períodos anteriores y los cambios en políticas o criterios contables que afecten materialmente a los estados financieros, incluidos aquellos que se produzcan en la formulación de las cuentas anuales de un ejercicio, implicarán el reenvío de los modelos de información semestral, trimestral o declaraciones intermedias del mismo ejercicio contable publicados previamente por la entidad, así como, en su caso, la modificación de las cifras que se presentan comparativas, y deberán comunicarse en un plazo máximo de diez días hábiles desde la fecha de formulación.

2. No obstante, en el caso de que las diferencias surjan como consecuencia de la formulación de las cuentas anuales de un ejercicio, el emisor remitirá de nuevo el informe financiero del segundo semestre del ejercicio cumplimentado el Capítulo II de acuerdo con el apartado anterior y en el Capítulo V incluirá una referencia al Informe Financiero Anual remitido a la Comisión Nacional del Mercado de Valores.

1. A partir del 1 de enero de 2019, los modelos de información periódica que establece la Circular 3/2018, de 28 de junio, serán utilizados por las entidades emisoras para la remisión de los informes financieros semestrales y trimestrales.

2. En relación con el primer informe financiero semestral del ejercicio 2018, la entidad emisora deberá utilizar el formato de la Circular 5/2015, y por tanto deberá cumplimentar el Capítulo IV, sobre información financiera seleccionada del modelo de información periódica, incluido en dicha circular, con la excepción del cuadro 13 Desglose de instrumentos financieros por naturaleza y categoría.

No obstante, en el Capítulo V, en las notas explicativas a los estados financieros intermedios/cuentas semestrales del período intermedio, se incluirá un apartado, para, en su caso, conciliar aquellas partidas específicas de los estados financieros del Capítulo IV, que pudieran verse afectadas por la entrada en vigor de esta nueva Circular, y los realmente utilizados en las cuentas semestrales incluidas en el Capítulo V.

En el caso de las entidades que tengan que cumplimentar el anexo I se cumplimentará de acuerdo con las siguientes instrucciones:

(a) Cuadro IV. 6 de la Circular 5/2015, Estado de Resultado consolidado:

– La partida «Deterioro y Resultado por enajenación de instrumentos financieros» (clave 1255) incluirá la «Pérdida / Reversión por deterioro de instrumentos financieros» y el «Resultado por enajenación de instrumentos financieros» de «Instrumentos financieros a coste amortizado» y de «Resto de instrumentos financieros».

– La partida «Variación en el valor razonable en instrumentos financieros» (clave 1252) incluirá el «Resultado derivados de la reclasificación de activos financieros a coste amortizado a activos financieros a valor razonable» y el «Resultado derivados de la reclasificación de activos financieros a valor razonable con cambios en otro resultado integral a activos financieros a valor razonable».

(b) Cuadro IV. 5 de la Circular 5/2015, Balance de Situación consolidado:

– La partida «Activos financieros disponibles para la venta» (claves 1181) incluirá los «Instrumentos de deuda a valor razonable con cambios en otros resultado integral».

(c) Cuadro IV. 7 de la Circular 5/2015, Estado de Resultado Integral Consolidado:

– La partida «Resto de ingresos y gastos que no se reclasifican al resultado del periodo» (claves 1343) incluirá «Instrumentos de patrimonio con cambios en otro resultado integral».

– La partida «Activos financieros disponibles para la venta» (claves 1355 a 1358) incluirá los importes correspondientes a «Instrumentos de deuda a valor razonable con cambios en otro resultado integral».

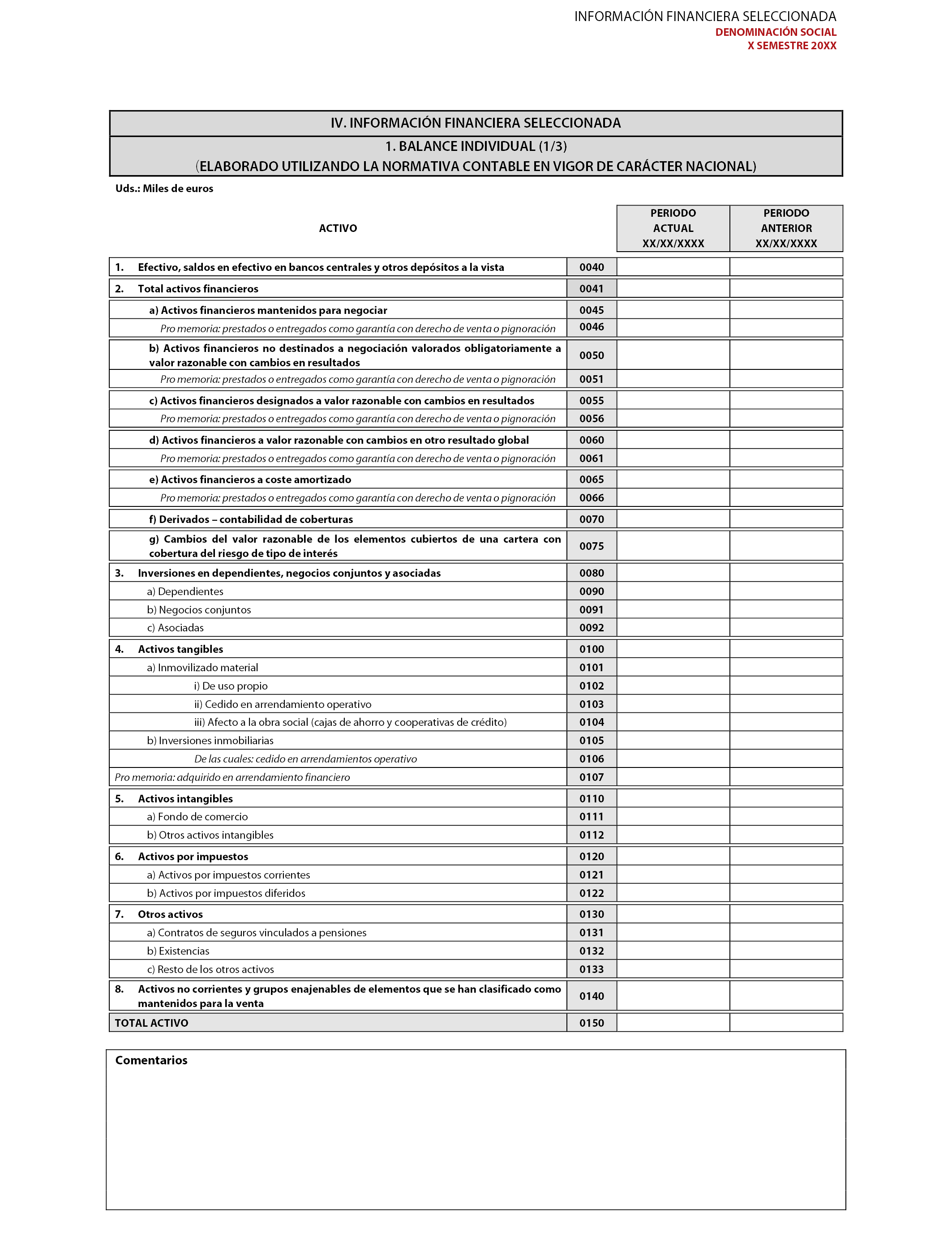

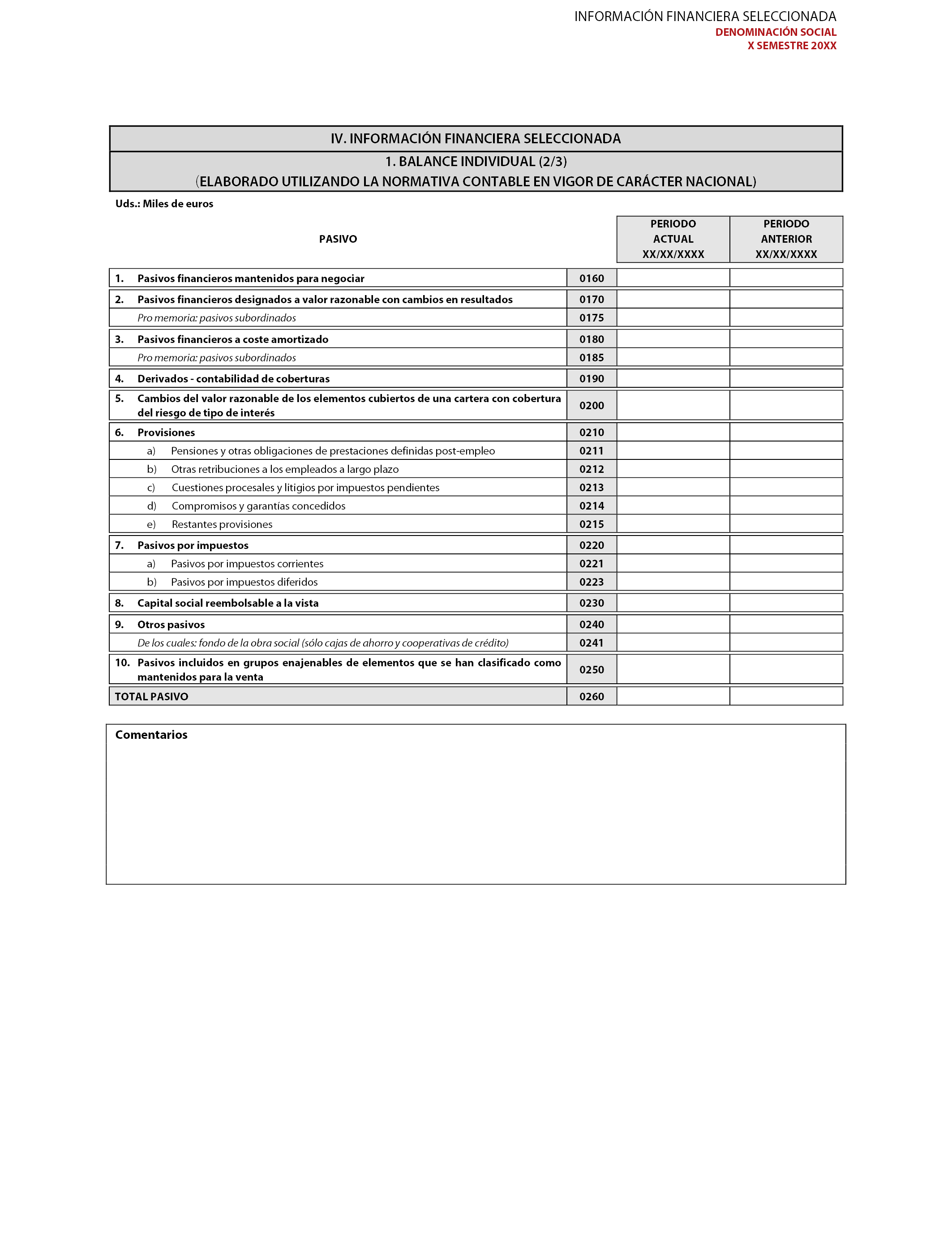

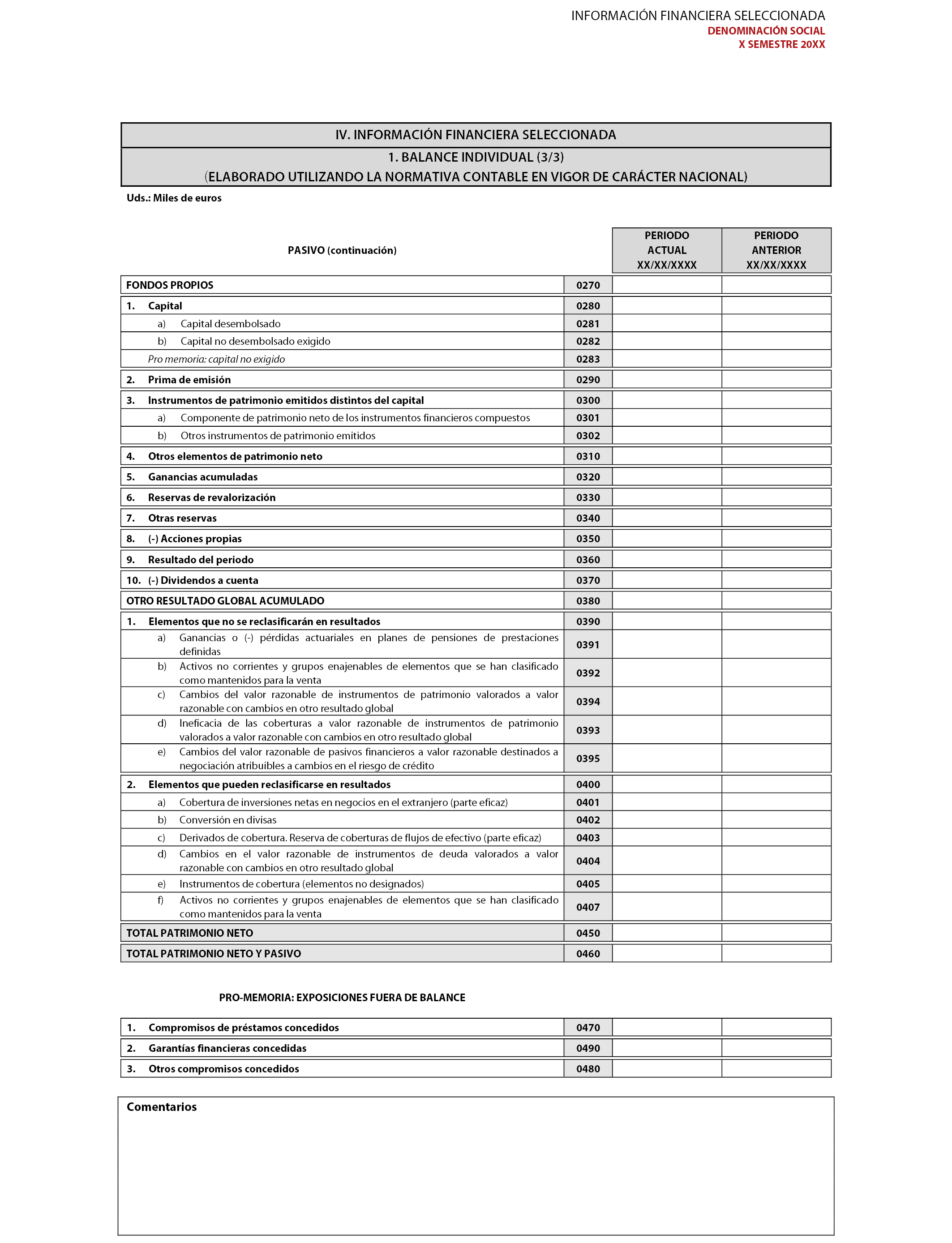

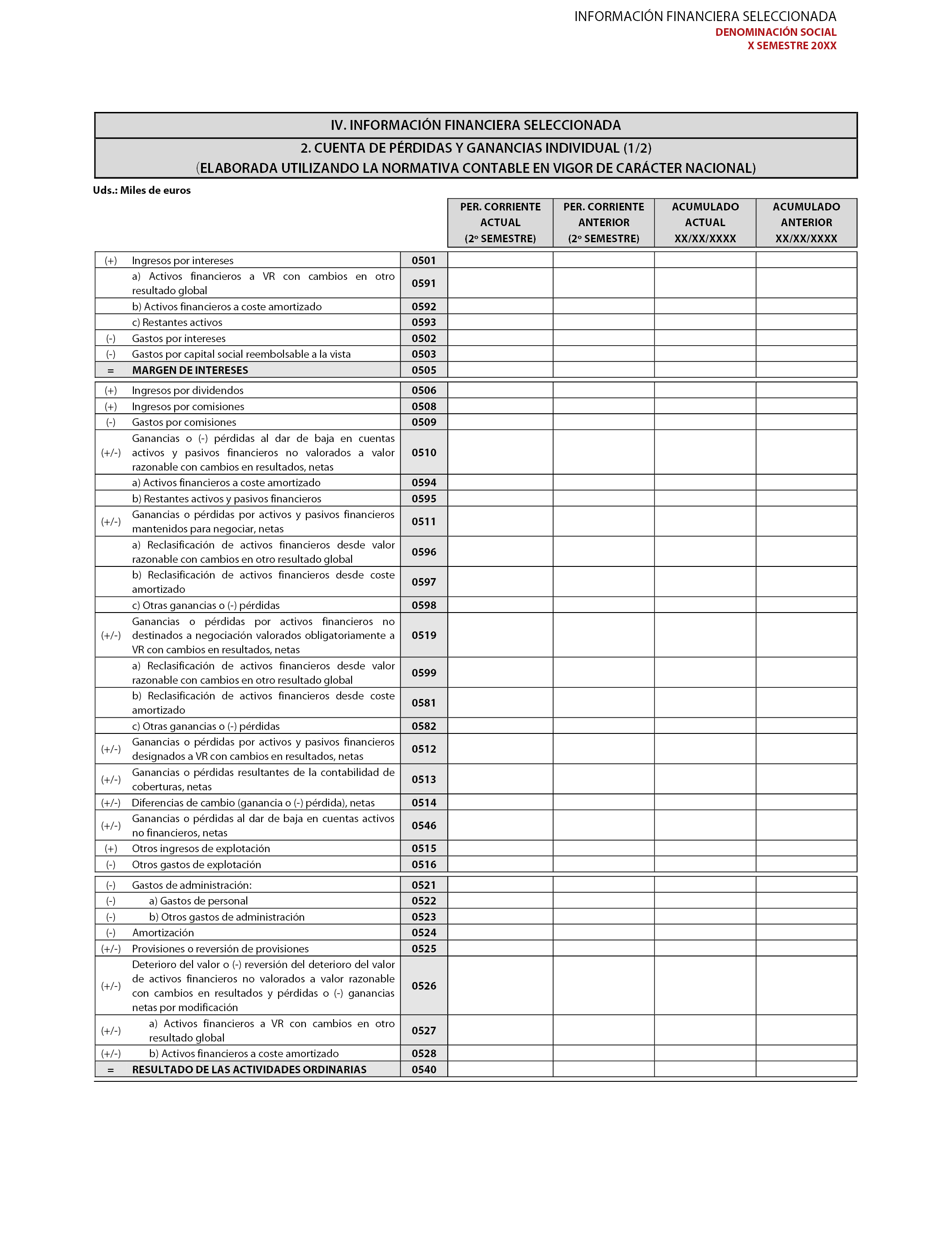

En el caso de las entidades que tengan que cumplimentar el anexo II se cumplimentará de acuerdo con las siguientes instrucciones:

(a) Cuadro IV. 1 y 6, de la Circular 5/2015, Balance de Situación individual y consolidado:

– La partida «Activos financieros designados a valor razonable con cambios en resultados» (claves 0050 y 1050) incluirá también los activos financieros no mantenidos para negociar obligatoriamente a valor razonable con cambios en resultados.

– La partida «Activos financieros disponibles para la venta» (claves 0055 y 1055) incluirá los activos financieros a valor razonable con cambios en otro resultado global/integral.

– La partida «Préstamos y partidas a cobrar» (claves 0060 y 1060) incluirá todos los activos financieros a coste amortizado.

– La partida «Otro resultado global acumulado –Elementos que no se reclasificaran en resultados– Resto de ajustes de valoración» (claves 0393 y 1394) incluirá:

(i) Los cambios en el valor razonable de instrumentos de patrimonio medidos a valor razonable con cambios en otro resultado global/integral;

(ii) La ineficacia de las coberturas a valor razonable de instrumentos de patrimonio medidos a valor razonable con cambios en otro resultado global/integral; y

(iii) Los cambios en el valor razonable de pasivos financieros a valor razonable destinados a negociación atribuibles a cambios en el riesgo de crédito.

– La partida «Otro resultado global acumulado –Elementos que pueden reclasificarse en resultados– Derivados de cobertura. Coberturas de flujos de efectivo (porción efectiva)» (claves 0403 y 1403) incluirá también los cambios en el valor razonable instrumentos de cobertura (elementos no designados).

– La partida «Otro resultado global acumulado –Elementos que pueden reclasificarse en resultados–Activos financieros disponibles para la venta– Instrumentos de deuda» (claves 0405 y 1405) incluirá los cambios en el valor razonable de instrumentos de deuda medidos a valor razonable con cambios en otro resultado global/integral.

(b) En el cuadro IV. 2 y 7, de la Circular 5/2015, Cuenta de Pérdidas y Ganancias individual y consolidada:

– La partida «Ganancias/pérdidas por activos y pasivos financieros designados a valor razonable con cambios en resultados, netas» (claves 0512 y 1512) incluirá también la ganancia /pérdida de los activos financieros no mantenidos para negociar obligatoriamente a valor razonable con cambios en resultados, netos.

– La partida «Deterioro del valor o reversión del deterioro del valor de activos financieros no valorados a valor razonable con cambios en resultados» (claves 0526 y 1526) incluirán también la ganancia/pérdida de modificación de flujos de caja netas de activos financieros a valor razonable con cambios en otro resultado global/integral y de activos financieros a coste amortizado.

Asimismo, el desglose de dicha partida entre «Activos financieros valorados al coste» (claves 0527 y 1527), «Activos financieros disponibles para la venta» (claves 0528 y 1528), «Préstamos y partidas a cobrar» (claves 0529 y 1529) e «Inversiones mantenidas hasta el vencimiento» (claves 0530 y 1530) no serán cumplimentadas.

(c) En el cuadro IV. 3 y 8, de la Circular 5/2015, Estado de Ingresos y Gastos reconocidos individual y consolidado:

– La partida «Otro resultado global –Elementos que no se reclasificaran en resultados – Resto de ajustes de valoración» (claves 0623 y 1623) incluirá:

(i) los cambios en el valor razonable de instrumentos de patrimonio medidos a valor razonable con cambios en otro resultado global/integral;

(ii) la ineficacia de las coberturas a valor razonable de instrumentos de patrimonio medidos a valor razonable con cambios en otro resultado global/integral; y

(iii) los cambios en el valor razonable de pasivos financieros a valor razonable destinados a negociación atribuibles a cambios en el riesgo de crédito.

– La partida «Otro resultado global – Elementos que pueden reclasificarse en resultados –Coberturas de flujos de efectivo (porción efectiva)» (claves 0645 y 1645) incluirán también los cambios de valor razonable de los instrumentos de cobertura (elementos no designados), así como sus movimientos en las claves siguientes.

– La partida «Otro resultado global – Elementos que pueden reclasificarse en resultados – Activos financieros disponibles para la venta – Instrumentos de deuda» (claves 0650 y 1650) incluirá los cambios en el valor razonable de instrumentos de deuda medidos a valor razonable con cambios en otro resultado global/integral, así como sus movimientos en las claves siguientes.

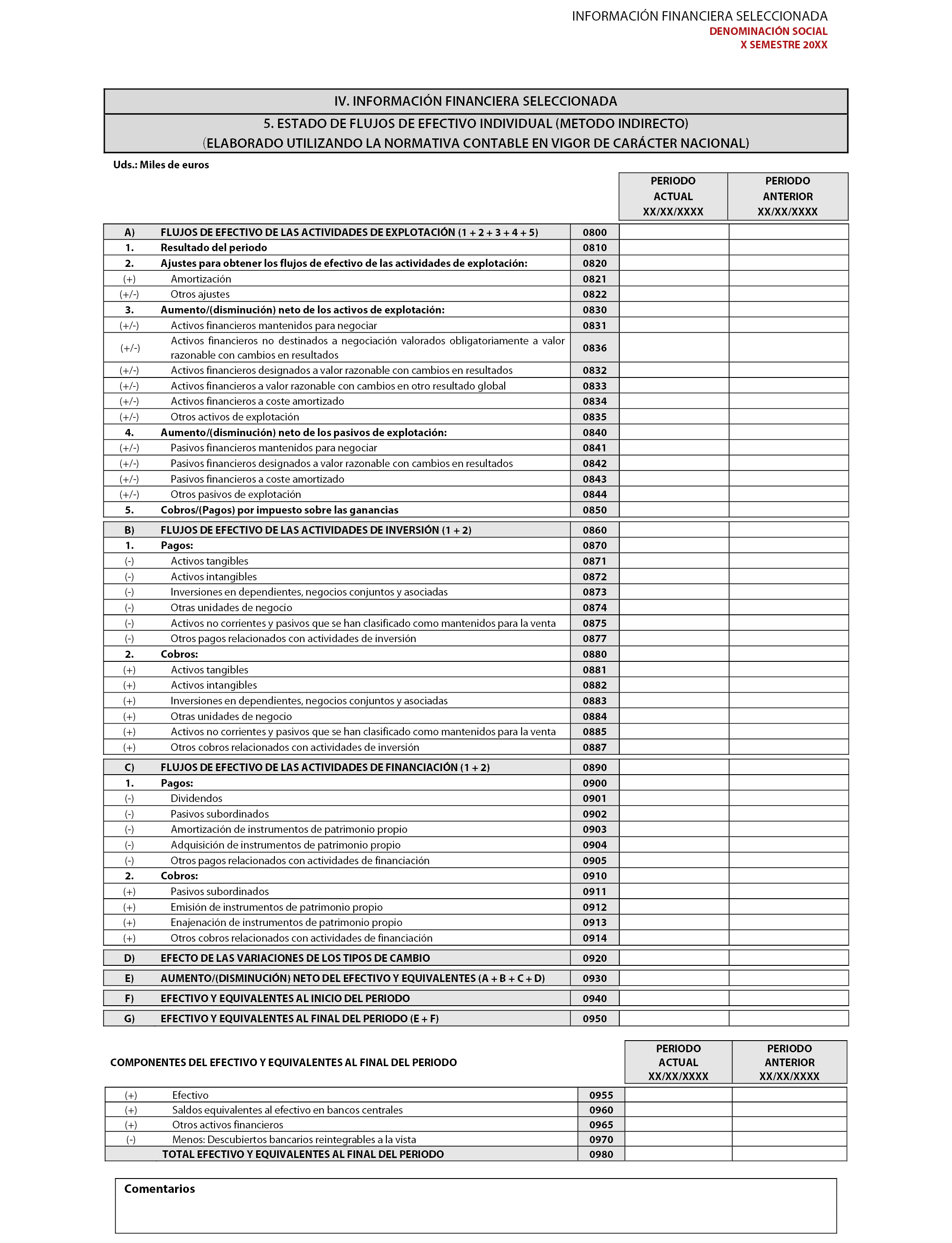

(d) En el cuadro IV. 5 y 10A, de la Circular 5/2015, Estado de Flujos de Efectivo individual y consolidado (método indirecto):

– La partida «Flujos de efectivo de las actividades de explotación –Aumento/(disminución) neto de los activos de explotación– Activos financieros designados a valor razonable con cambios en resultados» (claves 0832 y 1832) incluirán también el aumento/(disminución) neto de los activos financieros no mantenidos para negociar obligatoriamente a valor razonable con cambios en resultados.

– La partida «Flujos de efectivo de las actividades de explotación –Aumento/(disminución) neto de los activos de explotación– Activos financieros disponibles para la venta» (claves 0833 y 1833) incluirá el aumento/(disminución) neto de los activos financieros a valor razonable con cambios en otro resultado global/integral.

– La partida «Flujos de efectivo de las actividades de explotación –Aumento/(disminución) neto de los activos de explotación–Préstamos y partidas a cobrar» (claves 0834 y 1834) incluirán el aumento/(disminución) neto de todos los activos financieros a coste amortizado.

3. Cuando el emisor utilice el enfoque retroactivo parcial respecto a la NIIF 15 y a la NIIF 9, y no sea evidente la conciliación con el modelo anterior, deberán desglosar en las notas explicativas los diferentes criterios de presentación y agrupación utilizados en el Capítulo IV y en el Capítulo V y conciliar unos con otros.

A la entrada en vigor de la presente Circular quedarán derogadas las siguientes Circulares:

– Circular 1/2008, de 30 de enero, de la CNMV, sobre la información periódica de los emisores con valores admitidos a negociación en mercados regulados relativa a los informes financieros semestrales, las declaraciones intermedias de gestión y, en su caso, los informes financieros trimestrales.

– Circular 5/2015, de 28 de octubre, de la CNMV, que modifica la Circular 1/2008, de 30 de enero, de la CNMV, sobre la información periódica de los emisores con valores admitidos a negociación en mercados regulados relativa a los informes financieros semestrales, las declaraciones intermedias de gestión y, en su caso, los informes financieros trimestrales.

La presente Circular entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y resultará de aplicación a los informes financieros semestrales y a las declaraciones intermedias que se refieran a periodos que comiencen a partir del 1 de enero de 2018 y tengan que presentarse y publicarse a partir del día siguiente al de publicación de esta Circular.

Madrid, 28 de junio de 2018.–El Presidente de la Comisión Nacional del Mercado de Valores, Sebastián Albella Amigo.

Instrucciones para la elaboración del informe financiero semestral (modelo general)

A) Ámbito de aplicación:

– Este modelo será de aplicación a todas las entidades obligadas a remitir información financiera semestral según el artículo 119 del Texto Refundido de la Ley del Mercado de Valores, excepto a las entidades de crédito y aseguradoras, cuyos modelos se incorporan en los anexos II y III respectivamente.

– Si el emisor, no elabora sus estados financieros individuales anuales bajo el Plan General de Contabilidad u otra norma contable aplicable de carácter nacional, o sus estados financieros consolidados bajo las Normas Internacionales de Información Financiera que la Comisión Europea haya adoptado, no tendrán que cumplimentar el Capítulo IV, en su lugar deberá remitir unas cuentas semestrales resumidas o completas individuales e indicar expresamente los principios contables que ha aplicado al elaborar dichos estados financieros.

B) Aspectos generales:

– Las normas de reconocimiento y valoración para la elaboración de la información financiera consolidada del periodo intermedio serán las que se establecen en las Normas Internacionales de Información Financiera que la Comisión Europea haya adoptado de acuerdo con el procedimiento establecido por el Reglamento (CE) No 1606/2002 del Parlamento Europeo y del Consejo, de 19 de julio de 2002 (en adelante NIIF adoptadas), y en particular con la Norma Internacional de Contabilidad adoptada aplicable a la información financiera intermedia.

Las normas de reconocimiento y valoración para la elaboración de la información financiera individual del periodo intermedio, deberán elaborarse y cumplimentarse conforme a los criterios establecidos en el Plan General de Contabilidad u otra normativa contable aplicable en vigor de carácter nacional. Adicionalmente, deberán tenerse en cuenta los siguientes aspectos:

• Al tomar la decisión relativa a cómo reconocer, valorar, clasificar o revelar información sobre una determinada partida en el informe financiero semestral, la importancia relativa debe ser evaluada en relación a los datos financieros del periodo intermedio en cuestión.

• Los procedimientos que deben seguirse en la elaboración de las cuentas semestrales del periodo intermedio han de estar diseñados para asegurar que la información resultante sea fiable, y que éstas incluyan, de forma adecuada, toda la información financiera significativa que sea relevante para la comprensión de la situación financiera o de los resultados de la entidad que informa.

• La entidad deberá aplicar los mismos criterios que utiliza en su informe financiero anual para la elaboración de las cuentas semestrales individuales del periodo intermedio, y en especial tendrá en cuenta las siguientes consideraciones:

(i) Los requisitos para la activación de gastos a la fecha del informe financiero semestral son equivalentes a los que se seguirían a la fecha del informe financiero anual. De forma similar, un pasivo en el informe financiero semestral debe representar una obligación existente en ese momento, exactamente igual que si se tratase de la fecha del informe financiero anual.

(ii) Los ingresos ordinarios que se perciben de forma estacional, cíclica u ocasional no deben ser objeto, dentro de un mismo periodo contable anual, de anticipación o diferimiento para la elaboración del informe financiero semestral, si tal anticipación o diferimiento no fuese apropiado para la elaboración del informe financiero anual.

(iii) Los costes en los que no se incurre de forma uniforme a lo largo del periodo contable serán objeto de anticipación o diferimiento en las cuentas semestrales si, y sólo si, fuera también apropiado anticipar o diferir tales costes al final del periodo contable anual.

(iv) Los criterios para el reconocimiento y valoración de las pérdidas por depreciación de las existencias, por reestructuraciones o por deterioro de valor de otros activos, en el periodo contable intermedio son las mismas que la empresa seguiría si preparase el informe financiero anual.

(v) El gasto por el impuesto sobre las ganancias se reconocerá sobre la base de la mejor estimación del tipo impositivo medio ponderado que se espere para el periodo contable anual.

• Cuando el órgano de administración de la entidad sea consciente de la existencia de incertidumbres importantes, relativas a eventos o condiciones que puedan aportar dudas significativas sobre la posibilidad de que la entidad siga funcionando normalmente, deberán revelar estas incertidumbres en el informe semestral que se presenta. En el caso de que el informe semestral que se presenta no sea elaborado bajo el principio de empresa en funcionamiento, tal hecho será objeto de revelación explícita, junto con las hipótesis alternativas sobre las que ha sido elaborado, así como las razones por las que la entidad no puede ser considerada como una empresa en funcionamiento.

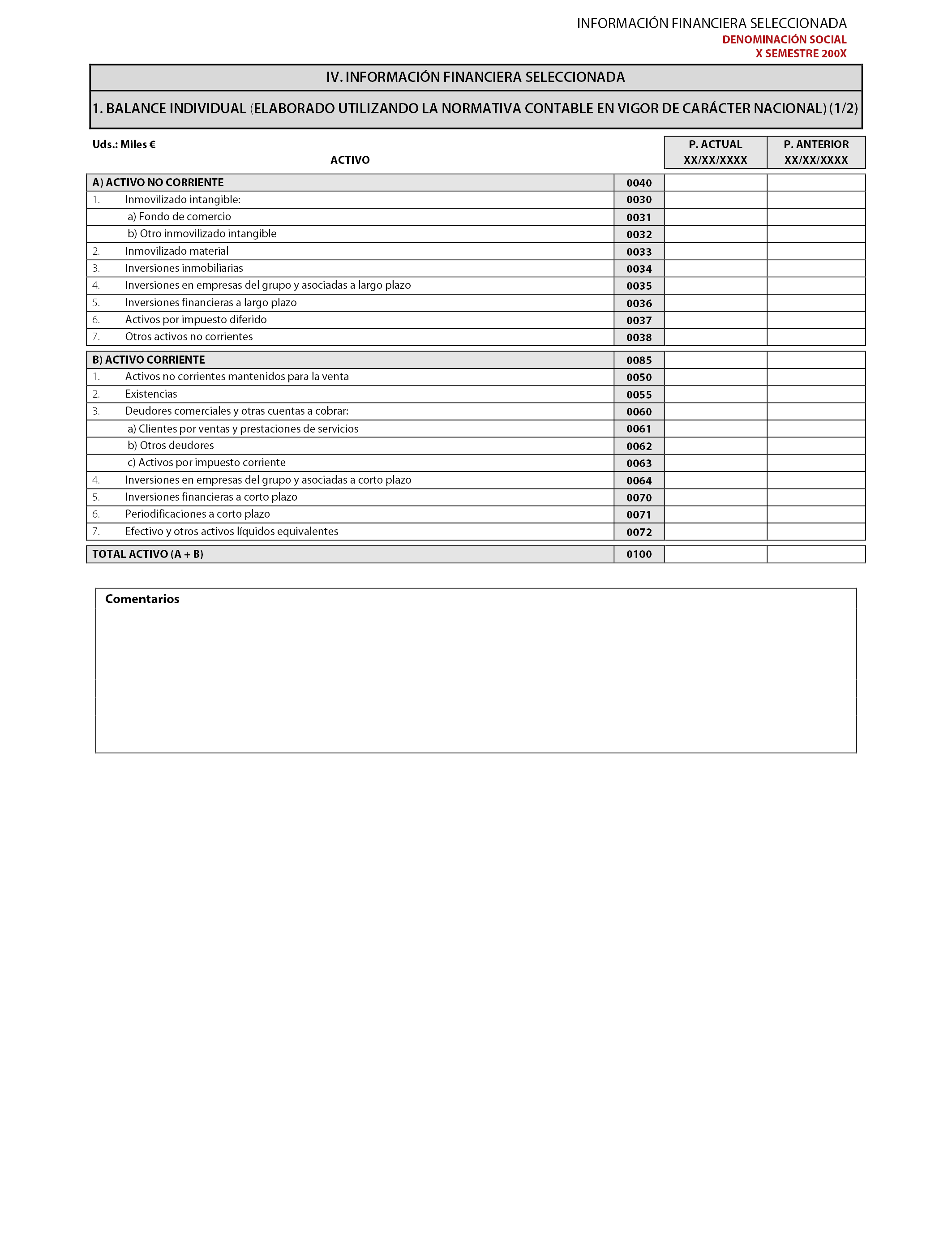

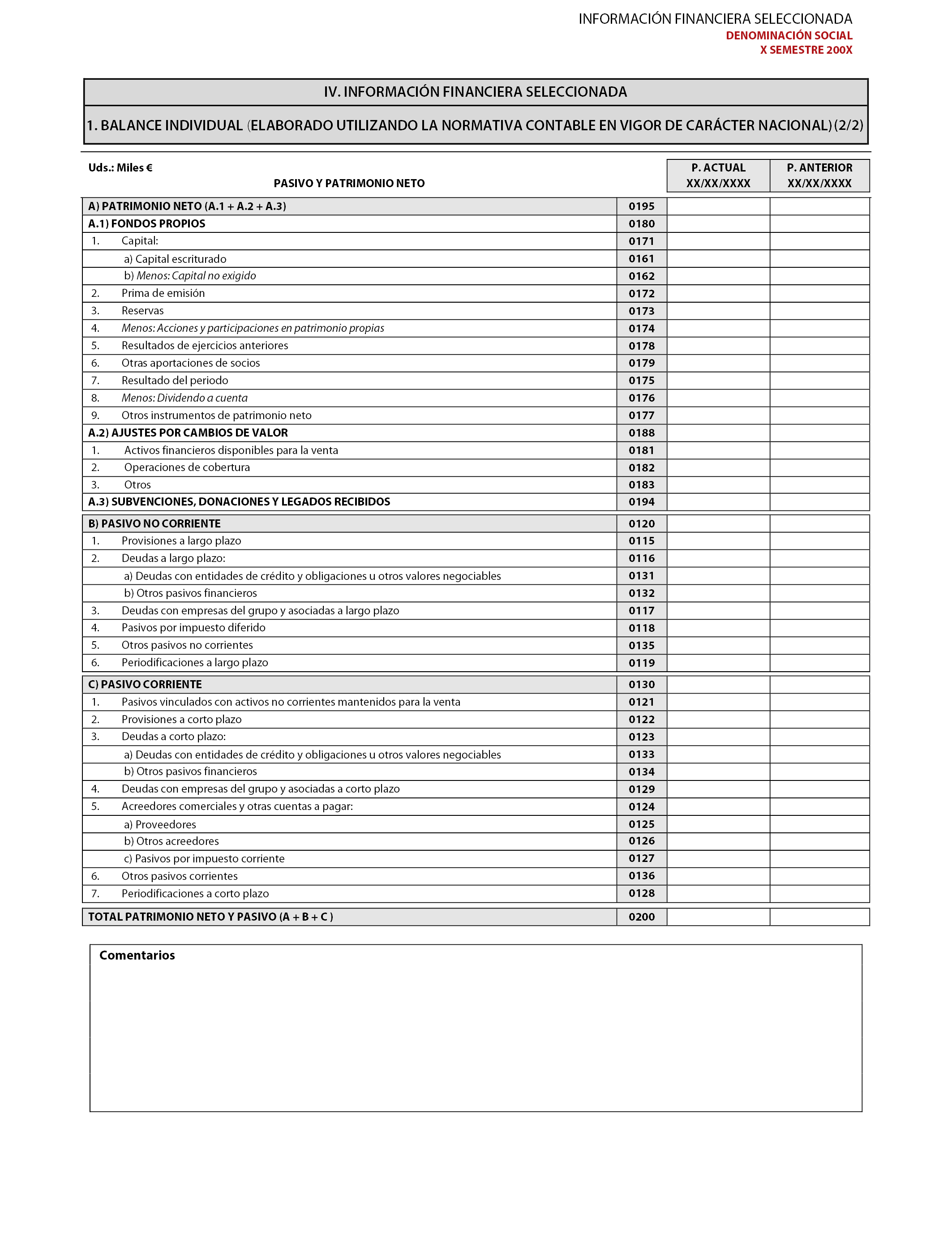

– Los datos de la información financiera seleccionada incluida en el Capítulo IV individual y, en su caso, consolidada, se referirán a los siguientes periodos:

• El Balance de Situación o Estado de Situación Financiera, al cierre del periodo intermedio sobre el que se está informando y la información comparativa al cierre del ejercicio económico anual precedente;

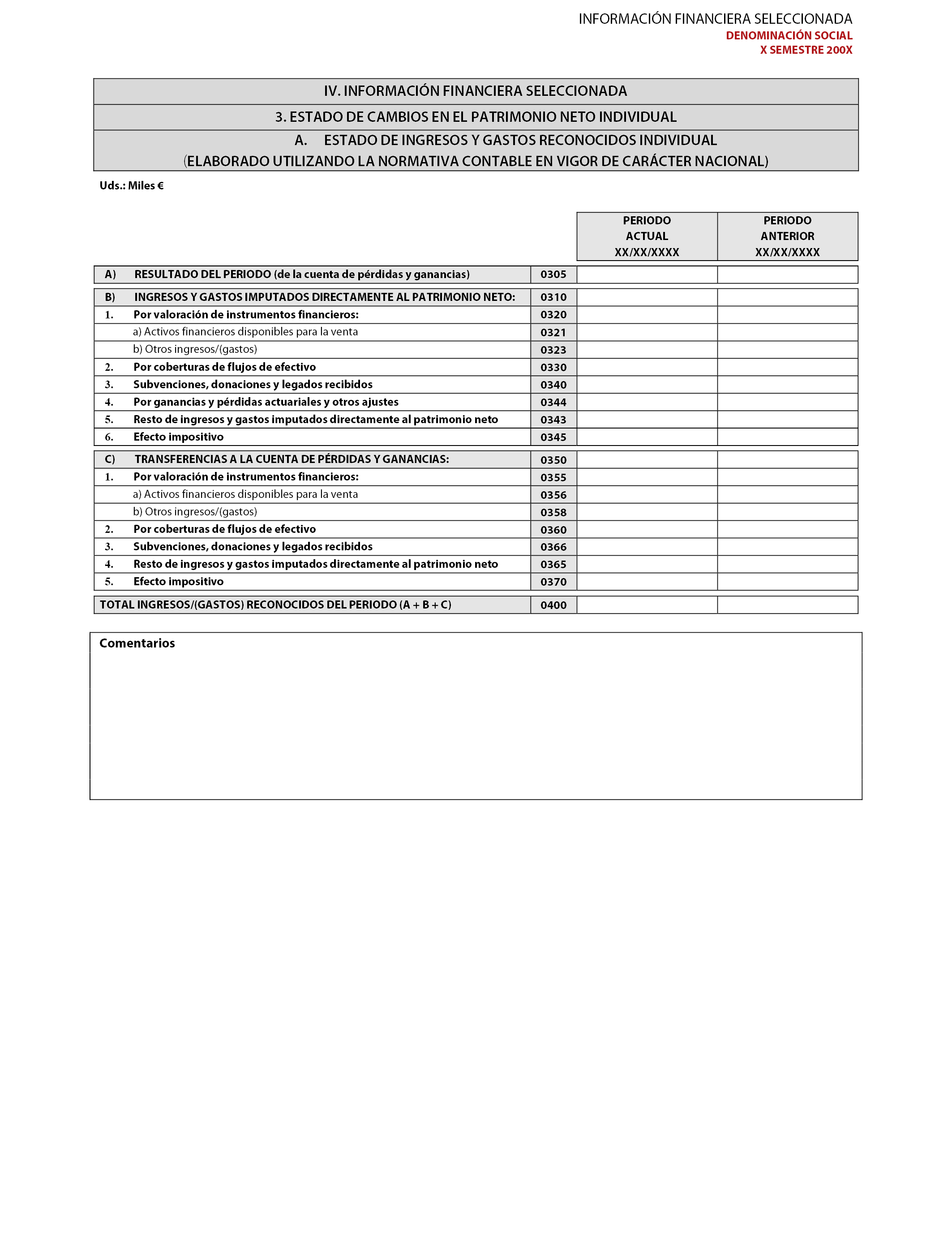

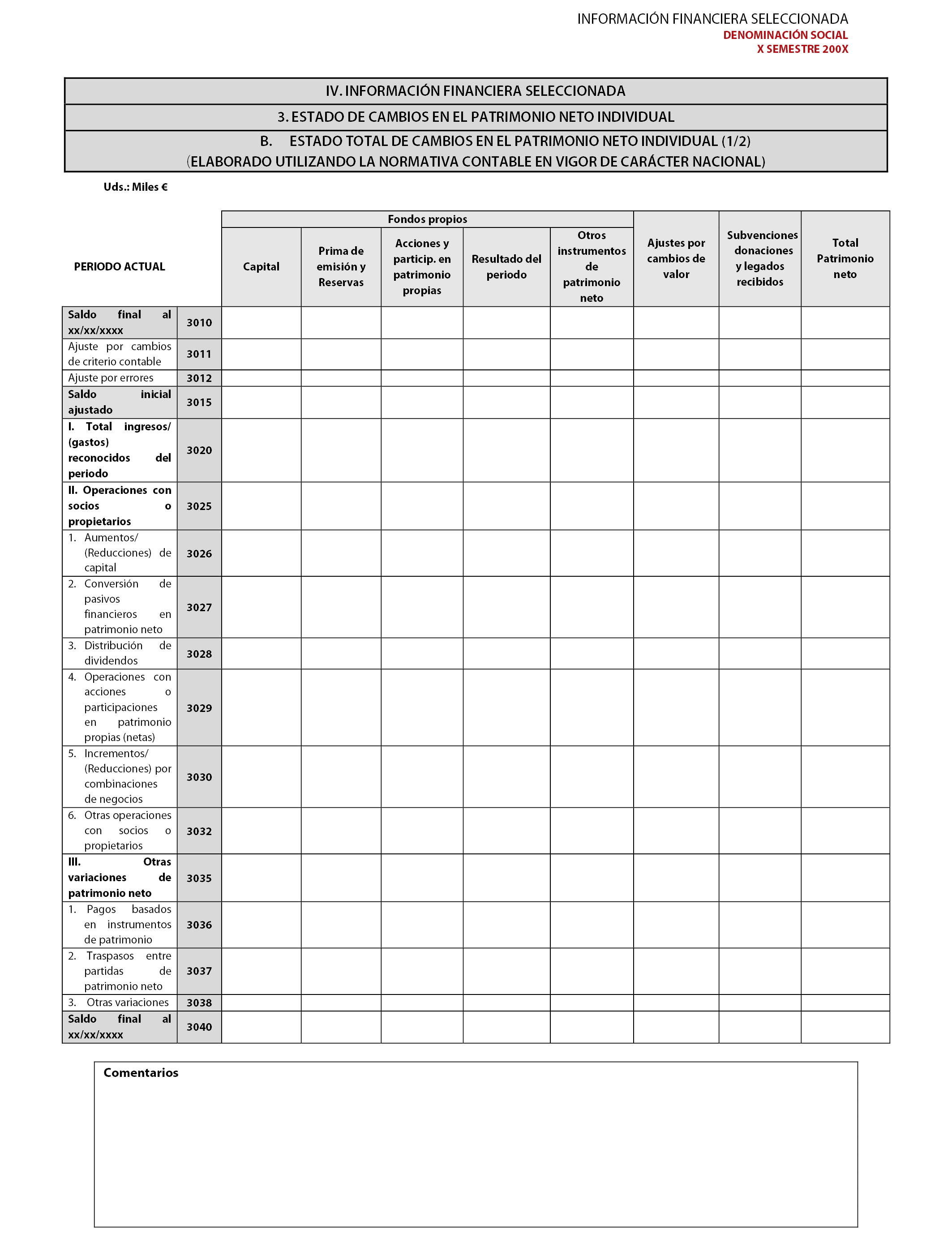

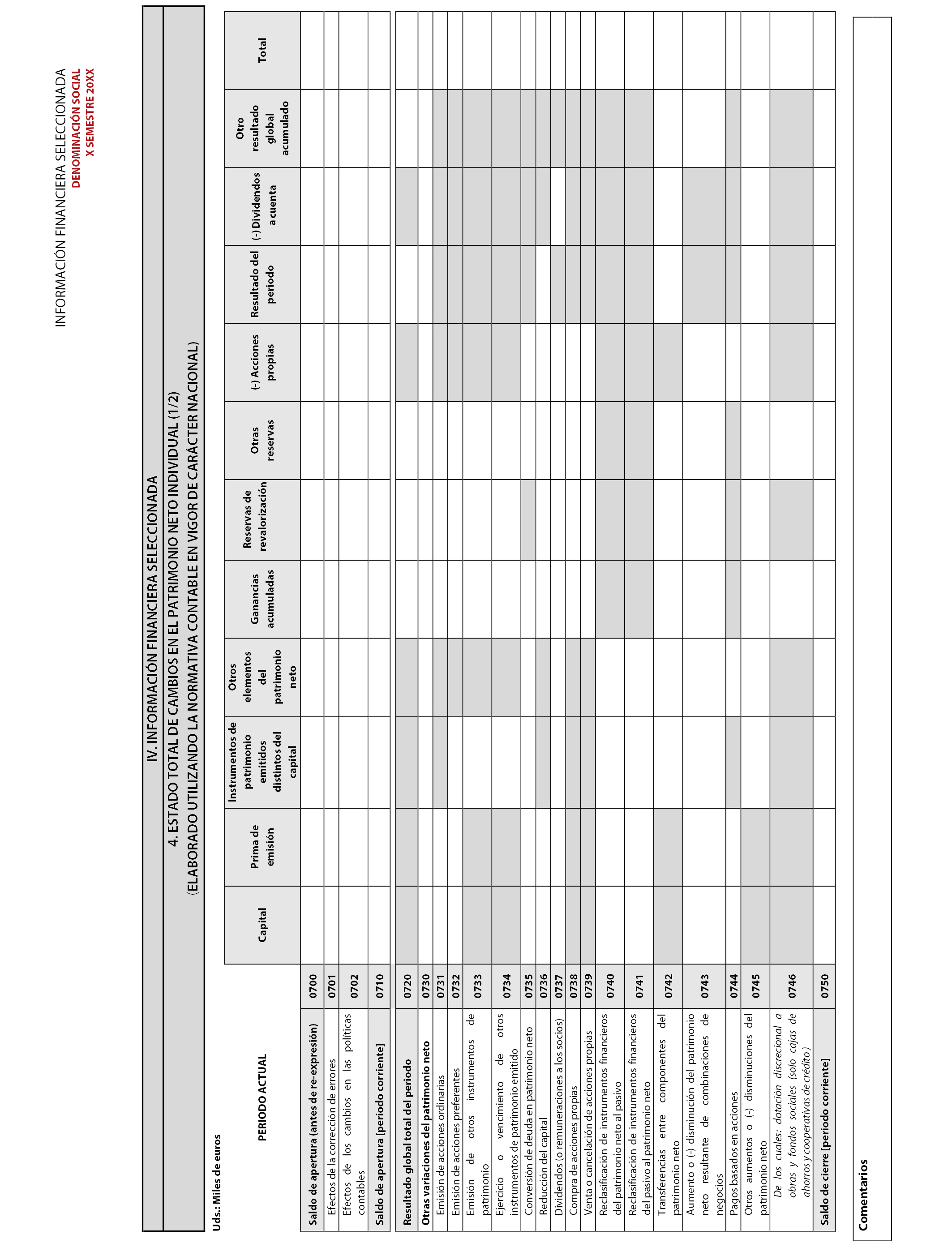

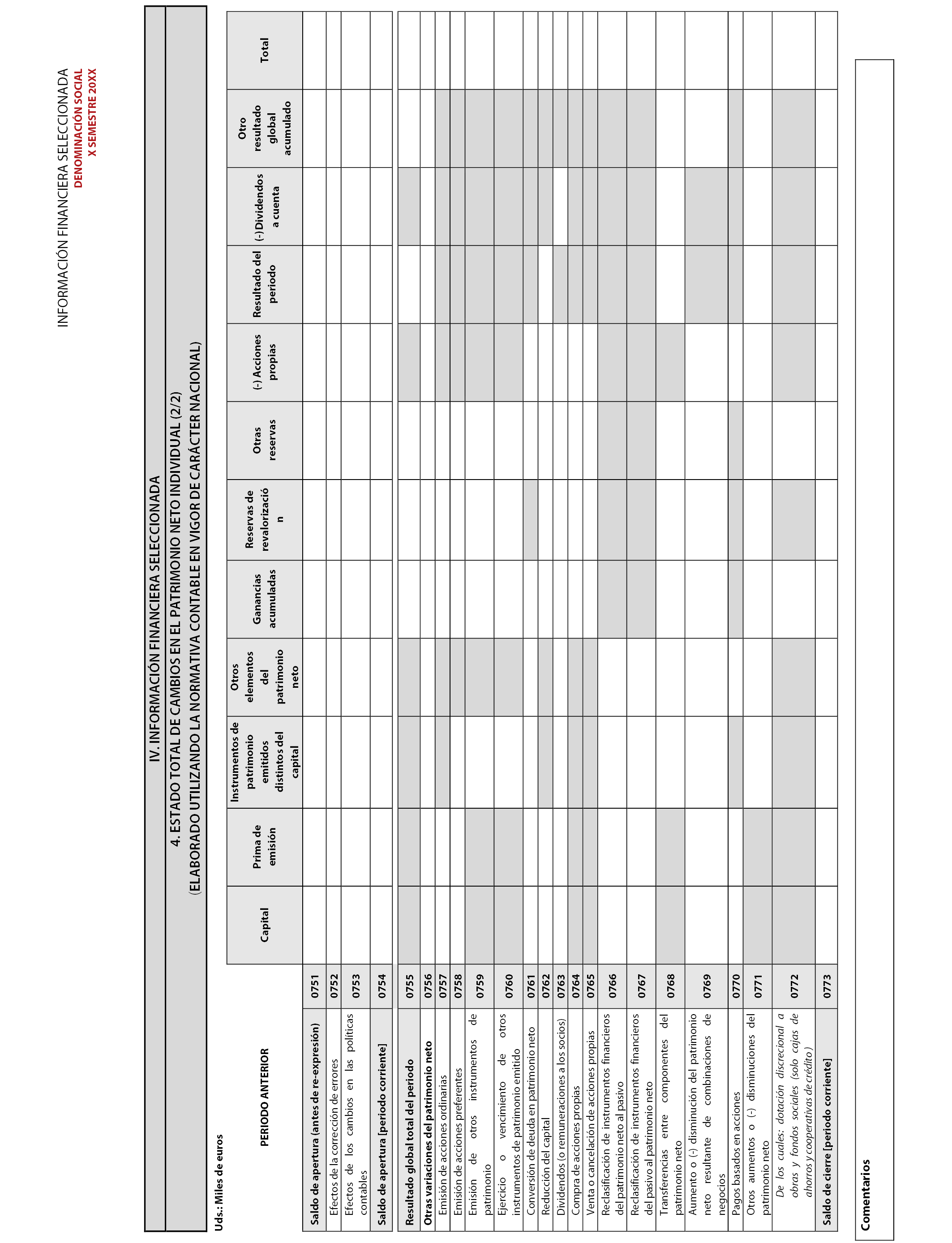

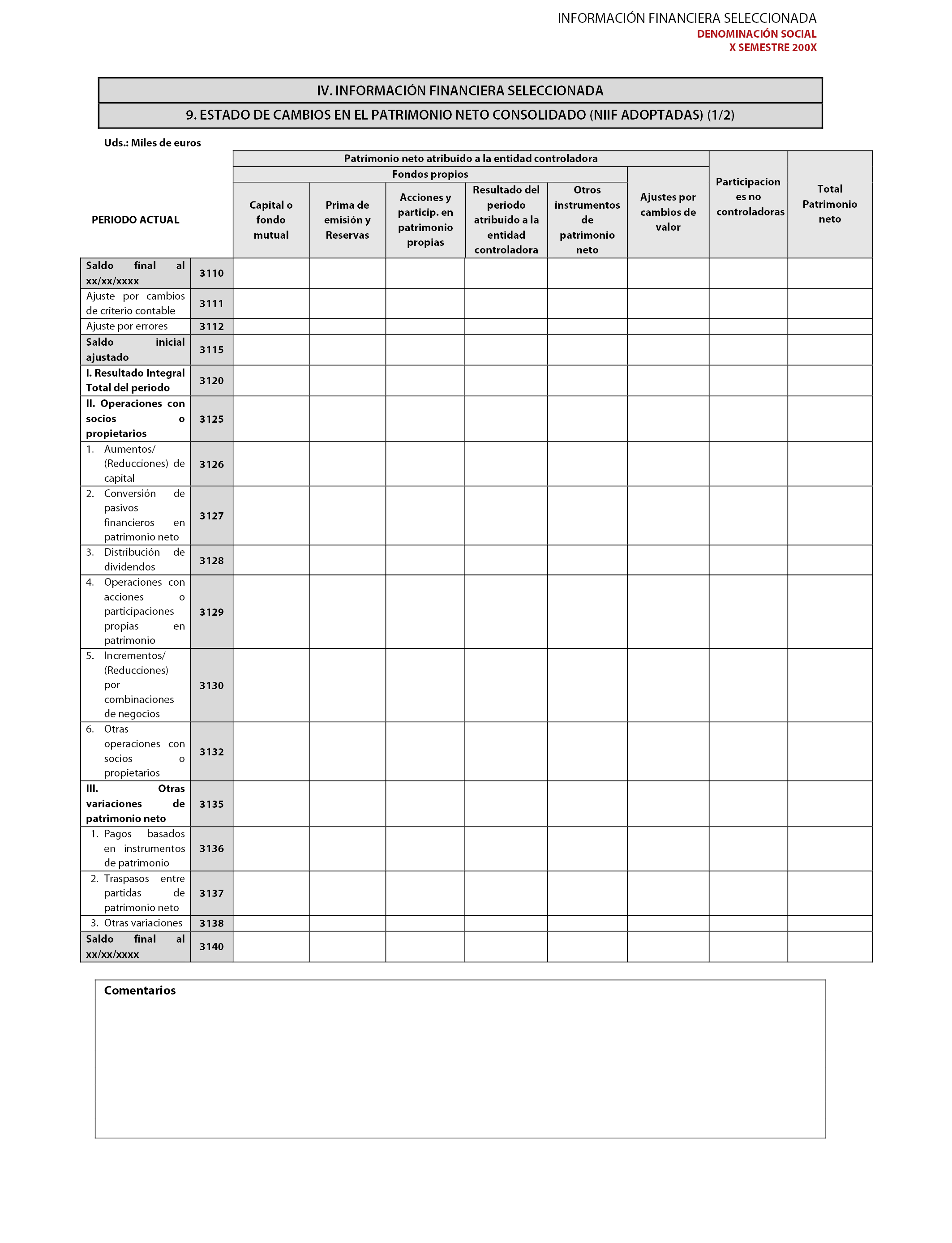

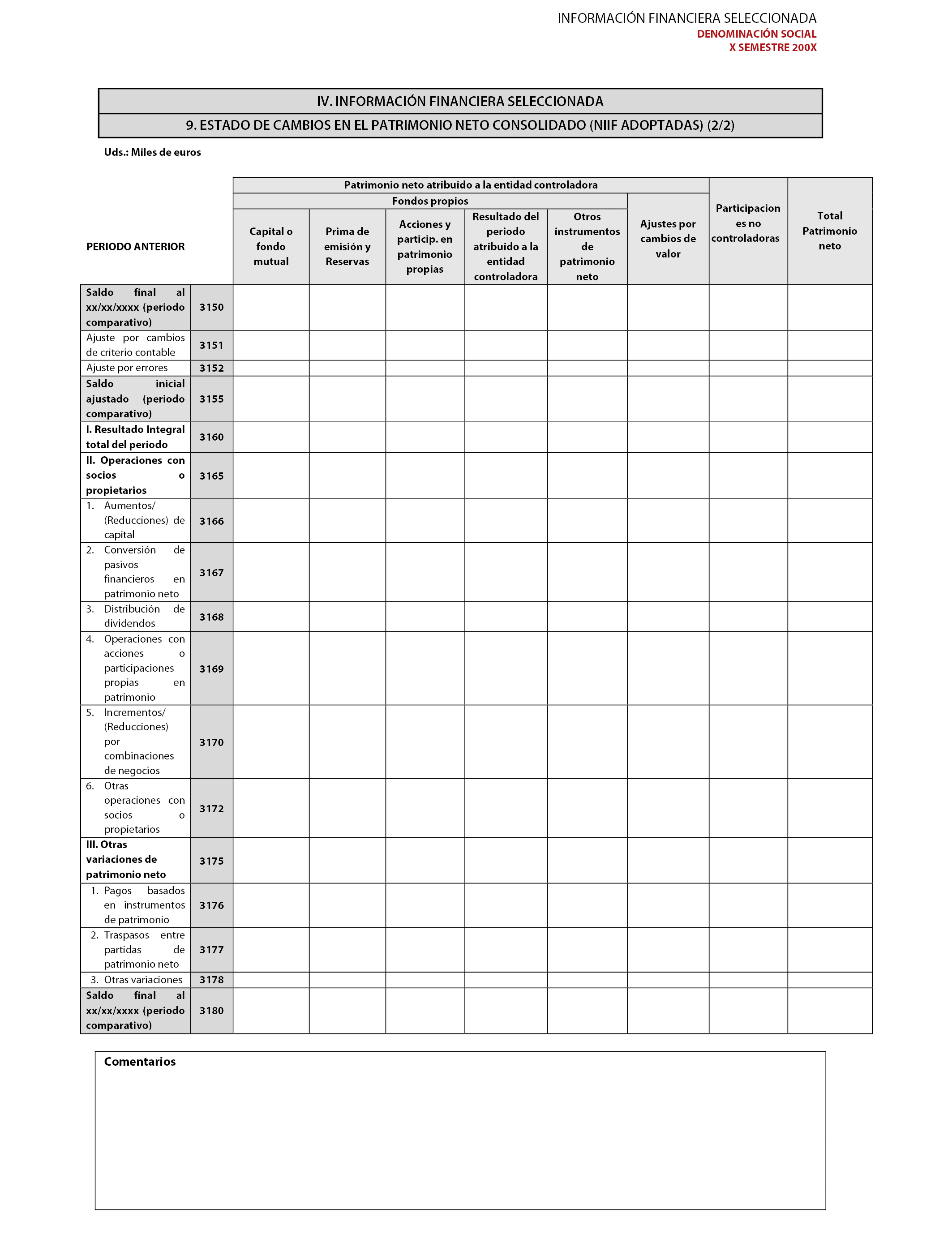

• El Estado de Ingresos y Gastos Reconocidos, el Estado Total de Cambios en el Patrimonio neto y el Estado de Flujos de Efectivo, al periodo acumulado hasta la fecha sobre la que se está informando y la información comparativa al mismo periodo de tiempo referido al ejercicio económico anual precedente;

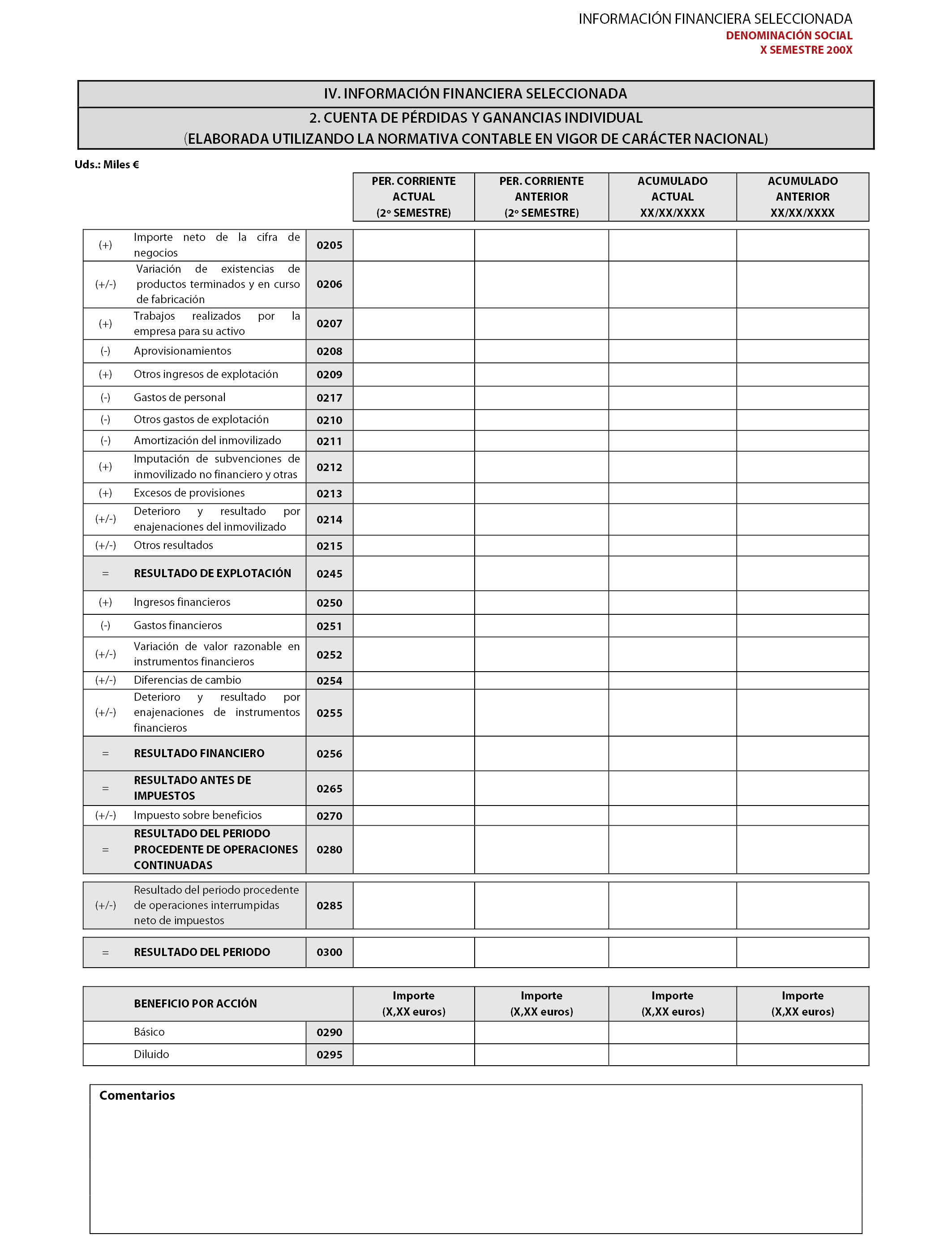

• La cuenta de pérdidas y ganancias o el Estado del Resultado del periodo y Otro Resultado Integral se refieren al periodo contable intermedio sobre el que se está informando, así como el acumulado para el periodo contable hasta la fecha y la información comparativa al mismo periodo de tiempo (corriente y/o acumulado) referido al ejercicio económico anual precedente.

– Tal y como se indica en las normas cuarta y quinta de la Circular, el emisor que esté obligado a preparar información financiera consolidada, la obligación de elaborar unas cuentas semestrales individuales se podrá satisfacer siempre y cuando en la información incluida en el Capítulo V, notas explicativas e informe de gestión intermedio se facilite toda aquella información de carácter individual que sea relevante para la adecuada compresión de la información financiera seleccionada individual incluida en el Capítulo IV.

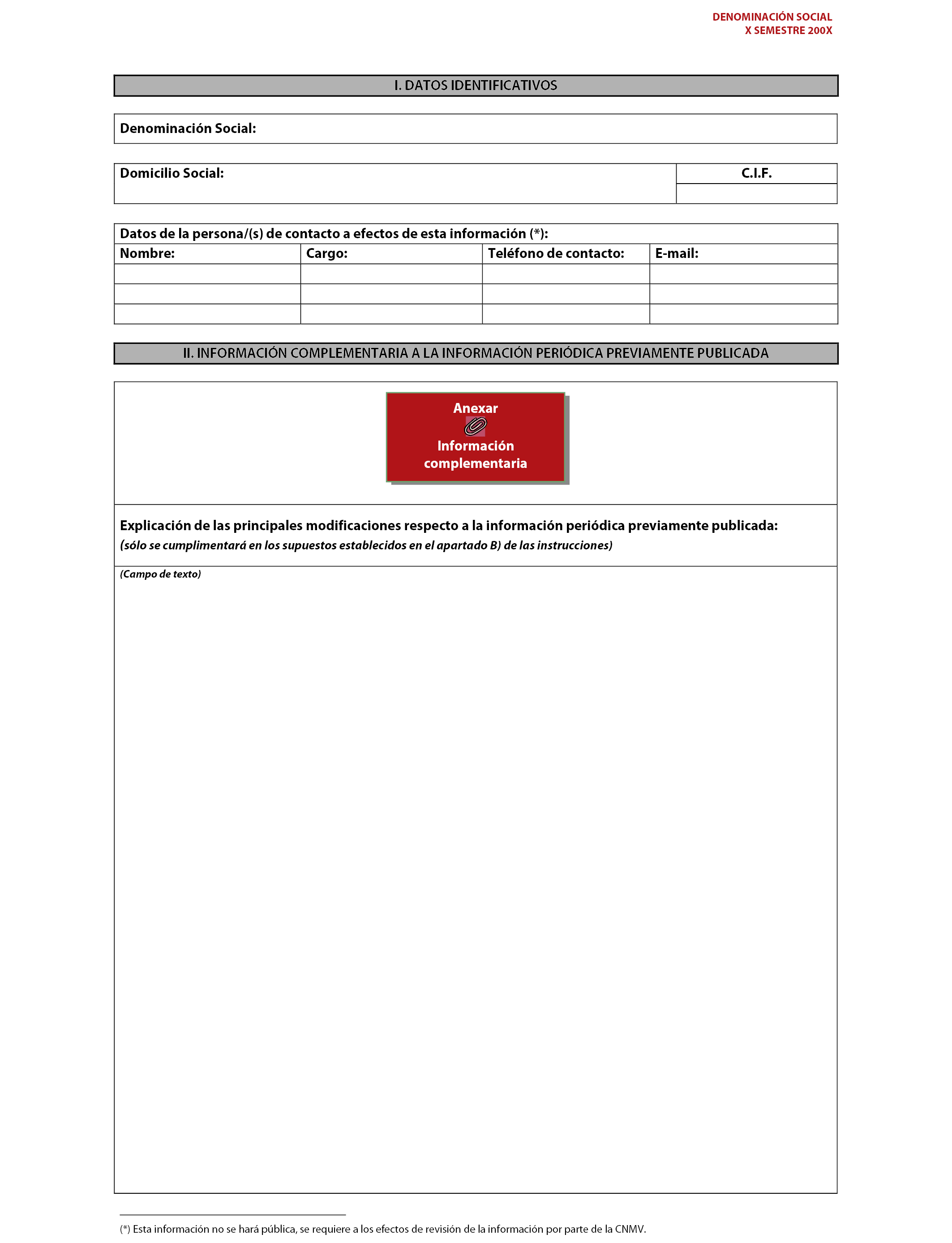

C) Información complementaria a la información periódica previamente publicada (Capítulo II):

– Este apartado se cumplimentará en los casos indicados en la norma séptima de la Circular, tanto cuando se re-expresen las cifras comparativas como cuando se modifiquen los datos del periodo corriente. Tal y como se indica en la mencionada norma deberán indicarse, o hacer referencia al hecho relevante en el que se expliquen, la naturaleza, razones e importes de los principales cambios. Asimismo, es relevante indicar la fecha en la que se realiza la modificación así como la fecha del envío que se está modificando.

D) Declaraciones de responsabilidad sobre su contenido (Capítulo III):

– Si faltase la firma de algún administrador se señalará la causa en el apartado de «Observaciones a la declaración/(es) anterior/(es)» y el secretario del consejo deberá indicar de forma expresa, cuando sea por ausencia, que no le consta disconformidad por la parte del consejero ausente.

– Si como consecuencia de la actuación supervisora por parte de esta Comisión Nacional o por cualquier otra circunstancia (por ejemplo, la formulación de las cuentas semestrales), la entidad emisora modifica de forma sustancial la información incluida en el informe semestral previamente publicado, deberá actualizar la fecha de la citada declaración a la fecha de aprobación de la información financiera modificada.

E) Información financiera seleccionada (Capítulo IV apartados 1 al 14):

– Los datos numéricos, salvo indicación en contrario, se publicarán en miles de euros, sin decimales.

– Cuando se cambie un criterio contable o se advierta un error en el periodo al que se refiere el informe semestral que se presenta que corresponda a ejercicios anteriores, las cifras comparativas incluirán los ajustes que, en su caso, fuesen pertinentes.

– En cada uno de los apartados de este capítulo se ha incluido un apartado de «comentarios» donde se podrán incluir las explicaciones y aclaraciones que el emisor considere oportunas en relación al cuadro de referencia.

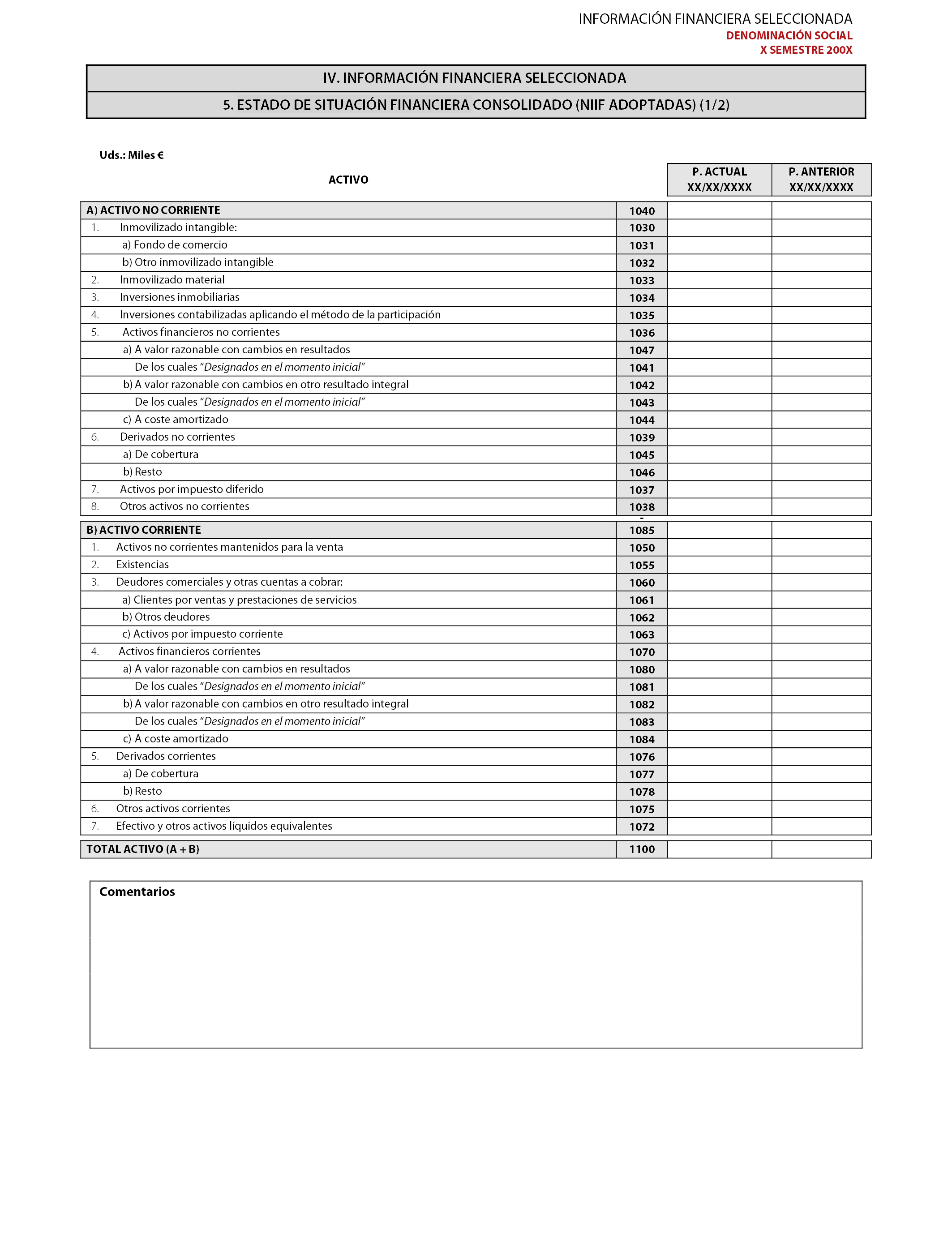

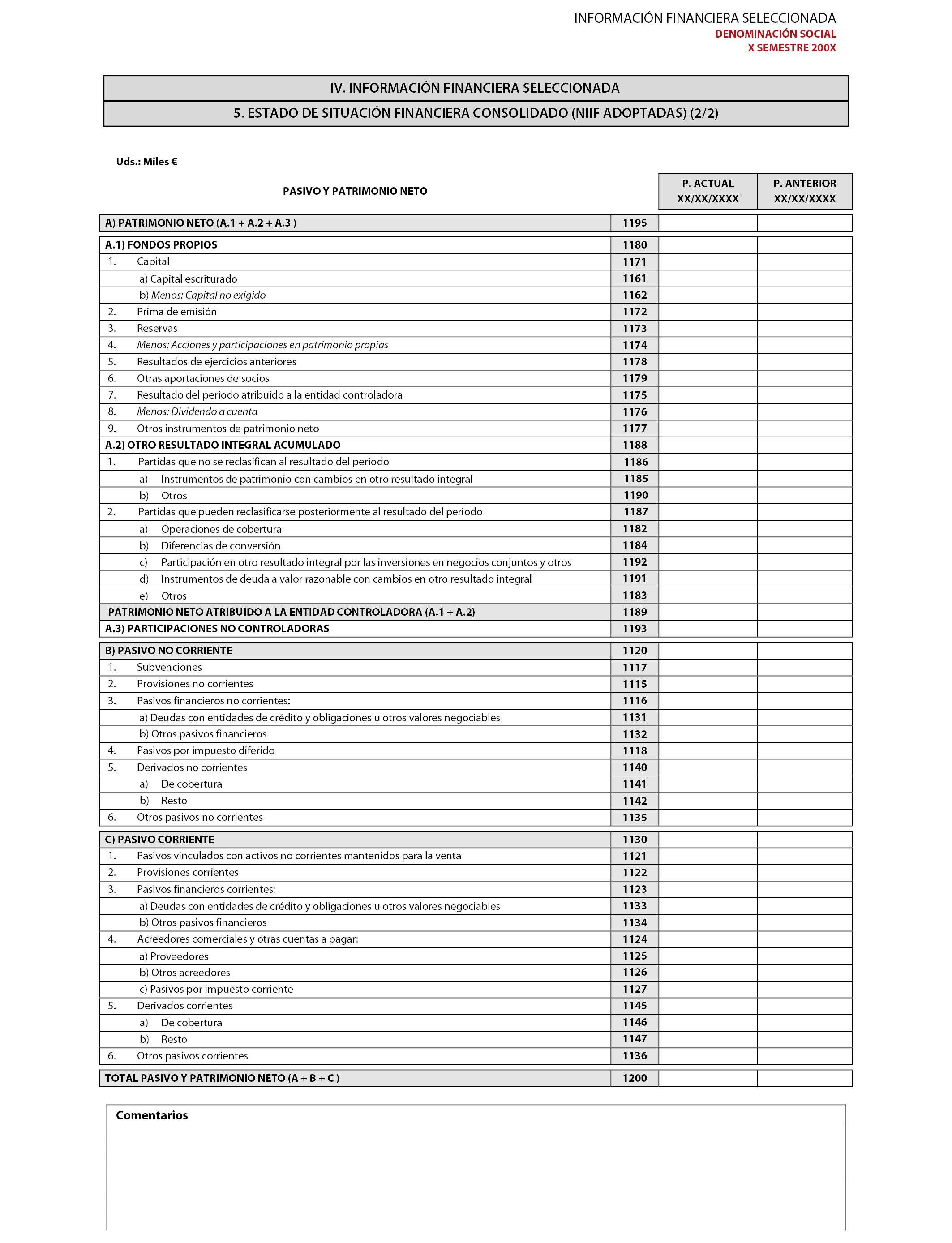

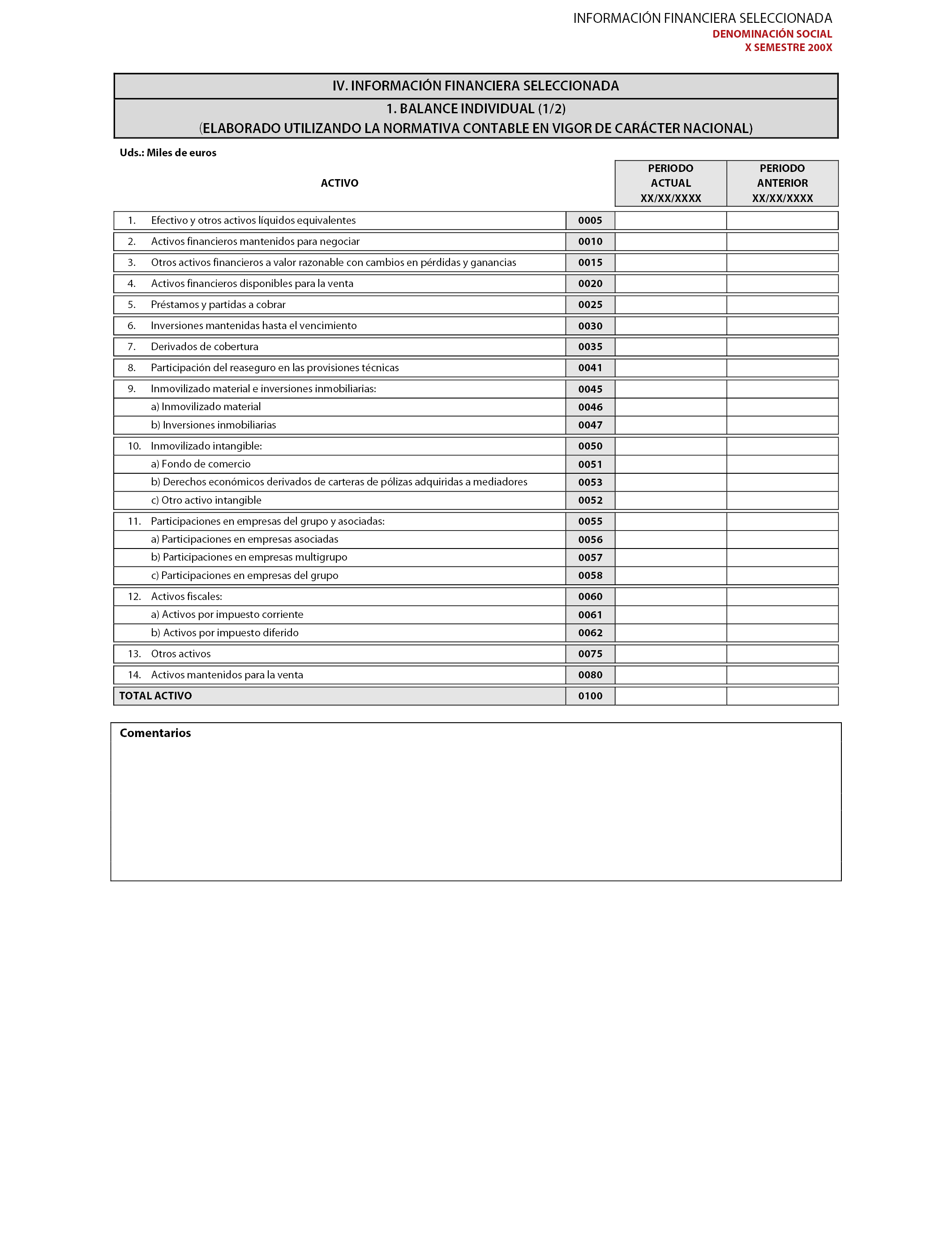

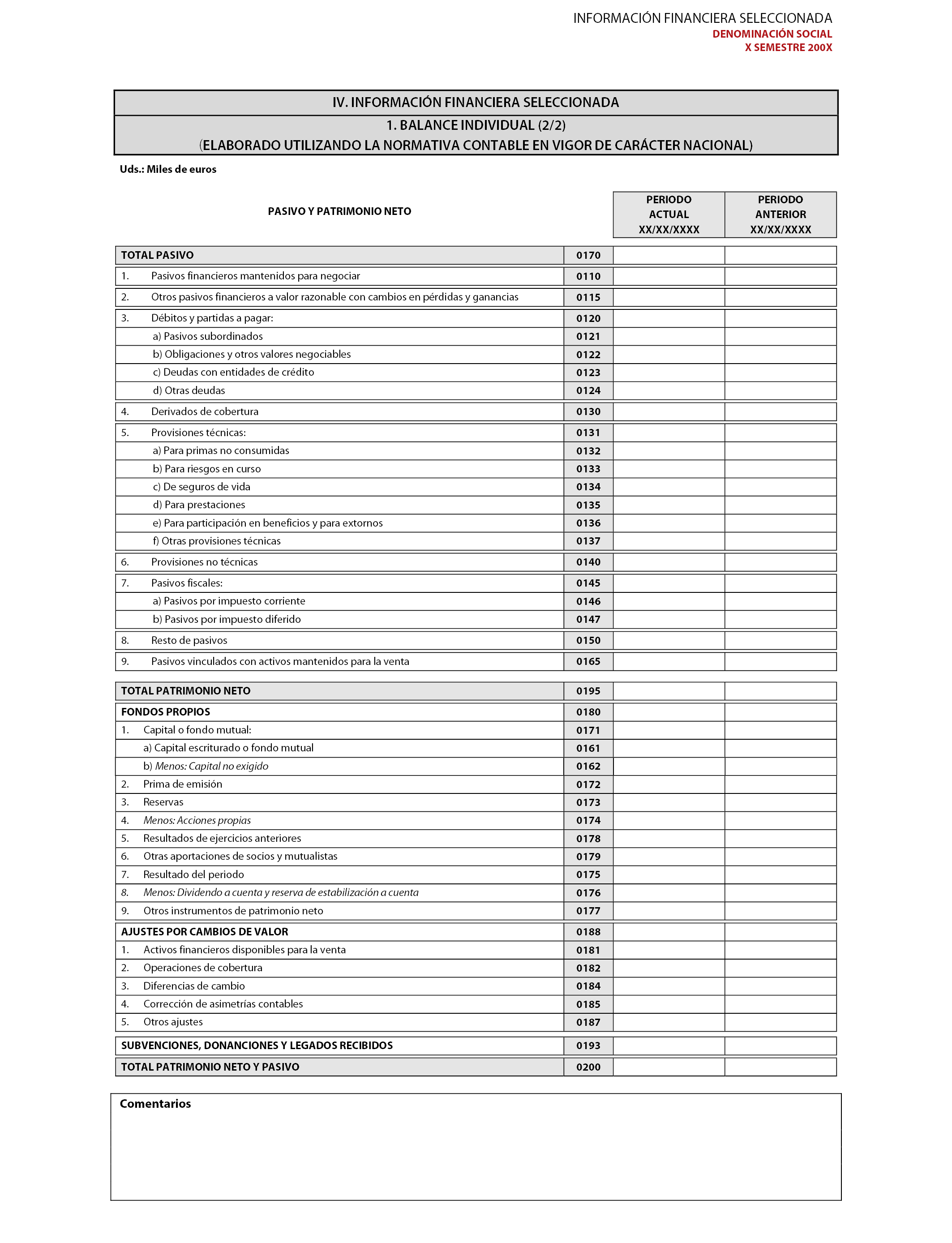

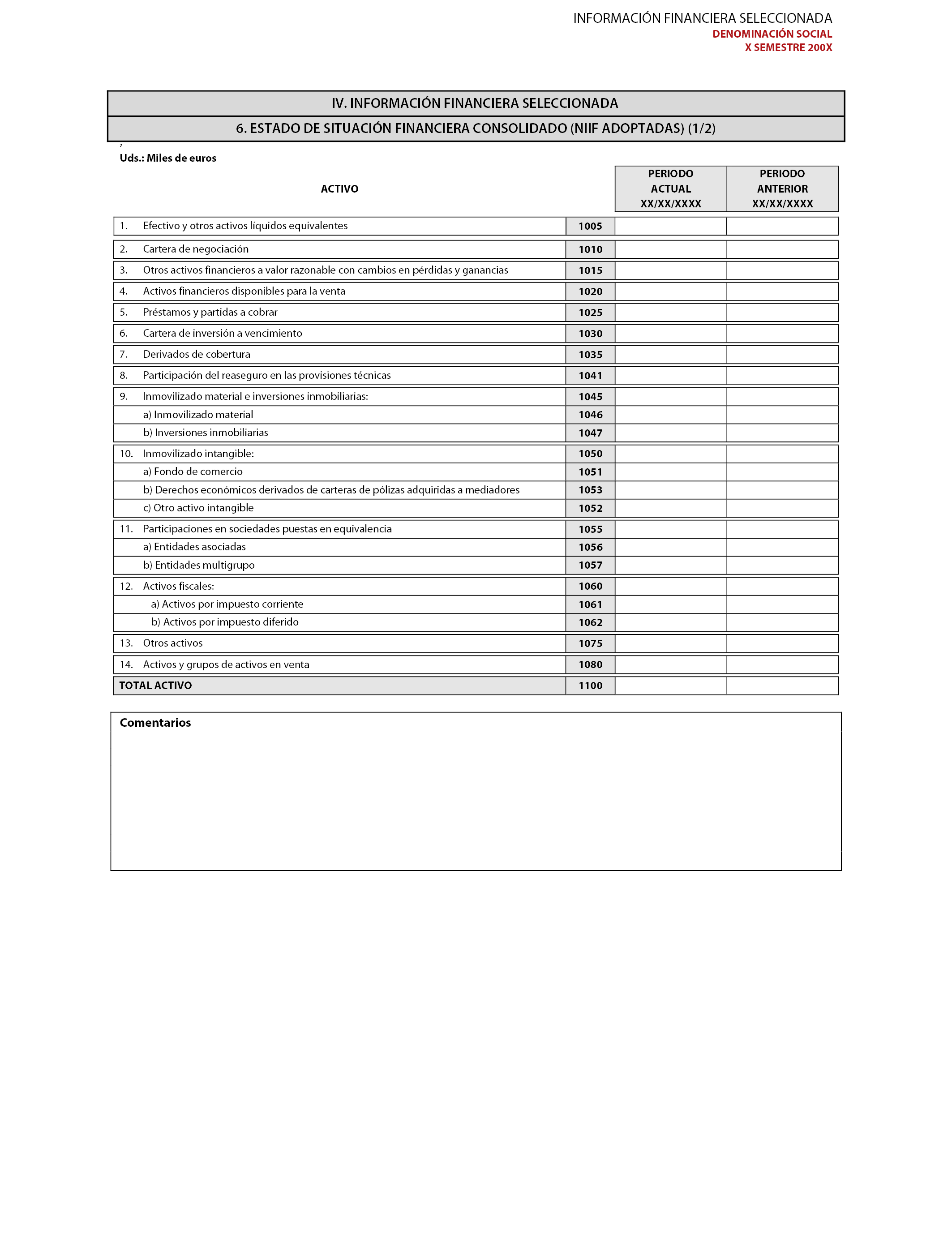

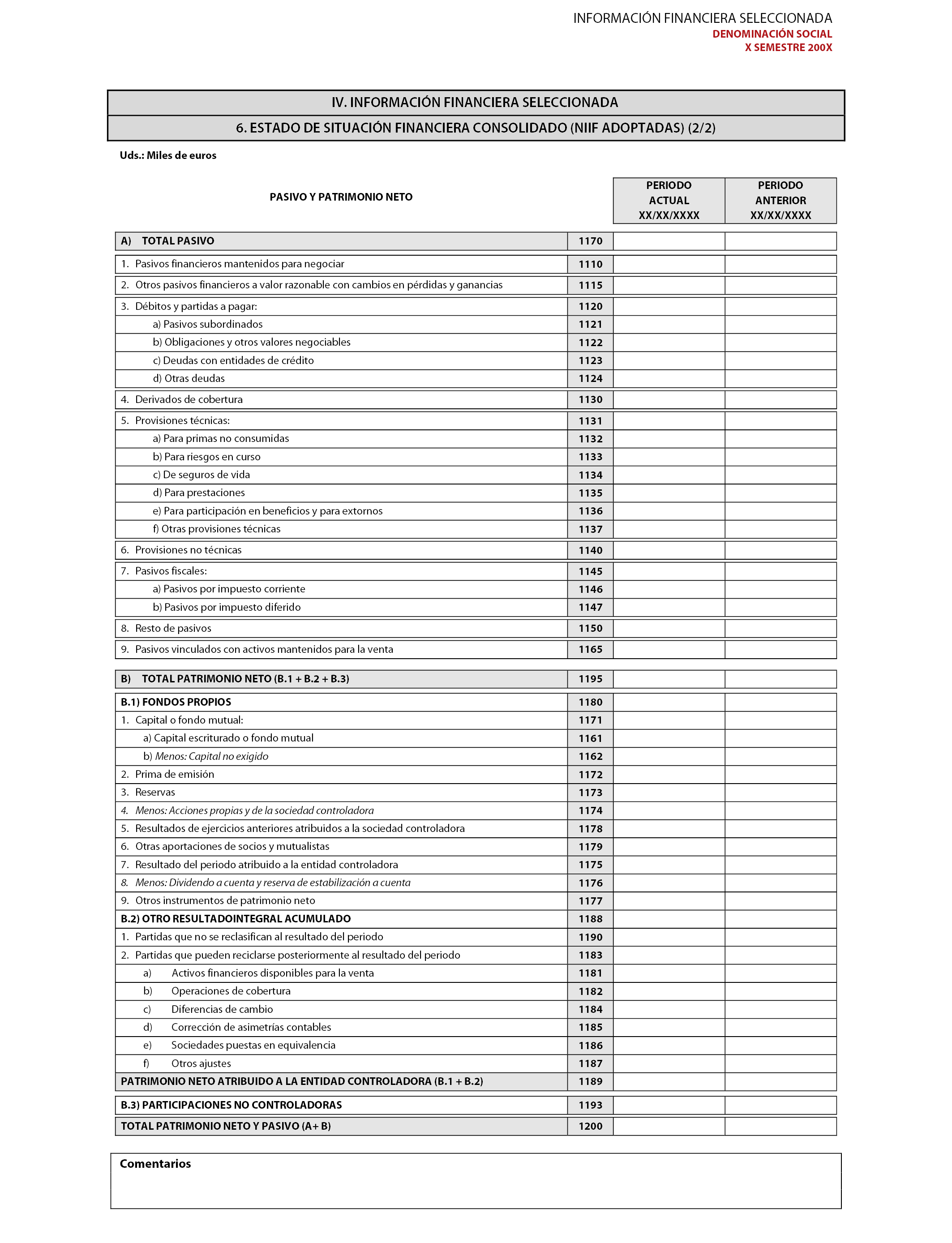

1) Balance individual y Estado de situación financiera consolidado (apartados 1 y 5):

– Cuando la empresa posea activos o productos biológicos incorporará los activos biológicos dentro de «Otros activos no corrientes» del activo no corriente y, en su caso, los productos biológicos dentro de «Existencias» del activo corriente.

– El superávit por prestaciones posempleo correspondiente al exceso del valor razonable de los activos afectos al plan sobre el valor actual de la obligación por prestaciones definidas, se presentará en el epígrafe «Inversiones financieras a largo plazo», del balance individual, y en el epígrafe «Activos financieros no corrientes - a coste amortizado», del balance consolidado.

– La partida «Activos/Pasivos por impuesto corriente» recoge el importe que se va a cobrar o pagar en los próximos doce meses por impuestos sobre el beneficio.

Los importes correspondientes a los impuestos a cobrar o pagar por otros conceptos (IVA, IRPF, etc.) en los próximos doce meses se incluirán en las partidas «Deudores comerciales y otras cuentas por cobrar - Otros deudores» u «Acreedores comerciales y otras cuentas por pagar - Otros acreedores», respectivamente.

– Cuando la entidad tenga créditos con clientes por ventas y prestaciones de servicios cuyo vencimiento fuese superior al ciclo normal de explotación se clasificarán en el epígrafe «Otros activos no corrientes» del activo del balance individual y en el balance consolidado en el subepígrafe que corresponda de «Activos financieros no corrientes», según la normativa contable aplicable,. Asimismo, cuando la entidad tenga deudas con proveedores cuyo vencimiento fuera superior al ciclo normal de explotación se clasificarán en el epígrafe «Otros pasivos no corrientes» del pasivo del balance individual y consolidado.

– El epígrafe «Capital» incluye el importe del capital emitido, suscrito y desembolsado o exigido a los accionistas, excepto en aquellos casos en los que atendiendo a las características económicas de la emisión deba considerarse como pasivo financiero. Por consiguiente, el valor nominal no exigido de las acciones suscritas minorará el importe del epígrafe de Capital.

Se considerará capital emitido, suscrito y desembolsado o exigido a los accionistas, aquel que figure inscrito en el Registro Mercantil en la fecha de emisión del informe financiero semestral.

– Dentro del epígrafe «Reservas» se incluirán, entre otras partidas: (a) las reservas voluntarias, legales u otro tipo de reservas constituidas por obligación legal; (b) las reservas de revalorización de elementos patrimoniales procedentes de la aplicación de Leyes de Actualización; y (c) el importe neto de los ingresos y gastos reconocidos directa y definitivamente en el patrimonio neto correspondientes a ganancias y pérdidas actuariales en planes de pensiones, por la parte que vaya a utilizarse.

– El epígrafe «Otros instrumentos de patrimonio neto» incluye el importe correspondiente al incremento de los fondos propios por conceptos diferentes a los recogidos en otros epígrafes. En particular, en esta partida se incluirán, entre otros, los importes correspondientes a: (a) el componente de los instrumentos financieros compuestos con naturaleza de patrimonio neto (obligaciones convertibles y otros); (b) el resto de instrumentos de patrimonio neto que no tienen cabida en otras partidas del patrimonio neto (tales como, opciones sobre acciones propias); y (c) el capital emitido, suscrito y desembolsado no inscrito en el Registro Mercantil, en el caso de los estados financieros consolidados,.

– En los estados financieros consolidados, las entidades que no opten por registrar las subvenciones de capital minorando el activo correspondiente, incluirán esta partida dentro del epígrafe «Subvenciones» del pasivo no corriente del balance consolidado.

– Se incluirán dentro de los epígrafes «Otros pasivos no corrientes/corrientes» del balance los préstamos participativos y los instrumentos financieros emitidos por la entidad que, teniendo naturaleza jurídica de capital, no cumplen los requisitos para clasificarse como patrimonio neto (como por ejemplo, las participaciones preferentes con naturaleza de pasivo) y son clasificados según su vencimiento como corrientes o no corrientes, u otros instrumentos financieros que deban reconocerse como pasivos financieros.

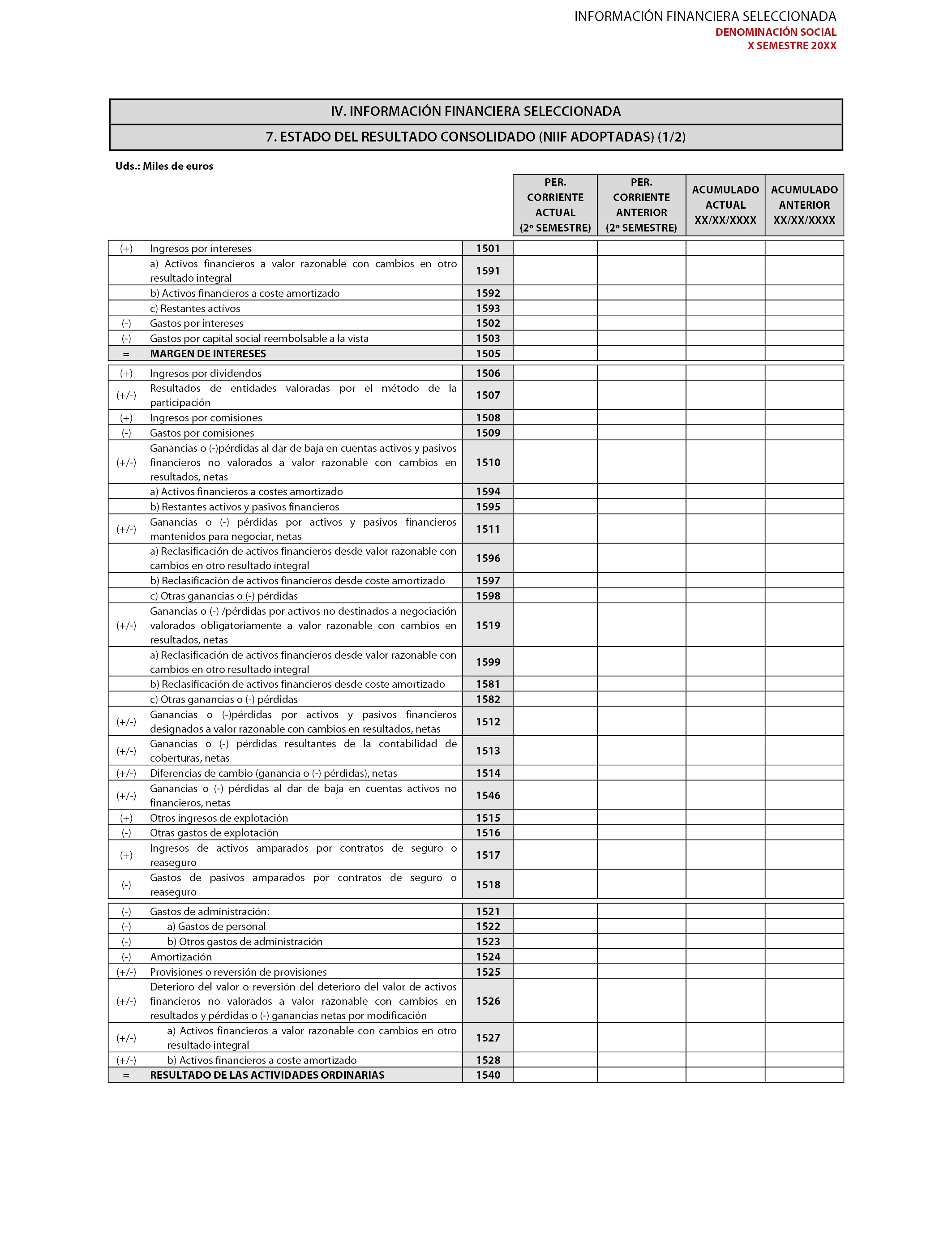

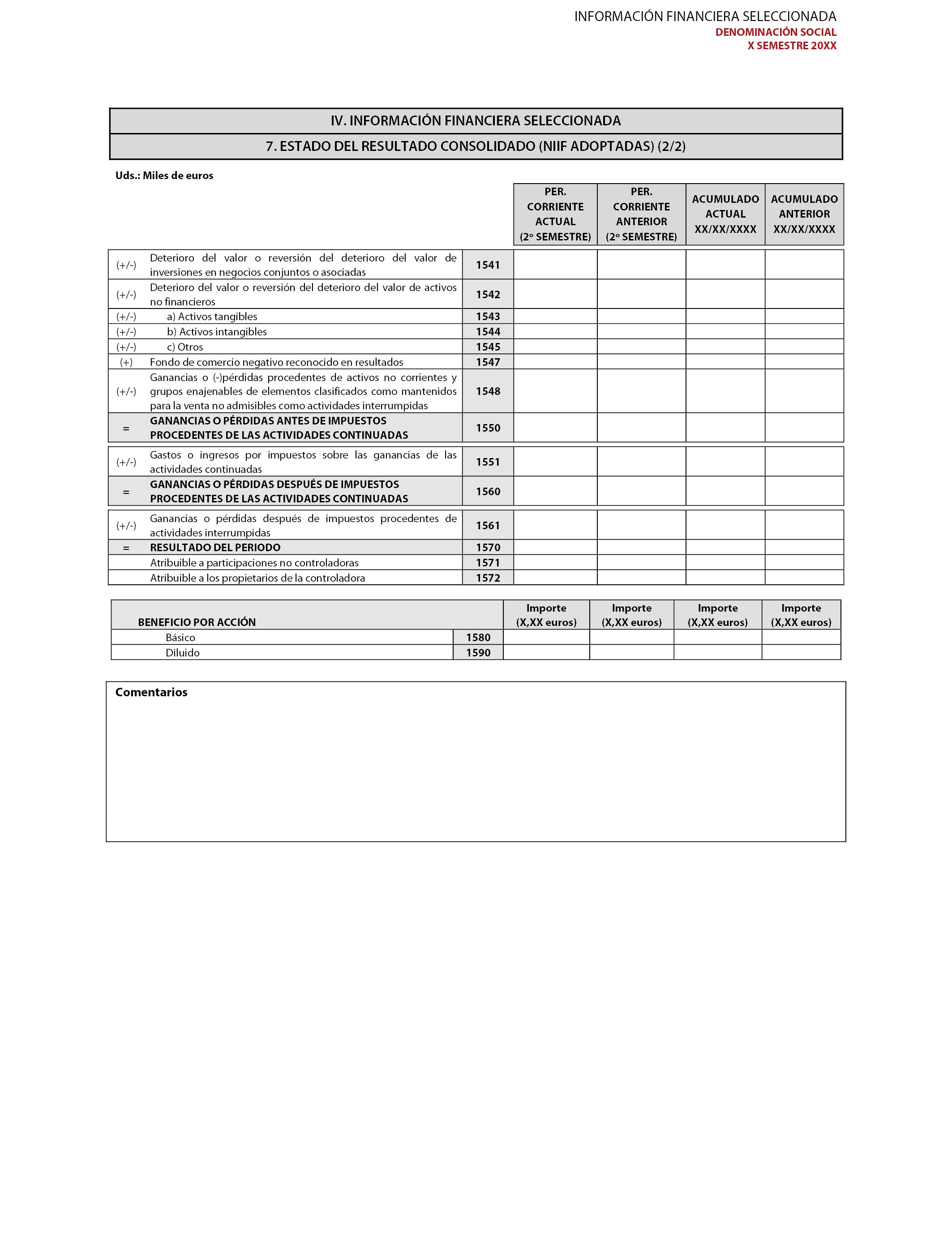

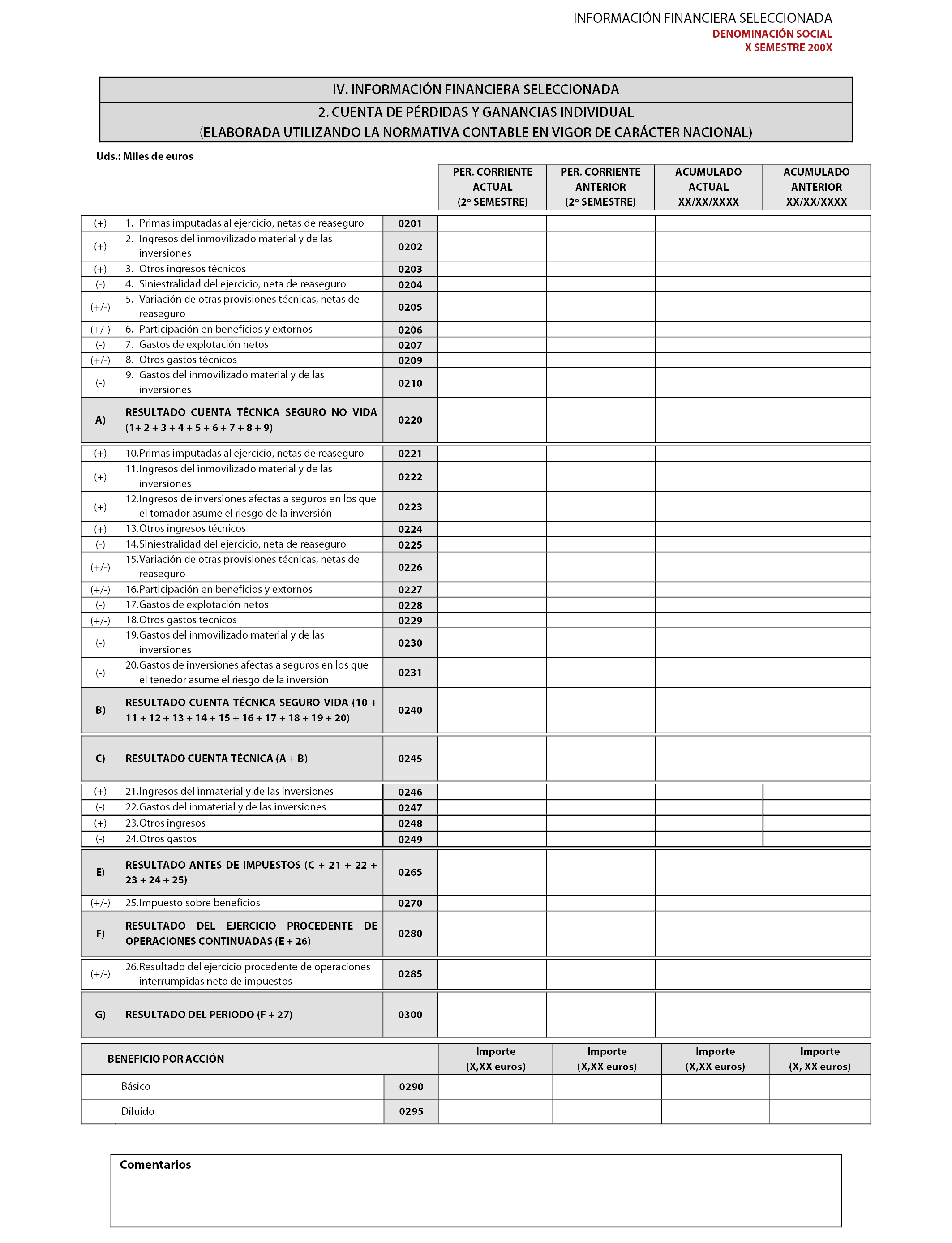

2) Cuenta de pérdidas y ganancias individual y Estado de resultado consolidado (apartados 2 y 6):

– En el informe financiero semestral correspondiente al primer semestre del ejercicio los datos relativos al periodo corriente coinciden con los datos acumulados, por lo que no se requiere que se cumplimenten.

– Los ingresos y gastos se clasificarán de acuerdo con su naturaleza.

En el supuesto de que el emisor presente en sus cuentas anuales la cuenta de pérdidas y ganancias por función, deberá incluir en las notas explicativas una cuenta de pérdidas y ganancias por función del periodo intermedio en los mismos términos que en el informe anual.

– El deterioro de valor de las existencias de materias primas, mercaderías u otros aprovisionamientos se incorporarán dentro de la partida de «Aprovisionamientos» de la cuenta de pérdidas y ganancias.

– La partida «Trabajos realizados por la empresa para su activo» recogerá la contrapartida de los gastos realizados por la empresa para su inmovilizado, cuando la entidad no opte por su activación directa con abono a las partidas de coste correspondiente.

– La partida «Otros ingresos de explotación» incluirá, entre otros conceptos, las subvenciones, donaciones o legados recibidos que financien activos o gastos que se incorporen al ciclo normal de explotación.

– Las subvenciones, donaciones y legados que financien activos de inmovilizado intangible, material o inversiones inmobiliarias se imputarán en resultados en la partida «Imputación de subvenciones de inmovilizado no financiero y otras». Asimismo, las subvenciones, donaciones o legados concedidos para cancelar deudas que se otorguen sin una finalidad específica, se imputarán igualmente a esta partida. Si por el contrario, financiasen un gasto o activo de naturaleza financiera, el ingreso correspondiente se incluirá en el resultado financiero.

– La partida «Otros gastos de explotación» incluirá entre otros conceptos, las pérdidas por insolvencias firmes y el deterioro/reversión de créditos comerciales de dudoso cobro.

– La partida «Excesos de provisiones» de la cuenta de pérdidas y ganancias individual recoge las reversiones de provisiones en el periodo (litigios, responsabilidades, etc.) con excepción de las correspondientes al personal, que se reflejan en la partida «Gastos de personal» y las derivadas de operaciones comerciales que se reflejan en la partida «Otros gastos de explotación».

– Se incluirá en el epígrafe «Otros resultados»: (i) las ganancias o pérdidas por cambios en el valor razonable de activos no corrientes, entre los que se encuentran los activos biológicos y las inversiones inmobiliarias; (ii) los resultados derivados de la pérdida de control de una filial; y (iii) el importe de la diferencia negativa en combinaciones de negocios.

– En el epígrafe «Resultado de entidades valoradas por el método de la participación» se incluiría: (i) Los resultados de entidades valoradas por el método de la participación netos de impuestos; (ii) el resultado derivado de la pérdida de influencia significativa y control conjunto y, en su caso, las diferencias negativas de consolidación que surgieran en el momento de la adquisición; y (iii) el deterioro registrado en el periodo por entidades valoradas por el método de la participación.

– El «Beneficio por acción», tanto básico como diluido, sólo deberá ser cumplimentado obligatoriamente por aquellas entidades que sean emisoras de acciones.

Si la entidad presenta esta información en el estado de resultado consolidado no está obligada a desglosarla adicionalmente en la cuenta de pérdidas y ganancias individual.

La cifra de beneficio por acción básico y diluido se calculará y presentará conforme a lo establecido en la norma internacional de contabilidad adoptada en la Unión Europea relativa al cálculo y presentación del beneficio por acción (NIC 33).

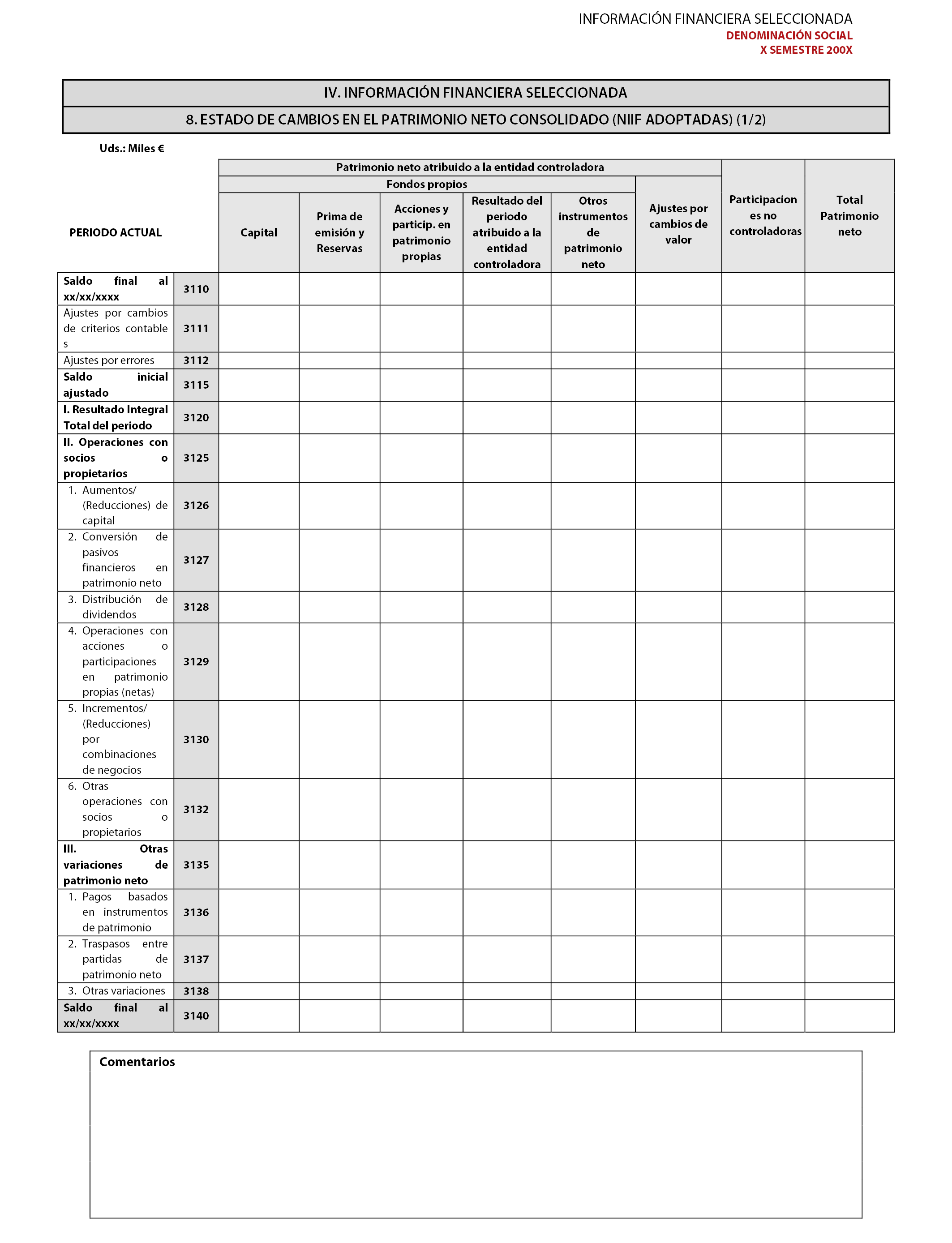

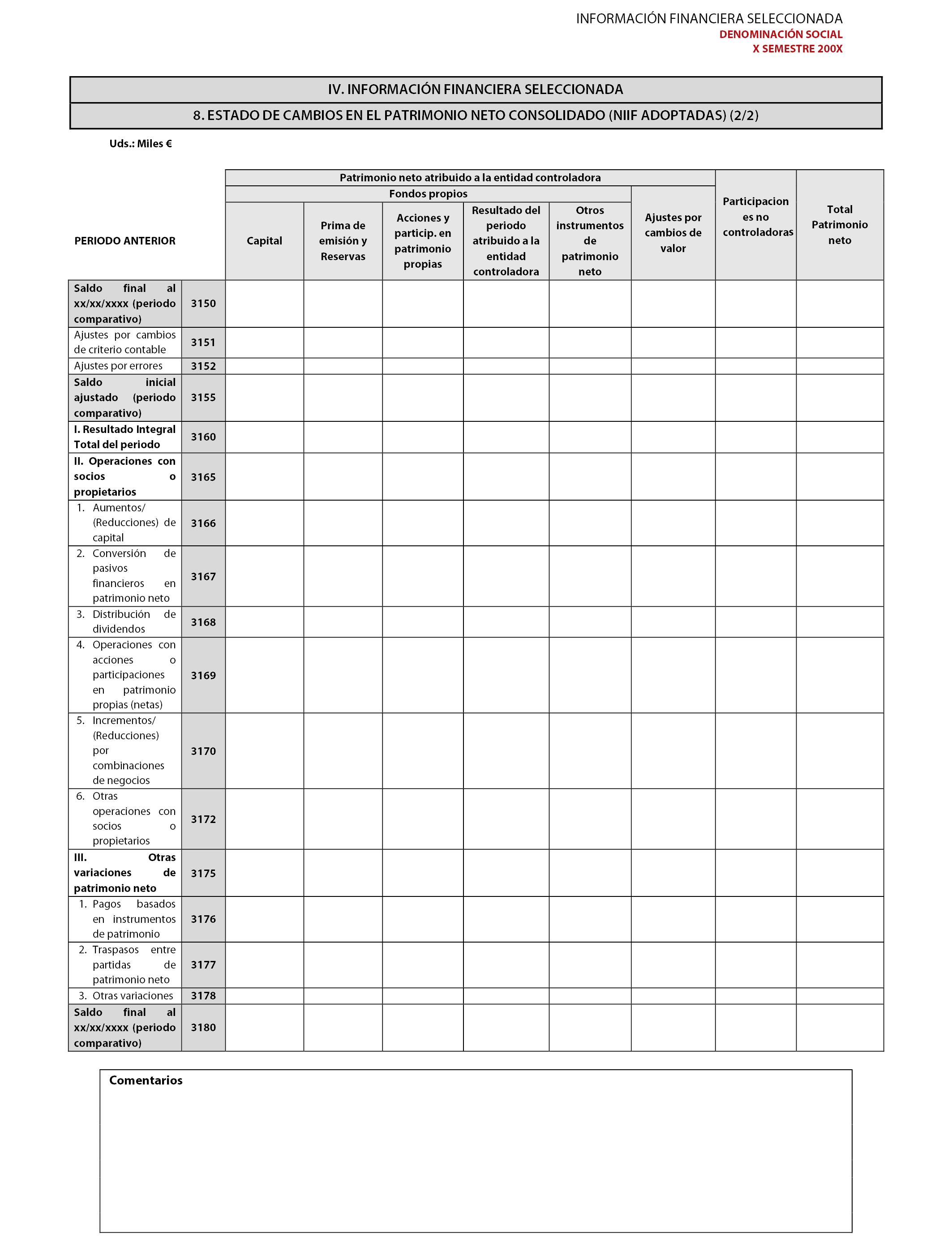

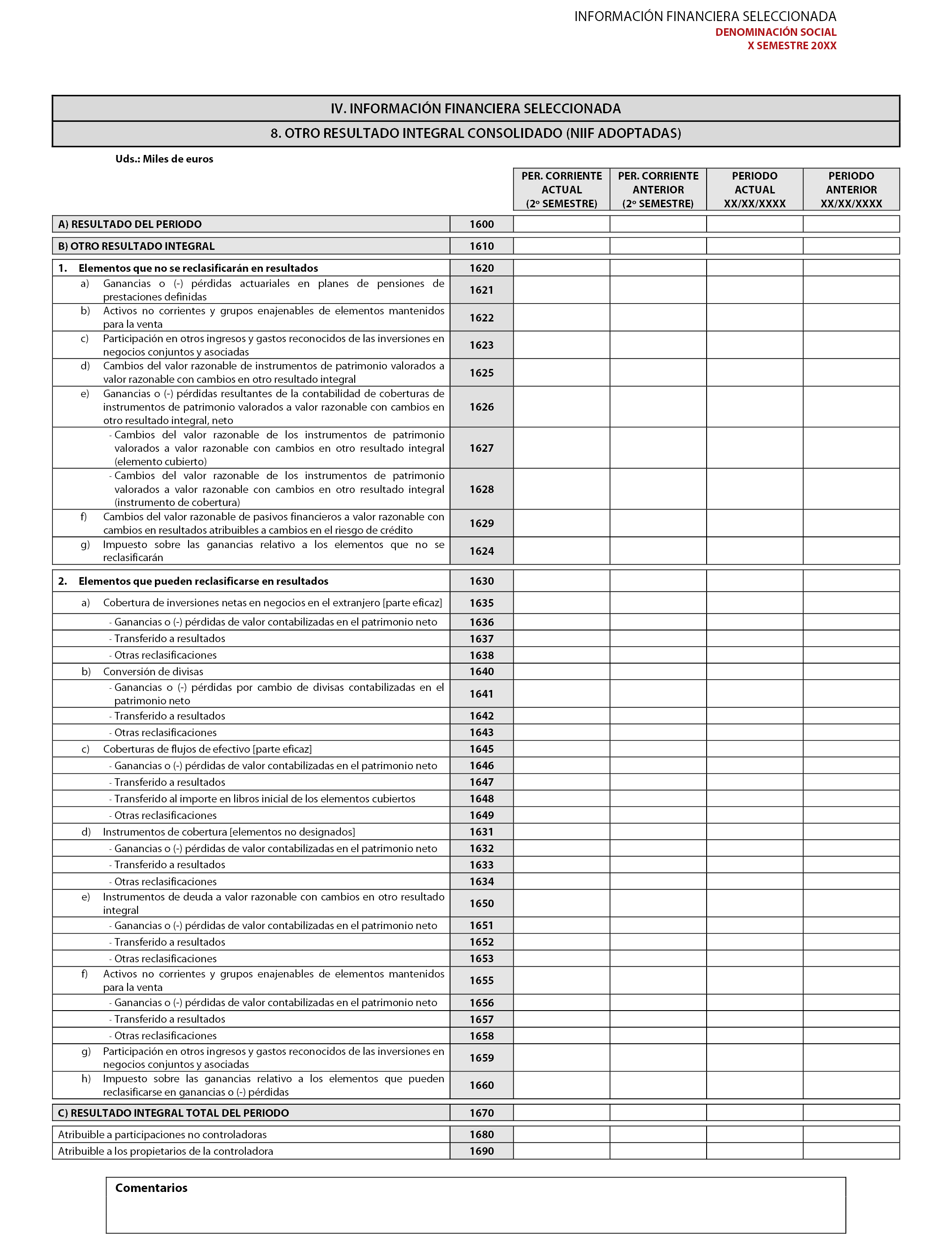

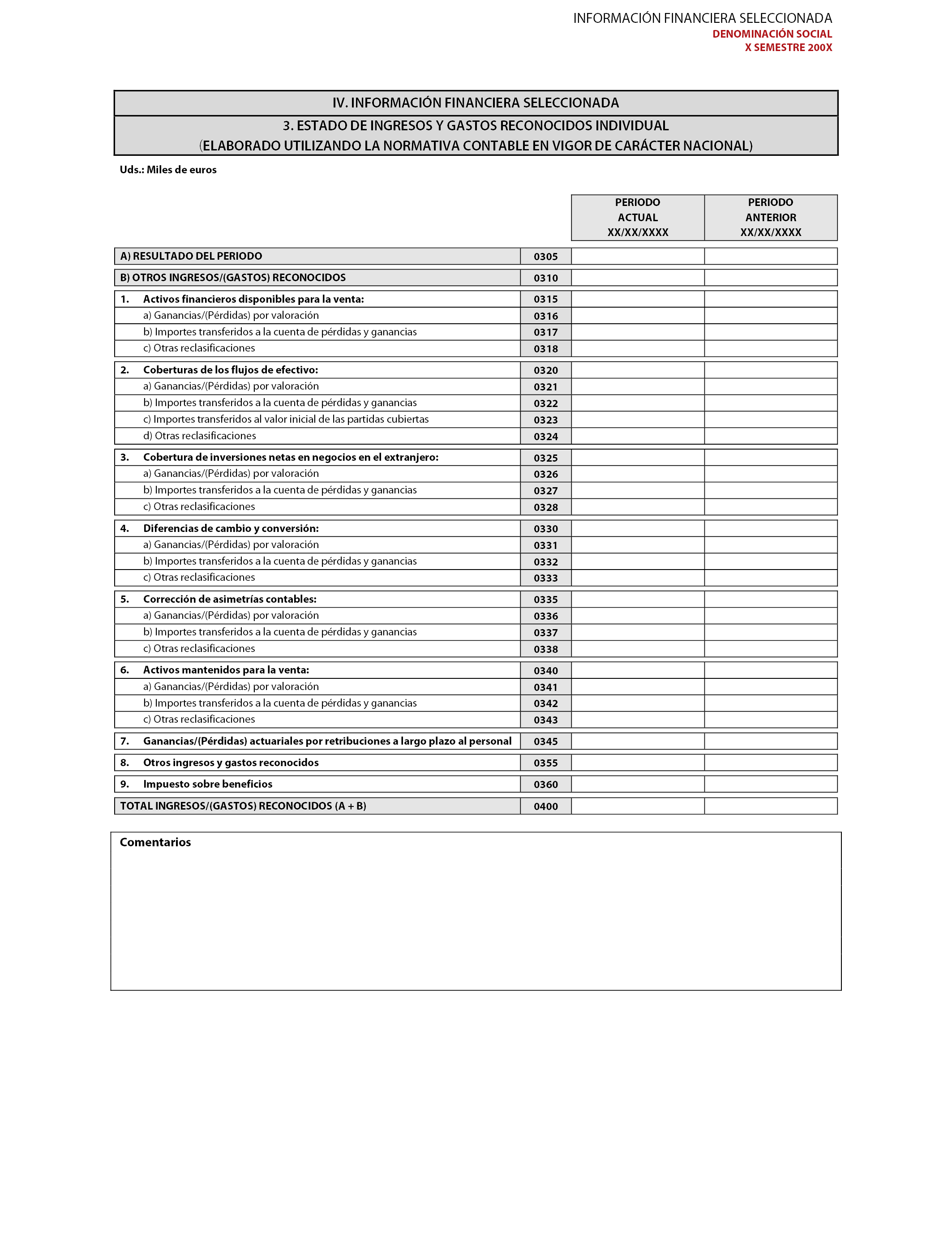

3) Estado de ingresos y gastos reconocidos individual, Otro resultado Integral consolidado y estado de cambios en el patrimonio neto (apartados 3, 7 y 8):

a) Estado de ingresos y gastos reconocidos individual (apartado 3.A.):

– Los importes relativos a ingresos y gastos imputados directamente al patrimonio neto y las transferencias a la cuenta de pérdidas y ganancias deberán registrarse por su importe bruto, mostrándose en una partida separada su correspondiente efecto impositivo.

– Si existe un elemento patrimonial clasificado como «Activos no corrientes mantenidos para la venta» o como «Pasivos vinculados con activos no corrientes mantenidos para la venta», que implique que su valoración produzca cambios que deban registrarse en el patrimonio neto (por ejemplo, activos financieros disponibles para la venta), estos cambios y su transferencia a la cuenta de resultados se incluirán en las partidas «Resto de ingresos y gastos imputados directamente al patrimonio neto», respectivamente.

– Las variaciones de valor registradas en el patrimonio neto como consecuencia de inversiones netas en un negocio en el extranjero o derivadas de la conversión a la moneda de presentación se registrarán en la epígrafe «Ingresos y gastos imputados directamente al Patrimonio neto - Resto de ingresos y gastos imputados directamente al patrimonio neto».

La transferencia a la cuenta de pérdidas y ganancias de las diferencias de conversión en la enajenación de un negocio en el extranjero se presentarán en el epígrafe «Transferencias a la cuenta de pérdidas y ganancias - Resto de ingresos y gastos imputados directamente al patrimonio neto. Adicionalmente, en estos epígrafes figurarán los cambios de valor de los instrumentos de cobertura de inversiones netas en negocios en el extranjero.

b) Otro resultado Integral consolidado (apartado 7):

– Los importes relativos a ingresos y gastos imputados directamente al patrimonio neto y las transferencias a la cuenta de pérdidas y ganancias deberán registrarse por su importe bruto, mostrándose en una partida separada su correspondiente efecto impositivo.

Salvo el epígrafe «Participación en otros ingresos y gastos reconocidos de las inversiones en negocios conjuntos y asociadas» de los estados consolidados que deberá registrarse por su importe neto.

– Las variaciones de los ingresos y gastos reconocidos en el patrimonio neto como elementos que pueden reclasificarse a resultados se desglosarán como:

a) «Ganancias/(Pérdidas) por valoración de valor» que recoge el importe de los ingresos, neto de los gastos originados en el periodo, reconocidos directamente en el patrimonio neto.

b) «Importes transferidos a la cuenta de pérdidas y ganancias» que recoge el importe de las ganancias o pérdidas por valoración reconocidas previamente en el patrimonio neto, aunque sea en el mismo periodo, que se reconozcan en la cuenta de pérdidas y ganancias.

c) «Importes transferidos al valor inicial de las partidas cubiertas» que recoge el importe de las ganancias o pérdidas por valoración reconocidas previamente en el patrimonio neto, aunque sea en el mismo periodo, que se reconozcan en el importe en libros inicial de activos y pasivos como consecuencia de las coberturas de flujos de efectivo.

d) «Otras reclasificaciones» que recoge el importe de los traspasos realizados en el periodo entre las diferentes partidas correspondientes a ajustes por valoración.

– Dentro del epígrafe «Activos financieros a valor razonable con cambios en otro resultado integral» se incluirá también la ganancia o pérdida resultante de la contabilidad de coberturas de instrumentos de patrimonio para los que en el momento inicial se haya optado por registrar los cambios de valor en otro resultado integral.

– Si existe un elemento patrimonial clasificado como «Activos no corrientes mantenidos para la venta» o como «Pasivos vinculados con activos no corrientes mantenidos para la venta», que implique que su valoración produzca cambios que deban registrarse en el patrimonio neto, estos cambios se incluirán en los epígrafes «Resto de ingresos y gastos que no se reclasifican al resultado del periodo» o «Resto de ingresos y gastos que pueden clasificarse posteriormente al resultado del periodo».

– Las variaciones de valor registradas en el patrimonio neto como consecuencia de inversiones netas en un negocio en el extranjero o derivadas de la conversión a la moneda de presentación se registrarán en el epígrafe «Diferencias de conversión».

Adicionalmente, en este epígrafe figurarán los cambios de valor de los instrumentos de cobertura de inversiones netas en negocios en el extranjero.

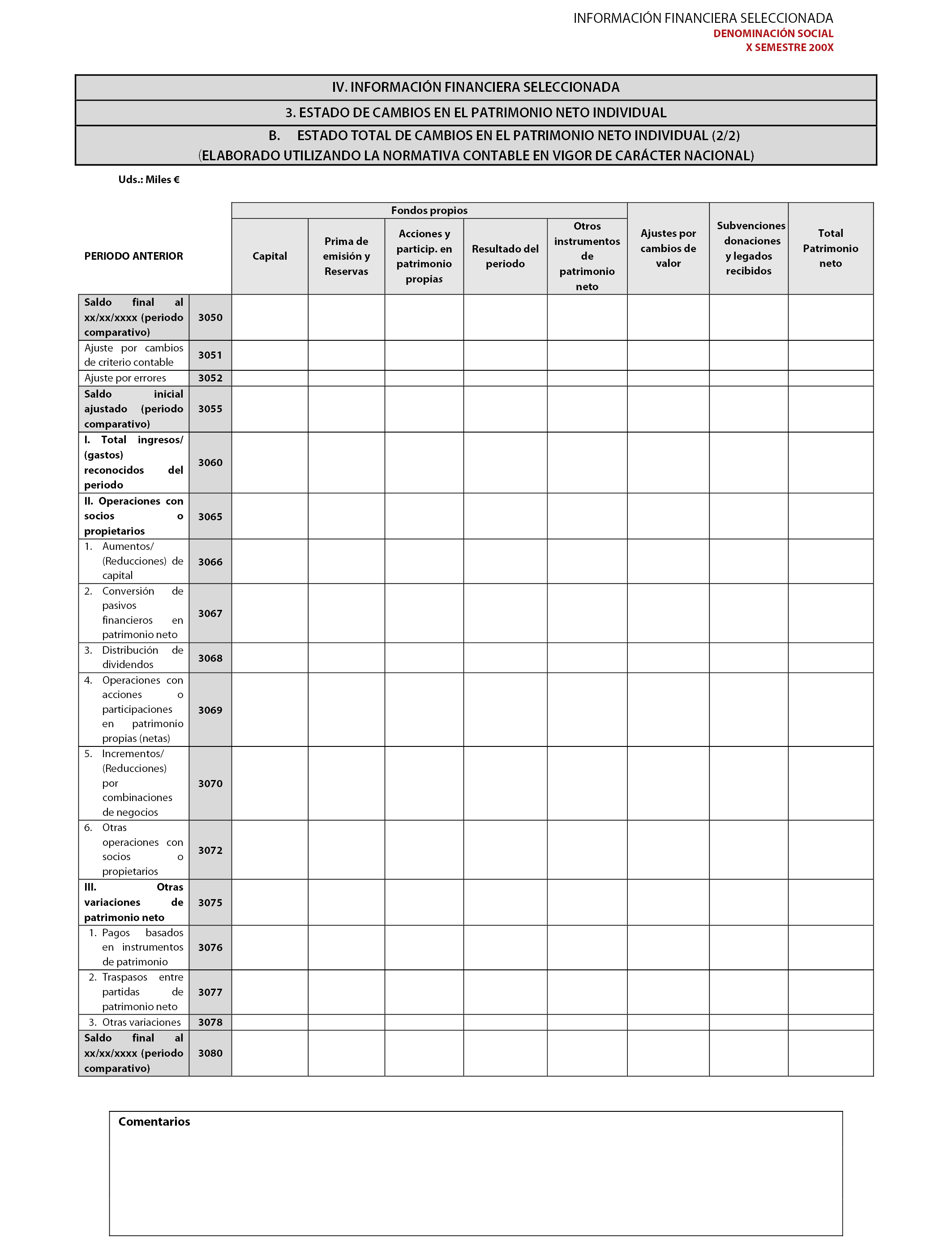

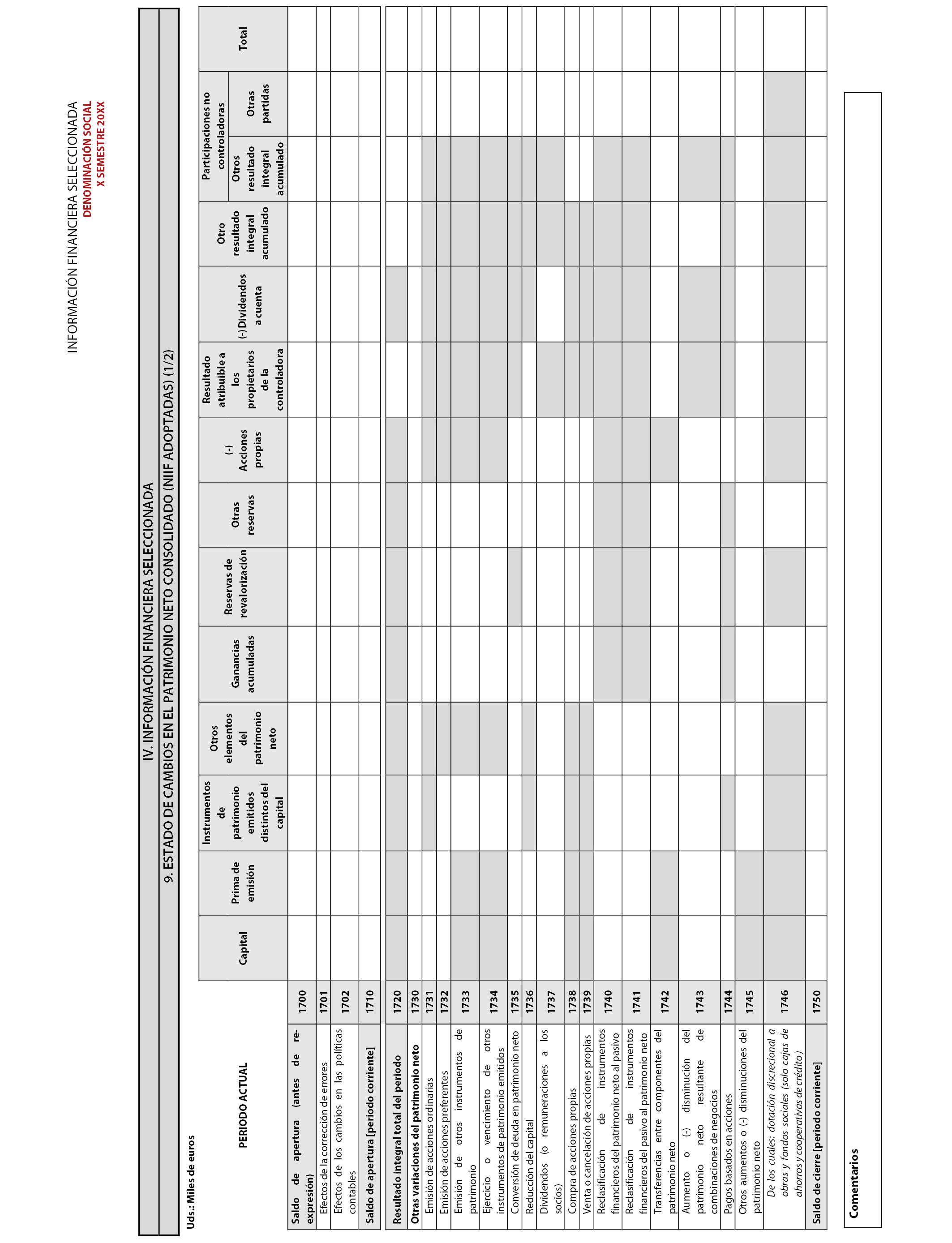

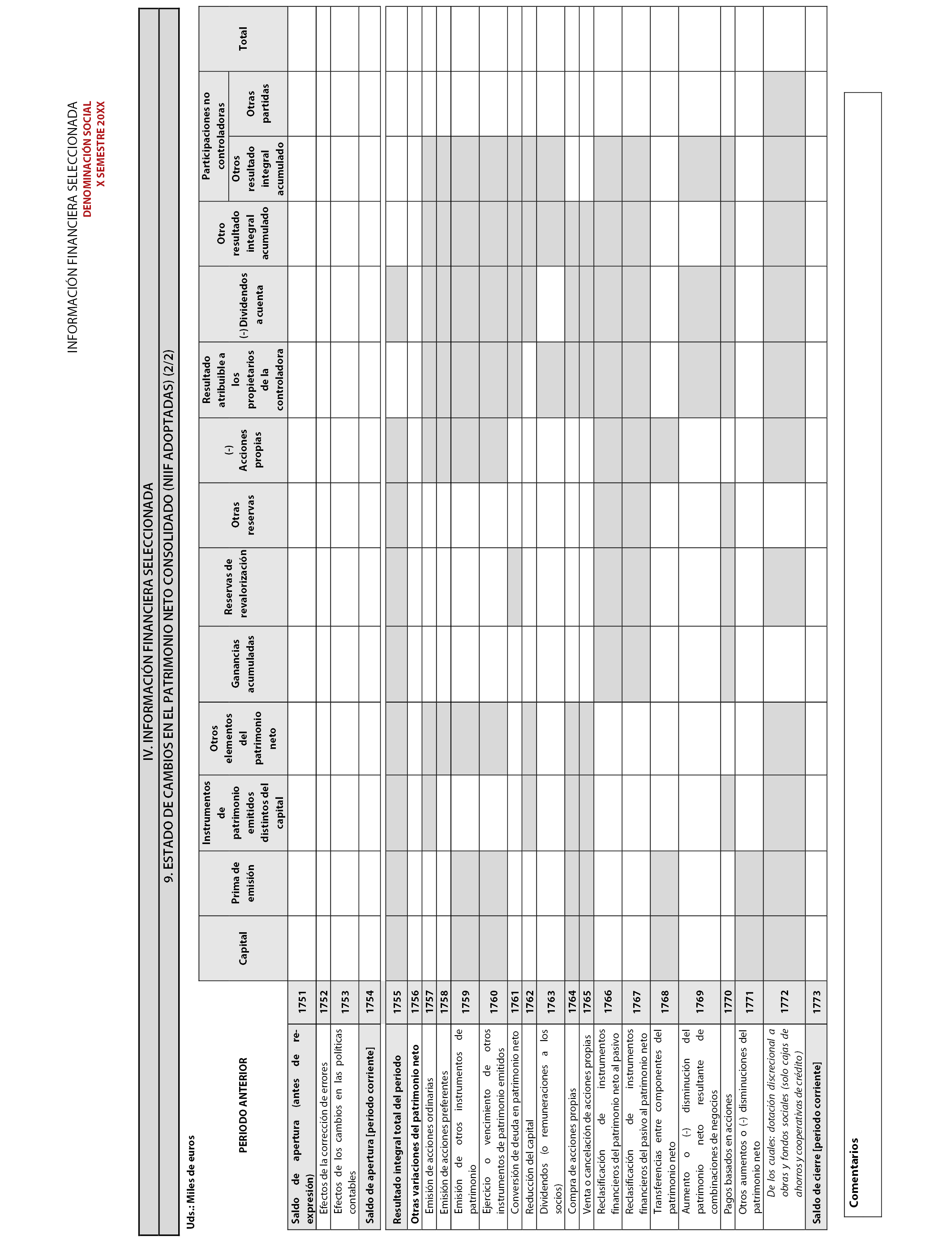

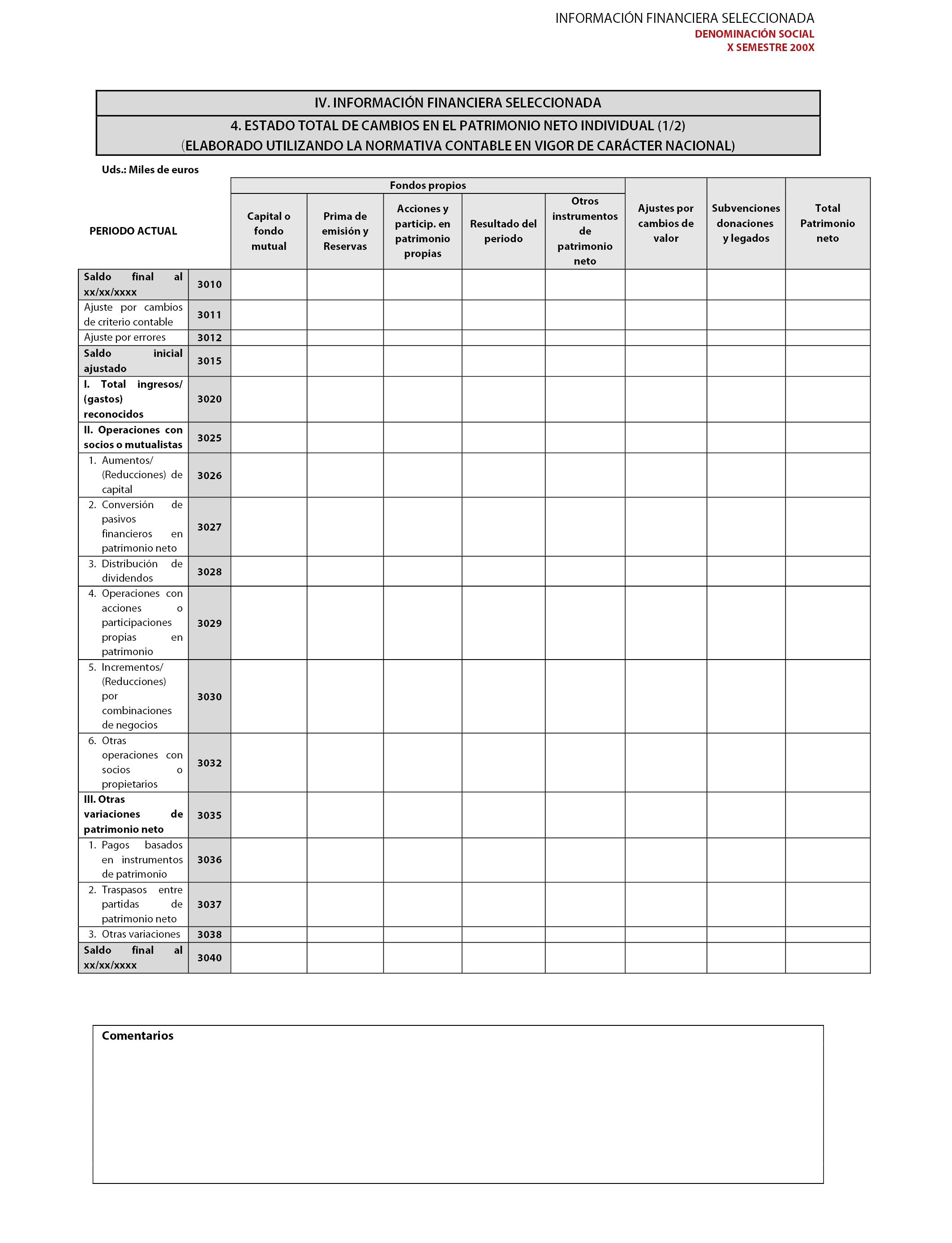

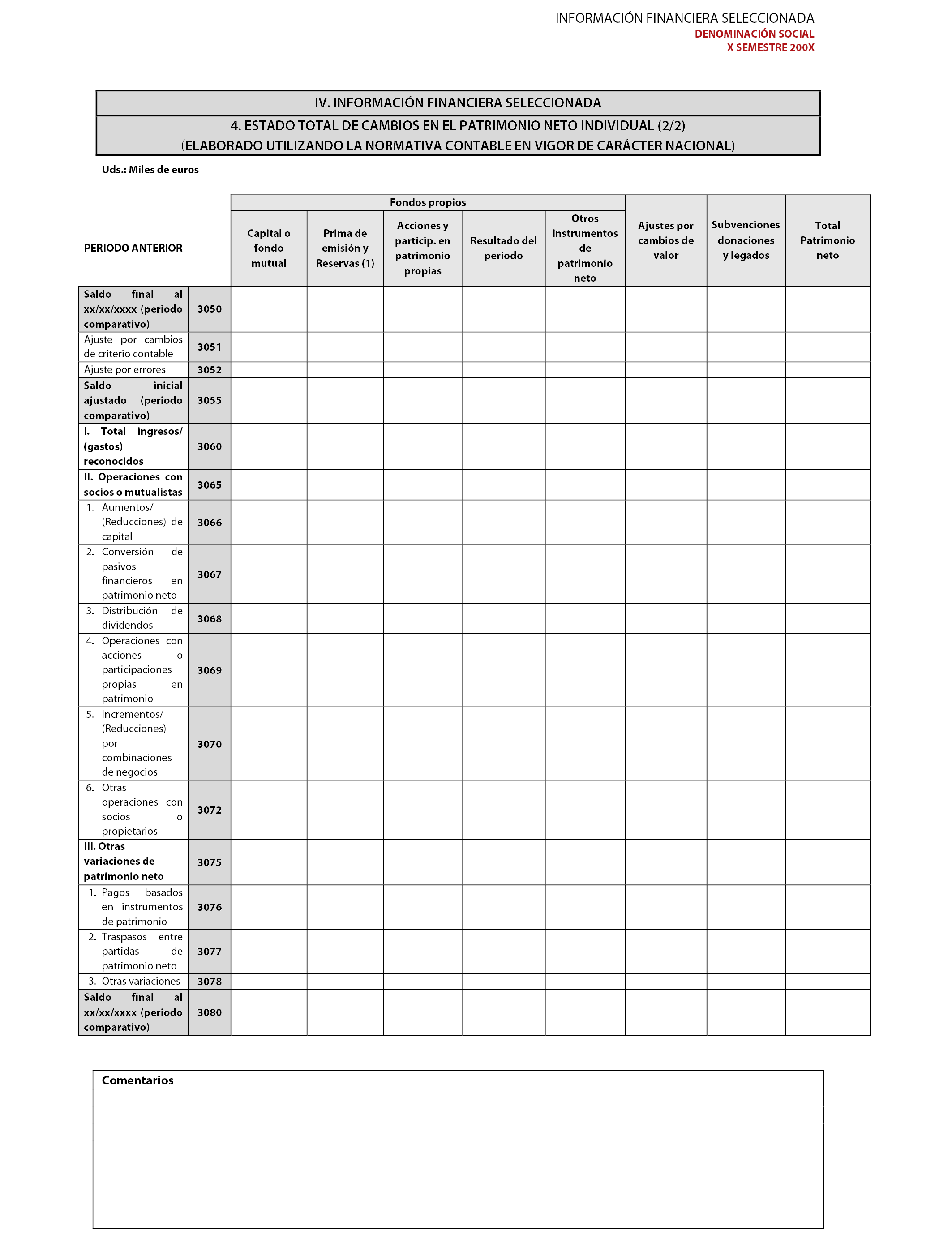

c) Estado total de cambios en el patrimonio neto individual y consolidado (apartados 3.B y 8):

– La columna «Prima de emisión y reservas» englobará los siguientes epígrafes del patrimonio neto del balance: «Prima de emisión», «Reservas», «Resultados de ejercicios anteriores», «Otras aportaciones de socios» y «Menos: Dividendo a cuenta».

– Los epígrafes «Ajustes por cambios de criterios contables» y «Ajustes por errores» recogerán el efecto del cambio de criterio contable o la corrección de un error en el saldo inicial del ejercicio económico anual al que se refiere el informe financiero intermedio que se presenta y/o del periodo comparativo.

– La distribución de resultados a reservas se registrará en el epígrafe «Traspasos entre partidas de patrimonio neto».

– Si los importes incluidos en el epígrafe «Otras variaciones» son significativos deberá incluirse una explicación al respecto bien en las cuentas semestrales, bien en las notas explicativas tanto en los estados financieros individuales como, en su caso, en los estados financieros consolidados.

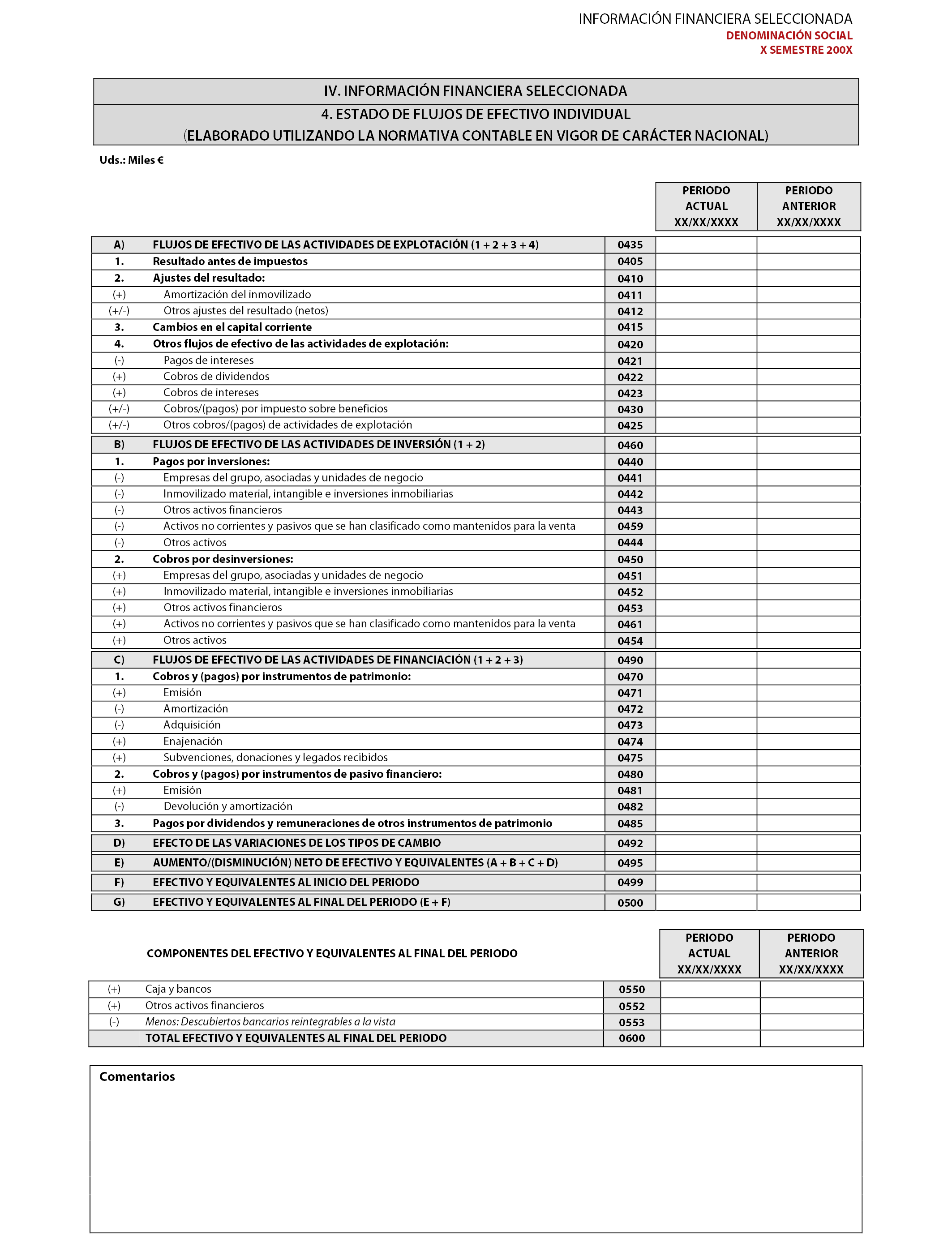

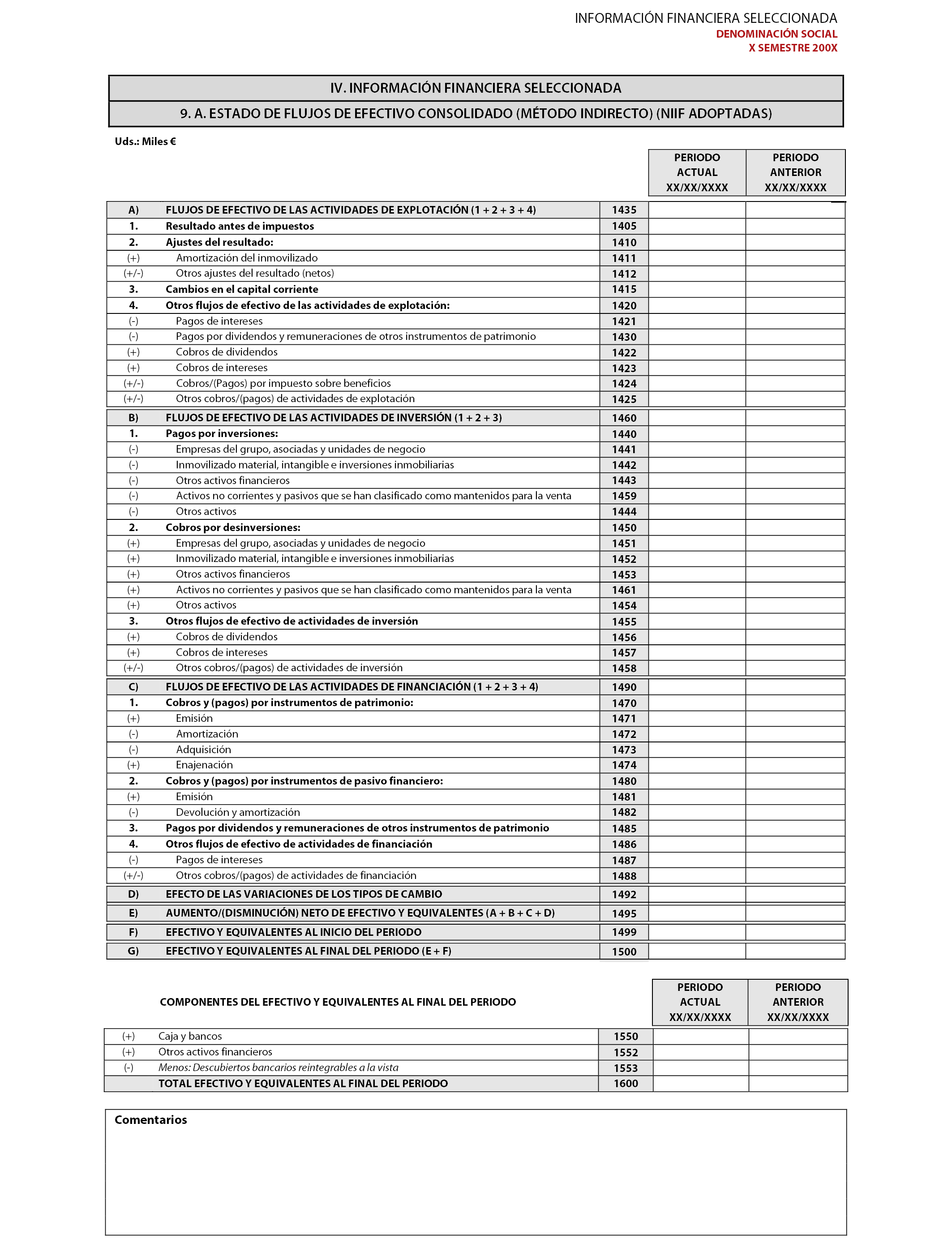

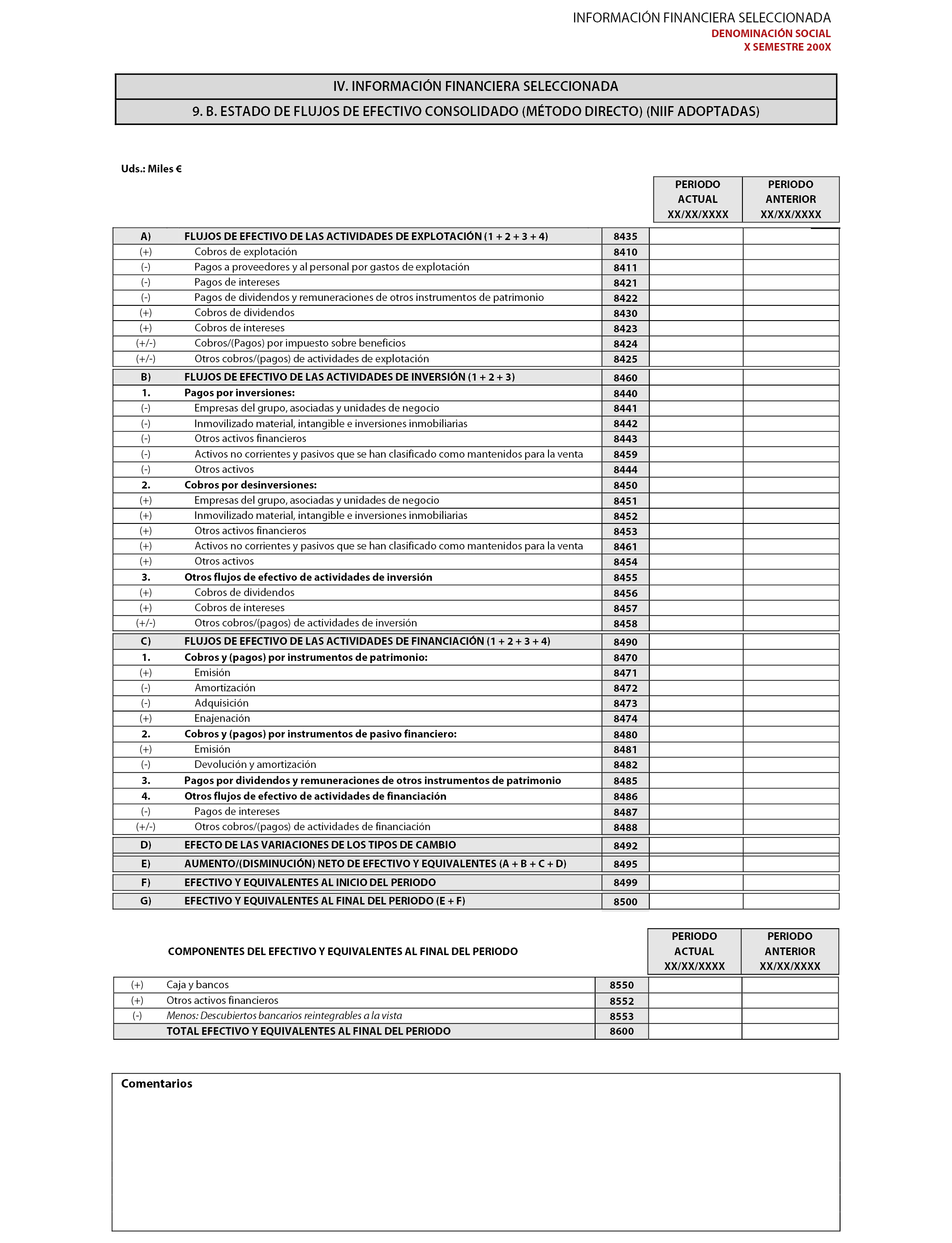

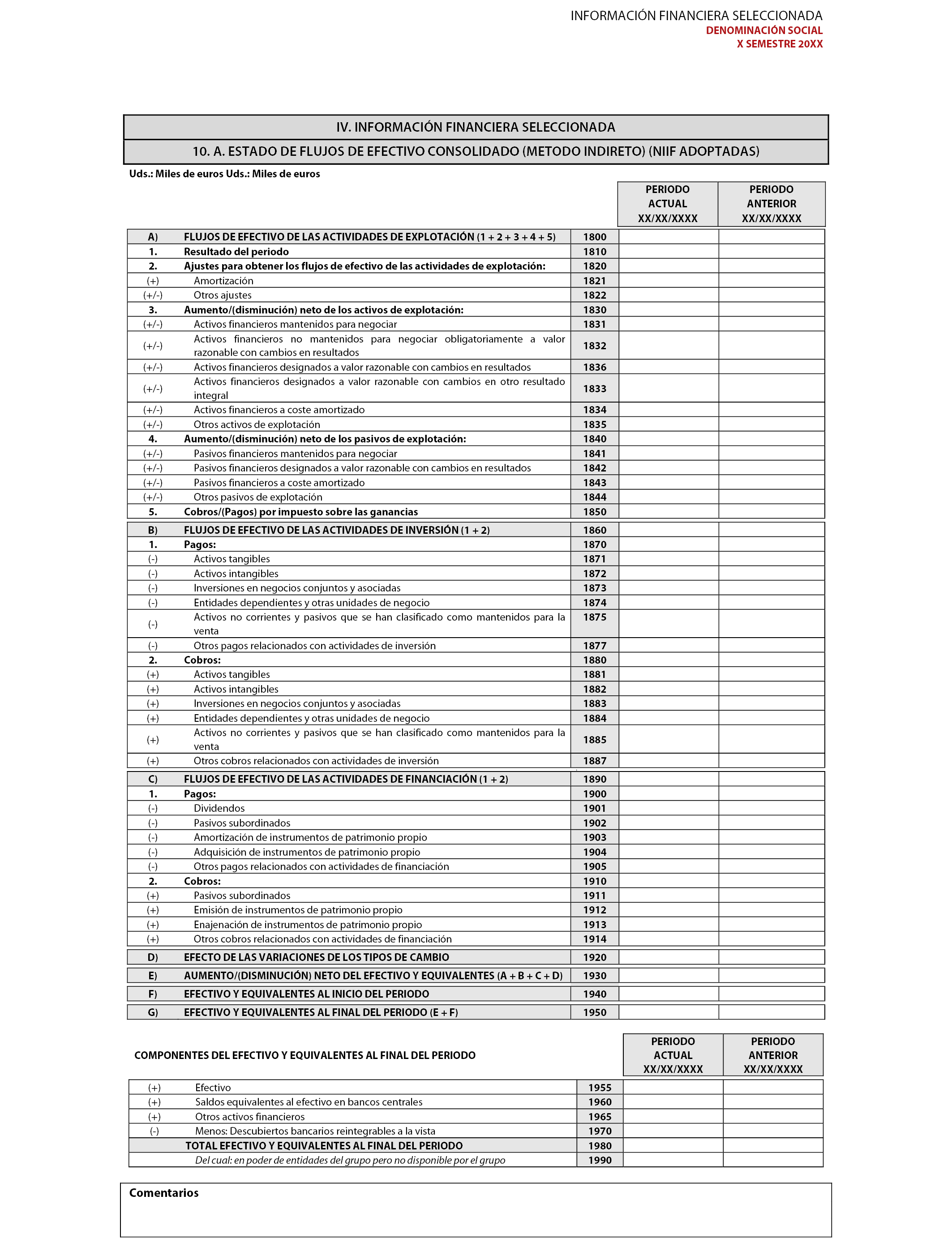

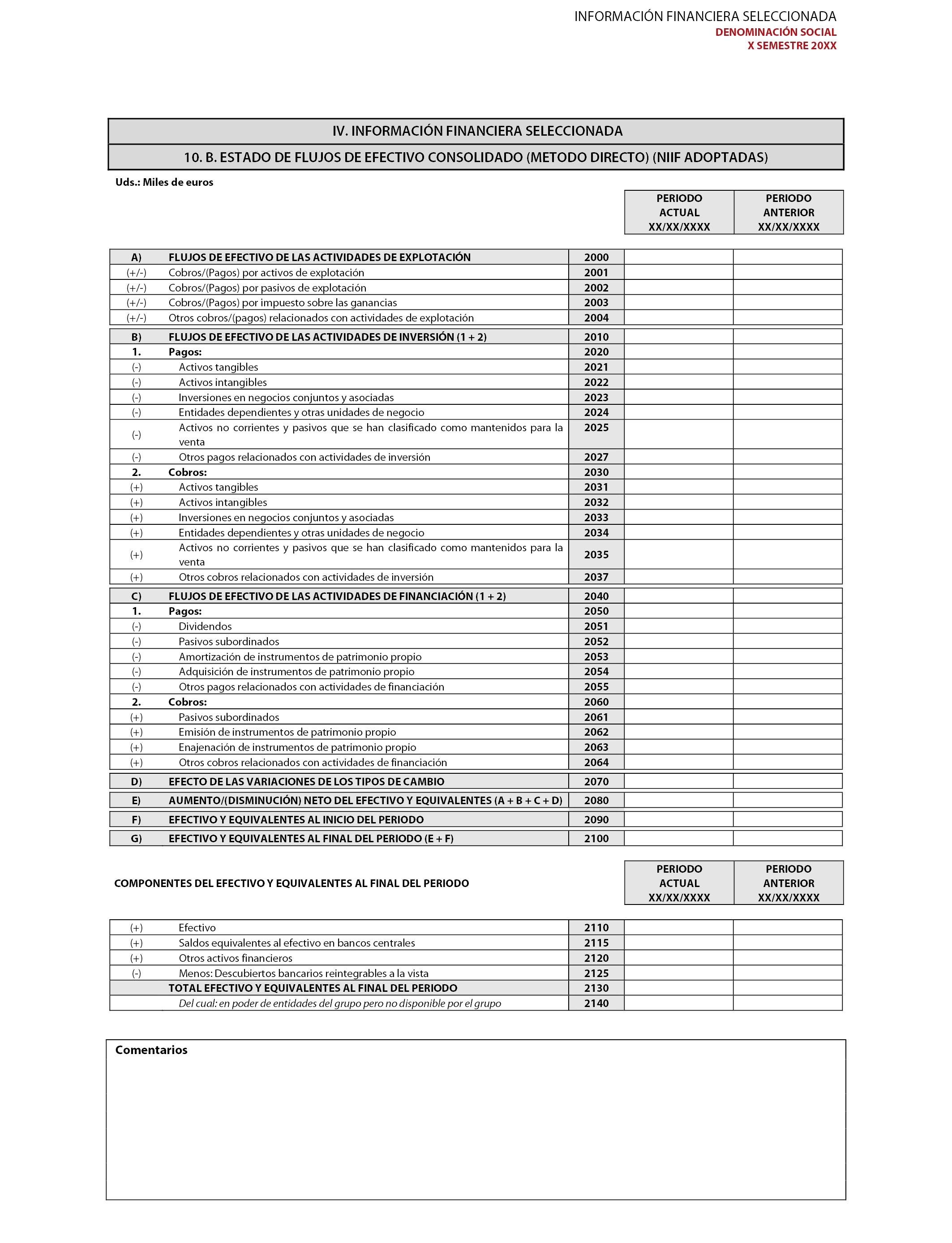

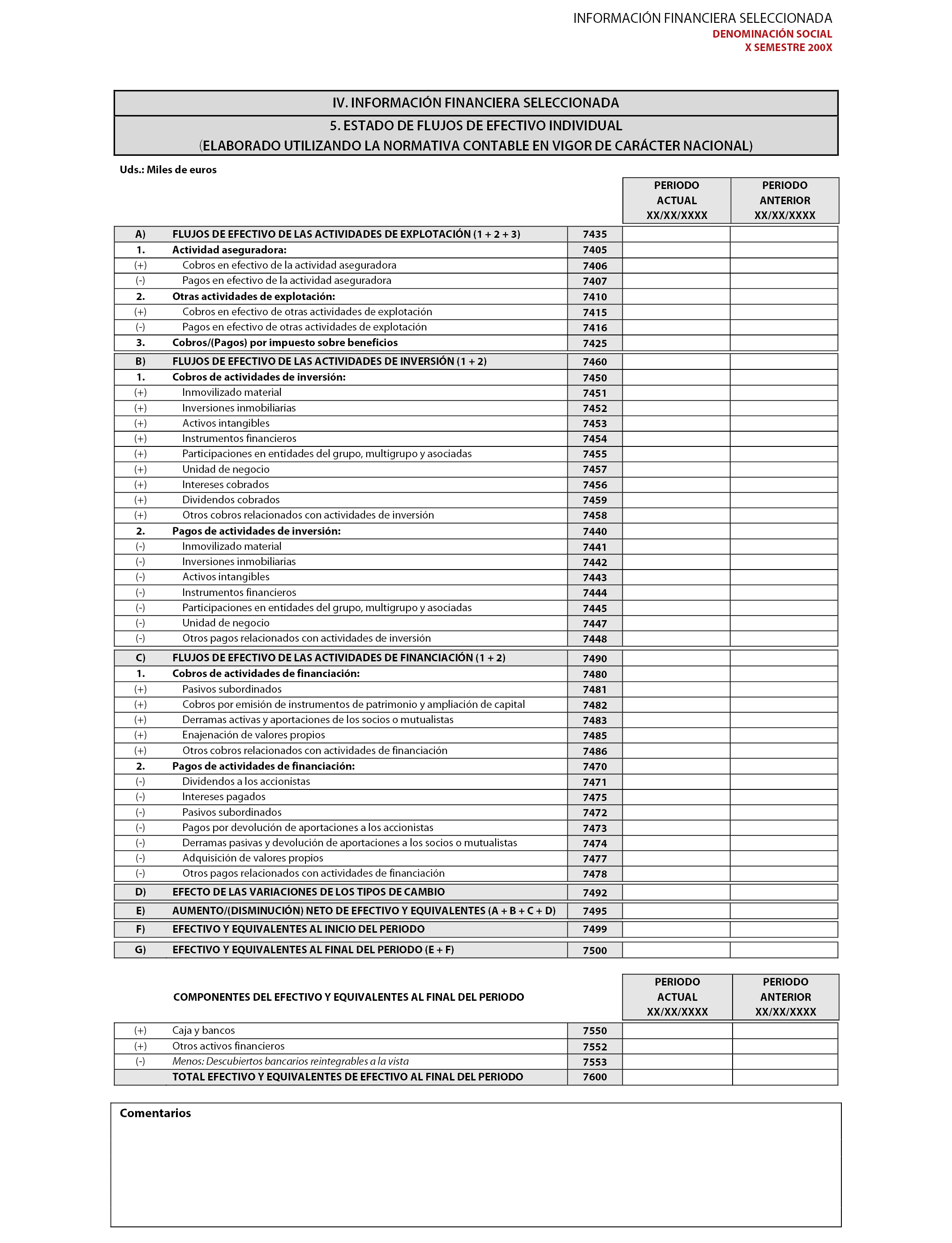

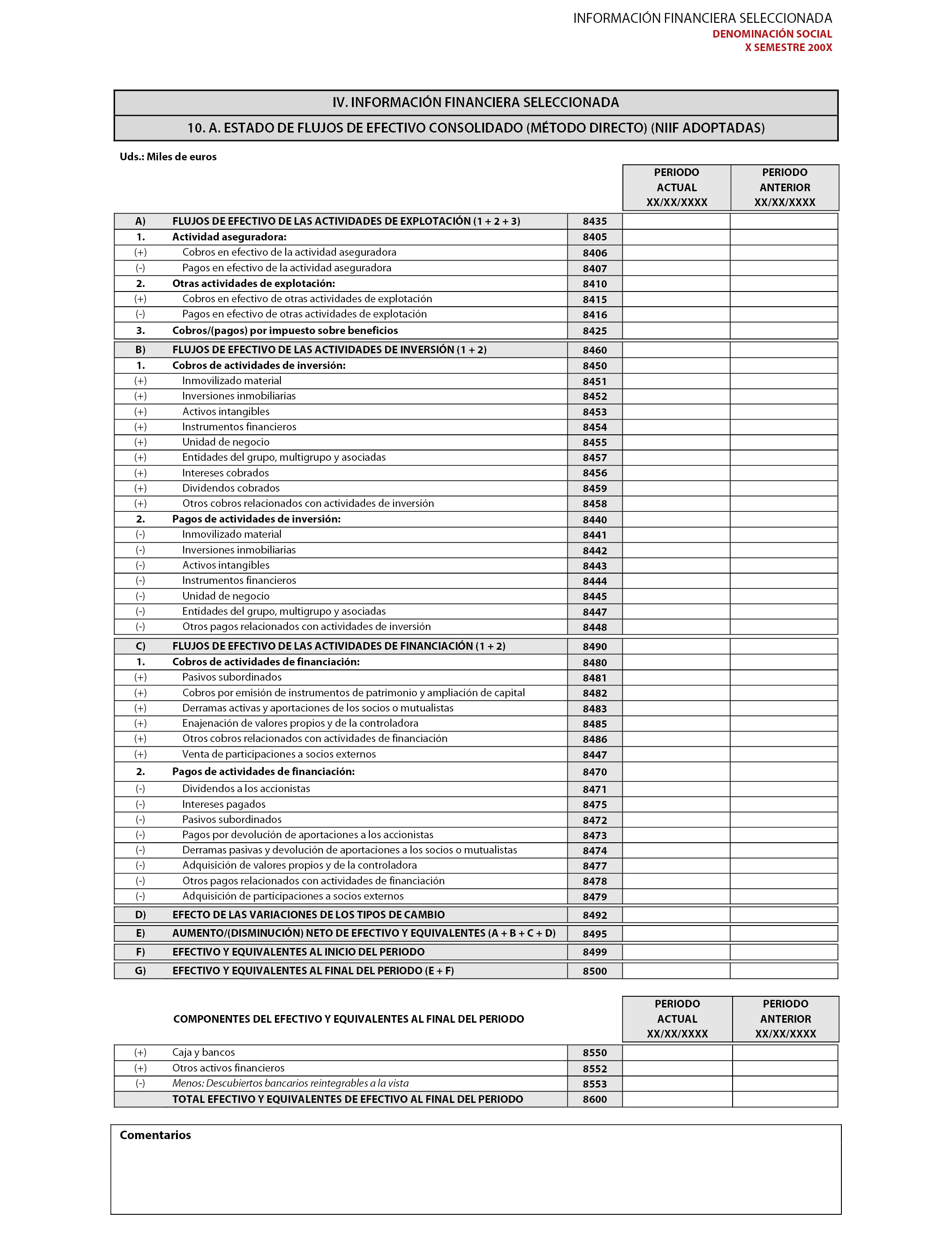

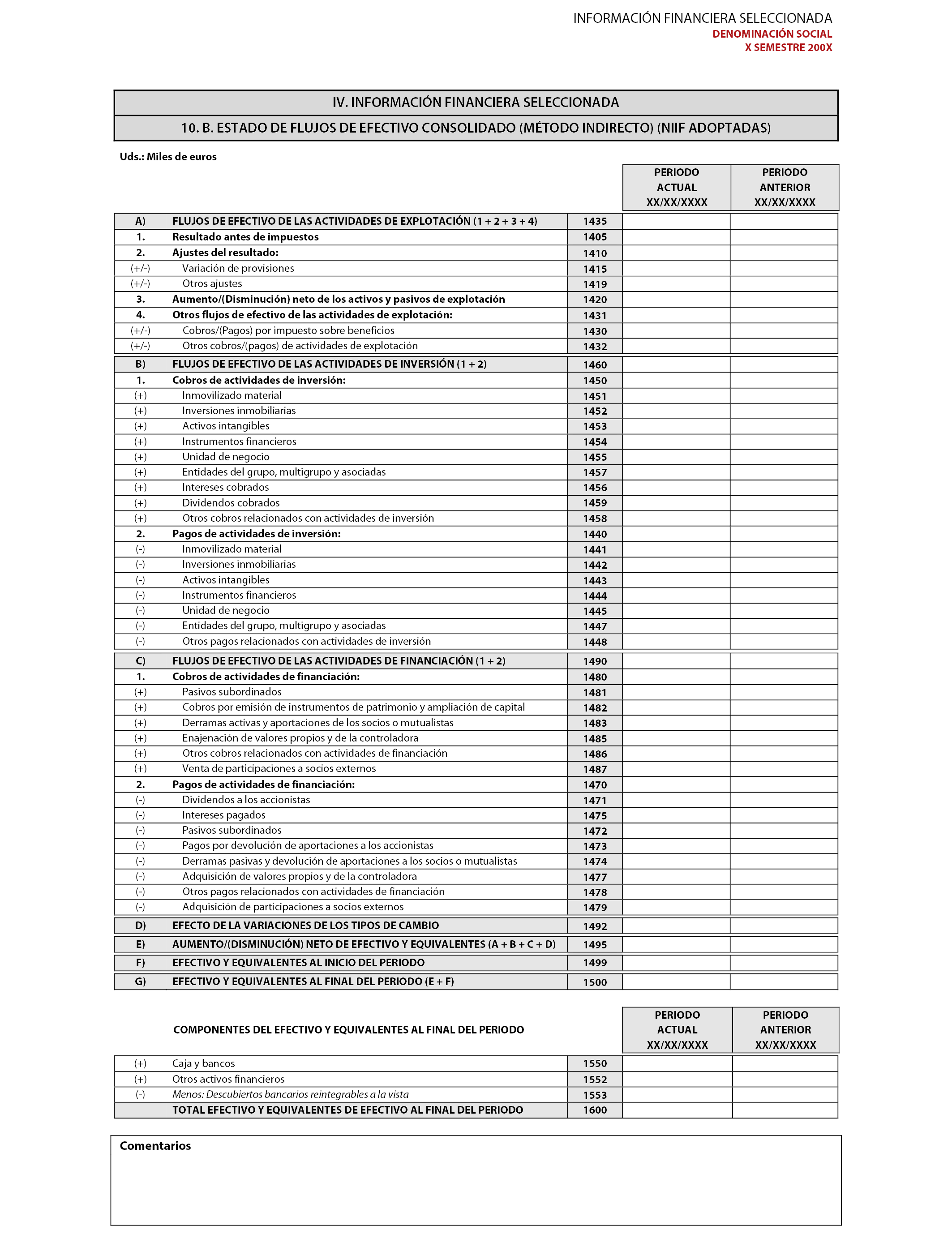

4) Estado de flujos de efectivo individual y consolidado (apartados 4 y 9.A o 9.B):

– La entidad cumplimentará el estado de flujos de efectivo consolidado por el método directo o indirecto, según sea el método que emplee para la elaboración del estado de flujos de efectivo consolidado en el informe anual al que corresponde el informe financiero semestral que se presenta.

– En función de la alternativa del emisor, los intereses pagados, así como los intereses y dividendos percibidos en el estado de flujos de efectivo consolidado, pueden ser clasificados como procedentes de las actividades de explotación o, de forma alternativa, los intereses pagados pueden clasificarse como actividades de financiación y los intereses y dividendos percibidos como actividades de inversión.

Del mismo modo, los dividendos pagados en estado de flujos de efectivo consolidado, pueden clasificarse como flujos de efectivo de las actividades de financiación o de forma alternativa como componentes de los flujos procedentes de las actividades de explotación.

– La variación de efectivo y equivalentes ocasionada por la adquisición o enajenación de un conjunto de activos y pasivos que conformen un negocio o línea de actividad se incluirá, en su caso, como un único importe en las actividades de inversión, en la partida «Empresas del grupo, asociadas y unidades de negocio» del epígrafe de «Pagos por inversiones» o «Cobros por desinversiones» según corresponda.

– Los cobros o pagos por inversiones o desinversiones de activos no corrientes mantenidos para la venta se incluirán en los epígrafes de «Otros activos» dentro de los flujos de efectivo de las actividades de inversión.

Los flujos de explotación, inversión y financiación asociados a operaciones interrumpidas se incluirán en los epígrafes «Otros cobros/(pagos) de actividades de explotación», «Otros cobros/(pagos) de actividades de inversión» y «Otros cobros/(Pagos) de actividades de financiación», respectivamente.

Sin perjuicio de lo anterior, en las notas explicativas o cuentas semestrales, deberán detallarse los flujos netos de efectivo de explotación, inversión y financiación asociados a operaciones interrumpidas. Así como el importe del efectivo y equivalente reclasificado en activos no corrientes mantenidos para la venta.

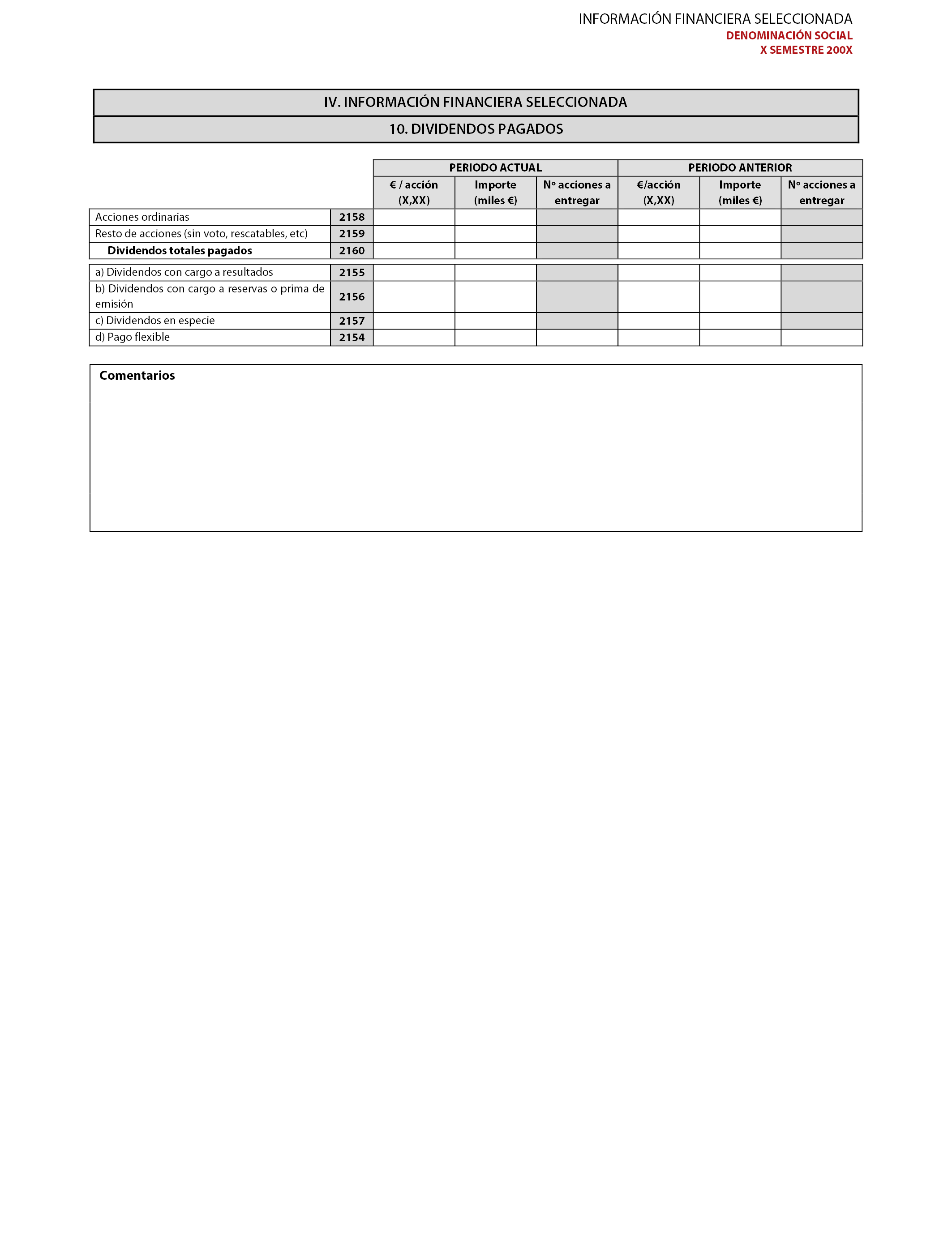

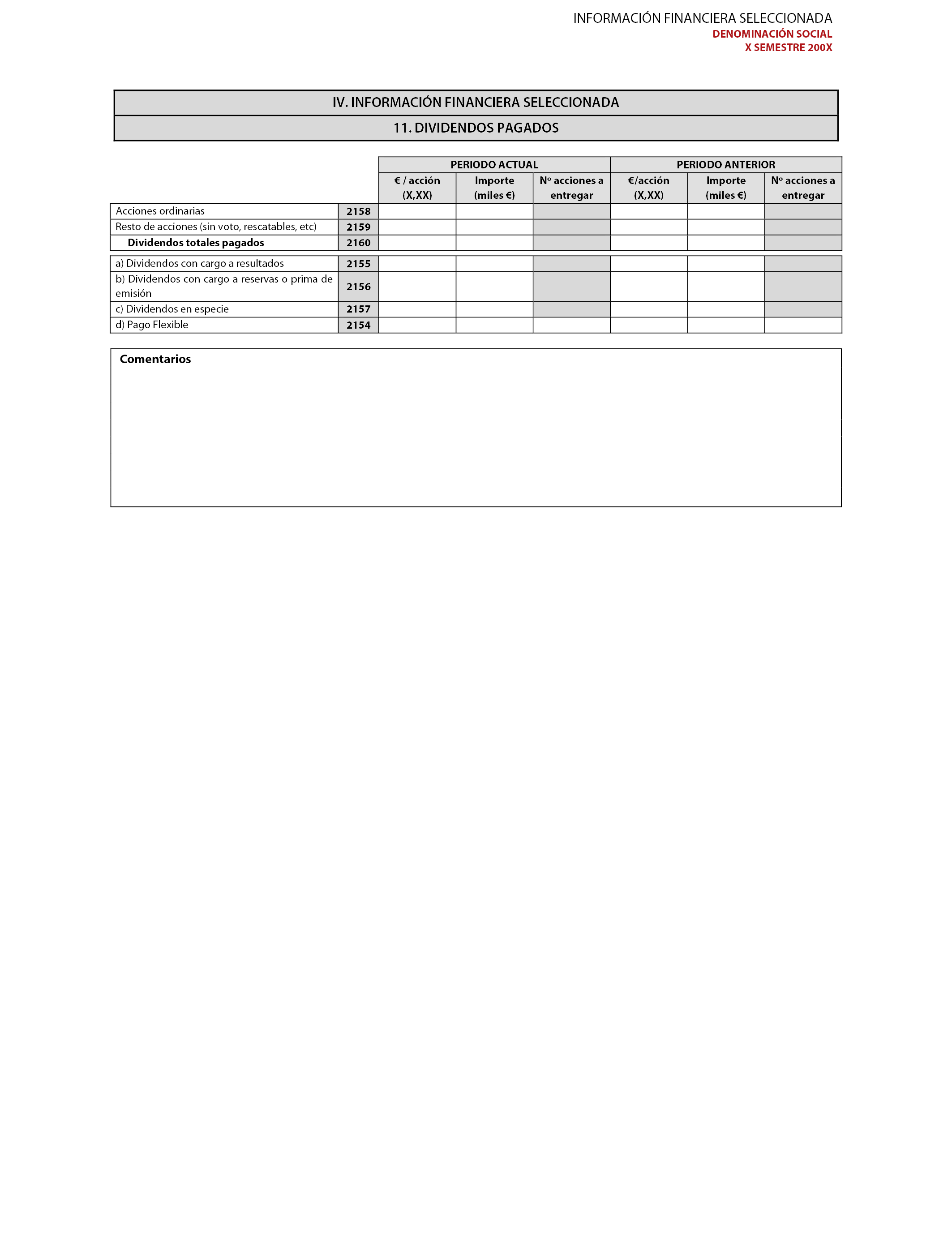

5) Dividendos pagados (apartado 10):

– Se incluirán los dividendos efectivamente pagados por el emisor desde el inicio del ejercicio económico hasta la fecha de cierre del periodo al que se refiere el informe financiero semestral, así como los correspondientes al mismo periodo de tiempo referido al ejercicio económico anual precedente, diferenciando los que se refieren a acciones ordinarias del resto de acciones.

– En el caso del «Pago flexible» en la columna «€/acción (X,XX)» se incluirá el precio de compra de los derechos de asignación gratuita fijado por el emisor.

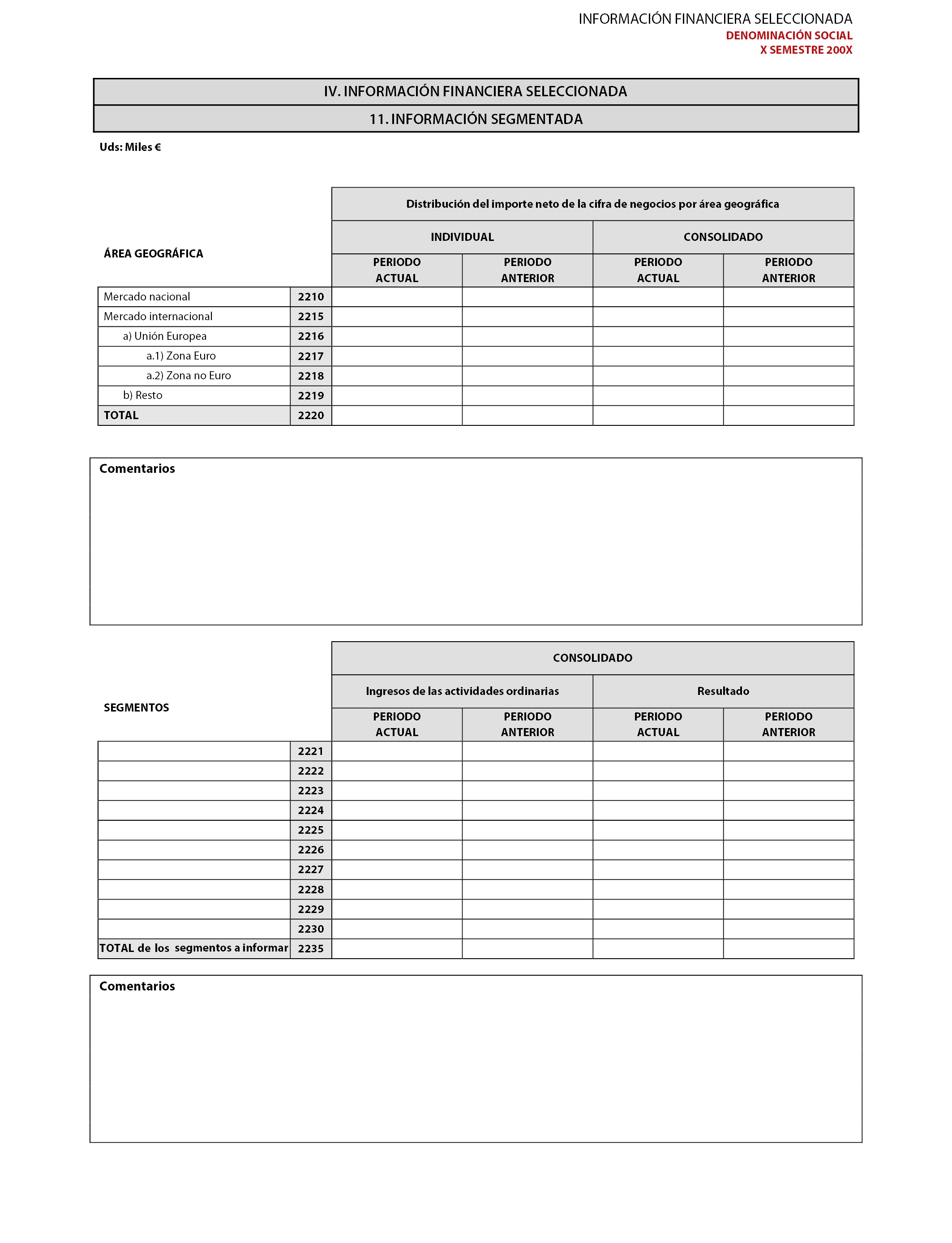

6) Información segmentada (apartado 11):

– La información de este apartado corresponderá al periodo comprendido entre el inicio del ejercicio anual y la fecha de cierre del periodo correspondiente al informe semestral que se presenta, junto con la cifra comparativa que corresponderá al mismo periodo de tiempo referido al ejercicio económico anual precedente.

– En las cuentas semestrales o en las notas explicativas consolidadas deberá incluirse la siguiente información adicional:

• Los ingresos de actividades ordinarias procedentes de los propios segmentos y clientes externos para los segmentos identificados en este apartado, siempre y cuando se proporcione de forma regular a la máxima autoridad en la toma de decisiones de operación.

• Una conciliación entre el total los ingresos de actividades ordinarias y del resultado para cada uno de los segmentos a informar con el importe neto de la cifra de negocios de la entidad y con el resultado antes de impuestos de la entidad.

• Una medida de los activos y pasivos totales de cada uno de los segmentos identificados en este apartado, siempre y cuando se proporcione de forma regular a la máxima autoridad en la toma de decisiones de operación.

• Se describirán de las diferencias con respecto a los últimos estados financieros anuales en el criterio de segmentación o de medición de los resultados de los segmentos.

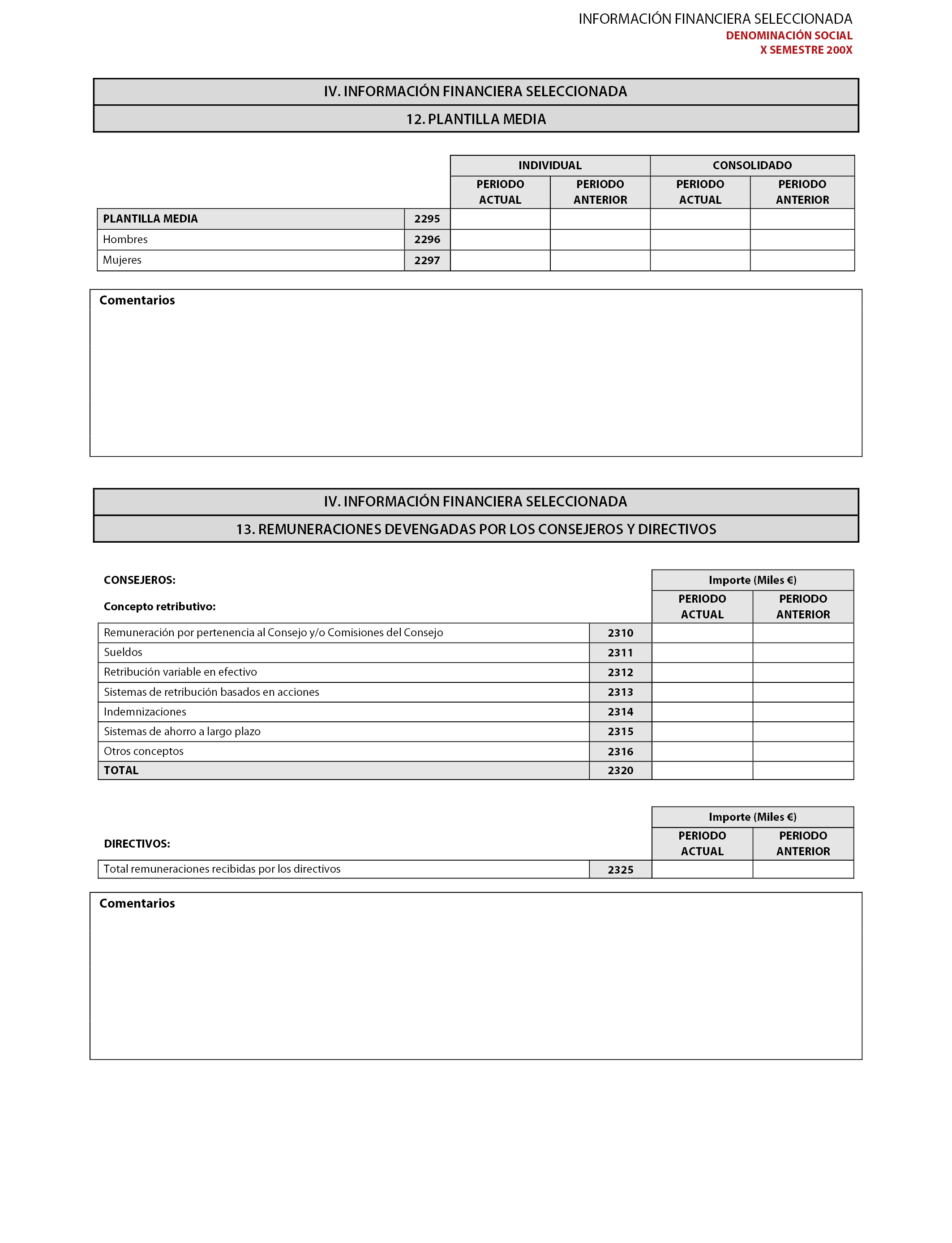

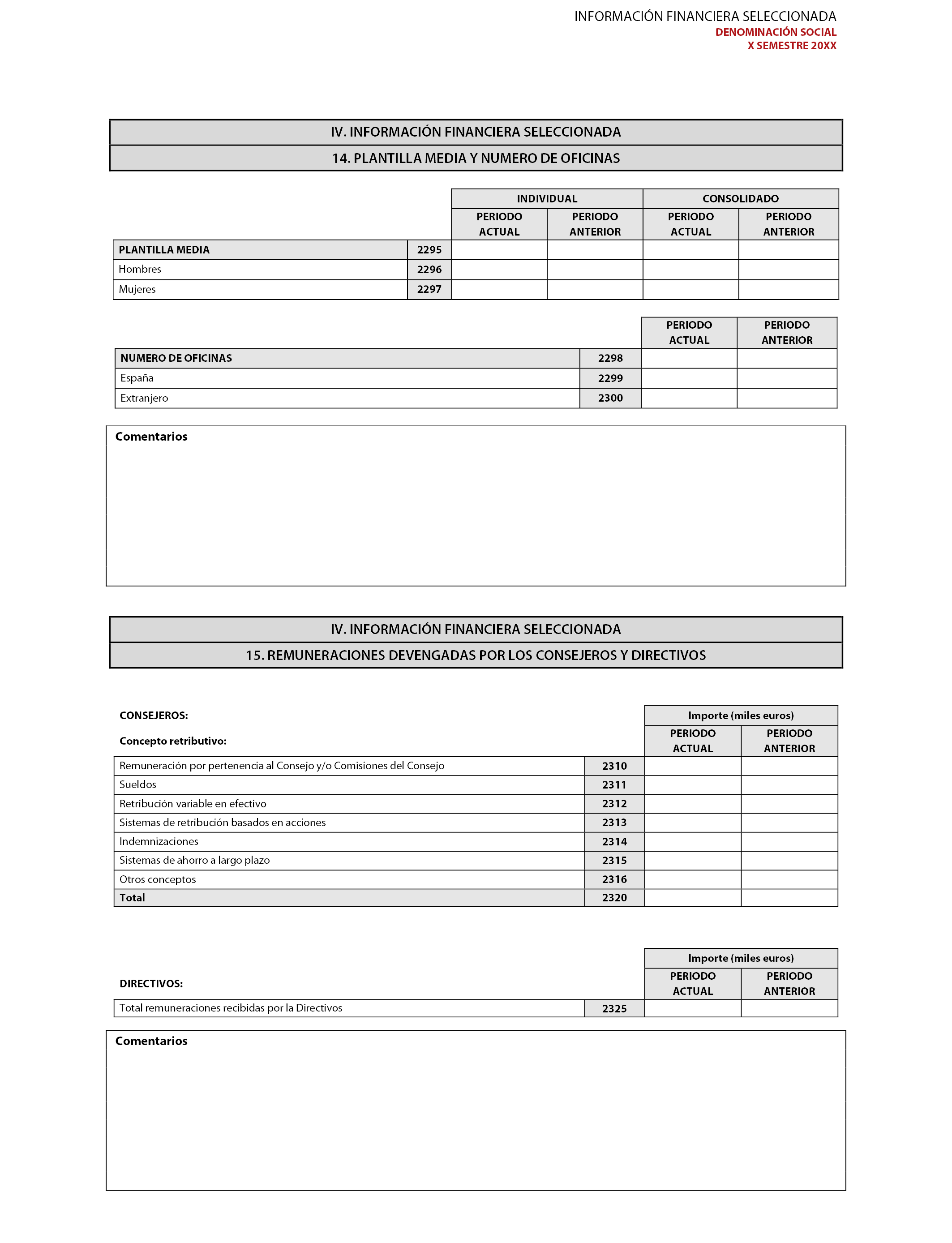

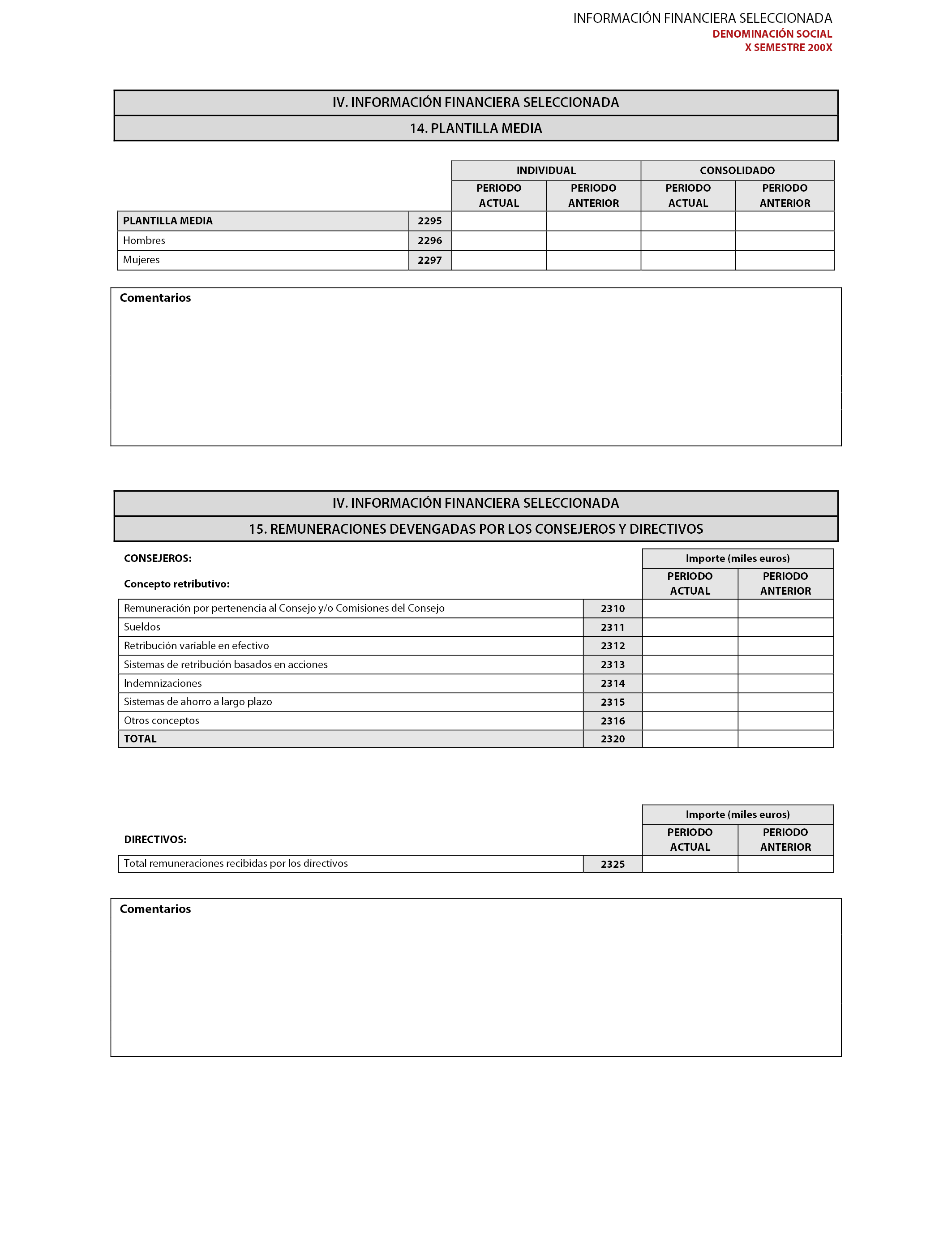

7) Plantilla media (apartado 12):

– Para la determinación de la plantilla media se considerarán aquellas personas que tengan o hayan tenido alguna relación laboral con la entidad o su grupo, ponderando el tiempo medio durante el cual hayan prestado sus servicios.

– Deberá presentarse una cifra comparativa que corresponderá al mismo periodo de tiempo referido al ejercicio económico anual precedente.

8) Remuneraciones devengadas por los consejeros y directivos (apartado 13):

– La entidad informará de manera agregada, a nivel individual o en su caso consolidado, sobre el importe total de las remuneraciones devengadas por los consejeros y directivos desde el inicio del ejercicio anual hasta la fecha de cierre del periodo correspondiente al informe semestral que se presenta, así como en el periodo comparativo correspondiente al ejercicio anterior.

– Las remuneraciones de los consejeros corresponderán al importe devengado, según normativa contable aplicable, durante el periodo tanto en la sociedad objeto del presente informe, como, en su caso, en las sociedades del grupo por la pertenencia a sus consejos de administración y/o alta dirección. Además, se tendrá en cuenta que en el caso de los conceptos retributivos:

• El concepto de «Remuneración por pertenencia al Consejo y/o Comisiones del Consejo» se refiere a las compensaciones en efectivo por su pertenencia al consejo y/o comisiones delegadas y dietas de asistencia al consejo y/o comisione delegadas.

• El concepto de «Sueldos» se refiere a las retribuciones en su calidad de ejecutivos que no sean variables o sueldos percibidos por los consejeros en su calidad de ejecutivos.

• En el apartado «Retribución variable en efectivo» se incorporará el importe variable ligado al desempeño o la consecución de una serie de objetivos (cuantitativos o cualitativos) individuales o de grupo que se liquidaran en efectivo.

• En el apartado «Sistemas retributivos basados en acciones» se indicará el importe de las acciones entregadas o asignadas devengadas en el ejercicio y el beneficio bruto (antes de impuestos) realizado por los consejeros, derivado de sistemas retributivos basados en derechos de opciones sobre acciones y/o en otros instrumentos financieros.

• En el apartado «Indemnizaciones» cualquier retribución derivada de la extinción de la relación que le vincule con la sociedad

– En el apartado «Sistemas de ahorro a largo plazo» deberá informarse de las aportaciones a todos los planes de ahorro a largo plazo, incluyendo jubilación y cualquier otra prestación de supervivencia, financiados parcial o totalmente por la sociedad, ya sean dotados interna o externamente.

A los efectos de este informe, se entenderán por directivos aquellas personas que desarrollen en la entidad, de hecho o de derecho, funciones de alta dirección bajo la dependencia directa de su órgano de administración o de comisiones ejecutivas o consejeros delegados de la misma, incluidos los apoderados que no restrinjan el ámbito de su representación a áreas o materias específicas o ajenas a la actividad que constituye el objeto de la entidad.

Para calcular la remuneración total de los directivos se tendrán en cuenta los mismos conceptos retributivos que los considerados para el caso de los administradores.

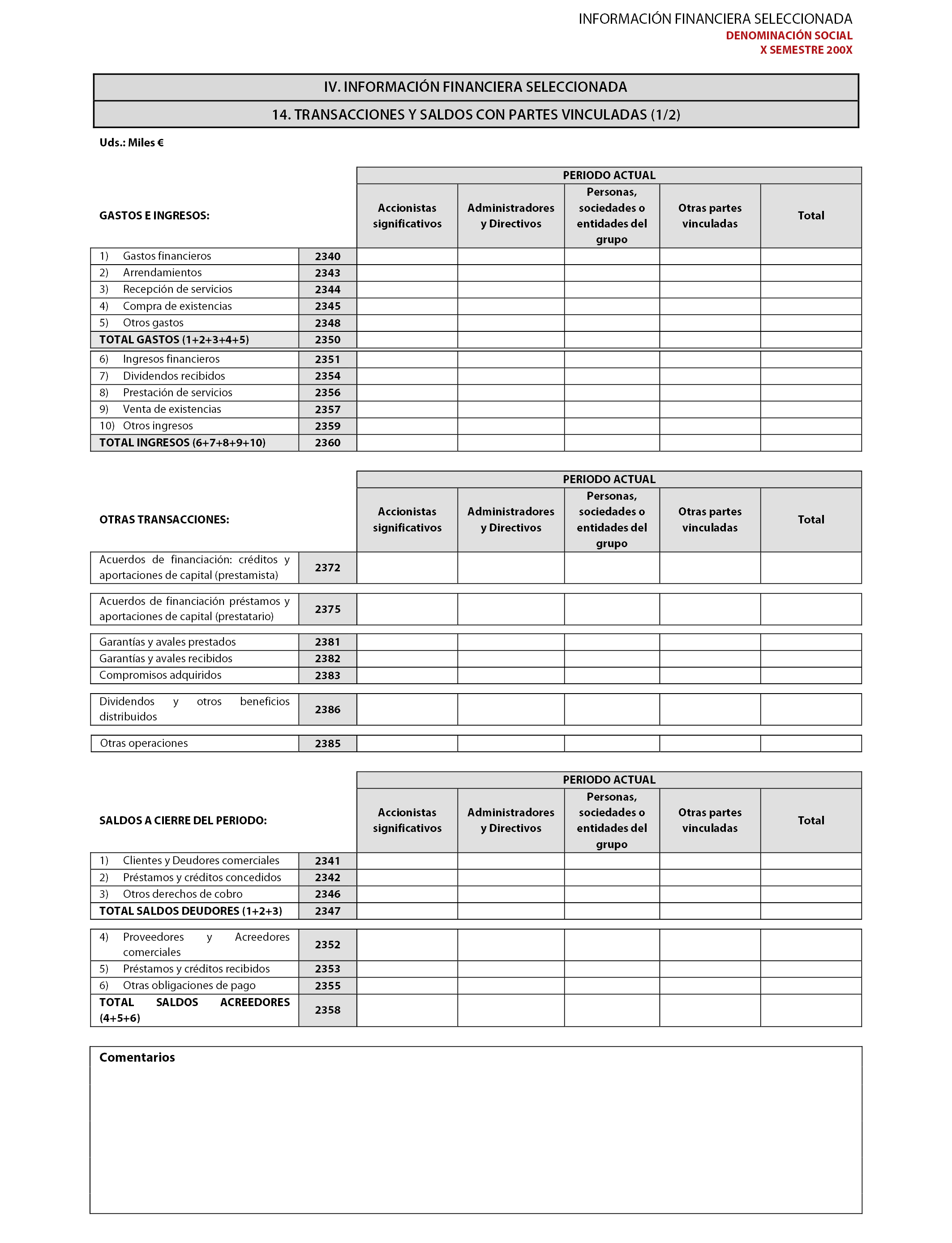

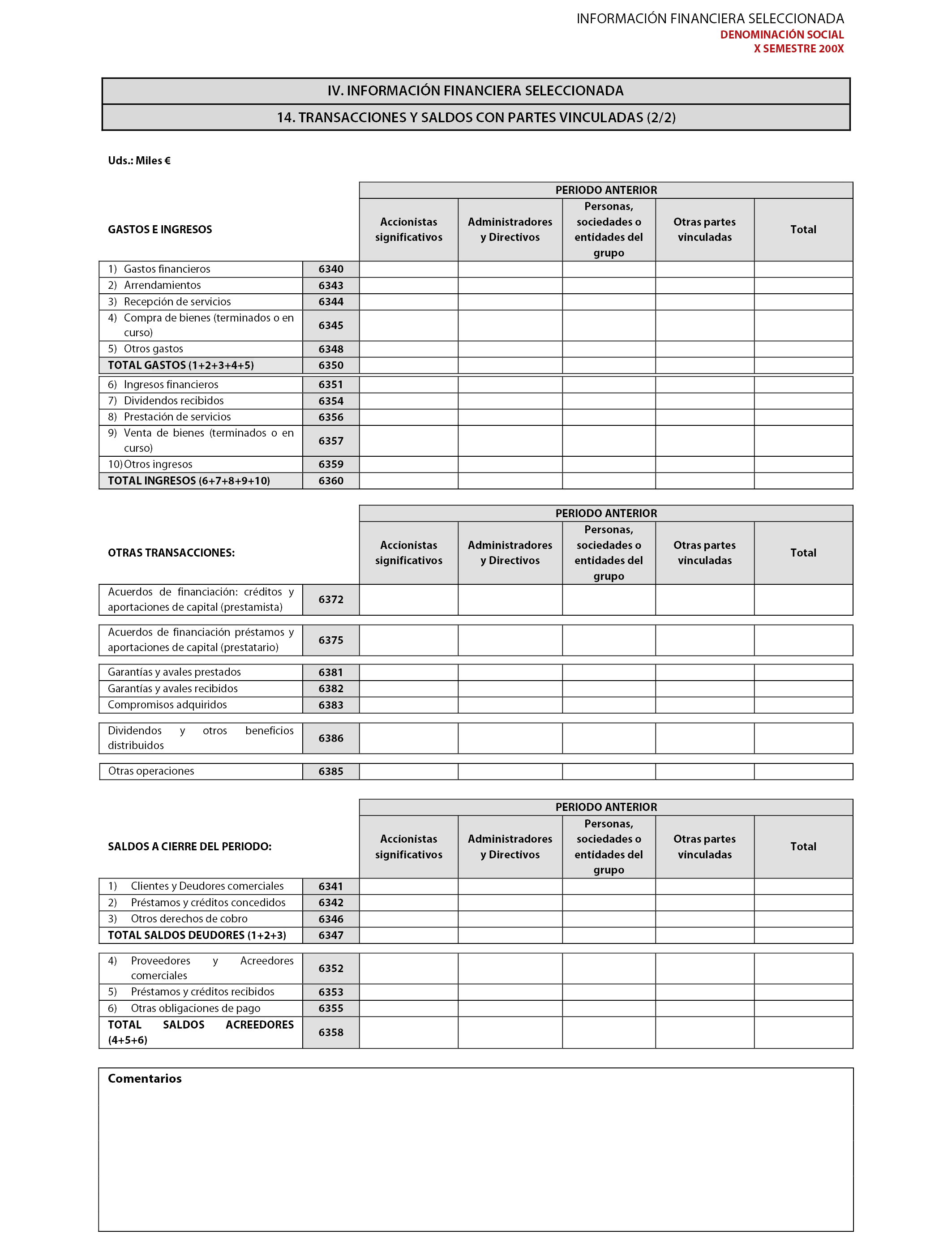

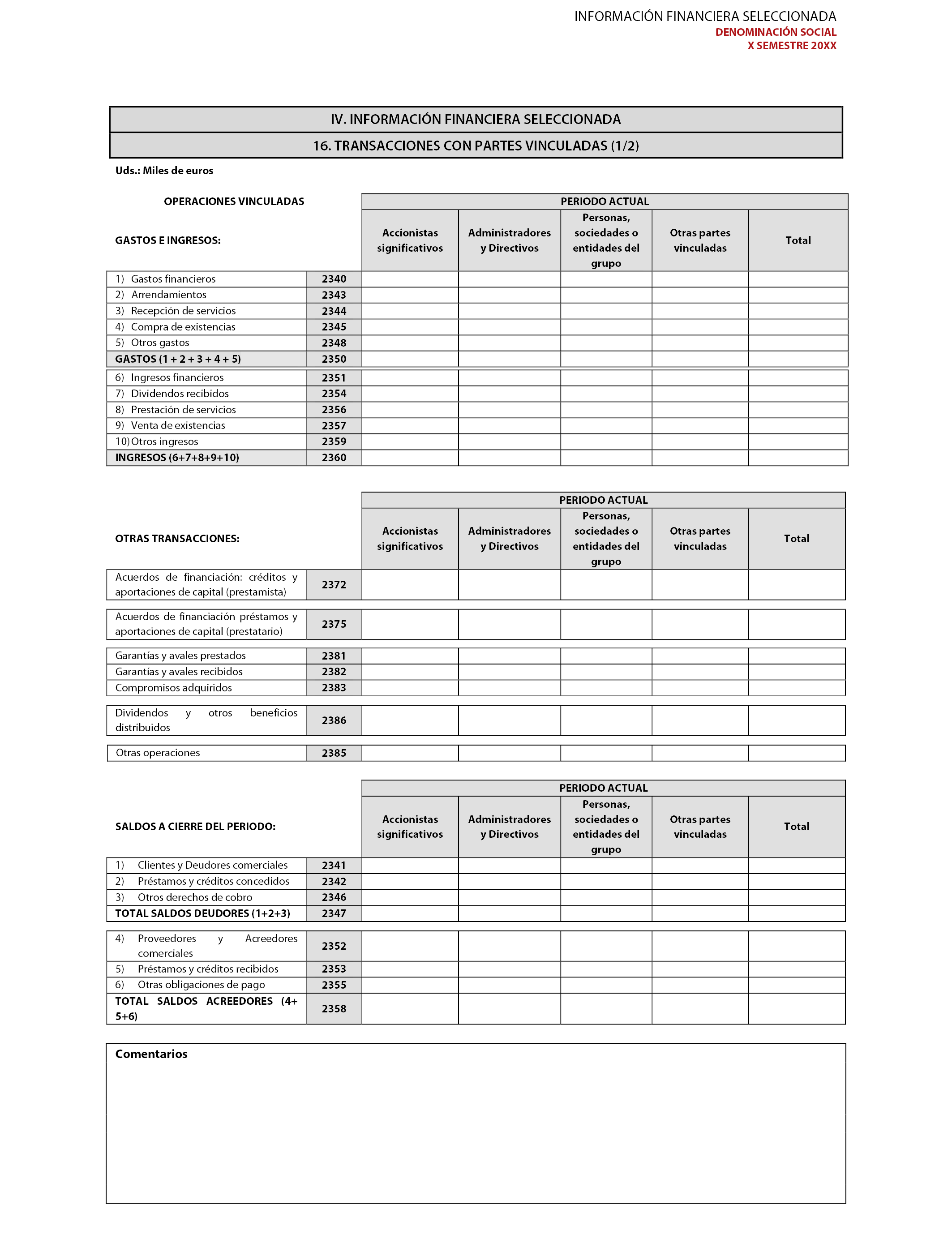

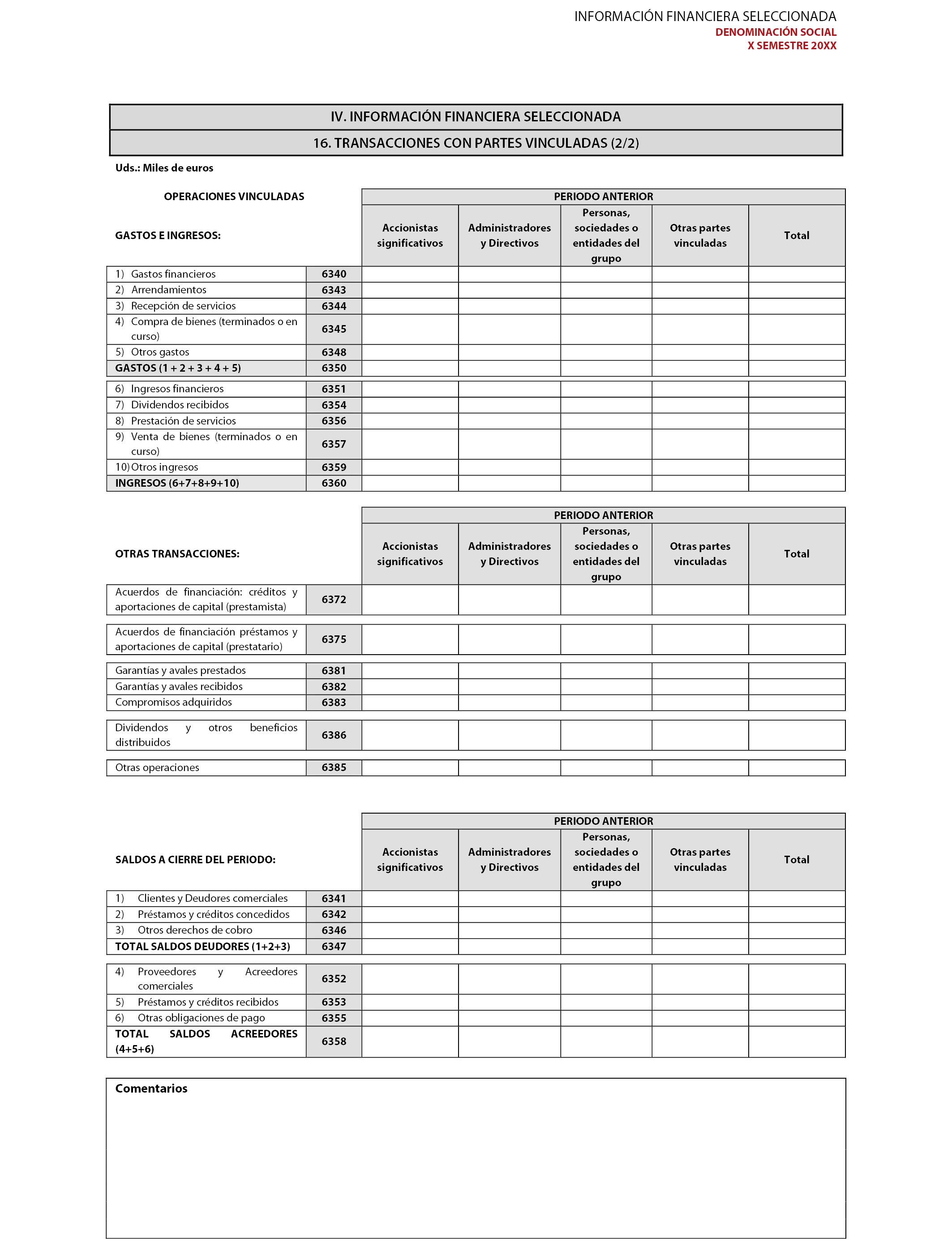

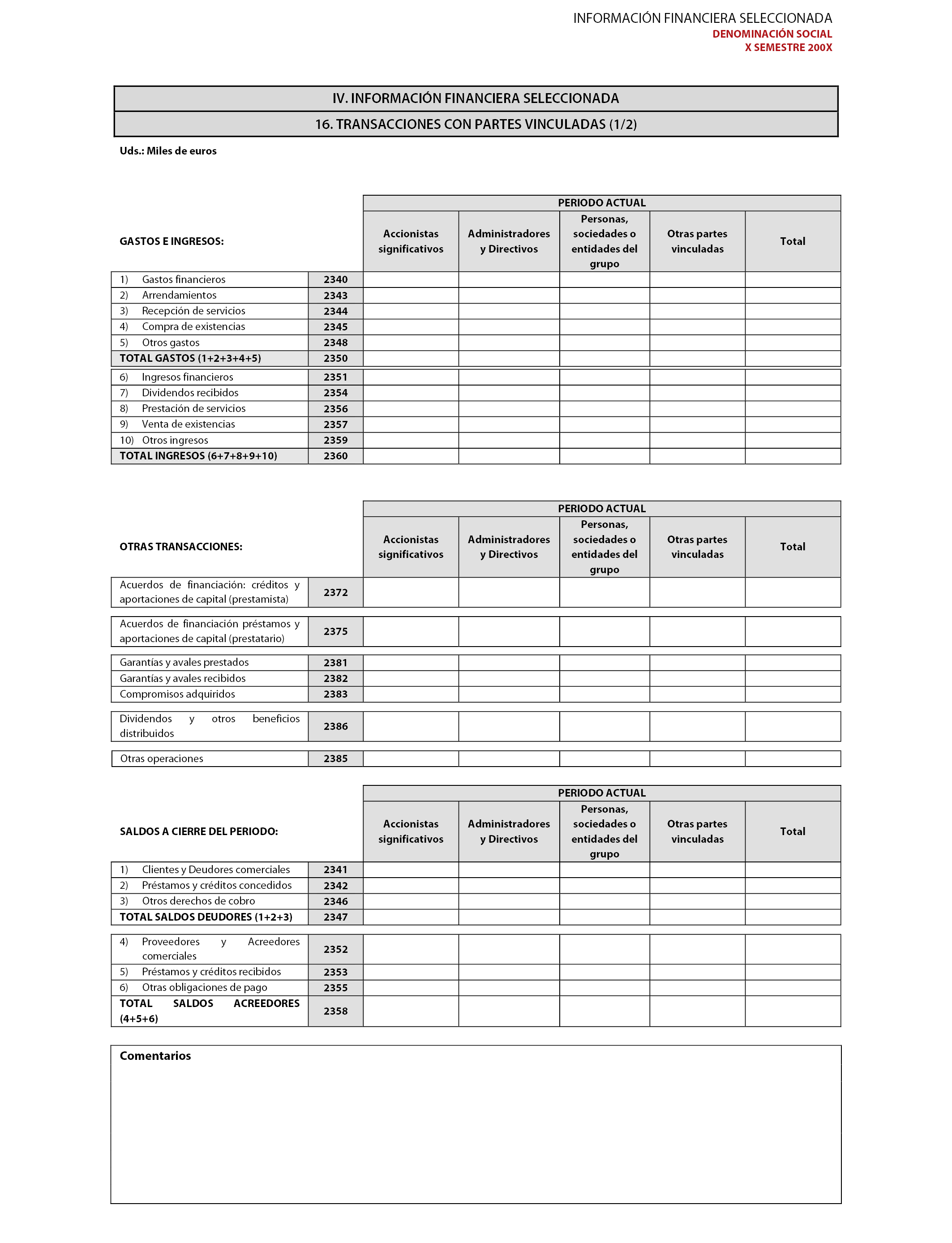

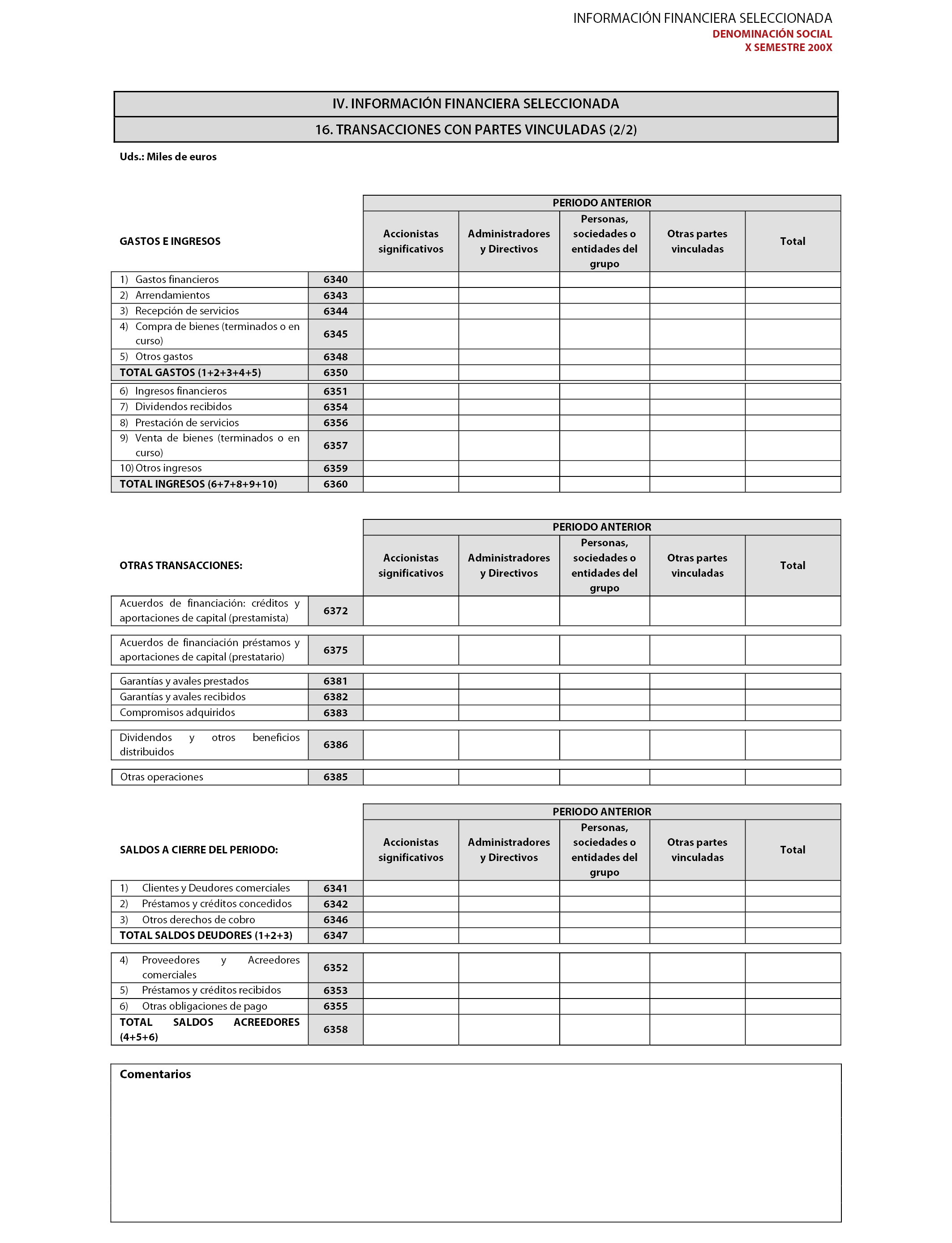

9) Transacciones con partes vinculadas (apartado 14):

– Este apartado se cumplimentará con los datos consolidados, cuando el emisor esté obligado a elaborar estados financieros consolidados, en caso contrario se cumplimentará con los datos individuales.

– En relación con la información a incluir en este apartado, respecto a las transacciones con partes vinculadas, además de atender a lo establecido en las NIIF adoptadas a nivel consolidado, se estará a lo dispuesto en la Orden EHA/3050/2004, de 15 de septiembre, sobre la información de las operaciones con vinculadas que deben suministrar las entidades emisoras de valores admitidos a negociación en mercados regulados.

– No será necesario informar sobre operaciones entre sociedades o entidades de un mismo grupo consolidado, siempre y cuando hubieran sido objeto de eliminación en el proceso de elaboración de la información financiera consolidada y formaran parte del tráfico habitual de las sociedades o entidades en cuanto a su objeto y condiciones. Tampoco es necesario informar de operaciones que, perteneciendo al giro o tráfico ordinario de la compañía, se efectúen en condiciones normales de mercado y sean de escasa relevancia, entendiendo por tales aquellas cuya información no sea necesaria para expresar la imagen fiel del patrimonio, de la situación financiera y de los resultados de la entidad.

Para aquellas transacciones que no hubiesen sido realizadas a precio de mercado, deberá informarse del beneficio o pérdida que la entidad que informa o su grupo hubiese registrado, si la transacción se hubiese realizado a precios de mercado.

– Los datos numéricos contenidos en este apartado deberán venir expresados en valor absoluto.

– Dentro de cada epígrafe se facilitará información cuantificada sobre las operaciones vinculadas realizadas por la entidad y/o su grupo desde el inicio del ejercicio anual hasta la fecha de cierre del informe semestral que se presenta, así como para el ejercicio comparativo.

– La información a incluir en este apartado sobre las operaciones con partes vinculadas se presentará desglosada en:

a) Gastos e ingresos: comprenderá el importe agregado de los gastos e ingresos reconocidos en la cuenta de pérdidas y ganancias/estado de resultado o en el estado de ingresos y gastos reconocidos/otro resultado integral que correspondan a operaciones con partes vinculadas.

No se incluirán en este cuadro, las remuneraciones devengadas por los consejeros y directivos que hayan sido desglosadas en el apartado 13 del Capítulo IV.

b) Otras transacciones: incluirá el importe agregado de las transacciones realizadas con partes vinculadas, independientemente de si han tenido impacto en la cuenta de pérdidas y ganancias o en el estado de ingresos y gastos reconocidos.

Ejemplos:

(i) En relación con la venta de inmovilizado material intangible u otros activos fijos se informará en la tabla de Gastos e Ingresos sobre el resultado contable de la operación registrado en la cuenta de pérdidas y ganancias en la casilla «Otros ingresos» u «Otros gastos», y sobre el importe total de la transacción (precio de venta) en la casilla «Otras operaciones» del apartado de «Otras transacciones».

(ii) Los acuerdos de financiación con partes vinculadas (préstamos, líneas de créditos concedidas y dispuestas, etc.) figurarán como «Otras transacciones», mostrándose los intereses devengados en el ejercicio dentro de la tabla correspondiente a Gastos e Ingresos.

c) Saldos a cierre del periodo: incluirán los saldos con partes vinculadas registrados en el balance de situación a la fecha de referencia:

– La entidad no necesitará reproducir en las notas explicativas a los estados financieros del periodo intermedio la información contenida en Capítulo IV relativa a las «Remuneraciones recibidas por los administradores y por los directivos» y al importe agregado de las «Transacciones con partes vinculadas», pudiendo incluir una referencia a los citados apartados. No obstante, deberá incluir: (i) información individualizada sobre aquellas operaciones con partes vinculadas que fueran significativas por su cuantía o relevantes para una adecuada comprensión del informe financiero semestral; (ii) información sobre cualquier cambio significativo de las transacciones con partes vinculadas descritas en el informe anual más reciente que puedan tener un efecto material en la posición financiera y en los resultados del informe financiero semestral que se presenta; (iii) las explicaciones que sean necesarias para la comprensión del informe financiero semestral que se presenta.

Si se facilitase información individualizada, deberá detallarse el nombre o denominación social de la(s) parte(s) vinculada(s) involucrada(s) en la operación, así como la política de precios empleada, las condiciones y plazos de pago o cualquier otro aspecto de la operación que permita una adecuada interpretación de la transacción efectuada.

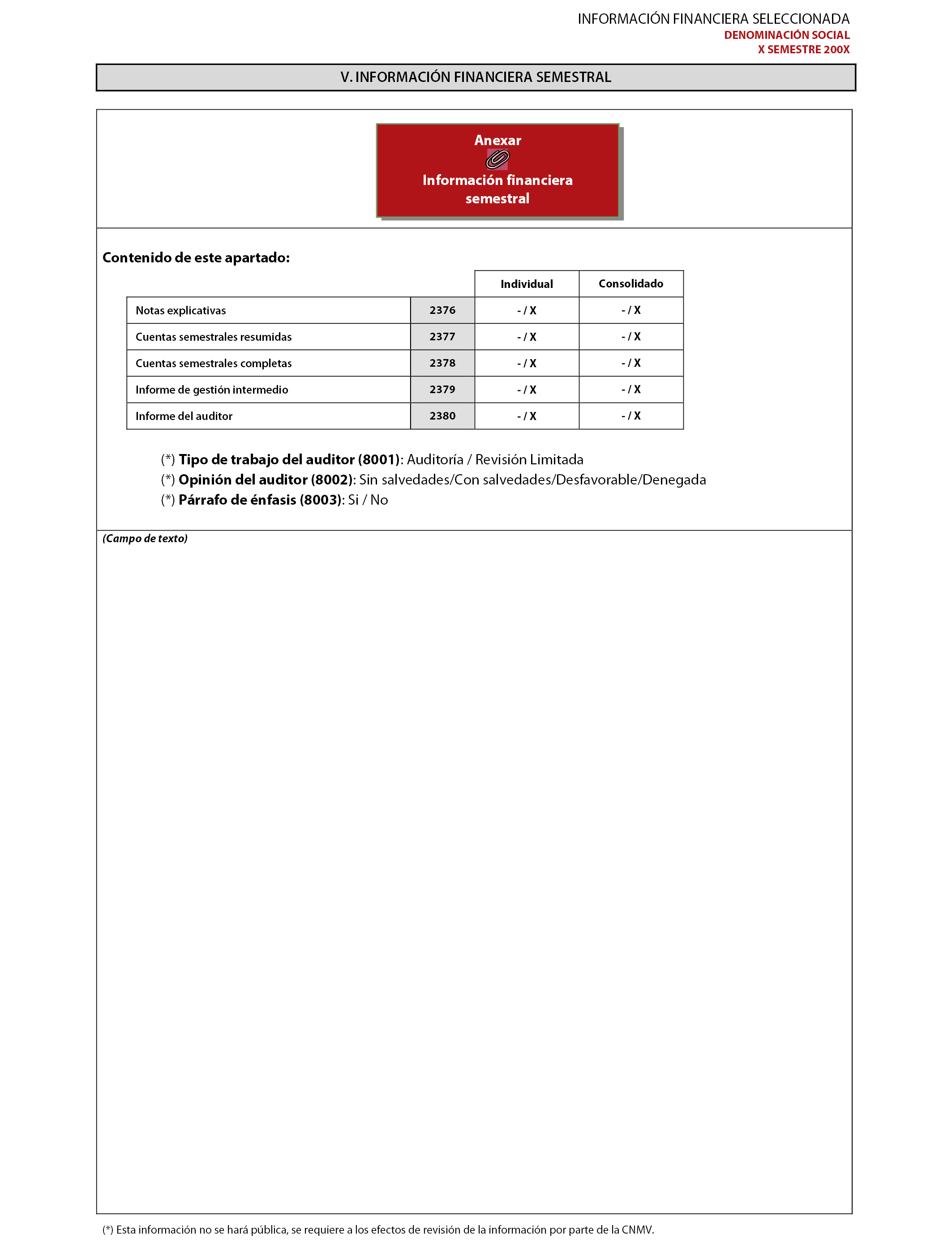

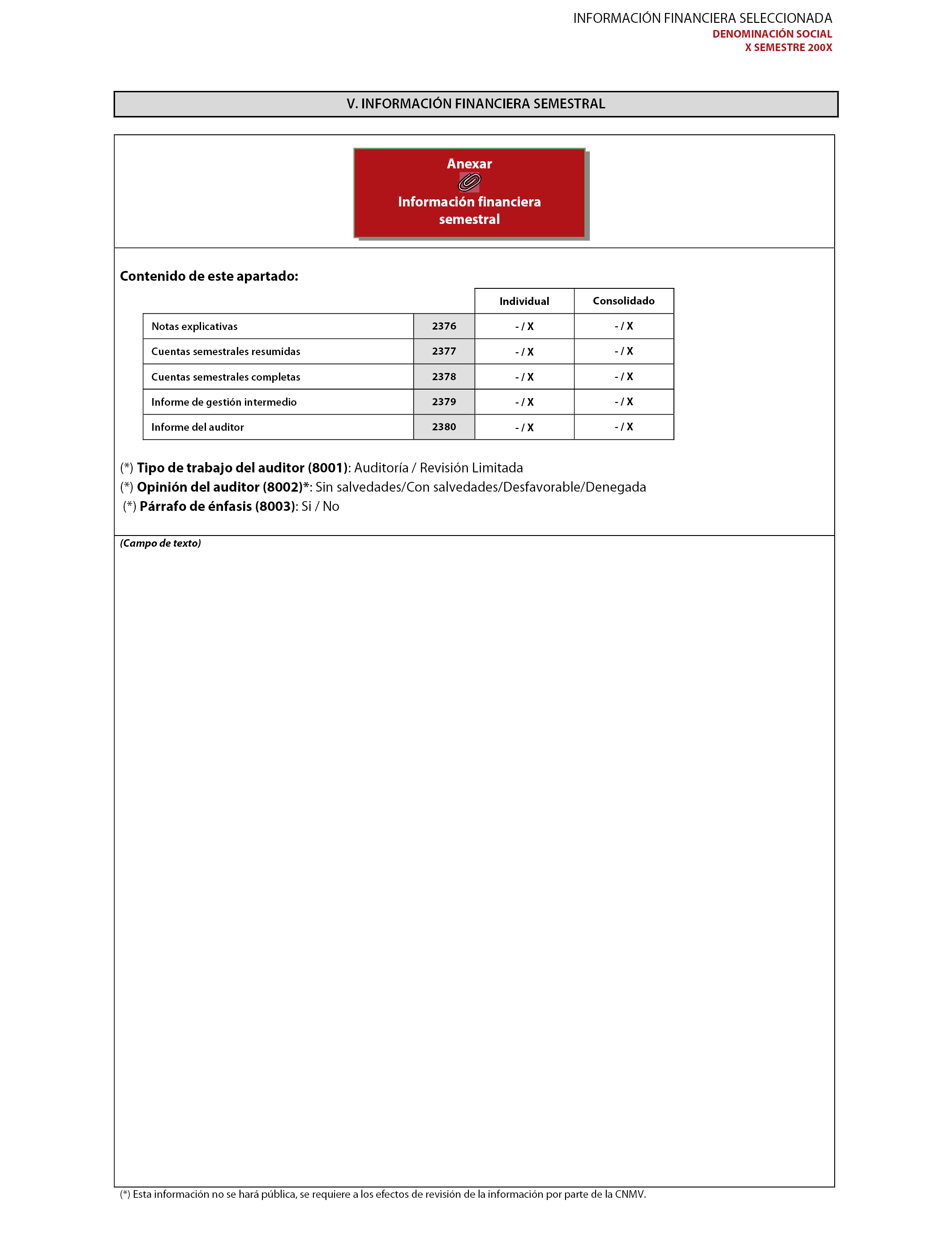

F) Información financiera semestral (Capítulo V):

– El emisor deberá indicar en este apartado qué información está incluyendo. En particular, deberán indicar si se incluyen: (i) notas explicativas o cuentas semestrales resumidas o cuentas semestrales completas individuales y/o consolidadas; (ii) informe gestión intermedio individual y/o consolidado; (iii) informe de auditoría completa o revisión limitada del correspondiente informe financiero semestral.

– El contenido de las notas explicativas y cuentas semestrales resumidas, tanto individuales (ante ausencia de normativa nacional específica) como consolidadas, se adaptaran a lo establecido en la Norma Internacional de Contabilidad adoptada aplicable a la información financiera intermedia.

Entre la información a incluir en las notas explicativas o cuentas semestrales resumidas destacamos:

• Una explicación de todos los sucesos y transacciones producidos desde el último cierre anual que sean significativos para comprender los cambios en la situación financiera y rendimientos de la entidad.

• Una declaración de que se han seguido las mismas políticas y métodos contables que en los estados financieros anuales más recientes. En el caso de que haya habido cambios en las políticas contables o en las estimaciones realizadas se facilitará la información requerida por la NIC 8.

• El efecto de los cambios en la composición del Grupo durante el periodo intermedio, incluyendo combinaciones de negocios, la obtención o pérdida de control de subsidiarias e inversiones a largo plazo, reestructuraciones y operaciones discontinuadas.

La entidad revelará la información que permita evaluar la naturaleza y efectos de los cambios en la composición del Grupo que se hayan producido durante el periodo o después de la fecha de cierre hasta la fecha de su formulación.

• La desagregación de los ingresos de actividades ordinarias procedentes de contratos de clientes se realizará en categorías que representen la forma en que la naturaleza, importe, calendario e incertidumbre de los ingresos de actividades ordinarias y flujos de efectivo que se ven afectados por factores económicos. Así como información suficiente para relacionar dicha segregación con los ingresos por segmentos facilitada.

• La información relativa a flujos netos de efectivo de actividades interrumpidas detallada en el apartado E.4).

• La información segmentada detallada en el apartado E. 6).

En cualquier caso, el emisor incluirá información comparativa en las notas explicativas individuales y, en su caso, consolidadas correspondientes, así como cualquier otra información no contemplada en la NIC 34 que sea relevante para la comprensión del informe semestral que se presenta, o que sea requerida por cualquier otra normativa, tanto especifica como genérica, aplicable a la entidad emisora. Asimismo, deberá adjuntar aquellos otros estados financieros que, de conformidad con la normativa aplicable, el emisor esté obligado a elaborar con información comparativa del ejercicio anterior.

– En el caso de elaborar cuentas semestrales completas consolidadas, los desgloses de información a incluir se adaptaran a lo establecido en las Normas Internacionales de Contabilidad adoptadas y, en el caso de las individuales, a los desgloses establecidos por el Plan General de Contabilidad.

– El emisor atendiendo al principio de importancia relativa, cuando le sea exigible la preparación de información financiera consolidada, deberá incluir como mínimo unas notas explicativas y un informe de gestión intermedio sobre los estados financieros individuales, sin que sea necesario incluir aquella información que forme parte del Capítulo IV, que contengan una descripción de los sucesos y transacciones producidas desde la fecha del informe financiero anual más reciente que resulten relevantes para comprender los cambios habidos en la situación financiera, el rendimiento de la empresa o cualquier cambio significativo en las cantidades, así como para asegurar la comparabilidad de los estados financieros semestrales resumidos con los estados financieros anuales.

G) Informe especial del Auditor (Capítulo VI):

– Si la entidad se encuentra en los supuestos contemplados en el artículo 14.2 del Real Decreto 1362/2007 deberá incluir en este apartado el informe especial de auditoría y los anexos que incorpore, excepto el propio informe financiero semestral correspondiente al primer semestre.

Instrucciones para la elaboración del informe financiero semestral (modelo de entidades de crédito)

A) Ámbito de aplicación:

– Este modelo será de aplicación a las entidades de crédito definidas en el artículo primero de la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito y a los grupos de entidades de crédito, obligados a remitir un informe financiero semestral según el artículo 119 del Texto Refundido de la Ley del Mercado de Valores.

– La definición de grupos de entidades de crédito queda recogida en el apartado 2 de la norma 1 de la Circular 4/2017 del Banco de España.

– Si el emisor, no elabora sus estados financieros individuales anuales bajo el Plan General de Contabilidad u otra norma contable aplicable de carácter nacional, o sus estados financieros consolidados bajo las Normas Internacionales de Información Financiera que la Comisión Europea haya adoptado, no tendrán que cumplimentar el Capítulo IV, en su lugar deberá remitir unas cuentas semestrales resumidas o completas individuales e indicar expresamente los principios contables que ha aplicado al elaborar dichos estados financieros.

B) Aspectos generales:

– Las normas de reconocimiento y valoración para la elaboración de la información financiera consolidada del periodo intermedio serán las que se establecen en las Normas Internacionales de Información Financiera que la Comisión Europea haya adoptado de acuerdo con el procedimiento establecido por el Reglamento (CE) No 1606/2002 del Parlamento Europeo y del Consejo, de 19 de julio de 2002 (en adelante NIIF adoptadas), y en particular con la Norma Internacional de Contabilidad adoptada aplicable a la información financiera intermedia.

– Las normas de reconocimiento y valoración para la elaboración de la información financiera individual del periodo intermedio, deberán elaborarse y cumplimentarse conforme a los criterios establecidos en la Circular 4/2017 del Banco de España u otra normativa contable aplicable en vigor de carácter nacional. Adicionalmente, deberán tenerse en cuenta los siguientes aspectos:

• Al tomar la decisión relativa a cómo reconocer, valorar, clasificar o revelar información sobre una determinada partida en el informe financiero semestral, la importancia relativa debe ser evaluada en relación a los datos financieros del periodo intermedio en cuestión.