La Circular 9/2008, de 10 de diciembre, de la Comisión Nacional del Mercado de Valores, sobre normas contables, estados de información reservada y pública, cuentas anuales de las sociedades rectoras de los mercados secundarios oficiales, con la exclusión del Banco de España, de las entidades rectoras de los sistemas multilaterales de negociación, de la Sociedad de Sistemas, de las entidades de contrapartida central, de la Sociedad de Bolsas, de las sociedades que tengan la titularidad de todas las acciones de organismos rectores de mercados secundarios oficiales y de sistemas multilaterales de negociación, y de otros sistemas de compensación y liquidación de los mercados que se creen al amparo de lo previsto en la Ley del Mercado de Valores, se aplica a todas las entidades que se hallan relacionadas en los apartados 1.º y 2.º del artículo 233.1, letra a) del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre (texto refundido de la LMV). Comprende, por tanto, todas las infraestructuras de negociación y poscontratación existentes en España o que puedan crearse al amparo de la citada Ley, con la única excepción del mercado de deuda pública gestionado por el Banco de España.

Con la intención de incrementar la eficiencia y homogeneidad de los servicios de poscontratación, la Unión Europea ha elaborado numerosos textos normativos como el Reglamento (UE) n.º 648/2012 del Parlamento Europeo y del Consejo, de 4 de julio de 2012, relativo a los derivados extrabursátiles, las entidades de contrapartida central y los registros de operaciones (EMIR) y el Reglamento (UE) n.º 909/2014, del Parlamento Europeo y del Consejo, de 23 de julio, de 2014, sobre la mejora de la liquidación de valores en la Unión Europea y de los depositarios centrales de valores y por el que se modifican las Directivas 98/26/CE y 2014/65/UE y el Reglamento (UE) n.º 236/2012 (CSDR), que han definido nuevas obligaciones para las infraestructuras de mercado nacionales.

En el ámbito nacional, se identificó la necesidad de reformar el sistema de compensación, liquidación y registro de valores español para adaptarse al nuevo contexto europeo. En este sentido, la Ley 32/2011, de 4 de octubre, por la que se modifica la Ley 24/1988, de 28 de julio, del Mercado de Valores, supuso el inicio de dicho proceso de reforma que se completó con la disposición final primera de la Ley 11/2015, de 18 de junio, de recuperación y resolución de entidades de crédito y empresas de servicios de inversión.

La reforma del sistema de compensación, liquidación y registro de valores español, que permite lograr una mayor competitividad y homogeneizar las actividades de poscontratación españolas con las estructuras de otros países europeos, introduce una serie de novedades que afectan directamente a la operativa y, en consecuencia, al registro contable de las transacciones por parte de las entidades que se encuentran sometidas al cumplimiento de esta Circular. Entre las novedades cabe mencionar:

– La interposición obligatoria de la entidad de contrapartida central en las operaciones multilaterales de los mercados secundarios oficiales y de los sistemas multilaterales de negociación para aquellos valores que se determinen reglamentariamente.

– La sustitución del sistema de fianzas gestionado por el depositario central de valores por un sistema de garantías gestionado por la entidad de contrapartida central.

– La gestión de fallos en la liquidación cuando interviene una entidad de contrapartida central.

La modificación de la presente Circular, por lo tanto, tiene por objeto principal adaptar el régimen contable y de información financiera de las infraestructuras de mercado nacionales a determinados requisitos derivados de la normativa europea y a la nueva estructura definida por la reforma de los servicios de poscontratación. Sobre la base de lo anterior, la presente Circular aglutina las modificaciones que se detallan a continuación:

– Se adecúan los criterios específicos de contabilización a la realidad del nuevo sistema de compensación, liquidación y registro de valores.

– Se recoge por primera vez un modelo de estado reservado de requisitos mínimos de recursos propios de periodicidad trimestral para las entidades de contrapartida central y para los depositarios centrales de valores, en cumplimiento de la normativa EMIR y CSDR, respectivamente.

Asimismo, a efectos del ejercicio de las funciones de supervisión de la Comisión Nacional del Mercado de Valores, según lo previsto en el artículo 233 del texto refundido de la LMV, en relación con el mantenimiento por parte de las sociedades rectoras de mercados secundarios oficiales y de los sistemas multilaterales de negociación de recursos financieros suficientes para facilitar su funcionamiento ordenado, teniendo en cuenta la naturaleza y el alcance de las operaciones que se realizan en esos centros de negociación y el tipo y el grado de riesgo a que se exponen, la Circular incorpora un nuevo estado informativo de recursos propios, que se elaborará sobre la base de las mejores prácticas internacionales, sin que suponga una exigencia de cumplimiento de un determinado nivel de recursos propios.

– Se actualizan algunos modelos de estados financieros para incluir una mayor desagregación en los componentes o para adaptarlos a la nueva operativa que van a desarrollar las entidades. En este sentido, cabe destacar la inclusión de una nueva rúbrica en la cuenta de pérdidas y ganancias denominada «Costes variables directos de las operaciones» a continuación de las rúbricas de ingresos y minorando las mismas, de tal manera que se obtiene como subtotal un «ingreso neto» que refleja mejor la operativa de las infraestructuras de mercado. En dicha rúbrica se recogerán los costes incrementales directamente atribuibles a la prestación de un servicio, tales como los costes que dependen de los volúmenes de contratación o liquidación o aquellos provenientes de acuerdos de reparto de ingresos.

– En cuanto a las formalidades de certificación y remisión de los estados financieros a la CNMV, se simplifica la carga administrativa modificando aspectos relacionados con la validación de la información, al tiempo que se especifica que los estados financieros públicos han de ser aprobados por el consejo de administración de la sociedad.

La presente Circular consta de una norma única que modifica la Circular 9/2008, de 9 de diciembre, y una disposición final.

El artículo 241 del texto refundido de la Ley del Mercado de Valores (antiguo artículo 86.2 de la Ley 24/1988, de 28 de julio, del Mercado de Valores), faculta al Ministro de Economía y Competitividad y, con la habilitación expresa de éste, a la Comisión Nacional del Mercado de Valores, al Banco de España o al Instituto de Contabilidad y Auditoría de Cuentas, para establecer y modificar en relación con las entidades citadas en el artículo 233.1, a) del texto refundido de la LMV (antiguo artículo 84.1 de la Ley del Mercado de Valores), las normas contables y los modelos a que se deben ajustar sus estados financieros, así como los referidos al cumplimiento de los coeficientes que se establezcan, disponiendo la frecuencia y el detalle con que los correspondientes datos deberán ser suministrados a la Comisión Nacional del Mercado de Valores o hacerse públicos con carácter general por las propias entidades. La Orden ECC/2515/2013, de 26 de diciembre, por la que se desarrolla el artículo 86.2 de la Ley 24/1988, de 28 de julio, del Mercado de Valores incorporó la habilitación a la CNMV.

En su virtud, de acuerdo con la habilitación contenida en la Orden ECC/2515/2013, de 26 de diciembre, el Consejo de la Comisión Nacional del Mercado de Valores, previos los informes del Instituto de Contabilidad y Auditoría de Cuentas y del Comité Consultivo, en su reunión del día 27 de julio de 2016, ha dispuesto lo siguiente:

La Circular 9/2008, de 10 de diciembre, de la Comisión Nacional del Mercado de Valores, sobre normas contables, estados de información reservada y pública y cuentas anuales de las sociedades rectoras de los mercados secundarios oficiales, con la exclusión del Banco de España, de las entidades rectoras de los sistemas multilaterales de negociación, de la Sociedad de Sistemas, de las entidades de contrapartida central, de la Sociedad de Bolsas, de las sociedades que tengan la titularidad de todas las acciones de organismos rectores de mercados secundarios oficiales y de sistemas multilaterales de negociación, y de otros sistemas de compensación y liquidación de los mercados que se creen al amparo de lo previsto en la Ley del Mercado de Valores, queda modificada como sigue:

Uno. Los puntos 1 y 2 de la Norma 1.ª quedan redactados como sigue:

«1. La presente Circular regula las normas específicas de contabilidad, los modelos reservados y públicos de los estados financieros y cuentas anuales de carácter público de las sociedades o entidades señaladas en los puntos 1.º y 2.º de la letra a) del apartado 1 del artículo 233 del texto refundido de la Ley del Mercado de Valores, aprobado por el Real Decreto Legislativo 4/2015, de 23 de octubre (en adelante, texto refundido de la Ley del Mercado de Valores).

2. Quedan, en consecuencia, sujetas al cumplimiento de las Normas contenidas en la presente Circular:

a) Las sociedades rectoras de los mercados secundarios oficiales a que se refiere el artículo 43.2 del texto refundido de la Ley del Mercado de Valores. Queda excluido el Banco de España.

b) Las entidades rectoras de los sistemas multilaterales de negociación a que se refiere el artículo 319 del texto refundido de la Ley del Mercado de Valores que estén operados por una sociedad rectora de un mercado secundario oficial, o por una entidad constituida al efecto por una o varias sociedades rectoras, en los términos que se mencionan en el citado artículo. Queda excluido el Banco de España.

c) Las entidades rectoras de los sistemas multilaterales de negociación a que se refiere el artículo 319 de la texto refundido de la Ley del Mercado de Valores que estén operados por una empresa de servicios de inversión cuyo objeto principal sea regir un sistema multilateral de negociación cuando la parte más significativa de sus ingresos y gastos procedan de la operativa de ese sistema.

d) Los depositarios centrales de valores (DCV) establecidos en España a que se refiere el artículo 97 del texto refundido de la Ley del Mercado de Valores.

e) Las entidades de contrapartida central (ECC) establecidas en España, según lo previsto en el artículo 103 del texto refundido de la Ley del Mercado de Valores.

f) La Sociedad de Bolsas, encargada de gestionar y regir el Sistema de Interconexión Bursátil previsto en los artículos 56 y 57 del texto refundido de la Ley del Mercado de Valores y 18 a 22 del Real Decreto 726/1989, de 23 de junio, sobre Sociedades Rectoras y miembros de las Bolsas de Valores, Sociedad de Bolsas y Fianza Colectiva.

g) Las sociedades que tengan la titularidad de todas las acciones o de una participación que atribuya el control de las sociedades previstas en las letras a) a e) anteriores, cuando su actividad principal sea la tenencia de esas acciones y la parte más significativa de sus ingresos procedan de esa actividad, incluidos los ingresos derivados de otras actividades vinculadas a esa tenencia.

h) Cualquier otra sociedad rectora de un mercado secundario oficial, de ámbito estatal, que, cumpliendo los requisitos previstos en el artículo 43.1 del texto refundido de la Ley del Mercado de Valores, se autorice en el marco de las previsiones de dicha Ley y de su normativa de desarrollo.»

Dos. La Norma 2.ª queda redactada en los siguientes términos:

«Norma 2.ª Marco contable.

Las normas contables que debe cumplir la Sociedad serán las contenidas en esta Circular y, con carácter supletorio, lo previsto en el Código de Comercio, la Ley de Sociedades de Capital y los desarrollos reglamentarios en materia de información contable y de consolidación, incluyendo, en particular, el Real Decreto 1514/2007, de 16 de noviembre, por el que se aprueba el Plan General de Contabilidad y el Real Decreto 1159/2010, de 17 de septiembre, por el que se aprueban las Normas para la Formulación de las Cuentas Consolidadas y se modifica el Plan General de Contabilidad aprobado por el Real Decreto 1514/2007, de 16 de noviembre, y el Plan General de Contabilidad de Pequeñas y Medianas Empresas aprobado por el Real Decreto 1515/2007, de 16 de noviembre. Las normas internacionales de información financiera adoptadas por los Reglamentos de la Unión Europea resultarán de aplicación a los estados financieros consolidados cuando la Sociedad se halle obligada a utilizarlas o haya optado por hacerlo conforme a lo previsto en la normativa mercantil.»

Tres. El punto 2 de la Norma 4.ª queda redactado del siguiente modo:

«2. Asimismo se llevarán inventarios o pormenores de las diferentes partidas de su balance y los registros necesarios para el desarrollo de las funciones que el texto refundido de la Ley del Mercado de Valores atribuya a la Sociedad.»

Cuatro. Los puntos 4, 5 y 6 de la Norma 6.ª quedan redactados del siguiente modo:

«4. La presentación a la Comisión Nacional del Mercado de Valores de los estados reservados y públicos deberá hacerse por medios electrónicos a través del servicio CIFRADOC/CNMV del Registro Electrónico de la Comisión Nacional del Mercado de Valores, aprobado por la Resolución de 16 de noviembre de 2011 por la que se crea y regula el Registro Electrónico de la Comisión Nacional del Mercado de Valores, de acuerdo con los requerimientos técnicos que se hallen establecidos y por la persona con poderes y facultades para realizar ese tipo de trámite en el servicio.

5. El secretario del consejo de administración o cargo equivalente se responsabilizará de que la información financiera y de actividad incorporada en los estados financieros y de actividad trimestrales de carácter reservado y los estados financieros públicos remitidos a la Comisión Nacional del Mercado de Valores sea concordante con la sometida a examen o, en su caso, a aprobación de los administradores de la Sociedad.

6. La remisión por medios electrónicos se entenderá realizada cuando se reciba el mensaje de confirmación a través del correspondiente «acuse de recibo» del Registro Electrónico de la Comisión Nacional del Mercado de Valores.»

Cinco. Se incluye un nuevo punto 4 en la Norma 8.ª con la siguiente redacción:

«4. En las Normas 12.ª a 18.ª bis siguientes de la presente Circular, se denominará con el término «miembro» a toda entidad autorizada, de conformidad con la normativa vigente, a ser miembro participante en el sistema de contrapartida central de instrumentos financieros o en el sistema de liquidación que gestione la Sociedad. Con carácter general, se utilizará «sistema» para denominar a cualquiera de los dos sistemas mencionados.

Igualmente, cuando en las citadas Normas a un «miembro» se le califique de «vendedor» o de «comprador» habrá de entenderse que ese miembro es responsable de compensar y/o liquidar y mantiene frente al sistema de contrapartida central o de liquidación gestionado por la Sociedad, respectivamente, una posición de venta (o posición neta vendedora) o una de compra (o posición neta compradora), de instrumentos financieros.»

Seis. La Norma 9.ª queda redactada en los siguientes términos:

«Norma 9.ª Depósitos de efectivo en concepto de garantía de posiciones.

1. Los pasivos financieros generados por los depósitos de efectivo en concepto de garantía recibidos por la Sociedad de sus participantes con el objeto de garantizar el cumplimiento de las obligaciones de éstos para con la Sociedad se clasificarán, a efectos de su valoración, como «débitos y partidas a pagar». Por tanto, dichos pasivos financieros se reconocerán en el momento inicial por su valor razonable y posteriormente, al menos en cada cierre mensual, se valorarán por su coste amortizado utilizando el método del tipo de interés efectivo.

2. Los activos financieros en los que la Sociedad invierta los fondos recibidos en concepto de garantía, descritos en el punto 1 anterior, se clasificarán a efectos de su valoración como «préstamos y partidas a cobrar». Por tanto, dichos activos financieros se reconocerán en el momento inicial por su valor razonable y posteriormente, al menos en cada cierre mensual, se valorarán por su coste amortizado utilizando el método del tipo de interés efectivo. Asimismo, y al menos en cada cierre mensual, deberán efectuarse las correcciones valorativas de los activos financieros que correspondan.

3. Los intereses devengados tanto por los activos financieros como por los pasivos financieros como consecuencia de la aplicación del tipo de interés efectivo se contabilizarán en la cuenta de pérdidas y ganancias.

4. Presentación en los estados financieros:

– Los pasivos financieros generados como consecuencia del efectivo recibido en concepto de garantía, así como los activos financieros en los que la Sociedad invierta los fondos recibidos en concepto de garantía, se clasificarán en el pasivo corriente y en el activo corriente del balance, respectivamente.

– Los intereses devengados por los instrumentos financieros en los que la Sociedad haya invertido los fondos recibidos, así como el importe de los mismos cedido por la Sociedad a los miembros, se registrarán separadamente en la cuenta de pérdidas y ganancias como ingresos y gastos financieros.

– Los flujos de efectivo derivados de esta operativa se incluirán en el estado de flujos de efectivo por su importe neto.»

Siete. La Norma 10.ª queda redactada en los siguientes términos:

«Norma 10.ª Garantías recibidas mediante aval, contratos de seguro, transferencia o prenda de instrumentos financieros.

1. La Sociedad deberá informar del valor razonable de los avales, instrumentos financieros en transferencia o prenda y contratos de seguro recibidos de los participantes en concepto de garantía, adicionales a las descritas en la Norma anterior.

2. Presentación en los estados financieros:

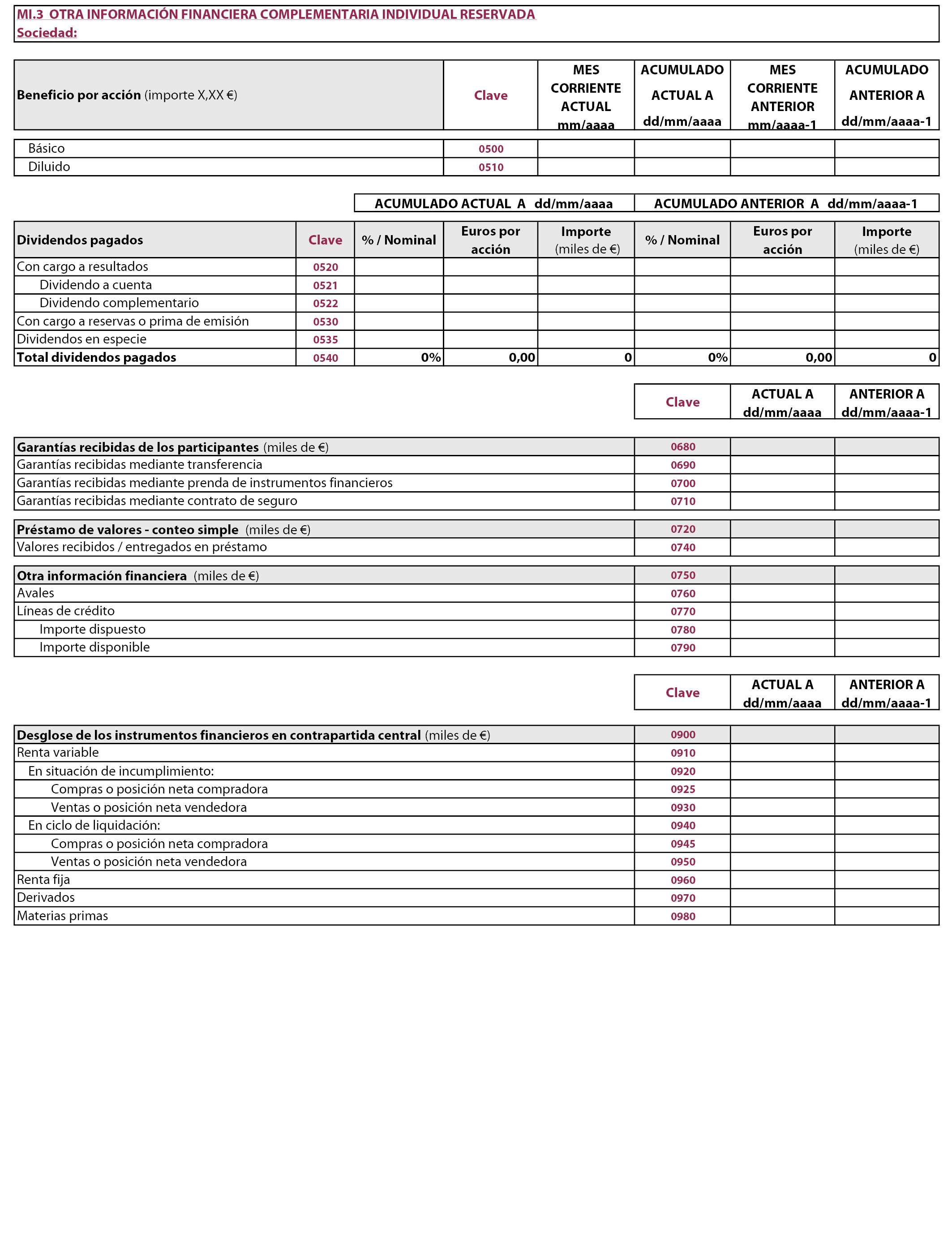

– La Sociedad presentará la información relativa al valor de mercado de las garantías recibidas mediante aval, transferencia o prenda de instrumentos financieros y contratos de seguro en la rúbrica “Garantías recibidas de los participantes” de los estados reservados “MI.3 Otra información financiera complementaria individual reservada” y “TC.3 Otra información financiera complementaria consolidada reservada”.

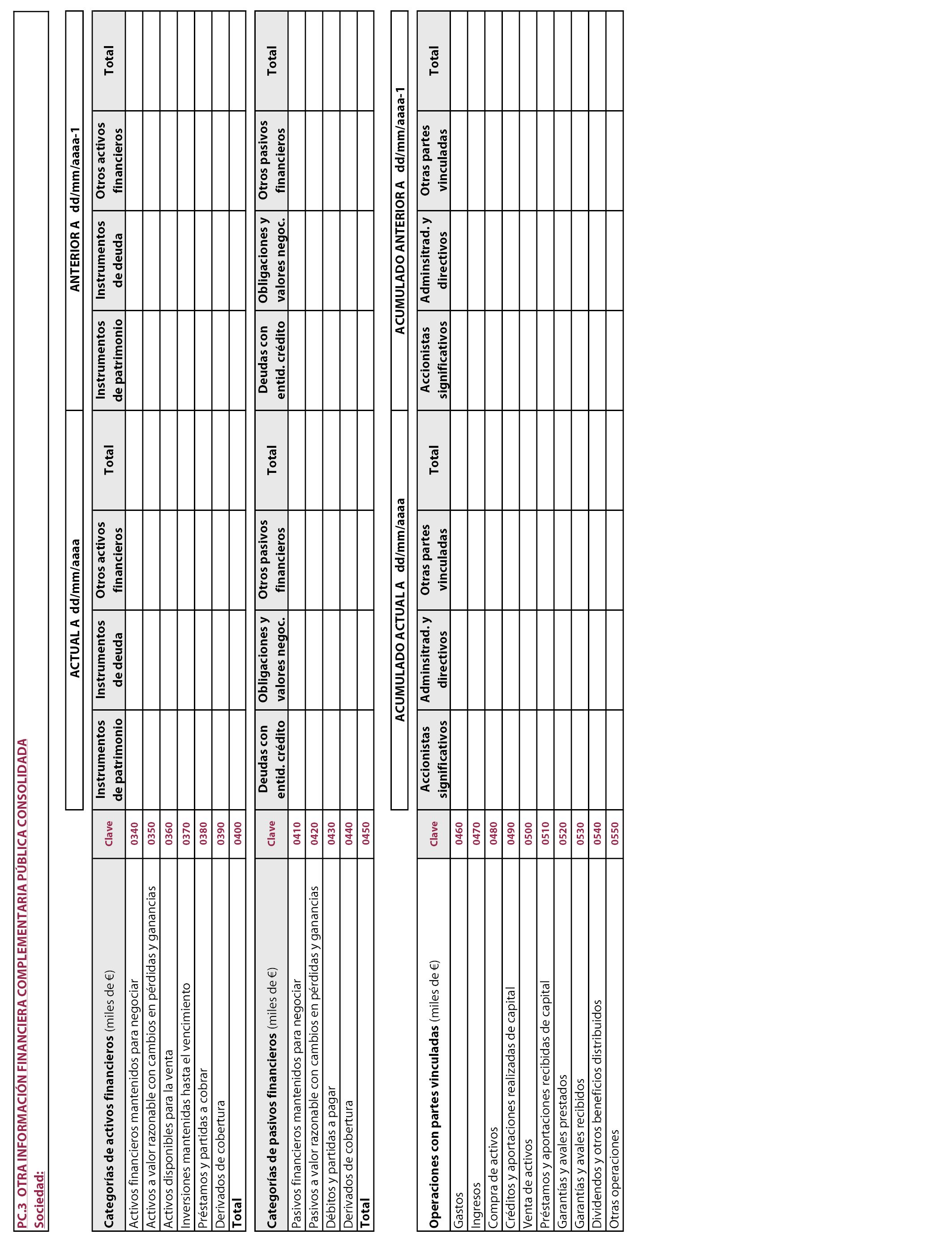

– La Sociedad presentará la información relativa al valor de mercado de las garantías recibidas mediante aval, transferencia o prenda de instrumentos financieros y contratos de seguro en la rúbrica “Garantías recibidas de los participantes” de los estados públicos “PI.3 Otra información financiera complementaria pública individual” y “PC.3 Otra información financiera complementaria pública consolidada”.

– En las cuentas anuales la Sociedad presentará la información relativa al valor de mercado de las garantías recibidas mediante aval, transferencia o prenda de instrumentos financieros, y contratos de seguro mediante una nota en la memoria.»

Ocho. El punto 1 de la Norma 11.ª queda redactado como sigue:

«1. Los saldos pendientes de liquidar al día siguiente a cada miembro como consecuencia de las operaciones diarias con opciones y por la variación de los márgenes diarios de los futuros se registrarán por la Sociedad a nivel de posición por miembro y por el mismo importe en el activo corriente y en el pasivo corriente del balance. A efectos de su valoración se clasificarán, respectivamente, como “préstamos y partidas a cobrar” y “débitos y partidas a pagar”.»

Nueve. El título de la Norma 12.ª y los puntos 1, 2 y 3 de dicha Norma quedan redactados en los siguientes términos:

«Norma 12.ª Compensación de operaciones sobre instrumentos financieros cuando la Sociedad actúa como contrapartida central.

1. Las posiciones por miembro o por cuenta de miembro, según proceda en función del riesgo asumido, resultantes de la actuación de la Sociedad como contrapartida central en operaciones de compra y venta de instrumentos financieros generan para ésta un activo financiero y, simultáneamente y por el mismo importe, un pasivo financiero que se clasificarán a efectos de su valoración como “mantenidos para negociar”. Por tanto, la Sociedad reconocerá el activo financiero y el correspondiente pasivo financiero, tanto en el momento inicial como posteriormente, por su valor razonable.

Las posiciones en contratos de futuros que se liquiden diariamente, podrán presentarse por su importe neto, registrándose únicamente los saldos diarios pendientes de liquidar conforme a la Norma 11.ª

2. A los efectos de esta Circular se entiende que la Sociedad actúa como contrapartida central en operaciones de compra y venta de instrumentos financieros cuando se interpone entre las posiciones de entrega de dichos instrumentos y las posiciones de entrega de efectivo, asumiendo los riesgos de los miembros y sustituyendo a cada uno de los miembros compradores frente a los miembros vendedores y viceversa, convirtiéndose así en la única contraparte de cada transacción de venta y de compra del mercado de cara a su liquidación.

3. Los cambios que se produzcan en el valor razonable de los instrumentos financieros para los que la Sociedad actúa como contrapartida central, al trasladarse íntegramente a los miembros, se registrarán como contrapartida del correspondiente activo financiero o pasivo financiero, a los que se refiere el punto 1 de esta Norma y, por tanto, tendrán un efecto neto nulo en la cuenta de pérdidas y ganancias.»

Diez. El título de la Norma 13.ª queda redactado como sigue:

«Norma 13.ª Liquidación de operaciones cuando la Sociedad no se interpone. Tratamiento general.»

Once. La Norma 14.ª queda redactada en los siguientes términos:

«Norma 14.ª Tratamiento de los saldos de efectivo o de valores que la Sociedad pueda retener bajo su control en el proceso de liquidación.

1. En la presente Circular, el término “efectivo” se utiliza para denominar a cualquiera de los instrumentos admisibles en un sistema de compensación o liquidación para el pago de una compra de valores, siempre que sean transformables en efectivo monetario de forma inmediata y sin pérdida de valor.

2. Una vez concluido cada ciclo de liquidación y mientras la liquidación de todas las operaciones no se complete, las instrucciones de compra y de venta liquidadas, que tengan distinto efectivo, generarán una liquidación de efectivo para la Sociedad como consecuencia de su interposición en todas las instrucciones. Estas diferencias de efectivo entre las instrucciones compradoras y vendedoras liquidadas en cada ciclo persistirán mientras no se complete la liquidación de todas las instrucciones emitidas por la Sociedad para una misma fecha teórica de liquidación. En este caso, la Sociedad tendrá que aportar efectivo en la liquidación si el efectivo de las compras liquidadas en un ciclo es menor que el de las ventas liquidadas. Esta necesidad de financiación será transitoria durante la sesión y se hará definitiva si, tras todos los ciclos de liquidación, quedan instrucciones sin liquidar y el efectivo de compra sin liquidar es menor que el efectivo de venta sin liquidar. Por el contrario, si el efectivo de compra sin liquidar es mayor que el efectivo de venta sin liquidar, la Sociedad retendría el efectivo resultante bajo su control temporalmente para decidir su posterior aplicación.

Cuando, por cualquier circunstancia de las descritas en el párrafo anterior, la Sociedad temporalmente tome el control o retenga, para decidir sobre su posterior aplicación, alguna porción del efectivo procedente de la liquidación, deberá reconocer, en concepto de inversiones financieras a corto plazo por operativa, un activo financiero en su balance por el importe correspondiente al efectivo así retenido, cuya contrapartida será un pasivo financiero en concepto de acreedores de efectivo retenido por liquidación. En el caso en que, en cumplimiento de la normativa que rija el sistema, la Sociedad financie parte de la liquidación, reconocerá una cuenta deudora por liquidación por la aportación de efectivo que deba realizar la Sociedad. La contrapartida de dicho activo dependerá de la procedencia del efectivo, según lo que dispongan las normas de funcionamiento del sistema, que podrá ser el efectivo de la Sociedad, las garantías aportadas por el miembro o un pasivo financiero si la Sociedad optara por acudir a líneas de crédito.

3. El activo y pasivo financiero a los que se refiere el punto 2 anterior se clasificarán a efectos de su valoración en la cartera de “préstamos y partidas a cobrar” y en la cartera de “débitos y partidas a pagar”, respectivamente.

Como consecuencia de dicha clasificación el registro inicial de los activos y pasivos financieros se realizará por su valor razonable, que, salvo evidencia en contrario, será el importe monetario inicialmente previsto de intercambio para realizar su liquidación. La valoración posterior de dichos activos se realizará al coste amortizado, aplicando el método del tipo de interés efectivo, para el depósito en que se haya invertido el efectivo retenido. En el caso de que la Sociedad hubiera acudido a líneas de crédito, el pasivo financiero también se valorará en el momento posterior al coste amortizado, aplicando el método del tipo de interés efectivo.

La Sociedad registrará en su cuenta de pérdidas y ganancias los intereses que, como consecuencia de la aplicación del método del tipo de interés efectivo, se pongan de manifiesto.

4. La Sociedad adicionalmente podrá tomar el control temporal y retener los valores destinados a liquidación o parte de ellos, conforme a lo que prevea la normativa que rija el sistema, cuando un miembro comprador no aporte el efectivo suficiente para pagar compras de valores en el plazo previsto a tal efecto por el sistema y, por tanto, se halle en descubierto de efectivo frente al sistema. En este caso, la Sociedad deberá reconocer, en concepto de inversiones financieras a corto plazo por operativa, un activo financiero en su balance por el importe de los valores así retenidos.

La contrapartida del reconocimiento inicial de los valores retenidos antes señalados, podrá ser, en función de lo que prevea la normativa que rija el sistema, el efectivo de la Sociedad, las garantías aportadas por el miembro o un pasivo financiero si la Sociedad optara por acudir a líneas de crédito.

5. El activo al que se refiere el punto 4 anterior se clasificará, a efectos de su valoración, en la cartera “mantenidos para negociar”. Por tanto, la Sociedad reconocerá el activo financiero, tanto en el momento inicial como posteriormente, por su valor razonable.

Los cambios que se produzcan en el valor razonable de los valores retenidos por la Sociedad se registrarán, en la medida en que estos sean trasladados en el momento de la venta por la Sociedad a los miembros, con cargo al correspondiente activo financiero en concepto de “deudores de efectivo por liquidación”, en el caso de que se generen minusvalías, o con abono al correspondiente pasivo financiero en concepto de “acreedores de efectivo por liquidación” cuando se generen plusvalías y, por tanto, tendrán un efecto nulo en la cuenta de pérdidas y ganancias. Por el contrario, en el caso de que la Sociedad no traslade, conforme a la normativa en vigor, a los miembros los cambios que se produzcan en el valor razonable, las plusvalías y/o minusvalías latentes que se generen se reconocerán con abono y/o cargo a la cuenta de pérdidas y ganancias, respectivamente.

Por su parte, el pasivo al que se refiere el punto 4 anterior, se clasificará en la cartera de “débitos y partidas a pagar”, de tal manera que su registro inicial se realizará por su valor razonable y posteriormente se valorará al coste amortizado aplicando el método del tipo de interés efectivo. La Sociedad registrará en su cuenta de pérdidas y ganancias los intereses que, como consecuencia de la aplicación del método del tipo de interés efectivo, se pongan de manifiesto.

6. Los flujos de efectivo derivados de esta operativa se incluirán en el estado de flujos de efectivo por su importe neto.

7. En las Normas 15.ª a 18.ª posteriores se describen los efectos contables de la gestión de fallos en la liquidación que realizaría la Sociedad. Por un lado, la gestión de fallos por insuficiencia de valores se desarrolla en las Normas 15.ª, 16.ª y 17.ª en función de los tres pasos establecidos en el procedimiento general de resolución: constitución de préstamo de valores de última instancia, ejecución de recompras y, por último, liquidación en efectivo. Por otro lado, en la norma 18.ª se describe la gestión de incidencias por falta de entrega de efectivo.»

Doce. La Norma 15.ª queda redactada en los siguientes términos:

«Norma 15.ª Incidencias en la liquidación por insuficiencia de valores mitigada con la toma de valores en préstamo.

1. Cuando en el proceso normalizado de liquidación se produjera un incumplimiento por falta de entrega de valores y la Sociedad, para remediar esa disfunción, decida tomar los valores en préstamo para cederlos al miembro vendedor en descubierto de valores con el fin de que éste los entregue y aplique a liquidar la venta en descubierto, el tratamiento contable a seguir se ajustará a lo siguiente:

a) Si al momento de activar el procedimiento de toma de valores en préstamo no hubieran surgido diferencias de efectivo que hubieran dado lugar a retenciones o financiaciones de efectivo alguno y la Sociedad obtuviera en préstamo esos valores, no se aplicará lo dispuesto en la Norma 14.ª

b) Por el contrario, si el préstamo de valores se formaliza con posterioridad a la retención o financiación por parte de la Sociedad del efectivo o parte del efectivo generado por la diferencia de precios entre las operaciones de compra y venta efectivamente liquidadas, conforme a la normativa de la Sociedad, ésta habrá aplicado lo dispuesto en el punto 2 de la Norma 14.ª. En el momento en que la Sociedad obtenga los valores necesarios en préstamo y se cedan al miembro vendedor en descubierto o se apliquen directamente de acuerdo con las normas de funcionamiento de la Sociedad, ésta debe proceder a dar de baja el activo financiero y el correspondiente pasivo financiero generados como consecuencia del efectivo retenido o la cuenta de deudores de efectivo por liquidación en caso de haber financiado las diferencias de efectivo.

2. En relación con los valores tomados en préstamo a que se refiere el punto 1 de esta Norma 15.ª, en tanto que el miembro vendedor en descubierto de valores al que le han sido prestados tenga la obligación de reponerlos en su totalidad a la Sociedad para que ésta los devuelva a su vez al prestamista y en la medida en que la Sociedad no asuma los riesgos y beneficios asociados a la propiedad de los valores objeto de préstamo, ésta no ha de proceder a reconocer activo ni pasivo alguno por dichos valores. No obstante, en cada cierre contable habrá de facilitarse en las notas informativas de los estados financieros la siguiente información:

– En los estados financieros reservados “MI.3 Otra información financiera complementaria individual reservada” y “TC.3 Otra información financiera complementaria consolidada reservada”, la Sociedad presentará la información relativa al valor de mercado de los valores recibidos/entregados en préstamo que a la fecha de cierre se encuentren en curso.

– En los estados financieros públicos intermedios “PI.3 Otra información financiera complementaria pública individual” y “PC.3 Otra información financiera complementaria pública consolidada”, la Sociedad presentará la información relativa al valor de mercado de los valores recibidos/entregados en préstamo que a la fecha de cierre se encuentren en curso.

– En las cuentas anuales, mediante una nota en la memoria, la Sociedad presentará la información relativa al valor de mercado de los valores recibidos/entregados en préstamo que se hallen en curso a la fecha de cierre.

3. Cuando, con ocasión del proceso de obtención de los valores en préstamo, la garantía colateral exigida al miembro vendedor en descubierto de valores para ser entregada al prestamista original de los valores sea en efectivo, en la medida en que la Sociedad se interponga como prestamista cedente del primero y prestatario cesionario del segundo, ésta habrá de registrar el importe de la garantía en efectivo recibida del primero como un pasivo financiero y el monto entregado en garantía al segundo como un activo financiero. Ambas partidas se clasificarán a efectos de su valoración como “débitos y partidas a pagar” y como “préstamos y partidas a cobrar”, respectivamente. Por tanto, la Sociedad ha de reconocer en su balance, tanto en el momento inicial como posteriormente, un pasivo por los importes netos de efectivo que haya recibido como garantía del miembro vendedor en descubierto de valores y un activo por los que haya entregado al prestamista original de los valores.

4. Si la Sociedad remunera al prestamista original de los valores conforme a lo que se haya previsto en los procedimientos establecidos en la regulación de la Sociedad en estos casos, deberá reconocer un pasivo financiero por la deuda contraída con dicho prestamista que se registrará por su coste amortizado aplicando el método del tipo de interés efectivo. De forma paralela, registrará un activo por el derecho de cobro con el prestatario de los valores por su coste amortizado aplicando también el método del tipo de interés efectivo. En su caso, la Sociedad reconocerá a ese prestamista los derechos económicos de los valores tomados en préstamo que se devenguen durante la vigencia del mismo, detrayendo dichos derechos del miembro vendedor en descubierto de valores.

Adicionalmente, si en los procedimientos reglamentados se prevé remuneración del colateral aportado en garantía del préstamo, la Sociedad deberá asimismo reconocer un activo financiero por el derecho de cobro devengado con el prestamista que deberá registrarse por su coste amortizado aplicando el método del tipo de interés efectivo. De forma paralela, registrará un pasivo por la deuda contraída con el prestatario de los valores que se registrará también por su coste amortizado aplicando el método del tipo de interés efectivo. En el caso de considerarse ambas retribuciones de sentido contrario una única operación según la normativa, y que la liquidación se produjera efectivamente en esos mismos términos, se reducirá el importe de la retribución del préstamo de valores en el importe de la retribución del colateral pactada, registrándose como remuneración al prestamista el importe neto de ambos flujos con el mismo criterio del párrafo primero de este punto 4.

5. En el momento en el que el miembro vendedor en descubierto inicial de valores reintegre a la Sociedad los valores que ésta le cedió para remediar la venta en descubierto inicial, siempre que este reintegro se produzca en el plazo y términos establecidos en el préstamo de valores, sin que hubiera expirado éste, la Sociedad deberá:

a) cancelar el activo que refleja las garantías colaterales en efectivo entregadas al prestamista original de los valores que éste reintegra a la Sociedad al tiempo de la devolución de los valores en préstamo a ese prestamista y liquidar la deuda monetaria contraída en concepto de intereses del préstamo, y, en su caso, de los derechos que correspondan a ese prestamista, de acuerdo con lo previsto en el punto 4 anterior.

b) cancelar el pasivo que refleja las garantías colaterales recibidas del miembro vendedor en descubierto al reintegrar a éste esas garantías y dar por finalizada la liquidación de la venta en descubierto considerando: i) las comisiones de penalización por incumplimientos a cargo del miembro vendedor en descubierto a las que, en su caso, pudiera tener derecho la Sociedad, y cuyo tratamiento contable se recoge en la Norma 18.ª bis; ii) los importes que, como consecuencia de lo previsto en el punto 4 anterior, pudieran repercutirse al miembro vendedor en descubierto; y iii) cualquier otro concepto que, con arreglo a lo previsto en la legislación aplicable, la Sociedad pudiera repercutir al mencionado miembro.

6. Cuando hubiera transcurrido el plazo previsto para la devolución del préstamo de valores sin que el miembro vendedor en descubierto de valores haya reintegrado a la Sociedad los valores que esta última le hubiera prestado para liquidar la venta, la Sociedad llevará a cabo la recompra, que consistirá en el cargo de efectivo por la compra de los valores al vendedor en descubierto con abono a la Sociedad y el pago al proveedor de los valores de ese efectivo a cambio de los mismos, procediendo a la entrega y cancelación de los activos y pasivos financieros generados como consecuencia de dicho préstamo, según lo descrito en el punto 5 anterior de esta Norma.

7. La Sociedad contabilizará la recompra de los valores prestados al miembro vendedor en descubierto de valores y no devueltos por éste al término del plazo establecido en el préstamo, aplicando un tratamiento equivalente al previsto en la Norma 16.ª siguiente.

8. Los flujos de efectivo derivados de esta operativa se incluirán en el estado de flujos de efectivo por su importe neto.»

Trece. La Norma 16.ª queda redactada como sigue:

«Norma 16.ª Incumplimiento por falta de entrega de valores. Recompras.

1. Cuando un miembro vendedor en descubierto de valores, finalizado el plazo normalizado de liquidación, no hubiera aportado los valores a entregar, por haberse realizado en el mercado una venta en descubierto de valores no remediada mediante el mecanismo de préstamo de valores, si la Sociedad ordenara una recompra para obtener los valores no aportados por ese miembro vendedor en descubierto, la Sociedad aplicará el siguiente tratamiento contable:

a) Desde la fecha en la que la Sociedad ordena la recompra y en tanto ésta no se ejecute, no se generan derechos u obligaciones para la Sociedad por lo que dicha orden no tendrá reflejo en los estados financieros.

b) Cuando la recompra se haya materializado, la Sociedad liquidará esta compra cargando al miembro vendedor en descubierto de valores el correspondiente importe de la compra, liberándose en este momento la liquidación completa de las operaciones relacionadas, en particular, el abono del efectivo de la operación original que queda liquidada por la entrega de los valores recomprados. En ese momento, desaparecerán las diferencias de efectivo a las que se hace referencia en la Norma 14.ª dándose de baja los activos y pasivos generados por las mismas conforme a lo establecido en dicha norma. La diferencia que se ponga de manifiesto entre el valor de la operación original y el importe resultante de la operación de recompra se registrará atendiendo a lo que la reglamentación de la Sociedad establezca en cada momento como destino y distribución de tales variaciones entre los miembros afectados y la Sociedad, conforme a lo siguiente:

i. Cuando la normativa en vigor permita a la Sociedad atribuirse, en todo o en parte, las plusvalías que hubieran surgido de la recompra, la Sociedad abonará en su cuenta de pérdidas y ganancias el monto de esas plusvalías que la normativa admite que queden para sí, abonando el resto, si lo hubiera, como un pasivo financiero en concepto de “acreedores de efectivo por liquidación” frente al miembro beneficiario de dichas plusvalías.

ii. Cuando, en aplicación de algún principio normativo de aislamiento de riesgos, se permita a la Sociedad repercutir al miembro vendedor incumplidor, en todo o en parte, las minusvalías que pudieran generarse por ser menor el precio de la operación inicial que se cancela que el importe resultante de la recompra, la Sociedad registrará un activo financiero en concepto de “deudores de efectivo por liquidación” a cargo de ese miembro vendedor incumplidor por el importe de las minusvalías que puedan repercutirse a éste y la diferencia, si la hubiere, se cargará a pérdidas y ganancias. La mencionada cuenta de “deudores de efectivo por liquidación” también recogerá los cargos por penalizaciones que la normativa permita a la Sociedad girar al miembro por su incumplimiento, cuya contrapartida será la cuenta de pérdidas y ganancias. El registro de los cargos por penalizaciones se realizará atendiendo a lo previsto en las Normas 18.ª bis y 19.ª

2. Los flujos de efectivo derivados de esta operativa se incluirán en el estado de flujos de efectivo por su importe neto.»

Catorce. Se numera como Norma 17.ª la actual Norma 18.ª y queda redactada en los siguientes términos:

«Norma 17.ª Disfunciones en el proceso normalizado de liquidación. Liquidación en efectivo.

1. Cuando no sea posible llevar a cabo la recompra de valores por falta de valores disponibles en el plazo que se estipule en la normativa correspondiente, la Sociedad realizará la liquidación en efectivo de las instrucciones de liquidación de las posiciones de venta y compra afectadas. La liquidación en efectivo supone el cumplimiento en especie de las obligaciones de entrega de valores derivadas de las transacciones que forman parte de las instrucciones de liquidación pendientes y supone el cumplimiento de las obligaciones del vendedor fallido frente a la Sociedad y de la Sociedad frente al comprador afectado.

La liquidación en efectivo supondrá el cargo de una compensación al vendedor fallido y su abono al comprador afectado, por lo que no habrá que registrar impacto alguno en la cuenta de pérdidas y ganancias de la Sociedad, reconociéndose únicamente los correspondientes activos o pasivos a cargo o a favor de los miembros en saldos deudores o saldos acreedores de efectivo por liquidación, sin perjuicio de los posibles cargos por penalizaciones que la normativa permita a la Sociedad girar al vendedor fallido, cuya contrapartida será la cuenta de pérdidas y ganancias, y que se registrarán atendiendo a lo previsto en las Normas 18.ª bis y 19.ª

2. Los flujos de efectivo derivados de esta operativa se incluirán en el estado de flujos de efectivo por su importe neto.»

Quince. La actual Norma 17.ª se numera como Norma 18.ª y queda redactada como sigue:

«Norma 18.ª Incumplimiento por falta de entrega de efectivo. Venta de los valores.

1. En el caso en que un miembro comprador no aporte el efectivo para pagar las compras de valores a liquidar, resultando así que se halla en descubierto de efectivo, la Sociedad podrá sustituir al miembro en sus obligaciones de pago de efectivo y, en su caso, recibir los valores que debieron haberse entregado al comprador. Si en la sesión inmediata siguiente persiste la incidencia en la liquidación por insuficiencia de efectivo, la Sociedad adoptará cuantas medidas sean necesarias para resolver la incidencia en la liquidación, incluida la venta de los valores que le hubieran sido entregados, el resarcimiento de cualquier gasto en el que hubiera incurrido y la aplicación de las penalizaciones correspondientes. Si la Sociedad optara por acudir a líneas de crédito para obtener el efectivo necesario que faltase para poder liquidar y pagar en plazo a los miembros vendedores que han aportado los valores, la Sociedad deberá registrar un pasivo financiero por la obligación contraída con el prestamista de efectivo, de acuerdo con lo dispuesto en los puntos 4 y 5 de la Norma 14.ª

2. Una vez concluido el plazo final normalizado de liquidación para obtener el efectivo que no ha aportado un miembro comprador en descubierto de efectivo, si la Sociedad tuviera que ordenar una venta, utilizando para ello los valores aportados por los miembros vendedores, retenidos y no entregados a ese miembro comprador en descubierto de efectivo, conforme a lo descrito en el punto 4 de la Norma 14.ª, la Sociedad aplicará el siguiente tratamiento contable:

a) Desde la fecha en la que la Sociedad ordena la venta de los valores retenidos a una entidad habilitada para cursar órdenes en el mercado y en tanto esa venta no se ejecute, no se generan derechos u obligaciones para la Sociedad por lo que dicha orden no tendrá reflejo en los estados financieros.

b) Cuando la venta se haya materializado, la Sociedad dará de baja el valor en libros del activo financiero registrado conforme a lo previsto en los puntos 4 y 5 de la Norma 14.ª relativos a los valores retenidos al miembro comprador en descubierto de efectivo. Asimismo, la Sociedad aplicará el efectivo obtenido mediante esa venta bien para reintegrar el efectivo que hubiera aportado la Sociedad o bien para cancelar el pasivo financiero registrado con el prestamista, conforme a lo dispuesto en los puntos 4 y 5 de la Norma 14.ª. Adicionalmente, en el caso de que la Sociedad traslade a los miembros la plusvalía o minusvalía que se genere en la venta por el importe de la diferencia entre el valor inicial de los valores retenidos y el importe obtenido en la venta, el tratamiento contable será el siguiente:

I. El efectivo obtenido en la venta se aplicará también, cuando en la misma se hayan generado plusvalías, para cancelar el pasivo financiero reconocido conforme al punto 5 de la Norma 14.ª en concepto de “Acreedores de efectivo por liquidación”.

II. Se cargará al miembro incumplidor el importe de las minusvalías generadas en la venta para cancelar el activo financiero reconocido conforme al punto 5 de la Norma 14.ª en concepto de “Deudores de efectivo por liquidación”.

Conforme a lo previsto en el punto 5 de la Norma 14.ª, cuando las plusvalías y/o minusvalías no se trasladen a los miembros, la Sociedad reconocerá las mismas con abono y/o cargo a la cuenta de pérdidas y ganancias, respectivamente. Asimismo, la Sociedad reconocerá en la mencionada cuenta de “Deudores de efectivo por liquidación” los cargos por penalizaciones que la normativa permita a la Sociedad girar al miembro comprador que haya estado en descubierto de efectivo, cuya contrapartida será la cuenta de pérdidas y ganancias. El registro de los cargos por penalizaciones se realizará atendiendo a lo previsto en las Normas 18.ª bis y 19.ª »

Dieciséis. Se añade una nueva Norma 18.ª bis con la siguiente redacción:

«Norma 18.ª bis. Penalizaciones y gastos.

Los costes y gastos en que la Sociedad haya incurrido derivados de la gestión de las incidencias en la liquidación, junto con las correspondientes penalizaciones, serán cargados al miembro responsable de la posición respecto de la que se haya producido la incidencia en la liquidación, que tendrá la obligación de satisfacerlos. Tal y como se establece en la Norma 18.ª anterior, los costes y gastos no se reconocerán en la cuenta de pérdidas y ganancias en tanto la Sociedad tenga derecho a su repercusión. Por el contrario, las penalizaciones a las que, en su caso, la Sociedad tenga derecho, se registrarán como ingreso en el correspondiente epígrafe de la cuenta de pérdidas y ganancias.»

Diecisiete. Los puntos 1, 2, 3 y 5 de la Norma 19.ª quedan redactados en los siguientes términos:

«1. Los derechos por prestación de servicios como la contratación, la compensación, liquidación y registro, la admisión de valores a negociación, la permanencia, la exclusión o las certificaciones se imputarán a la cuenta de pérdidas y ganancias del ejercicio en función de su devengo según los cánones y tarifas a aplicar en el ejercicio correspondiente, publicados en los respectivos boletines de cotización y circulares y comunicados, en su caso, a la Comisión Nacional del Mercado de Valores.

No obstante, aquellas comisiones o cánones que se cobran en un solo acto, no reembolsables, cuyo plazo de realización sea indefinido, se podrán imputar como ingresos en la cuenta de resultados inmediatamente, siempre que no exista incertidumbre acerca de su cobro y siempre que no existan estadísticas fiables que permitan determinar un plazo medio de realización durante el cual deben periodificarse.

2. El canon de alta que únicamente permita adquirir la condición de miembro para poder comenzar a operar en un mercado secundario oficial, en un sistema multilateral de negociación, en un sistema de liquidación y registro o en un sistema de contrapartida central, sin otorgar derecho al miembro a recibir gratuitamente otros servicios, que en caso de utilización le serán facturados separadamente por la Sociedad, al tratarse de una comisión no reembolsable que se cobra una sola vez, su devengo y, por tanto, su reconocimiento en la cuenta de pérdidas y ganancias se producirá en el ejercicio en el que se produzca el alta siempre que no exista incertidumbre acerca de su cobro.

3. La comisión derivada de la prestación del servicio de admisión de valores a negociación, tanto de renta fija como de renta variable y de la inclusión de valores en un sistema de liquidación y registro o en un sistema de contrapartida central, cuando sea un acto singular que se ejecuta en el momento o con anterioridad a producirse dicha admisión o inclusión y cuando el derecho de la Sociedad a la percepción de la correspondiente comisión, no reembolsable, sea independiente del período de permanencia de los valores en los mercados o sistemas correspondientes, se devengará y registrará en la cuenta de pérdidas y ganancias íntegramente en el momento de producirse dicha admisión o inclusión.»

«5. Cuando, como consecuencia de disfunciones en el proceso normalizado de liquidación, cuyo tratamiento contable se recoge en las Normas 16.ª a 18.ª bis, la Sociedad tuviera derecho, de acuerdo con la normativa en vigor, a registrar como ingresos las comisiones de penalización por incumplimientos giradas al miembro incumplidor, su registro contable en la cuenta de pérdidas y ganancias deberá realizarse atendiendo a su devengo, de acuerdo con su naturaleza conceptual establecida en su estructura de tarifas.»

Dieciocho. Los puntos 1 a 4 de la Norma 20.ª quedan redactados del siguiente modo:

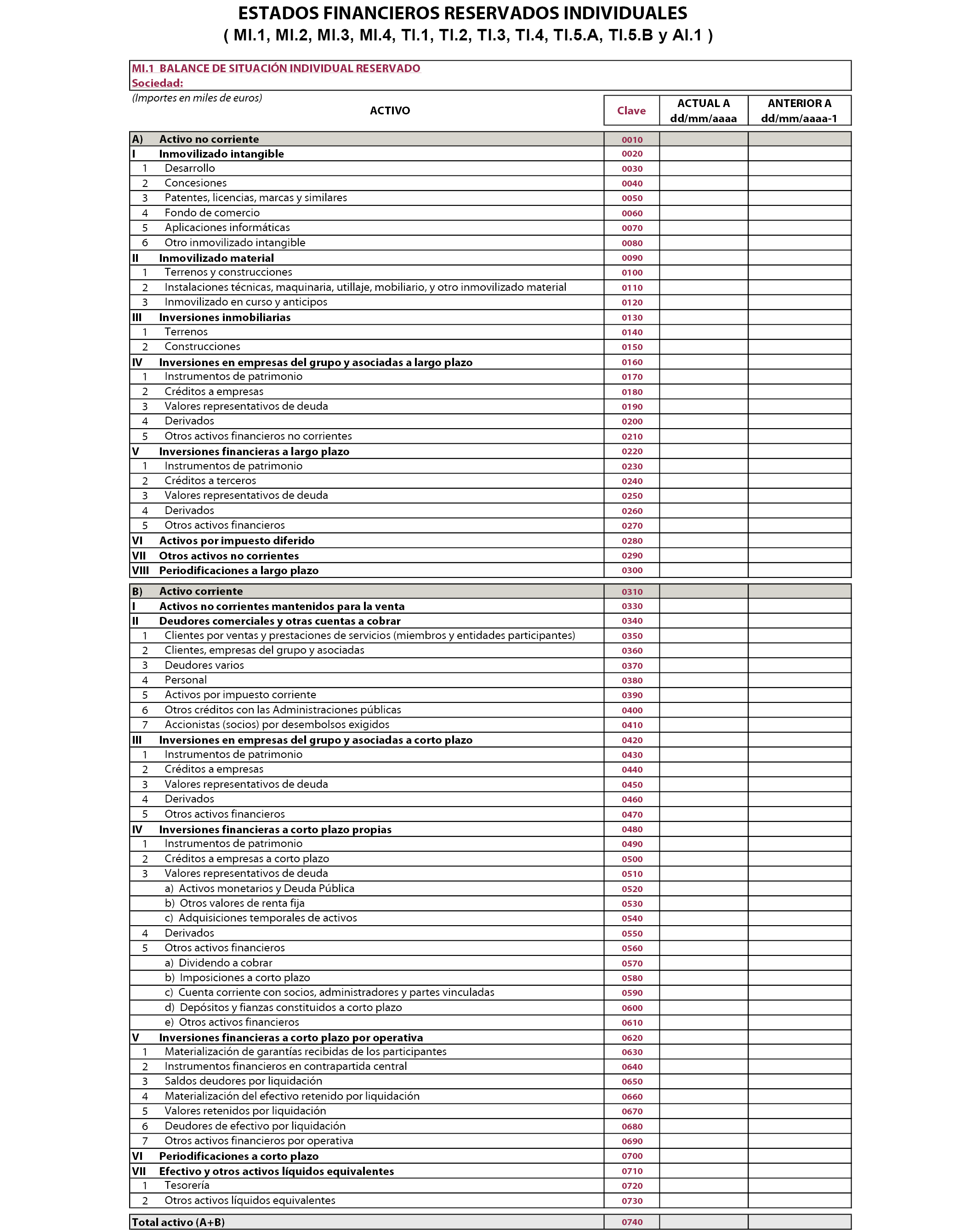

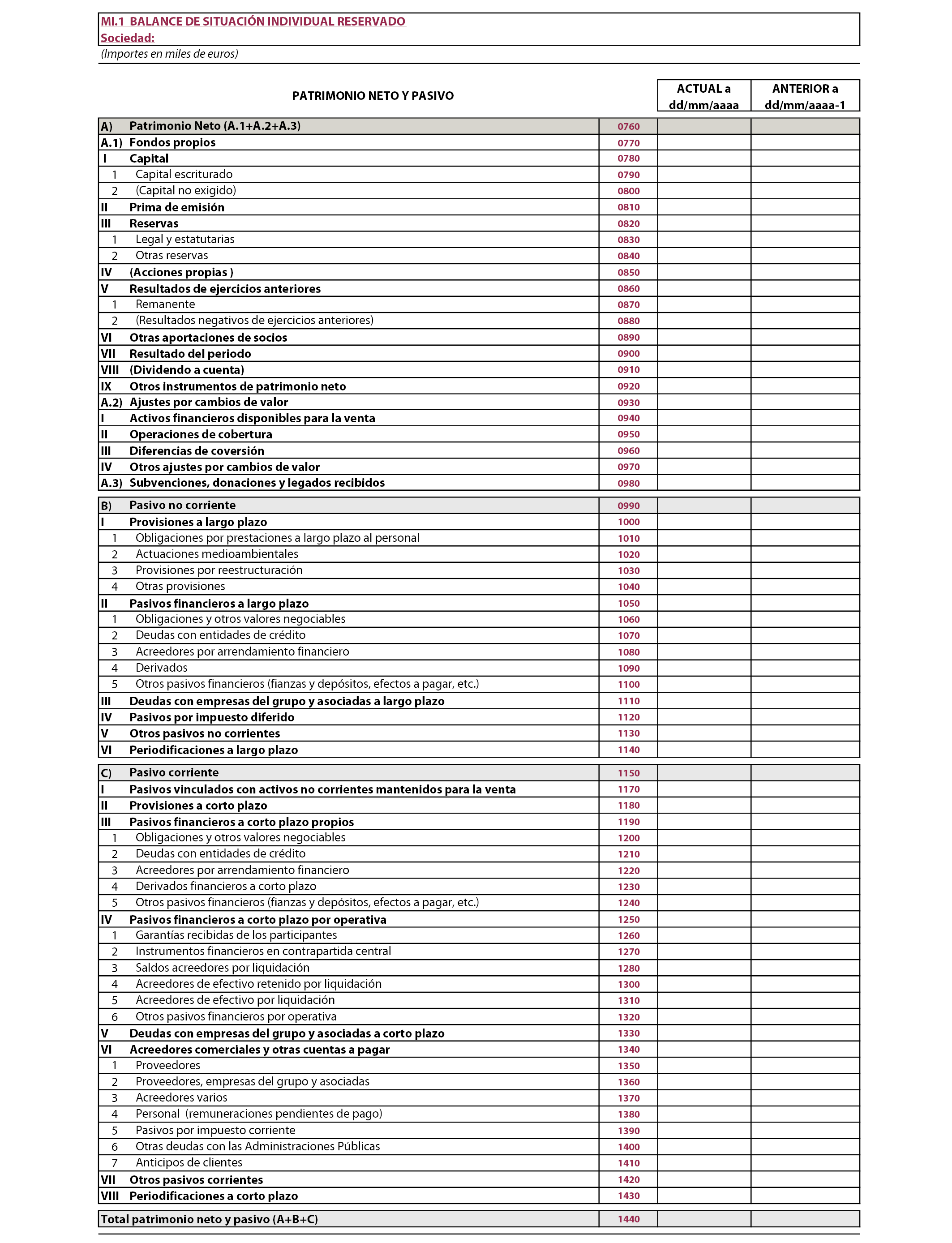

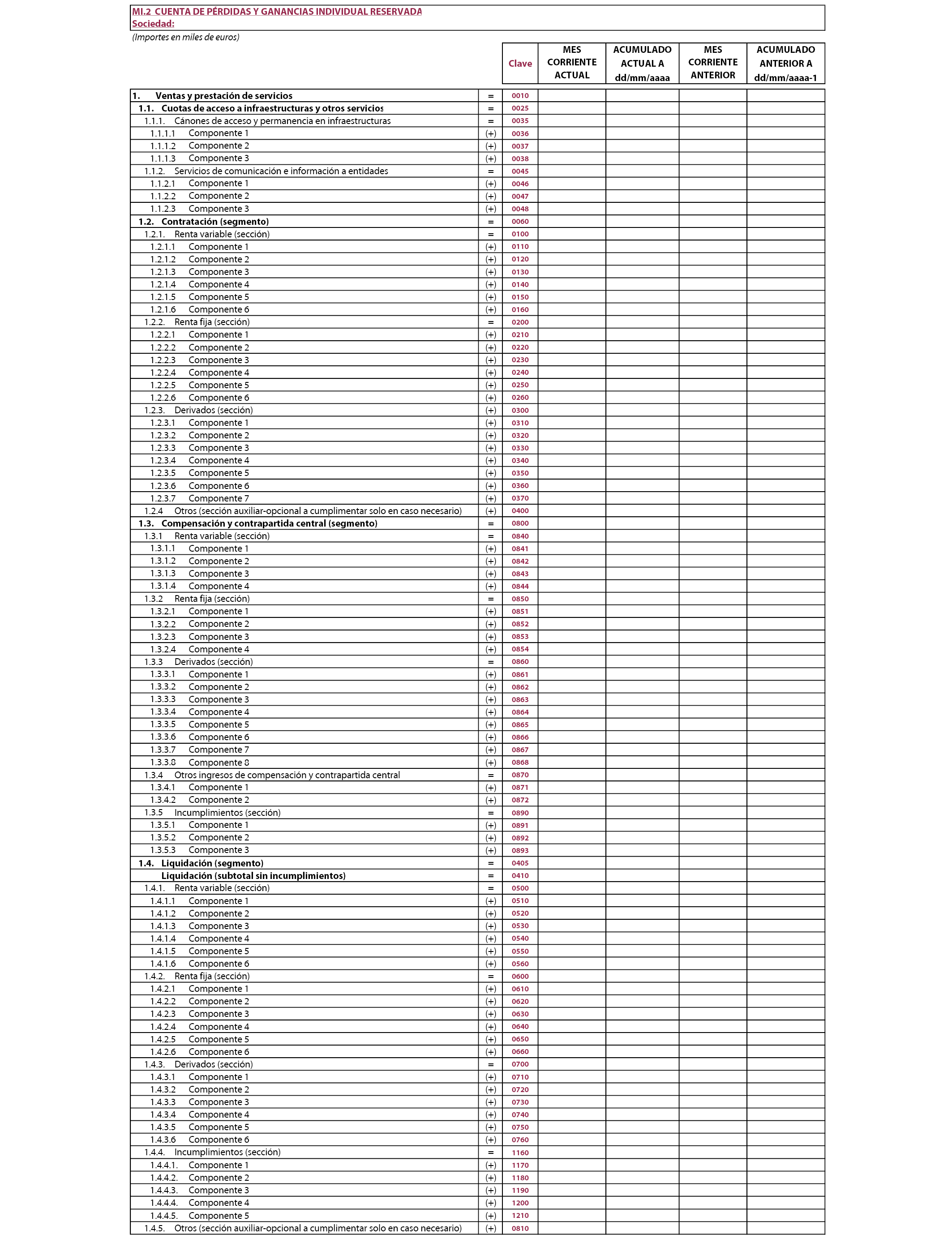

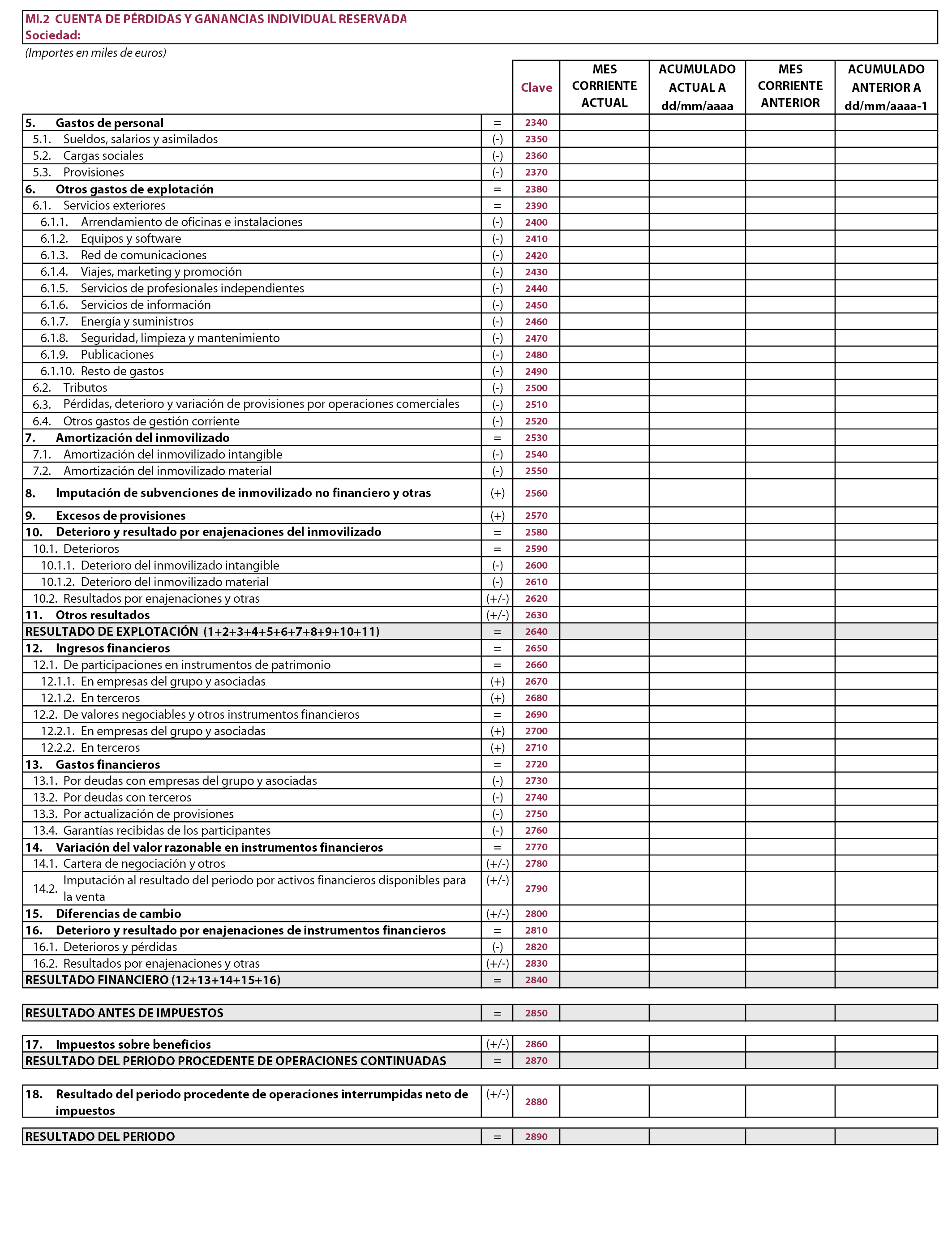

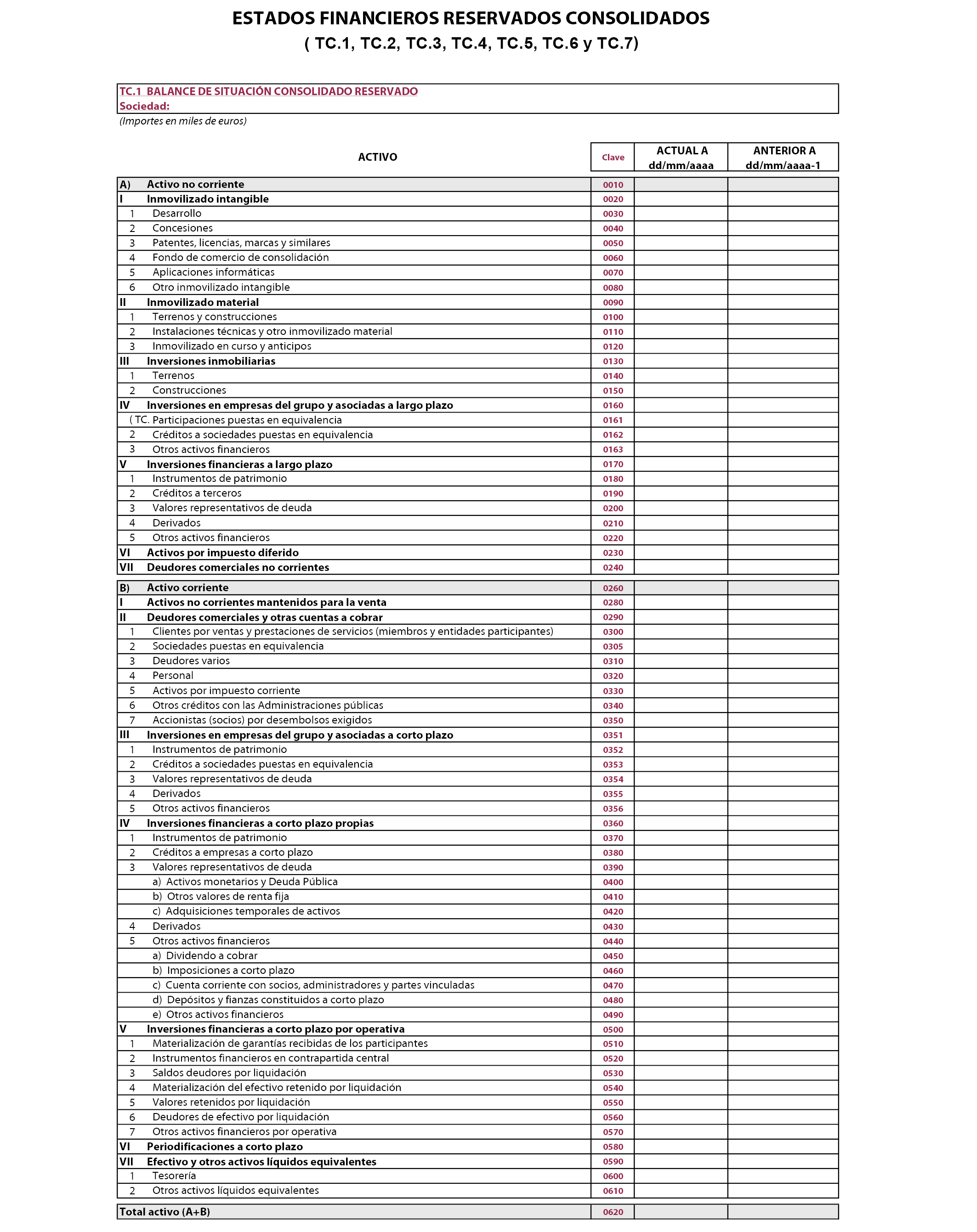

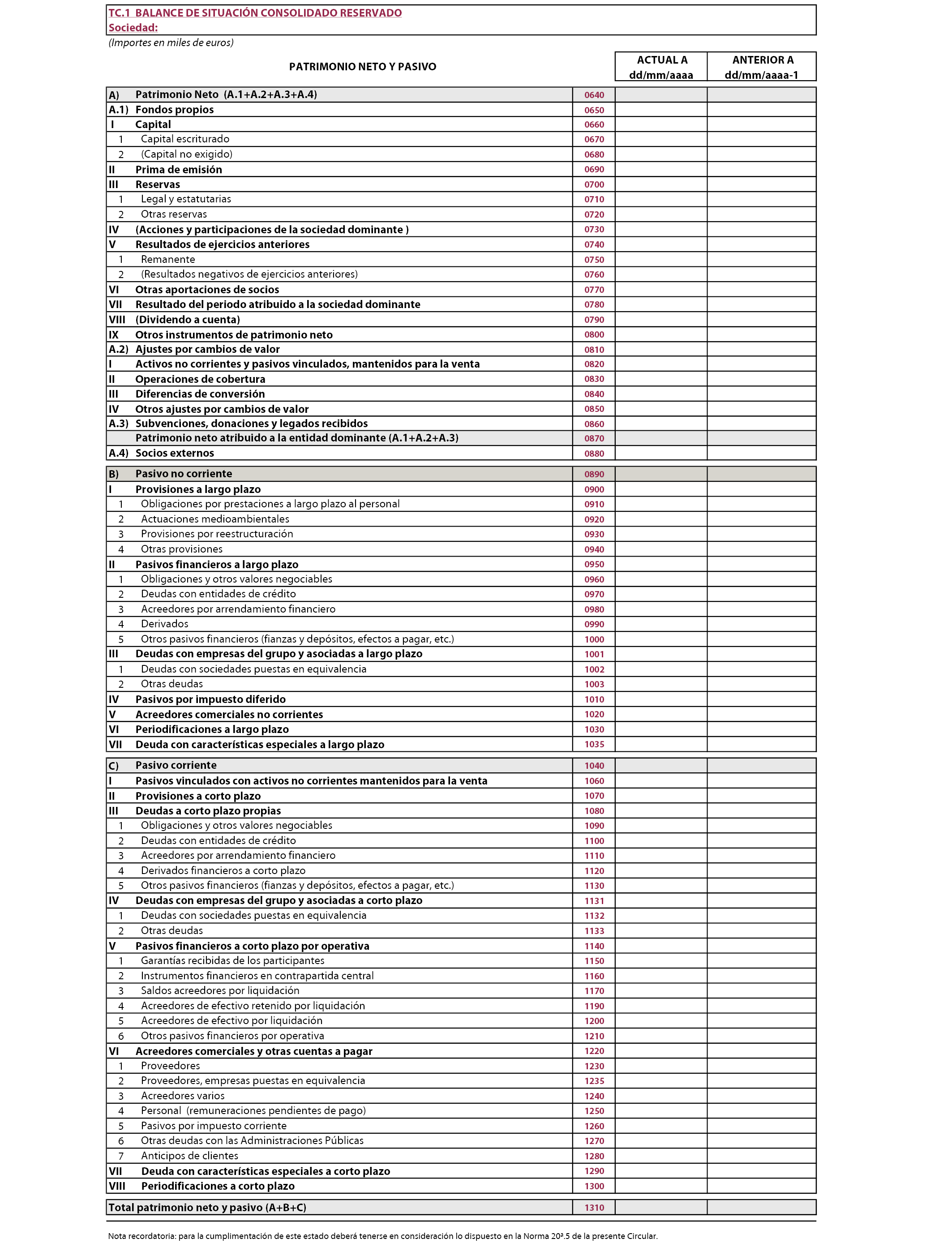

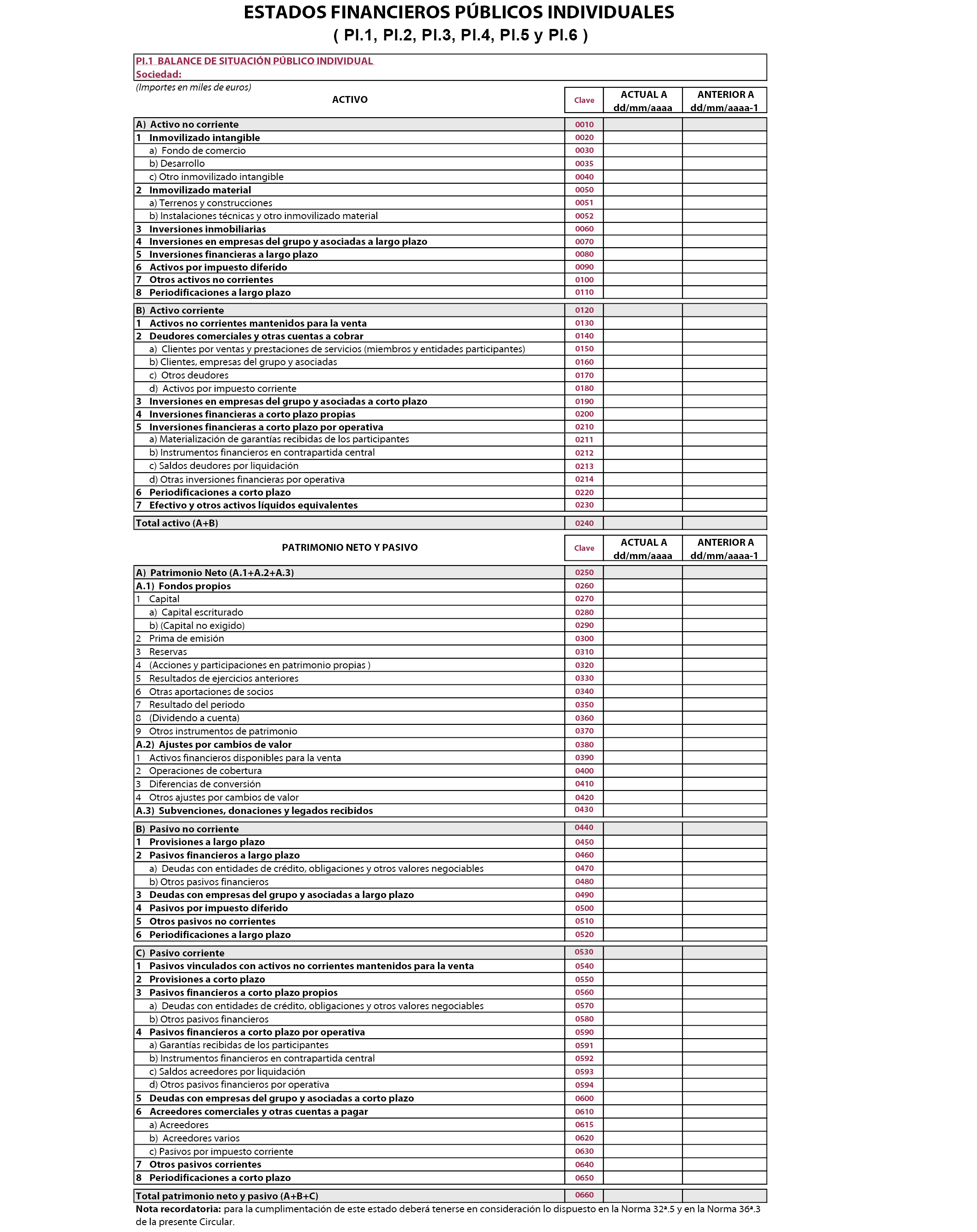

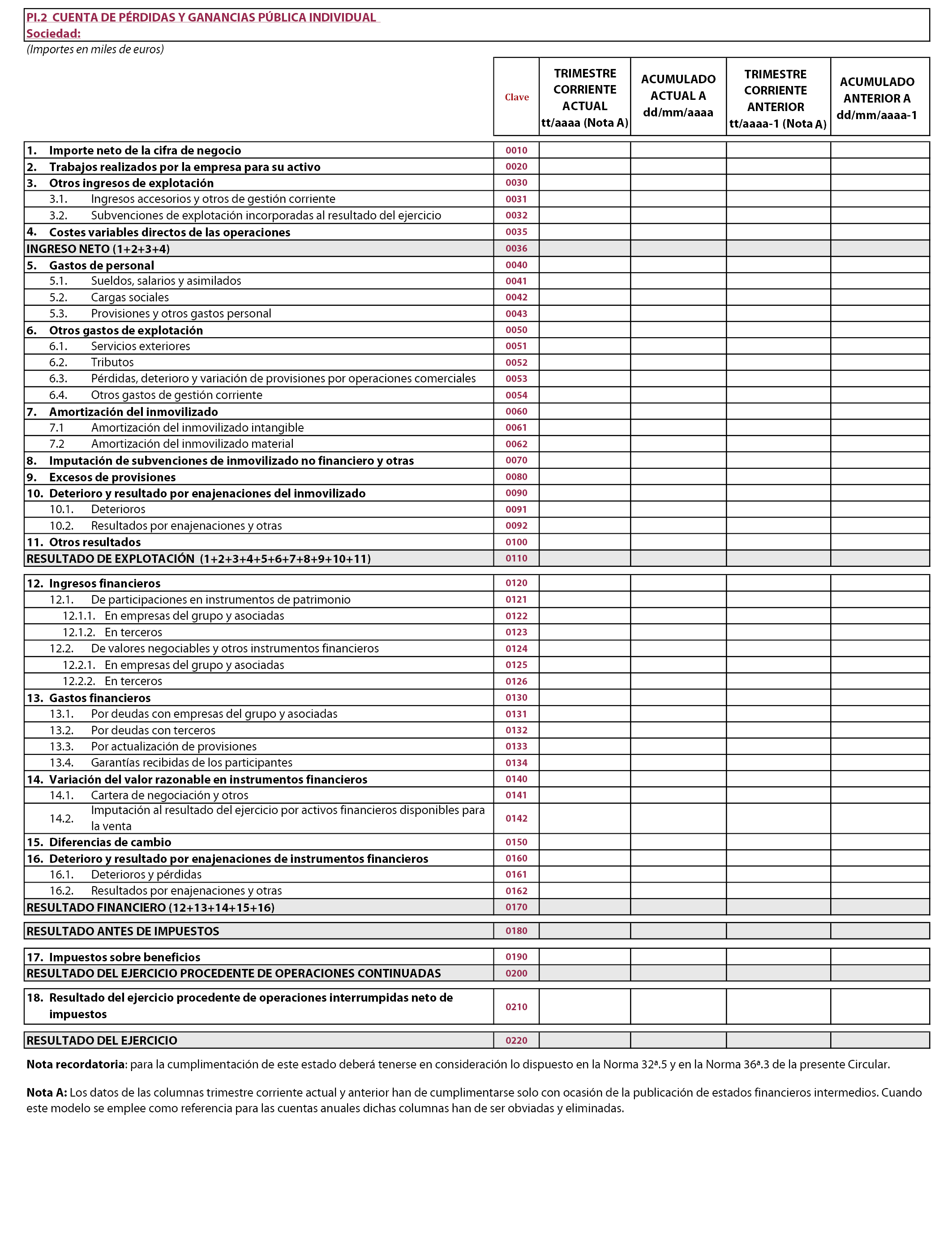

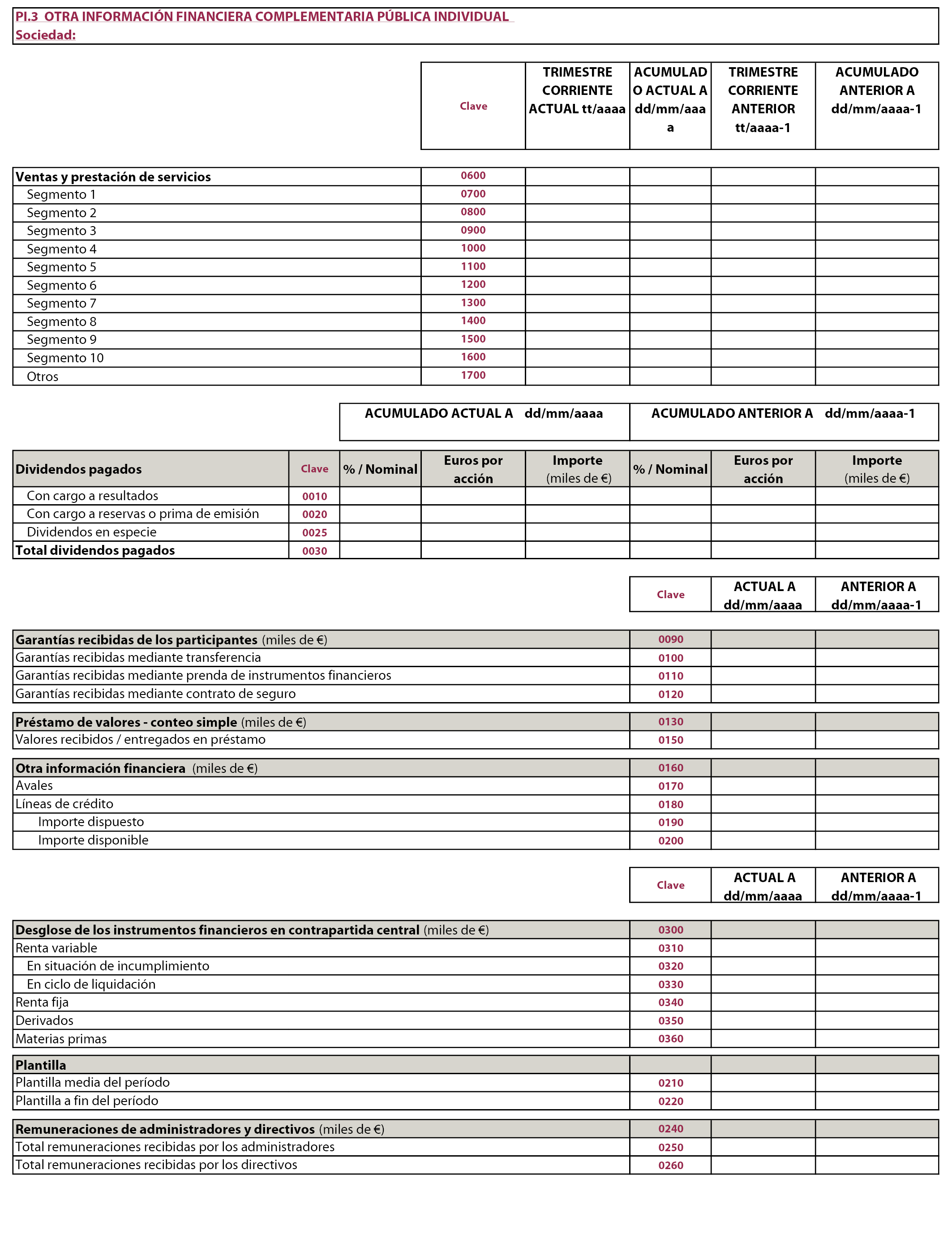

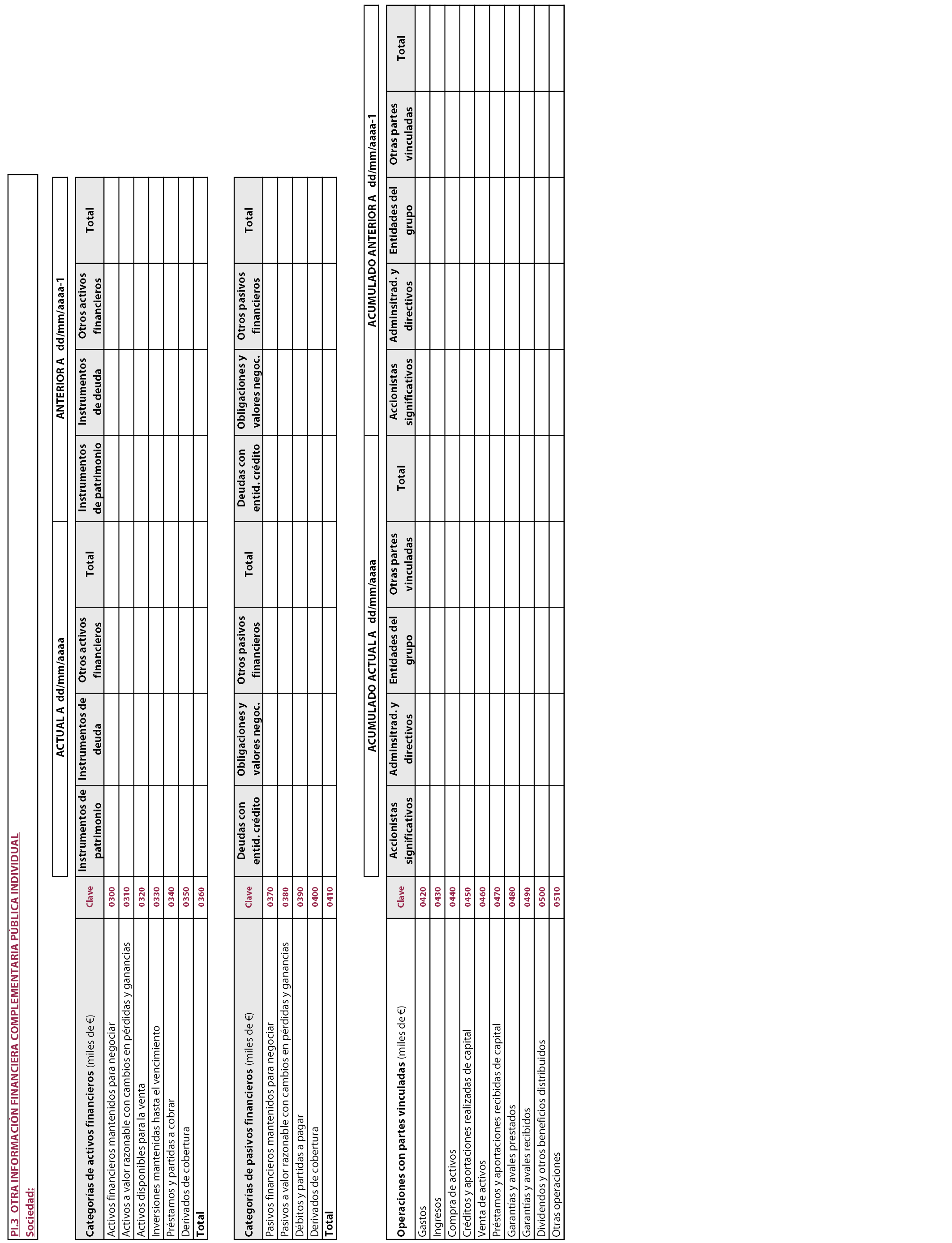

«1. La Sociedad deberá presentar a la Comisión Nacional del Mercado de Valores los estados financieros intermedios y de actividad individuales reservados que a continuación se detallan:

– MI.1 Balance de situación individual reservado.

– MI.2 Cuenta de pérdidas y ganancias individual reservada.

– MI.3 Otra información financiera complementaria individual reservada.

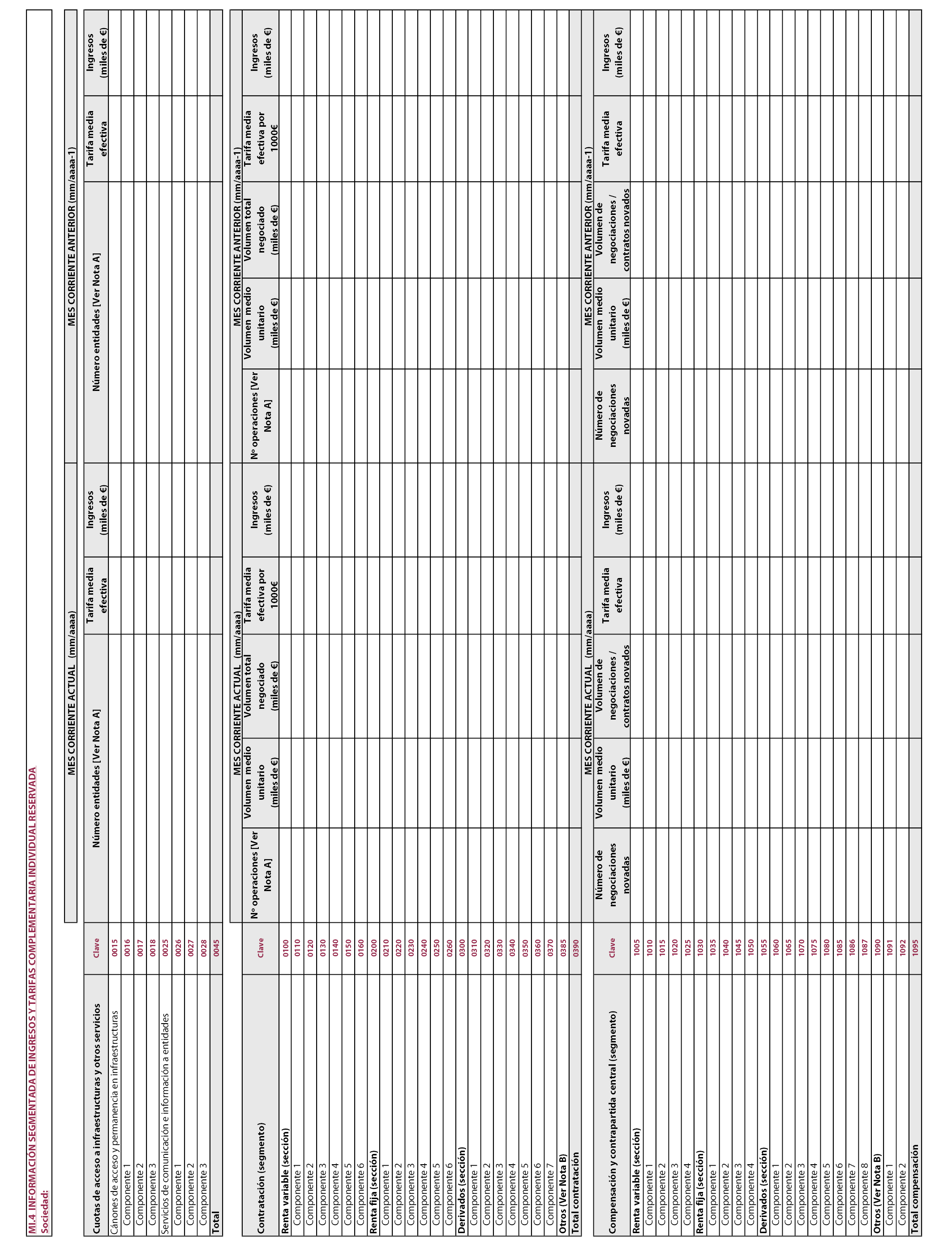

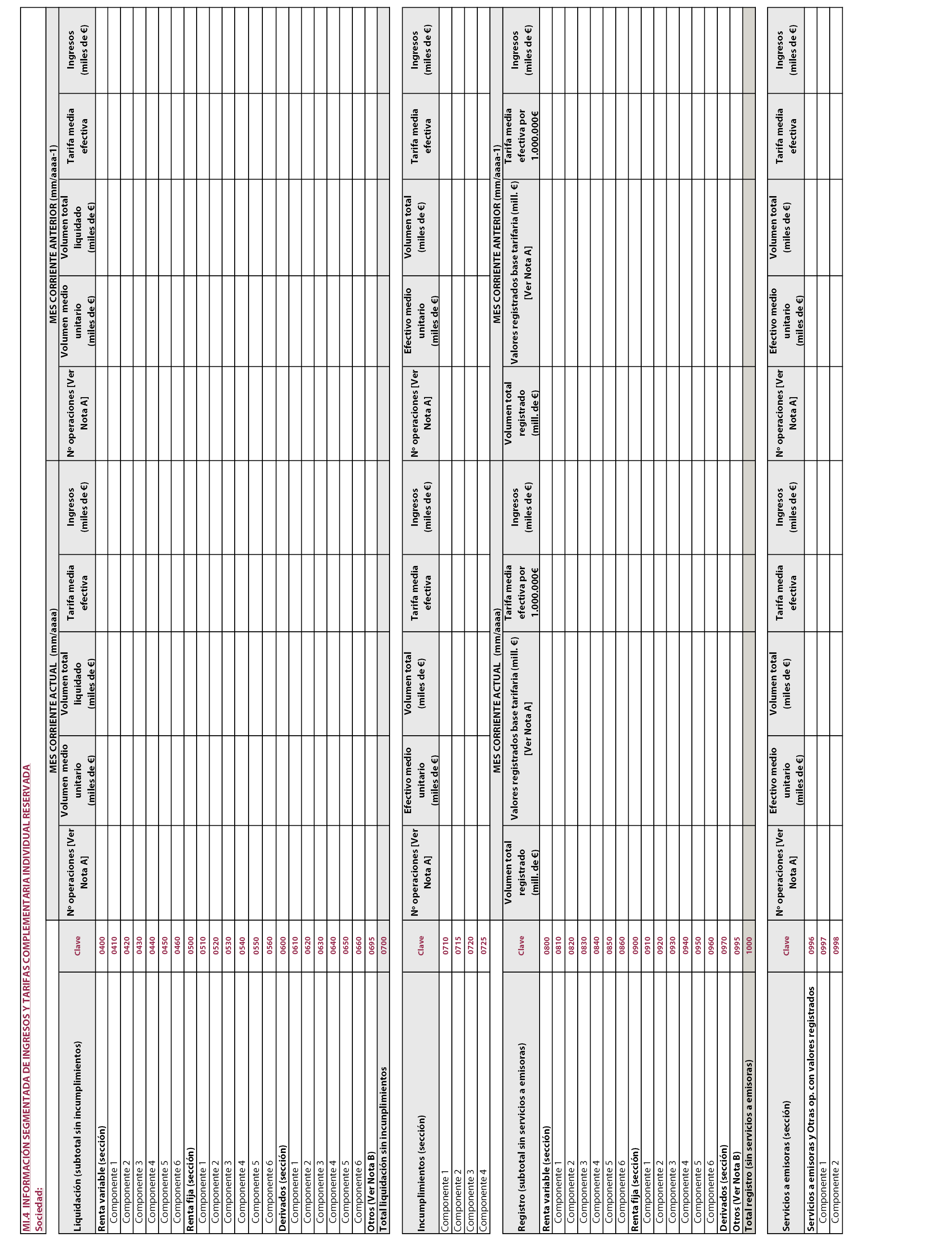

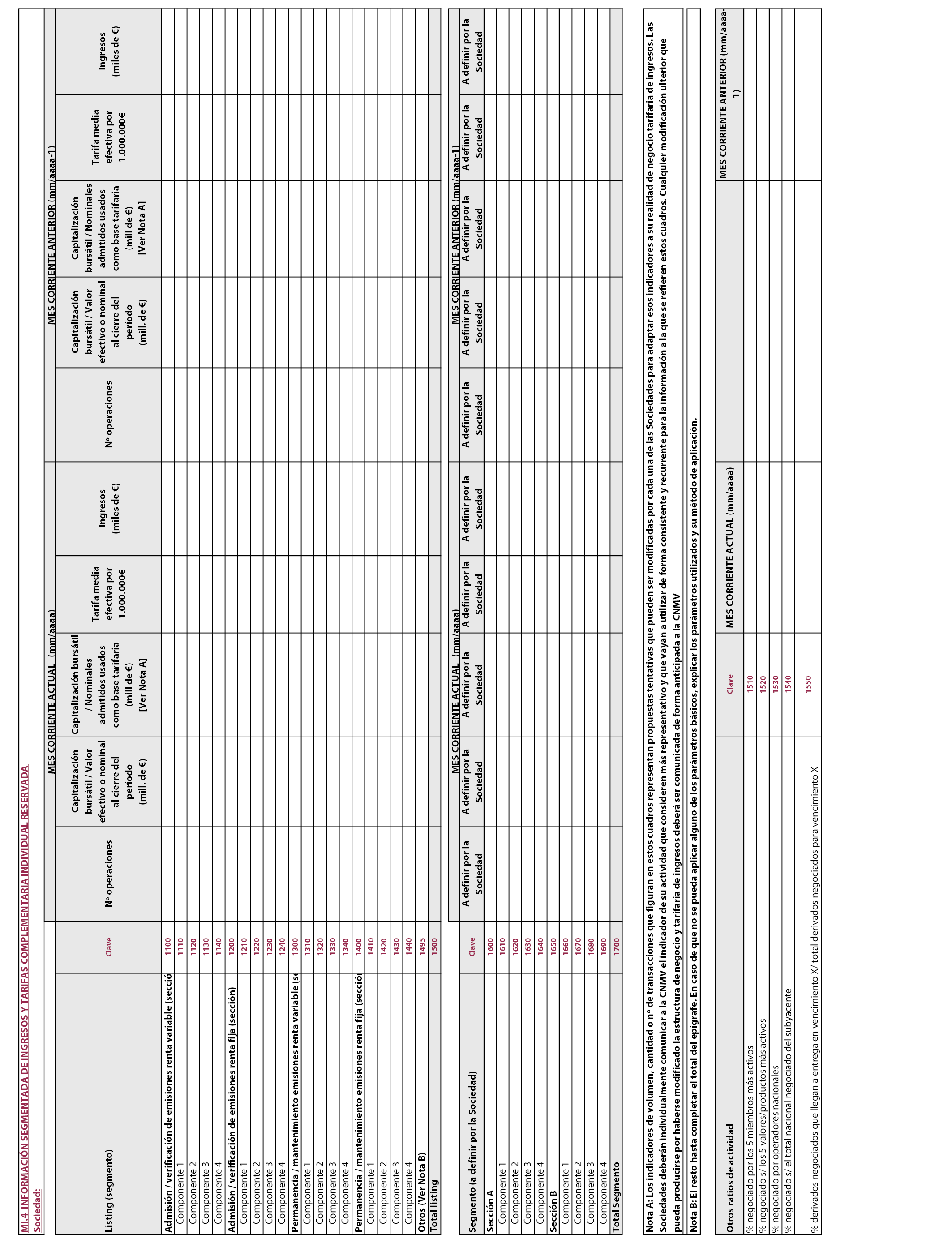

– MI.4 Información segmentada de ingresos y tarifas complementaria individual reservada.

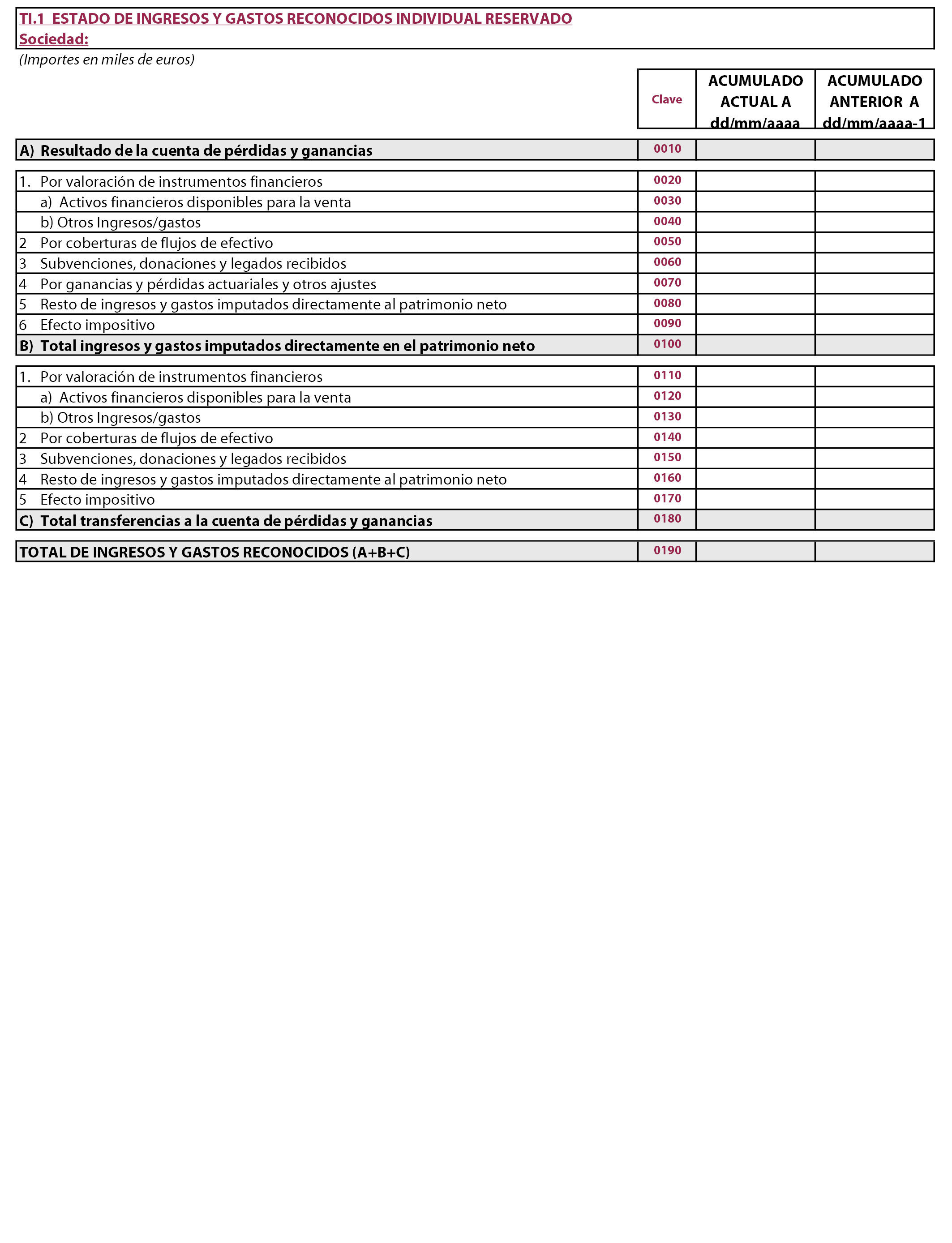

– TI.1 Estado de ingresos y gastos reconocidos individual reservado.

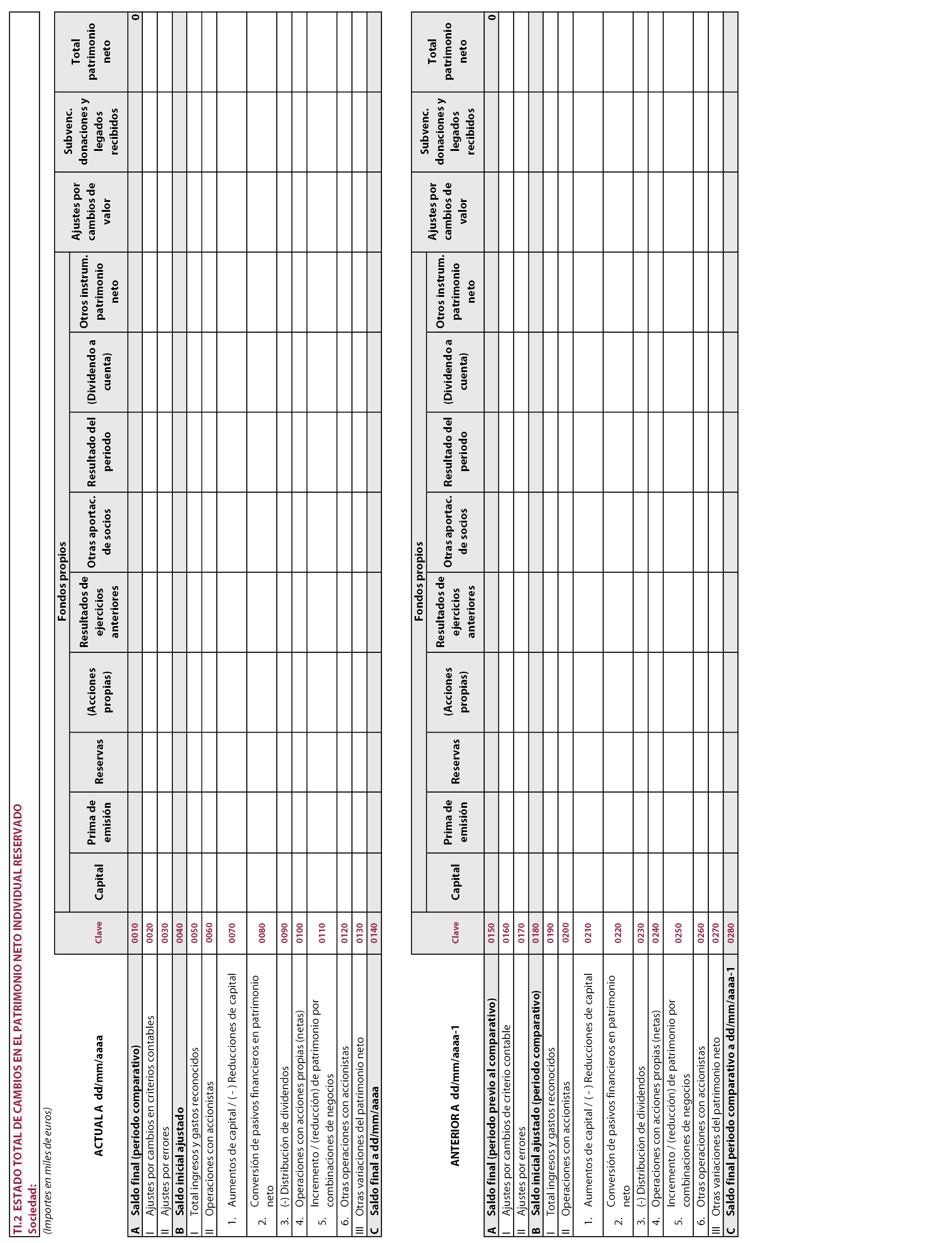

– TI.2 Estado total de cambios en el patrimonio neto individual reservado.

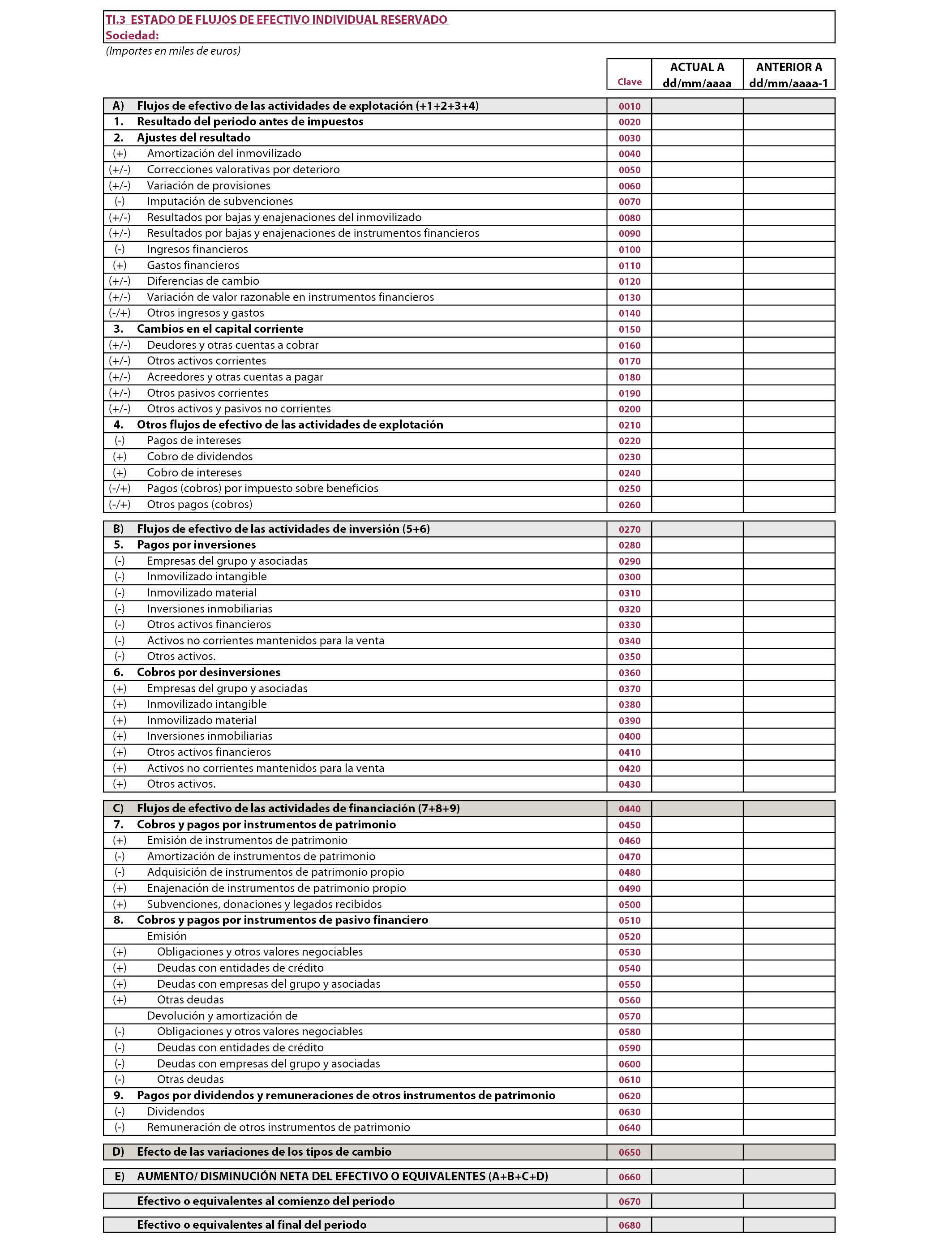

– TI.3 Estado de flujos de efectivo individual reservado.

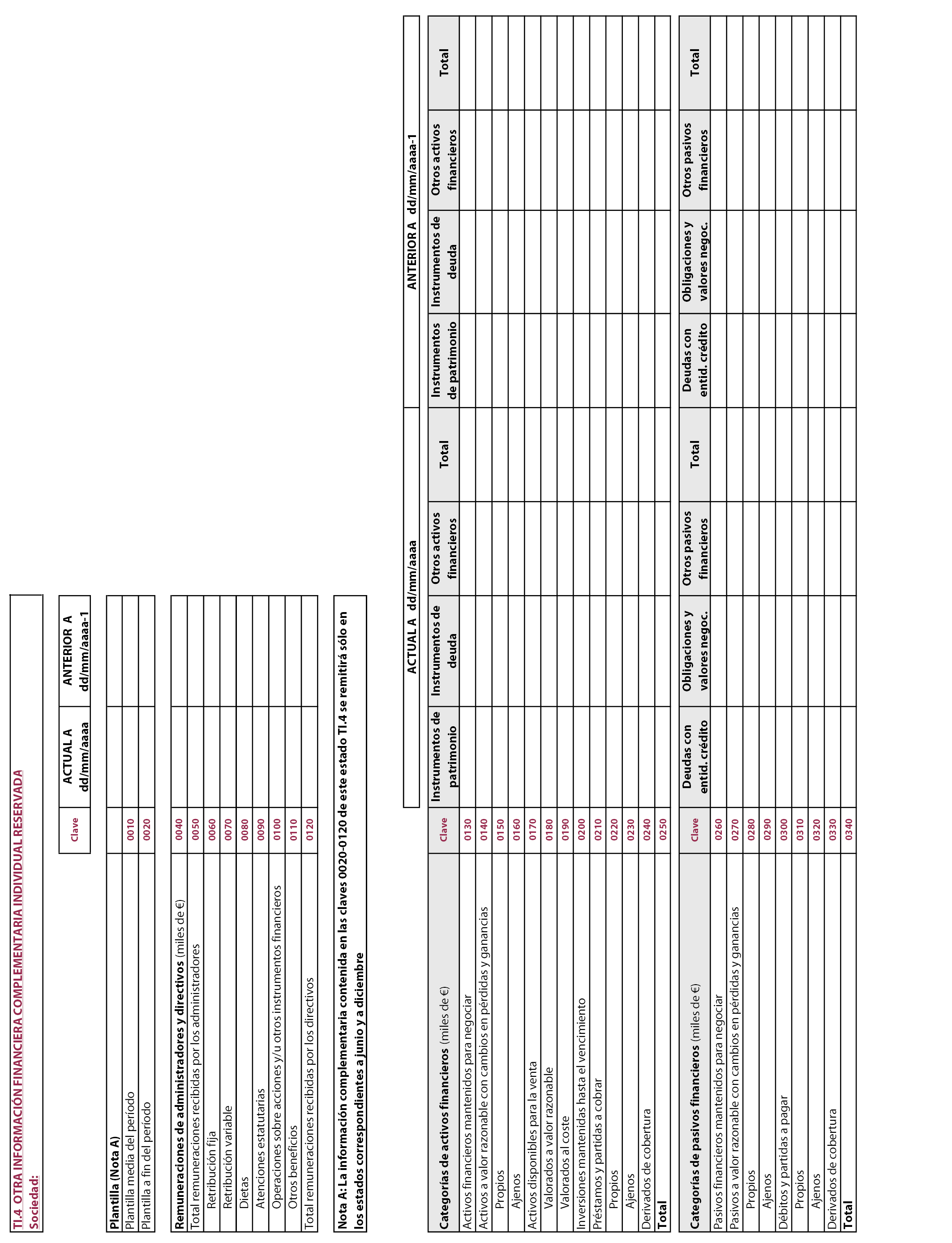

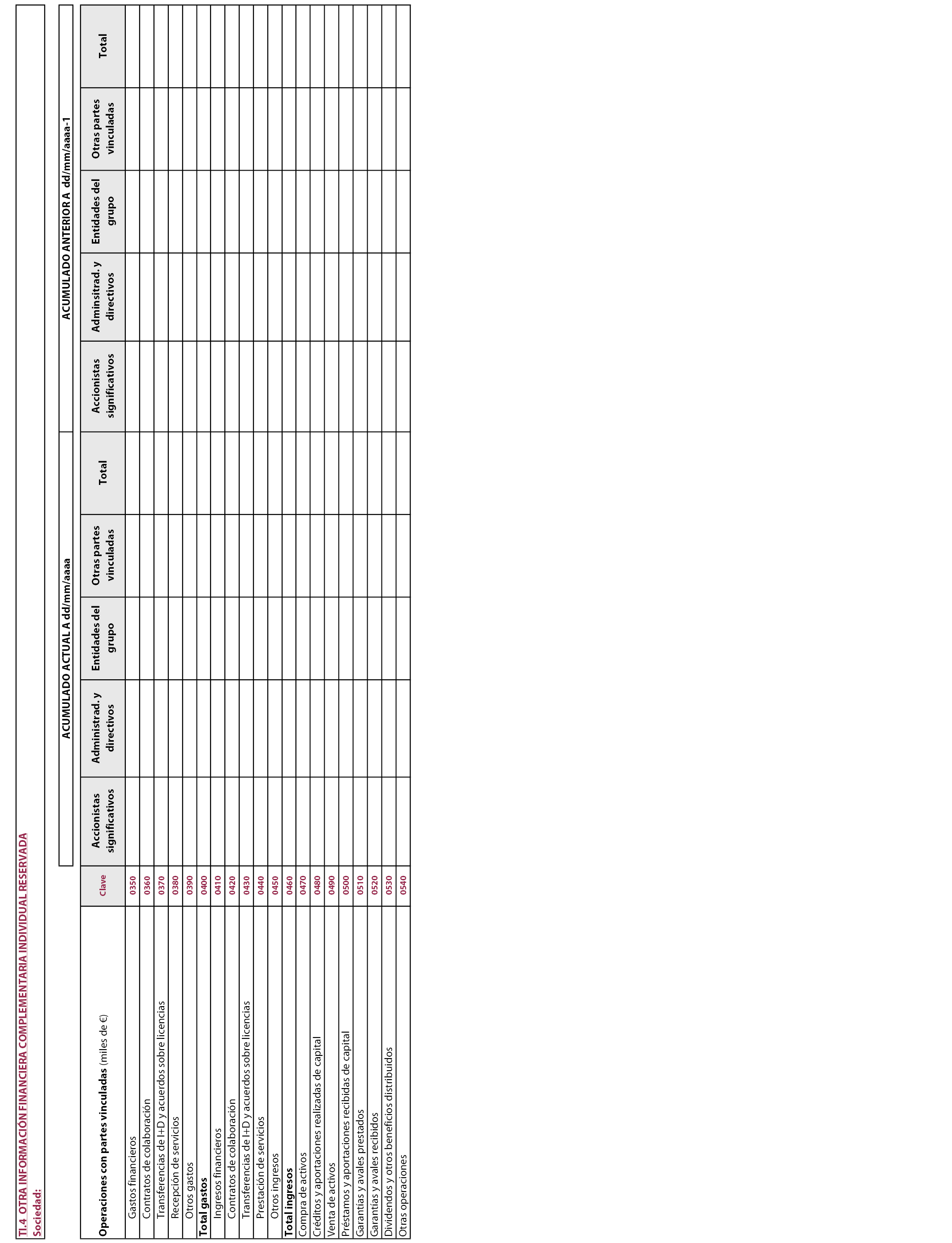

– TI.4 Otra información financiera complementaria individual reservada.

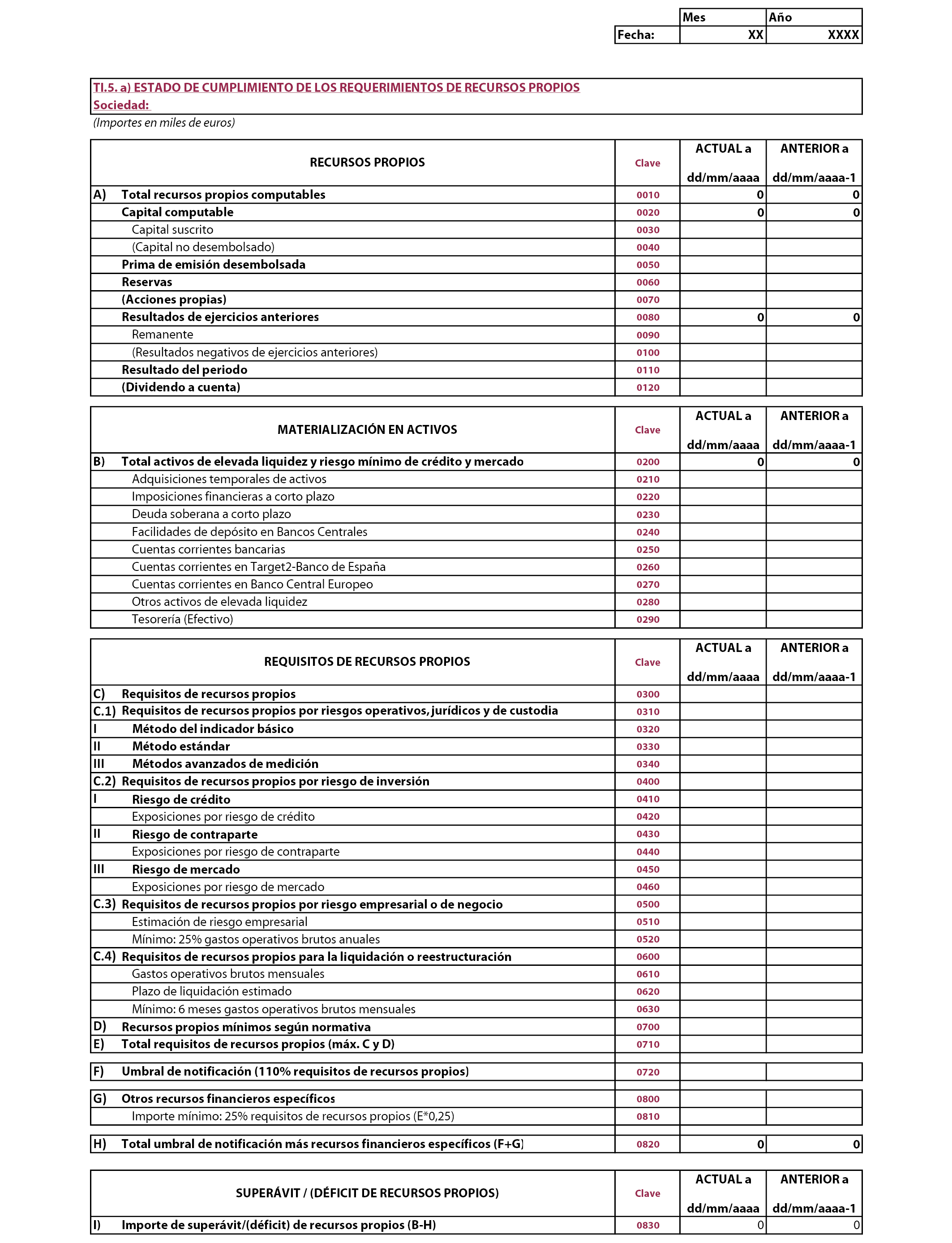

– TI.5.a Estado de cumplimiento de requisitos de recursos propios mínimos individual reservado, si la Sociedad está sujeta a dichos requisitos según la normativa vigente.

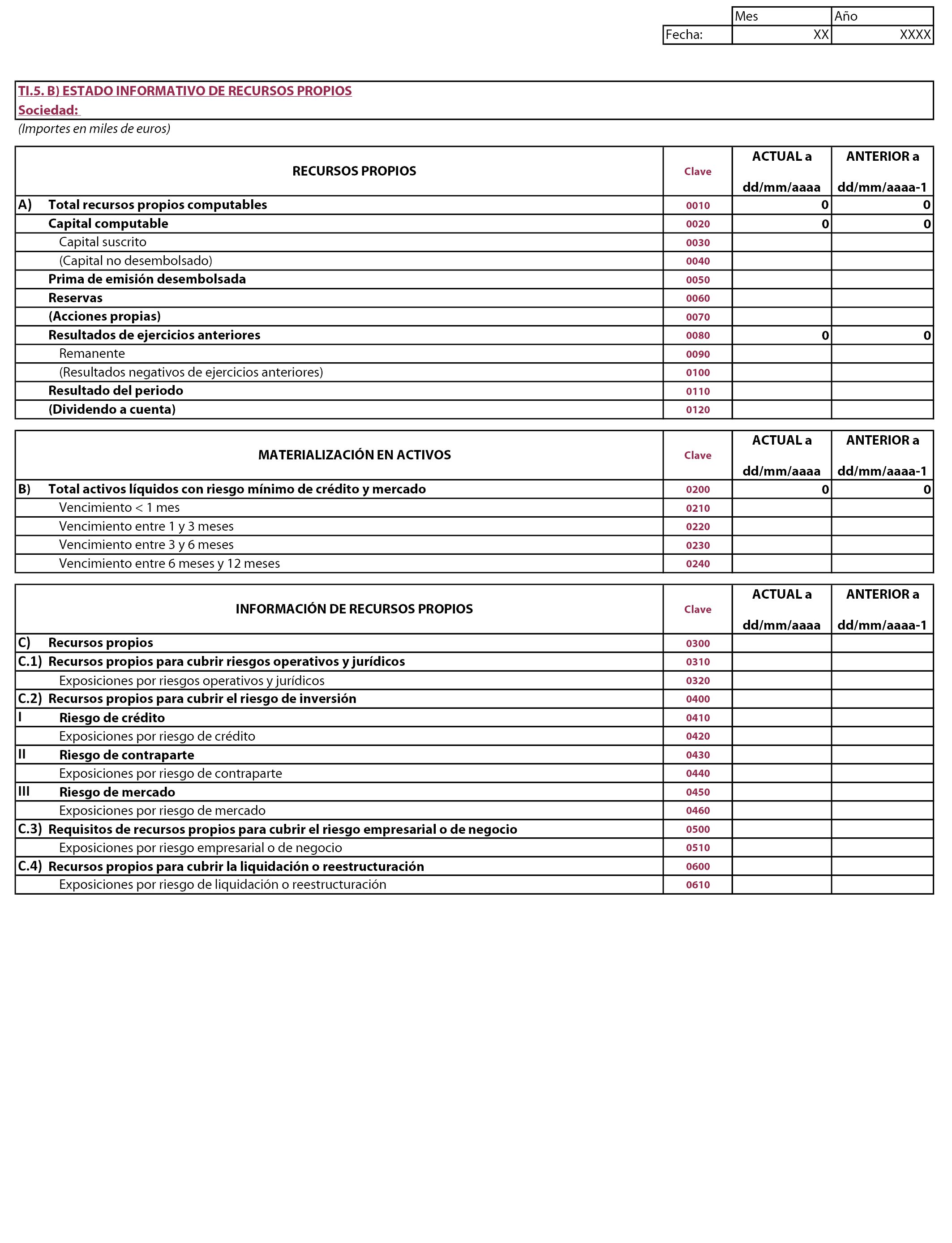

– TI.5.b Estado informativo de recursos propios, si la Sociedad no está sujeta a requerimientos de recursos propios mínimos.

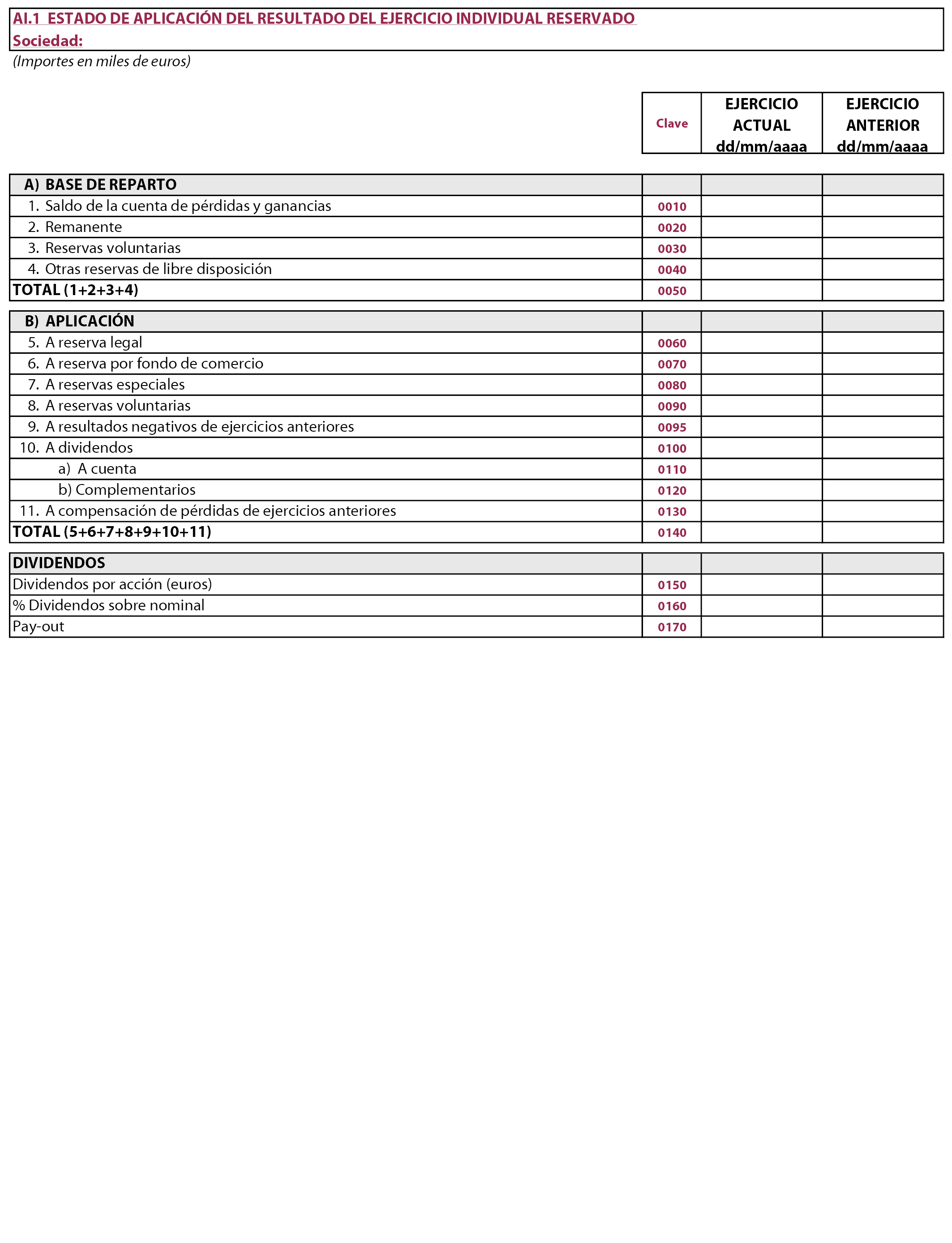

– AI.1 Estado de aplicación del resultado del ejercicio individual reservado.

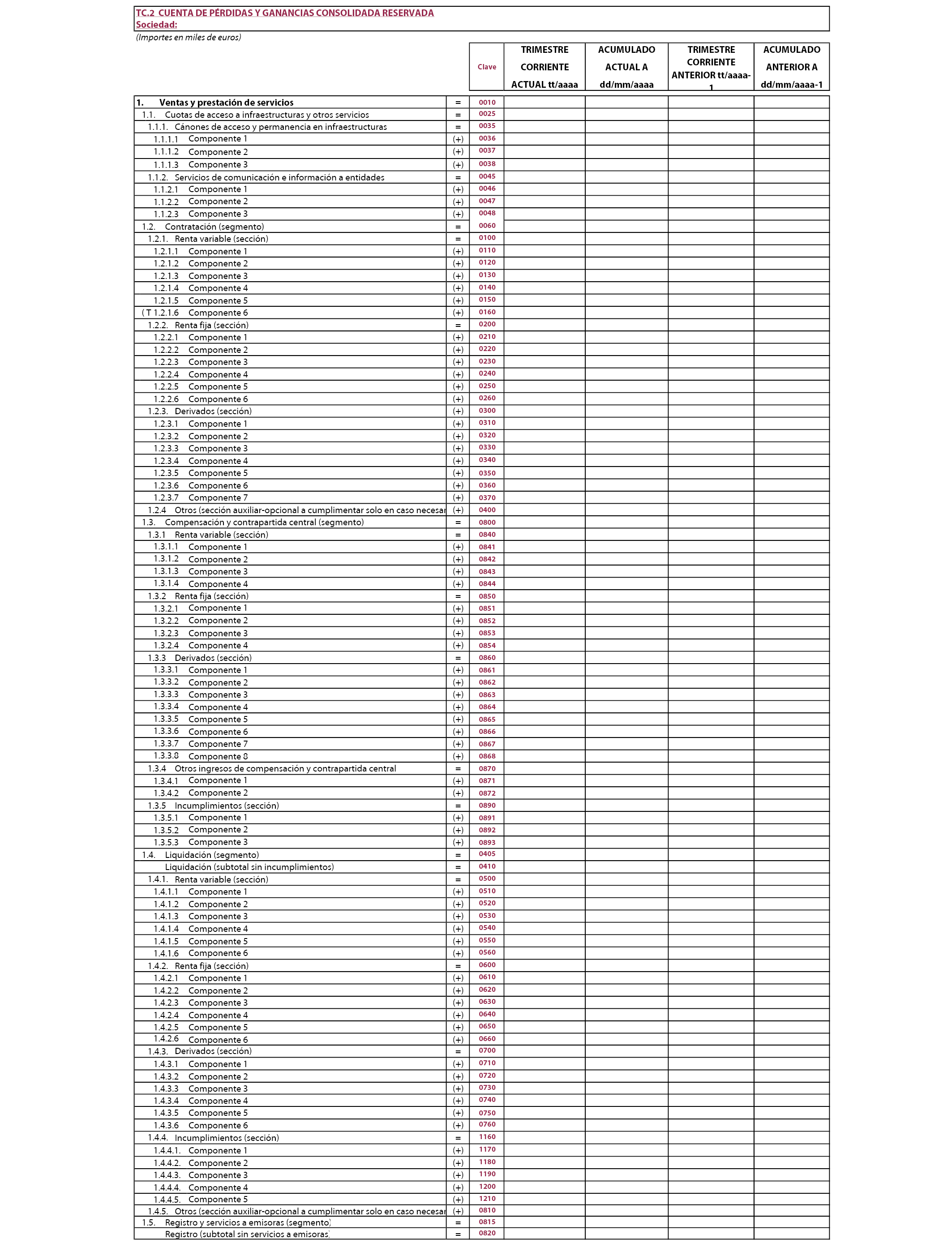

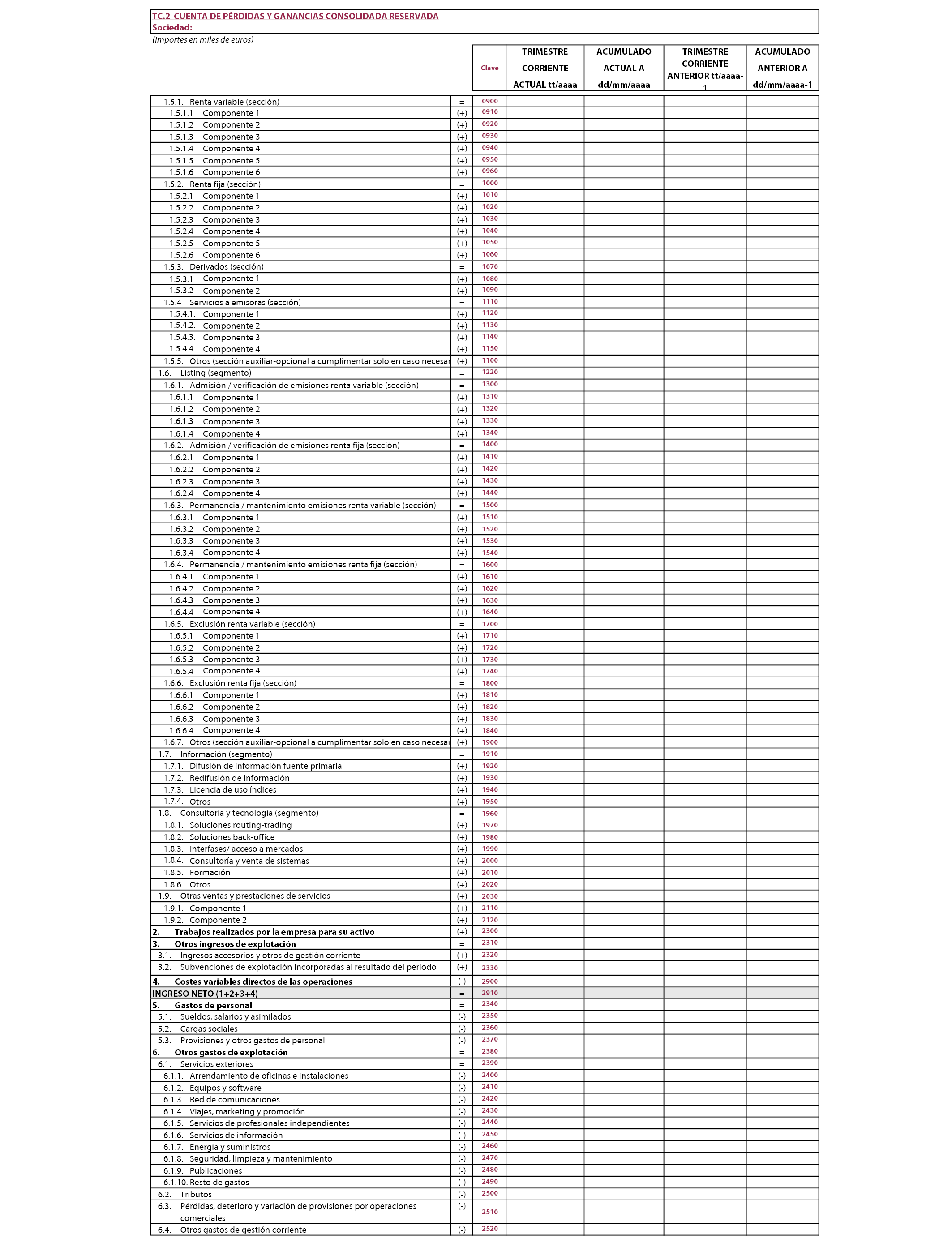

2. En el Anexo 1 figuran los modelos correspondientes a los estados MI.1, MI.2, MI.3, MI.4, TI.1, TI.2, TI.3, TI.4, TI.5.a, TI.5.b y el estado AI.1.

3. La Sociedad deberá presentar a la Comisión Nacional del Mercado de Valores los estados financieros intermedios y de actividad consolidados reservados que a continuación se detallan cuando sea dominante de un grupo de sociedades y esté obligada a presentar en España cuentas anuales consolidadas de acuerdo a lo previsto en los artículos 42 y 43 del Código de Comercio y en sus desarrollos en el ámbito de la consolidación contenidos en las secciones 1.ª de los Capítulos I y II de las Normas para la Formulación de Cuentas Anuales Consolidadas, aprobadas por el Real Decreto 1159/2010, de 17 de septiembre:

– TC.1 Balance de situación consolidado reservado.

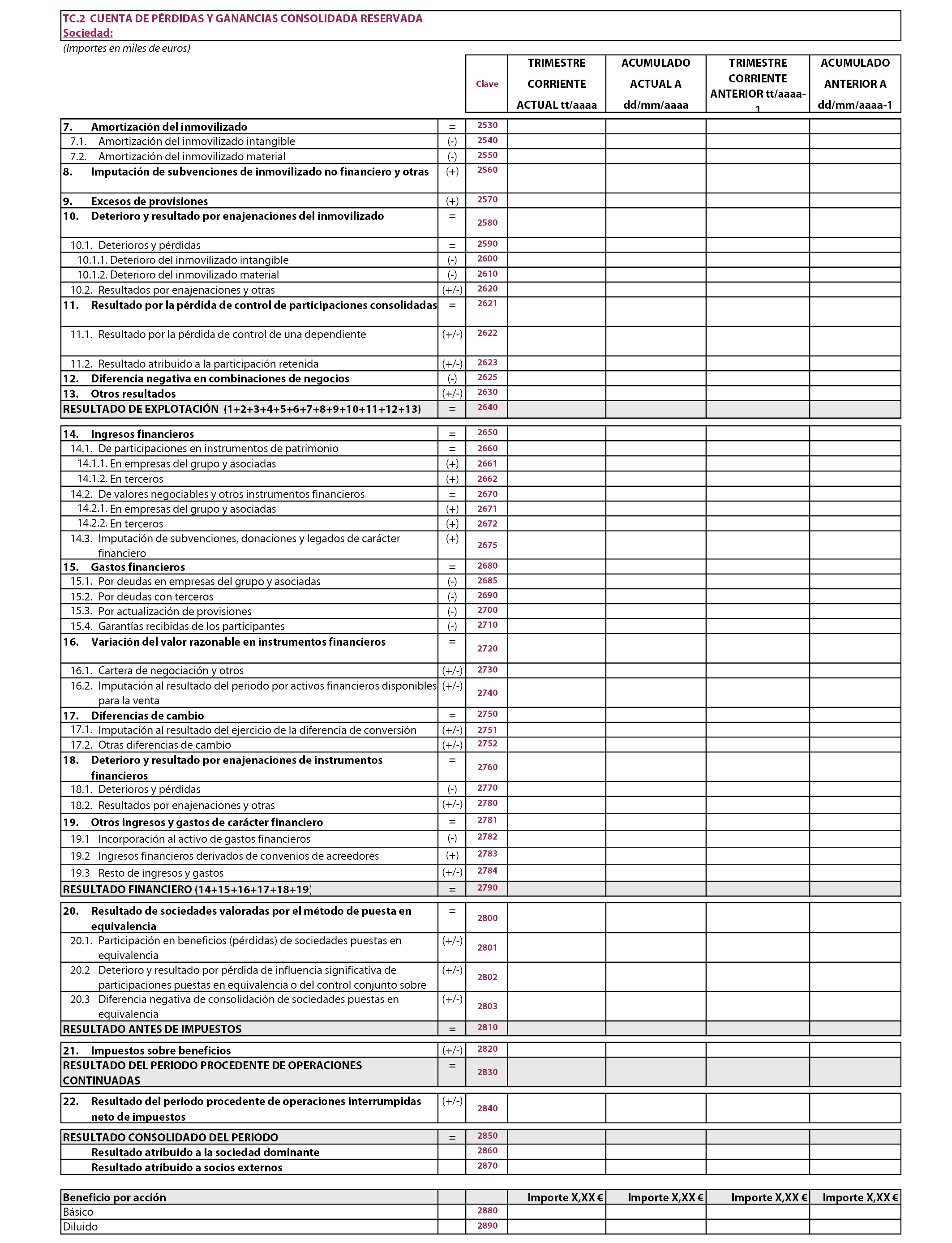

– TC.2 Cuenta de pérdidas y ganancias consolidada reservada.

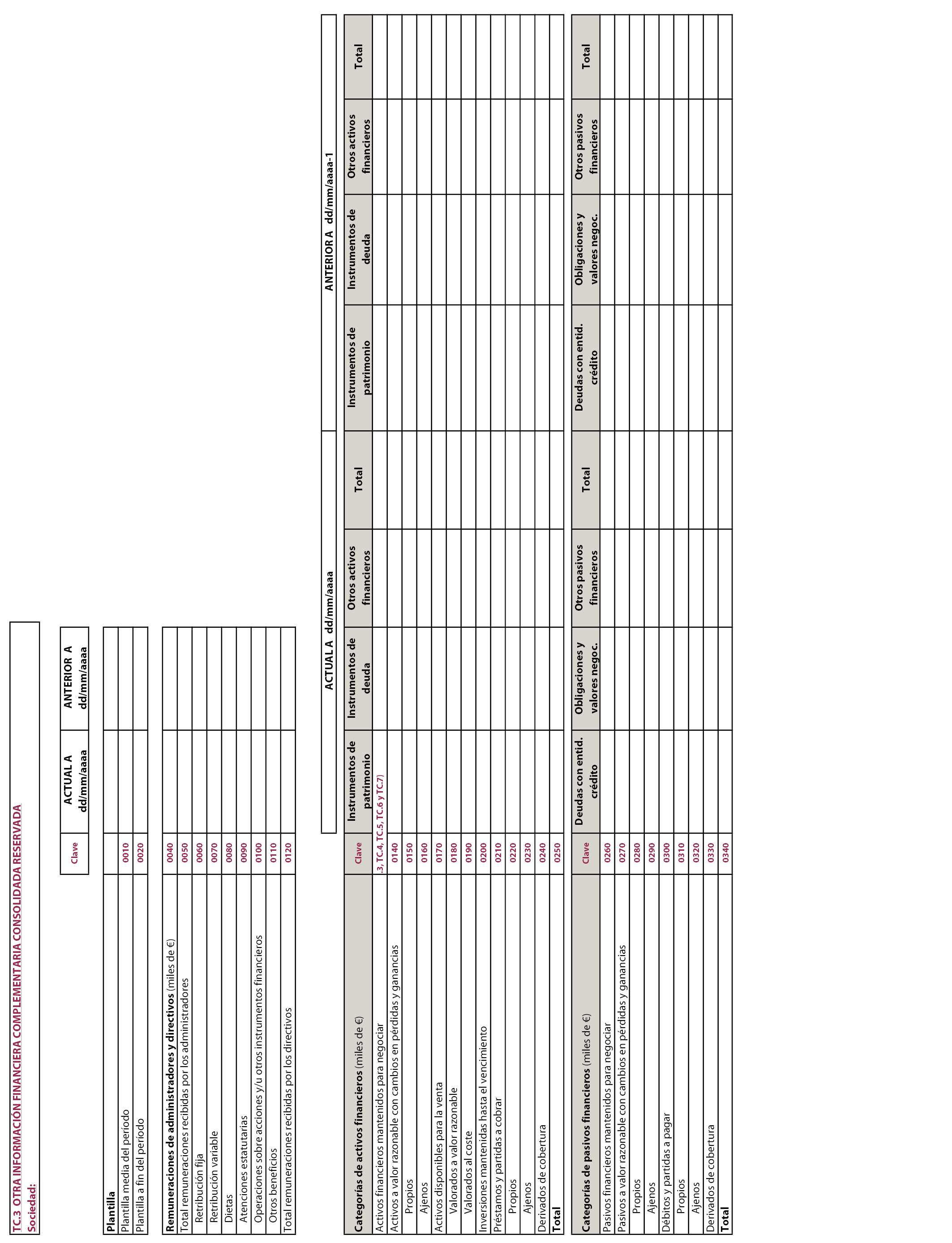

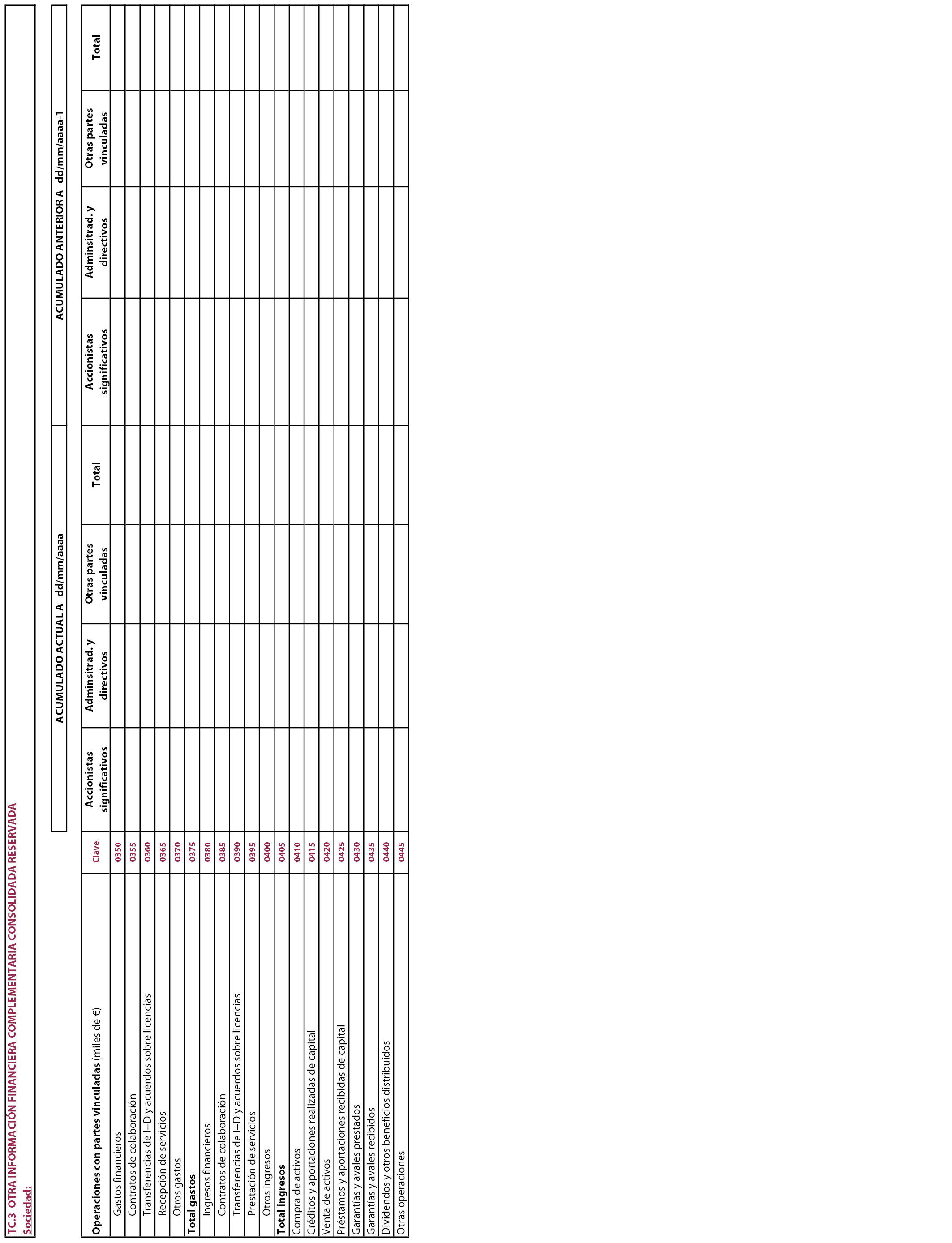

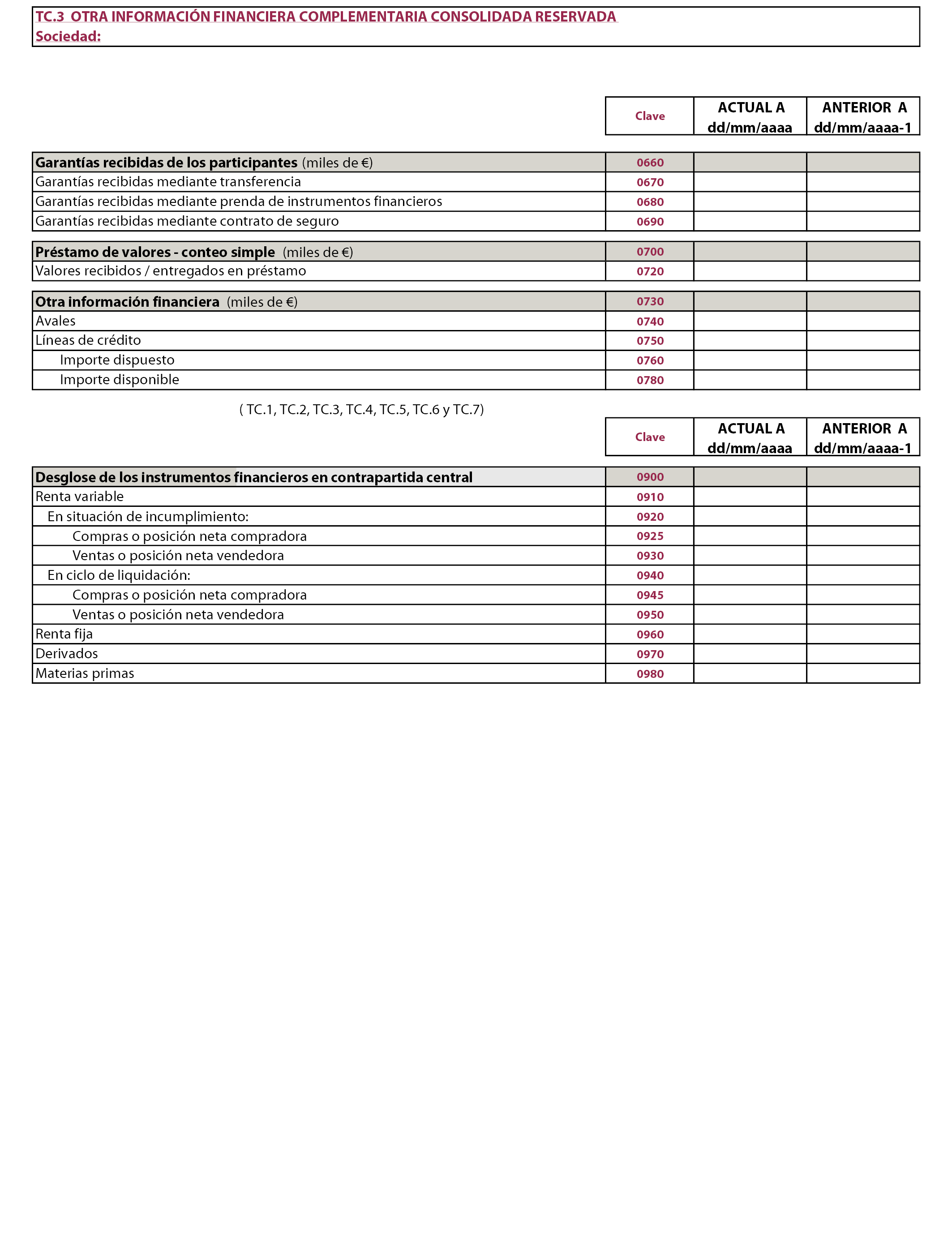

– TC.3 Otra información complementaria consolidada reservada.

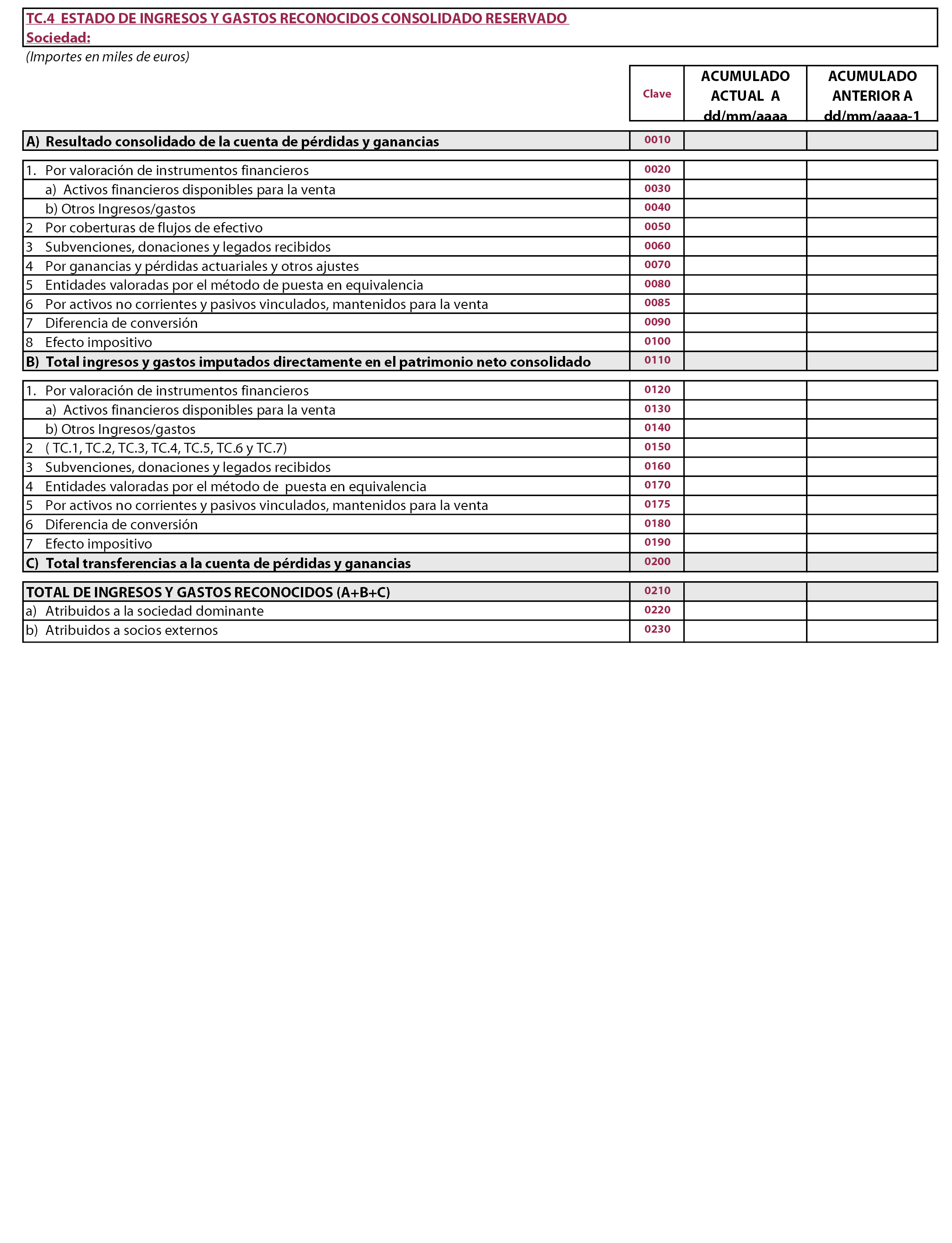

– TC.4 Estado de ingresos y gastos reconocidos consolidado reservado.

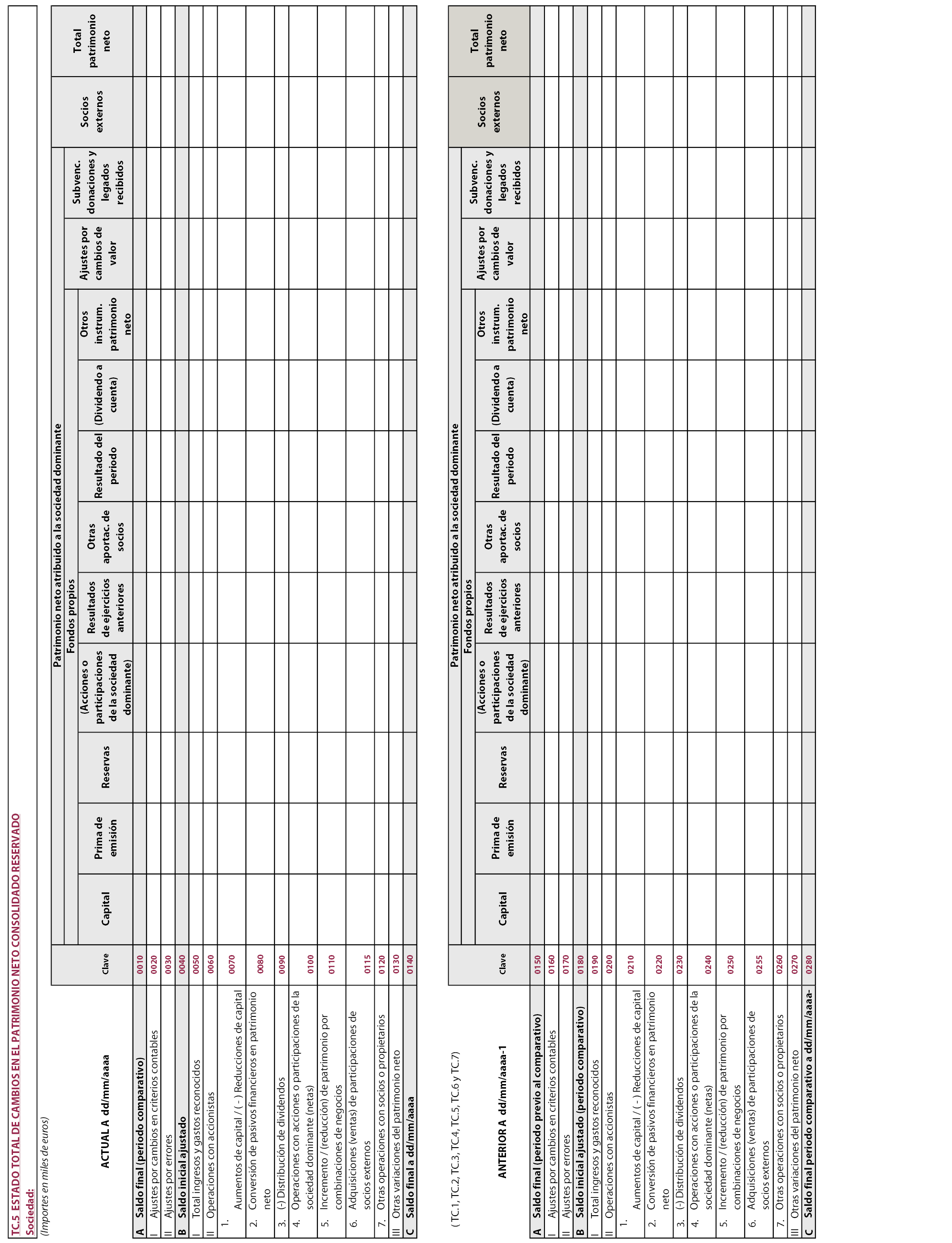

– TC.5 Estado total de cambios en el patrimonio neto consolidado reservado.

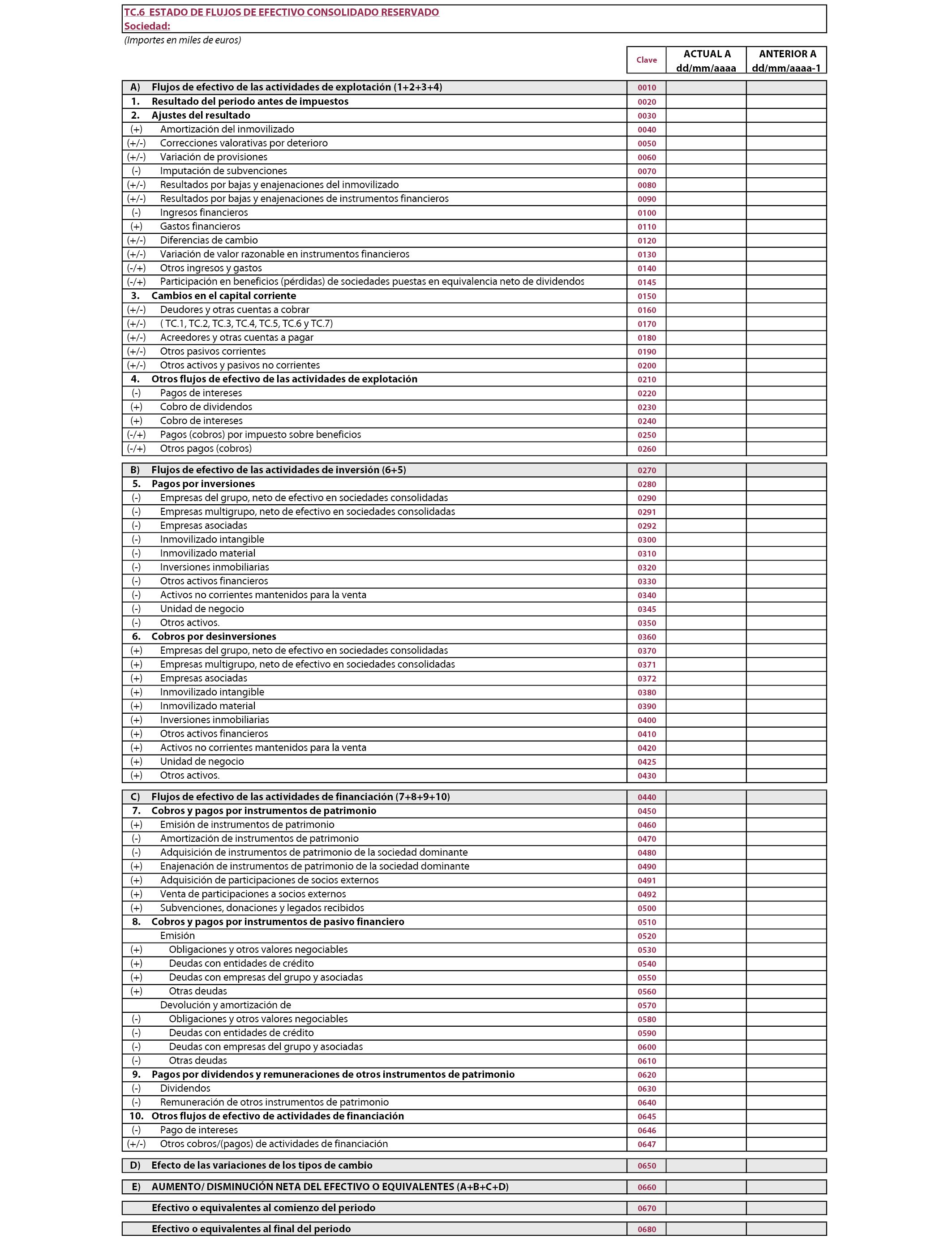

– TC.6 Estado de flujos de efectivo consolidado reservado.

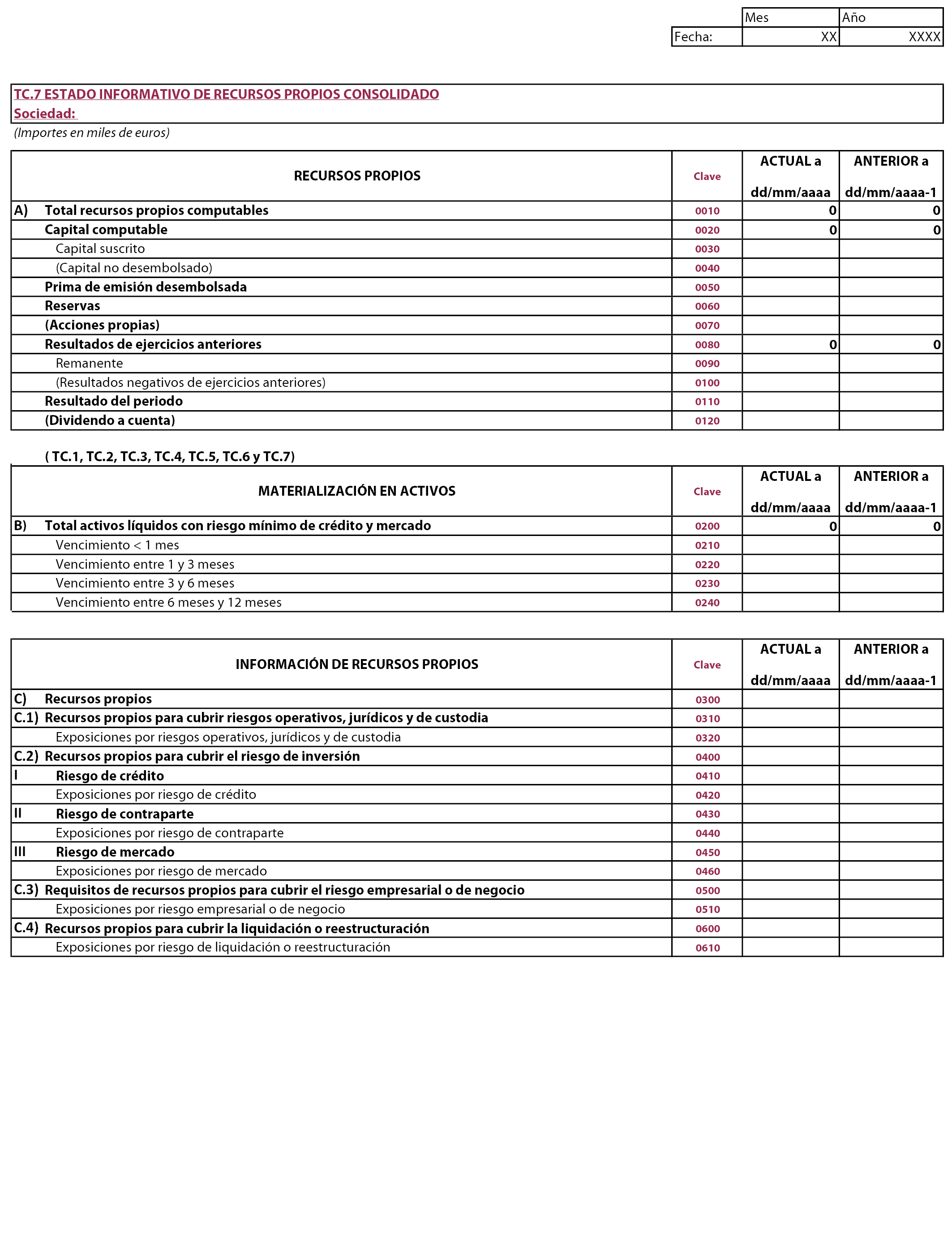

– TC.7 Estado informativo de recursos propios consolidado.

4. En el Anexo 2 figuran los modelos correspondientes a los estados TC.1, TC.2, TC.3, TC.4, TC.5, TC.6 y TC.7.”

Diecinueve. El punto 3 de la Norma 22.ª queda redactado en los siguientes términos:

«3. Cuando la Sociedad se halle obligada por la regulación de la Unión Europea o haya optado por presentar sus cuentas anuales consolidadas conforme a las normas internacionales de información financiera adoptadas por los Reglamentos de la Unión Europea, habrá de incorporar a los estados financieros trimestrales consolidados reservados exigidos en esta Circular la información que resulte de aplicar las citadas normas internacionales.»

Veinte. El punto 1 de la Norma 23.ª queda redactado como sigue:

«1. La Sociedad deberá presentar en los estados intermedios reservados la información financiera y complementaria, elaborada según lo establecido en la Norma 6.ª, punto 2, junto con la correspondiente información comparativa equivalente del mismo periodo del ejercicio económico anual precedente, salvo en el caso del balance de situación, en el que se tomará la fecha de cierre del ejercicio económico anual precedente.»

Veintiuno. El punto 4 de la Norma 24.ª queda redactado en los siguientes términos:

«4. La Sociedad deberá determinar igualmente las secciones y los componentes de explotación que conforman los segmentos a que se refiere el punto precedente sobre los que presentar información detallada separada en la cuenta de pérdidas y ganancias, tomando en consideración los parámetros establecidos en el punto 3 anterior. Así, la Sociedad deberá pormenorizar las secciones a nivel de tres dígitos y los componentes de explotación a nivel de cuatro dígitos para los epígrafes de ingresos segmentados a que se refiere el punto precedente. En principio, en relación con los segmentos de “Contratación”, “Compensación y contrapartida central”, “Liquidación”, “Registro y servicios a emisoras” se han prefijado como secciones sobre las que hay que informar las tres siguientes: “Renta variable”, “Renta fija” y “Derivados”, y adicionalmente se ha prefijado también una sección denominada “Incumplimientos de los participantes” en los segmentos de “Compensación y contrapartida central” y “Liquidación” y una denominada “Servicios a emisoras” en el segmento de “Registro y servicios a emisoras”. La pormenorización o subdivisión en secciones y componentes de explotación de los segmentos que adicionalmente realice la Sociedad deberá ser comunicada con carácter previo a su utilización a la Comisión Nacional del Mercado de Valores.»

Veintidós. Los puntos 5, 7, 8, 9 y 10 de la Norma 25.ª quedan redactados como sigue:

«5. De acuerdo con la Norma 9.ª de esta Circular, la rúbrica “Garantías recibidas de los participantes” recogerá el efectivo recibido de los miembros en concepto de garantía de posiciones; y la rúbrica “Materialización de garantías recibidas de los participantes” recogerá el importe de los activos financieros en los que la Sociedad invierta dichos fondos recibidos.»

«7. De acuerdo con la Norma 12.ª de esta Circular, la rúbrica “Instrumentos financieros en contrapartida central” del activo corriente y del pasivo corriente, recogerá los activos financieros y los pasivos financieros generados por los instrumentos financieros para los que la Sociedad actúe como contrapartida central.

8. De acuerdo con la Norma 14.ª, las rúbricas “Materialización del efectivo retenido por liquidación” y “Valores retenidos por liquidación” del activo corriente recogerán, respectivamente, el efectivo y los valores retenidos temporalmente por la Sociedad para decidir sobre su posterior aplicación, pendientes de liquidación definitiva. Asimismo, y de acuerdo con la indicada Norma, la rúbrica “Acreedores de efectivo retenido por liquidación” del pasivo corriente recogerá la obligación contraída por la Sociedad como consecuencia del efectivo retenido.

9. La rúbrica “Deudores de efectivo por liquidación” recogerá el importe de las minusvalías realizadas atribuibles a los valores objeto de la compraventa en descubierto así como las penalizaciones que la Sociedad, con arreglo a la normativa en vigor, pudiera tener derecho a repercutir al miembro incumplidor. Adicionalmente, se registrarán en esta rúbrica las diferencias de efectivo que la Sociedad haya tenido que financiar en el transcurso de su actividad y conforme a la normativa del sistema, de acuerdo con la Norma 14.ª, así como los saldos deudores resultantes de la liquidación en efectivo según lo previsto en la Norma 17.ª

10. La rúbrica “Acreedores de efectivo por liquidación” recogerá el importe de las plusvalías realizadas atribuibles a los valores objeto de la compraventa en descubierto que la Sociedad, con arreglo a la normativa en vigor, pudiera tener la obligación de repercutir al miembro incumplidor. Asimismo, incluirá los saldos acreedores de efectivo por liquidación en caso de compensación económica en efectivo ante fallos en la liquidación, según lo establecido en la Norma 17.ª»

Veintitrés. En la Norma 26.ª se incluye un nuevo punto 7 y los actuales puntos 7 a 12, que se renumeran, el punto 4 y las letras a) y d) del punto 5, quedan redactados en los siguientes términos:

«4. Los ingresos típicos de la actividad de la Sociedad como administradora de un mercado o de un sistema habrán de reflejarse en la rúbrica “1. Ventas y prestación de servicios”, clasificados y distribuidos en los distintos epígrafes de ingresos segmentados y secciones y componentes establecidos o definidos en aplicación de lo previsto en la Norma 24.ª No obstante, los ingresos de la Sociedad por las cuotas de pertenencia, acceso y medios técnicos de infraestructuras de los miembros del mercado o sistema se reflejarán de forma separada en el epígrafe de ingresos por “Cuotas de acceso a infraestructuras y otros servicios”. Igualmente, se creará un epígrafe de ingresos adicional que recogerá “Otras ventas y prestaciones de servicios” así como otros ingresos ordinarios de la actividad de la Sociedad que no puedan clarificarse en alguno de los epígrafes anteriores.

5. La clasificación de los ingresos por ventas y prestación de servicios en los epígrafes a que se refiere el punto precedente se ajustará a las siguientes indicaciones:

(a) El epígrafe segregado de ingresos por “Cuotas de acceso a infraestructuras y otros servicios” recogerá en la sección denominada “Cánones de acceso y permanencia en infraestructuras” los ingresos devengados por las cuotas cargadas a los miembros y emisores en concepto de acceso y permanencia en el mercado o sistema. Asimismo, la sección “Servicios de comunicación e información a entidades” recogerá los ingresos derivados de los accesos a medios técnicos, como aquellos derivados de solicitudes de información o informes adicionales y otros de naturaleza similar relacionados con los accesos a las infraestructuras.»

«(d) Adicionalmente, en el epígrafe de ingresos de los segmentos de “Compensación y contrapartida central” y “Liquidación” se reflejarán en la sección de “Incumplimientos”, subdividida en los distintos componentes que identifican la naturaleza del incumplimiento, los cargos a los miembros en concepto de penalizaciones por incumplimientos imputables a éstos por descubiertos en la entrega en el proceso de liquidación y diferencias de cotización por las recompras o ventas, de acuerdo con lo dispuesto en las Normas 16.ª y 17.ª de esta Circular, así como por los demás conceptos de cargo tarifario asociados a los incumplimientos.»

«7. La rúbrica “4. Costes variables directos de las operaciones” recogerá los costes incrementales directamente atribuibles a la prestación de un servicio, de forma que, en el caso de que no existiera el ingreso, de la misma manera, dicho coste desaparecería. Se incluyen aquí, a título enunciativo pero no exhaustivo, los costes que dependen de volúmenes de contratación o liquidación, costes provenientes de acuerdos de reparto de ingresos o de fuentes de información adquiridas.

Como resultado de la suma de todos los epígrafes de ingresos operativos minorados por la rúbrica “4. Costes variables directos de las operaciones” se obtiene el subtotal “Ingreso neto”.

8. La rúbrica “6. Otros gastos de explotación” incluirá, entre otros conceptos, tanto las pérdidas por insolvencias firmes como el deterioro de créditos comerciales de dudoso cobro y su reversión.

9. La rúbrica “9. Excesos de provisiones” recogerá las reversiones de provisiones en el periodo (litigios, responsabilidades, etc.) con excepción de las correspondientes al personal, que se reflejarán en la rúbrica “4. Gastos de personal” y las derivadas de operaciones comerciales, que se reflejarán en la rúbrica “5. Otros gastos de explotación”.

10. La rúbrica “10. Deterioro y resultado por enajenaciones del inmovilizado” incluirá el resultado neto de la enajenación, baja o deterioro del inmovilizado material, de las inversiones inmobiliarias, del fondo de comercio, de otros inmovilizados intangibles y de otros activos no corrientes valorados al coste; así como la reversión, en su caso, de los mismos.

11. De acuerdo con la Norma 9.ª, la rúbrica “Ingresos financieros” recogerá los intereses devengados por los instrumentos financieros en los que la Sociedad haya invertido el efectivo recibido de los participantes del mercado en concepto de garantía de posiciones. El importe de dichos ingresos financieros que la Sociedad cede a los miembros se registrará en la cuenta de pérdidas y ganancias en la rúbrica “Gastos financieros - Garantías recibidas de los participantes”.

12. El importe de la diferencia negativa en combinaciones de negocios inmediatamente reconocida en la cuenta de pérdidas y ganancias se incluirá en la rúbrica “11. Otros resultados” del estado individual y en la rúbrica “12. Diferencia negativa en combinaciones de negocios” del estado consolidado. Sin perjuicio de lo anterior, si se tratase de una diferencia negativa de consolidación de sociedades puestas en equivalencia, ésta se incluiría en el desglose correspondiente de la rúbrica “20. Resultado de sociedades valoradas por el método de puesta en equivalencia”, tal y como se indica en el punto inmediato siguiente de esta Norma.

13. Los resultados de sociedades valoradas por el método de puesta en equivalencia se han de registrar netos de impuestos en la rúbrica “20. Resultado de sociedades valoradas por el método de puesta en equivalencia”, desglosándose, en su caso, según correspondan a participación en beneficios, a deterioro y resultado por pérdida de influencia significativa o a diferencia negativa de consolidación.»

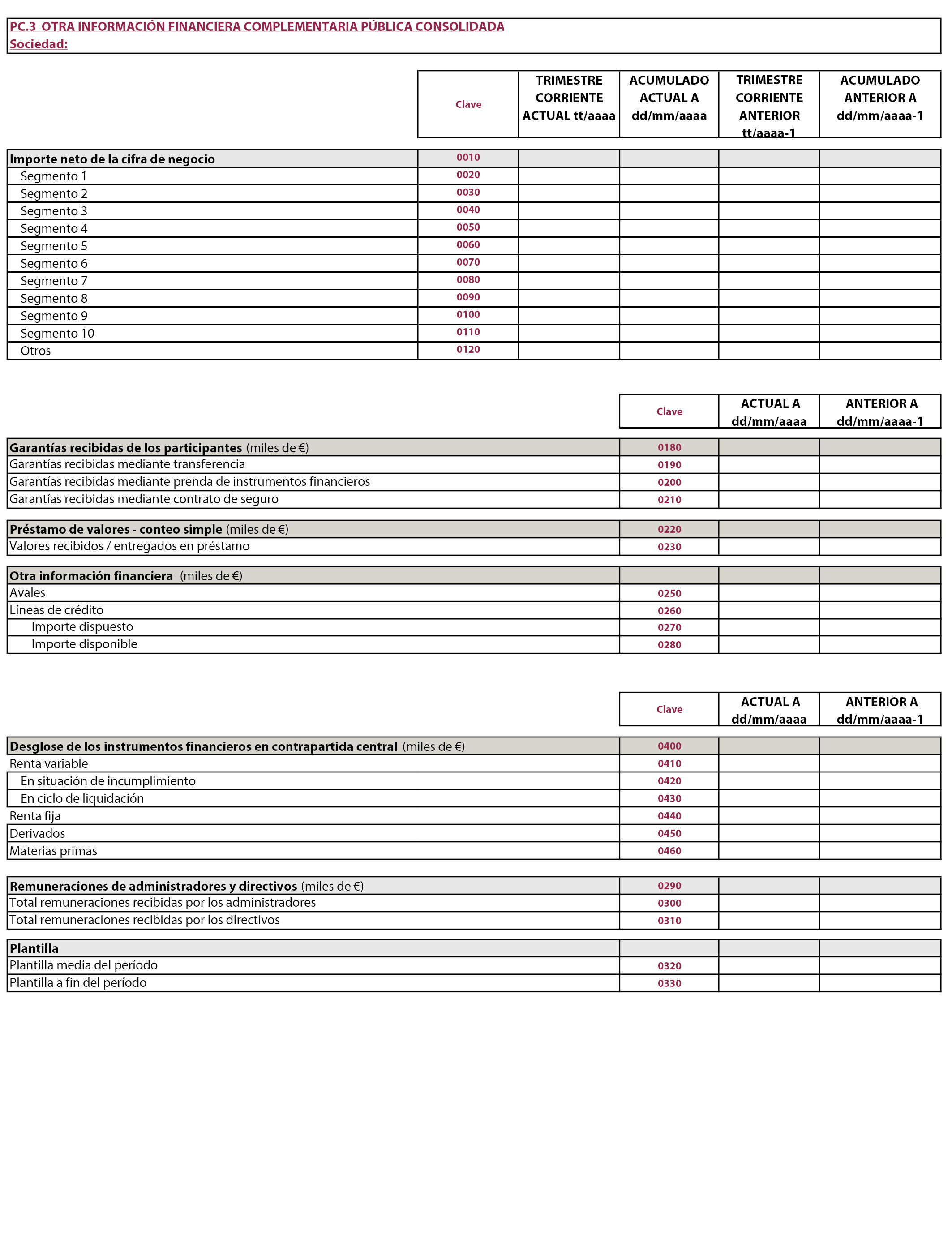

Veinticuatro. Los puntos 3 a 6 y el punto 9 de la Norma 27.ª quedan redactados en los siguientes términos:

«3. La rúbrica “Garantías recibidas de los participantes” recogerá el valor de mercado de los avales, instrumentos financieros en transferencia o prenda y contratos de seguro recibidos por la Sociedad en concepto de garantía, a la fecha a la que se refiere la información financiera reservada, tal y como se recoge en la Norma 10.ª

4. La rúbrica “Líneas de crédito”, incluida en la sección “Otra información financiera”, recogerá el importe de las líneas de crédito que la Sociedad pudiera mantener, a la fecha a la que se refiere la información financiera reservada, en una o varias entidades de crédito para cargar los apuntes que no pudieran ser cargados en las cuentas de otros miembros de la liquidación.

5. “Desglose de instrumentos financieros en contrapartida central”. La Sociedad desglosará, por tipo de instrumento, el saldo de la rúbrica “Instrumentos financieros en contrapartida central del balance de situación”. En el caso de los valores de renta variable se distinguirá entre:

– La rúbrica “En situación de incumplimiento”, que recogerá el importe efectivo de aquellas operaciones de compra o venta (o posición neta compradora o vendedora) contratadas en el mercado que, a la fecha a la que se refiere la información financiera reservada y una vez expirado el plazo en el que las compras o ventas (o posición neta compradora o vendedora) debieron haberse liquidado, se encuentren en situación de incumplimiento por falta de entrega de valores o por falta de entrega de efectivo, y para las que la Sociedad gestionará los fallos de cara a su liquidación definitiva tal y como se describe en las normas 15.ª, 16.ª, 17.ª y 18.ª.

– La rúbrica “En ciclo de liquidación”, que recogerá el importe efectivo de las operaciones de compra y venta (o posición neta compradora o vendedora) de valores en el mercado respectivo que estén pendientes de liquidar por no haber alcanzado su fecha teórica de liquidación a la fecha a la que se refiere la información financiera reservada.

6. De acuerdo con la Norma 15.ª de esta Circular, la rúbrica “Préstamo de valores” recoge el valor de mercado de los valores recibidos y entregados en préstamo por la Sociedad como consecuencia de la operativa de préstamo de valores para garantizar la entrega de los valores al miembro comprador en los supuestos de ventas en descubierto que se encuentren en curso a la fecha a la que se refiere la información financiera reservada. La Sociedad no debe considerar por duplicado el valor de mercado de los valores tomados en préstamo e inmediatamente cedidos, también en préstamo.»

«9. La Sociedad deberá informar sobre la naturaleza de los principales instrumentos financieros, propios y por operativa, al cierre del periodo al que se refiera la información financiera reservada presentada, clasificados a efectos de valoración, excluyendo las rúbricas de “Deudores comerciales y otras cuentas a cobrar” y de “Acreedores comerciales y otras cuentas a pagar”.»

Veinticinco. Se da una nueva redacción al punto 7 de la Norma 30.ª:

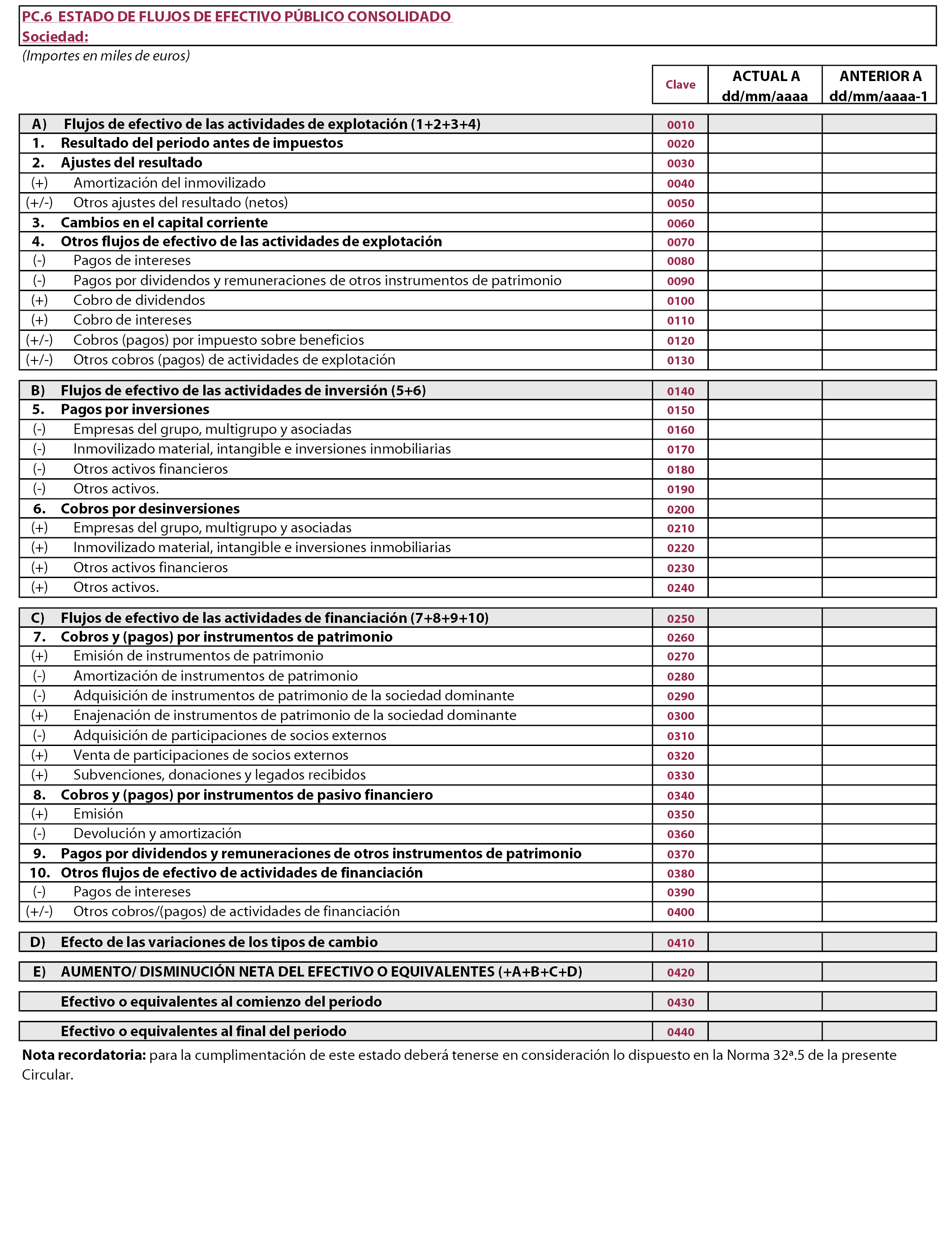

«7. Los flujos de efectivo derivados de la operativa descrita en las Normas 9.ª, 11.ª, 12.ª, 14.ª, 15.ª, 16.ª, 17.ª y 18.ª se registrarán en el estado reservado de flujos de efectivo por su importe neto.»

Veintiséis. Se añade una nueva Norma 30.ª bis, en los siguientes términos:

«Norma 30.ª bis. Estados de recursos propios reservados.

1. El estado de cumplimiento de los requerimientos de recursos propios TI.5.a recogerá los recursos propios computables y los requisitos de recursos propios que permitan garantizar que la Sociedad pueda hacer frente a los riesgos operativos, jurídicos, de negocio, de custodia y de inversión, así como que se pueda proceder a la liquidación o reestructuración ordenadas de sus actividades en un plazo adecuado, de acuerdo con lo establecido en la normativa vigente.

2. Sólo se considerarán como recursos propios computables aquellos que se inviertan en efectivo o en instrumentos financieros de elevada liquidez con un riesgo mínimo de crédito y de mercado.

3. En el estado informativo de recursos propios TI.5.b se proporcionará la información relativa a los recursos propios mantenidos para facilitar el funcionamiento ordenado de la Sociedad, teniendo en cuenta la naturaleza y el alcance de las operaciones y el tipo y el grado de riesgo a que se expone. A tal efecto, se distinguirán los recursos propios que cubran los distintos riesgos de la entidad, tales como los operativos, jurídicos y de custodia, de inversión, de negocio y liquidación o reestructuración. Asimismo, se proporcionará información acerca de los activos en que se inviertan dichos recursos propios.

4. A los efectos de esta Circular, los recursos propios estarán compuestos por:

– el capital suscrito, más la correspondiente prima de emisión, en la medida en que se haya desembolsado, sirva plenamente para absorber pérdidas en situaciones normales y, en caso de quiebra o liquidación, tenga menor prelación que todos los demás créditos.

– los beneficios no distribuidos y

– las reservas.

5. Las Sociedades sujetas a la elaboración del estado TI.5.a deberán presentar a la Comisión Nacional del Mercado de Valores un documento explicativo que, en su caso, deberá ser aprobado, en el que se definan los métodos de cálculo de los requerimientos de capital según el enfoque de riesgo, las estimaciones empleadas y los diferentes escenarios adversos considerados. Asimismo, cuando haya cambios significativos en las hipótesis en las que se basen las estimaciones que den lugar a actualizar dichos métodos de cálculo, la Sociedad deberá presentar a la Comisión Nacional del Mercado de Valores una memoria justificativa explicando los cambios a introducir, las circunstancias que los motivan y los efectos en los requisitos de capital.

6. Las Sociedades que hayan de cumplimentar el estado TI.5.b remitirán una memoria explicativa informando acerca de la metodología y los criterios utilizados para determinar los recursos propios destinados a facilitar su funcionamiento ordenado, teniendo en cuenta la naturaleza y el alcance de las operaciones que en ellas se realizan y el tipo y grado de riesgo a que se exponen.»

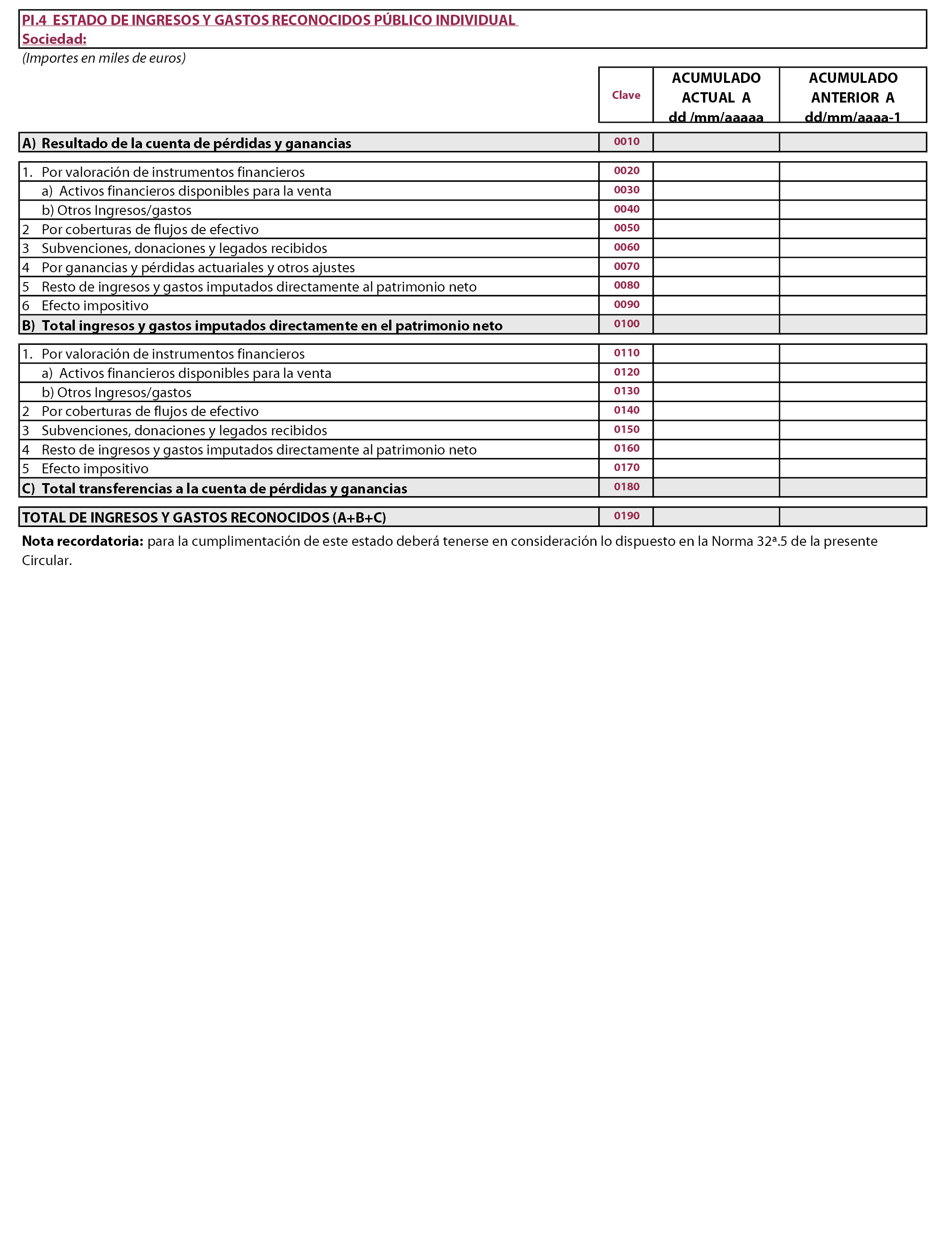

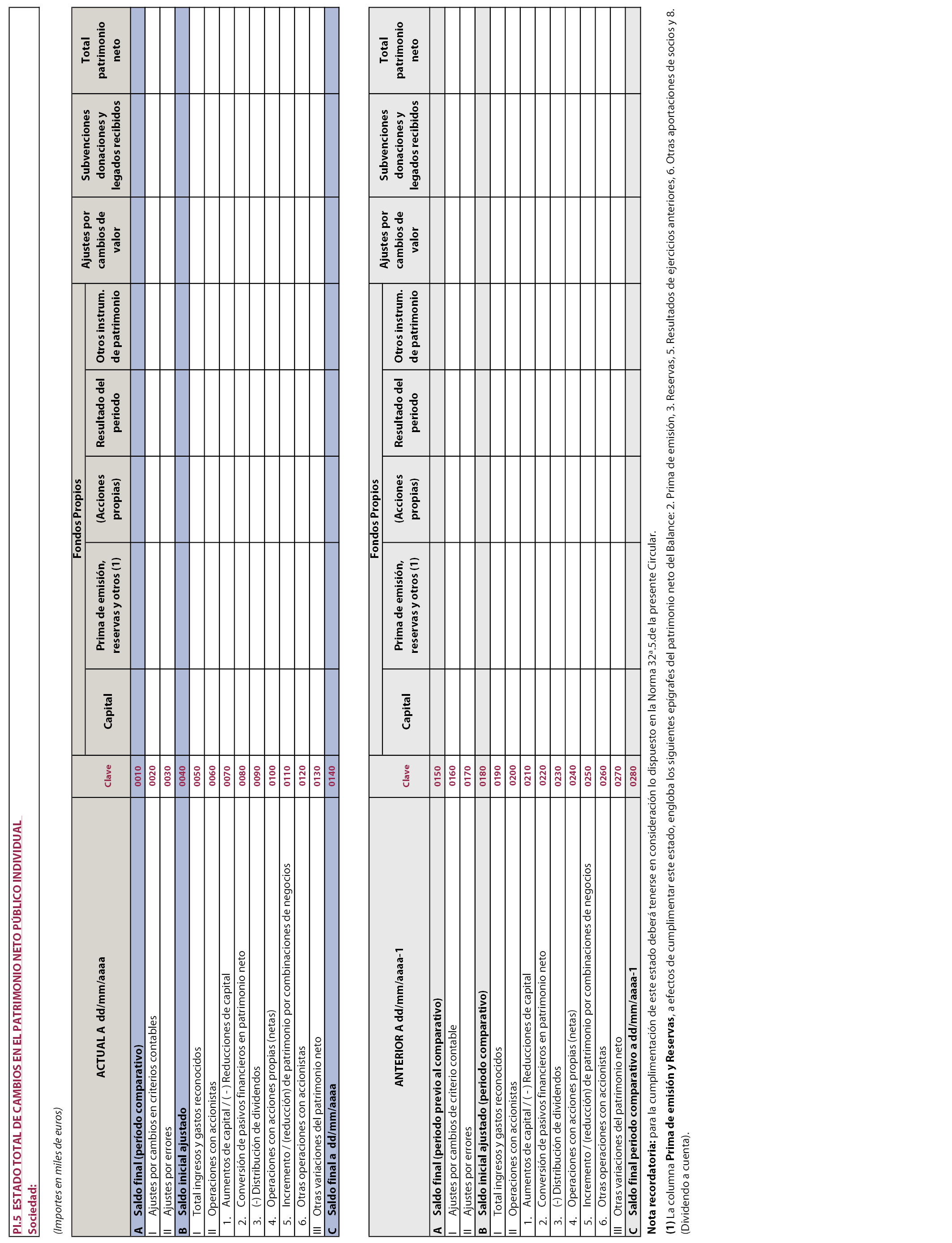

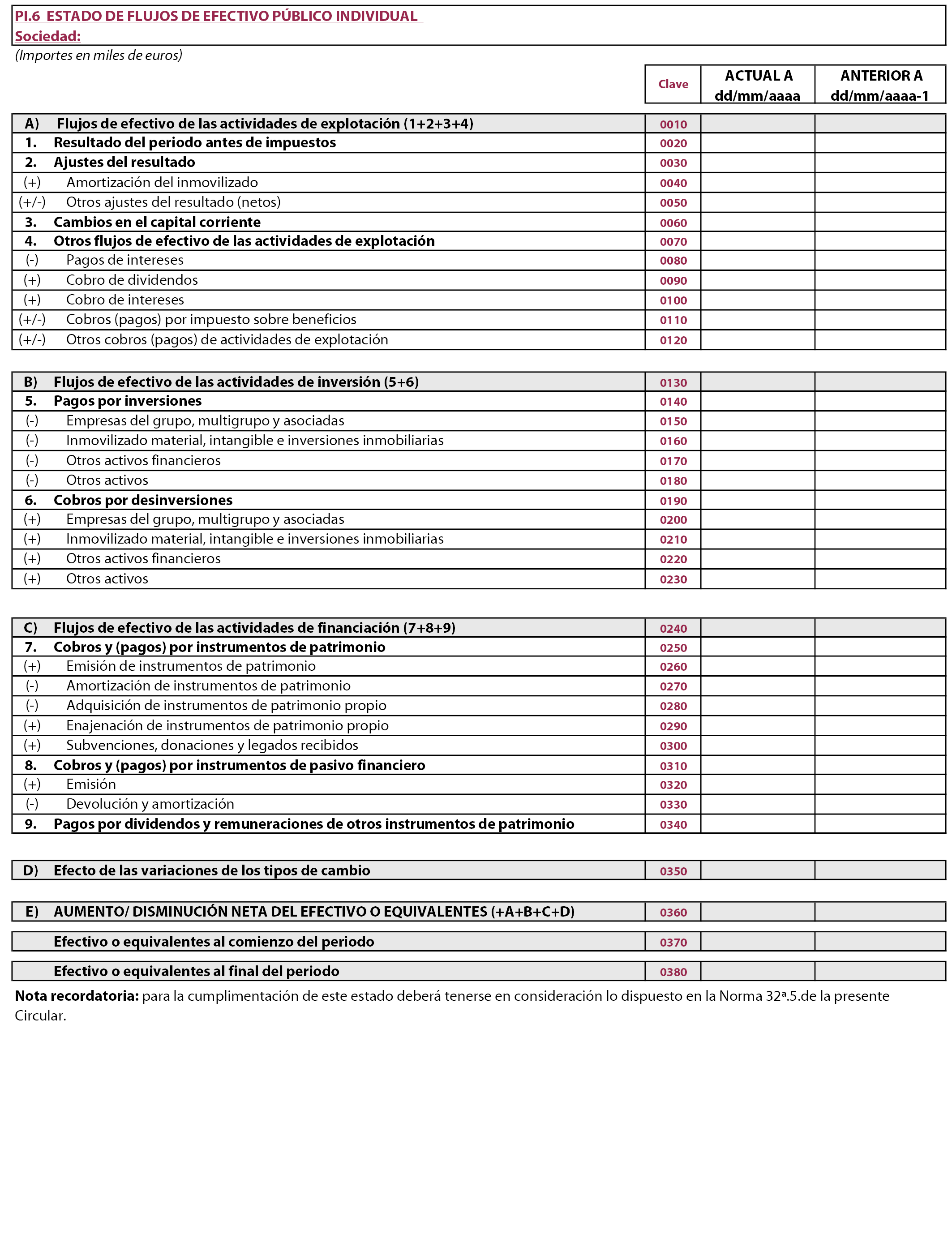

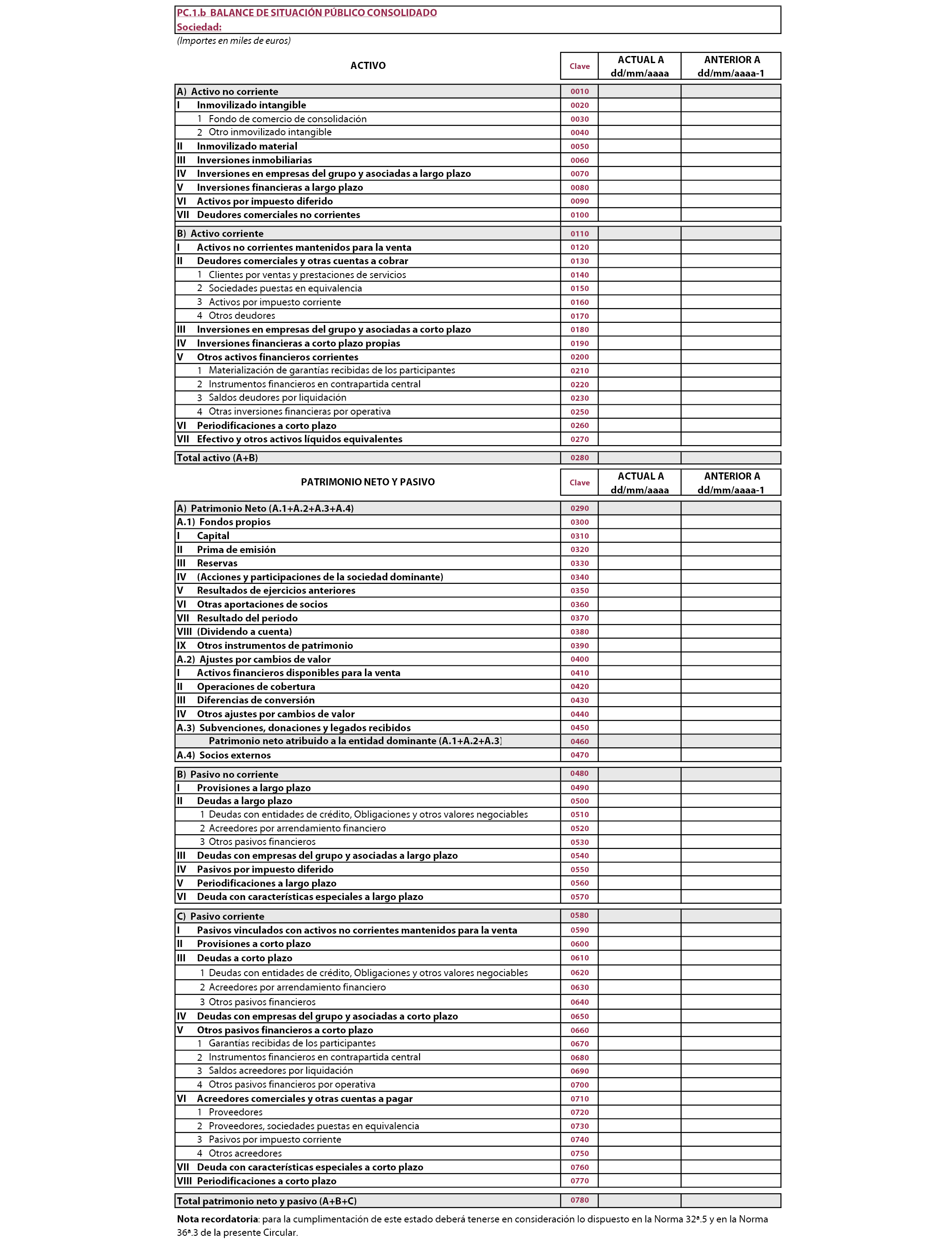

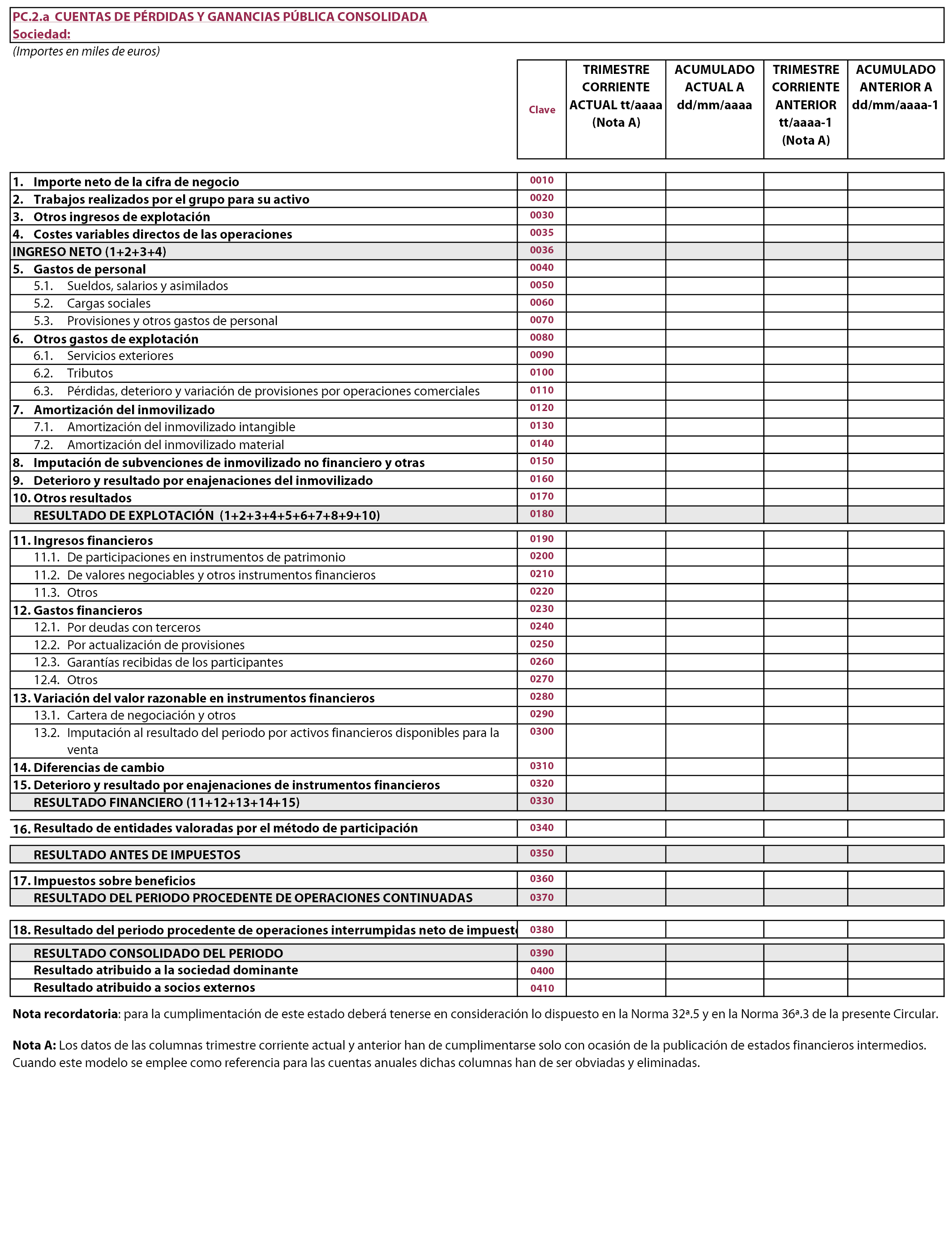

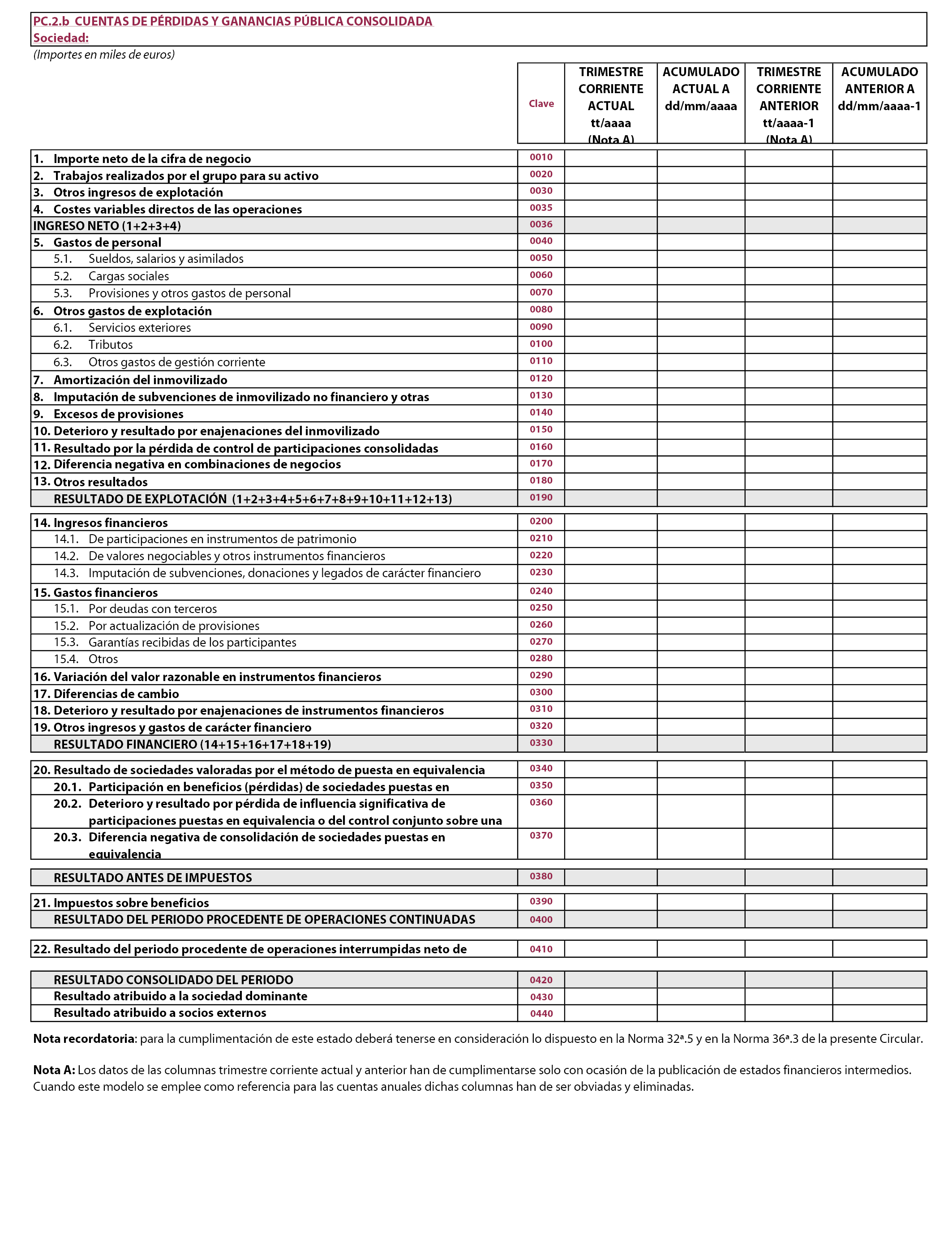

Veintisiete. Los puntos 1 y 3 de la Norma 32.ª quedan redactados en los siguientes términos:

«1. La Sociedad deberá presentar a la Comisión Nacional del Mercado de Valores los estados financieros intermedios públicos individuales, aprobados por su consejo de administración, que se relacionan en el punto 2 de esta Norma en los siguientes casos:

a) Cuando no pertenezca a grupo alguno de sociedades.

b) Cuando esté obligada a presentar estados financieros intermedios consolidados conforme a lo previsto en la Norma 20.ª, punto 3 de esta Circular y en la presente Norma.

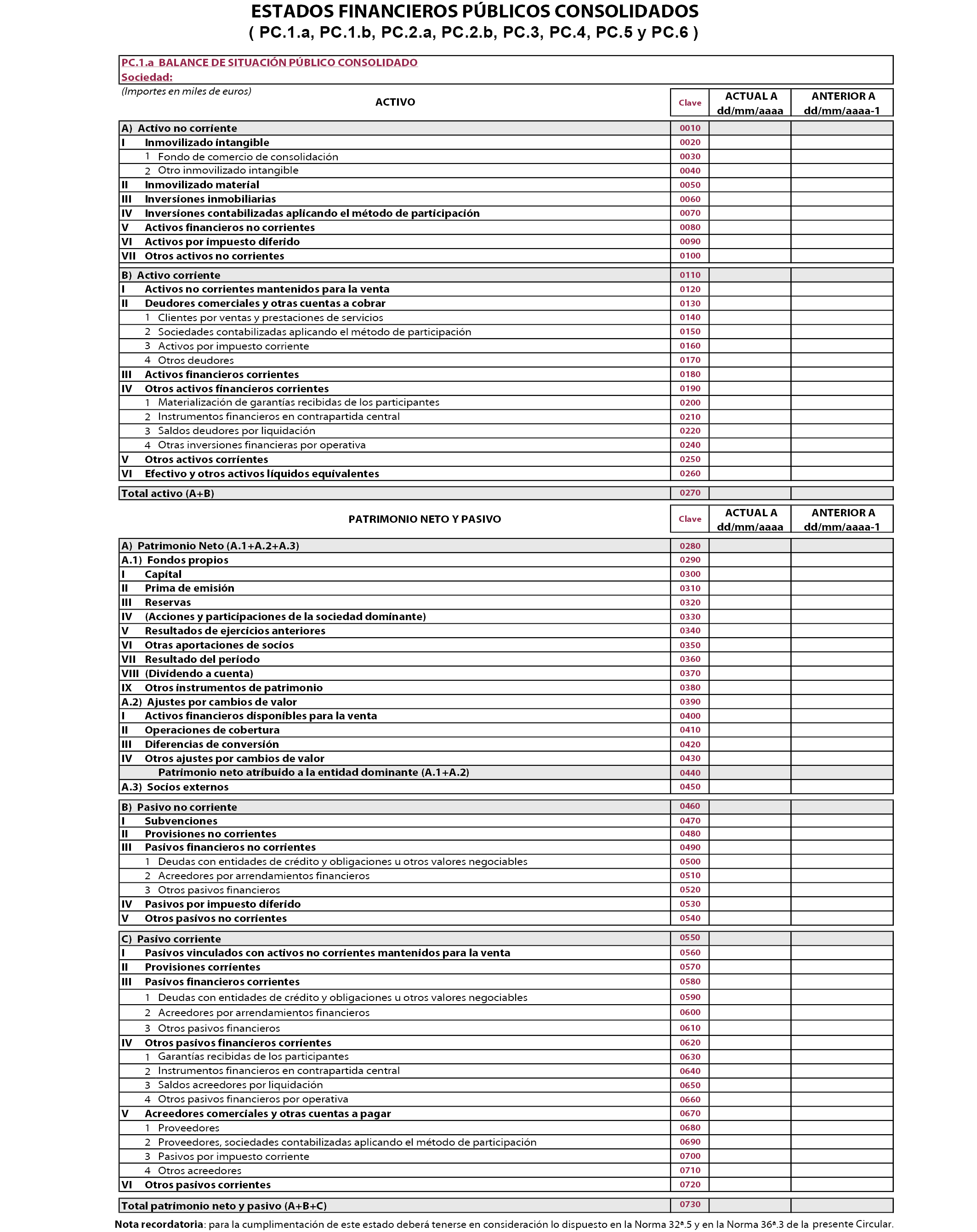

c) Cuando sea una entidad dependiente de otra entidad que sea dominante y esta última no se encuentre en el ámbito de esta Circular. A los efectos de la determinación de entidad dominante y dependiente se estará a lo previsto en el artículo 42 del Código de Comercio.»

«3. La Sociedad deberá presentar a la Comisión Nacional del Mercado de Valores los estados financieros intermedios públicos consolidados, aprobados por su consejo de administración, que se relacionan seguidamente, cuando, por encontrarse en idéntico supuesto al previsto en la Norma 20.ª, punto 3 de esta Circular, haya de presentar estados intermedios consolidados reservados:

– PC.1.a Balance de situación público consolidado solo si la Sociedad emplea normas internacionales de información financiera en sus cuentas anuales; o bien

– PC1.b Balance de situación público consolidado cuando la Sociedad no emplee en sus cuentas anuales las citadas normas internacionales.

– PC.2.a Cuenta de pérdidas y ganancias pública consolidada solo si la Sociedad emplea normas internacionales de información financiera en sus cuentas anuales; o bien

– PC.2.b Cuenta de pérdidas y ganancias pública consolidada cuando la Sociedad no emplee en sus cuentas anuales las citadas normas internacionales.

– PC.3 Otra información financiera complementaria pública consolidada.

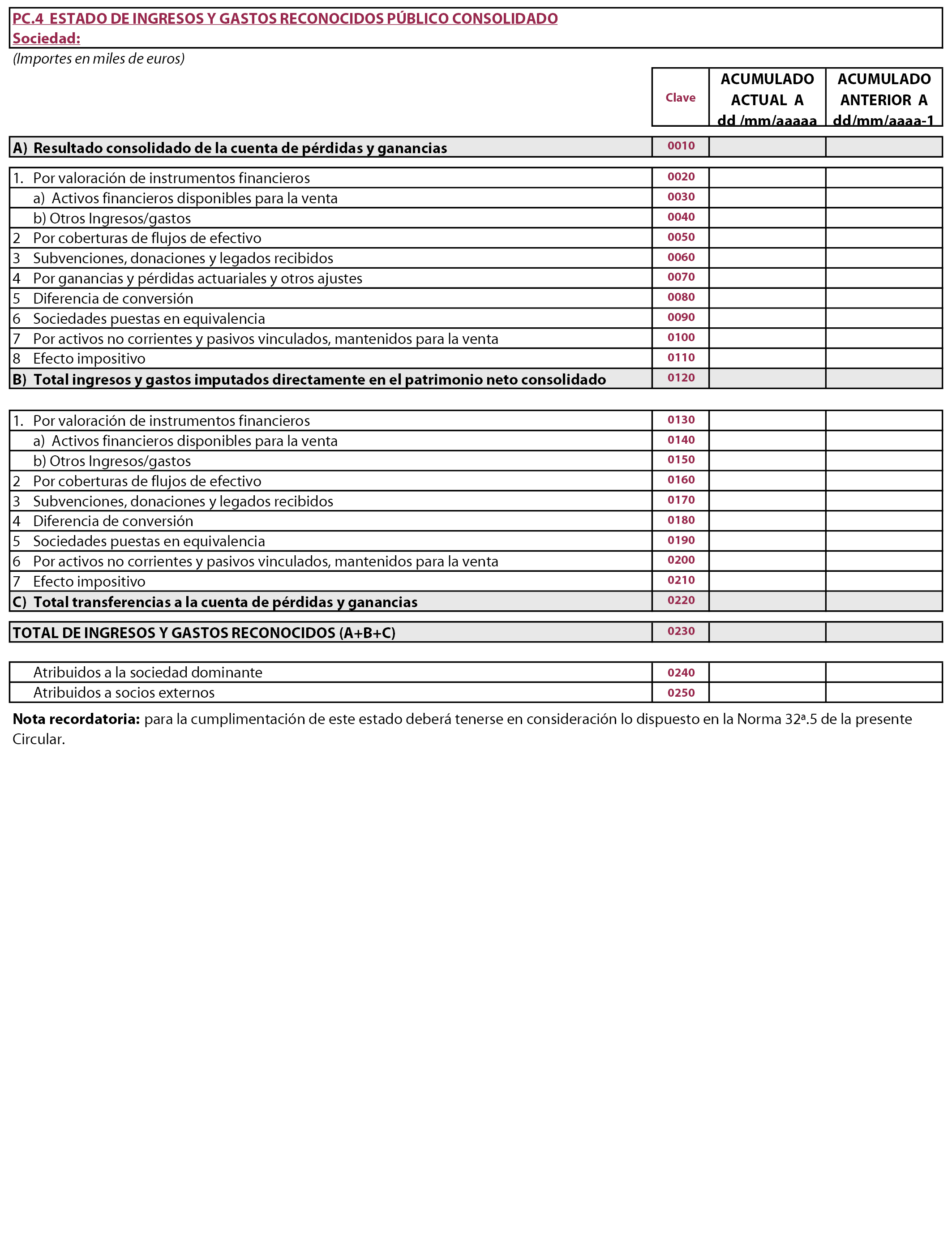

– PC.4 Estado de ingresos y gastos reconocidos público consolidado.

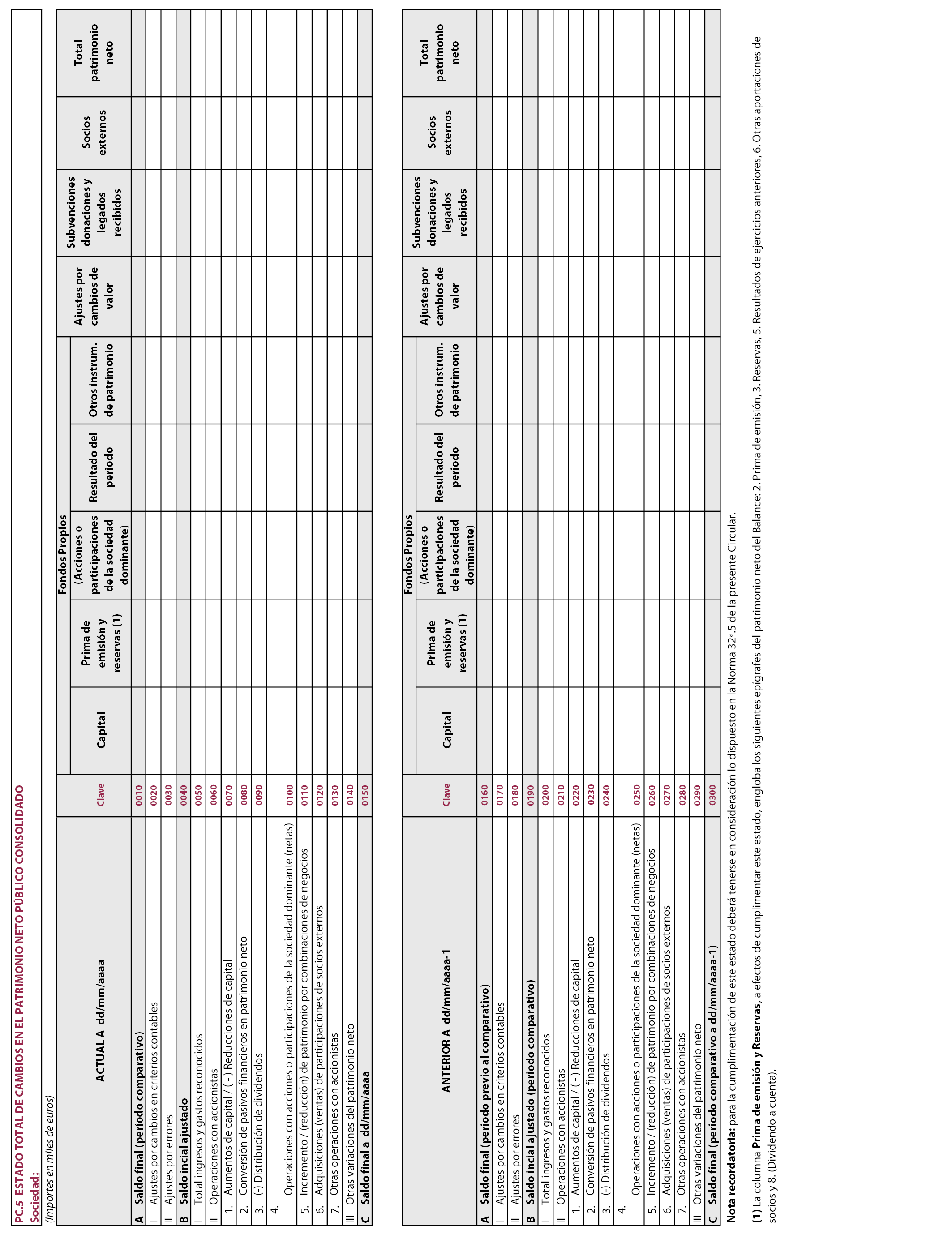

– PC.5 Estado total de cambios en el patrimonio neto público consolidado.

– PC.6 Estado de flujos de efectivo público consolidado.»

Veintiocho. El punto 3 de la Norma 33.ª queda redactado como sigue:

«3. La Sociedad deberá presentar en los estados financieros intermedios públicos la información financiera, elaborada según lo establecido en la Norma 6.ª, punto 2, junto con la correspondiente información comparativa equivalente del mismo periodo del ejercicio económico anual precedente, salvo en el caso del balance de situación, en el que se tomará la fecha de cierre del ejercicio económico anual precedente.»

Veintinueve. El punto 1 de la Norma 35.ª queda redactado en los siguientes términos:

«1. En relación con los estados públicos, la Comisión Nacional del Mercado de Valores incorporará en su página web para consulta pública los estados financieros públicos trimestrales que reciba de la Sociedad.»

Treinta. Los puntos 2 y 3 de la Norma 37.ª quedan redactados como sigue:

«2. Las cuentas anuales y el informe de gestión se remitirán debidamente firmados por todos los administradores. Si faltara la firma de alguno de ellos se señalará en cada uno de los documentos en que falte con expresa indicación de la causa. La remisión se realizará por medios electrónicos a través del servicio CIFRADOC/CNMV.

3. La Sociedad informará a la Comisión Nacional del Mercado de Valores, dentro de los diez días hábiles siguientes a la fecha en que los administradores formulen las cuentas anuales, de las variaciones que eventualmente puedan haber surgido con respecto a los estados financieros reservados y públicos que hubieran sido remitidos con anterioridad, a la Comisión Nacional del Mercado de Valores, de acuerdo con lo previsto en esta Circular, explicando la naturaleza y razón del cambio.»

Treinta y uno. Se sustituyen los anexos 1, 2, 3 y 4 de la Circular 9/2008, de 10 de diciembre, de la Comisión Nacional del Mercado de Valores, por los anexos 1, 2, 3 y 4 de la presente Circular.

1. Lo dispuesto en la presente Circular entrará en vigor a partir del 1 de octubre de 2016 y será de aplicación a todos los estados financieros intermedios reservados o públicos e información complementaria amparados por esta Circular que se elaboren a partir de esa fecha.

2. El estado de cumplimiento de requisitos de recursos propios mínimos individual reservado (TI.5.a) a que hace referencia la Norma 20.ª será exigible a los depositarios centrales de valores a partir del momento en que reciban la autorización en virtud del Reglamento (UE) n.º 909/2014 del Parlamento Europeo y del Consejo, de 23 de julio de 2014, sobre la mejora de la liquidación de valores en la Unión Europea y de los depositarios centrales de valores y por el que se modifican las Directivas 98/26/CE y 2014/65/UE y el Reglamento (UE) n.º 236/2012.

Madrid, 27 de julio de 2016.– La Presidenta de la Comisión Nacional del Mercado de Valores, María Elvira Rodríguez Herrer.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid