La Directiva 2008/8/CE del Consejo, de 12 de febrero de 2008, por la que se modifica la Directiva 2006/112/CE, en lo que respecta al lugar de prestación de servicios, da nueva redacción, con efectos a partir del 1 de enero de 2015, al capítulo 6, «Regímenes especiales para los empresarios o profesionales no establecidos que presten servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica a destinatarios que no sean empresarios o profesionales actuando como tales», del título XII, de la Directiva 2006/112/CE del Consejo, de 28 de noviembre de 2006, relativa al sistema común del Impuesto sobre el Valor Añadido.

El ajuste a la Directiva de IVA y por lo tanto la transposición de estos nuevos regímenes especiales se ha llevado a cabo a través de la Ley 28/2014, de 27 de noviembre, por la que se modifican la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias, la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales, y la Ley 16/2013, de 29 de octubre, por la que se establecen determinadas medidas en materia de fiscalidad medioambiental y se adoptan otras medidas tributarias y financieras, que con efectos a partir del 1 de enero de 2015, suprime el capítulo VIII y añade un capítulo XI en el titulo IX de la Ley 37/1992, de 28 de diciembre.

El artículo 163 noniesdeceis.Uno.b) de la Ley 37/1992, de 28 de diciembre, establece la obligación de presentar por vía electrónica una declaración-liquidación del Impuesto sobre el Valor Añadido para aquellos empresarios o profesionales no establecidos en la Comunidad en el sentido del artículo 163 octiesdecies.Dos.a) de la Ley 37/1992, de 28 de diciembre, acogidos al régimen especial aplicable a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica, cuyo Estado miembro de identificación sea España.

También el artículo 163 duovicies.Uno.b) de la Ley 37/1992, de 28 de diciembre, establece la obligación de presentar por vía electrónica una declaración-liquidación del Impuesto sobre el Valor Añadido para aquellos empresarios o profesionales establecidos en la Comunidad, pero no en el Estado miembro de consumo, en el sentido del artículo 163 unvicies.Dos.a) de la Ley 37/1992, de 28 de diciembre, acogidos al régimen especial aplicable a los servicios de telecomunicaciones de radiodifusión o de televisión y a los prestados por vía electrónica, cuyo Estado miembro de identificación sea España.

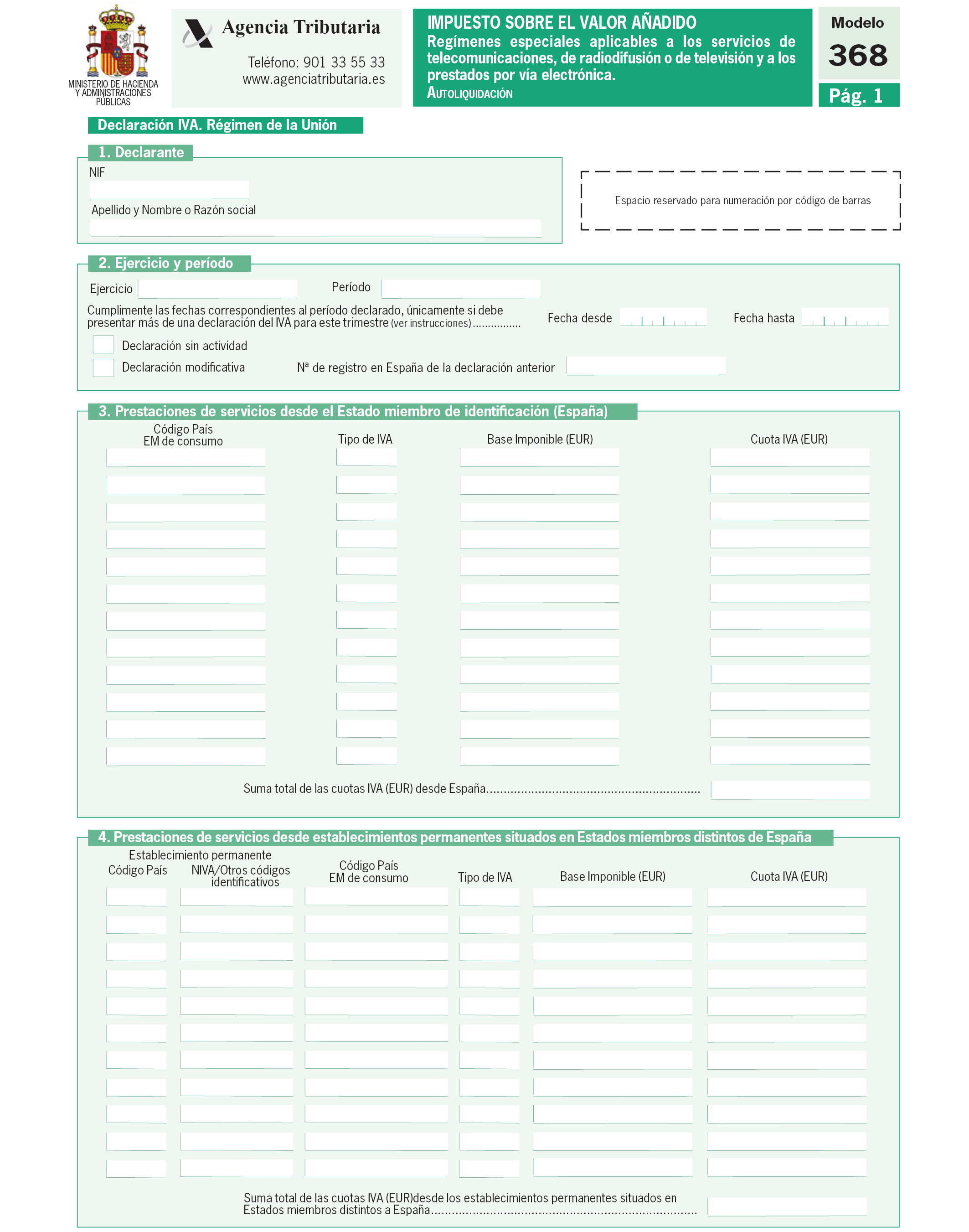

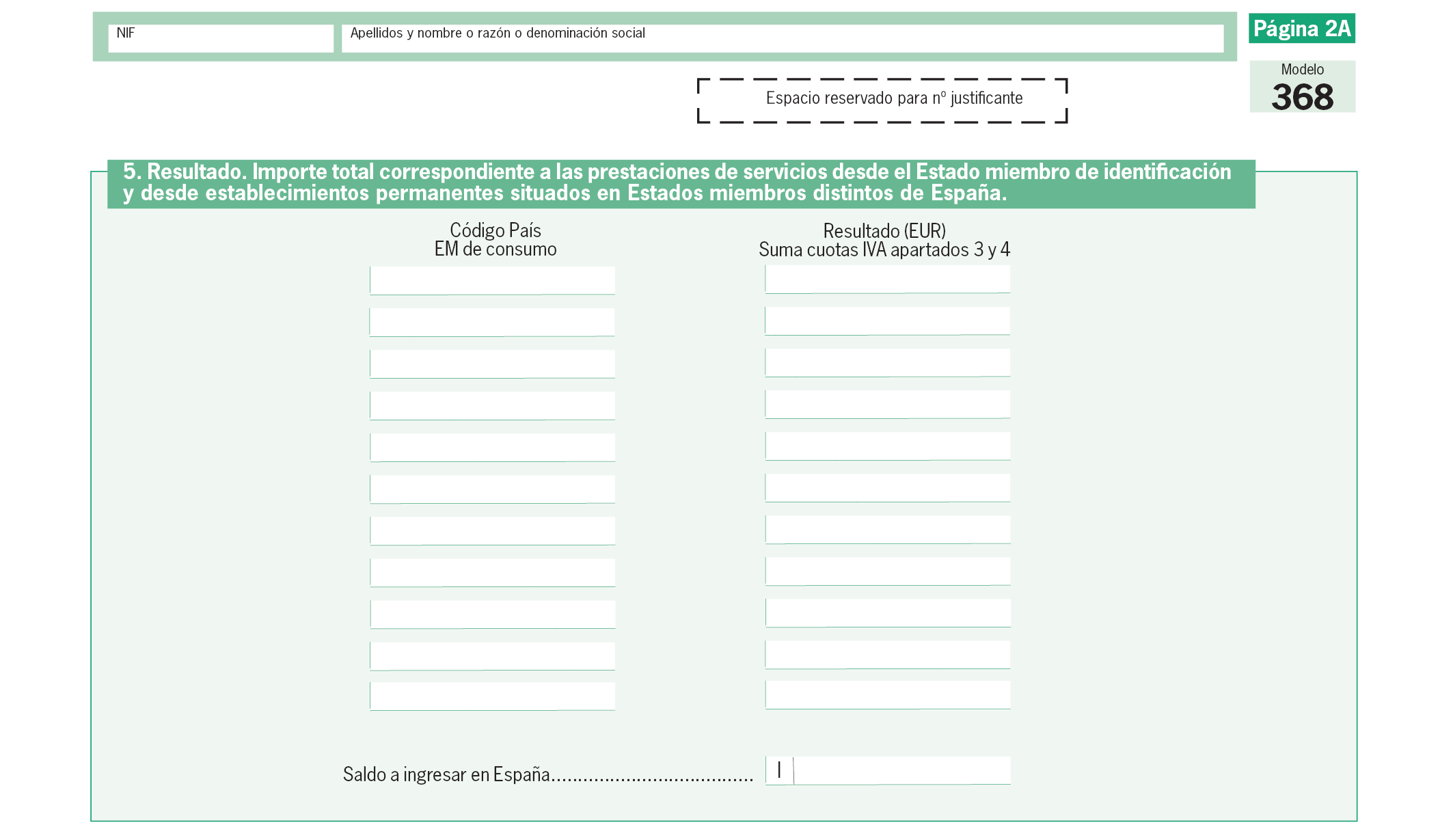

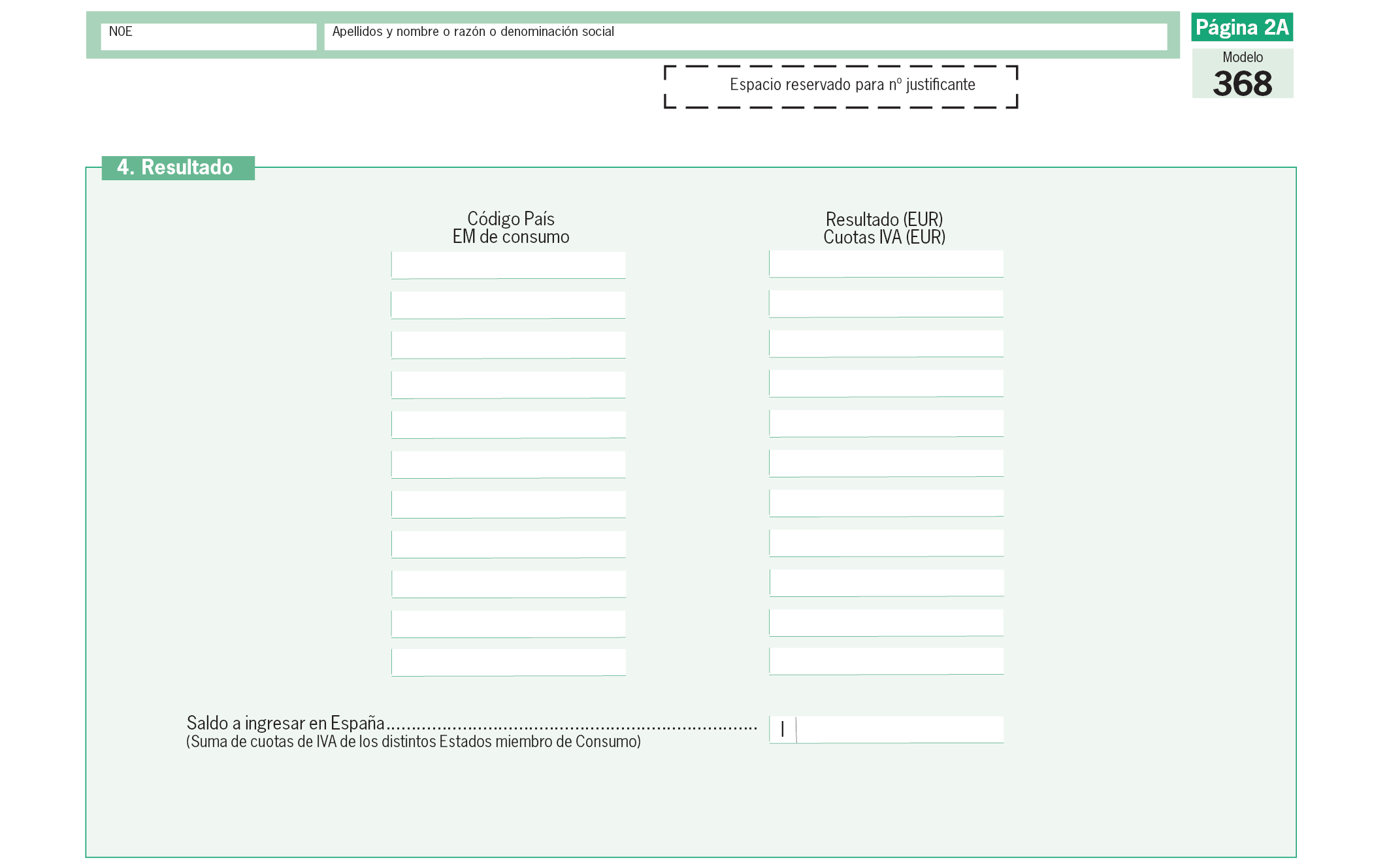

La presente orden viene a establecer el procedimiento para el cumplimiento de la obligación de presentar una declaración-liquidación del Impuesto sobre el Valor Añadido derivada de la utilización de cada uno de los regímenes especiales aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica, mediante la aprobación de la «Declaración-liquidación periódica de los regímenes especiales aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica», modelo 368, para aquellos casos en los que España sea el Estado miembro de identificación.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como establecer la forma, lugar y plazos de su presentación.

La habilitación al Ministro de Economía y Hacienda anteriormente citada debe entenderse conferida en la actualidad al Ministro de Hacienda y Administraciones Públicas, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 1823/2011, de 21 de diciembre, por el que se reestructuran los Departamentos ministeriales.

En su virtud dispongo:

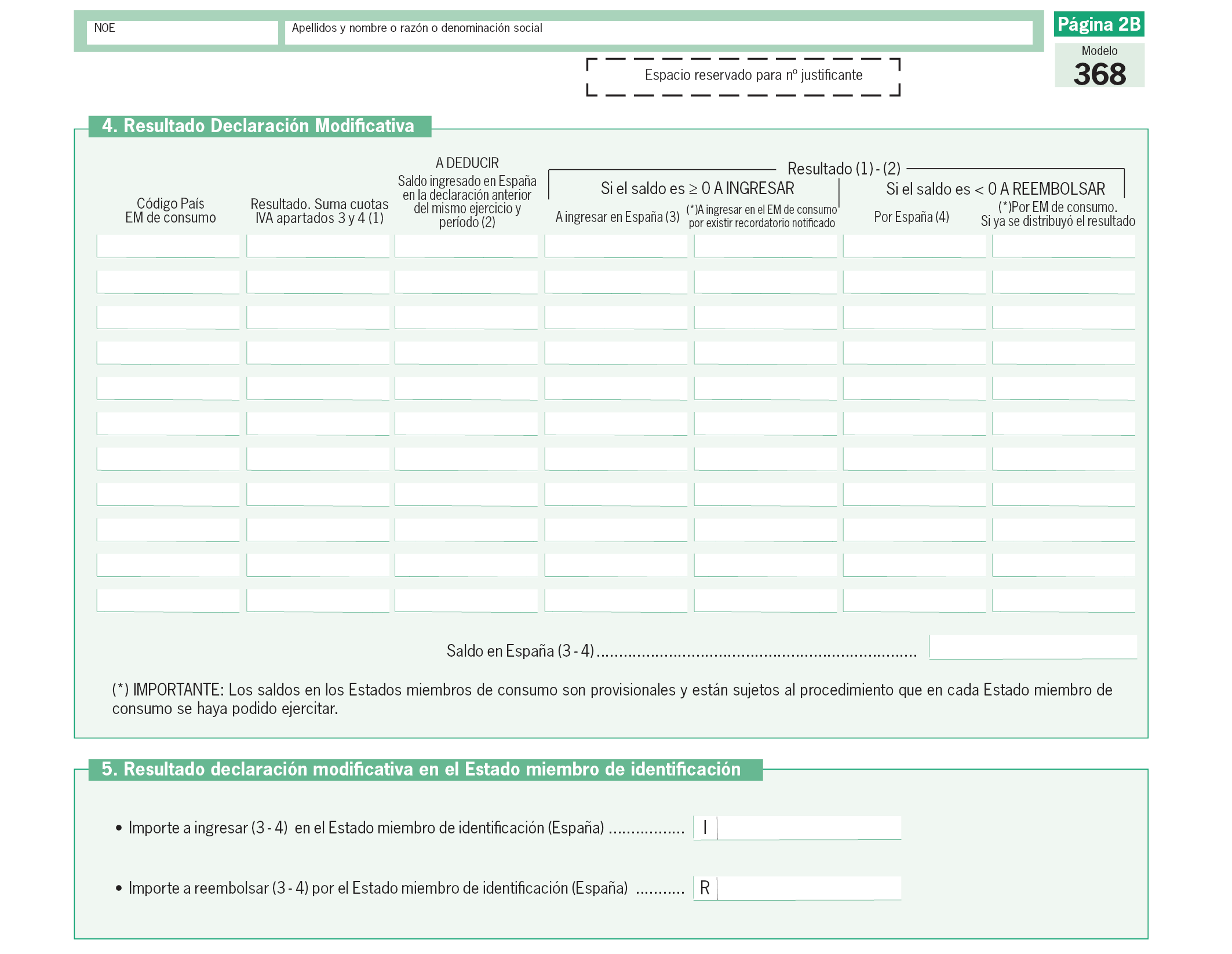

1. Se aprueba el modelo 368 de «Declaración-liquidación periódica de los Regímenes especiales aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica en el Impuesto sobre el Valor Añadido», que figura como Anexo de la presente orden.

El número de justificante que habrá de figurar en el modelo 368 será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 368.

2. Este modelo de Declaración-liquidación debe presentarse por vía electrónica, a través de la sede electrónica de la Agencia Estatal de Administración Tributaria, por los empresarios o profesionales acogidos a cualquiera de los regímenes especiales previstos en el capitulo XI en el titulo IX de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, y que designen a España como Estado miembro de identificación.

Deberán presentar el modelo 368 de «Declaración-liquidación periódica de los regímenes especiales aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica en el Impuesto sobre el Valor Añadido» por cada trimestre natural, dentro del plazo de veinte días a partir del final del período al que se refiera la citada declaración e independientemente de que en el periodo de declaración hayan suministrado o no servicios de telecomunicaciones, de radiodifusión o de televisión y electrónicos:

a) Los empresarios o profesionales no establecidos en la Comunidad en el sentido del artículo 163 octiesdecies.Dos.a) de la Ley 37/1992, de 28 de diciembre, acogidos al régimen especial aplicable a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica, cuyo Estado miembro de identificación sea España (Régimen exterior a la Unión).

b) Los empresarios o profesionales establecidos en la Comunidad, pero no en el Estado miembro de consumo, en el sentido del artículo 163 unvicies.Dos.a) de la Ley 37/1992, de 28 de diciembre, acogidos al régimen especial aplicable a los servicios de telecomunicaciones de radiodifusión o de televisión y a los prestados por vía electrónica, cuyo Estado miembro de identificación sea España (Régimen de la Unión).

1. La presentación electrónica por Internet del modelo 368, a través de la sede electrónica de la Agencia Estatal de Administración Tributaria podrá ser efectuada:

a) Por los empresarios o profesionales o, en su caso, sus representantes legales.

b) Por las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos y cumplan los requisitos y condiciones que, a tal efecto, establezca la normativa vigente en cada momento.

2. La presentación electrónica por Internet del modelo 368, a través de la sede electrónica de la Agencia Estatal de Administración Tributaria estará sujeta al cumplimiento de las siguientes condiciones generales:

a) El empresario o profesional, incluidos aquellos establecidos en las Islas Canarias, Ceuta o Melilla, deberá disponer de un código de identificación individual, que le habrá expedido la Agencia Estatal de Administración Tributaria en el proceso de registro en el régimen especial.

b) Para efectuar la presentación electrónica utilizando un sistema de identificación y autenticación basado en certificado electrónico, el empresario o profesional deberá disponer de un certificado electrónico reconocido de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de Firma Electrónica, que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

Cuando la presentación se realice por colaboradores sociales debidamente autorizados, serán éstos quienes deberán disponer de un certificado electrónico, en los términos señalados en el párrafo anterior.

c) Para efectuar la presentación electrónica, el empresario o profesional, deberá cumplimentar los datos del formulario, o bien generar un fichero con información equivalente, ajustado al modelo aprobado en la presente orden, que estará disponible en la Sede electrónica de la Agencia Tributaria en Internet, dirección electrónica https://www.agenciatributaria.gob.es.

A continuación procederá a transmitir la correspondiente declaración utilizando un certificado electrónico reconocido de acuerdo a lo previsto en la letra b) de este apartado.

Si el presentador fuese un colaborador social debidamente autorizado, deberá utilizar su propio certificado electrónico reconocido.

d) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá el modelo 368 validado con un código seguro de verificación de 16 caracteres, la fecha y hora de presentación, el número de referencia y la versión (que permitirá identificar la declaración ante el Estado miembro de consumo) y el número de registro en la Agencia Estatal de Administración Tributaria.

e) El empresario o profesional deberá conservar la declaración aceptada con el correspondiente código seguro de verificación.

f) En el supuesto de que la presentación fuera rechazada se mostrará en pantalla un mensaje con la descripción de los errores detectados, debiendo proceder a la subsanación de los mismos.

g) En aquellos supuestos en que por razones de carácter técnico no fuera posible efectuar la presentación por Internet en el plazo establecido, dicha presentación podrá efectuarse durante los cuatro días naturales siguientes al de finalización de dicho plazo.

1. Para presentar el modelo 368 de «Declaración-liquidación periódica de los regímenes especiales aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica en el Impuesto sobre el Valor Añadido», el empresario o profesional deberá cumplimentar los datos del formulario, o bien generar un fichero con información equivalente, ajustado al modelo aprobado en la presente orden, que estará disponible en la sede electrónica de la Agencia Tributaria en Internet, dirección electrónica https://www.agenciatributaria.gob.es.

2. La presentación del modelo 368, se realizará exclusivamente por vía electrónica a través de la sede electrónica de la Agencia Estatal de Administración Tributaria, www.agenciatributaria.gob.es de acuerdo con el procedimiento previsto en los apartados siguientes.

3. Si la declaración tiene resultado a ingresar el procedimiento a seguir para la presentación electrónica será el siguiente:

a) El obligado tributario o, en su caso, el presentador conectará con la Sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente a la declaración-liquidación modelo 368.

b) A continuación cumplimentará el formulario (o en el fichero) indicando si realiza el ingreso total o parcial de la deuda resultante. Una vez cumplimentado el formulario se procederá a transmitir la correspondiente declaración utilizando un certificado electrónico reconocido de acuerdo a lo previsto en el artículo 3.2.b) de este apartado.

c) Una vez aceptada la declaración ingresará el importe de la deuda por transferencia bancaria a la cuenta abierta en el Banco de España que figure en la sede electrónica de la Agencia Estatal de Administración Tributaria, y se consignarán los demás datos que deben facilitarse a la entidad financiera, importe, beneficiario y concepto.

4. Si en el periodo objeto de la declaración-liquidación el empresario o profesional no hubiera efectuado prestación alguna de servicios objeto de este régimen especial, el presentador conectará con la sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente a la declaración-liquidación modelo 368, haciendo constar en el formulario (o en el fichero) que se trata de una declaración sin actividad y transmitiendo a continuación la autoliquidación utilizando un certificado electrónico reconocido de acuerdo a lo previsto en el artículo 3.2.b) de esta orden.

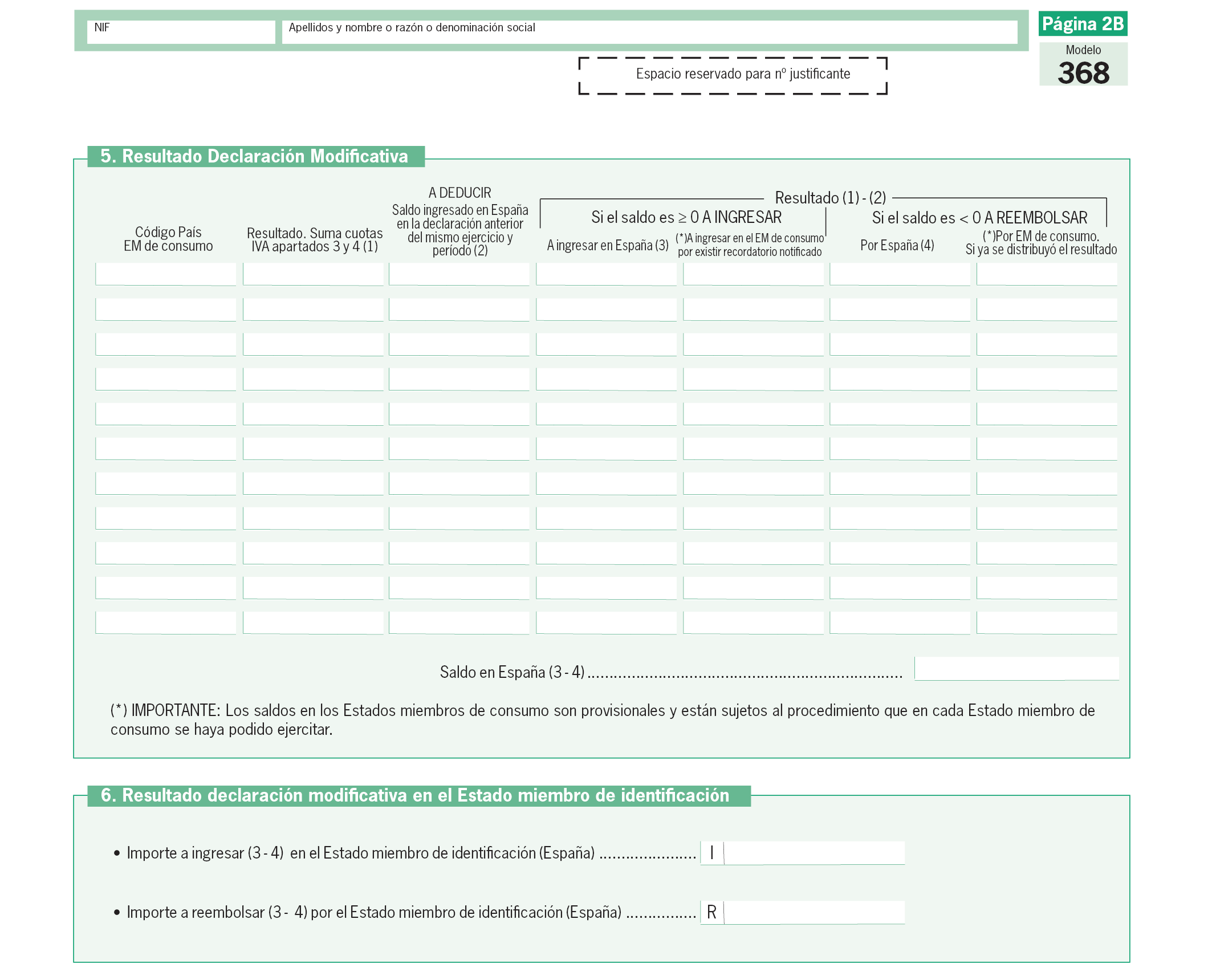

5. Si la declaración presentada fuera modificativa el procedimiento a seguir para la presentación electrónica será el siguiente:

a) El obligado tributario o, en su caso, el presentador conectará con la sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente a la declaración-liquidación modelo 368.

Realizada dicha selección, cumplimentará el formulario, haciendo constar que se trata de una declaración modificativa e indicando el número de registro en España de la declaración anterior que se pretende modificar.

b) A continuación, se procederá a transmitir la correspondiente declaración utilizando un certificado electrónico reconocido de acuerdo a lo previsto en el artículo 3.2.b) de esta orden.

1. La presentación electrónica por Internet del modelo 368, a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria podrá ser efectuada:

a) Por los empresarios o profesionales o, en su caso, sus representantes legales.

b) Por aquellos representantes voluntarios de los empresarios o profesionales con poderes o facultades para presentar electrónicamente en nombre de los mismos declaraciones y autoliquidaciones ante la Agencia Estatal de Administración Tributaria o representarles ante ésta, en los términos establecidos en cada momento por la Dirección General de la Agencia Estatal de Administración Tributaria.

c) Por las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos y cumplan los requisitos y condiciones que, a tal efecto, establezca la normativa vigente en cada momento.

2. La presentación electrónica por Internet del modelo 368, a través de la sede electrónica de la Agencia Estatal de Administración Tributaria estará sujeta al cumplimiento de las siguientes condiciones generales:

a) El empresario o profesional deberá disponer de número de identificación fiscal (NIF).

b) Para efectuar la presentación electrónica utilizando un sistema de identificación y autenticación basado en certificado electrónico, el empresario o profesional deberá disponer de un certificado electrónico reconocido emitido de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de Firma Electrónica, que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

Cuando la presentación electrónica se realice por apoderados o por colaboradores sociales debidamente autorizados, serán éstos quienes deberán disponer de su certificado electrónico reconocido, en los términos señalados en el párrafo anterior.

En el caso de que el empresario o profesional sea una persona física actuando en nombre propio, también podrá utilizar un sistema de identificación y autenticación con clave de acceso en un registro previo como usuario, basado en el establecido en el apartado primero.3.c) y desarrollado en el anexo III de la Resolución de 17 de noviembre de 2011, de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se aprueban sistemas de identificación y autenticación distintos de la firma electrónica avanzada para relacionarse electrónicamente con la citada Agencia Estatal de Administración Tributaria.

c) Para efectuar la presentación electrónica, el empresario o profesional o, en su caso, el presentador, deberá cumplimentar y transmitir los datos del formulario, o bien generar un fichero con información equivalente, ajustado al modelo aprobado en la presente orden, que estará disponible en la sede electrónica de la Agencia Estatal de Administración Tributaria en Internet, dirección electrónica https://www.agenciatributaria.gob.es.

A continuación procederá a transmitir la correspondiente declaración utilizando cualquiera de los sistemas establecidos en la letra b) de este apartado, siempre que resulte de aplicación en cada caso.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, deberá utilizar su propio certificado electrónico reconocido.

d) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá el modelo 368 validado con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación el número de referencia y la versión (que permitirán identificar la declaración ante el Estado miembro de consumo), y el número de registro en la Agencia Estatal de Administración Tributaria.

e) El empresario o profesional deberá conservar la declaración aceptada con el correspondiente código seguro de verificación.

f) En el supuesto de que la presentación fuera rechazada se mostrará en pantalla un mensaje con la descripción de los errores detectados, debiendo proceder a la subsanación de los mismos.

g) En aquellos supuestos en que por razones de carácter técnico no fuera posible efectuar la presentación por Internet en el plazo establecido, dicha presentación podrá efectuarse durante los cuatro días naturales siguientes al de finalización de dicho plazo.

1. Para presentar el modelo 368 de «Declaración-liquidación periódica de los regímenes especiales aplicables a los servicios de telecomunicaciones, de radiodifusión o de televisión y a los prestados por vía electrónica en el Impuesto sobre el Valor Añadido», el empresario o profesional deberá conectarse a la sede electrónica de la Agencia Estatal de Administración Tributaria, www.agenciatributaria.gob.es, y cumplimentar el modelo 368 disponible al efecto o transmitir el fichero generado con información equivalente.

2. La presentación del modelo 368, se realizará exclusivamente por vía electrónica a través de la sede electrónica de la Agencia Estatal de Administración Tributaria, www.agenciatributaria.gob.es de acuerdo con el procedimiento previsto en los apartados siguientes.

3. Si la declaración tiene resultado a ingresar y se efectúa el pago total o parcial de la declaración, el procedimiento a seguir para la presentación electrónica será el siguiente:

a) En primer lugar, el empresario o profesional o, en su caso, el presentador, deberá ponerse en contacto con la entidad colaboradora, ya sea por vía electrónica (directa o a través de la sede electrónica de la Agencia Tributaria) o acudiendo a sus sucursales para realizar el pago de la cuota resultante y facilitar a dicha entidad los datos siguientes:

1.º Número de identificación fiscal (NIF) del obligado tributario (9 caracteres).

2.º Período al que corresponde la presentación (2 caracteres):

1T, 2T, 3T y 4T: Presentaciones trimestrales.

3.º Ejercicio al que corresponde la presentación (4 caracteres).

4.º Código del modelo de la declaración/autoliquidación (3 caracteres).

5.º Tipo de autoliquidación («I»: Ingreso).

6.º Importe a ingresar, expresado en euros con dos decimales (deberá ser mayor que cero).

Una vez realizado el ingreso, la entidad colaboradora proporcionará al obligado tributario o al presentador el recibo-justificante de pago a que se refiere el apartado 3 del artículo 3 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que actúan como colaboradoras en la gestión recaudatoria de la Agencia Tributaria.

En dicho recibo-justificante de pago, en todo caso, deberá figurar el Número de Referencia Completo (NRC) asignado por la entidad colaboradora al ingreso realizado.

b) Una vez efectuada la operación anterior, el empresario o profesional o, en su caso, el presentador conectará con la Sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente a la declaración-liquidación modelo 368.

Realizada dicha selección, indicará en el correspondiente formulario (o en el fichero) el Número de Referencia Completo (NRC) proporcionado por la Entidad colaboradora.

En el caso de que se realice un ingreso parcial, se deberá hacer constar, además del Número de Referencia Completo, la cantidad ingresada.

c) A continuación, procederá a transmitir la autoliquidación utilizando cualquiera de los sistemas establecidos en el artículo 5.2.b) de la presente orden, siempre que resulte de aplicación en cada caso.

4. Si la declaración tiene resultado a ingresar pero la presentación se efectúa sin ingreso, el procedimiento a seguir para la presentación electrónica será el siguiente:

a) El obligado tributario o, en su caso, el presentador conectará con la Sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente a la declaración-liquidación modelo 368.

Realizada dicha selección, cumplimentará el formulario o transmitirá el fichero generado con información equivalente.

b) A continuación, se procederá a transmitir la autoliquidación con cualquiera de los sistemas establecidos en el artículo 5.2.b) de la presente orden, siempre que resulte de aplicación en cada caso.

5. Si en el periodo objeto de la declaración-liquidación el declarante no hubiera efectuado prestación alguna de servicios objeto de este régimen especial, el presentador conectará con la sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente a la declaración-liquidación modelo 368, haciendo constar en el formulario (o en el fichero) que se trata de una declaración sin actividad y transmitiéndola a continuación con cualquiera de los sistemas establecidos en el artículo 5.2.b) de la presente orden, siempre que resulte de aplicación en cada caso.

6. Si la declaración presentada fuera una declaración modificativa el procedimiento a seguir para la presentación electrónica será el siguiente:

a) El obligado tributario o, en su caso, el presentador conectará con la Sede electrónica de la Agencia Tributaria y accederá al trámite de presentación correspondiente a la declaración-liquidación modelo 368.

Realizada dicha selección, cumplimentará el formulario, haciendo constar que se trata de una declaración modificativa e indicando el número de registro en España de la declaración anterior que se pretende modificar.

b) A continuación, se procederá a transmitir la autoliquidación con cualquiera de los sistemas establecidos en el artículo 5.2.b) de la presente orden, siempre que resulte de aplicación en cada caso.

La posibilidad de transmitir ficheros ajustados al modelo aprobado en esta orden en los términos señalados en la misma estará disponible para la presentación de las declaraciones-liquidaciones cuyos períodos de liquidación se inicien a partir del 1 de julio de 2015.

Se incluye un nuevo modelo de declaración en el anexo I, Código 021 autoliquidaciones, de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria:

«Código de modelo: "368".

Denominación: "DECLARACIÓN-LIQUIDACIÓN PERIÓDICA DE LOS REGÍMENES ESPECIALES APLICABLES A LOS SERVICIOS DE TELECOMUNICACIONES, DE RADIODIFUSIÓN O DE TELEVISIÓN Y ELECTRÓNICOS EN EL IVA".

Período de ingreso: 1T, 2T, 3T y 4T.»

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y será de aplicación por primera vez para la presentación de las declaraciones-liquidaciones cuyos períodos de liquidación se inicien a partir del 1 de enero de 2015.

Madrid, 10 de marzo de 2015.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid