El artículo 167, apartado Uno, de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, establece que, salvo lo dispuesto para las importaciones de bienes en el apartado Dos del mismo artículo, los sujetos pasivos deberán determinar e ingresar la deuda tributaria en el lugar, forma, plazos e impresos que establezca el Ministro de Economía y Hacienda.

Asimismo, el artículo 71 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el artículo 1 del Real Decreto 1624/1992, de 29 de diciembre, establece, en sus apartados 1 y 4, que, salvo lo establecido en relación con las importaciones, los sujetos pasivos deberán realizar por sí mismos la determinación de la deuda tributaria mediante autoliquidaciones ajustadas a las normas contenidas en el citado artículo.

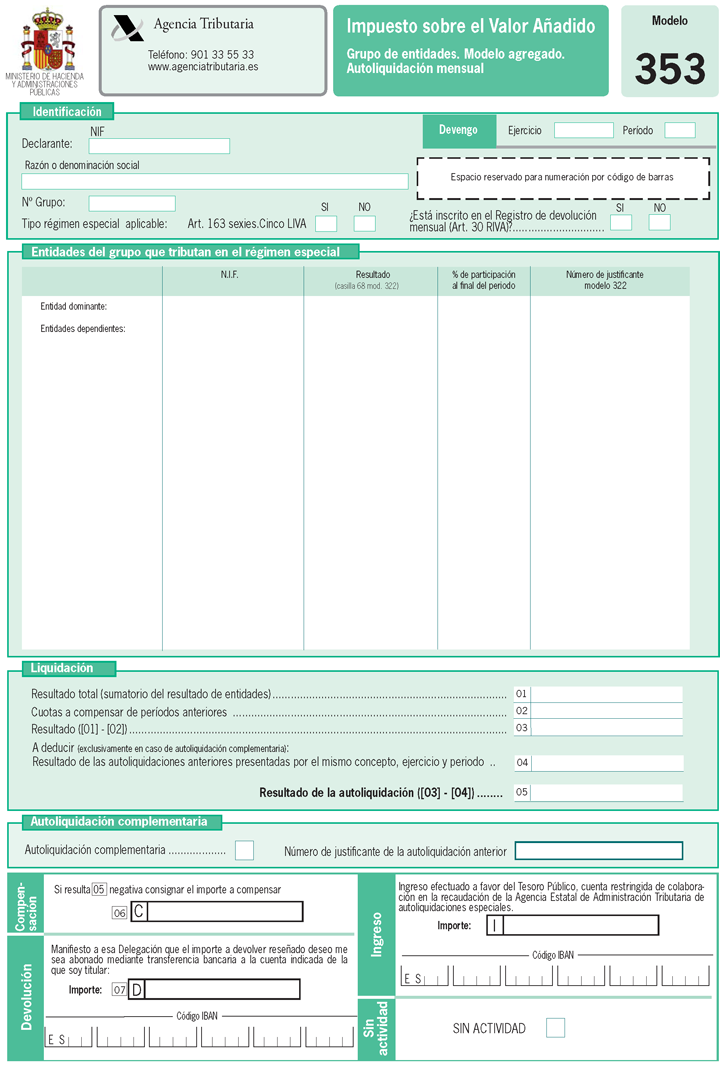

El artículo 163 nonies de la Ley del Impuesto sobre el Valor Añadido regula las obligaciones específicas que se deben cumplir en el Régimen especial del grupo de entidades. Concretamente, el apartado Cuatro del citado artículo dispone que la entidad dominante debe presentar las autoliquidaciones periódicas agregadas del grupo de entidades, procediendo, en su caso, al ingreso de la deuda tributaria o a la solicitud de compensación o devolución. Por este motivo, la Orden EHA/3434/2007, de 23 de noviembre, aprobó un nuevo modelo 322 de autoliquidación individual, que deben presentar cada una de la entidades que conforman el grupo, y el modelo 353 de autoliquidación agregado, que deberá presentar la entidad dominante, a través del cual se realiza el ingreso de la deuda tributaria o la solicitud de compensación o devolución.

Como consecuencia de las modificaciones introducidas en la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido; por la Ley 14/2013, de 27 de septiembre, de apoyo a los emprendedores y su internacionalización, así como debido a las modificaciones incorporadas al Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre; por el Real Decreto 828/2013, de 25 de octubre, por el que se modifican el Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre; el Reglamento General de desarrollo de la Ley 58/2003, de 17 de diciembre, General Tributaria, en materia de revisión en vía administrativa, aprobado por el Real Decreto 520/2005, de 13 de mayo; el Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, y el Reglamento por el que se regulan las obligaciones de facturación, aprobado por el Real Decreto 1619/2012, de 30 de noviembre, se hace necesario aprobar un nuevo modelo 322, «Grupo de entidades. Modelo individual. Autoliquidación mensual», para incorporar las siguientes modificaciones:

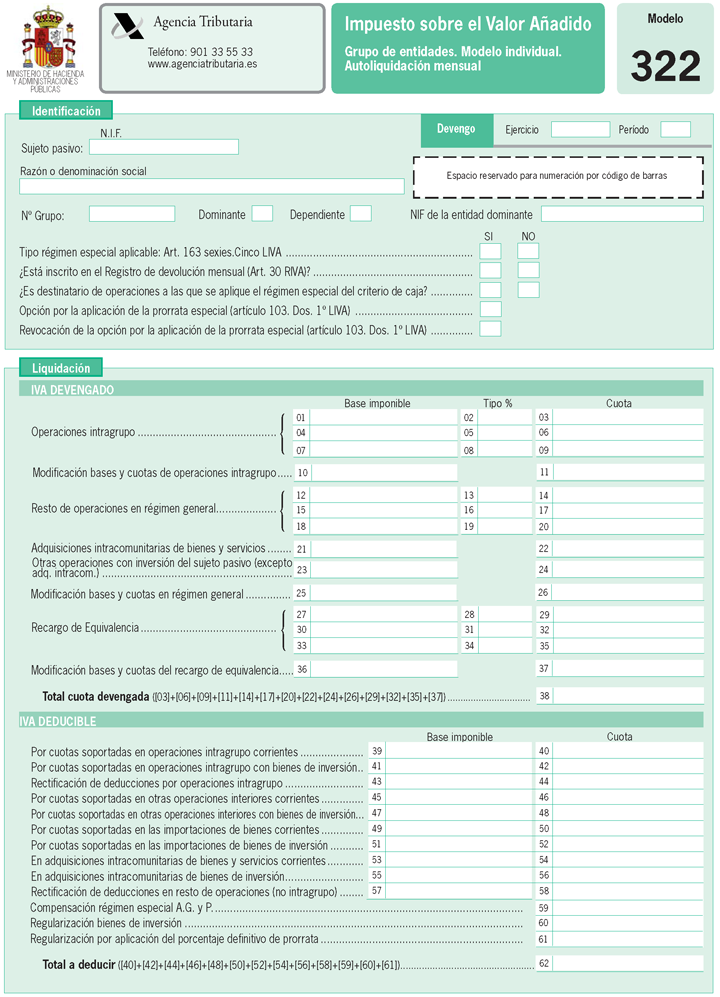

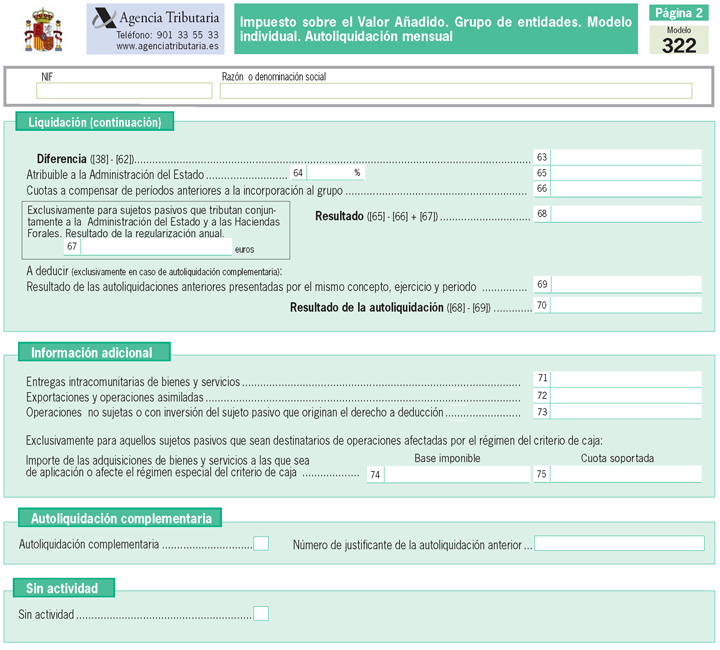

En el apartado de identificación del modelo 322, se incorporan dos nuevas casillas que permiten optar o revocar la opción por la aplicación de la prorrata especial a que se refiere el número 1.º del apartado Dos del artículo 103 de la Ley del Impuesto sobre el Valor Añadido, en la última declaración-liquidación del ejercicio, de acuerdo con lo establecido en la letra a) del apartado 3 del artículo 61 bis del Reglamento del Impuesto sobre el Valor Añadido.

Asimismo, en este apartado de identificación del modelo, se deberá indicar si el declarante ha sido destinatario, en el periodo correspondiente, de operaciones a las que se aplique el régimen especial del criterio de caja. En el caso de que el sujeto pasivo sea destinatario de alguna operación a la que se aplique el régimen especial del criterio de caja, se deberán indicar en el apartado de información adicional del modelo 322 los importes correspondientes a las operaciones de adquisición de bienes y servicios a las que resulte de aplicación el régimen especial del criterio de caja de las que sean destinatarios, que se hubieran devengado conforme a la regla general de devengo contenida en el artículo 75 de la Ley del Impuesto sobre el Valor Añadido.

Por otra parte, en el nuevo modelo 322, que se aprueba en el artículo primero de esta orden, se incluyen nuevas casillas que permitirán declarar de forma desglosada las modificaciones de bases imponibles correspondientes tanto a operaciones intragrupo, como en régimen general y de operaciones en recargo de equivalencia. También se incorporan casillas adicionales que permiten identificar las adquisiciones intracomunitarias de bienes y servicios, otras operaciones en las que se produzca la inversión del sujeto pasivo distintas de las adquisiciones intracomunitarias de servicios, las operaciones de adquisición de bienes de inversión, así como los importes de las bases imponibles y cuotas deducibles rectificadas.

Como consecuencia de los cambios introducidos en el modelo 322 de «Grupo de entidades. Modelo individual. Autoliquidación mensual», se requiere igualmente de la aprobación de un nuevo modelo 353 «Grupo de entidades. Modelo agregado. Autoliquidación mensual». Los dos nuevos modelos aprobados en el artículo primero de esta orden serán utilizados para presentar las autoliquidaciones correspondientes a los periodos de liquidación que se inicien a partir de 1 de enero de 2015.

No obstante, dado que resulta necesario habilitar la posibilidad de optar o revocar la opción por la aplicación de la prorrata especial a que se refiere el número 1.º del apartado Dos del artículo 103 de la Ley del Impuesto sobre el Valor Añadido, en la última declaración-liquidación del ejercicio 2014, se modifica en la disposición transitoria única de esta orden el modelo 322 de «Grupo de entidades. Modelo individual. Autoliquidación mensual» que se utilizará en el último periodo de liquidación del ejercicio 2014.

En el artículo segundo de esta orden, se modifica la Orden HAC/3625/2003, de 23 de diciembre, por la que se aprueba el modelo 309 de declaración-liquidación no periódica del Impuesto sobre el Valor Añadido. Esta modificación amplía los supuestos en los que se prevé la obligación de presentar la declaración-liquidación no periódica del Impuesto sobre el Valor Añadido, modelo 309, incluyendo entre estos casos, el de aquellas personas o entidades que no actúan como empresarios o profesionales, así como el de aquellos sujetos pasivos que realizan exclusivamente las operaciones exentas comprendidas en los artículos 20 y 26 de la Ley del Impuesto sobre el Valor Añadido, que resulten deudores de un crédito a favor de la Hacienda Pública, como consecuencia de la modificación de la base imponible de las operaciones que resulten total o parcialmente impagadas, según lo dispuesto en el artículo 80.Cinco.5.º de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido. Del mismo modo, se incluyen entre los obligados a la presentación de la declaración-liquidación no periódica del Impuesto sobre el Valor Añadido, a los beneficiarios de la aplicación del tipo reducido del Impuesto, establecido en el artículo 91.Dos.1.4.º de la Ley del Impuesto sobre el Valor Añadido, en las operaciones de entregas o adquisiciones intracomunitarias de vehículos, que no siendo sujetos pasivos del Impuesto, incumplan el requisito establecido en el artículo 26 bis.Dos.1.2.º del Reglamento del Impuesto sobre el Valor Añadido, así como, a cualquier otra persona o entidad que no sea sujeto pasivo del Impuesto que deba regularizar su situación tributaria como consecuencia del incumplimiento de los requisitos exigidos para la aplicación de beneficios fiscales en el Impuesto sobre el Valor Añadido excluidos los aplicables al hecho imponible importación.

Por último, el ya mencionado Real Decreto 828/2013, de 25 de octubre, modificó también el artículo 71.4 del Reglamento del Impuesto sobre el Valor Añadido, para eliminar con carácter general, la posibilidad de que las autoliquidaciones del Impuesto sobre el Valor Añadido correspondientes al mes de julio se presentaran hasta el día 20 de septiembre, por lo que a partir del año 2014 deberán presentarse durante los 20 primeros días de agosto. Por su parte, el Real Decreto 1042/2013, de 27 de diciembre, por el que se aprueba el Reglamento del Impuesto sobre los Gases Fluorados de Efecto Invernadero, y por el que se modifican el Reglamento del Procedimiento para el ejercicio de la potestad sancionadora, aprobado por el Real Decreto 1398/1993, de 4 de agosto, el Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 1777/2004, de 30 de julio, el Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, y el Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, modificó el artículo 61 ter.3 del Reglamento del Impuesto sobre el Valor Añadido, eliminando específicamente la posibilidad de que las autoliquidaciones agregadas e individuales de la entidades que apliquen el régimen especial del grupo de entidades del Impuesto sobre el Valor Añadido, correspondientes al mes de julio se presentaran hasta el día 20 de septiembre, por lo que a partir del año 2014 deberán presentarse durante los 20 primeros días de agosto.

Asimismo, el Real Decreto 960/2013, de 5 de diciembre, modificó los artículos 66.1, 108.1 y 15.1 del Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 1777/2004, de 30 de julio, del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, y del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio, respectivamente, estableciendo que el plazo de presentación de las autoliquidaciones por retenciones e ingresos a cuenta correspondientes al mes de julio (para aquellos a los que se refiere el artículo 121 de la Ley del Impuesto sobre el Valor Añadido) deberán presentarse en los veinte primeros días del mes de agosto.

Con el fin de adecuar el contenido de la Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria, a las modificaciones normativas referidas en el párrafo anterior la disposición final primera modifica el anexo II de la citada Orden Ministerial.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como establecer la forma, lugar y plazos de su presentación. Por otra parte, el artículo 61 ter.3 del Reglamento del Impuesto sobre el Valor Añadido establece que el Ministro de Economía y Hacienda aprobará los modelos de declaración-liquidación individual y agregada que procedan para la aplicación del régimen especial del grupo de entidades.

Las habilitaciones al Ministro de Economía y Hacienda anteriormente citadas deben entenderse conferidas en la actualidad al Ministro de Hacienda y Administraciones Públicas, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 1823/2011, de 21 de diciembre, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

Se introducen las siguientes modificaciones en la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, y el modelo 039 de Comunicación de datos, correspondientes al Régimen especial del Grupo de Entidades en el Impuesto sobre el Valor Añadido:

Uno. Se sustituye el anexo I «Grupo de entidades. Modelo individual. Autoliquidación mensual» por el que figura como anexo I de la presente Orden.

Dos. Se sustituye el anexo II «Grupo de entidades. Modelo agregado. Autoliquidación mensual» por el que figura como anexo II de la presente Orden.

Tres. Se modifica el artículo 8, que queda redactado de la siguiente forma:

«Artículo 8. Plazo de presentación de los modelos 322 y 353.

La presentación de las autoliquidaciones correspondientes a los modelos 322 y 353, así como, en su caso, el ingreso de la cantidad resultante del modelo de autoliquidación 353, se efectuará en los veinte primeros días naturales del mes siguiente a la finalización del correspondiente período de liquidación mensual, excepto la correspondiente al último período de liquidación del año, que deberá presentarse durante los treinta primeros días naturales del mes de enero siguiente, junto con la declaración resumen anual que deberán presentar individualmente todas las entidades integrantes del grupo.»

Se modifica el apartado dos del artículo primero de la Orden HAC/3625/2003, de 23 de diciembre, por la que se aprueba el modelo 309 de declaración-liquidación no periódica del Impuesto sobre el Valor Añadido, que quedará redactado como sigue:

«Dos. Este modelo será presentado:

1.º Por las personas y entidades que se indican a continuación en la medida en que realicen adquisiciones intracomunitarias de bienes y estén identificadas a efectos del Impuesto sobre el Valor Añadido por haber alcanzado su volumen de adquisiciones intracomunitarias el límite establecido en el artículo 14 de la Ley 37/1992, del Impuesto sobre el Valor Añadido, o por haber ejercitado la opción contemplada en el mismo artículo:

a) Sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca cuando se trate de adquisiciones intracomunitarias de bienes destinados al desarrollo de la actividad sometida a dicho régimen.

b) Sujetos pasivos que realicen exclusivamente operaciones que no originan el derecho a la deducción total o parcial del Impuesto.

2.º Por los sujetos pasivos que realicen exclusivamente actividades a las que sea aplicable el régimen especial de la agricultura, ganadería y pesca cuando realicen en el ejercicio de su actividad entregas de bienes inmuebles sujetas y no exentas del Impuesto sobre el Valor Añadido, así como cuando resulten ser sujetos pasivos de dicho tributo, de acuerdo con lo dispuesto en el artículo 84, apartado uno, número 2.º, de su Ley reguladora.

3.º Por los sujetos pasivos del Impuesto sobre el Valor Añadido que realicen exclusivamente actividades a las que sea aplicable el régimen especial del recargo de equivalencia y que estén obligados al pago de dicho impuesto y del citado recargo por las adquisiciones intracomunitarias de bienes que efectúen, así como en los supuestos contemplados en el artículo 84, apartado uno, número 2.º, de la Ley 37/1992.

De la misma forma habrán de presentar el modelo citado los sujetos pasivos que realicen exclusivamente actividades a las que sea de aplicación el régimen especial del recargo de equivalencia, cuando realicen operaciones en relación con las cuales hayan ejercitado la renuncia a la aplicación de la exención contemplada en el artículo 20, apartado dos, de la Ley 37/1992, y en el artículo 8, apartado 1, de su Reglamento.

4.º Por las personas o entidades que no tengan la condición de empresarios o profesionales y realicen adquisiciones intracomunitarias de medios de transporte nuevos, a título oneroso.

5.º Por las personas jurídicas que no actúen como empresarios o profesionales, cuando efectúen adquisiciones intracomunitarias de bienes distintos de los medios de transporte nuevos que estén sujetas al Impuesto, así como cuando se reputen empresarios o profesionales de acuerdo con lo dispuesto por el apartado cuatro del artículo 5 de la Ley del Impuesto.

6.º Por los adjudicatarios, en los procedimientos administrativos o judiciales de ejecución forzosa, que tengan la condición de empresarios o profesionales del Impuesto sobre el Valor Añadido, que estén facultados para presentar en nombre y por cuenta del sujeto pasivo de dicho tributo, la declaración-liquidación correspondiente y para ingresar el impuesto resultante de la operación de adjudicación, en los términos previstos en la disposición adicional quinta del Reglamento del Impuesto sobre el Valor Añadido.

7.º Por los sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca cuando deban efectuar el reintegro de las compensaciones indebidamente percibidas, según lo dispuesto en el artículo 133 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

8.º Por los sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca cuando realicen el ingreso de las regularizaciones practicadas como consecuencia del inicio en la aplicación del citado régimen especial, según lo dispuesto en el artículo 49 bis del Reglamento del Impuesto sobre el Valor Añadido.

9.º Por las personas y entidades que no actúan como empresarios o profesionales, así como por aquellos sujetos pasivos que realizan exclusivamente las operaciones exentas comprendidas en los artículos 20 y 26 de la Ley del Impuesto sobre el Valor Añadido, que resulten deudores de un crédito a favor de la Hacienda Pública, como consecuencia de la modificación de la base imponible de las operaciones que resulten total o parcialmente impagadas, según lo dispuesto en el artículo 80.Cinco.5.º de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

10.º Por los beneficiarios de la aplicación del tipo reducido del Impuesto sobre el Valor Añadido, establecido en el artículo 91.Dos.1.4.º de la Ley del Impuesto sobre el Valor Añadido, en las operaciones de entregas o adquisiciones intracomunitarias de vehículos, que no siendo sujetos pasivos del Impuesto, incumplan el requisito establecido en el artículo 26 bis.Dos.1.2.º del Reglamento del Impuesto sobre el Valor Añadido. Igualmente, deberá presentar el modelo 309 cualquier otra persona o entidad que no sea sujeto pasivo del Impuesto que deba regularizar su situación tributaria como consecuencia del incumplimiento de los requisitos exigidos para la aplicación de beneficios fiscales en el Impuesto sobre el Valor Añadido excluidos los aplicables al hecho imponible importación.

11.º Por aquellos sujetos pasivos del Impuesto sobre el Valor Añadido para los que así se determine.»

Con efectos exclusivamente para la autoliquidación mensual, modelo individual, correspondiente al último periodo de liquidación del ejercicio 2014, se introduce la siguiente modificación en el Anexo I de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual y 353 de autoliquidación mensual, modelo agregado, y el modelo 039 de Comunicación de datos, correspondientes al Régimen especial del Grupo de Entidades en el Impuesto Sobre el Valor Añadido:

Se añaden, en el apartado de Identificación del Modelo 322 «Grupo de entidades. Modelo individual. Autoliquidación mensual» que figura como Anexo I de la Orden EHA/3434/2007, de 23 de noviembre, los siguientes campos:

«Opción por la aplicación de la prorrata especial (artículo 103.Dos.1º LIVA).»

«Revocación de la opción por la aplicación de la prorrata especial (artículo 103.Dos.1.º LIVA).»

La Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria queda modificada como sigue:

«Se sustituye el anexo II ‘‘Plazos generales de presentación telemática de autoliquidaciones con domiciliación de pago’’ por el que figura como anexo III de la presente Orden.»

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Los modelos aprobados en los apartados uno y dos del artículo único de la orden serán utilizados para presentar las autoliquidaciones correspondientes a los periodos de liquidación que se inicien a partir de 1 de enero de 2015.

Madrid, 9 de julio de 2014.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

|

Modelo |

Plazo |

|---|---|

|

100 |

Desde el día 2 de mayo hasta el 25 de junio. |

|

102 |

Desde el día 2 de mayo hasta el 25 de junio. |

|

111 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

115 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

117 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

123 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

124 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

126 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

|

128 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

130 |

Desde el día 1 hasta el 15 de los meses de abril, julio y octubre, y desde el día 1 hasta el 25 del mes de enero. |

|

131 |

Desde el día 1 hasta el 15 de los meses de abril, julio y octubre, y desde el día 1 hasta el 25 del mes de enero. |

|

136 |

Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. |

|

200 (*) |

Desde el día 1 hasta el 20 del mes de julio. |

|

202 |

Desde el día 1 hasta el 15 de los meses de abril, octubre y diciembre. |

|

206 (*) |

Desde el día 1 hasta el 20 del mes de julio. |

|

210 |

En el caso de tipo de renta 02 (rentas imputadas de inmuebles urbanos): desde el día 1 de enero hasta el 23 de diciembre. Resto de tipo de rentas, excepto la 28 (ganancias derivadas de la transmisión de bienes inmuebles): desde el día 1 hasta el día 15 de los meses de abril, julio, octubre y enero. |

|

213 |

Desde el día 1 hasta el 25 del mes de enero. |

|

216 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio, octubre y enero. Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

220 (*) |

Desde el día 1 hasta el 20 del mes de julio. |

|

222 |

Desde el día 1 hasta el 15 de los meses de abril, octubre y diciembre. |

|

230 |

Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre y enero. |

|

303 |

Obligación trimestral de presentación: Desde el día 1 hasta el 15 de los meses de abril, julio y octubre, y desde el día 1 hasta el 25 del mes de enero. Obligación mensual de presentación: Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre, diciembre, y desde el día 1 hasta el 25 del mes de enero. |

|

353 |

Desde el día 1 hasta el 15 de los meses de febrero, marzo, abril, mayo, junio, julio, agosto, septiembre, octubre, noviembre y diciembre, y desde el día 1 hasta el 25 del mes de enero. |

|

430 |

Desde el día 1 hasta el 15 del mes siguiente a la finalización del correspondiente periodo de liquidación mensual, excepto la correspondiente al mes de julio, que se presentará durante el mes de agosto y los primeros quince días naturales del mes de septiembre. |

|

560 |

Obligación trimestral de presentación: Desde el día 1 al 15 del mes siguiente a aquél en finaliza el trimestre en que se han producido los devengos. Obligación mensual de presentación: Desde el día 1 al 15 del mes siguiente a aquél en finaliza el mes en que se han producido los devengos. |

|

561 |

Obligación trimestral de presentación: Desde el día 1 al 15 del segundo mes siguiente a aquél en que finaliza el trimestre en que se han producido los devengos. Obligación mensual de presentación: Desde el día 1 al 15 del tercer mes siguiente a aquél en que finaliza el mes en que se han producido los devengos. |

|

562 |

Obligación trimestral de presentación: Desde el día 1 al 15 del segundo mes siguiente a aquél en que finaliza el trimestre en que se han producido los devengos. Obligación mensual de presentación: Desde el día 1 al 15 del tercer mes siguiente a aquél en que finaliza el mes en que se han producido los devengos. |

|

563 |

Obligación trimestral de presentación: Desde el día 1 al 15 del segundo mes siguiente a aquél en que finaliza el trimestre en que se han producido los devengos. Obligación mensual de presentación: Desde el día 1 al 15 del tercer mes siguiente a aquél en que finaliza el mes en que se han producido los devengos. |

|

564 |

Desde el día 1 hasta el 15 del mes siguiente a aquél en que finaliza el mes en que se han producido los devengos. |

|

566 |

Desde el día 1 hasta el 15 del mes siguiente a aquél en que finaliza el mes en que se han producido los devengos. |

|

581 |

Desde el día 1 hasta el 15 del mes siguiente a aquél en que finaliza el mes en que se han producido los devengos. |

|

582 |

Desde el día 1 hasta el 15 del mes siguiente a aquél en que finaliza el trimestre en que se han producido los devengos. |

|

583 |

Obligación trimestral de presentación: desde el día 1 hasta el 15 de los meses de mayo, septiembre, noviembre y febrero. Obligación anual de presentación: desde el día 1 hasta el 25 del mes de noviembre. |

|

587 |

Desde el día 1 al 15 de los meses de mayo, septiembre y enero. |

|

595 |

Desde el día 1 al 15 del mes siguiente a aquél en que finaliza el trimestre en que se han producido los devengos. |

|

714 |

Desde el día 2 de mayo hasta el 25 de junio. |

|

(*) Sólo cuando el período impositivo finalice el día 31 de diciembre. |

|

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid