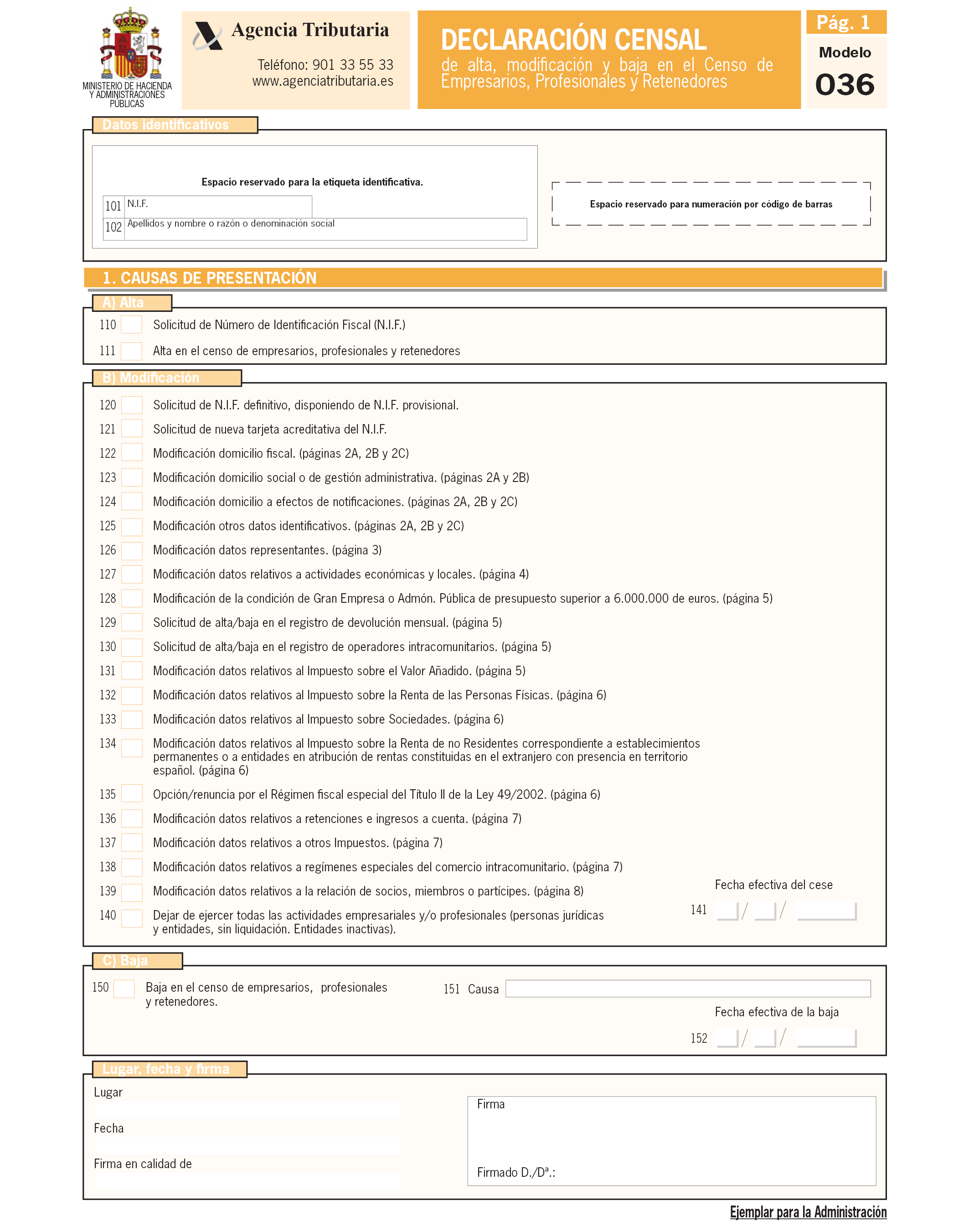

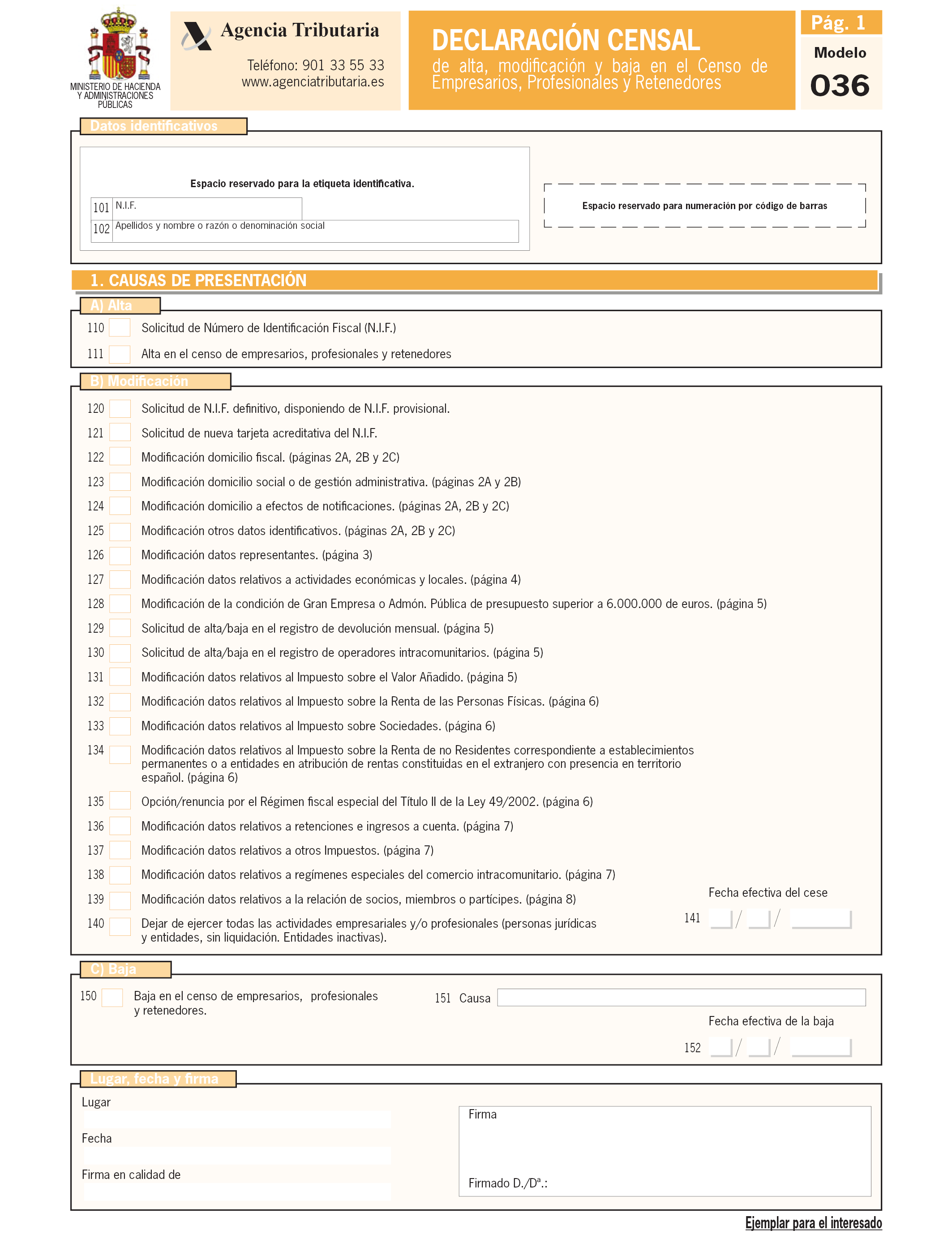

La Ley 28/2014, de 27 de noviembre, por la que se modifican la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias, la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales, y la Ley 16/2013, de 29 de octubre, por la que se establecen determinadas medidas en materia de fiscalidad medioambiental y se adoptan otras medidas tributarias y financieras, y el Real Decreto 1073/2014, de 19 de diciembre, por el que se modifican el Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y el Reglamento por el que se regulan las obligaciones de facturación, aprobado por el Real Decreto 1619/2012, de 30 de noviembre, introducen ciertas modificaciones que implican la necesaria adaptación del anexo I de la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores y 037 Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores, con efectos a partir del 1 de enero de 2015. Estas modificaciones son las siguientes:

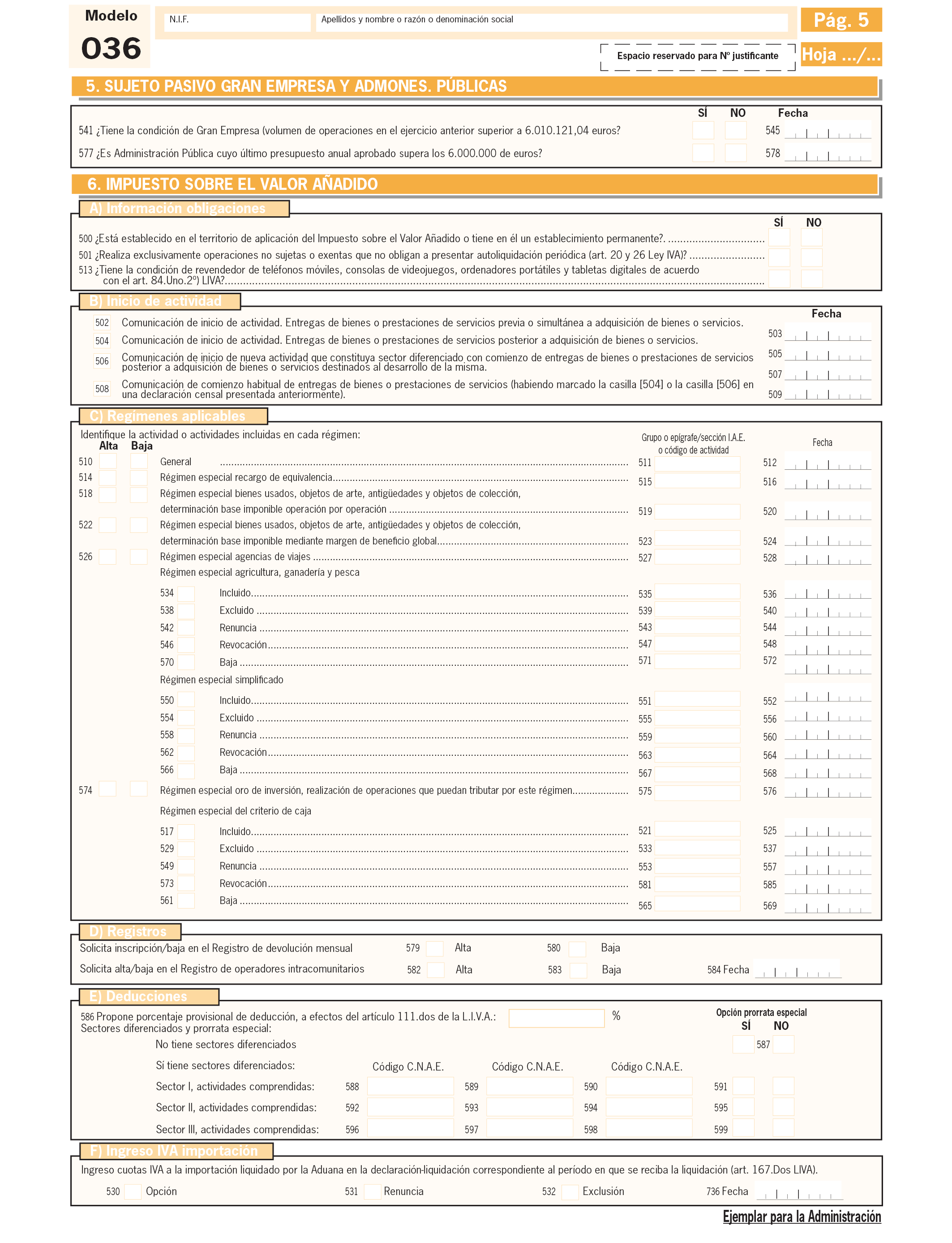

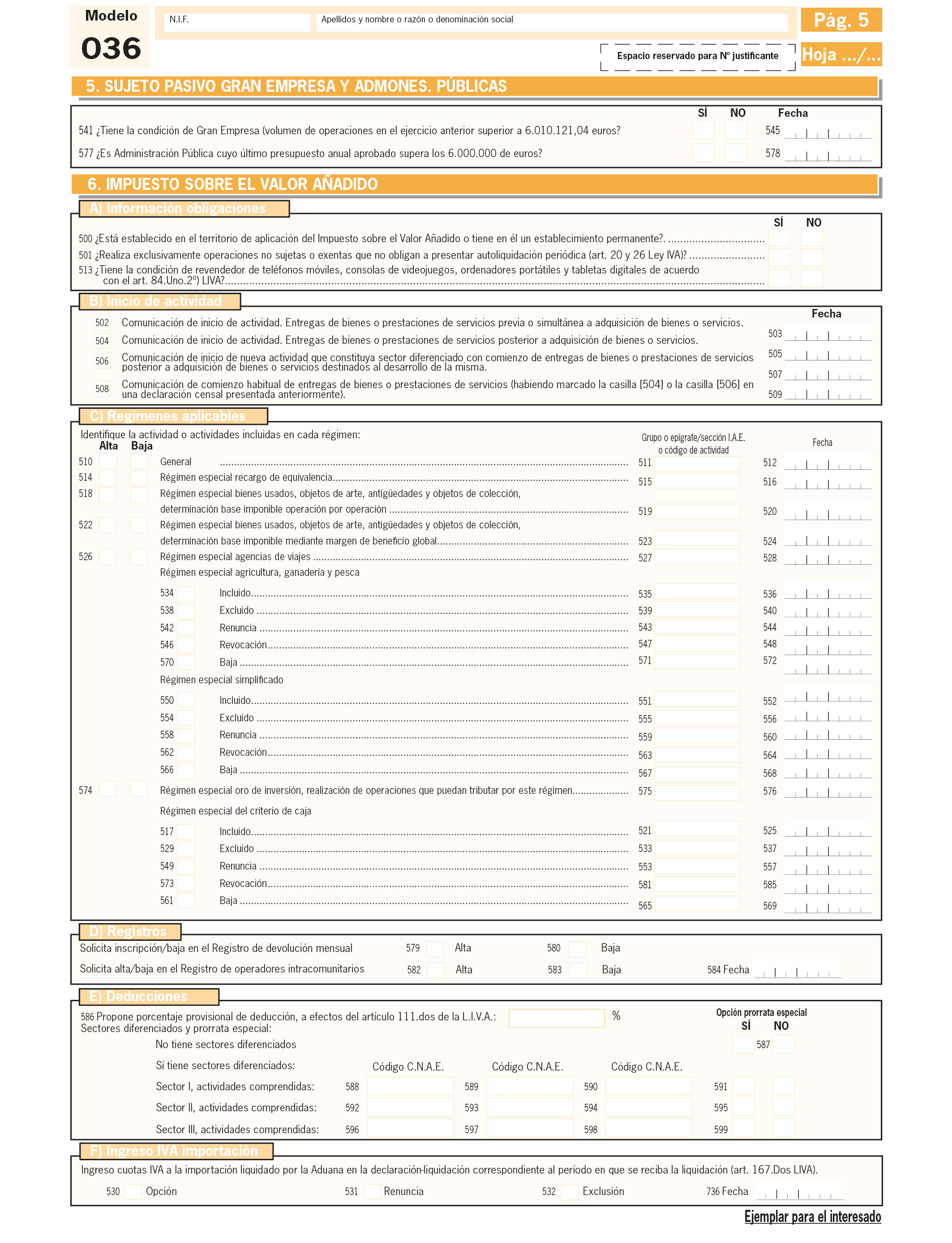

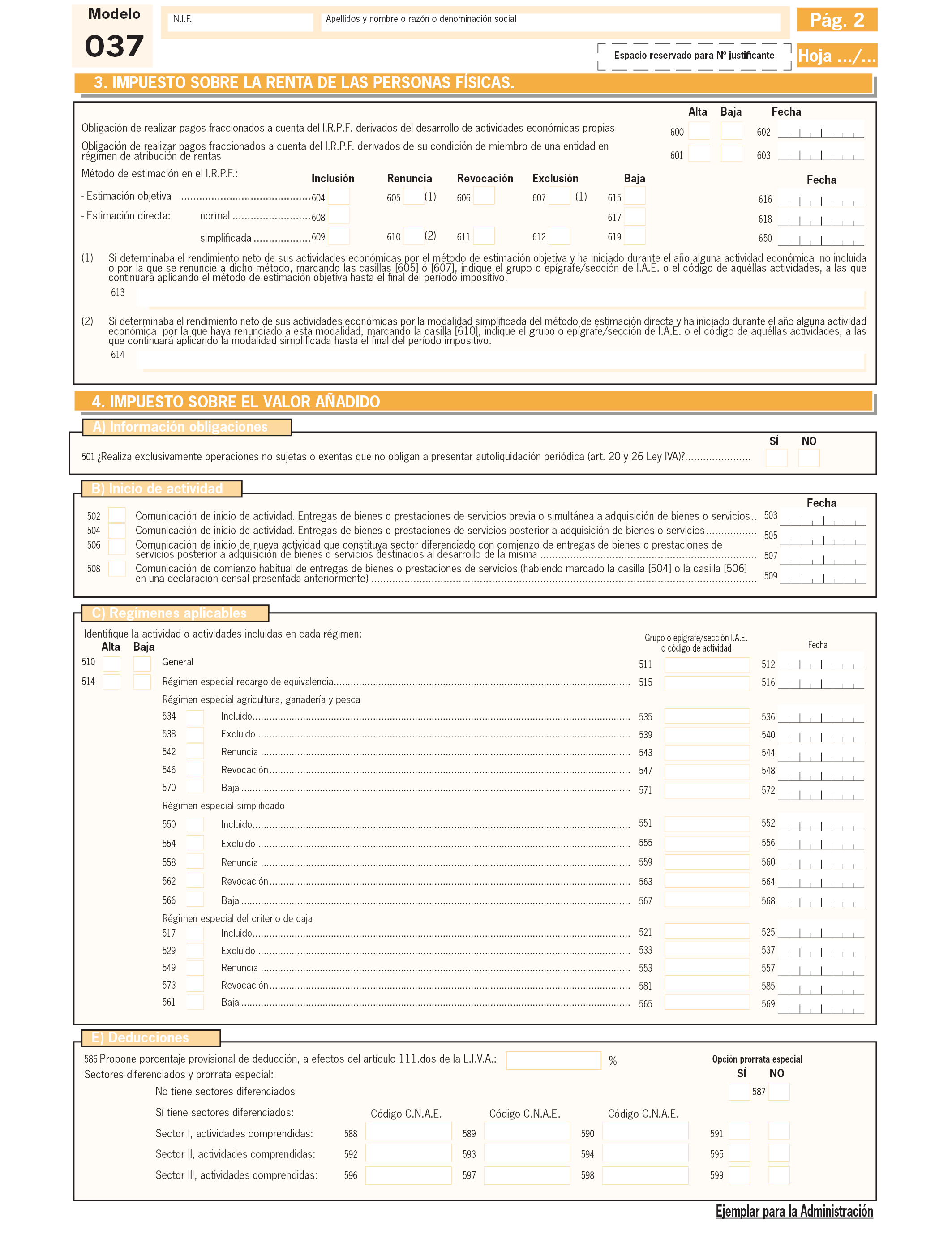

Se introducen nuevos supuestos de aplicación de la denominada «regla de inversión del sujeto pasivo» a la entrega de determinados productos. Entre estos nuevos supuestos, los previstos en el segundo y tercer guión de la letra g) del artículo 84.Uno.2.º de la Ley 37/1992, de 28 de diciembre, determinan la conveniencia de identificar a los destinatarios de las entregas de teléfonos móviles y consolas de videojuegos, ordenadores portátiles y tabletas digitales, que siendo empresarios o profesionales sean revendedores de este tipo de bienes. A estos efectos se introduce un nuevo artículo 24 quinquies en el Reglamento del Impuesto sobre el Valor Añadido en el que se recoge el concepto y obligaciones del empresario o profesional revendedor. Entre las obligaciones establecidas a estos empresarios o profesionales revendedores se encuentra la obligación de comunicar a la Agencia Estatal de Administración Tributaria su condición de revendedor mediante la presentación de la correspondiente declaración censal al tiempo de comienzo de la actividad, o bien durante el mes de noviembre anterior al inicio del año natural en el que deba surtir efecto. Igualmente deberán comunicar la perdida de la condición de revendedor mediante la oportuna declaración censal de modificación. No obstante, la disposición transitoria primera del Real Decreto 1073/2014, de 19 de diciembre, establece que la comunicación de la condición de revendedor para el año 2015, se podrá realizar hasta el 31 de marzo de dicho año, por aquellos empresarios o profesionales que vinieran realizando actividades empresariales o profesionales en el año 2014, mediante la presentación de la declaración censal. Ambas obligaciones censales se introducen también en la nueva letra o) del artículo 9.3 y en la letra h) del artículo 10.2 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, y determinan la necesaria modificación del modelo 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores.

La segunda de estas modificaciones tiene su origen en los cambios introducidos en el capítulo VI del título IX de la Ley 37/1992, de 28 de diciembre, cuya finalidad principal es la de adaptar el Régimen especial de las agencias de viajes, comprendido en el mismo, a la jurisprudencia del Tribunal de Justicia de la Unión Europea, en concreto a la sentencia del Tribunal de Justicia de la Unión Europea de 26 de septiembre, en el asunto C-189/11, relativa al régimen especial de las agencias de viaje. Entre las consecuencias de esta adaptación se encuentra la supresión de la opción por determinar la base imponible en forma global, de modo que si resulta aplicable el régimen especial de agencias de viajes, la base imponible solamente podrá determinarse operación por operación. Estas modificaciones implican la necesidad de cambiar el modelo 036 eliminando la opción de determinar la base imponible de forma global y modificando la información sobre el Régimen especial de agencias de viajes sin referencia a la forma de determinación de la base imponible.

La tercera de las modificaciones que tiene impacto en las declaraciones censales, es la opción introducida en el artículo 167.Dos de la Ley 37/1992, de 28 de diciembre y que es objeto de desarrollo en el artículo 74.1 del Reglamento del Impuesto sobre el Valor Añadido. La opción que se regula en estas disposiciones posibilita que aquellos importadores que sean empresarios o profesionales actuando como tales, siempre que tributen en la Administración del Estado y que tengan un periodo de liquidación que coincida con el mes natural, puedan optar por incluir la cuota liquidada por las Aduanas en la declaración-liquidación correspondiente al periodo en que reciban el documento en el que conste dicha liquidación. En el caso de sujetos pasivos que no tributen íntegramente en la Administración del Estado, se establece que la cuota liquidada por las Aduanas se deberá incluir en su totalidad en la declaración-liquidación presentada en la Administración del Estado. Esta opción debe ejercerse al tiempo de presentar la declaración censal de comienzo de la actividad, o bien durante el mes de noviembre anterior al inicio del año natural en el que deba surtir efecto. No obstante la disposición transitoria segunda del Real Decreto 1073/2014, de 19 de diciembre, establece que el ejercicio de esta opción para el año 2015, podrá realizarse hasta el 31 de enero de 2015. En la nueva redacción del artículo 74.1 del Reglamento del Impuesto sobre el Valor Añadido también se regula la renuncia a esta opción, que deberá ejercerse también mediante presentación de la correspondiente declaración censal en el mes de noviembre anterior al inicio del año natural en el que deba surtir efecto. Preceptúa, asimismo, este artículo que si el periodo de liquidación deja de coincidir con el mes natural el sujeto pasivo que haya ejercido la opción quedará excluido de su aplicación desde la misma fecha en que se produzca el cese en la obligación de presentación de declaraciones-liquidaciones mensuales.

Esta modificación se introduce también en el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, en la letra p) del artículo 9.3 y en la letra h) de artículo 10.2 del citado Reglamento. Con el objetivo de habilitar el ejercicio de la opción, renuncia y exclusión, se hace necesaria la modificación del modelo 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores.

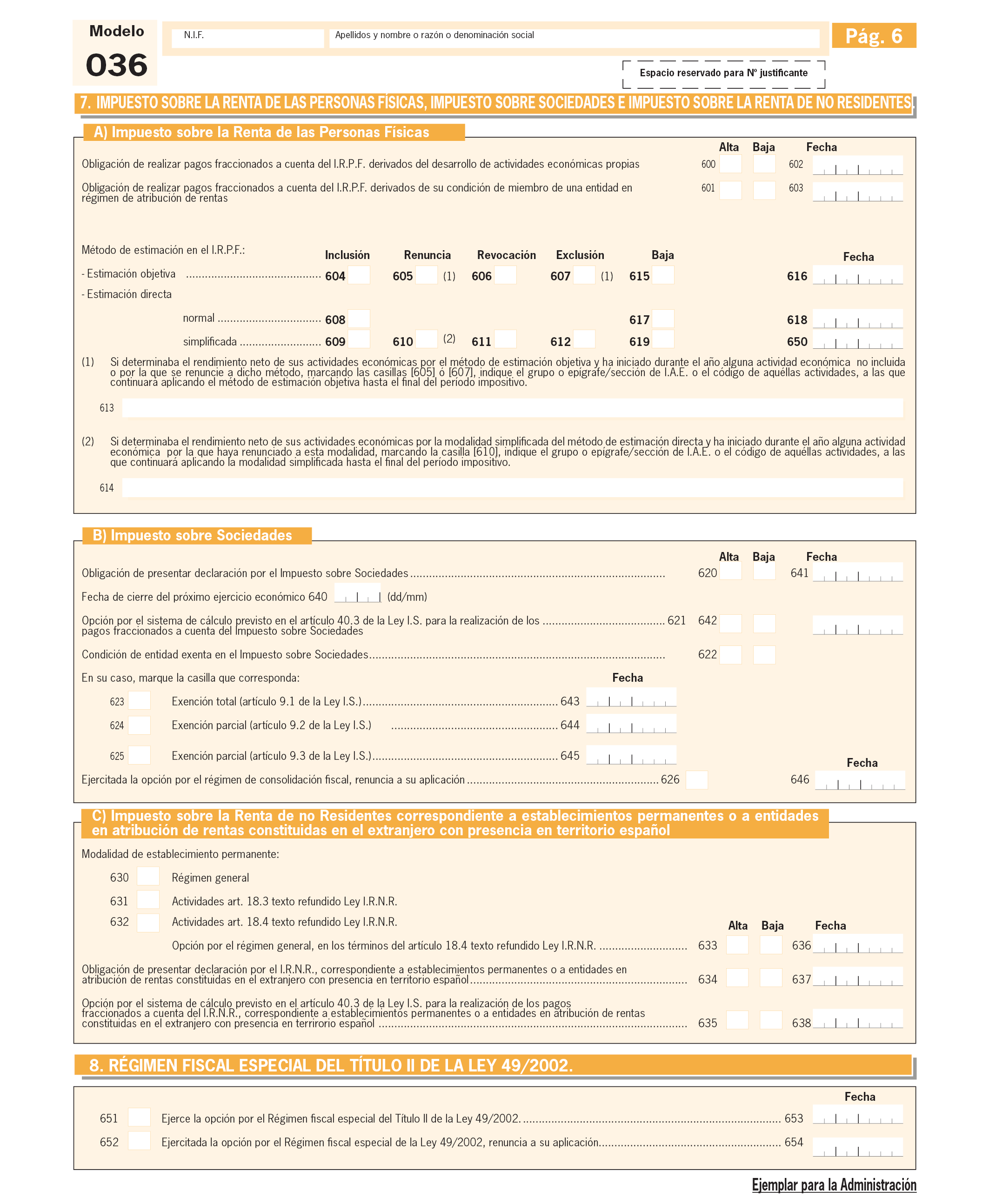

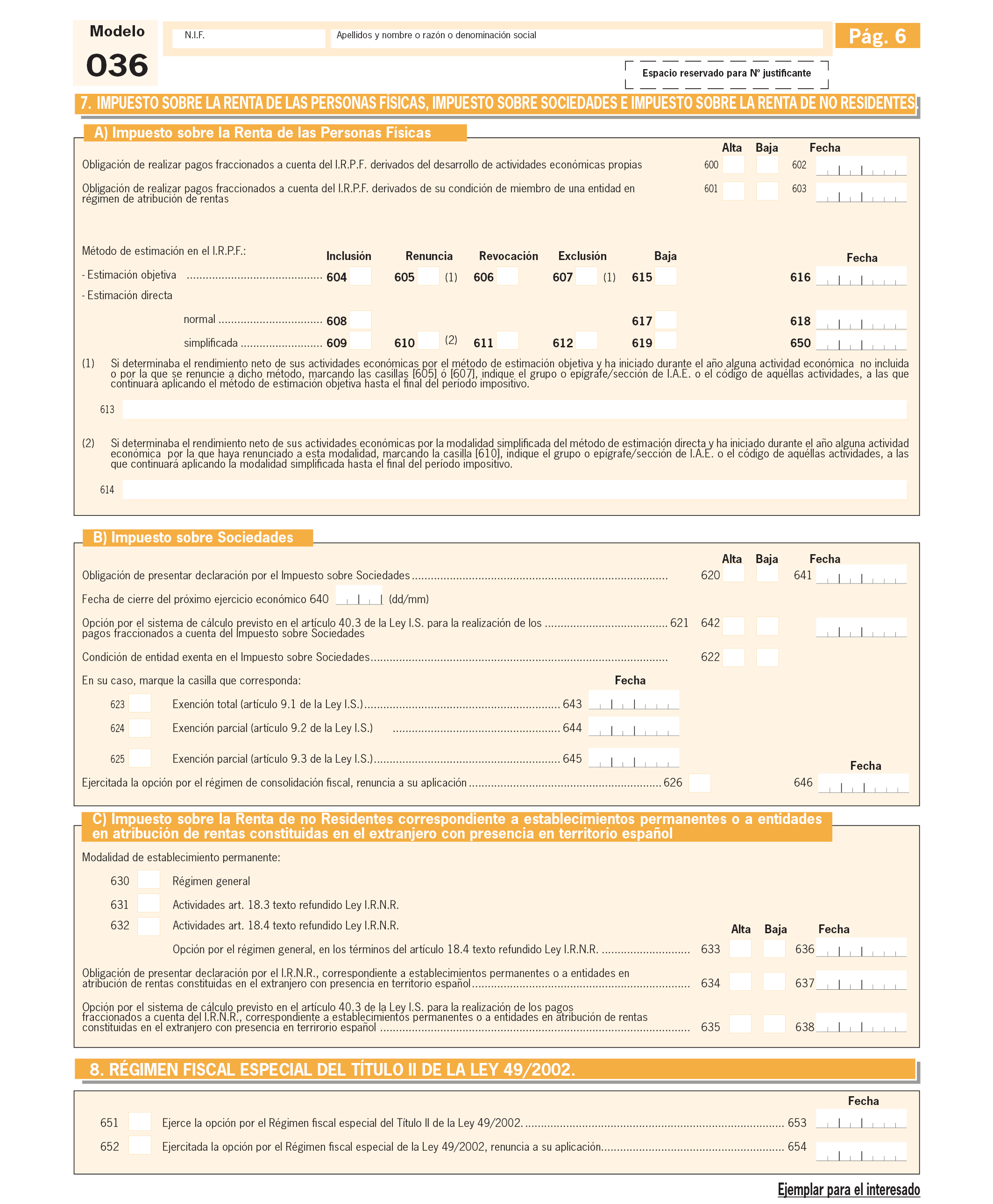

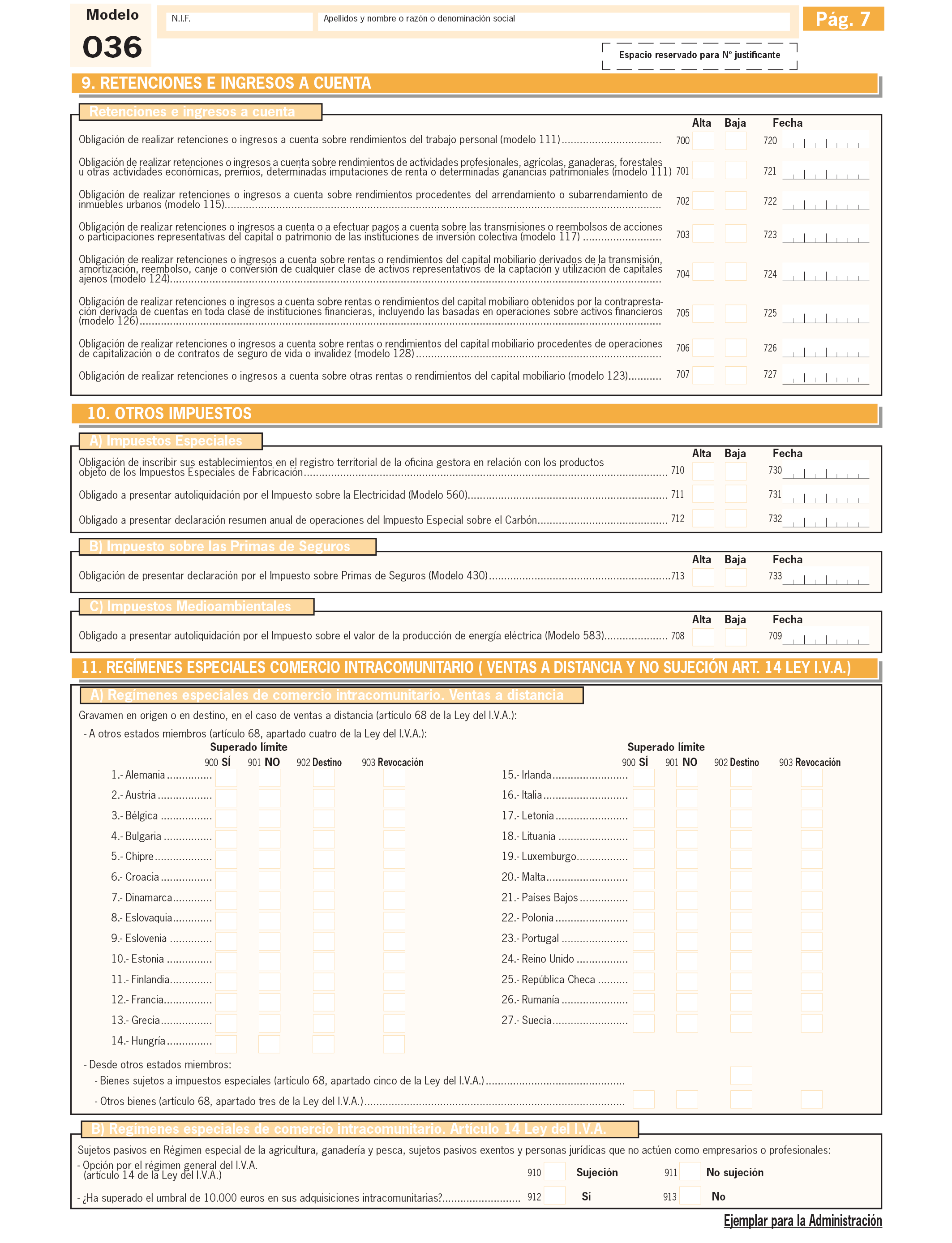

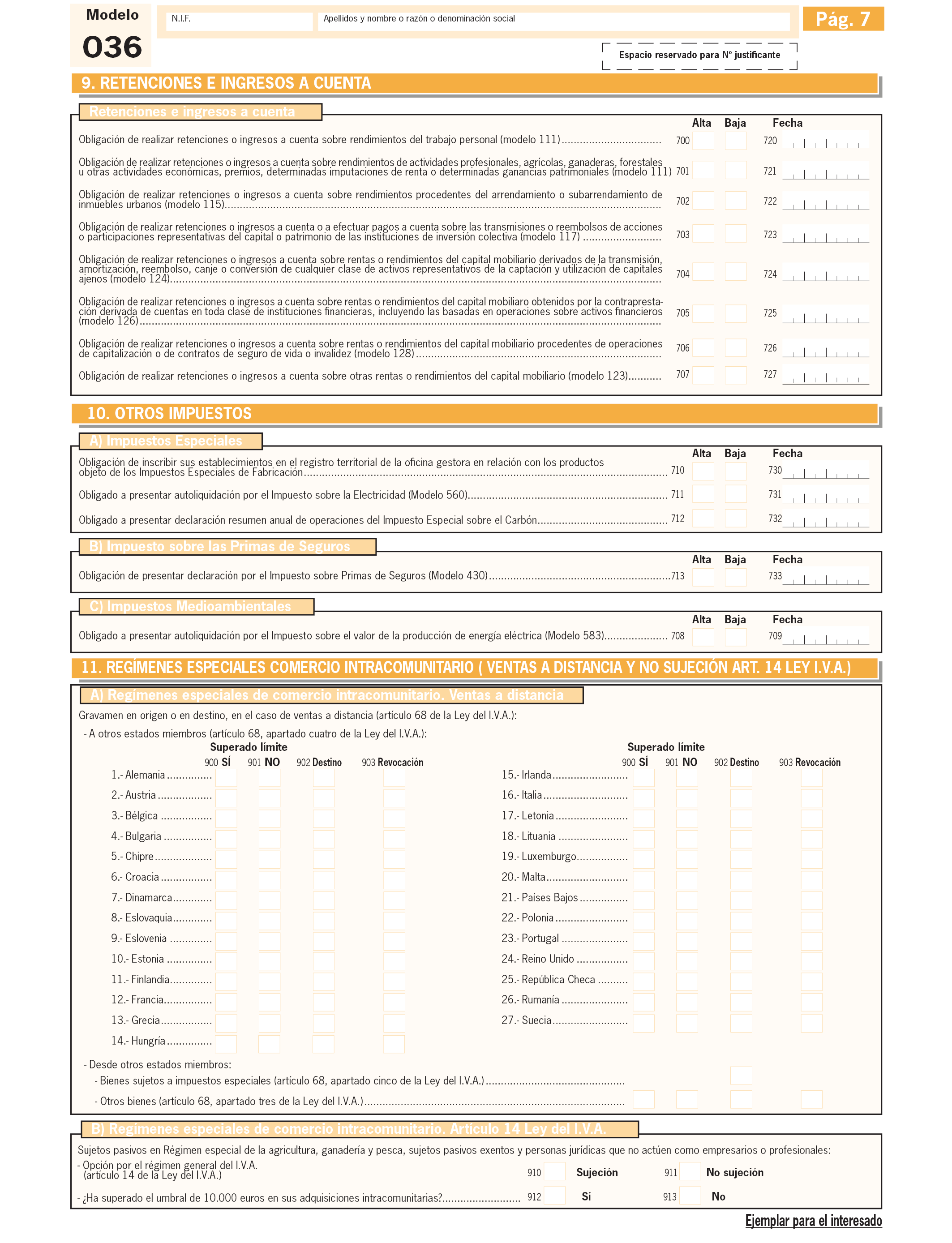

Por otra parte también se aprecia la necesidad de modificar la declaración censal, modelo 036, para eliminar del apartado de «Otros Impuestos», la referencia contenida en el subapartado de «A) Impuestos especiales» a la «obligación de presentar declaración-liquidación por el Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos», ya que el mismo fue suprimido por la disposición derogatoria tercera de la Ley 2/2012, de 29 de junio, de Presupuestos Generales del Estado para el año 2012. Del mismo modo, en este mismo subapartado se añade la referencia a la obligación de presentar la autoliquidación por el Impuesto sobre la Electricidad. Por último, se crea en este apartado de «Otros Impuestos» un nuevo subapartado denominado «C) Impuestos medioambientales» para incorporar la referencia a la obligación de presentar la autoliquidación por el Impuesto sobre el valor de la producción de energía eléctrica, creado por la Ley 15/2012, de 27 de diciembre, de medidas fiscales para la sostenibilidad energética.

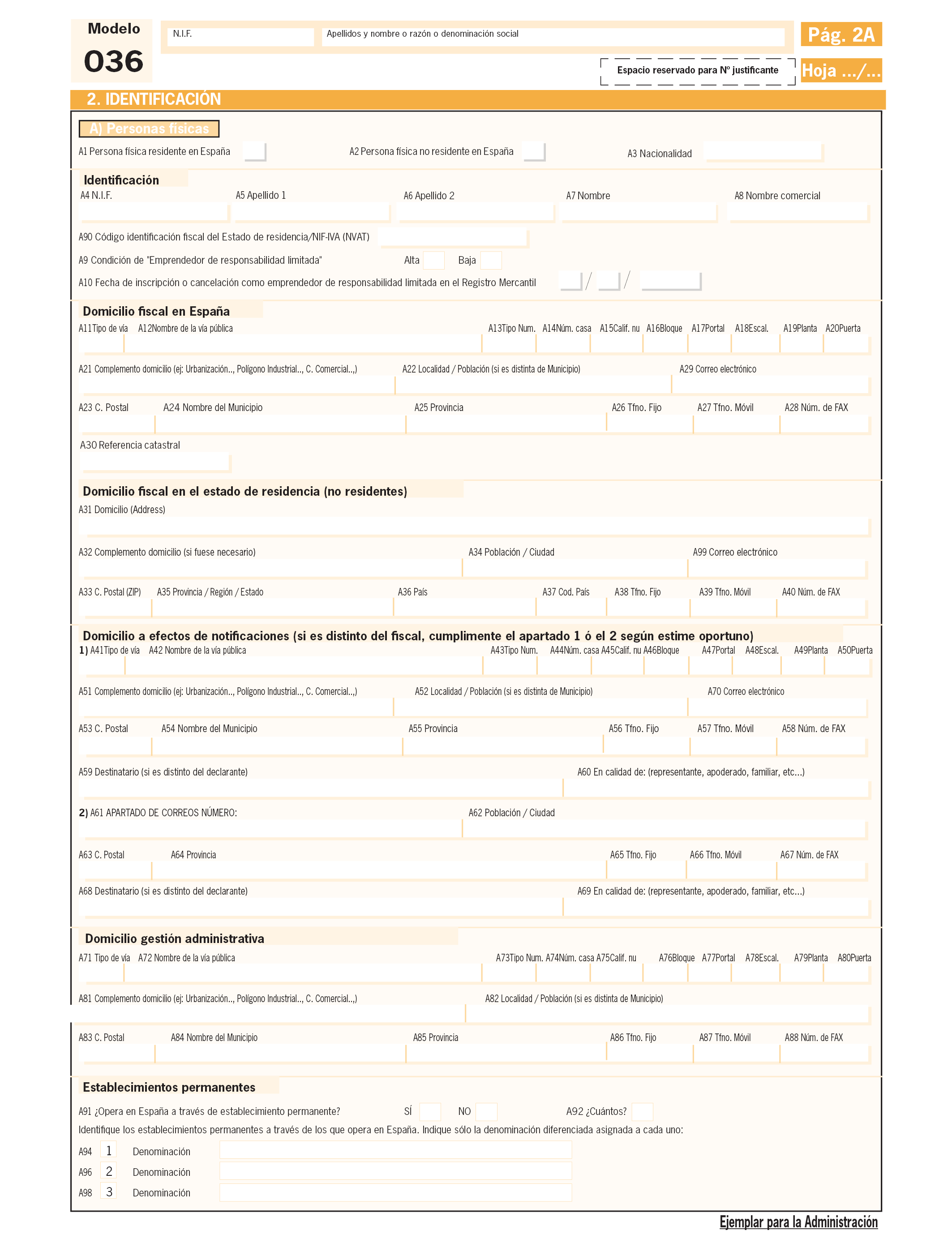

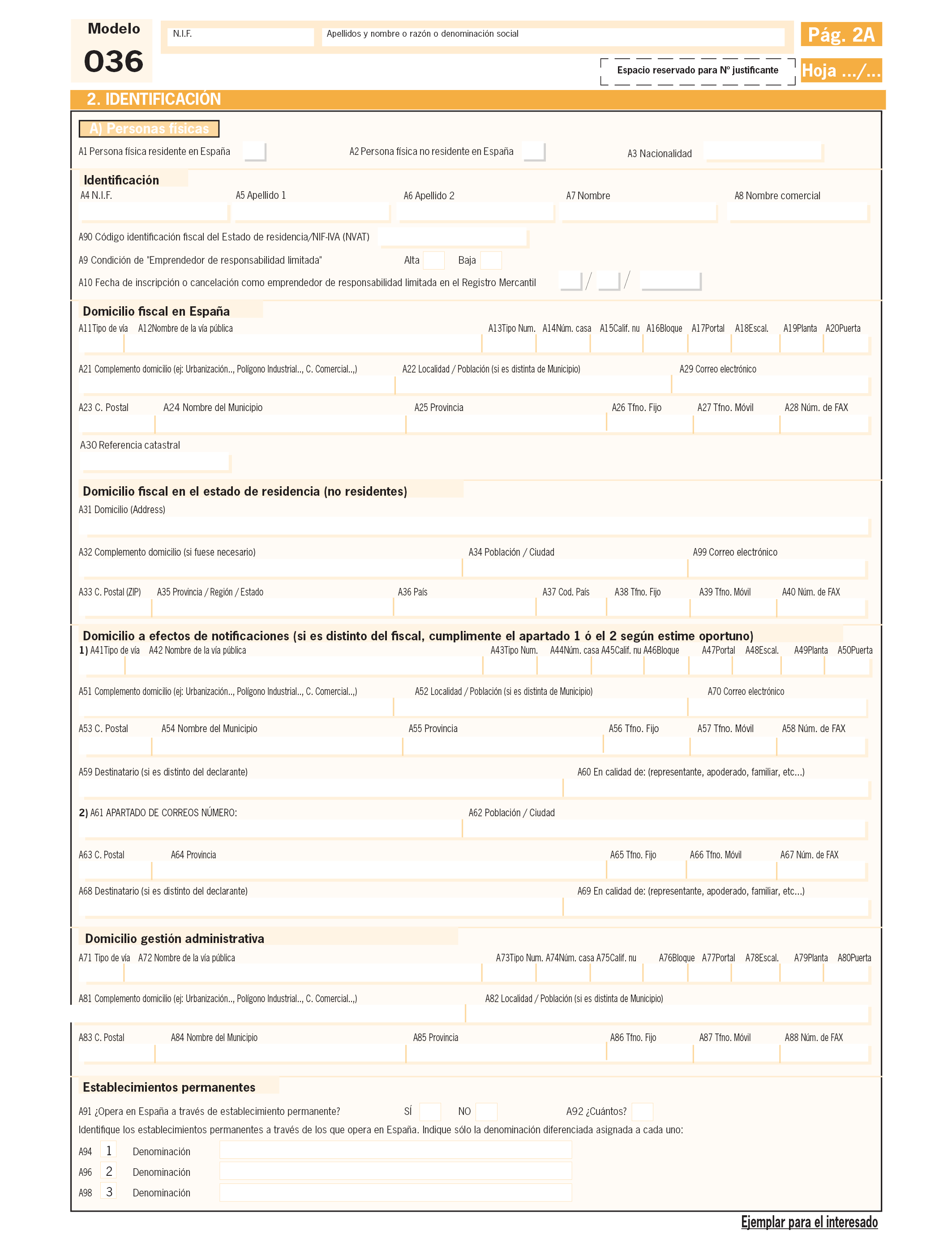

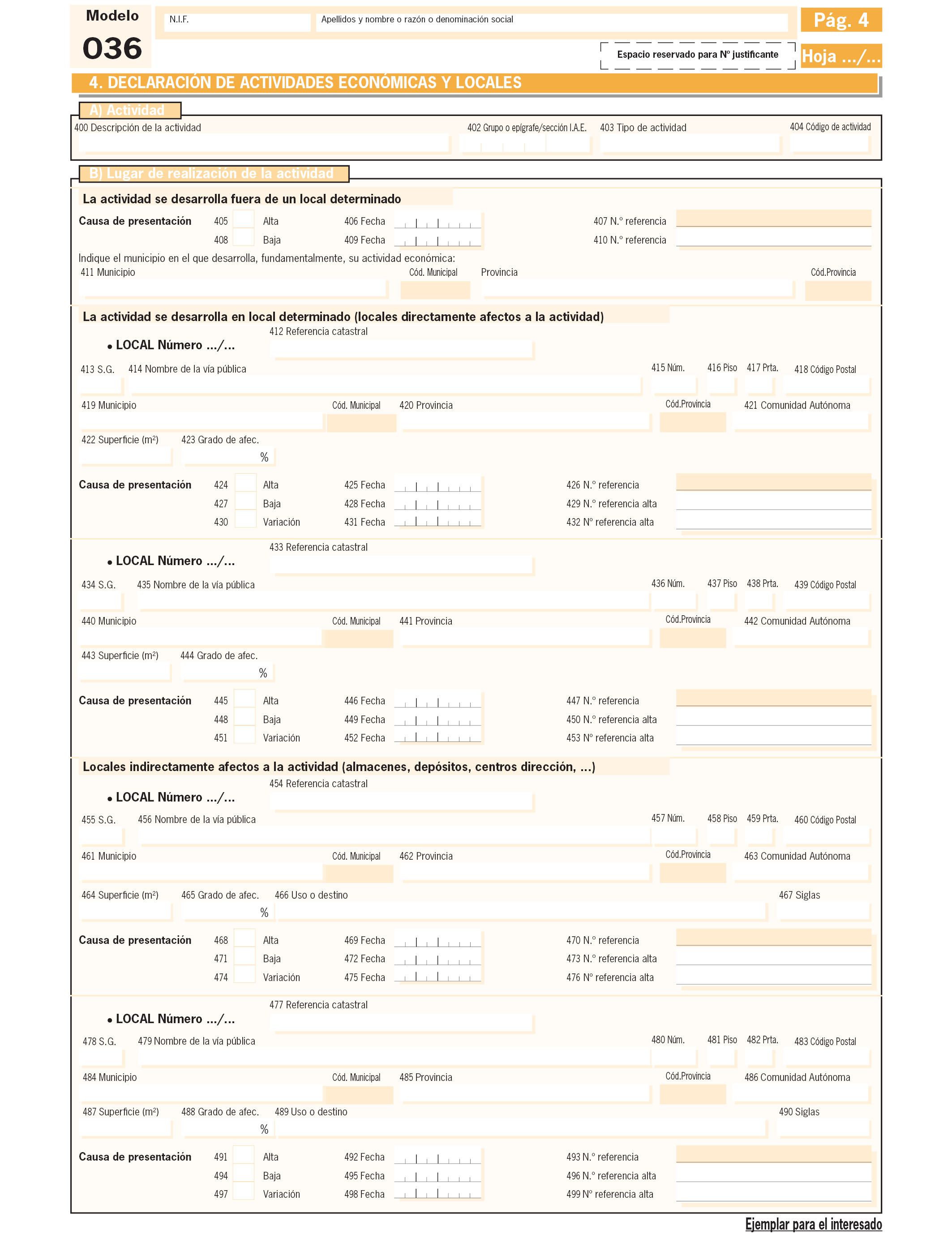

Con ocasión de la necesaria modificación de la declaración censal, modelo 036, se introducen ciertas modificaciones adicionales de carácter técnico en los anexos I y II de la Orden EHA/1274/2007, de 26 de abril. Estas modificaciones son:

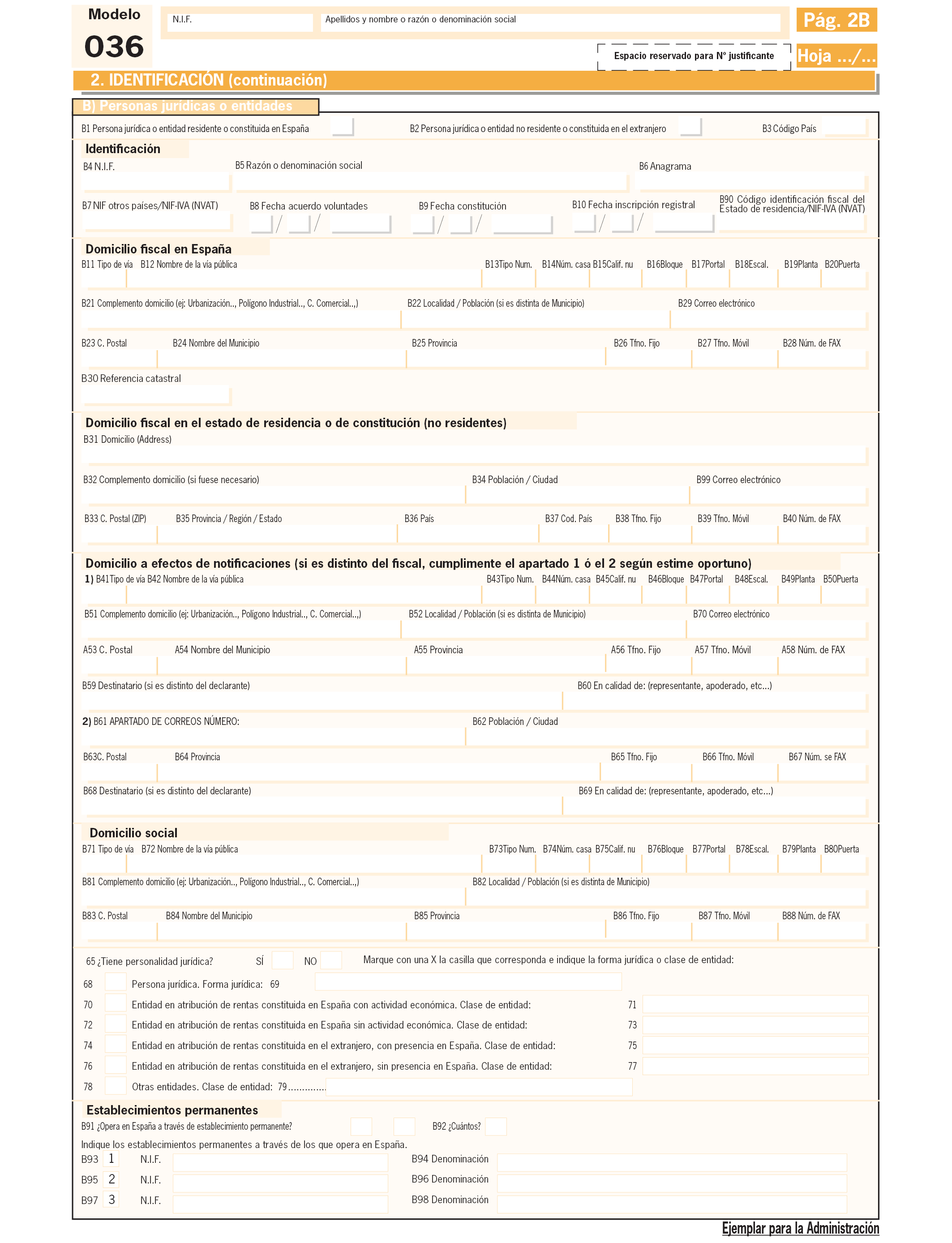

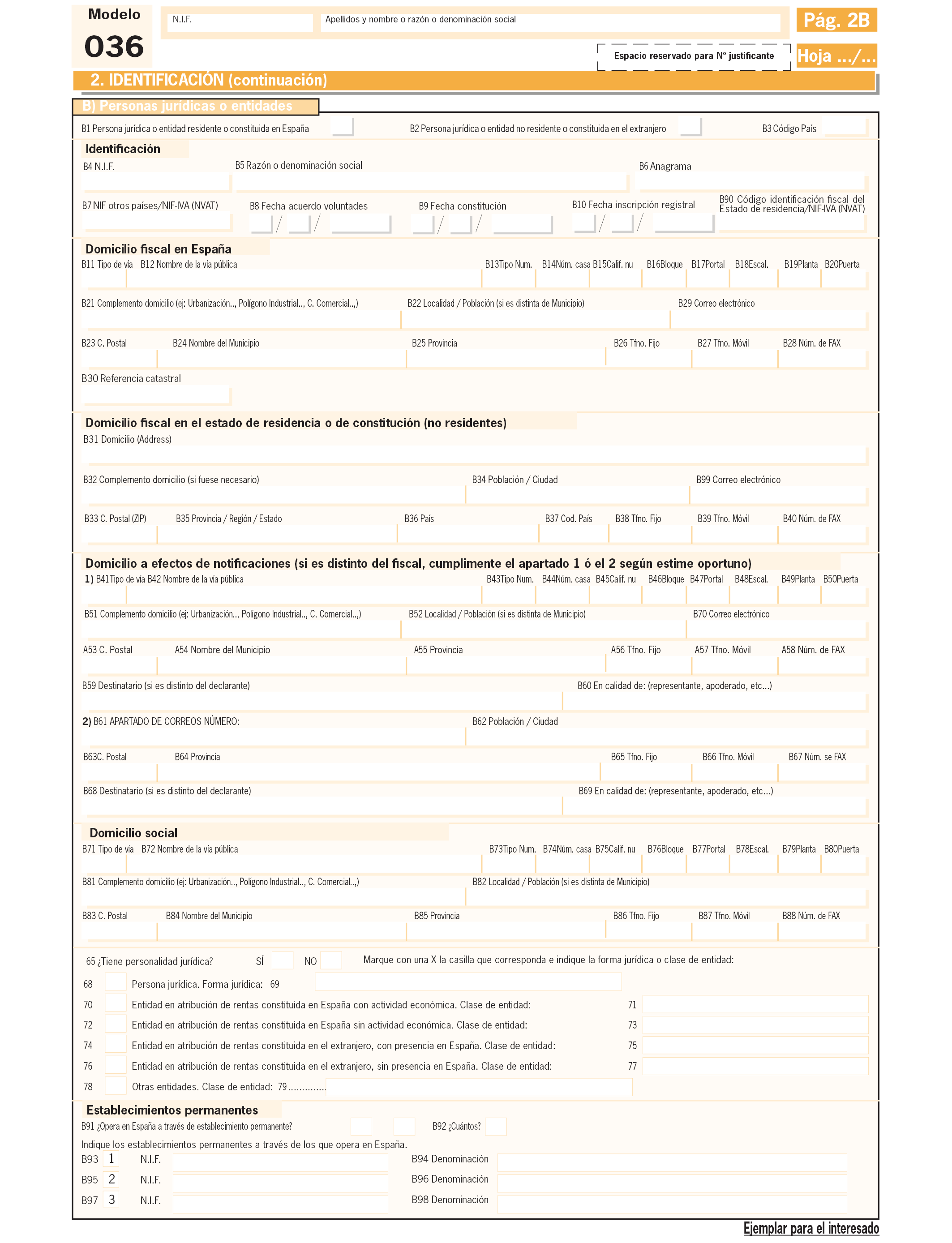

La inclusión en el modelo 036 en los apartados de Identificación de las personas físicas y de las personas jurídicas o entidades, y también en el de establecimientos permanentes de una persona jurídica o entidad no residente, de dos casillas adicionales, una para el «código de identificación fiscal del Estado de residencia / NIF-IVA (NVAT)» y otra para la «referencia catastral» del inmueble en el que se localiza su domicilio fiscal.

También se sustituyen en el Modelo 036 las referencias de «e-mail» por la de «correo electrónico», y la de «NIF otros países» por la de «NIF otros países/NIF-IVA (NVAT)».

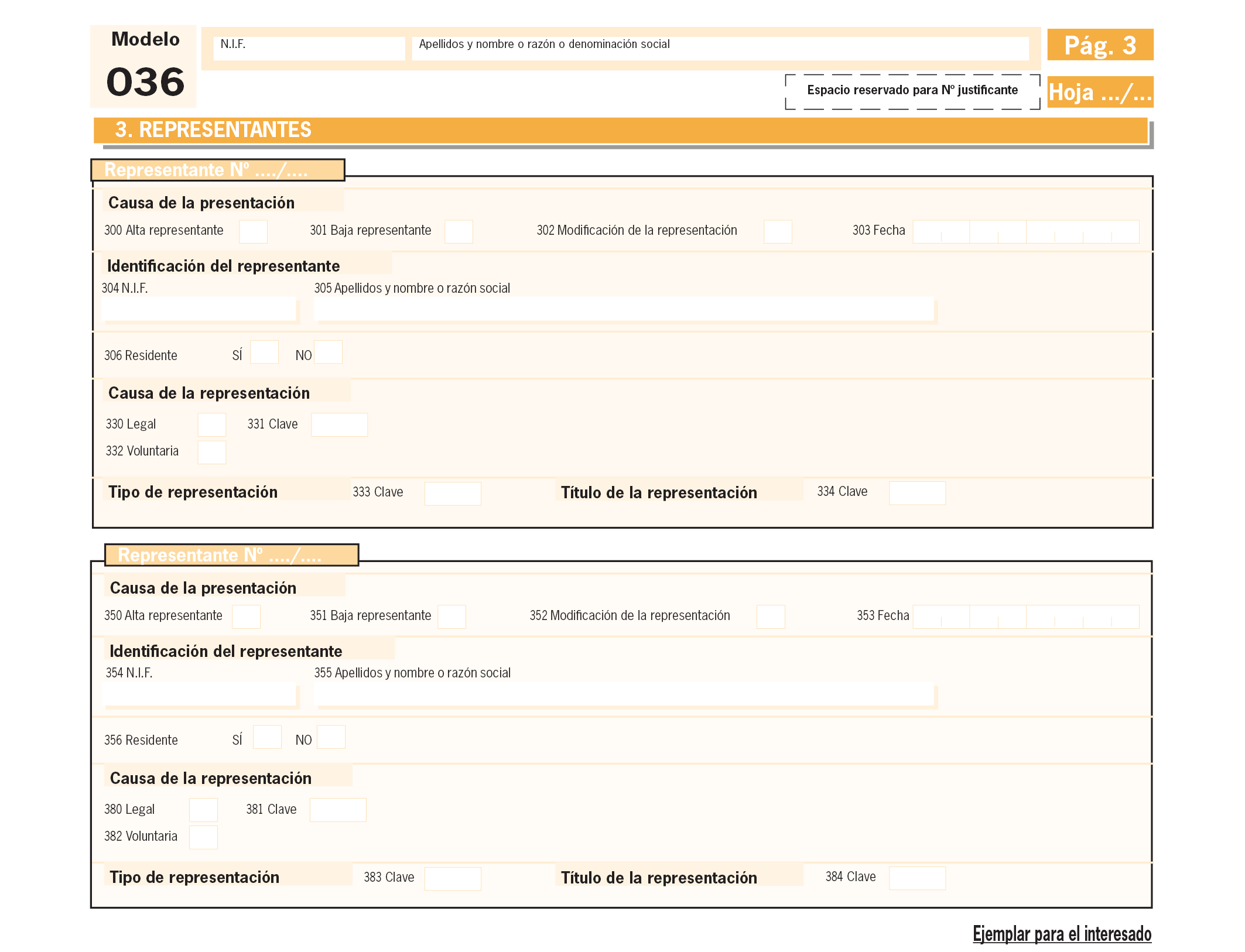

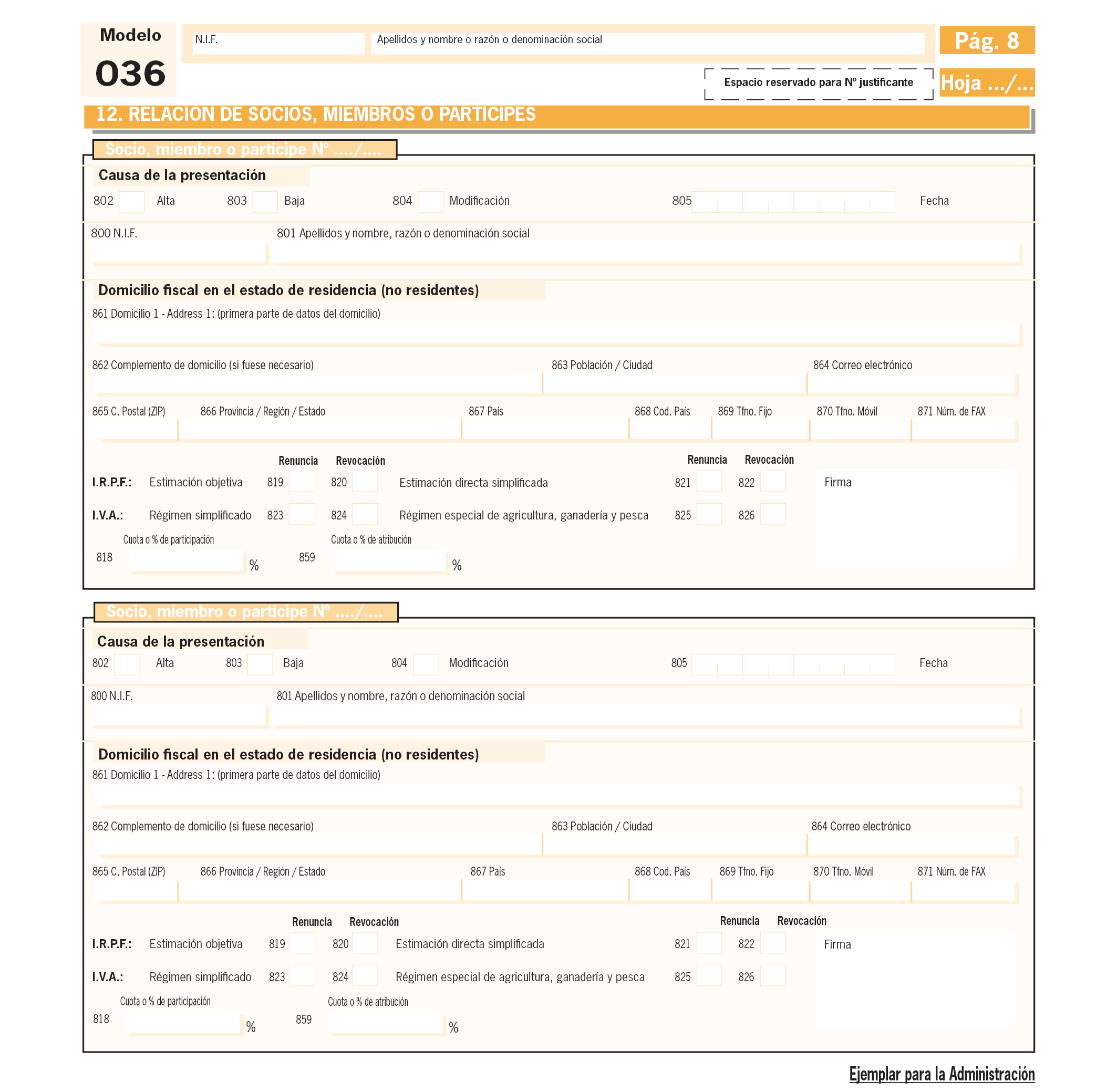

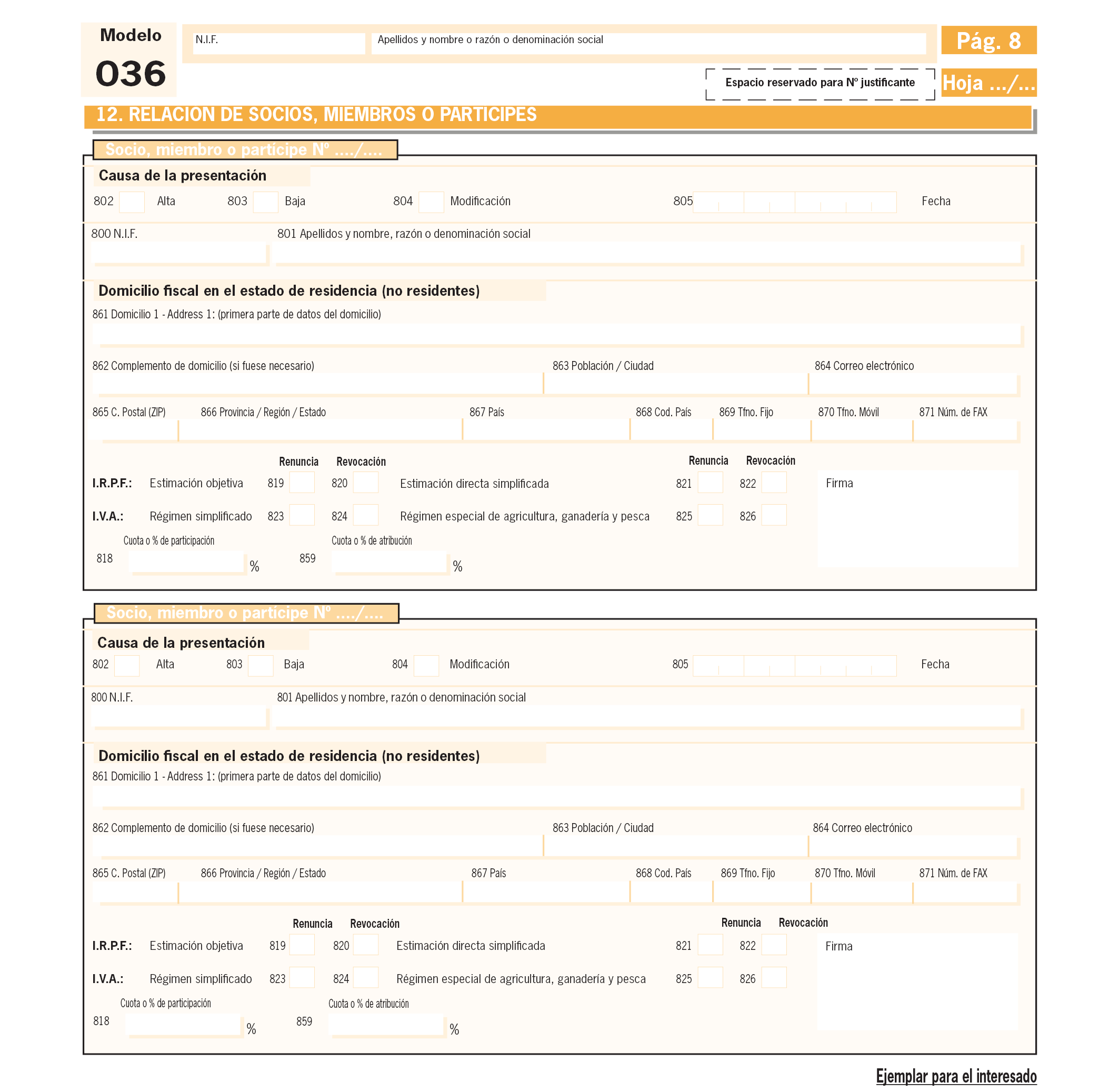

Se eliminan en el modelo 036, en el apartado de «Representantes» los apartados correspondientes al domicilio fiscal y en el apartado de «Relación de socios, miembros o partícipes» los apartados correspondientes al domicilio fiscal en España.

También en este apartado de «Relación de socios, miembros o partícipes» del modelo 036 se incluye, de acuerdo con lo dispuesto en la letra d) del artículo 7 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, una nueva casilla para identificar la cuota de atribución de cada uno de los miembros o partícipes que formen parte, en cada momento, de las entidades a que se refiere el artículo 35.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria en caso de que fuera diferente a su cuota de participación.

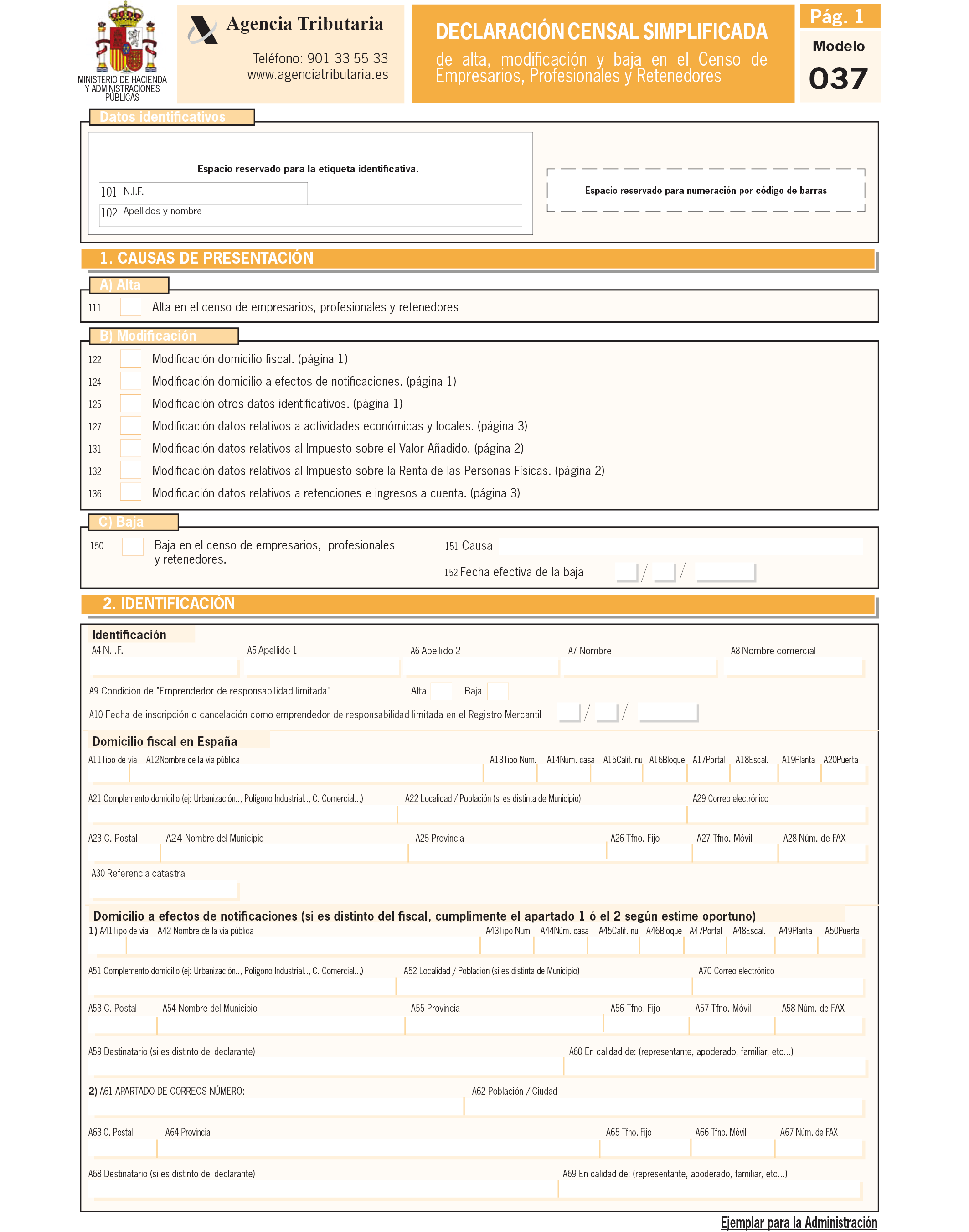

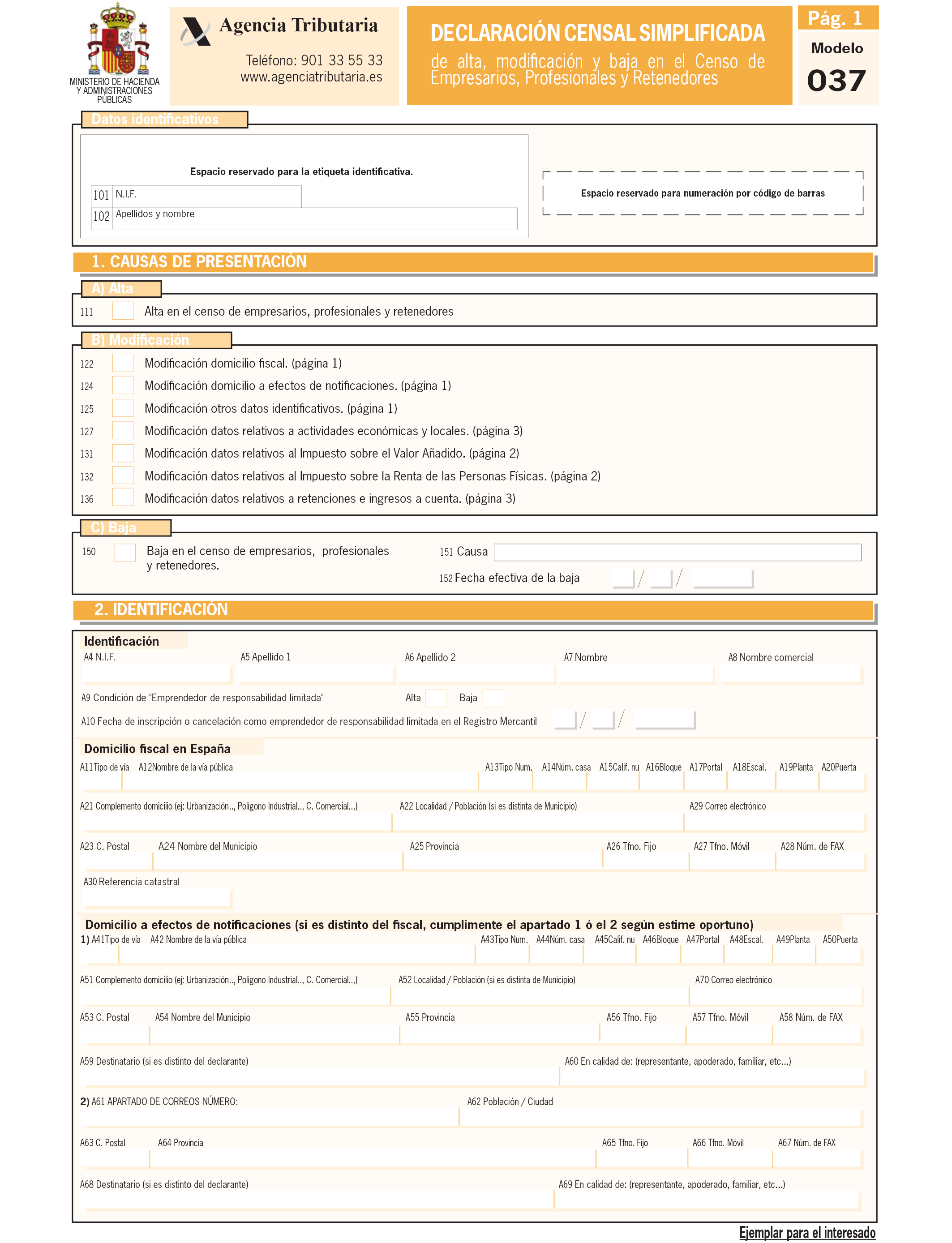

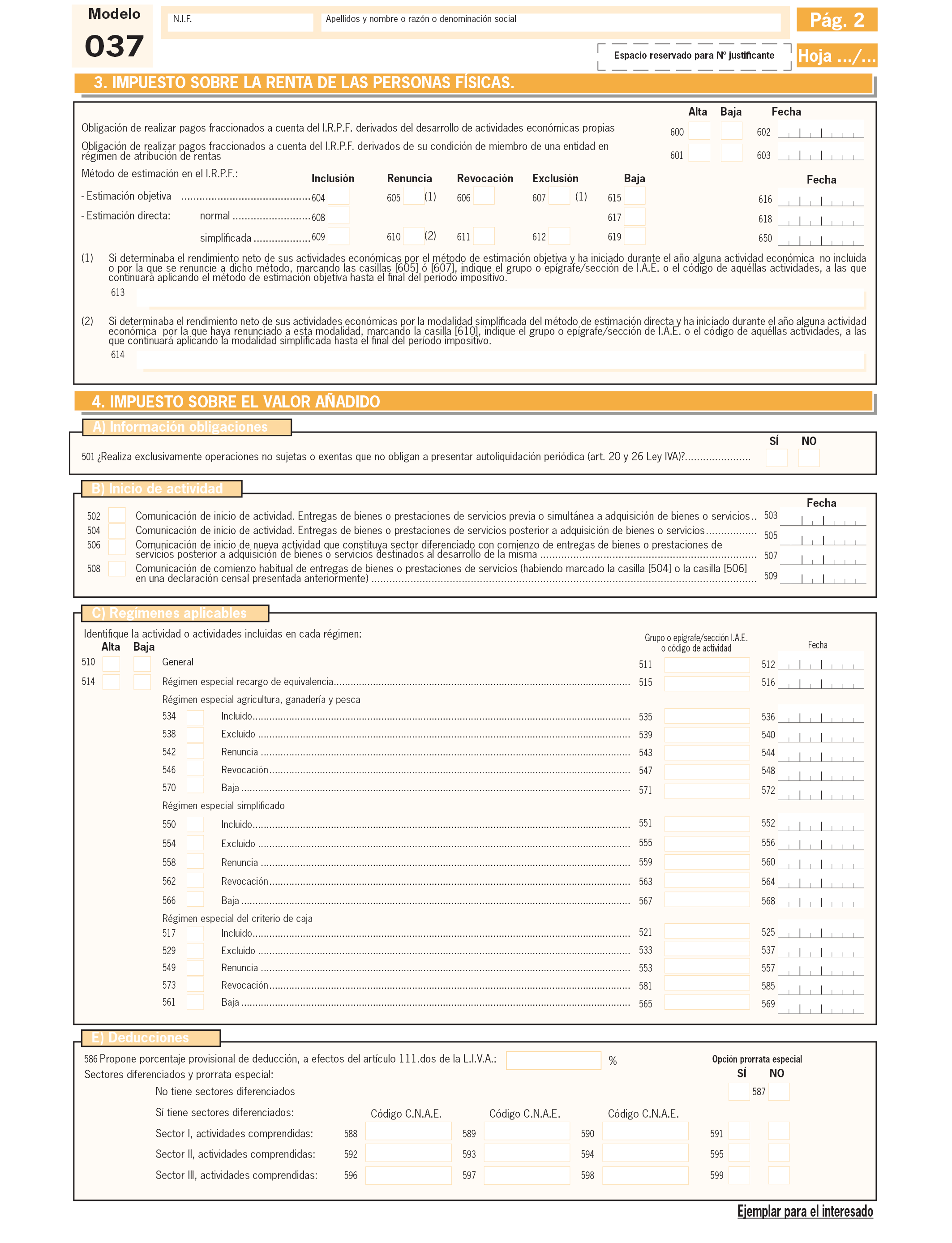

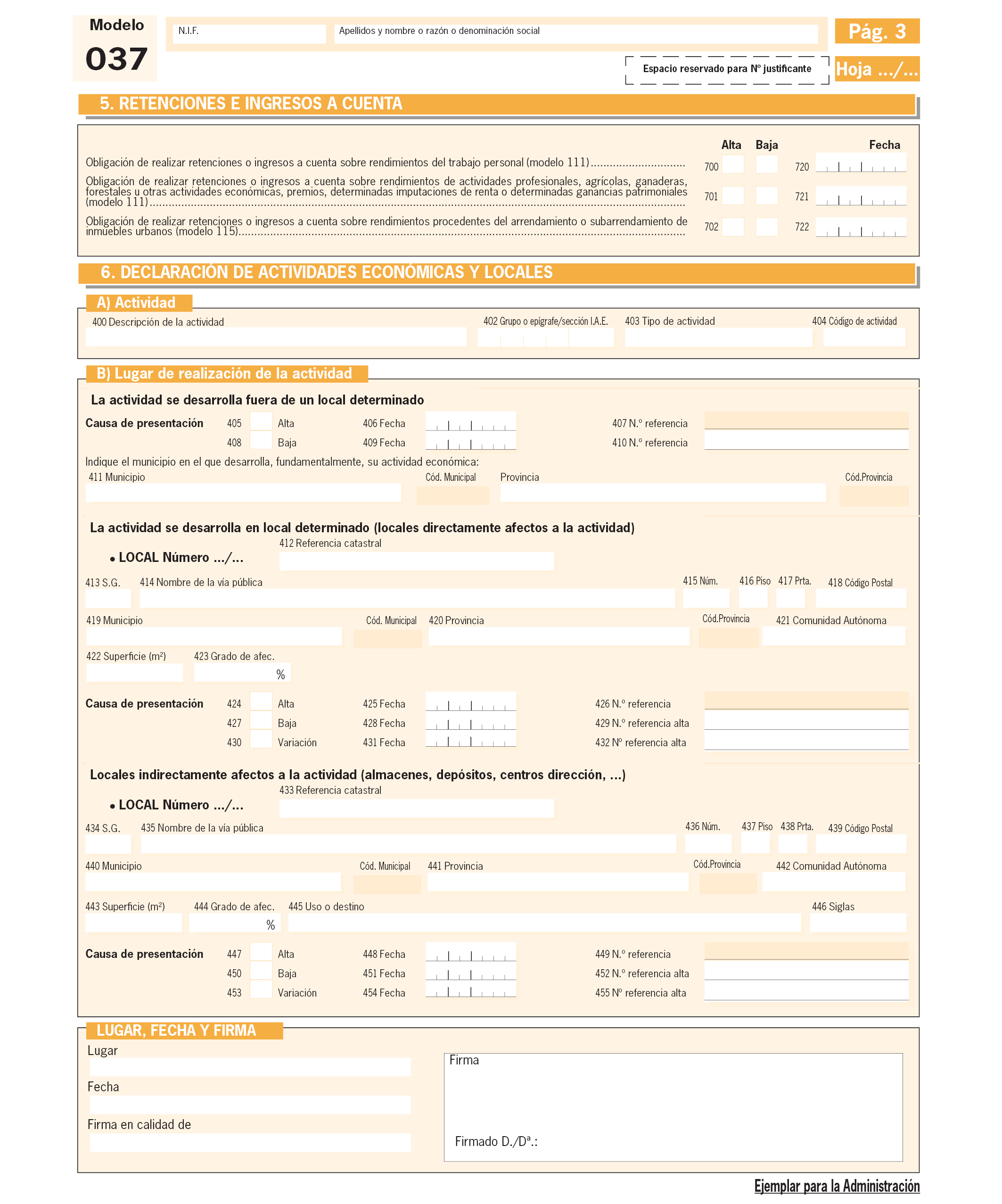

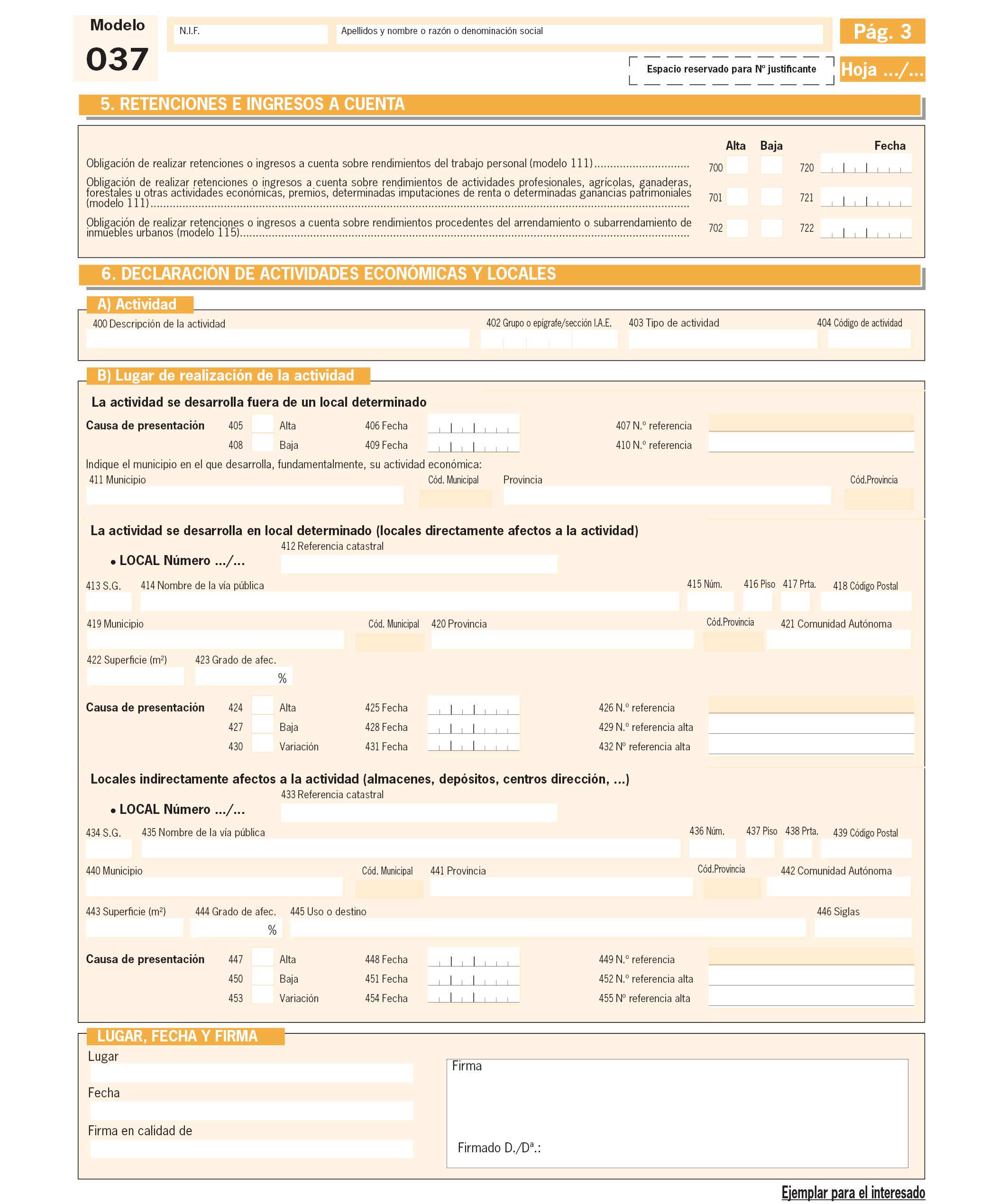

En el modelo 037 se incluye en el apartado de identificación una casilla para la «referencia catastral» del inmueble en el que se localiza el domicilio fiscal y se sustituye la denominación de «e-mail» por la de «correo electrónico».

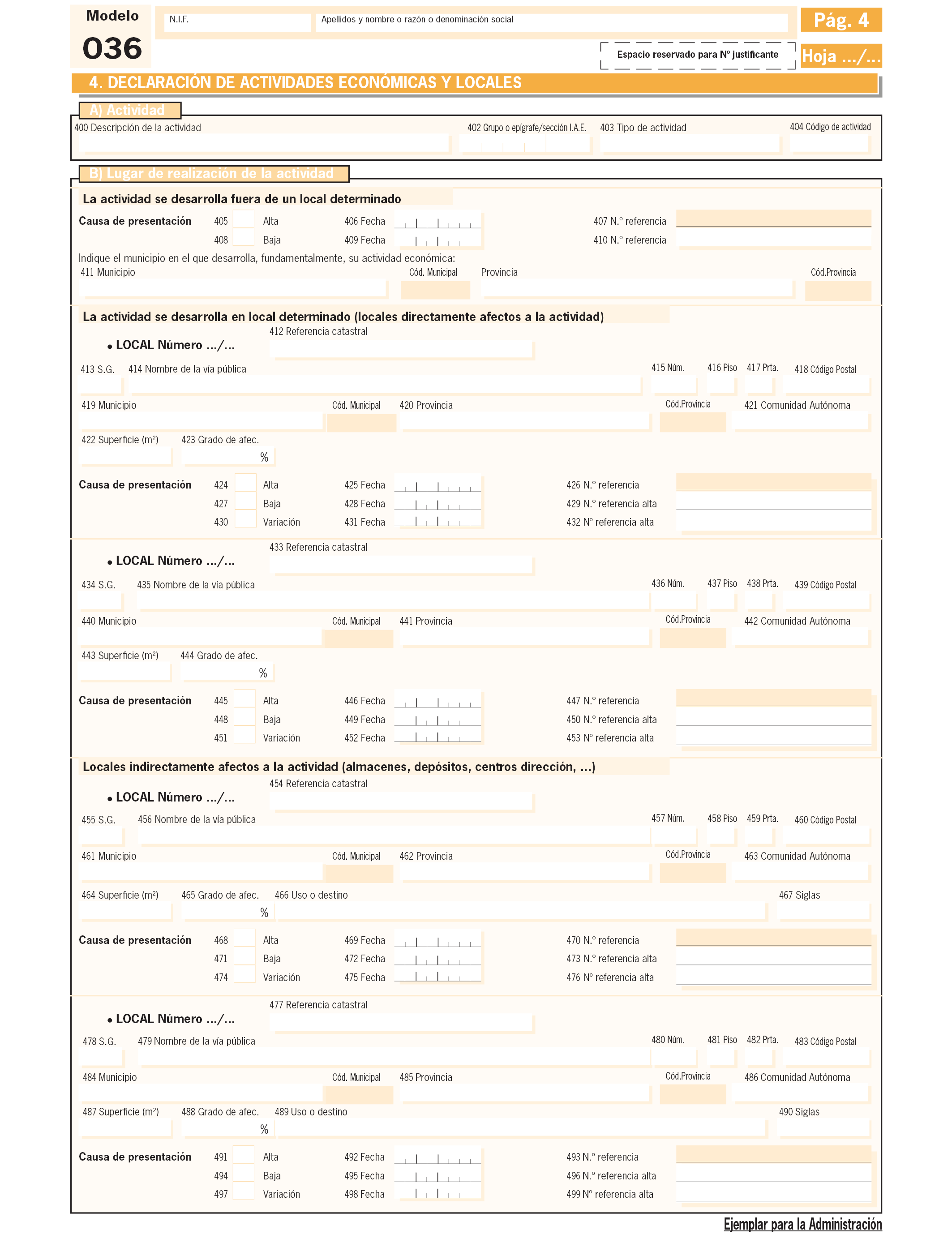

Como consecuencia de todas estas modificaciones, se sustituyen los anexos I y II de la Orden EHA/1274/2007, de 26 de abril, por los anexos I y II de esta orden.

Por último, en relación con los modelos de declaración censal, modelos 036 y 037, y en consonancia con los esfuerzos llevados a cabo por la Agencia Estatal de Administración Tributaria en la explotación e implementación de las nuevas tecnologías, así como en la homogeneización de los sistemas de presentación, se procede en esta orden a extender la obligatoriedad de presentar el modelo 036 por vía electrónica con certificado electrónico a un determinado colectivo que habitualmente está obligado a presentar la práctica totalidad de sus autoliquidaciones y declaraciones informativas por esta vía. Del mismo modo se habilita la presentación de los modelos 036 y 037 con el sistema de firma con clave de acceso en un registro previo como usuario, establecido en el apartado primero.3.c) y desarrollado en el anexo III de la Resolución de 17 de noviembre de 2011 de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se aprueban sistemas de identificación y autenticación distintos de la firma electrónica avanzada para relacionarse electrónicamente con la Agencia Estatal de Administración Tributaria.

Finalmente en la disposición adicional única se establece que a partir del 31 de enero de 2015, la totalidad de los impresos y modelos requeridos para la presentación de declaraciones y autoliquidaciones cuya presentación electrónica no sea obligatoria, podrán ser descargados directamente de la página web de la Agencia Estatal de Administración Tributaria o bien podrán ser proporcionados en las Delegaciones o Administraciones de la misma.

El artículo 13 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, dispone que las declaraciones censales de alta, modificación y baja, previstas en los artículos 9, 10 y 11 del mismo, se presentarán en el lugar, forma y plazos que establezca el Ministro de Economía y Hacienda. También el artículo 117 de este Reglamento habilita, en el ámbito de las competencias del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como para establecer la forma, lugar y plazos de su presentación. Las habilitaciones al Ministro de Economía y Hacienda anteriormente citadas deben entenderse conferidas en la actualidad al Ministro de Hacienda y Administraciones Públicas, de acuerdo con lo dispuesto en el artículo 5 y en la disposición final segunda del Real Decreto 1823/2011, de 21 de diciembre, por el que se reestructuran los departamentos ministeriales.

En su virtud, dispongo:

Uno. Se sustituyen los anexos I y II de la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores y 037 Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores, por los que figuran como anexos I y II de la presente orden respectivamente.

Dos. Se modifica el artículo 12 de la Orden EHA/1274/2007, de 26 de abril, que quedará redactado como sigue:

«Artículo 12. Forma y lugar de presentación del modelo 036.

1. El modelo 036 podrá presentarse en impreso o por vía electrónica a través de Internet. La presentación por Internet podrá ser efectuada:

a) Mediante certificado electrónico reconocido emitido de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de firma electrónica que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

b) En el caso de obligados tributarios personas físicas, salvo que se trate de alguno de los supuestos señalados en el apartado 2 de este artículo, la presentación electrónica también podrá realizarse mediante el sistema de firma con clave de acceso en un registro previo como usuario establecido en el apartado primero.3.c) y desarrollado en el anexo III de la Resolución de 17 de noviembre de 2011 de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se aprueban sistemas de identificación y autenticación distintos de la firma electrónica avanzada para relacionarse con la Agencia Estatal de Administración Tributaria.

2. La presentación electrónica por Internet establecida en la letra a) del apartado anterior, basada en certificados electrónicos reconocidos, tendrá carácter obligatorio para las declaraciones de aquellos obligados tributarios que, bien tengan la condición de Administración Pública, bien estén adscritos a la Delegación Central de Grandes Contribuyentes o a alguna de las Unidades de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria, o bien tengan la forma de sociedad anónima o sociedad de responsabilidad limitada, así como en el supuesto de que el modelo 036 se utilice para solicitar la inscripción en el registro de devolución mensual, regulado en el artículo 30 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre.

Esta obligatoriedad no resultará aplicable cuando el modelo 036 se utilice para solicitar la asignación del número de identificación fiscal provisional o definitivo.

3. La presentación en impreso se realizará en la Administración o, en su defecto, Delegación de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del titular de la declaración en el momento de su presentación.

Las personas o entidades no residentes en España o no establecidas en el territorio de aplicación del Impuesto sobre el Valor Añadido presentarán el modelo 036 en la Administración o Delegación de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal de su representante o, en caso de que no lo hubieran nombrado, a la del lugar donde operen. La presentación en impreso del modelo 036 podrá realizarse mediante entrega directa en las oficinas indicadas o enviándolo por correo certificado a las mismas.

4. La presentación electrónica del modelo 036 se realizará conforme lo dispuesto en el artículo siguiente de esta orden.»

Tres. Se modifica el artículo 13 de la Orden EHA/1274/2007, de 26 de abril, que quedará redactado como sigue:

«Artículo 13. Presentación electrónica del modelo 036.

1. La presentación electrónica por Internet del modelo 036 a través de la Sede electrónica de la Agencia Tributaria podrá ser efectuada:

a) Por los obligados tributarios o, en su caso, sus representantes legales.

b) Por aquellos representantes voluntarios de los obligados tributarios con poderes o facultades para presentar electrónicamente en nombre de los mismos declaraciones y autoliquidaciones ante la Agencia Tributaria o representarles ante ésta, en los términos establecidos en cada momento por la Dirección General de la Agencia Tributaria.

c) Por las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos y cumplan los requisitos y condiciones que, a tal efecto, establezca la normativa vigente en cada momento.

2. La presentación electrónica por Internet del modelo 036 a través de la Sede electrónica de la Agencia Tributaria estará sujeta al cumplimiento de las siguientes condiciones generales:

a) El obligado tributario deberá disponer de número de identificación fiscal (NIF) y estar identificado, con carácter previo a la presentación, en el Censo de Obligados Tributarios a que se refiere el artículo 3 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria. Para verificar el cumplimiento de este requisito el obligado tributario podrá acceder a la opción «mis datos censales» disponible en la Sede electrónica de la Agencia Tributaria.

b) Para efectuar la presentación electrónica mediante certificado electrónico reconocido de acuerdo al artículo 12.1.a) de la presente Orden, el obligado tributario deberá disponer de un certificado electrónico reconocido, que podrá ser el asociado al documento nacional de identidad electrónico (DNI-e) o cualquier otro certificado electrónico reconocido que, según la normativa vigente en cada momento, resulte admisible por la Agencia Tributaria.

Cuando la presentación electrónica descrita en el párrafo anterior se realice por apoderados o por colaboradores sociales debidamente autorizados, serán estos quienes deberán disponer de su certificado electrónico reconocido.

c) Para efectuar la presentación electrónica, el obligado tributario o, en su caso, el presentador, deberá generar previamente un fichero para cuya obtención podrá o bien cumplimentar y transmitir los datos del formulario, ajustado a los contenidos del modelo 036 aprobado en la presente Orden, que estará disponible en la Sede electrónica de la Agencia Tributaria, o bien utilizar un programa informático capaz de obtener un fichero con el mismo formato e iguales características.

3. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión electrónica de las declaraciones, dicha circunstancia se pondrá en conocimiento del presentador de la declaración por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

4. El procedimiento para la presentación electrónica por Internet del modelo 036 es el siguiente:

a) El obligado tributario o, en su caso, el presentador, se pondrá en comunicación con la Sede electrónica de la Agencia Tributaria en Internet y seleccionará el modelo 036.

b) A continuación transmitirá la correspondiente declaración utilizando cualquiera de los sistemas previstos en el artículo 12.1 de esta orden.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, será necesario realizar la presentación mediante el sistema descrito en el artículo 12.1.a) de esta orden, usando su propio certificado electrónico reconocido.

c) Si la declaración es aceptada, la Agencia Tributaria le devolverá en pantalla los datos del formulario validados con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

d) En el supuesto de que la presentación fuera rechazada se mostrará en pantalla un mensaje con la descripción de los errores detectados, debiendo proceder a la subsanación de los mismos.

e) El obligado tributario, o en su caso, el presentador deberá conservar la declaración aceptada con el correspondiente código seguro de verificación.

5. Cuando la declaración censal deba acompañarse de otros documentos como, por ejemplo, la escritura pública de constitución de la entidad o sus estatutos sociales, se presentarán en el Registro Electrónico de la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Resolución de 28 de diciembre de 2009, de la Presidencia de la Agencia Tributaria, por la que se crea la Sede electrónica y se regulan los registros electrónicos de la Agencia Tributaria. Para ello, el obligado tributario o, en su caso, el presentador, deberá acceder, a través de la Sede electrónica de la Agencia Tributaria, al trámite de aportación de documentación complementaria del modelo 036.»

Cuatro. Se modifica el apartado 3 del artículo 15 de la Orden EHA/1274/2007, de 26 de abril, que quedará redactado como sigue:

«3. La presentación electrónica del modelo podrá realizarse en los términos y condiciones señalados en el artículo siguiente de esta orden:

a) Mediante certificado electrónico reconocido emitido de acuerdo a las condiciones que establece la Ley 59/2003, de 19 de diciembre, de firma electrónica que resulte admisible por la Agencia Estatal de Administración Tributaria según la normativa vigente en cada momento.

b) En el caso de obligados tributarios personas físicas, la presentación electrónica también podrá realizarse mediante el sistema de firma con clave de acceso en un registro previo como usuario establecido en el apartado primero.3.c) y desarrollado en el anexo III de la Resolución de 17 de noviembre de 2011 de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se aprueban sistemas de identificación y autenticación distintos de la firma electrónica avanzada para relacionarse con la Agencia Estatal de Administración Tributaria.»

Cinco. Se modifica el artículo 16 de la Orden EHA/1274/2007, de 26 de abril, que quedará redactado como sigue:

«Artículo 16. Presentación electrónica del modelo 037.

1. La presentación electrónica por Internet del modelo 037 a través de la Sede electrónica de la Agencia Tributaria podrá ser efectuada:

a) Por los obligados tributarios o, en su caso, sus representantes legales.

b) Por aquellos representantes voluntarios de los obligados tributarios con poderes o facultades para presentar electrónicamente en nombre de los mismos declaraciones y autoliquidaciones ante la Agencia Tributaria o representarles ante ésta, en los términos establecidos en cada momento por la Dirección General de la Agencia Tributaria.

c) Por las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos y cumplan los requisitos y condiciones que, a tal efecto, establezca la normativa vigente en cada momento.

2. La presentación electrónica por Internet del modelo 037 a través de la Sede electrónica de la Agencia Tributaria estará sujeta al cumplimiento de las siguientes condiciones generales:

a) El obligado tributario deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado, con carácter previo a la presentación, en el Censo de Obligados Tributarios a que se refiere el artículo 3 del Reglamento General de las Actuaciones y los Procedimientos de Gestión e Inspección tributaria. Para verificar el cumplimiento de este requisito el obligado tributario podrá acceder a la opción «mis datos censales» disponible en la Sede electrónica de la Agencia Tributaria.

b) Para efectuar la presentación electrónica mediante certificado electrónico reconocido de acuerdo al artículo 15.3.a) de la presente orden, el obligado tributario deberá disponer de un certificado electrónico reconocido, que podrá ser el asociado al Documento Nacional de Identidad Electrónico (DNI-e) o cualquier otro certificado electrónico reconocido que, según la normativa vigente en cada momento, resulte admisible por la Agencia Tributaria.

Cuando la presentación electrónica descrita en el párrafo anterior se realice por apoderados o por colaboradores sociales debidamente autorizados, serán estos quienes deberán disponer de su certificado electrónico reconocido.

c) Para efectuar la presentación electrónica, el obligado tributario o, en su caso, el presentador, deberá generar previamente un fichero para cuya obtención podrá o bien cumplimentar y transmitir los datos del formulario, ajustado a los contenidos del modelo 037 aprobado en la presente orden, que estará disponible en la Sede electrónica de la Agencia Tributaria, o bien utilizar un programa informático capaz de obtener un fichero con el mismo formato e iguales características.

3. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión electrónica de las declaraciones, dicha circunstancia se pondrá en conocimiento del presentador de la declaración por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

4. El procedimiento para la presentación electrónica por Internet del modelo 037 es el siguiente:

a) El obligado tributario o, en su caso, el presentador, se pondrá en comunicación con la Sede electrónica de la Agencia Tributaria en Internet y seleccionará el modelo 037.

b) A continuación transmitirá la correspondiente declaración utilizando cualquiera de los sistemas previstos en el artículo 15.3 de esta orden.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, será necesario realizar la presentación mediante el sistema descrito en el artículo 15.3.a) de esta orden, usando su propio certificado electrónico reconocido.

c) Si la declaración es aceptada, la Agencia Tributaria le devolverá en pantalla los datos del formulario validados con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

d) En el supuesto de que la presentación fuera rechazada se mostrará en pantalla un mensaje con la descripción de los errores detectados, debiendo proceder a la subsanación de los mismos.

e) El obligado tributario, o en su caso, el presentador deberá conservar la declaración aceptada con el correspondiente código seguro de verificación.

5. Cuando la declaración censal deba acompañarse de otros documentos, se presentarán en el Registro Electrónico de la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Resolución de 28 de diciembre de 2009, de la Presidencia de la Agencia Tributaria, por la que se crea la Sede electrónica y se regulan los registros electrónicos de la Agencia Tributaria. Para ello, el obligado tributario o, en su caso, el presentador, deberá acceder, a través de la Sede electrónica de la Agencia Tributaria, al trámite de aportación de documentación complementaria del modelo 037.»

A partir del 31 de enero de 2015, la totalidad de los impresos y modelos requeridos para la presentación de declaraciones y autoliquidaciones cuya presentación electrónica no sea obligatoria, podrán ser descargados directamente de la página web de la Agencia Estatal de Administración Tributaria, www.agenciatributaria.es, o bien podrán ser proporcionados en la Delegaciones o Administraciones de la misma.

La presente orden entrará en vigor el día 1 de enero de 2015.

Madrid, 29 de diciembre de 2014.–El Ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro Romero.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid