El artículo 101.1 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, establece que las retenciones e ingresos a cuenta sobre los rendimientos del trabajo derivados de relaciones laborales o estatutarias y de pensiones y haberes pasivos, se fijarán reglamentariamente, tomando como referencia el importe que resultaría de aplicar las tarifas a la base de la retención o ingreso a cuenta. Para determinar el porcentaje de retención o ingreso a cuenta se podrán tener en consideración las circunstancias personales y familiares y, en su caso, las rentas del cónyuge y las reducciones y deducciones, así como las retribuciones variables previsibles, en los términos que reglamentariamente se establezcan. A estos efectos, se presumirán retribuciones variables previsibles, como mínimo, las obtenidas en el año anterior, salvo que concurran circunstancias que permitan acreditar de manera objetiva un importe inferior.

El desarrollo reglamentario del citado precepto legal se contiene en los artículos 74 a 89 y 102 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo, regulándose específicamente en el artículo 88 la comunicación del perceptor de rentas del trabajo a su pagador de los datos y circunstancias personales y familiares que influyen en el importe excepcionado de retener, en la determinación del tipo de retención o en las regularizaciones de éste. En el último párrafo de su apartado 1, dicho precepto reglamentario dispone que el contenido de estas comunicaciones se ajustará al modelo que se apruebe por Resolución del Departamento de Gestión Tributaria de la Agencia Estatal de Administración Tributaria.

Entre los datos y circunstancias que constituyen el objeto de la mencionada comunicación, el artículo 88.1 del Reglamento del Impuesto establece que, a efectos de poder aplicar la reducción del tipo de retención prevista en el último párrafo del artículo 86.1 del mismo Reglamento, el contribuyente deberá comunicar al pagador que está destinando cantidades para la adquisición o rehabilitación de su vivienda habitual utilizando financiación ajena, por las que va a tener derecho a la deducción por inversión en vivienda habitual regulada en el artículo 68.1 de la Ley del Impuesto. Por su parte, la disposición transitoria undécima del citado Reglamento estableció análoga obligación de indicar en la comunicación que se están destinando cantidades para la adquisición o rehabilitación de la vivienda habitual utilizando financiación ajena cuando el derecho del contribuyente a la deducción por inversión en vivienda habitual fuese por aplicación del régimen transitorio regulado en la disposición transitoria decimoctava de la Ley del Impuesto. En el ámbito de la reducción del tipo de retención para los contribuyentes que están destinando cantidades para la adquisición o rehabilitación de su vivienda habitual utilizando financiación ajena, la existencia de ambos regímenes de deducción por inversión en vivienda habitual se traducía en que la cuantía de las retribuciones totales que determinan el derecho a la citada reducción fuese de 22.000 euros para los contribuyentes con derecho a deducción conforme al régimen general del artículo 68.1 de la Ley del Impuesto, y de 33.007,20 euros cuando el derecho a la deducción era consecuencia de la aplicación del régimen transitorio.

El Real Decreto-ley 20/2011, de 30 de diciembre, de medidas urgentes en materia presupuestaria, tributaria y financiera para la corrección del déficit público, ha dado nueva redacción al artículo 68.1 de la Ley 35/2006, modificando la regulación de la deducción por inversión en vivienda habitual en el Impuesto sobre la Renta de las Personas Físicas, al mismo tiempo que ha suprimido la disposición transitoria decimoctava de dicha Ley, en la que se establecía el régimen transitorio de la deducción por inversión en vivienda habitual adquirida con anterioridad al 1 de enero de 2011, y ha añadido una disposición adicional vigésima tercera, en cuyo apartado 1 se establece que, a efectos de lo dispuesto, entre otros, en los artículos 86.1 y 88.1 del Reglamento del Impuesto, la cuantía determinante para la toma en consideración de la deducción por vivienda en el cálculo de los pagos a cuenta de dicho impuesto será de 33.007,20 euros.

Dichas modificaciones suponen la desaparición, a efectos de la aplicación de la reducción del tipo de retención prevista en el artículo 86.1 del Reglamento del Impuesto y de la comunicación por el perceptor de los datos y circunstancias que determinan el derecho a la misma, conforme al artículo 88.1 del mismo Reglamento, de la distinción anteriormente existente entre los contribuyentes con derecho a deducción por inversión en vivienda habitual conforme al régimen general del artículo 68.1 de la Ley 35/2006, para los que la cuantía total de sus retribuciones determinante de la reducción del tipo de retención era de 22.000 euros anuales, según la redacción dada al artículo 86.1 del Reglamento por el Real Decreto 1788/2010, de 30 de diciembre, y los contribuyentes con derecho a dicha deducción al amparo del régimen transitorio contenido en la suprimida disposición transitoria decimoctava de dicha Ley, para los que la cuantía determinante de la reducción del tipo de retención era de 33.007,20 euros anuales, conforme a la disposición transitoria undécima del Reglamento del Impuesto.

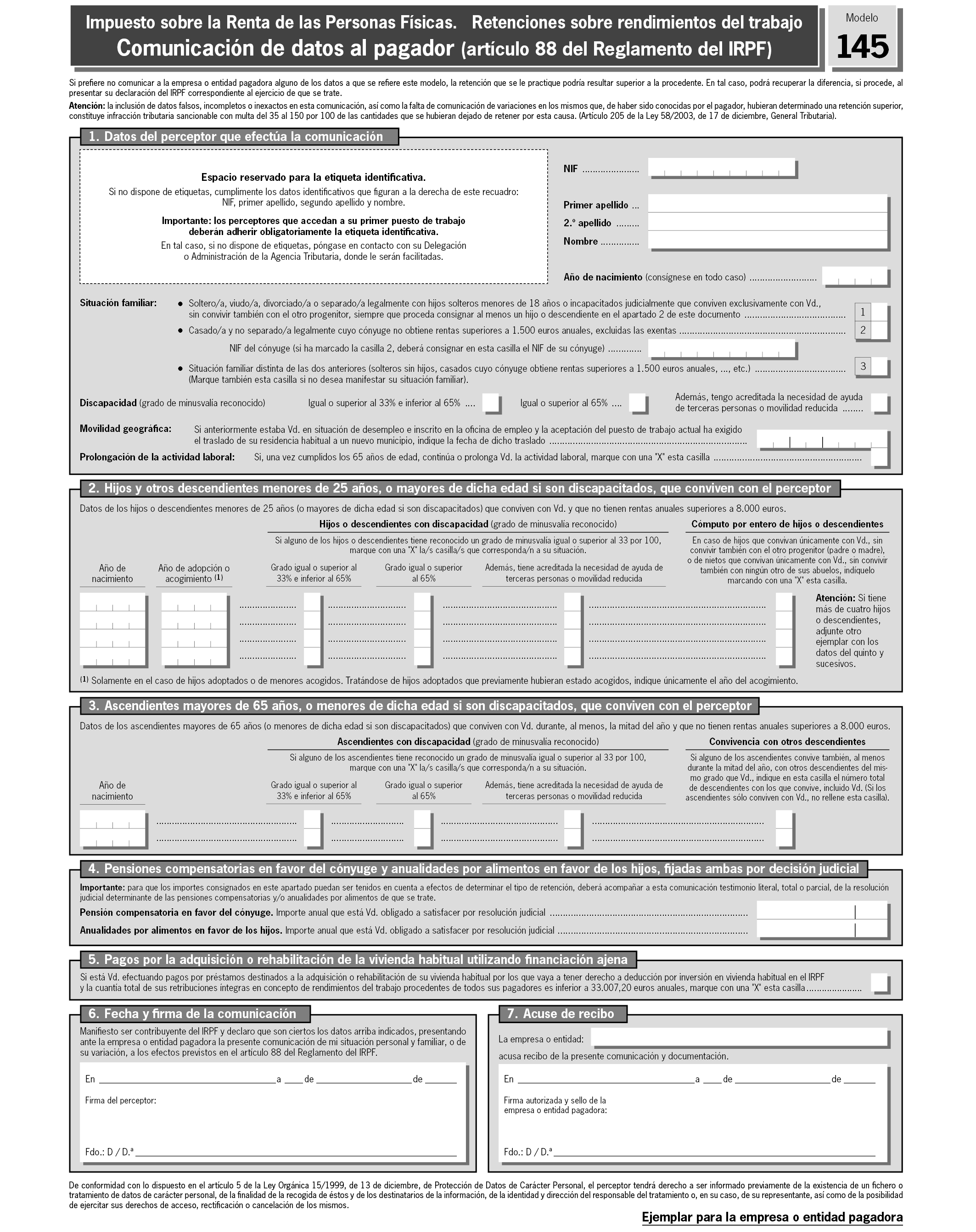

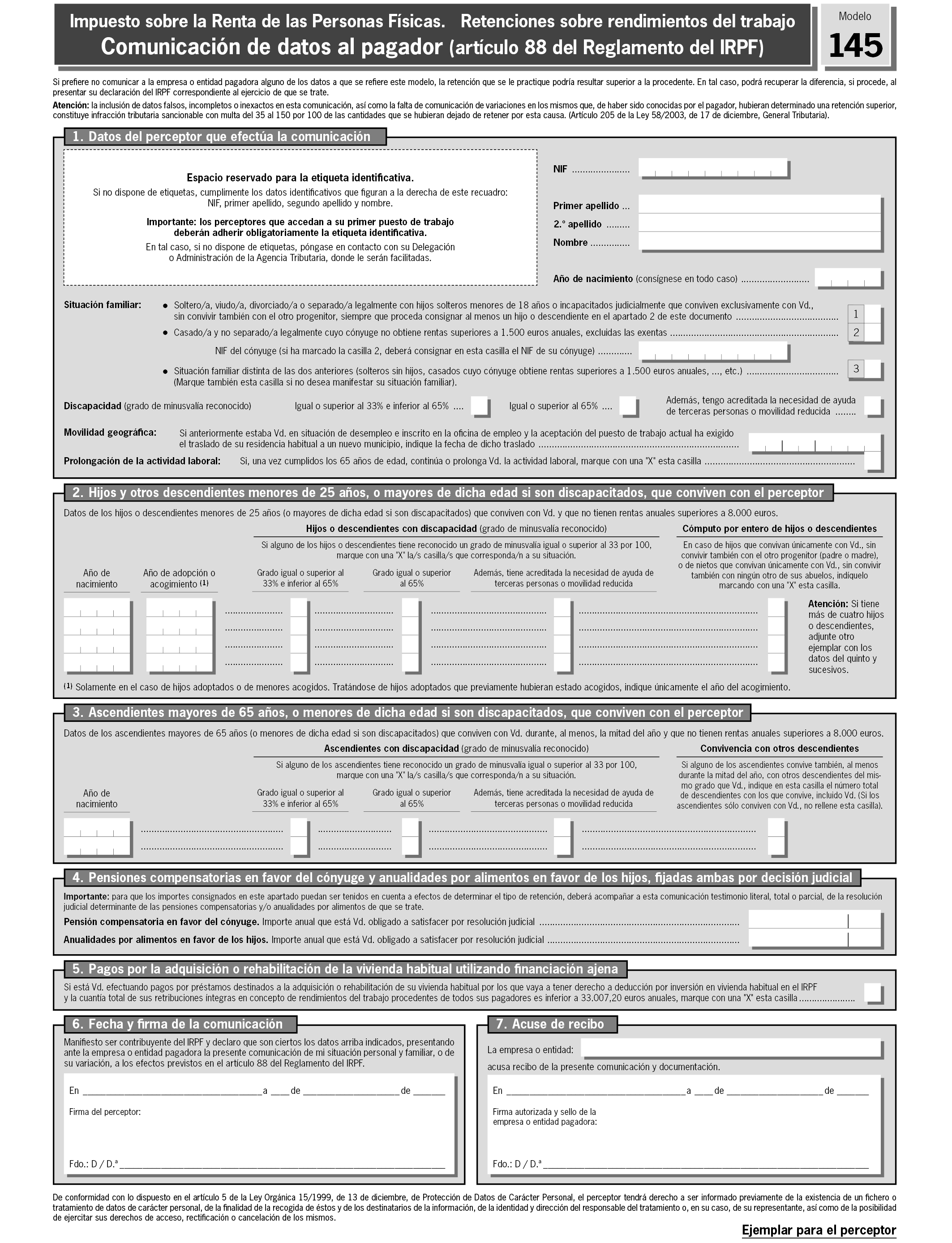

En consecuencia, resulta necesario adaptar a las indicadas modificaciones el modelo de comunicación de datos del perceptor de rentas del trabajo a su pagador al que se refiere el artículo 88 del Reglamento del Impuesto, para lo cual en la presente resolución se procede a sustituir el modelo 145 aprobado por la Resolución de 3 de enero de 2011, de este Departamento de Gestión Tributaria, por un nuevo modelo 145, en cuyo apartado 5 se suprime la distinción entre los comentados regímenes, general y transitorio, a efectos de la aplicación de la reducción en dos enteros del tipo de retención contemplada en el artículo 86.1 del Reglamento del Impuesto sobre la Renta de las Personas Físicas. Por idénticas razones, se ha procedido también a modificar aquellos apartados de la parte dispositiva de la resolución anteriormente citada en los que se hacía referencia a la existencia de los dos citados regímenes, general y transitorio, con objeto de adaptar la redacción de los mismos a la nueva situación derivada de la entrada en vigor del Real Decreto-ley 20/2011.

Finalmente, el apartado 2 de la disposición adicional vigésima tercera de la Ley 35/2006, en la redacción dada por el Real Decreto-ley 20/2011, establece que la aplicación del tipo de retención determinado de acuerdo con la nueva cuantía única de 33.007,20 euros deberá efectuarse en los rendimientos que se satisfagan o abonen a partir del 1 de febrero de 2012, siempre que no se trate de rendimientos correspondientes al mes de enero, y que las retenciones e ingresos a cuenta a practicar sobre los rendimientos del trabajo que se satisfagan o abonen durante el mes de enero de 2012, correspondientes a dicho mes, deberán realizarse de acuerdo con las cuantías previstas en la normativa vigente a 31 de diciembre de 2011. En consecuencia, en la disposición final única de la presente resolución se establece que la misma surtirá efectos en relación con las comunicaciones de datos al pagador, o de variación de los datos previamente comunicados, que deban efectuarse a partir del 1 de febrero de 2012.

Por todo ello, haciendo uso de la habilitación conferida por el último párrafo del apartado 1 del artículo 88 del Reglamento del Impuesto sobre la Renta de las Personas Físicas,

Este Departamento de Gestión Tributaria resuelve lo siguiente:

La Resolución de 3 de enero de 2011, del Departamento de Gestión Tributaria de la Agencia Estatal de Administración Tributaria, por la que se aprueba el modelo 145, de comunicación de datos del perceptor de rentas del trabajo a su pagador o de la variación de los datos previamente comunicados, queda modificada como sigue:

Uno. El apartado sexto queda redactado de la siguiente forma:

«Sexto. Contenido de la comunicación de los datos relativos a los pagos realizados por la adquisición o rehabilitación de la vivienda habitual utilizando financiación ajena.

Para que el pagador aplique la reducción del tipo de retención prevista en el último párrafo del artículo 86.1 del Reglamento del Impuesto, los perceptores de rendimientos del trabajo cuyas retribuciones totales sean inferiores a 33.007,20 euros anuales deberán comunicar a su pagador que están destinando cantidades para la adquisición o rehabilitación de su vivienda habitual utilizando financiación ajena por las que van a tener derecho a la deducción por inversión en vivienda habitual regulada en el artículo 68.1 de la Ley del Impuesto. La comunicación de dicha circunstancia se efectuará marcando la casilla que, a tal efecto, figura en el apartado 5 del modelo 145.

En el supuesto de que el contribuyente perciba rendimientos del trabajo procedentes, de forma simultánea o sucesiva, de dos o más pagadores, solamente podrá efectuar la comunicación a que se refiere el párrafo anterior cuando la cuantía total de las retribuciones íntegras correspondientes a todos ellos sea inferior a 33.007,20 euros anuales.

No será necesario que reiteren al mismo pagador la comunicación de datos aquellos perceptores que, teniendo derecho a la reducción del tipo de retención conforme a lo dispuesto en los párrafos anteriores, hubiesen comunicado ya esta circunstancia con anterioridad al 1 de febrero de 2012.

En ningún caso procederá la práctica de esta comunicación cuando las cantidades se destinen a la construcción o ampliación de la vivienda ni a cuentas vivienda.»

Dos. El apartado séptimo.1 queda redactado de la siguiente forma:

«1. De acuerdo con lo dispuesto en el artículo 88.1 del Reglamento del Impuesto, para que el pagador de los rendimientos del trabajo tenga en cuenta la situación personal y familiar del perceptor, incluida la relativa a la obligación de satisfacer pensiones compensatorias al cónyuge o anualidades por alimentos, fijadas ambas por decisión judicial, así como la circunstancia de estar destinando cantidades para la adquisición o rehabilitación de su vivienda habitual utilizando financiación ajena por las que vaya a tener derecho a deducción por inversión en vivienda habitual conforme a lo dispuesto en el artículo 68.1 de la Ley del Impuesto, el perceptor deberá presentar la correspondiente comunicación de datos.

La presentación de comunicación de datos al pagador, debidamente firmada, deberá efectuarse en el modelo 145 aprobado en la presente resolución o, en su caso, en los formularios que se ajusten a su contenido, sin que sea preciso reiterar en cada ejercicio dicha comunicación en tanto no varíen los datos anteriormente comunicados. El ejemplar para el perceptor podrá sustituirse por una copia o recibo del ejemplar entregado al pagador en el que éste cumplimente los datos relativos a su identidad, lugar y fecha de presentación, firma y sello de la empresa o entidad.

La comunicación a que se refiere el párrafo anterior también podrá efectuarse por medios telemáticos o electrónicos, siempre que se garanticen la autenticidad del origen, la integridad del contenido, la conservación de la comunicación y la accesibilidad por parte de la Administración tributaria a la misma. En estos casos, el perceptor deberá imprimir y conservar la comunicación remitida en la que constará la fecha de remisión.

De igual modo, deberá conservar los originales de los documentos a que se refiere el párrafo segundo del apartado quinto de la presente resolución si los hubiere remitido por medios electrónicos junto a la comunicación.»

Tres. La letra e) del apartado noveno.2 queda redactada de la siguiente forma:

«e) Cuando en el curso del año natural el contribuyente que haya comunicado que está destinando cantidades para la adquisición o rehabilitación de su vivienda habitual y perciba rendimientos del trabajo procedentes, simultánea o sucesivamente, de dos o más pagadores, obtenga una cuantía total superior a 33.007,20 euros anuales, en los términos señalados en los párrafos primero y segundo del apartado sexto de esta resolución.»

Cuatro. El modelo 145 que figura en el anexo queda sustituido por el modelo 145 que figura en el anexo de la presente Resolución.

La presente Resolución entrará en vigor el día de su publicación en el «Boletín Oficial del Estado» y surtirá efectos en relación con las comunicaciones de datos al pagador o de variación de los datos previamente comunicados que deban efectuarse a partir del 1 de febrero de 2012.

Madrid, 23 de enero de 2012.–El Director del Departamento de Gestión Tributaria de la Agencia Estatal de Administración Tributaria, Gaspar Caballo Mingo.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid