El Real Decreto-ley 2/2011, de 18 de febrero, para el reforzamiento del sistema financiero, entre otras medidas encaminadas a dicho fin, establece que los grupos consolidables de entidades de crédito, así como las entidades de crédito no integradas en un grupo consolidable de entidades de crédito, que pueden captar fondos reembolsables del público, deberán contar con un capital principal de, al menos, el 8 % de sus exposiciones totales ponderadas por riesgo y calculadas de conformidad con lo previsto en la Ley 13/1985, de 25 de mayo, de coeficientes de inversión, recursos propios y obligaciones de información de los intermediarios financieros, y en su normativa de desarrollo. Dicho porcentaje será del 10 por 100 si los grupos y las entidades individuales antes mencionadas reúnen determinadas condiciones, entre las cuales se encuentra el contar con un coeficiente de financiación mayorista superior al 20 por 100 conforme a la definición establecida por el Banco de España, al que la disposición final tercera del citado Real Decreto-ley confiere la necesaria habilitación para su desarrollo.

La presente Circular define qué se considera financiación mayorista, entendiendo por tal los depósitos de bancos centrales y de entidades de crédito, las emisiones de valores colocadas a inversores mayoristas o institucionales y los depósitos recibidos de profesionales del mundo financiero o de grandes empresas, siempre que no se trate de saldos operativos. Asimismo, se toman en consideración los activos líquidos disponibles, entendiendo por tales los saldos en efectivo y bancos centrales, los depósitos interbancarios y los valores representativos de deuda e instrumentos de capital fácilmente convertibles en liquidez. Por último, la financiación mayorista neta de dichos activos líquidos se pone en relación con el crédito a la clientela, para lo cual se considera todo el crédito, excepto el interbancario, minorado por las adquisiciones temporales de activos y por la parte que haya sido objeto de titulización y no haya sido retenida por la propia entidad o grupo. Todo ello con las precisiones técnicas que se desarrollan en la Circular.

En consecuencia, en uso de las facultades que tiene concedidas, el Consejo de Gobierno del Banco de España, a propuesta de la Comisión Ejecutiva, y de acuerdo con el Consejo de Estado, ha aprobado la presente Circular, que contiene las siguientes normas:

Norma primera. Coeficiente de financiación mayorista.

1. A los efectos de lo dispuesto en el artículo 1 del Real Decreto-ley 2/2011, de 18 de febrero, para el reforzamiento del sistema financiero, se entenderá por coeficiente de financiación mayorista la relación entre la financiación mayorista neta de activos líquidos disponibles y el crédito a la clientela, según las definiciones contenidas en los siguientes apartados de esta norma, todo ello referido al ámbito de aplicación de los estados reservados individuales o consolidados, según corresponda. Las referencias que en esta norma se hacen a la «Entidad» se entenderán hechas a la entidad individual o al grupo consolidable, según proceda.

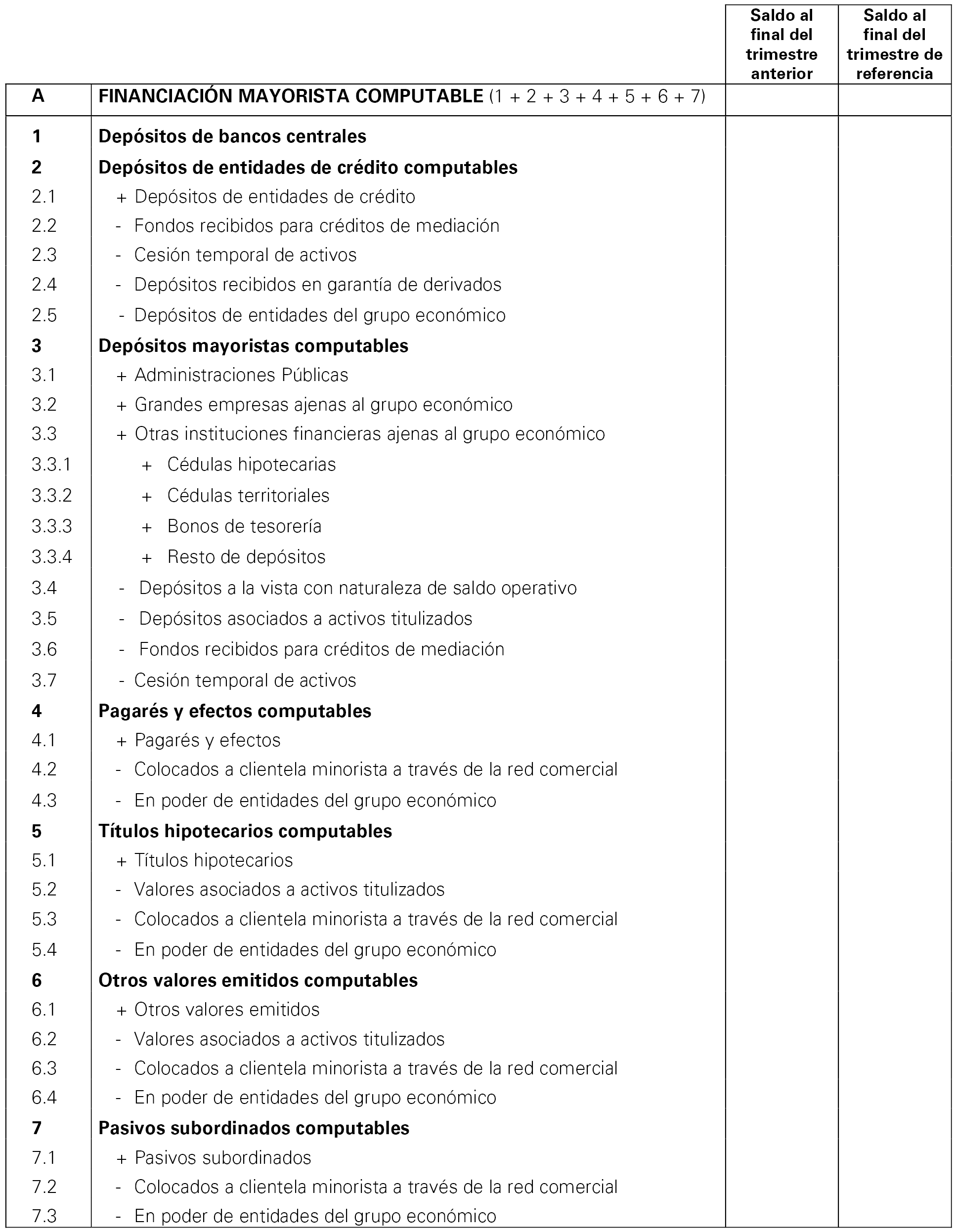

2. Se considerará financiación mayorista la suma de los siguientes conceptos:

a) Depósitos de bancos centrales, donde se incluirá el importe de la financiación otorgada por los bancos centrales del Sistema Europeo de Bancos Centrales u otros bancos centrales nacionales, con independencia de su instrumentación.

b) Depósitos de entidades de crédito, donde se incluirá el importe de todos los depósitos, ya sean a la vista o a plazo, tomados de otras entidades de crédito, con excepción de:

i) Fondos obtenidos para créditos de mediación, cualquiera que sea su instrumentación;

ii) Cesiones temporales de activos que sean valores representativos de deuda o instrumentos de capital computables como activos líquidos a los efectos de esta norma;

iii) Depósitos recibidos en garantía de operaciones con derivados, y

iv) Depósitos de entidades del grupo económico de la «Entidad» no consolidables en España.

c) Depósitos mayoristas no operativos, distintos de las cesiones temporales de activos que sean valores representativos de deuda o instrumentos de capital computables como activos líquidos a los efectos de esta norma, de los fondos obtenidos para créditos de mediación, cualquiera que sea su instrumentación, y de los pasivos asociados a activos titulizados cuyo vehículo de titulización no haya sido consolidado, formalizados en la entidad por los siguientes tipos de clientes:

i) Administraciones Públicas calificadas como tales en la norma sexagésima sexta de la Circular del Banco de España 4/2004, de 22 de diciembre, sobre normas de información financiera pública y reservada, y modelos de estados financieros (en lo sucesivo, CBE 4/2004).

ii) Grandes empresas, entendiéndose por tales las sociedades no financieras a que se refiere la norma sexagésima sexta de la CBE 4/2004 que no cumplan la definición de pequeña y mediana empresa contenida en el apartado 1 del artículo 2 del Real Decreto 1515/2007, de 16 de noviembre, por el que se aprueba el Plan General de Contabilidad de Pequeñas y Medianas Empresas y los criterios contables específicos para microempresas, siempre que no pertenezcan al grupo económico de la «Entidad».

iii) Otras instituciones financieras, de acuerdo con la definición de la norma sexagésima sexta de la CBE 4/2004, siempre que no pertenezcan al grupo económico de la «Entidad».

Se entenderá por saldo operativo el importe de los depósitos a la vista necesario para que el cliente pueda llevar a cabo las siguientes operaciones:

Operaciones de compensación, entendidas como aquellas que permiten al cliente de la entidad de crédito participante directa en un sistema de pagos o en un sistema de compensación y liquidación de valores transferir fondos o valores a su destinatario final.

Operaciones de custodia de valores, incluyendo la realización por cuenta del cliente de todas aquellas gestiones operativas y administrativas necesarias para que pueda mantener valores y realizar transacciones con los mismos.

Operaciones de gestión de tesorería, incluyendo operaciones de gestión de los flujos de efectivo del cliente, así como la realización de las transacciones financieras necesarias para su operativa habitual, gestión de cobros y pagos, pago de nóminas, control sobre el desembolso de fondos, pagos automatizados y transacciones que faciliten las operaciones financieras.

d) Débitos representados por valores negociables mayoristas, donde se computarán las emisiones de valores (incluidas las subordinadas) realizadas por la entidad, con exclusión de:

los valores en poder de la propia «Entidad»;

los colocados a la clientela minorista a través de la red comercial;

los valores asociados a activos titulizados, y

los valores en poder de entidades del grupo económico de la «Entidad».

A estos efectos, se consideran clientela minorista las sociedades no financieras que no sean grandes empresas según se definen en la letra c.ii) anterior, los hogares y las instituciones sin fines de lucro al servicio de los hogares (calificados como tales en la norma sexagésima sexta de la CBE 4/2004); y se entiende por valores colocados a través de la red comercial los colocados en las oficinas o a través de la banca electrónica y telefónica.

e) Depósitos subordinados, salvo en el caso de que el prestamista sea una entidad del mismo grupo económico de la «Entidad».

A los efectos de esta norma, el concepto de grupo económico incluirá a las entidades que formen parte del mismo grupo de sociedades de la «Entidad», según se define en el artículo 42 del Código de Comercio, así como a los inversores institucionales gestionados por alguna entidad del grupo.

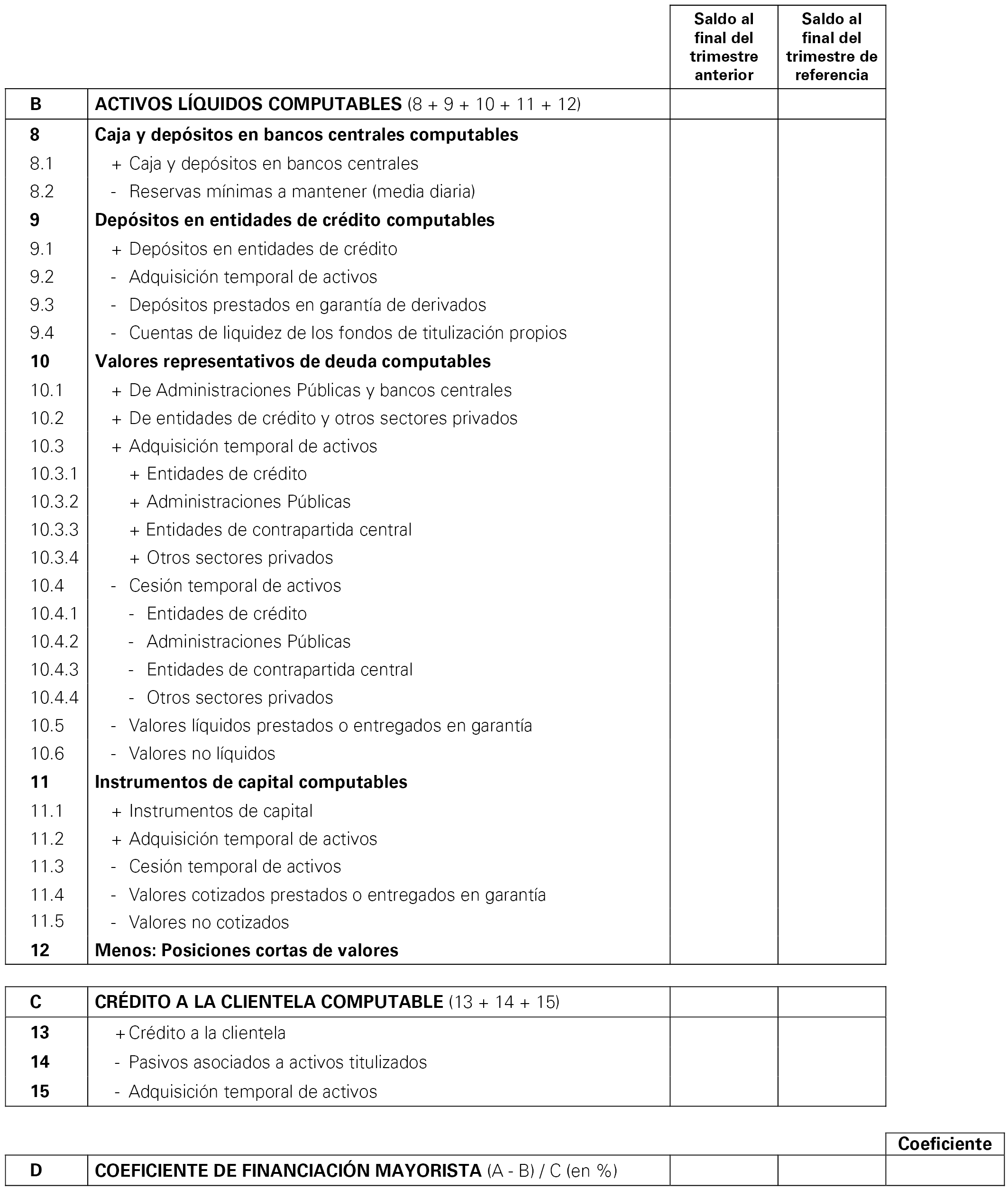

3. Por activos líquidos disponibles se entenderá la suma de los siguientes conceptos, siempre que no estén calificados como activos dudosos:

a) Caja y depósitos en bancos centrales, donde se computarán los saldos mantenidos en efectivo y en cuentas abiertas en bancos centrales netos del saldo que, como media diaria, debe mantener para el cumplimiento del coeficiente de reservas mínimas al final de cada trimestre al que corresponden los datos.

b) Depósitos en entidades de crédito, donde se incluirán los depósitos mantenidos en entidades de crédito, con excepción de las adquisiciones temporales de activos que sean valores representativos de deuda o instrumentos de capital computables como activos líquidos a efectos de esta norma, los depósitos prestados en garantía de operaciones con derivados y las cuentas de liquidez o de tesorería cuyos titulares sean fondos de titulización consolidados en la entidad declarante y que estén depositados en una tercera entidad.

c) Valores representativos de deuda líquidos, que incluirá el saldo correspondiente a la cartera disponible de dichos valores contabilizados en el activo del balance, siempre y cuando se consideren líquidos. Serán activos líquidos, a estos efectos, los que cuenten con mercado activo conforme a la definición establecida en el apartado 10 de la norma decimotercera de la CBE 4/2004. La cartera disponible incluirá los valores propiedad de la entidad, con independencia de la cartera contable en la que estén clasificados, además de los adquiridos temporalmente, y se deducirán los cedidos temporalmente, así como los prestados y entregados en garantía, siempre y cuando la contraparte sea distinta de un banco central.

d) Instrumentos de capital cotizados, que comprenderá los saldos correspondientes a la cartera de dichos valores cotizados en mercados organizados de países miembros de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), siempre que no estén cedidos temporalmente, prestados o entregados en garantía. Este concepto incluirá, asimismo, las adquisiciones temporales de dichos instrumentos.

De la suma de los activos líquidos se deducirán las posiciones cortas de valores.

4. Se considerará crédito a la clientela todo el crédito, cualquiera que sea su instrumentación, concedido a terceros que no sean bancos centrales ni entidades de crédito, con excepción de las adquisiciones temporales de activos que sean valores representativos de deuda o instrumentos de capital computables como activos líquidos a efectos de esta norma, y de los saldos de los créditos titulizados y no retenidos por la propia entidad.

5. Para la determinación del coeficiente de financiación mayorista en cada declaración, según se dispone en la norma segunda de la presente Circular, se utilizará la media de los datos correspondientes a los cierres del trimestre de referencia y del inmediatamente anterior.

Los importes que se han de computar en cada trimestre serán los valores contables de los respectivos activos y pasivos (es decir, incluidos los ajustes por valoración que les correspondan), excepto para el importe del coeficiente de reservas mínimas, que se calculará según lo dispuesto en el apartado 3.a) de la presente norma.

Norma segunda. Información que se debe rendir.

1. Las entidades de crédito individuales y los grupos consolidables de entidades de crédito a que se refiere el número 1 del artículo 1 del Real Decreto-ley 2/2011, antes citado, vendrán obligados a presentar el estado que se incluye como anejo a la presente Circular con idéntica periodicidad y en el mismo plazo de remisión al Banco de España que el estado RP10, «Recursos propios computables y cumplimiento de los requerimientos de recursos propios», previsto en la norma centésima vigésima segunda de la Circular 3/2008, de 22 de mayo, a las entidades de crédito, sobre determinación y control de los recursos propios mínimos. En el estado se informará de los importes del trimestre de referencia y del inmediatamente anterior.

2. El Banco de España, a solicitud de la entidad obligada, podrá eximir a una entidad individual o grupo consolidable de la presentación del estado mencionado en el párrafo anterior, siempre y cuando se cumplan las dos circunstancias siguientes:

1) Que no se dé la condición prevista en la letra b) del número 2 del artículo 1 del Real Decreto-ley 2/2011.

2) Que el Banco de España haya solicitado a la entidad la remisión de información periódica sobre su estructura financiera, adaptada a sus características específicas.

3. La Dirección General de Regulación podrá emitir una aplicación técnica para facilitar la cumplimentación del estado mencionado en el apartado 1 de esta norma.

Las entidades individuales y los grupos consolidables que deben presentar el estado al que se refiere la norma segunda de la presente Circular remitirán, asimismo, dicho estado, con referencia a la situación a 31 de diciembre de 2010, no más tarde del 31 de marzo de 2011.

La presente Circular entrará en vigor al día siguiente de su publicación en el «Boletín Oficial del Estado».

Madrid, 4 de marzo de 2011.–El Gobernador del Banco de España, Miguel Ángel Fernández Ordóñez.

COEFICIENTE DE FINANCIACIÓN MAYORISTA

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid