El texto refundido de la Ley del Impuesto sobre Sociedades, aprobado por Real Decreto Legislativo 4/2004, de 5 de marzo (en adelante Ley del Impuesto sobre Sociedades), establece, en su artículo 45.1, la obligación de los sujetos pasivos de este Impuesto de efectuar, en los primeros veinte días naturales de los meses de abril, octubre y diciembre, un pago fraccionado a cuenta de la liquidación correspondiente al período impositivo que esté en curso el día primero de cada uno de los meses indicados. Por su parte, el artículo 23.1 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes aprobado por Real Decreto Legislativo 5/2004, de 5 de marzo (en adelante Ley del Impuesto sobre la Renta de no Residentes), dispone que los contribuyentes por este Impuesto que obtengan rentas mediante establecimiento permanente, quedarán obligados a efectuar pagos fraccionados a cuenta del mismo en los mismos términos que las entidades sujetas al Impuesto sobre Sociedades.

La disposición final única del Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 1777/2004, de 30 de julio, habilita, por su parte, al Ministro de Economía y Hacienda, para aprobar el modelo de pago fraccionado y determinar el lugar y forma de presentación del mismo. Por su parte, el artículo 8.1 del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto 1776/2004, de 30 de julio, establece que los establecimientos permanentes de contribuyentes de dicho Impuesto quedarán obligados a efectuar pagos fraccionados en los mismos supuestos y condiciones que los establecidos en la normativa reguladora del Impuesto sobre Sociedades.

Estos preceptos son los que han venido sirviendo de base para la aprobación, en ejercicios anteriores, de las Órdenes que han ido estableciendo la forma, lugar y plazos para la presentación de las declaraciones correspondientes a los pagos fraccionados del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes.

La Orden HAC/540/2003, de 10 de marzo, aprobó los modelos 202, 218 y 222 actualmente vigentes para efectuar los pagos fraccionados a cuenta del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondientes a establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español. Dicha orden ha sufrido diversas modificaciones por las órdenes, EHA/748/2005, de 21 de marzo, EHA/1371/2006, de 4 de mayo, EHA/1433/2007, de 17 de mayo, EHA/1420/2008, de 22 de mayo, y EHA/1375/2009, de 26 de mayo, por las que se aprueban los modelos de declaración-liquidación del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y a entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, respectivamente para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2004, el 1 de enero y el 31 de diciembre de 2005, el 1 de enero y el 31 de diciembre de 2006, el 1 de enero y el 31 de diciembre de 2007 y el 1 de enero y el 31 de diciembre de 2008, se dictan instrucciones relativas al procedimiento de declaración e ingreso, se establecen las condiciones generales y el procedimiento para su presentación telemática y se dictan determinadas instrucciones relativas al pago fraccionado de los citados Impuestos.

Asimismo, la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio ha tenido incidencia en la regulación de los pagos fraccionados a cuenta de los Impuestos sobre Sociedades y sobre la Renta de no Residentes hasta ahora vigentes. Así, en la disposición derogatoria segunda se elimina la figura de las sociedades patrimoniales, creadas por la Ley 46/2002, de 18 de diciembre, de reforma parcial del Impuesto sobre la Renta de las Personas Físicas y por la que se modifican las Leyes de los Impuestos sobre Sociedades y sobre la Renta de no Residentes.

Por otro lado, la necesidad de eliminar las posibilidades de que se produzcan ingresos en Administración no competente por aquellos sujetos pasivos que tributen por el Impuesto sobre Sociedades de forma conjunta a la Administración del Estado y a las Diputaciones Forales del País Vasco y a la Comunidad Foral de Navarra, así como la de evitar, para estos sujetos pasivos, la duplicidad en las formas de presentación e ingreso de los pagos fraccionados a las diferentes Administraciones tributarias, hace conveniente eliminar la posibilidad de que los modelos de pagos fraccionados que se aprueban en la presente orden se utilicen para la presentación e ingreso de los pagos fraccionados en las diferentes Administraciones tributarias forales por los sujetos pasivos del Impuesto sobre Sociedades sometidos a la normativa estatal; estos sujetos pasivos deberán utilizar para realizar la presentación de esta autoliquidación y efectuar, en su caso, el ingreso correspondiente, los modelos que a tales efectos aprueben las Diputaciones Forales del País Vasco o la Comunidad Foral de Navarra.

Asimismo se habilita la posibilidad de que, el sujeto pasivo o contribuyente sometido a normativa foral que tribute a la Administración del Estado, cuando dicha normativa foral establezca la obligación de presentación e ingreso de pagos fraccionados, utilice el modelo 202 que se aprueba en la presente orden para la presentación y, en su caso, ingreso a realizar ante la Administración del Estado.

Los motivos anteriormente expresados, así como la conveniencia de refundir en una única orden las diferentes modificaciones que ha sufrido la hasta ahora vigente Orden HAC/540/2003, de 10 de marzo, que aprobaba los modelos de pagos fraccionados, hacen precisa la sustitución de dicha orden por otra nueva, opción a la que se da cumplimiento con la presente orden.

La norma que ahora se aprueba mantiene, esencialmente, los principios y criterios en cuanto a formas de presentación que inspiraron la Orden HAC/540/2003. En este sentido, merece especial mención las siguientes novedades:

En primer lugar, en relación con el esquema de liquidación, en aras a la simplificación administrativa y con el objetivo de reducir el abanico de modelos tributarios actualmente existente se ha considerado conveniente la unificación del modelo 218 con el 202, dado que el contenido de ambos es asimilable.

De este modo, el contenido del modelo 218 de declaración de pagos fraccionados de Grandes Empresas, queda unificado con el nuevo modelo 202 de declaración de pagos fraccionados, debiendo incorporar las entidades declarantes que tengan la condición de Gran Empresa, una marca en la que las identifique como tales en el recuadro de Gran Empresa del modelo de declaración de pagos fraccionados 202. Por ello, a partir de la entrada en vigor de la presente Orden Ministerial, en vez de tres modelos de declaración, existirán dos modelos, uno de carácter general (el 202), que integrará el 202 de carácter general y el 218 para las grandes empresas, y otro para los grupos fiscales (el 222).

En segundo lugar, en lo referente a las formas de presentación, se mantiene el esquema existente hasta ahora en virtud del cual los sujetos pasivos del Impuesto sobre Sociedades y los contribuyentes por el Impuesto sobre la Renta de no Residentes que tengan la consideración de Gran Empresa o que tributen por el Impuesto sobre Sociedades de forma conjunta a la Administración del Estado y a las Diputaciones Forales del País Vasco y a la Comunidad Foral de Navarra, están obligados a la presentación telemática del modelo 202, así como aquellas entidades que tengan la forma jurídica de sociedad anónima o de sociedad de responsabilidad limitada.

Para el resto de sujetos pasivos, se mantiene en esta Orden, en el caso del modelo 202, la posibilidad anteriormente prevista de presentación en papel o por vía telemática, a opción del declarante. Para obtener el papel se podrá utilizar el servicio de impresión de la Agencia Estatal de Administración Tributaria.

En tercer lugar y teniendo en cuenta la regulación del anterior modelo 218, se establece la obligatoriedad de la presentación del modelo 202 para aquellas entidades que tengan la consideración de gran empresa, incluso en los supuestos en que no deba efectuarse ingreso alguno, lo que originará la existencia de autoliquidaciones negativas.

Por último, mediante la presente orden se modifican las condiciones de presentación telemática por Internet de esta autoliquidación, en especial de aquellas entidades que tienen la consideración de grandes empresas y que declaraban, hasta ahora, en el modelo 218, con la finalidad de que, en lo sucesivo, para efectuar la presentación de la autoliquidación se utilice exclusivamente el certificado electrónico del declarante o, en su caso, el de la persona o entidad autorizada para presentar autoliquidaciones en representación de terceras personas. Con ello se suprime el Número de Referencia Completo (NRC) como sistema de autenticación de la identidad del declarante a efectos de habilitar la presentación de tales autoliquidaciones por vía telemática, sin perjuicio, en su caso, de la utilización de dicho número como justificante del ingreso realizado.

Las habilitaciones al Ministro de Economía y Hacienda precisas para la tramitación de esta Orden se establecen en la disposición final única del Reglamento del Impuesto sobre Sociedades, aprobado por el Real Decreto 1777/2004, de 30 de julio, la cual autoriza al Ministro de Economía y Hacienda para aprobar el modelo de pago fraccionado de este Impuesto, y determinar el lugar y forma de presentación del mismo, así como los supuestos en que las declaraciones por el Impuesto sobre Sociedades habrán de presentarse por medios telemáticos, y en la disposición final segunda de la Ley del Impuesto sobre la Renta de no Residentes, que habilita al Ministro de Economía y Hacienda para aprobar los modelos de pagos a cuenta del Impuesto sobre la Renta de no Residentes, y para establecer la forma, lugar y plazos para su presentación, así como los supuestos y condiciones de su presentación por medios telemáticos.

Por su parte, el artículo 21 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes aprobado por Real Decreto Legislativo 5/2004, de 5 de marzo, habilita al Ministro de Economía y Hacienda para determinar la forma y el lugar en que los establecimientos permanentes deben presentar la correspondiente declaración, así como la documentación que deben acompañar a ésta. La disposición final segunda de esta misma Ley habilita al Ministro de Economía y Hacienda para aprobar los modelos de declaración de este Impuesto, para establecer la forma, lugar y plazos para su presentación, así como para establecer los supuestos y condiciones de presentación de los mismos por medios telemáticos.

En su virtud, dispongo:

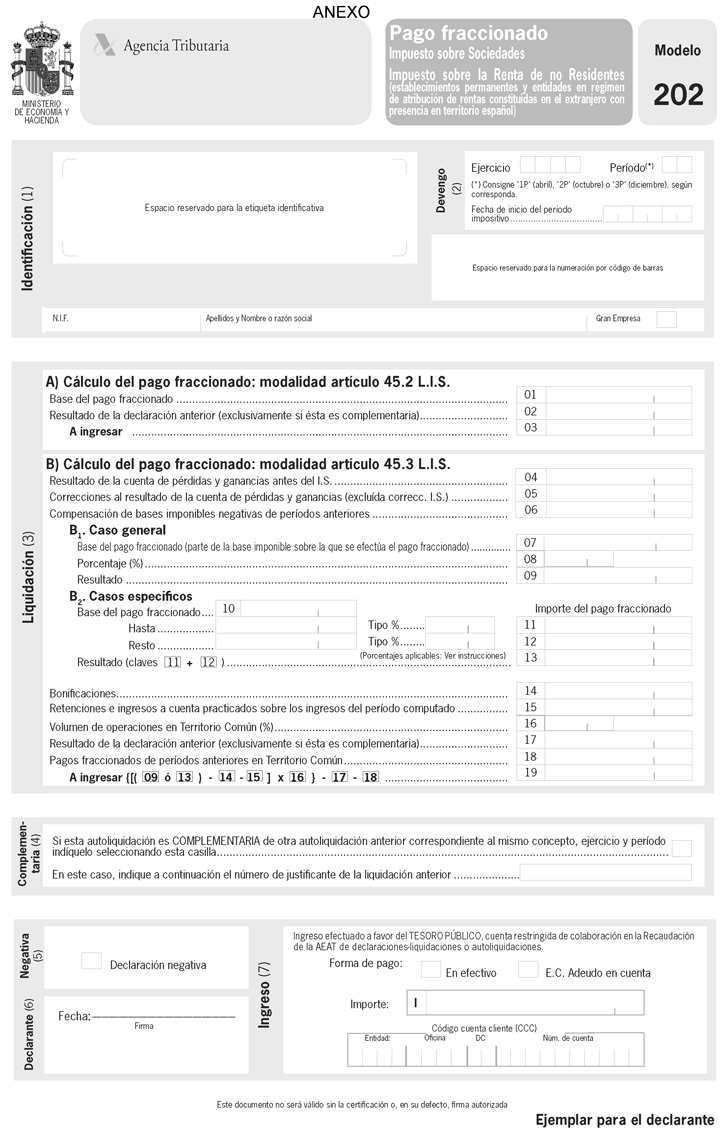

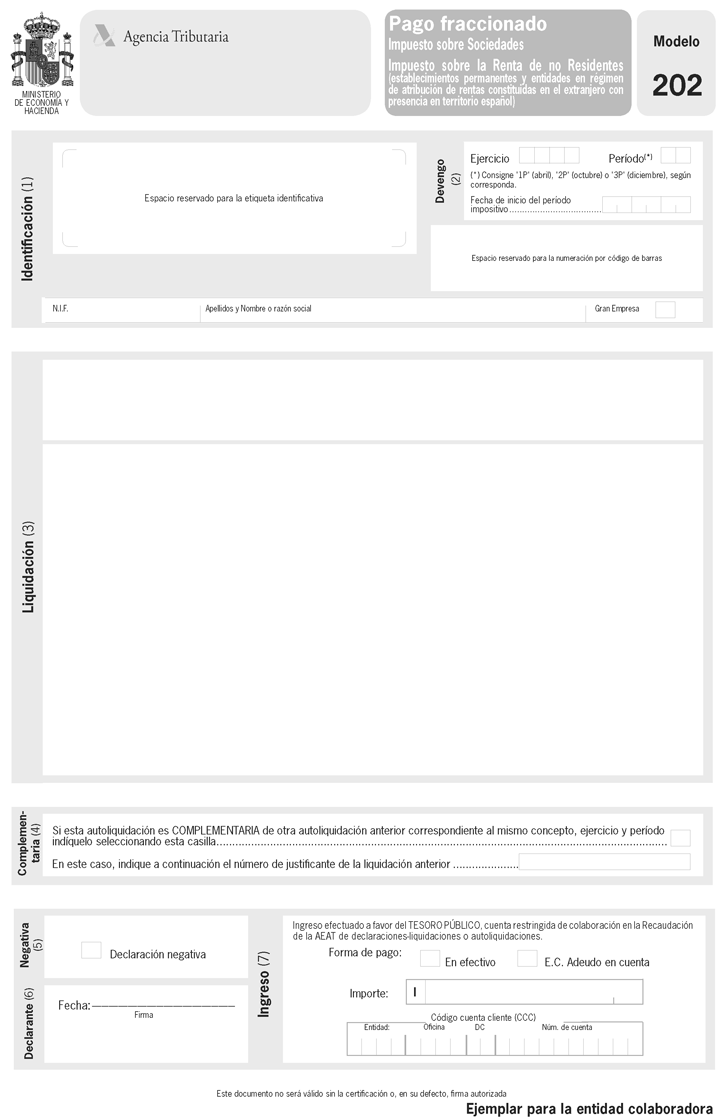

1. Se aprueba el modelo 202 «Impuesto sobre Sociedades. Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español). Pago fraccionado» que figura como anexo de la presente orden. El citado modelo consta de un ejemplar para el declarante y otro para la entidad colaboradora.

El número de justificante que habrá de figurar en el modelo 202 de pago fraccionado será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 202. No obstante, en el supuesto a que se refiere el artículo 2.5 de la presente orden, el número de justificante comenzará con el código 203.

2. El modelo 202 de pago fraccionado será de uso obligatorio para efectuar los pagos fraccionados del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español) previstos en el artículo 45 de la Ley del Impuesto sobre Sociedades, y en los artículos 23 y 38 de la Ley del Impuesto sobre la Renta de no Residentes, así como, respecto de cada año natural, en las disposiciones al efecto contenidas en las Leyes de Presupuestos Generales del Estado.

No obstante lo anterior, el modelo 202 de pago fraccionado no podrá ser utilizado por los grupos fiscales, incluidos los de cooperativas, que tributen por el régimen fiscal especial establecido en el capítulo VII del título VII de la Ley del Impuesto sobre Sociedades, y en el Real Decreto 1345/1992, de 6 de noviembre, por el que se dictan normas para la adaptación de las disposiciones que regulan la tributación sobre el beneficio consolidado a los grupos de sociedades cooperativas, respectivamente, los cuales habrán de utilizar, en todo caso, el modelo 222.

3. La presentación del modelo 202 será obligatoria para aquellas entidades que tengan la consideración de gran empresa, al haber superado su volumen de operaciones, calculado conforme a lo dispuesto en el artículo 121 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, la cantidad de 6.010.121,04 euros durante los doce meses anteriores a la fecha en que se inicie el período impositivo a cuenta del que se deben efectuar los correspondientes pagos fraccionados, incluso en los supuestos en que, de acuerdo con lo previsto en las normas reguladoras de los pagos fraccionados a cuenta del Impuesto sobre Sociedades o del Impuesto sobre la Renta de no Residentes, no deba efectuarse ingreso alguno en concepto de pago fraccionado de los citados impuestos en el período correspondiente.

Para el resto de entidades, en los supuestos en que, de acuerdo con las normas reguladoras de los pagos fraccionados a cuenta del Impuesto sobre Sociedades o del Impuesto sobre la Renta de los No Residentes, no deba efectuarse ingreso alguno en concepto de pago fraccionado de los citados impuestos en el período correspondiente, no será obligatoria la presentación del modelo 202.

En ningún caso estarán obligadas a la presentación del modelo las agrupaciones de interés económico españolas y uniones temporales de empresas acogidas al régimen especial del capítulo II del título VII de la Ley del Impuesto sobre Sociedades, en las que el porcentaje de participación en las mismas, en su totalidad, corresponda a socios o miembros residentes en territorio español.

1. El modelo 202, podrá presentarse en papel impreso o por vía telemática, a opción del declarante, siempre y cuando no sea obligatoria su presentación por vía telemática de acuerdo con lo previsto en el siguiente apartado.

2. Será obligatoria la presentación por vía telemática del modelo 202, de acuerdo con las condiciones generales y el procedimiento establecido en los artículos de esta Orden, para los sujetos pasivos adscritos a la Delegación Central de Grandes Contribuyentes o a las Unidades de Gestión de Grandes Empresas de la Agencia Tributaria, para todos aquellos sujetos pasivos que tengan la forma de sociedad anónima o de sociedad de responsabilidad limitada, así como para todos los contribuyentes que, sometidos a la normativa estatal, tributen por el Impuesto sobre Sociedades de forma conjunta a la Administración del Estado y a las Diputaciones Forales del País Vasco y a la Comunidad Foral de Navarra.

3. Para la presentación de la autoliquidación en los supuestos en que, de acuerdo con lo dispuesto en el Concierto Económico con la Comunidad Autónoma del País Vasco, aprobado por la Ley 12/2002, de 23 de mayo, o en el Convenio Económico entre el Estado y la Comunidad Foral de Navarra, aprobado por la Ley 28/1990, de 26 de diciembre, el sujeto pasivo se encuentre sometido a la normativa del Estado y deba tributar conjuntamente a ambas administraciones, estatal y foral, se seguirán las siguientes reglas:

a) La autoliquidación a presentar ante la Administración del Estado se efectuará por vía telemática de acuerdo con lo previsto en el apartado anterior, en las condiciones y siguiendo el procedimiento establecido en los artículos 4 y 5 de la presente orden.

b) Para la autoliquidación a presentar ante las Diputaciones Forales del País Vasco o ante la Comunidad Foral de Navarra, la forma y lugar serán los que correspondan de acuerdo con la normativa foral correspondiente, debiendo efectuarse, en su caso, ante dichas Administraciones el ingreso correspondiente de acuerdo con lo establecido en el artículo 17 del Concierto Económico con la Comunidad Autónoma del País Vasco, o en el artículo 24.1 del Convenio Económico entre el Estado y la Comunidad Foral de Navarra.

4. Las autoliquidaciones que se deban presentar a la Administración del Estado por contribuyentes sometidos a la normativa foral se efectuarán, bien por vía telemática en las condiciones y siguiendo el procedimiento establecido en los artículos 4 y 5 de la presente orden, o bien utilizando el modelo impreso. En este último caso, los lugares de presentación serán los que se establecen en el artículo 3 de esta orden.

5. Excepto cuando la presentación por vía telemática tenga carácter obligatorio serán válidos los modelos de declaración en papel de los pagos fraccionados a cuenta del Impuesto sobre Sociedades y del Impuesto sobre la Renta de No Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en el territorio español) ajustados a los contenidos del modelo 202 que se generen exclusivamente mediante la utilización del servicio de impresión desarrollado a estos efectos por la Agencia Estatal de Administración Tributaria. Los datos impresos en estas declaraciones y en sus correspondientes documentos de ingreso o devolución prevalecerán sobre las alteraciones o correcciones manuales que pudieran contener, por lo que éstas no producirán efectos ante la administración Tributaria.

1. Si de la autoliquidación ajustada al modelo 202 en impreso resulta una cantidad a ingresar en el Tesoro Público, la presentación e ingreso podrá realizarse en cualquier entidad de depósito sita en territorio español que actúe como colaboradora en la gestión recaudatoria (Bancos, Cajas de Ahorros o Cooperativas de Crédito), siempre que la autoliquidación lleve adheridas las correspondientes etiquetas identificativas facilitadas por la Agencia Estatal de Administración Tributaria.

2. Tratándose de autoliquidaciones negativas, éstas deberán presentarse, directamente o mediante envío por correo certificado, en la Delegación o Administración de la Agencia Estatal de Administración Tributaria del declarante, adjuntando a la declaración fotocopia acreditativa del número de identificación fiscal (NIF), si la misma no lleva adheridas las etiquetas identificativas suministradas por la Agencia Estatal de Administración Tributaria.

No obstante, no será preciso adjuntar fotocopia del NIF cuando se trate de autoliquidaciones correspondientes a personas físicas que se presenten personalmente en las oficinas de la Agencia Estatal de Administración Tributaria y acrediten su identidad.

3. No se precisarán etiquetas identificativas cuando la autoliquidación en papel se haya obtenido a través del servicio de impresión facilitado por la Agencia Estatal de Administración Tributaria.

4. Los sujetos pasivos del Impuesto sobre Sociedades que se encuentren acogidos al sistema de cuenta corriente en materia tributaria regulado en el Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos efectuarán los pagos fraccionados de acuerdo con las reglas previstas en los artículos 138 a 143 del mismo.

1. La presentación de la declaración por vía telemática a través de Internet podrá ser efectuada bien por el propio declarante o bien por un tercero que actúe en su representación, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios.

2. La presentación telemática estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de Número de Identificación Fiscal (NIF) y estar identificado en el Censo de empresarios, profesionales y retenedores con carácter previo a la presentación del modelo de autoliquidación.

b) El declarante deberá tener instalado en el navegador un certificado electrónico X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria.

Si la presentación telemática va a ser realizada por una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, será esta persona o entidad autorizada quien deberá tener instalado en el navegador su certificado.

c) Para efectuar la presentación telemática el declarante, o en su caso, el presentador, deberá cumplimentar y transmitir los datos del formulario, ajustado al modelo 202, que estará disponible en la sede electrónica de la Agencia Estatal de Administración Tributaria, en la dirección electrónica https://www.agenciatributaria.gob.es.

3. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del presentador de la declaración por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

4. La transmisión telemática del citado modelo deberá realizarse en la misma fecha en que tenga lugar el ingreso resultante del mismo. No obstante lo anterior, en el caso de que existan dificultades técnicas que impidan efectuar la transmisión telemática de la declaración en la misma fecha del ingreso, podrá realizarse dicha transmisión telemática hasta el segundo día hábil siguiente al del ingreso. Ello no supondrá, en ningún caso, que queden alterados los plazos de declaración e ingreso previstos en el artículo 45.1 del Texto Refundido de la Ley del Impuesto sobre Sociedades aprobado por Real Decreto Legislativo 4/2004, de 5 de marzo y en el artículo 6 de esta orden.

1. Si se trata de declaraciones a ingresar el procedimiento a seguir para su presentación telemática será el siguiente:

a) El declarante se pondrá en comunicación con la entidad de depósito que actúa como colaboradora en la gestión recaudatoria (Bancos, Cajas de Ahorro o Cooperativas de crédito) por vía telemática de forma directa, o a través de la Agencia Estatal de Administración Tributaria o bien acudiendo a sus oficinas, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

1.º NIF del sujeto pasivo (9 caracteres).

2.º Ejercicio fiscal (2 últimos dígitos).

3.º Período: 2 caracteres:1P, 2P ó 3P.

4.º Documento de ingreso: 202.

5.º Tipo de autoliquidación = I Ingreso.

6.º Importe a ingresar (deberá ser mayor que cero).

La entidad colaboradora, una vez realizado el ingreso, asignará un Número de Referencia Completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe ingresado.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá, como mínimo, los datos señalados en el artículo 3.3 de la Orden EHA/2027/2007, de 28 de junio, por la que se desarrolla parcialmente el Real Decreto 939/2005, de 29 de junio, por el que se aprueba el Reglamento General de Recaudación, en relación con las entidades de crédito que prestan el servicio de colaboración en la gestión recaudatoria de la Agencia Estatal de Administración Tributaria.

b) El declarante o, en su caso, el presentador una vez realizada la operación anterior, se conectará a través de Internet con la sede electrónica de la Agencia Estatal de Administración Tributaria, en la dirección electrónica https://www.agenciatributaria.gob.es, seleccionará, dentro de la presentación de declaraciones, la declaración a transmitir (modelo 202), e introducirá el NRC suministrado por la entidad colaboradora.

c) A continuación procederá a transmitir la declaración con la firma electrónica generada al seleccionar el certificado previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

d) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del formulario con resultado a ingresar validado con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

El presentador deberá conservar la declaración aceptada, así como en su caso, el documento de ingreso, debidamente validados con el correspondiente código seguro de verificación.

2. Si el resultado de la declaración es negativo, se procederá como sigue:

a) El declarante o, en su caso, el presentador se conectará con la Agencia Estatal de Administración Tributaria a través de Internet con la sede electrónica de la Agencia Estatal de Administración Tributaria, en la dirección electrónica https://www.agenciatributaria.gob.es y seleccionará el modelo de declaración a transmitir (modelo 202).

b) A continuación procederá a transmitir la declaración con la firma electrónica generada al seleccionar el certificado electrónico previamente instalado en el navegador a tal efecto.

Si el presentador es una persona o entidad autorizada a presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del formulario validados con un código seguro de verificación de 16 caracteres, además de la fecha y hora de presentación. En el supuesto de que la presentación fuese rechazada se mostrará en pantalla la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos en el formulario de entrada, o repitiendo la presentación si el error fuese originado por otro motivo.

El presentador deberá conservar la declaración aceptada, debidamente validada con el correspondiente código seguro de verificación.

3. Si el resultado de la autoliquidación correspondiente al modelo 202 es a ingresar y se presenta con solicitud de compensación, aplazamiento o fraccionamiento, será de aplicación lo previsto en los artículos 71 y siguientes de la Ley 58/2003, de 17 de diciembre, General Tributaria, y 55 y siguientes del Reglamento General de Recaudación, aprobado por el Real Decreto 939/2005, de 29 de julio, y en los artículos 65 de la Ley 58/2003, General Tributaria y 44 y siguientes del Reglamento General de Recaudación, respectivamente.

El procedimiento de transmisión telemática de las declaraciones con solicitud de aplazamiento o fraccionamiento, reconocimiento de deuda con solicitud de compensación o simple reconocimiento de deuda será el previsto en los apartados anteriores, con la particularidad de que los declarantes deberán conectarse, y enviar el documento correspondiente establecido en la normativa para cada tipo de solicitud de las mencionadas anteriormente, al registro electrónico de la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Resolución de 28 de diciembre de 2009, de la Presidencia de la Agencia Estatal de Administración Tributaria, por la que se crea la sede electrónica y se regulan los registros electrónicos de la Agencia Estatal de Administración Tributaria; una vez enviado correctamente el documento que corresponda la Agencia Tributaria devolverá en pantalla un número de referencia que obligatoriamente deberá ser consignado al enviar dichas autoliquidaciones.

La presentación de la autoliquidación modelo 202, pago fraccionado a cuenta del Impuesto sobre Sociedades o del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, se efectuará, durante los primeros veinte días naturales de los meses de abril, octubre y diciembre de cada año natural.

A la entrada en vigor de esta Orden quedará derogada la Orden HAC/540/2003, de 10 de marzo, por la que se aprueban los modelos 202, 218 y 222 para efectuar los pagos fraccionados a cuenta del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y se establecen las condiciones generales y el procedimiento para su presentación telemática, y se modifica la regulación de la colaboración social en la presentación telemática de las declaraciones-liquidaciones correspondientes a los modelos 115, 117, 123, 124, 126 y 128 y de las declaraciones correspondientes a los resúmenes anuales de retenciones, modelos 180 y 193, con excepción de la totalidad de los apartados tercero y cuarto y de la parte de los apartados noveno, décimo y undécimo relativa a la regulación de las condiciones generales, procedimiento de presentación telemática y plazos de presentación del modelo 222.

En el anexo II, Código 022 autoliquidaciones especiales, se elimina el siguiente modelo de declaración:

Código de modelo: 218.

Denominación: «IS E IRNR PAGO FRACCIONADO GRANDES EMPRESAS».

Períodos de ingreso: 1P, 2P,3P.

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Madrid, 11 de marzo de 2010.–La Vicepresidenta Segunda del Gobierno y Ministra de Economía y Hacienda, Elena Salgado Méndez.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid