La Ley 46/2002, de 18 de diciembre, de reforma parcial del Impuesto sobre la Renta de las Personas Físicas y por la que se modifican las Leyes de los Impuestos sobre Sociedades y sobre la Renta de no Residentes («Boletín Oficial del Estado» del 19), ha introducido, dentro del proceso de reforma del Impuesto sobre la Renta de las Personas Físicas, nuevos preceptos en la Ley 40/1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias («Boletín Oficial del Estado» del 10), cuyo desarrollo reglamentario se ha concretado en el Real Decreto 27/2003, de 10 de enero («Boletín Oficial del Estado» del 11), por el que se modifica el Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 214/1999, de 5 de febrero. La reforma, que resulta aplicable, por primera vez, al período impositivo correspondiente al año 2003, afecta tanto a los aspectos sustantivos como a los gestores del Impuesto.

Por lo que se refiere a los primeros, la determinación de la renta gravable o base liquidable se ordena, de acuerdo con lo dispuesto en el artículo 15 de la Ley del Impuesto, en un nuevo esquema liquidatorio en el que la renta del período obtenida mediante la integración y compensación, según su origen o fuente, de las diferentes rentas obtenidas por el contribuyente, se minora, en función de las circunstancias personales y familiares del contribuyente, en el importe del mínimo personal y por descendientes a que se refieren los artículos 40 bis y 40 ter de la Ley del Impuesto, obteniéndose de esta forma la renta disponible o base imponible del contribuyente. La renta gravable o base liquidable se obtiene, por su parte, minorando la base imponible en el importe de las nuevas reducciones establecidas legalmente al efecto.

La calificación y cuantificación de las rentas según su origen o fuente incorpora como novedades más destacables, entre otras, la supresión del régimen de transparencia fiscal, la configuración en el Título VII de la Ley de las entidades en régimen de atribución de rentas como un nuevo régimen especial de imputación de renta, el incremento del 30 por 100 al 40 por 100 de los porcentajes de reducción aplicables a los rendimientos obtenidos en un plazo superior a dos años o de forma notoriamente irregular en el tiempo y la nueva reducción del 50 por 100 de los rendimientos netos derivados de viviendas en alquiler.

El nuevo sistema de reducciones de la base imponible trata de adecuar la carga tributaria del contribuyente a su situación laboral, personal y familiar. Así, los perceptores de rendimientos del trabajo pueden aplicar, además de la reducción anteriormente existente por rendimientos del trabajo contenida en el nuevo artículo 46 bis de la Ley del Impuesto, dos nuevas reducciones: por prolongación de la actividad laboral y por movilidad geográfica, incorporadas, respectivamente, en los artículos 46 ter y 46 quáter de la Ley. Por su parte, la situación familiar del contribuyente ha originado las siguientes nuevas reducciones: por cuidado de hijos menores de tres años, artículo 47 de la Ley; por edad del propio contribuyente o de sus ascendientes, artículo 47 bis de la Ley y por gastos de asistencia de contribuyentes o ascendientes mayores de 75 años, artículo 47 ter de la Ley. La situación de dependencia derivada de la discapacidad del contribuyente, de sus descendientes o ascendientes ha propiciado la incorporación de reducciones específicas por discapacidad, por discapacidad de trabajadores activos y por gastos de asistencia de discapacitados en el artículo 47 quinquies de la Ley. Por último, dentro de las reducciones por aportaciones y contribuciones a sistemas de previsión social, se incorpora como nuevo concepto reducible de la base imponible el correspondiente a las primas satisfechas a los planes de previsión asegurados.

Por lo que respecta al cálculo del impuesto, la escala aplicable sobre la base liquidable general incorpora una minoración de sus tipos y del número de tramos. Por su parte, los tipos de gravamen, estatal y autonómico o complementario, aplicables sobre la base liquidable especial ascienden conjuntamente al 15 por 100.

En el ámbito de las deducciones, se establecen dos nuevas: por maternidad, incorporada por el artículo 67 bis de la Ley que, con la finalidad de compensar los costes sociales y laborales derivados de la maternidad, minora la cuota diferencial del Impuesto, y por cuenta ahorro-empresa, introducida por la Ley 36/2003, de 11 de noviembre, de medidas de reforma económica («Boletín Oficial del Estado» del 12).

Las novedades introducidas por la Ley de reforma parcial en el ámbito gestor del Impuesto sobre la Renta de las Personas Físicas afectan especialmente al incremento de los límites cuantitativos de las rentas excluyentes de la obligación de declarar contenidos en la nueva redacción de los apartados 2 y 3 del artículo 79 de la Ley del Impuesto, así como a la posibilidad de que los contribuyentes obligados a presentar declaración que obtengan rentas procedentes exclusivamente de las fuentes señaladas en el artículo 80 bis.1 de la Ley del Impuesto, puedan solicitar el borrador de declaración; borrador que podrán suscribir o confirmar cuando consideren que refleja su situación tributaria a efectos del Impuesto, teniendo éste la consideración de declaración por el Impuesto sobre la Renta de las Personas Físicas a todos los efectos.

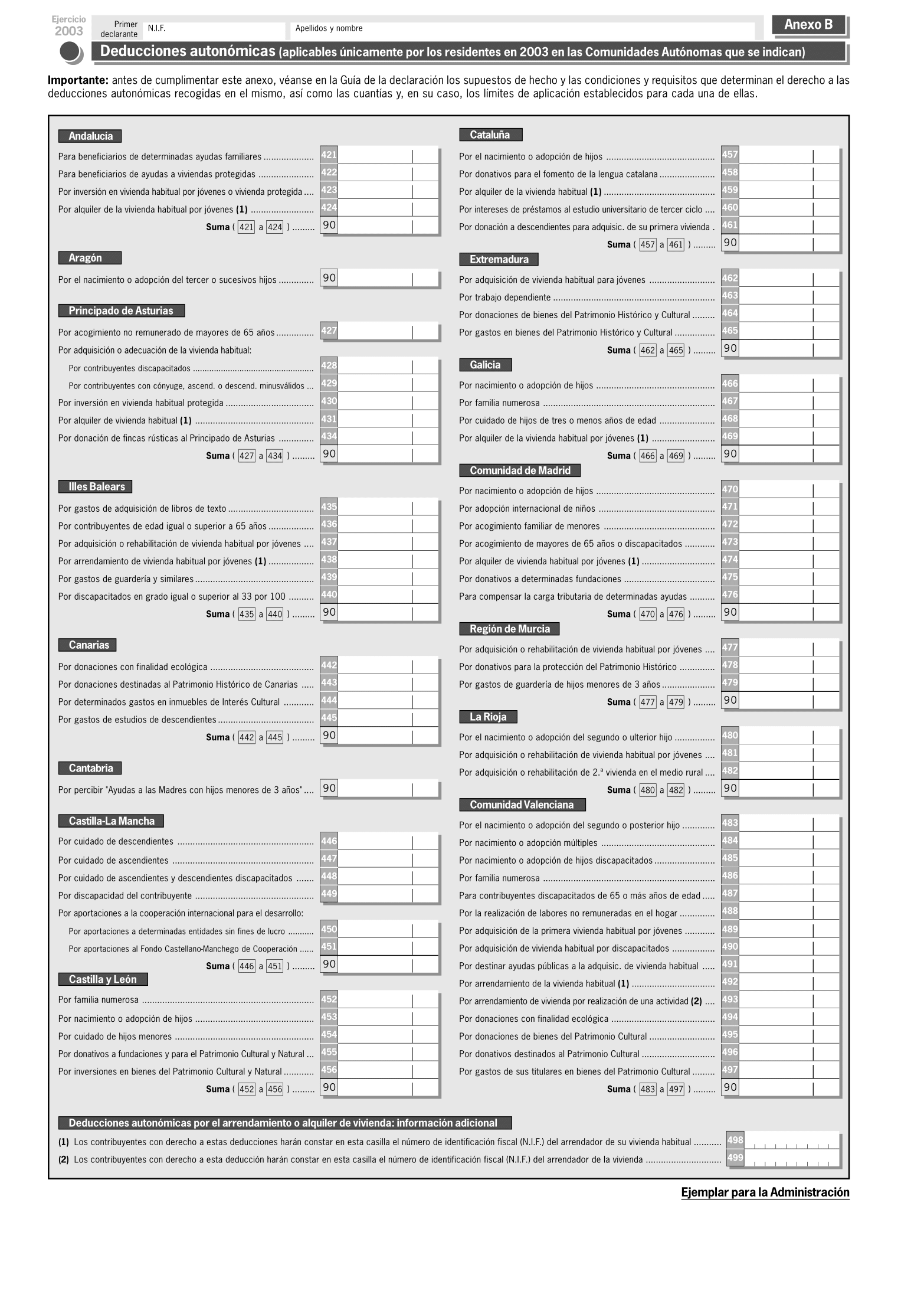

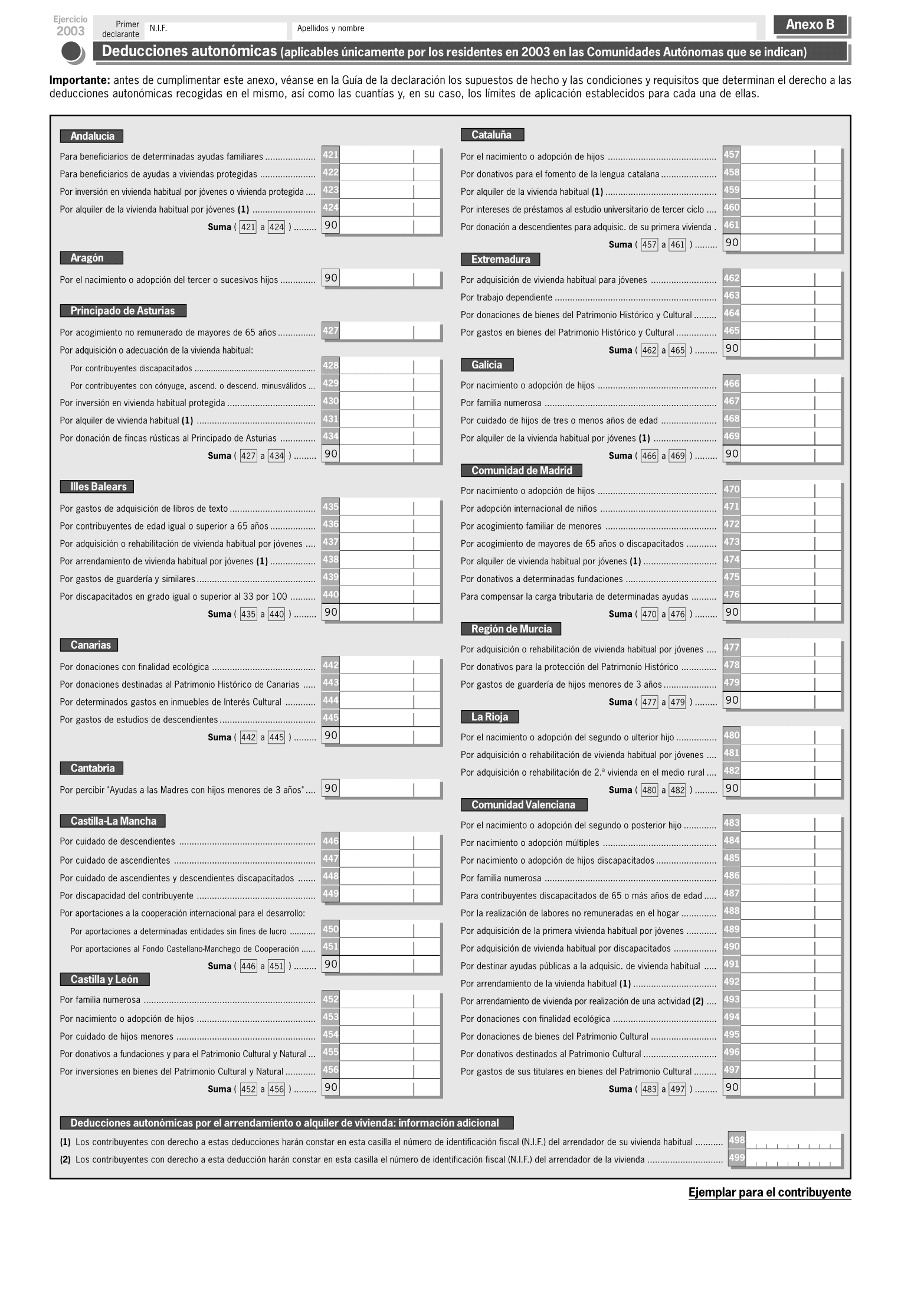

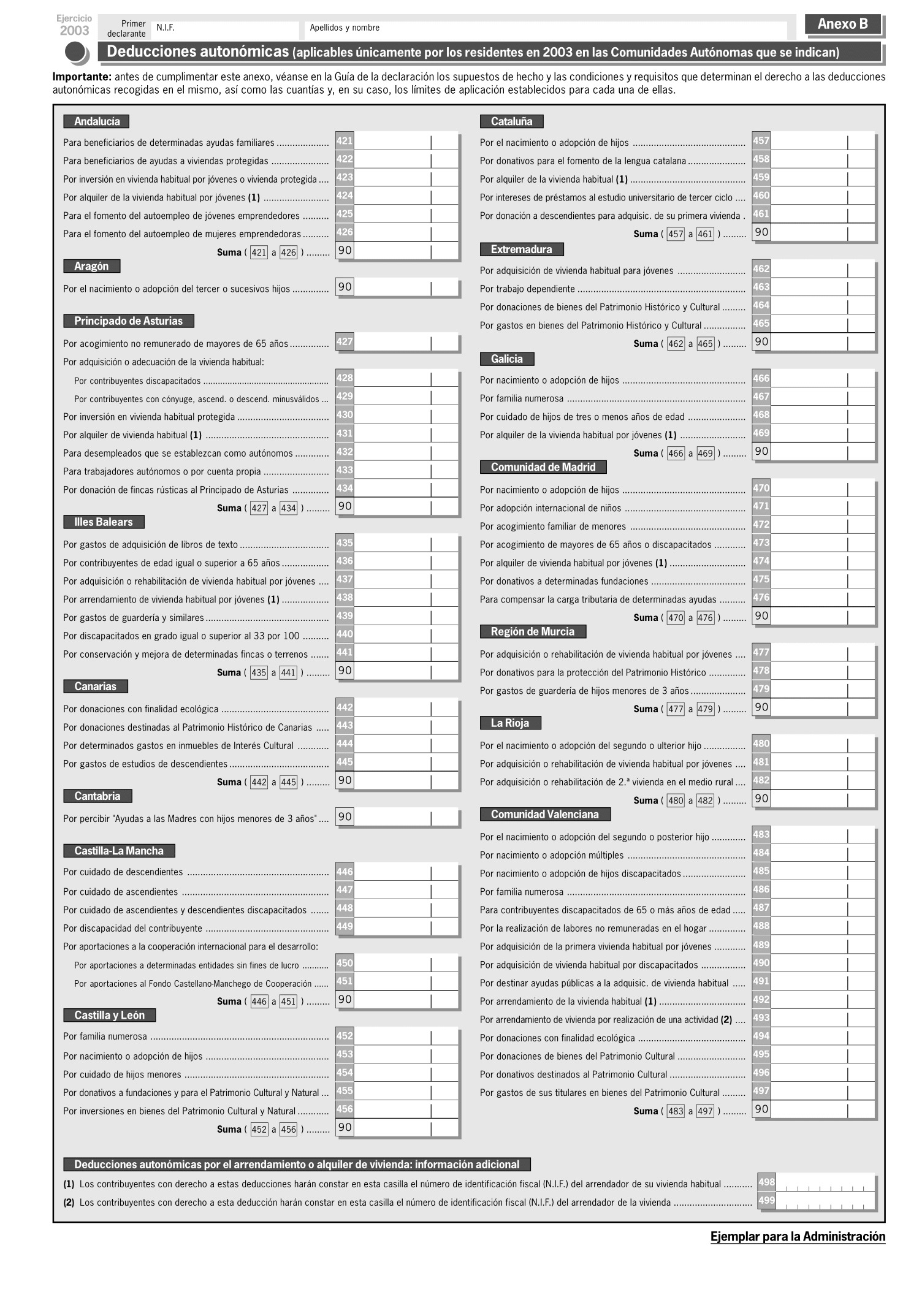

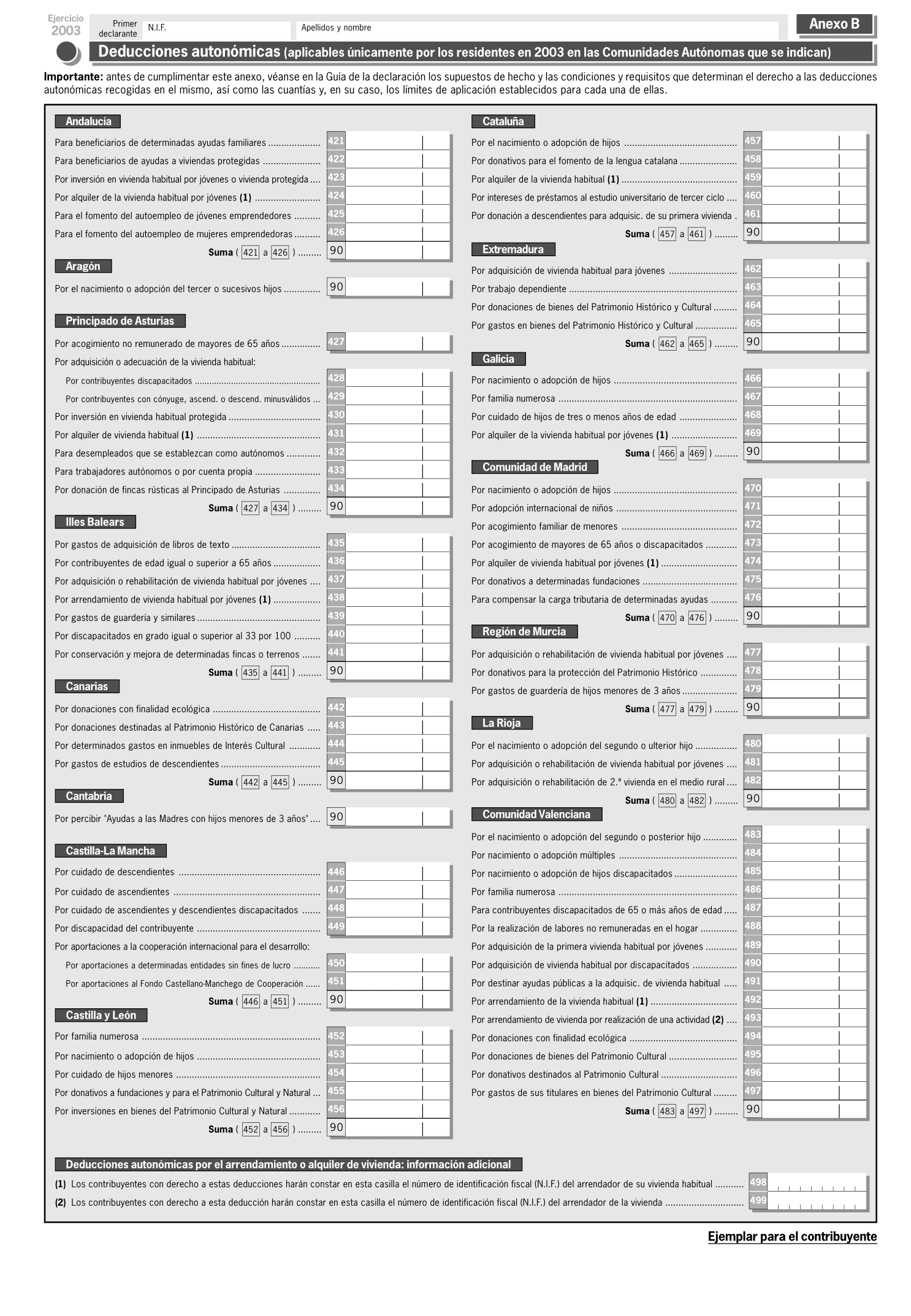

En relación con los aspectos autonómicos del Impuesto sobre la Renta de las Personas Físicas correspondiente al ejercicio 2003, cabe señalar que las Comunidades Autónomas, de acuerdo con lo dispuesto en el artículo 38 de la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía («Boletín Oficial del Estado» del 31), pueden asumir competencias normativas sobre la escala autonómica aplicable a la base liquidable general, deducciones por circunstancias personales y familiares, por inversiones no empresariales y por aplicación de renta, y sobre el tramo autonómico de la deducción por inversión en vivienda habitual para aumentar o disminuir los porcentajes de deducción a que se refiere el artículo 64 bis 2 de la Ley del Impuesto, con el límite máximo de hasta un 50 por 100.

Las Comunidades Autónomas que en el ejercicio de dichas competencias normativas han aprobado deducciones autonómicas aplicables en la declaración correspondiente al ejercicio 2003 por los residentes en sus respectivos territorios en dicho ejercicio son las siguientes:

Comunidad Autónoma de Andalucía. Ley 10/2002, de 21 de diciembre, por la que se aprueban normas en materia de tributos cedidos y otras medidas tributarias, administrativas y financieras («B.O.J.A.» del 24 y «Boletín Oficial del Estado» del 16 de enero de 2003).

Comunidad Autónoma de Aragón. Ley 26/2003, de 30 de diciembre, de Medidas Tributarias y Administrativas («B.O.A.» del 31 y «Boletín Oficial del Estado» del 6 de febrero de 2004).

Comunidad Autónoma de Asturias. Ley 15/2002, de 27 de diciembre, de Medidas Presupuestarias, Administrativas y Fiscales, («B.O.P.A.» del 31 y «Boletín Oficial del Estado» de 13 de febrero de 2003).

Comunidad Autónoma de Illes Balears. Ley 11/2002, de 23 de diciembre, de Medidas Tributarias y Administrativas, («B.O.C.A.I.B.» del 28 y «Boletín Oficial del Estado» de 21 de enero de 2003).

Comunidad Autónoma de Canarias. Ley 10/2002, de 21 de noviembre, por la que se regula el tramo autonómico del Impuesto sobre la Renta de las Personas Físicas en la Comunidad Autónoma de Canarias («B.O.C.» del 27 y «Boletín Oficial del Estado» de 18 de diciembre).

Comunidad Autónoma de Cantabria. Ley 11/2002, de 23 de diciembre, de Medidas Fiscales en Materia de Tributos cedidos por el Estado, («B.O.C.» del 31 y «Boletín Oficial del Estado» de 25 de enero de 2003).

Comunidad Autónoma de Castilla-La Mancha. Ley 21/2002, de 14 de noviembre, de Medidas Fiscales de apoyo a la familia y a determinados sectores económicos y de gestión tributaria («D.O.C.M.» del 25 y «Boletín Oficial del Estado» de 17 de diciembre).

Comunidad Autónoma de Castilla y León. Ley 21/2002, de 27 de diciembre, de Medidas Económicas, Fiscales y Administrativas, («B.O.C. y L.» del 30 y «Boletín Oficial del Estado» de 30 de enero de 2003).

Comunidad Autónoma de Cataluña. Ley 21/2001, de 28 de diciembre, de Medidas Fiscales y Administrativas («D.O.G.C.» del 31 y «Boletín Oficial del Estado» del 25 de enero de 2002) y Ley 31/2002, de 30 de diciembre, de Medidas Fiscales y Administrativas («D.O.G.C.» del 31 y «Boletín Oficial del Estado» del 17 de enero de 2003).

Comunidad Autónoma de Extremadura. Ley 8/2002, de 14 de noviembre, de Reforma Fiscal de la Comunidad Autónoma de Extremadura («D.O.E. de 16 de diciembre y «Boletín Oficial del Estado» de 23 de enero de 2003). Ley 7/2003, de 19 de diciembre, de Presupuestos Generales de la Comunidad Autónoma de Extremadura para el ejercicio 2004 («D.O.E.» del 29 y «Boletín Oficial del Estado» del 3 de febrero de 2004).

Comunidad Autónoma de Galicia. Ley 5/2000, de 28 de diciembre, de Medidas Fiscales y de Régimen Presupuestario y Administrativo («D.O.G.» del 29 y «Boletín Oficial del Estado» de 18 de enero de 2001), Ley 3/2002, de 29 de abril, de Medidas de Régimen Fiscal y Administrativo («D.O.G.» del 2 de mayo y «Boletín Oficial del Estado» de 7 de junio) y Ley 7/2002, de 27 de diciembre, de Medidas Fiscales y de Régimen Administrativo («D.O.G.» del 30 y «Boletín Oficial del Estado» de 29 de enero de 2003).

Comunidad de Madrid. Ley 13/2002, de 20 de diciembre, de Medidas Fiscales y Administrativas, («B.O.C.M.» del 23 y «Boletín Oficial del Estado» de 5 de marzo de 2003).

Comunidad Autónoma de la Región de Murcia. Ley 15/2002, de 23 de diciembre, de Medidas Tributarias en Materia de Tributos Cedidos y Tasas Regionales («B.O.R.M.» del 31).

Comunidad Autónoma de La Rioja. Ley 10/2002, de 17 de diciembre, de Medidas Fiscales y Administrativas para el año 2003 («B.O.R.» del 21 y «Boletín Oficial del Estado» de 3 de enero de 2003).

Comunidad Autónoma Valenciana. Ley 11/2002, de 23 de diciembre, de Medidas Fiscales, de Gestión Administrativa y Financiera, y de Organización de la Generalitat Valenciana («D.O.G.V.» del 31 y «Boletín Oficial del Estado» del 4 de febrero de 2003).

En relación con la escala autonómica del Impuesto, debe indicarse que ninguna Comunidad Autónoma ha aprobado para el ejercicio 2003 dicha escala, por lo que todos los contribuyentes, con independencia del lugar de su residencia habitual en dicho ejercicio, deberán aplicar la escala complementaria contenida en el artículo 61 de la Ley del Impuesto. Por lo que se refiere a los porcentajes de deducción aplicables en el tramo autonómico de la deducción por inversión en vivienda habitual a que se refiere el artículo 64 bis 2 de la Ley del Impuesto, los contribuyentes residentes en el territorio de las Comunidades Autónomas de Cataluña y de la Región de Murcia deberán aplicar en su lugar los establecidos en la normativa específica de sus respectivas Comunidades Autónomas.

Para la aplicación en el ejercicio 2003 de las mencionadas novedades, la normativa reguladora del Impuesto sobre la Renta de las Personas Físicas contenida, además de en la Ley 40/1998 y en las Leyes de las Comunidades Autónomas anteriormente citadas, en el Reglamento del Impuesto, aprobado por el artículo único del Real Decreto 214/1999, de 5 de febrero («Boletín Oficial del Estado» del 9) incorpora las correspondientes previsiones y habilitaciones normativas.

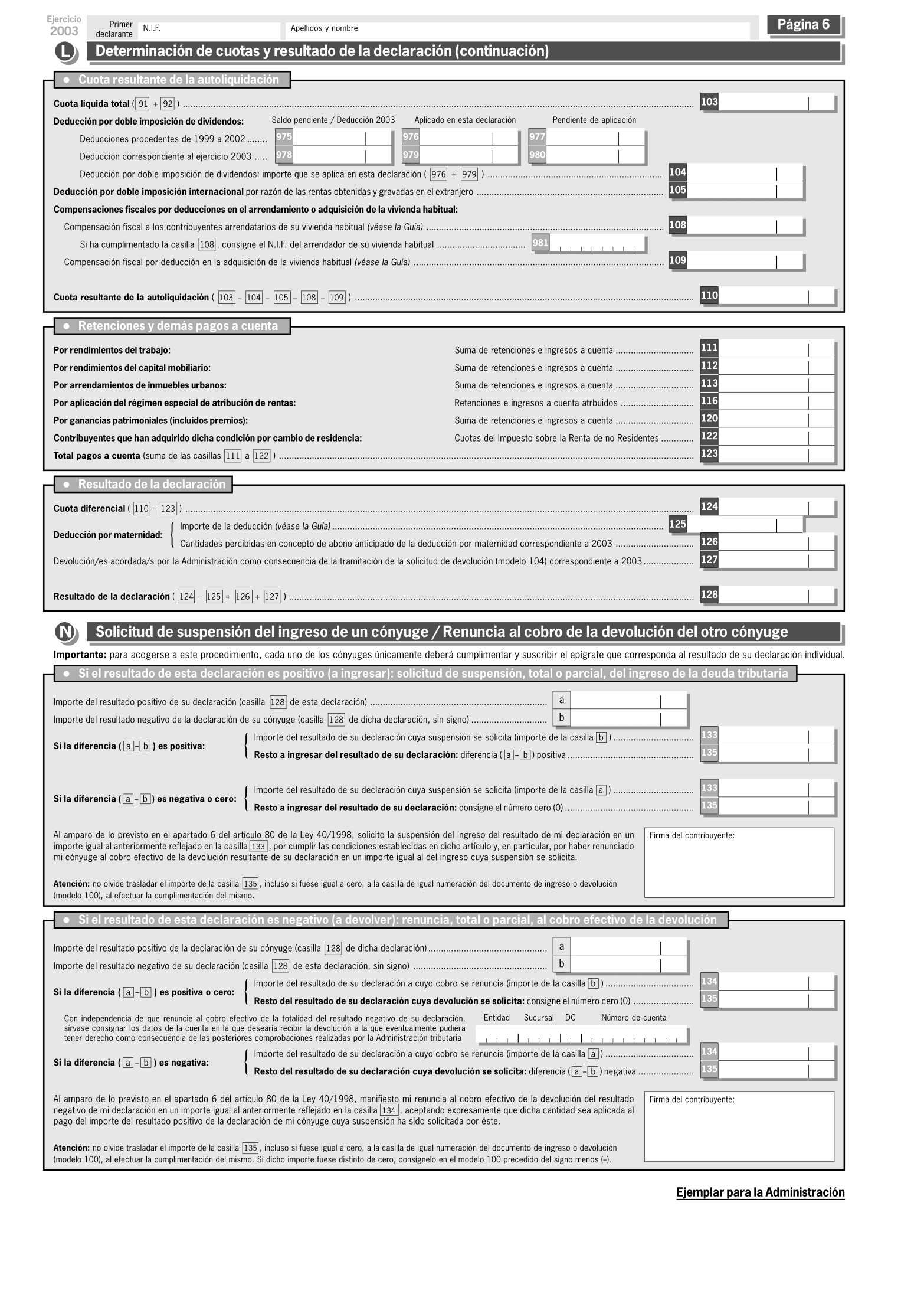

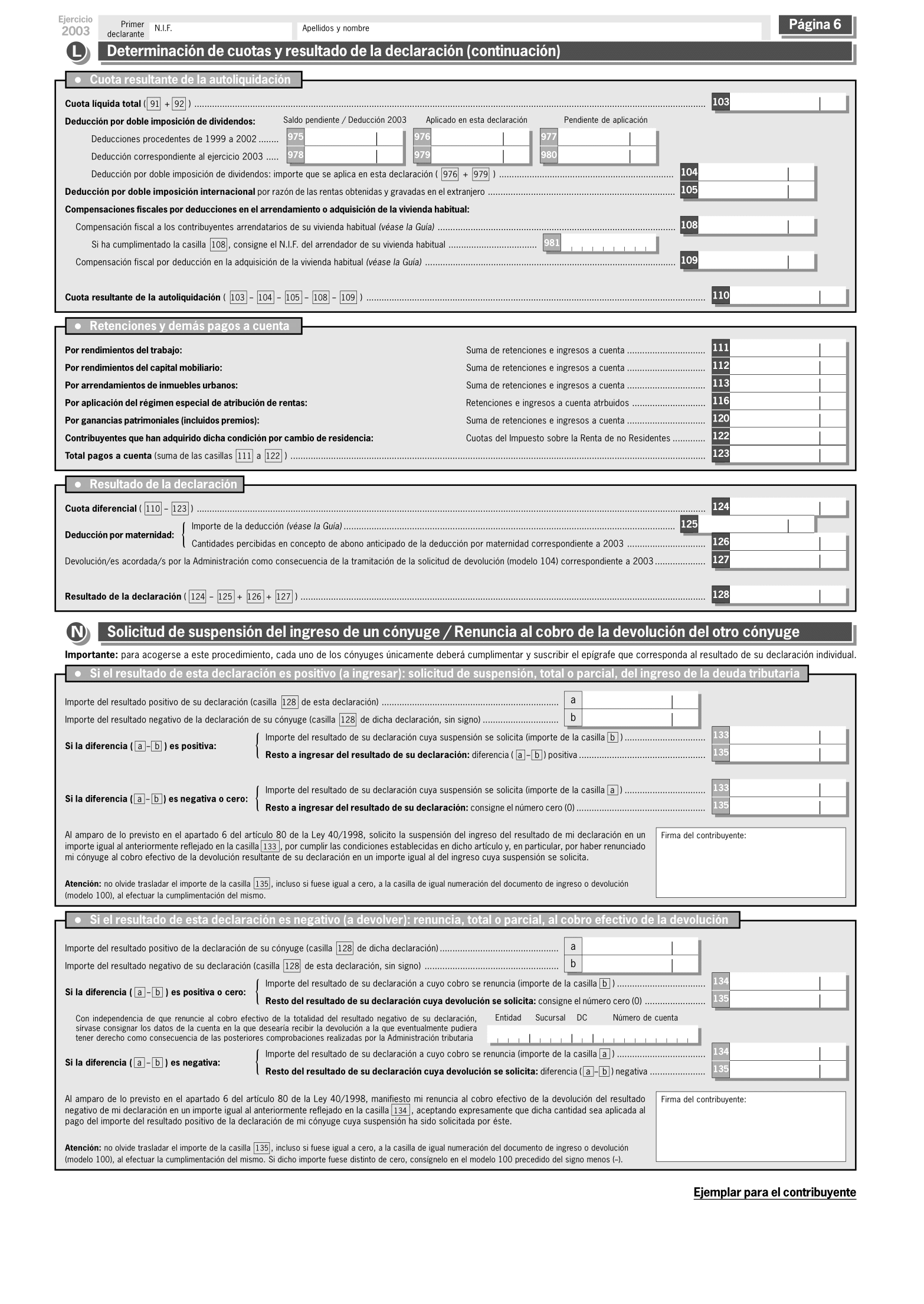

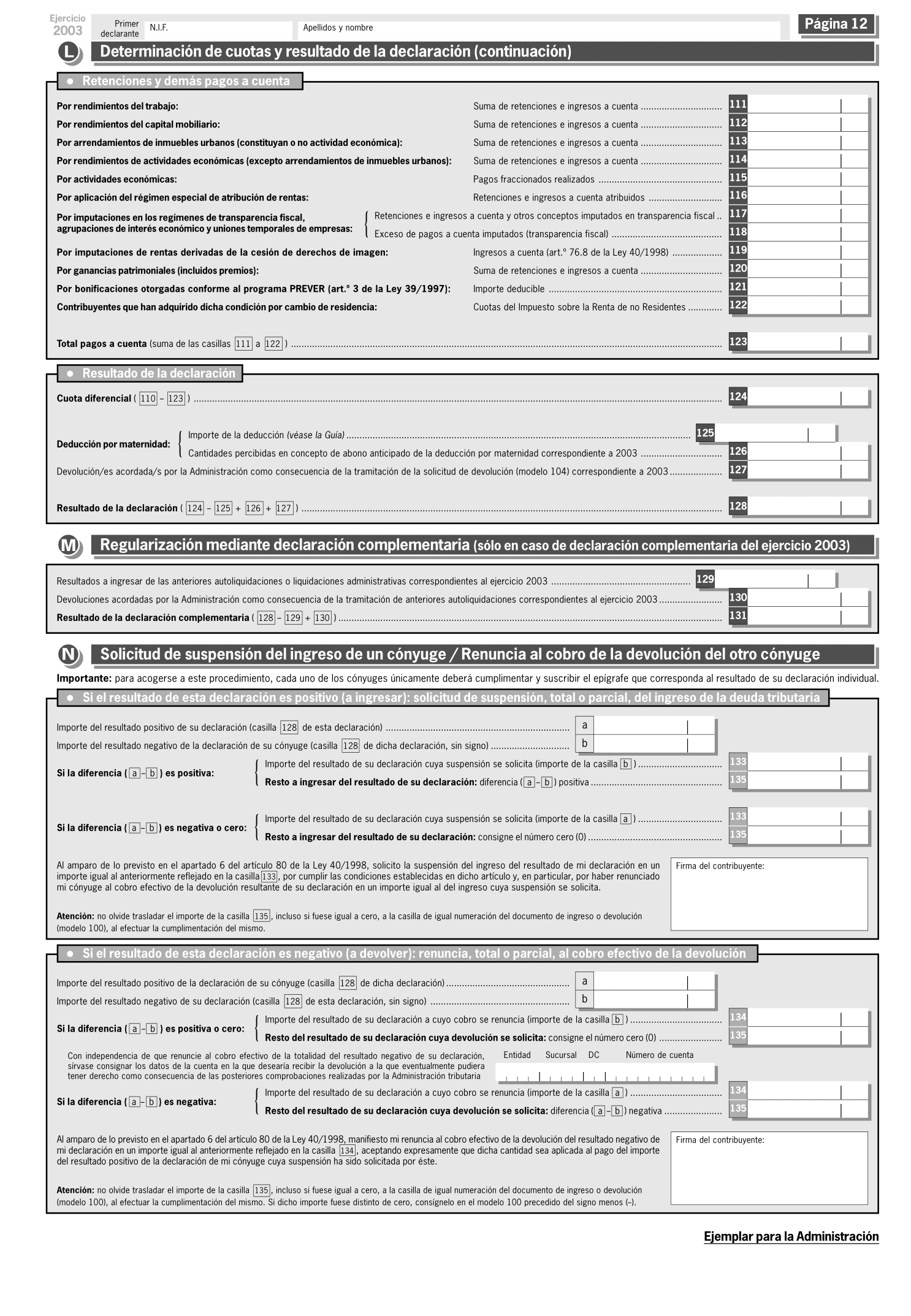

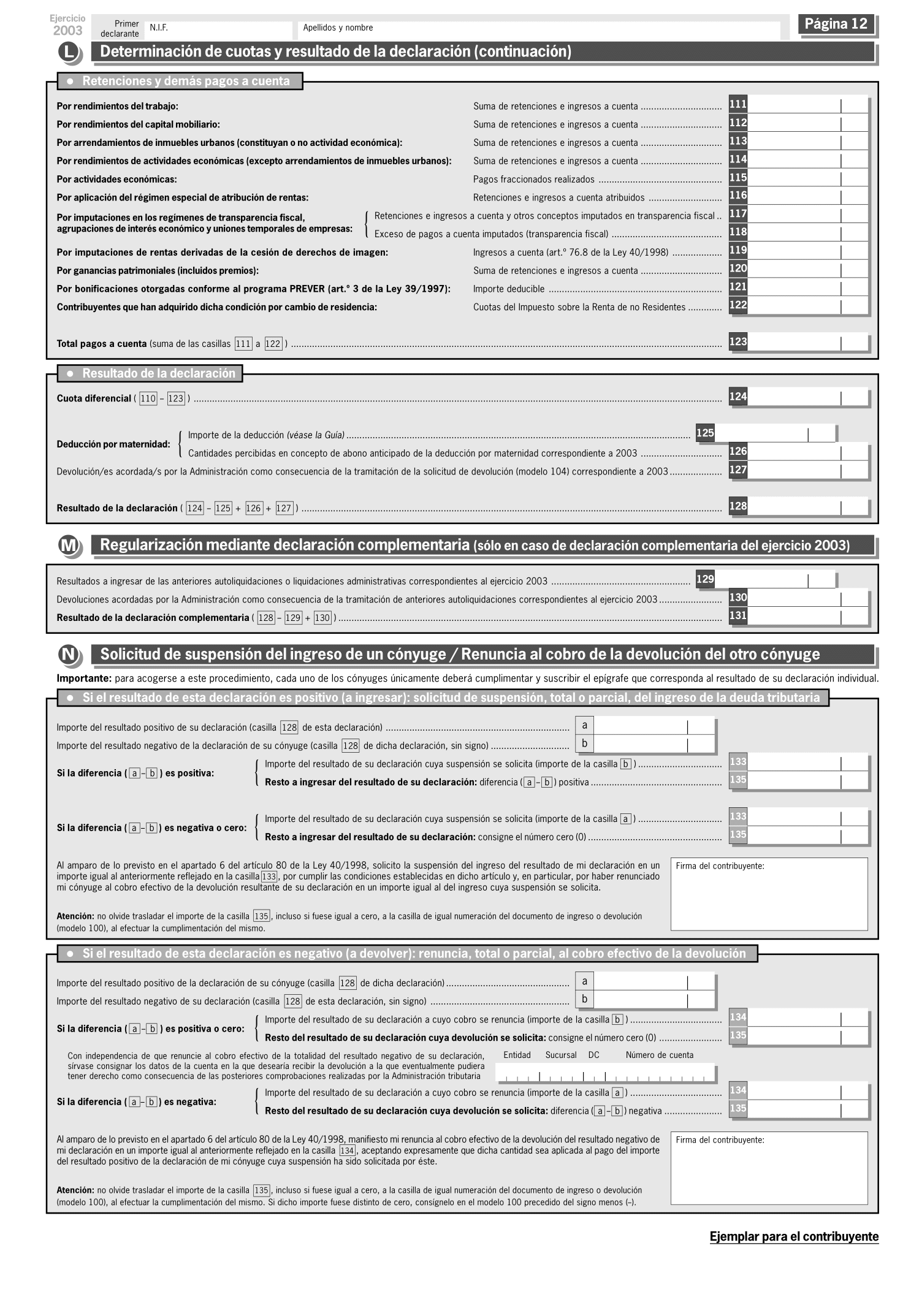

El artículo 80 de la Ley del Impuesto dispone en su apartado 1 que los contribuyentes obligados a declarar, al tiempo de presentar su declaración, deberán determinar la deuda tributaria correspondiente e ingresarla en el lugar, forma y plazos determinados por el Ministro de Hacienda, estableciendo, además, en su apartado 2 que el ingreso del importe resultante de la autoliquidación se podrá fraccionar en la forma que reglamentariamente se determine. A estos efectos, el apartado 2 del artículo 60 del Reglamento del Impuesto establece que el ingreso del importe resultante de la autoliquidación se podrá fraccionar, sin interés ni recargo alguno, en dos partes: la primera, del 60 por 100 de su importe, en el momento de presentar la declaración, y la segunda del 40 por 100 restante, en el plazo que determine el Ministro de Hacienda, siendo necesario, para disfrutar de este beneficio, que la declaración se presente dentro del plazo establecido y que ésta no sea una declaración-liquidación complementaria. Completa la regulación de esta materia el apartado 6 del artículo 80 de la Ley del Impuesto en el que se establece el procedimiento de solicitud de suspensión del ingreso de la deuda tributaria, sin intereses de demora, realizada por el contribuyente casado y no separado legalmente con cargo a la devolución resultante de su cónyuge.

La regulación de la obligación de declarar se cierra con los apartados 5 y 6 del artículo 79 de la Ley del Impuesto y el apartado 5 del artículo 59 del Reglamento en los que se dispone que la declaración se efectuará en la forma, plazos e impresos que establezca el Ministro de Hacienda, quien podrá aprobar la utilización de modalidades simplificadas o especiales de declaración y determinar los lugares de presentación de las mismas, los documentos y justificantes que deben acompañarlas, así como los supuestos y condiciones para la presentación telemática de las declaraciones.

Por su parte, el artículo 80 bis de la Ley del Impuesto dispone en su apartado 3 que la Administración tributaria remitirá el borrador de declaración, de acuerdo con el procedimiento que se establezca por el Ministro de Hacienda, quien, a tenor de lo dispuesto en el apartado 4, establecerá las condiciones para suscribir o confirmar el borrador, así como el lugar, forma y plazo de su presentación y de realización del ingreso que, en su caso, resulte del mismo.

Por lo que se refiere al Impuesto sobre el Patrimonio, la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio («Boletín Oficial del Estado» del 7), especifica en su artículo 37 las personas que deben presentar declaración por este Impuesto tanto en el supuesto de obligación personal como en el de obligación real. Asimismo, el artículo 38 dispone que la declaración se efectuará en la forma, plazos e impresos que establezca el Ministro de Economía y Hacienda quien podrá, de igual forma, determinar los lugares de presentación de la misma.

El alcance de las competencias normativas de las Comunidades Autónomas en este Impuesto, cuyo rendimiento está en su totalidad cedido a las mismas, se establece en el artículo 39 de la precitada Ley 21/2001. Conforme al contenido de este artículo, las Comunidades Autónomas pueden asumir competencias normativas sobre el mínimo exento, sobre el tipo de gravamen y sobre deducciones y bonificaciones sobre la cuota que no podrán suponer una modificación de las reguladas en la normativa estatal.

No obstante, dado que ninguna Comunidad Autónoma ha aprobado para el ejercicio 2003 deducciones o bonificaciones de la cuota, ni modificado la escala de gravamen establecida por la Ley del Impuesto, todos los contribuyentes deberán aplicar la escala establecida en el artículo 30.2. y las deducciones y bonificaciones incluidas en los artículos 32 y 33 de la Ley del Impuesto, en la redacción dada a los mismos por la Ley 21/2001. Sin embargo, el mínimo exento establecido, con carácter general, en el artículo 28.2 de la Ley del Impuesto en 108.182,18 euros no resulta aplicable a los contribuyentes residentes en el territorio de la Comunidad Autónoma de Cataluña que deberán aplicar, a los exclusivos efectos de determinar la base liquidable, el mínimo exento establecido en la Ley 31/2002, de 30 de diciembre, de Medidas Fiscales y Administrativas, de la citada Comunidad Autónoma.

En consecuencia, debe procederse a la aprobación de los modelos de declaración por los Impuestos sobre la Renta de las Personas Físicas y sobre el Patrimonio, que deben utilizar los contribuyentes obligados a declarar en el ejercicio 2003 por ambos impuestos en los que consten incorporadas las comentadas novedades. A este respecto, el artículo 38.5 de la Ley 21/2001 dispone que los modelos de declaración por el Impuesto sobre la Renta de las Personas Físicas serán únicos, si bien en ellos deberán figurar debidamente diferenciados los aspectos autonómicos. De acuerdo con lo anterior, en la presente Orden se procede a la aprobación de modelos de declaración únicos que podrán utilizar todos los contribuyentes, cualquiera que sea la Comunidad Autónoma en la que hayan tenido su residencia en el ejercicio 2003 y en los que los aspectos autonómicos figuran debidamente diferenciados. En este sentido, la experiencia gestora de las últimas campañas aconseja mantener, tanto los dos modelos de autoliquidación que se han venido utilizando en los anteriores ejercicios: el general u ordinario, aplicable, con carácter general, a todos los contribuyentes y el simplificado, que podrán utilizar los contribuyentes cuyas rentas, con independencia de su cuantía, provengan exclusivamente de las fuentes que se relacionan en la presente Orden, como el procedimiento de presentación de las declaraciones, incluida la vía telemática.

Asimismo, se mantiene en la presente campaña la posibilidad de que las declaraciones efectuadas a través de los servicios de ayuda prestados en las oficinas de la Agencia Estatal de Administración Tributaria, cuyos resultados sean a devolver o negativo, es decir, sin ingreso, puedan presentarse de forma inmediata en el mismo acto de su confección a través de la intranet de la mencionada Agencia.

Finalmente, por lo que respecta al borrador de declaración, dado que la Orden HAC/209/2004, de 3 de febrero, por la que se aprueban el modelo 104, de solicitud de devolución o de borrador de declaración, y el modelo 105, de comunicación de datos adicionales, por el Impuesto sobre la Renta de las Personas Físicas, ejercicio 2003, que podrán utilizar los contribuyentes no obligados a declarar por dicho impuesto que soliciten la correspondiente devolución, así como los contribuyentes obligados a declarar que soliciten la remisión del borrador de declaración, se determinan el lugar, plazo y forma de presentación de dichos modelos, las condiciones para su presentación por medios telemáticos o telefónicos y se establecen otras formas de presentación de la solicitud de borrador de declaración («Boletín Oficial del Estado» de 9), ha establecido las vías de solicitud del borrador de declaración, en la presente Orden se procede a la regulación del procedimiento de remisión del mismo, al establecimiento de las condiciones para su confirmación o suscripción por el contribuyente y a la determinación del lugar, forma y plazo de presentación y realización del ingreso que, en su caso, resulte del mismo. La regulación de dichos extremos incorpora, con el fin de facilitar y agilizar el cumplimiento de las obligaciones tributarias de los contribuyentes, como novedades más destacadas, la utilización de los medios telemáticos y telefónicos, así como la posibilidad de que la presentación de los borradores de declaración cuyo resultado sea a devolver o negativo pueda realizarse a partir del día 15 de abril de 2004.

Por todo ello, haciendo uso de las autorizaciones a que se ha hecho anteriormente referencia, así como de las restantes que tengo conferidas, dispongo:

1. De acuerdo con lo dispuesto en el artículo 79 de la Ley 40/1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias, y en el artículo 59 del Reglamento del Impuesto, aprobado por Real Decreto 214/1999, de 5 de febrero, los contribuyentes estarán obligados a presentar y suscribir declaración por este Impuesto, con los límites y condiciones establecidos en dichos artículos.

2. No obstante, no tendrán que declarar los contribuyentes que obtengan rentas procedentes exclusivamente de las siguientes fuentes, en tributación individual o conjunta:

A) Rendimientos íntegros del trabajo, con los siguientes límites:

1.o) Con carácter general, 22.000 euros anuales cuando procedan de un solo pagador. Este límite también se aplicará cuando se trate de contribuyentes que perciban rendimientos procedentes de más de un pagador y concurra cualquiera de las dos situaciones siguientes:

a) Que la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía no supere en su conjunto la cantidad de 1.000 euros anuales.

b) Que sus únicos rendimientos del trabajo consistan en las prestaciones pasivas a que se refiere el artículo 16.2.a) de la Ley del Impuesto y la determinación del tipo de retención aplicable se hubiera realizado de acuerdo con el procedimiento especial regulado en el artículo 77 bis del Reglamento del Impuesto.

2.o) 8.000 euros anuales, cuando:

a) Procedan de más de un pagador, siempre que la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, superen en su conjunto la cantidad de 1.000 euros anuales.

b) Se perciban pensiones compensatorias del cónyuge o anualidades por alimentos diferentes de las previstas en el artículo 7, párrafo k) de la Ley del Impuesto.

c) El pagador de los rendimientos del trabajo no esté obligado a retener de acuerdo con lo previsto en el artículo 71 del Reglamento del Impuesto.

B) Rendimientos íntegros del capital mobiliario y ganancias patrimoniales sometidos a retención o ingreso a cuenta, con el límite conjunto de 1.600 euros anuales.

C) Rentas inmobiliarias imputadas a que se refiere el artículo 71 de la Ley del Impuesto, que procedan de un único inmueble, rendimientos íntegros del capital mobiliario no sujetos a retención derivados de Letras del Tesoro y subvenciones para la adquisición de viviendas de protección oficial o de precio tasado, con el límite conjunto de 1.000 euros anuales.

3. Tampoco tendrán que declarar los contribuyentes que obtengan exclusivamente rendimientos del trabajo, del capital, de actividades profesionales y ganancias patrimoniales, hasta un importe máximo conjunto de 1.000 euros anuales, en tributación individual o conjunta.

4. Estarán obligados a declarar en todo caso los contribuyentes que tengan derecho a deducción por inversión en vivienda, por cuenta ahorro-empresa, por doble imposición internacional o que realicen aportaciones a planes de pensiones, planes de previsión asegurados o mutualidades de previsión social que reduzcan la base imponible, cuando ejerciten tal derecho.

5. La presentación de la declaración, en los supuestos en que exista obligación de efectuarla, será necesaria para obtener devoluciones por razón de las cantidades efectivamente retenidas, de los pagos a cuenta del Impuesto realizados, incluida a estos efectos la deducción correspondiente al programa PREVER establecida en la Ley 39/1997, de 8 de octubre, por la que se aprueba el Programa PREVER para la modernización del parque de vehículos automóviles, el incremento de la seguridad vial y la defensa y protección del medio ambiente («Boletín Oficial del Estado» del 10), de las cuotas del Impuesto sobre la Renta de no Residentes a que se refiere el párrafo d) del artículo 65 de la Ley 40/1998, de 9 de diciembre, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias, y, en su caso, de la deducción por maternidad prevista en el artículo 67 bis de la citada Ley 40/1998.

De acuerdo con lo dispuesto en el artículo 37 de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, estarán obligados a presentar declaración por este Impuesto:

a) Los sujetos pasivos sometidos al Impuesto por obligación personal, cuando su base imponible, determinada de acuerdo con las normas reguladoras del Impuesto, resulte superior a 108.182,18 euros o cuando, no dándose esta circunstancia, el valor de sus bienes o derechos, determinado de acuerdo con las normas reguladoras del Impuesto, resulte superior a 601.012,10 euros.

De acuerdo con lo dispuesto en el artículo 5.1.a) de la citada Ley 19/1991, cuando un residente en territorio español pase a tener su residencia en otro país podrá optar por seguir tributando por obligación personal en España. La opción deberá ejercitarse mediante la presentación de la declaración por obligación personal en el primer ejercicio en el que hubiera dejado de ser residente en el territorio español.

b) Los sujetos pasivos sometidos al Impuesto por obligación real, cualquiera que sea el valor de su patrimonio neto, exigiéndose el impuesto en este supuesto por los bienes y derechos de que sea titular cuando los mismos estuvieran situados, pudieran ejercitarse o hubieran de cumplirse en territorio español.

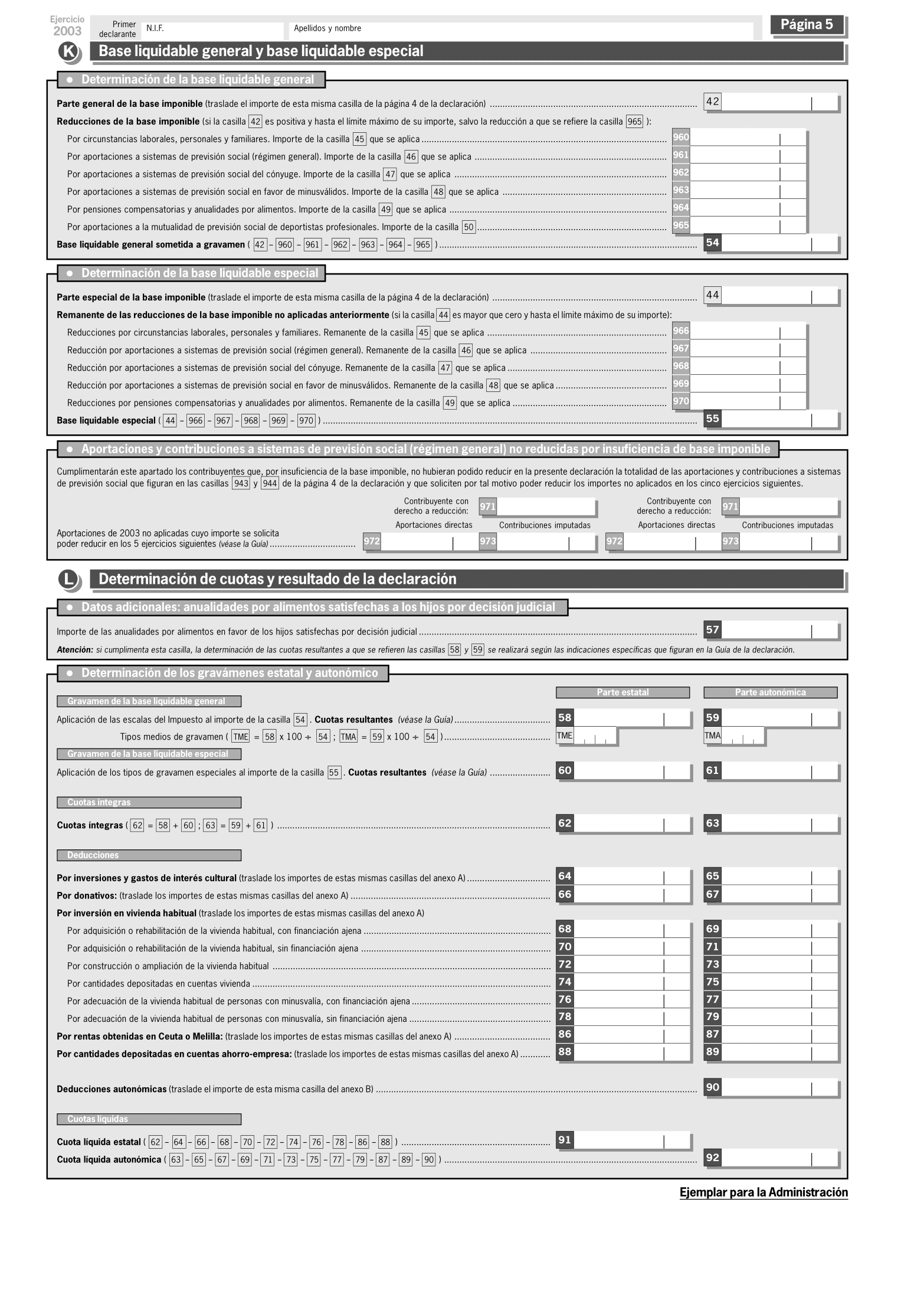

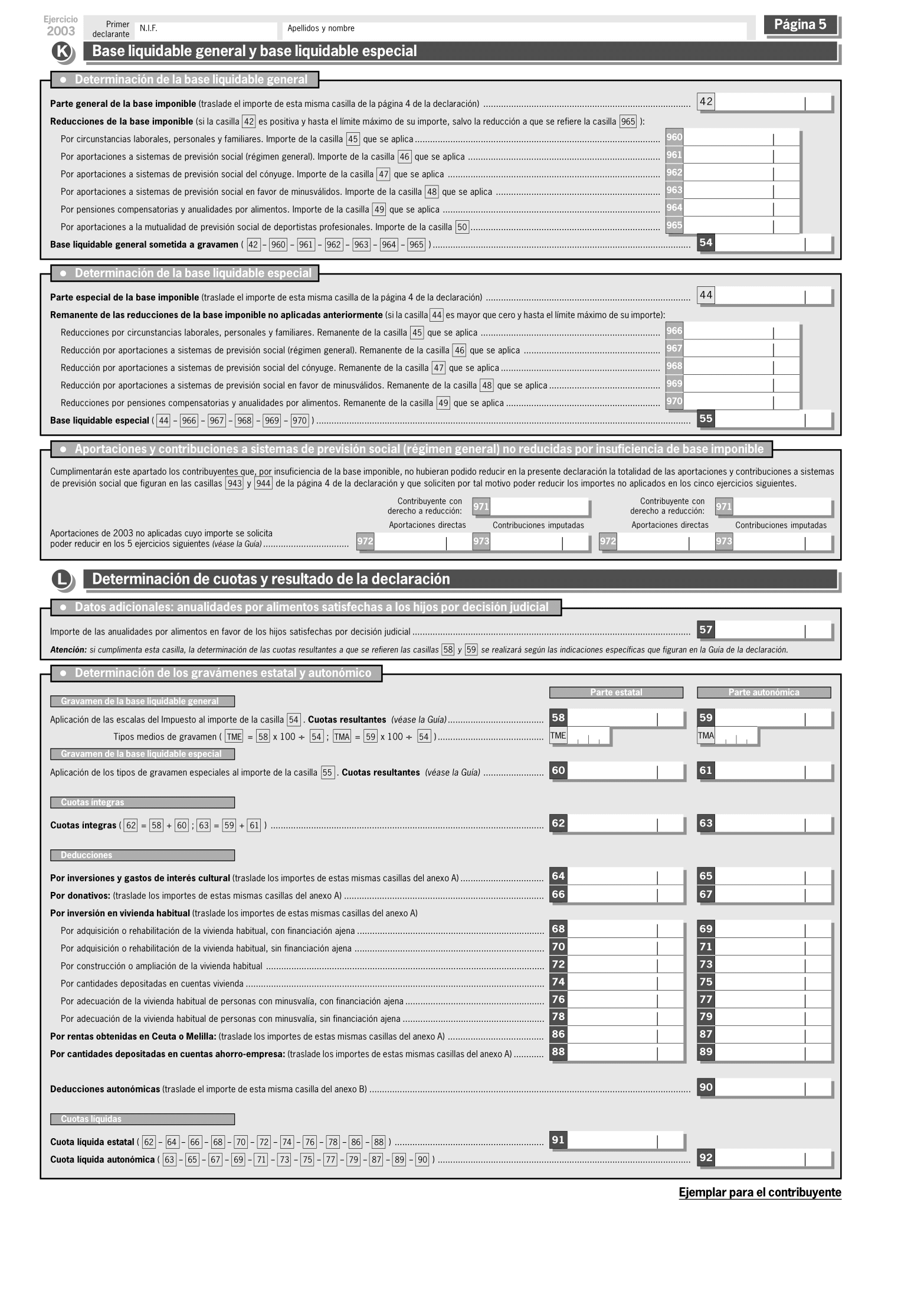

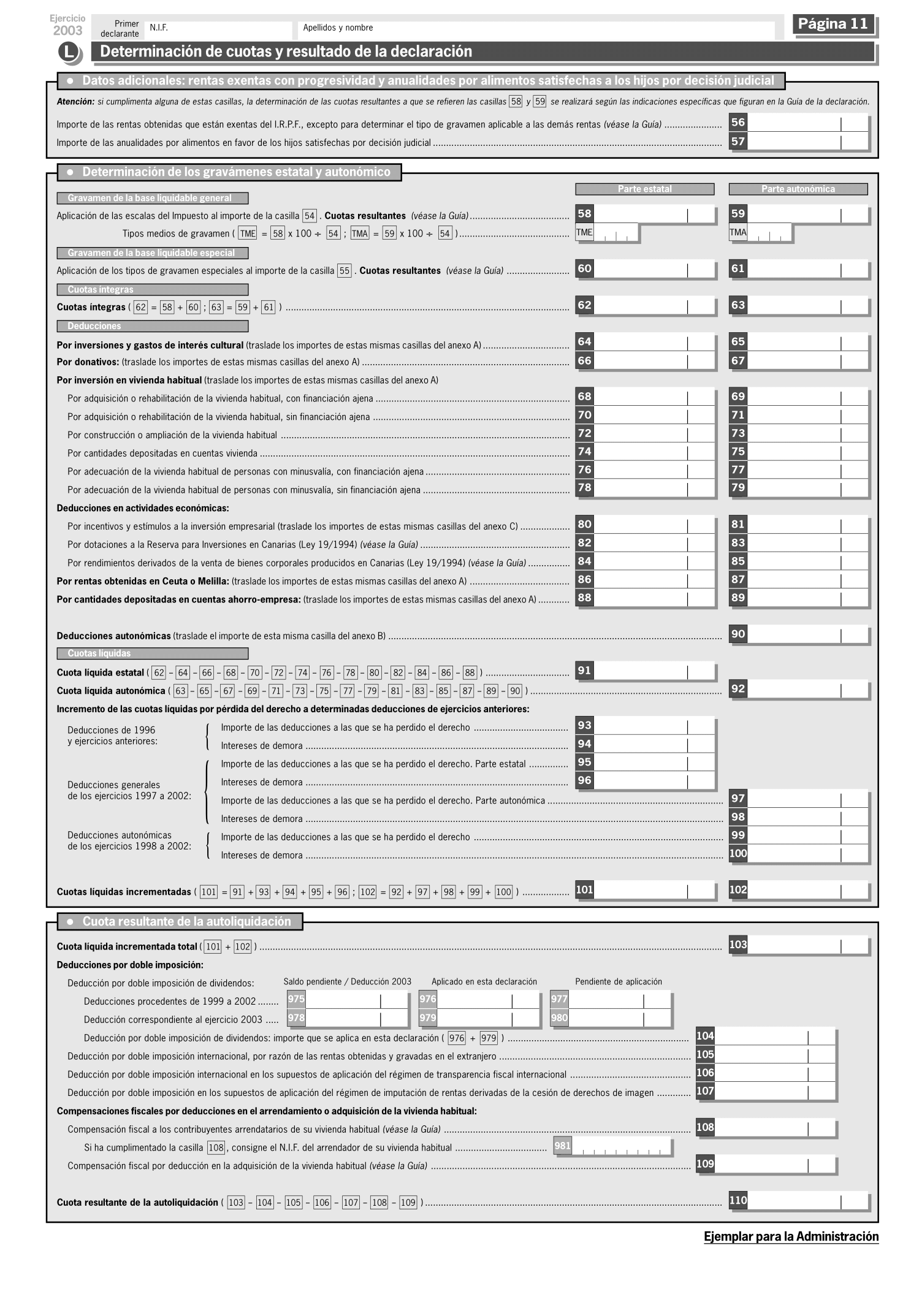

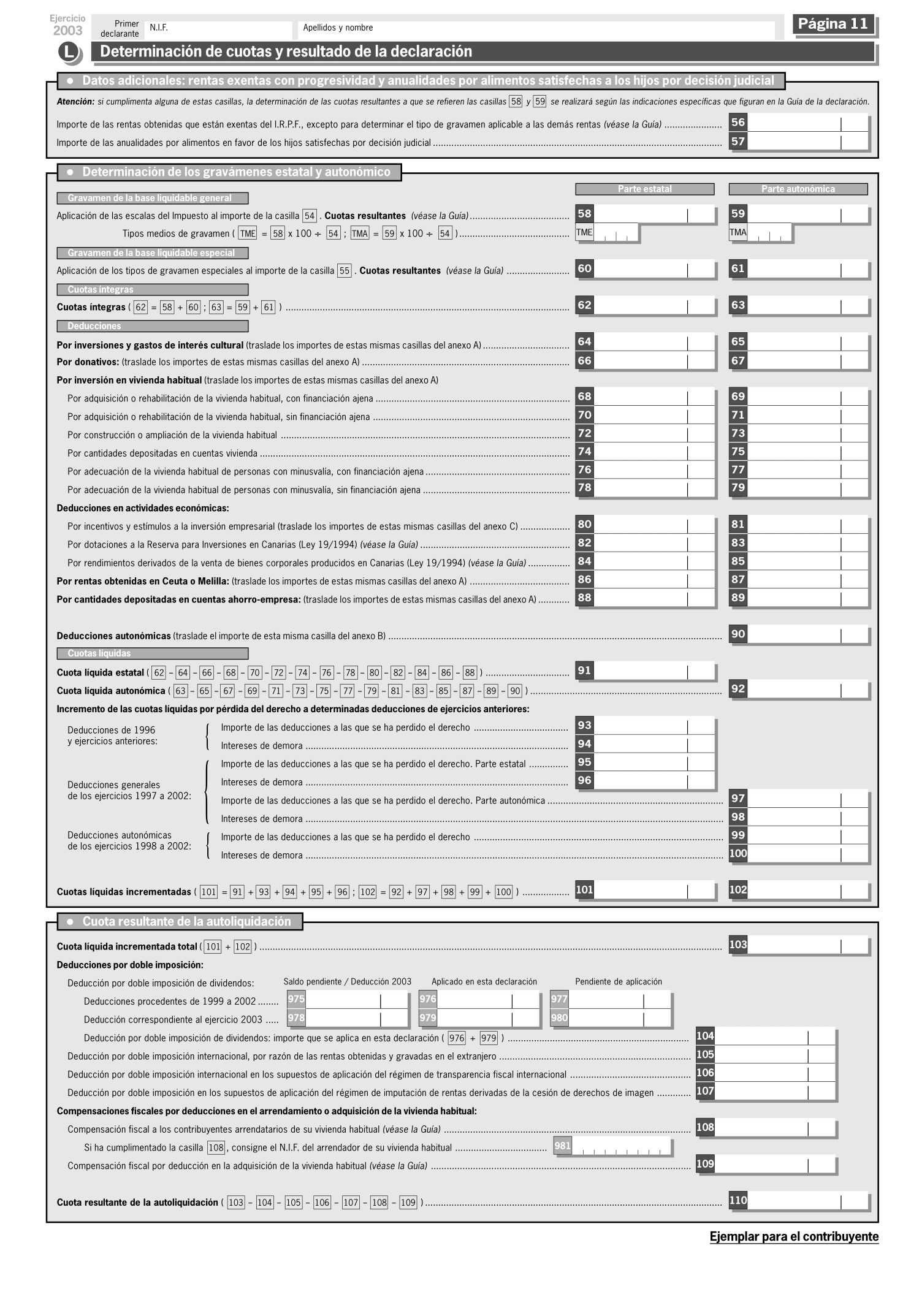

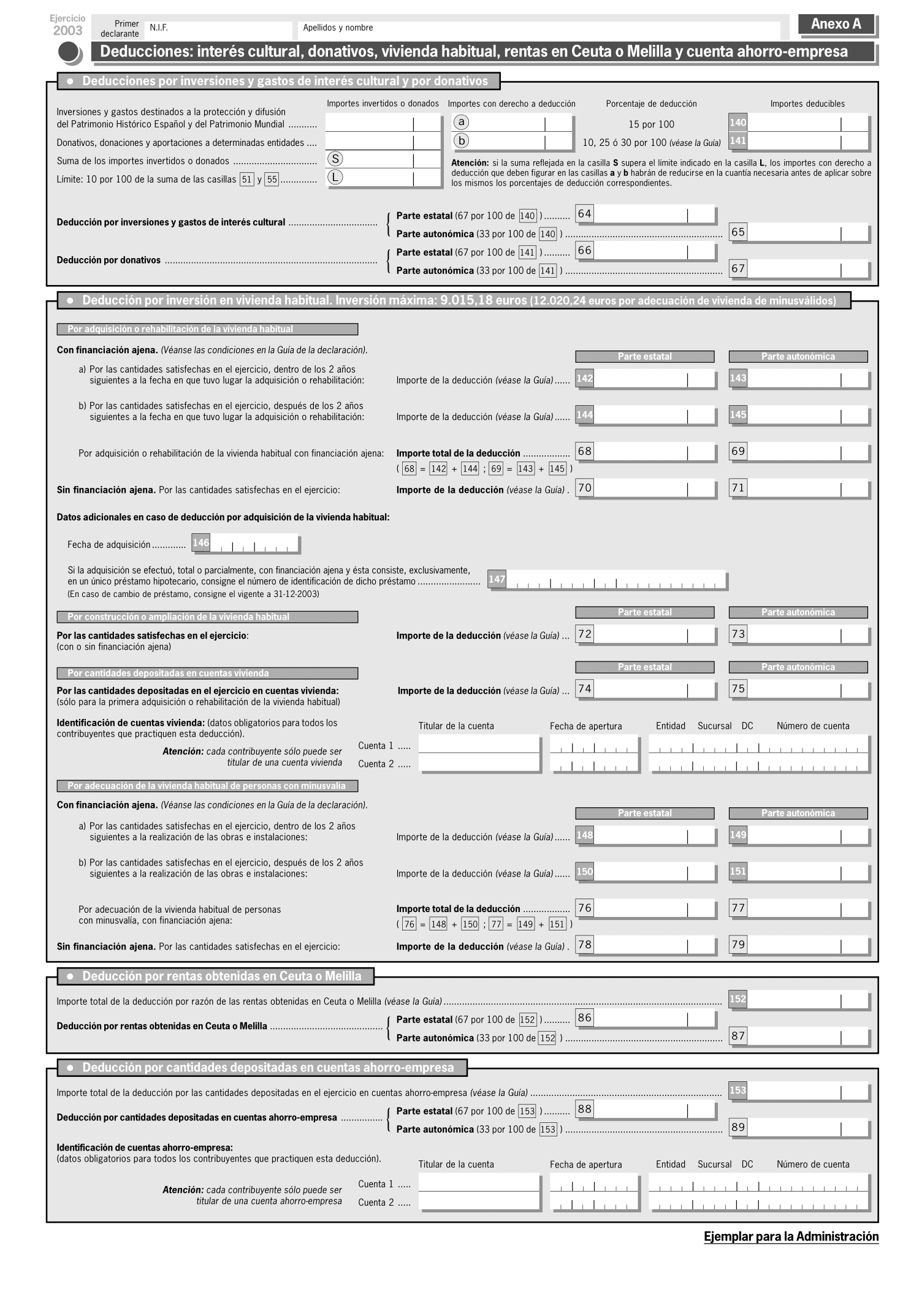

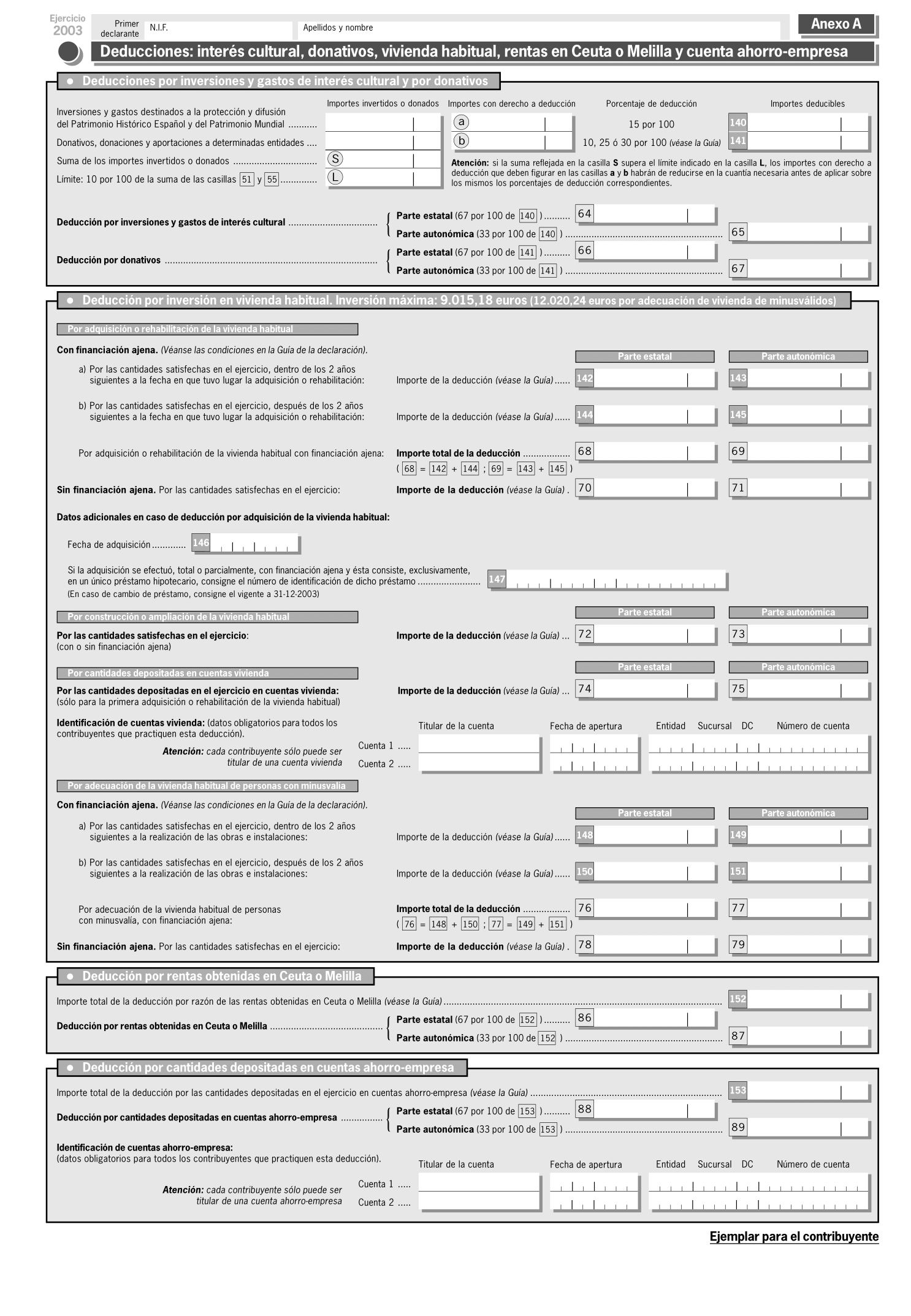

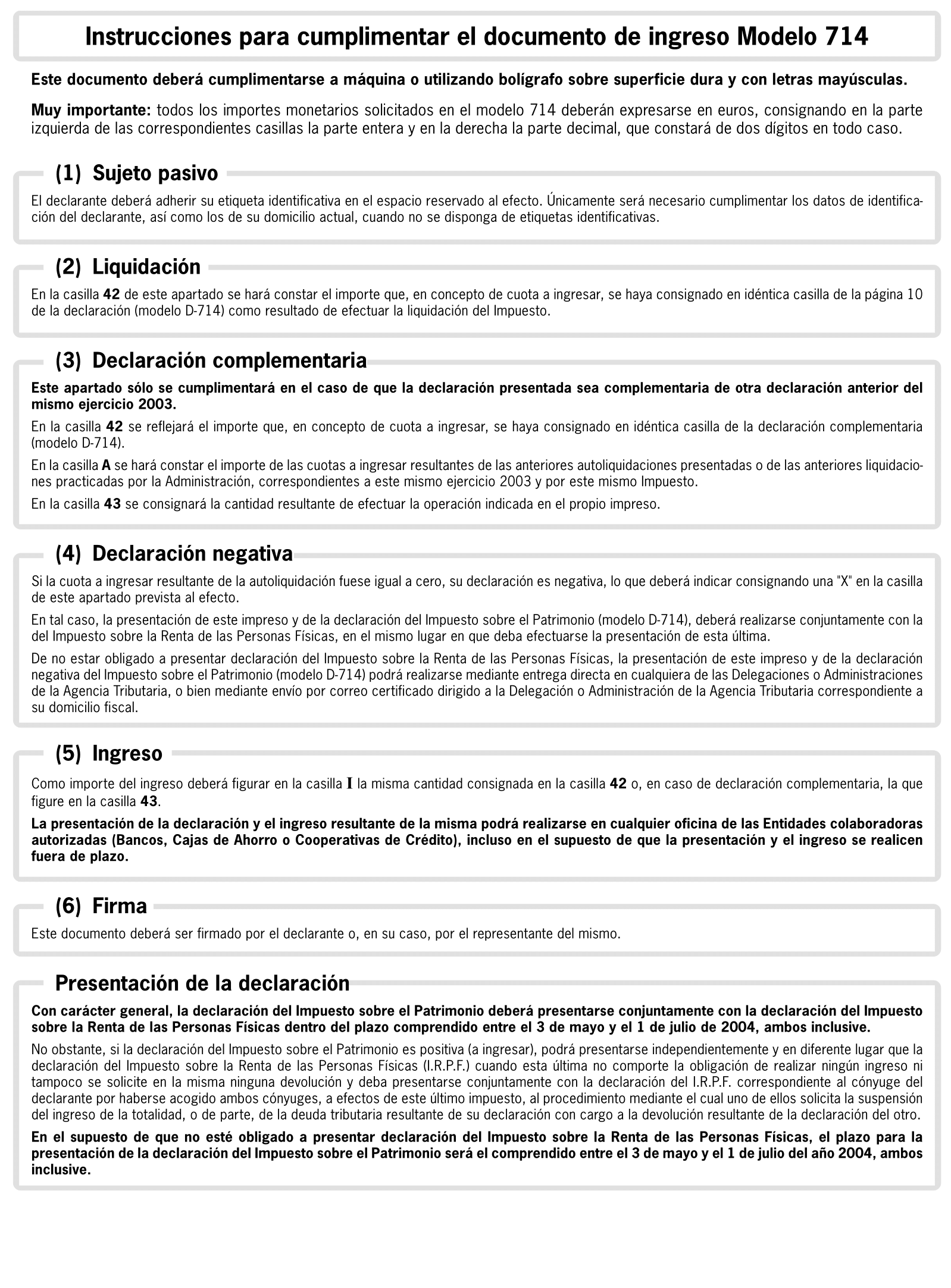

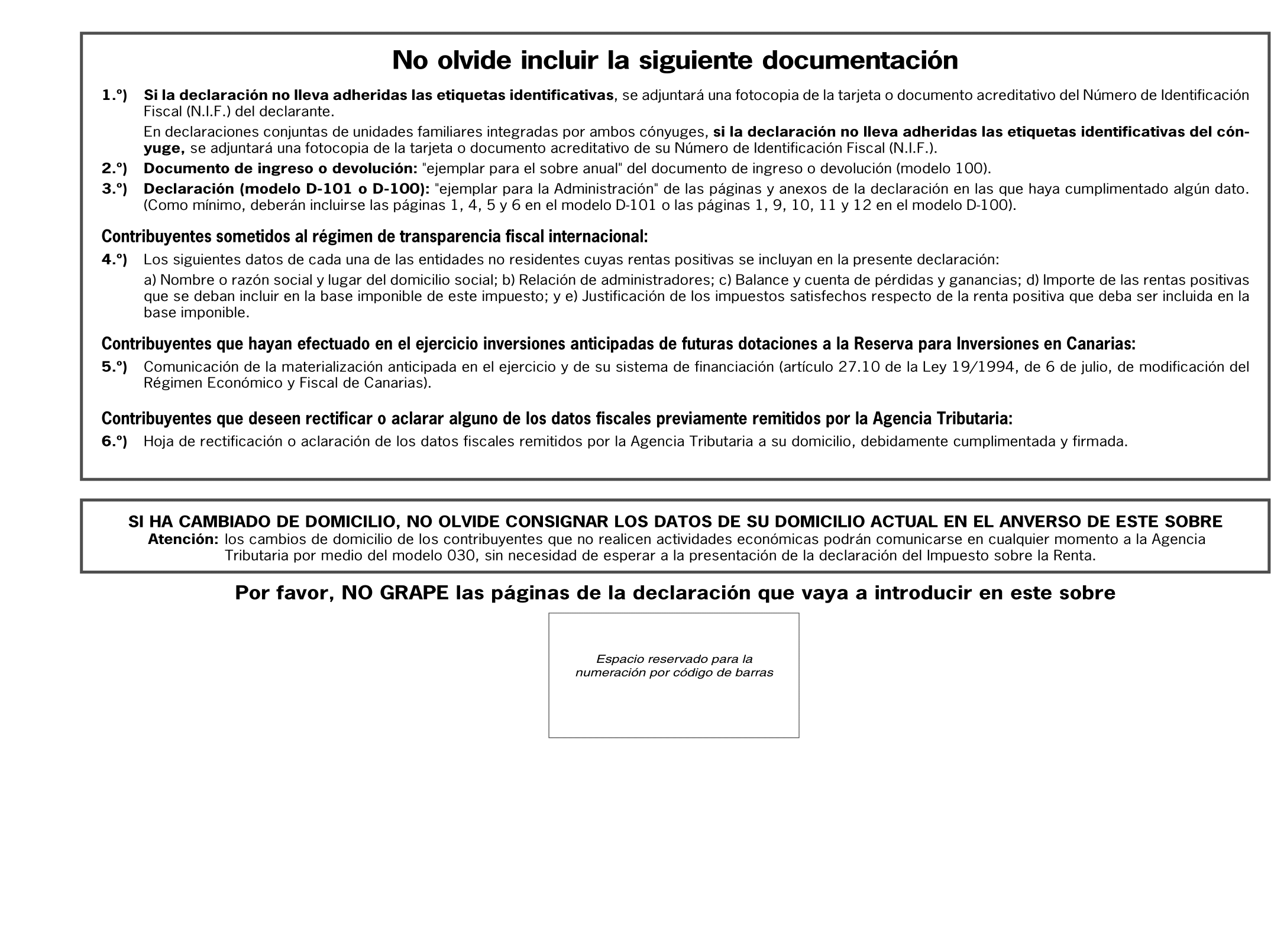

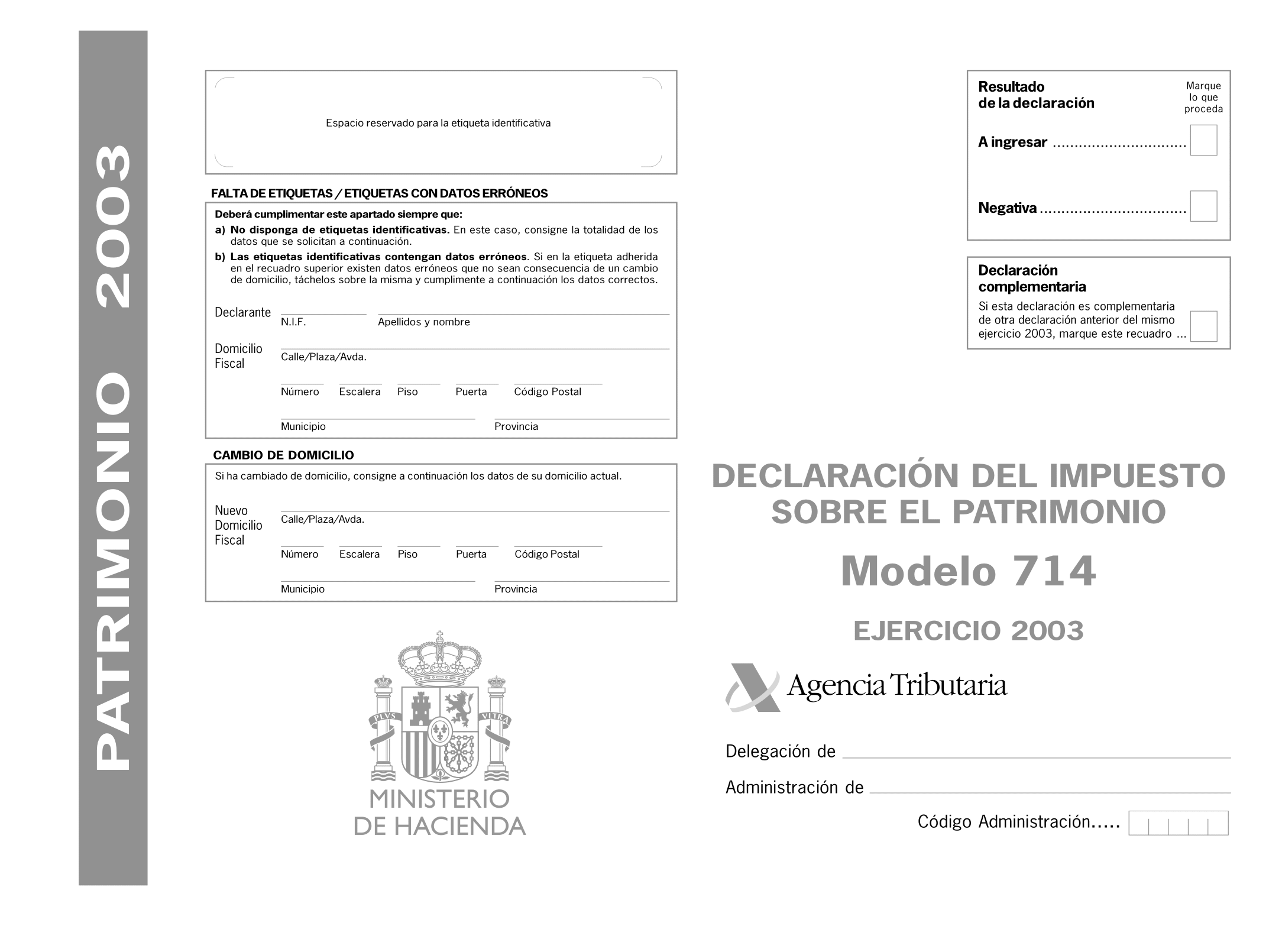

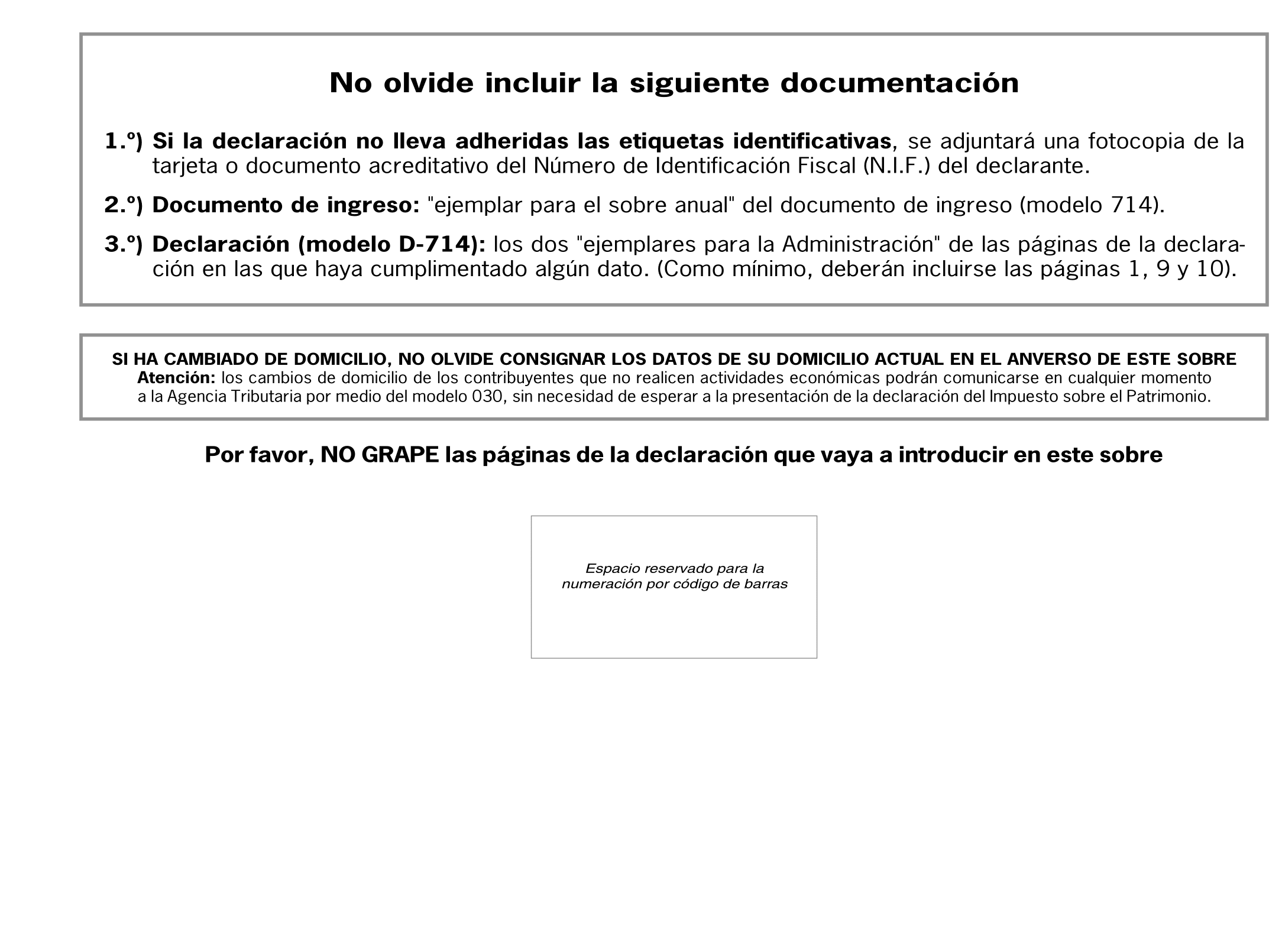

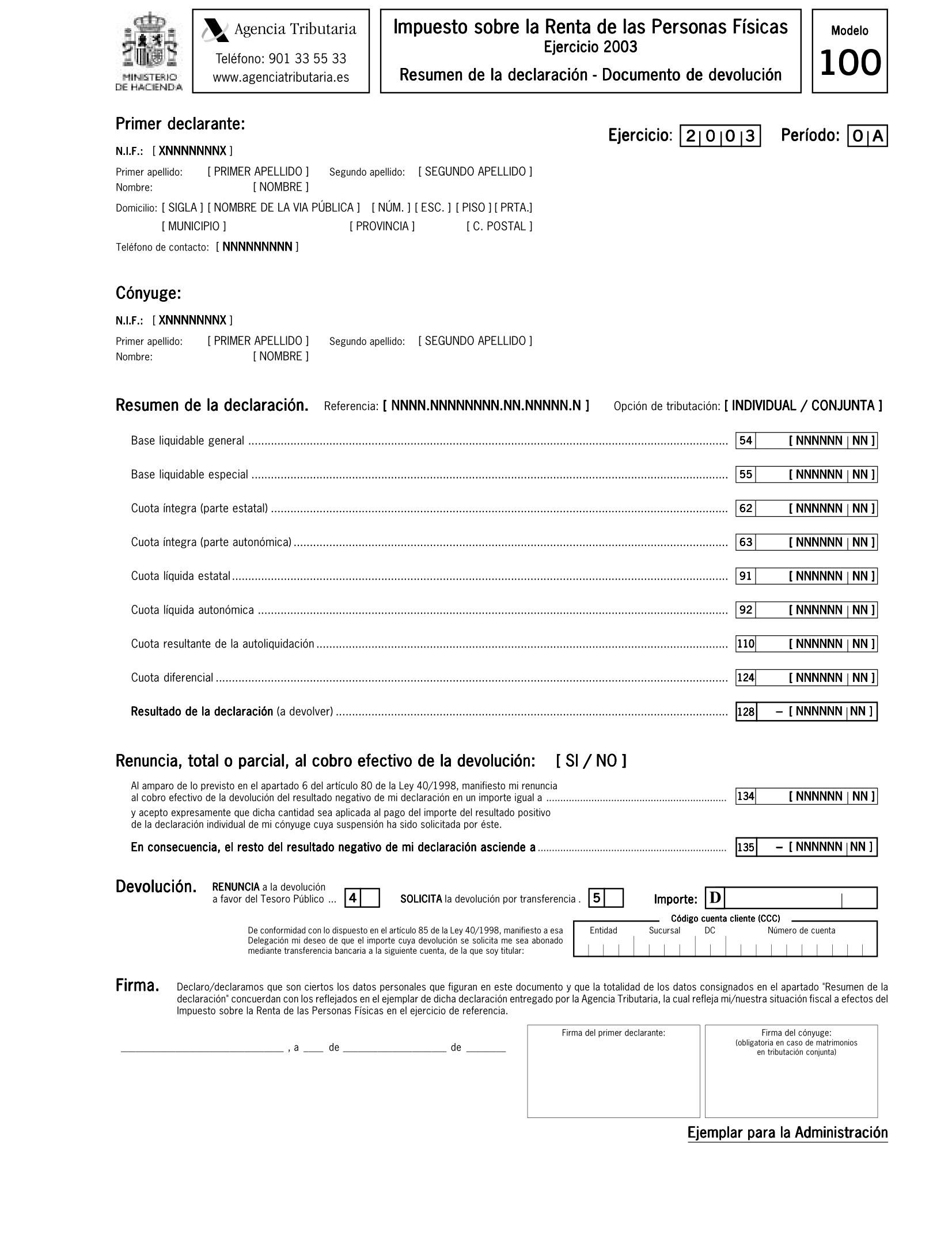

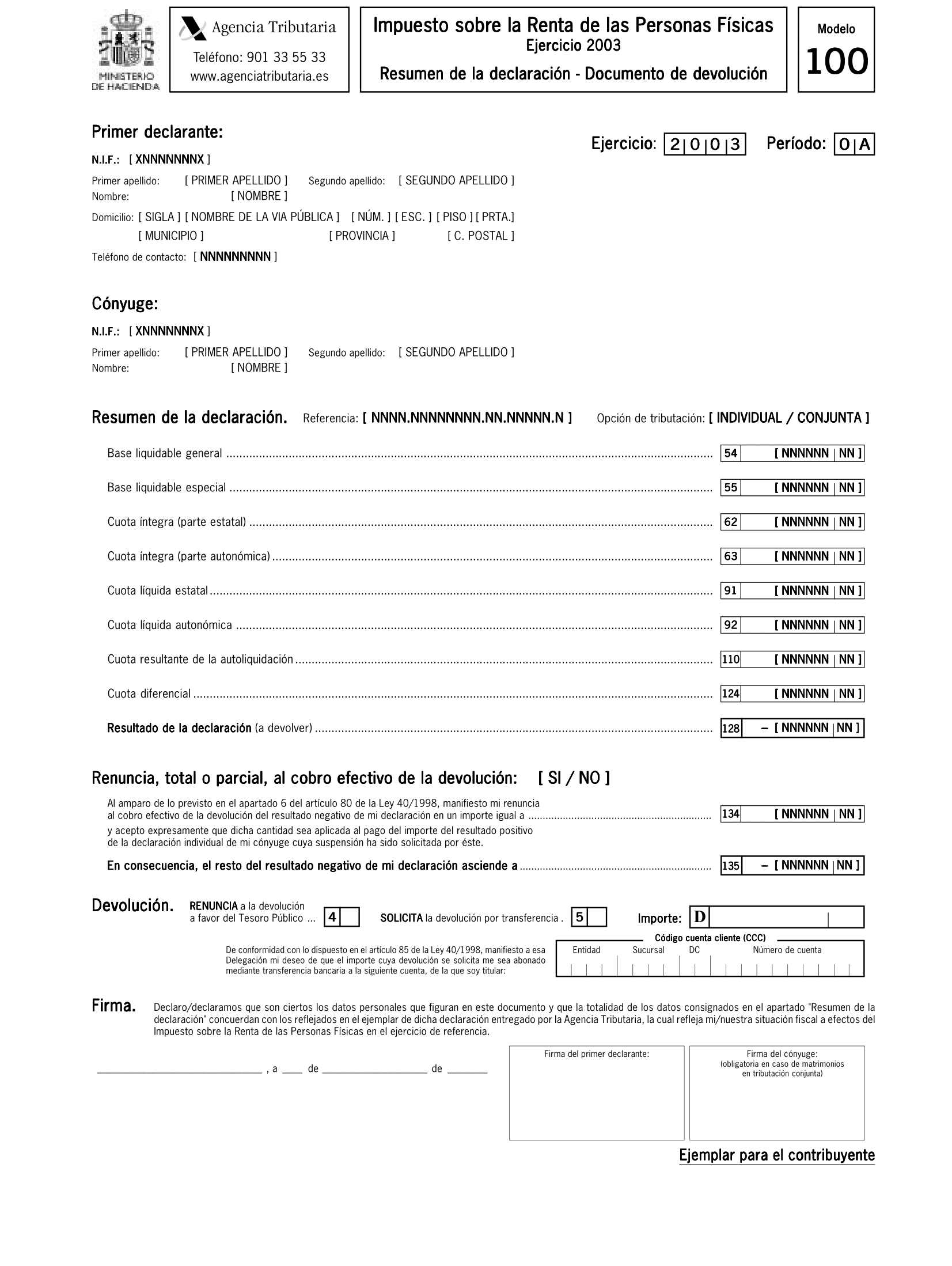

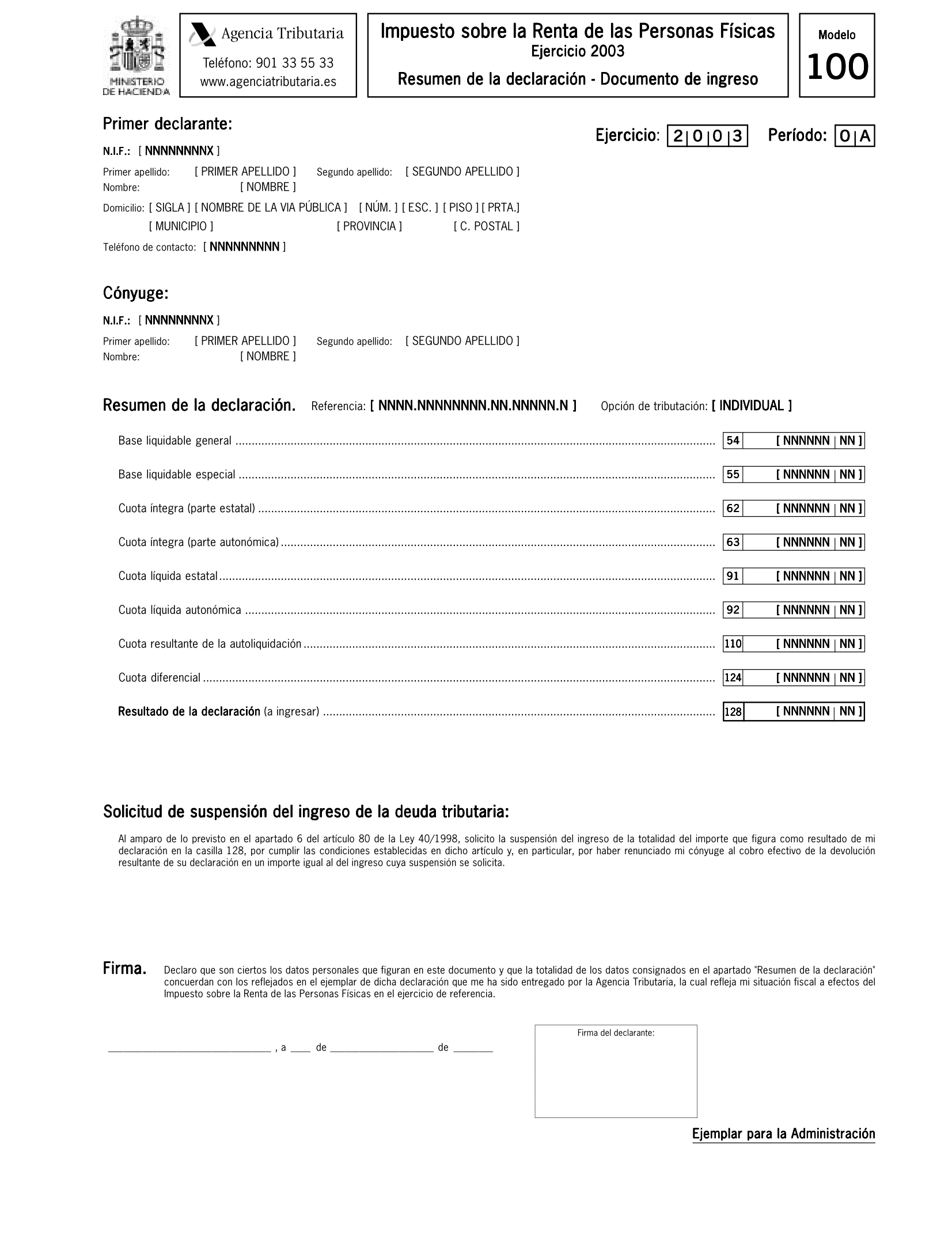

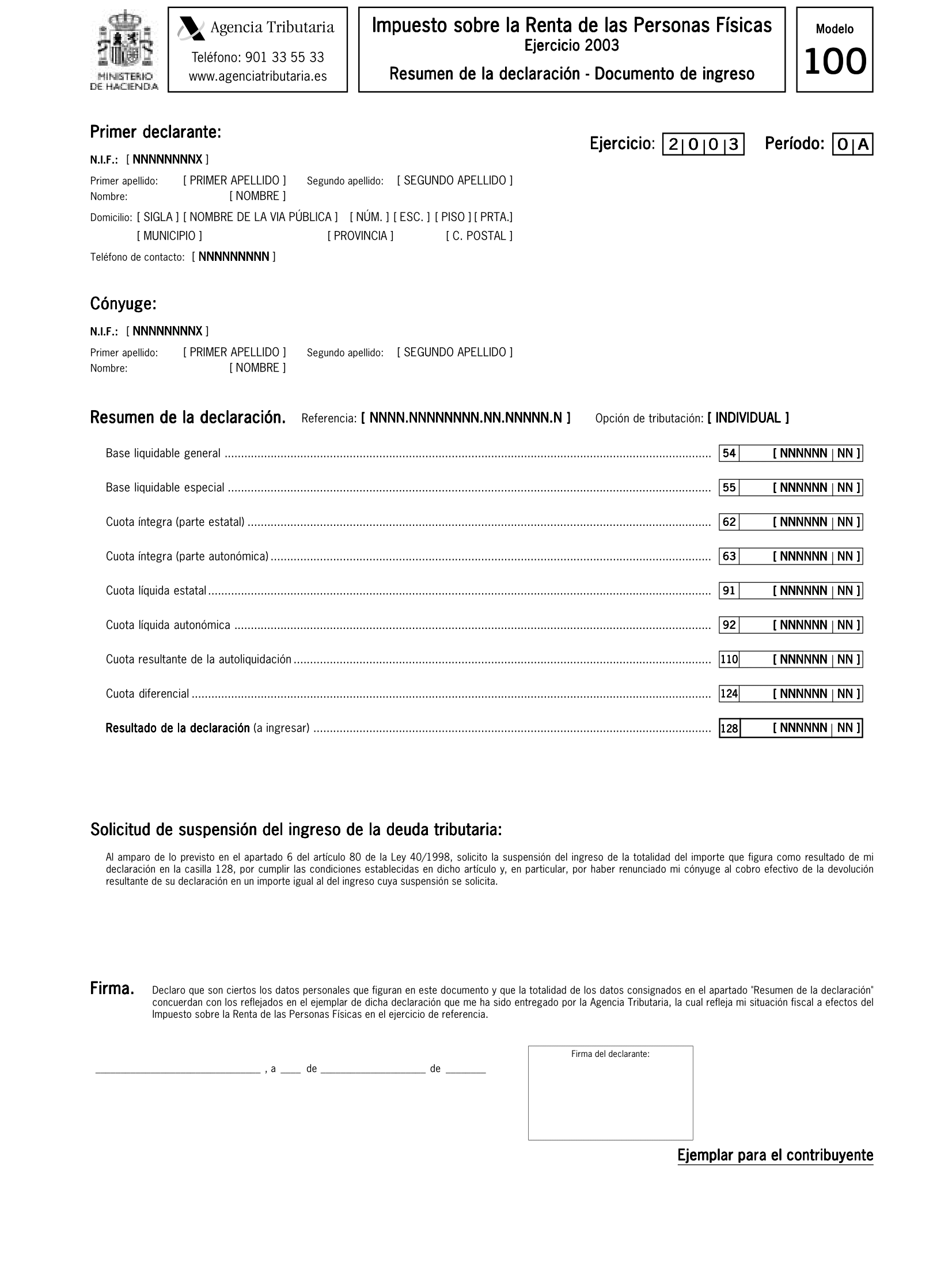

1. Se aprueban los modelos de declaración simplificada y ordinaria del Impuesto sobre la Renta de las Personas Físicas, y del Impuesto sobre el Patrimonio y los documentos de ingreso o devolución, consistentes en:

a) Declaraciones de los Impuestos sobre la Renta de las Personas Físicas y sobre el Patrimonio:

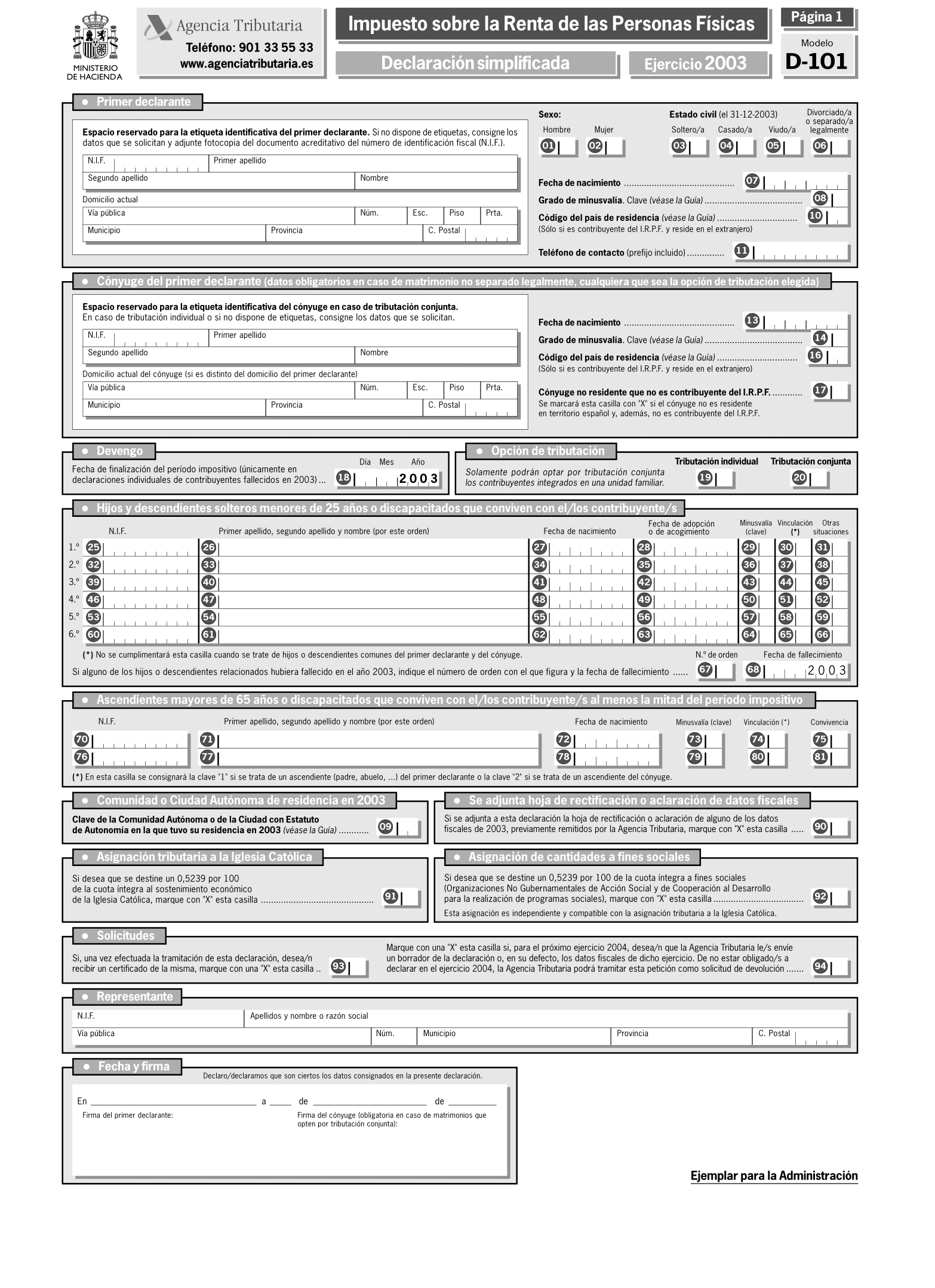

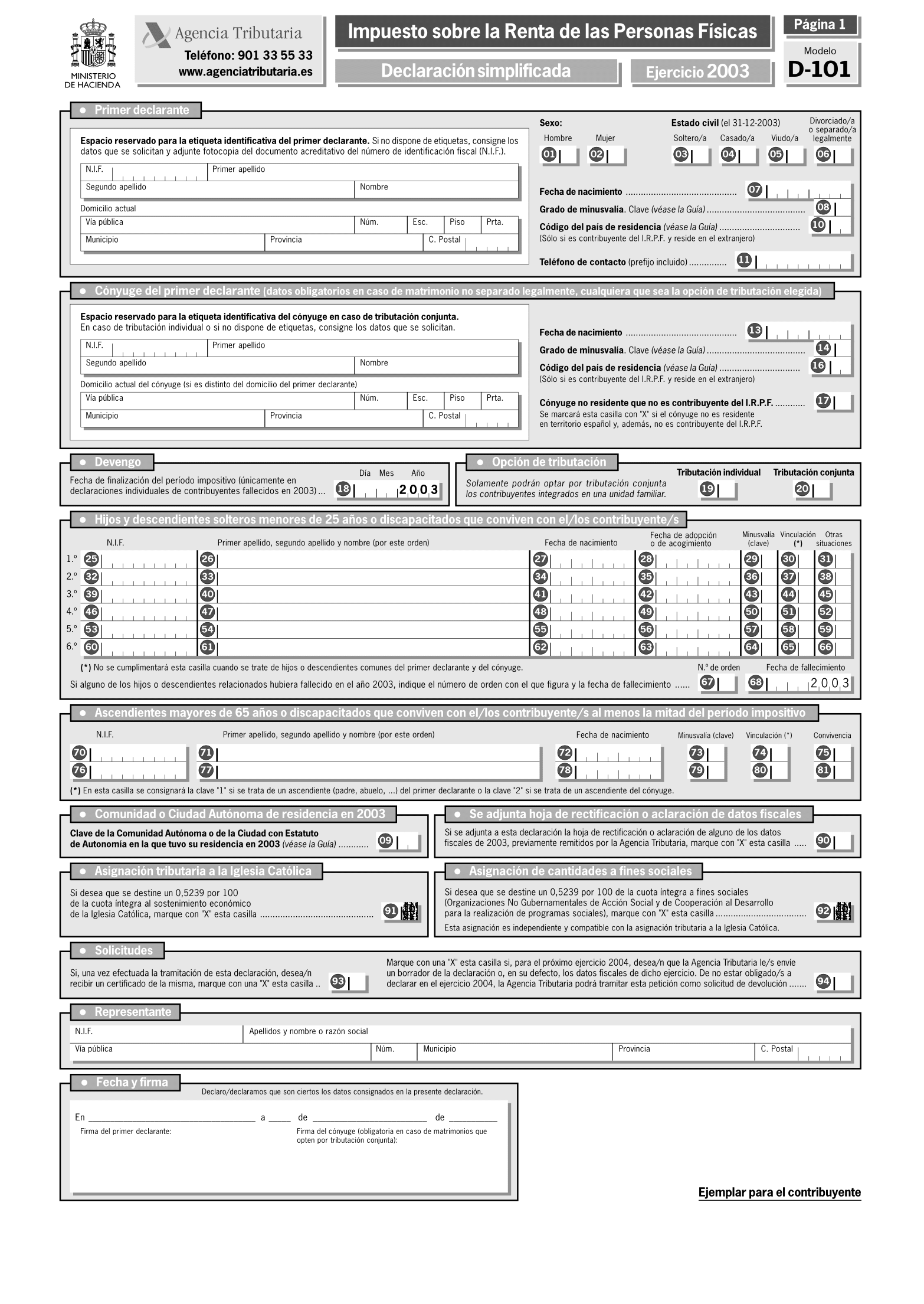

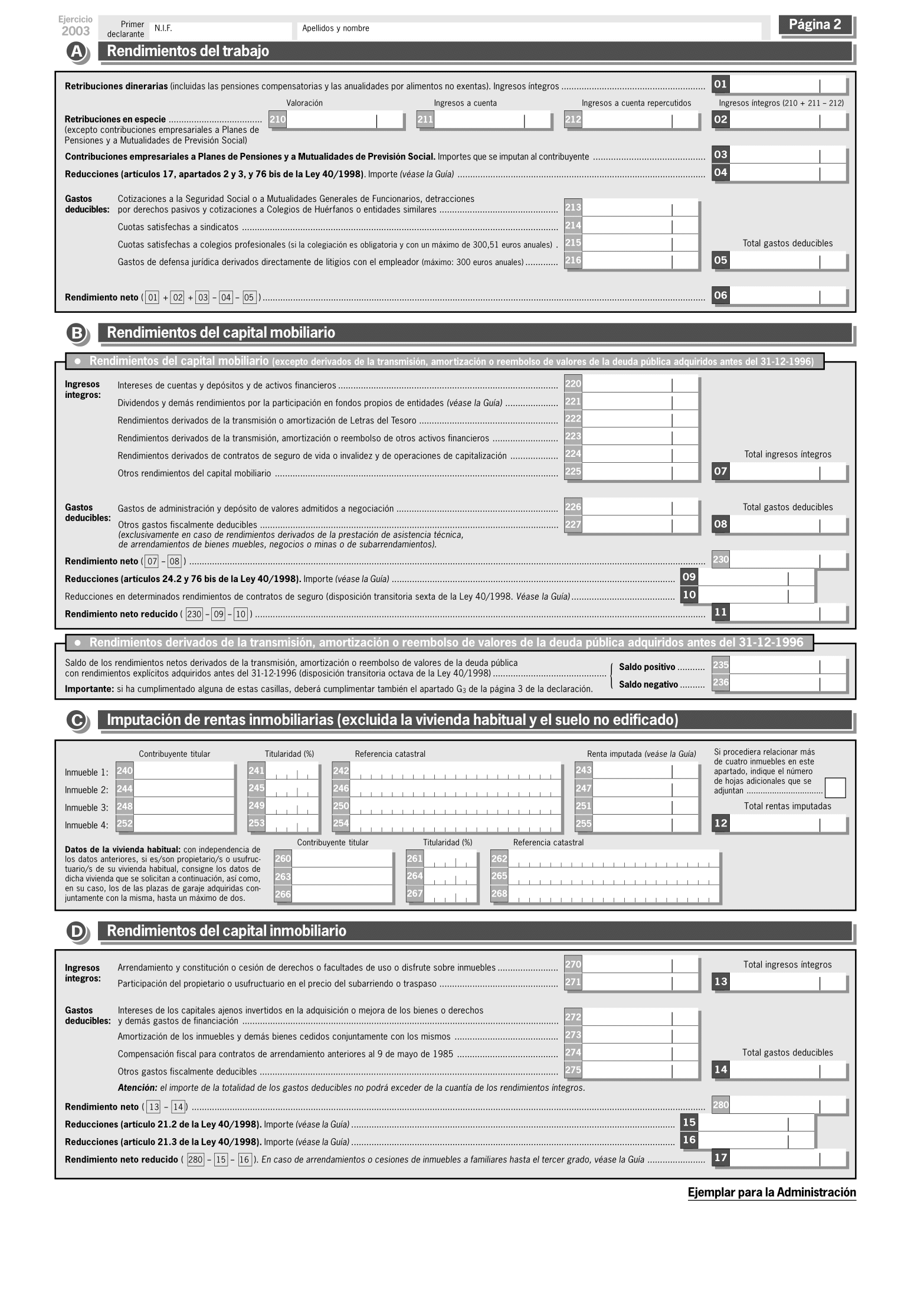

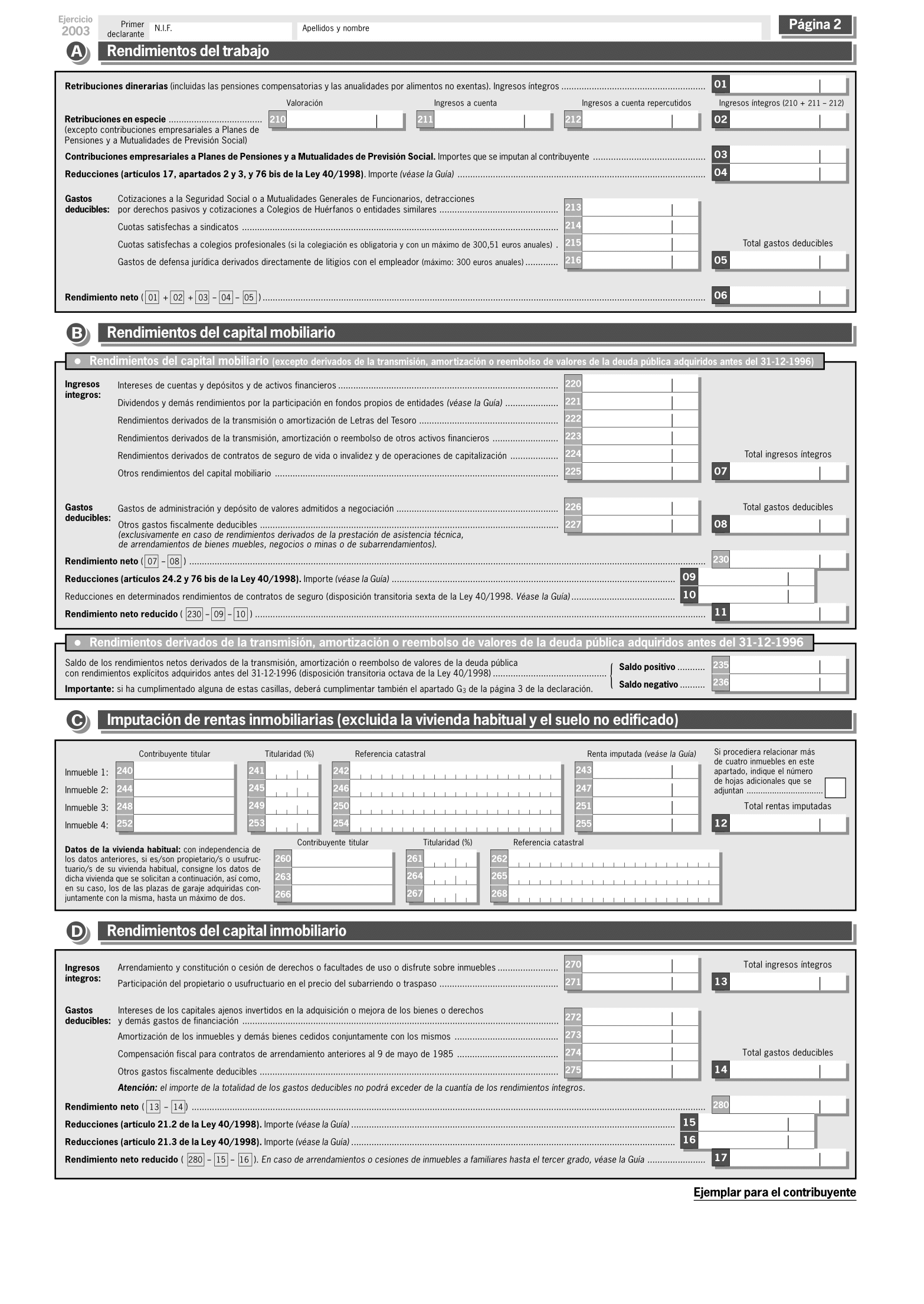

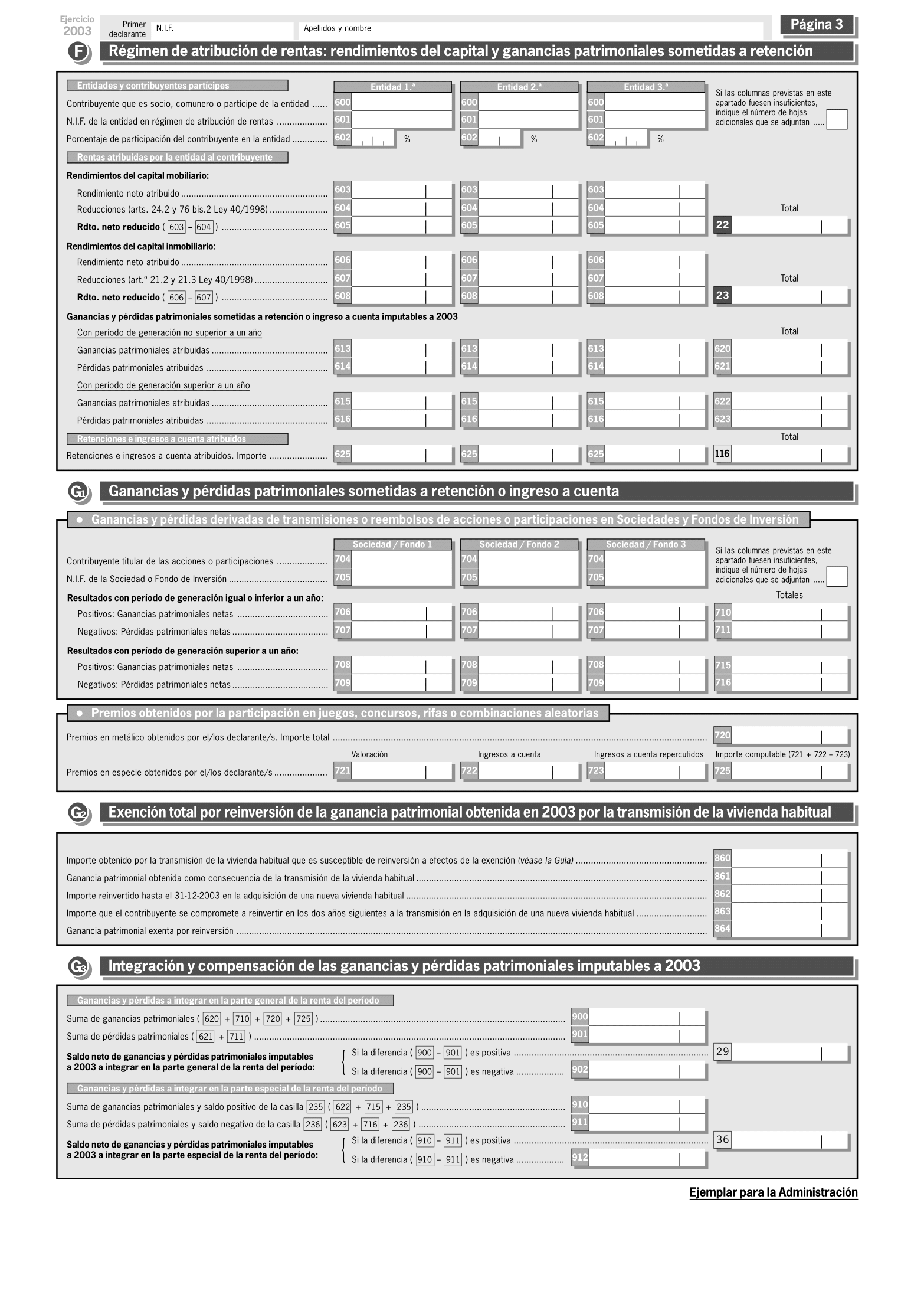

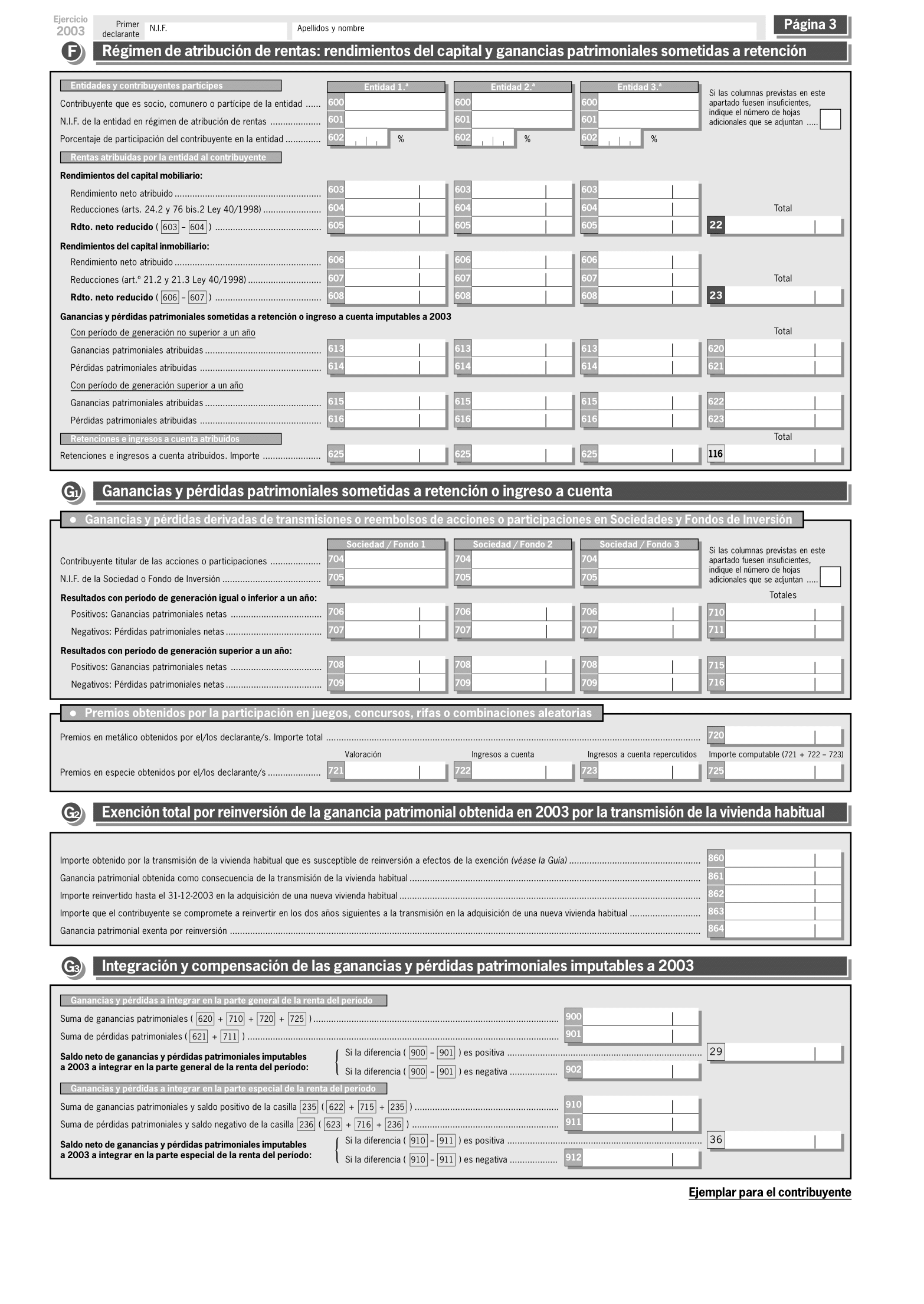

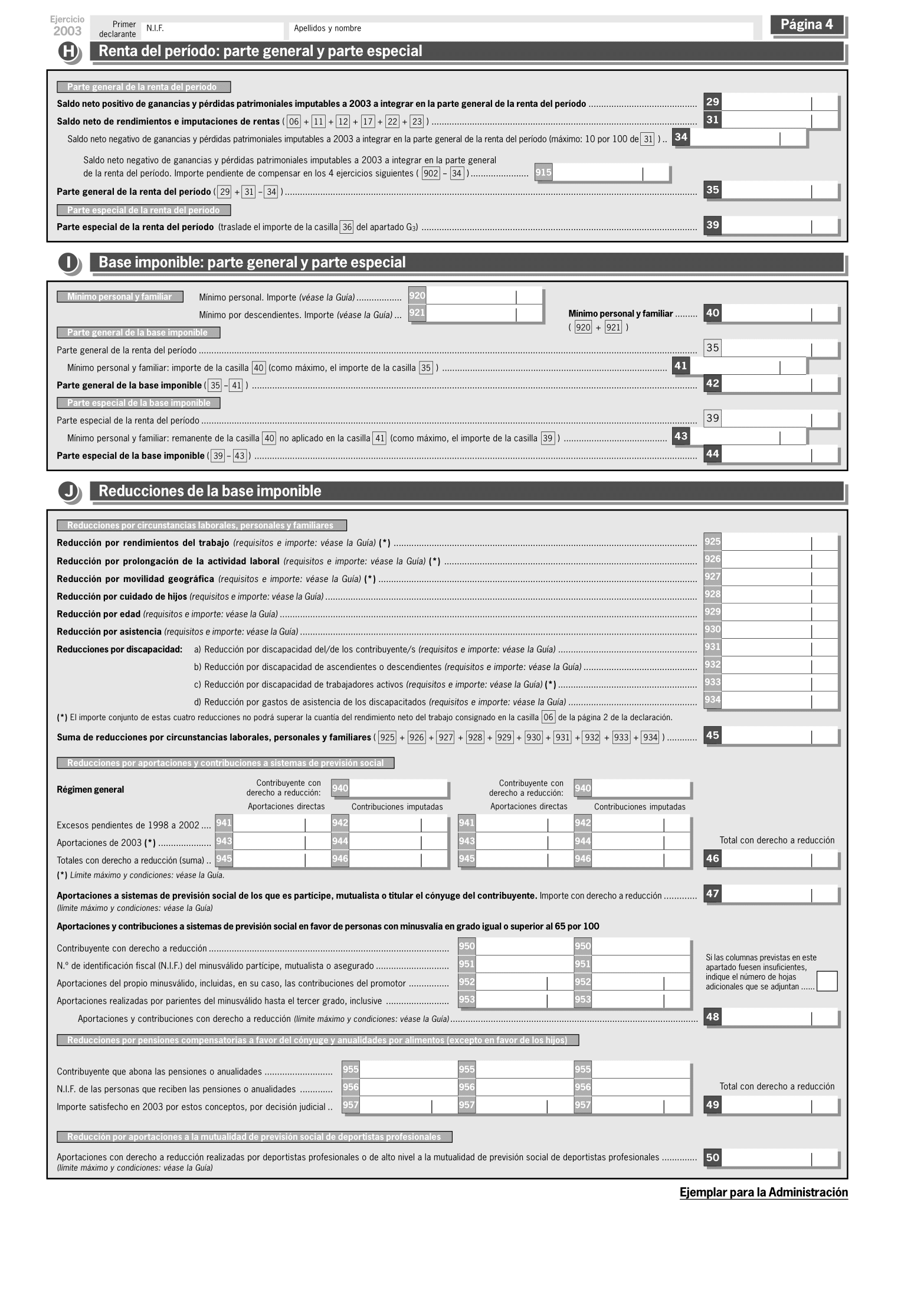

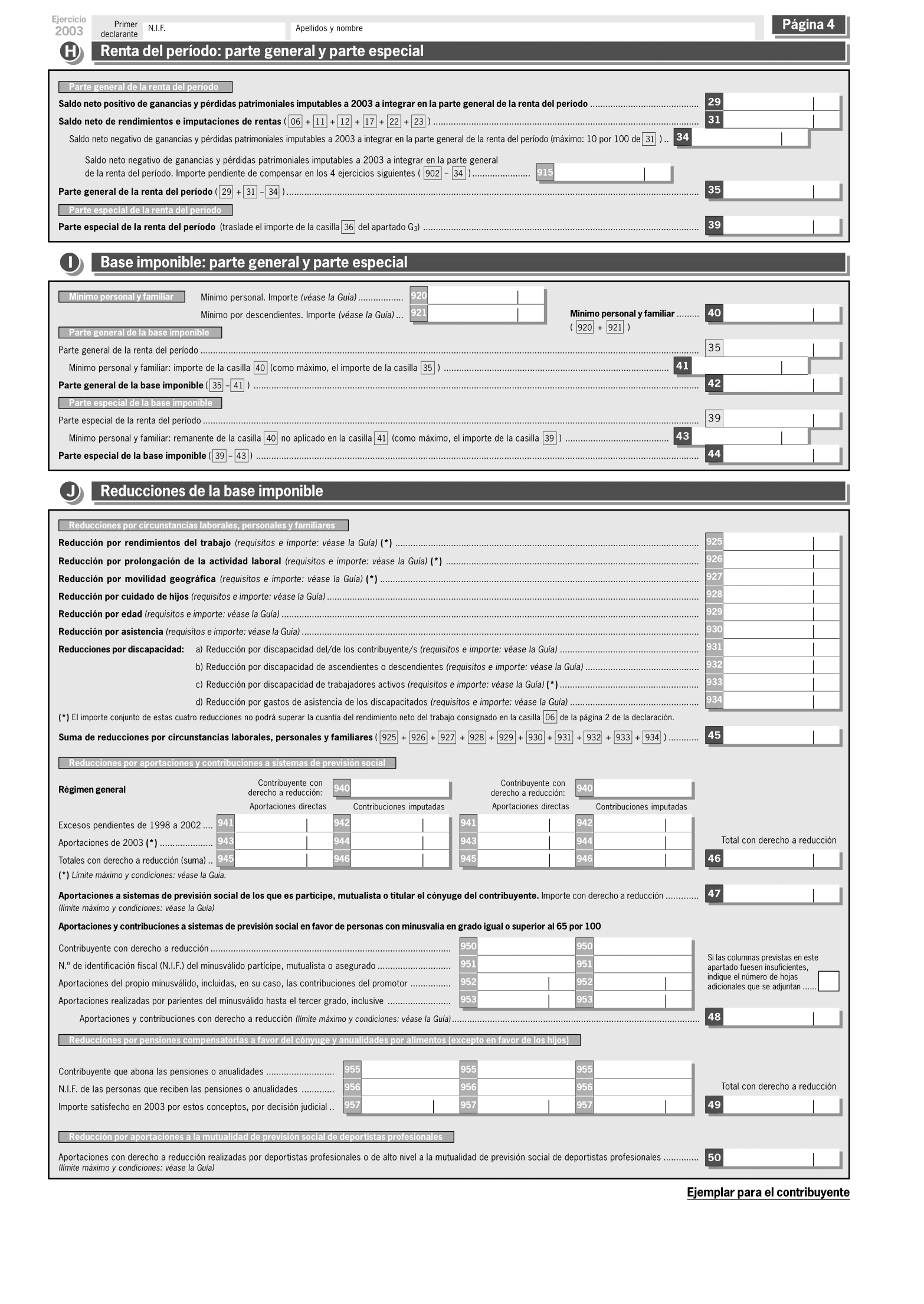

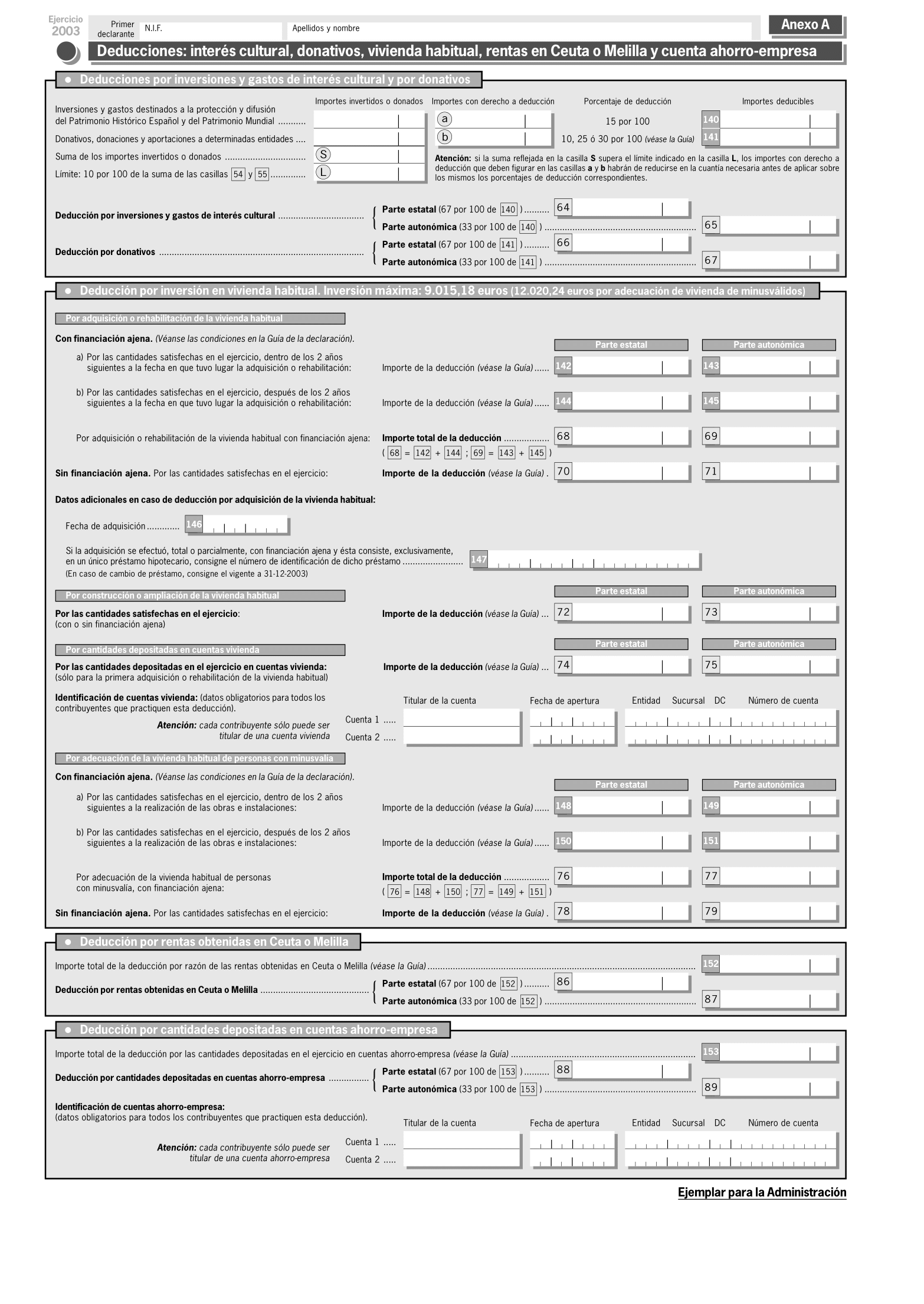

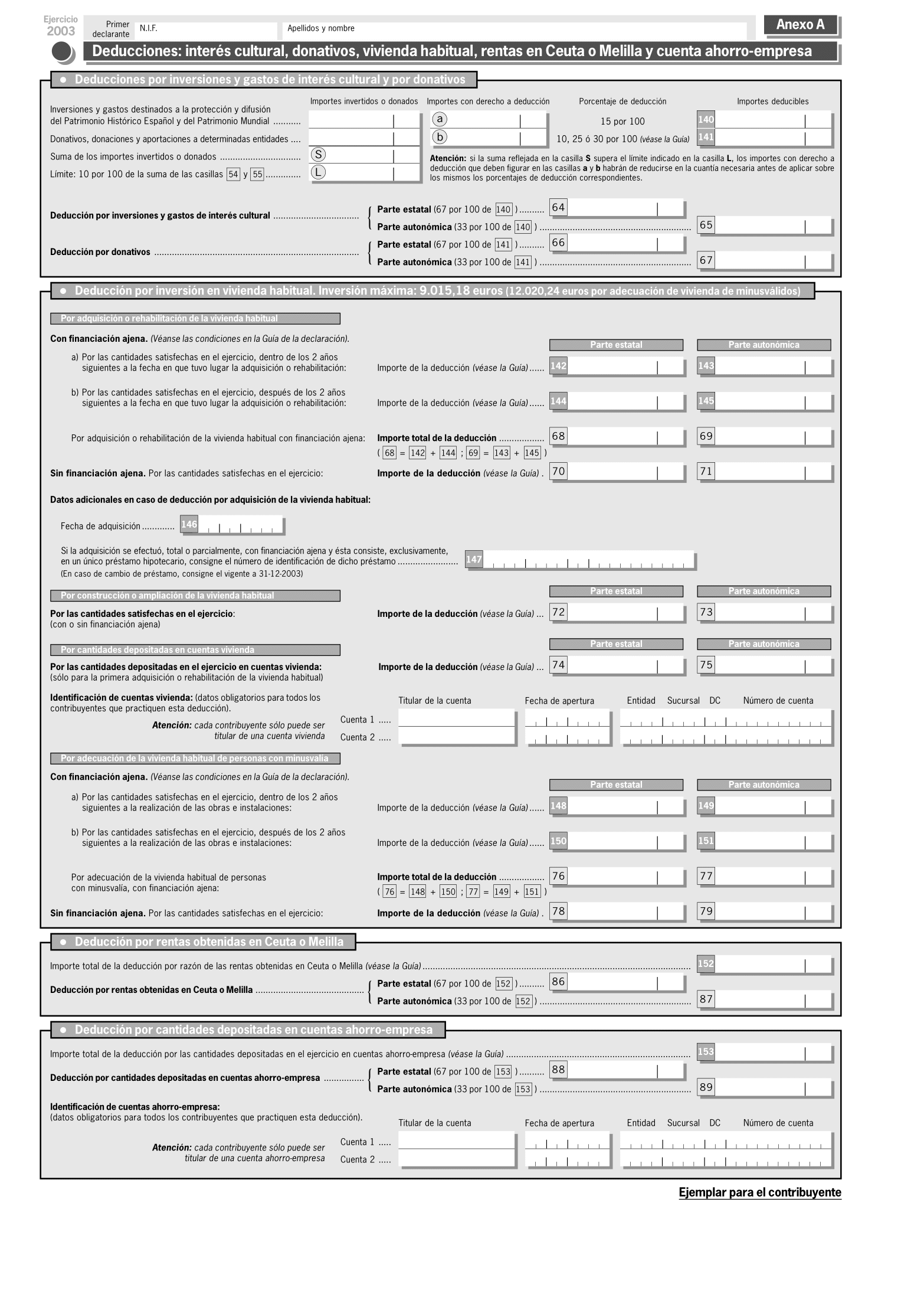

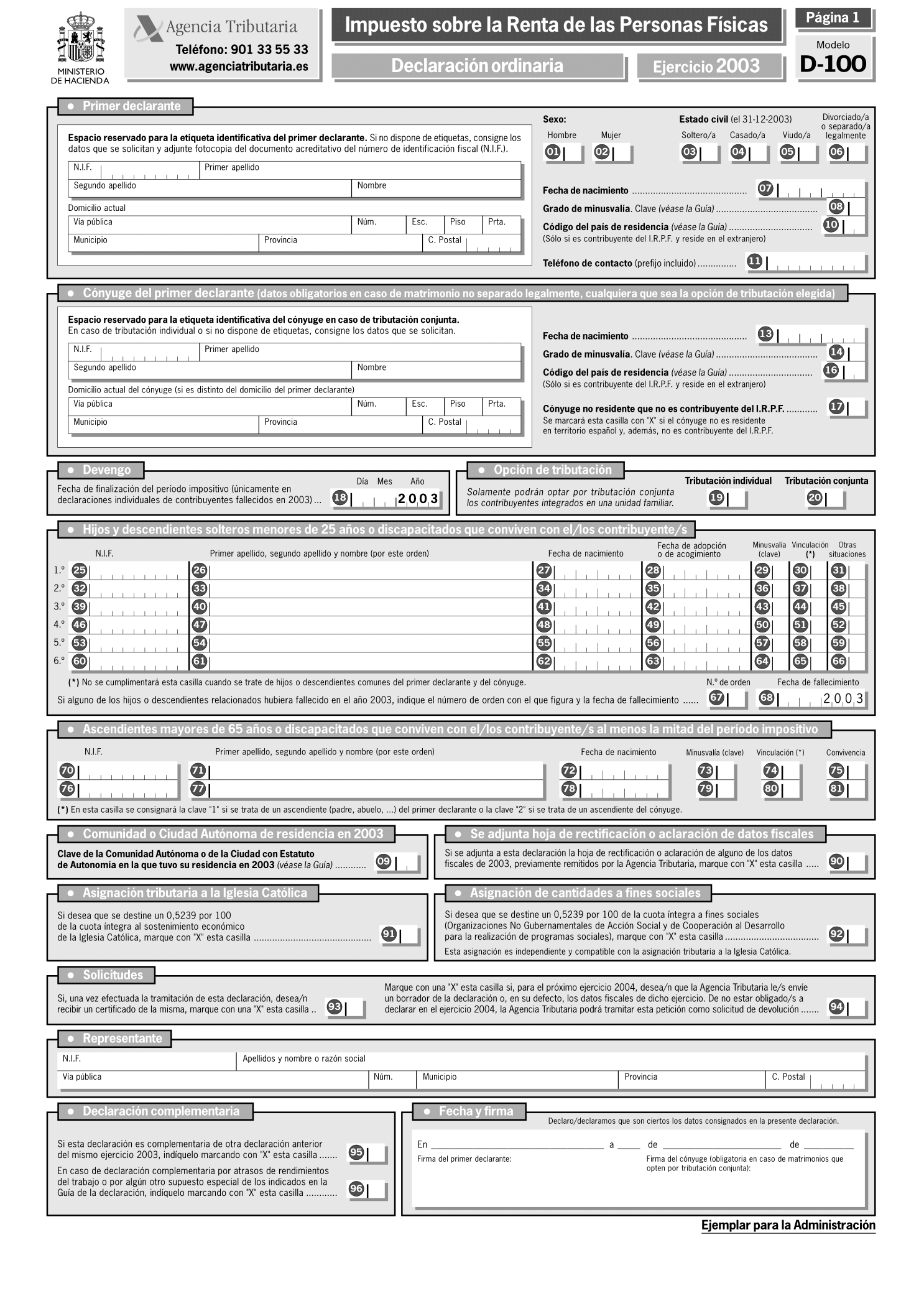

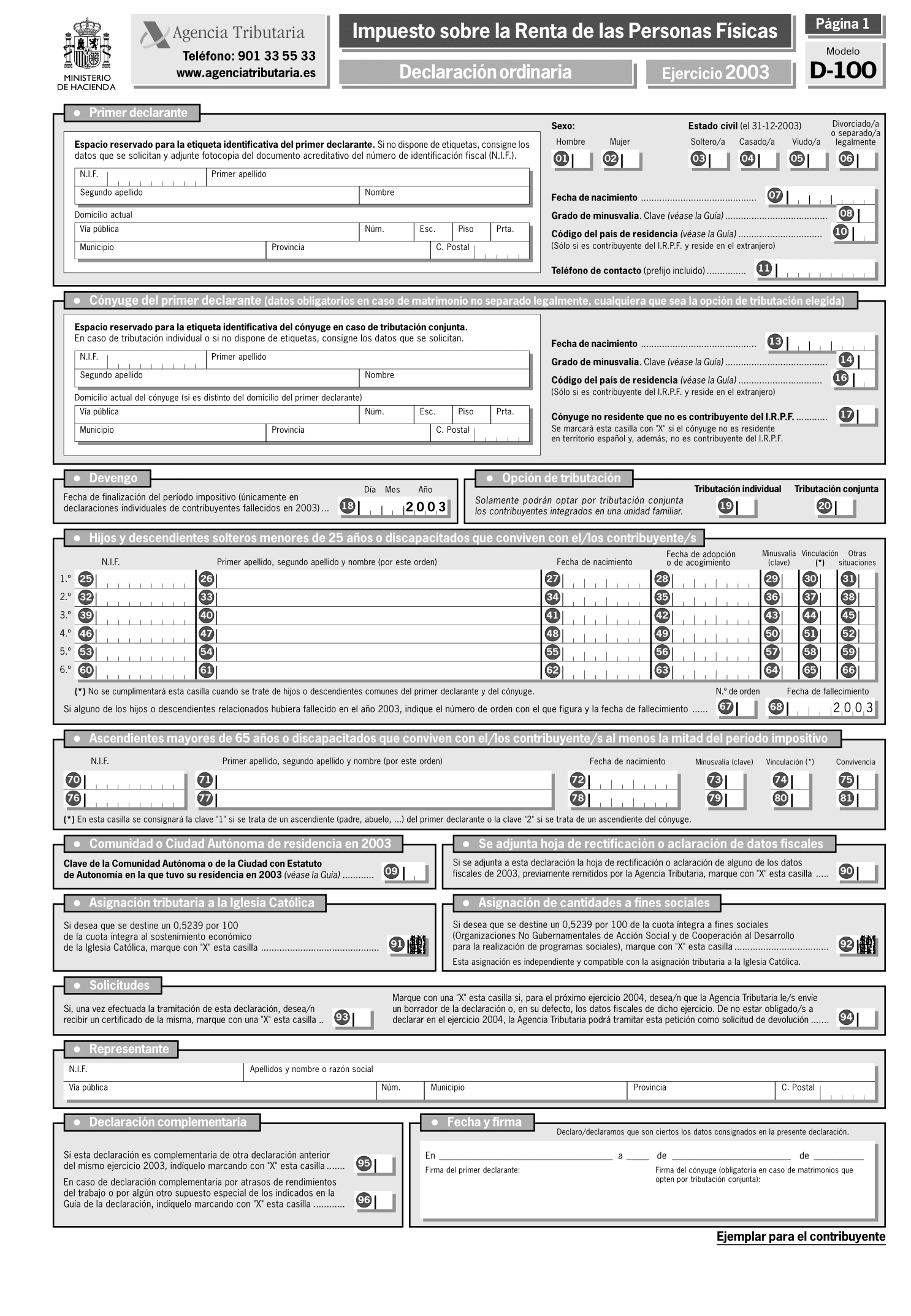

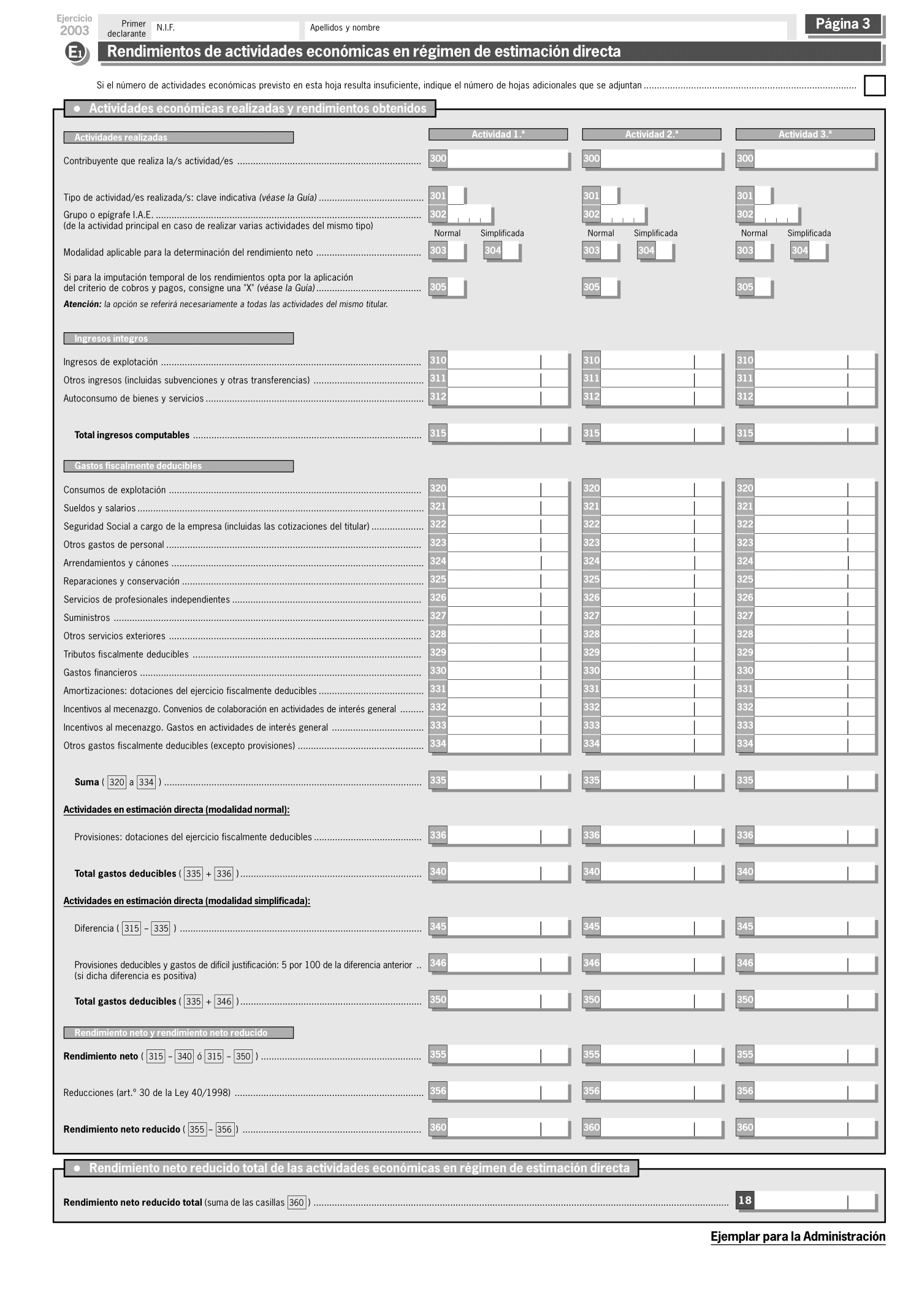

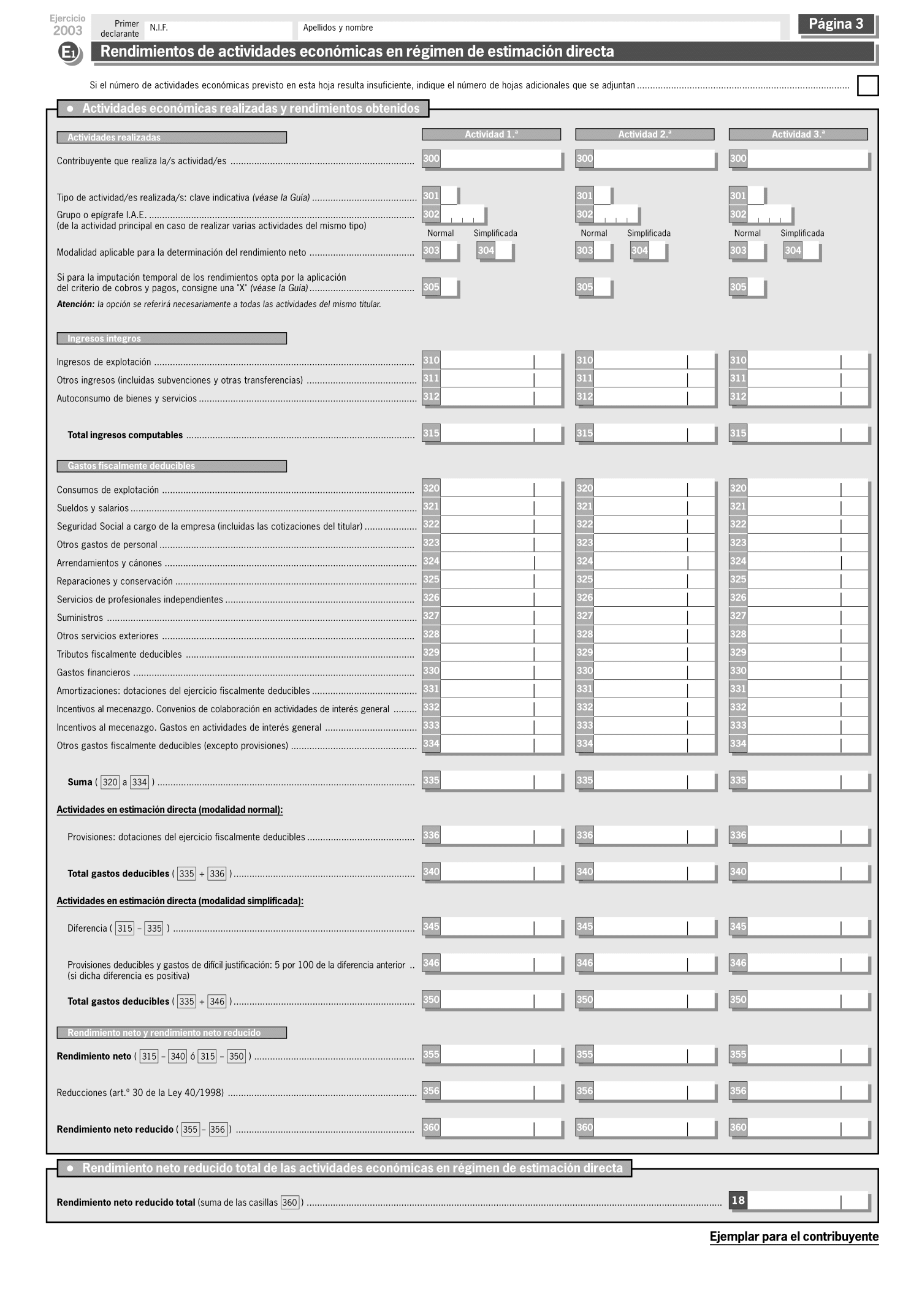

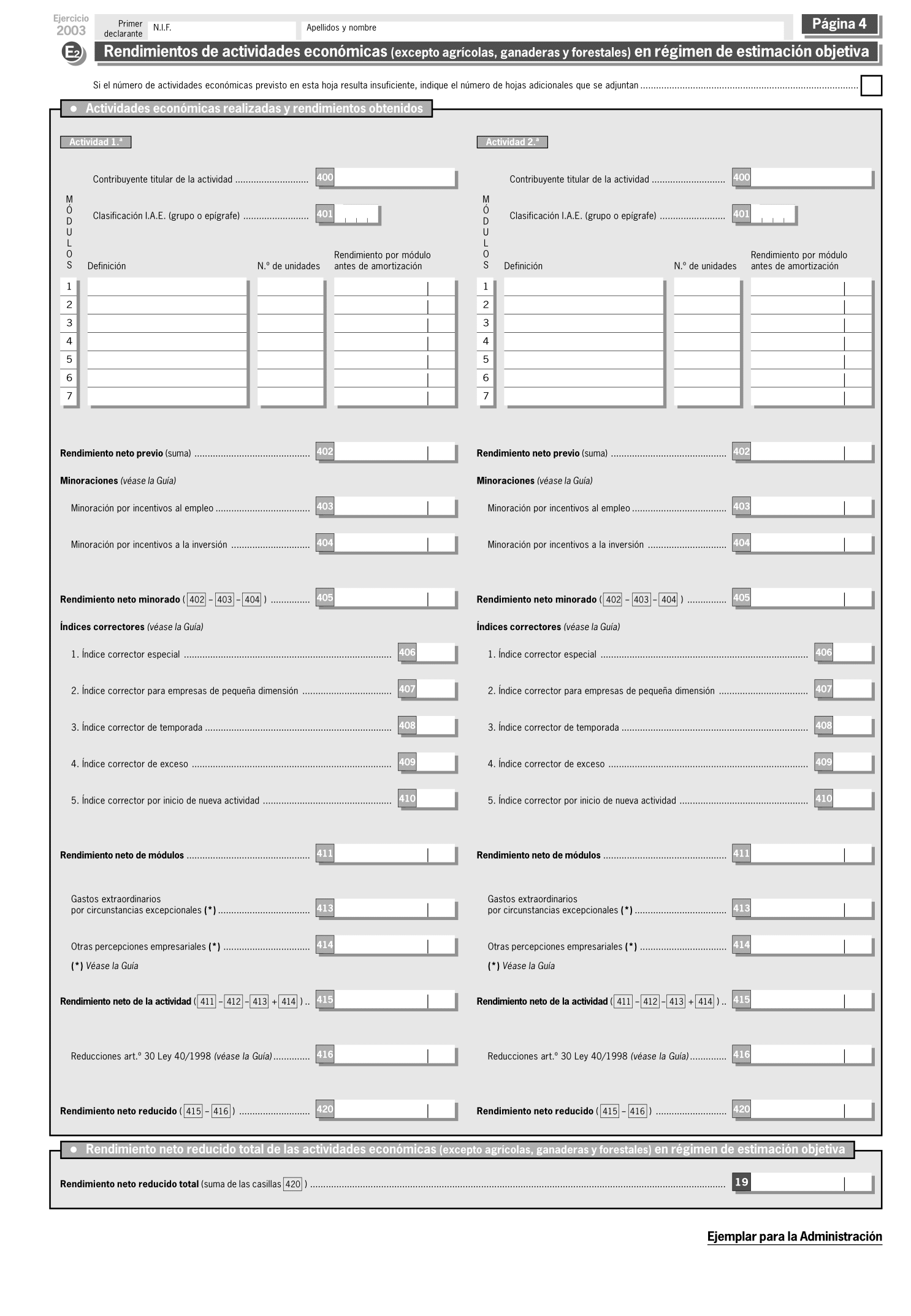

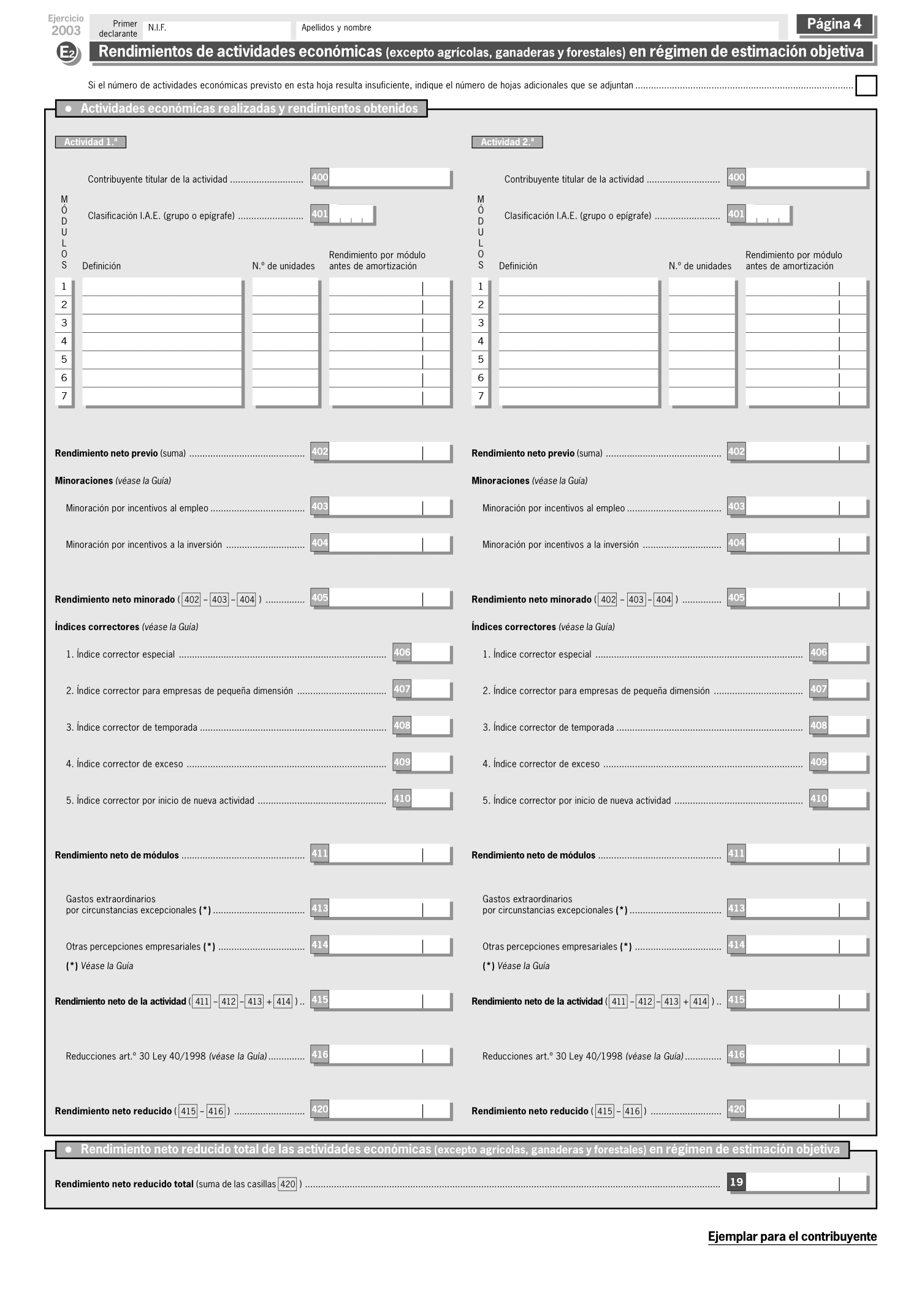

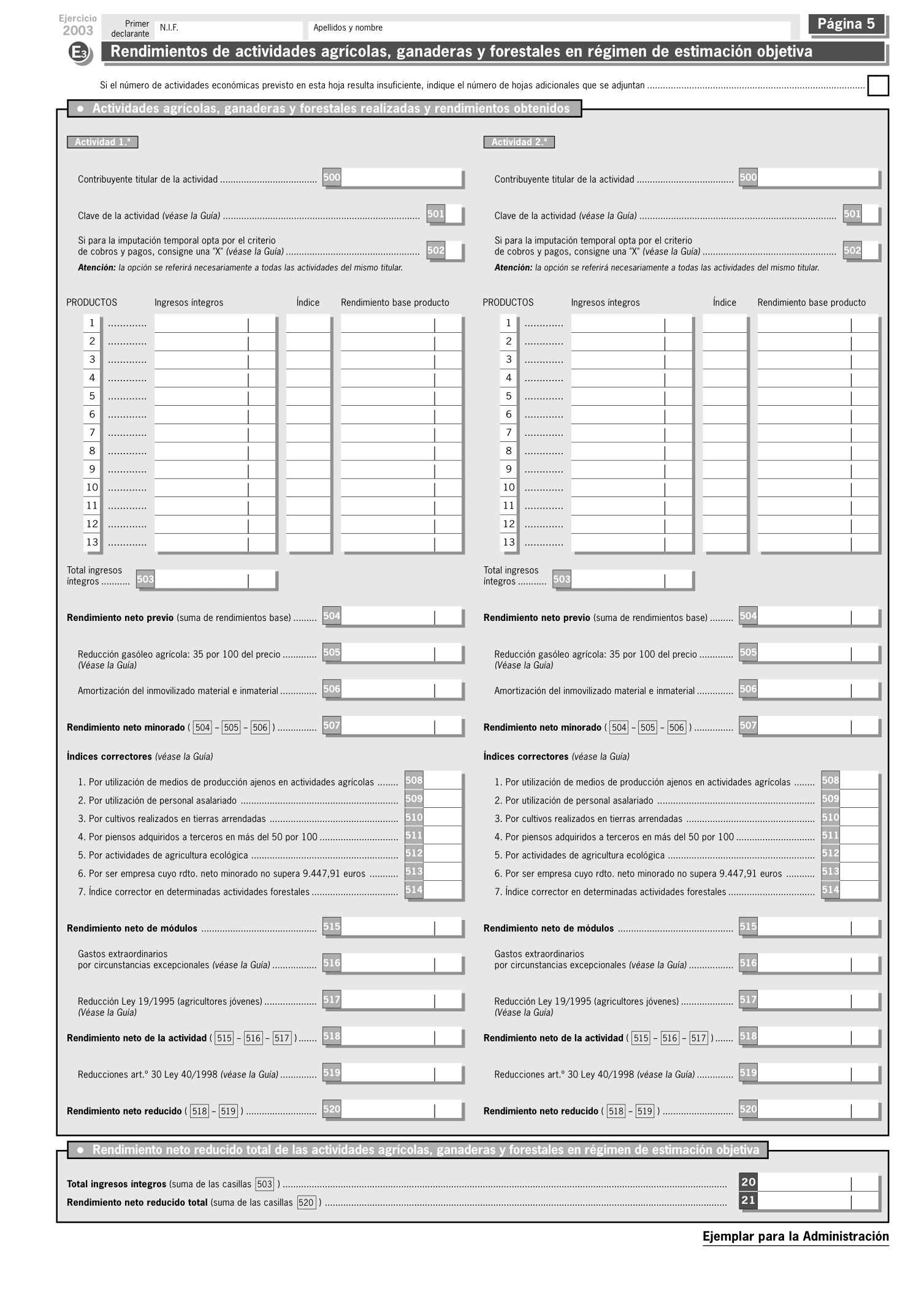

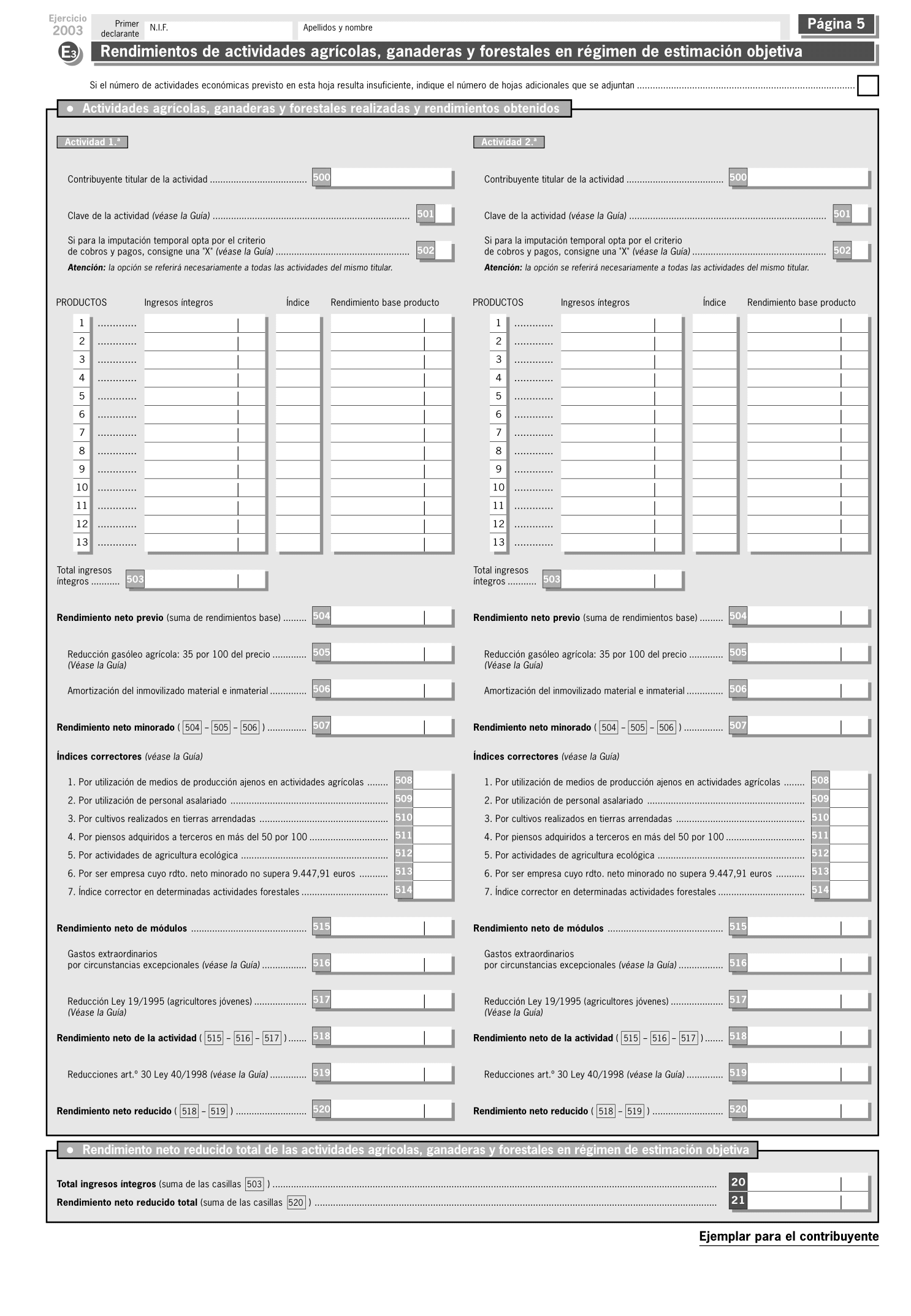

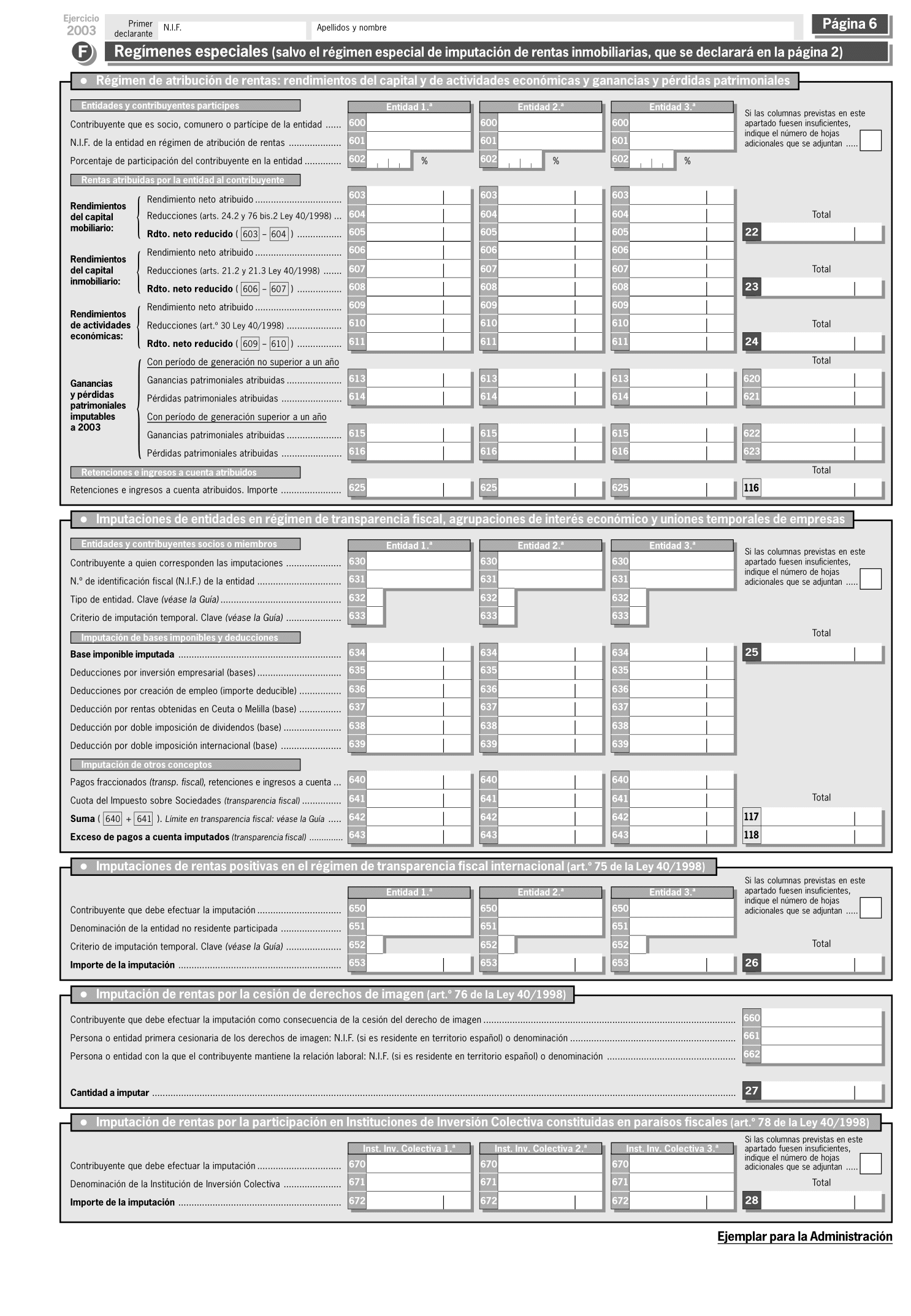

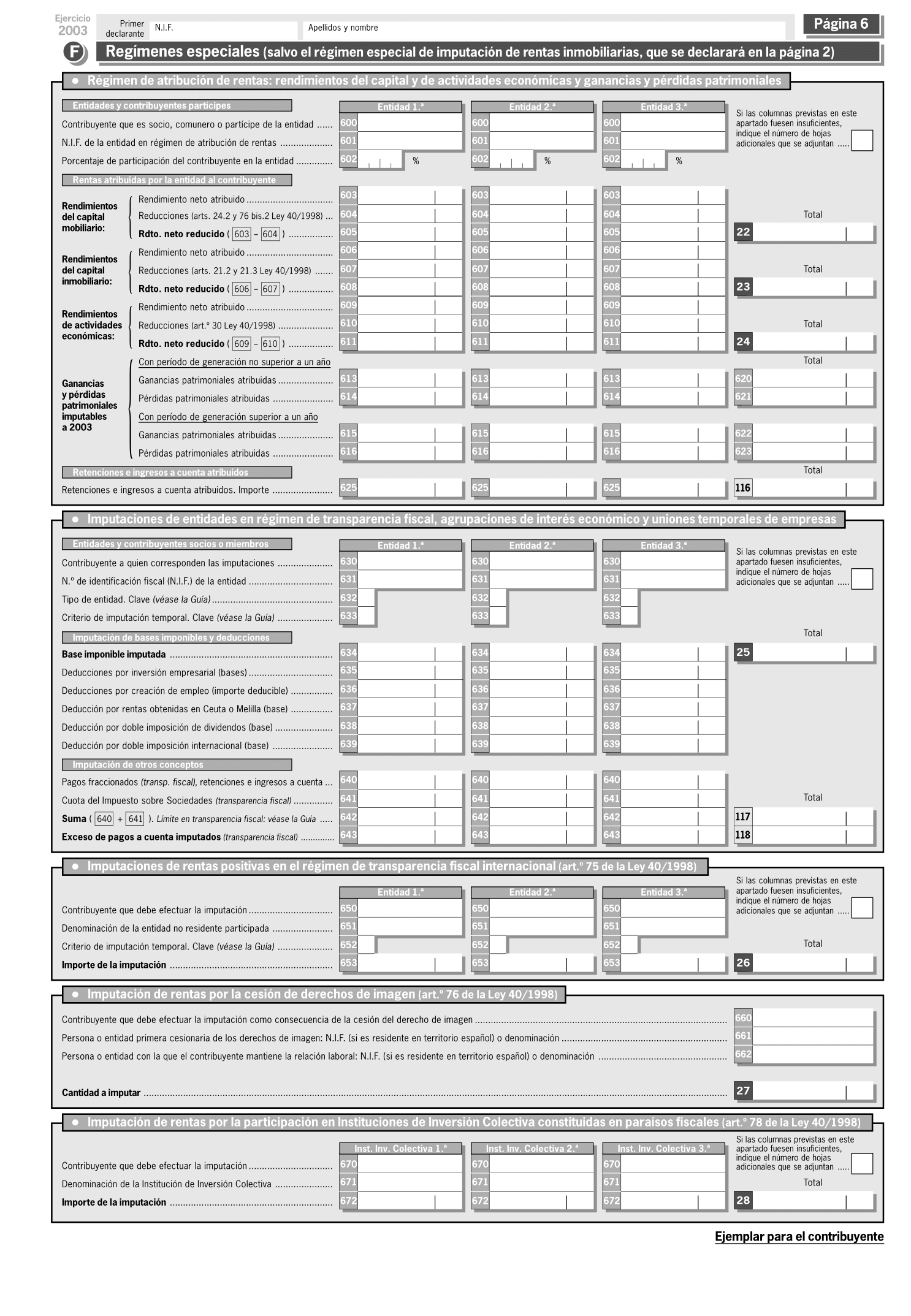

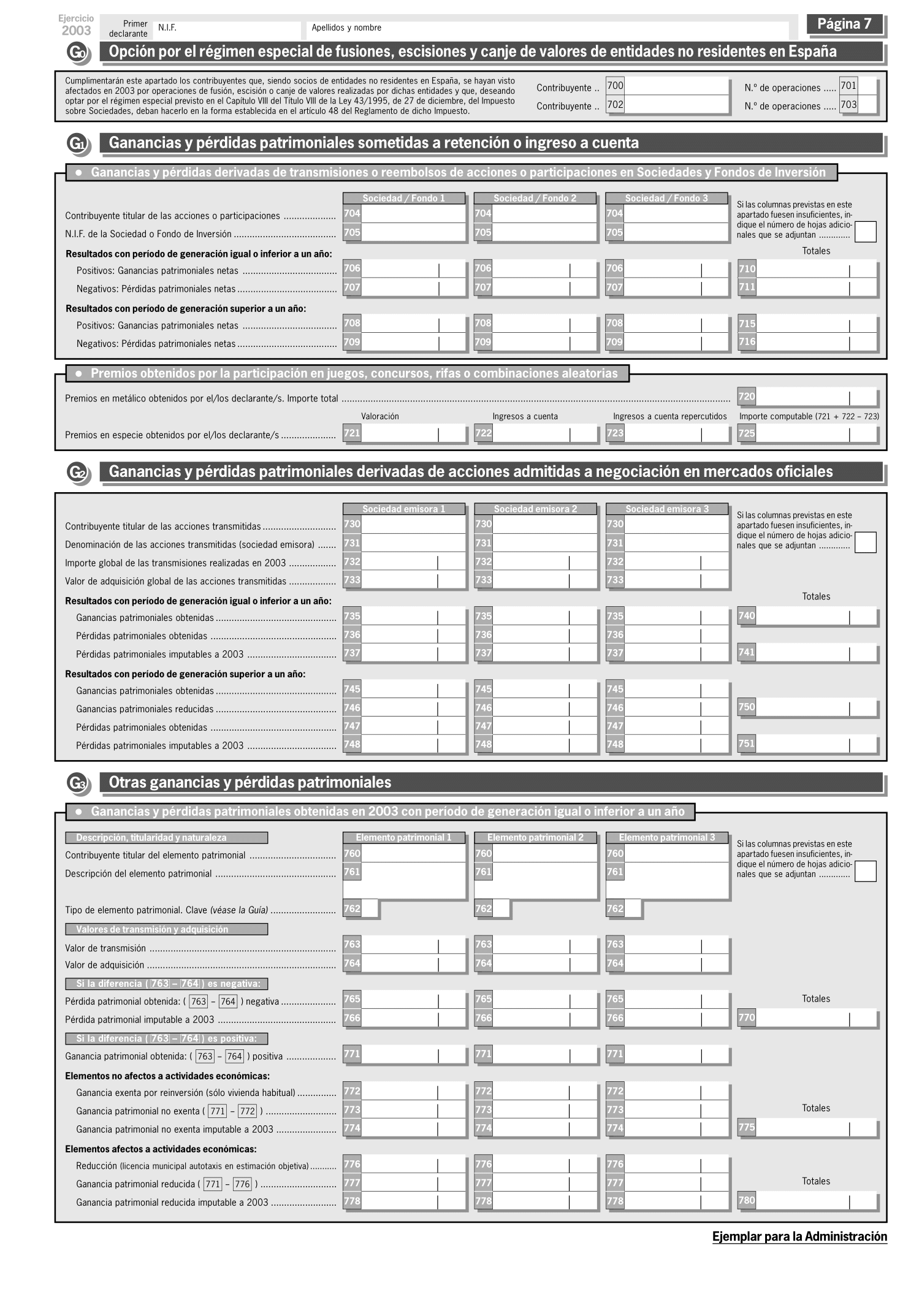

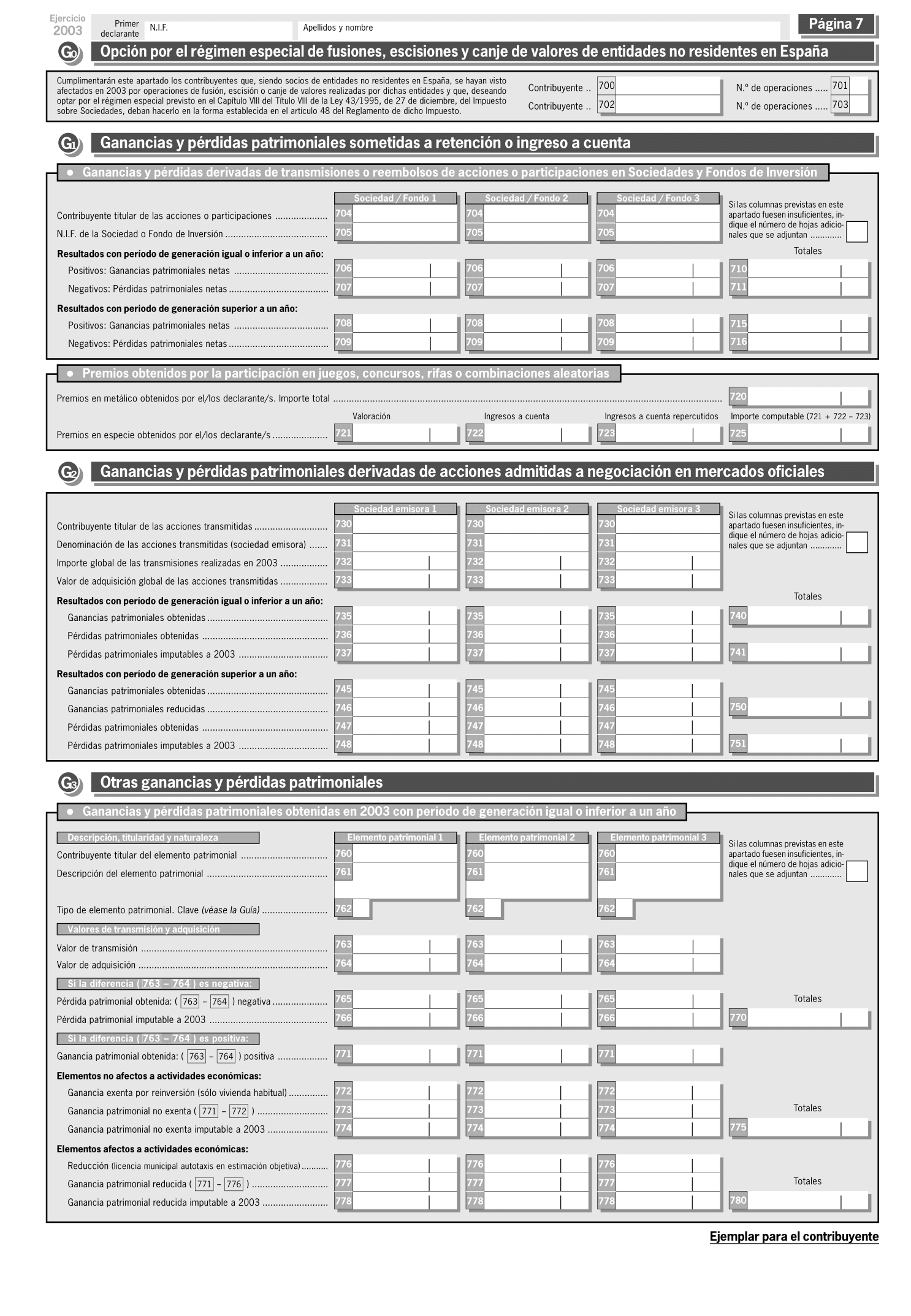

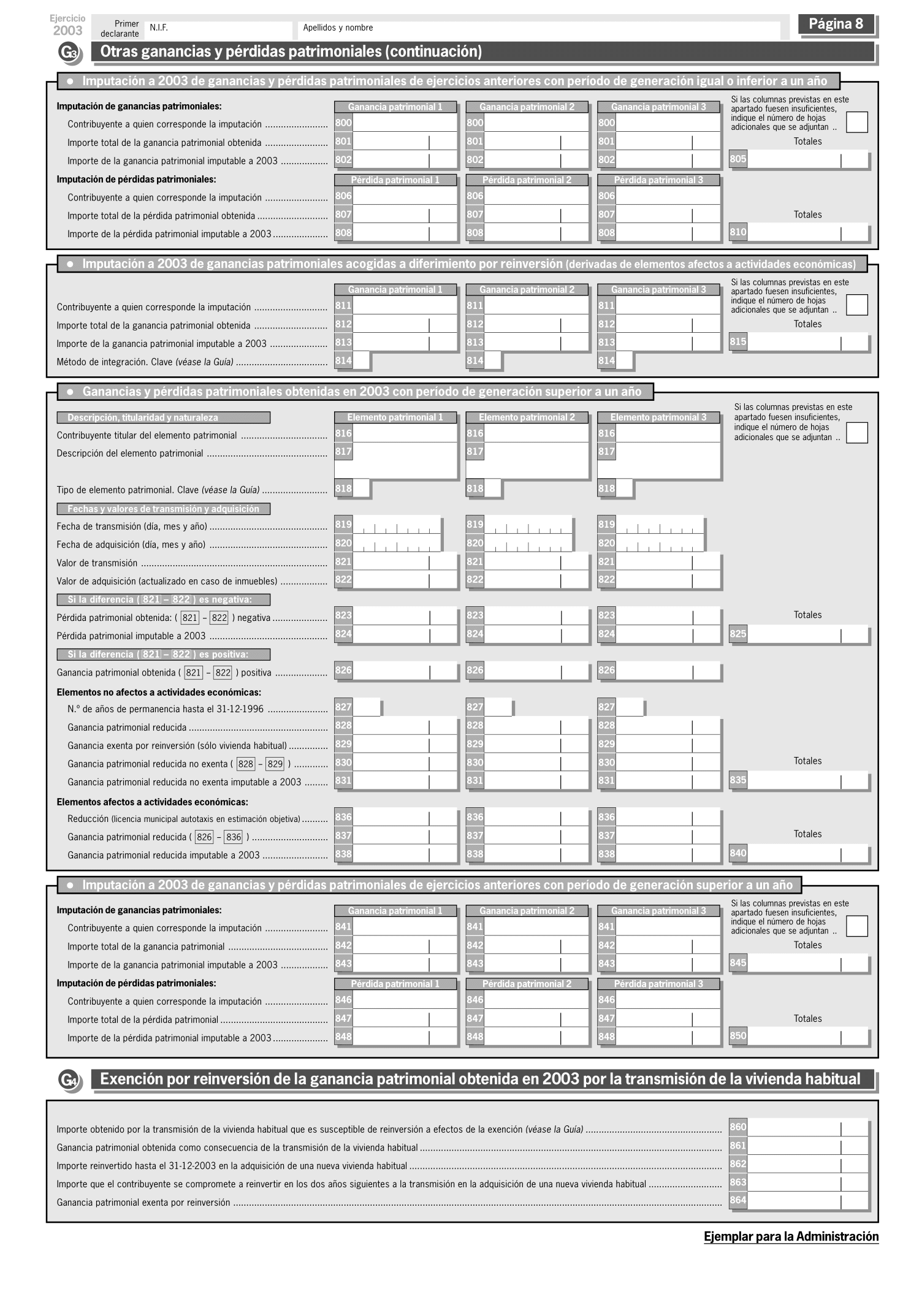

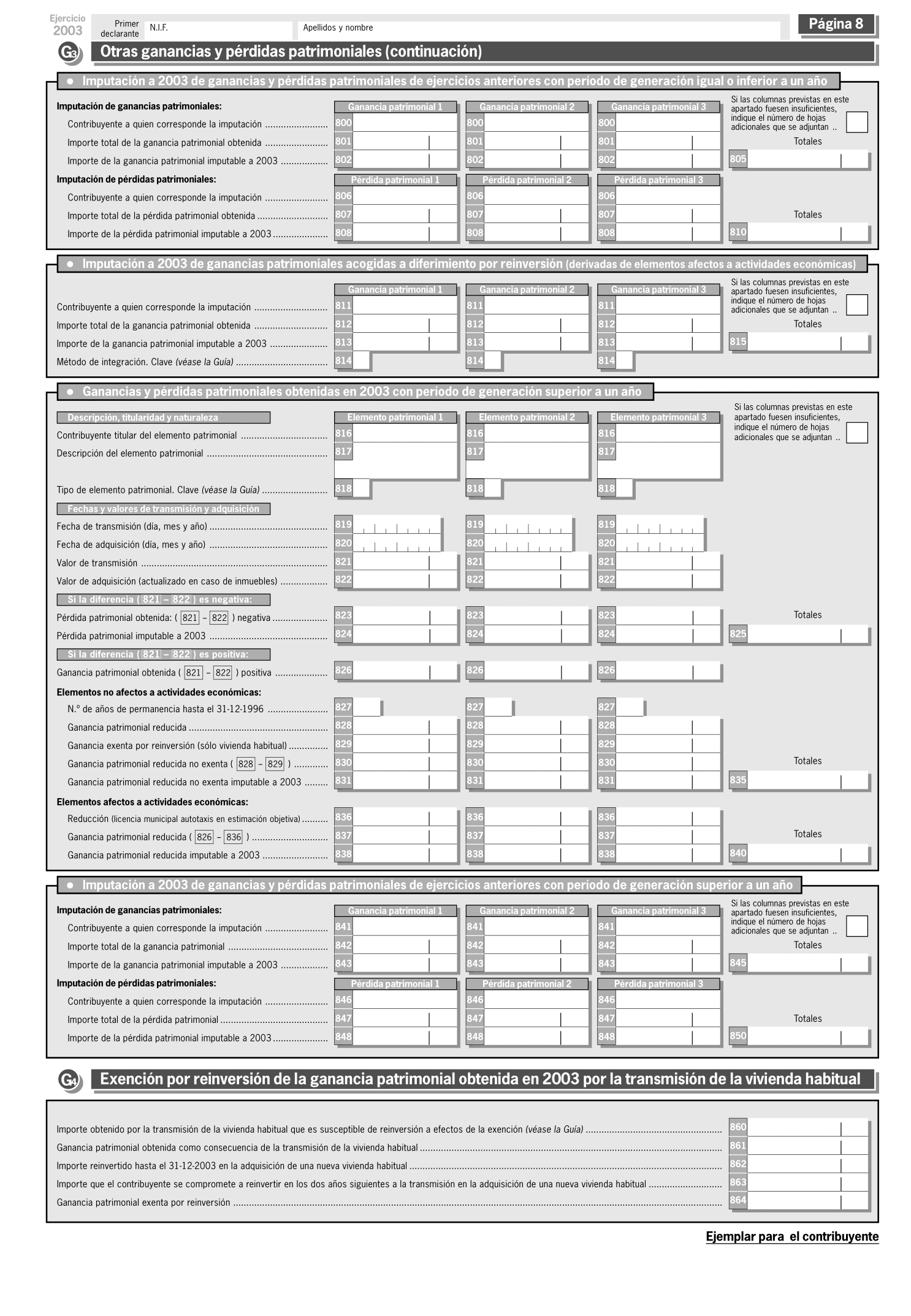

Modelo D-101. Declaración simplificada del Impuesto sobre la Renta de las Personas Físicas que se reproduce en el Anexo I de la presente Orden.

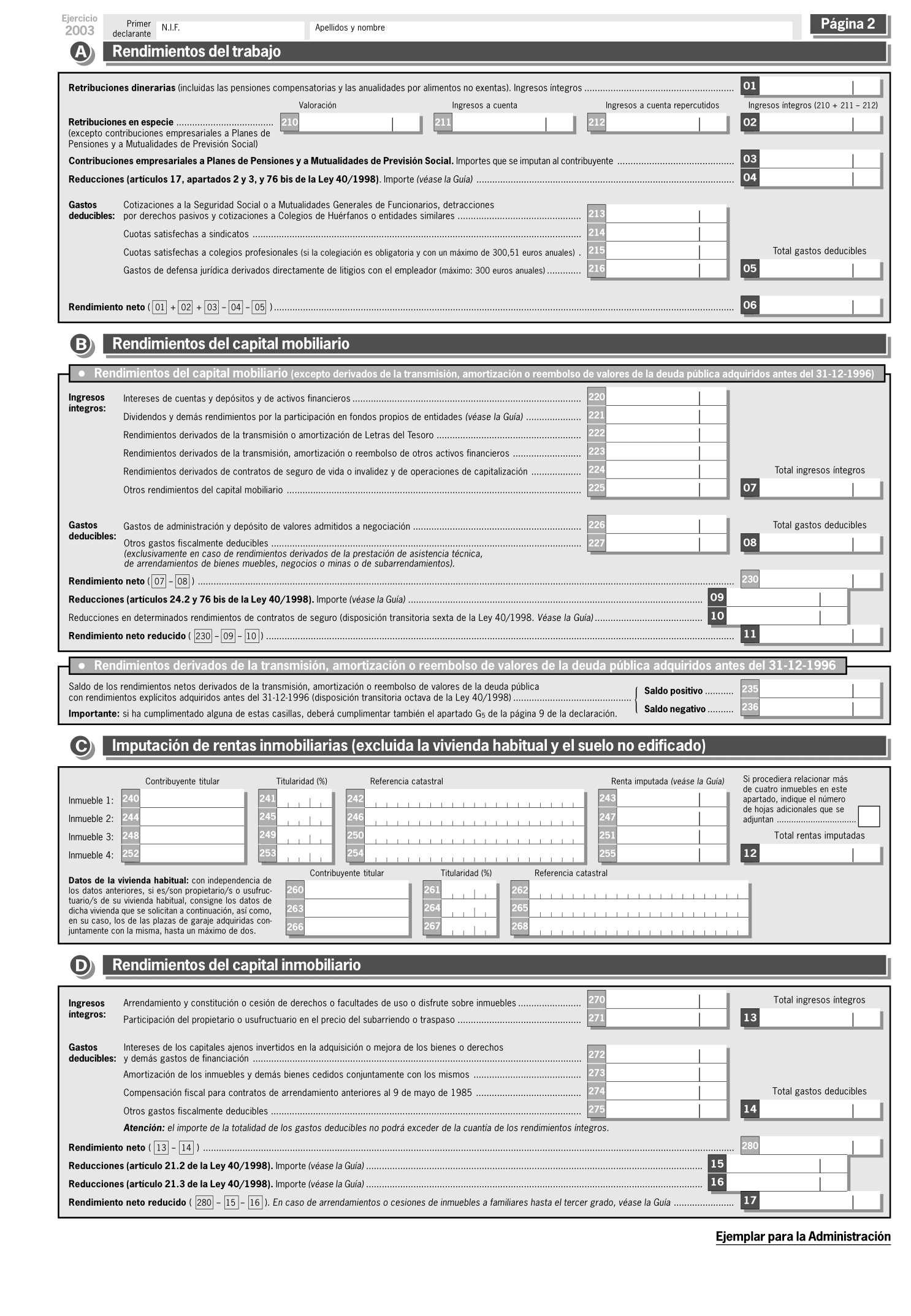

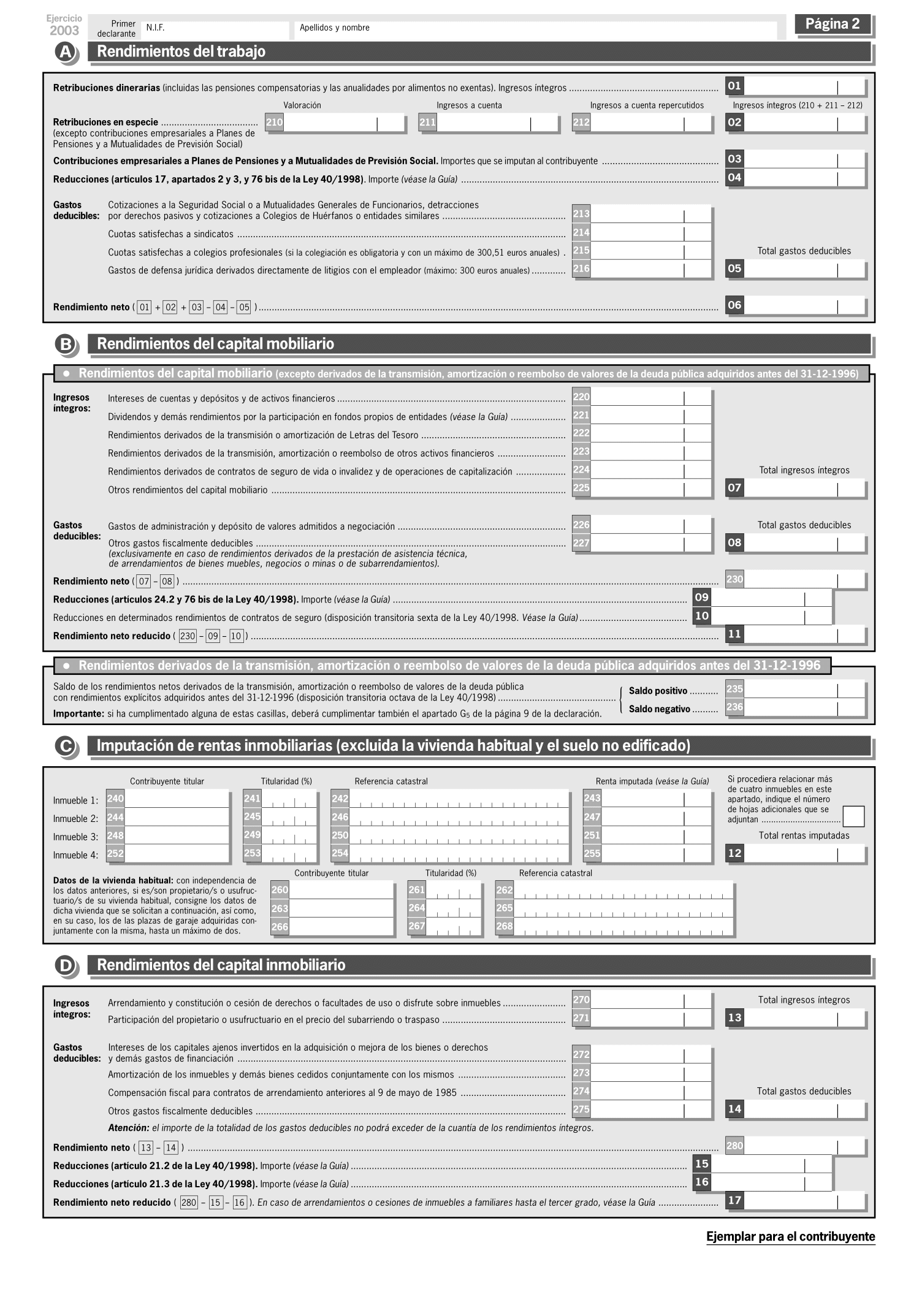

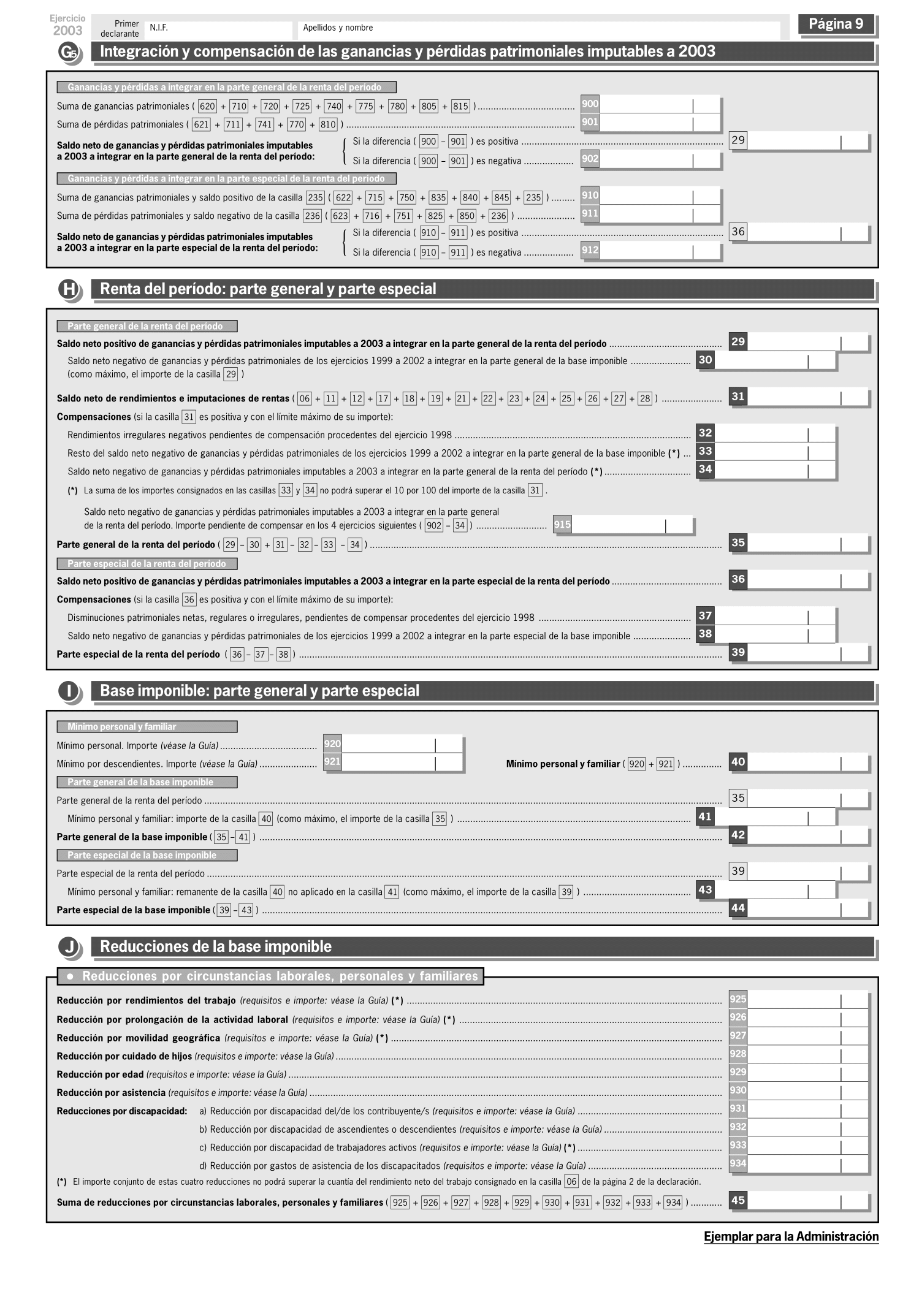

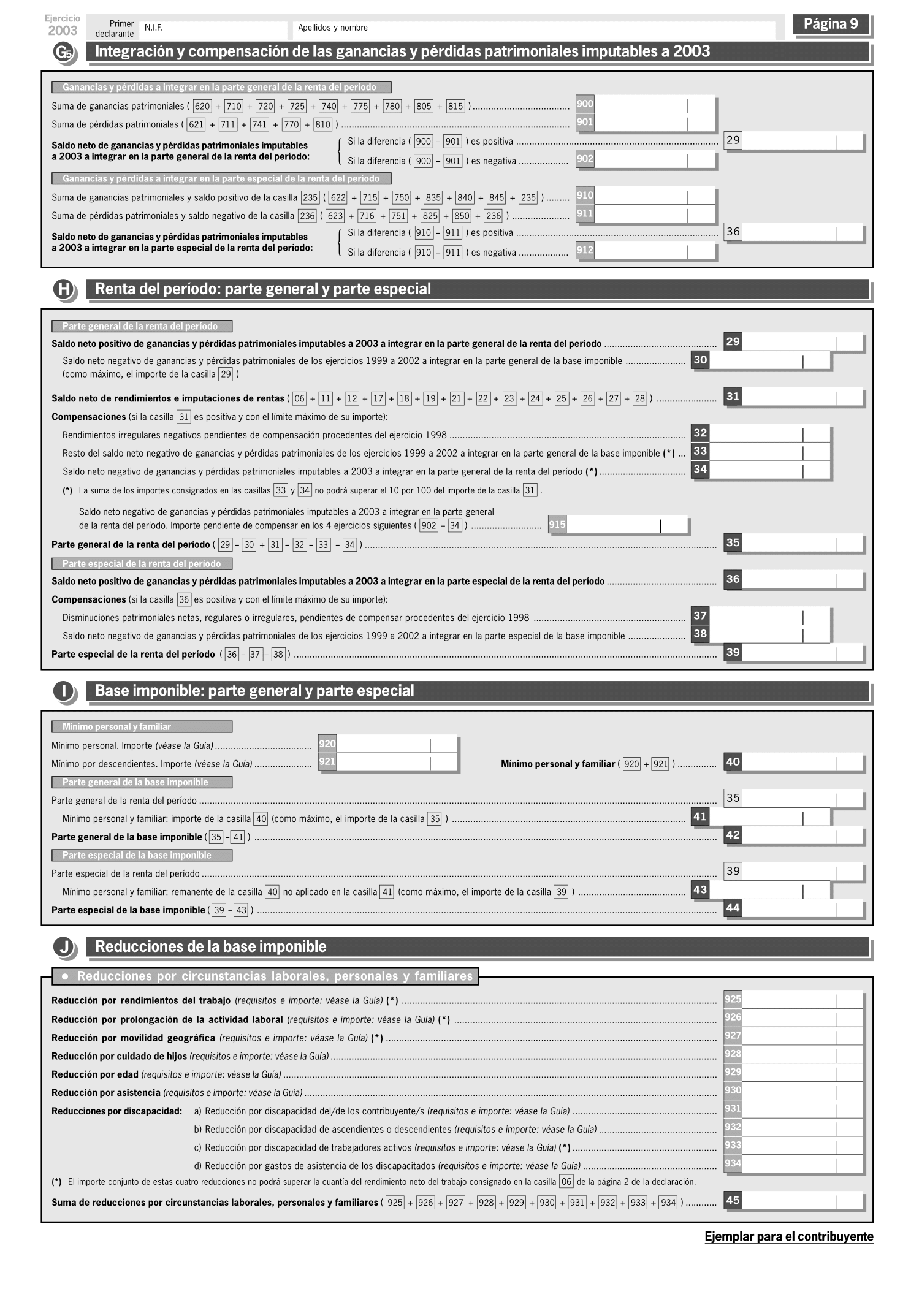

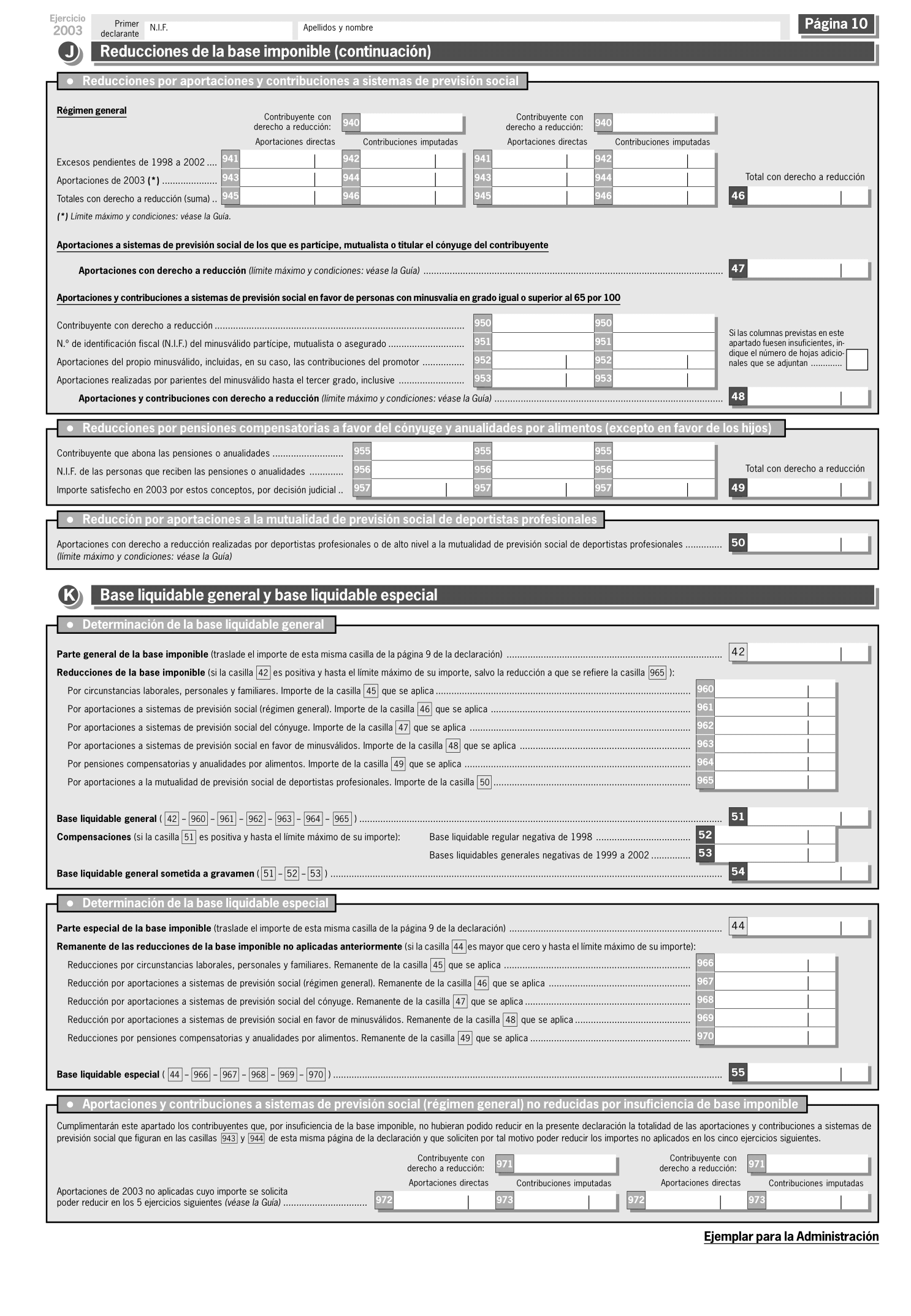

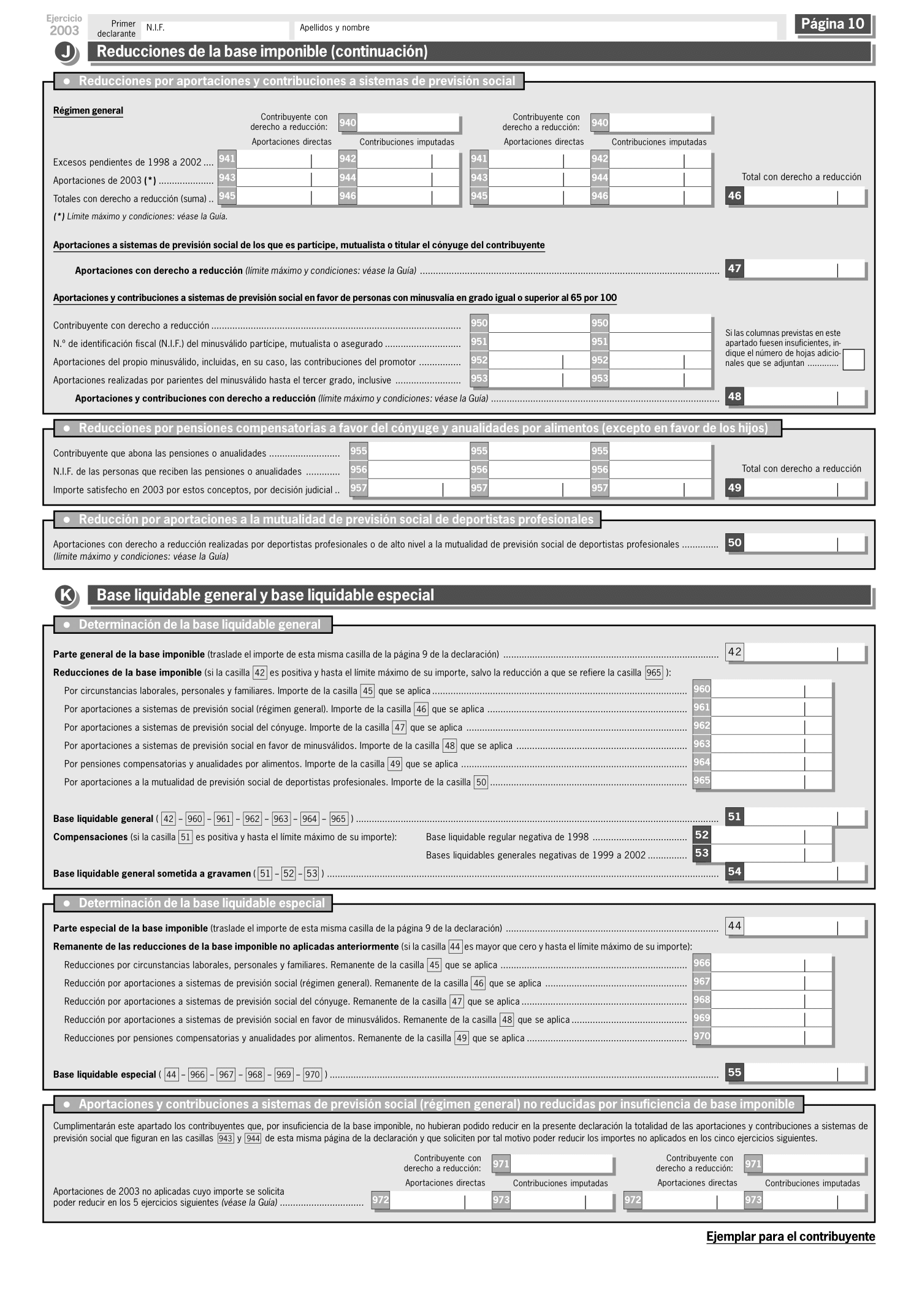

Modelo D-100. Declaración ordinaria del Impuesto sobre la Renta de las Personas Físicas que se reproduce en el Anexo II de la presente Orden.

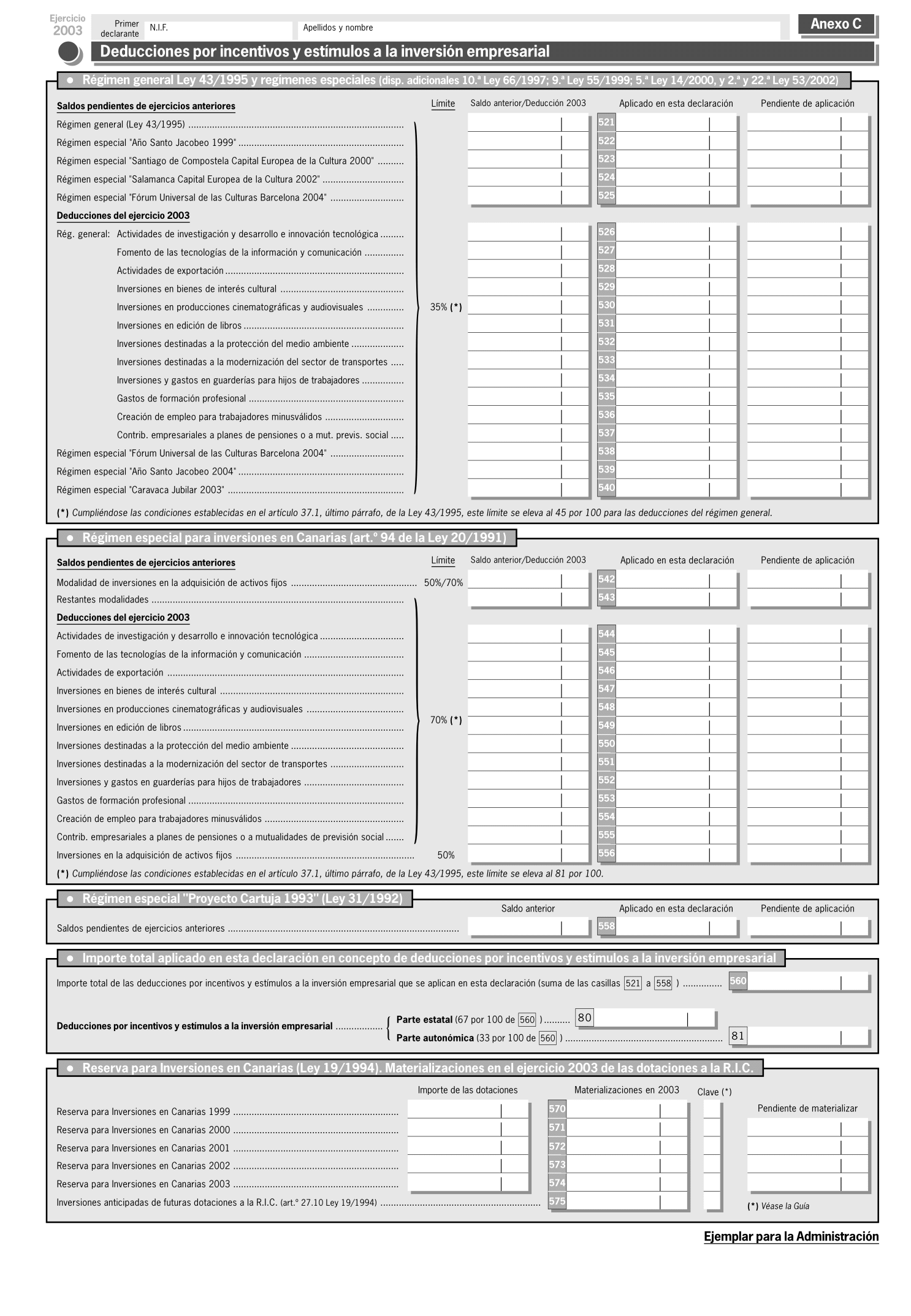

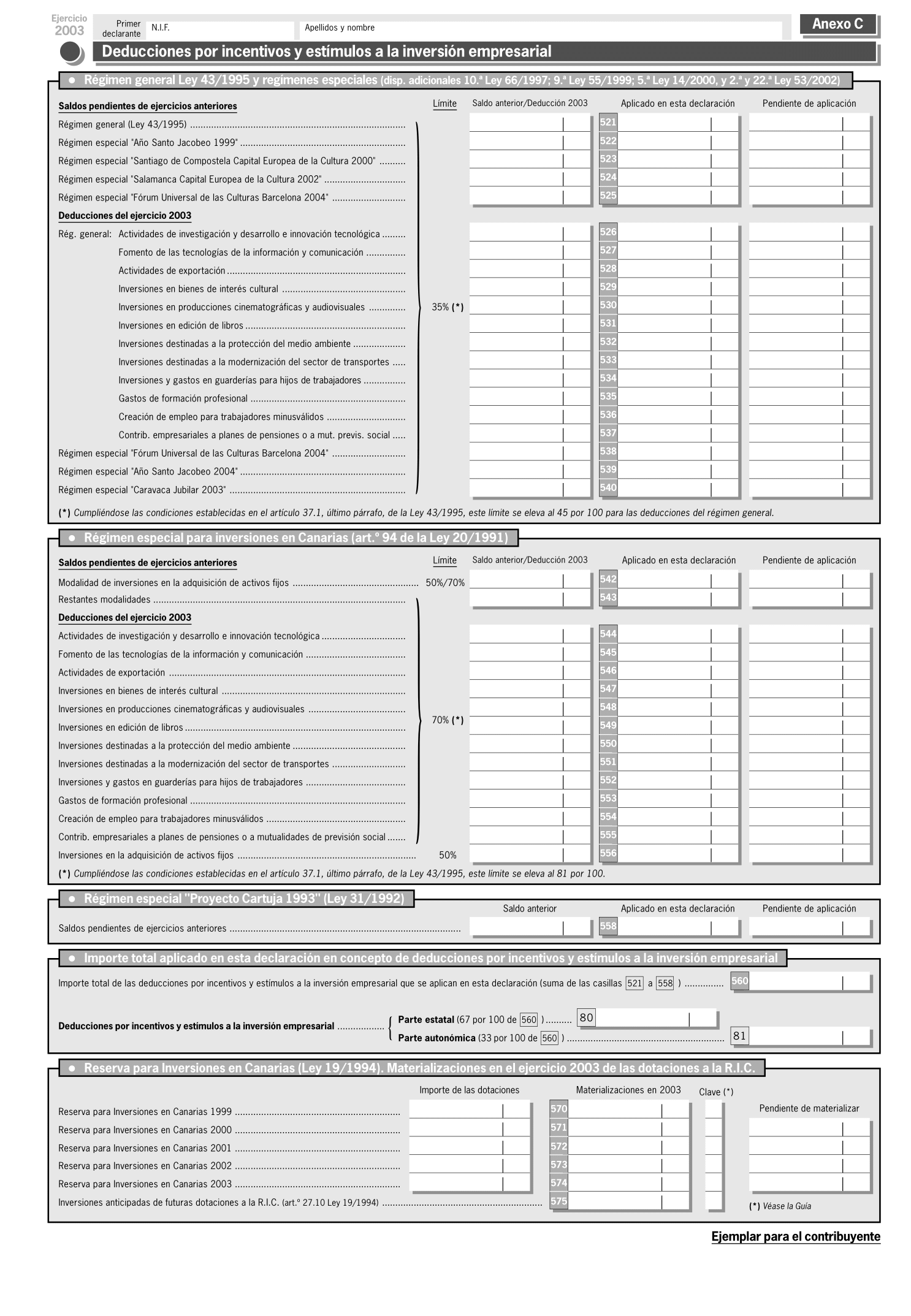

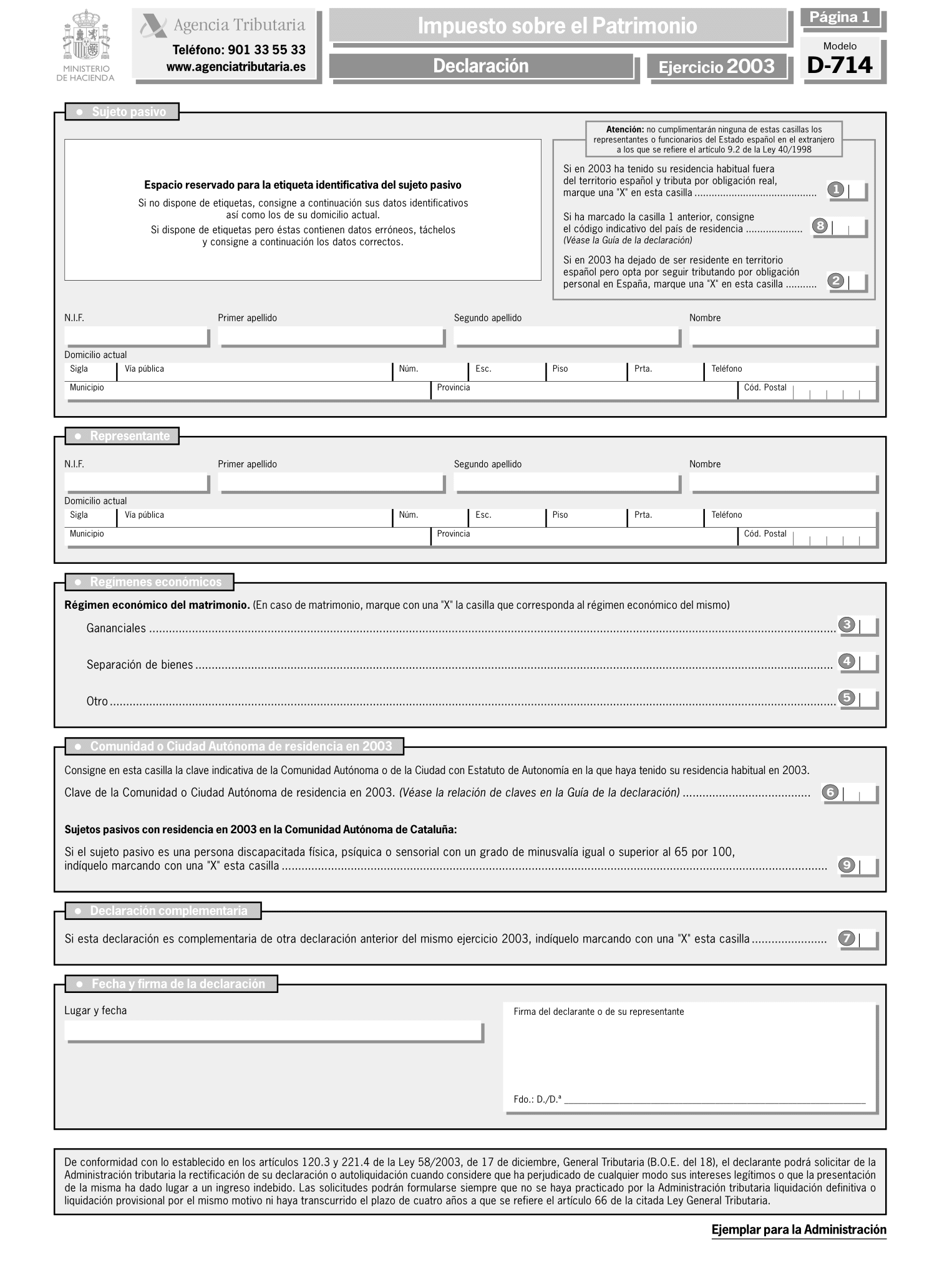

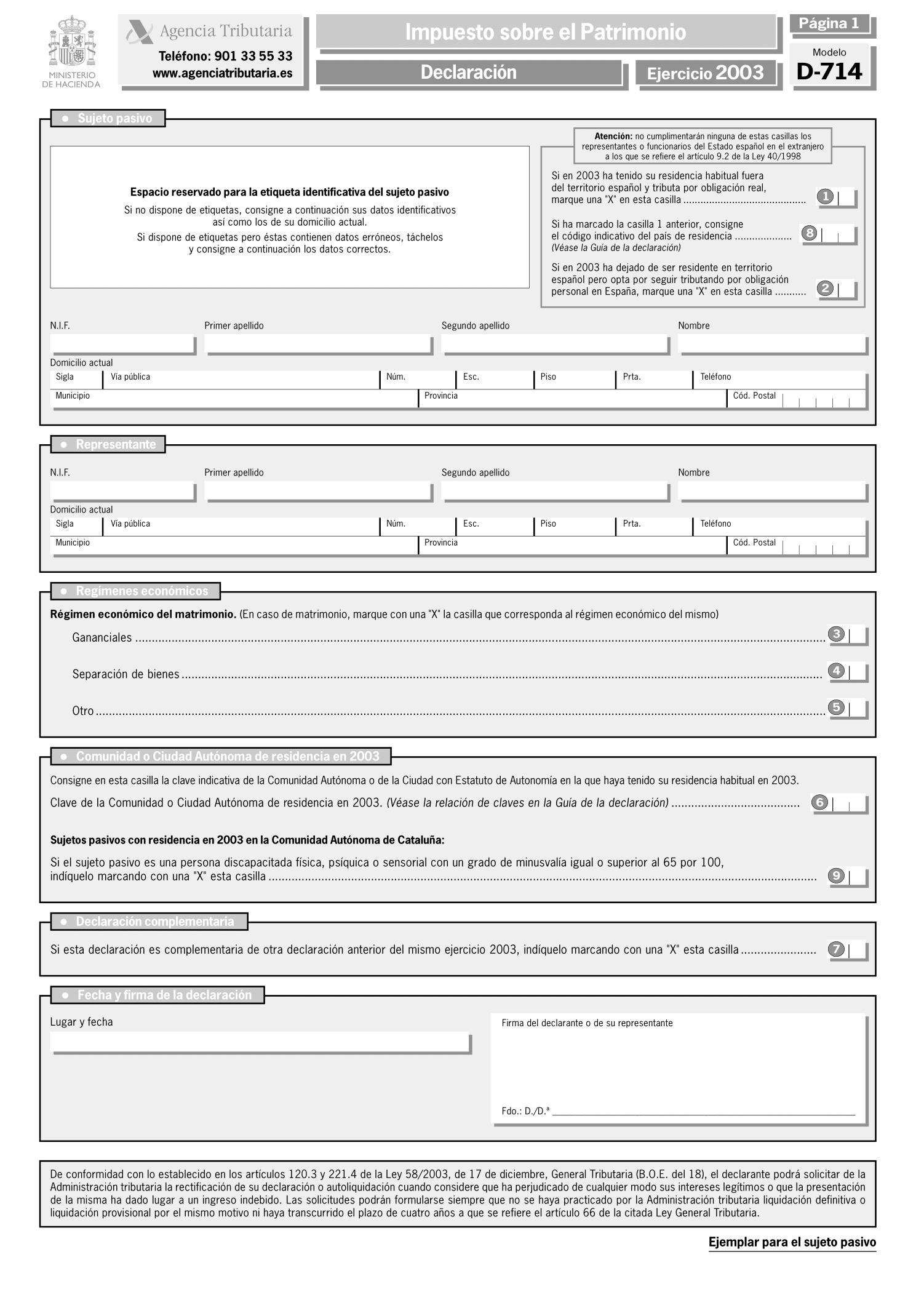

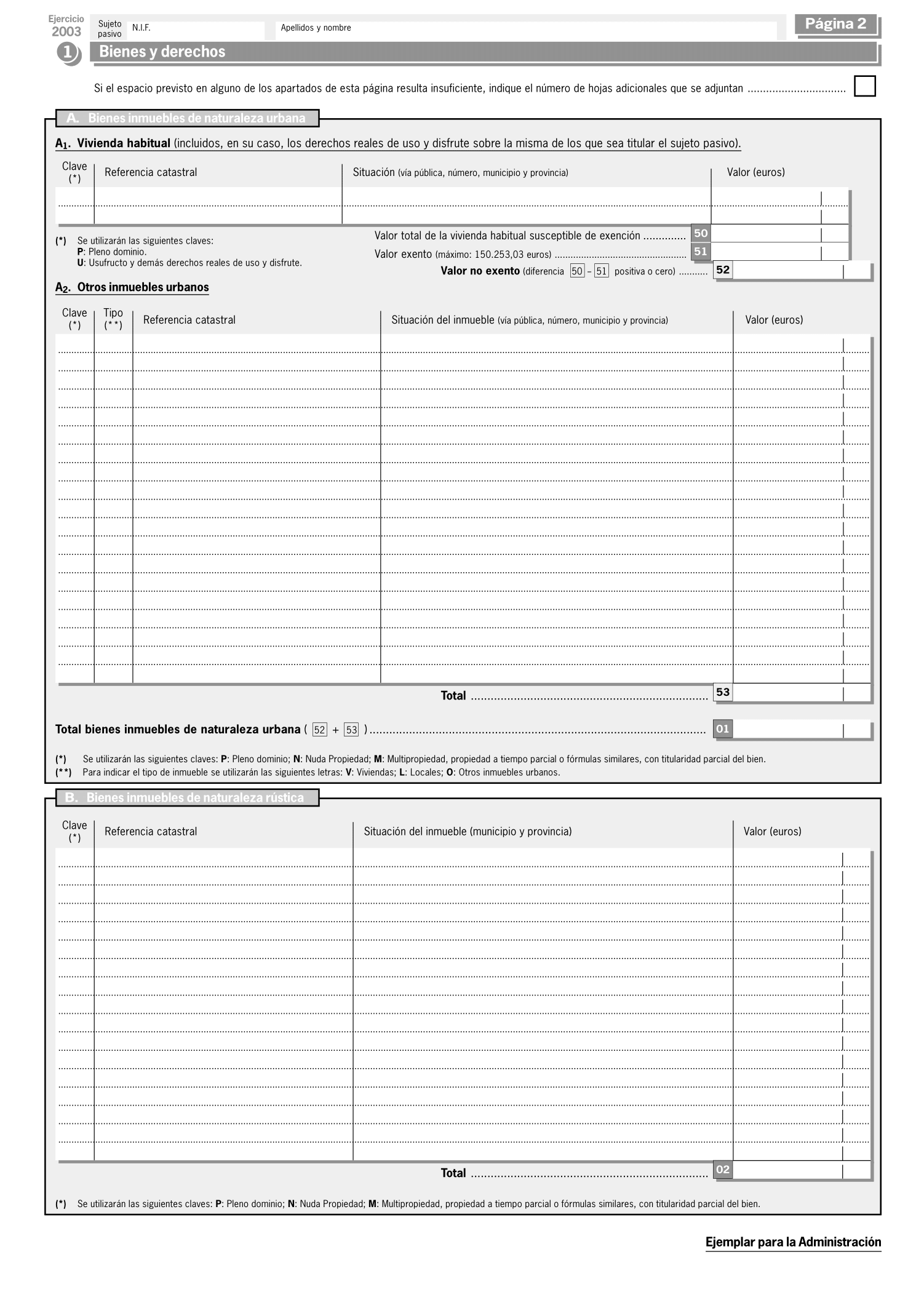

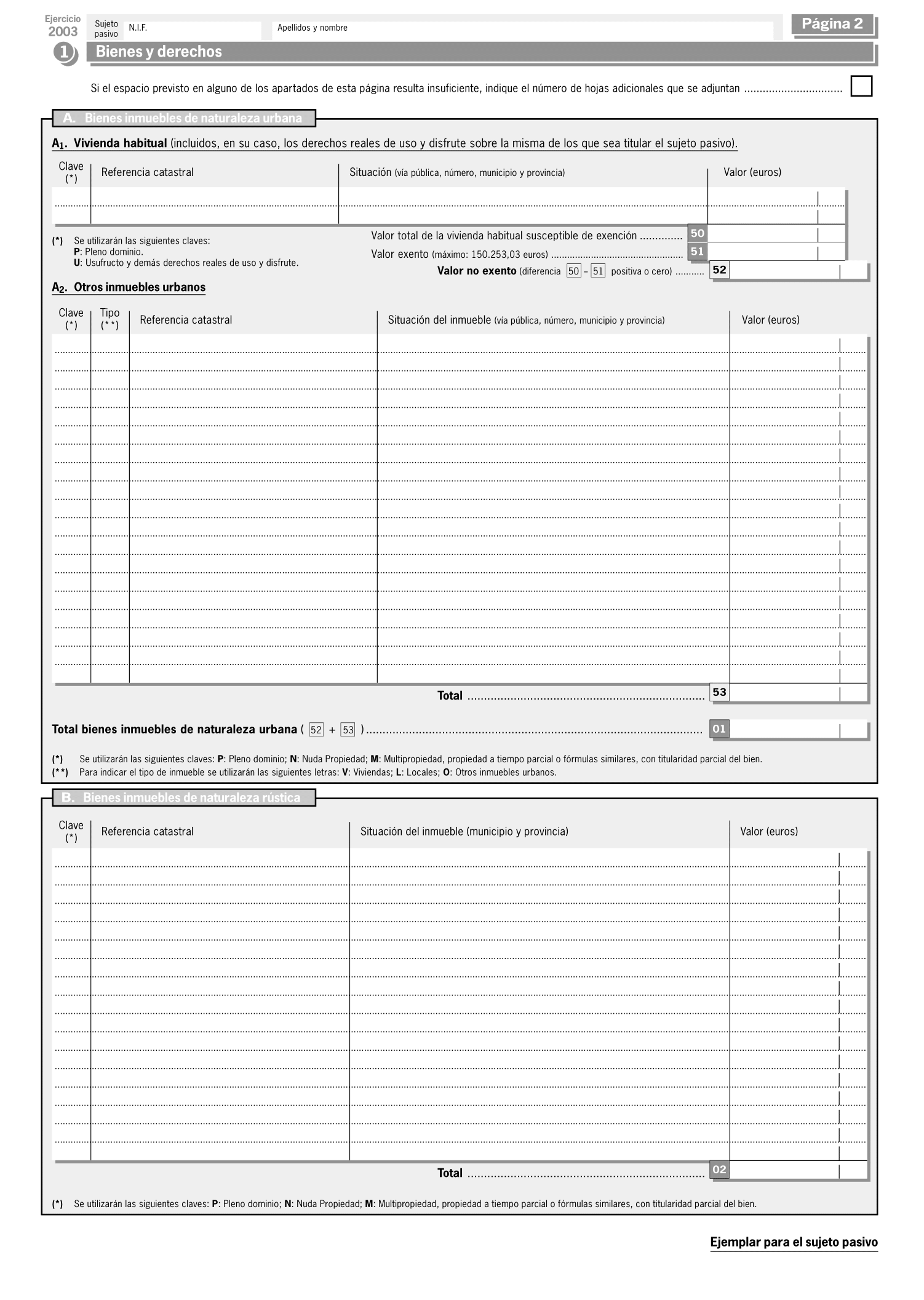

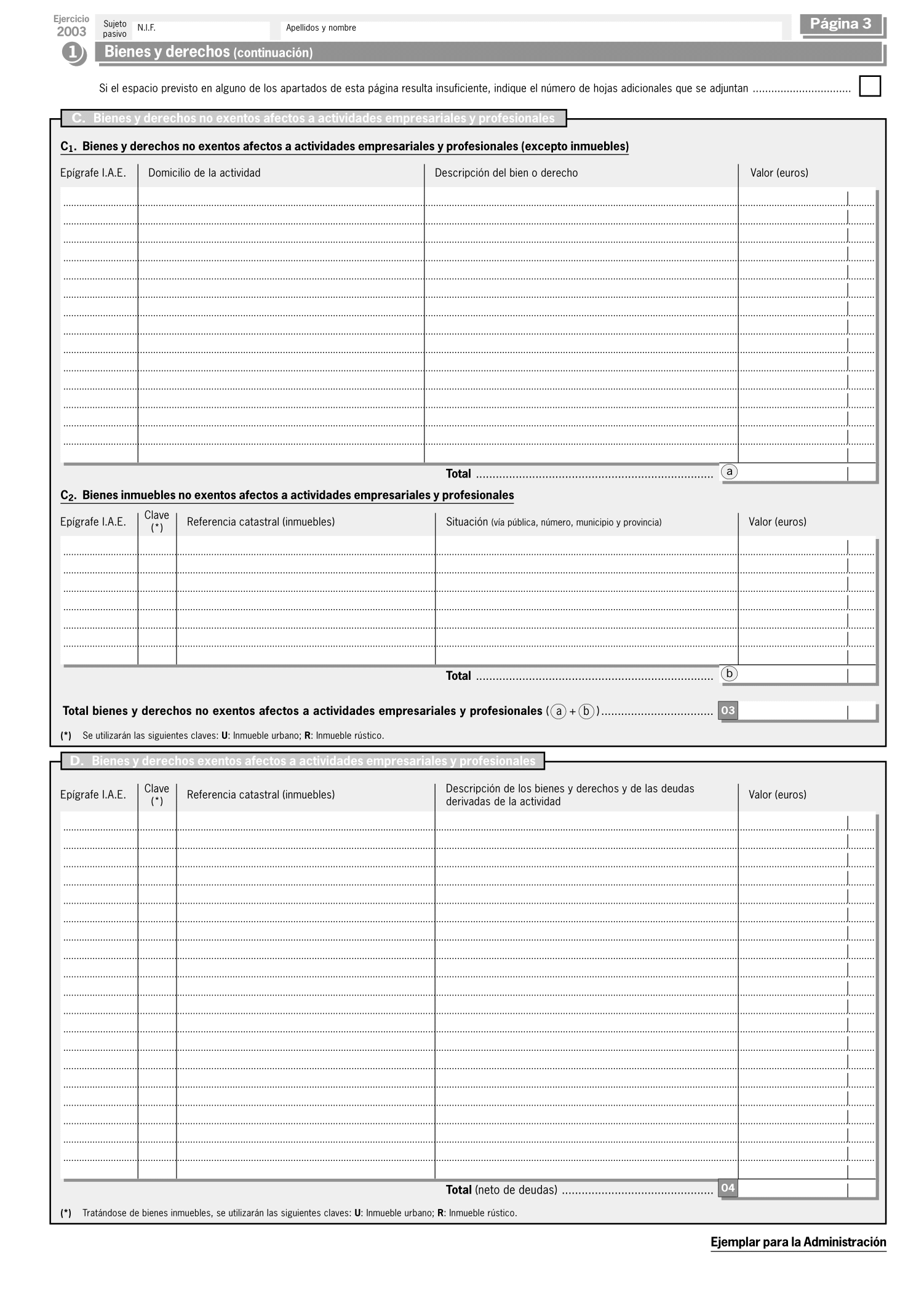

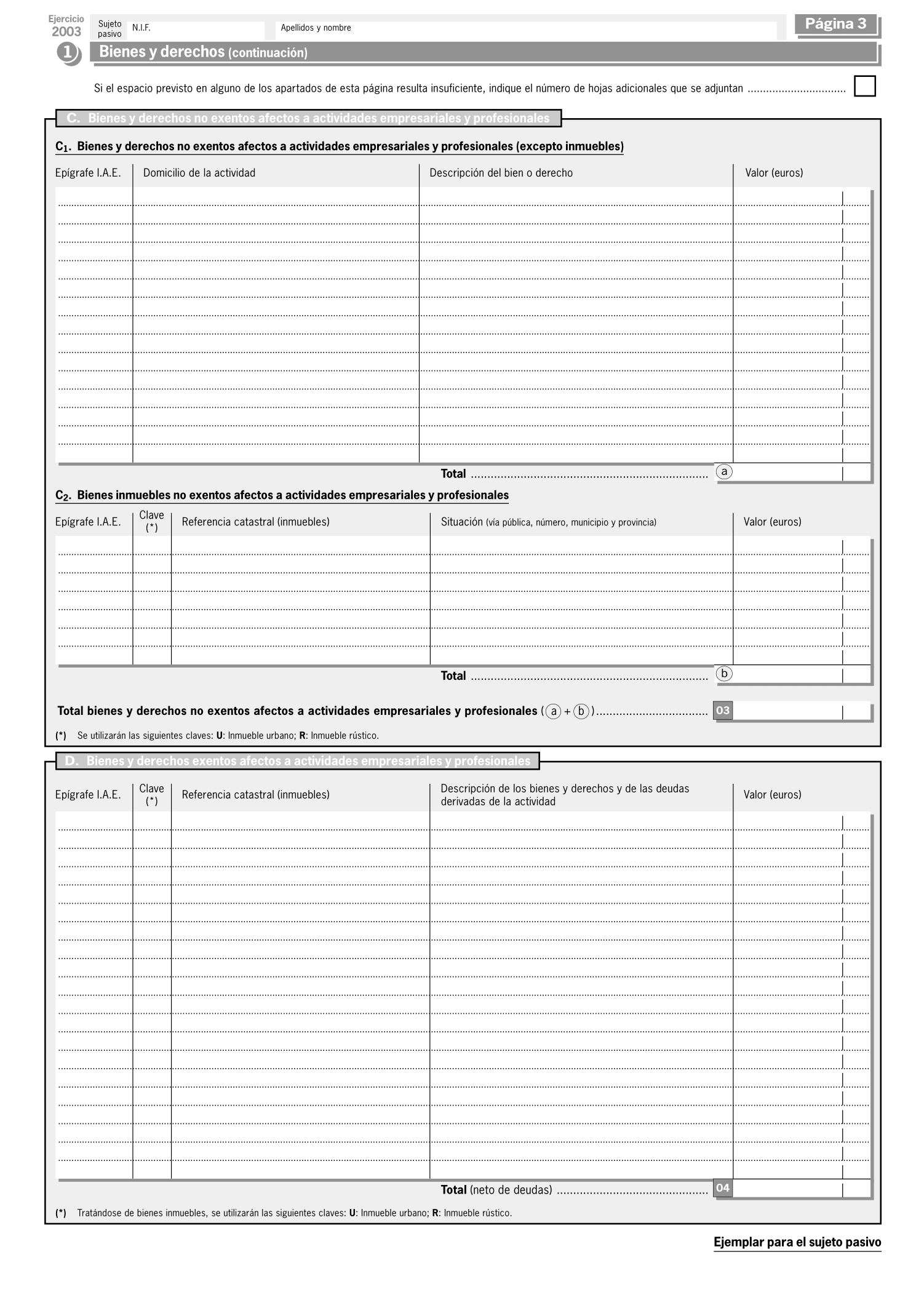

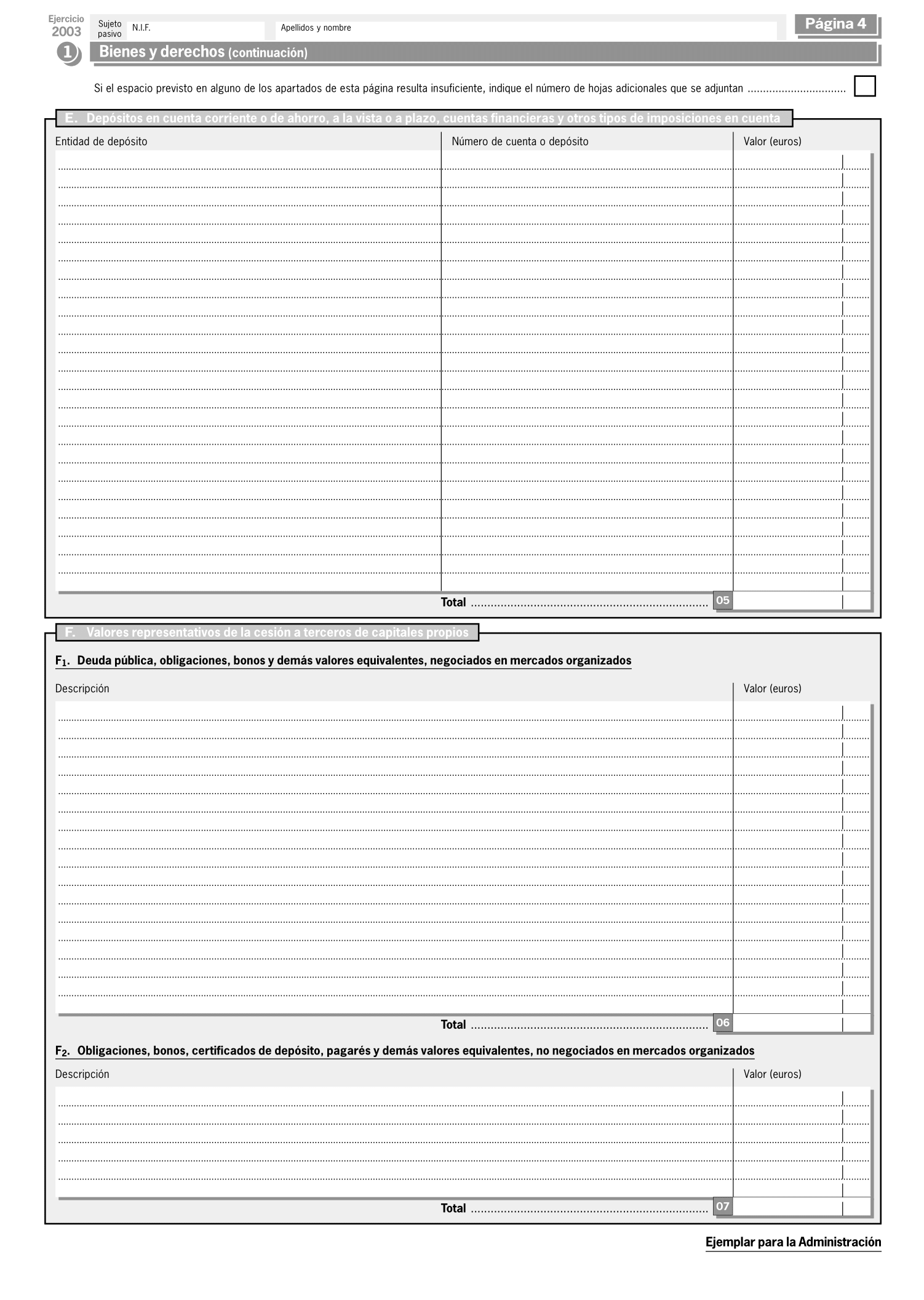

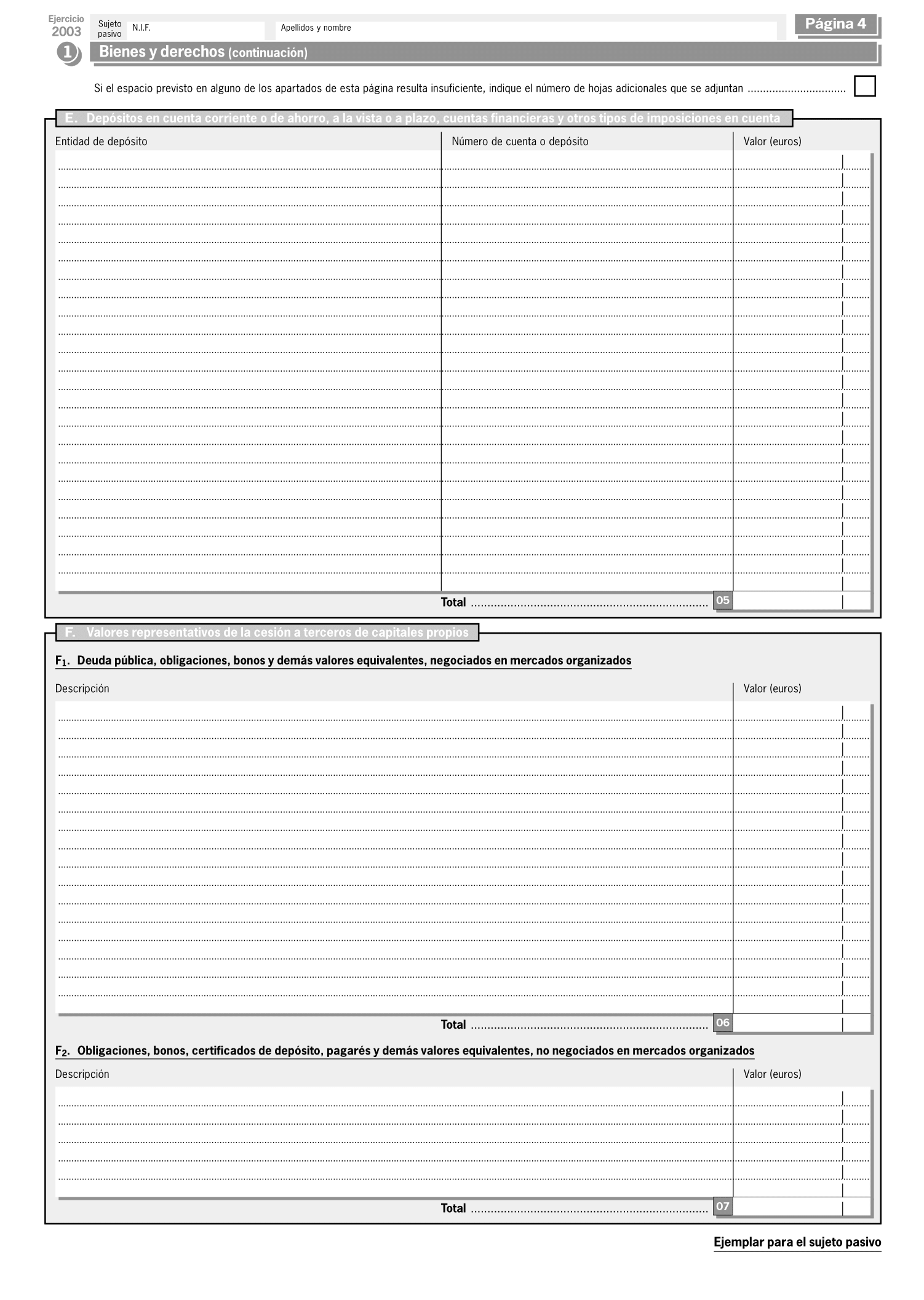

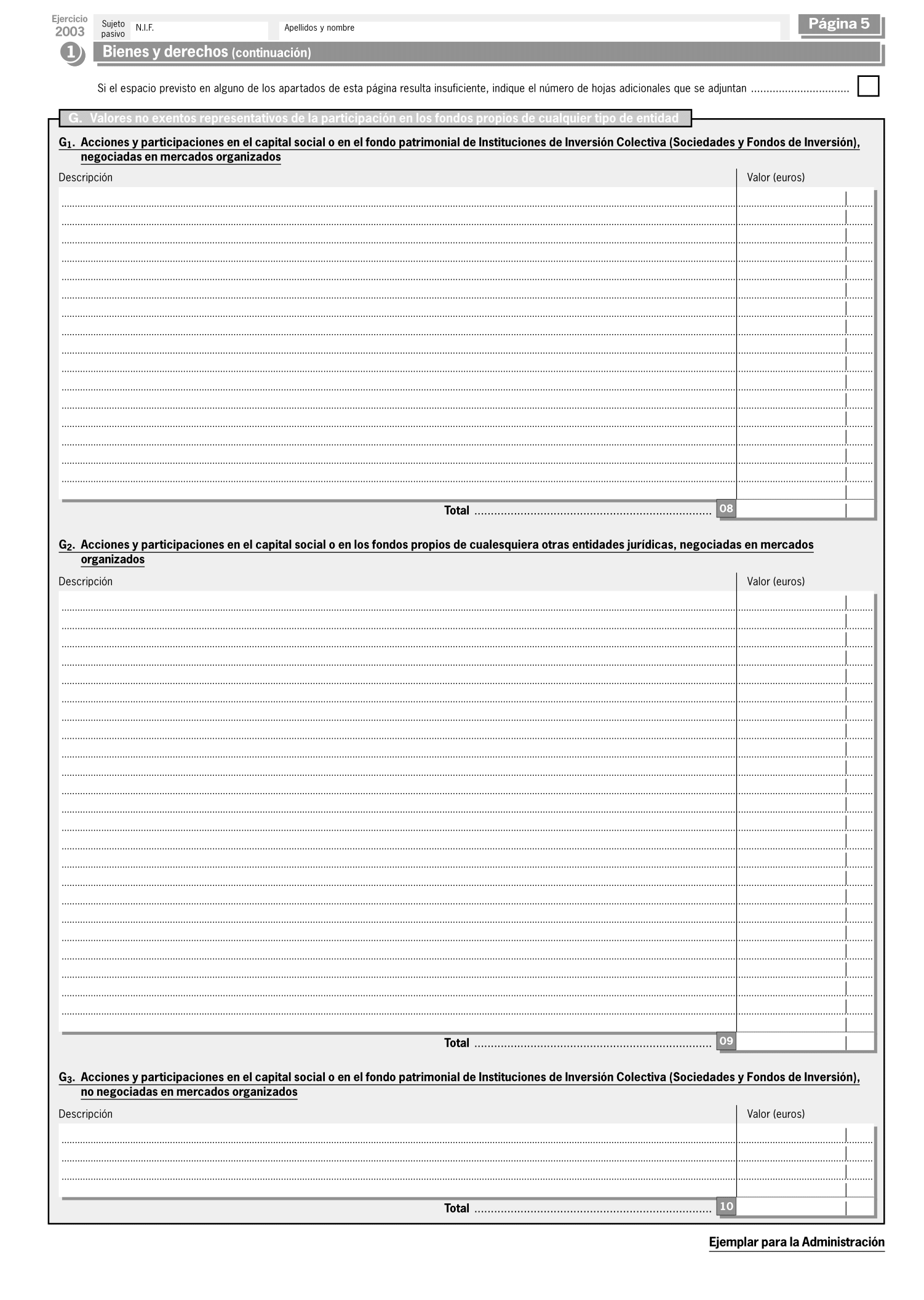

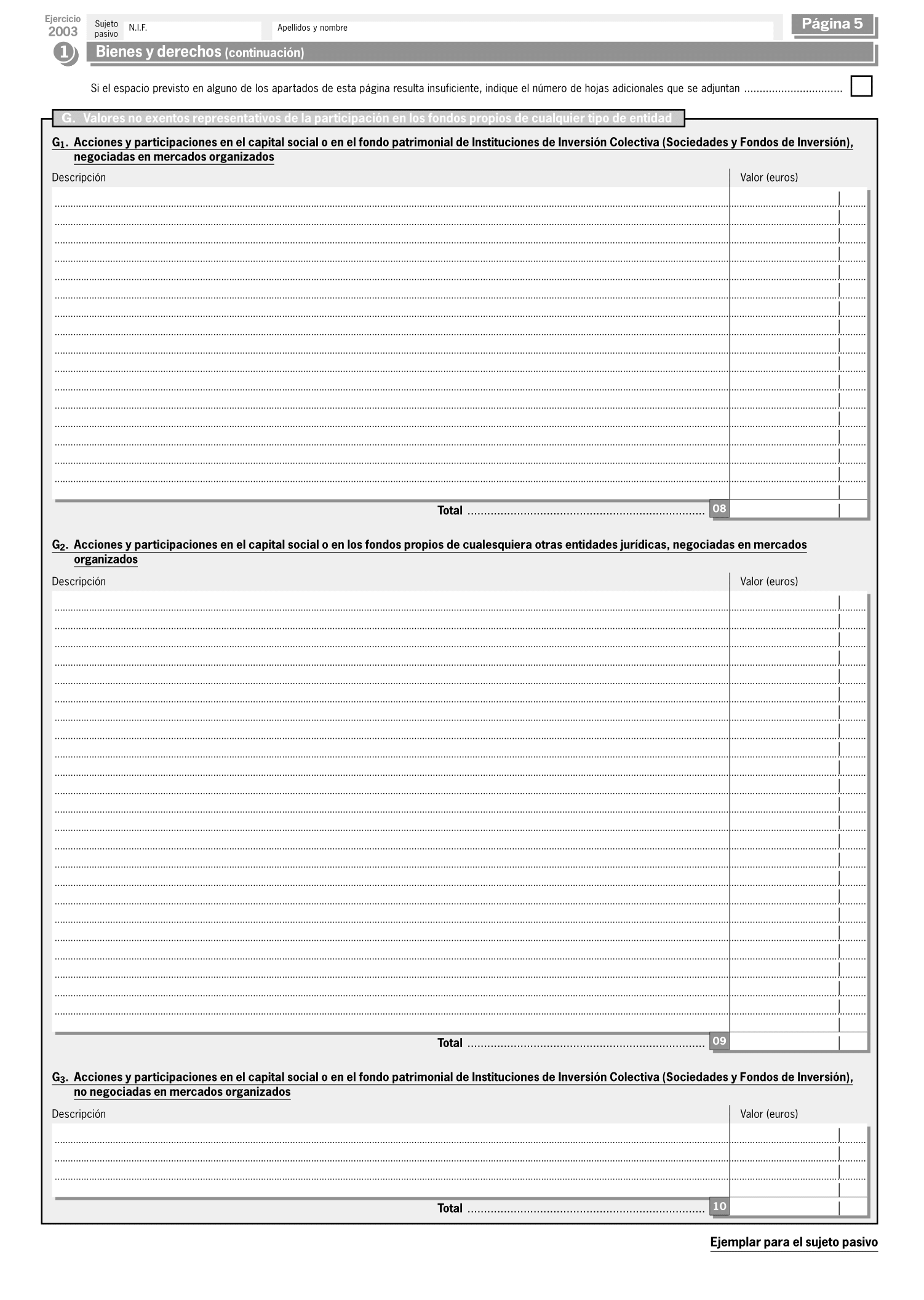

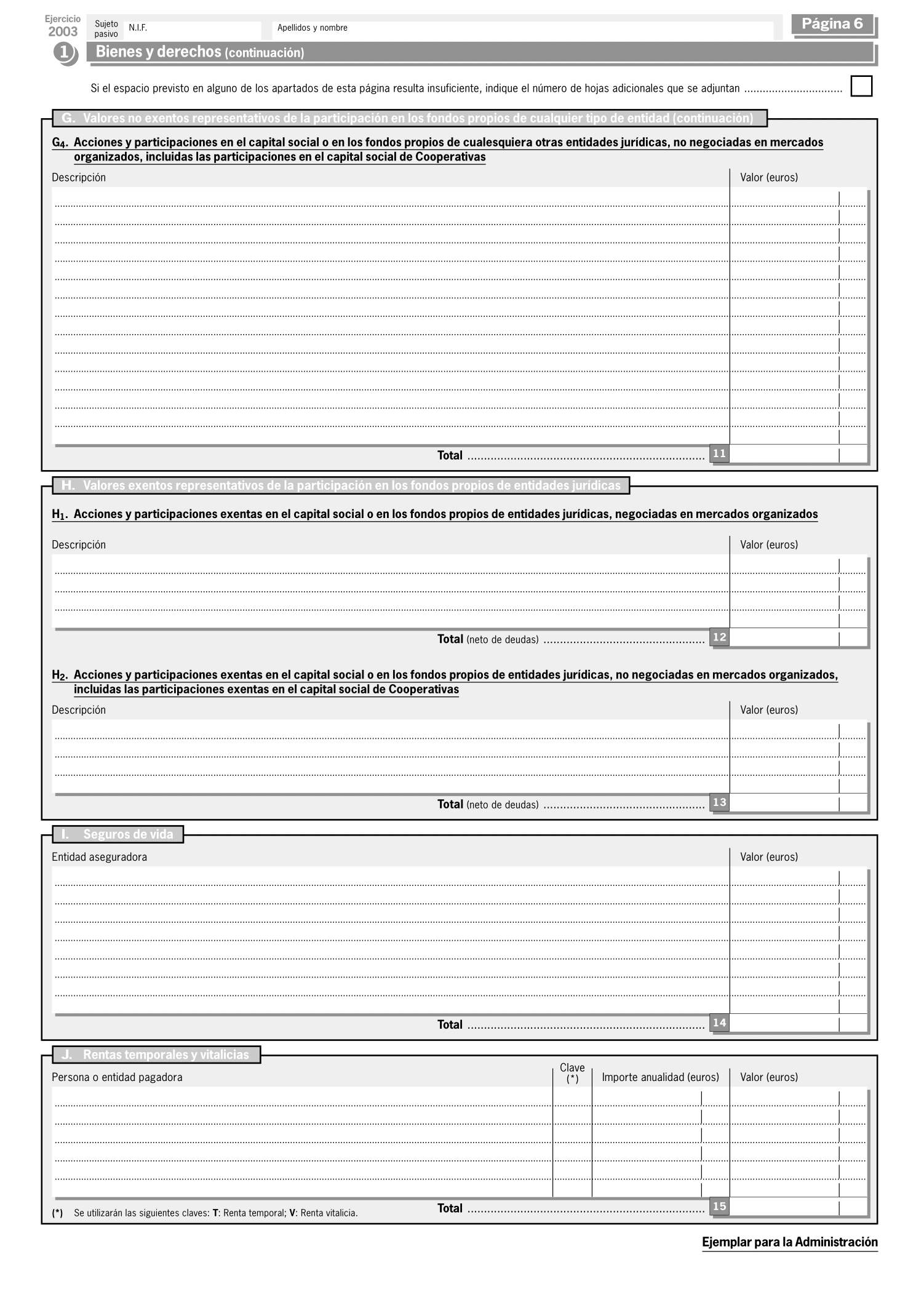

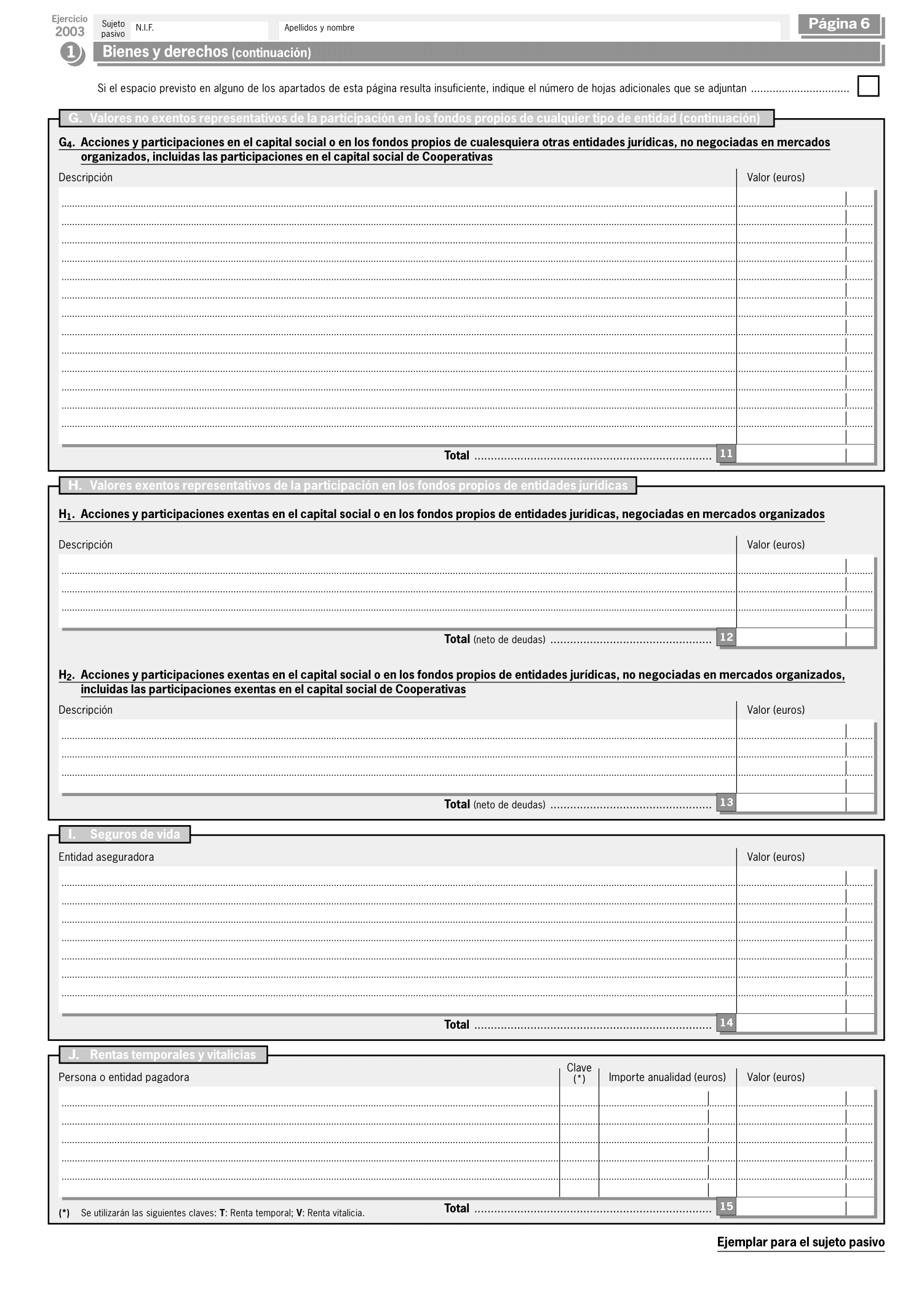

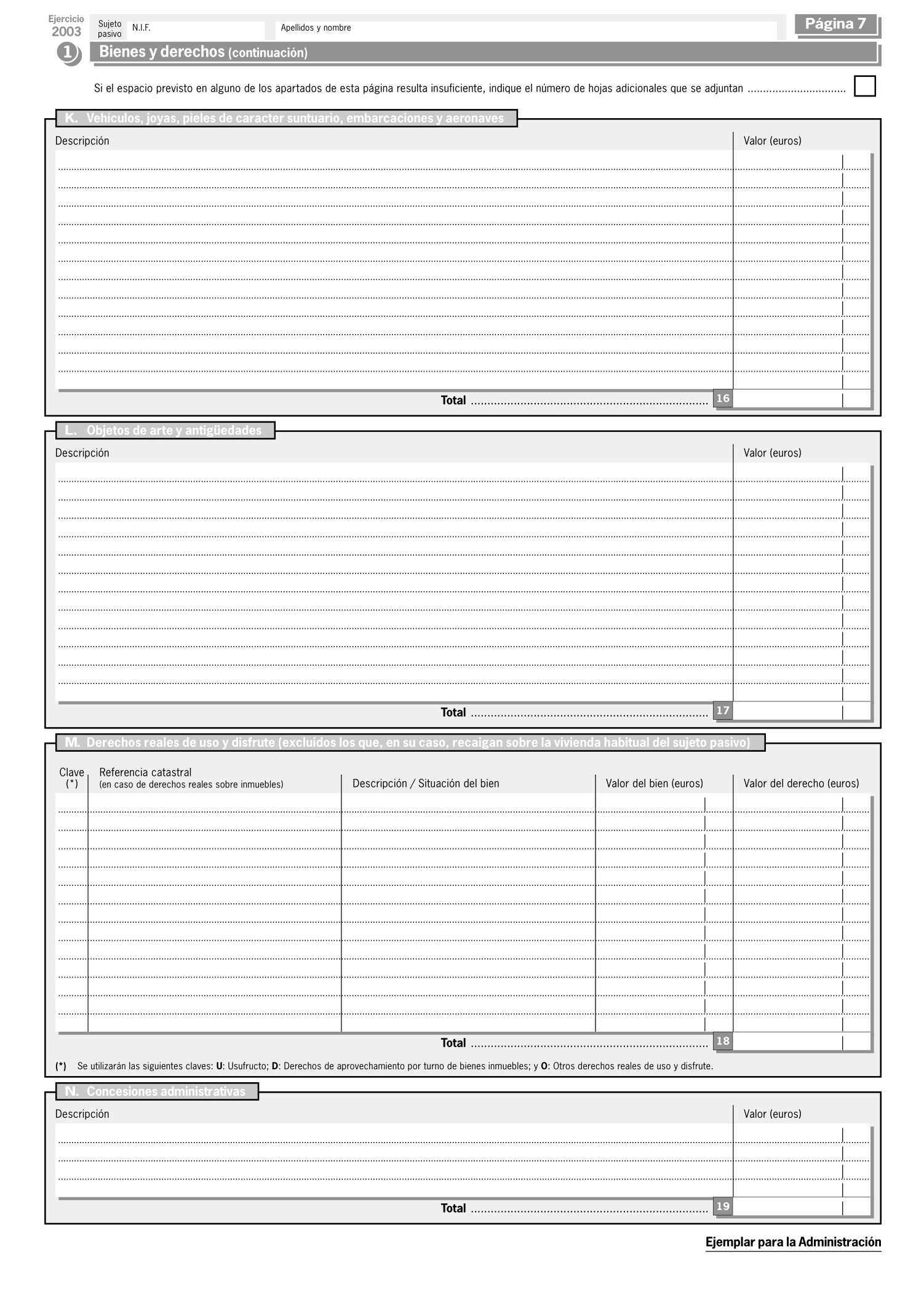

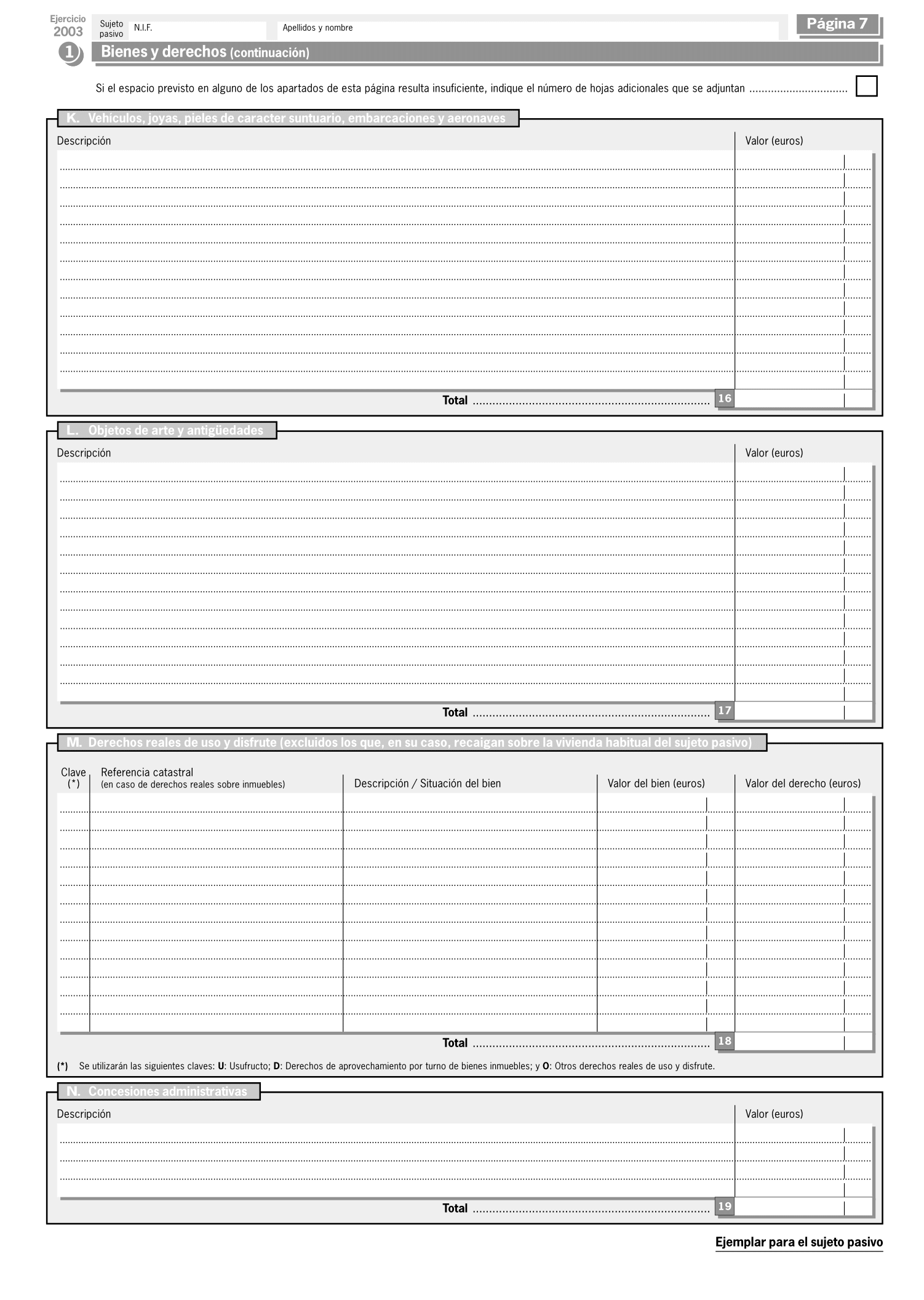

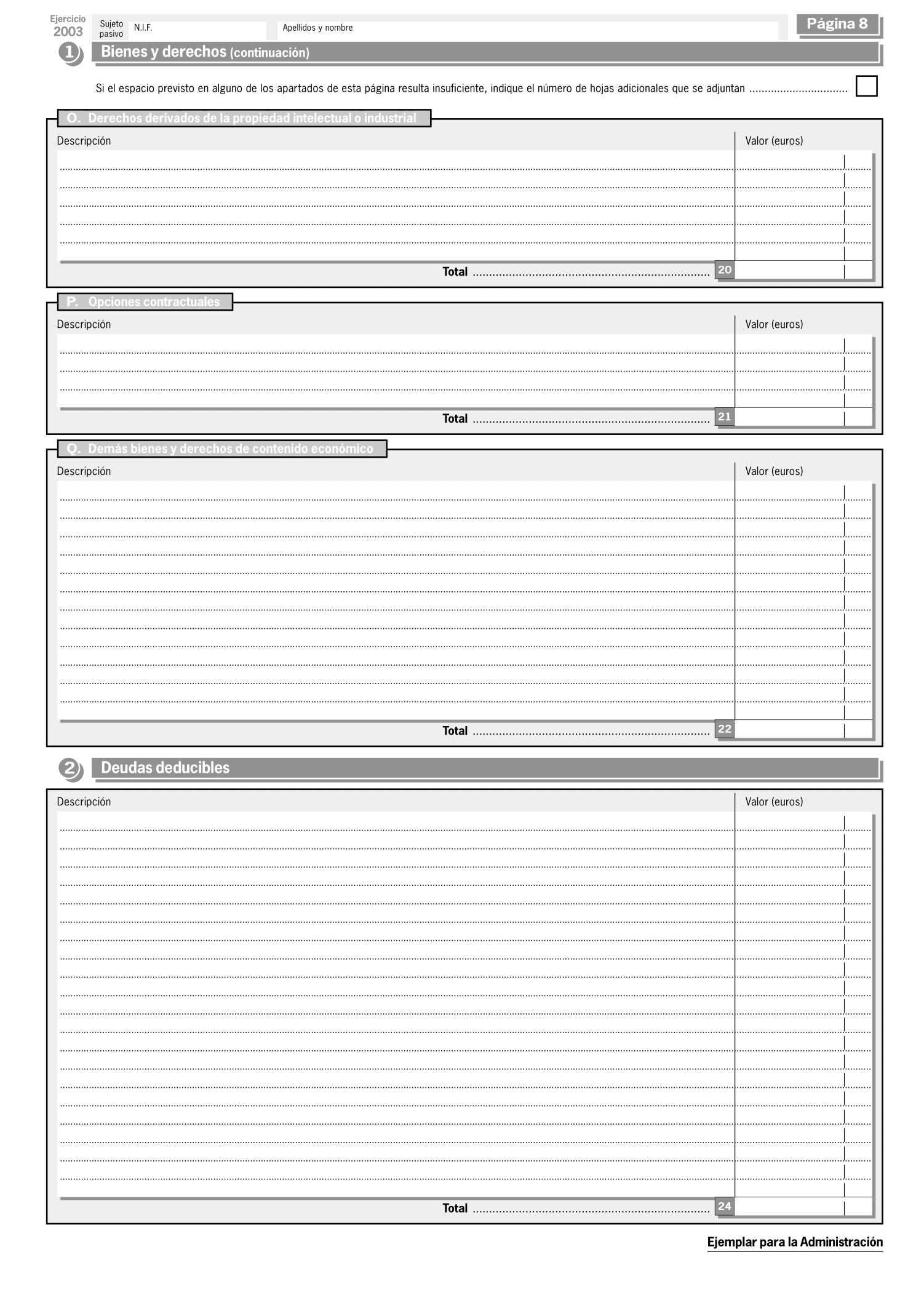

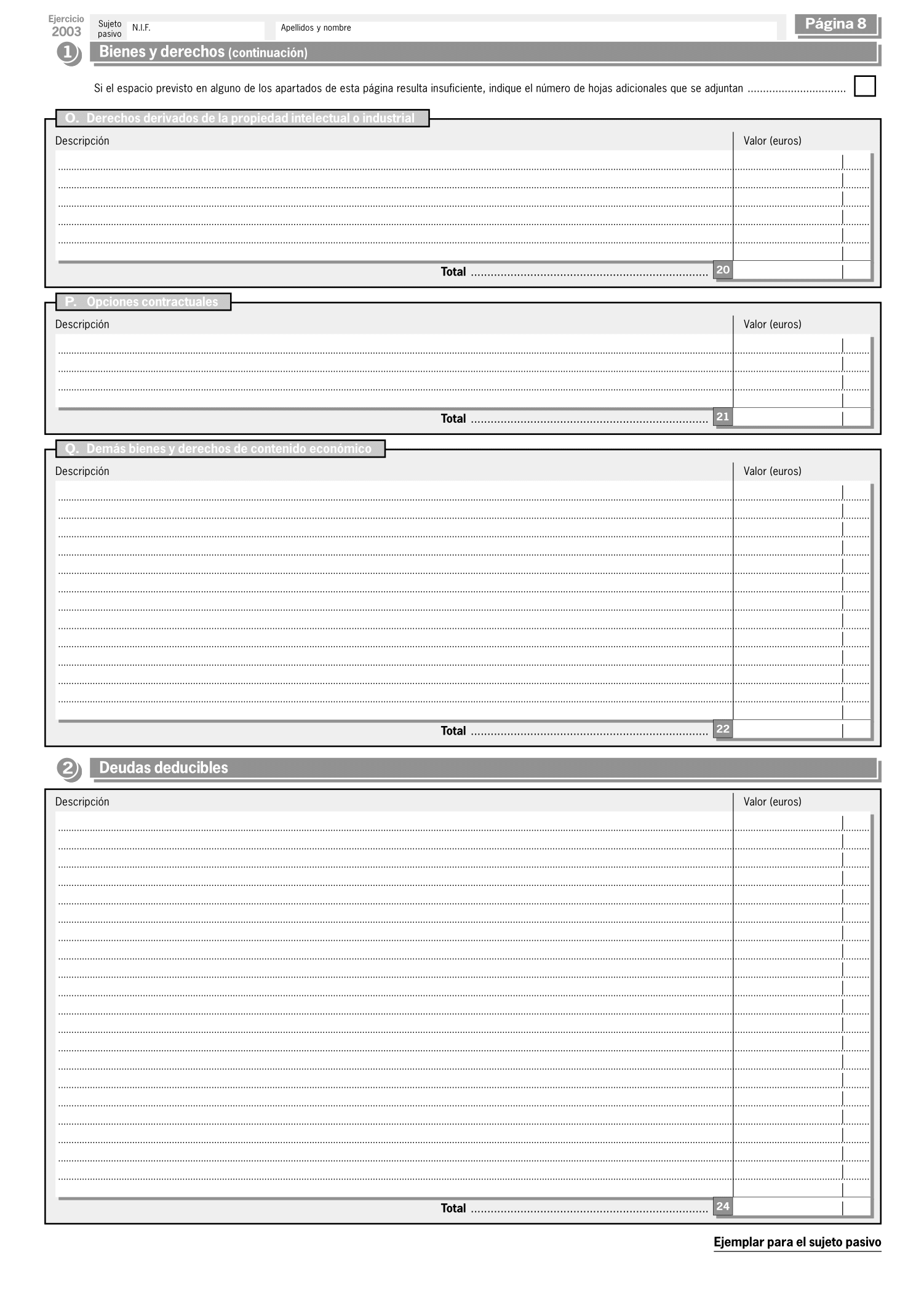

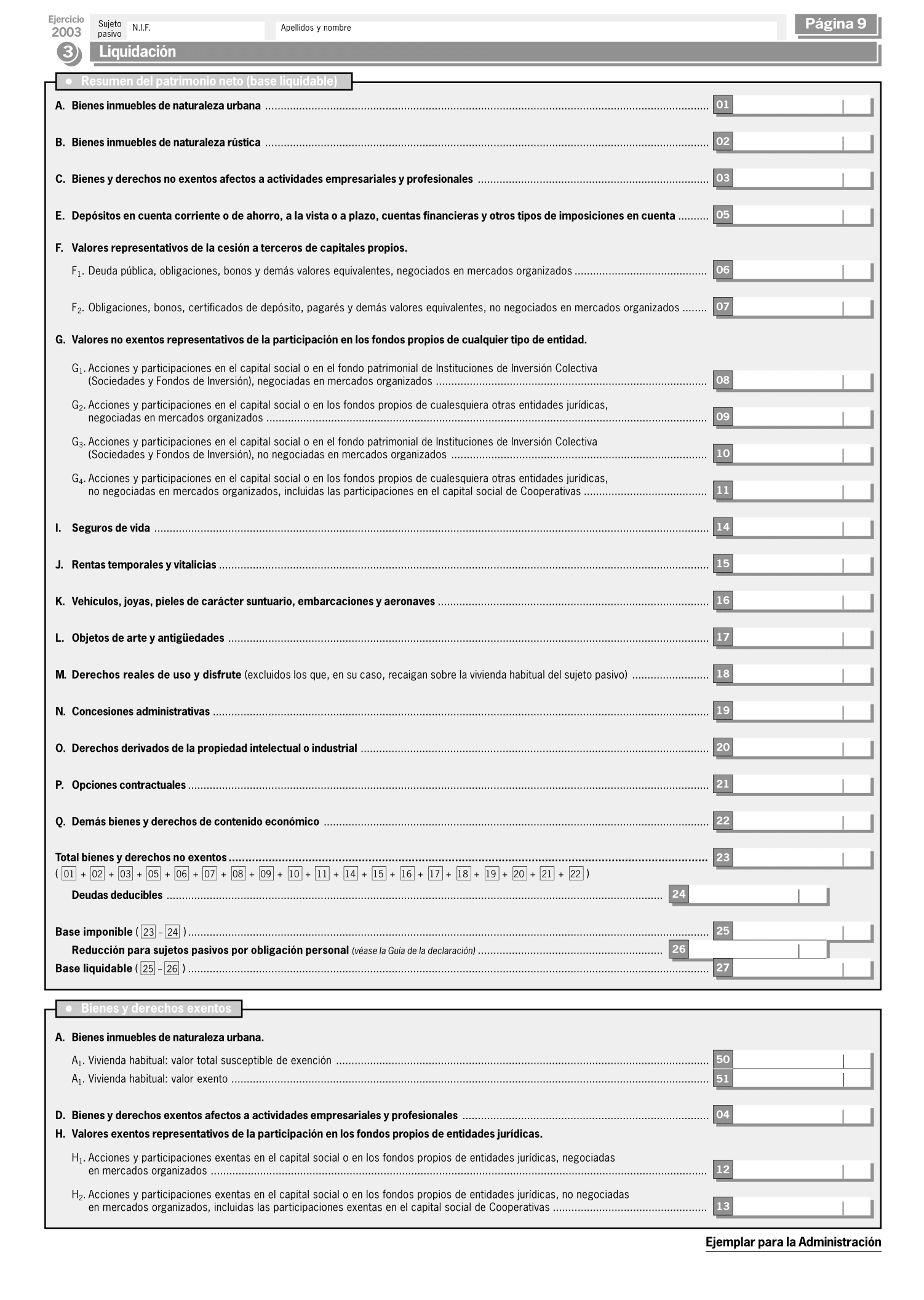

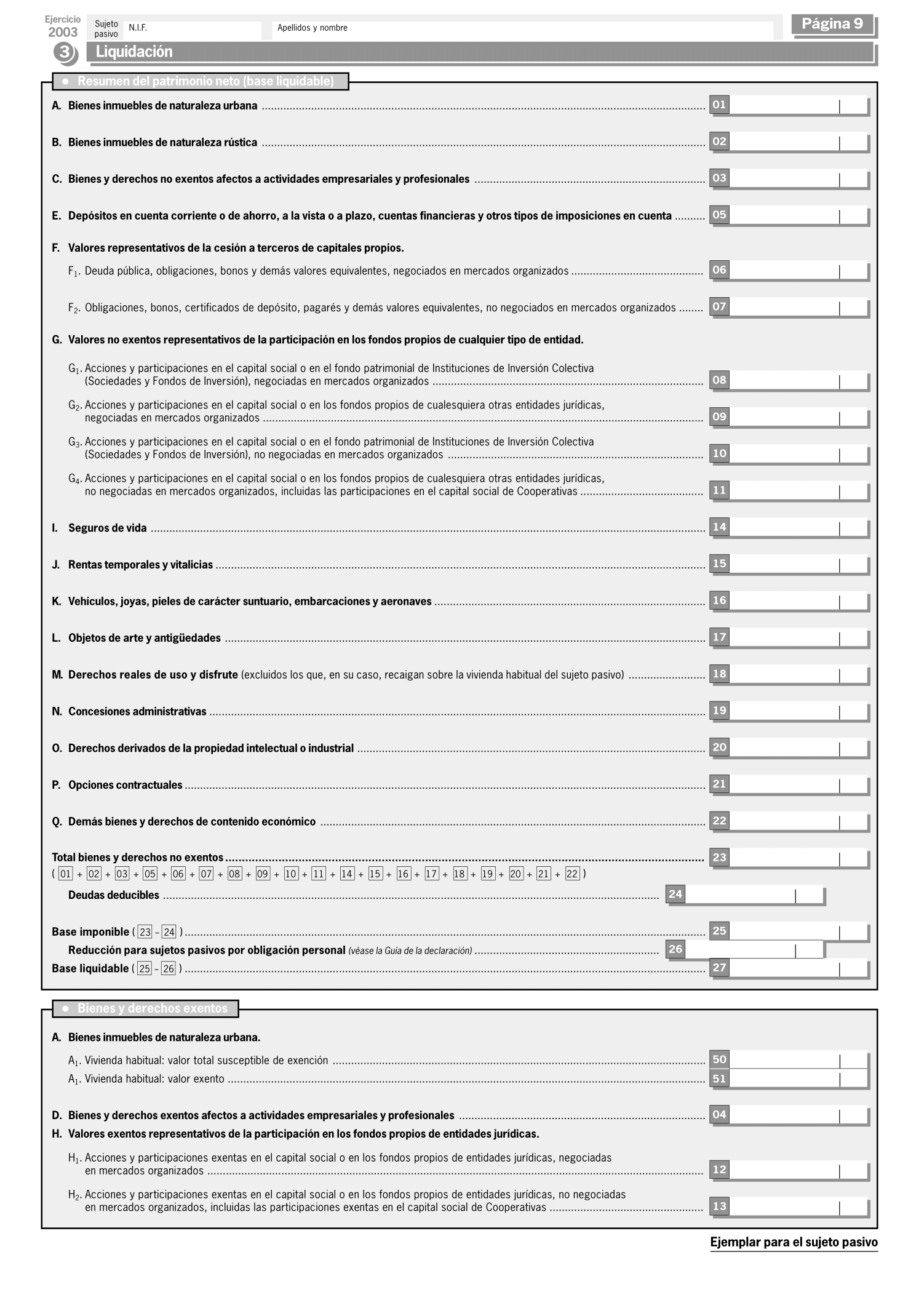

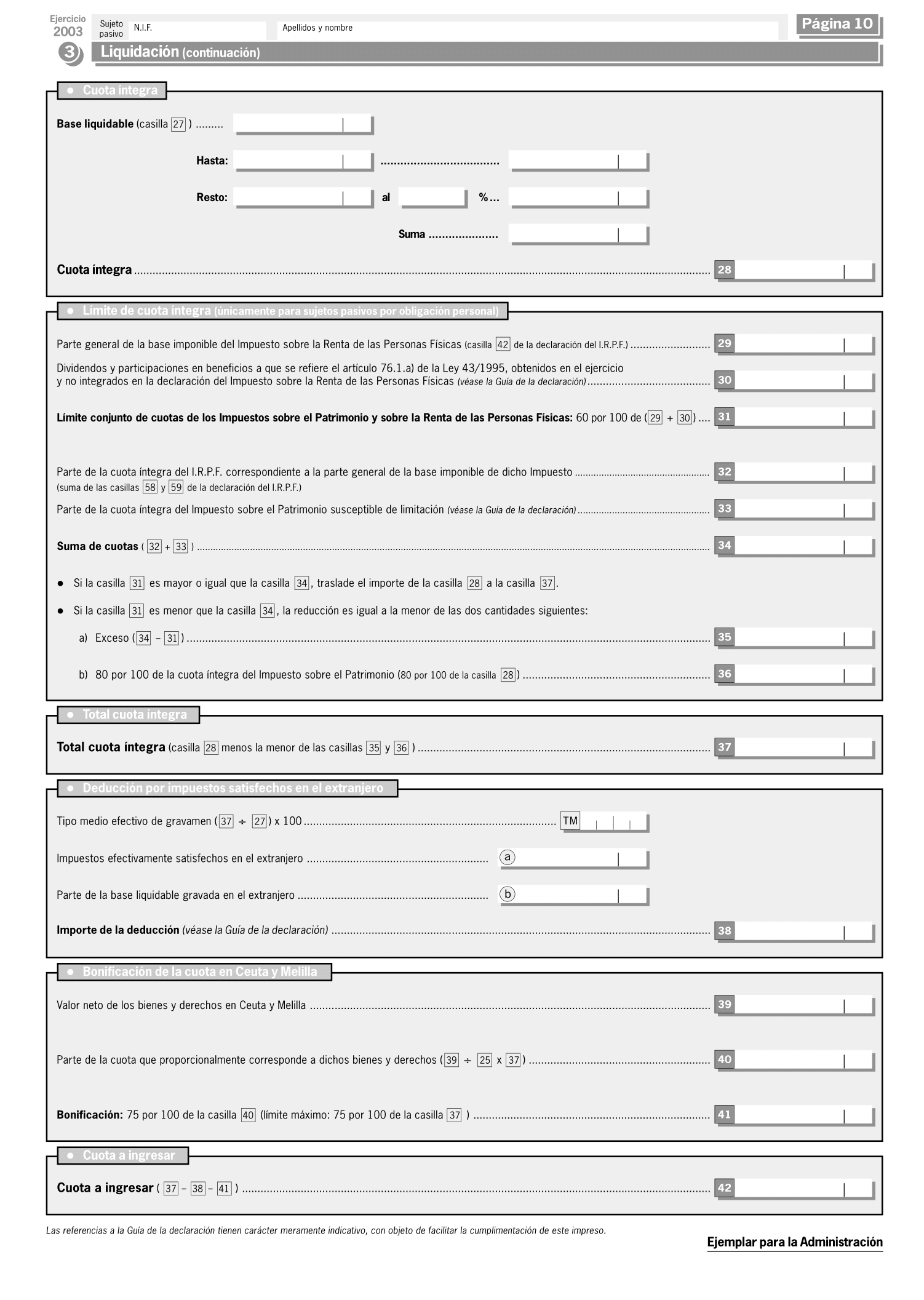

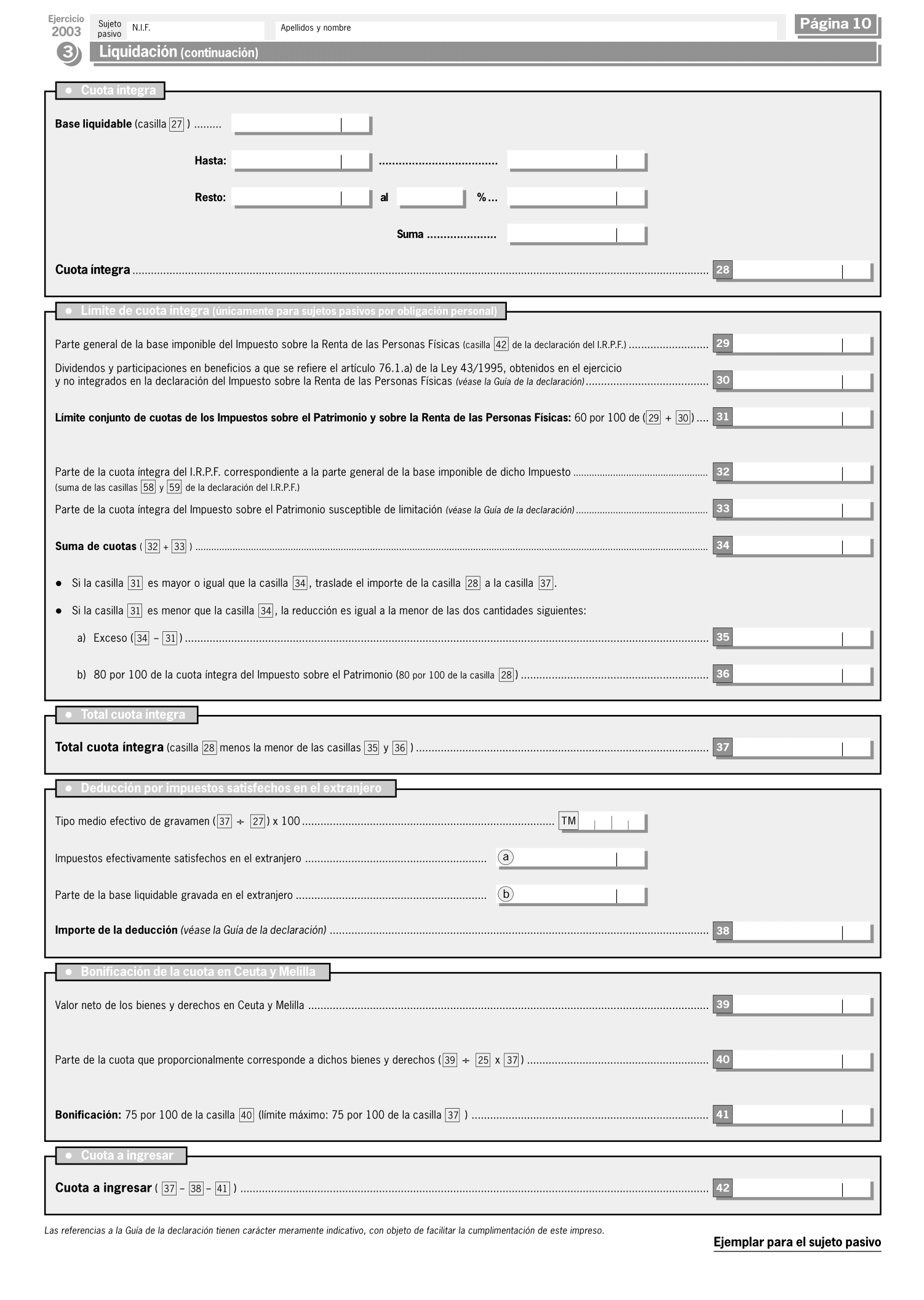

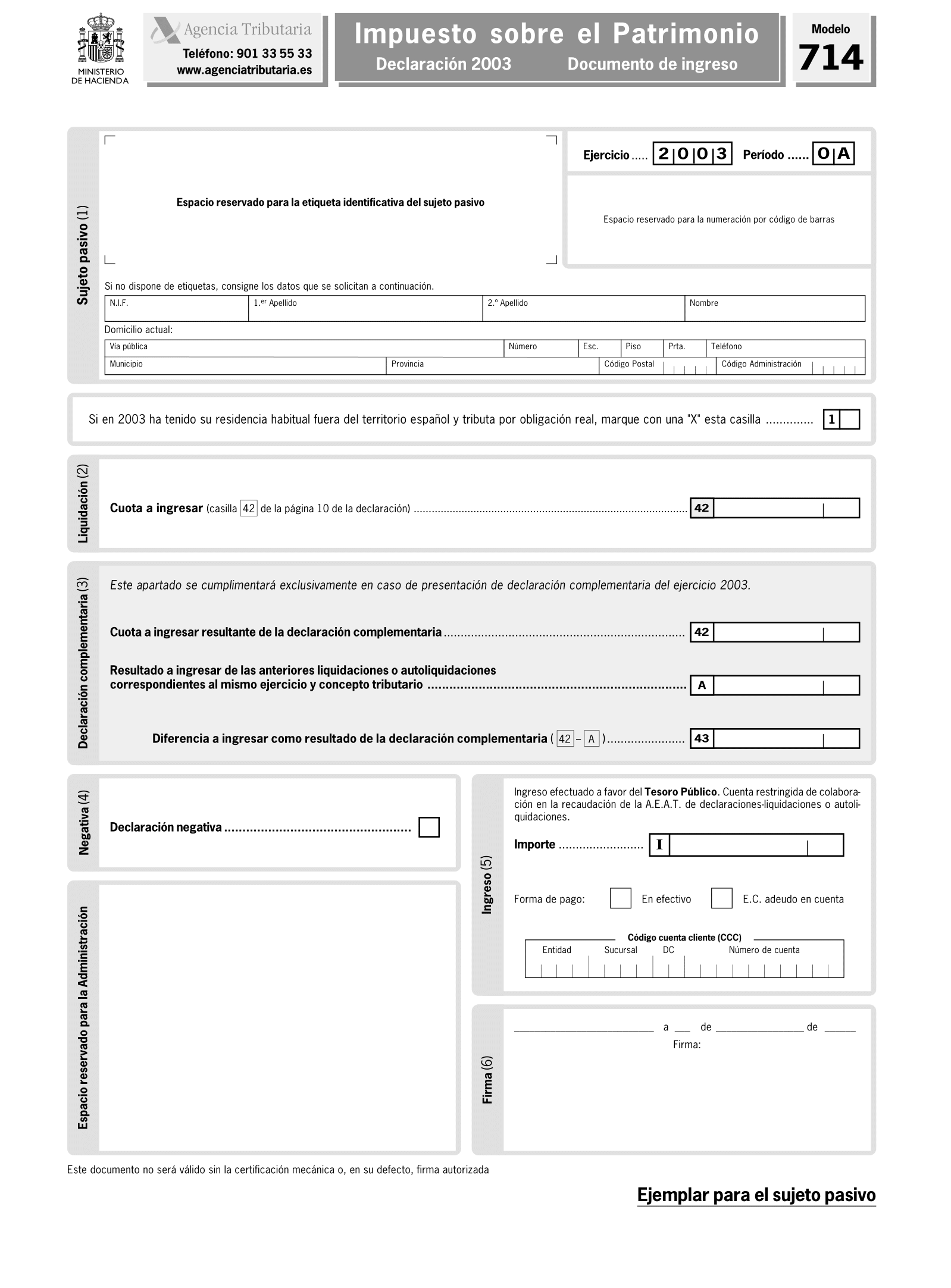

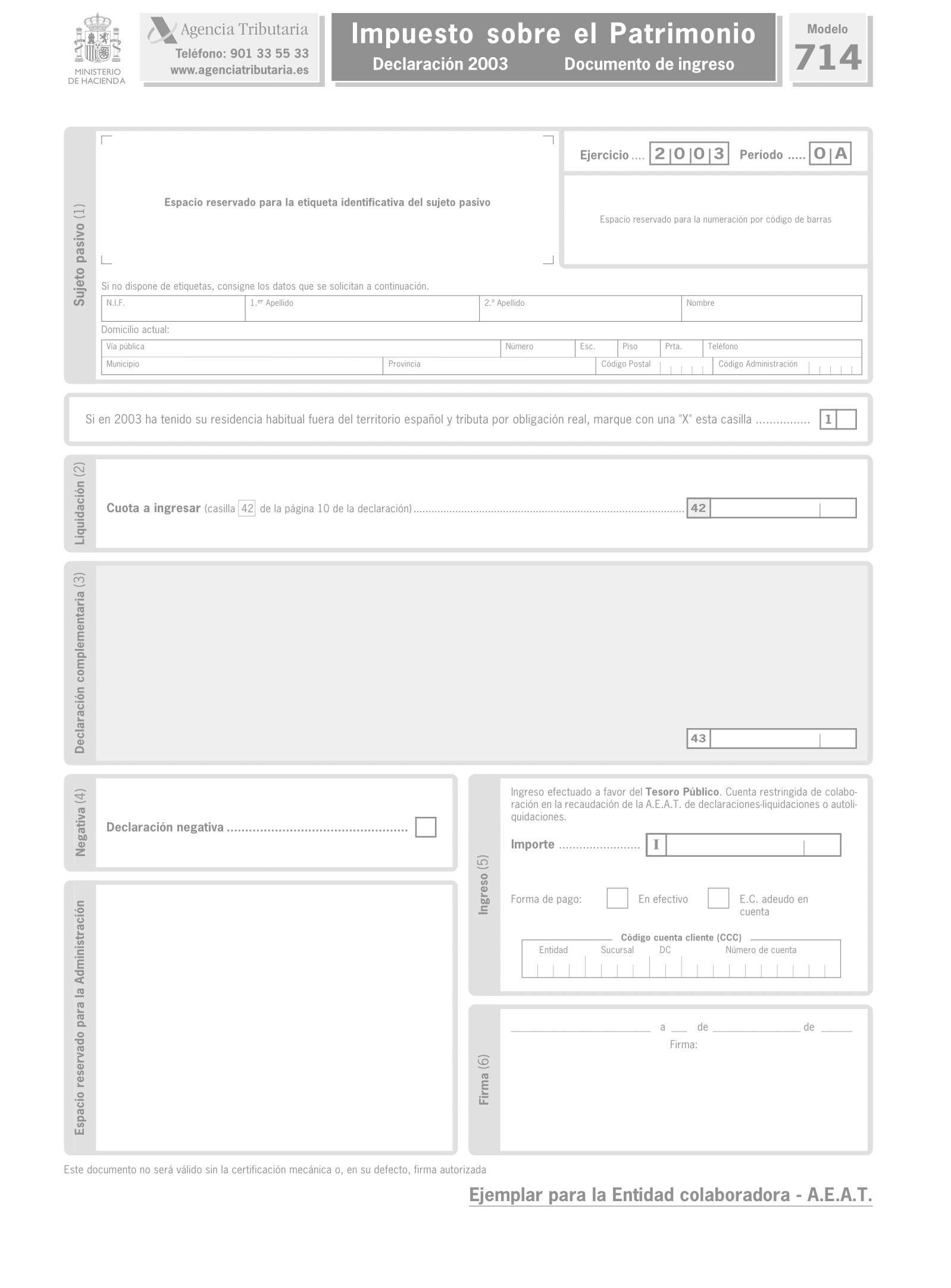

Modelo D-714. Declaración del Impuesto sobre el Patrimonio que se reproduce en el Anexo III de la presente Orden. Cada una de las páginas de dicho modelo consta de tres ejemplares: dos para la Administración y uno para el sujeto pasivo.

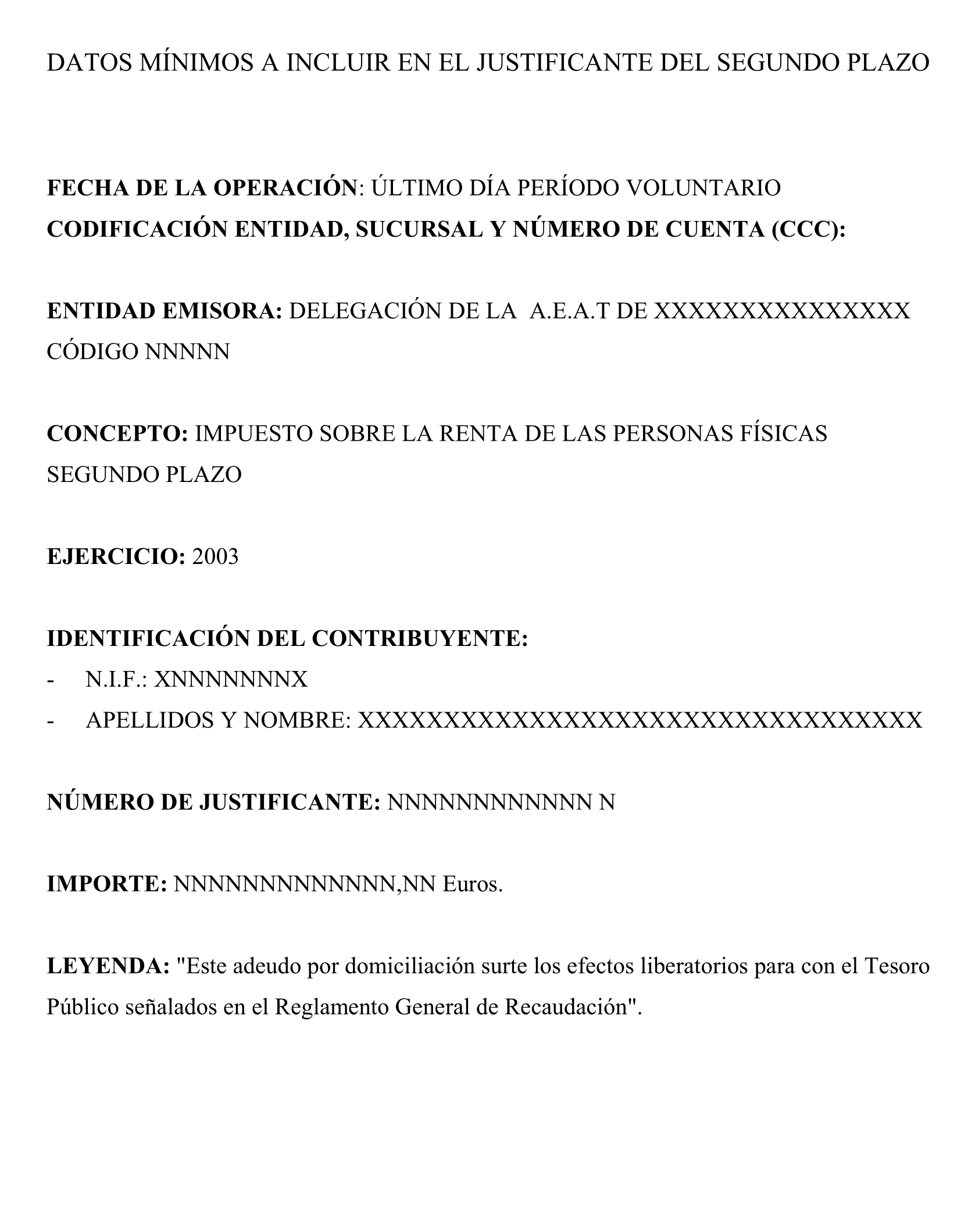

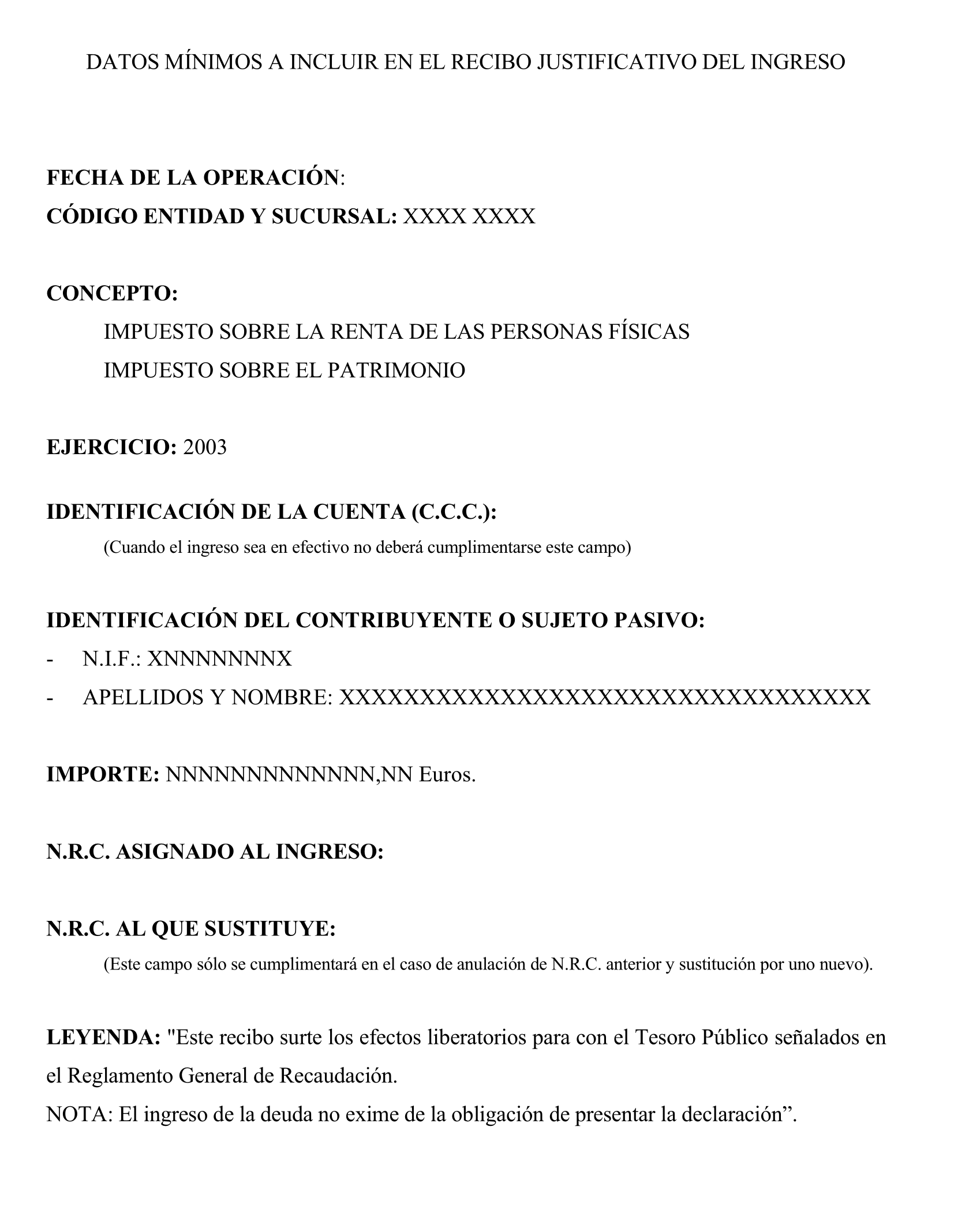

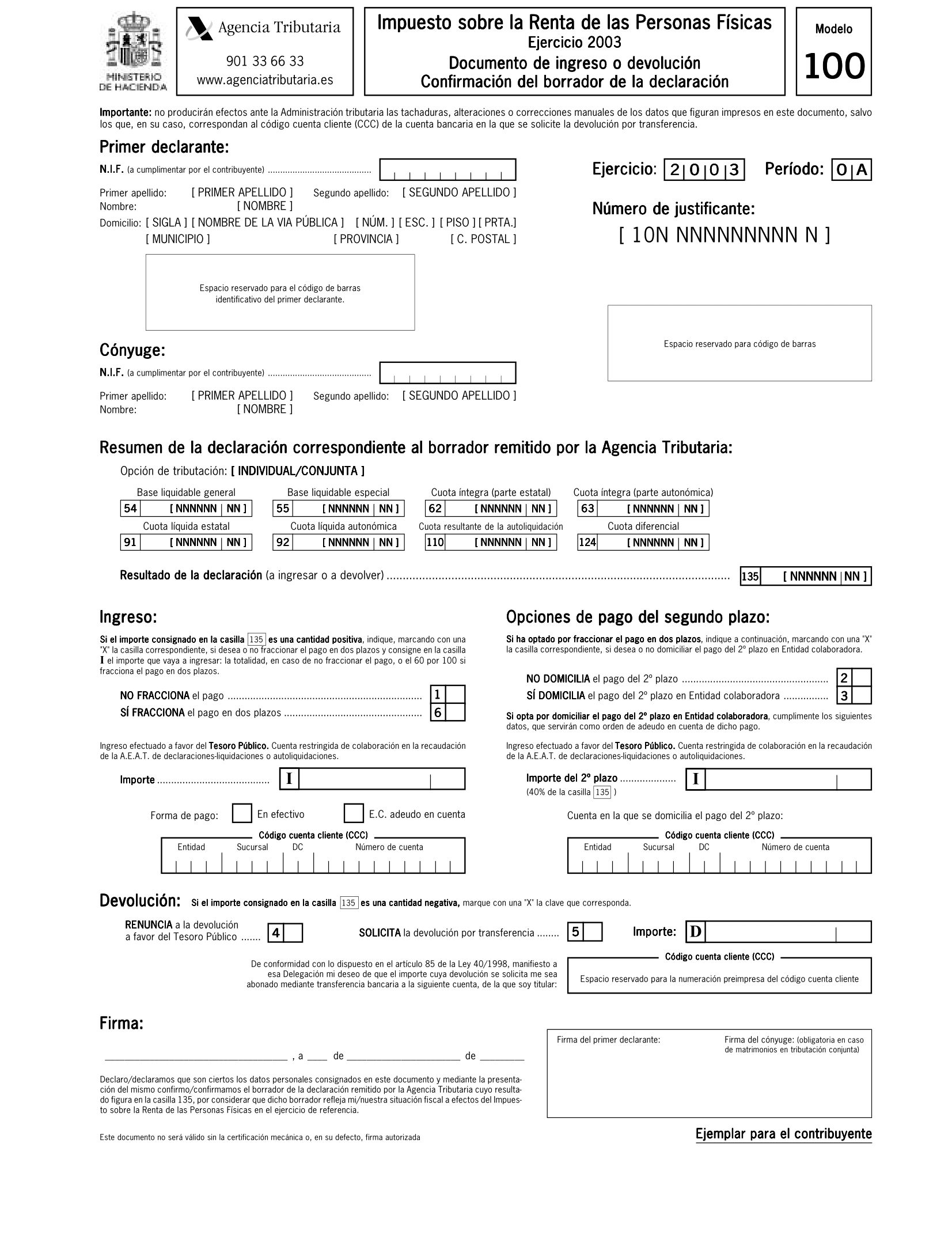

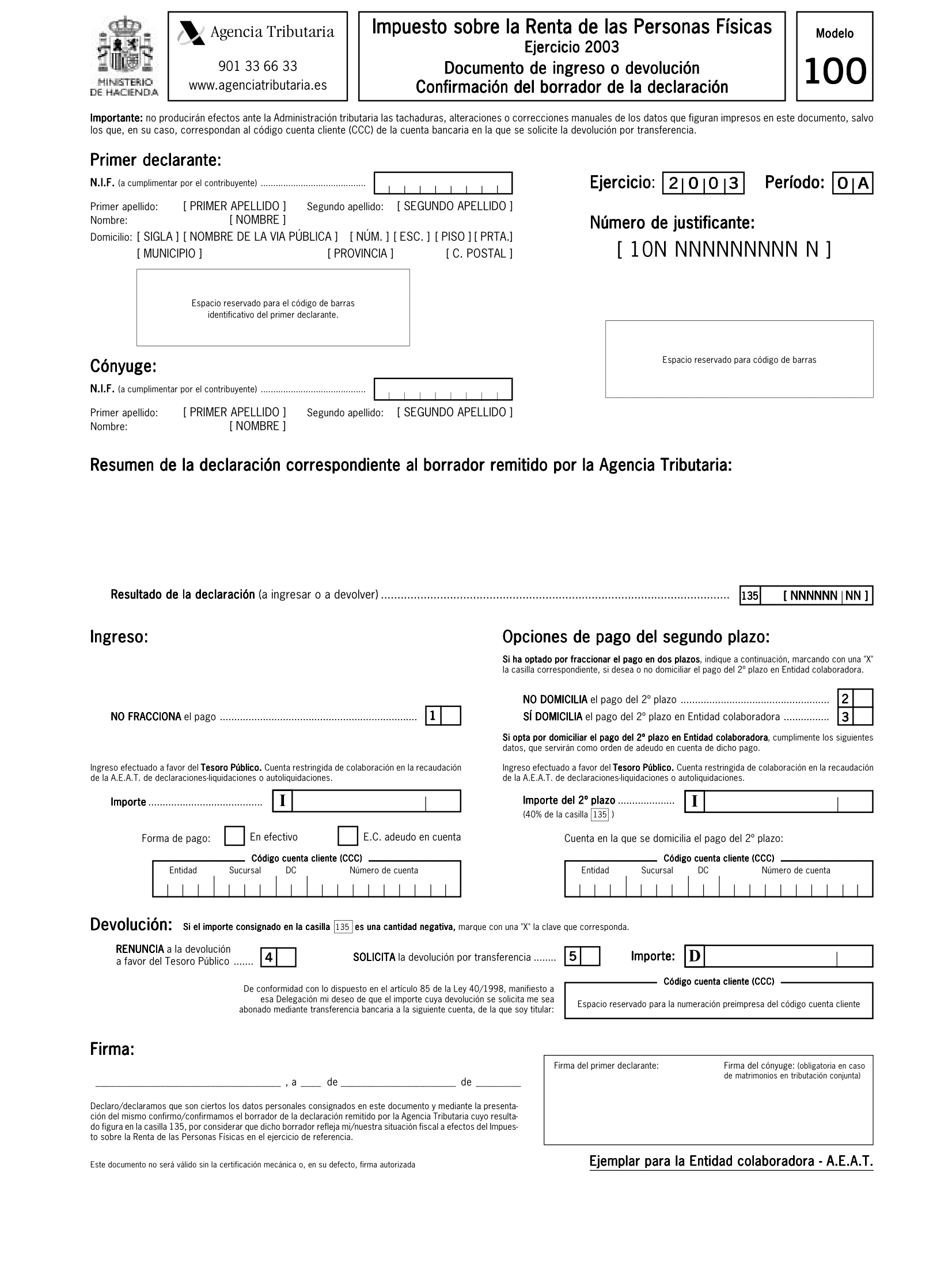

b) Documentos de ingreso o devolución que se reproducen en el anexo IV de la presente Orden con el siguiente detalle:

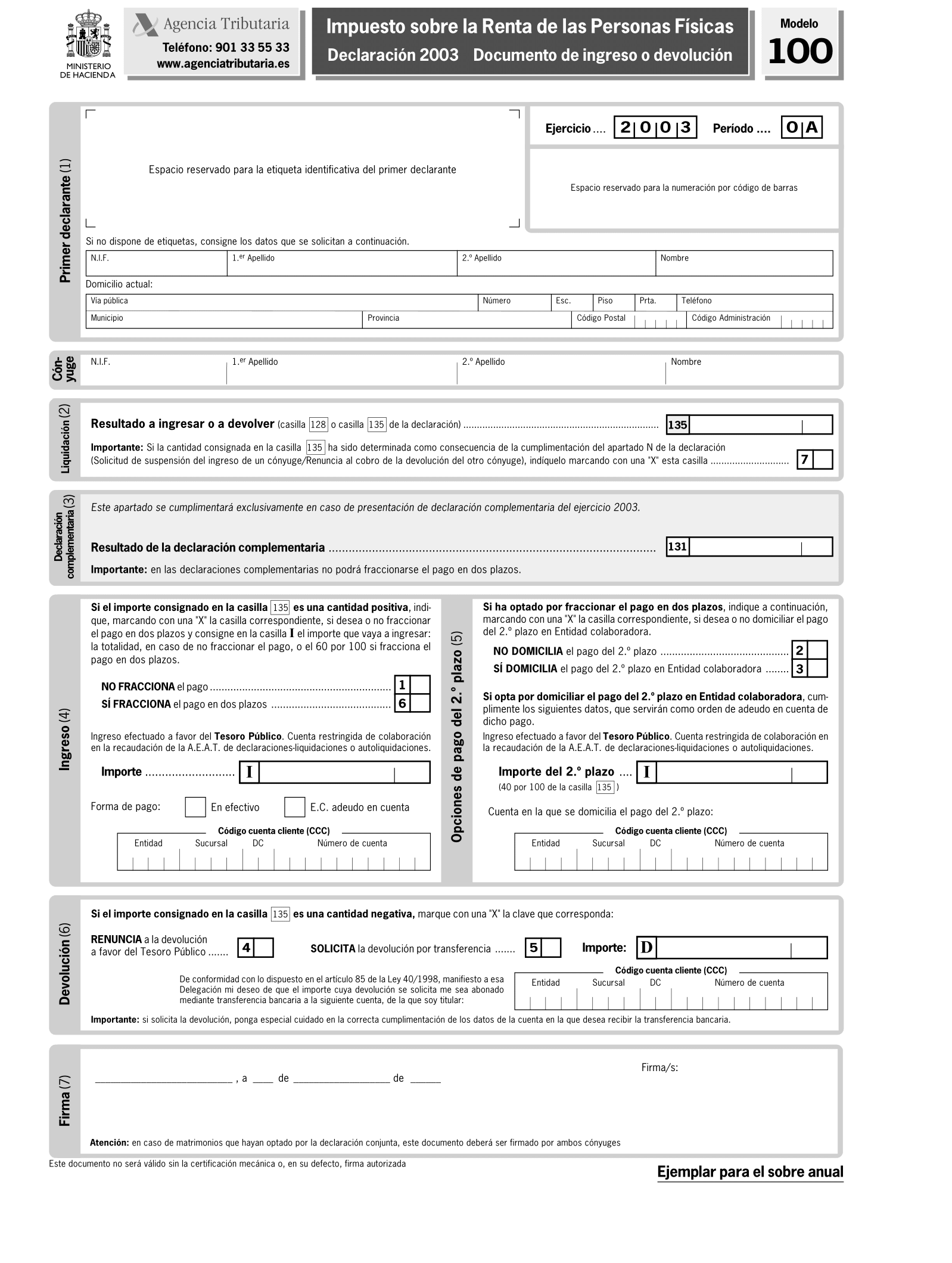

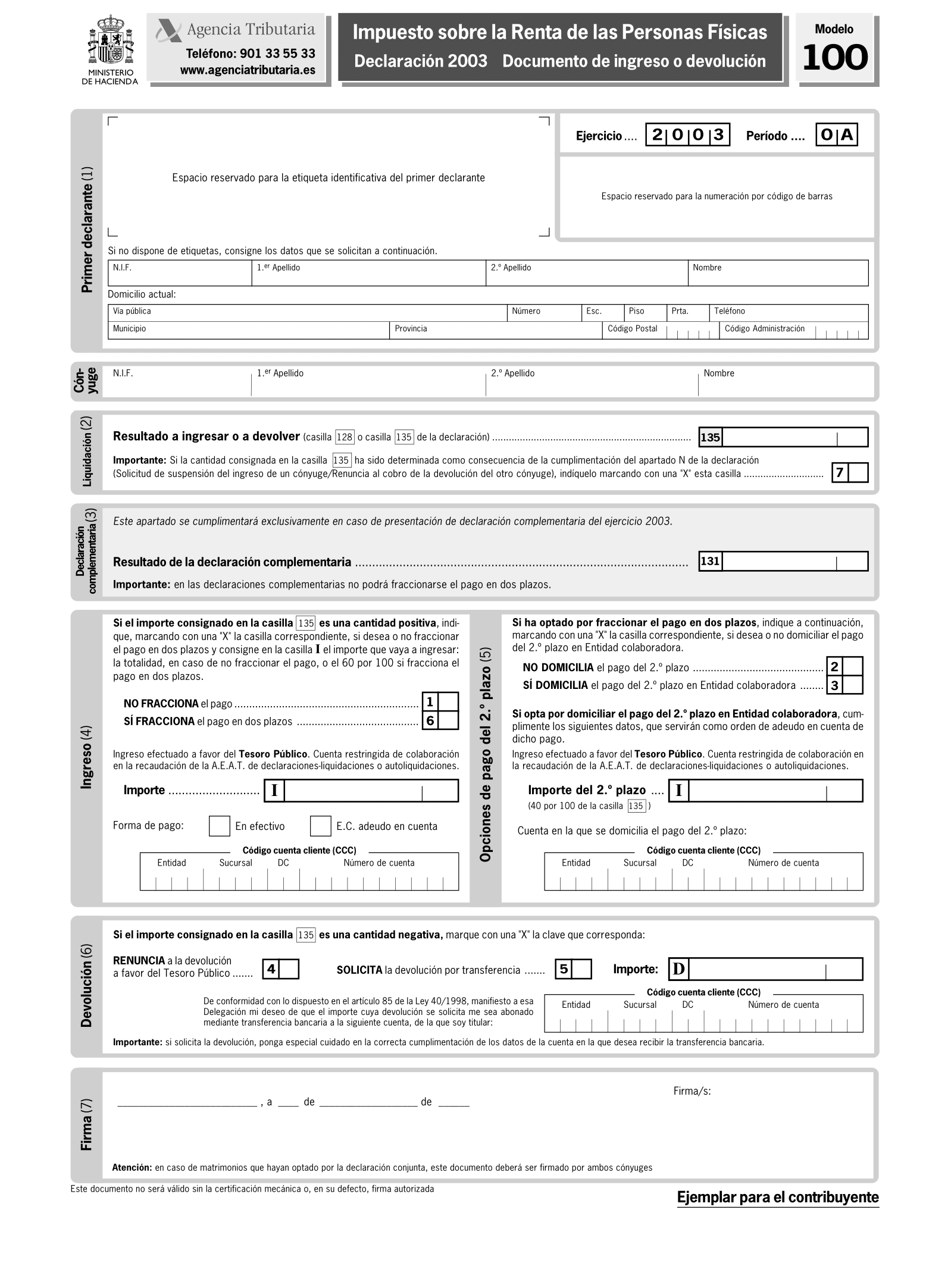

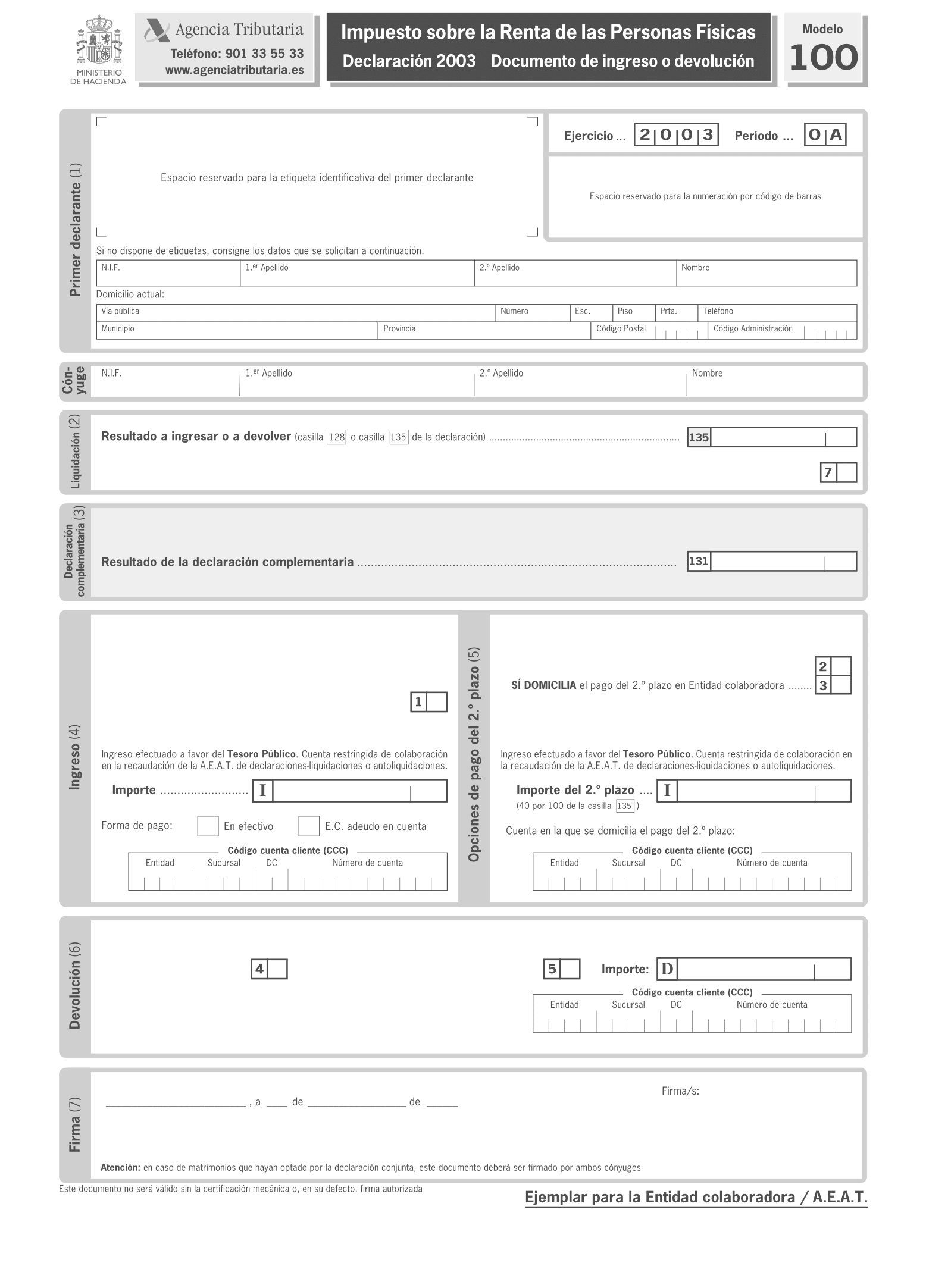

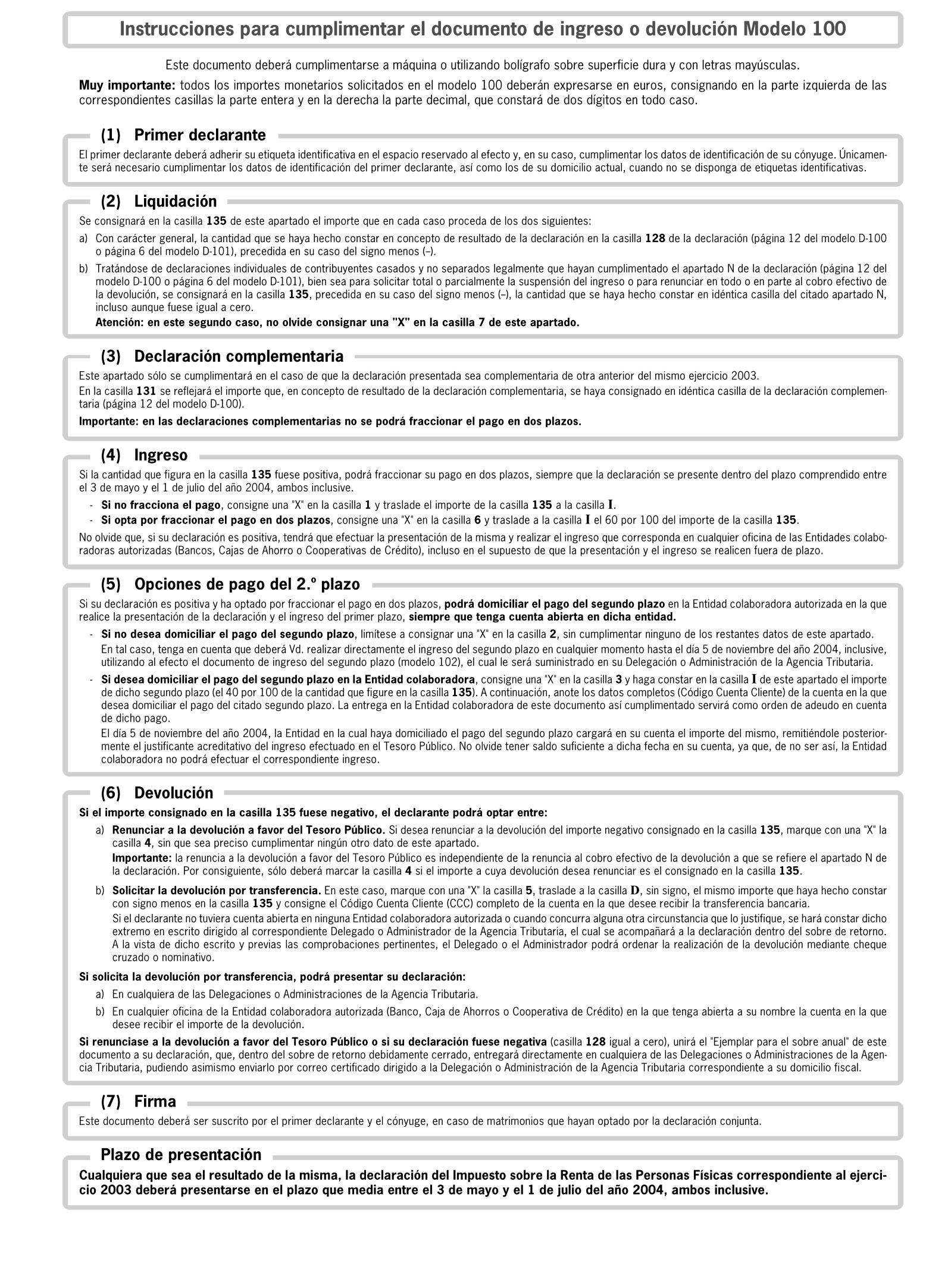

Modelo 100. Documento de ingreso o devolución de la declaración del Impuesto sobre la Renta de las Personas Físicas. Este documento será válido tanto para la declaración simplificada como para la declaración ordinaria. El número de justificante que habrá de figurar en este documento será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 100.

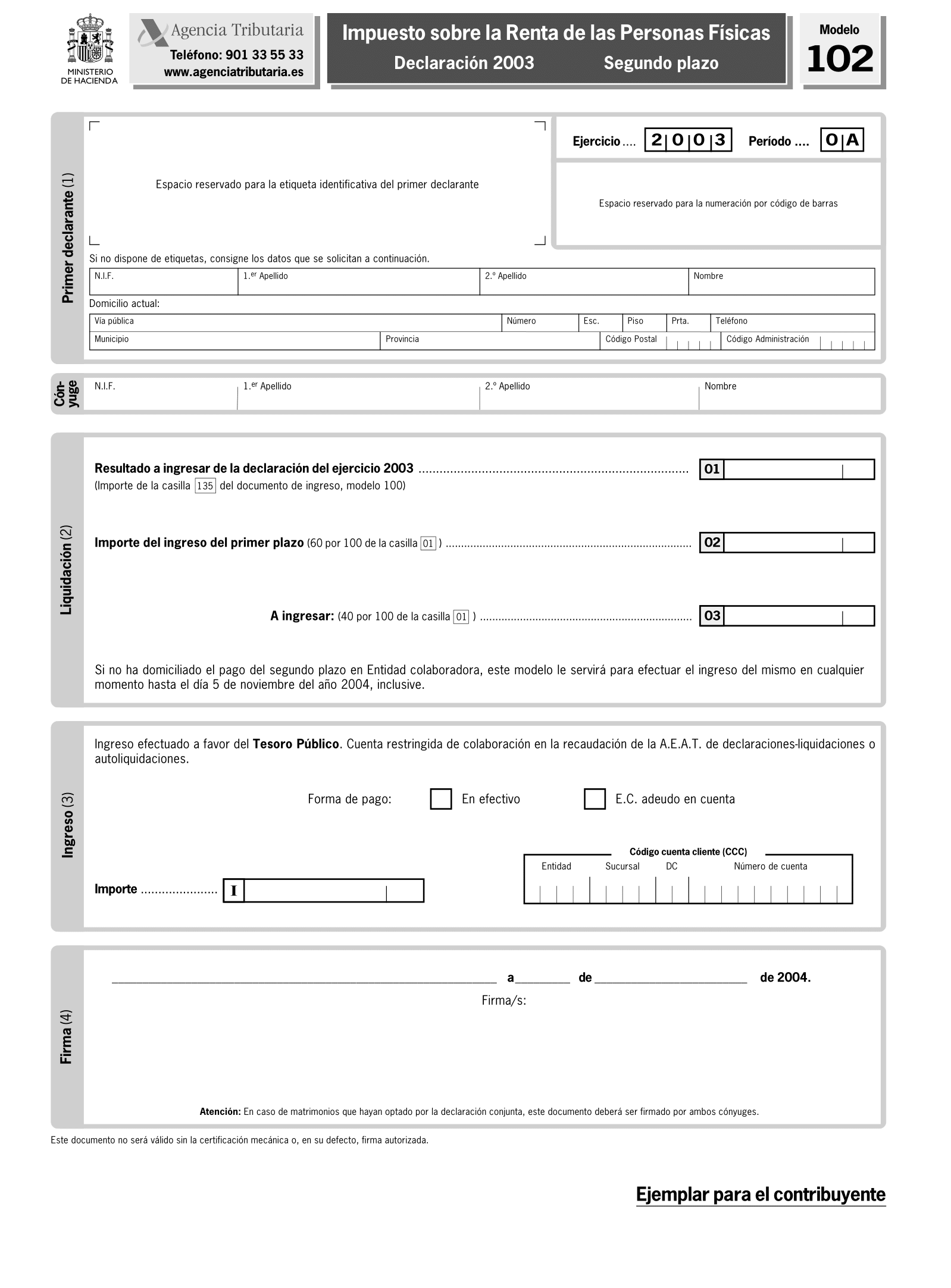

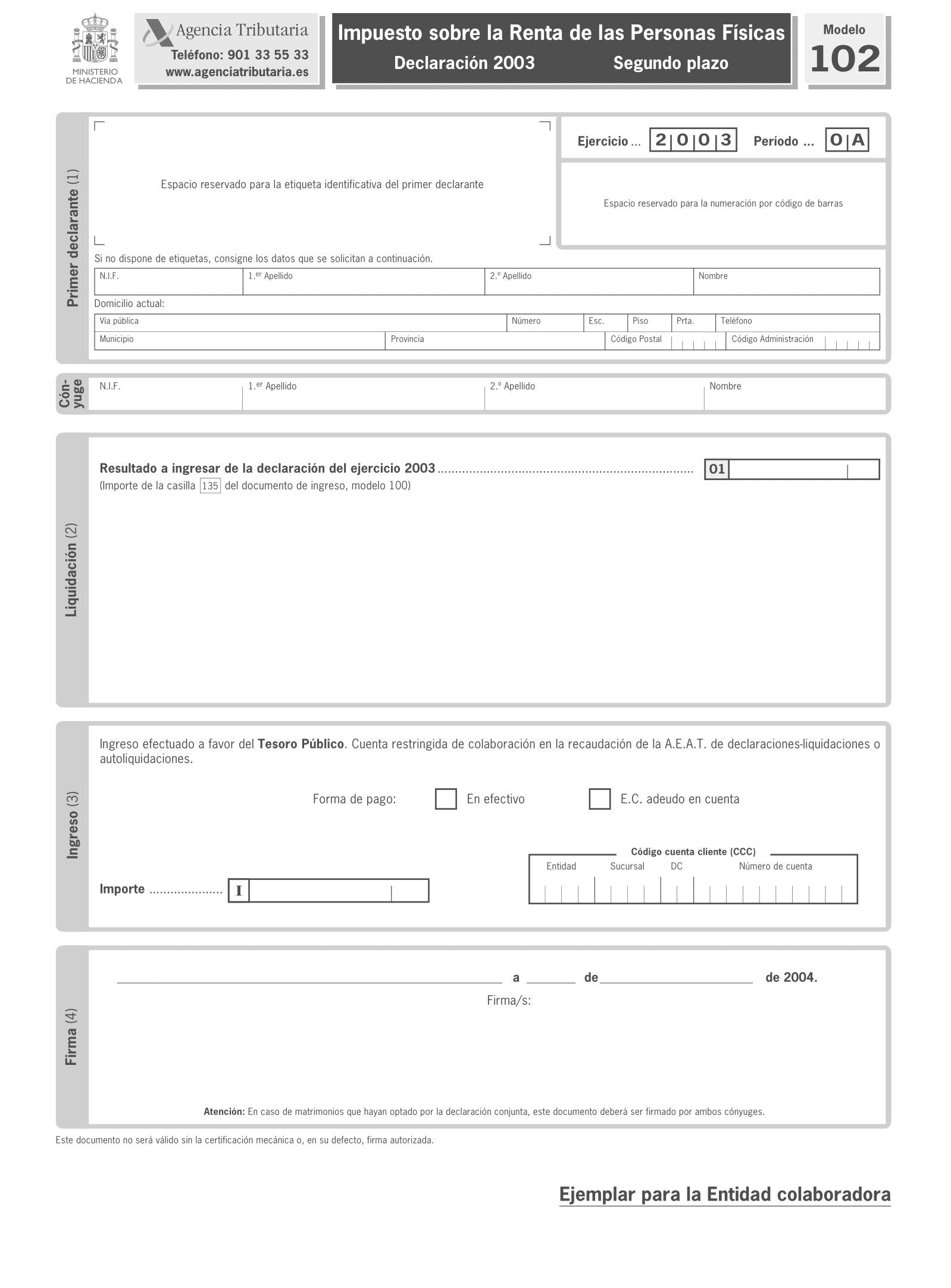

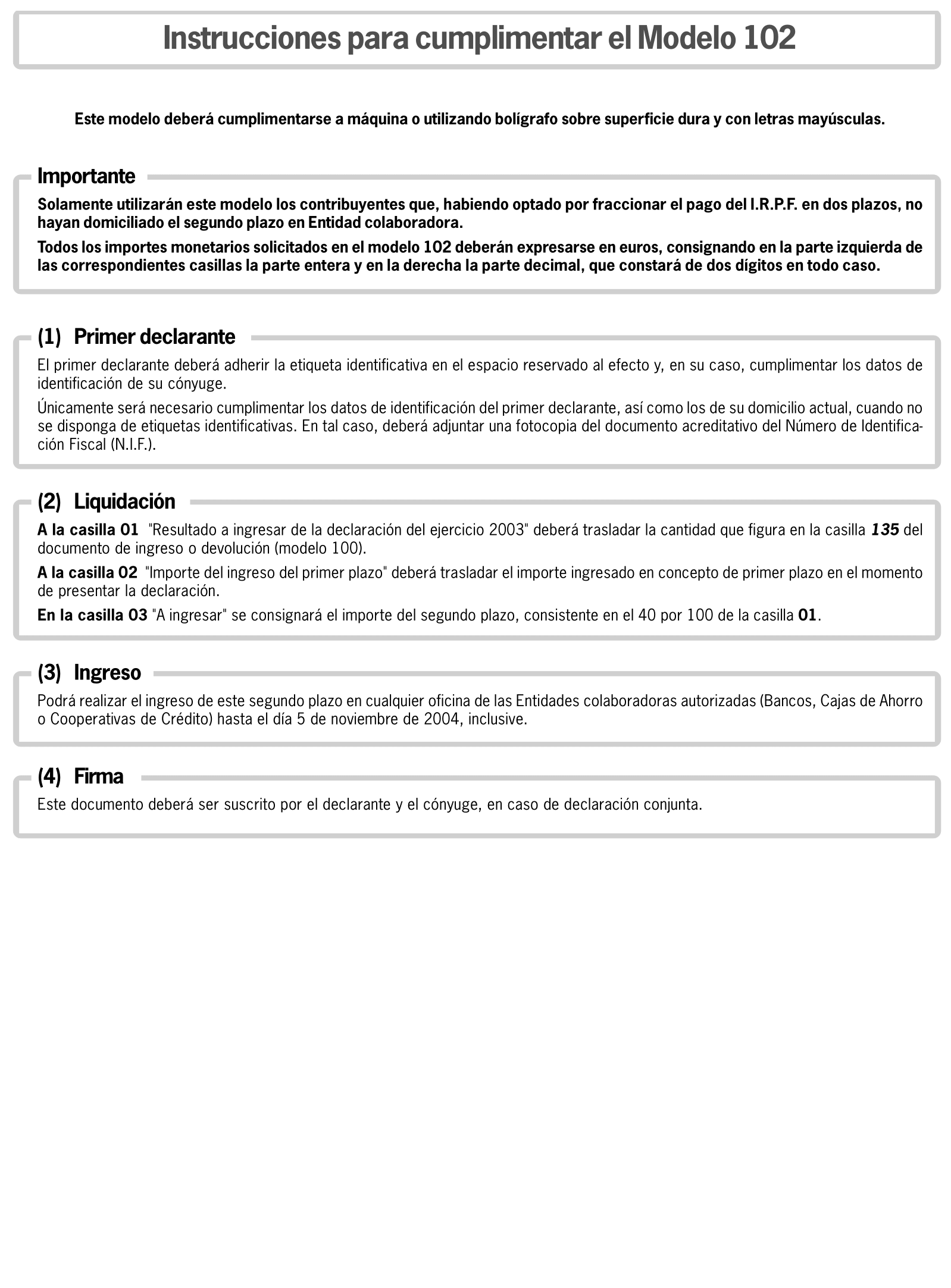

Modelo 102. Documento de ingreso del segundo plazo de la declaración del Impuesto sobre la Renta de las Personas Físicas. Este documento será válido tanto para la declaración simplificada como para la declaración ordinaria. El número de justificante que habrá de figurar en este documento será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 102.

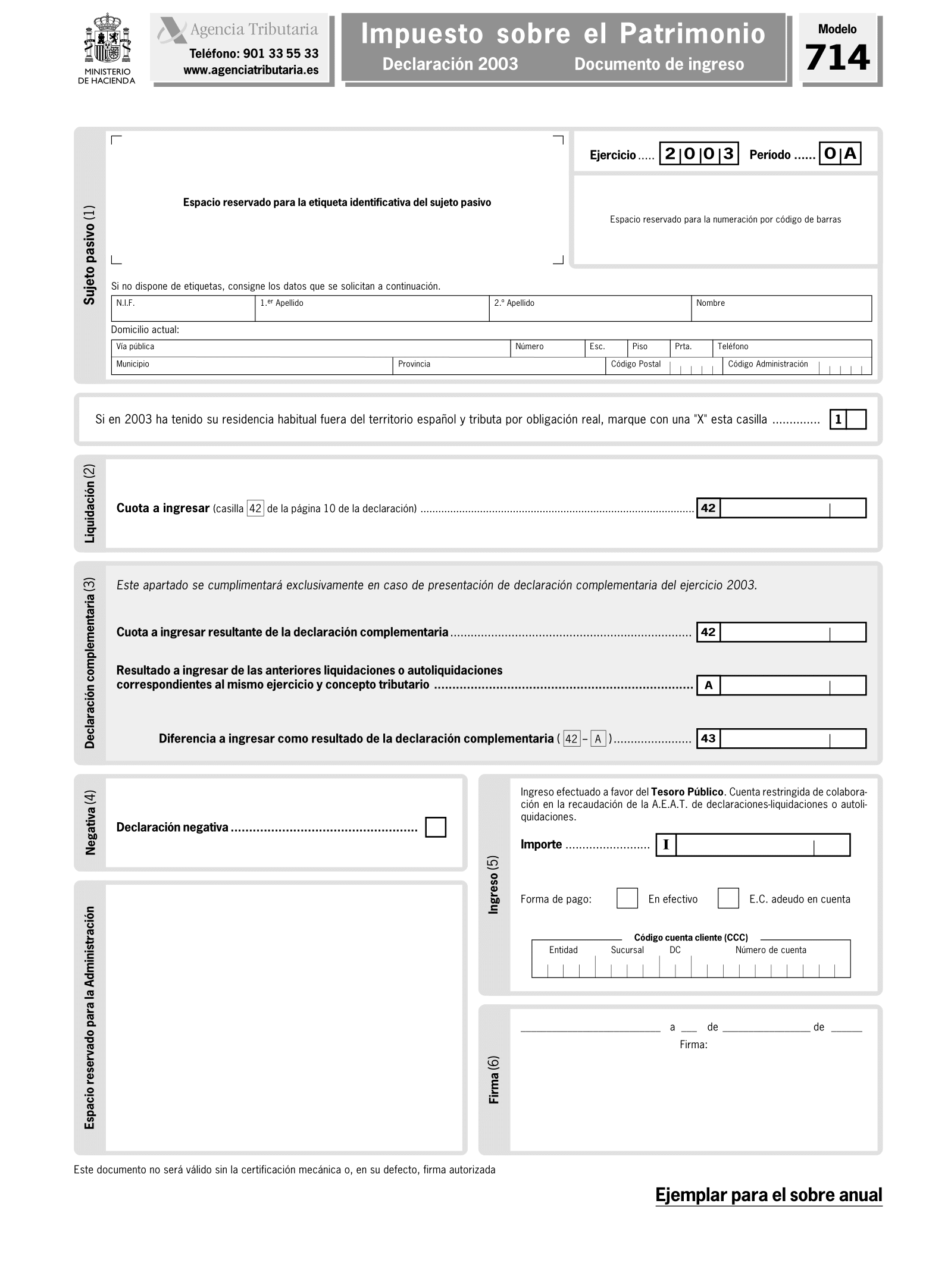

Modelo 714. Documento de ingreso de la declaración del Impuesto sobre el Patrimonio. El número de justificante que habrá de figurar en este documento será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 714.

2. Se aprueban los sobres de retorno, que figuran en el anexo V y que se relacionan a continuación:

a) Sobre de retorno de las declaraciones, simplificada y ordinaria, del Impuesto sobre la Renta de las Personas Físicas.

b) Sobre de retorno de la declaración del Impuesto sobre el Patrimonio.

3. Serán válidas las declaraciones y sus correspondientes documentos de ingreso o devolución suscritos por el declarante que se presenten en los modelos que, ajustados a los contenidos de los modelos aprobados en este apartado se generen exclusivamente mediante la utilización del módulo de impresión desarrollado, a estos efectos, por la Agencia Estatal de Administración Tributaria. Los datos impresos en estas declaraciones y en sus correspondientes documentos de ingreso o devolución prevalecerán sobre las alteraciones o correcciones manuales que pudieran producirse sobre los mismos, por lo que éstas no producirán efectos ante la Administración tributaria.

Las mencionadas declaraciones deberán presentarse en el sobre de retorno «Programa de ayuda» de las declaraciones del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, que asimismo se aprueba en el Anexo VI de la presente Orden.

1. Podrán utilizar la declaración simplificada aprobada en el apartado tercero de la presente Orden los contribuyentes cuyas rentas, incluidas las atribuidas por las entidades en régimen de atribución de rentas, con independencia de su cuantía, provengan de alguna de las siguientes fuentes y conceptos:

a) Rendimientos del trabajo.

b) Rendimientos del capital mobiliario.

c) Rendimientos del capital inmobiliario.

d) Imputaciones de rentas inmobiliarias.

e) Ganancias y pérdidas patrimoniales derivadas de transmisiones o reembolsos de acciones o participaciones en Instituciones de Inversión Colectiva sujetas a retención o ingreso a cuenta, así como de premios sujetos a retención o ingreso a cuenta obtenidos por la participación en juegos, concursos, rifas o combinaciones aleatorias.

f) Ganancias patrimoniales que se pongan de manifiesto en la transmisión de la vivienda habitual del contribuyente cuando el importe total obtenido se reinvierta en la adquisición de una nueva vivienda habitual, en las condiciones establecidas en el artículo 39 del Reglamento del Impuesto.

Sin perjuicio de lo dispuesto en los párrafos anteriores, no podrán presentar declaración simplificada:

Los contribuyentes que hayan obtenido rentas de distinta naturaleza a las enumeradas anteriormente.

Los contribuyentes que hayan obtenido rentas exentas que, no obstante, deban tenerse en cuenta a efectos de calcular el tipo de gravamen aplicable a las restantes rentas.

Los contribuyentes que tengan derecho a efectuar compensaciones de partidas negativas procedentes de ejercicios anteriores.

Los contribuyentes que pretendan regularizar situaciones tributarias procedentes de declaraciones anteriormente presentadas.

2. La declaración ordinaria aprobada en el apartado tercero de la presente Orden es aplicable, con carácter general, a todos los contribuyentes, siendo su uso obligatorio para aquéllos que no puedan utilizar el modelo simplificado.

El plazo de presentación de las declaraciones del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, cualquiera que sea el resultado de la cuota diferencial, será, con carácter general, el comprendido entre el 3 de mayo y el 1 de julio de 2004, ambos inclusive.

No obstante lo anterior, la confirmación o suscripción del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas remitido por la Administración tributaria, en los términos establecidos en el apartado decimosexto de la presente Orden, cuyo resultado sea a devolver o negativo, podrá efectuarse a partir del 15 de abril y hasta el día 1 de julio de 2004, ambos inclusive.

1. Las declaraciones del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, así como el correspondiente documento de ingreso o devolución, se presentarán con arreglo a los modelos que correspondan de los aprobados en el apartado tercero de esta Orden, incluidos los generados informáticamente mediante la utilización del módulo de impresión desarrollado por la Agencia Estatal de Administración Tributaria, firmados por el declarante y debidamente cumplimentados todos los datos que le afecten de los recogidos en el mismo.

En el caso de declaración conjunta por el Impuesto sobre la Renta de las Personas Físicas, la declaración será suscrita y presentada por los miembros de la unidad familiar mayores de edad que actuarán en representación de los menores y de los mayores incapacitados judicialmente integrados en ella, en los términos previstos en la normativa tributaria.

2. Las declaraciones efectuadas a través de los servicios de ayuda prestados en las oficinas de la Agencia Estatal de Administración Tributaria, cuyo resultado sea a devolver, con solicitud de la devolución o con renuncia a la misma, o negativo, podrán presentarse, a opción del contribuyente, en dicho acto en las citadas oficinas para su inmediata transmisión a través de la intranet de la Agencia Estatal de Administración Tributaria. También podrán presentarse de esta forma las declaraciones por el Impuesto sobre la Renta de las Personas Físicas de cónyuges no separados legalmente en las que uno de ellos solicite la suspensión del ingreso y el otro manifieste la renuncia al cobro de la devolución, siempre que el resultado final de sus declaraciones sea a devolver o negativo.

A tal efecto, una vez confeccionada la declaración, se entregarán al contribuyente impresos los ejemplares para el interesado de su declaración, así como dos ejemplares, para la Administración y para el contribuyente, de la hoja resumen de la declaración que se ajustará al modelo que corresponda de los aprobados en los Anexos VII A y VII B de esta Orden. La entrega en las citadas oficinas del ejemplar para la Administración de la mencionada hoja resumen de la declaración, debidamente firmada por el contribuyente, tendrá la consideración de presentación de la declaración. A estos efectos, se entregará al contribuyente, además de la citada hoja resumen de la declaración, otra hoja con los datos del documento de ingreso o devolución, modelo 100, en el que se dejará constancia de la transmisión de la declaración a través de la intranet de la Agencia Estatal de Administración Tributaria, mediante un código electrónico de 16 caracteres.

Este procedimiento podrá ser igualmente aplicable a las declaraciones efectuadas en las oficinas habilitadas por las Comunidades Autónomas para la prestación del mencionado servicio de ayuda y que se presenten en las mismas para su posterior transmisión por Internet.

3. Tendrá la consideración de declaración por el Impuesto sobre la Renta de las Personas Físicas a todos los efectos el borrador de declaración suscrito o confirmado por el contribuyente, en los términos establecidos en el apartado decimosexto de la presente Orden.

1. Los contribuyentes a quienes sea de aplicación la imputación de rentas en el régimen de transparencia fiscal internacional a que se refiere el artículo 75 de la Ley del Impuesto deberán presentar, junto con el ejemplar para la Administración de la declaración, un documento en el que consten los siguientes datos relativos a la entidad no residente en territorio español:

Nombre o razón social y lugar del domicilio social.

Relación de administradores.

Balance y cuenta de pérdidas y ganancias.

Importe de las rentas positivas que deban ser imputadas.

Justificación de los impuestos satisfechos respecto de la renta positiva que deba ser imputada.

2. Los contribuyentes que, al amparo de lo establecido en el apartado 10 del artículo 27 de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias, hayan efectuado en el período impositivo inversiones anticipadas de futuras dotaciones a la reserva para inversiones en Canarias, deberán presentar, junto con el ejemplar para la Administración de la declaración del Impuesto sobre la Renta de las Personas Físicas, un documento en el que conste la citada materialización y su sistema de financiación.

1. Los contribuyentes obligados a declarar por el Impuesto sobre la Renta de las Personas Físicas o por el Impuesto sobre el Patrimonio deberán determinar la deuda tributaria que corresponda por estos impuestos e ingresar, en su caso, los importes resultantes en el Tesoro Público al tiempo de presentar las respectivas declaraciones. Todo ello, sin perjuicio de lo establecido en el apartado noveno para los casos de fraccionamiento del pago resultante de la declaración del Impuesto sobre la Renta de las Personas Físicas y para los supuestos de solicitud de suspensión del ingreso de la deuda tributaria, sin intereses de demora, realizada por el contribuyente casado y no separado legalmente con cargo a la devolución resultante de su cónyuge.

2. Declaraciones positivas del Impuesto sobre la Renta de las Personas Físicas. La presentación y realización del ingreso resultante de estas autoliquidaciones podrán efectuarse en las entidades de depósito que actúan como colaboradoras en la gestión recaudatoria (Bancos, Cajas de Ahorro o Cooperativas de crédito) sitas en territorio español, incluso aunque el ingreso se efectúe fuera del plazo establecido en el apartado quinto de la presente Orden.

También podrá realizarse dicho ingreso, de acuerdo con lo dispuesto en el artículo 74.2.a) del Reglamento General de Recaudación, aprobado por el Real Decreto 1684/1990, de 20 de diciembre, en la entidad de depósito que presta el servicio de caja en los locales de las Delegaciones o Administraciones de la Agencia Estatal de Administración Tributaria, siempre que se hubiera suscrito con dicha entidad el correspondiente convenio para la prestación de dicho servicio.

3. Declaraciones a devolver por el Impuesto sobre la Renta de las Personas Físicas. La presentación de las mencionadas declaraciones a devolver se podrá efectuar tanto en cualquier Delegación de la Agencia Estatal de Administración Tributaria o Administraciones de la misma, como en cualquier oficina sita en territorio español de la entidad de depósito que actúe como colaboradora en la gestión recaudatoria en la que se desee recibir el importe de la devolución, incluso en este último supuesto aunque la presentación se efectúe fuera del plazo establecido en el apartado quinto de la presente Orden. En ambos casos, se deberá hacer constar el Código Cuenta Cliente (C.C.C.) que identifique la cuenta a la que deba realizarse la transferencia.

También podrán presentarse estas declaraciones en las oficinas habilitadas por las Comunidades Autónomas para la confección de declaraciones mediante el Programa de Ayuda desarrollado por la Agencia Estatal de Administración Tributaria.

Cuando el contribuyente no tenga cuenta abierta en entidad colaboradora o concurra alguna otra circunstancia que lo justifique, se hará constar dicho extremo acompañando a la declaración escrito dirigido al Administrador o Delegado de la Agencia Estatal de Administración Tributaria que corresponda, quien, a la vista del mismo y previas las pertinentes comprobaciones, podrá ordenar la realización de la devolución que proceda mediante la emisión de cheque nominativo del Banco de España.

Asimismo, se podrá ordenar la realización de la devolución mediante la emisión de cheque cruzado o nominativo del Banco de España cuando ésta no pueda realizarse mediante transferencia bancaria.

4. Declaraciones negativas del Impuesto sobre la Renta de las Personas Físicas y declaraciones en las que se renuncie a la devolución en favor del Tesoro Público. Estas declaraciones se presentarán bien directamente ante cualquier Delegación o Administración de la Agencia Estatal de Administración Tributaria, o por correo certificado, dirigido a la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del contribuyente.

También podrán presentarse estas declaraciones en las oficinas habilitadas por las Comunidades Autónomas para la confección de declaraciones mediante el Programa de Ayuda desarrollado por la Agencia Estatal de Administración Tributaria.

5. Declaraciones por el Impuesto sobre la Renta de las Personas Físicas de cónyuges no separados legalmente en las que, al amparo de lo dispuesto en el artículo 80.6 de la Ley del Impuesto, uno de ellos solicite la suspensión del ingreso y el otro manifieste la renuncia al cobro de la devolución. Las declaraciones correspondientes a ambos cónyuges deberán presentarse de forma simultánea y conjuntamente en el lugar que corresponda de los mencionados en los números 2 y 3 anteriores en función de que el resultado final de alguna de sus declaraciones como consecuencia de la aplicación del mencionado procedimiento sea positivo o a devolver. Si el resultado final de las mencionadas declaraciones fuera negativo, ambas se presentarán en los lugares indicados en el número 4 anterior.

6. Declaraciones del Impuesto sobre el Patrimonio. La declaración del Impuesto sobre el Patrimonio deberá presentarse, en su caso, conjuntamente con la del Impuesto sobre la Renta de las Personas Físicas en el mismo lugar que ésta, sin perjuicio de lo dispuesto en el apartado decimoctavo de la presente Orden.

En los casos en que la declaración del Impuesto sobre la Renta de las Personas Físicas sea negativa o se renuncie a la devolución en favor del Tesoro Público y la correspondiente al Impuesto sobre el Patrimonio sea positiva, ambas deberán presentarse en el lugar en el que se efectúe el ingreso de ésta última, de acuerdo con lo dispuesto en el número 2 del presente apartado.

No obstante, si la declaración del Impuesto sobre el Patrimonio es positiva podrá presentarse independientemente y en diferente lugar que la declaración del Impuesto sobre la Renta de las Personas Físicas cuando esta última no comporte la obligación de realizar ningún ingreso ni tampoco se solicite en la misma ninguna devolución y deba presentarse conjuntamente con la declaración del Impuesto sobre la Renta de las Personas Físicas correspondiente al cónyuge del declarante por haberse acogido ambos cónyuges, a efectos de este último Impuesto al procedimiento de solicitud de suspensión del ingreso de la deuda, sin intereses de demora, a que se refiere el artículo 80.6 de la Ley del Impuesto.

En los supuestos en que no se presente declaración del Impuesto sobre la Renta de las Personas Físicas, la declaración del Impuesto sobre el Patrimonio deberá presentarse en los lugares recogidos en el número 2 del presente apartado si el resultado de esta declaración es positivo, o bien directamente, en cualquier Delegación o Administración de la Agencia Estatal de Administración Tributaria, o por correo certificado dirigido a la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del declarante si el resultado es negativo.

7. Los contribuyentes del Impuesto sobre la Renta de las Personas Físicas y los sujetos pasivos del Impuesto sobre el Patrimonio sujetos por obligación personal que tengan su residencia habitual en el extranjero y aquellos que se encuentren fuera del territorio nacional durante el plazo a que se refiere el apartado quinto de esta Orden podrán, además, realizar el ingreso o solicitar la devolución por el Impuesto sobre la Renta de las Personas Físicas así como el ingreso por el Impuesto sobre el Patrimonio en las oficinas situadas en el extranjero de las entidades de depósito autorizadas por la Agencia Estatal de Administración Tributaria para actuar como colaboradoras para la realización de estas operaciones.

Tratándose de declaraciones de cónyuges no separados legalmente en las que uno de ellos solicite la suspensión del ingreso y el otro la renuncia al cobro de la devolución, ambas declaraciones se presentarán conjunta y simultáneamente en cualquiera de las citadas oficinas autorizadas. En todo caso, las declaraciones se dirigirán a la última Delegación de la Agencia Estatal de Administración Tributaria en cuya demarcación tuvieron o tengan su residencia habitual.

8. Los contribuyentes del Impuesto sobre la Renta de las Personas Físicas que se encuentren acogidos al sistema de cuenta corriente en materia tributaria regulado en el Real Decreto 1108/1999, de 25 de junio, por el que se regula el sistema de cuenta corriente en materia tributaria («Boletín Oficial del Estado» del 7 de julio), presentarán su declaración de acuerdo con las reglas previstas en el apartado sexto de la Orden de 30 de septiembre de 1999 por la que se aprueba el modelo de solicitud de inclusión en el sistema de cuenta corriente en materia tributaria, se establece el lugar de presentación de las declaraciones tributarias que generen deudas o créditos que deban anotarse en dicha cuenta corriente tributaria y se desarrolla lo dispuesto en el Real Decreto 1108/1999, de 25 de junio, por el que se regula el sistema de cuenta corriente en materia tributaria («Boletín Oficial del Estado» de 1 de octubre).

De acuerdo con lo dispuesto en el artículo 60.2 del Reglamento del Impuesto, los contribuyentes podrán fraccionar, sin interés ni recargo alguno, el importe del ingreso de la cuota diferencial resultante de su autoliquidación del Impuesto sobre la Renta de las Personas Físicas en dos partes: la primera, del 60 por 100 de su importe, en el momento de presentar la declaración, y la segunda, del 40 por 100 restante, hasta el día 5 de noviembre de 2004, inclusive.

En los supuestos en que, al amparo de lo establecido en el artículo 80.6 de la Ley del Impuesto, la solicitud de suspensión del ingreso de la deuda tributaria resultante de la autoliquidación realizada por un cónyuge no alcance la totalidad de dicho importe, el resto de la deuda tributaria podrá fraccionarse en los términos establecidos en el párrafo anterior.

En todo caso, para disfrutar de este beneficio será necesario que la declaración se presente dentro del plazo establecido en el apartado quinto de esta Orden. No podrá fraccionarse según el procedimiento establecido en este apartado, el ingreso de las declaraciones-liquidaciones complementarias.

1. Sin perjuicio de lo dispuesto en el apartado decimoséptimo de esta Orden, los contribuyentes que hayan fraccionado el pago resultante de la declaración del Impuesto sobre la Renta de las Personas Físicas podrán efectuar la domiciliación del 40 por 100 correspondiente al segundo plazo en la entidad colaboradora en que efectúen el ingreso del primer plazo, cumplimentando a tal efecto el espacio correspondiente a la domiciliación del segundo plazo del documento de ingreso o devolución, modelo 100.

Dicha cumplimentación servirá de justificante de la orden de adeudo en cuenta para la entidad colaboradora, la cual el día 5 de noviembre de 2004 procederá, en su caso, a cargar en cuenta el importe consignado ingresándolo inmediatamente en la cuenta restringida de colaboración en la recaudación de los tributos.

Posteriormente, la entidad colaboradora remitirá al contribuyente justificante del ingreso realizado, de acuerdo con las especificaciones recogidas en el Anexo VIII de esta Orden, que servirá como documento acreditativo del ingreso efectuado en el Tesoro Público.

2. Los contribuyentes que, al fraccionar el pago, no deseen domiciliar el segundo plazo en entidad colaboradora, deberán efectuar directamente el ingreso de dicho plazo en cualquier oficina situada en territorio español de estas entidades (Bancos, Cajas de Ahorro o Cooperativas de crédito) o en la entidad de depósito que presta el servicio de caja en cualquier Delegación o Administración de la Agencia Estatal de Administración Tributaria, siempre que se hubiera suscrito con dicha entidad el correspondiente convenio para la prestación de este servicio en los términos establecidos en el artículo 74.2.a) del Reglamento General de Recaudación, hasta el día 5 de noviembre de 2004, inclusive, mediante la presentación del modelo 102 debidamente cumplimentado.

1. El contribuyente por el Impuesto sobre la Renta de las Personas Físicas y por el Impuesto sobre el Patrimonio que deba suscribir la respectiva declaración, deberá adherir las etiquetas identificativas en los espacios reservados al efecto.

Cuando no se disponga de etiquetas identificativas, deberá consignarse el Número de Identificación Fiscal (N.I.F.) en el espacio reservado al efecto, acompañando a los «Ejemplares para la Administración» fotocopia del documento acreditativo de dicho número.

En el caso de declaración conjunta por el Impuesto sobre la Renta de las Personas Físicas correspondiente a una unidad familiar integrada por ambos cónyuges, cada uno de ellos deberá adherir sus correspondientes etiquetas identificativas en los espacios reservados al efecto. Si alguno de los cónyuges o ambos carecen de etiquetas identificativas, deberán consignar el respectivo Número de Identificación Fiscal (N.I.F.), en los espacios reservados al efecto, acompañando a los «Ejemplares para la Administración» fotocopia o fotocopias del respectivo documento acreditativo de dicho número.

2. No obstante lo anterior, no será preciso adherir las etiquetas identificativas en las declaraciones del Impuesto sobre la Renta de las Personas Físicas y sobre el Patrimonio que se generen informáticamente mediante la utilización del módulo de impresión desarrollado por la Agencia Estatal de Administración Tributaria. Tampoco será preciso adherir las citadas etiquetas a los borradores de la declaración del Impuesto sobre la Renta de las Personas Físicas, incluido el documento de ingreso o devolución-confirmación del borrador de declaración, remitidos por la Administración tributaria.

1. La presentación telemática de las declaraciones del Impuesto sobre la Renta de las Personas Físicas podrá ser efectuada por los contribuyentes de este Impuesto.

No obstante lo anterior, no podrán efectuar la presentación telemática de la declaración:

a) Los contribuyentes que deban acompañar a la declaración cualesquiera documentos adicionales, solicitudes o manifestaciones de opciones no contempladas expresamente en los propios modelos oficiales de declaración.

En particular, no podrán efectuar la presentación telemática de la declaración los contribuyentes que deban acompañar a la declaración la documentación adicional que se indica en el apartado séptimo de esta Orden. Tampoco podrá presentarse la declaración por esta vía en aquellos casos en que, resultando la declaración a devolver, se solicite la devolución mediante cheque cruzado o nominativo del Banco de España.

b) Los contribuyentes que se encuentren acogidos al sistema de cuenta corriente en materia tributaria regulado en el Real Decreto 1108/1999, de 25 de junio, («Boletín Oficial del Estado» de 7 de julio).

c) Los contribuyentes que incumplan alguna de las condiciones generales para la presentación telemática de las declaraciones establecidas en el apartado decimotercero de esta Orden.

2. La presentación telemática de las declaraciones del Impuesto sobre el Patrimonio podrá ser efectuada por los sujetos pasivos a que se refiere el apartado segundo de esta Orden.

No obstante lo anterior, no podrán efectuar la presentación telemática de la declaración los sujetos pasivos que incumplan alguna de las condiciones generales para la presentación telemática de las declaraciones establecidas en el apartado decimotercero de esta Orden.

3. Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo dispuesto en el Real Decreto 1377/2002, de 20 de diciembre, que desarrolla la colaboración social en la gestión de los tributos para la presentación telemática de declaraciones, comunicaciones y otros documentos tributarios («Boletín Oficial del Estado» del 21) y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios («Boletín Oficial del Estado» de 3 de junio), podrán hacer uso de dicha facultad, respecto de las declaraciones del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio.

4. A partir del 30 de abril de 2005, no se podrá efectuar la presentación telemática de las declaraciones del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio del ejercicio 2003. Transcurrida dicha fecha, deberá efectuarse la presentación de las citadas declaraciones mediante el correspondiente modelo de impreso.

1. Requisitos para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio. La presentación telemática de las declaraciones estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de Número de Identificación Fiscal (N.I.F.).

En el caso de declaración conjunta formulada por ambos cónyuges, ambos deberán disponer del respectivo Número de Identificación Fiscal (N.I.F.).

b) El declarante deberá tener instalado en el navegador un certificado de usuario X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda de acuerdo con el procedimiento establecido en los anexos III y VI de la Orden de 24 de abril de 2000, por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas («Boletín Oficial del Estado» del 29), o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria, en los términos previstos en la Orden HAC/1181/2003, de 12 de mayo, por la que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria («Boletín Oficial del Estado» del 15).

En el caso de declaración conjunta formulada por ambos cónyuges, ambos deberán haber obtenido el correspondiente certificado de usuario.

c) Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, deberá tener instalado en el navegador su certificado de usuario.

d) Para efectuar la presentación telemática de la declaración del Impuesto sobre la Renta de las Personas Físicas y la declaración del Impuesto sobre el Patrimonio, se deberá utilizar previamente un programa de ayuda para obtener el fichero con la declaración a transmitir. Este programa de ayuda podrá ser el programa para la declaración del Impuesto sobre la Renta de las Personas Físicas o para la declaración del Impuesto sobre el Patrimonio del ejercicio 2003 desarrollado por la Agencia Estatal de Administración Tributaria u otro que obtenga un fichero con el mismo formato.

Asimismo, los declarantes que opten por esta modalidad de presentación deberán tener en cuenta las normas técnicas que se requieren para efectuar la citada presentación y que se encuentran recogidas en el anexo II de la Orden de 24 de abril de 2000 por la que se establecen las condiciones generales y el procedimiento para la presentación telemática de declaraciones del Impuesto sobre la Renta de las Personas Físicas.

2. Simultaneidad del ingreso y la presentación telemática de la declaración. Tratándose de declaraciones a ingresar, la transmisión telemática de la declaración deberá realizarse en la misma fecha en que tenga lugar el ingreso resultante de la misma.

No obstante lo anterior, en el caso de que existan dificultades técnicas que impidan efectuar la transmisión telemática de la declaración en la misma fecha en que tenga lugar el ingreso, podrá realizarse dicha transmisión telemática hasta el segundo día hábil siguiente al del ingreso.

3. Presentación de declaraciones con deficiencias de tipo formal. En aquellos casos en que se detecten anomalías de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

1. Si se trata de declaraciones a ingresar (Impuesto sobre la Renta de las Personas Físicas e Impuesto sobre el Patrimonio), el procedimiento a seguir para su presentación será el siguiente:

a) El declarante se pondrá en comunicación con la entidad colaboradora por vía telemática o acudiendo a sus oficinas, para efectuar el ingreso correspondiente y facilitar los siguientes datos:

N.I.F. del contribuyente o sujeto pasivo (9 caracteres)

Ejercicio fiscal (2 últimos dígitos)

Período = 0A (cero A)

Documento de ingreso o devolución = 100

Documento de ingreso = 714

Tipo de autoliquidación = «I» Ingreso

Importe a ingresar (deberá ser mayor que cero).

Opción 1: No fracciona el pago.

Opción 2: Sí fracciona el pago y no domicilia el segundo plazo.

Opción 3: Sí fracciona el pago y sí domicilia el segundo plazo, en las condiciones establecidas en el apartado décimo de esta Orden.

La entidad colaboradora, una vez contabilizado el importe, asignará al contribuyente un Número de Referencia Completo (NRC) que generará informáticamente mediante un sistema criptográfico que relacione de forma unívoca el NRC con el importe a ingresar.

Al mismo tiempo, remitirá o entregará, según la forma de transmisión de los datos, un recibo que contendrá como mínimo, los datos señalados en el Anexo IX de esta Orden.

b) El declarante, una vez realizada la operación anterior y obtenido el NRC correspondiente se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es. Una vez seleccionado el concepto fiscal y el fichero con la declaración a transmitir introducirá el NRC suministrado por la entidad colaboradora.

c) A continuación, procederá a transmitir la declaración con la firma electrónica, generada al seleccionar el certificado de usuario previamente instalado en el navegador a tal efecto.

En el caso de declaración conjunta por el Impuesto sobre la Renta de las Personas Físicas formulada por ambos cónyuges, deberá seleccionar adicionalmente el certificado correspondiente al cónyuge, con objeto de generar también la firma electrónica de este último.

Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

d) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del documento de ingreso o devolución (modelo 100) o del documento de ingreso (modelo 714) validado con un código electrónico de 16 caracteres, además de la fecha y hora de la presentación.

En el supuesto de que la presentación fuese rechazada se mostrarán en pantalla los datos del documento de ingreso o devolución (modelo 100) o del documento de ingreso (modelo 714) y la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos con el programa de ayuda con el que se generó el fichero o repitiendo la presentación si el error fuese ocasionado por otro motivo.

El presentador deberá imprimir y conservar la declaración aceptada, así como el documento de ingreso o devolución (modelo 100) o el documento de ingreso (modelo 714) debidamente validado con el correspondiente código electrónico.

2. Si el resultado de la declaración es negativo, (Impuesto sobre la Renta de las Personas Físicas e Impuesto sobre el Patrimonio), con solicitud de devolución o con renuncia a la devolución en favor del Tesoro Público, (Impuesto sobre la Renta de las Personas Físicas), se procederá como sigue:

a) El declarante se pondrá en comunicación con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es. Seleccionará el concepto fiscal y el fichero con la declaración a transmitir.

b) A continuación, procederá a transmitir la declaración con la firma electrónica, generada al seleccionar el certificado de usuario previamente instalado en el navegador a tal efecto.

En el caso de declaración conjunta por el Impuesto sobre la Renta de las Personas Físicas formulada por ambos cónyuges, deberá seleccionar adicionalmente el certificado correspondiente al cónyuge, con objeto de generar también la firma electrónica de este último.

Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del documento de ingreso o devolución (modelo 100) o del documento de ingreso (modelo 714) validado con un código electrónico de 16 caracteres, además de la fecha y hora de la presentación.

En el supuesto de que la presentación fuese rechazada se mostrarán en pantalla los datos del documento de ingreso o devolución (modelo 100) o del documento de ingreso (modelo 714) y la descripción de los errores detectados. En este caso, se deberá proceder a subsanar los mismos con el programa de ayuda con el que se generó el fichero o repitiendo la presentación si el error fuese ocasionado por otro motivo.

El presentador deberá imprimir y conservar la declaración aceptada, así como el documento de ingreso o devolución (modelo 100) o el documento de ingreso (modelo 714) debidamente validado con el correspondiente código electrónico.

3. Declaraciones del Impuesto sobre la Renta de las Personas Físicas correspondientes a cónyuges no separados legalmente en las que uno de ellos solicite la suspensión del ingreso y el otro la renuncia al cobro de la devolución. Si alguno de los cónyuges opta por el procedimiento de presentación telemática de la declaración, la declaración correspondiente al otro deberá presentarse también por este procedimiento con arreglo a lo establecido en los números 1 ó 2 anteriores, según sea el resultado final de cada una de dichas declaraciones.

1. La Agencia Estatal de Administración Tributaria remitirá el borrador de la declaración del Impuesto sobre la Renta de las Personas Físicas a los contribuyentes

obligados a presentar declaración que, habiéndolo solicitado conforme a lo dispuesto en los apartados tercero, octavo y noveno de la Orden HAC/209/2004, de 3 de febrero, por la que se aprueban el modelo 104, de solicitud de devolución o de borrador de declaración, y el modelo 105, de comunicación de datos adicionales, por el Impuesto sobre la Renta de las Personas Físicas, ejercicio 2003 («Boletín Oficial del Estado» del 9), sus rentas procedan, de acuerdo con lo establecido en el artículo 80 bis 1. de la Ley del Impuesto, exclusivamente de las siguientes fuentes:

a) Rendimientos del trabajo.

b) Rendimientos del capital mobiliario sujetos a retención o a ingreso a cuenta, así como los derivados de Letras del Tesoro.

c) Imputación de rentas inmobiliarias siempre que procedan, como máximo, de dos inmuebles.

d) Ganancias patrimoniales sometidas a retención o ingreso a cuenta, así como las subvenciones para la adquisición de vivienda habitual.

2. La remisión por la Agencia Estatal de Administración Tributaria del borrador de declaración contendrá, al menos, los siguientes documentos:

a) Borrador de la declaración y relación de los datos fiscales que han servido de base para su cálculo.

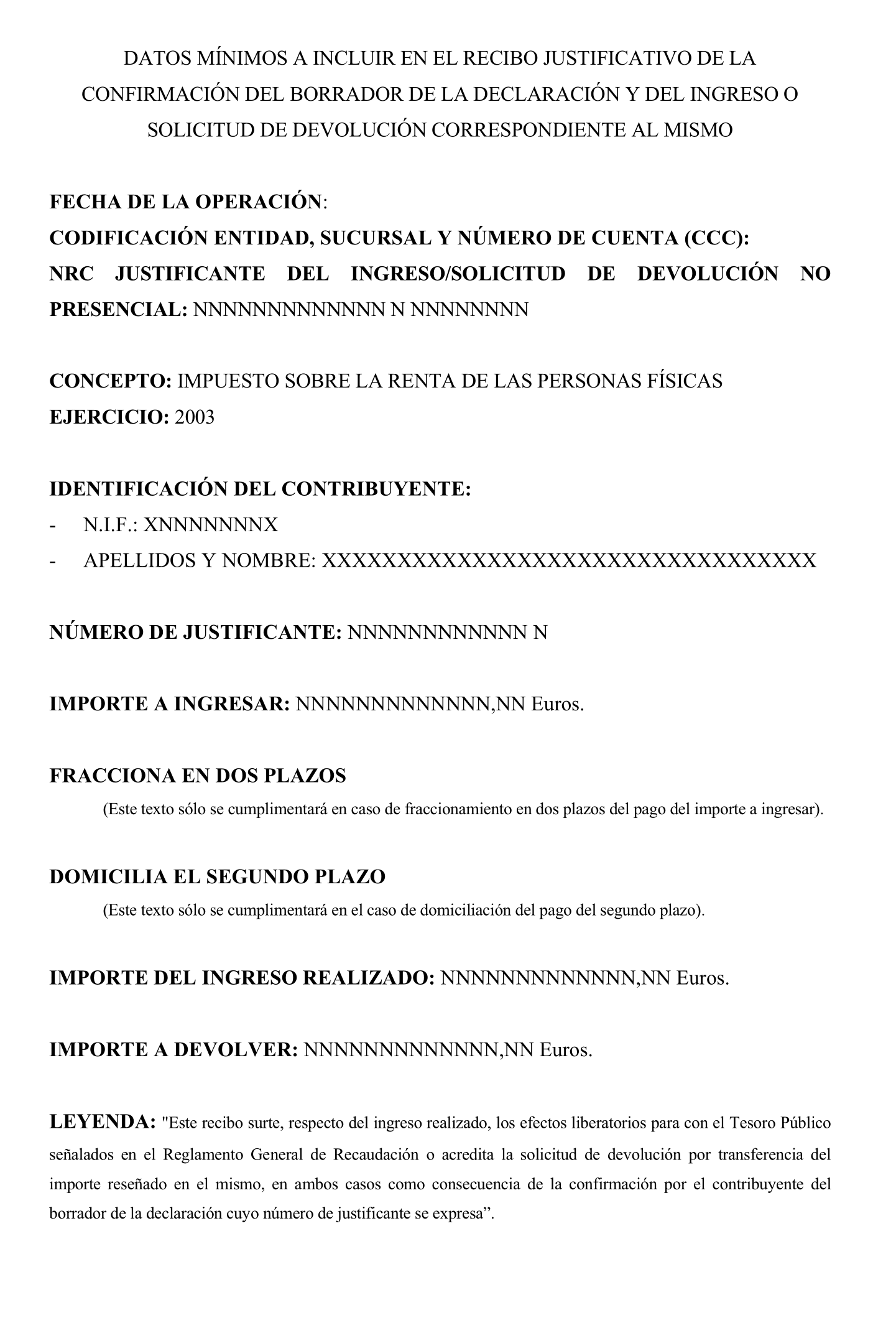

b) Documento de ingreso o devolución-confirmación del borrador de declaración remitido por la Agencia Estatal de Administración Tributaria, que se ajustará al modelo que se recoge en el anexo X de la presente Orden. Este documento constará de dos ejemplares, uno para el contribuyente y otro para la entidad colaboradora Agencia Estatal de Administración Tributaria. El número de justificante que debe figurar en este documento será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 101 si el resultado de la declaración es a ingresar, y con el código 103 si el resultado de la declaración es a devolver o negativo.

La falta de recepción del borrador de declaración no exonerará al contribuyente de su obligación de presentar declaración.

3. No obstante lo anterior, de acuerdo con lo dispuesto en el artículo 80 bis 2. de la Ley del Impuesto, cuando la Administración tributaria carezca de la información necesaria para la elaboración del borrador de declaración, pondrá a disposición del contribuyente los datos que puedan facilitarle la declaración del Impuesto.

1. De acuerdo con lo dispuesto en el artículo 80 bis de la Ley del Impuesto, cuando el contribuyente considere que el borrador de declaración refleja su situación tributaria a efectos de la declaración del Impuesto sobre la Renta de las Personas Físicas podrá suscribirlo o confirmarlo, teniendo el mismo, en este caso, la consideración de declaración del Impuesto sobre la Renta de las Personas Físicas.

No podrán suscribir ni confirmar el borrador de declaración en los términos anteriormente comentados los contribuyentes que se encuentren en alguna de las situaciones siguientes:

a) Los contribuyentes que hubieran obtenido rentas exentas con progresividad en virtud de convenios para evitar la doble imposición suscritos por España.

b) Los contribuyentes que compensen partidas negativas de ejercicios anteriores.

c) Los contribuyentes que pretendan regularizar situaciones tributarias procedentes de declaraciones anteriormente presentadas.

d) Los contribuyentes que tengan derecho a la deducción por doble imposición internacional y ejerciten tal derecho.

2. Borrador de la declaración con resultado a ingresar. La confirmación o suscripción del borrador de declaración, su presentación y la realización del ingreso resultante se efectuará por alguno de los siguientes medios:

a) En entidades de depósito que actúen como colaboradoras en la gestión recaudatoria. En estos casos, la presentación de la declaración y la realización del ingreso se efectuará en cualquier oficina de las citadas entidades de depósito en los términos recogidos en los números 2 y 7 del apartado octavo de la presente Orden, mediante el documento de ingreso o devolución-confirmación del borrador de la declaración, debidamente suscrito por el contribuyente, o por los contribuyentes en el supuesto de declaración conjunta formulada por ambos cónyuges, en el que se deberá hacer constar, en su caso, el Código Cuenta Cliente (CCC), así como las opciones de fraccionamiento del pago y domiciliación del segundo plazo.

También podrá efectuarse la confirmación del borrador de declaración y la realización del ingreso resultante, al amparo del correspondiente protocolo de seguridad, en los cajeros automáticos, banca electrónica, banca telefónica o a través de cualquier otro sistema de banca no presencial, de aquellas entidades de depósito colaboradoras en la gestión recaudatoria que así lo hayan establecido. A estos efectos, el contribuyente deberá facilitar, entre otros datos, su Número de Identificación Fiscal (NIF), así como el número de justificante del documento de ingreso o devolución-confirmación del borrador de la declaración. En el supuesto de declaración conjunta formulada por ambos cónyuges, deberá comunicarse también el NIF del cónyuge.

La entidad colaboradora entregará posteriormente al contribuyente justificante de la presentación e ingreso realizados, de acuerdo con las especificaciones recogidas en el Anexo XI de esta Orden, que servirá como documento acreditativo tanto de la presentación e ingreso realizados como de las opciones de fraccionamiento del pago y domiciliación del segundo plazo, en su caso, realizadas por el contribuyente.

b) Por medios telemáticos a través de Internet. En este supuesto, el contribuyente deberá tener instalado en el navegador el certificado de usuario a que se refiere la letra b) del número 1 del apartado decimotercero de la presente Orden. En caso de declaración conjunta formulada por ambos cónyuges, los dos deberán haber obtenido el correspondiente certificado de usuario. El procedimiento a seguir será el siguiente:

El declarante deberá conectarse con la Agencia Estatal de Administración Tributaria a través de Internet o de cualquier otra vía equivalente que permita la conexión, en la dirección: https://aeat.es.

El declarante cumplimentará en el formulario correspondiente el Código Cuenta Cliente (CCC) y, en su caso, las opciones de fraccionamiento del pago y domiciliación del segundo plazo.

Una vez efectuado el ingreso en la entidad colaboradora, la Agencia Estatal de Administración Tributaria devolverá en pantalla los datos del documento de ingreso o devolución-confirmación del borrador de la declaración validado con un código electrónico de 16 caracteres en el que constará, además de la fecha y hora de la presentación, el fraccionamiento del pago y, en su caso, la domiciliación del segundo plazo.

3. Borrador de declaración con resultado a devolver o negativo. En estos casos, la confirmación o suscripción del borrador de declaración, su presentación, así como la solicitud de la devolución o, en su caso, la renuncia a la misma se efectuará por alguno de los siguientes medios:

a) Por medios telefónicos, comunicando el contribuyente, entre otros datos, su Número de Identificación Fiscal (N.I.F.) y el número de referencia del borrador de la declaración. En el supuesto de declaración conjunta formulada por ambos cónyuges deberá comunicarse también el N.I.F. del cónyuge. A estos efectos, por la Agencia Estatal de Administración Tributaria se adoptarán las medidas de control precisas que permitan garantizar la identidad de los contribuyentes que efectúan la comunicación y la confirmación del borrador de declaración.

La Administración tributaria remitirá posteriormente al contribuyente el certificado correspondiente a la declaración presentada.

b) Por medios telemáticos a través de Internet, haciendo constar el contribuyente, entre otros datos, su Número de Identificación Fiscal (N.I.F) y el número de referencia de su borrador. En el supuesto de declaración conjunta formulada por ambos cónyuges, deberá hacerse constar también el Número de Identificación Fiscal (N.I.F.) del cónyuge. Alternativamente, podrá utilizarse esta vía mediante el correspondiente certificado de usuario.

Si la presentación es aceptada, la Agencia Estatal de Administración Tributaria devolverá en pantalla los datos del documento de ingreso o devolución-confirmación del borrador de la declaración validado con un código electrónico de 16 caracteres, además de la fecha y hora de presentación, que el contribuyente deberá imprimir y conservar.

c) Podrá utilizarse, asimismo, la vía telemática para dirigir el correspondiente mensaje SMS a la Agencia Estatal de Administración Tributaria para confirmar el borrador de la declaración. A tal efecto, el contribuyente hará constar, entre otros datos, su Número de Identificación Fiscal (NIF) y el número de referencia de su borrador. En el supuesto de declaración conjunta formulada por ambos cónyuges, deberá comunicarse también el NIF del cónyuge. La Agencia Estatal de Administración Tributaria devolverá mensaje SMS al contribuyente, aceptando la confirmación del borrador de la declaración efectuada junto con un código de 16 caracteres que deberá conservar.

La Administración tributaria remitirá posteriormente al contribuyente el certificado correspondiente de la declaración presentada.

En caso de no aceptarse la confirmación, la Agencia Estatal de Administración Tributaria enviará un mensaje SMS al contribuyente comunicando dicha circunstancia e indicando el error que haya existido.

No se podrá utilizar esta vía para confirmar aquellos borradores de declaración cuyo resultado sea a devolver y el contribuyente renuncie a la devolución.

d) En cualquier oficina sita en territorio español de la entidad de depósito que actúe como colaboradora en la gestión recaudatoria en la que se desee recibir el importe de la devolución, así como en cualquier Delegación de la Agencia Estatal de Administración Tributaria o Administraciones de la misma en los términos establecidos en el número 3 del apartado octavo de la presente Orden. En estos supuestos, el contribuyente deberá presentar debidamente suscrito el documento de ingreso o devolución-confirmación del borrador de la declaración.

No obstante lo anterior, no podrá efectuarse en las oficinas de las entidades de depósito que actúen como colaboradoras en la gestión recaudatoria la confirmación o suscripción del borrador de las declaraciones cuyo resultado sea negativo o aquellas en las que, siendo su resultado a devolver, el contribuyente renuncie a la devolución.

e) En los cajeros automáticos, banca electrónica, banca telefónica o a través de cualquier otro sistema de banca no presencial, de aquellas entidades de depósito colaboradoras en la gestión recaudatoria que así lo hayan establecido, en la que se desee recibir el importe de la devolución, al amparo del correspondiente protocolo de seguridad. A tal efecto, el contribuyente deberá hacer constar, entre otros datos, su Número de Identificación Fiscal (NIF), así como el número de justificante del documento de ingreso o devolución-confirmación del borrador de la declaración. En el supuesto de declaración conjunta formulada por ambos cónyuges, deberá hacerse constar también el NIF del cónyuge. La entidad colaboradora entregará al contribuyente justificante de la presentación de la declaración, de acuerdo con las especificaciones que correspondan de las recogidas en el Anexo XI de esta Orden, que servirá como documento acreditativo de dicha operación.

No obstante lo anterior, no podrá utilizarse esta vía para la confirmación del borrador de la declaración en aquellos supuestos en que el resultado de la declaración sea negativo o cuando el contribuyente renuncie a la devolución.

4. En los supuestos en que el borrador de declaración contenga datos erróneos o la omisión de datos concretos, el contribuyente, aportando, entre otros datos, su Número de Identificación Fiscal (N.I.F.), el NIF del cónyuge en los supuestos de declaración conjunta formulada por ambos cónyuges, y el número de referencia del borrador recibido, o haciendo uso de los certificados de usuario, podrá instar de la Administración tributaria, mediante personación en cualquier Delegación o Administración de la Agencia Estatal de Administración Tributaria, por medios telefónicos o telemáticos, en estos dos últimos casos con el correspondiente protocolo de seguridad, su rectificación o la inclusión de los que correspondan con objeto de que se proceda por la Administración tributaria a la elaboración de un nuevo borrador de declaración, que podrá ser suscrito o confirmado en los términos establecidos en los números anteriores del presente apartado.

No obstante, en los supuestos contemplados en las letras a), b), d) y e) del número 3 del presente apartado, el contribuyente podrá aportar los datos identificativos de la cuenta a la que deba realizarse la devolución, Código Cuenta Cliente (CCC), o modificar los que a tal efecto figuren en el documento de ingreso o devolución-confirmación del borrador de la declaración sin necesidad de instar la rectificación del borrador recibido en los términos comentados en el párrafo anterior.

5. En todo caso, la confirmación o suscripción del borrador de la declaración, así como su presentación y, en su caso, la realización del ingreso resultante del mismo deberán efectuarse en el plazo establecido en el apartado quinto de la presente Orden.

6. Cuando el contribuyente considere que el borrador de declaración recibido no refleja su situación tributaria, deberá presentar la correspondiente declaración con arreglo al modelo que resulte aplicable de acuerdo con lo dispuesto en el apartado cuarto de la presente Orden.

Cuando los contribuyentes presenten por vía telemática la declaración del Impuesto sobre la Renta de las Personas Físicas o confirmen por esta misma vía el borrador de declaración y, además de fraccionar el importe del ingreso de la cuota resultante de su autoliquidación, opten por domiciliar el segundo plazo, será la Agencia Estatal de Administración Tributaria quien comunique dicha domiciliación a la entidad colaboradora señalada por el contribuyente en el documento de ingreso o devolución.

Posteriormente, la entidad colaboradora remitirá al contribuyente justificante del ingreso realizado, de acuerdo con las especificaciones recogidas en el Anexo VIII de esta Orden, que servirá como documento acreditativo del ingreso efectuado en el Tesoro Público.

Los contribuyentes que efectúen la presentación de la declaración del Impuesto sobre la Renta de las Personas Físicas por vía telemática, así como los que suscriban o confirmen el borrador de declaración por medios telefónicos o telemáticos y que estando obligados a declarar por el Impuesto sobre el Patrimonio no opten por su presentación telemática, deberán presentar la declaración de este último Impuesto en los lugares recogidos en el número 6 del apartado octavo de esta Orden si el resultado de la declaración es positivo, o bien directamente, o por correo certificado, ante la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del declarante, si el resultado es negativo.

Modificación de la Orden de 15 de junio de 1995 por la que se desarrolla parcialmente el Reglamento General de Recaudación, en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria.

1. Las referencias contenidas al modelo 100 en el Anexo VII «Presentación centralizada. Ingresos entidades colaboradoras. Especificaciones técnicas. Validaciones», apartado «Tipo de registro 3 (registro de detalle). (Autoliquidaciones, excepto especiales). Número de justificante» de la Orden de 15 de junio de 1995 quedan redactadas como sigue:

«100. siempre que se trate de modelos en euros presentados por medio de papel impreso en los que la posición tercera del número de justificante podrá ser también 1 ó 3: leve.»

2. Se derogan las referencias contenidas a los modelos 102 y 714 en el Anexo VII «Presentación centralizada. Ingresos entidades colaboradoras. Especificaciones técnicas. Validaciones», apartado «Tipo de registro 3 (registro de detalle). (Autoliquidaciones, excepto especiales). Número de justificante» de la Orden de 15 de junio de 1995.

La presente Orden entrará en vigor el día siguiente al de su publicación en el Boletín Oficial del Estado.

Lo que comunico a VV.II. para su conocimiento y efectos.

Madrid, 4 de marzo de 2004.

MONTORO ROMERO

Ilmo. Sr. Director general de la Agencia Estatal de Administración Tributaria e Ilmo. Sr. Director general de Tributos.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid