El artículo 30 de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias («Boletín Oficial del Estado» de 10 de diciembre), establece la obligación genérica de retener e ingresar a cuenta respecto de las rentas sujetas al Impuesto sobre la Renta de no Residentes obtenidas por contribuyentes del citado impuesto sin mediación de establecimiento permanente, determinándose en los apartados 2 y 4, el importe de esta retención que será, en general, una cuantía equivalente a la cuota del impuesto. Asimismo, el apartado 1 del citado artículo y el apartado uno del artículo 24 de la Ley 50/1998, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden social («Boletín Oficial del Estado» de 31 de diciembre), constituyen la regulación legal, en cuanto a los sujetos obligados a retener respecto de las rentas a que se refiere la presente Orden.

El desarrollo reglamentario en materia de retenciones se realizó, en un primer momento, en los artículos 42 a 49, del Real Decreto 2717/1998, de 18 de diciembre, por el que se regulan los pagos a cuenta en el Impuesto sobre la Renta de las Personas Físicas y en el Impuesto sobre la Renta de no Residentes y se modifica el Reglamento del Impuesto sobre Sociedades en materia de retenciones e ingresos a cuenta («Boletín Oficial del Estado» de 19 de diciembre), cuyo contenido fue posteriormente incorporado a los artículos 13 a 20 del Reglamento del Impuesto sobre la Renta de no Residentes, aprobado por el artículo único del Real Decreto 326/1999, de 26 de febrero («Boletín Oficial del Estado» de 27 de febrero).

La Orden de 26 de enero de 1999, por la que se aprueba el modelo 216 de declaración-documento de ingreso de retenciones e ingresos a cuenta del Impuesto sobre la Renta de no Residentes en relación con rentas obtenidas sin mediación de establecimiento permanente, por contribuyentes del Impuesto sobre la Renta de no Residentes («Boletín Oficial del Estado» de 27 de enero), estableció el modelo 216 de declaración-documento de ingreso, a los efectos del cumplimiento por el sujeto obligado a retener de la obligación prevista en el apartado 5 del artículo 30 de la Ley 41/1998, de presentar declaración y efectuar el ingreso en el Tesoro de las cantidades retenidas o de los ingresos a cuenta realizados o declaración negativa cuando no hubiera procedido la práctica de los mismos. Como ya se ha indicado, con posterioridad a la misma se aprobó el Reglamento del Impuesto sobre la Renta de no Residentes, que incorporó los artículos relativos a retenciones del Real Decreto 2717/1998, de 18 de diciembre, por lo que resulta conveniente adaptar las referencias normativas que aparecían en dicha Orden.

El apartado 5 del artículo 30 de la Ley establece también la obligación de presentar un resumen anual de retenciones con el contenido que se determine reglamentariamente. A estos efectos, el apartado 2 del artículo 19 del Reglamento del Impuesto determina que el retenedor y el obligado a ingresar a cuenta deberán presentar, en el mismo plazo de la última declaración correspondiente a cada año, un resumen anual de las retenciones e ingresos a cuenta efectuados, en el que se incluirán, además de sus datos de identificación, una relación nominativa de los perceptores de las rentas, incluyendo aquellos que no hubiesen soportado retención en virtud de lo establecido en el apartado 4 del artículo 30 de la Ley del Impuesto. Dicho precepto establece que la relación de perceptores deberá contener los datos que determine el Ministro de Economía y Hacienda.

Por su parte, el artículo 19.2 del Reglamento del Impuesto regula esta obligación para las entidades domiciliadas, residentes o representadas en España, que paguen por cuenta ajena rentas sujetas a retención o ingreso a cuenta o que sean depositarias o gestionen el cobro de las rentas de valores.

Por tanto, para dar cumplimiento a lo previsto en las normas antes citadas, mediante la presente Orden, se aprueban los modelos de resumen anual.

Además, debe significarse que el modelo de declaración-documento de ingreso y el resumen anual de retenciones e ingresos a cuenta que se aprueban por la presente Orden son objeto de la necesaria adecuación a la adopción de la moneda única europea por España, el euro, el 1 de enero de 1999. Así, mediante la presente Orden el Ministro de Economía y Hacienda, de acuerdo con la habilitación legalmente prevista en el artículo 33 de la Ley 46/1998, de 17 de diciembre, sobre introducción del euro, aprueba el modelo 216 de declaración-documento de ingreso en euros y el modelo 296 de resumen anual en euros, así como las condiciones y circunstancias que hacen posible su utilización por los correspondientes obligados tributarios.

Por razones operativas y de control se han excluido de la regulación contenida en la presente Orden ciertas rentas sujetas al Impuesto sobre la Renta de no Residentes y al sistema de retención e ingreso a cuenta, obtenidas por contribuyentes de dicho impuesto sin establecimiento permanente. Por una parte, las rentas derivadas de transmisiones o reembolsos de acciones y participaciones representativas del capital o patrimonio de instituciones de inversión colectiva, respecto de las cuales, y con la finalidad de facilitar a los obligados tributarios el cumplimiento unificado de las obligaciones de información, se ha regulado de manera específica, y con independencia de la condición del socio o partícipe, el suministro de toda la información con trascendencia tributaria relativa a dichas acciones y participaciones, que se facilitará en un único modelo.

Por otra parte, se excluye la retención o ingreso a cuenta que deben efectuar los adquirentes de bienes inmuebles a no residentes sin establecimiento permanente, previsto en el apartado 2 del artículo 24 de la Ley del Impuesto sobre la Renta de no Residentes y desarrollado en el artículo 18 del Reglamento del Impuesto, que, por sus propias características, se diferencia del sistema de retención e ingreso a cuenta establecido en el artículo 30 de la Ley del Impuesto sobre la Renta de no Residentes. En consecuencia, esta retención o ingreso a cuenta tendrá, como hasta ahora, su propio modelo de declaración e ingreso.

Por otro lado, haciendo uso de la habilitación contenida en la disposición final única del Reglamento del Impuesto sobre la Renta de no Residentes, la disposición adicional primera de la presente Orden establece la forma de acreditar la condición de contribuyente del Impuesto sobre la Renta de no Residentes para hacer efectiva la exclusión de retención en el ámbito de las denominadas cuentas de no residentes.

La disposición final segunda número 2 de la Ley del Impuesto señala que los modelos de declaración de este impuesto y los de sus pagos a cuenta se aprobarán por el Ministro de Economía y Hacienda, que establecerá la forma, lugar y plazos para su presentación.

Por otro lado, la disposición final única del Reglamento del Impuesto autoriza al Ministro de Economía y Hacienda para dictar las disposiciones necesarias para la aplicación de dicho Reglamento.

En consecuencia, y haciendo uso de las autorizaciones que tengo conferidas, dispongo:

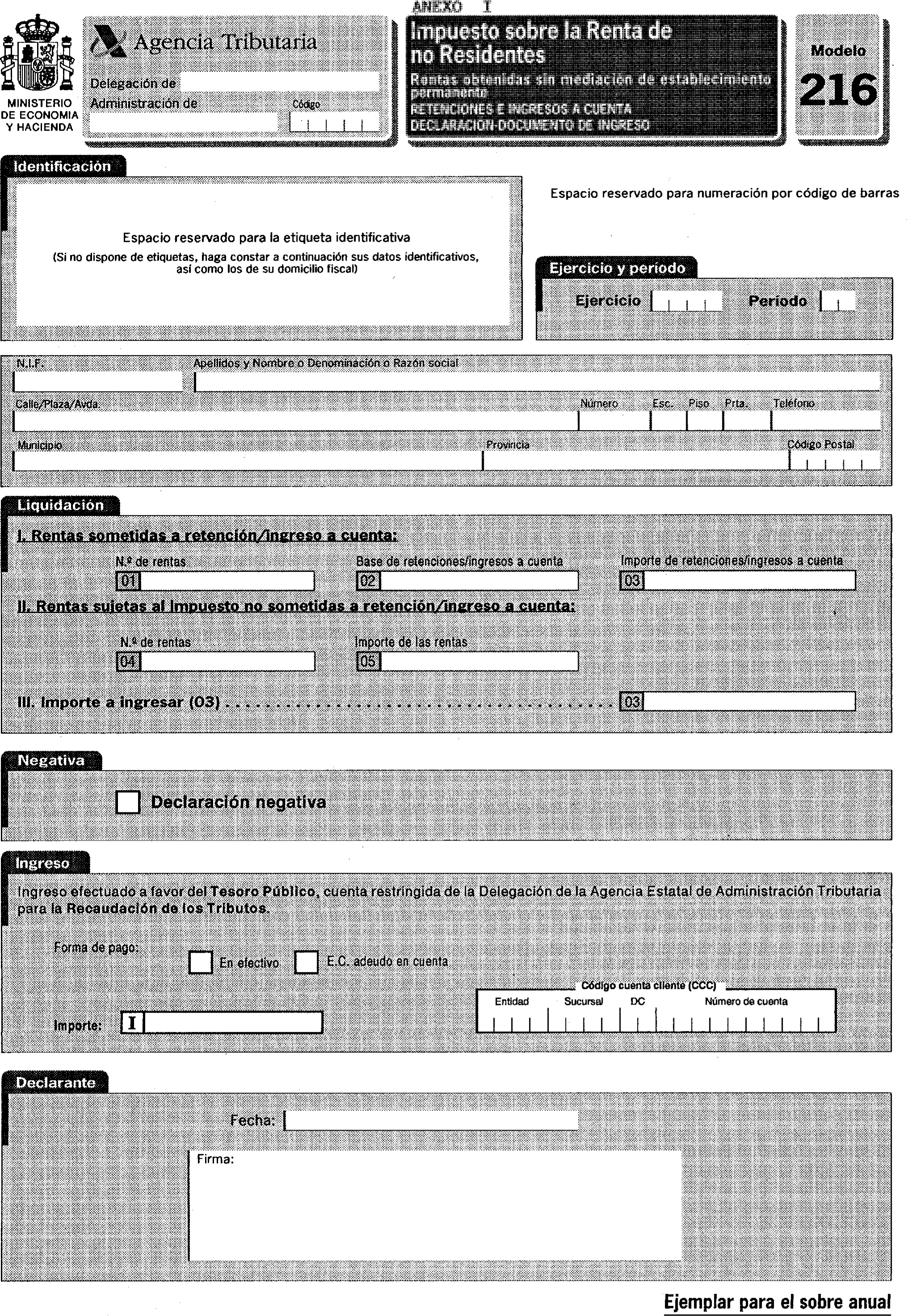

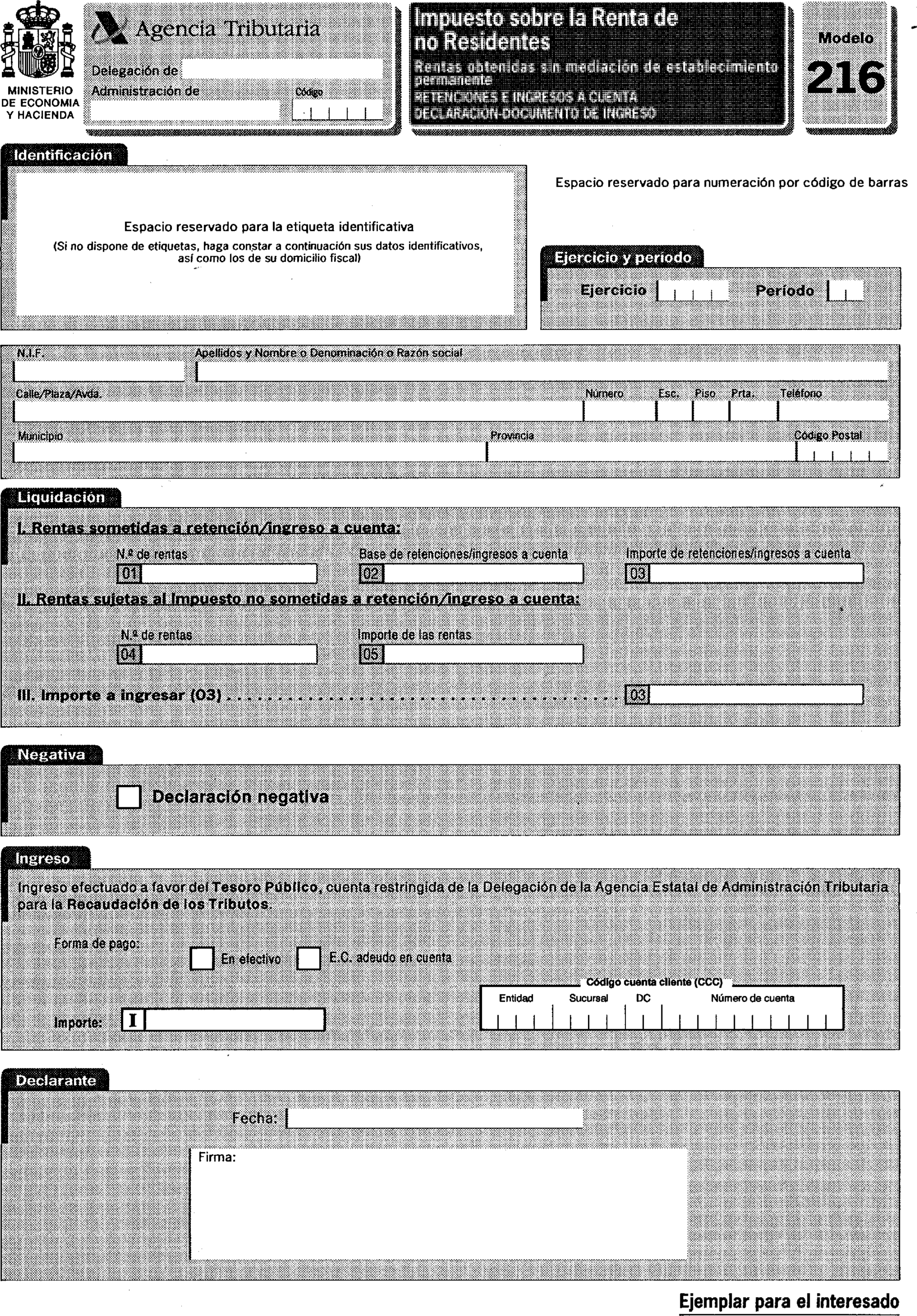

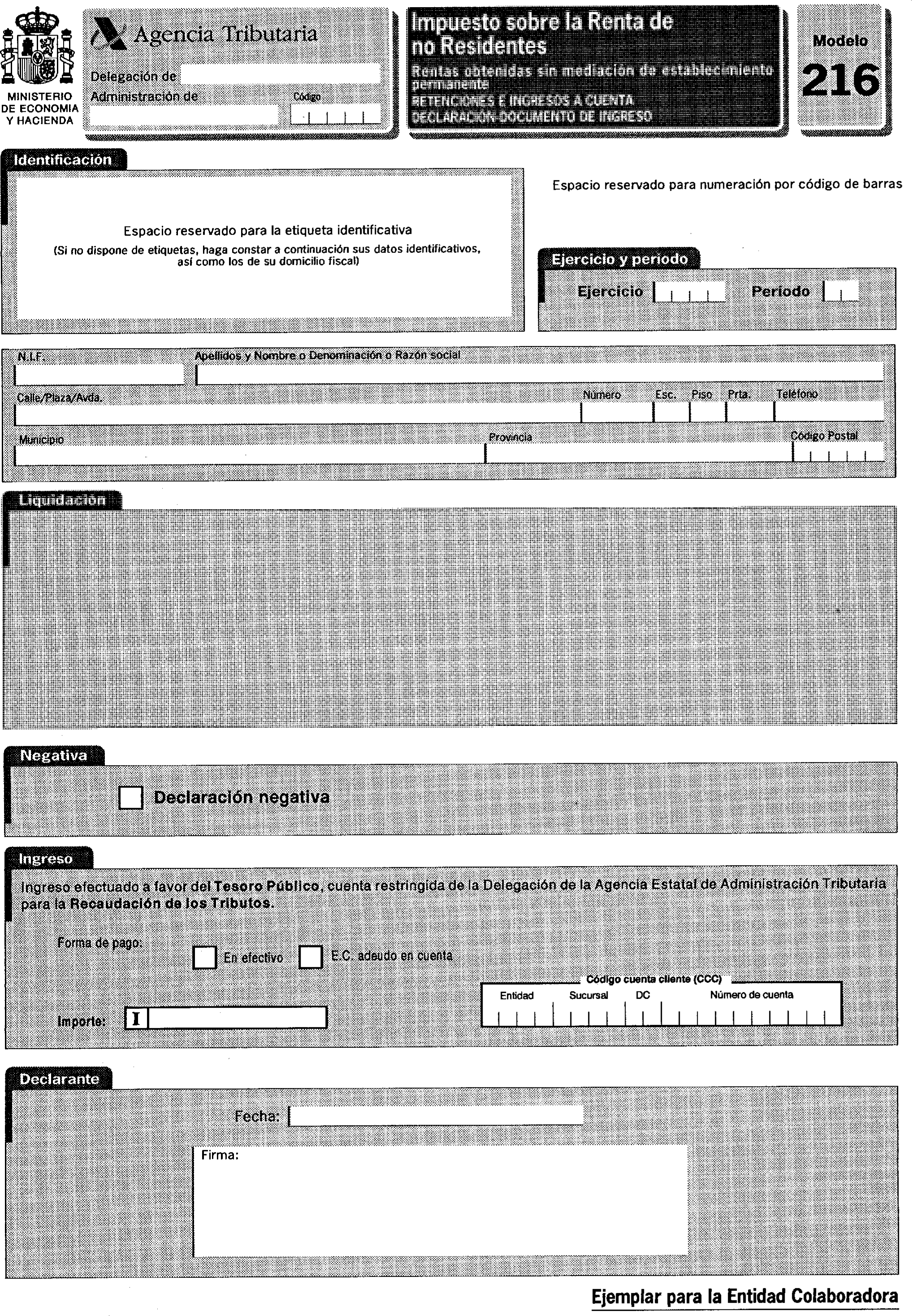

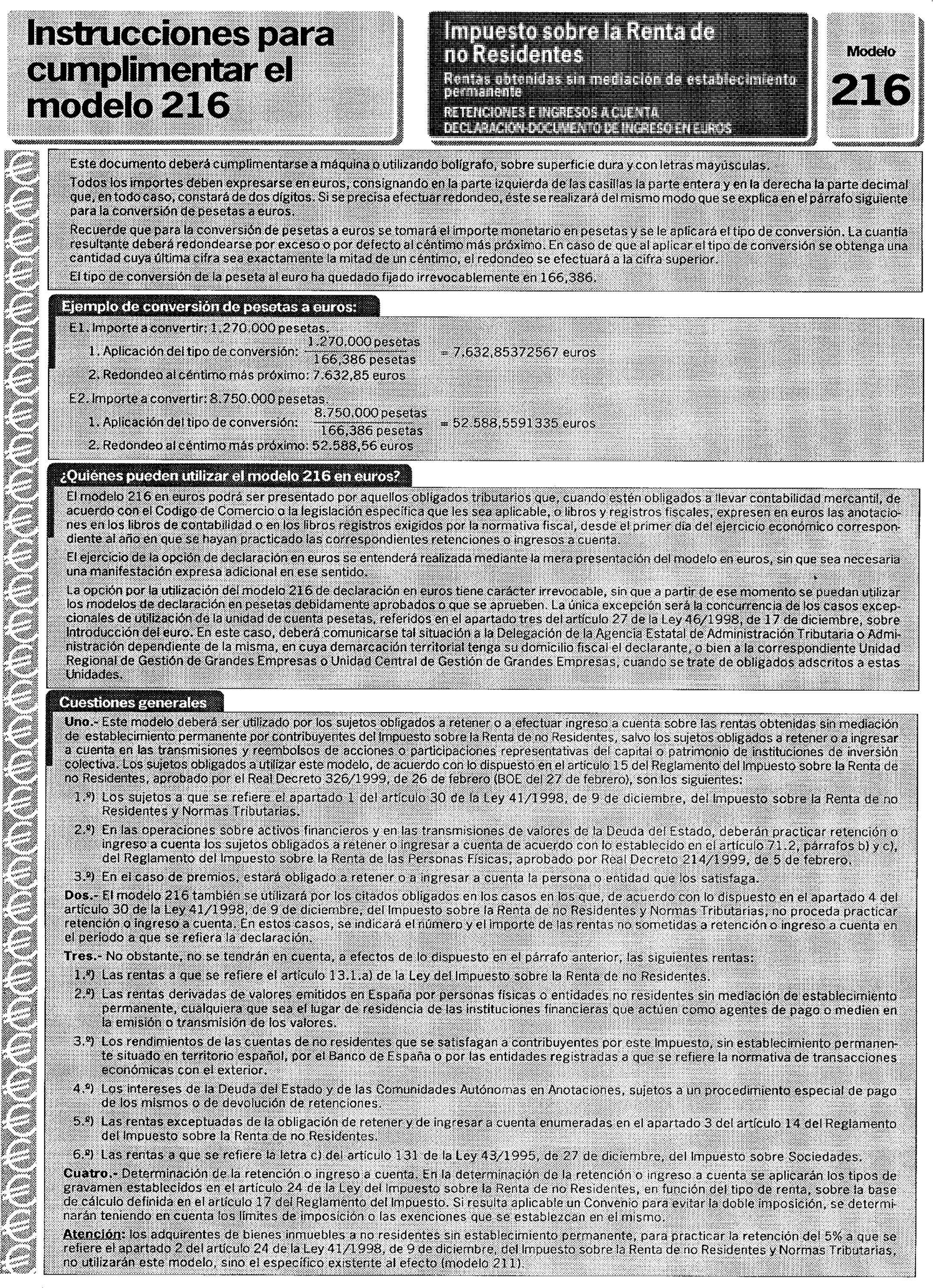

Uno. Se aprueba el modelo 216 «Impuesto sobre la Renta de no Residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta en pesetas. Declaración-documento de ingreso». Dicho modelo, que figura como anexo I de la presente Orden, consta de tres ejemplares: Ejemplar para el sobre anual, ejemplar para el interesado y ejemplar para la entidad colaboradora-proceso de datos.

El modelo 216 en pesetas, será utilizado, con carácter general, para efectuar el ingreso de las retenciones e ingresos a cuenta efectuados respecto de las rentas a que se refiere el mismo, siendo de uso obligatorio para aquellos obligados tributarios que no puedan utilizar el modelo 216 en euros o que, pudiendo utilizarlo, no opten por realizar la declaración en euros, según se dispone en el siguiente número del presente apartado.

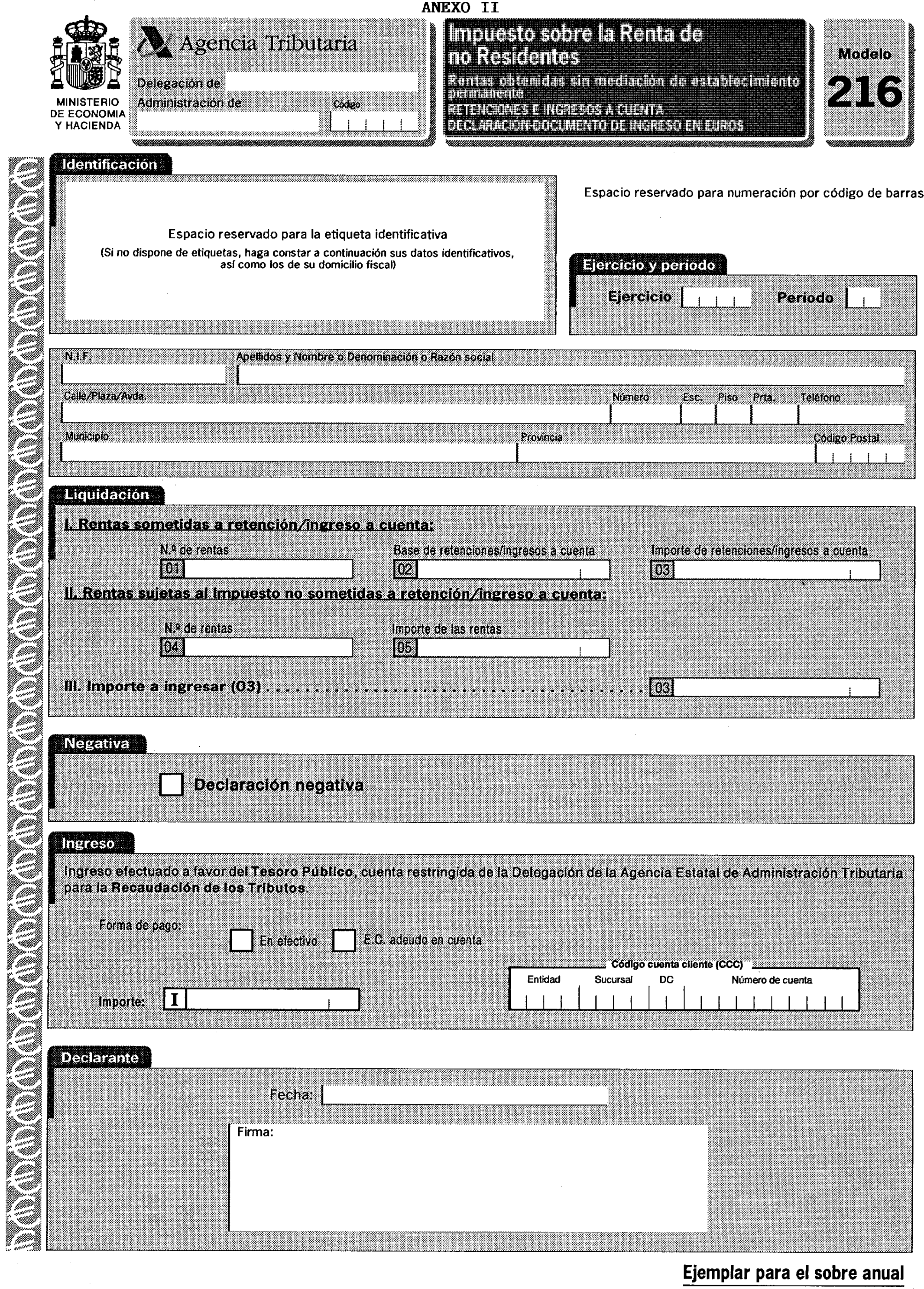

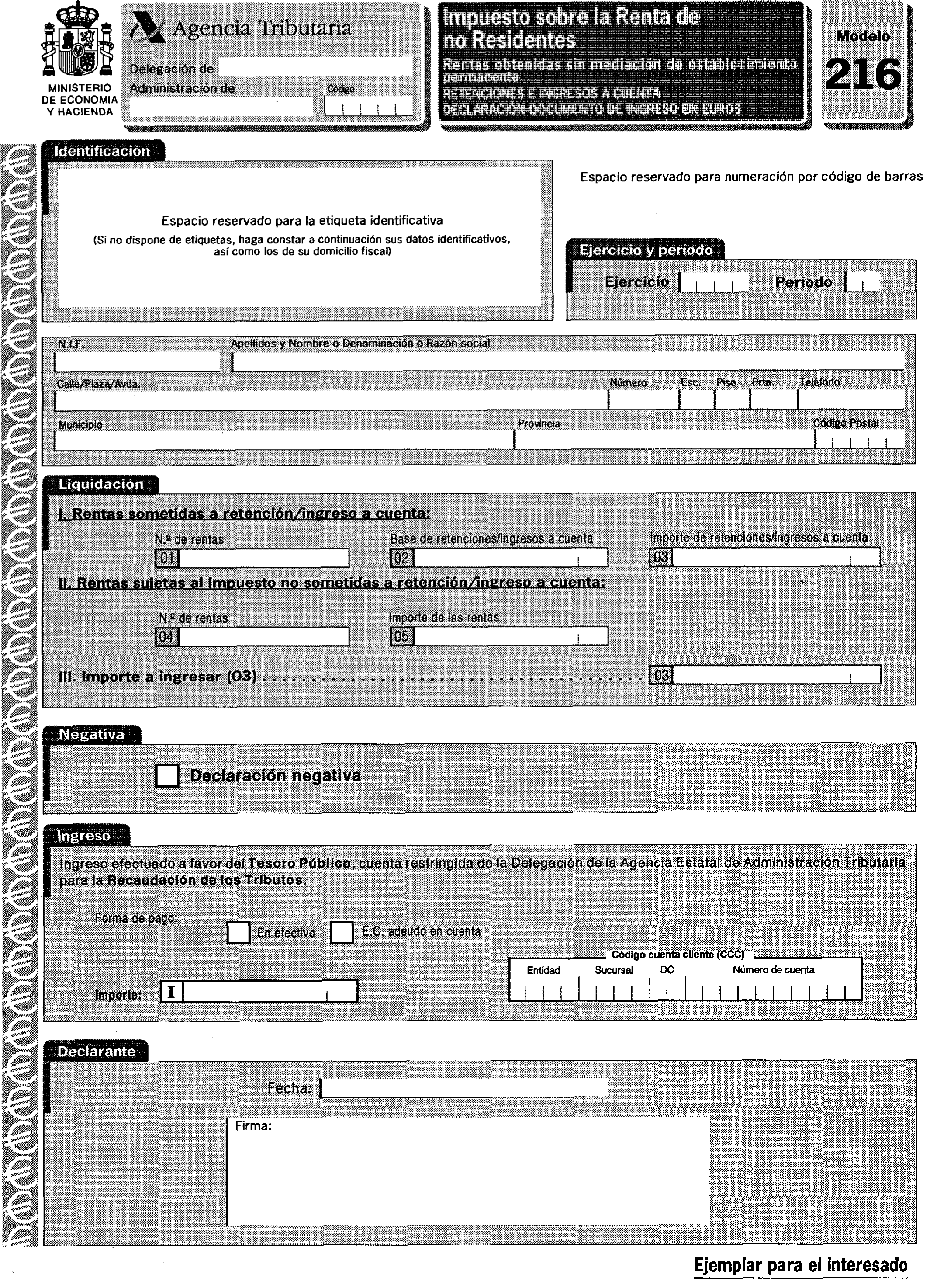

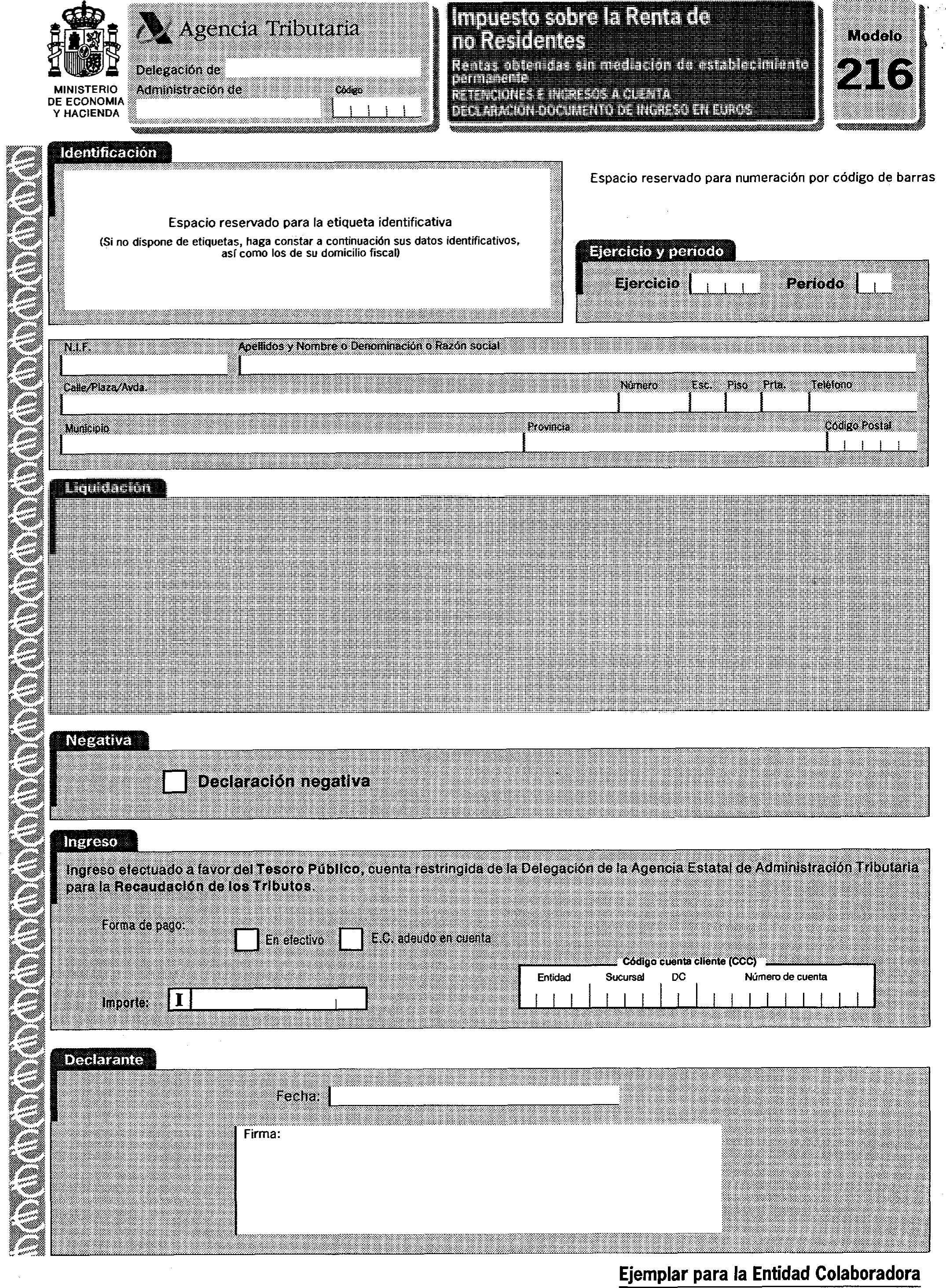

Dos. Se aprueba el modelo 216 «Impuesto sobre la Renta de no Residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta en euros. Declaración-documento de ingreso». Dicho modelo, que figura como anexo II de la presente Orden, consta de tres ejemplares: Ejemplar para el sobre anual, ejemplar para el interesado y ejemplar para la entidad colaboradora-proceso de datos.

El número de justificante que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos serán 266.

El modelo 216 en euros podrá ser presentado por aquellos obligados tributarios que, cuando estén obligados a llevar contabilidad mercantil, de acuerdo con el Código de Comercio o la legislación específica que les sea aplicable, o libros y registros fiscales, expresen en euros las anotaciones en los libros de contabilidad o en los libros registros exigidos por la normativa fiscal, desde el primer día del ejercicio económico correspondiente al año en que se hayan practicado las correspondientes retenciones o ingresos a cuenta.

El ejercicio de la opción de declaración en euros se entenderá realizada mediante la mera presentación del modelo aprobado por la presente Orden en euros, sin que sea necesaria una manifestación expresa adicional en ese sentido.

La opción por la utilización del modelo 216 de declaración en euros tiene carácter irrevocable, sin que a partir de ese momento se puedan utilizar los modelos de declaración en pesetas debidamente aprobados o que se aprueben. La única excepción será la concurrencia de los casos excepcionales de utilización de la unidad de cuenta pesetas, referidos en el apartado tres del artículo 27 de la Ley 46/1998, de 17 de diciembre, sobre Introducción del Euro. En este caso, deberá comunicarse tal situación a la Delegación de la Agencia Estatal de Administración Tributaria o Administración dependiente de la misma, en cuya demarcación territorial tenga su domicilio fiscal el declarante, o bien a la correspondiente Unidad Regional de Gestión de Grandes Empresas o Unidad Central de Gestión de Grandes Empresas, cuando se trate de obligados adscritos a estas Unidades.

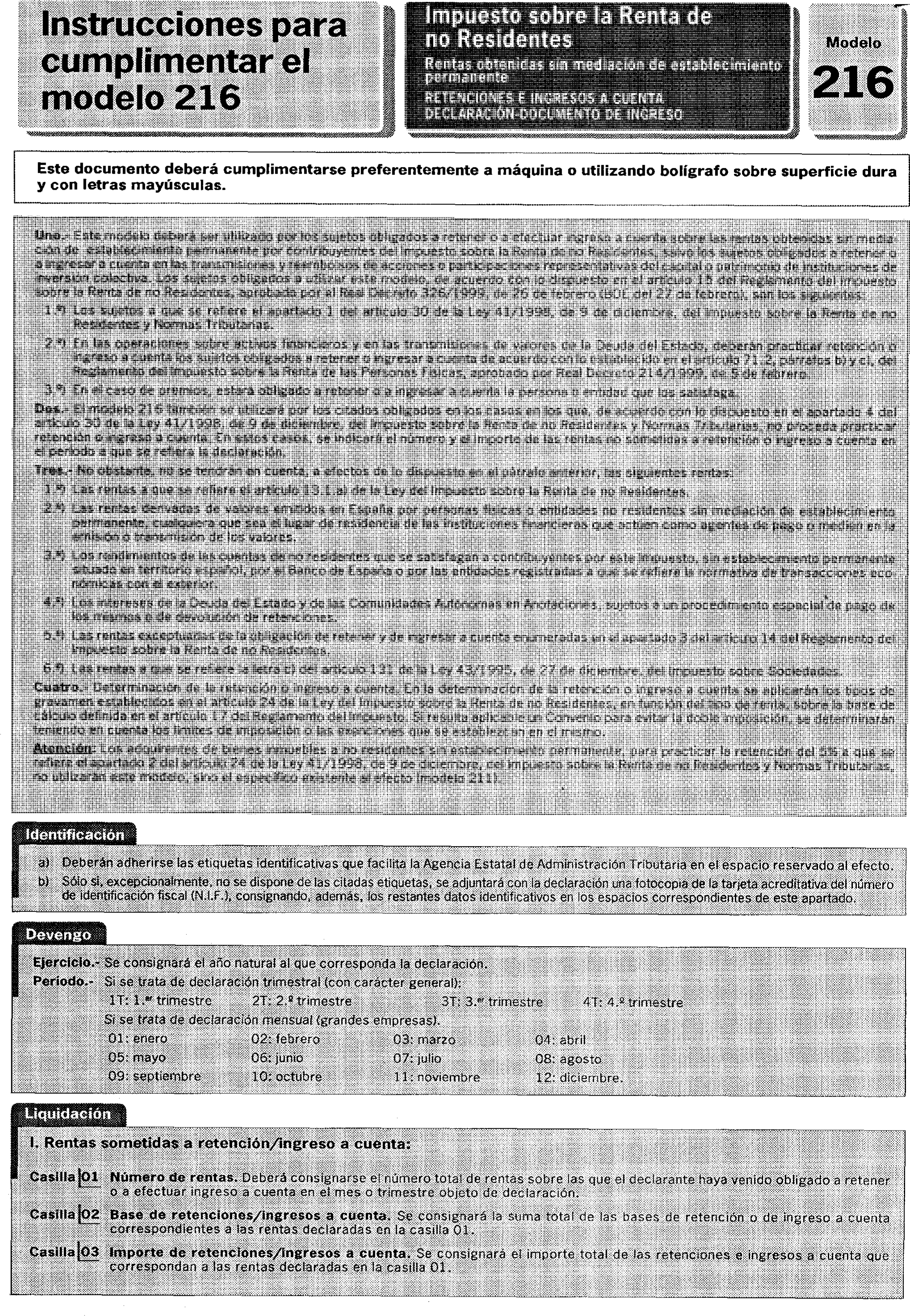

Uno. Este modelo deberá ser utilizado por los sujetos obligados a retener o a efectuar ingreso a cuenta sobre las rentas obtenidas sin mediación de establecimiento permanente por contribuyentes del Impuesto sobre la Renta de no Residentes, a los que se refiere el artículo 15 del Reglamento del Impuesto, para realizar el ingreso en el Tesoro de las cantidades retenidas o de los ingresos a cuenta efectuados, salvo los sujetos obligados a retener o ingresar a cuenta en las transmisiones o reembolsos de acciones o participaciones representativas del capital o patrimonio de las instituciones de inversión colectiva, que lo harán en una declaración específica.

Dos. El modelo 216 también se utilizará por los citados obligados en los casos en los que, de acuerdo con lo dispuesto en el apartado 4 del artículo 30 de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias, no proceda practicar retención o ingreso a cuenta.

Tres. No se tendrán en cuenta, a efectos de lo dispuesto en el número anterior, las siguientes rentas:

1.o Las rentas a que se refiere el artículo 13.1.a) de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias.

2.o Las rentas derivadas de valores emitidos en España por personas físicas o entidades no residentes sin mediación de establecimiento permanente, cualquiera que sea el lugar de residencia de las instituciones financieras que actúen como agentes de pago o medien en la emisión o transmisión de los valores.

3.o Los rendimientos de las cuentas de no residentes que se satisfagan a contribuyentes de este Impuesto, salvo que el pago se realice a un establecimiento permanente situado en territorio español, por el Banco de España o por las entidades registradas a que se refiere la normativa de transacciones económicas con el exterior.

4.o Los intereses de la Deuda del Estado y de las Comunidades Autónomas en Anotaciones, sujetos a un procedimiento especial de pago de los mismos o de devolución de retenciones.

5.o Las rentas exceptuadas de la obligación de retener y de ingresar a cuenta enumeradas en el apartado 3 del artículo 14 del Reglamento del Impuesto sobre la Renta de no Residentes.

6.o Las rentas a que se refiere la letra c) del artículo 131 de la Ley 43/1995, de 27 de diciembre, del Impuesto sobre Sociedades.

Uno. Si de la declaración resulta cantidad a ingresar, dicho ingreso deberá realizarse en la entidad de depósito que presta el servicio de caja en la Delegación de la Agencia Estatal de Administración Tributaria o Administraciones que dependan de la misma, en cuya demarcación territorial tenga su domicilio fiscal el obligado al pago, acompañando a la declaración-documento de ingreso fotocopia de la tarjeta o documento acreditativo del número de identificación fiscal si la misma no lleva adheridas las etiquetas identificativas suministradas al efecto por la Agencia Estatal de Administración Tributaria.

En caso de que la declaración-documento de ingreso lleve adheridas las citadas etiquetas y no haya transcurrido más de un mes desde el vencimiento del plazo de tal declaración, el ingreso podrá realizarse también en cualquier entidad colaboradora (Bancos, Cajas de Ahorros o Cooperativas de Crédito) de la provincia correspondiente al domicilio fiscal del obligado tributario.

Dos. Tratándose de declaraciones negativas, éstas deberán presentarse, directamente o mediante envío por correo certificado, en la Unidad Central de Gestión de Grandes Empresas, en las Unidades Regionales de Gestión de Grandes Empresas o en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del obligado tributario, según proceda, acompañando a la declaración fotocopia de la tarjeta o documento acreditativo del número de identificación fiscal si la misma no lleva adheridas las correspondientes etiquetas identificativas.

La presentación del modelo 216, así como, en su caso, el ingreso de su importe en el Tesoro Público, se efectuará en los veinte primeros días naturales de los meses de abril, julio, octubre y enero, en relación con las cantidades retenidas y los ingresos a cuenta que proceda realizar correspondientes al primero, segundo, tercero y cuarto trimestre del año natural, respectivamente.

No obstante, la declaración e ingreso a que se refiere el párrafo anterior se efectuará en los veinte primeros días naturales de cada mes, en relación con las cantidades retenidas y los ingresos a cuenta efectuados que correspondan por el mes inmediato anterior, cuando se trate de retenedores u obligados cuyo volumen de operaciones, calculado conforme al artículo 121 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, hubiera excedido durante el año natural inmediato anterior de mil millones de pesetas, tal y como previene el número 1.o del apartado tres del artículo 71 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre. Por excepción, la declaración e ingreso correspondiente al mes de julio se efectuará durante el mes de agosto y los veinte primeros días naturales del mes de septiembre inmediato posterior.

Los vencimientos de plazo que coincidan con un sábado o día inhábil se entenderán trasladados al primer día hábil inmediato siguiente.

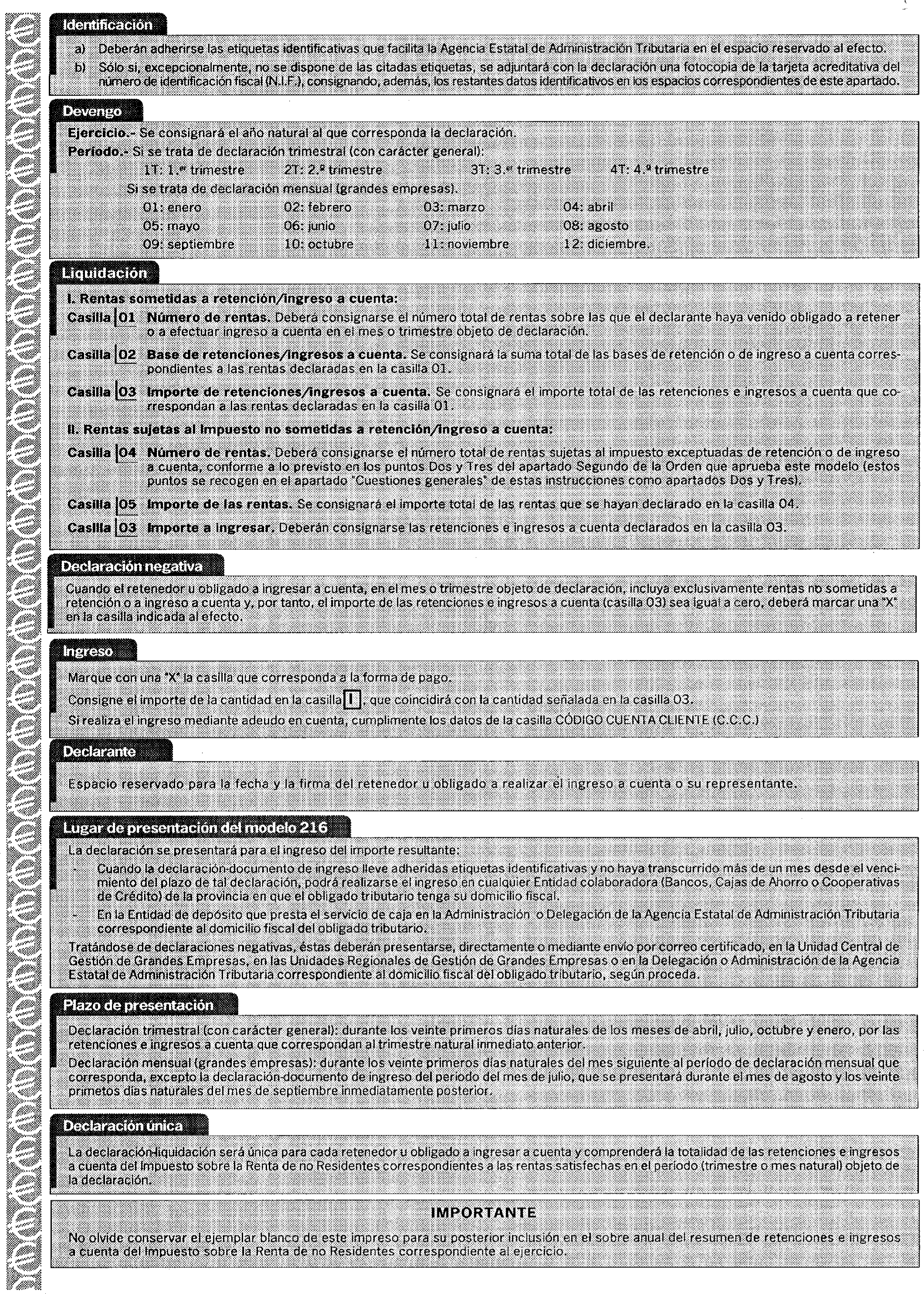

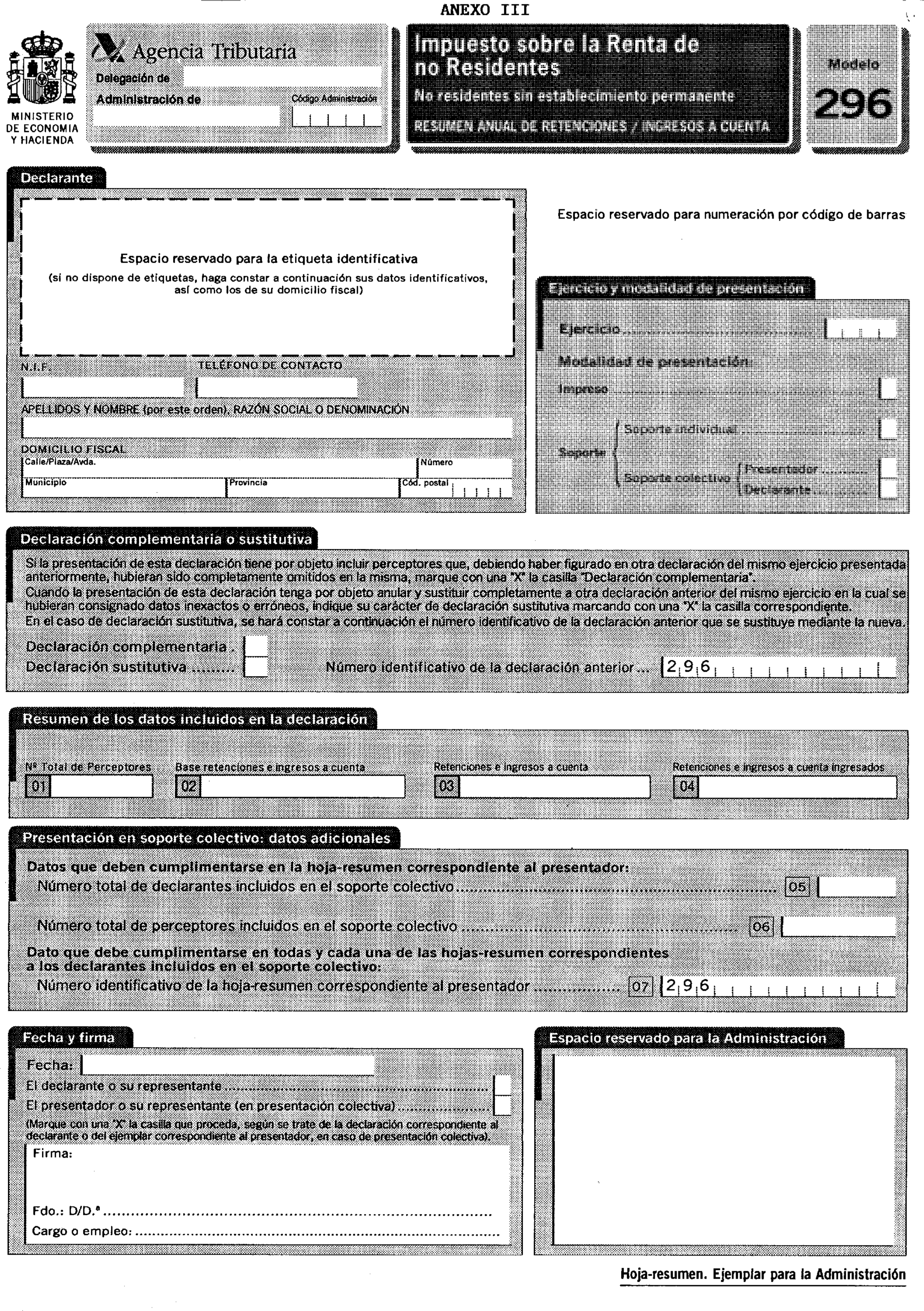

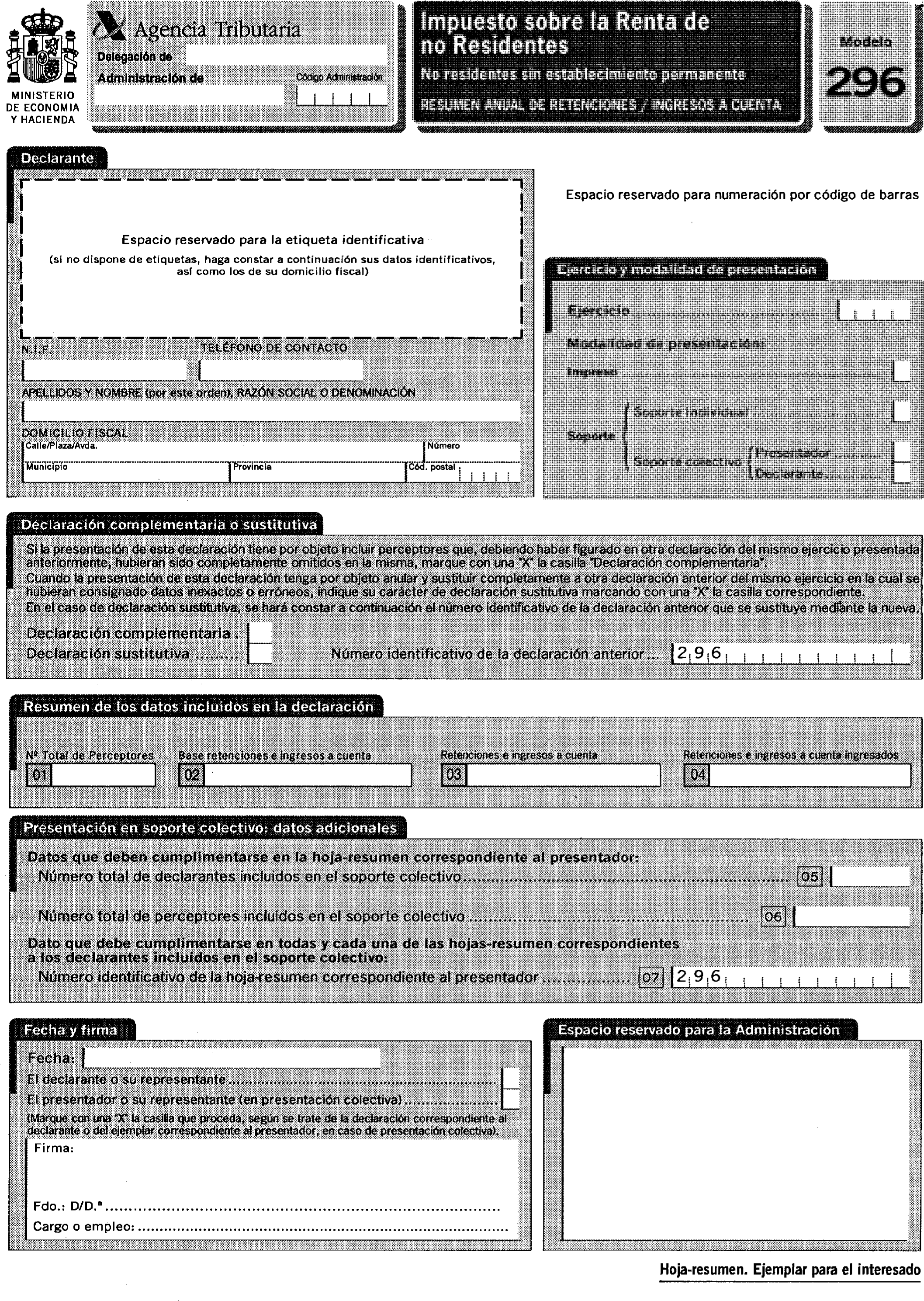

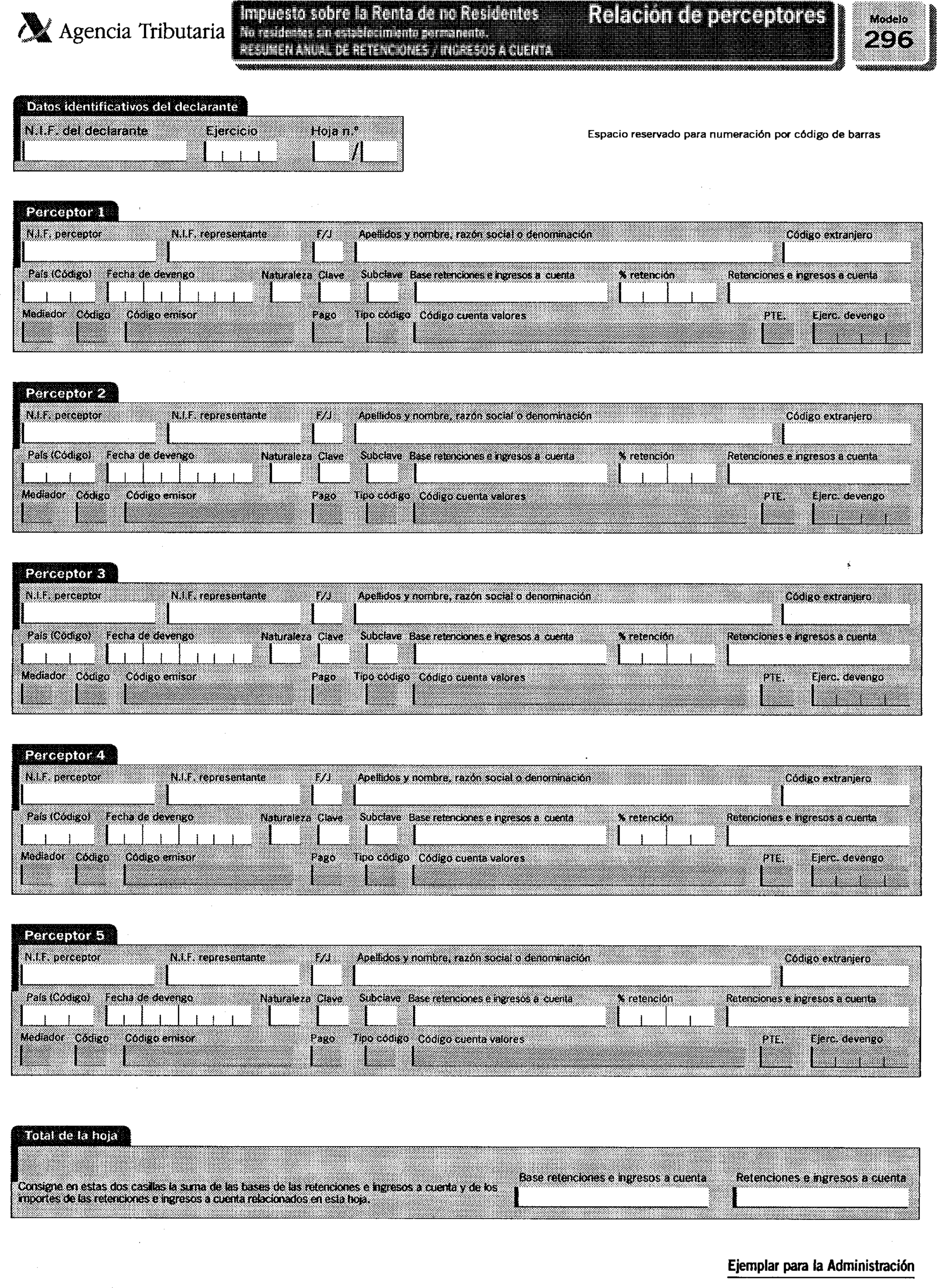

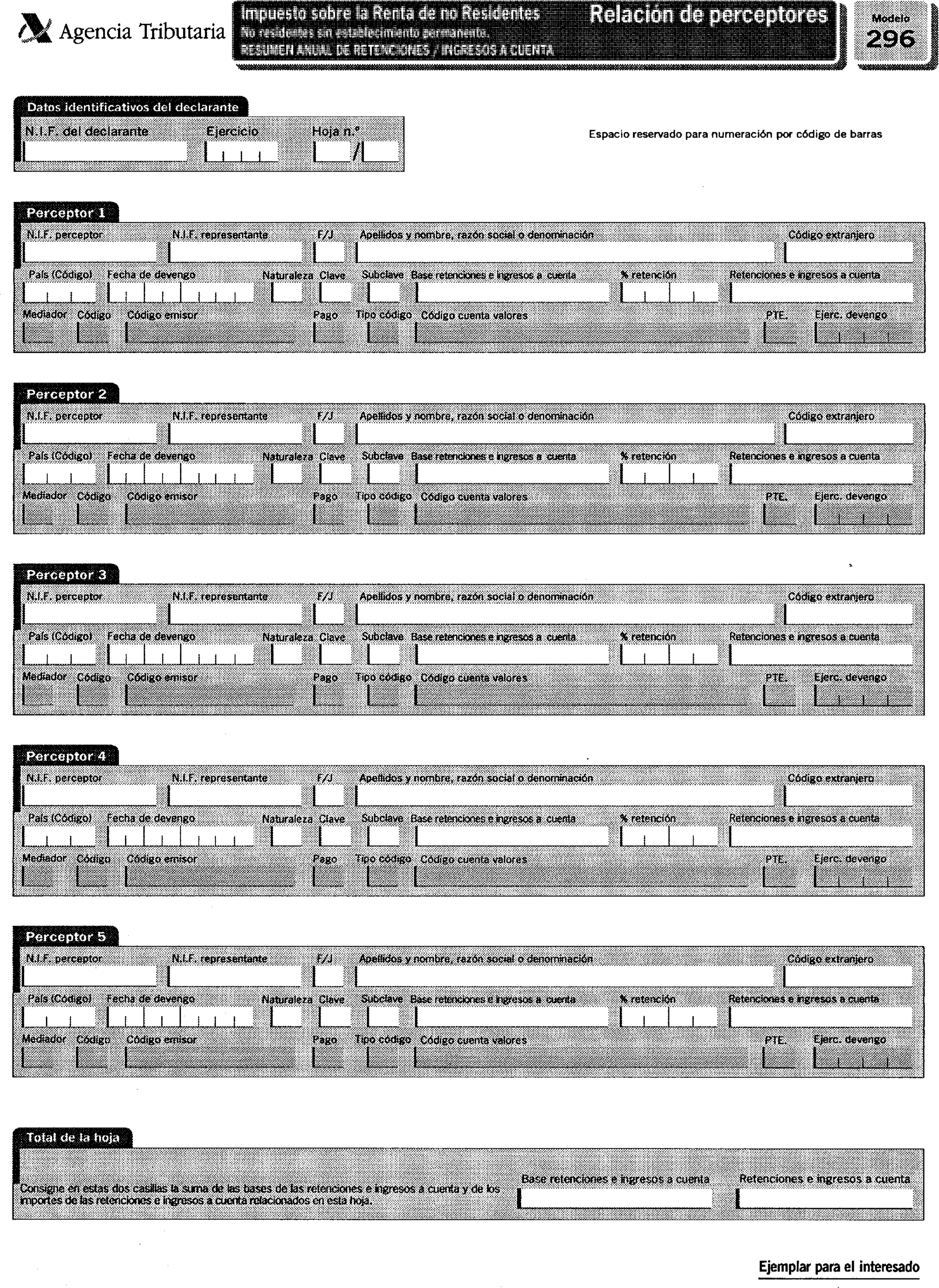

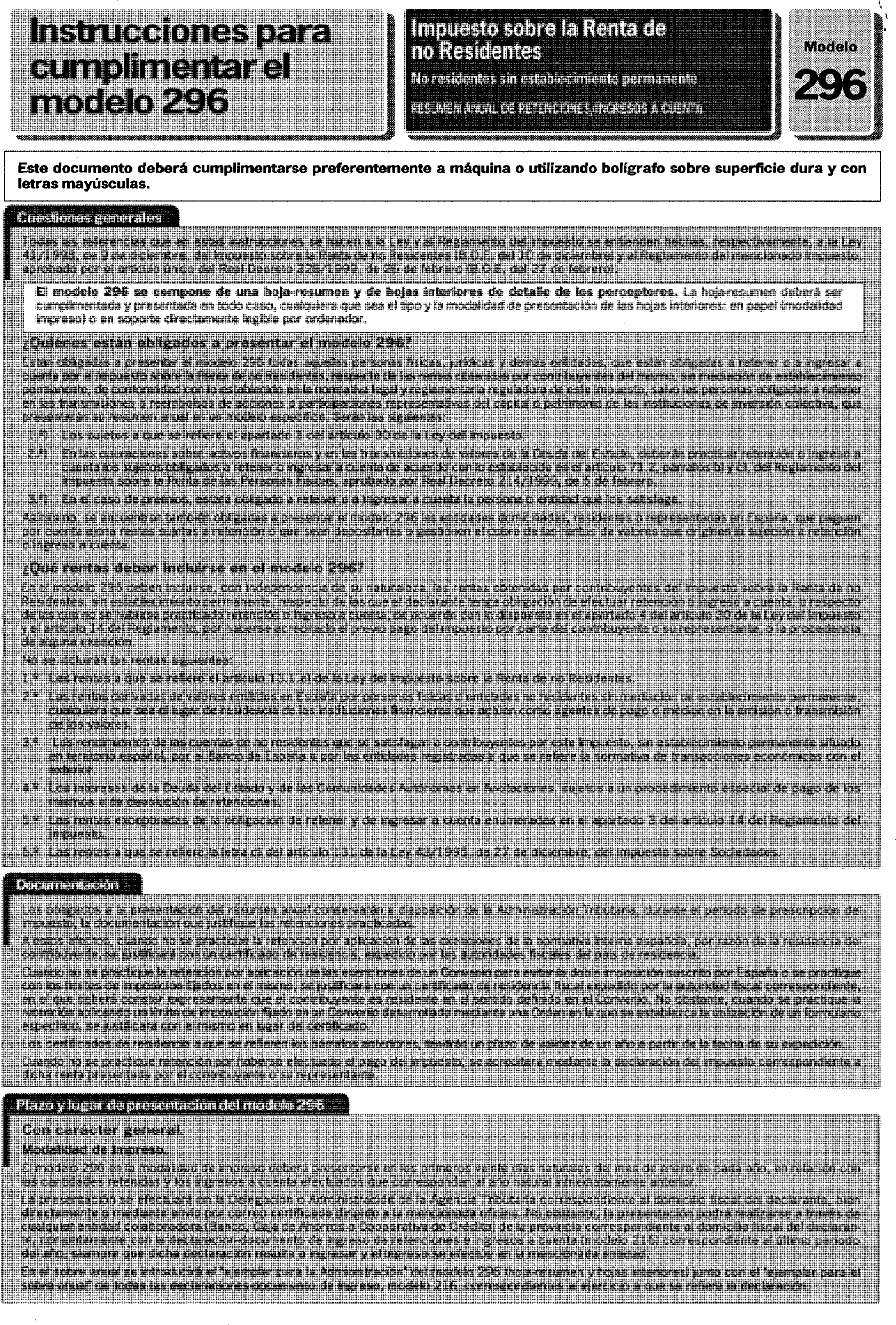

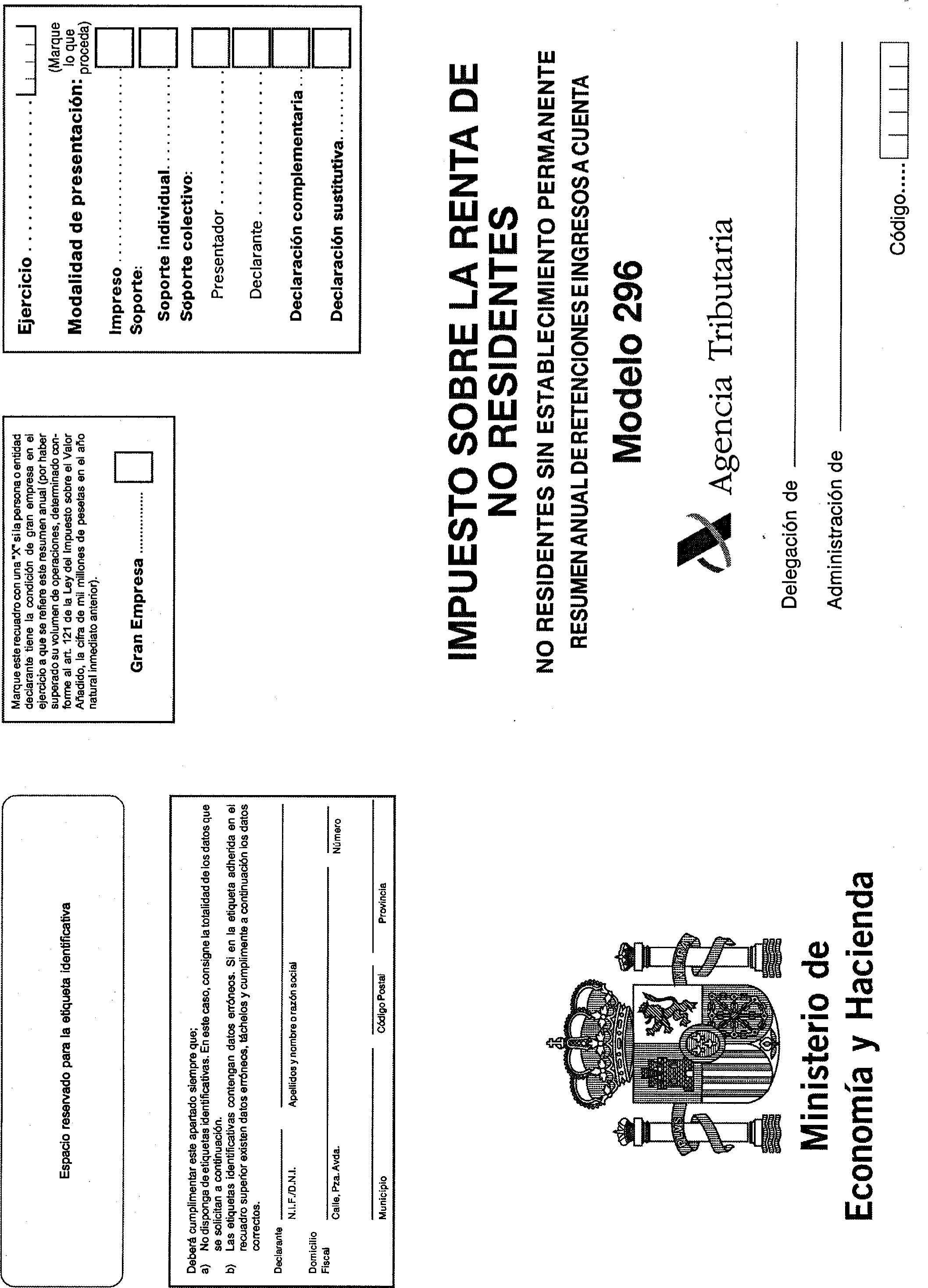

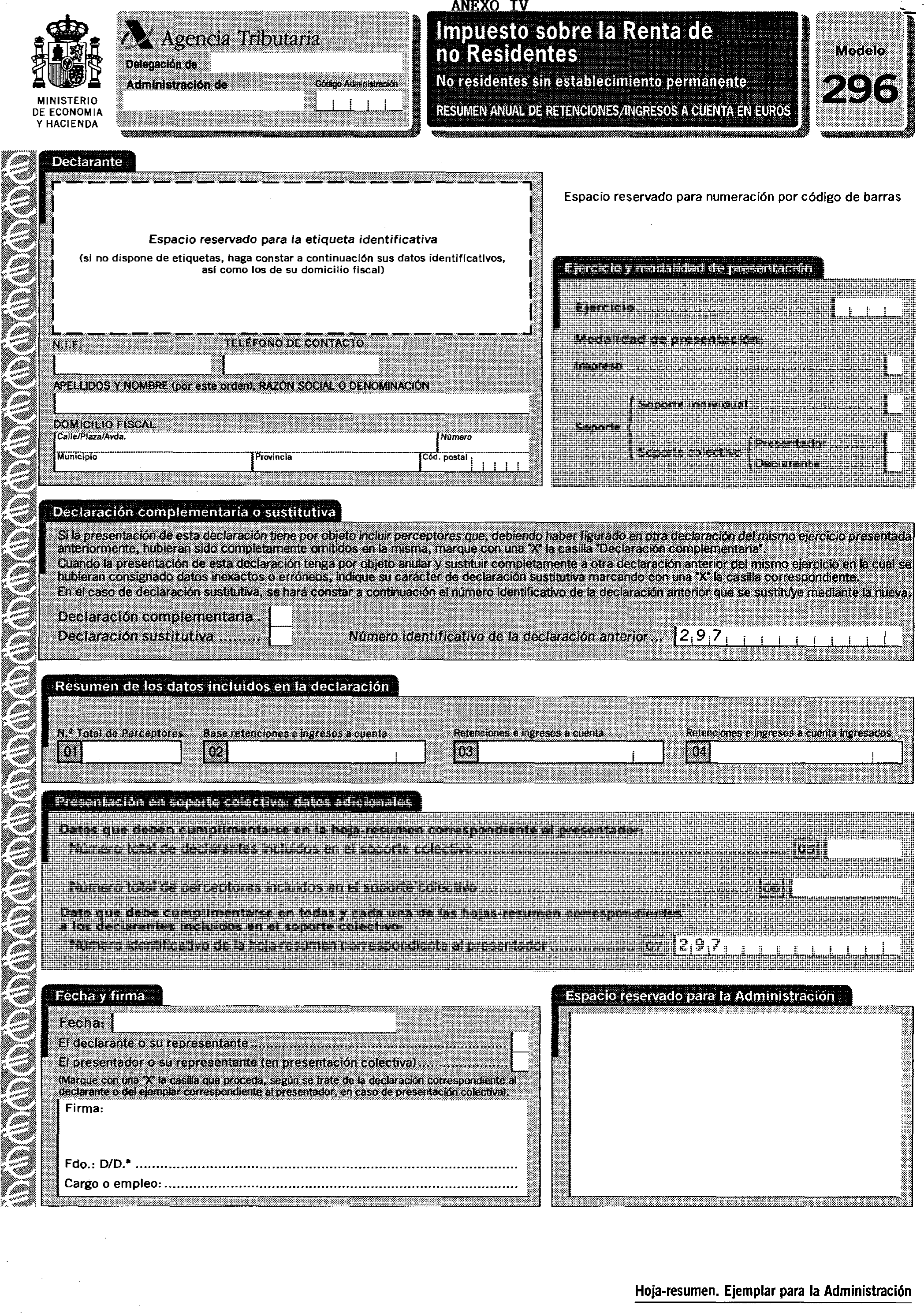

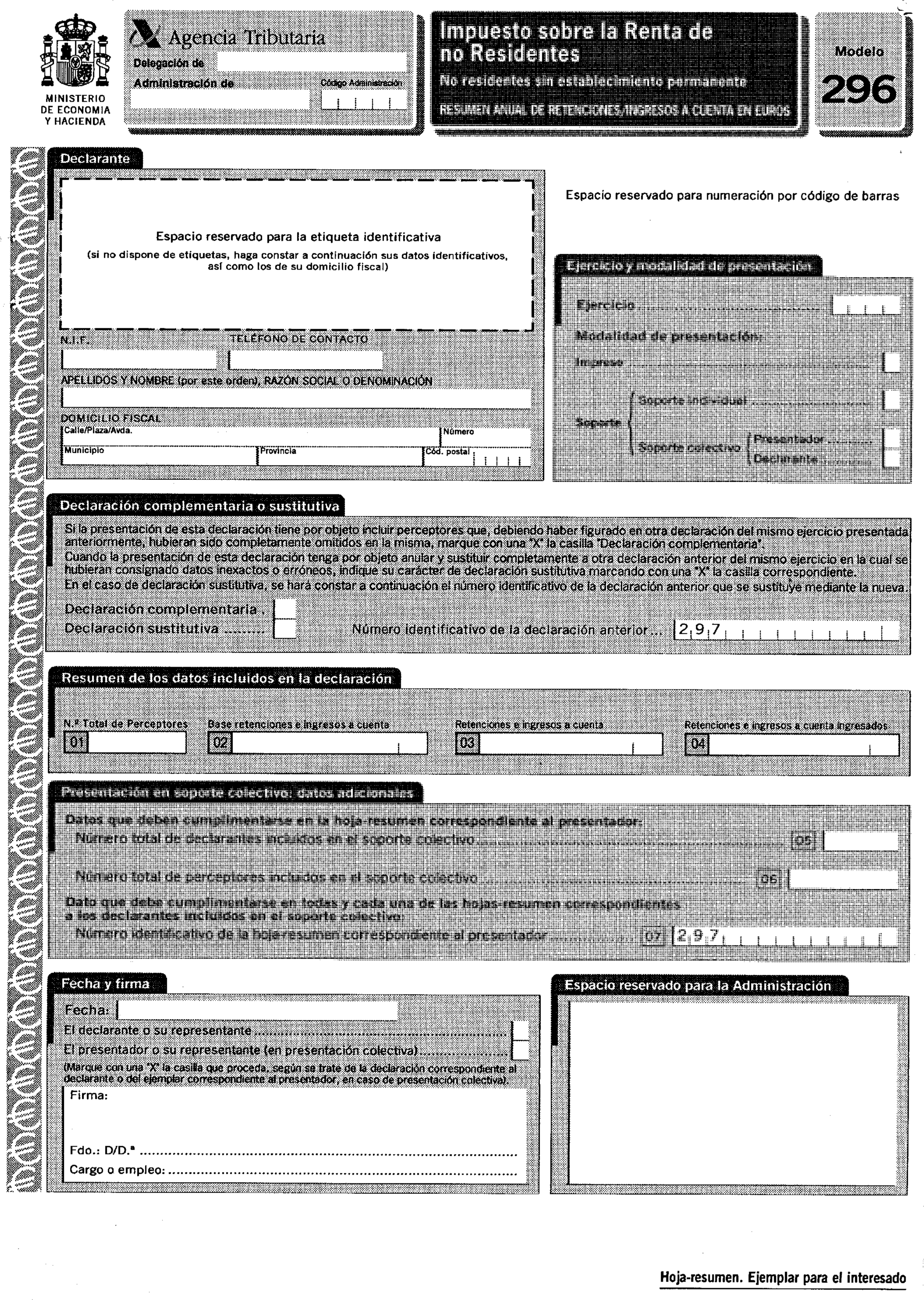

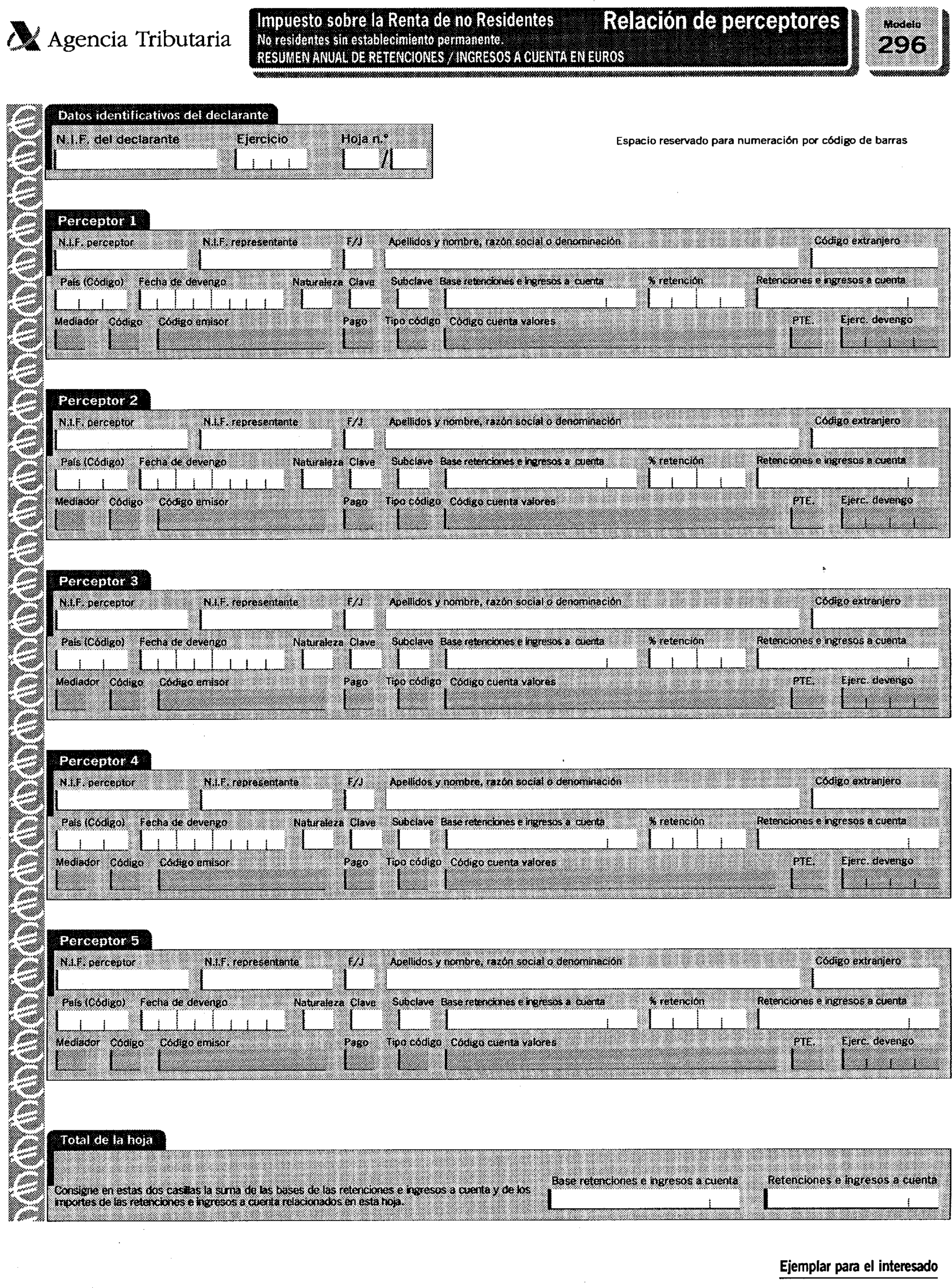

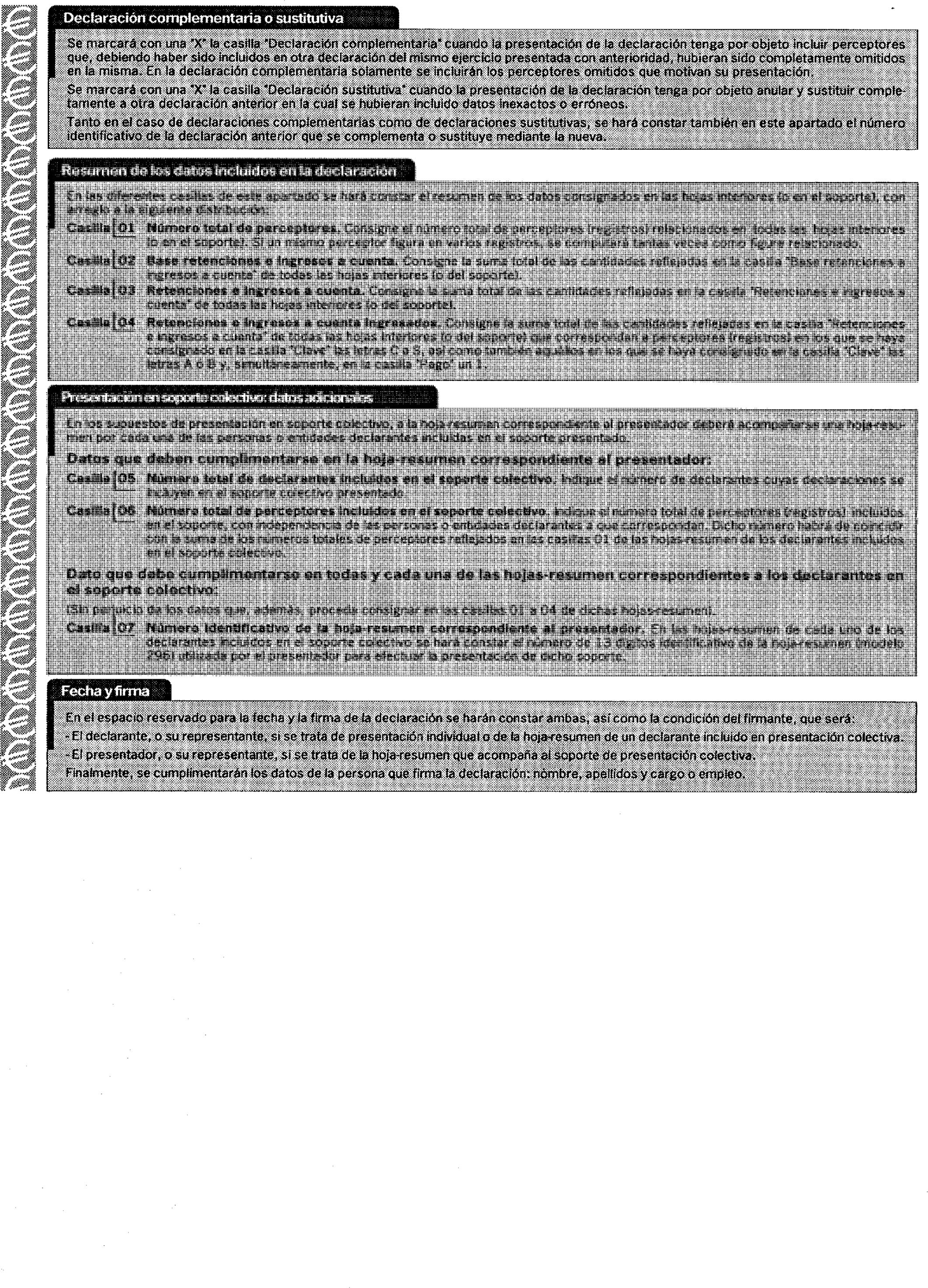

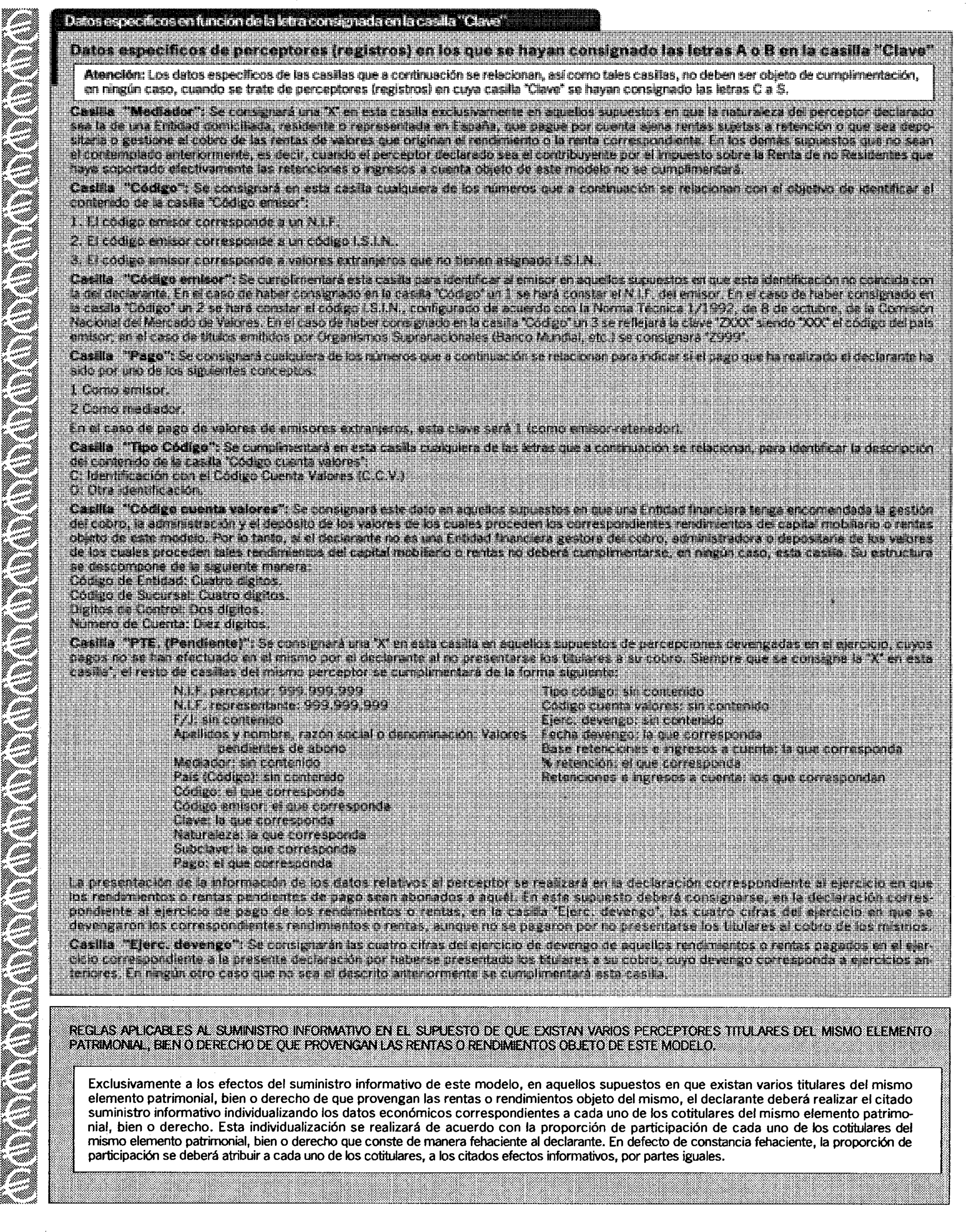

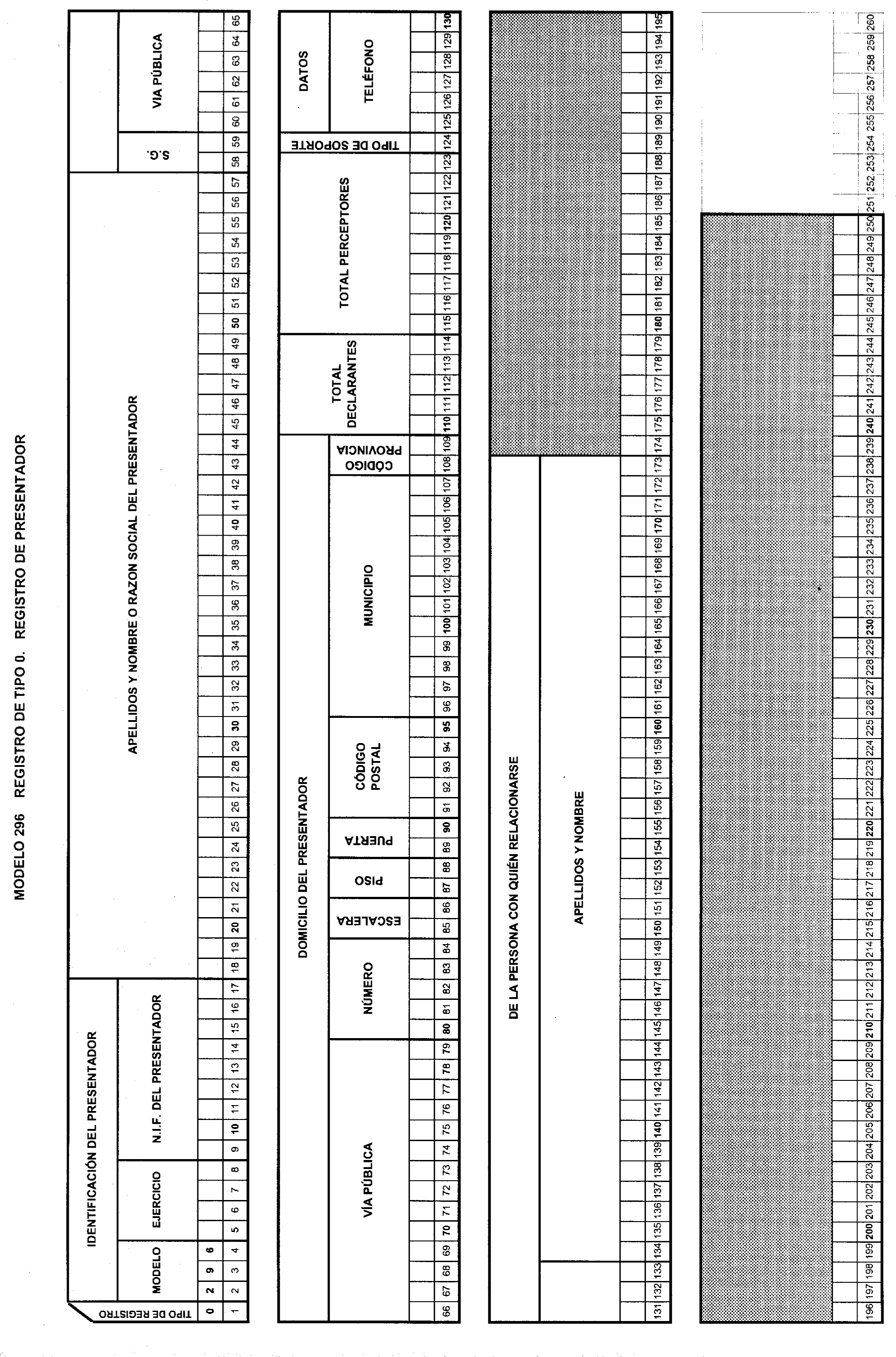

Uno. Se aprueba el modelo 296 «Impuesto sobre la Renta de no Residentes. No residentes sin establecimiento permanente. Resumen anual de retenciones e ingresos a cuenta en pesetas», que figura como anexo III de la presente Orden.

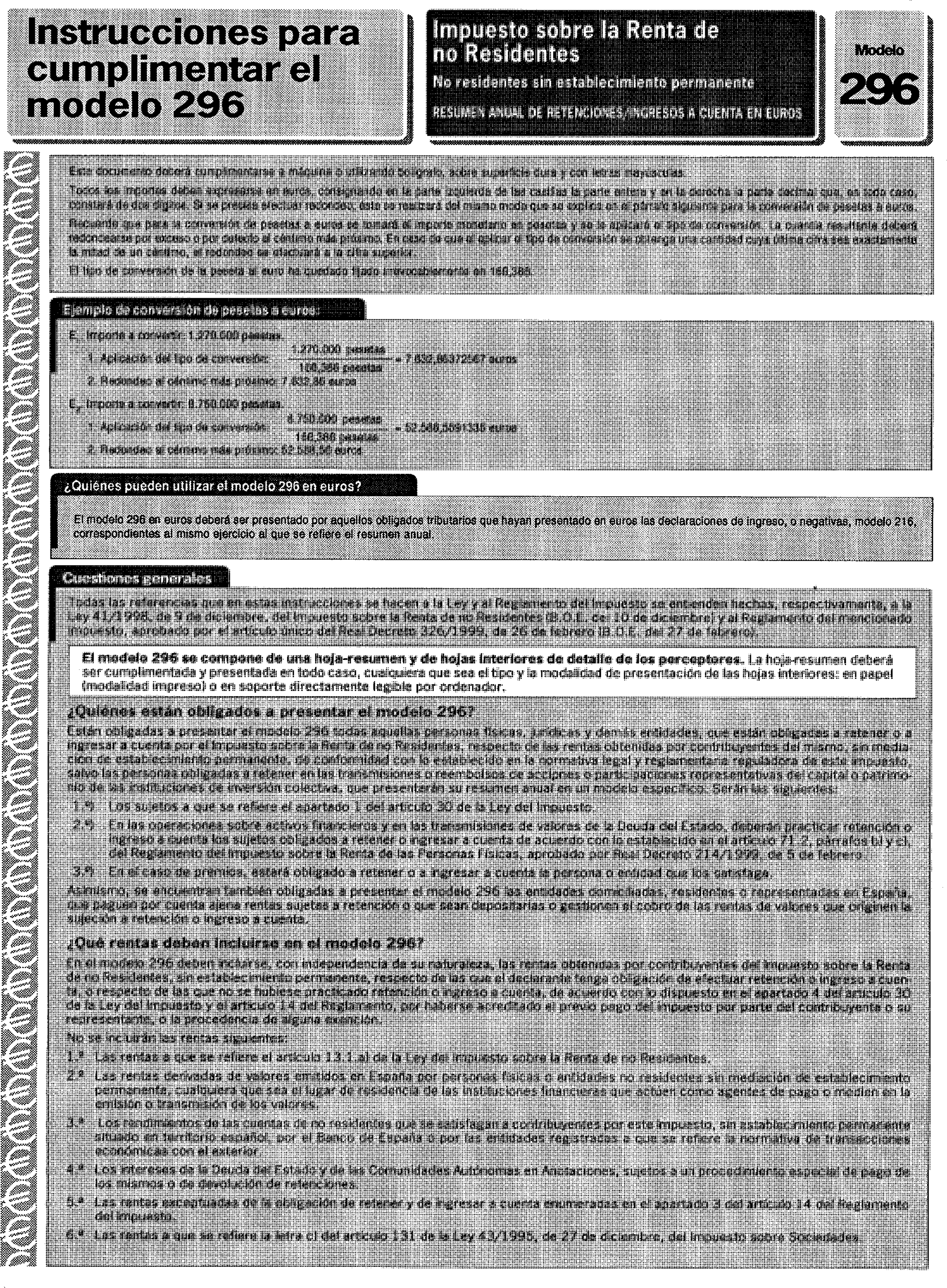

Dos. Se aprueba el modelo 296 «Impuesto sobre la Renta de no Residentes. No residentes sin establecimiento permanente. Resumen anual de retenciones e ingresos a cuenta en euros», que figura como anexo IV de la presente Orden. El número de justificante que habrá de figurar en este modelo en euros será un número secuencial cuyos tres primeros dígitos serán 297.

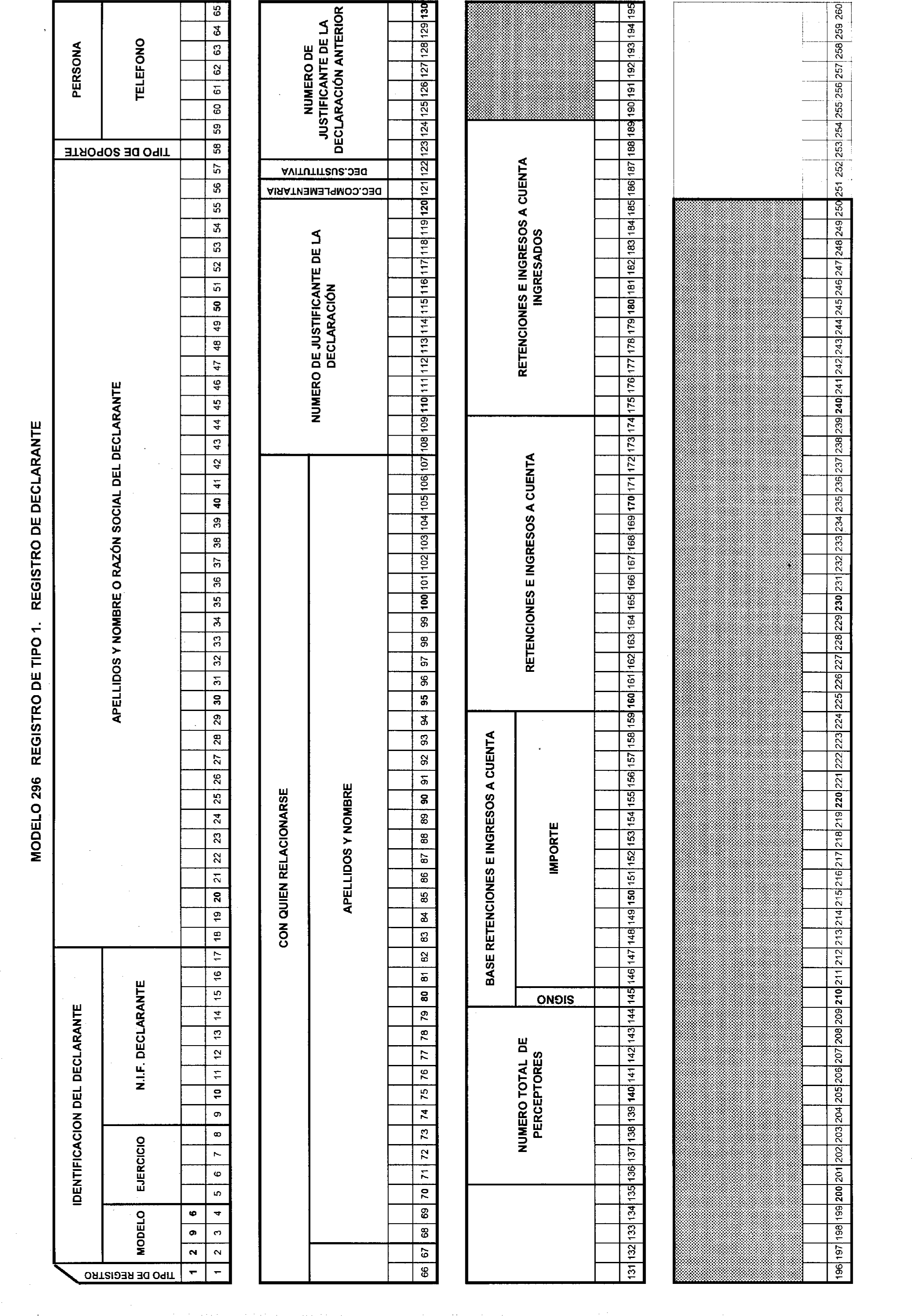

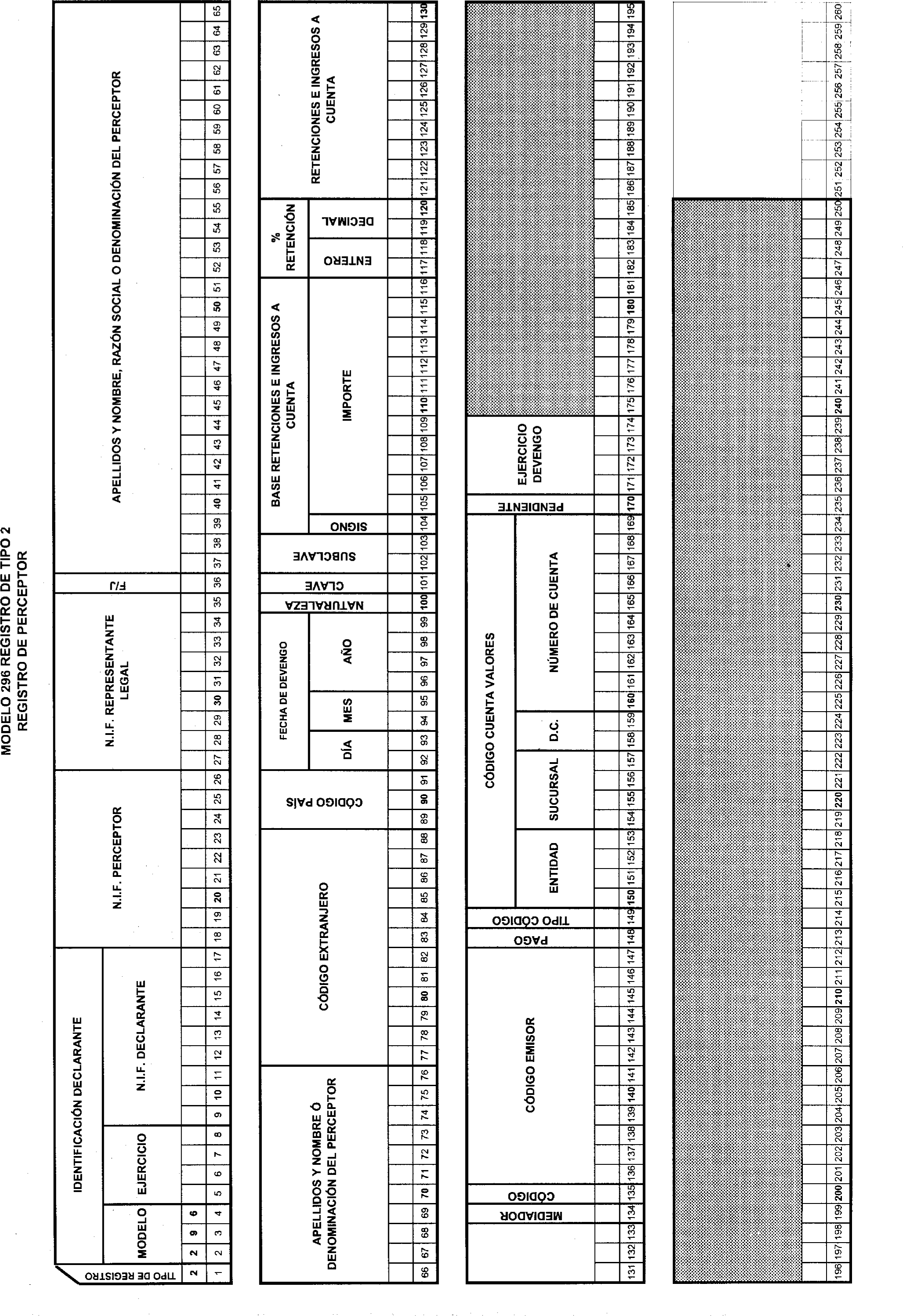

Tres. El modelo 296, tanto en pesetas como en euros, consta de:

a) Hoja resumen, que comprende dos ejemplares, uno para la Administración y otro para el interesado.

b) Hojas interiores de relación nominativa de perceptores, cada una de las cuales consta asimismo, de dos ejemplares, uno para la Administración y otro para el interesado.

c) Sobre anual.

Cuatro. Serán igualmente válidas las declaraciones que, ajustándose a los contenidos del modelo aprobado en la presente Orden, se realicen con el módulo de impresión en papel blanco que, en su caso y a estos efectos, elabore la Agencia Estatal de Administración Tributaria.

Cinco. El modelo 296 en euros deberá ser presentado por aquellos obligados tributarios que hayan presentado en euros las declaraciones de ingreso, o negativas, modelo 216, correspondientes al mismo ejercicio al que se refiere el resumen anual.

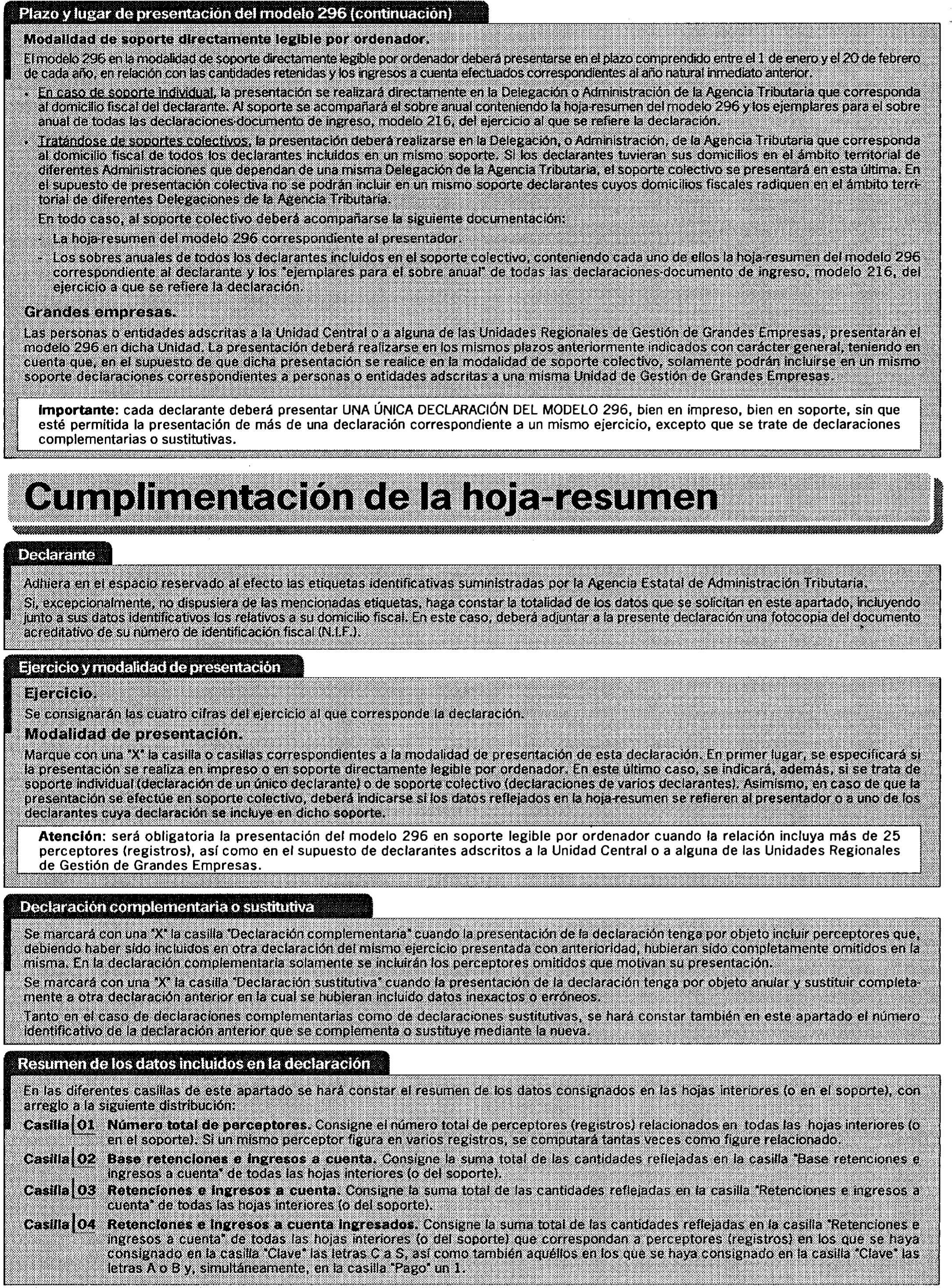

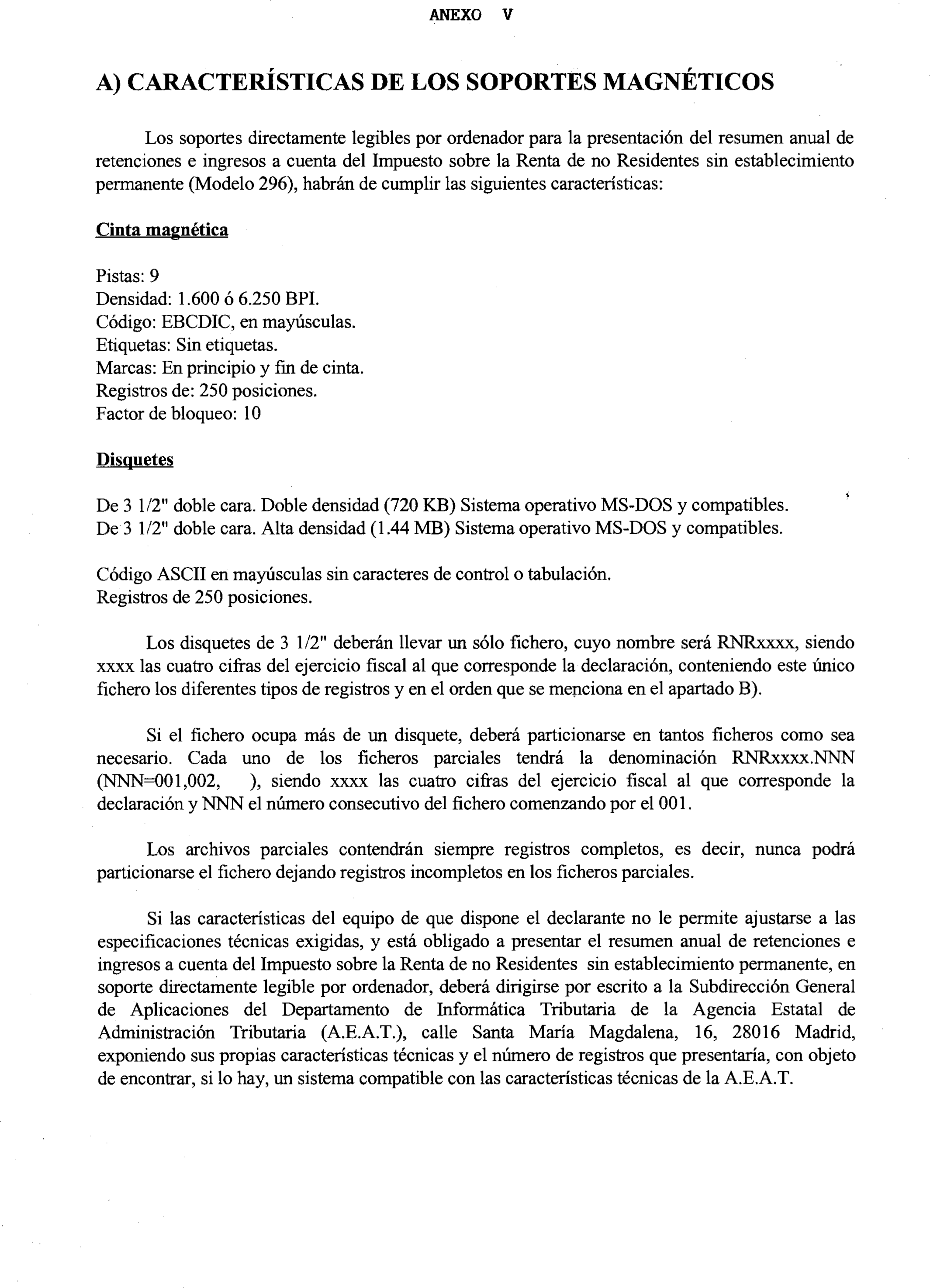

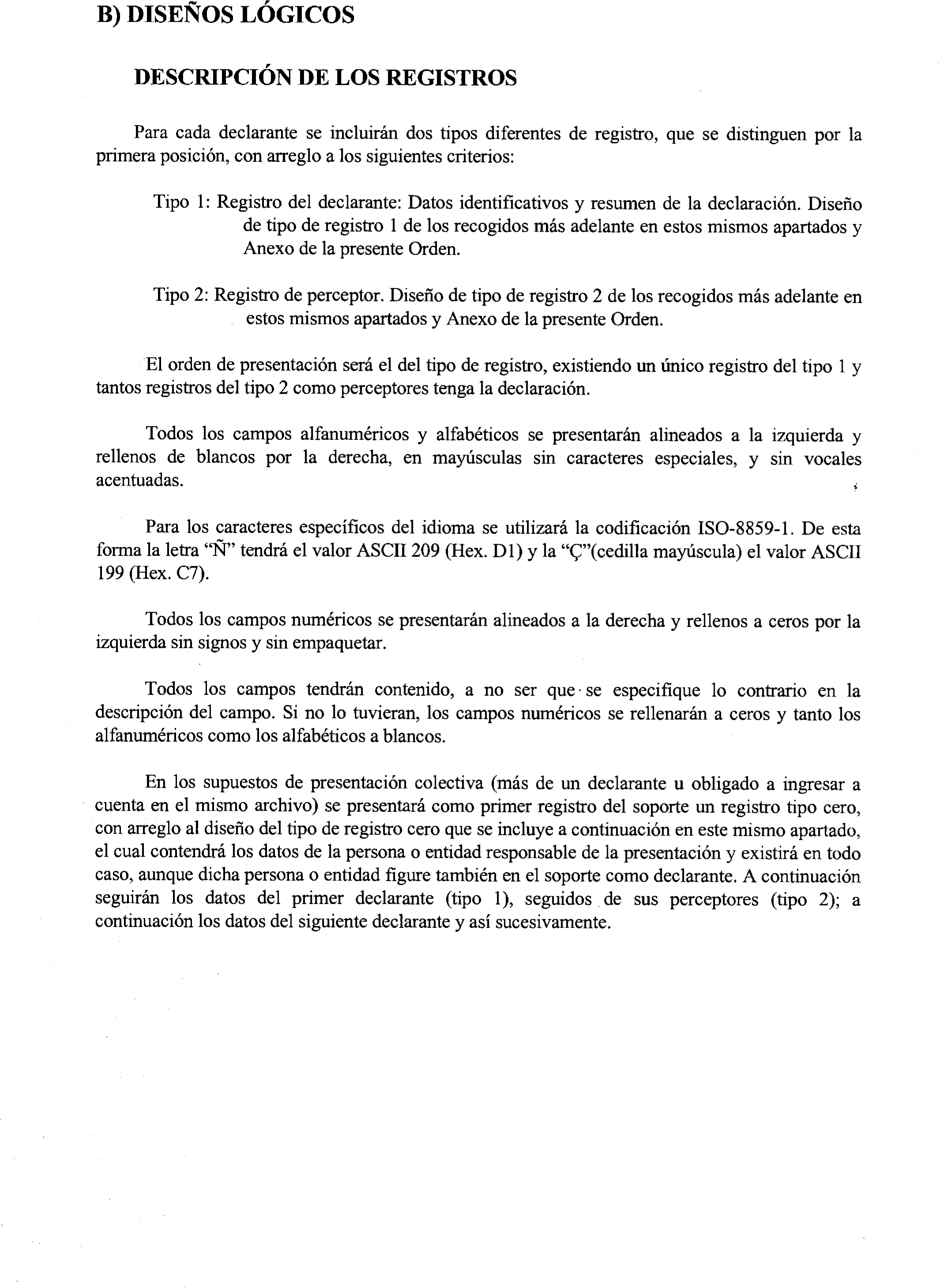

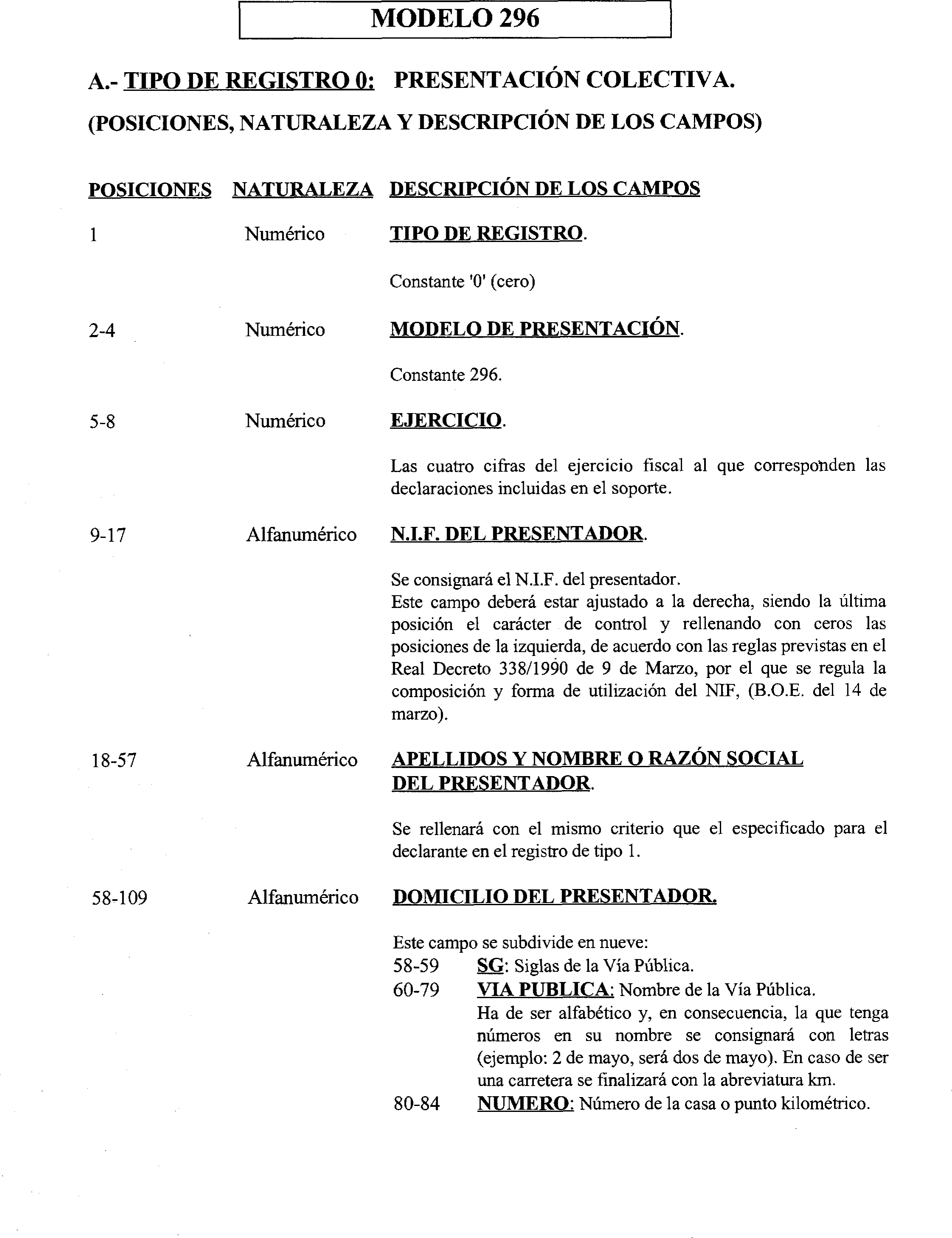

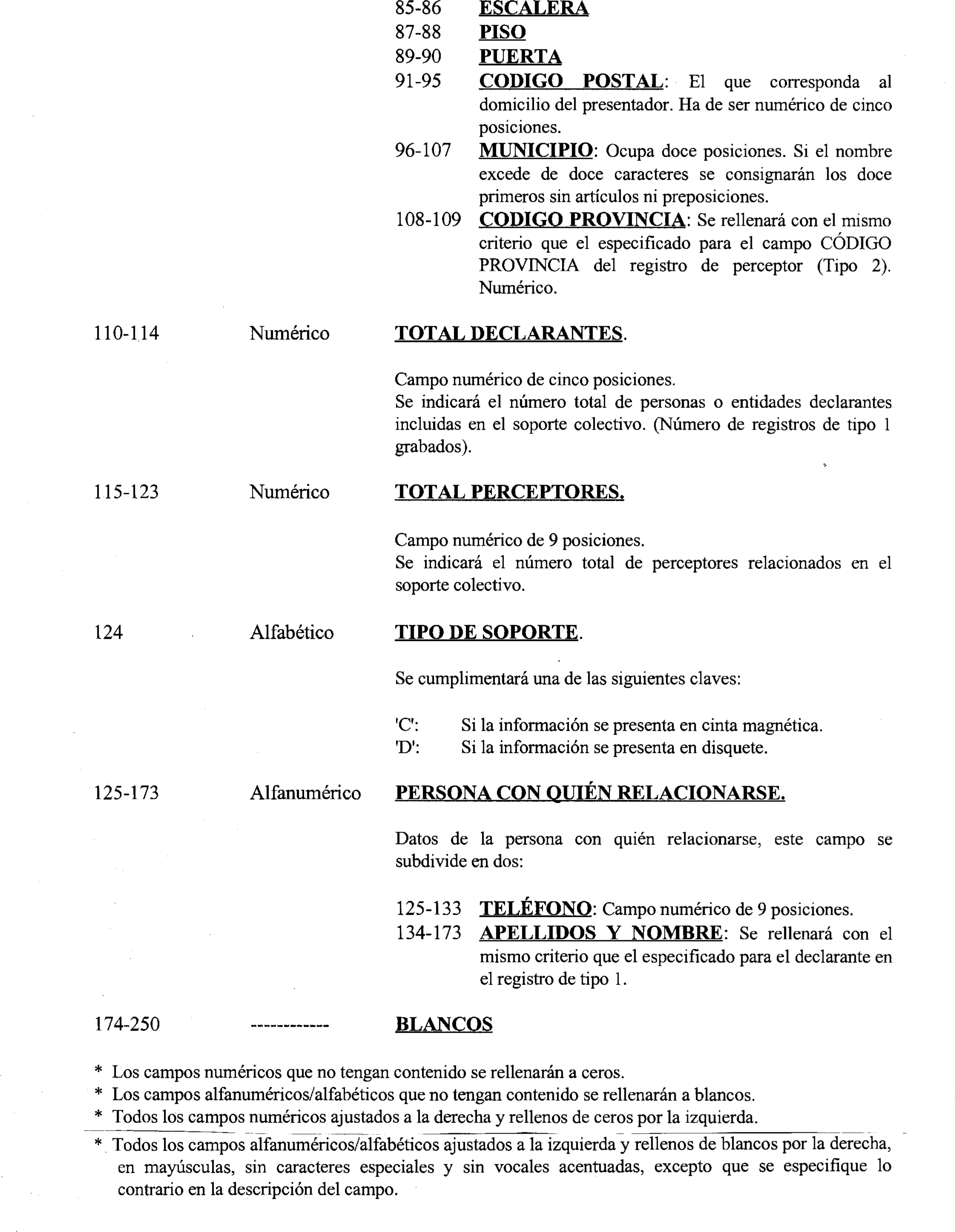

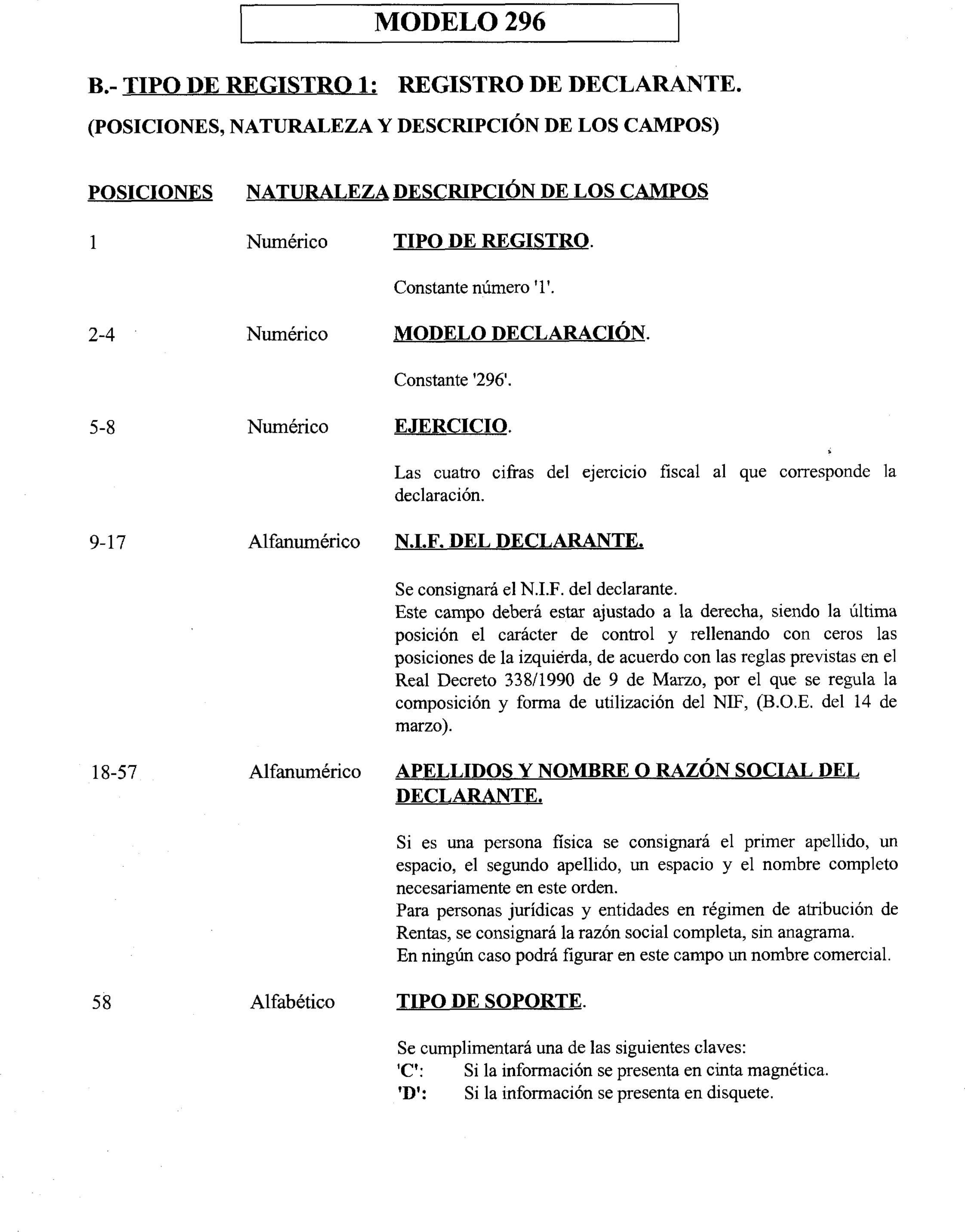

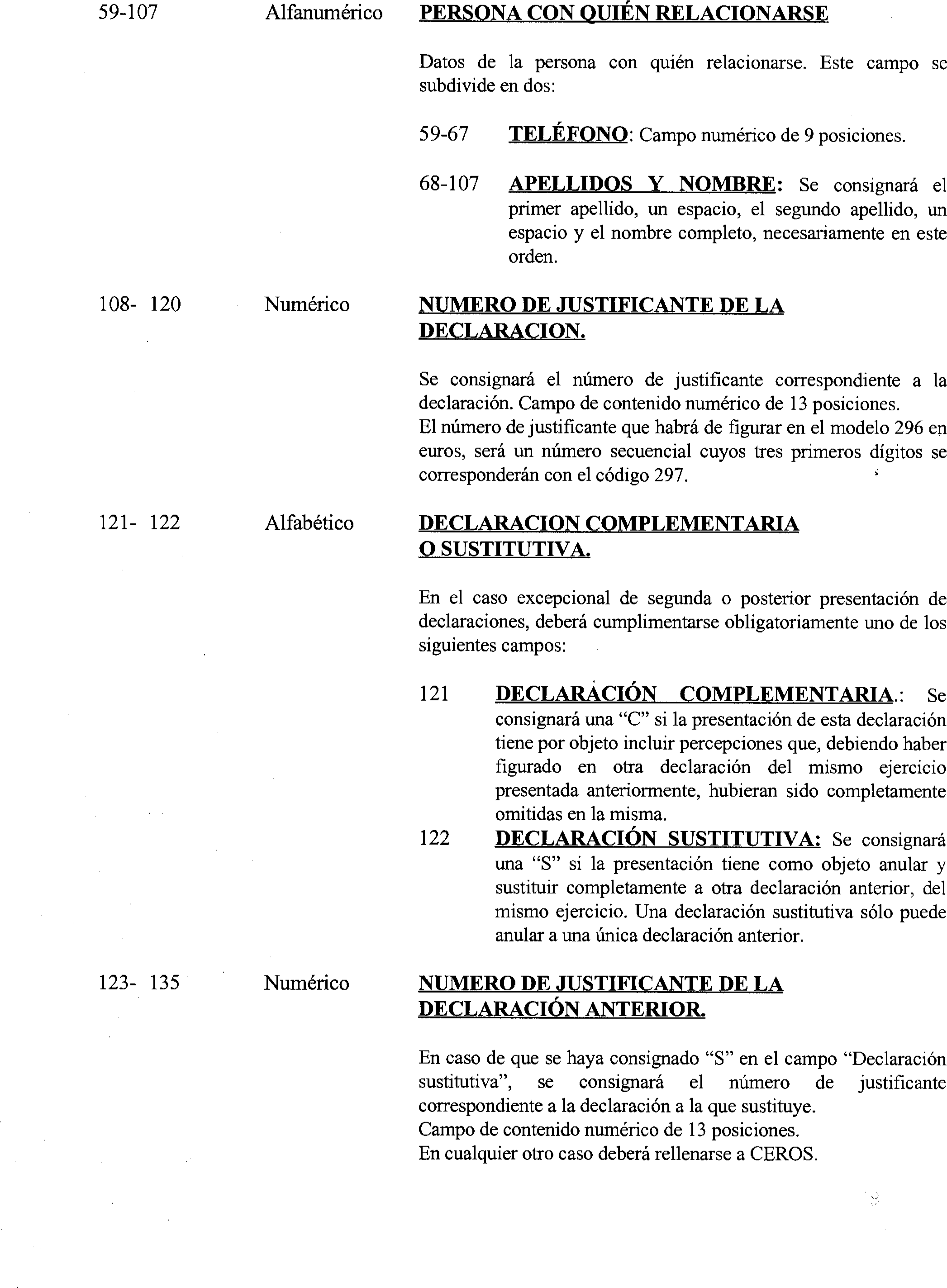

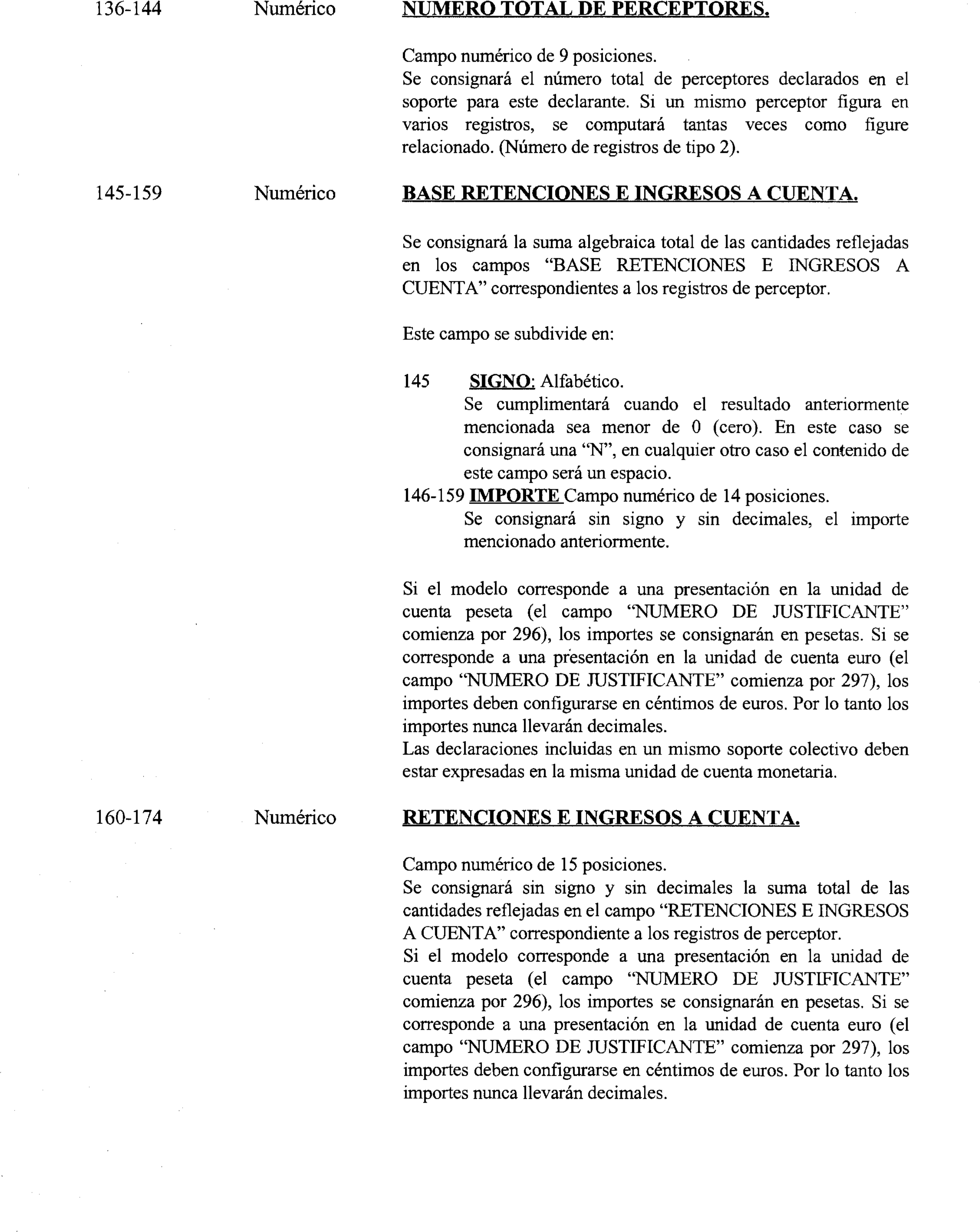

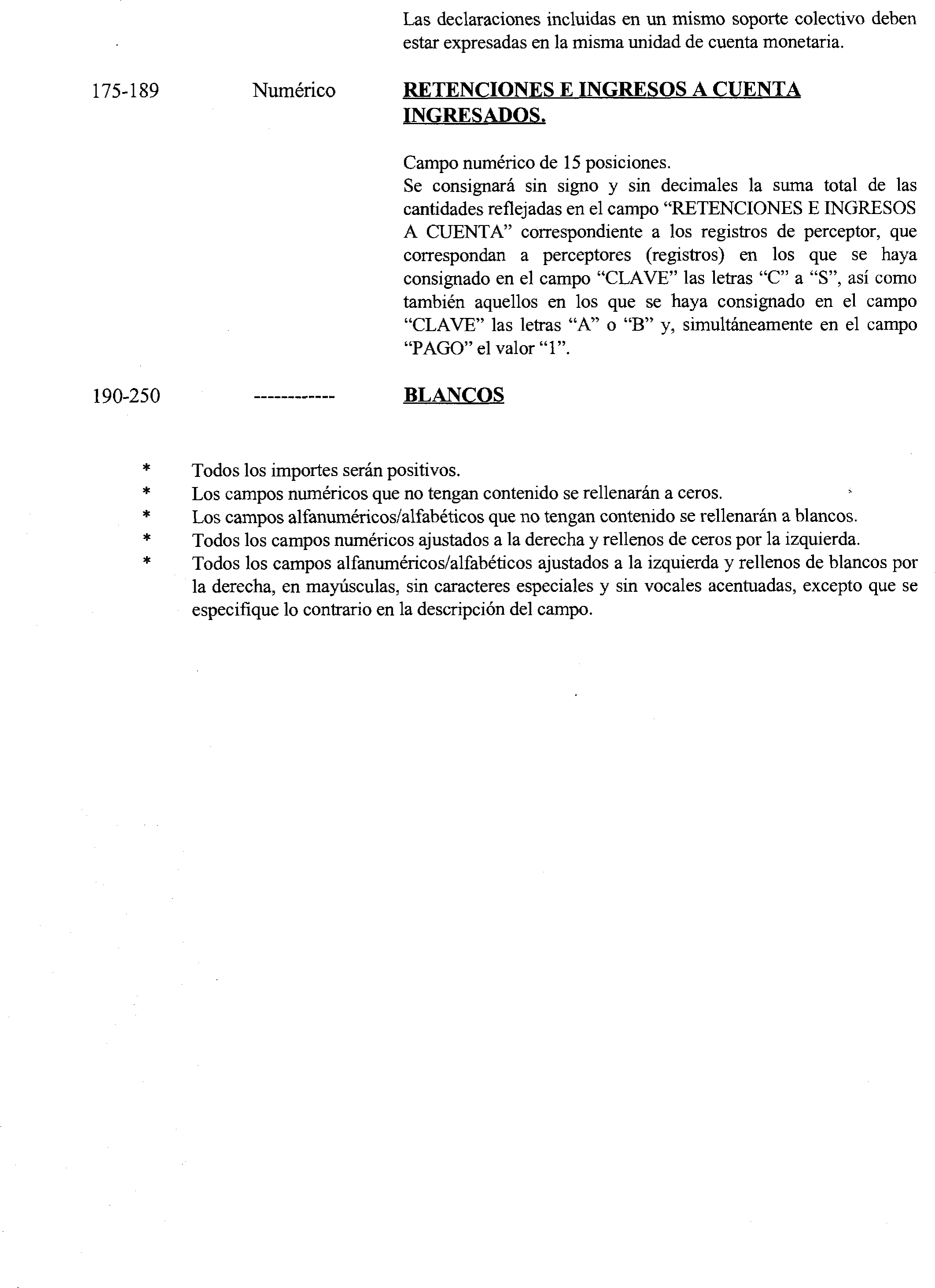

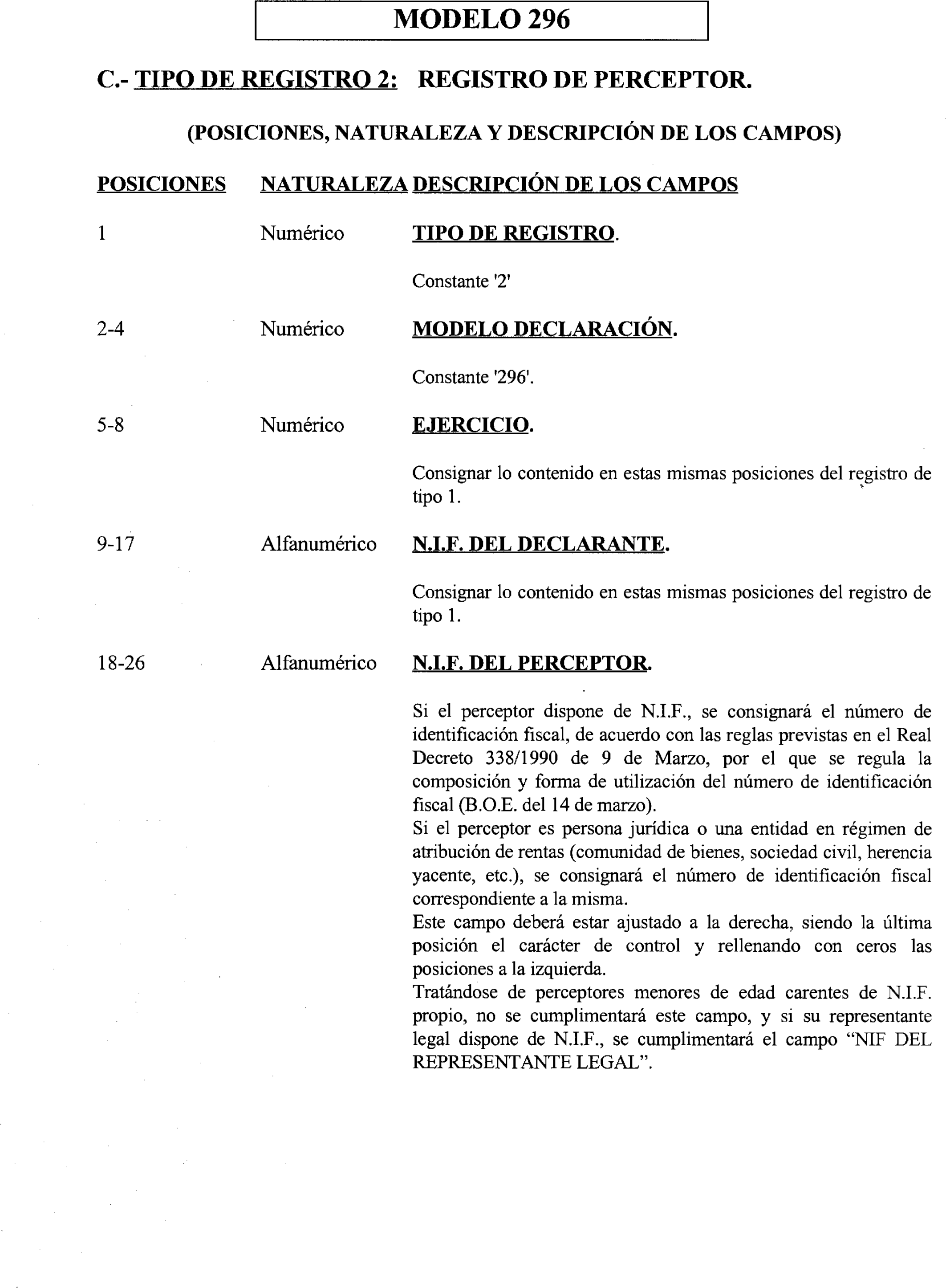

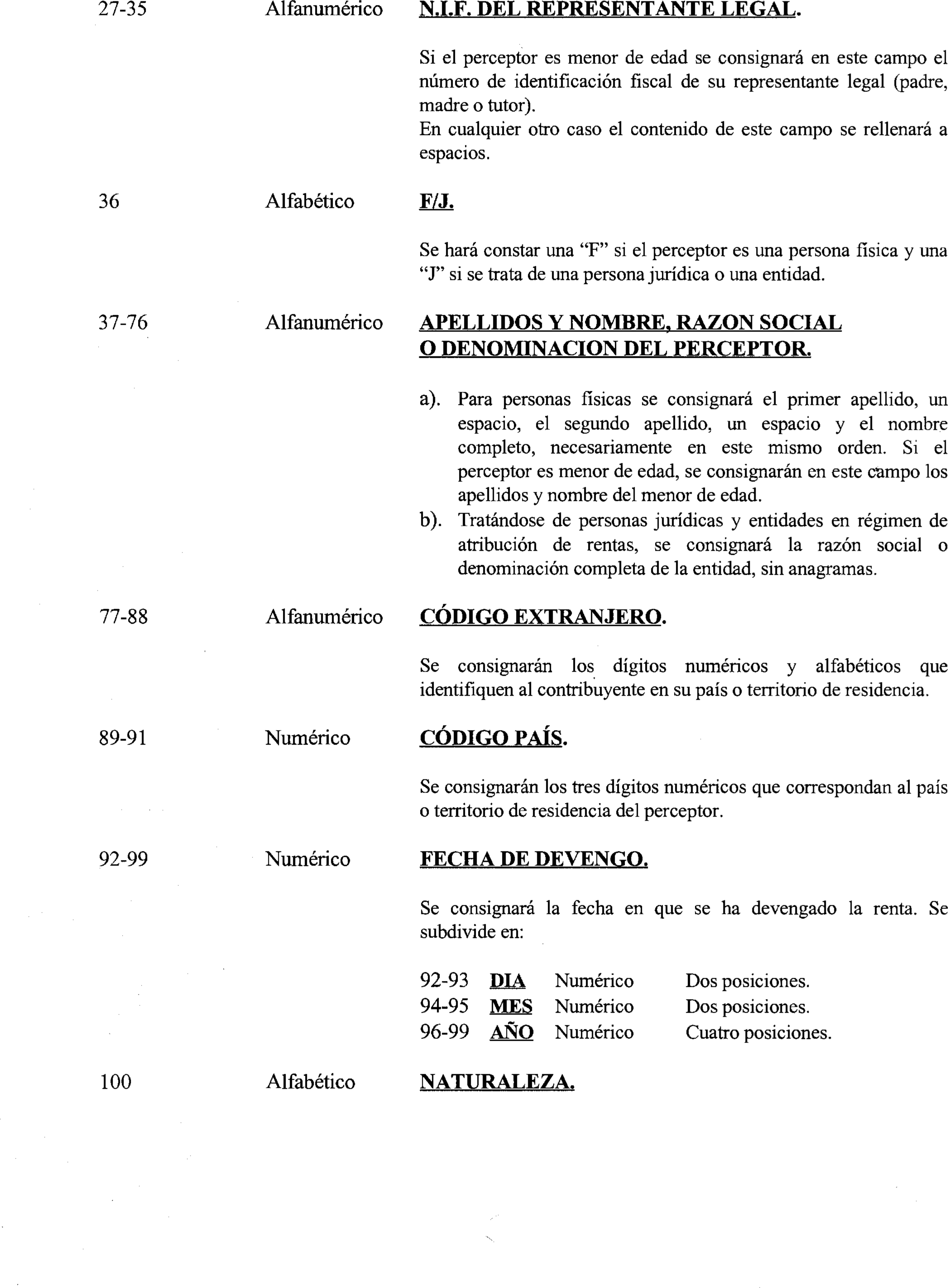

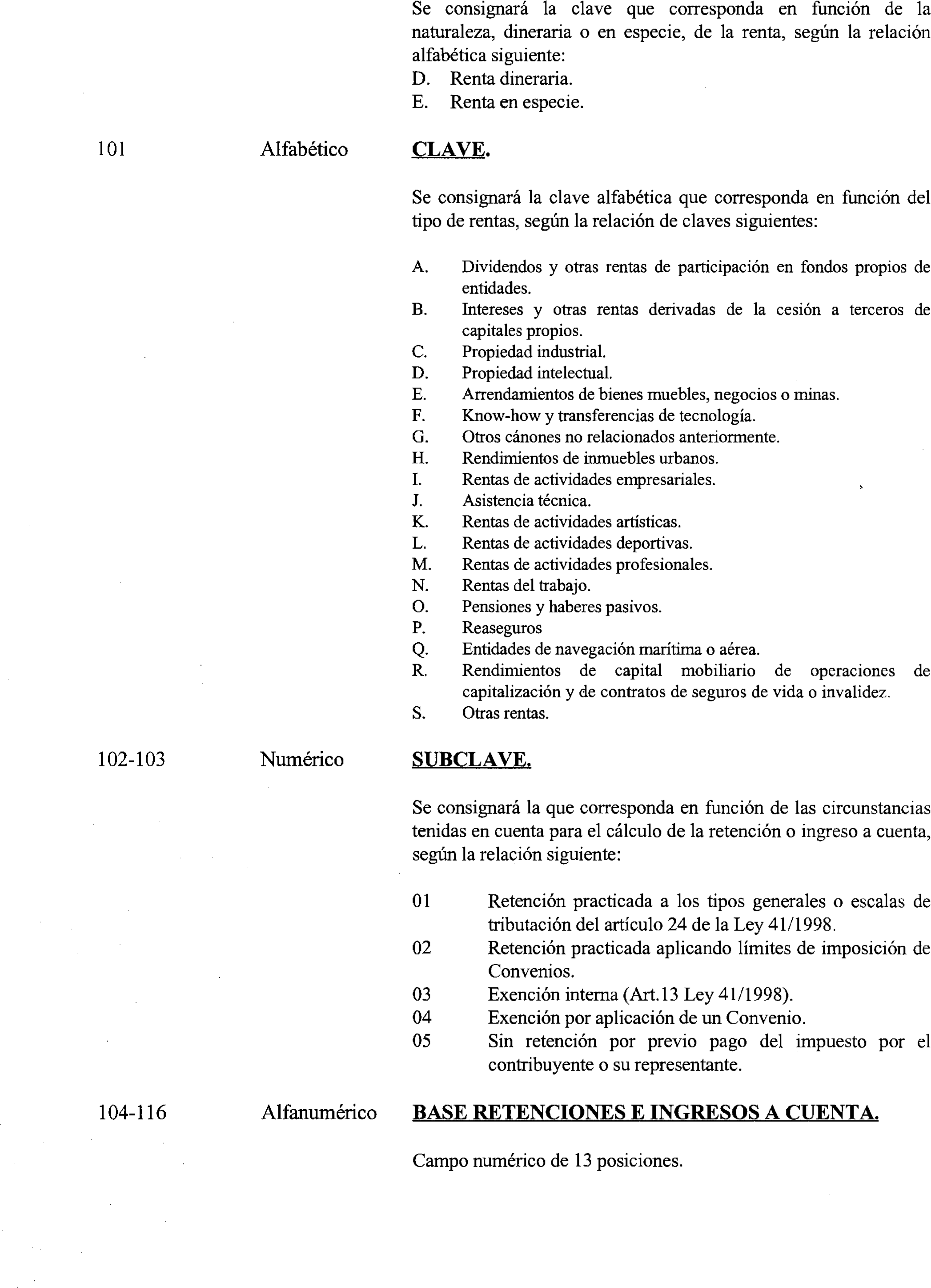

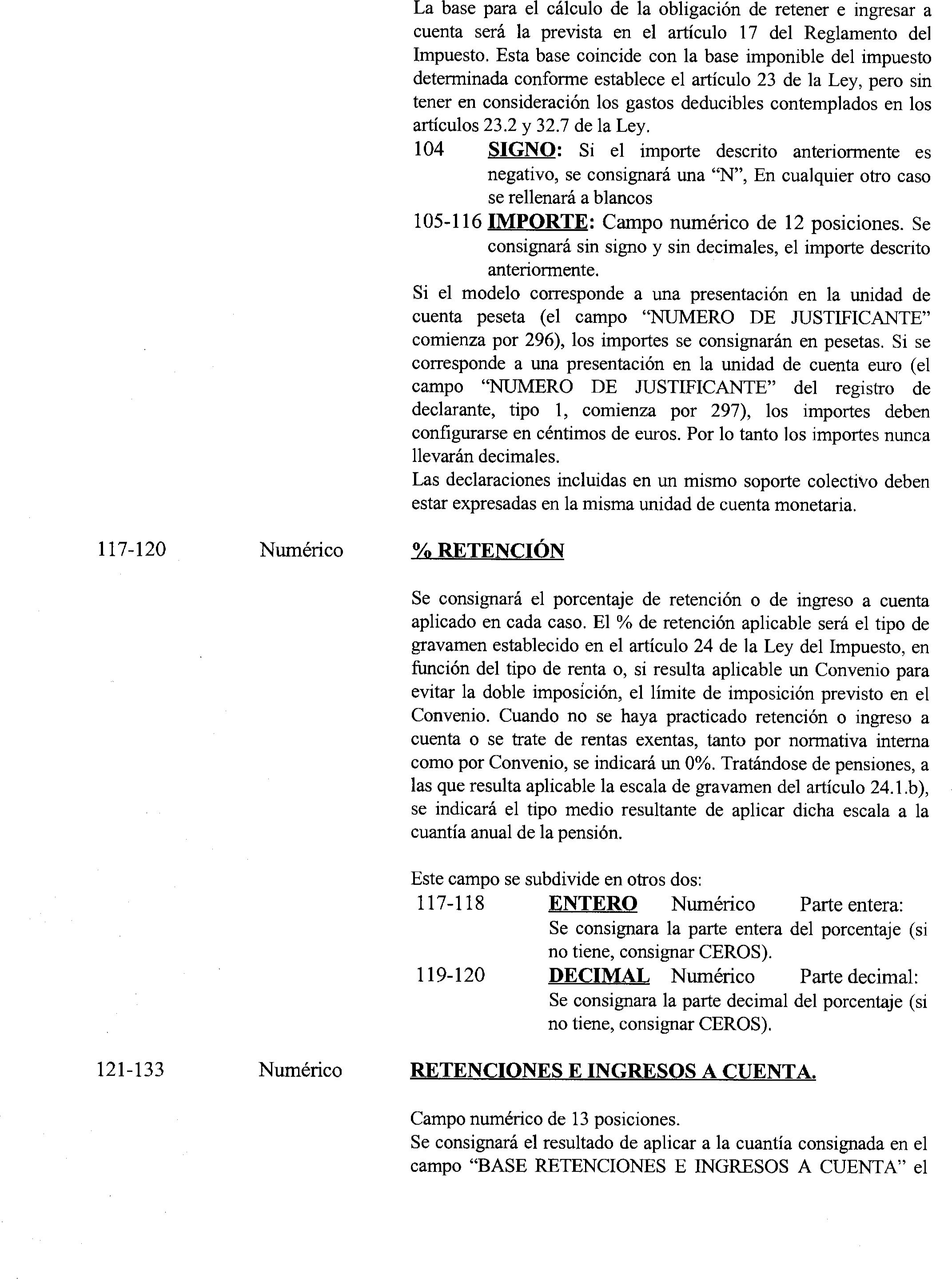

Uno. Se aprueban los diseños físicos y lógicos, que figuran en el anexo V de la presente Orden, a los que deberán ajustarse los soportes directamente legibles por ordenador que se presenten en lugar de las hojas interiores del modelo 296. Estos diseños son los mismos tanto para la presentación en pesetas como para la presentación en euros.

Dos. Será obligatoria la presentación en soporte directamente legible por ordenador de aquellas declaraciones que contengan más de 25 perceptores, así como de las que deban presentar los obligados tributarios adscritos a las Unidades Regionales de Gestión de Grandes Empresas o a la Unidad Central de Gestión de Grandes Empresas, con independencia del número de perceptores incluidos en las mismas.

En los demás casos, la presentación en soporte directamente legible por ordenador será opcional.

Tres. Las declaraciones en soporte directamente legible por ordenador podrán presentarse de forma individual o de forma colectiva, según que el archivo correspondiente contenga los datos de un solo obligado tributario, en el primer caso, o de varios, en el segundo.

La presentación colectiva únicamente podrá referirse a obligados tributarios que tengan su domicilio fiscal dentro del ámbito territorial de una misma Delegación de la Agencia Estatal de Administración Tributaria. No obstante lo anterior, en el supuesto de obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o a las Unidades Regionales de Gestión de Grandes Empresas de las Delegaciones Especiales de la Agencia Estatal de Administración Tributaria, el soporte colectivo únicamente podrá contener obligados tributarios adscritos a la Unidad Central o a la misma Unidad Regional.

Todas las declaraciones contenidas en un mismo soporte colectivo deberán estar expresadas en la misma unidad de cuenta monetaria.

Cuatro. No será necesario efectuar petición previa alguna para realizar la presentación de la declaración en soporte directamente legible por ordenador, ya sea de forma individual o colectiva.

Uno. Están obligados a presentar la declaración 296, resumen anual, los sujetos obligados a retener o a efectuar ingreso a cuenta a que se refiere el artículo 15 del Reglamento del Impuesto sobre la Renta de no Residentes, salvo los sujetos obligados a retener o ingresar a cuenta en las transmisiones o reembolsos de acciones o participaciones representativas del capital o patrimonio de las instituciones de inversión colectiva, que efectuarán un resumen anual específico.

Dos. Conforme establece el apartado 2 del artículo 19 del Reglamento del Impuesto sobre la Renta de no Residentes, están también obligados a presentar el resumen anual las entidades domiciliadas, residentes o representadas en España, que paguen por cuenta ajena rentas sujetas a retención o ingreso a cuenta o que sean depositarias o gestionen el cobro de las rentas de valores.

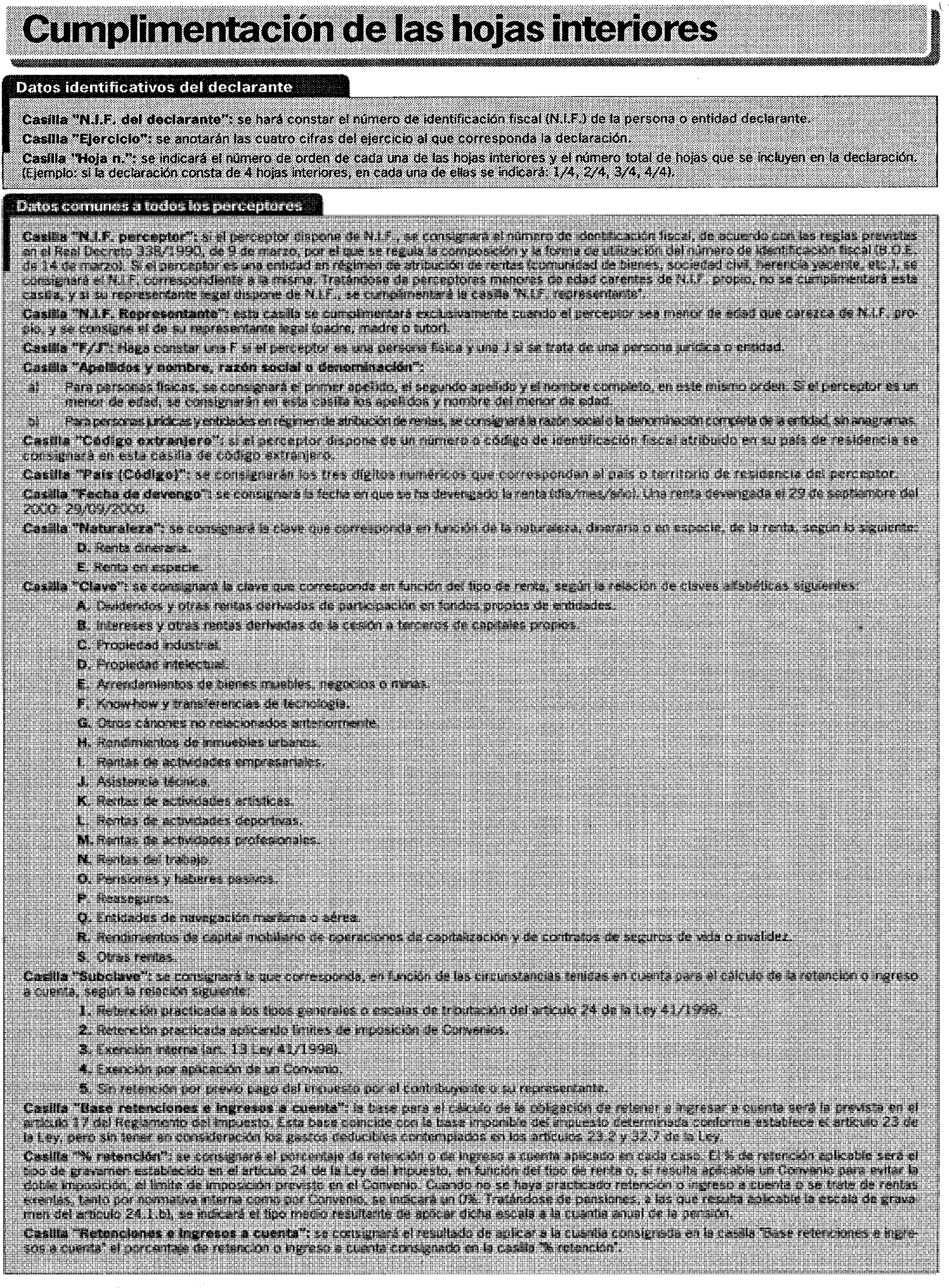

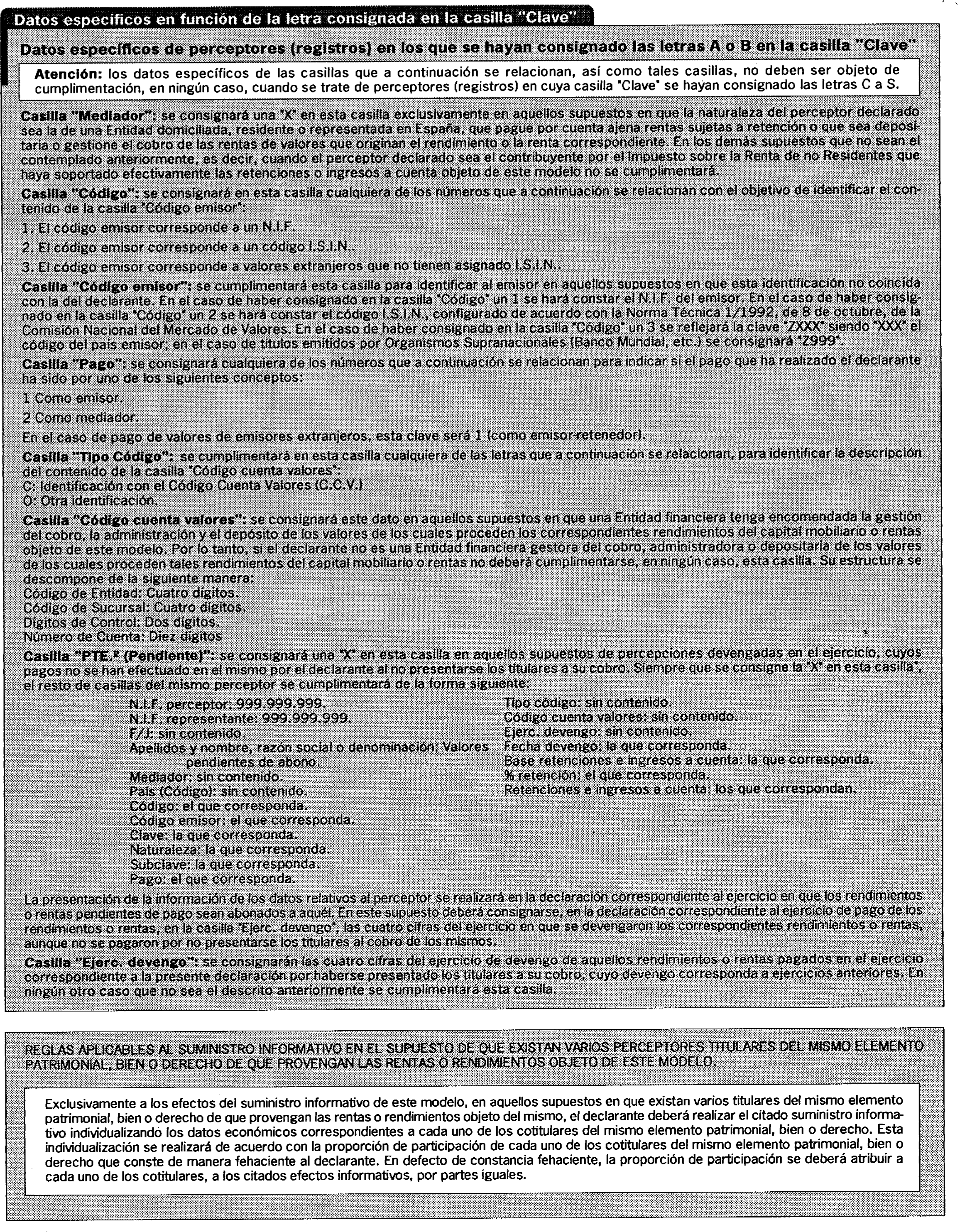

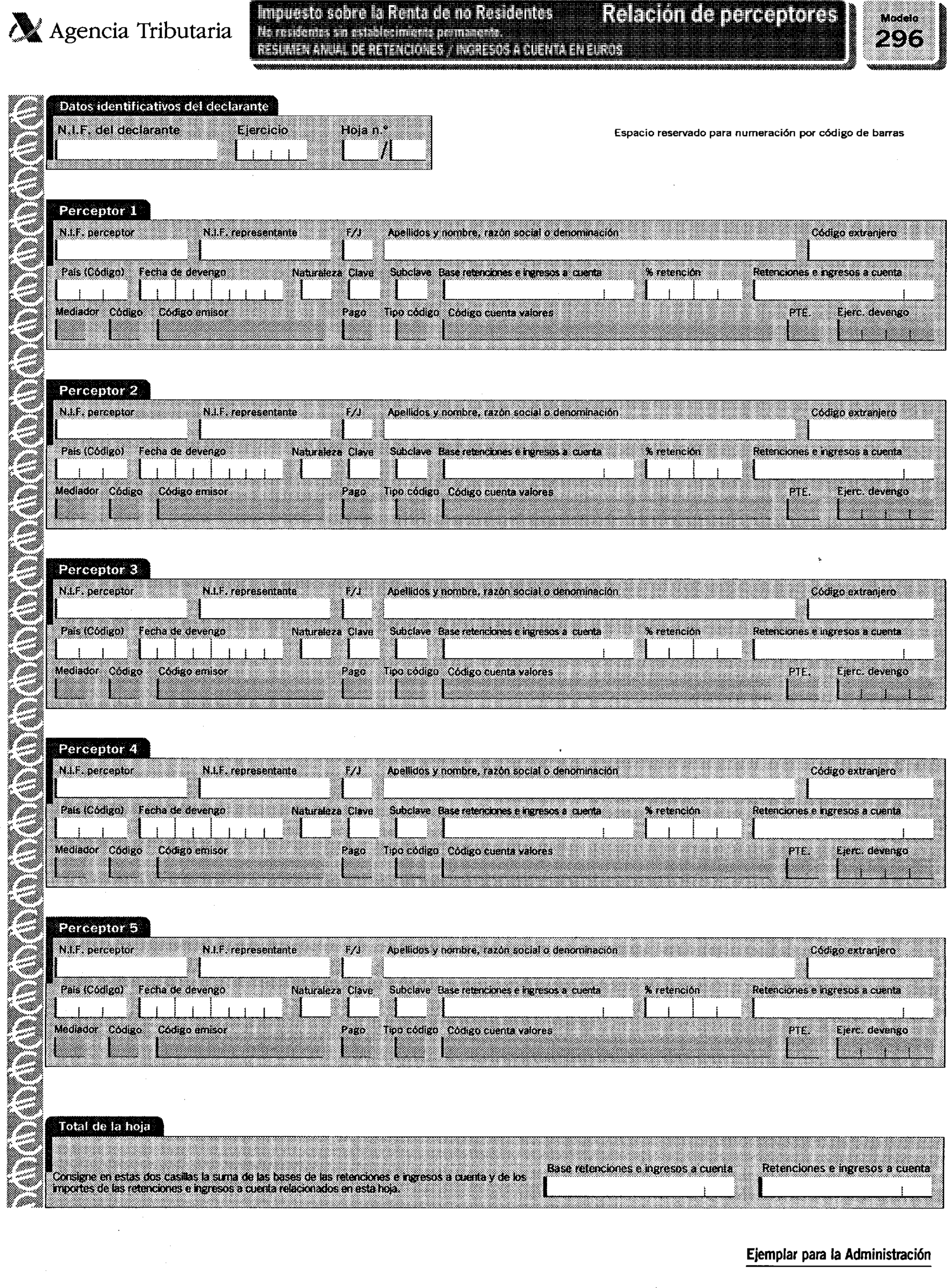

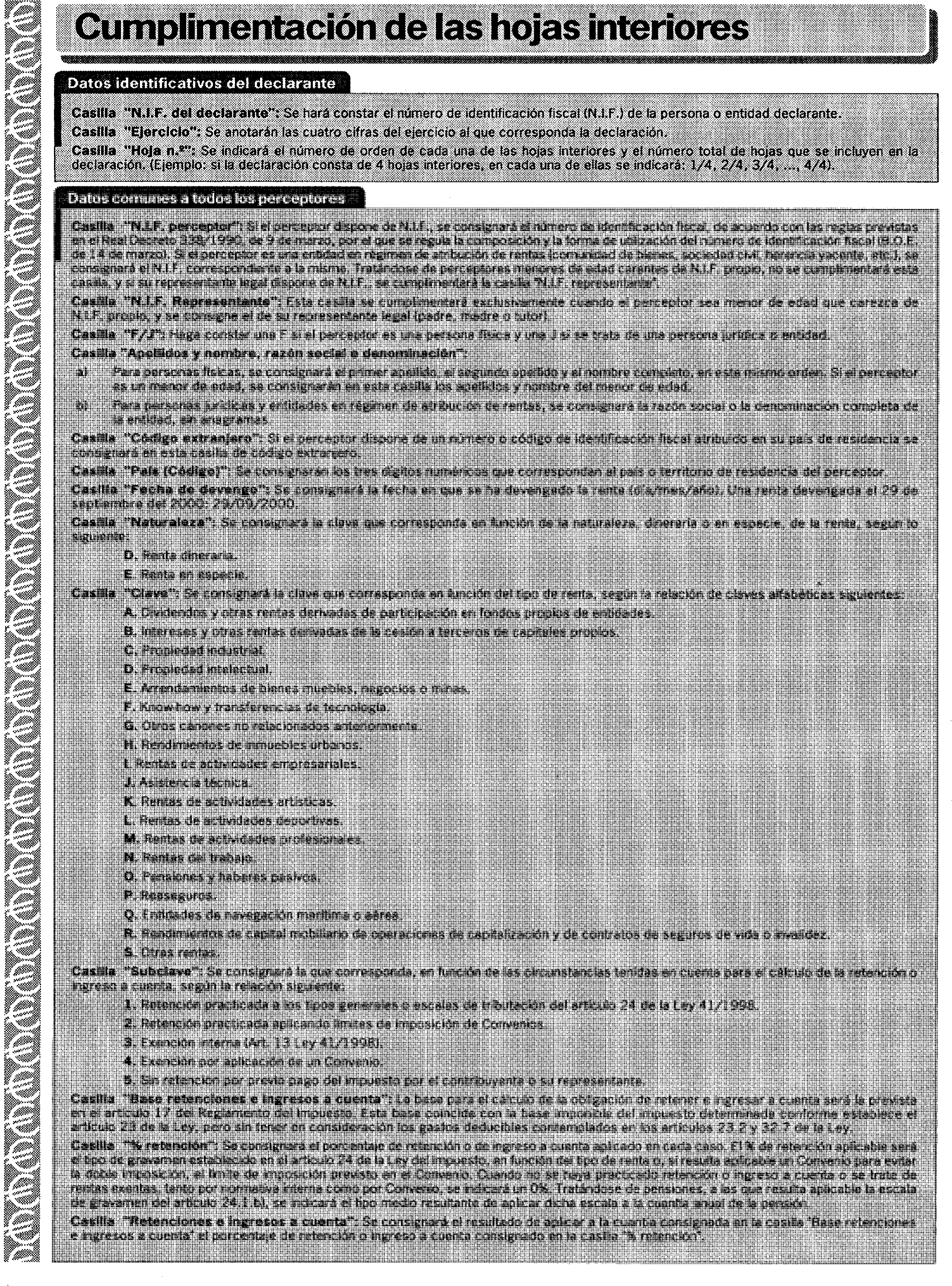

La relación nominativa de perceptores que establece el apartado 2 del artículo 19 del Reglamento del Impuesto se efectuará utilizando las hojas interiores del modelo 296 o, en su caso, los registros correspondientes del soporte directamente legible por ordenador.

Tratándose de declarantes que sean obligados a retener o a ingresar a cuenta dicha relación contendrá los datos de los perceptores de rentas sujetas al Impuesto, satisfechas o abonadas por ellos, respecto de las que han efectuado retenciones o ingresos a cuenta o respecto de aquellas sobre las que no procede practicar retención o ingreso a cuenta pero sí existe obligación de presentar declaración negativa de retenciones. No se incluirá en el resumen anual a los perceptores de rentas excluidas de la obligación de presentar declaración negativa de retenciones, relacionadas en el apartado segundo, tres, de la presente Orden.

Asimismo, las entidades domiciliadas, residentes o representadas en España, que paguen por cuenta ajena rentas sujetas a retención o ingreso a cuenta o que sean depositarias o gestionen el cobro de las rentas de valores harán constar en la relación de perceptores los datos correspondientes a aquellos respecto de los que han actuado como pagadores por cuenta ajena o como depositarios o gestores en el cobro de las citadas rentas.

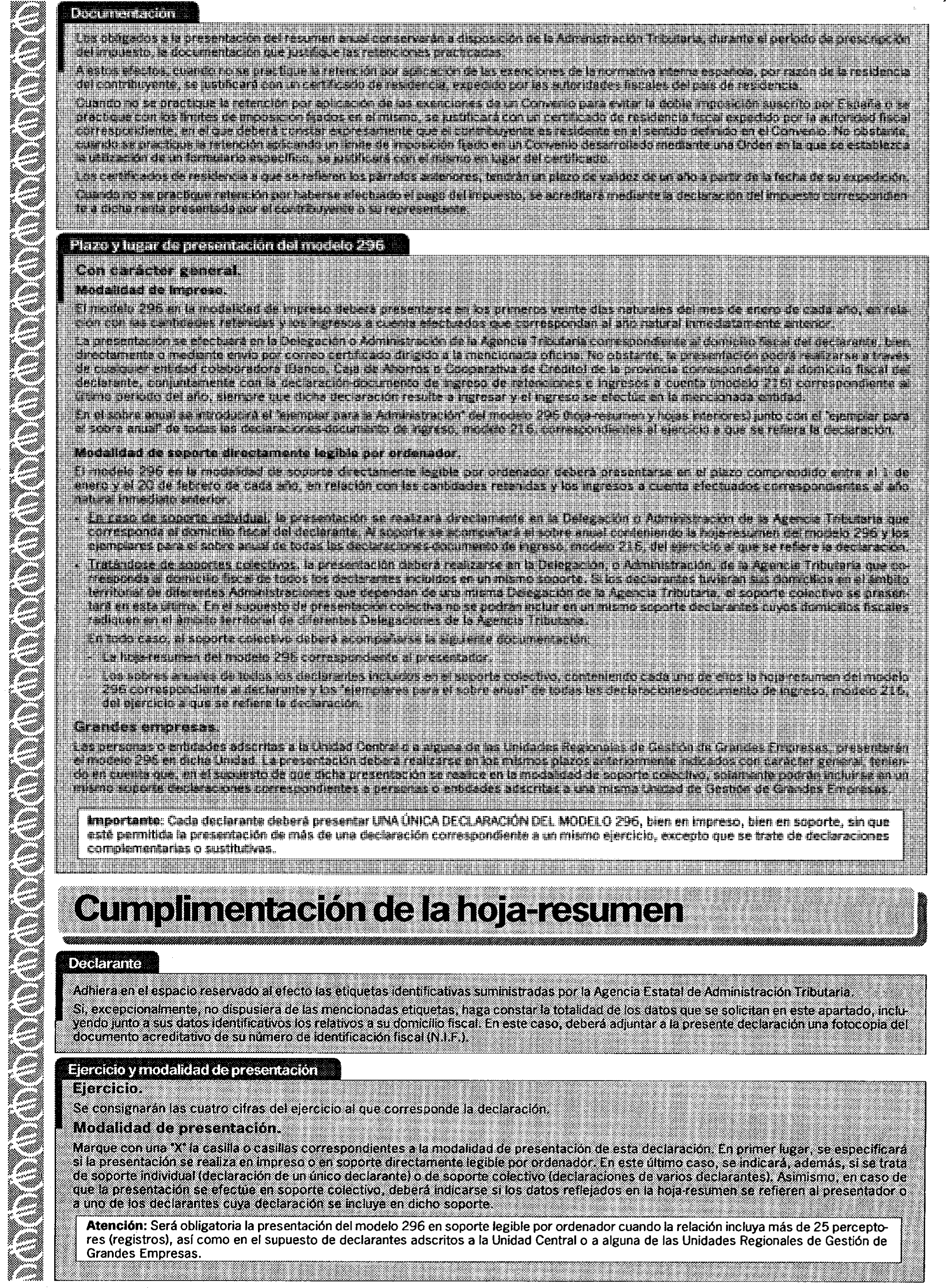

La declaración resumen anual, tanto en pesetas como en euros, deberá presentarse, directamente o por correo, en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del declarante, llevando adheridas las etiquetas identificativas suministradas al efecto por la propia Agencia Estatal de Administración Tributaria.

En el supuesto de no disponerse de dichas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados y se acompañará fotocopia de la tarjeta acreditativa del número de identificación fiscal. No obstante, la presentación podrá realizarse a través de cualquier entidad colaboradora (Banco, Caja de Ahorros o Cooperativa de Crédito) de la provincia correspondiente al domicilio fiscal del declarante, conjuntamente con la declaración-documento de ingreso de retenciones e ingresos a cuenta (modelo 216) correspondiente al último período del año, siempre que dicha declaración resulte a ingresar y el ingreso se efectúe en la mencionada entidad.

A tal efecto, las entidades colaboradoras sólo admitirán la presentación del resumen anual de retenciones e ingresos a cuenta, modelo 296, cuando éste se presente conjuntamente con la declaración-documento de ingreso, modelo 216, relativo al último período del año a que dicho resumen anual se refiera.

Efectuado el ingreso del modelo 216 del último período, en el sobre anual se introducirá el «ejemplar para la Administración» del modelo 296 (hoja-resumen y hojas interiores) junto con el «ejemplar para el sobre anual» de todas las declaraciones-documento de ingreso, modelo 216, correspondientes al ejercicio a que se refiera la declaración. Una vez cerrado dicho sobre, se depositará en la misma entidad colaboradora, que lo hará llegar al órgano administrativo correspondiente.

Uno. En el supuesto de presentación de soporte individual éste deberá presentarse en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del declarante, o bien, en la Unidad Central de Gestión de Grandes Empresas de la Oficina Nacional de Inspección o en la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal, según proceda en función de la adscripción del obligado tributario a una u otra Unidad.

En todo caso, el soporte individual deberá ir acompañado de la documentación a que se refiere el número uno del apartado duodécimo de la presente Orden.

Dos. Tratándose de soportes colectivos, la presentación se realizará en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal de todos los declarantes incluidos en el mismo. Si los declarantes mediante soporte colectivo tuvieran su domicilio en diferentes Administraciones dentro del ámbito de una misma Delegación de la Agencia Estatal de Administración Tributaria, el soporte colectivo se presentará en la Delegación de la que dependan dichas Administraciones. No se admitirá la presentación de soportes colectivos en los que se incluyan declarantes cuyos domicilios fiscales correspondan a diferentes Delegaciones de la Agencia Estatal de Administración Tributaria.

No obstante lo anterior, los soportes colectivos correspondientes a obligados tributarios adscritos a la Unidad Central de Gestión de Grandes Empresas o a las Unidades Regionales de Gestión de Grandes Empresas podrán también presentarse, respectivamente, en la Oficina Nacional de Inspección o en la Unidad Regional de Gestión de Grandes Empresas de la Delegación Especial de la Agencia Estatal de Administración Tributaria correspondiente a su domicilio fiscal.

En todo caso, a los soportes colectivos que se presenten se unirá la documentación a que se refiere el número Dos del apartado Duodécimo de la presente Orden.

El resumen anual se presentará en los veinte primeros días naturales del mes de enero inmediato siguiente al año al que corresponda la declaración.

En el caso de que se presente en soporte directamente legible por ordenador, el plazo de presentación será el comprendido entre el 1 de enero y el 20 de febrero del año siguiente.

Uno. Tratándose de presentación individual en soporte directamente legible por ordenador, el declarante presentará los siguientes documentos:

1. Los dos ejemplares, para la Administración y para el interesado, de la hoja-resumen del modelo 296, en pesetas o en euros, en cada uno de las cuales deberá adherirse en el espacio correspondiente la etiqueta identificativa que suministre la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dichas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados y se acompañará fotocopia de la tarjeta acreditativa del número de identificación fiscal.

Asimismo, dichos ejemplares deberán estar debidamente firmados indicando en los espacios correspondientes la identidad del firmante así como los restantes datos que en la citada hoja-resumen se solicitan. A estos efectos, serán igualmente válidas las hojas-resumen, o carátulas, generadas por el Programa de Ayuda que, en su caso, elabore la Agencia Estatal de Administración Tributaria.

Una vez sellado por la oficina receptora, el declarante retirará el «ejemplar para el interesado» de la hoja resumen del modelo 296 presentado, que servirá como justificante de la entrega.

2. El soporte deberá tener una etiqueta adherida en el exterior en la que se harán constar los datos que se especifican a continuación y, necesariamente, por el mismo orden:

a) Delegación, Administración o Unidad Central o Regional de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúe la presentación individual.

b) Ejercicio.

c) Modelo de presentación: 296.

d) Número de justificante de la hoja-resumen que se acompaña.

e) Número de identificación fiscal (NIF) del declarante.

f) Apellidos y nombre, o razón social, del declarante.

g) Domicilio, municipio y código postal del declarante.

h) Apellidos y nombre de la persona con quien relacionarse.

i) Teléfono y extensión de dicha persona.

j) Número total de registros.

k) Densidad del soporte: 1.600 ó 6.250 BPI, sólo cintas, y 720 KB ó 1.44 MB en disquetes de 3 1/2’’.

Para hacer constar los referidos datos, bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

En el supuesto de que el archivo conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etc., siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

3. El obligado tributario declarante presentará, además, el correspondiente sobre anual conteniendo los «ejemplares para el sobre anual» de todas las declaraciones-documento de ingreso, modelo 216, que correspondan al ejercicio a que se refiera el resumen anual presentado.

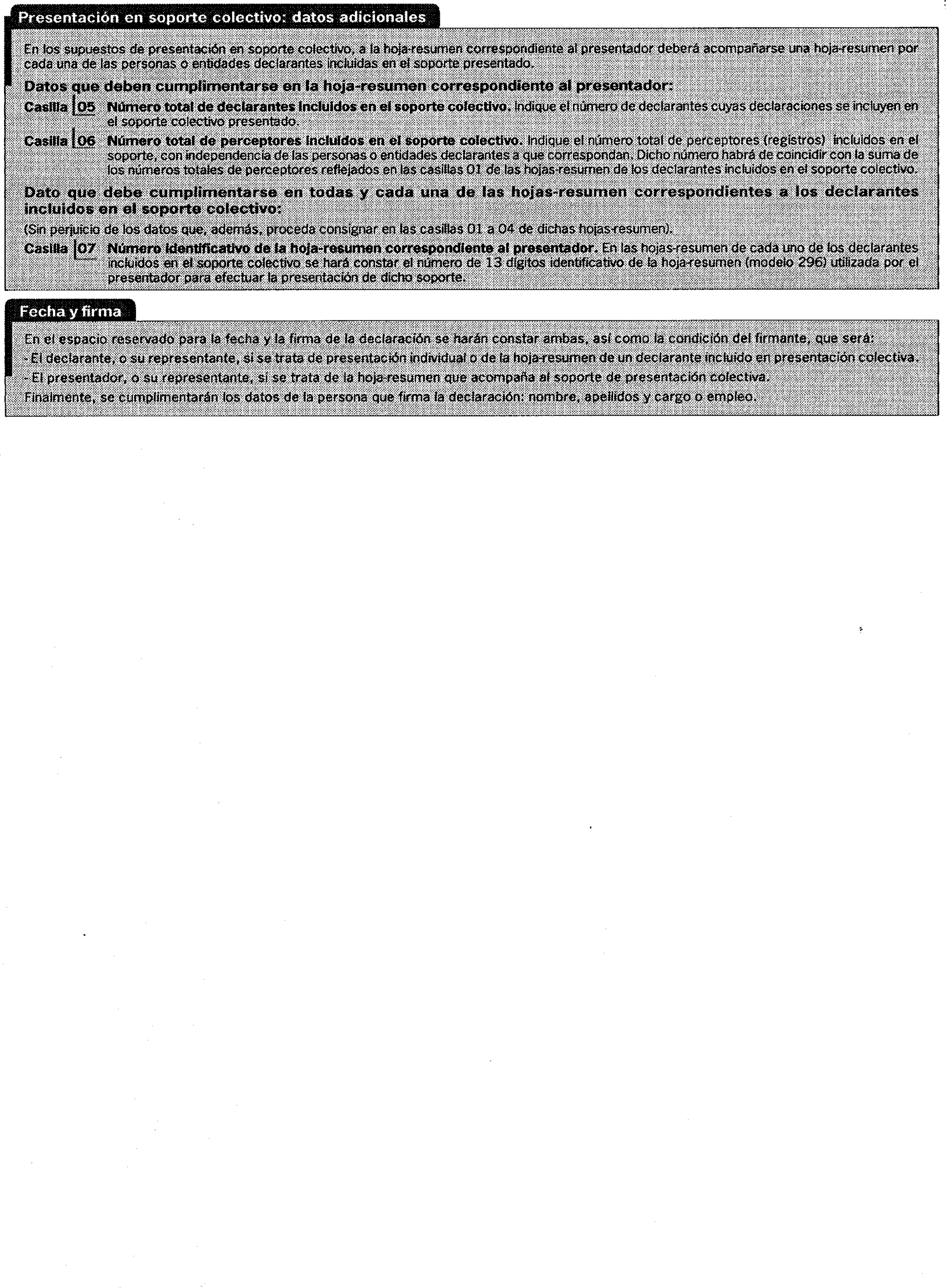

Dos. Tratándose de presentación colectiva en soporte directamente legible por ordenador, la persona o entidad presentadora entregará los siguientes documentos:

1. Los dos ejemplares, para la Administración y para el interesado, de la hoja-resumen correspondiente al presentador, modelo 296, en pesetas o en euros, en cada uno de los cuales deberá adherirse en el espacio correspondiente la etiqueta identificativa que suministre la Agencia Estatal de Administración Tributaria. En el supuesto de no disponerse de dichas etiquetas, se cumplimentarán la totalidad de los datos de identificación solicitados en el espacio correspondiente y se acompañará fotocopia de la tarjeta acreditativa del número de identificación fiscal.

Asimismo, dichos ejemplares deberán estar debidamente firmados, indicándose en el espacio correspondiente la identidad del firmante así como los restantes datos relativos al número total de declarantes y el número total de perceptores, ejercicio y tipo de presentación.

2. Los dos ejemplares, para la Administración y para el interesado, de las hojas-resumen, modelo 296, en pesetas o en euros, correspondientes a todos y cada uno de los declarantes debidamente firmados y cumplimentados.

En el recuadro previsto a tal efecto, se consignará el número de justificante del ejemplar de la hoja-resumen, modelo 296, en pesetas o en euros, correspondiente al presentador.

Cada uno de los ejemplares deberá llevar adherida la etiqueta identificativa de la persona o entidad declarante facilitada por la Agencia Estatal de Administración Tributaria. En el supuesto de no disponer de etiquetas identificativas, se cumplimentarán los datos de identificación y se acompañará fotocopia de la tarjeta del número de identificación fiscal.

Una vez sellados por la oficina receptora, el presentador retirará los «ejemplares para el interesado» de las hojas-resumen correspondientes a los declarantes. A estos efectos, serán igualmente válidas las hojas resumen generadas por el Programa de Ayuda que, en su caso, elabore la Agencia Estatal de Administración Tributaria.

No obstante, si el número de hojas-resumen presentadas así lo aconseja y con el objeto de agilizar la recogida de documentos, la retirada por el presentador de los ejemplares sellados podrá realizarse con posterioridad a la presentación, lo que le será oportunamente comunicado.

3. El soporte, que deberá tener una etiqueta adherida en el exterior en la que se harán constar los datos del presentador que se especifican a continuación y, necesariamente, en el mismo orden:

a) Delegación, Administración o Unidad Central o Regional de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúa la presentación colectiva.

b) Ejercicio.

c) Modelo de presentación: 296.

d) Número de justificante de la hoja-resumen del presentador.

e) Número de identificación fiscal (NIF) del presentador.

f) Apellidos y nombre, o razón social, del presentador.

g) Domicilio, municipio y código postal del presentador.

h) Apellidos y nombre de la persona con la que relacionarse.

i) Teléfono y extensión de dicha persona.

j) Número total de registros.

k) Densidad del soporte: 1.600 ó 6.250 BPI, sólo cintas, y 720 KB ó 1.44 MB en disquetes de 3 1/2».

l) Número total de declarantes presentados.

m) Número total de perceptores presentados.

Para hacer constar los referidos datos, bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

En caso de que la presentación conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etc., siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

4. Asimismo, el presentador acompañará, además, los sobres anuales de todos los declarantes incluidos en la presentación colectiva, conteniendo cada uno de ellos los «ejemplares para el sobre anual» de las declaraciones-documento de ingreso, modelo 216, correspondientes al ejercicio a que se refiera el soporte presentado.

Tres. Todas las recepciones de soportes legibles por ordenador serán provisionales, a resultas de su proceso y comprobación. Cuando no se ajusten al diseño y demás especificaciones establecidas en la presente Orden, o cuando no resulte posible el acceso a la información contenida en los mismos, se requerirá al declarante para que en el plazo de diez días hábiles subsane los defectos de que adolezca el soporte informático presentado, transcurridos los cuales y de persistir anomalías que impidan a la Administración tributaria el acceso a los datos exigibles, se tendrá por no presentada la declaración a todos los efectos, circunstancia ésta que se pondrá en conocimiento del obligado tributario de forma motivada.

Cuatro. Por razones de seguridad, los soportes legibles directamente por ordenador, no se devolverán, salvo que se solicite expresamente, en cuyo caso se procederá al borrado y entrega de los mismos u otros similares.

Los obligados a la presentación del resumen anual conservarán a disposición de la Administración Tributaria, durante el período de prescripción a que se refiere el artículo 64 de la Ley 230/1963, de 28 de diciembre, General Tributaria, la documentación que justifique las retenciones practicadas.

A estos efectos, cuando no se practique la retención por aplicación de las exenciones de la normativa interna española, por razón de la residencia del contribuyente, se justificará con un certificado de residencia, expedido por las autoridades fiscales del país de residencia.

Cuando no se practique la retención por aplicación de las exenciones de un Convenio para evitar la doble imposición suscrito por España o se practique con los límites de imposición fijados en el mismo, se justificará con un certificado de residencia fiscal expedido por la autoridad fiscal correspondiente, en el que deberá constar expresamente que el contribuyente es residente en el sentido definido en el Convenio. No obstante, cuando se practique la retención aplicando un límite de imposición fijado en un Convenio desarrollado mediante una Orden en la que se establezca la utilización de un formulario específico, se justificará con el mismo en lugar del certificado.

Los certificados de residencia a que se refieren los párrafos anteriores, tendrán un plazo de validez de un año a partir de la fecha de su expedición.

Cuando no se practique retención por haberse efectuado el pago del impuesto, se acreditará mediante la declaración del impuesto correspondiente a dicha renta presentada por el contribuyente o su representante.

Exclusivamente a los efectos del suministro informativo del modelo 296, en pesetas o en euros, en aquellos supuestos en que existan varios titulares del mismo elemento patrimonial, bien o derecho de que provengan las rentas objeto del modelo, los obligados tributarios deberán realizar el citado suministro informativo individualizando los datos económicos correspondientes a cada uno de los cotitulares del mismo elemento patrimonial, bien o derecho. Esta individualización se realizará de acuerdo con la proporción de participación de cada uno de los cotitulares del mismo elemento patrimonial, bien o derecho que conste de manera fehaciente al obligado tributario. En defecto de constancia fehaciente, la proporción de participación se deberá atribuir a cada uno de los cotitulares, a los citados efectos informativos, por partes iguales.

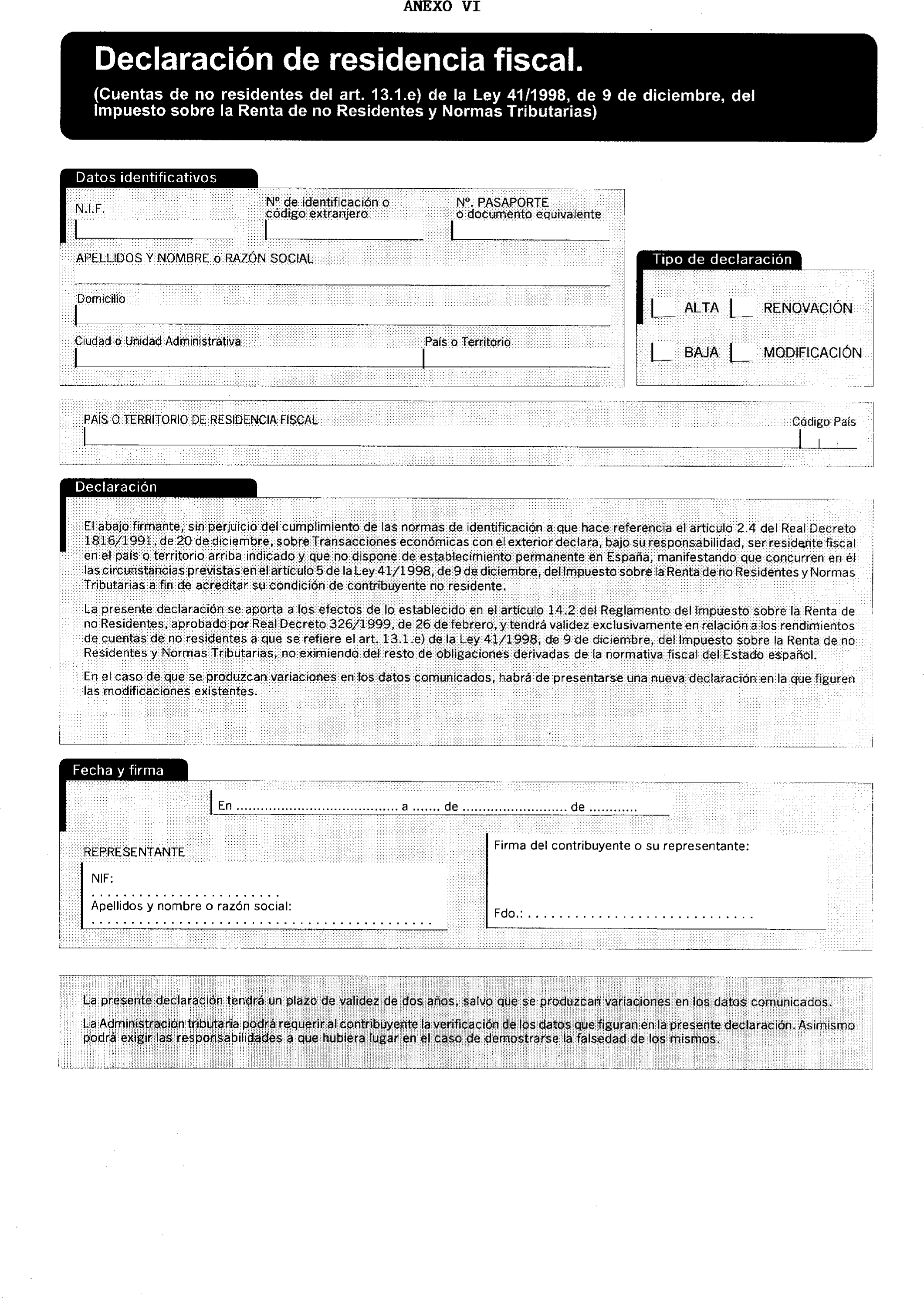

A los exclusivos efectos de aplicar la excepción a la obligación de retener correspondiente a los rendimientos de las cuentas de no residentes a que se refiere el artículo 13.1.e) de la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de no Residentes y Normas Tributarias, los contribuyentes no residentes, definidos en el artículo 5 de la Ley 41/1998, de 9 de diciembre, que obtengan, sin mediación de establecimiento permanente, rentas exentas del Impuesto sobre la Renta de no Residentes en concepto de rendimientos de cuentas de no residentes satisfechos por el Banco de España y demás entidades registradas a que se refiere la normativa de transacciones económicas con el exterior, acreditarán su condición de no residentes ante dichas entidades con la aportación de una declaración en la que manifiesten que son residentes fiscales en otro Estado de acuerdo con lo dispuesto en el artículo 5 de la citada Ley y que no disponen de establecimiento permanente en España y asuman el compromiso de poner en conocimiento de las citadas entidades cualquier alteración de dichas circunstancias.

La declaración a que se refiere el párrafo anterior se ajustará al modelo de declaración que figura en el anexo VI de esta Orden y habrá de presentarse ante la entidad correspondiente en el plazo de un mes desde la apertura de la cuenta. Dicho modelo de declaración se utilizará también para poner en conocimiento de las referidas entidades la alteración de cualquier circunstancia previamente declarada.

La declaración a que se refiere esta disposición tendrá un plazo de validez de dos años salvo que, con anterioridad a la finalización del referido plazo, se produzca alguna alteración de las circunstancias declaradas y se comunique a la entidad correspondiente, en cuyo caso, y a partir de ese momento, la declaración dejará de tener validez.

Las entidades a que se refiere el párrafo primero anterior deberán conservar a disposición de la Administración tributaria las referidas declaraciones y los documentos que sirven de soporte a la misma, durante el período de prescripción a que se refiere el artículo 64 de la Ley 230/1963, del 28 de diciembre, General Tributaria.

Sin perjuicio de lo anterior, la condición de contribuyente por el Impuesto sobre la Renta de no Residentes podrá acreditarse, ante la entidad que corresponda, mediante certificación expedida por las autoridades fiscales del país de residencia.

No obstante la excepción a la obligación de presentar el modelo 296, resumen anual, establecida en el apartado octavo de la presente Orden, el Banco de España o las entidades registradas a que se refiere la normativa de transacciones económicas con el exterior, vendrán obligadas a proporcionar a la Administración Tributaria la información relativa a cuentas de no residentes que se determine.

Se sustituye, en la Orden de 15 de junio de 1995 por la que se desarrolla parcialmente el Reglamento General de Recaudación, en la redacción dada al mismo por el Real Decreto 448/1995, de 24 de marzo, en relación con las entidades de depósito que prestan el servicio de colaboración en la gestión recaudatoria, el anexo VII «Presentación centralizada ingresos entidades colaboradoras especificaciones técnica validaciones», en lo referente a tipo de registro 3 (registro de detalle)

Tipo de registro 3 (registro de detalle)

........................................................................................

Número de justificante:

— Las tres primeras posiciones no coinciden con el modelo salvo para los modelos:

— 102

— 202, 222, 300 y 330 siempre que se trate de modelos en euros en los que la posición tercera del número de justificante será 3: Leve

— 117 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que la posición tercera del número de justificante será 8: Leve

— 123 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que las posiciones segunda y tercera del número de justificante serán 63: Leve

— 124 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que las posiciones segunda y tercera del número de justificante serán 64: Leve

— 128 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que la posición tercera del número de justificante será 9: Leve

— 126 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que las posiciones segunda y tercera del número de justificante serán 66: Leve

— 216 siempre que se trate de modelos en euros, presentados por medio de papel impreso, en los que las posiciones segunda y tercera del número de justificante serán 66: Leve

— No se cumple rutina c/control: Leve

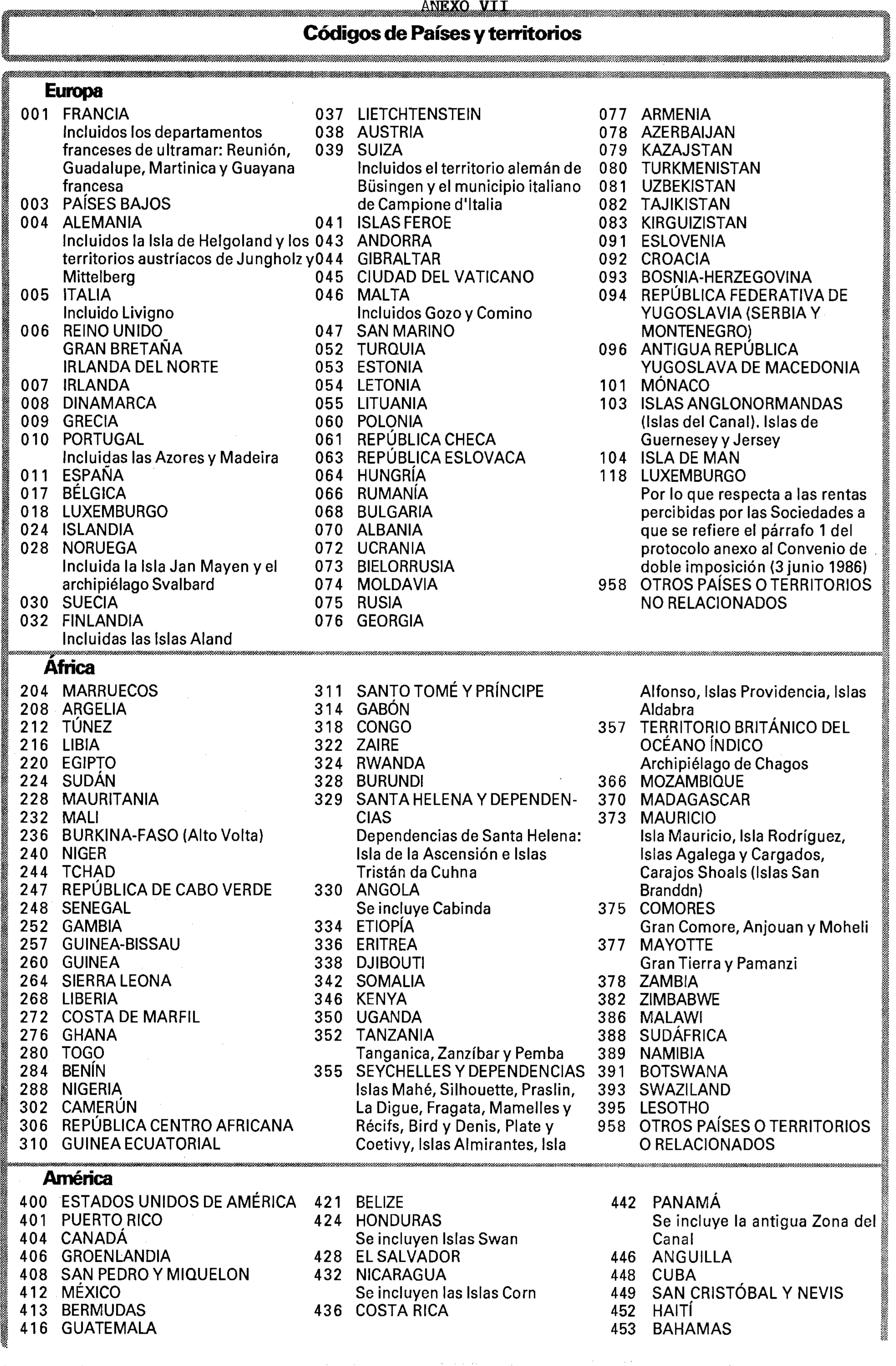

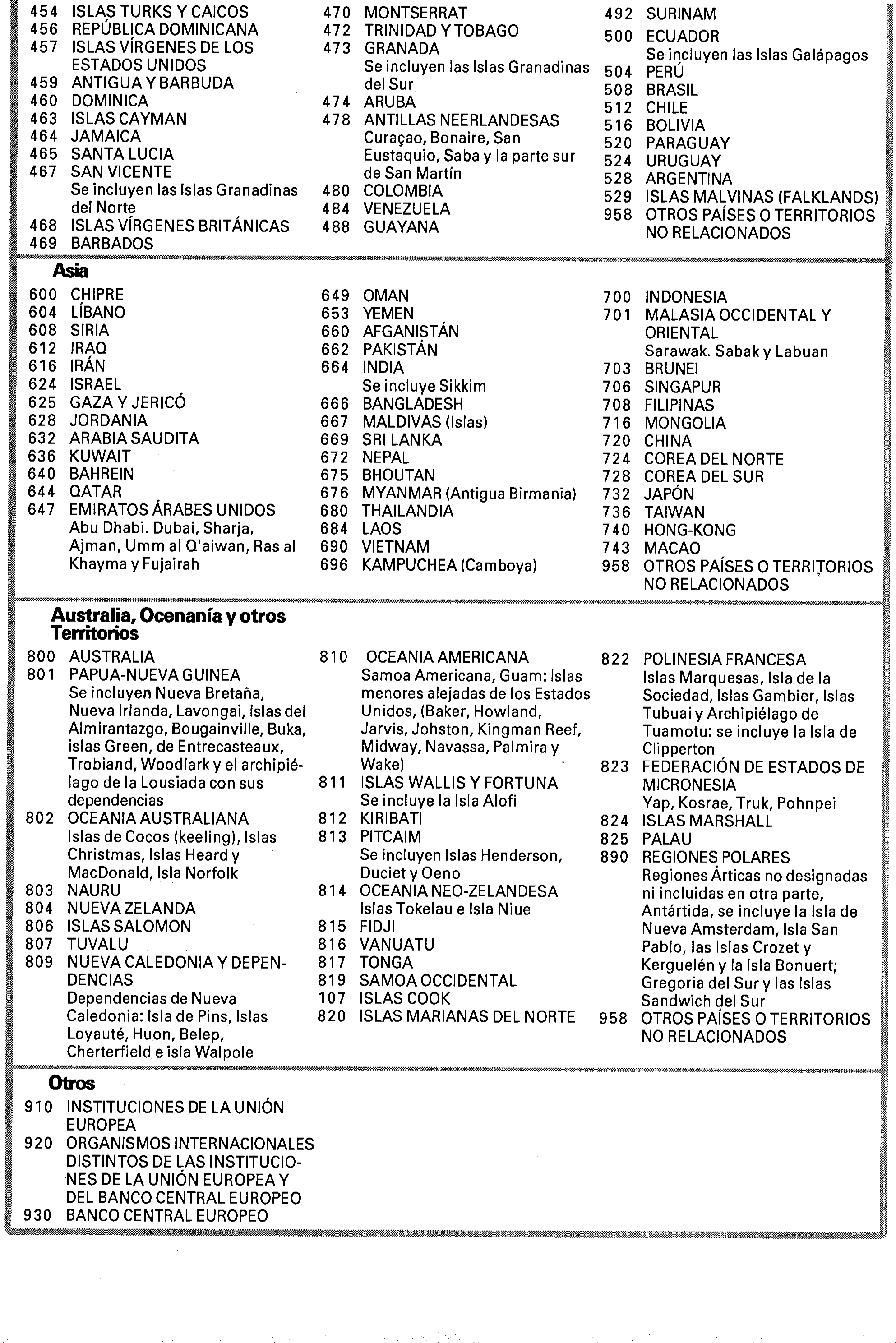

A efectos de las declaraciones de la presente Orden se aprueban los «códigos de países o territorios» que se relacionan en el anexo VII.

Cualquier remisión a los «códigos de países» publicados en la Orden de 23 de diciembre de 1997 por la que se dictan normas de declaración de los Impuestos sobre la Renta de las Personas Físicas, sobre Sociedades y sobre el Patrimonio, devengados por obligación real, así como del gravamen especial sobre bienes inmuebles de entidades no residentes, se determina el porcentaje de gastos de los establecimientos permanentes cuyas operaciones no cierran un ciclo mercantil, se establece la regla de conversión a moneda nacional de los pagos en moneda extranjera, se regula la certificación acreditativa de la sujeción por obligación personal y se modifican las Órdenes de 15 de junio de 1995 y de 15 de octubre de 1992 (Boletín Oficial del Estado de 30 de diciembre), se entenderá referida a los aprobados en esta disposición.

Tratándose de cuentas de no residentes abiertas antes de la entrada en vigor de la presente Orden, la declaración a que hace referencia el párrafo primero de su disposición adicional primera, podrá presentarse hasta el 30 de septiembre del año 2000.

A partir del 21 de enero del año 2000 quedará derogada la Orden de 26 de enero de 1999 por la que se aprueba el modelo 216 de declaración-documento de ingreso de retenciones e ingresos a cuenta del Impuesto sobre la Renta de no Residentes en relación con rentas obtenidas sin mediación de establecimiento permanente, por contribuyentes del Impuesto sobre la Renta de no Residentes.

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

Los modelos y los diseños físicos y lógicos aprobados por la presente Orden, serán objeto de utilización por primera vez por los obligados tributarios de acuerdo con las siguientes reglas:

1. Los modelos 216 en pesetas y 216 en euros que figuran en los anexos I y II de la presente Orden serán utilizables, por primera vez, para realizar el ingreso de las retenciones e ingresos a cuenta practicados durante el mes de enero del año 2000, tratándose de los obligados tributarios a que se refiere el segundo párrafo del apartado cuarto de esta misma Orden, y para realizar el ingreso de las retenciones e ingresos a cuenta practicados durante el primer trimestre del año 2000, para el resto de obligados tributarios.

2. El modelo 296 en pesetas que figura en el anexo III de esta Orden, así como el soporte directamente legible por ordenador que figura en el anexo V, confeccionado en pesetas, serán de utilización, por primera vez, para realizar el resumen anual de las retenciones e ingresos a cuenta correspondientes al año 1999.

3. El modelo 296 en euros que figura en el anexo IV de esta Orden, así como el soporte directamente legible por ordenador que figura en el anexo V, confeccionado en euros, serán de utilización, por primera vez, para realizar el resumen anual de las retenciones e ingresos a cuenta correspondientes al año 2000.

Madrid, 9 de diciembre de 1999.

DE RATO Y FIGAREDO

Ilmos. Sres. Director general de la Agencia Estatal de Administración Tributaria y Director general de Tributos.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid