La Ley 31/1990, de 27 de diciembre, de Presupuestos Generales del Estado para 1991, establece en el apartado tres del artículo 77 un nuevo régimen de pago de la tasa fiscal que recae sobre máquinas o aparatos automáticos aptos para la realización de juegos de azar, disponiendo que el ingreso de la tasa se realizará en pagos fraccionados trimestrales iguales entre los días 1 y 20 de los meses de enero, abril, julio y octubre. Asimismo establece que se abonará solamente el 50 por 100 de la tasa cuando la autorización se otorgue después del 1 de julio.

Por otra parte es necesario, en orden a la correcta gestión de este tributo, conocer en el momento del devengo de la tasa la situación administrativa de la máquina, diferenciando las autorizadas en años anteriores de las que son objeto de nueva autorización, así como, en su caso, las circunstancias de haber causado baja definitiva, con o sin sustitución, o encontrarse extinguida, revocada o en suspenso la autorización de explotación que constituye el hecho imponible.

Como consecuencia de estas modificaciones legales y por las necesidades de gestión señaladas, se hace preciso dictar las normas oportunas para realizar el pago de la tasa y aprobar el nuevo modelo para practicar la declaración-liquidación e ingreso de la misma o, en su caso, exclusivamente la declaración, así como el distintivo que constituye prueba de su pago.

En virtud de lo expuesto, este Ministerio se ha servido disponer:

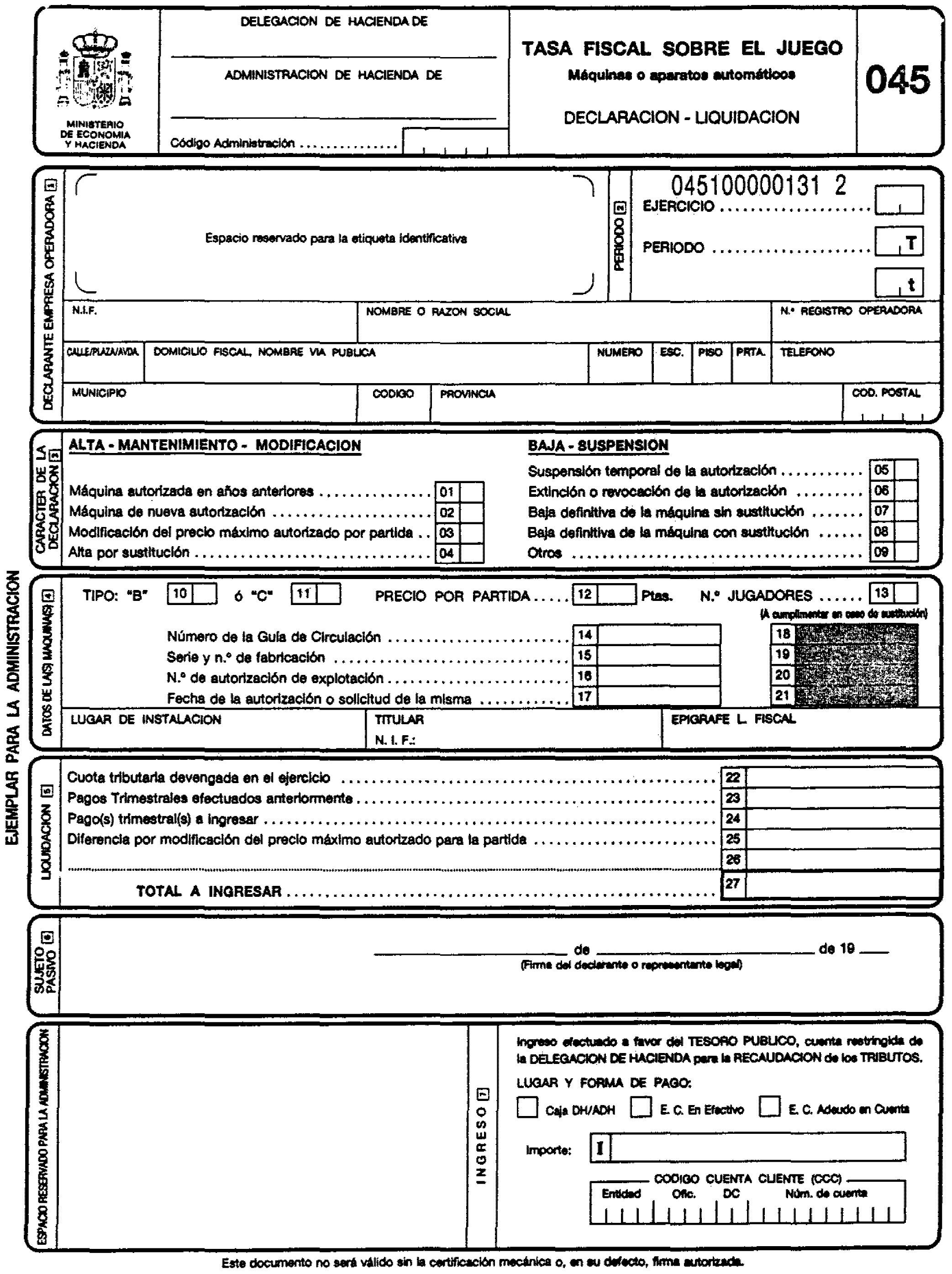

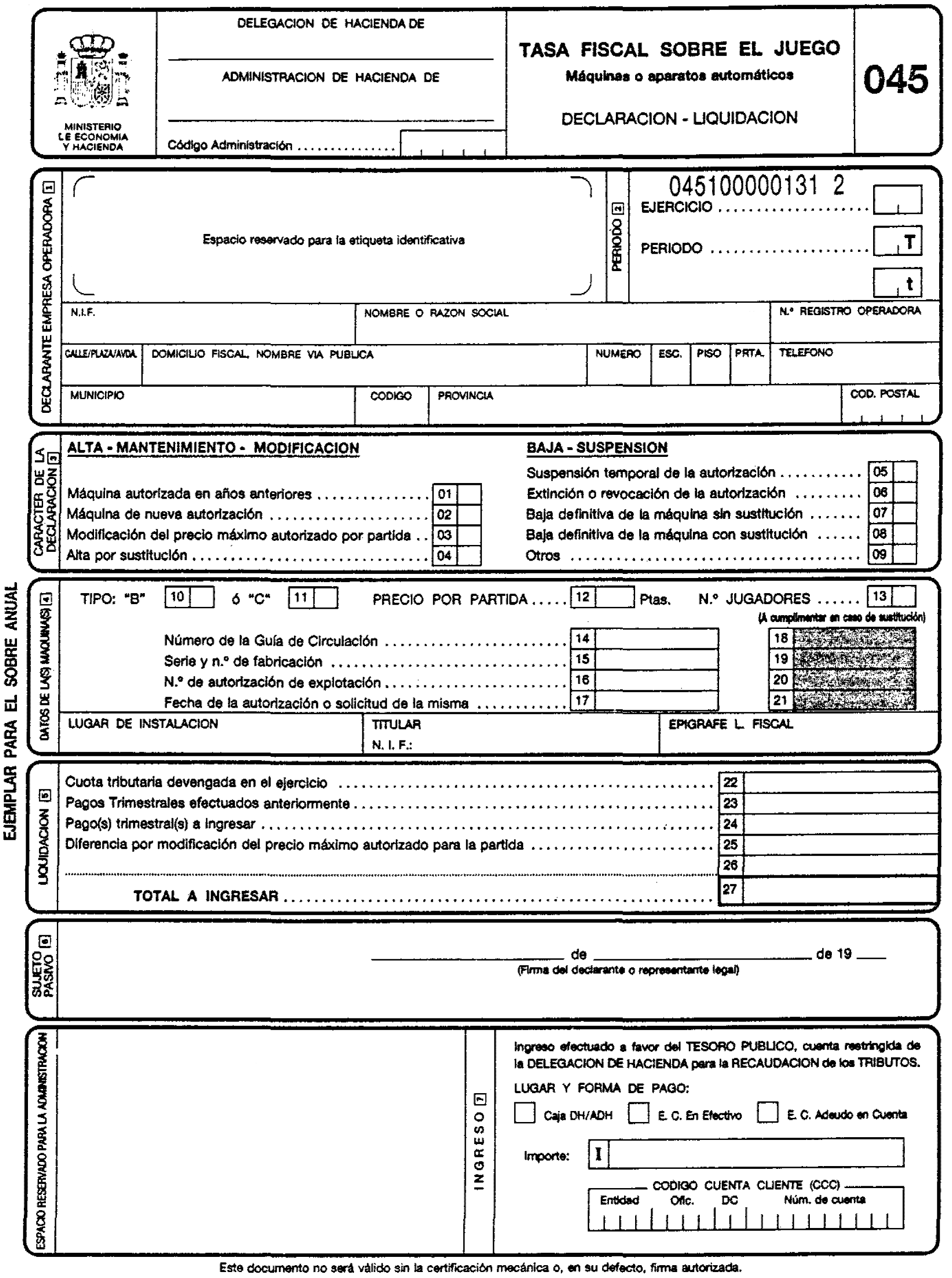

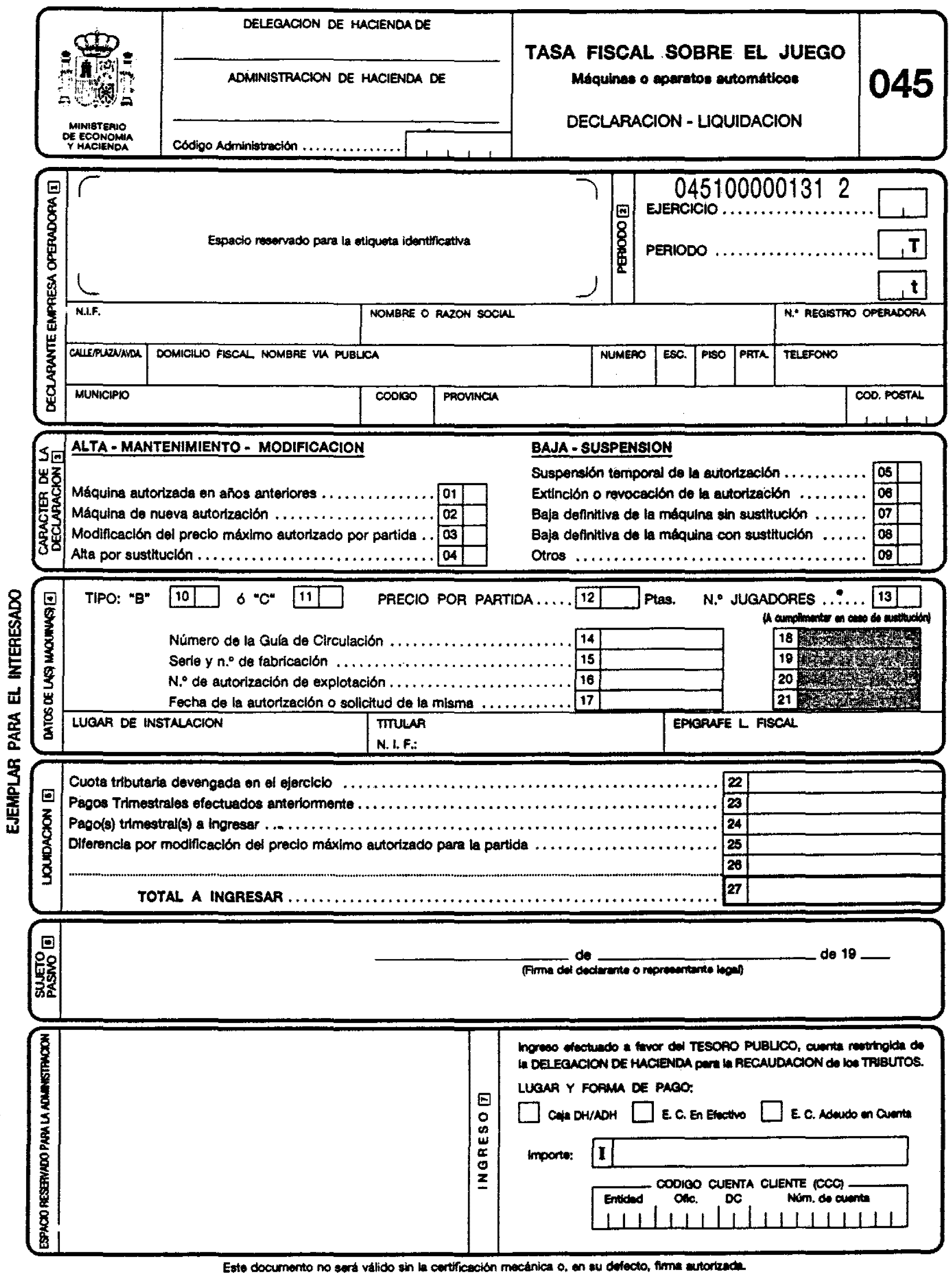

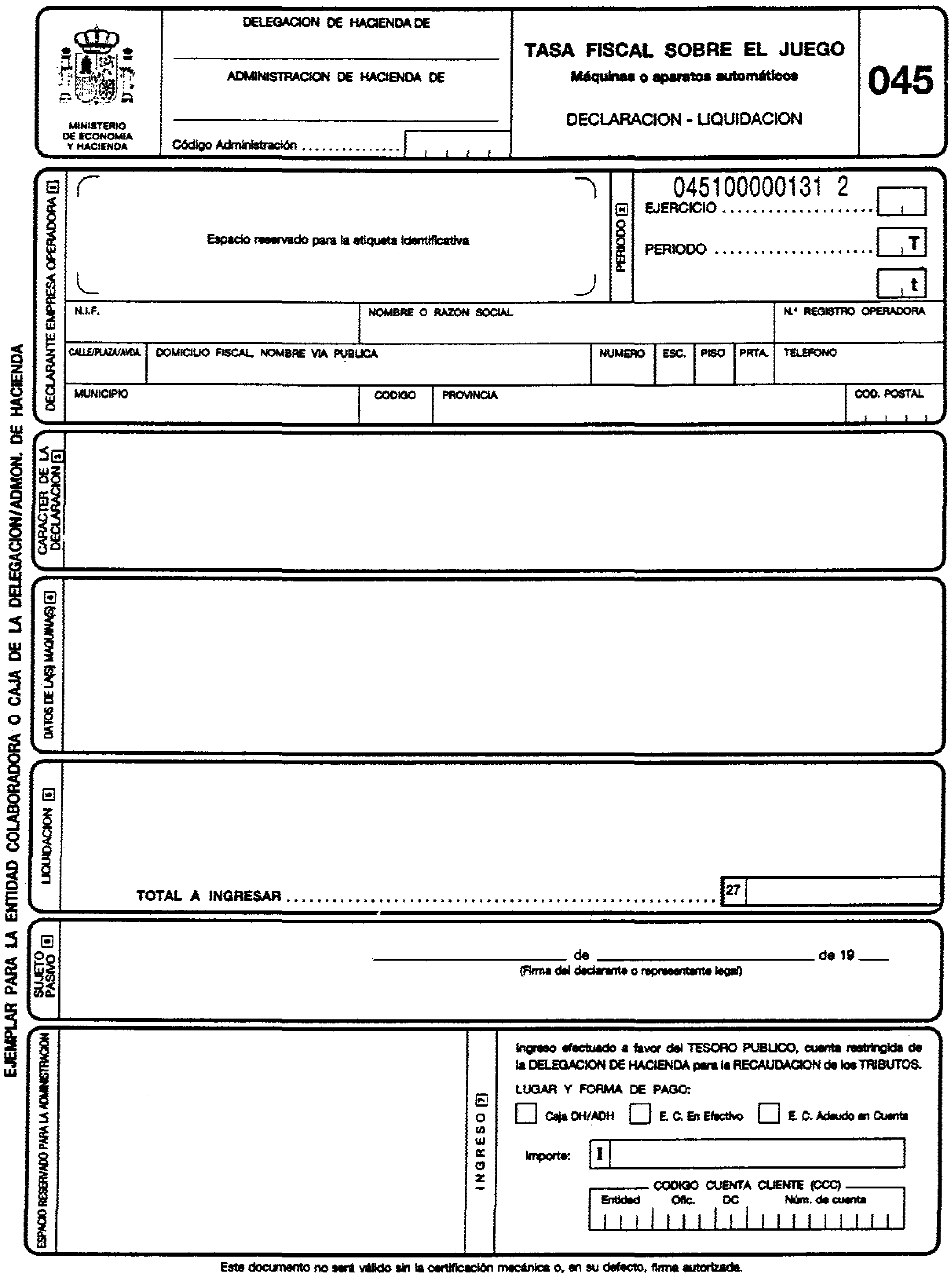

Primero.–Se aprueba el modelo de declaración-liquidación que figura como anexo I de la presente Orden, de uso obligatorio para los sujetos pasivos de la tasa fiscal sobre juegos de suerte, envite o azar devengada por máquinas o aparatos automáticos sujetos al pago de dicha tasa.

El modelo citado consta de cuatro ejemplares: Para la Administración, para el interesado, para el sobre anual y para la Entidad colaboradora.

Segundo.–En el caso de máquinas o aparatos automáticos autorizados en años anteriores al del devengo, los sujetos pasivos deberán presentar en los veinte primeros días naturales del mes de enero una declaración por cada máquina o aparato, practicando la liquidación por la cuota anual legalmente establecida para el ejercicio de que se trate e ingresando el primero de los pagos fraccionados a que se refiere el apartado primero del artículo 2.º de la presente Orden.

Tercero.–Cuando se trate de máquinas o aparatos de nueva autorización, los sujetos pasivos presentarán, con anterioridad al otorgamiento de dicha autorización, la declaración-liquidación a que se refiere el apartado anterior, practicando liquidación por el 50 por 100 de la tasa exclusivamente cuando la autorización se otorgue después del 1 de julio. No obstante, no se practicará liquidación en el caso de que la nueva máquina sustituya en el mismo período anual y dentro del mismo ámbito territorial de gestión del tributo a otra del mismo tipo, y modalidad de juego que, a estos efectos, haya sido dada de baja definitiva y se encuentre al corriente del pago de la tasa.

Cuarto.–Quienes no estuviesen sujetos al pago de la tasa, por haberse revocado, extinguido a estar en suspenso la autorización de explotación a 1 de enero, presentarán, en el plazo a que se refiere el apartado segundo de este artículo, declaración en el modelo que figura como anexo I, consignando todos los datos del mismo que, en su caso, proceda sin practicar liquidación. Tampoco procederá practicar liquidación en el supuesto de declaración de baja definitiva de la máquina, declaración que habrá de ser presentada una vez producida dicha circunstancia sin perjuicio de efectuar, a sus respectivos vencimientos, los pagos fraccionados correspondientes a la cuota anual devengada.

Primero.–En el caso de máquinas autorizadas en años anteriores el ingreso de la tasa se realizará, utilizando el modelo que figura como anexo I, en pagos fraccionados trimestrales iguales, que se efectuarán en los veinte primeros días de los meses enero, abril, julio y octubre.

Segundo.–Cuando se trate de máquinas o aparatos de nueva autorización con la excepción prevista en el apartado tercero del artículo 1.º, el pago de los trimestres ya vencidos o corrientes deberá efectuarse con anterioridad al otorgamiento de la autorización, abonándose los restantes en la forma establecida en el apartado anterior.

Tercero.–El pago de la tasa se realizará por cualquiera de los medios o procedimientos autorizados por el Reglamento General de Recaudación y disposiciones complementarias, teniendo en cuenta que dicho pago debe preceder a la entrega al interesado del documento acreditativo de la autorización de la explotación.

Primero.–Tanto en el caso de máquinas de nueva autorización como en las autorizadas en años anteriores, la declaración-liquidación se dirigirá a la Delegación o Administración de Hacienda correspondiente al lugar donde se encontrase instalada la máquina o aparato el día del devengo, efectuándose el ingreso en la oficina de Caja de dicho Centro. No obstante, los sujetos pasivos cuyo domicilio fiscal pertenezca al ámbito territorial de la Delegación de Hacienda donde haya de efectuarse la presentación, podrán realizar el correspondiente ingreso a través de cualquier Entidad colaboradora autorizada de la provincia, adhiriendo a tal efecto las etiquetas identificativas suministradas por el Ministerio de Economía y Hacienda.

Segundo.–Una vez efectuado, el ingreso de la tasa se justificará ante la Dependencia o Sección de Gestión Tributaria de la Delegación o Administración de Hacienda correspondiente mediante el ejemplar para la Administración de la declaración-liquidación, siendo facilitado por dicha oficina el distintivo acreditativo a que se refiere el artículo 6.º de la presente Orden.

Tercero.–En los supuestos previstos en el apartado cuarto del artículo 1.º de la presente Orden, la declaración se presentará en la Dependencia o Sección de Gestión Tributaria de la Delegación o Administración de Hacienda correspondiente al lugar donde se hubiera producido el último devengo de la tasa fiscal por la máquina que haya de ser objeto de declaración. En los casos de sustitución previstos en el apartado tercero del artículo 1.° de la presente Orden, las declaraciones correspondientes a ambas máquinas se presentarán en la Delegación o Administración de Hacienda en cuyo ámbito territorial se hubiese devengado la tasa fiscal de la máquina sustituida.

En caso de modificación del precio máximo autorizado para la partida en máquinas de tipo «B» producida con posterioridad al devengo de la tasa, los sujetos pasivos que exploten máquinas con autorizaciones de fecha anterior a aquella en que se autorice la subida deberán autoliquidar la diferencia de cuota que corresponda en el modelo que figura como anexo I de la presente Orden, cumplimentando los espacios destinados al efecto. El incremento de cuota que por esta causa corresponda a los trimestres cuyo plazo de presentación estuviese vencido se ingresará junto al pago del trimestre corriente; este último y los sucesivos incluirán el incremento que por esta razón proceda.

Primero.–Cuando se trate de máquinas de nueva autorización, los sujetos pasivos aportarán el ejemplar de la Guía de Circulación emitido a efectos del pago de la presente tasa.

Segundo.–En los casos de suspensión temporal, extinción o renovación de la autorización se acompañará a la correspondiente declaración la justificación documental de dicha circunstancia y fotocopia de la autorización de explotación.

Tercero.–Cuando la declaración se efectúe corno consecuencia de la baja definitiva de la máquina, se acompañará el ejemplar de la Guía de Circulación correspondiente a la Empresa operadora con la anotación de baja efectuada por el Gobierno Civil. En el supuesto de sustitución por otra máquina de nueva autorización se exhibirán, además, las cartas de pago, por los trimestres del mismo ejercicio cuyo plazo de presentación estuviese vencido, correspondientes a la máquina sustituida.

La prueba de cada uno de los pagos en que se fracciona la cuota anual de la tasa se acreditará mediante el correspondiente modelo de distintivo de los que figuran en el anexo II de la presente Orden, que será facilitado por la Dependencia o Sección de Gestión Tributaria previa justificación del ingreso y en el que se harán constar antes de su utilización los datos relativos a la autorización de explotación de la máquina o aparato a que el pago se contrae así como el período y la anualidad a que corresponda. En el supuesto de máquinas o aparatos de nueva autorización, los datos de ésta se consignarán en el distintivo una vez otorgada la misma.

No procederá la entrega del distintivo que acredite el pago de un plazo sin que por el interesado se justifique haber satisfecho también, en su caso, los anteriores.

El distintivo deberá permanecer adherido a la máquina de manera visible y duradera, constituyendo el incumplimiento de esta obligación infracción tributaria simple por parte de la Empresa titular de la autorización de explotación de la máquina o aparato y del titular o empresario del local o recinto donde se halle instalado.

La presente Orden entrará en vigor el día de su publicación en el «Boletín Oficial del Estado», quedando derogada la Orden de 21 de diciembre de 1984.

Lo que comunico a VV. II. para su conocimiento y efectos.

Madrid, 18 de enero de 1991.

SOLCHAGA CATALAN

Ilmos. Sres. Secretario general de Hacienda y Director general de Tributos.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid