El Convenio entre España y Francia para evitar la doble imposición en materia de impuestos sobre la Renta y sobre el Patrimonio fue firmado el 27 de junio de 1973, el intercambio de instrumentos de ratificación se produjo el 10 de marzo de 1975 y la publicación en el «Boletín Oficial del Estado» del día 7 de mayo de 1975. La aplicación de algunas de las disposiciones del Convenio, como son las relativas a dividendos, interés y cánones, determinan la conveniencia de establecer normas que regulen el procedimiento a seguir para la mejor efectividad de los límites que se establezcan en dichas disposiciones.

No obstante, y dada la modificación prevista de la redacción inicial del artículo 10 del Convenio por el Acuerdo Complementario firmado en París el día 6 de diciembre de 1977, que deberá ser aprobado en la forma regulada en los textos constitucionales de los respectivos países, el procedimiento regulado en el apartado «primero» de esta Orden ministerial –residentes en España– se refiere únicamente a las rentas de fuente francesa que, con el carácter de dividendos con derecho a «crédito fiscal», son percibidas por las personas físicas residentes de España. Los dividendos con derecho a «crédito fiscal» percibidos por las personas jurídicas, según la regulación que a los mismos se dé en el Acuerdo Complementario citado de 1977, así como las demás rentas de fuente francesa (v. g. dividendos que no dan derecho al «crédito fiscal», intereses y cánones) serán objeto de la regulación específica en su momento oportuno.

La natural dilación que la confección de nuevos formularios implica, así como la necesidad de atender las múltiples demandas que las personas físicas residentes de España, perceptores de dividendos con derecho a «crédito fiscal», han formulado en este sentido, han determinado la conveniencia de regular, aunque sea parcialmente, aspecto tan importante del Convenio Hispano-Francés de Doble Imposición.

Se siguen, por regla general, las directrices establecidas en reglamentaciones de anteriores Convenios Internacionales del mismo carácter, introduciendo las peculiaridades impuestas por las especialidades del sistema fiscal de Francia.

En su virtud,

Este Ministerio, de acuerdo con la Autoridad competente en el Convenio de Francia, se ha servido disponer:

A) Rentas comprendidas en el artículo 10 del Convenio percibidas por personas físicas; dividendos con derecho al «crédito fiscal».

a) Las personas físicas que tengan la condición de residentes de España,conforme a lo previsto en el artículo 4 del Convenio, que hayan percibido dividendos procedentes de Francia, podrán pedir a las Autoridades fiscales de dicho país la atribución de un «crédito fiscal», igual a la mitad de esos dividendos en las condiciones previstas por el artículo 10, párrafo 3, de este Convenio; en tal caso una retención en la fuente del 15 por 100 se descontará sobre el importe global constituido por el dividendo incrementado en el importe del «crédito fiscal».

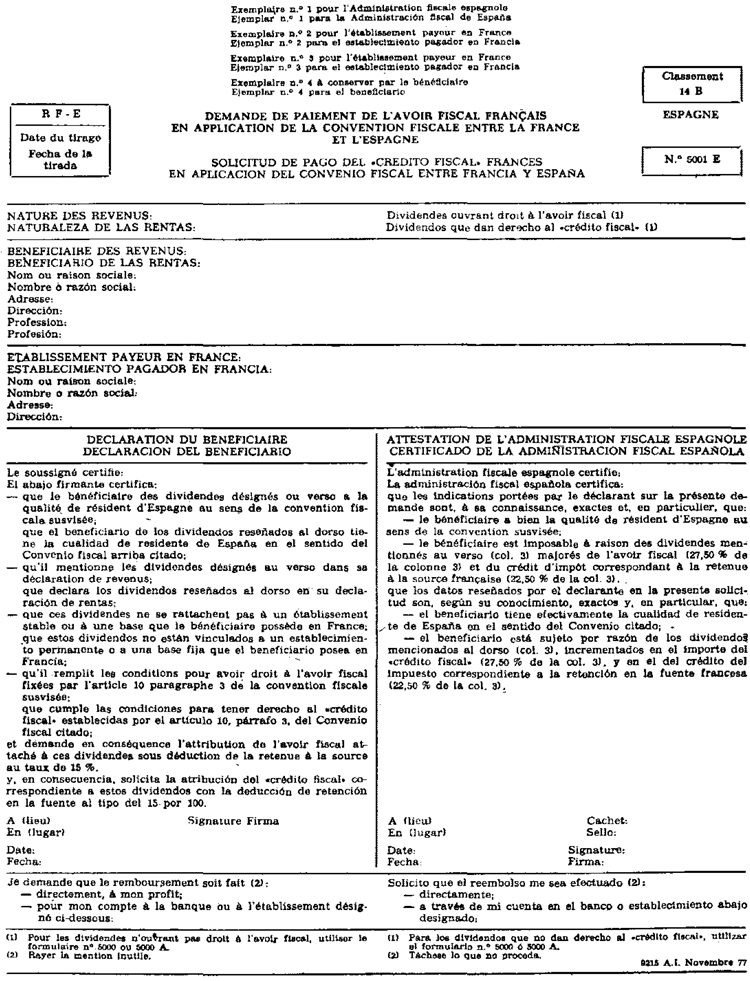

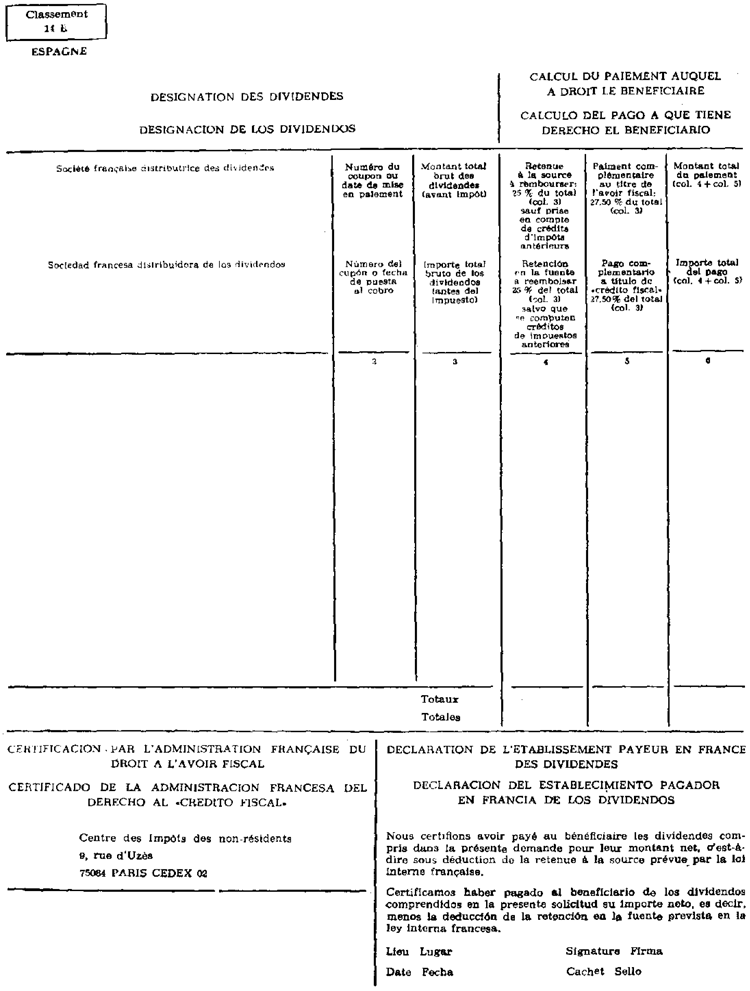

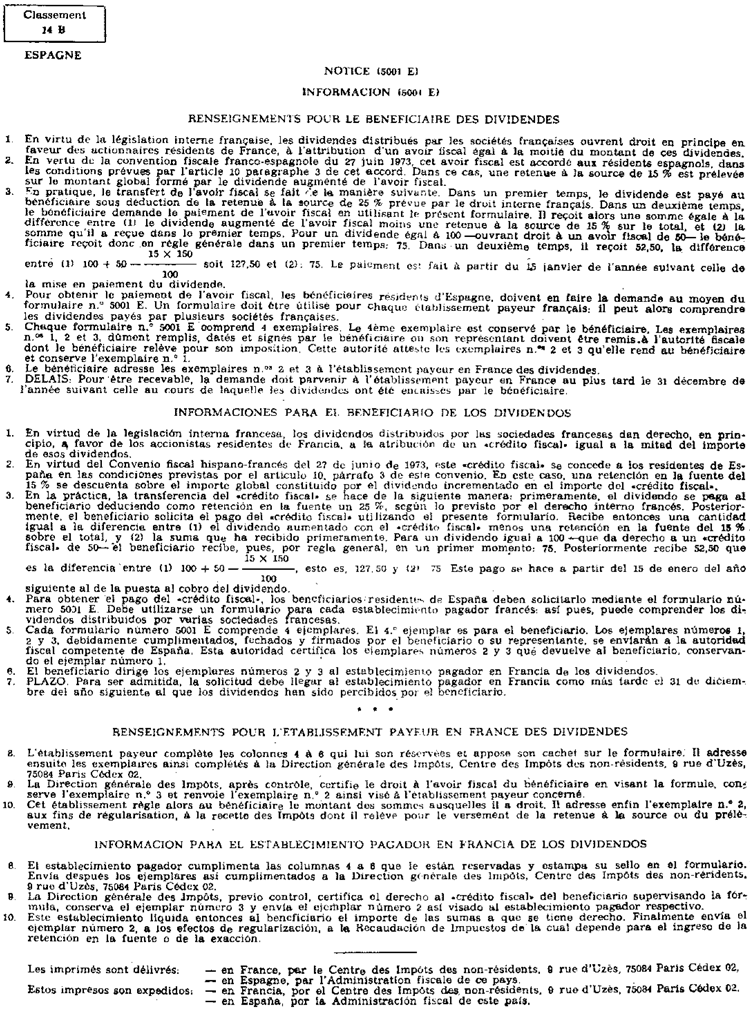

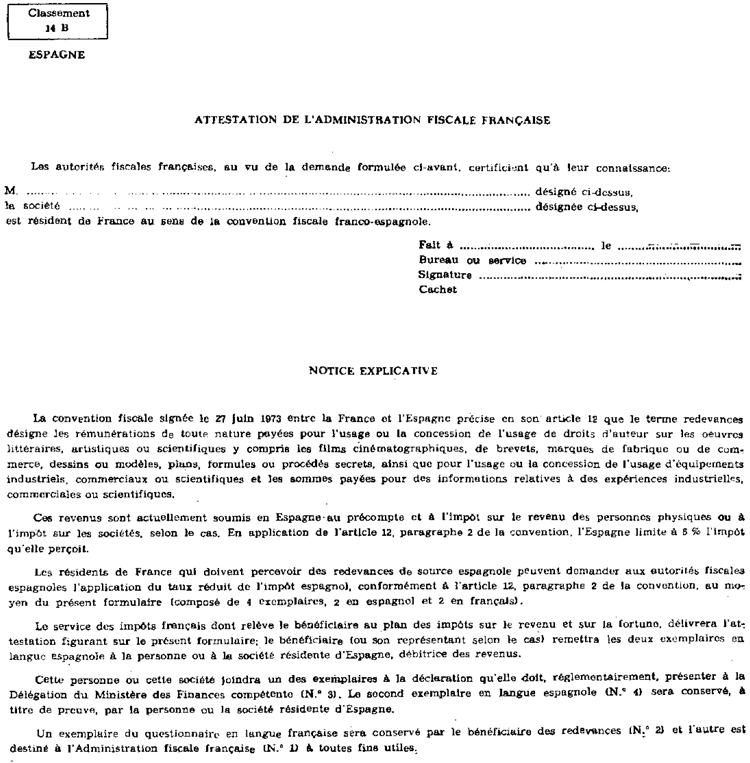

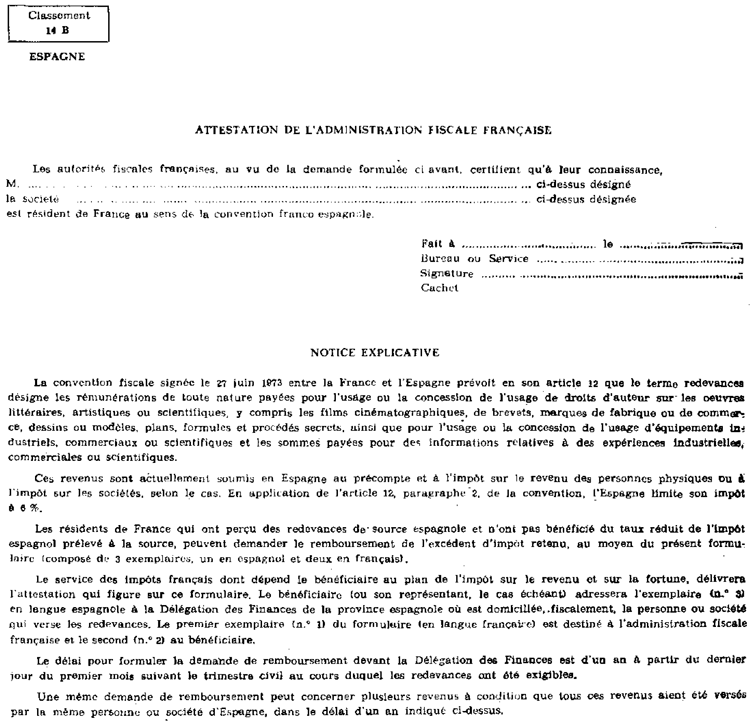

b) Para obtener el pago del «crédito fiscal», los beneficiarios residentes de España deberán solicitarlo mediante el formulario RF-E número 5001 E (anexo I de la presente Orden), siguiendo las instrucciones contenidas en la última página del mismo. Este formulario, en versión española y francesa, se facilitará en España por la Delegación de Hacienda del domicilio fiscal del residente de España, y en Francia por en Centre des Impóts des non-résidents (9 rue d’Uzés-75084 París, Cedex 02).

c) Formalizados por la persona física beneficiaria de los dividendos los datos que figuran en el formulario, aquélla procederá de la siguiente manera los ejemplares 1, 2 y 3 debidamente cumplimentados, fechados y firmados por el beneficiario o su representante se enviarán a la Delegación de Hacienda correspondiente a su domiciliación fiscal; la Sección de Convenios Internacionales, o la Oficina que desempeñe tales funciones en dicha Delegación, teniendo en cuenta los antecedentes que obran en ella y, en su caso, el documento nacional de identidad, pasaporte o documento acreditativo de la residencia, cuya exhibición podrá ser exigida, extenderá la diligencia que figura incluida en el formulario, certificando los ejemplares números 2 y 3 que devolverá al beneficiario, y conservando el ejemplar número 1, el beneficiario dirigirá los ejemplares números 2 y 3 al establecimiento pagador en Francia de los dividendos; el ejemplar número 4 será para el beneficiario.

d) Para obtener el «crédito fiscal» los beneficiarios residentes de España deberán utilizar un formulario para cada establecimiento pagador francés, pudiendo comprender los dividendos distribuidos por varias sociedades francesas.

Para ser admitida, la solicitud debe llegar al establecimiento pagador en Francia como más tarde el día 31 de diciembre del año siguiente al que los dividendos han sido percibidos por el beneficiario.

B) Rentas comprendidas en el artículo 10 del Convenio que no dan derecho al «crédito fiscal», y Rentas comprendidas en los artículos 11 y 12 del Convenio.

En tanto en cuanto no se dicten por la Autoridad competente las disposiciones oportunas, se continuarán aplicando las normas contenidas en la Nota –francesa– de 22 de mayo de 1975 a la que se refiere la Instrucción –francesa– de 26 de enero de 1978 (punto 2). «El Centre des Impóts des non résidents» señalará el procedimiento adecuado.

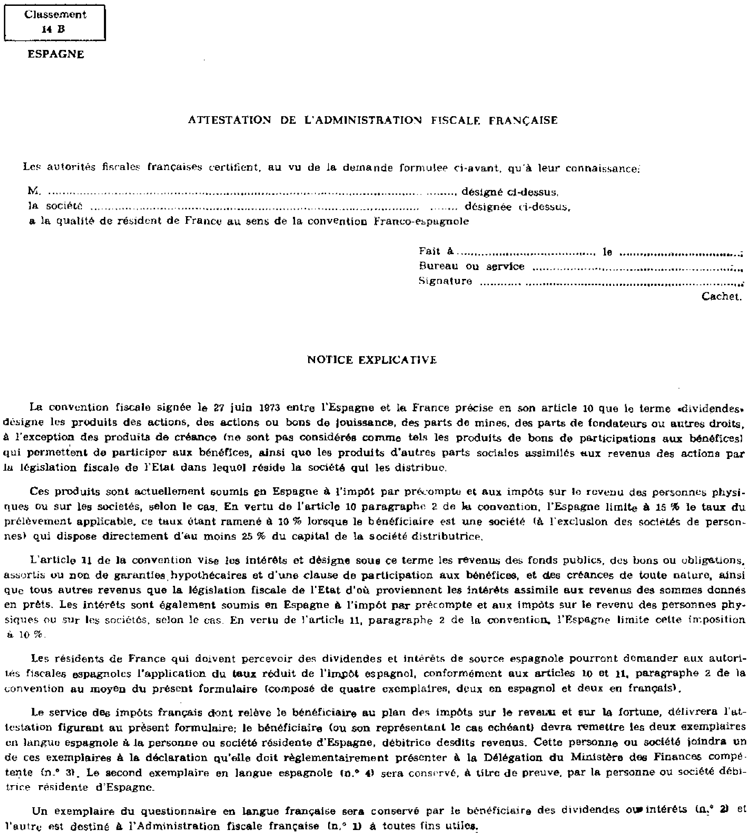

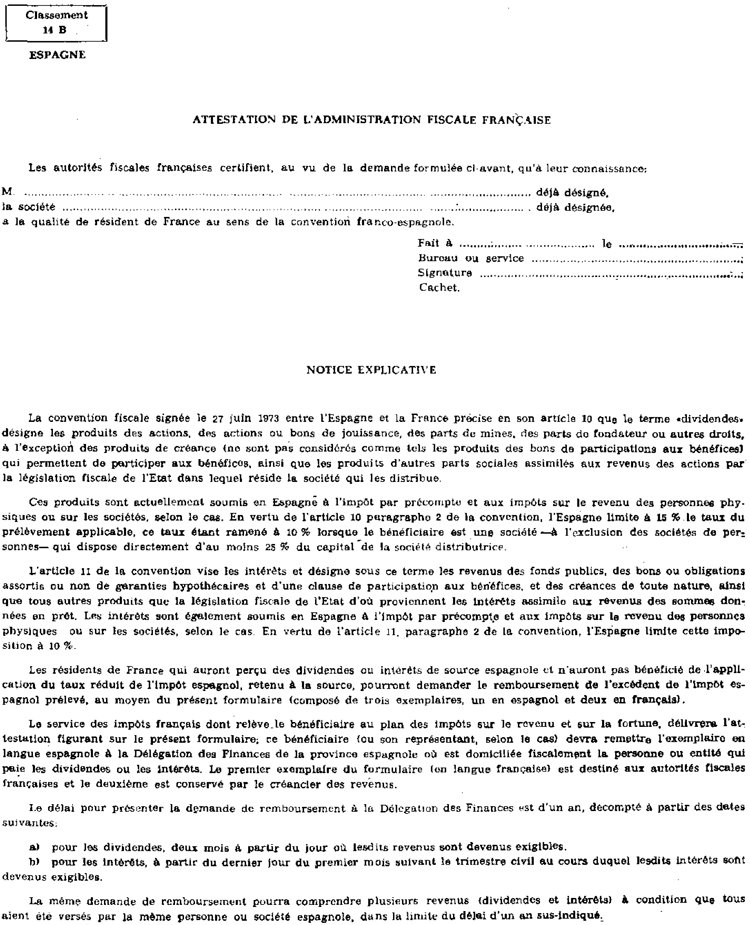

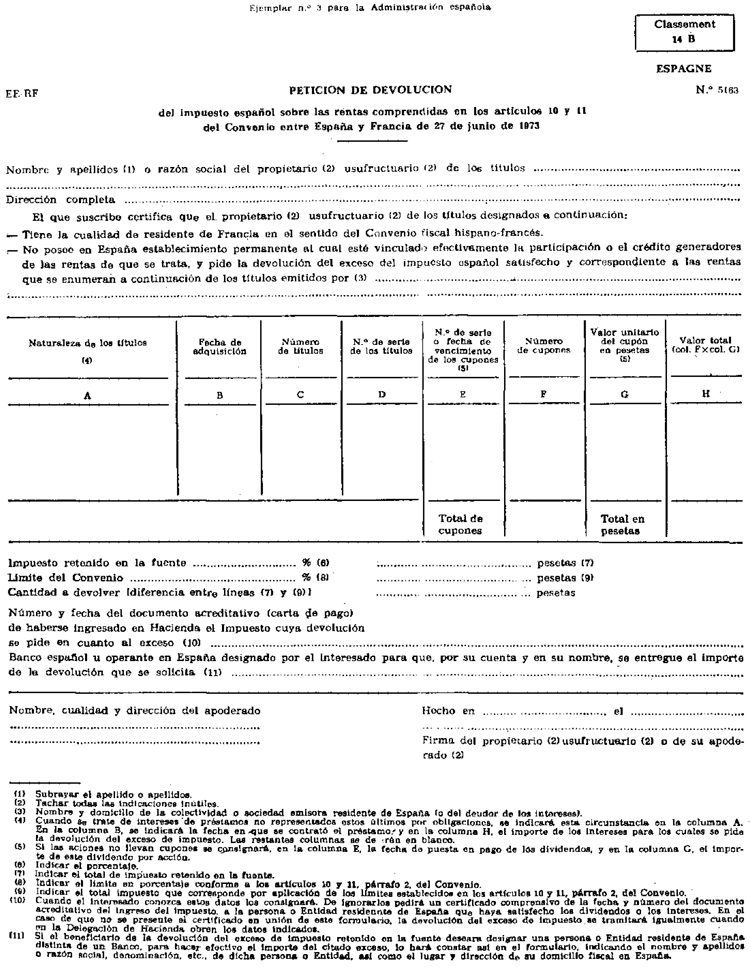

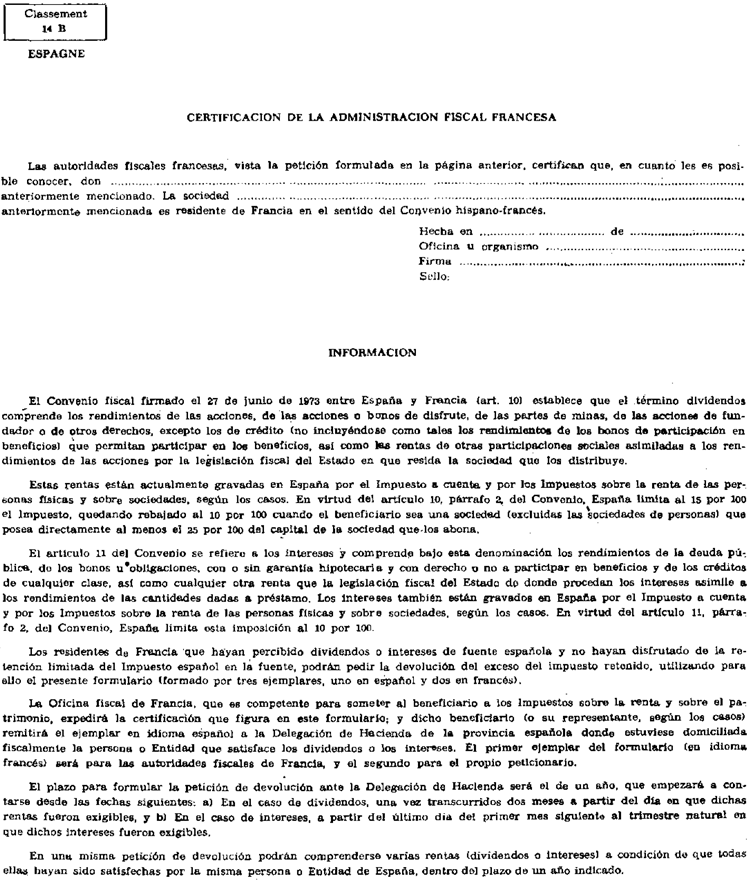

A) Rentas comprendidas en los artículos 10 y 11 del Convenio.

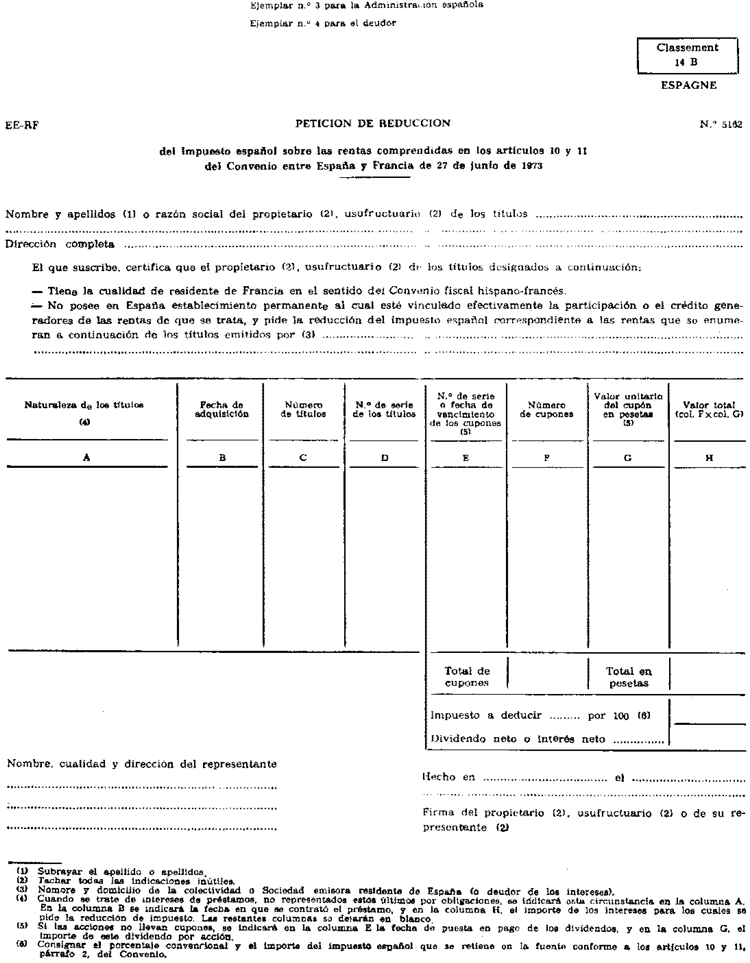

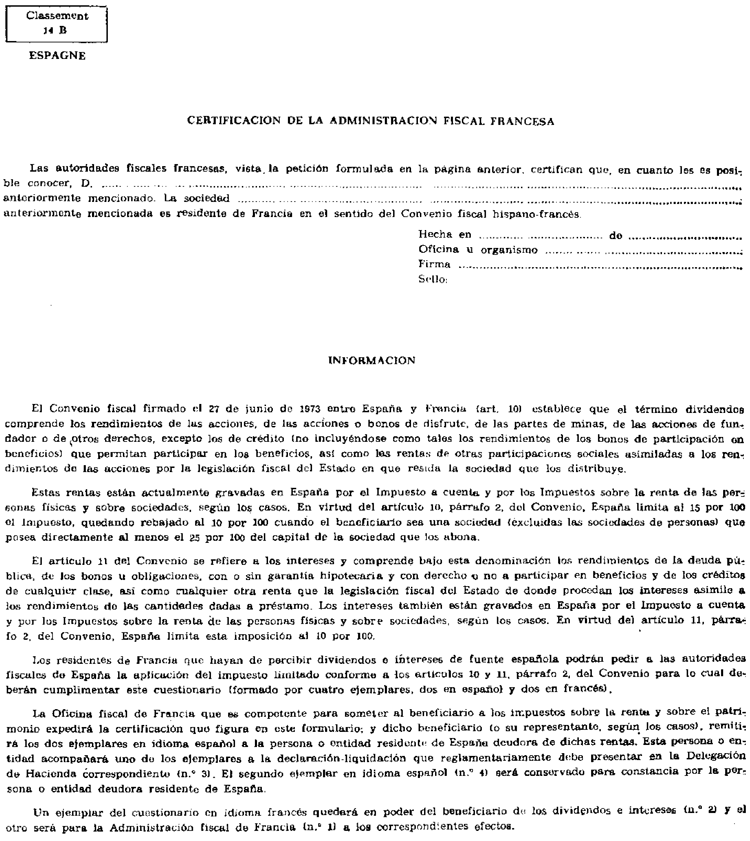

a) Los dividendos o intereses procedentes de España que perciban las personas o entidades que, conforme al artículo 4 del Convenio, tengan la condición de residentes de Francia, se gravarán en España por el Impuesto sobre las Rentas del Capital mediante retención en la fuente, practicada con los límites establecidos en los artículos 10 y 11 de dicho texto. Para que tenga lugar la aplicación de estos límites será preciso formular la petición a las Autoridades fiscales españolas.

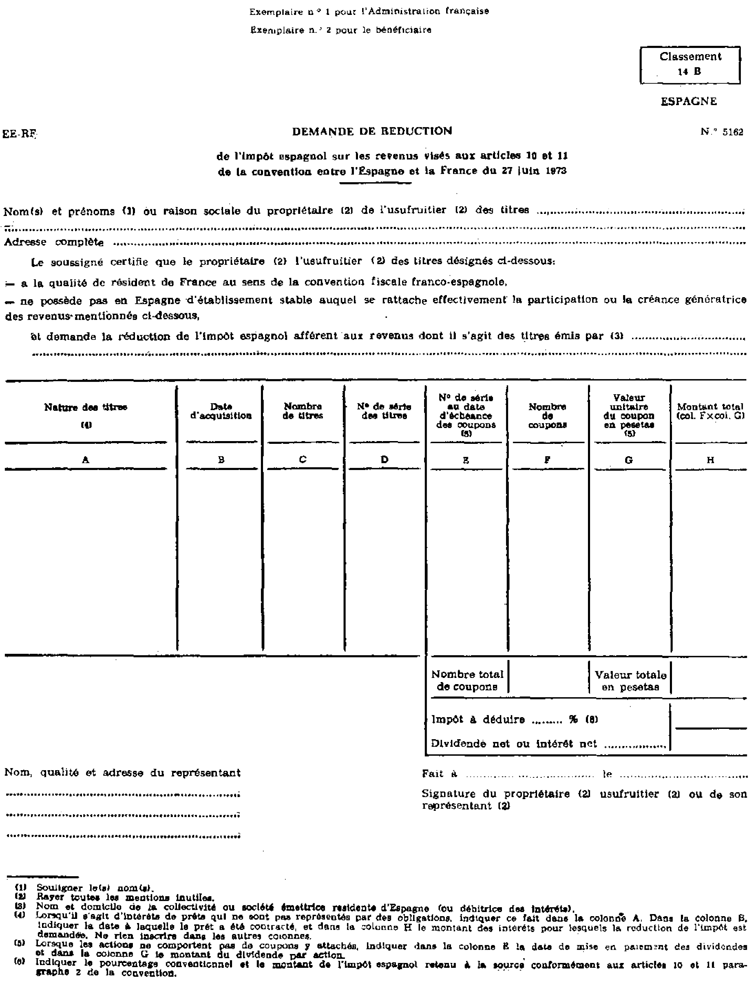

b) La solicitud se hará necesariamente en el modelo de formulario EE-RF, REDUCCIÓN (anexo II a la presente Orden). El formulario se facilitará por las Autoridades fiscales de Francia. Cumplimentado el formulario por el beneficiario o su representante y extendida la diligencia que figura en el mismo por la Oficina fiscal de Francia que es competente para someter al beneficiario a los Impuestos sobre la Renta y el Patrimonio, remitirá aquél dos ejemplares, en español (números 3 y 4), a la persona o Entidad residente de España deudora de las expresadas Rentas. Esta persona o Entidad, al abonar los dividendos o intereses efectuará la retención del Impuesto español sobre las Rentas del Capital, aplicando los límites del Convenio (artículos 10 y 11), acompañando a la declaración-liquidación tributaria, que reglamentariamente debe presentar en la Delegación de Hacienda correspondiente, uno de los ejemplares citados (número 3); el segundo ejemplar en idioma español (número 4), será conservado para constancia por la persona o Entidad deudora residente de España. Un ejemplar, en idioma francés, quedará en poder del beneficiario de los dividendos e intereses (número 2) y el otro será para la Administración fiscal de Francia (número 1) a los correspondientes efectos.

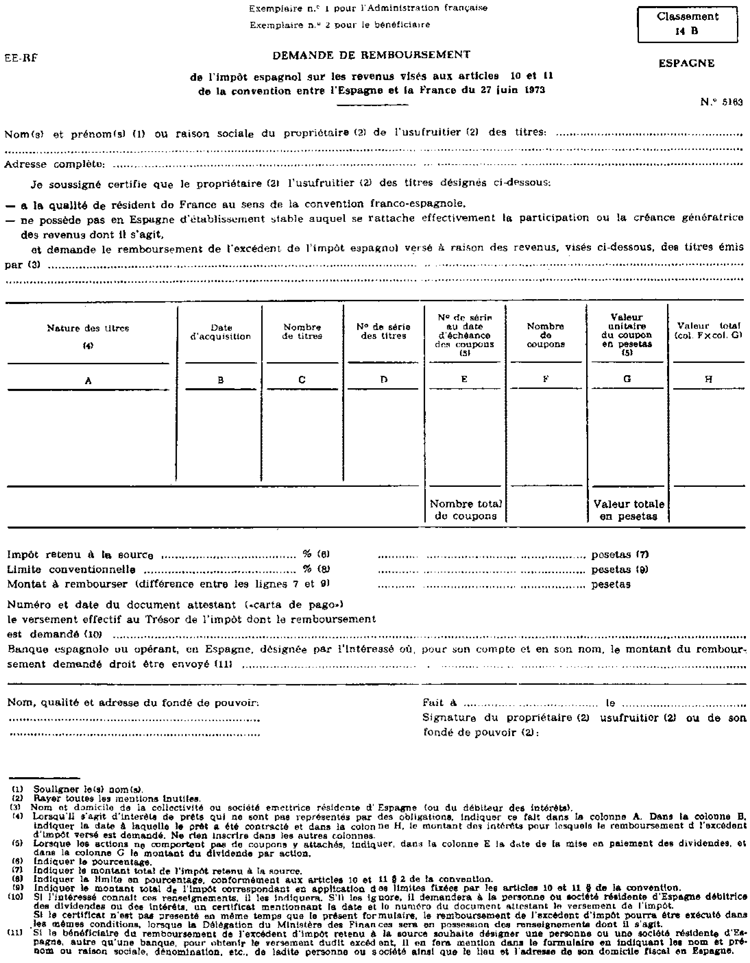

c) Si no se ha utilizado el procedimiento de reducción y el impuesto ha sido retenido según las normas de la legislación interna española, la aplicación del límite convencional se efectuará por devolución del exceso de impuesto retenido.

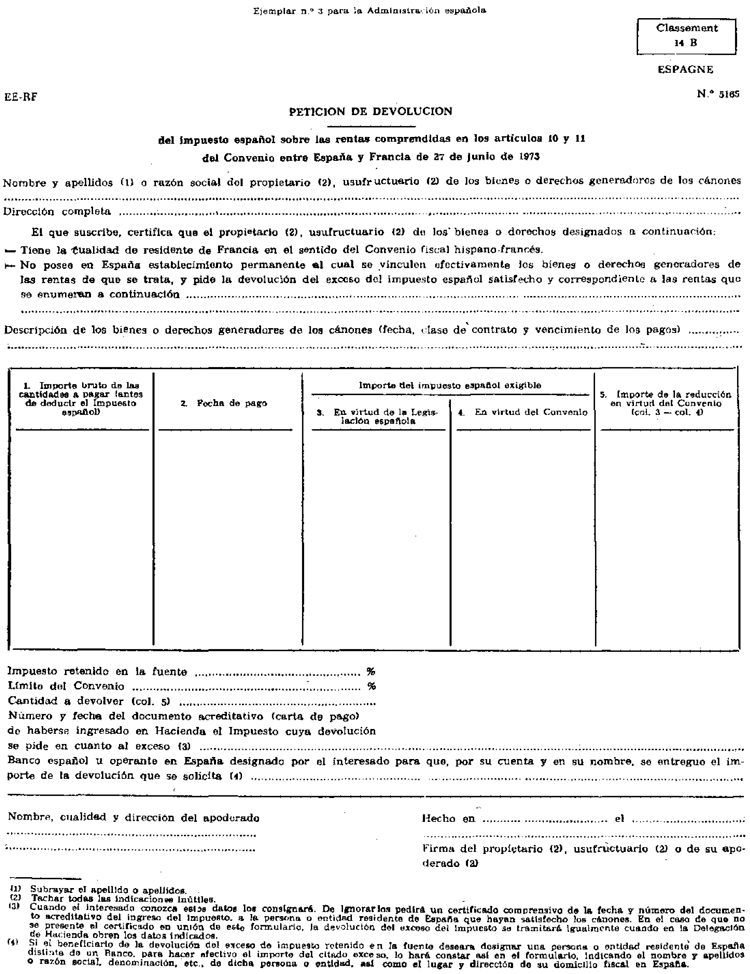

La solicitud se hará en el modelo EE-RF, DEVOLUCIÓN (anexo III a la presente Orden) que facilitarán las Autoridades fiscales de Francia. Cumplimentando el formulario y certificada la residencia por la Oficina fiscal de Francia que es competente para someter al beneficiario a los impuestos sobre la Renta y sobre el Patrimonio, el ejemplar en español (número 3) se remitirá por el beneficiario o su representante a la Delegación de Hacienda del domicilio del deudor de las Rentas. Un ejemplar del formulario, en idioma francés (número 1), será para las Autoridades fiscales de Francia, y otro en francés (número 2) para el propio beneficiario.

A esta solicitud deberá acompañarse, asimismo, certificación expedida por la persona o Entidad obligada a retener el impuesto, en el que conste la fecha y el número de la carta de pago del ingreso, en que estuviere comprendida la retención efectuada al beneficiario. Cuando los datos se tomen directamente por la Administración, se harán constar en el expediente por medio de diligencia. Si la certificación no se acompaña a la solicitud, ni constaran en la Delegación de Hacienda respectiva los datos que deben figurar en aquélla, la Oficina de gestión requerirá al que hubiera presentado la solicitud para que el plazo de treinta días subsane la falta.

Cuando el beneficiario de los dividendos o de los intereses actúe por medio de persona que le represente, se unirá también a la solicitud el correspondiente poder acreditativo.

La solicitud de devolución se formulará en la Delegación de Hacienda respectiva, en el plazo de un año, que empezará a contarse desde las fechas siguientes: en el caso de dividendos, una vez transcurridos dos meses a partir del día en que dichas Rentas fueron exigibles; y en el de intereses, a partir del último día del primer mes siguiente al trimestre natural en que dichos intereses fueron exigibles.

El expediente se tramitará por la Sección de Convenios Internacionales o, en su defecto, por la Oficina encargada del Servicio, de la forma establecida en el artículo 6 del Decreto 363/1971, de 25 de febrero; el acuerdo de devolución se dictará por la Delegación de Hacienda respectiva.

d) En una misma petición de devolución podrán comprenderse varias Rentas (dividendos o intereses) a condición de que todas ellas hayan sido satisfechas por la misma persona o Entidad de España dentro del plazo anteriormente indicado de un año.

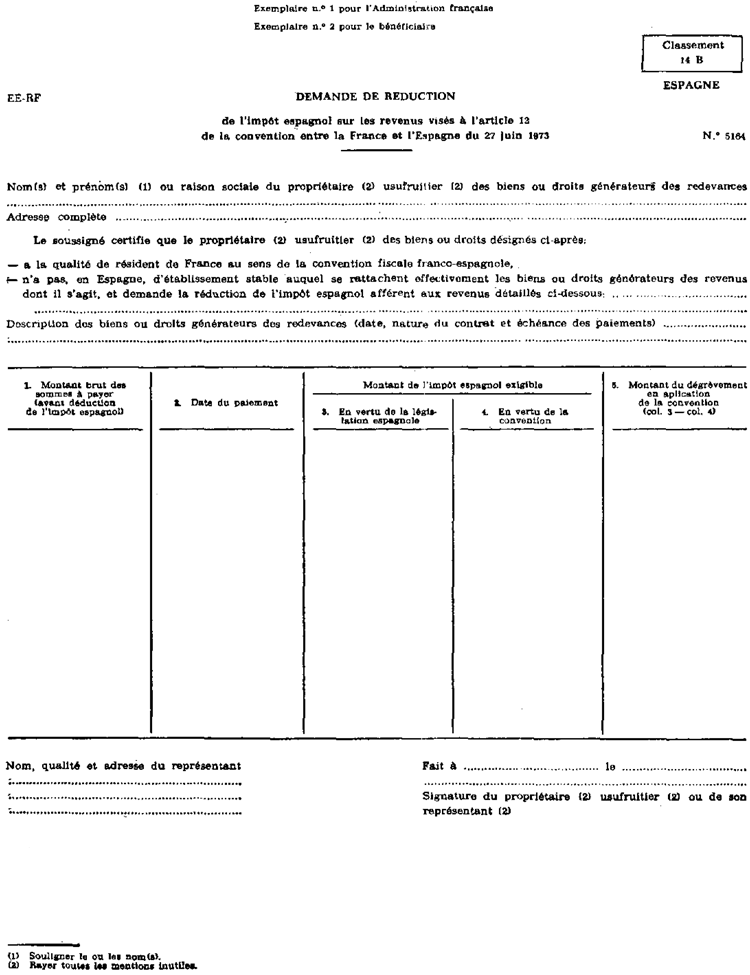

B) Rentas comprendidas en el artículo 12 del Convenio.

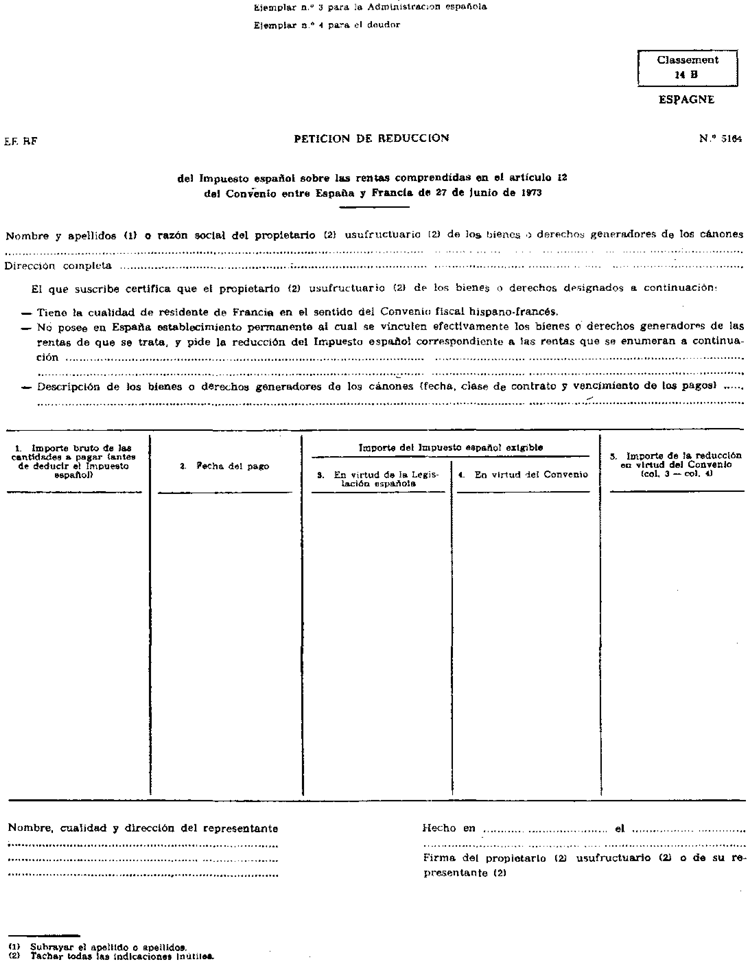

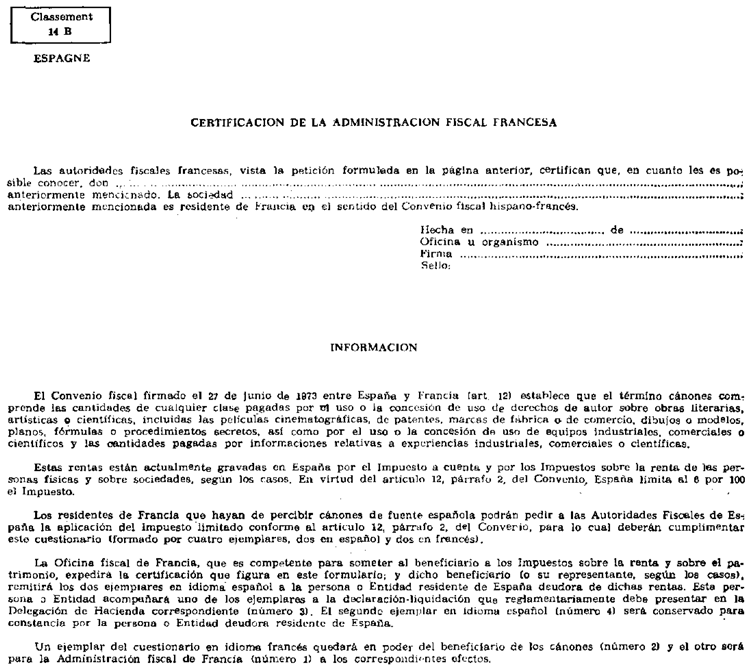

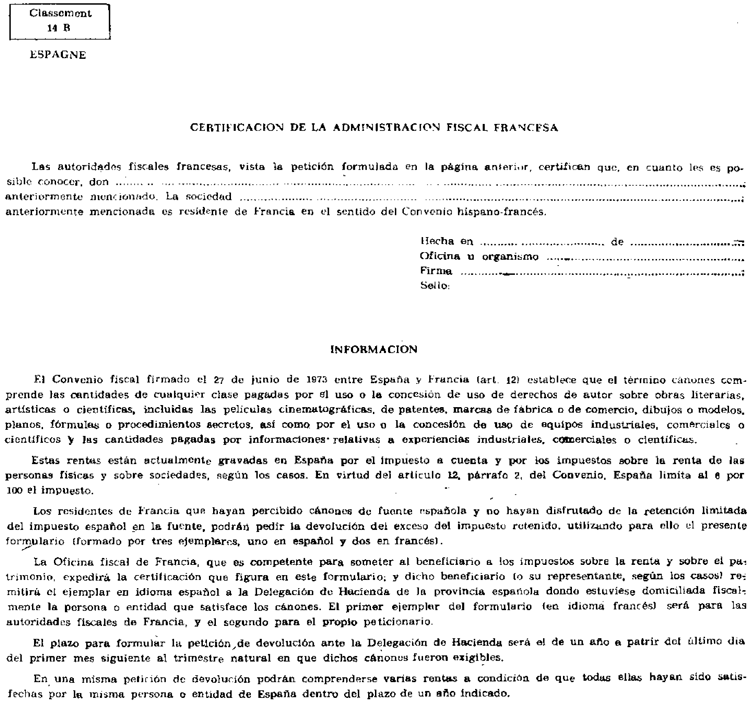

a) Los cánones procedentes de España que perciban las personas o Entidades que, conforme al artículo 4 del Convenio, tengan la condición de residentes de Francia, se gravarán en España por el Impuesto sobre la Rentas del Capital mediante retención en la fuente practicada con el límite establecido en el artículo 12 de dicho texto. Esta retención limitada se aplicará por el deudor residente en España, utilizando el beneficiario el formulario EE-RF, REDUCCIÓN (anexo IV a la presente Orden), en la forma indicada en el apartado segundo, A), b) de esta Orden, respecto a los formularios sobre dividendos e intereses.

A la declaración-liquidación tributaria que debe presentar reglamentariamente el deudor de los cánones, se acompañará dicho formulario, expresando, además, las circunstancias que sobre el particular figuren en los documentos otorgados para el uso o la concesión de uso de los derechos y elementos, en general, contenidos en el artículo 12 del Convenio.

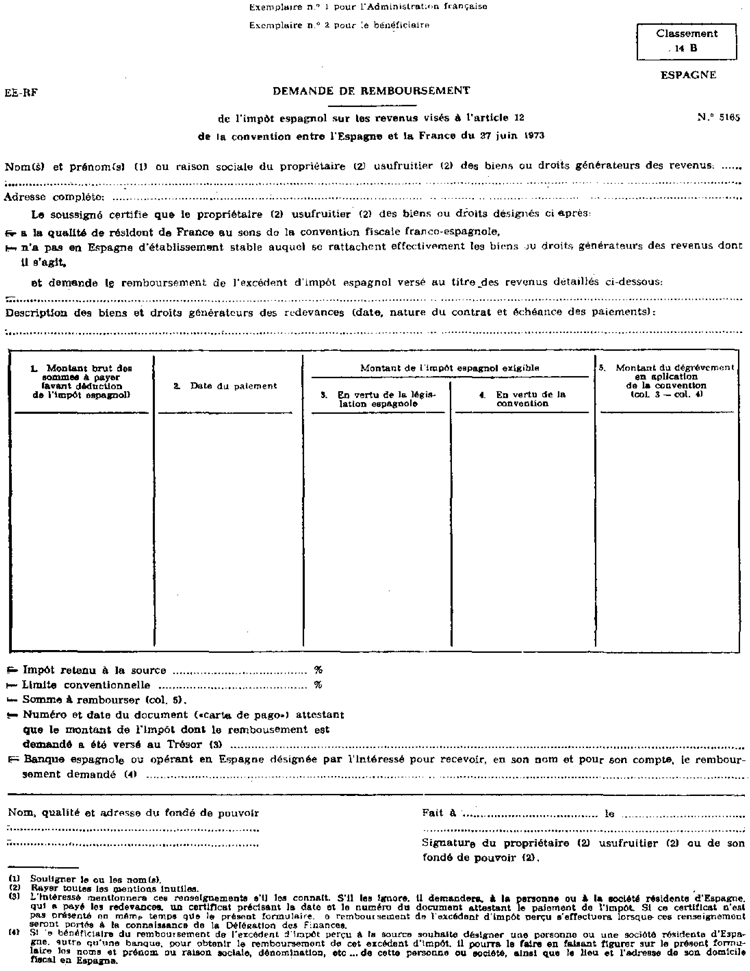

b) Cuando el deudor de los cánones hubiera retenido el Impuesto, según las normas de la legislación interna española, como si no existiera Convenio, la persona o Entidad residente de Francia, beneficiaria de tales cánones, podrá pedir a las Autoridades fiscales españolas la devolución del exceso del Impuesto español retenido en la fuente.

Para la solicitud de devolución se utilizará el formulario EE-RF, DEVOLUCIÓN (anexo V a la presente Orden), en la forma indicada en el apartado segundo, A), c) de esta Orden. Al formulario se acompañará la certificación a que se refiere el párrafo tercero de dicho apartado, comprensiva del ingreso del Impuesto sobre los cánones de que se trate.

Dichas devoluciones se regularan por las mismas disposiciones que, con referencia a dividendos e intereses, se contienen en el susodicho apartado segundo, A), c).

Dentro de sus respectivas competencias de orden territorial, las Secciones de Convenios Internacionales de las Delegaciones de Hacienda o, en su defecto, las Oficinas liquidadoras de los Impuestos convenidos, expedirán, previas las oportunas comprobaciones, los certificados de residencia que se soliciten por escrito, a los efectos de aplicación del Convenio, por las personas y Entidades que tengan la condición de residentes de España en el sentido del artículo 4 del mismo.

Sin perjuicio de los datos y antecedentes que obren en las expresadas oficinas, para probar el hecho de la residencia podrá exigirse del solicitante la exhibición del documento nacional de identidad, pasaporte o documento acreditativo de la residencia.

Igualmente corresponderá a las expresadas Oficinas expedir los demás certificados que se les soliciten por las personas o Entidades interesadas, siempre que tengan por objeto el que por España o por Francia se apliquen cualesquiera de las disposiciones del Convenio.

Lo que comunico a V. I. para su conocimiento y efectos.

Dios guarde a V. I. muchos años.

Madrid, 28 de abril de 1978.

FERNÁNDEZ ORDOÑEZ

Ilmo. Sr. Secretario general Técnico.

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid