Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.FELIPE VI

REY DE ESPAÑA

A todos los que la presente vieren y entendieren.

Sabed: Que las Cortes Generales han aprobado y Yo vengo en sancionar la siguiente ley:

PREÁMBULO

I

La regulación de los contratos de crédito inmobiliario desempeña un papel relevante en la estabilidad económica y es un instrumento de cohesión social. El sistema hipotecario español y, en particular, el régimen de concesión de préstamos y créditos con garantía hipotecaria inmobiliaria, ha hecho posible que numerosas familias españolas puedan disfrutar de viviendas en propiedad y que lo hagan en una proporción superior a la de muchos países de nuestro entorno. Garantizar un régimen jurídico seguro, ágil y eficaz, que proteja este tipo de operaciones es una exigencia que deriva no sólo de las obligaciones impuestas por el Derecho de la Unión Europea, sino de los indudables beneficios que supone para la economía de un país. Tanto la protección de las transacciones como la seguridad jurídica generan crédito para los individuos, lo que redunda en el crecimiento de la economía. Así mismo, el acceso a la propiedad consolida la libertad y responsabilidad de los individuos como ciudadanos. En este proceso el acceso al crédito hipotecario es un elemento clave en el éxito del régimen de propiedad de España.

II

Partiendo de estas consideraciones, esta Ley tiene como objeto la trasposición de la Directiva 2014/17/UE del Parlamento Europeo y del Consejo, de 4 de febrero de 2014.

Además, vista la experiencia hasta la fecha, y al objeto de la recuperación de la confianza de los prestatarios, se introducen previsiones cuya finalidad es la de potenciar la seguridad jurídica, la transparencia y comprensión de los contratos y de las cláusulas que los componen, así como el justo equilibrio entre las partes.

La Directiva 2014/17/UE reconoce en su considerando (3) que «La crisis financiera ha demostrado que el comportamiento irresponsable de los participantes en el mercado puede socavar los cimientos del sistema financiero, (...) y puede tener graves consecuencias sociales y económicas». En particular, la Directiva pone de manifiesto en su considerando (4) que «la Comisión ha determinado una serie de problemas que sufren los mercados hipotecarios de la Unión en relación con la irresponsabilidad en la concesión y contratación de préstamos, así como con el margen potencial de comportamiento irresponsable entre los participantes en el mercado, incluidos los intermediarios de crédito».

Dichos considerandos ponen de relieve, además, la asimétrica posición que ocupan en la relación contractual el prestamista y el prestatario, que no queda salvada por el simple hecho de proporcionar al cliente información y advertencias. Se exige, por tanto, a la parte que domina la relación que, como profesional, tenga un plus de responsabilidad en su comportamiento hacia el prestatario.

III

La Directiva 2014/17/UE establece un régimen específico de protección de las personas consumidoras que tengan la condición de prestatarios, garantes o titulares de garantías en préstamos o créditos garantizados mediante hipoteca sobre bienes inmuebles de uso residencial, o cuya finalidad sea la adquisición de bienes inmuebles de uso residencial.

En la Unión Europea, cuyo derecho goza del principio de primacía frente al derecho nacional, la vivienda está reconocida como un derecho fundamental, tal como reconoce expresamente el apartado 65 de la Sentencia del Tribunal de Justicia de la Unión Europea de 10 de septiembre de 2014, asunto C-34/13, donde con toda contundencia se manifiesta que «En el Derecho de la Unión, el derecho a la vivienda es un derecho fundamental garantizado por el artículo 7 de la Carta que el tribunal remitente debe tomar en consideración al aplicar la Directiva 93/13».

La normativa europea se refiere a los créditos celebrados con consumidores que estén garantizados mediante hipoteca u otro tipo de garantía, en relación con bienes inmuebles de uso residencial, es decir, su objeto es la protección de los consumidores, entendiéndose por tales las personas físicas que no actúan en el ámbito de su actividad profesional o empresarial. Sin embargo, también permite que por parte de los Estados miembros se adopten disposiciones más estrictas en materia de protección de las personas consumidoras, incluyendo también la posibilidad de ampliar el ámbito de aplicación a no consumidores.

De esta forma, la presente Ley extiende su régimen jurídico a todas las personas físicas, con independencia de que sean o no consumidores. Esta ampliación de la esfera subjetiva de protección de la Ley frente a la Directiva sigue la línea tradicional de nuestro ordenamiento jurídico de ampliar el ámbito de protección a colectivos como los trabajadores autónomos. Así se configura el ámbito de aplicación de la vigente normativa de transparencia en materia de créditos hipotecarios que se regula en el Capítulo II del Título III de la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios.

La Ley regula tres aspectos diferenciados. En primer lugar, contiene normas de transparencia y de conducta que imponen obligaciones a los prestamistas e intermediarios de crédito, así como a sus representantes designados, completando y mejorando el actual marco existente de la referida Orden EHA/2899/2011, de 28 de octubre y la Ley 2/2009, de 31 de marzo, por la que se regula la contratación con los consumidores de préstamos o créditos hipotecarios y de servicios de intermediación para la celebración de contratos de préstamo o crédito.

En segundo lugar, regula el régimen jurídico de los intermediarios de crédito inmobiliario y los prestamistas inmobiliarios, y en tercer lugar, establece el régimen sancionador para los incumplimientos de las obligaciones contenidas en la misma.

Además, se introducen a lo largo del articulado una serie de disposiciones que regulan aspectos que no están específicamente previstos en la normativa europea o que van más allá de su contenido, y cuya finalidad es reforzar determinados aspectos del régimen jurídico de contratación hipotecaria y de su vida contractual, referidos a determinadas situaciones que, en contratos de tan larga duración pueden producirse y deben tenerse en consideración, ya sea exigiendo mayores garantías, reforzando las existentes, estableciendo una regulación clara y sencilla que evite dudas interpretativas innecesarias o estableciendo mecanismos de solución de conflictos o situaciones que pudieran variar la situación del prestatario en las condiciones que contrató. El objetivo último es reforzar las garantías para los prestatarios en el proceso de contratación y evitar en última instancia la ejecución de este tipo de préstamos en vía judicial con la consiguiente pérdida de la vivienda.

IV

La Ley se estructura en cuatro Capítulos, que se corresponden con las líneas esenciales de la regulación, doce disposiciones adicionales, cinco disposiciones transitorias, una disposición derogatoria y dieciséis disposiciones finales, así como dos Anexos, el I referente a la Ficha Europea de Información Normalizada (FEIN) y el II al Cálculo de la Tasa Anual Equivalente (TAE).

El Capítulo I recoge las disposiciones generales que alcanzan al objeto, ámbito de aplicación, carácter irrenunciable de los derechos que reconoce para los prestatarios y definiciones a efectos de la Ley. En los mismos términos que la referida Directiva 2014/17/UE, la Ley se aplicará tanto a la concesión profesional de préstamos con garantía hipotecaria sobre bienes inmuebles de uso residencial y préstamos para la adquisición de inmuebles de uso residencial como a la intermediación profesional en alguna de las dos actividades anteriores.

El Capítulo II establece las normas de transparencia y de conducta orientadas, en particular, a la concesión responsable de financiación que afecte a inmuebles, así como a favorecer la progresiva implantación de un mercado de crédito fiable, con reglas homogéneas en el espacio europeo y con un mayor grado de confianza de los clientes en las entidades prestamistas; un mercado en el que las personas físicas que busquen financiación hipotecaria puedan hacerlo con la confianza de que las entidades prestamistas se comportarán de forma profesional y responsable. En este sentido, la Ley contribuye a la implantación de un mercado único europeo más transparente, competitivo y homogéneo, con contratos de crédito que afectan a bienes inmuebles más equitativos y que aseguran un elevado nivel de protección a las personas físicas que obtienen financiación.

Este Capítulo se estructura, a su vez, en tres secciones. La sección 1.ª recoge, a modo de disposiciones generales, los principios de actuación básicos en la concesión de préstamos inmobiliarios, dirigidos a la protección de los legítimos intereses, las características generales de la información precontractual, las obligaciones de transparencia en relación con los contratos, la determinación del cálculo de la Tasa Anual Equivalente (TAE) y la Ficha Europea de Información Normalizada (FEIN).

Entre los aspectos más novedosos de la Ley se establece una regulación detallada de la fase precontractual. En este sentido, se ha optado por ir más allá de la estricta transposición de la Directiva 2014/17 con el objetivo de garantizar que el prestatario tenga a su disposición la información necesaria para que pueda comprender en su integridad la carga económica y jurídica del préstamo que va a contratar y que, por lo tanto, se pueda considerar cumplido el principio de transparencia en su vertiente material.

Esta medida, destinada a reforzar el equilibrio que debe existir entre las partes en toda relación jurídica contractual, se complementa atribuyendo al notario la función de asesorar imparcialmente al prestatario, aclarando todas aquellas dudas que le pudiera suscitar el contrato, y de comprobar que tanto los plazos como los demás requisitos que permiten considerar cumplido el citado principio de transparencia material, especialmente los relacionados con las cláusulas contractuales de mayor complejidad o relevancia en el contrato, concurren al tiempo de autorizar en escritura pública el contrato de préstamo o crédito hipotecario.

De ese modo, se constituirá prueba en beneficio de ambas partes –prestamista y prestatario– de que el primero ha cumplido con su obligación de entregar en los plazos previstos dicha documentación y el segundo podrá ejercer el derecho, que presupone también la existencia de un deber, a conocer las consecuencias de aquello a lo que se obliga.

No obstante, es importante señalar que, al igual que como sucedió con las modificaciones introducidas en su momento por la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios, las innovaciones en la fase precontractual, derivadas de la aplicación de esta Ley, no serán de aplicación, salvo a lo que expresamente se atribuya efecto retroactivo, a la cartera hipotecaria concedida. Y no lo serán ni siquiera como parámetro de comparación, en la medida en que nos encontramos ante contratos que se celebraron al amparo de una legislación que determinaba en su integridad los requisitos de transparencia a los que quedaban sujetos tales contratos.

La sección 2.ª recoge las normas de conducta que prestamistas, intermediarios de crédito inmobiliario y representantes designados deben cumplir en el proceso de elaboración, promoción, comercialización y contratación de préstamos inmobiliarios, tanto respecto de su organización interna, como respecto del cliente. Cabe destacar algunas de ellas por su especial relevancia. Así, en primer lugar, se exige que el personal que evalúa la solvencia y comercializa préstamos inmobiliarios deba cumplir con determinados requisitos de capacitación que aseguren (artículo 16) que el prestatario recibe una información adecuada y ajustada a sus necesidades por parte del prestamista. Se prohíben, en segundo lugar y con carácter general, las ventas vinculadas, es decir, ventas de paquetes integrados por el préstamo y otros productos, cuando el contrato de préstamo no se ofrezca al prestatario también por separado (artículo 17). Esta medida está orientada a favorecer la elección del producto más adecuado por parte del cliente y fomentar la competencia entre prestamistas, posibilitando la venta agrupada en aquellos casos en los que resulte más beneficioso para aquellos. Por otro lado, se imponen límites a la política retributiva del personal de los prestamistas y de los asesores, evitando incentivos adversos que favorezcan una posible contratación excesiva en detrimento de una adecuada valoración del riesgo y de la provisión de la necesaria información al cliente, estableciendo, en particular, que el volumen de préstamos contratados no sea el factor predominante a la hora de retribuir al personal que los diseña, comercializa o los recomienda (artículo 18). También se limita la actividad de asesoramiento en materia de préstamos y créditos que, con determinadas excepciones, sólo podrá prestarse por los intermediarios de crédito inmobiliario y los prestamistas inmobiliarios (artículo 19), estableciendo al tiempo reglas que aseguren la provisión de recomendaciones claras, objetivas y adaptadas al cliente. Por otra parte, se incorpora por vez primera en nuestro ordenamiento jurídico el derecho del consumidor a convertir el préstamo denominado en moneda extranjera a la moneda en la que el prestatario reciba sus ingresos o la del Estado miembro en el que resida, como mecanismo sencillo y fácil de comprender para conseguir cobertura y protección frente al riesgo de cambio (artículo 20). No obstante, el prestatario profesional, que no sea consumidor, podrá sustituir este derecho por otro tipo de mecanismo alternativo para la cobertura del riesgo de cambio. La cobertura del riesgo de cambio viene acompañada de la obligación de información periódica del prestamista al prestatario sobre la evolución de la deuda y del derecho de éste a convertir, en su caso, el préstamo a una moneda alternativa.

La sección 3.ª regula la forma, ejecución y resolución de los contratos. Como novedad se establece el derecho del prestatario a reembolsar, con carácter general, todo o parte del préstamo sin tener que soportar comisiones o compensaciones para el prestamista. Únicamente se satisfará al prestamista la pérdida financiera de éste cuando el reembolso se produzca en los primeros años de vigencia del contrato (difieren entre los contratos a tipo variable y los contratos a tipo fijo), y siempre que esa pérdida no supere aplicando unos porcentajes máximos previstos legalmente (artículo 23). Igualmente reseñable es la opción de favorecer la subrogación y la novación modificativa de préstamos cuando tengan por finalidad la modificación del tipo de interés variable a uno fijo. El objetivo perseguido es lograr que los prestatarios puedan conocer con exactitud el coste que en el medio y largo plazo les va a suponer la financiación que contratan, lo que les permitirá realizar una planificación financiera a largo plazo, a la par que favorece la simplicidad en la redacción de los contratos y en consecuencia la transparencia con los prestatarios. En todo caso, la regulación trata de establecer un punto de equilibrio entre facilitar a las personas físicas el reembolso de sus préstamos y no generar escenarios adversos en los prestamistas respecto de la oferta de contratos de préstamo a tipo fijo, en los que el riesgo de tipo de interés es mayor.

Por último, esta sección aborda la nueva regulación del vencimiento anticipado del contrato de préstamo y de los intereses de demora, sustituyendo el régimen vigente, en el que existía cierto margen a la autonomía de la voluntad de las partes, por normas de carácter estrictamente imperativo. Así, mediante el nuevo régimen del vencimiento anticipado se garantiza que este solo pueda tener lugar cuando el incumplimiento del deudor es suficientemente significativo en atención al préstamo contratado. Del mismo modo dota de una mayor seguridad jurídica a la contratación, y se sustituye el anterior régimen de los intereses de demora, en el que únicamente se establecía un límite máximo para cuantificarlos, por un criterio claro y fijo para su determinación. En ambos casos se persigue impedir la inclusión en el contrato de cláusulas que pudieran ser abusivas y, a la vez, robustecer el necesario equilibrio económico y financiero entre las partes.

El Capítulo III con la rúbrica de régimen jurídico de los intermediarios de crédito inmobiliario, sus representantes designados y los prestamistas inmobiliarios, se estructura en cuatro secciones. La sección 1.ª describe las fuentes del régimen jurídico de estas figuras (artículo 26). Las secciones 2.ª, 3.ª y 4.ª se refieren a los intermediarios de crédito inmobiliario, los representantes designados de los intermediarios y los prestamistas inmobiliarios, respectivamente. Regulan los requisitos de acceso a la actividad y el régimen de supervisión de los mismos. Aquellos operadores que deseen realizar profesionalmente estas actividades deberán estar debidamente inscritos en el correspondiente registro público y contar, entre otros aspectos, con reconocido prestigio y conocimientos y competencia adecuados.

El Capítulo IV se dedica a la regulación del régimen sancionador. A estos efectos, las obligaciones establecidas en esta Ley tienen el carácter de normas de ordenación y disciplina para los intermediarios de crédito inmobiliario y los prestamistas inmobiliarios, que aplicarán el Banco de España o el órgano designado por cada Comunidad Autónoma, en función del ámbito geográfico en el que opere el intermediario o el prestamista inmobiliario, con un abanico de infracciones y sanciones proporcionales a la dimensión de los destinatarios.

Las disposiciones adicionales, doce en total, regulan ámbitos específicos vinculados con el régimen jurídico de los contratos de crédito inmobiliario en ámbitos tales como la resolución de controversias a través de reclamaciones extrajudiciales en referencia a la Autoridad Independiente para velar por la protección y transparencia en la contratación inmobiliaria prevista en la Disposición adicional primera de la Ley 7/2017, de 2 de noviembre, la cooperación entre las autoridades competentes, la educación financiera, el régimen de conservación de la documentación precontractual, aspectos de desarrollo autonómico, los supuestos de subrogación de deudor y novación modificativa del contrato de préstamo, las obligaciones del empresario con ocasión de la transmisión del inmueble hipotecado, las obligaciones de notarios y registradores con ocasión de la autorización e inscripción del préstamo hipotecario, los honorarios notariales y registrales en caso de subrogación o novación modificativa de los préstamos por cambio de tipo de interés variable a fijo, el régimen de valoración de bienes inmuebles y la adhesión al Código de Buenas Prácticas para la reestructuración viable de las deudas con garantía hipotecaria sobre la vivienda habitual.

La disposición transitoria primera establece como regla general la aplicación no retroactiva de sus disposiciones, de la que se exceptúan los supuestos regulados en sus apartados dos a cuatro. En cuanto a este último, se determina que quedará regulado bajo los términos de esta Ley el vencimiento anticipado de los contratos que tenga lugar a partir de la entrada en vigor de la misma, aunque los contratos se hubieran celebrado con anterioridad e incluso aunque contuvieran alguna estipulación al respecto, salvo que el deudor alegara que la previsión que contiene resulta más favorable para él. Por tanto, esta regulación no se aplica al vencimiento anticipado de los contratos que hubiera tenido lugar antes de la entrada en vigor de la Ley, se hubiera instado o no un procedimiento de ejecución hipotecaria para hacerlo efectivo, y estuviera este suspendido o no.

Por su parte, la disposición transitoria segunda prevé la obligación de adaptación al nuevo régimen por parte de los intermediarios de crédito inmobiliario y prestamistas inmobiliarios preexistentes.

La disposición transitoria tercera establece un régimen especial en los procesos de ejecución en curso a la entrada en vigor de la Ley 1/2013, de 14 de mayo, de medidas para reforzar la protección a los deudores hipotecarios, reestructuración de deuda y alquiler social para dar cumplimiento a las sentencias de 29 de octubre de 2015 y de 26 de enero de 2017 dictadas por el Tribunal de Justicia de la Unión Europea. Con ello se otorga a los deudores hipotecarios contemplados en la disposición transitoria cuarta de la citada Ley un nuevo plazo de diez días para formular oposición sobre la base de la posible existencia de cláusulas abusivas cuando se den determinadas circunstancias. Este nuevo plazo se contará a partir de la notificación al deudor de su posibilidad de plantear la oposición. Dicha notificación deberá realizarse en el plazo de 15 días naturales a contar desde la entrada en vigor de esta Ley.

Las circunstancias que excluyen el otorgamiento de un nuevo plazo residen en razones de seguridad jurídica y coherencia. Por ello no se aplicará la previsión a los supuestos en que el juez de oficio hubiese analizado la existencia de cláusulas abusivas; cuando se hubiera notificado personalmente al ejecutado la posibilidad de formular el incidente extraordinario de oposición basado en la existencia de las causas de oposición previstas en el apartado 7.ª del artículo 557.1 y 4.ª del artículo 695.1 de la Ley de Enjuiciamiento Civil; cuando el ejecutado hubiera formulado el citado incidente extraordinario de oposición, conforme a lo recogido en la citada disposición transitoria cuarta de la Ley 1/2013, de 14 de mayo, o cuando con base en la sentencia del Tribunal de Justicia de la UE de 29 de octubre de 2016 se haya admitido la oposición del ejecutado.

Conforme a la disposición transitoria cuarta, los prestamistas podrán seguir utilizando la Ficha de Información Personalizada prevista en el artículo 22 y el anexo II de la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios, hasta el 21 de marzo de 2019.

La disposición transitoria quinta establece el régimen transitorio para la resolución de quejas y reclamaciones en tanto se crea la Autoridad Independiente a que se refiere la Disposición adicional primera de esta Ley.

V

La Ley contiene 16 disposiciones finales. La primera modifica la Ley Hipotecaria con la finalidad de integrar en ella las mejoras en la protección de los prestatarios en materia de vencimiento anticipado y el interés de demora y otras de carácter técnico.

La disposición final segunda modifica el Real Decreto Legislativo 1/1993, de 24 de septiembre, por el que se aprueba el Texto Refundido del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

La disposición final tercera modifica la Ley 2/1994, de 30 de marzo, sobre subrogación y modificación de préstamos hipotecarios, modificada por la Ley 41/2007, de 7 de diciembre, por la que se modifica la Ley 2/1981, de 25 de marzo, de Regulación del Mercado Hipotecario y otras normas del sistema hipotecario y financiero, de regulación de las hipotecas inversas y el seguro de dependencia y por la que se establece determinada norma tributaria.

La disposición final cuarta modifica la Ley 7/1998, de 13 de abril, sobre condiciones generales de la contratación, y entre otras medidas, establece la obligación de remitir las sentencias firmes dictadas en acciones colectivas o individuales por las que se declare la nulidad, cesación o retractación en la utilización de condiciones generales abusivas, al Registro de Condiciones Generales.

La disposición final quinta modifica la Ley 1/2000, de 7 de enero, de Enjuiciamiento Civil en consonancia con lo establecido en el párrafo anterior.

La disposición final sexta modifica la Ley 14/2000, de 29 de diciembre, de medidas fiscales, administrativas y del orden social, en materia de régimen disciplinario de los notarios.

La disposición final séptima modifica la Ley 44/2002, de 22 de noviembre, de Medidas de Reforma del Sistema Financiero, con la finalidad de dar acceso a la Central de Información de Riesgos del Banco de España a todas las entidades prestamistas de crédito inmobiliario.

La disposición final octava modifica el Texto Refundido de la Ley General para la Defensa de los Consumidores y Usuarios, y otras leyes complementarias.

La disposición final novena adapta el ámbito de aplicación de la Ley 2/2009, de 31 de marzo, a las previsiones de esta Ley, evitando solapamientos normativos y clarificando el régimen jurídico aplicable a cada situación.

La disposición final décima modifica el Real Decreto-Ley 6/2012, de 9 de marzo, de medidas urgentes de protección de deudores hipotecarios sin recursos con el fin de convertir el código de buenas prácticas en un mecanismo permanente y obligatorio para todas las entidades adheridas que permita a todos los deudores más vulnerables en situación de impago acceder a las opciones de alivio de la deuda contenidas en el mismo.

La disposición final undécima modifica la Ley 9/2012, de 14 de noviembre, de reestructuración y resolución de entidades de crédito, con el fin de clarificar las condiciones y requisitos necesarios con que la Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, S.A., puede iniciar una demanda ejecutiva a efectos de que pueda desarrollar de forma eficaz las funciones que tiene encomendadas, preservándose su posición para la ejecución de las garantías de los activos financieros adquiridos. Dicha medida se enmarca en el objeto social singular de la Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, S.A. y en el interés público derivado de su actividad dentro del proceso de reestructuración y saneamiento del sector bancario español.

La disposición final duodécima adapta la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito, para evitar solapamientos regulatorios en materia de transparencia con la clientela bancaria, adaptándola a las especificidades del régimen sancionador establecidas por la presente Ley, en particular, en lo relativo a las competencias de las Comunidades Autónomas.

Sobre el Título competencial de la Ley, la disposición final decimotercera, establece la competencia estatal exclusiva sobre las bases de obligaciones contractuales, haciendo hincapié en el respeto de las competencias autonómicas en materia de consumo cuando se trate de créditos que recaen sobre vivienda habitual de la persona consumidora.

La disposición final decimocuarta señala que mediante esta Ley se incorpora, parcialmente, al ordenamiento jurídico español la Directiva 2014/17/UE del Parlamento Europeo y del Consejo, de 4 de febrero de 2014, sobre los contratos de crédito celebrados con los consumidores para bienes inmuebles de uso residencial y por la que se modifican las Directivas 2008/48/CE y 2013/36/UE y el Reglamento (UE) n.º 1093/2010.

La disposición final decimoquinta establece una habilitación normativa a favor del Gobierno en materia de transparencia y conducta a seguir por los prestamistas en la comercialización de préstamos inmobiliarios, que alcanza aspectos específicos como la información precontractual, obligaciones de comunicación, información y documentación, publicidad, evaluación de riesgos y solvencia y otros aspectos relacionados, acompañada de una habilitación a la persona titular del Ministerio de Economía y Empresa para cuestiones muy concretas y de detalle, que requieren de un instrumento normativo más flexible. Con el ejercicio de estas habilitaciones se garantizará la completa transposición de la Directiva 2014/17/UE, a través de norma de naturaleza reglamentaria, al tiempo que se facilita la adaptación ágil y efectiva de las prácticas a los principios establecidos en la Ley y en la normativa europea. Las disposiciones reglamentarias de desarrollo respetarán en todo caso la máxima protección de los prestatarios de acuerdo con el espíritu de esta Ley.

Finalmente, la disposición final decimosexta establece la entrada en vigor de la Ley.

Esta Ley tiene por objeto establecer determinadas normas de protección de las personas físicas que sean deudores, fiadores o garantes, de préstamos que estén garantizados mediante hipoteca u otro derecho real de garantía sobre bienes inmuebles de uso residencial o cuya finalidad sea adquirir o conservar derechos de propiedad sobre terrenos o inmuebles construidos o por construir.

A estos efectos se establecen las normas de transparencia que han de regir dichos contratos, el régimen jurídico de los prestamistas e intermediarios de crédito inmobiliario, incluida la obligación de llevar a cabo una evaluación de la solvencia antes de conceder el crédito, estableciéndose un régimen de supervisión y de sanción, así como las normas de conducta aplicables a la actividad de prestamistas, intermediarios de crédito inmobiliario, representantes designados y asesores.

1. Esta Ley será de aplicación a los contratos de préstamo concedidos por personas físicas o jurídicas que realicen dicha actividad de manera profesional, cuando el prestatario, el fiador o garante sea una persona física y dicho contrato tenga por objeto:

a) La concesión de préstamos con garantía hipotecaria u otro derecho real de garantía sobre un inmueble de uso residencial. A estos efectos, también se entenderán como inmuebles para uso residencial aquellos elementos tales como trasteros, garajes, y cualesquiera otros que sin constituir vivienda como tal cumplen una función doméstica.

b) La concesión de préstamos cuya finalidad sea adquirir o conservar derechos de propiedad sobre terrenos o inmuebles construidos o por construir, siempre que el prestatario, el fiador o garante sea un consumidor.

Se entenderá que la actividad de concesión de préstamos hipotecarios se desarrolla con carácter profesional cuando el prestamista, sea persona física o jurídica, intervenga en el mercado de servicios financieros con carácter empresarial o profesional o, aun de forma ocasional, con una finalidad exclusivamente inversora.

2. Esta Ley también será de aplicación a la intermediación para la celebración de una de las modalidades de contrato a que se refieren las letras a) y b) del apartado 1.

3. Las referencias que se realizan en esta Ley a los préstamos se entenderán realizadas indistintamente a préstamos y créditos.

4. Esta Ley no será de aplicación a los contratos de préstamo:

a) concedidos por un empleador a sus empleados, a título accesorio y sin intereses o cuya Tasa Anual Equivalente sea inferior a la del mercado, y que no se ofrezcan al público en general,

b) concedidos sin intereses y sin ningún otro tipo de gastos, excepto los destinados a cubrir los costes directamente relacionados con la garantía del préstamo,

c) concedidos en forma de facilidad de descubierto y que tengan que reembolsarse en el plazo de un mes,

d) resultado de un acuerdo alcanzado ante un órgano jurisdiccional, arbitral, o en un procedimiento de conciliación o mediación,

e) relativos al pago aplazado, sin gastos, de una deuda existente, siempre que no se trate de contratos de préstamo garantizados por una hipoteca sobre bienes inmuebles de uso residencial, o

f) hipoteca inversa en que el prestamista:

(i) desembolsa un importe a tanto alzado o hace pagos periódicos u otras formas de desembolso crediticio a cambio de un importe derivado de la venta futura de un bien inmueble de uso residencial o de un derecho relativo a un bien inmueble de uso residencial, y

(ii) no persigue el reembolso del préstamo hasta que no se produzcan uno o varios de los acontecimientos previstos en la disposición adicional primera de la Ley 41/2007, de 7 de diciembre, salvo incumplimiento del prestatario de sus obligaciones contractuales que permita al prestamista la rescisión del contrato de préstamo.

Las disposiciones de esta Ley y las contenidas en sus normas de desarrollo tendrán carácter imperativo, no siendo disponibles para las partes contratantes salvo que la norma expresamente establezca lo contrario.

Serán nulos de pleno derecho los actos realizados en fraude de lo dispuesto en esta Ley, de conformidad con lo previsto en el artículo 6 del Código Civil, y en particular la renuncia previa de los derechos que esta Ley reconoce al deudor, fiador, garante o hipotecante no deudor.

A los efectos de la presente Ley se entenderá por:

1) «Prestatario»: toda persona física que sea deudor de préstamos que estén garantizados mediante hipoteca sobre bienes inmuebles de uso residencial o cuya finalidad sea la adquisición o conservación de terrenos o inmuebles construidos o por construir.

2) «Prestamista inmobiliario»: toda persona física o jurídica que, de manera profesional, realice la actividad de concesión de los préstamos a los que se refiere el artículo 2.1, letras a) y b).

3) «Contrato de préstamo»: el contrato mediante el cual un prestamista concede o se compromete a conceder un préstamo a un prestatario incluido en el ámbito de aplicación del artículo 2, en forma de pago aplazado, crédito u otra facilidad de pago similar.

4) «Servicio accesorio»: todo servicio ofrecido al prestatario junto con el contrato de préstamo.

5) «Intermediario de crédito inmobiliario»: toda persona física o jurídica que, no actuando como prestamista, ni fedatario público, desarrolla una actividad comercial o profesional, a cambio de una remuneración, pecuniaria o de cualquier otra forma de beneficio económico acordado, consistente en poner en contacto, directa o indirectamente, a una persona física con un prestamista y en realizar además alguna de las siguientes funciones con respecto a los contratos de préstamo a que se refiere el artículo 2.1, letras a) y b):

a) presentar u ofrecer a los prestatarios dichos contratos de préstamo;

b) asistir a los prestatarios realizando los trámites previos u otra gestión precontractual respecto de dichos contratos de préstamo;

c) celebrar los contratos de préstamo con un prestatario en nombre del prestamista.

6) «Grupo»: un grupo de prestamistas que deban ser objeto de consolidación para la elaboración de las cuentas consolidadas, según la definición de la Ley 22/2015, de 20 de julio, de Auditoría de Cuentas.

7) «Intermediario de crédito vinculado»: todo intermediario de crédito que actúe en nombre y bajo la responsabilidad plena e incondicional de:

a) un solo prestamista;

b) un solo grupo; o

c) un número de prestamistas o grupos que no representa a la mayoría del mercado.

8) «Representante designado»: toda persona física o jurídica que realiza las actividades propias de un intermediario de crédito inmobiliario en nombre y por cuenta de un único intermediario, bajo la responsabilidad plena e incondicional de éste.

9) «Entidad de crédito»: toda entidad de crédito comprendida en la definición del artículo 4, apartado 1, punto 1, del Reglamento (UE) n° 575/2013, del Parlamento Europeo y del Consejo, de 26 de junio de 2013, sobre los requisitos prudenciales de las entidades de crédito y las empresas de inversión, y por el que se modifica el Reglamento (UE) n.º 648/2012.

10) «Personal»: toda persona física que al servicio de un prestamista, intermediario de crédito inmobiliario o un representante designado intervenga directamente en las actividades reguladas por esta Ley o mantenga contactos con los prestatarios en el transcurso de las actividades reguladas por ella, así como toda persona física que dirija o supervise directamente a tales personas.

11) «Importe total del crédito»: el importe total adeudado por el prestatario según se define en la Ley 16/2011, de 24 de junio, de contratos de crédito al consumo.

12) «Coste total del crédito para el prestatario»: el coste total del crédito para el prestatario según se define en la Ley 16/2011, de 24 de junio, de contratos de crédito al consumo, incluida la valoración del bien cuando dicha valoración sea necesaria para obtener el crédito, pero excluidas las tasas de registro de la transmisión de la propiedad del bien inmobiliario. Excluye los gastos que puedan cargarse al prestatario por incumplimiento de los compromisos asumidos en el contrato de crédito.

13) «Importe total adeudado por el prestatario»: el importe total adeudado por el prestatario según se define en la Ley 16/2011, de 24 de junio, de contratos de crédito al consumo.

14) «Tasa Anual Equivalente» (TAE): el coste total del préstamo para el prestatario, expresado como porcentaje anual del importe total del préstamo concedido, más los costes aparejados, si ha lugar, y que corresponde, sobre una base anual, al valor actual de todos los compromisos futuros o existentes, tales como disposiciones de fondos, reembolsos y gastos, convenidos por el prestamista y el prestatario.

15) «Tipo deudor»: el tipo deudor según se define en la Ley 16/2011, de 24 de junio, de contratos de crédito al consumo.

16) «Evaluación de la solvencia»: la evaluación de las perspectivas de cumplimiento de las obligaciones vinculadas a la deuda que se deriven del contrato de préstamo.

17) «Soporte duradero»: un soporte duradero según se define en la Ley 16/2011, de 24 de junio, de contratos de crédito al consumo.

18) «Estado miembro de origen»:

a) cuando el prestamista o el intermediario de crédito sea una persona física, el Estado miembro en el que esté situada su oficina principal;

b) cuando el prestamista o el intermediario de crédito sea una persona jurídica, el Estado miembro en el que tenga su domicilio social o, si conforme a su Derecho nacional aplicable no tiene domicilio social, el Estado miembro en el que tenga su oficina principal.

19) «Estado miembro de acogida»: el Estado miembro, distinto del Estado miembro de origen, en el cual un prestamista o un intermediario de crédito tenga una sucursal o preste servicios.

20) «Servicios de asesoramiento»: toda recomendación personalizada que el prestamista, el intermediario de crédito inmobiliario o el representante designado haga a un prestatario concreto respecto a uno o más préstamos disponibles en el mercado.

21) «Autoridad competente»: las autoridades designadas en los artículos 17, 33, 34 y 48 de esta Ley.

22) «Préstamo puente»: un contrato de préstamo sin duración fija o reembolsable en un plazo de 12 meses, utilizado por el prestatario como solución de financiación temporal durante el período de transición a otra modalidad de financiación para el bien inmueble.

23) «Compromiso o garantía contingente»: un contrato de préstamo que sirve de garantía para una operación independiente pero accesoria de otra, en la que el capital garantizado por el bien inmueble solo puede utilizarse en caso de producirse una o varias contingencias especificadas en el contrato.

24) «Contrato de préstamo sobre capital compartido»: un contrato de préstamo en el que el capital que se ha de reembolsar está determinado por un porcentaje, establecido en el contrato, del valor del bien inmueble en el momento del reembolso o de los reembolsos del capital.

25) «Prácticas de venta vinculada»: toda oferta o venta de un paquete constituido por un contrato de préstamo y otros productos o servicios financieros diferenciados, cuando el contrato de préstamo no se ofrezca al prestatario por separado.

26) «Prácticas de venta combinada»: toda oferta o venta de un paquete constituido por un contrato de préstamo y otros productos o servicios financieros diferenciados, en particular otro préstamo sin garantía hipotecaria, cuando el contrato de préstamo se ofrezca también al prestatario por separado.

27) «Préstamo denominado en moneda extranjera»: todo contrato de préstamo inmobiliario denominado en una moneda distinta de la del Estado miembro en que resida el prestatario, o de aquella en la que el prestatario en el momento de formalización del contrato tenga los activos o reciba los ingresos con los que reembolsar el préstamo.

1. Los prestamistas, los intermediarios de crédito inmobiliario y los representantes designados actuarán de manera honesta, imparcial, transparente y profesional, respetando los derechos y los intereses de los prestatarios, tanto en la elaboración de productos crediticios, la concesión de préstamos, prestación de servicios de intermediación o de asesoramiento sobre el préstamo o, en su caso, de servicios accesorios, como en la ejecución de los contratos de préstamo.

2. En la concesión, intermediación o prestación de servicios de asesoramiento sobre el préstamo, las actividades se basarán en la información sobre las circunstancias del prestatario y en cualquier requisito específico que éste haya dado a conocer, así como en hipótesis razonables sobre los riesgos para su situación durante la vigencia del contrato de préstamo. En cuanto a la prestación de servicios de asesoramiento, la actividad se basará también en la información obtenida del prestatario sobre su situación personal y financiera, así como sobre sus preferencias y objetivos, de modo que puedan recomendar contratos de préstamo adecuados. El análisis se basará en información que esté actualizada en la fecha de que se trate, y tendrá en cuenta hipótesis razonables sobre los riesgos existentes para la situación del prestatario a lo largo de la vigencia del contrato de préstamo propuesto.

3. Las obligaciones de información que establece esta Ley a favor de los prestatarios no supondrán coste adicional alguno para los mismos.

1. Toda publicidad relativa a los contratos de préstamo que indique un tipo de interés o cualesquiera cifras relacionadas con el coste del préstamo para el prestatario deberá especificar de forma clara, concisa y destacada:

a) la identidad del prestamista o, en su caso, del intermediario de crédito o representante designado;

b) cuando proceda, que el contrato de préstamo estará garantizado por una hipoteca o por otra garantía real sobre bienes inmuebles de uso residencial, o por un derecho relativo a un bien inmueble;

c) el tipo deudor, indicando si es fijo, variable o una combinación de ambos, junto con información sobre los gastos incluidos, en su caso, en el coste total del préstamo para el prestatario;

d) el importe total del préstamo;

e) la Tasa Anual Equivalente, en la forma en que se define en el artículo 4.14); la tasa se incluirá en la publicidad al menos de forma igualmente destacada que cualquier tipo de interés;

f) cuando proceda:

1.º la duración del contrato de préstamo;

2.º el importe de los pagos a plazos;

3.º el importe total adeudado por el prestatario;

4.º el número de pagos a plazos;

5.º una advertencia sobre el hecho de que las posibles fluctuaciones del tipo de cambio podrían afectar al importe adeudado por el prestatario.

g) el sistema de amortización y la fórmula de cálculo de las cuotas de amortización de principal y de intereses suficientemente detalladas como para que el prestatario pueda verificar con claridad la corrección de los importes cobrados;

h) cuando proceda, la opción del deudor de poder dar en pago el inmueble hipotecado en garantía del préstamo, con carácter liberatorio de la totalidad de la deuda derivada del mismo.

2. La información mencionada en el apartado 1, excepto las enumeradas en sus letras a), b) o f) 5.º, se precisará mediante un ejemplo representativo y deberá conformarse siempre a este último. La persona titular del Ministerio de Economía y Empresa, adoptará los criterios para determinar el ejemplo representativo.

3. Si la celebración de un contrato relativo a un servicio accesorio, en particular un seguro, fuera obligatoria para obtener el préstamo o para obtenerlo en las condiciones ofrecidas, y el coste de ese servicio no pudiera determinarse de antemano, dicha obligación deberá mencionarse también de forma clara, concisa y destacada, junto con la Tasa Anual Equivalente (TAE).

4. La información mencionada en los apartados 1 y 3 deberá ser fácilmente legible o claramente audible, según sea el caso, en función del medio utilizado para la publicidad.

1. Los prestamistas inscribirán en el Registro de Condiciones Generales de la Contratación, previsto en el artículo 11 de la Ley 7/1998, de 13 de abril, sobre condiciones generales de la contratación, las cláusulas contractuales utilizadas en los contratos de préstamo inmobiliario que tengan el carácter de condiciones generales de la contratación con arreglo a lo dispuesto en dicha Ley.

2. Las condiciones generales de la contratación a las que se refiere el apartado 1 estarán además disponibles en la página web de los prestamistas, si disponen de ella. En caso de no disponer de dicha página web, las tendrán gratuitamente a disposición de los prestatarios y potenciales prestatarios en sus establecimientos abiertos al público.

3. La accesibilidad de las personas con discapacidad a la información prevista en el apartado anterior, deberá garantizarse en los términos exigidos legal o reglamentariamente.

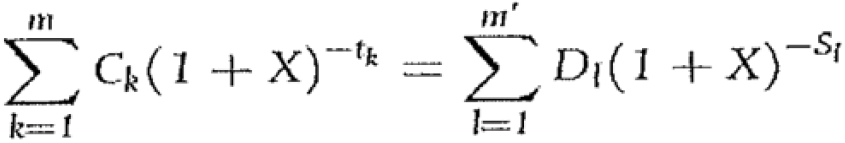

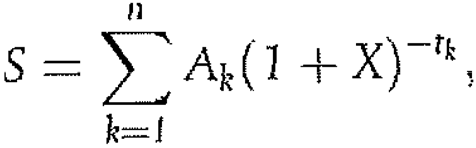

1. La Tasa Anual Equivalente (TAE) se calculará de acuerdo con la fórmula matemática que figura en el Anexo II, epígrafe I de esta Ley.

2. Cuando la obtención del crédito, o su obtención en las condiciones ofrecidas, esté supeditada a la apertura o al mantenimiento de una cuenta, los costes de apertura y mantenimiento de dicha cuenta, de utilización de un medio de pago para transacciones y operaciones de disposición de crédito y los demás costes relativos a las operaciones de pago, se incluirán en el coste total del crédito para el prestatario.

3. El cálculo de la TAE se realizará partiendo del supuesto de que el contrato de crédito estará vigente durante el período de tiempo acordado y que el prestamista y el prestatario cumplirán sus obligaciones en las condiciones y en los plazos que se hayan acordado en el contrato de crédito.

4. En los contratos de crédito que contengan cláusulas que permitan modificaciones del tipo deudor y, en su caso, de los gastos incluidos en la TAE que no sean cuantificables en el momento del cálculo, la TAE se calculará partiendo del supuesto de que el tipo deudor y los demás gastos se mantendrán sin cambios con respecto al nivel fijado en el momento de la celebración del contrato.

5. Para los contratos de crédito para los que se haya acordado un tipo deudor fijo en relación con el período inicial mínimo de cinco años, al final del cual se llevará a cabo una negociación sobre el tipo deudor con objeto de acordar un nuevo tipo fijo durante otro período pertinente, el cálculo de la TAE adicional ilustrativa indicada en la Ficha Europea de Información Normalizada (FEIN), contenida en el Anexo I afectará únicamente al período inicial de tipo fijo y se basará en el supuesto de que, al final del período del tipo deudor fijo, se haya reembolsado el capital pendiente.

6. Cuando el contrato de crédito tenga en cuenta variaciones en el tipo deudor, el prestatario deberá ser informado de las posibles repercusiones de las variaciones en los importes adeudados y en la Tasa Anual Equivalente (TAE) al menos mediante la Ficha Europea de Información Normalizada (FEIN). Ello se hará facilitando al prestatario una TAE adicional que ilustre los posibles riesgos vinculados a un aumento significativo del tipo deudor. Cuando el tipo deudor no esté limitado, dicha información irá acompañada de una advertencia en la que se ponga de relieve que el coste total del crédito para el prestatario, mostrado en la TAE, puede variar. La presente disposición no se aplicará a los contratos de crédito cuando el tipo deudor se haya fijado para un período inicial de cinco años como mínimo, al final del cual se llevará a cabo una negociación sobre el tipo deudor con objeto de acordar un nuevo tipo fijo durante otro período pertinente, para el cual se haya previsto en la FEIN una TAE ilustrativa.

7. Cuando corresponda, la TAE se calculará partiendo de los supuestos adicionales que figuran en el Anexo II, epígrafe II de esta Ley.

8. La persona titular del Ministerio de Economía y Empresa podrá modificar las observaciones o actualizar los supuestos utilizados para calcular la TAE que se especifican en el Anexo II, si la Comisión Europea hiciera uso de la potestad recogida en el artículo 17.8 de la Directiva 2014/17/UE del Parlamento Europeo y del Consejo, de 4 de febrero de 2014.

Los prestamistas o, en su caso, los intermediarios de crédito vinculados o sus representantes designados facilitarán en todo momento, en soporte de papel o cualquier otro soporte duradero o en formato electrónico, información general clara y comprensible sobre los contratos de crédito.

Esta información general deberá especificar:

a) la identidad y dirección geográfica de quien emite la información;

b) los fines para los que puede emplearse el crédito;

c) las formas de garantía, cuando proceda, incluyendo la posibilidad de que esté situada en otro Estado miembro;

d) la duración posible de los contratos de crédito;

e) las formas de tipo deudor disponible, indicando si este es fijo o variable o una combinación de ambos, con una breve descripción de las características de los tipos fijos y variables, incluyendo sus implicaciones para el prestatario;

f) cuando puedan contratarse créditos en moneda extranjera, una indicación de la misma, explicando las implicaciones que tiene para el prestatario la denominación de un crédito en moneda extranjera;

g) un ejemplo representativo del importe total del crédito, del coste total del crédito para el prestatario, del importe total adeudado por el prestatario y de la TAE;

h) una indicación de otros posibles costes, no incluidos en el coste total del crédito, para el prestatario que deban pagarse en relación con un contrato de crédito;

i) la gama de las diversas opciones existentes para reembolsar el crédito al prestamista (incluyendo el número, la periodicidad y el importe de las cuotas de reembolso);

j) cuando proceda, una declaración clara y concisa de que el incumplimiento de los términos y condiciones de los contratos de crédito no garantiza el reembolso del importe total del crédito en virtud del contrato de crédito;

k) una descripción de las condiciones relacionadas directamente con el reembolso anticipado;

l) una indicación de si es necesario evaluar el bien inmueble y, si procede, de quién es responsable de garantizar que se lleve a cabo la evaluación, y de si se originan costes conexos para el prestatario;

m) una indicación de los servicios accesorios que el prestatario esté obligado a contratar para obtener el crédito o para obtenerlo en las condiciones ofrecidas y, si ha lugar, la aclaración de que los servicios accesorios pueden contratarse con un proveedor distinto del prestamista;

n) una advertencia general sobre las posibles consecuencias de no cumplir los compromisos asociados al contrato de crédito;

ñ) cuando proceda, la opción del deudor de poder dar en pago el inmueble hipotecado en garantía del préstamo, con carácter liberatorio de la totalidad de la deuda derivada del mismo;

o) cualesquiera otras advertencias que establezca la persona titular del Ministerio de Economía y Empresa.

1. El prestamista y, si ha lugar, el intermediario de crédito o su representante designado ofrecerán al prestatario la información personalizada que necesite para comparar los préstamos disponibles en el mercado, para evaluar sus implicaciones y para tomar una decisión fundada sobre la conveniencia de celebrar o no un contrato de préstamo sin demora injustificada, una vez que el prestatario haya dado la información necesaria sobre sus necesidades, situación financiera y preferencias, con suficiente antelación, que nunca será inferior a diez días naturales, respecto del momento en que el prestatario quede vinculado por cualquier contrato u oferta de préstamo.

2. La información personalizada a que se refiere este artículo se facilitará mediante la Ficha Europea de Información Normalizada (FEIN) que se recoge en el Anexo I de esta Ley.

1. Los prestamistas deberán evaluar en profundidad la solvencia del potencial prestatario, fiador o garante antes de celebrar un contrato de préstamo. Dicha evaluación tendrá debidamente en cuenta los factores pertinentes para verificar la capacidad del cliente para cumplir con las obligaciones derivadas del préstamo, entre otros la situación de empleo, los ingresos presentes, los previsibles durante la vida del préstamo, los activos en propiedad, el ahorro, los gastos fijos y los compromisos ya asumidos. Asimismo, se valorará el nivel previsible de ingresos a percibir tras la jubilación, en el caso de que se prevea que una parte sustancial del crédito o préstamo se continúe reembolsando una vez finalizada la vida laboral.

2. A estos efectos, los prestamistas deberán contar con procedimientos internos específicamente desarrollados para llevar a cabo la evaluación de solvencia mencionada en el apartado anterior. Estos procedimientos, cuyo coste en ningún caso podrá repercutirse al potencial prestatario, serán revisados periódicamente por los propios prestamistas, que mantendrán registros actualizados de dichas revisiones. La revisión de estos protocolos se supervisará por el Banco de España o autoridades competentes, conforme al artículo 43.

3. En el supuesto de préstamos con garantía real, la evaluación de la solvencia no se basará predominantemente en el valor de la garantía que exceda del importe del préstamo o en la hipótesis de que el valor de dicha garantía aumentará, a menos que la finalidad del contrato de préstamo sea la construcción o renovación de bienes inmuebles de uso residencial.

4. La incorrecta evaluación de la solvencia no otorgará al prestamista la facultad de resolver, rescindir o modificar ulteriormente el contrato de préstamo, salvo que se demuestre que el prestatario ha ocultado o falsificado conscientemente la información.

Tampoco podrán los prestamistas resolver, rescindir o modificar el contrato de préstamo en detrimento del prestatario debido a que la información facilitada por el prestatario antes de celebrarse dicho contrato fuera incompleta.

5. El prestamista solo pondrá el préstamo a disposición del prestatario si el resultado de la evaluación de la solvencia indica que es probable que las obligaciones derivadas del contrato de préstamo se cumplan según lo establecido en dicho contrato.

6. Cuando se deniegue la solicitud de préstamo, el prestamista informará por escrito y sin demora al potencial prestatario y, en su caso, al fiador o avalista de su respectivo resultado advirtiéndoles, de forma motivada de dicha denegación y, si procede, de que la decisión se basa en un tratamiento automático de datos. Cuando la denegación se base en el resultado de una consulta de una base de datos entregará una copia del resultado, el prestamista informará también al potencial prestatario del resultado de dicha consulta y de los pormenores de la base de datos consultada, como son el nombre, el responsable, así como del derecho que le asiste de acceder y rectificar, en su caso, los datos contenidos en la misma.

7. Los prestamistas reevaluarán la solvencia del prestatario basándose en una información actualizada antes de cualquier aumento significativo del importe total tras la celebración del contrato de préstamo, a menos que dicho préstamo adicional estuviera considerado e incluido en la evaluación de solvencia inicial.

1. Los prestamistas e intermediarios de crédito y sus representantes designados especificarán de manera clara y directa en la fase precontractual la información necesaria y las pruebas, comprobables independientemente, que el potencial prestatario deberá facilitar, así como el marco temporal en que debe facilitar la información en cuestión. La información solicitada por el prestamista será proporcionada y limitada a lo necesario para la realización de una evaluación adecuada de la solvencia, con los límites establecidos en la normativa de protección de datos.

El prestamista deberá consultar el historial crediticio del cliente acudiendo a la Central de Información de Riesgos del Banco de España, así como a alguna de las entidades privadas de información crediticia en los términos y con los requisitos y garantías previstos en la legislación de protección de datos personales. En caso de que el prestamista conceda el préstamo, podrá comunicar los siguientes datos a las oficinas privadas de información crediticia: importe original, fecha de inicio, fecha de vencimiento, importes pendientes de pago, tipo de préstamo, garantías existentes y valor al que estas alcanzan, así como cualquier otro que establezca la persona titular del Ministerio de Economía y Empresa.

2. Los prestamistas e intermediarios de crédito y sus representantes designados deberán informar a los potenciales prestatarios de la necesidad de facilitar, en el plazo designado al efecto, la información correcta para responder a la solicitud de información contemplada en el apartado anterior, y que dicha información sea suficientemente completa y pertinente para poder llevar a cabo una evaluación adecuada de la solvencia.

3. El prestamista, el intermediario de crédito o el representante designado advertirán al prestatario que, cuando no sea posible llevar a cabo la evaluación de la solvencia debido a que el potencial prestatario haya optado por no facilitar la información o la verificación necesaria para llevar a cabo dicha evaluación, el préstamo no podrá concederse.

Los inmuebles aportados en garantía habrán de ser objeto de una tasación adecuada antes de la celebración del contrato de préstamo. La tasación se realizará por una sociedad de tasación, servicio de tasación de una entidad de crédito regulados por la Ley 2/1981, de 25 de marzo, de regulación del mercado hipotecario, y/o profesional homologado conforme al Real Decreto 775/1997, de 30 de mayo y a la disposición adicional décima de esta Ley, independiente del prestamista o del intermediario de crédito inmobiliario, utilizando normas de tasación fiables y reconocidas internacionalmente, de conformidad con lo establecido por la Orden ECO/805/2003, de 27 de marzo, sobre normas de valoración de bienes inmuebles y de determinados derechos para ciertas finalidades financieras.

1. El prestamista, intermediario de crédito o su representante designado, en su caso, deberá entregar al prestatario o potencial prestatario, con una antelación mínima de diez días naturales respecto al momento de la firma del contrato, la siguiente documentación:

a) La Ficha Europea de Información Normalizada (FEIN), contenida en el Anexo I de esta Ley, que tendrá la consideración de oferta vinculante para la entidad durante el plazo pactado hasta la firma del contrato que, como mínimo, deberá de ser de diez días.

b) Una Ficha de Advertencias Estandarizadas (FiAE) en la que se informará al prestatario o potencial prestatario de la existencia de las cláusulas o elementos relevantes, debiendo incluir, al menos, una referencia, en su caso, a los índices oficiales de referencia utilizados para fijar el tipo de interés aplicable, a la existencia de límites mínimos en el tipo de interés aplicable como consecuencia de la variación a la baja de los índices o tipos de interés a los que aquel esté referenciado, a la posibilidad de que se produzca el vencimiento anticipado del préstamo como consecuencia del impago y los gastos derivados de ello, a la distribución de los gastos asociados a la concesión del préstamo y que se trata de un préstamo en moneda extranjera.

c) En caso de tratarse de un préstamo a tipo de interés variable, de un documento separado con una referencia especial a las cuotas periódicas a satisfacer por el prestatario en diferentes escenarios de evolución de los tipos de interés.

d) Una copia del proyecto de contrato, cuyo contenido deberá ajustarse al contenido de los documentos referidos en las letras anteriores e incluirá, de forma desglosada, la totalidad de los gastos asociados a la firma del contrato.

e) Información clara y veraz de los gastos que corresponden al prestamista y los que corresponden al prestatario. Los siguientes gastos se distribuirán del siguiente modo:

i. Los gastos de tasación del inmueble corresponderán a prestatario y los de gestoría al prestamista.

ii. El prestamista asumirá el coste de los aranceles notariales de la escritura de préstamo hipotecario y los de las copias los asumirá quien las solicite.

iii Los gastos de inscripción de las garantías en el registro de la propiedad corresponderán al prestamista.

iv. El pago del impuesto de transmisiones patrimoniales y actos jurídicos documentados se realizará de conformidad con lo establecido en la normativa tributaria aplicable.

No obstante lo dispuesto en los párrafos anteriores, si durante el periodo de duración del préstamo se produjesen una o varias subrogaciones de acuerdo con la Ley 2/1994, de 30 de marzo, sobre subrogación y modificación de préstamos hipotecarios, el prestamista subrogado deberá ser reintegrado por el prestamista subrogante en la parte proporcional del impuesto y los gastos que le correspondieron en el momento de la constitución del préstamo al subrogado conforme a los apartados anteriores.

Para calcular el importe que corresponde como compensación, se aplicarán las siguientes reglas:

i) En el caso del impuesto pagado por la cuota de actos jurídicos documentados, documentos notariales, se deberá efectuar la liquidación del impuesto que correspondería a una base imponible integrada por la cantidad total garantizada entendiendo por tal la constituida por el importe del préstamo pendiente de amortización en la fecha de la subrogación y los correspondientes intereses, indemnizaciones, penas por incumplimiento y otros conceptos análogos, que se hubieran establecido. La entidad subrogante deberá reintegrar a la subrogada el importe resultante de dicha liquidación.

ii) En el caso del resto de gastos, se deberá prorratear la liquidación de dichos gastos entre la suma del importe del préstamo y los correspondientes intereses, indemnizaciones, penas por incumplimiento y otros conceptos análogos, que se hubieran establecido. La entidad subrogante deberá reintegrar a la subrogada la parte de dicha suma que corresponda al préstamo pendiente de amortización.

f) Cuando el prestamista, intermediario de crédito o su representante, en su caso, requiera al prestatario la suscripción de una póliza de seguro en garantía del cumplimiento de las obligaciones del contrato de préstamo, así como la suscripción de un seguro de daños respecto del inmueble objeto de hipoteca y del resto de seguros previstos en la normativa del mercado hipotecario, deberá entregar al prestatario por escrito las condiciones de las garantías del seguro que exige.

g) Cuando esté previsto que el préstamo se formalice en escritura pública, la advertencia al prestatario de la obligación de recibir asesoramiento personalizado y gratuito del notario que elija el prestatario para la autorización de la escritura pública del contrato de préstamo, sobre el contenido y las consecuencias de la información contenida en la documentación que se entrega conforme a este apartado.

Esta documentación junto a la manifestación firmada por el prestatario, en la que declare que ha recibido la documentación y que le ha sido explicado su contenido, deberá remitirse también al notario elegido por el prestatario a los efectos de lo dispuesto en el artículo siguiente. La remisión de la documentación se realizará por medios telemáticos seguros cuyas especificaciones se determinarán reglamentariamente, que deberán cumplir las siguientes exigencias mínimas: el sistema deberá permitir al Notario una comprobación fehaciente de la fecha en que se incorporaron a la aplicación, para su puesta a disposición del mismo Notario, los citados documentos firmados por el prestatario; deberá garantizar que no se ocasione ningún coste, directo o indirecto, para el cliente; y deberá quedar organizado de modo que el cliente pueda dirigirse a cualquier notario de su libre elección para que éste, con carácter previo a la firma del préstamo, extraiga la documentación para preparar y autorizar el acta y la escritura, siendo debidamente informado del derecho de elección que tiene y puede ejercitar por este medio.

2. Además de lo dispuesto en el apartado anterior, el prestamista suministrará al prestatario toda la información que fuera necesaria. En particular, el prestamista responderá a las consultas que le formule el prestatario acerca del contenido, significado y trascendencia práctica de los documentos entregados. Las explicaciones deberán contener ejemplos de aplicación práctica de las cláusulas financieras, en diversos escenarios de coyuntura económica, en especial de las relativas a tipos de interés y, en su caso, de los instrumentos de cobertura de riesgos financieros que se vayan a suscribir con ocasión del préstamo.

3. Solo podrán repercutirse gastos o percibirse comisiones por servicios relacionados con los préstamos que hayan sido solicitados en firme o aceptados expresamente por un prestatario o prestatario potencial y siempre que respondan a servicios efectivamente prestados o gastos habidos que puedan acreditarse.

4. Si se pactase una comisión de apertura, la misma se devengará una sola vez y englobará la totalidad de los gastos de estudio, tramitación o concesión del préstamo u otros similares inherentes a la actividad del prestamista ocasionada por la concesión del préstamo. En el caso de préstamos denominados en divisas, la comisión de apertura incluirá, asimismo, cualquier comisión por cambio de moneda correspondiente al desembolso inicial del préstamo.

5. Sin perjuicio de la libertad contractual, podrán ser aplicados por los prestamistas los índices o tipos de interés de referencia que publique el Ministerio de Economía y Empresa por sí o a través del Banco de España, conforme a lo establecido en el artículo 5 de la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito.

6. Las empresas prestamistas deberán tener a disposición de las personas prestatarias los formularios de las condiciones generales de la contratación que utilicen, conforme a lo establecido en el artículo 7.

1. Sin perjuicio de las explicaciones adecuadas que el prestamista, el intermediario de crédito o su representante, en su caso, deben facilitar al prestatario, durante el plazo previsto en el artículo 14.1, el prestatario habrá de comparecer ante el notario por él elegido a efectos de obtener presencialmente el asesoramiento descrito en los siguientes apartados.

2. El notario verificará la documentación acreditativa del cumplimiento de los requisitos previstos en el artículo 14.1. En caso de que quede acreditado su cumplimiento hará constar en un acta notarial previa a la formalización del préstamo hipotecario:

a) El cumplimiento de los plazos legalmente previstos de puesta a disposición del prestatario de los documentos descritos en el artículo 14.1.

b) Las cuestiones planteadas por el prestatario y el asesoramiento prestado por el notario.

c) En todo caso, el notario deberá informar individualizadamente haciéndolo constar en el acta, que ha prestado asesoramiento relativo a las cláusulas específicas recogidas en la Ficha Europea de Información Normalizada (FEIN) y en la Ficha de Advertencias Estandarizadas (FiAE), de manera individualizada y con referencia expresa a cada una, sin que sea suficiente una afirmación genérica. Igualmente, y en presencia del notario, el prestatario responderá a un test que tendrá por objeto concretar la documentación entregada y la información suministrada.

3. El prestatario, o quien le represente a estos efectos, deberá comparecer ante el notario, para que este pueda extender el acta, como tarde el día anterior al de la autorización de la escritura pública del contrato de préstamo.

4. La obligación de comparecencia y las normas de protección al prestatario previstas en la presente Ley se extenderán a toda persona física que sea fiadora o garante del préstamo.

5. Si no quedara acreditado documentalmente el cumplimiento en tiempo y forma de las obligaciones previstas en el artículo 14.1. o si no se compareciese para recibir el asesoramiento en el plazo señalado en el apartado 3, el notario expresará en el acta esta circunstancia. En este caso, no podrá autorizarse la escritura pública de préstamo.

6. Conforme al artículo 17 bis apartado 2.b) de la Ley del Notariado y el artículo 319 de la Ley 1/2000, de 7 de enero, de Enjuiciamiento Civil, el contenido del acta se presumirá veraz e íntegro, y hará prueba del asesoramiento prestado por el notario y de la manifestación de que el prestatario comprende y acepta el contenido de los documentos descritos, a efectos de cumplir con el principio de transparencia en su vertiente material.

7. En la escritura pública del préstamo el notario autorizante insertará una reseña identificativa del acta a la que se refieren los apartados anteriores.

En dicha reseña se expresará el número de protocolo, notario autorizante y su fecha de autorización, así como la afirmación del notario bajo su responsabilidad, de acuerdo con el acta, de que el prestatario ha recibido en plazo la documentación y el asesoramiento previsto en este artículo.

8. El acta donde conste la entrega y asesoramiento imparcial al prestatario no generará coste arancelario alguno.

9. La actuación notarial regulada en este artículo en ningún caso eximirá al prestamista de dar al prestatario las oportunas explicaciones y aclaraciones sobre los efectos y cargas derivadas del préstamo, conforme a lo previsto en el artículo 14.2.

1. El personal al servicio del prestamista, intermediario de crédito o representante designado deberá reunir en todo momento los conocimientos y competencias necesarios y actualizados sobre los productos que comercializan, y, en especial, respecto de la elaboración, oferta o concesión de contratos de préstamo, la actividad de intermediación de crédito, y la prestación de servicios de asesoramiento, en su caso, y en la ejecución de los contratos de préstamo. Esta obligación también será aplicable respecto de los servicios accesorios incluidos en los contratos de préstamo y respecto de los productos de venta vinculada o combinada a que se refiere el artículo siguiente.

2. La persona titular del Ministerio de Economía y Empresa establecerá los requisitos mínimos de conocimientos y competencia exigibles al personal de conformidad con este artículo.

3. Los requisitos mínimos de conocimientos y competencia establecidos en esta Ley y su normativa de desarrollo serán aplicables también al personal de la sucursal del prestamista o intermediario de crédito inmobiliario registrado en otro Estado.

El prestamista o intermediario de crédito inmobiliario que actúe en régimen de libre prestación de servicios deberá cumplir con los requisitos mínimos de conocimientos y competencia que específicamente determine la persona titular del Ministerio de Economía y Empresa.

4. Los requisitos señalados en los apartados anteriores serán igualmente aplicables a las personas que desarrollen la actividad prevista en el artículo 19.

1. Quedan prohibidas las prácticas de venta vinculada de préstamos, con las excepciones previstas en este artículo.

No obstante, la autoridad competente de conformidad con el artículo 28 podrá autorizar prácticas de ventas vinculadas concretas cuando el prestamista pueda demostrar que los productos vinculados o las categorías de productos ofrecidos, en condiciones similares entre sí, que no se presenten por separado, acarrean un claro beneficio a los prestatarios, teniendo debidamente en cuenta la disponibilidad y los precios de los productos pertinentes ofrecidos en el mercado. A estos efectos, el Banco de España podrá establecer mediante Circular criterios para la aplicación homogénea de las prácticas relativas a las ventas vinculadas permitidas.

Para la autorización prevista en el párrafo anterior, la autoridad competente recabará informe del Banco de España, cuando no sea la autoridad competente, de la Dirección General de Seguros y Fondos de Pensiones o de la Comisión Nacional del Mercado de Valores cuando alguno de los productos vinculados afecte a su ámbito de competencias.

2. En consonancia con lo previsto en el apartado anterior, será nulo todo contrato vinculado al préstamo que, en perjuicio del prestatario, no cumpla con las exigencias previstas en este artículo. La nulidad de las cláusulas del contrato de préstamo que, en su caso, afecten a productos vinculados no determinará la nulidad del préstamo.

3. Como excepción a la prohibición de las prácticas de venta vinculada contenida en el apartado 1, los prestamistas o intermediarios de crédito inmobiliario podrán exigir al prestatario la suscripción de una póliza de seguro en garantía del cumplimiento de las obligaciones del contrato de préstamo, así como la suscripción de un seguro de daños respecto del inmueble objeto de hipoteca y del resto de seguros previstos en la normativa del mercado hipotecario. En este caso el prestamista deberá aceptar pólizas alternativas de todos aquellos proveedores que ofrezcan unas condiciones y un nivel de prestaciones equivalentes a la que aquel hubiera propuesto, tanto en la suscripción inicial como en cada una de las renovaciones. El prestamista no podrá cobrar comisión o gasto alguno por el análisis de las pólizas alternativas que se le presenten por el prestatario.

La aceptación por el prestamista de una póliza alternativa, distinta de la propuesta por su parte, no podrá suponer empeoramiento en las condiciones de cualquier naturaleza del préstamo.

4. Igualmente, el prestamista podrá vincular el préstamo a que el prestatario, su cónyuge, pareja de hecho, o un pariente por consanguinidad o afinidad hasta el segundo grado de parentesco contrate ciertos productos financieros establecidos por orden de la persona titular del Ministerio de Economía y Empresa, siempre que sirva de soporte operativo o de garantía a las operaciones de un préstamo y que el deudor y los garantes reciban información precisa y detallada.

5. En las prácticas vinculadas autorizadas por la autoridad competente, el prestamista informará al prestatario de manera expresa y comprensible:

a) que se está contratando un producto vinculado,

b) del beneficio y riesgo de pérdidas, especialmente en los productos de inversión, que supone para el prestatario su contratación,

c) de los efectos que, en su caso, la cancelación anticipada del préstamo o cualquiera de los productos vinculados produciría sobre el coste conjunto del préstamo y el resto de los productos o servicios vinculados.

6. Estarán permitidas, con los límites establecidos en este artículo, las ventas combinadas de préstamos.

7. En las prácticas combinadas, el prestamista realizará la oferta de los productos de forma combinada y por separado, de modo que el prestatario pueda advertir las diferencias entre una oferta y otra. Antes de la contratación de un producto combinado, el prestamista informará al prestatario de manera expresa y comprensible:

a) que se está contratando un producto combinado,

b) del beneficio y riesgos de pérdida, especialmente en los productos de inversión, que supone para el prestatario su contratación, incluyendo escenarios simulados,

c) de la parte del coste total que corresponde a cada uno de los productos o servicios,

d) de los efectos que la no contratación individual o la cancelación anticipada del préstamo o cualquiera de los productos combinados produciría sobre el coste conjunto del préstamo y el resto de los productos o servicios combinados, y

e) de las diferencias entre la oferta combinada y la oferta de los productos por separado.

1. En la determinación y aplicación de las políticas de remuneración del personal responsable de la evaluación de la solvencia y de la concesión de los préstamos, los prestamistas inmobiliarios cumplirán los siguientes principios de la manera y en la medida adecuadas a su formato y organización interna y a la naturaleza, alcance y complejidad de sus actividades:

a) la política remunerativa, responsabilidad última del órgano de administración, será compatible con una gestión sana y eficaz del riesgo, promoverá este tipo de gestión y no ofrecerá incentivos para asumir riesgos que rebasen el nivel de riesgo tolerado por el prestamista;

b) la política remunerativa estará en consonancia con la estrategia empresarial, los objetivos, los valores y los intereses a largo plazo del prestamista e incorporará medidas para evitar los conflictos de interés, en particular estableciendo que la remuneración no dependa de la cantidad o de la proporción de solicitudes aceptadas.

2. La forma en que los prestamistas remuneren a su personal y a los intermediarios de crédito inmobiliario, y la forma en que estos últimos remuneren a su personal y a los representantes designados, no podrán incumplir la obligación contenida en el artículo 5.1.

3. Los procedimientos internos de los prestamistas para la aplicación de las políticas de remuneración del personal responsable de la evaluación de la solvencia y de la concesión de los préstamos incluirán previsiones detalladas y específicas que aseguren y muestren que los objetivos que incidan en la retribución o en los incentivos fijados al prestamista y a su personal involucrado en la evaluación de solvencia y la contratación de préstamos resultan en todo momento compatibles con el tiempo necesario para realizar una evaluación adecuada de la solvencia y para informar debidamente al prestatario, en los términos establecidos en esta Ley y sus disposiciones de desarrollo. Las políticas y los procedimientos internos deberán recogerse por escrito y ponerse a disposición de la autoridad competente cuando ésta los solicite.

4. En particular, dichos procedimientos establecerán medidas detalladas para evitar que alguno de los siguientes factores sea el de mayor ponderación en la remuneración: un tipo determinado de contratos de préstamo, de tipos de interés o de servicios accesorios.

5. La política y procedimientos a que se refieren los apartados anteriores deberá aplicarse igualmente a la remuneración de los prestamistas a los intermediarios y de éstos a sus representantes vinculados.