Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.Incluye la corrección de errores publicada en BOE núm. 182, de 29 de julio de 2016. Ref. BOE-A-2016-7305.

[Bloque 2: #pr]

En los últimos años, a raíz de la crisis financiera internacional, se ha producido un cambio sustancial de la regulación aplicable al sector financiero, y muy especialmente, al sector bancario. El objetivo fundamental de la nueva regulación es reducir la probabilidad de que se produzcan crisis bancarias y el coste derivado de ellas para los contribuyentes, para lo que se ha considerado esencial aumentar la resistencia de las entidades de crédito ante situaciones adversas. Uno de los exponentes de este cambio regulatorio ha sido el «Marco regulador global para reforzar los bancos y sistemas bancarios» (conocido como Basilea III), presentado por el Comité de Supervisores Bancarios de Basilea en diciembre de 2010, que supone la base sobre la que pivota la normativa prudencial internacional.

La adaptación de Basilea III al ordenamiento jurídico de la Unión Europea ha tenido lugar a través de dos normas fundamentales: el Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo, de 26 de junio de 2013, sobre los requisitos prudenciales de las entidades de crédito y las empresas de inversión, y por el que se modifica el Reglamento (UE) n.º 648/2012 (en adelante, el Reglamento (UE) n.º 575/2013) y la Directiva 2013/36/UE del Parlamento Europeo y del Consejo, de 26 de junio de 2013, relativa al acceso a la actividad de las entidades de crédito y a la supervisión prudencial de las entidades de crédito y las empresas de inversión, por la que se modifica la Directiva 2002/87/CE y se derogan las directivas 2006/48/CE y 2006/49/CE (en adelante, la Directiva 2013/36/UE).

En España la transposición de la nueva normativa europea se ha realizado en dos etapas. En una primera fase, se publicó el Real Decreto-ley 14/2013, de 29 de noviembre, de medidas urgentes para la adaptación del derecho español a la normativa de la Unión Europea en materia de supervisión y solvencia de entidades financieras, que transpuso los aspectos más urgentes de este marco. En uso de la habilitación conferida por ese real decreto-ley, el Banco de España aprobó la Circular 2/2014, de 31 de enero, sobre el ejercicio de diversas opciones regulatorias contenidas en el Reglamento (UE) n.º 575/2013 (en adelante, la Circular 2/2014), que determinó las opciones nacionales elegidas, tanto de carácter permanente como transitorio, para su aplicación por las entidades de crédito a partir de la entrada en vigor de dicho reglamento en enero de 2014. Posteriormente, esa circular fue modificada, en cuanto al tratamiento de la deducción de los activos intangibles durante el período transitorio, por la Circular 3/2014, de 30 de julio, del Banco de España.

En una segunda fase, se promulgó la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito (en adelante, la Ley 10/2014), que sentó las bases de una transposición completa de la Directiva 2013/36/UE. Posteriormente, en febrero de 2015, se publicó el Real Decreto 84/2015, de 13 de febrero, por el que se desarrolla la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito (en adelante, el Real Decreto 84/2015).

La presente circular tiene como objetivo fundamental completar, en lo relativo a las entidades de crédito, la transposición de la Directiva 2013/36/UE al ordenamiento jurídico español. Además, se recoge una de las opciones que el Reglamento (UE) n.º 575/2013 atribuye a las autoridades nacionales competentes, adicional a las que el Banco de España ya ejerció en la Circular 2/2014.

Por otro lado, la presente circular también desarrolla algunos aspectos de la transposición de la Directiva 2011/89/UE del Parlamento Europeo y del Consejo, de 16 de noviembre de 2011, por la que se modifican las Directivas 98/78/CE, 2002/87/CE, 2006/48/CE y 2009/138/CE en lo relativo a la supervisión adicional de las entidades financieras que formen parte de un conglomerado financiero. Esta directiva ya ha sido transpuesta en lo fundamental mediante las modificaciones que tanto la Ley 10/2014 como el Real Decreto 84/2015 introducían, respectivamente, en la Ley 5/2005, de 22 de abril, de supervisión de los conglomerados financieros y por la que se modifican otras leyes del sector financiero, y en el Real Decreto 1332/2005 que la desarrolla.

En la aplicación de esta regulación hay que tener en cuenta las guías o directrices que emita el propio Banco de España, y las que emitan los organismos y comités internacionales activos en la regulación y supervisión bancarias, como la Autoridad Bancaria Europea (en adelante, ABE), y sean adoptadas como propias por el Banco de España.

En paralelo a estos desarrollos normativos, se ha producido en Europa un cambio transcendental en el modelo de supervisión de las entidades de crédito. La aprobación del Reglamento (UE) n.º 1024/2013 del Consejo, de 15 de octubre de 2013, que encomienda al Banco Central Europeo (en adelante, BCE) tareas específicas respecto de políticas relacionadas con la supervisión prudencial de las entidades de crédito (en adelante, Reglamento (UE) n.º 1024/2013), ha supuesto la creación del Mecanismo Único de Supervisión (en adelante, MUS), compuesto por el BCE y las autoridades nacionales competentes, entre las que se encuentra el Banco de España.

El MUS se conforma como uno de los pilares de la Unión Bancaria, unido al Mecanismo Único de Resolución, recientemente creado, y a un sistema de garantía de depósitos armonizado, todavía en fase de desarrollo. Los tres pilares se basan fundamentalmente en dos conjuntos de normas que se aplican a todos los Estados miembros: los requisitos de capital para las entidades de crédito (Reglamento (UE) n.º 575/2013 y Directiva 2013/36/UE) y las disposiciones sobre reestructuración y resolución de entidades de crédito y empresas de servicios de inversión (Directiva 2014/59/UE).

El Reglamento (UE) n.º 1024/2013 establece la atribución al MUS, y singularmente al BCE, de las funciones de supervisión directa sobre las entidades significativas e indirecta sobre las entidades menos significativas, según la definición establecida en el mencionado reglamento. La relevancia de la implantación del MUS para España se aprecia no solo en la importancia de las funciones cedidas, sino también en el hecho de que los grupos de entidades de crédito identificados como significativos representen más del 90% de los activos del sistema.

En esta circular se ha introducido una definición de autoridad competente, que será el BCE o el Banco de España según la asignación y distribución de competencias establecidas en el Reglamento (UE) n.º 1024/2013, y que se completa en el Reglamento (UE) n.º 468/2014 del Banco Central Europeo, de 16 de abril de 2014, en el que se establece el marco de cooperación en el MUS entre el BCE y las autoridades nacionales competentes y las autoridades nacionales designadas. En términos generales, la entrada en vigor del MUS supone una reasignación de responsabilidades supervisoras, que se trasladan del ámbito nacional al BCE. Desde el 4 de noviembre de 2014, el BCE es responsable de la supervisión directa de las entidades significativas, siendo competencia del Banco de España la supervisión directa de las entidades menos significativas. Adicionalmente, otras funciones supervisoras no atribuidas al BCE, así como la supervisión de ciertas entidades no incluidas en la definición de entidad de crédito, siguen siendo competencia del Banco de España.

El Reglamento del MUS regula también los denominados «procedimientos comunes», en los que la decisión corresponde al BCE a propuesta del Banco de España, independientemente de que la entidad de crédito en cuestión sea significativa o menos significativa. Se trata de los procedimientos aplicables a las autorizaciones para el acceso a la actividad de entidad de crédito, la revocación de dichas autorizaciones y los procedimientos de evaluación de participaciones significativas.

El contenido de la circular se ha dividido en nueve capítulos, en función de las diversas materias que se regulan. El capítulo 1 establece algunas definiciones y el ámbito de aplicación de cada uno de los capítulos, a excepción del capítulo 9, que, al tratar sobre las obligaciones de información de las entidades al Banco de España, incluye en cada norma su correspondiente ámbito. Asimismo, se aclara el tratamiento específico de las sucursales y la libre prestación de servicios en España de entidades de crédito con sede en Estados no miembros de la Unión Europea.

El capítulo 2 incorpora una nueva opción regulatoria de carácter adicional a las que el Banco de España ejerció mediante la Circular 2/2014. En concreto, la prevista en el artículo 116.4 del Reglamento (UE) n.º 575/2013, referente a la posibilidad de que las exposiciones frente a determinados entes del sector público puedan recibir la misma ponderación que la administración de la cual dependen. El Banco de España considera que se dan las circunstancias adecuadas para ello en aquellos entes citados en el artículo 56.2 del Real Decreto 84/2015 que no sean sociedades mercantiles ni fundaciones y estén sectorizados como Administraciones Públicas o Administraciones de Seguridad Social en el Sistema Europeo de Cuentas Nacionales y Regionales de la Unión Europea, así como en el Instituto de Crédito Oficial. En el caso de los entes dependientes de Comunidades Autónomas y Corporaciones Locales, es necesario además que esas exposiciones puedan incluirse en el ámbito de los mecanismos adicionales de financiación previstos en la disposición adicional primera de la Ley Orgánica 2/2012, de 27 de abril, de Estabilidad Presupuestaria y Sostenibilidad Financiera.

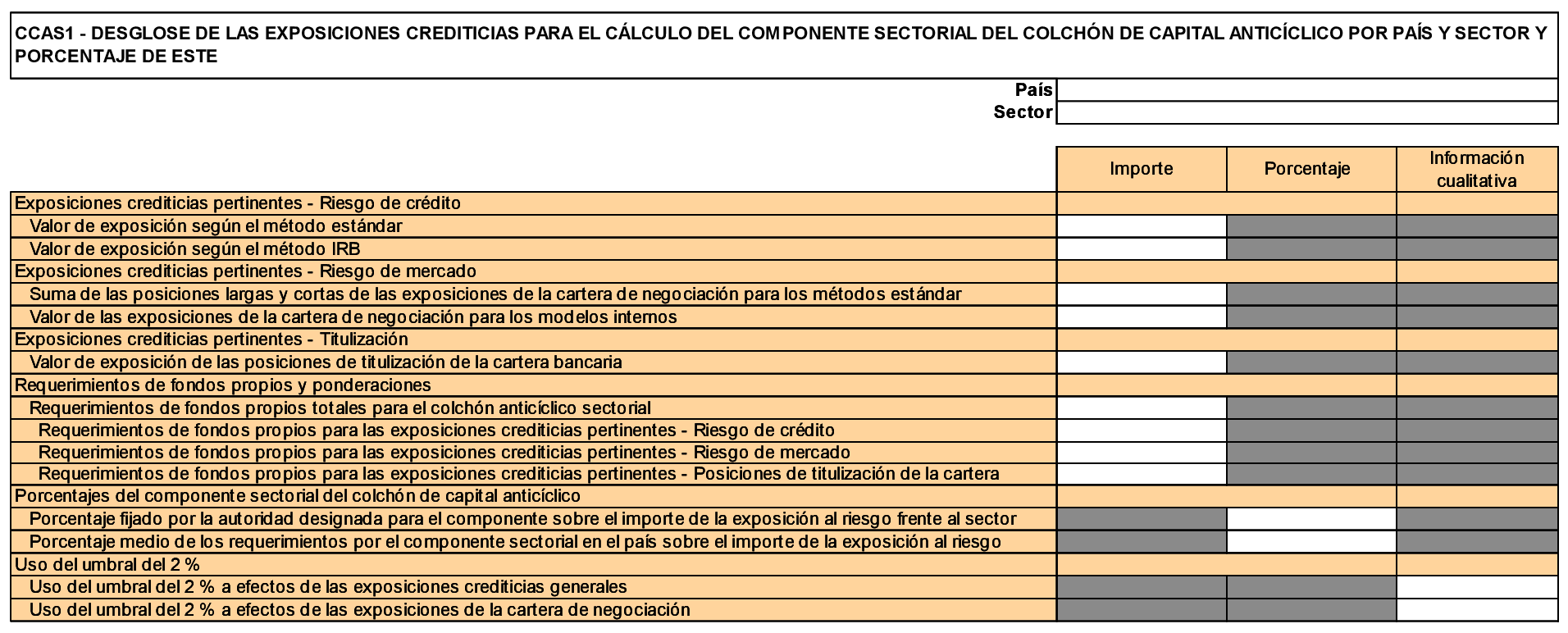

El capítulo 3 desarrolla el requerimiento combinado de colchones de capital. Se regula el colchón de conservación de capital, el colchón de capital anticíclico, el colchón de capital para entidades de importancia sistémica mundial, el colchón de capital para otras entidades de importancia sistémica (OEIS) y, por último, el colchón para otros riesgos sistémicos. De este modo, las entidades de crédito deberán mantener niveles de capital de nivel 1 ordinario adicionales a los exigidos en el Reglamento (UE) n.º 575/2013 y, en caso de incumplimiento del requerimiento combinado de colchones, se establecen determinadas restricciones a las distribuciones y otras obligaciones. Respecto al colchón de capital para OEIS, cabe destacar que se incorporan en el texto de la circular los criterios para la identificación de esas entidades, siguiendo las Directrices de la ABE sobre los criterios para determinar las condiciones de aplicación del artículo 131, apartado 3, de la Directiva 2013/36/UE en relación con la evaluación de otras entidades de importancia sistémica (EBA/GL/2014/10). Asimismo, en la disposición transitoria primera se establece un período transitorio para la aplicación del mencionado colchón.

El capítulo 4 introduce diversas disposiciones relacionadas con la organización interna de las entidades de crédito. Este capítulo se divide a su vez en cuatro secciones. La sección 1.ª desarrolla las características de los comités de riesgos, de nombramientos y de remuneraciones que han de constituir las entidades de crédito en virtud de la Ley 10/2014, estableciendo algunas de las condiciones con las que la autoridad competente permitirá que se unifiquen el comité de riesgos y el de auditoría, o el de nombramientos y el de remuneraciones. Asimismo, se incluyen ciertas reglas mínimas que deberán observar las entidades de crédito respecto a su gobierno interno, siendo una referencia relevante a este respecto la Guía sobre gobierno interno (GL 44) emitida por la ABE. La sección 2.ª establece el procedimiento de evaluación de la idoneidad que se habrá de realizar sobre los miembros del consejo de administración y sobre los directores generales y asimilados de las entidades. Esta sección también aborda el régimen de incompatibilidades y el procedimiento para la autorización y comunicación de créditos, avales y garantías a los altos cargos de las entidades de crédito. En la sección 3.ª se establece una serie de disposiciones sobre la política de remuneraciones de las entidades, aplicables al llamado colectivo identificado. Por último, en la sección 4.ª, se establecen los requisitos mínimos que habrán de cumplir las entidades para la delegación de la prestación de servicios o del ejercicio de funciones.

El capítulo 5 regula ciertos aspectos del proceso de autoevaluación del capital que deben realizar las entidades y el proceso de revisión supervisora que llevará a cabo la autoridad competente.

El capítulo 6 establece especificidades en relación con el tratamiento de determinados riesgos por parte de las entidades, completando lo establecido por el Real Decreto 84/2015. En este sentido, se abordan los riesgos de concentración, titulización, mercado, tipo de interés y liquidez. Asimismo, se incluye una norma para recoger los principios para una eficaz agregación de datos y presentación de informes de riesgos, que aprobó el Comité de Basilea en enero de 2013.

El capítulo 7 detalla determinados aspectos del régimen de supervisión adicional aplicable a los conglomerados financieros, completando lo establecido en la Ley 5/2005 y en el Real Decreto 1332/2005.

El capítulo 8 establece determinadas normas de transparencia para las entidades de crédito. Además de exigir la verificación del documento «Información con relevancia prudencial», que las entidades deben publicar de acuerdo con los artículos 85 de la Ley 10/2014 y 93 del Real Decreto 84/2015, se desarrolla la información sobre gobierno corporativo y política de remuneraciones que las entidades deberán publicar en su página web, así como algunos aspectos de la configuración de esta.

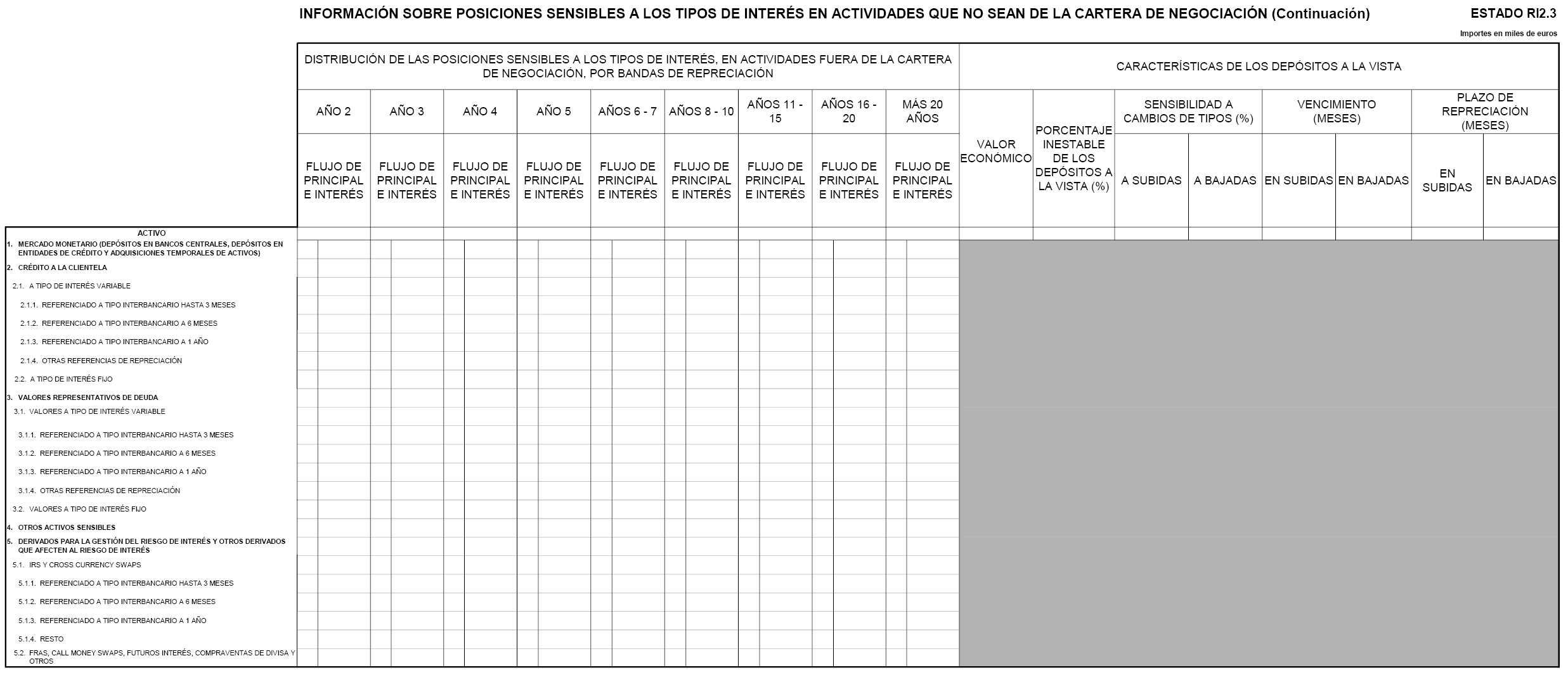

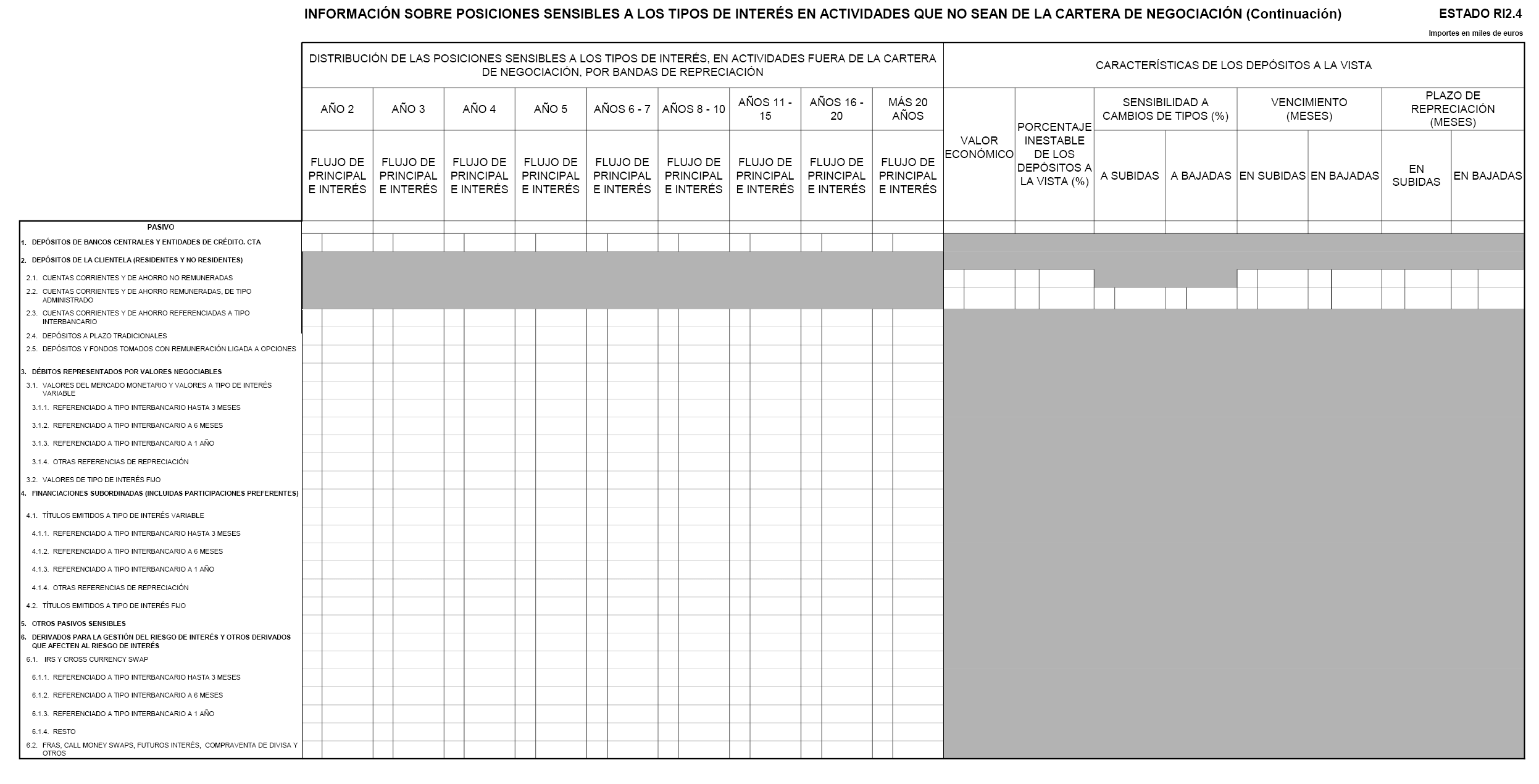

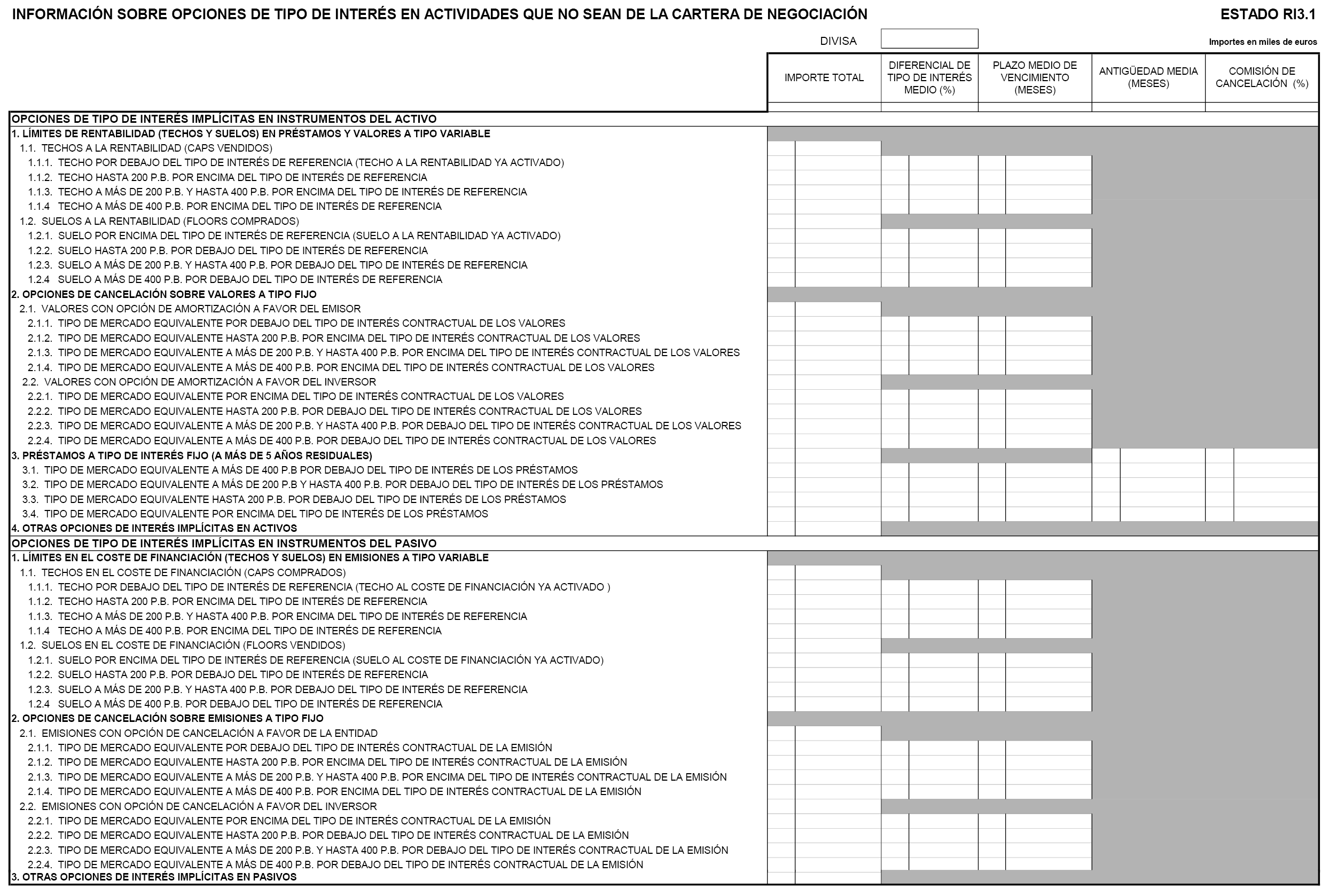

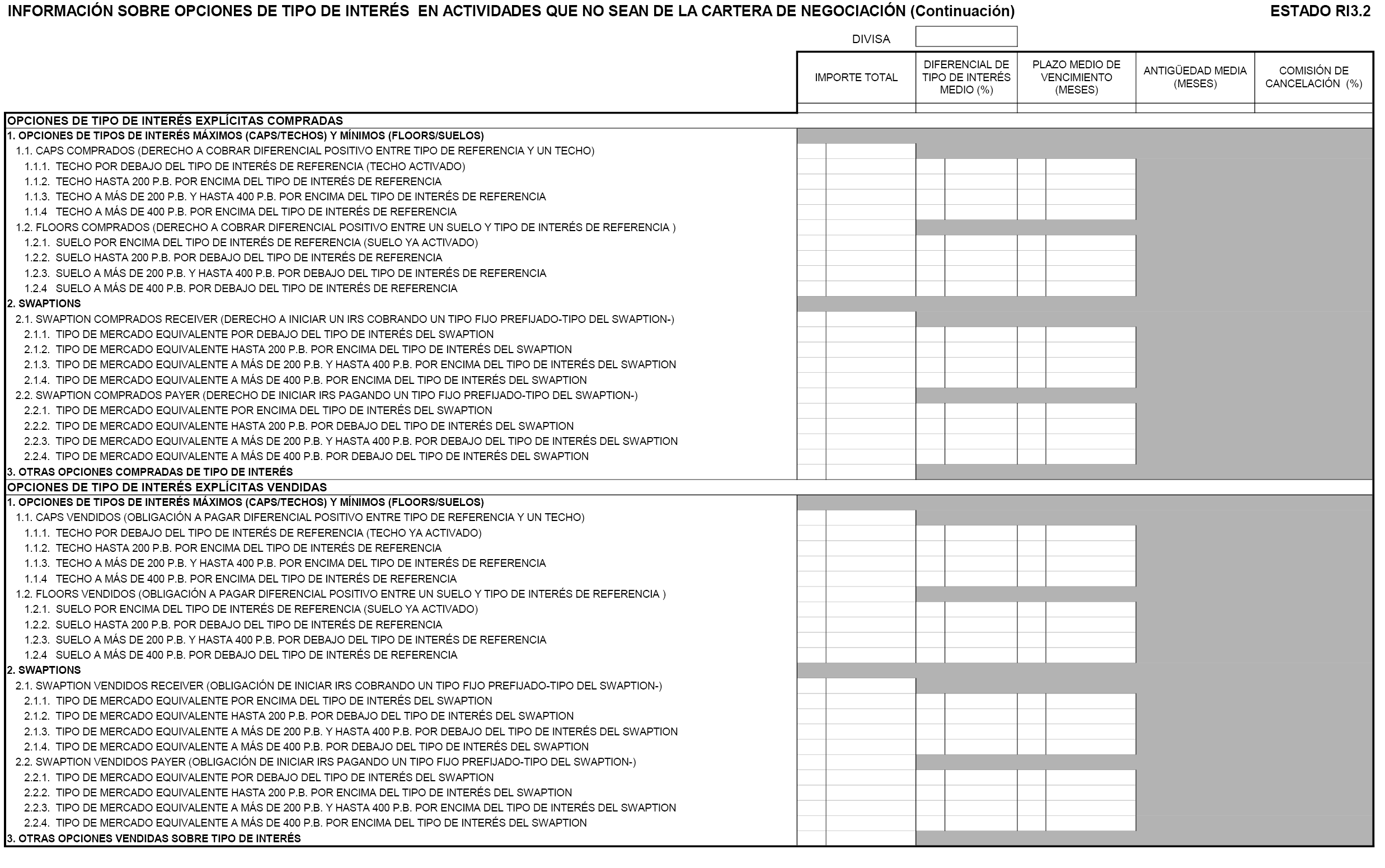

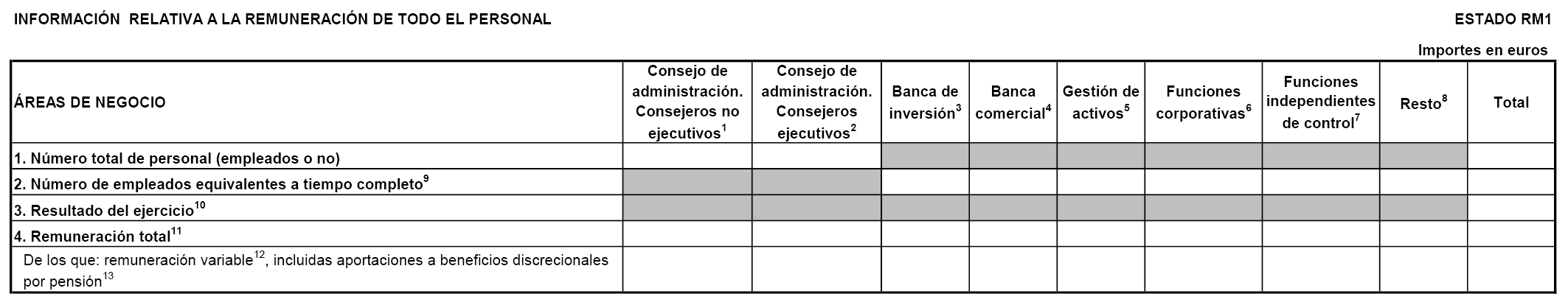

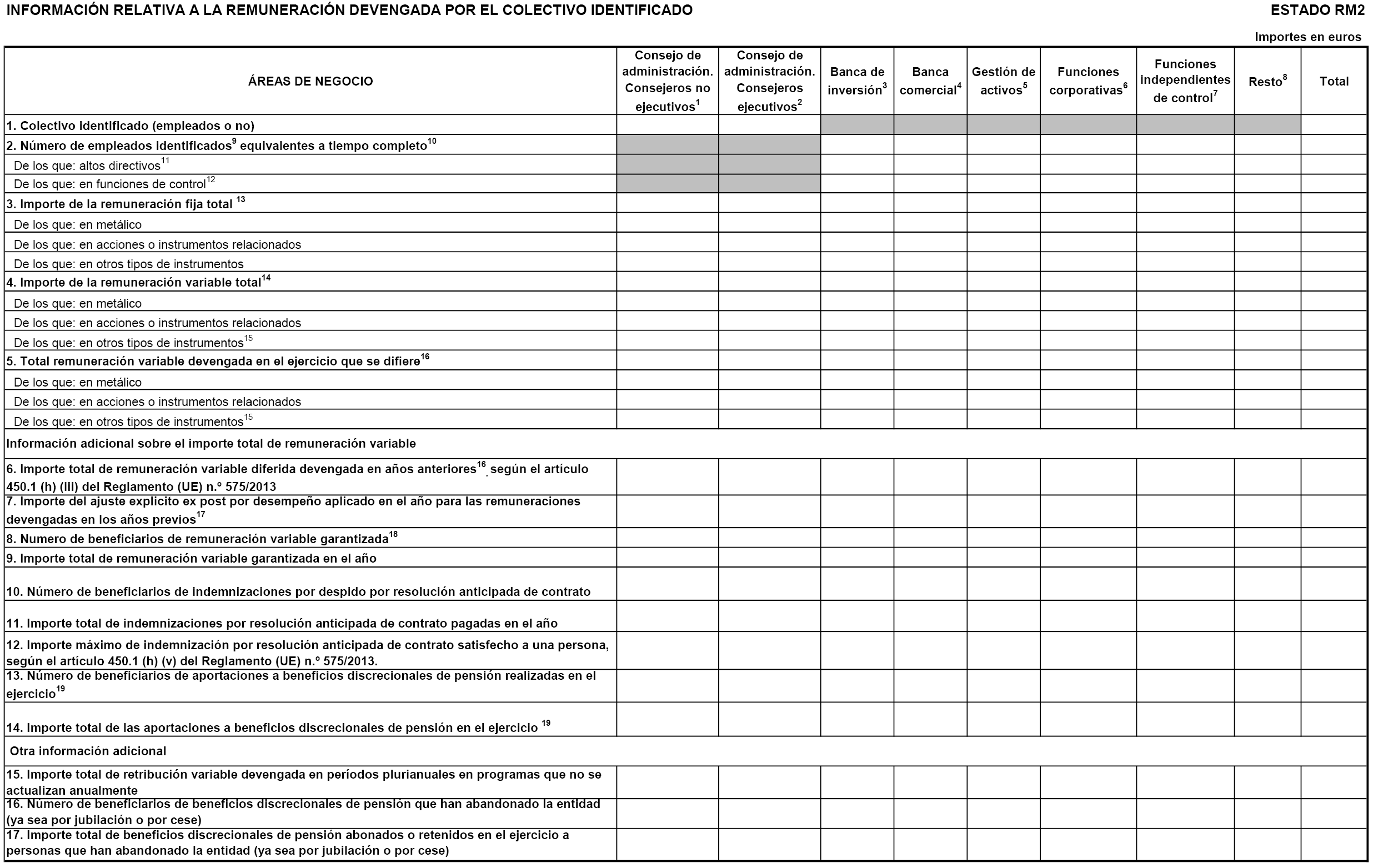

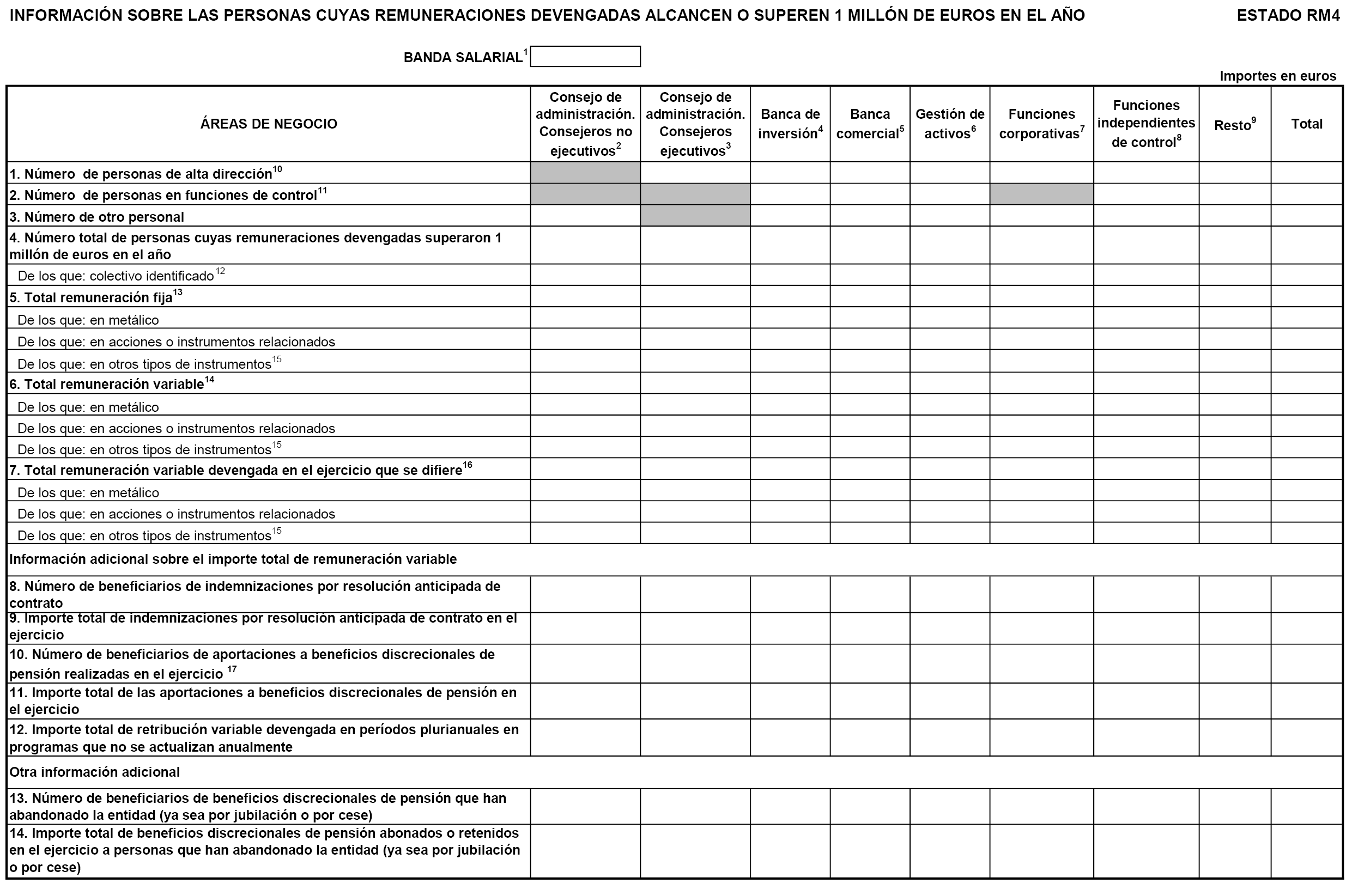

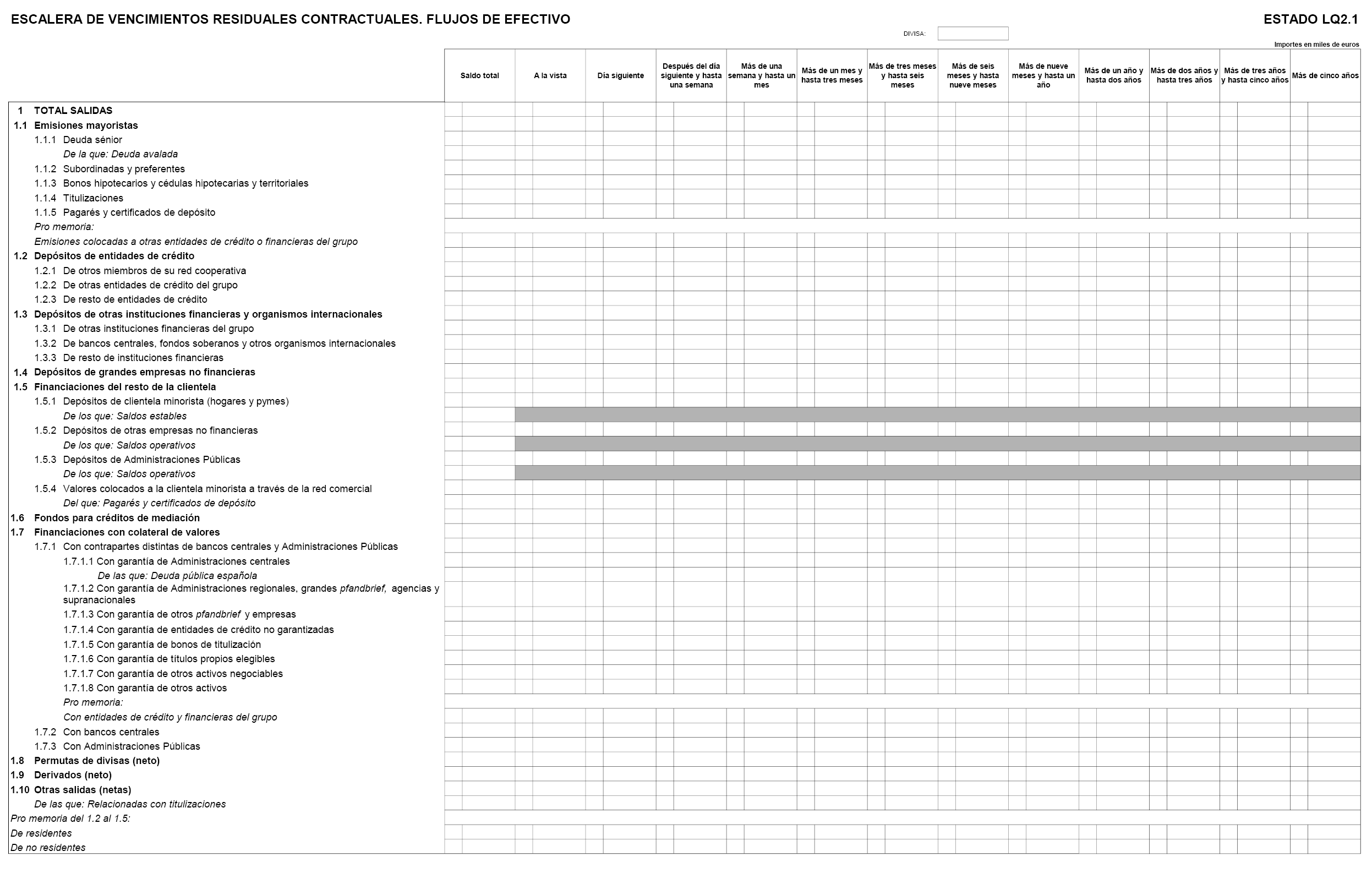

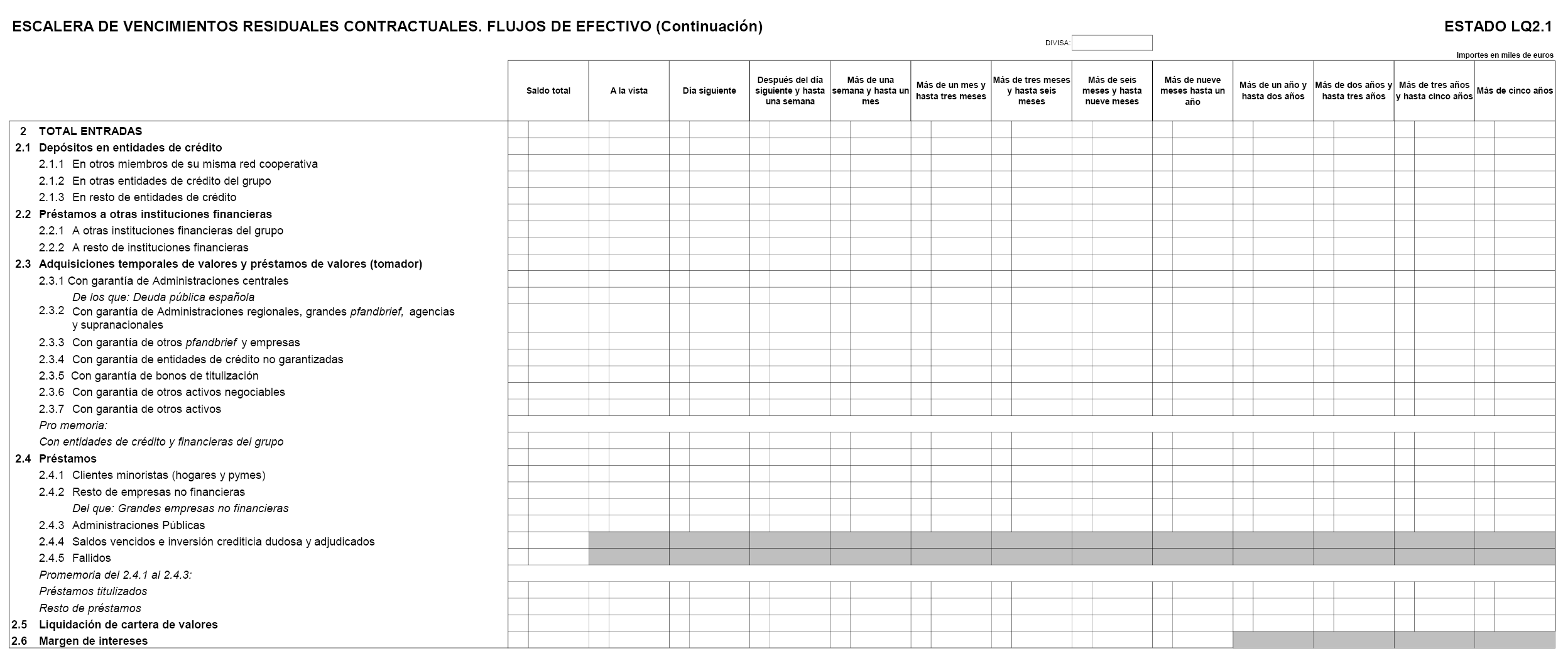

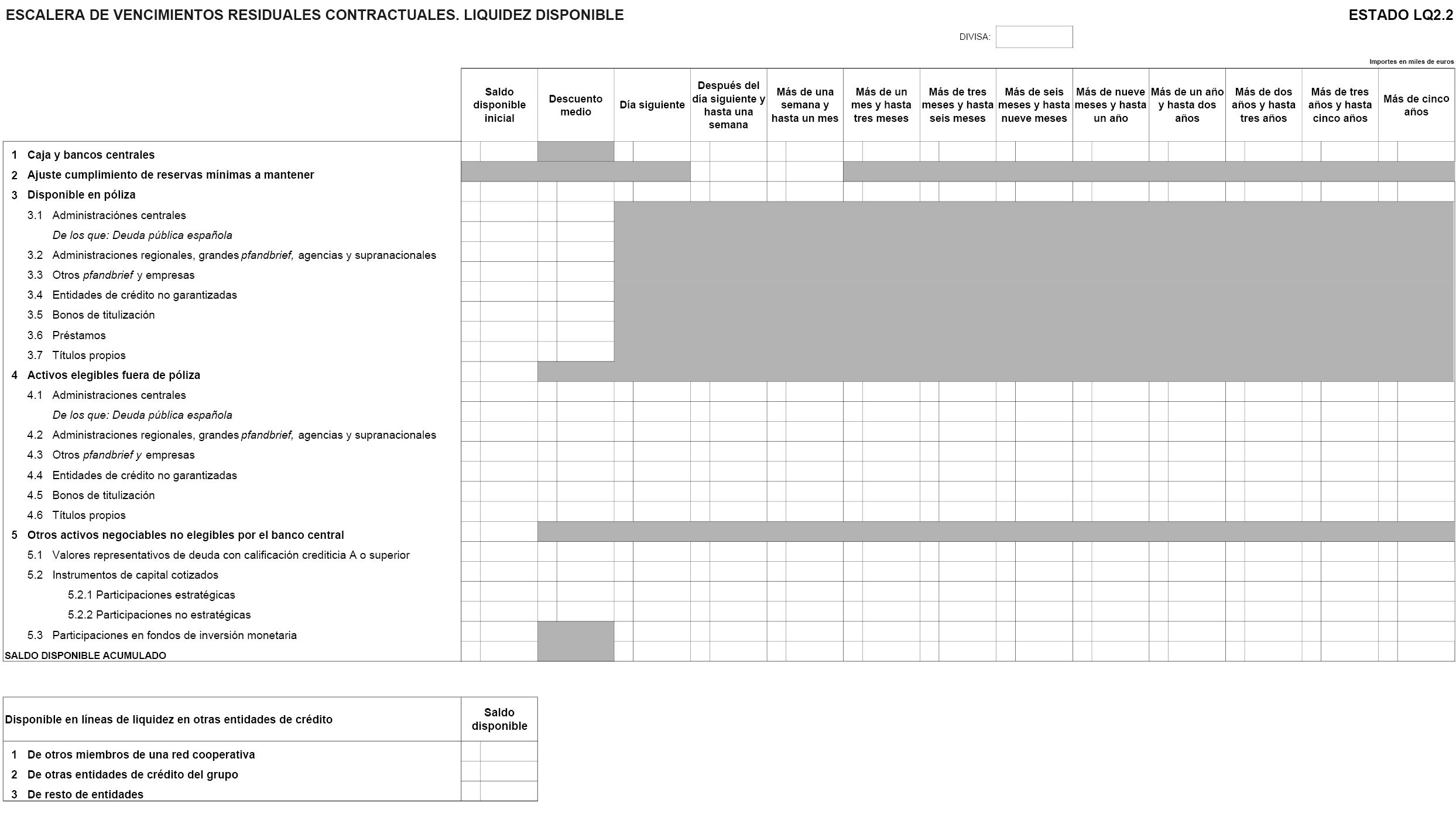

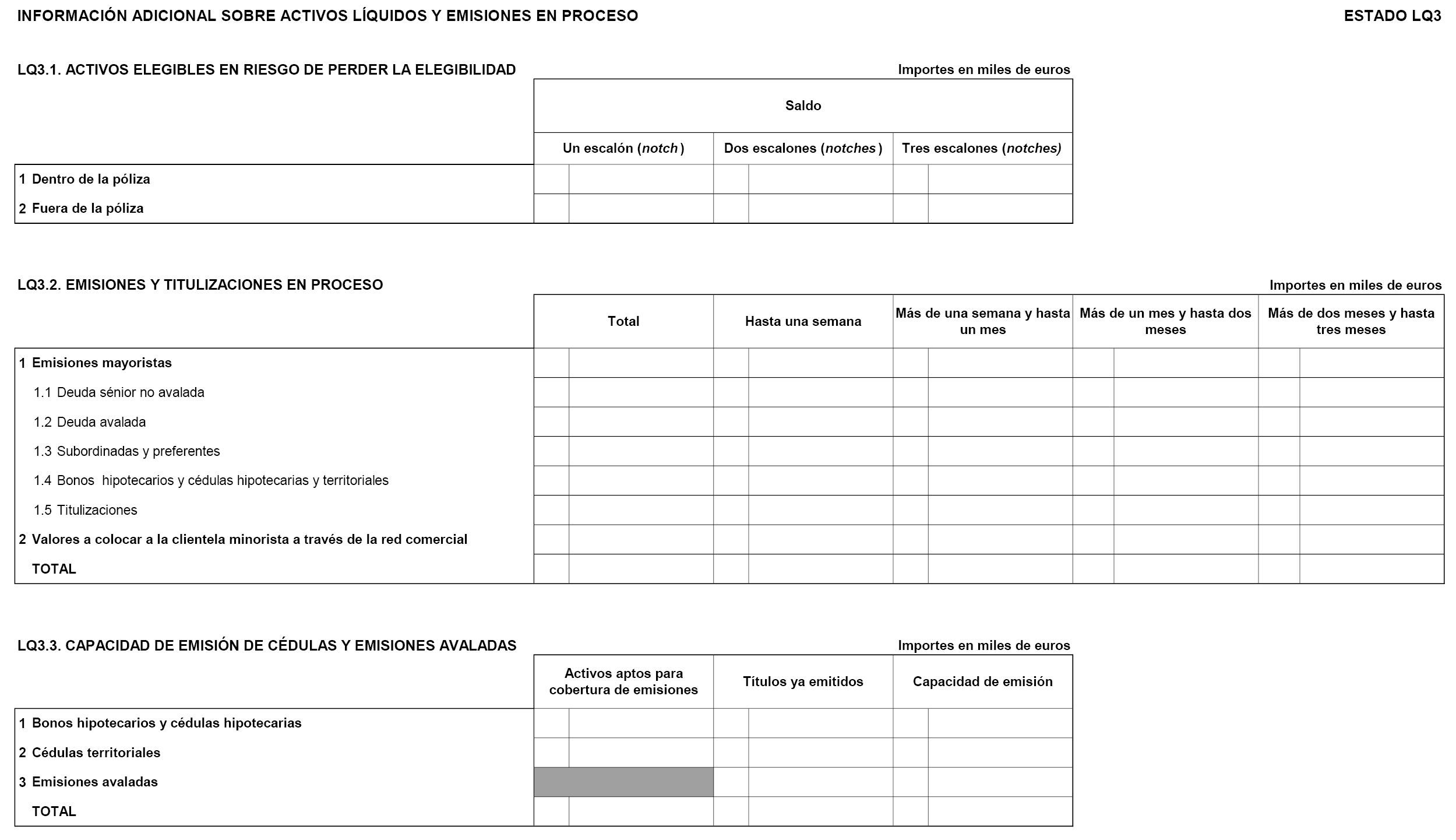

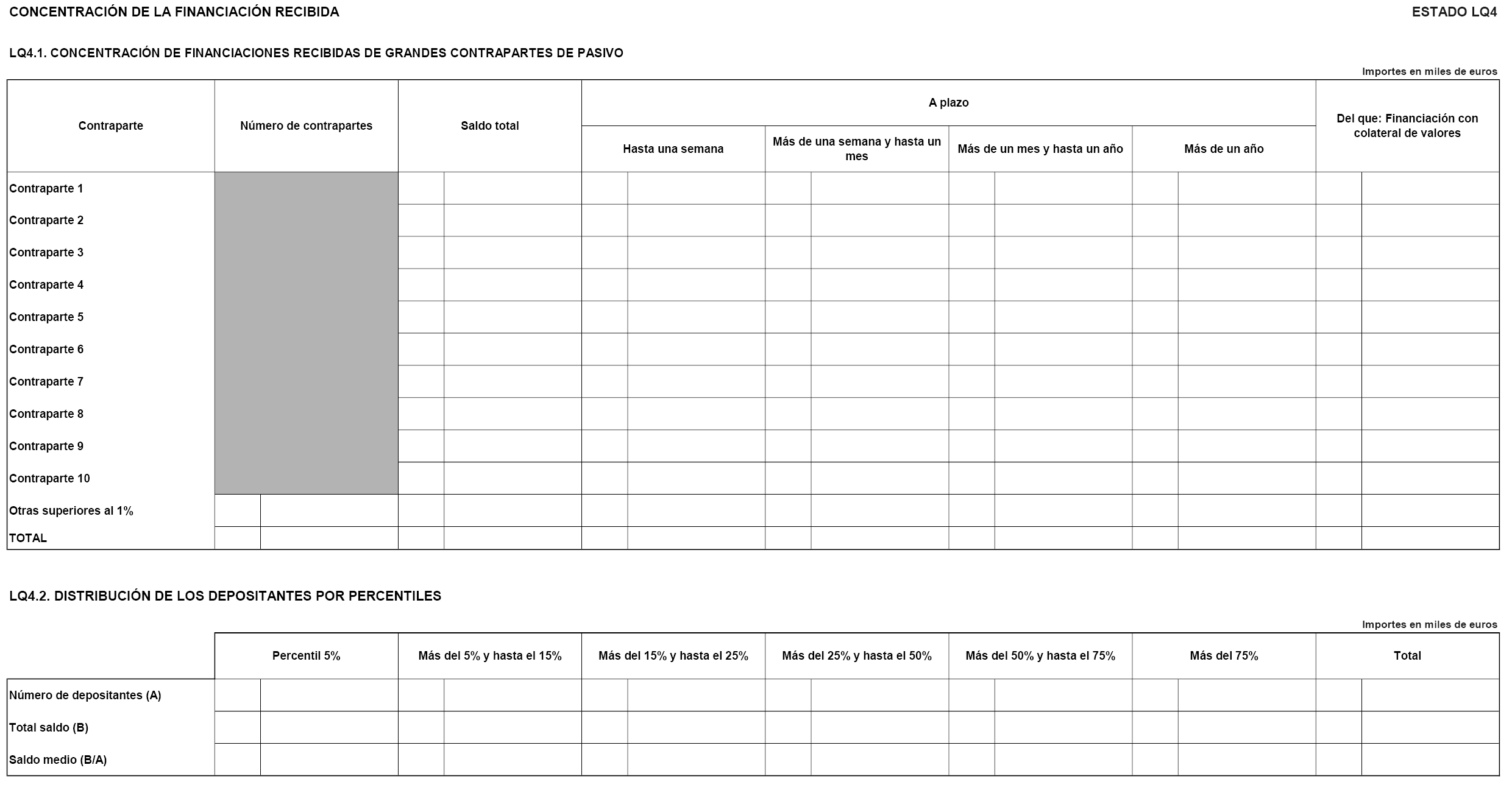

El capítulo 9 recoge las obligaciones de información al Banco de España adicionales a las establecidas en el Reglamento de Ejecución (UE) n.º 680/2014 de la Comisión, de 16 de abril de 2014, por el que se establecen normas técnicas de ejecución en relación con la comunicación de información con fines de supervisión por parte de las entidades, de conformidad con el Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo. En este sentido, las entidades deberán remitir, según el ámbito de aplicación establecido en cada norma, información sobre riesgo de tipo de interés, remuneraciones y conglomerados financieros.

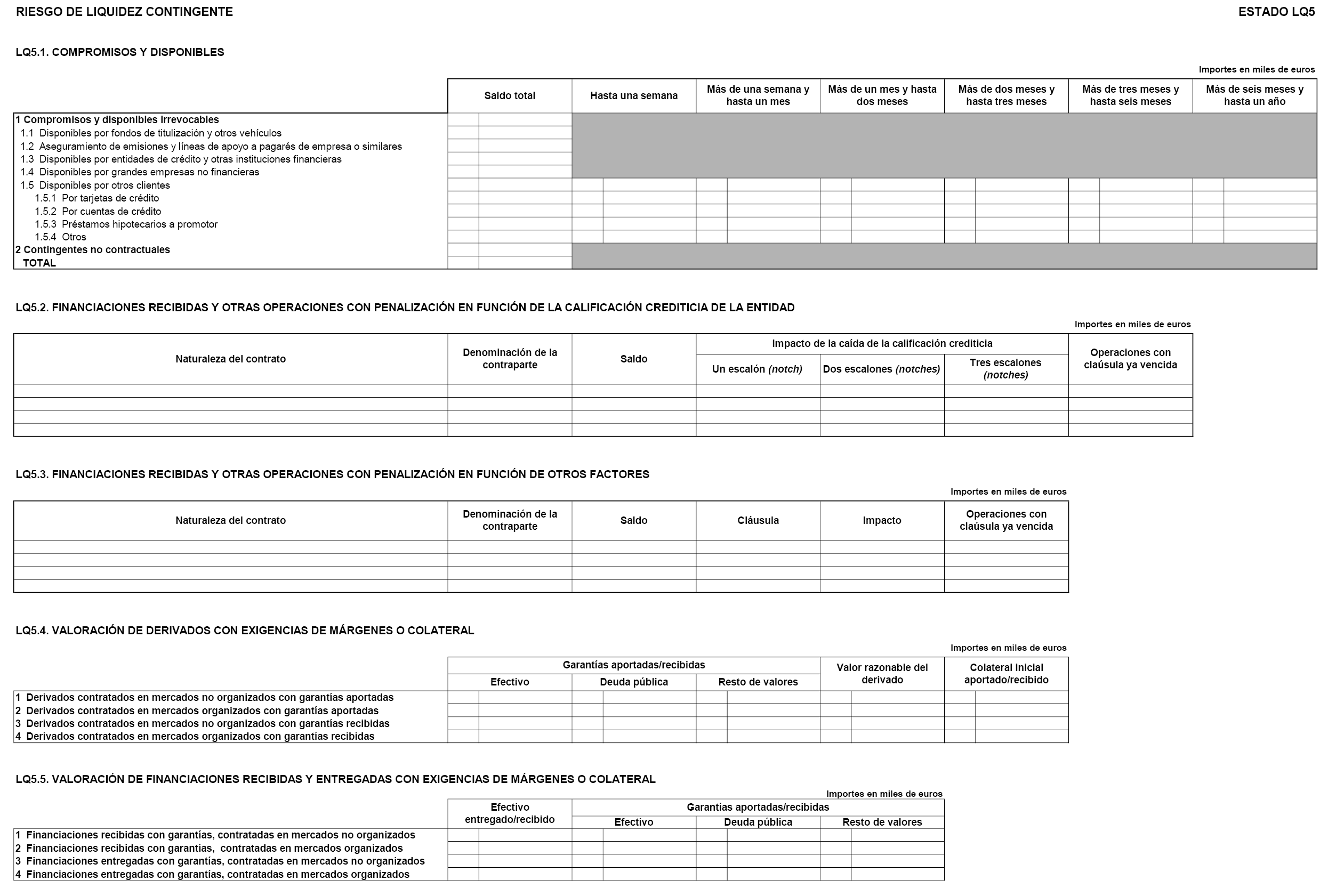

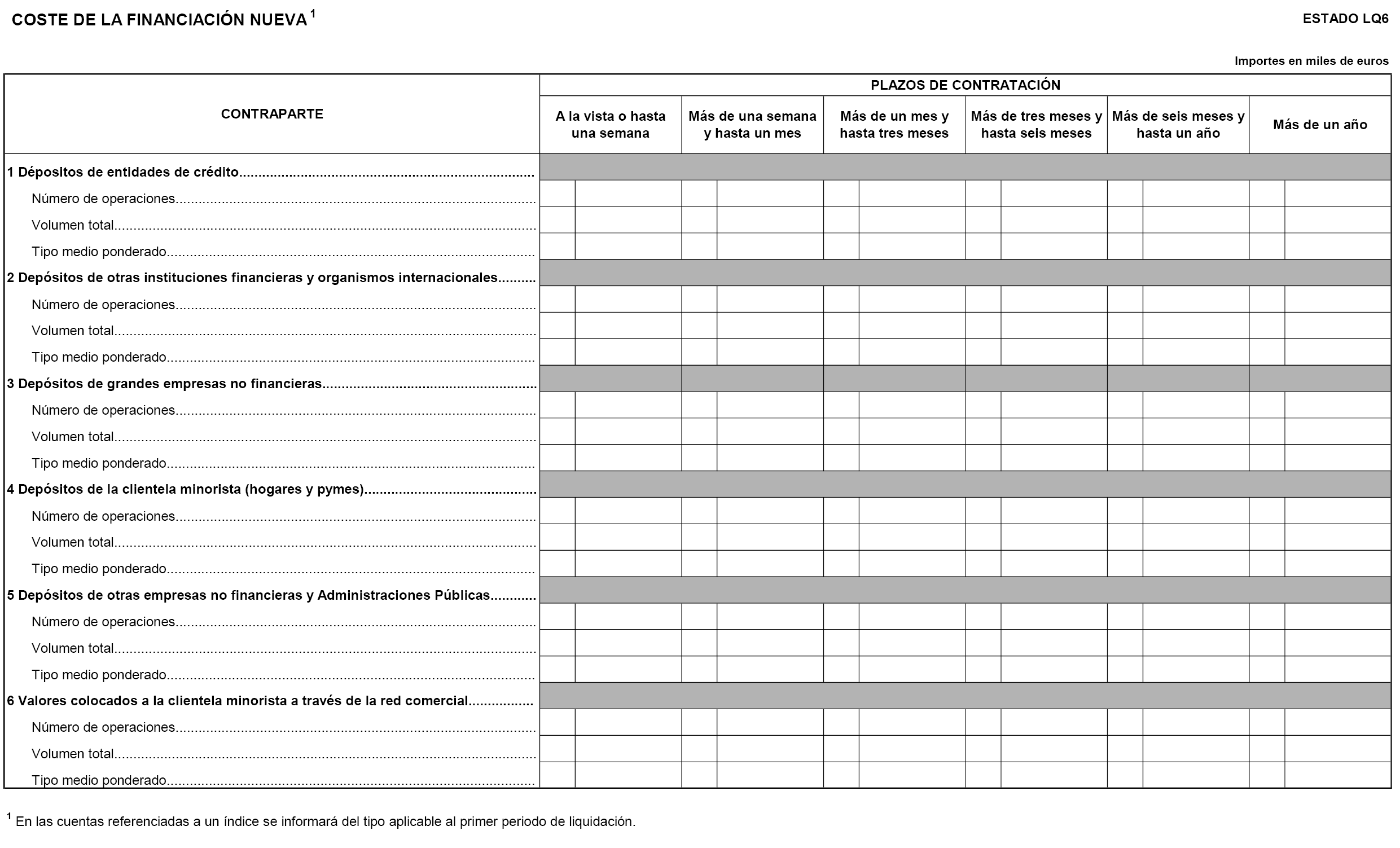

Por último, esta circular incluye siete disposiciones transitorias en las que se establece: i) el régimen transitorio de los colchones de capital para OEIS; ii) el régimen transitorio aplicable a las sucursales de entidades de crédito con sede en Estados no miembros de la Unión Europea; iii) la necesaria actualización de datos del Registro de Altos Cargos del Banco de España; iv) la información que las entidades deben proporcionar al Banco de España respecto a determinadas titulizaciones; v) la fecha en la que será obligatoria la primera remisión de información sobre conglomerados financieros; vi) la necesidad de seguir remitiendo transitoriamente determinados estados de liquidez de la Circular del Banco de España 3/2008; y, finalmente, vii) el plazo para la publicación en la página web de las entidades de la información sobre gobierno corporativo y política de remuneraciones.

En consecuencia, en uso de las facultades que tiene conferidas, el Consejo de Gobierno del Banco de España, a propuesta de la Comisión Ejecutiva y de acuerdo con el Consejo de Estado, ha aprobado la presente circular, que contiene las siguientes normas:

Acrónimos y abreviaturas utilizados en esta circular:

ABE: Autoridad Bancaria Europea.

BCE: Banco Central Europeo.

EISM: entidades de importancia sistémica mundial.

IMD: importe máximo distribuible.

JERS: Junta Europea de Riesgo Sistémico.

MUS: Mecanismo Único de Supervisión.

OEIS: otras entidades de importancia sistémica.

p.b.: puntos básicos.

p.p.: puntos porcentuales.

UE: Unión Europea.

Reglamento (UE) n.º 1092/2010: Reglamento (UE) n.º 1092/2010 del Parlamento Europeo y del Consejo, de 24 de noviembre de 2010, relativo a la supervisión macroprudencial del sistema financiero en la Unión Europea y por el que se crea una Junta Europea de Riesgo Sistémico.

Reglamento (UE) n.º 1093/2010: Reglamento (UE) n.º 1093/2010 del Parlamento Europeo y del Consejo, de 24 de noviembre de 2010, por el que se crea una Autoridad Europea de Supervisión (Autoridad Bancaria Europea), se modifica la Decisión n.º 716/2009/CE y se deroga la Decisión 2009/78/CE de la Comisión.

Reglamento (UE) n.º 575/2013: Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo, de 26 de junio de 2013, sobre los requisitos prudenciales de las entidades de crédito y las empresas de inversión, y por el que se modifica el Reglamento (UE) n.º 648/2012.

Reglamento (UE) n.º 1024/2013: Reglamento (UE) n.º 1024/2013 del Consejo, de 15 de octubre de 2013, que encomienda al Banco Central Europeo tareas específicas respecto de políticas relacionadas con la supervisión prudencial de las entidades de crédito.

Reglamento Delegado (UE) n.º 342/2014: Reglamento Delegado (UE) n.º 342/2014 de la Comisión, de 21 de enero de 2014, que completa la Directiva 2002/87/CE del Parlamento Europeo y del Consejo y el Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo en lo que respecta a las normas técnicas de regulación relativas a la aplicación de los métodos de cálculo de los requisitos de adecuación del capital aplicables a los conglomerados financieros.

Reglamento Delegado (UE) n.º 604/2014: Reglamento Delegado (UE) n.º 604/2014, de la Comisión, de 4 de marzo de 2014, por el que se complementa la Directiva 2013/36/UE del Parlamento Europeo y del Consejo en lo que respecta a las normas técnicas de regulación en relación con los criterios cualitativos y los criterios cuantitativos adecuados para determinar las categorías de personal cuyas actividades profesionales tienen una incidencia importante en el perfil de riesgo de una entidad.

Reglamento Delegado (UE) n.º 1152/2014: Reglamento Delegado (UE) n.º 1152/2014 de la Comisión, de 4 de junio de 2014, por el que se completa la Directiva 2013/36/UE del Parlamento Europeo y del Consejo en cuanto a las normas técnicas de regulación relativas a la determinación de la ubicación geográfica de las exposiciones crediticias pertinentes para el cálculo del porcentaje de colchón de capital anticíclico específico de cada entidad.

Reglamento Delegado (UE) n.º 1222/2014: Reglamento Delegado (UE) n.º 1222/2014 de la Comisión, de 8 de octubre de 2014, por el que se completa la Directiva 2013/36/UE del Parlamento Europeo y del Consejo en lo relativo a las normas técnicas de regulación que determinan el método para la identificación de las entidades de importancia sistémica mundial y la definición de las subcategorías de entidades de importancia sistémica mundial.

Reglamento de Ejecución (UE) n.º 680/2014: Reglamento de Ejecución (UE) n.º 680/2014 de la Comisión, de 16 de abril de 2014, por el que se establecen normas técnicas de ejecución en relación con la comunicación de información con fines de supervisión por parte de las entidades, de conformidad con el Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo.

Directiva 2013/36/UE: Directiva 2013/36/UE del Parlamento Europeo y del Consejo, de 26 de junio de 2013, relativa al acceso a la actividad de las entidades de crédito y a la supervisión prudencial de las entidades de crédito y las empresas de inversión, por la que se modifica la Directiva 2002/87/CE y se derogan las Directivas 2006/48/CE y 2006/49/CE.

Ley 35/2003: Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva.

Ley 5/2005: Ley 5/2005, de 22 de abril, de supervisión de los conglomerados financieros y por la que se modifican otras leyes del sector financiero.

Ley 10/2014: Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito.

Ley 22/2014: Ley 22/2014, de 12 de noviembre, por la que se regulan las entidades de capital-riesgo, otras entidades de inversión colectiva de tipo cerrado y las sociedades gestoras de entidades de inversión colectiva de tipo cerrado, y por la que se modifica la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva.

Real Decreto Legislativo 1/2010: Real Decreto Legislativo 1/2010, de 2 de julio, por el que se aprueba el texto refundido de la Ley de Sociedades de Capital.

Real Decreto 1332/2005: Real Decreto 1332/2005, de 11 de noviembre, por el que se desarrolla la Ley 5/2005, de 22 de abril, de supervisión de los conglomerados financieros y por la que se modifican otras leyes del sector financiero.

Real Decreto 84/2015: Real Decreto 84/2015, de 13 de febrero, por el que se desarrolla la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito.

Circular del Banco de España 4/2004: Circular 4/2004, de 22 de diciembre, del Banco de España, a entidades de crédito, sobre normas de información financiera pública y reservada, y modelo de estados financieros.

Circular del Banco de España 3/2008: Circular 3/2008, de 22 de mayo, del Banco de España, a entidades de crédito, sobre determinación y control de los recursos propios mínimos.

Circular del Banco de España 5/2008: Circular 5/2008, de 31 de octubre, del Banco de España, a las sociedades de garantía recíproca, sobre recursos propios mínimos y otras informaciones de remisión obligatoria.

Circular del Banco de España 4/2010: Circular 4/2010, de 30 de julio, del Banco de España, a entidades de crédito, sobre agentes de las entidades de crédito y acuerdos celebrados para la prestación habitual de los servicios financieros.

Circular del Banco de España 2/2014: Circular 2/2014, de 31 de enero, del Banco de España, sobre el ejercicio de diversas opciones regulatorias contenidas en el Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo, de 26 de junio de 2013, sobre los requisitos prudenciales de las entidades de crédito y las empresas de inversión, y por el que se modifica el Reglamento (UE) n.º 648/2012.

[Bloque 3: #c1]

[Bloque 4: #n1]

Los términos y conceptos utilizados en la presente circular se entenderán de acuerdo con las definiciones establecidas en el Reglamento (UE) n.º 575/2013, la Directiva 2013/36/UE y sus normas de transposición al derecho español, con las particularidades que en su caso se establezcan.

Adicionalmente, a los efectos de esta circular se aplicarán las siguientes definiciones:

1. «Autoridad competente» será aquella autoridad que resulte competente para el ejercicio de facultades supervisoras en aplicación del Reglamento (UE) n.º 1024/2013.

2. «Entidad significativa» será aquella entidad de crédito que tenga tal condición de acuerdo con el artículo 6.4 del Reglamento (UE) n.º 1024/2013.

3. «Sucursal significativa», a los efectos de la aplicación del artículo 59.2 de la Ley 10/2014 y de los artículos 86 y 91 del Real Decreto 84/2015, será aquella sucursal en España de una entidad de crédito con sede en otro Estado miembro de la UE que cumpla alguno de los siguientes requisitos:

a) El valor total de sus activos sea mayor o igual a 10.000 millones de euros.

b) La cuota de mercado de la sucursal en términos de importe de depósitos exceda del 2% en el mercado español o su número de depositantes en España exceda de 150.000.

Para el cálculo de los umbrales anteriores, la cifra de depósitos de la sucursal será el total de depósitos garantizados que sirve de base para el cálculo de las aportaciones al sistema de garantía de depósitos y el número de depositantes será la suma de primeros titulares de cuentas corrientes, cuentas de ahorro, imposiciones a plazo y certificados de depósito.

Asimismo, la autoridad competente podrá determinar que una sucursal en España de una entidad de crédito con sede en otro Estado miembro de la UE es significativa cuando sea relevante por la incidencia probable de la suspensión o el cese de las operaciones de la entidad en la liquidez sistémica y en los sistemas de pago, compensación y liquidación españoles, en función de las características de sus actividades o de su perfil de riesgos. La autoridad competente adoptará esa decisión de acuerdo con el procedimiento establecido en el artículo 91 del Real Decreto 84/2015, promoviendo la adopción de la decisión de forma conjunta con la autoridad del Estado miembro de origen.

4. «Subgrupo único de liquidez» será aquel grupo o subgrupo consolidable de entidades de crédito, formado por una matriz y una o varias filiales, que cumpla las condiciones establecidas en el artículo 8 del Reglamento (UE) n.º 575/2013.

5. «Conglomerado financiero» será aquel que cumpla los requisitos establecidos en el artículo 2.1 de la Ley 5/2005.

6. «Coordinador de la supervisión del conglomerado financiero» será la autoridad responsable, según el artículo 5.2 de la Ley 5/2005, del ejercicio y la coordinación de la supervisión adicional de las entidades reguladas de los conglomerados financieros en los que el sector financiero de mayor dimensión sea el sector bancario y de servicios de inversión.

7. «Colectivo identificado» será aquel formado por los consejeros, altos directivos o empleados cuyas actividades profesionales tengan una incidencia importante en el perfil de riesgo de una entidad, debiendo incluirse al menos los que cumplan los criterios establecidos en los artículos 2, 3 y 4 del Reglamento Delegado (UE) n.º 604/2014.

[Bloque 5: #n2]

1. Con carácter general, lo dispuesto en esta circular será de aplicación, con el alcance que en cada caso se establece en esta norma, a:

a) Los grupos y subgrupos consolidables de entidades de crédito, definidos en el Reglamento (UE) n.º 575/2013, cuya matriz esté establecida en España y responda a alguna de las definiciones de los párrafos 28, 30 o 32 del artículo 4.1 del Reglamento (UE) n.º 575/2013.

b) Las entidades de crédito individuales constituidas en España, integradas o no en un grupo consolidable de entidades de crédito.

c) Las actividades en España de entidades de crédito con sede en Estados no miembros de la Unión Europea (en adelante, UE) que operen mediante sucursal o en régimen de libre prestación de servicios, a las que se aplicará lo establecido en la norma 4.

2. El capítulo 3, relativo a los colchones de capital, será aplicable en su caso al nivel consolidado, subconsolidado o individual, al que se exijan requerimientos de capital de acuerdo con la parte tercera del Reglamento (UE) n.º 575/2013. No obstante, el colchón para entidades de importancia sistémica mundial solo podrá aplicarse a nivel consolidado, en los términos que establece la norma 13 de esta circular.

3. Sin perjuicio de lo dispuesto en el artículo 36.5 del Real Decreto 84/2015 y en la norma 26.2 de esta circular, las normas 26 y 27 de esta circular, sobre comités de nombramientos y de remuneraciones y comité de riesgos, se aplicarán a nivel individual. Las normas 28 y 29 de esta circular, sobre gobierno interno y director de la unidad de riesgos, se aplicarán a nivel consolidado, subconsolidado e individual.

4. La sección 2.ª del capítulo 4 de esta circular, sobre idoneidad, será aplicable a entidades de crédito individuales. A las sociedades dominantes de una entidad de crédito que sean una sociedad financiera de cartera o sociedad financiera mixta de cartera les serán de aplicación las normas 30 a 34 de la sección 2.ª del capítulo 4 de esta circular.

5. La sección 3.ª del capítulo 4 de esta circular, sobre remuneraciones, será de aplicación a nivel consolidado e individual, de acuerdo con lo establecido en el artículo 32.4 de la Ley 10/2014.

6. La sección 4.ª del capítulo 4 de esta circular, sobre delegación de la prestación de servicios o del ejercicio de funciones, será aplicable a los grupos y subgrupos consolidables de entidades de crédito con matriz en España y a las entidades de crédito individuales constituidas en España, integradas o no en un grupo consolidable de entidades de crédito, con las particularidades previstas en la norma 43.

7. Los grupos y subgrupos consolidables de entidades de crédito cuya matriz esté establecida en España y las entidades de crédito individuales constituidas en España no integradas en grupos consolidables deberán realizar el ejercicio de autoevaluación del capital referido en el capítulo 5 de esta circular. También deberán realizar dicho ejercicio, a nivel subconsolidado, las entidades de crédito filiales autorizadas en España cuando estas entidades o su sociedad financiera de cartera o sociedad financiera mixta de cartera dominante tengan como filiales en Estados no miembros de la UE a entidades de crédito, empresas de servicios de inversión o entidades financieras, o posean una participación en una sociedad de estas características.

No deberán realizar dicho ejercicio las entidades afiliadas de forma permanente a un organismo central de conformidad con el artículo 10 del Reglamento (UE) n.º 575/2013, ni las entidades de crédito que no se incluyan en la consolidación de conformidad con el artículo 19 del Reglamento (UE) n.º 575/2013.

La norma 45 de esta circular, sobre el proceso de revisión y evaluación supervisora, será aplicable de conformidad con el nivel de aplicación de los requisitos del Reglamento (UE) n.º 575/2013 previsto en su parte primera, título II.

8. El capítulo 6 de esta circular, sobre tratamiento de los riesgos, deberá cumplirse a nivel consolidado, subconsolidado e individual. Si bien, en el caso del riesgo de liquidez, el cumplimiento individual podrá sustituirse por el del subgrupo único de liquidez en el que la entidad se integre conforme a lo dispuesto en el artículo 8 del Reglamento (UE) n.º 575/2013.

9. El capítulo 7 de esta circular, sobre conglomerados financieros, será de aplicación a los grupos financieros previstos en el artículo 4.1 del Real Decreto 1332/2005 en los que el sector financiero de mayor dimensión del grupo sea el sector bancario y de servicios de inversión y cuenten con matriz en España.

10. Las menciones a entidades o a entidades de crédito hechas en esta circular deberán entenderse referidas a grupo de entidades de crédito, subgrupo de entidades de crédito o entidad de crédito individual, de acuerdo con el ámbito de aplicación que para cada caso se establece en esta norma.

11. Los capítulos 10 y 11 de esta circular, sobre los límites a la concentración sectorial y sobre otras herramientas macroprudenciales, respectivamente, serán de aplicación a las entidades de crédito autorizadas en España y a las sucursales en España de entidades de crédito con sede en Estados miembros y no miembros de la UE.

Se añade el apartado 11 por la norma única.a) de la Circular 5/2021, de 22 de septiembre. Ref. BOE-A-2021-21220

[Bloque 6: #n3]

Los requerimientos establecidos en la presente circular no serán aplicables de forma general a las sucursales en España de entidades de crédito con sede en Estados miembros de la UE; esta exclusión no alcanzará a lo previsto en los capítulos 10 y 11 de esta circular. Ello sin perjuicio de que tengan que enviar a la autoridad competente los datos sobre el mercado inmobiliario español a los que se refiere el artículo 430 bis del Reglamento (UE) n.º 575/2013, y conforme al estado C 15.00 establecido en el anexo VI del Reglamento de Ejecución (UE) n.º 2021/451, de 17 de diciembre de 2020, por el que se establecen normas técnicas de ejecución para la aplicación del Reglamento (UE) n.º 575/2013 del Parlamento Europeo y del Consejo en relación con la comunicación de información con fines de supervisión por parte de las entidades, y por el que se deroga el Reglamento de Ejecución (UE) n.º 680/2014.

No obstante, por consideraciones de estabilidad financiera, la autoridad competente podrá requerir a estas sucursales información adicional sobre sus actividades.

Se modifica por la norma única.b) de la Circular 5/2021, de 22 de septiembre. Ref. BOE-A-2021-21220

[Bloque 7: #n4]

A. Sucursales en España de entidades de crédito con sede en Estados no miembros de la Unión Europea.

1. De acuerdo con lo establecido en el artículo 60 de la Ley 10/2014 y en el artículo 55 del Real Decreto 84/2015, será de aplicación a las sucursales de entidades de crédito con sede en un Estado no miembro de la UE la normativa aplicable a las entidades de crédito españolas establecida en las partes tercera, cuarta, sexta y séptima del Reglamento (UE) n.º 575/2013, así como en los capítulos 2, 3, 4, 6 y en las normas del capítulo 9 de esta circular que así lo establezcan. Esta normativa se aplicará con las especialidades establecidas en los apartados 2, 3 y 4 siguientes. Igualmente, el Banco de España podrá autorizar exenciones a dichos requerimientos conforme a lo establecido en los apartados 5 y 6 de esta norma. No obstante lo anterior, no podrá exigírseles un colchón para entidades de importancia sistémica mundial.

2. A efectos del cálculo de fondos propios computables para el cumplimiento de la normativa de solvencia, se entenderá por capital de la sucursal la dotación mantenida por la entidad en España de fondos de carácter permanente y duración indefinida, disponibles para la cobertura de pérdidas, al que se refiere el artículo 17.1.a) del Real Decreto 84/2015.

3. El límite a las grandes exposiciones, que se establece en la parte cuarta del Reglamento (UE) n.º 575/2013, será el menor de los siguientes importes:

a) El 25% referido en el artículo 395.1 del Reglamento (UE) n.º 575/2013 aplicado sobre los fondos propios de la entidad de crédito con sede en un Estado no miembro de la UE en su conjunto, entendiendo por tales los relevantes a efectos de los límites a las exposiciones con un cliente o grupo de clientes de acuerdo con la legislación nacional de ese Estado no miembro de la UE, o, en caso de inexistencia de tales límites, aquellos utilizados a efectos del cálculo del coeficiente de solvencia en dicha legislación.

b) El 100% de los fondos propios de la sucursal calculados conforme a lo referido en el apartado 2 anterior.

A efectos de poder aplicar el cálculo del apartado a), la sucursal comunicará al Banco de España semestralmente los fondos propios de la entidad de crédito con sede en un Estado no miembro de la UE mencionados en la letra a) anterior, referidos a 30 de junio y a 31 de diciembre de cada año.

4. Para la aplicación del capítulo 4 de esta circular, las sucursales de entidades de crédito con sede en un Estado no miembro de la UE tendrán en cuenta los siguientes aspectos:

a) Del contenido de la sección 1.ª del capítulo 4 de esta circular, solo les será de aplicación lo establecido en la norma 28.1, debiendo la sucursal estar en disposición de demostrar que dichos requisitos se satisfacen al nivel de la entidad de crédito con sede en un Estado no miembro de la UE.

b) La sección 2.ª del capítulo 4 de esta circular se aplicará en relación con las personas que determinen de modo efectivo la orientación de la sucursal y sean responsables directos de la gestión, que habrán de ser al menos dos personas.

5. El Banco de España, previa solicitud motivada, podrá eximir a las sucursales en España de entidades de crédito con sede en un Estado no miembro de la UE del cumplimiento de la partes tercera, cuarta y séptima del Reglamento (UE) n.º 575/2013, y del cumplimiento del capítulo 3 y de la sección 3.ª del capítulo 4 de esta circular, siempre que se cumplan las siguientes condiciones:

a) Que la entidad esté sujeta en su país de origen a requerimientos equivalentes a los establecidos por la normativa de solvencia aplicable en España.

b) Que la sucursal se integre con el resto de la entidad a efectos del cumplimiento de la normativa de solvencia.

c) Que la entidad se comprometa a respaldar en todo momento, y siempre que se lo solicite el Banco de España, las obligaciones de su sucursal, proporcionándole los medios necesarios para atender esas obligaciones en España.

d) Que en caso de concurso, liquidación, resolución o figuras equivalentes de la entidad de crédito exista igualdad de tratamiento de los depositantes de la sucursal con el del resto de los de la entidad, en particular con los de su país de origen, salvo cuando los depósitos sean escasamente significativos a juicio del Banco de España.

e) Que la entidad cuente con planes de recuperación y resolución equiparables a los exigidos en la normativa de resolución de entidades de crédito.

f) Que exista reciprocidad en los requerimientos de solvencia exigidos en el país de origen a las sucursales de entidades de crédito españolas.

6. La solicitud que se menciona en el apartado anterior incluirá, al menos, los siguientes extremos:

a) Certificación del órgano de administración del compromiso de la entidad de respaldar en todo momento a la sucursal.

b) Informe de un experto independiente certificando la equivalencia de la normativa de solvencia del país de origen respecto a la aplicable a las entidades de crédito españolas, en ausencia de una declaración de equivalencia de la Comisión Europea extensible al ámbito de los requerimientos cuya exención se solicita.

c) Justificación de la reciprocidad en el tratamiento de las sucursales por parte del país de origen.

d) Certificación de la autoridad supervisora correspondiente o, en su defecto, del órgano de administración de la entidad, del cumplimiento de los requisitos mencionados en el apartado anterior. Esta certificación deberá actualizarse una vez al año, a más tardar tres meses después de la aprobación de las cuentas anuales.

7. No será de aplicación a las sucursales de entidades de crédito con sede en Estados no miembros de la UE el artículo 87 de la Ley 10/2014, referido al informe bancario anual.

B. Libre prestación de servicios en España por entidades de crédito con sede en Estados no miembros de la Unión Europea.

8. A las entidades de crédito con sede en Estados no miembros de la UE que pretendan actuar en régimen de libre prestación de servicios les resultará de aplicación lo dispuesto en el artículo 17.3 del Real Decreto 84/2015. En particular, solo se les podrá autorizar la captación en España de fondos reembolsables del público, en forma de depósito, préstamo, cesión temporal de activos financieros u otras análogas, cuando de la evaluación de la naturaleza y características de la entidad, según resulte del conjunto de la documentación aportada junto a la solicitud de autorización, pueda razonablemente garantizarse, a juicio del Banco de España, el respeto de las normas dictadas por razones de interés general.

9. La solicitud de autorización para la captación en España de fondos reembolsables del público, cualquiera que sea su destino, en forma de depósito, préstamo, cesión temporal de activos financieros u otras análogas, realizada en régimen de libre prestación de servicios por entidades de crédito que tengan su sede en Estados no miembros de la UE, deberá ir acompañada, al menos, de la siguiente información específica en relación con la entidad de crédito solicitante:

a) Nombre o razón social, domicilio, fecha de constitución, estatutos de la entidad y certificaciones acreditativas de estar inscrita en los registros que proceda.

b) Estructura y distribución del capital de la entidad, acompañada de una relación detallada de los socios que ostenten, directa o indirectamente, más del 5% del capital.

c) Detalle de la estructura organizativa de la entidad, junto con una relación de las personas que constituyen su órgano de administración, así como de los directores generales o asimilados y de los responsables de las funciones de control interno y otros puestos clave para el desarrollo de la actividad, con indicación de sus funciones principales. Adicionalmente, la relación de las personas que determinarán de modo efectivo la orientación de la actividad realizada en España y hayan de asumir la responsabilidad de su gestión.

d) Relación de entidades de crédito y demás sociedades o empresas en las que participe la entidad, directa o indirectamente.

e) Relación de filiales, sucursales, agencias y oficinas de representación de la entidad situadas fuera de su país de origen.

f) Programa de actividades de la entidad, con el siguiente contenido mínimo:

i. Detalle de todas y cada una de las actividades que se propone realizar la entidad en España.

ii. Relaciones comerciales, financieras o de cualquier otro tipo que la entidad ha tenido en el pasado y tiene actualmente con empresas o entidades españolas, de naturaleza pública o privada, y, en particular, la cuantificación monetaria de sus operaciones financieras con los sectores público y privado españoles.

iii. El plan de negocio de la entidad, acompañado de los datos estimativos de la viabilidad económica de las actividades que pretende realizar en España con un horizonte temporal mínimo de cinco años, y con la indicación de las hipótesis en que se funde aquel.

iv. Detalle de las actividades que la entidad realiza en el ámbito internacional.

v. Las unidades y procedimientos internos que tenga establecidos para llevar a cabo la selección y evaluación continua de las personas que determinan de modo efectivo la orientación de las actividades de la entidad y sean responsables de su gestión, al objeto de determinar su idoneidad, conocimientos, experiencia y dedicación.

vi. La organización administrativa y contable de la entidad y los procedimientos de control interno que tiene implantados.

vii. Los procedimientos y órganos de control interno y de comunicación que tenga establecidos para prevenir e impedir la realización de operaciones relacionadas con el blanqueo de capitales o con la financiación del terrorismo, junto con la especificación del modo en que se dará cumplimiento a la legislación española en relación con las operaciones que vayan a realizarse en España.

viii. Los procedimientos previstos para atender las quejas y reclamaciones que presenten los clientes, con el detalle del modo en que se procederá en el caso de los clientes a los que se ofrezcan servicios en España.

g) Informe emitido por la autoridad o autoridades competentes del país en que esté autorizada la entidad en el que se describan, con la suficiente claridad, el sistema bancario y crediticio de ese país y la posición relativa que ocupa la entidad solicitante en función de su tamaño, importancia y volumen de negocios, se haga una valoración razonada de la oportunidad del desarrollo de la actividad que se propone realizar en España y se manifieste expresamente la no oposición a la actuación de la entidad en nuestro país en régimen de libre prestación de servicios.

h) Certificación expedida por la autoridad o autoridades competentes del país en que esté autorizada la entidad, acreditativa de la existencia y el alcance del principio de reciprocidad en relación con la actividad de las entidades de crédito españolas en ese país.

i) Certificación expedida por la autoridad o autoridades responsables del sistema de garantía de depósitos en su país, mediante la que se acredite la protección de los depósitos y otros fondos reembolsables captados en España en condiciones, al menos, equivalentes a los depósitos captados en su país y con sujeción, al mismo tiempo, a las condiciones fijadas para la cobertura de los depósitos en España.

10. El Banco de España, una vez evaluada la documentación recibida, podrá pedir una ampliación de la información suministrada, así como denegar el ejercicio de la captación en España de fondos reembolsables del público, o condicionar su autorización al cumplimiento de requisitos adicionales, cuando, a su juicio, resulte necesario para garantizar el respeto de las normas dictadas por razones de interés general.

[Bloque 8: #c2]

[Bloque 9: #n5]

1. De conformidad con el artículo 56.2 del Real Decreto 84/2015, recibirán la misma ponderación de riesgo que las exposiciones frente a la Administración General del Estado las exposiciones frente a los entes del sector público detallados en las letras a) a c) del citado artículo 56.2, cuya forma jurídica no sea la de sociedad mercantil o fundación y que estén incluidos en el sector Administraciones Públicas, subsectores Administración Central y Administraciones de Seguridad Social, del Sistema Europeo de Cuentas Nacionales y Regionales de la Unión Europea.

También recibirán la misma ponderación de riesgo que las exposiciones frente a la Administración General del Estado las exposiciones frente al Instituto de Crédito Oficial y frente a los consorcios integrados exclusivamente por Administraciones Públicas o entes del sector público y cuya forma jurídica no sea la de sociedad mercantil, en la medida en que, por la composición del consorcio, la Administración General del Estado soporte la mayoría de sus responsabilidades económicas.

2. De conformidad con el artículo 56.2 del Real Decreto 84/2015, recibirán la misma ponderación de riesgo que las exposiciones frente a la Administración de la que dependan las exposiciones frente a los entes del sector público detallados en las letras e) y f) del citado artículo 56.2, cuya forma jurídica no sea la de sociedad mercantil o fundación y que estén incluidos en el sector Administraciones Públicas, subsectores Comunidades Autónomas y Corporaciones Locales, del Sistema Europeo de Cuentas Nacionales y Regionales de la Unión Europea, siempre que esas exposiciones puedan encuadrarse dentro del ámbito de los mecanismos adicionales de financiación para las Comunidades Autónomas y Corporaciones Locales a que se refiere la disposición adicional primera de la Ley Orgánica 2/2012, de 27 de abril, de Estabilidad Presupuestaria y Sostenibilidad Financiera.

También recibirán la misma ponderación de riesgo que las exposiciones frente a la Administración de la que dependan las exposiciones frente a los consorcios integrados exclusivamente por Administraciones Públicas o entes del sector público y cuya forma jurídica no sea la de sociedad mercantil, en la medida en que, por la composición del consorcio, la Administración de las Comunidades Autónomas o de las Entidades Locales soporte la mayoría de sus responsabilidades económicas y las exposiciones puedan incluirse dentro del ámbito de los mecanismos adicionales de financiación para las Comunidades Autónomas y Corporaciones Locales a que se refiere la disposición adicional primera de la Ley Orgánica 2/2012, de 27 de abril, de Estabilidad Presupuestaria y Sostenibilidad Financiera.

3. Lo dispuesto en esta norma se aplicará de acuerdo con el marco de distribución de competencias fijado en el Reglamento (UE) n.º 1024/2013.

[Bloque 10: #c3]

[Bloque 11: #n6]

1. De conformidad con lo dispuesto en el artículo 43 de la Ley 10/2014 y en el artículo 58 del Real Decreto 84/2015:

a) Las entidades de crédito deberán cumplir en todo momento el requerimiento combinado de colchones de capital, entendido como el total del capital de nivel 1 ordinario necesario para cumplir con la obligación de disponer de un colchón de conservación de capital y, si procede:

i. un colchón de capital anticíclico específico de cada entidad;

ii. un colchón para las entidades de importancia sistémica mundial;

iii. un colchón para otras entidades de importancia sistémica;

iv. un colchón contra riesgos sistémicos.

Esta obligación se cumplirá sin perjuicio de los requerimientos de fondos propios establecidos en el artículo 92 del Reglamento (UE) n.º 575/2013 y de aquellos otros que, en su caso, pueda exigir la autoridad competente, en virtud de lo establecido en el artículo 68.2.a) de la Ley 10/2014.

b) El capital de nivel 1 ordinario utilizado para cumplir el requerimiento combinado de colchones de capital habrá de ser distinto y, por tanto, adicional, al empleado para satisfacer los demás requerimientos de fondos propios exigidos de acuerdo con la normativa de solvencia.

c) Cuando una entidad o grupo incumpla la obligación establecida en el apartado a), quedará, en los supuestos de la norma 24 de esta circular, sujeta a las restricciones en materia de distribuciones que se establecen en el artículo 48 de la Ley 10/2014 y deberá presentar un plan de conservación de capital conforme a lo dispuesto en el artículo 49 de esa ley y en la norma 25 de esta circular. Lo anterior se entiende sin perjuicio de la aplicación, cuando proceda, del régimen sancionador previsto en el título IV de la Ley 10/2014 y de las medidas que hubiera podido adoptar la autoridad competente de conformidad con el artículo 68 de esta.

2. Las competencias del Banco de España en la aplicación de este capítulo se ejercerán sin perjuicio de lo establecido en el artículo 5.2 del Reglamento (UE) n.º 1024/2013, que otorga al Banco Central Europeo (en adelante, BCE) la potestad de imponer medidas macroprudenciales más rigurosas que las establecidas por el Banco de España si lo considera necesario.

3. En todo caso, conforme a lo establecido en el artículo 5.1 del Reglamento (UE) n.º 1024/2013, cuando el Banco de España pretenda adoptar medidas macroprudenciales en virtud de lo dispuesto en este capítulo, lo notificará al BCE diez días hábiles antes de adoptar tal decisión. En caso de que el BCE se oponga, el Banco de España considerará debidamente las razones esgrimidas antes de proceder a su adopción.

[Bloque 12: #n7]

De conformidad con lo dispuesto en el artículo 44 de la Ley 10/2014, las entidades de crédito deberán mantener un colchón de conservación de capital consistente en capital de nivel 1 ordinario igual al 2,5% del importe total de su exposición al riesgo, calculado de conformidad con el artículo 92.3 del Reglamento (UE) n.º 575/2013.

[Bloque 13: #n8]

1. De conformidad con lo dispuesto en el artículo 45.1 de la Ley 10/2014, las entidades de crédito deberán mantener un colchón de capital anticíclico consistente en capital de nivel 1 ordinario calculado específicamente para cada entidad o grupo. Dicho colchón se determinará sobre todas las exposiciones de la entidad o grupo o las exposiciones a un determinado sector.

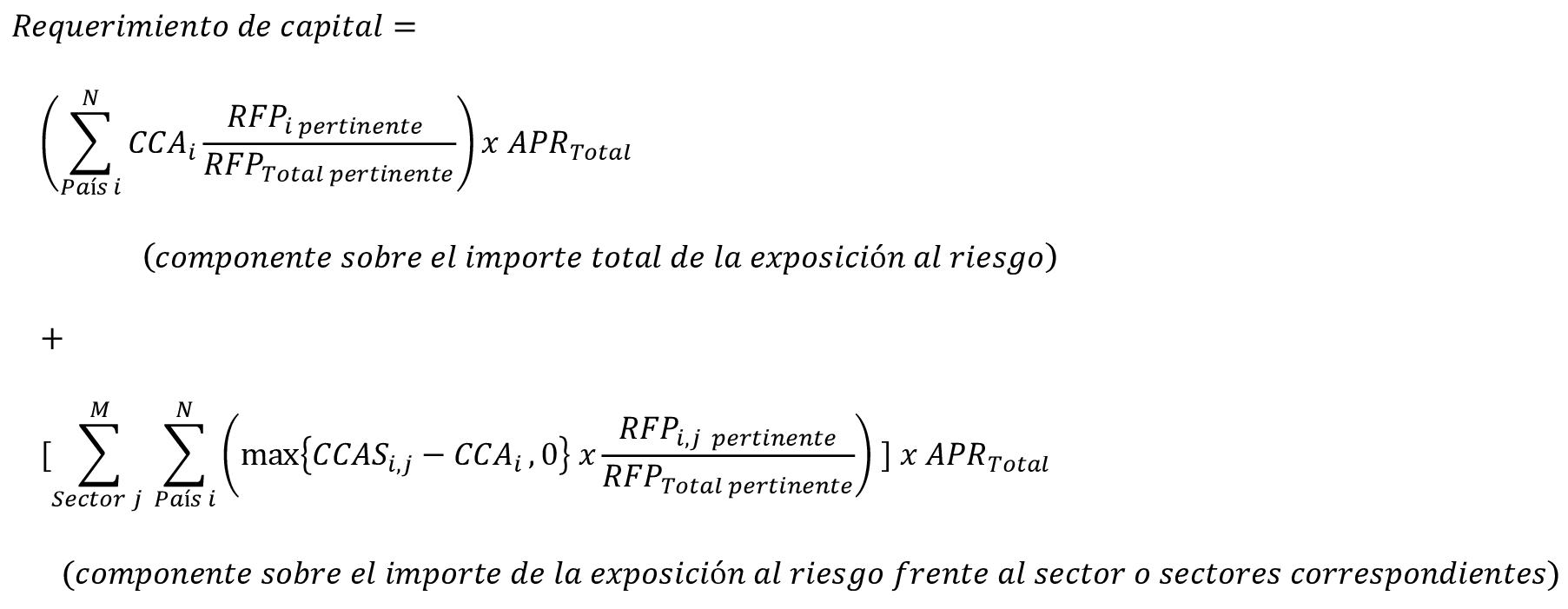

2. El requerimiento de colchón de capital anticíclico calculado específicamente para cada entidad o grupo se determinará sobre el importe total de la exposición al riesgo calculado de conformidad con el artículo 92.3 del Reglamento (UE) n.º 575/2013, con las precisiones previstas en esta norma y en las normas 9 a 12 bis de esta circular, multiplicado por el porcentaje al que se refieren los apartados 3 y 4 de esta norma, de acuerdo con la siguiente fórmula:

Donde:

– CCAi: Denota el porcentaje del colchón de capital anticíclico fijado para el importe total de la exposición al riesgo para el país i.

– RFPi pertinente: Denota el importe total de sus requerimientos de fondos propios por riesgo de crédito, determinado de conformidad con la parte tercera, títulos II y IV, del Reglamento (UE) n.º 575/2013 y correspondiente a las exposiciones crediticias pertinentes, de acuerdo con el apartado 5 de esta norma, para el país i.

– RFPTotal pertinente: Denota el importe total de sus requerimientos de fondos propios por riesgo de crédito, determinado de conformidad con la parte tercera, títulos II y IV, del Reglamento (UE) n.º 575/2013 y correspondiente a la totalidad de sus exposiciones crediticias pertinentes, de acuerdo con el apartado 5 de esta norma.

– APRTotal: Denota el importe total de la exposición al riesgo, de acuerdo con el artículo 92.3 del Reglamento (UE) n.º 575/2013.

– CCASi,j: Denota el porcentaje del colchón de capital anticíclico fijado para el importe de la exposición al riesgo del sector j del país i.

– RFPi,j pertinente: Denota el importe total de sus requerimientos de fondos propios por riesgo de crédito, determinado de conformidad con la parte tercera, títulos II y IV, del Reglamento (UE) n.º 575/2013 y correspondiente a las exposiciones crediticias pertinentes, de acuerdo con el apartado 5 de esta norma, para el sector j del país i.

Los porcentajes del colchón anticíclico aplicables sobre el importe total de exposición al riesgo y sobre los importes de la exposición al riesgo frente a uno o varios sectores podrán tener valores iguales o distintos, siendo posible que algunos de ellos sean cero, y otros, positivos, y los que tengan valores positivos no serán necesariamente iguales. No cabe, por tanto, entender que, si el porcentaje aplicable a la exposición al riesgo frente a uno o varios sectores fuera distinto de cero, y el aplicable sobre el total de exposición al riesgo fuera cero (o no se hubiera determinado porcentaje alguno), ello suponga que se ha fijado por primera vez, o incrementado, el porcentaje de colchón anticíclico aplicable sobre el importe total de la exposición al riesgo de la entidad o grupo.

El Banco de España podrá fijar los porcentajes referidos en el párrafo anterior de forma simultánea o en diferentes momentos. Para ello, tendrá en cuenta, entre otros criterios, la existencia de riesgos de transmisión de los desequilibrios a otros sectores o categorías que fueran relevantes.

La fijación de porcentajes para el colchón anticíclico sobre la exposición al riesgo frente a un sector o varios, en lugar o además de un porcentaje para el colchón anticíclico aplicable sobre el total de exposición al riesgo, tendrá lugar cuando los análisis realizados, de acuerdo con la metodología recogida en la norma 12 bis de esta circular, evidencien desequilibrios imputables a un sector o categoría de exposiciones determinado.

3. El porcentaje del colchón de capital anticíclico aplicable al componente sobre el importe total de la exposición al riesgo consistirá en la media ponderada de los porcentajes de los colchones anticíclicos que se apliquen en los territorios en los que estén ubicadas las exposiciones crediticias pertinentes de la entidad o grupo, según se definen en el apartado 5, o que sean de aplicación en virtud de lo dispuesto en las normas 9 a 12 de esta circular.

Las entidades de crédito, con objeto de calcular la media ponderada a la que se refiere el párrafo anterior, deberán multiplicar cada porcentaje del colchón anticíclico fijado sobre el importe total de la exposición al riesgo por el importe total de sus requerimientos de fondos propios por riesgo de crédito, determinado de conformidad con la parte tercera, títulos II y IV, del Reglamento (UE) n.º 575/2013 y correspondiente a las exposiciones crediticias pertinentes en el territorio en cuestión, y dividir el importe resultante por el importe total de sus requerimientos de fondos propios por riesgo de crédito correspondiente a la totalidad de sus exposiciones crediticias pertinentes.

4. Las entidades de crédito, con objeto de calcular el requerimiento sobre el importe de la exposición al riesgo frente al sector j del país i, deberán multiplicar el importe total de la exposición al riesgo, de acuerdo con el artículo 92.3 del Reglamento (UE) n.º 575/2013, por el porcentaje del colchón de capital anticíclico fijado para el sector j en el país i una vez sustraído el porcentaje fijado para el importe total de exposición al riesgo para el país i, si el resultado fuera positivo, por el importe total de sus requerimientos de fondos propios por riesgo de crédito, determinado de conformidad con la parte tercera, títulos II y IV, del Reglamento (UE) n.º 575/2013 y correspondiente a las exposiciones crediticias pertinentes en el país i para el sector j, y dividir el importe resultante por el importe total de sus requerimientos de fondos propios por riesgo de crédito correspondiente a la totalidad de sus exposiciones crediticias pertinentes.

5. Las exposiciones crediticias pertinentes incluirán todas aquellas exposiciones que, por sus características, no puedan clasificarse en alguna de las categorías de exposición a las que se refieren las letras a) a f) del artículo 112 del Reglamento (UE) n.º 575/2013, con independencia del método de riesgo de crédito que la entidad les aplique para calcular los requerimientos de fondos propios correspondientes, y que estén sujetas a:

a) Los requerimientos de fondos propios por riesgo de crédito que se establecen en la parte tercera, título II, de dicho reglamento.

b) Los requerimientos de fondos propios por riesgo específico que se establecen en la parte tercera, título IV, capítulo 2, de dicho reglamento o por riesgo incremental de impago y migración que se establecen en la parte tercera, título IV, capítulo 5, del mismo reglamento cuando la exposición esté incluida en la cartera de negociación.

c) Los requerimientos de fondos propios que se establecen en la parte tercera, título II, capítulo 5, del mismo reglamento cuando la exposición sea una titulización.

6. Las entidades de crédito identificarán la ubicación geográfica de una exposición crediticia pertinente de conformidad con las normas técnicas de regulación a las que se refiere el artículo 140.7 de la Directiva 2013/36/UE, establecidas en el Reglamento Delegado (UE) n.º 1152/2014 o en cualquier otro que lo derogue o modifique.

7. Para determinar el porcentaje del colchón anticíclico aplicable a exposiciones ubicadas en España, se atenderá a lo dispuesto en las normas 9 y 12 bis de esta circular.

8. Para determinar el porcentaje del colchón anticíclico aplicable a exposiciones ubicadas en otros Estados miembros de la UE, se atenderá a lo dispuesto en las normas 10 y 12 bis de esta circular.

9. Para determinar el porcentaje del colchón anticíclico aplicable a exposiciones ubicadas en Estados no miembros de la UE, se atenderá a lo dispuesto en las normas 11 y 12 bis de esta circular.

10. De conformidad con lo establecido en el artículo 60 del Real Decreto 84/2015, a efectos del cálculo previsto en el apartado 3 de esta norma:

a) Cuando el porcentaje del colchón anticíclico aplicable sobre el importe total de la exposición al riesgo correspondiente a las exposiciones ubicadas en España aumente, dicho porcentaje se aplicará a partir de la fecha especificada en la información que se publique con arreglo a la norma 9 de esta circular.

b) Cuando el porcentaje del colchón anticíclico aplicable sobre el importe total de la exposición al riesgo correspondiente a las exposiciones ubicadas en otros Estados miembros de la UE aumente, dicho porcentaje se aplicará a partir de la fecha especificada en la información que se publique en el correspondiente Estado miembro, con arreglo a lo establecido en su respectiva legislación, salvo que se trate de un porcentaje superior al 2,5 % y el Banco de España reconozca dicho porcentaje de conformidad con lo establecido en la norma 12 de esta circular; en ese caso se atenderá a lo previsto en dicho reconocimiento.

c) Sin perjuicio de lo previsto en la letra d), cuando el porcentaje del colchón anticíclico aplicable sobre el importe total de la exposición al riesgo correspondiente a las exposiciones ubicadas en un Estado no miembro de la UE aumente, dicho porcentaje se aplicará 12 meses después de la fecha en que la autoridad pertinente de dicho Estado haya anunciado el aumento, con independencia de que esa autoridad exija a las entidades constituidas en dicho Estado que apliquen el cambio en un plazo más breve. Se considerará que toda modificación del porcentaje del colchón anticíclico relativo a un Estado no miembro de la UE ha sido anunciada en la fecha en que la autoridad pertinente de dicho Estado la publique de conformidad con las normas nacionales aplicables.

d) Cuando el Banco de España fije el porcentaje del colchón anticíclico relativo a un Estado no miembro de la UE con arreglo a la norma 11 de esta circular, o reconozca el porcentaje del colchón anticíclico relativo a un Estado no miembro de la UE con arreglo a la norma 12 de esta circular, si el porcentaje del colchón aumenta, ese porcentaje se aplicará a partir de la fecha especificada en la información que se publique con arreglo a lo dispuesto en el apartado 3 y la letra b), respectivamente, de dichas normas.

e) Cuando el porcentaje del colchón anticíclico disminuya, dicho porcentaje se aplicará de manera inmediata.

11. A efectos del cálculo previsto en el apartado 4 de esta norma:

a) Cuando el porcentaje del colchón anticíclico correspondiente a las exposiciones ubicadas en España para un sector aumente, dicho porcentaje se aplicará a partir de la fecha especificada en la información que se publique con arreglo a la norma 12 bis de esta circular.

b) Cuando el Banco de España reconozca un porcentaje del colchón anticíclico correspondiente a las exposiciones ubicadas en otros Estados, miembros o no miembros de la UE, para un sector, dicho porcentaje se aplicará a partir de la fecha que el Banco de España determine, de conformidad con lo establecido en la norma 12 bis de esta circular.

c) Cuando el porcentaje del colchón anticíclico disminuya, dicho porcentaje se aplicará de manera inmediata, salvo lo previsto en la norma 12 bis.11 de esta circular.

Se modifica por la norma única.c) de la Circular 5/2021, de 22 de septiembre. Ref. BOE-A-2021-21220

[Bloque 14: #n9]

1. De conformidad con lo establecido en el artículo 61 del Real Decreto 84/2015:

a) El Banco de España calculará cada trimestre una pauta de colchón que tomará como referencia para fijar el porcentaje del colchón anticíclico relativo a las exposiciones ubicadas en España con arreglo al apartado b) siguiente. La pauta de colchón será un porcentaje de referencia y reflejará de manera transparente el ciclo crediticio y los riesgos derivados de todo crecimiento excesivo del crédito en España y tendrá debidamente en cuenta las particularidades de la economía. Se basará en la desviación de la ratio de crédito respecto del producto interior bruto de su tendencia a largo plazo, teniendo en cuenta, entre otras variables:

i. Un indicador del aumento de los niveles crediticios en España y, en particular, un indicador que refleje las variaciones de la ratio de créditos concedidos en España con relación al producto interior bruto.

ii. Las recomendaciones emitidas por la Junta Europea de Riesgo Sistémico (en adelante, JERS), conforme al artículo 135.1.b) de la Directiva 2013/36/UE.

b) El Banco de España evaluará y fijará el porcentaje adecuado del colchón anticíclico para las exposiciones crediticias en España con carácter trimestral y, al hacerlo, tendrá en cuenta lo siguiente:

i. La pauta de colchón calculada de conformidad con el apartado 1.a).

ii. Las recomendaciones emitidas por la JERS, conforme al artículo 135.1.a), c) y d) de la Directiva 2013/36/UE.

iii. Cualesquiera otras variables que el Banco de España considere pertinentes.

c) El porcentaje del colchón anticíclico, expresado como tanto por ciento del importe total de exposición al riesgo calculado de conformidad con el artículo 92.3 del Reglamento (UE) n.º 575/2013 y que corresponde a las exposiciones crediticias en España, se situará entre el 0% y el 2,5%, calibrado en fracciones o múltiplos de 0,25 puntos porcentuales. Cuando las consideraciones a que se refiere el apartado 1.b) lo justifiquen, el Banco de España podrá fijar un porcentaje del colchón anticíclico superior al 2,5%.

2. Cuando el Banco de España fije por primera vez un porcentaje del colchón anticíclico superior a cero, o cuando, posteriormente, incremente el porcentaje del colchón anticíclico vigente, decidirá asimismo la fecha a partir de la cual las entidades habrán de aplicar ese colchón incrementado a efectos del cálculo de su respectivo colchón de capital anticíclico específico. Dicha fecha será doce meses posterior a la fecha en que se anuncie la fijación de un colchón incrementado de conformidad con el apartado 4, salvo circunstancias excepcionales debidamente justificadas, en las que podrá ser posterior en menos de doce meses.

3. Si el Banco de España reduce el porcentaje del colchón anticíclico vigente, con independencia de que pase o no a ser nulo, determinará asimismo un período indicativo durante el cual no se prevé aumento alguno del colchón. No obstante, ese período indicativo no será vinculante.

4. El Banco de España anunciará la fijación trimestral del porcentaje del colchón anticíclico mediante publicación en su sitio web. El anuncio incluirá, como mínimo, la siguiente información:

a) El porcentaje del colchón anticíclico aplicable.

b) La ratio de crédito respecto del producto interior bruto pertinente y su desviación con respecto a la tendencia a largo plazo.

c) La pauta de colchón calculada de conformidad con el apartado 1.a).

d) Una justificación de ese porcentaje del colchón.

e) En el supuesto de que se incremente el porcentaje del colchón, la fecha a partir de la cual las entidades habrán de aplicar ese porcentaje incrementado a efectos del cálculo de su respectivo colchón de capital anticíclico específico.

f) Si la fecha a que se refiere la letra e) es posterior en menos de doce meses a la fecha del anuncio previsto en el presente apartado, una referencia a las circunstancias excepcionales que justifican ese plazo abreviado de aplicación.

g) En el supuesto de que se disminuya el porcentaje del colchón, el período indicativo durante el cual no se prevé aumento alguno de dicho porcentaje, junto con una justificación de ese período.

h) Cualquier otro dato que el Banco de España considere oportuno a la luz de las recomendaciones emitidas por la JERS, conforme al artículo 135.1 de la Directiva 2013/36/UE.

5. El Banco de España tomará todas las medidas que sean razonables para coordinar la fecha de ese anuncio con la de las autoridades designadas por otros Estados miembros para la fijación de los colchones anticíclicos correspondientes a las exposiciones en dichos Estados.

6. El Banco de España notificará a la JERS cada trimestre la fijación del porcentaje del colchón anticíclico y la información especificada en el apartado 4.

[Bloque 15: #n1-2]

De conformidad con lo dispuesto en el artículo 60.5 del Real Decreto 84/2015:

a) Si la autoridad designada por el Estado miembro fija un porcentaje del colchón anticíclico no superior al 2,5% del importe total de exposición al riesgo, la entidad deberá aplicar dicho porcentaje en el cálculo del colchón de capital anticíclico específico.

b) Si la autoridad designada por el Estado miembro fija un porcentaje del colchón anticíclico superior al 2,5% del importe total de exposición al riesgo, y este es reconocido por el Banco de España en virtud de la norma 12 de esta circular, la entidad deberá aplicar dicho porcentaje en el cálculo del colchón de capital anticíclico específico.

c) Si la autoridad designada por el Estado miembro fija un porcentaje del colchón anticíclico superior al 2,5% del importe total de exposición al riesgo y el Banco de España no reconoce dicho porcentaje en virtud de la norma 12 de esta circular, la entidad deberá aplicar un 2,5%.

[Bloque 16: #n1-3]

1. En desarrollo de lo dispuesto en el artículo 60.6 del Real Decreto 84/2015:

a) Para determinar el porcentaje del colchón anticíclico aplicable a las exposiciones ubicadas en Estados no miembros de la UE, se aplicará el porcentaje fijado por la autoridad pertinente de dicho Estado o, según corresponda conforme a lo dispuesto en los siguientes apartados, por el Banco de España.

b) Cuando la autoridad pertinente de un Estado no miembro de la UE no haya fijado y publicado un porcentaje del colchón anticíclico aplicable a dicho Estado frente al que una o más entidades de la UE tienen una exposición crediticia, el Banco de España podrá fijar el porcentaje del colchón anticíclico que las entidades autorizadas en España habrán de aplicar para las exposiciones a dicho Estado a efectos del cálculo de su respectivo colchón anticíclico específico.

c) Cuando la autoridad pertinente de un Estado no miembro de la UE haya fijado y publicado un porcentaje del colchón anticíclico aplicable a dicho Estado, ya sea inferior o superior al 2,5%, el Banco de España podrá fijar, en lo que respecta a ese Estado, un porcentaje del colchón distinto a efectos del cálculo, por parte de las entidades autorizadas en España, de su respectivo colchón de capital anticíclico específico. El Banco de España podrá adoptar esta decisión si razonablemente considera que el porcentaje fijado por la autoridad pertinente del Estado no miembro de la UE no es suficiente para proteger debidamente a dichas entidades frente a los riesgos de crecimiento crediticio excesivo en ese Estado no miembro de la UE.

d) Al hacer uso de la facultad que le confiere la letra c) anterior, el Banco de España no fijará un porcentaje del colchón anticíclico inferior al nivel establecido por la autoridad pertinente del Estado no miembro de la UE, salvo que ese porcentaje exceda del 2,5% del importe total de exposición al riesgo calculado de conformidad con el artículo 92.3 del Reglamento (UE) n.º 575/2013 correspondiente a las entidades con exposición crediticia en ese Estado.

e) Si la autoridad pertinente de dicho Estado no miembro de la UE fija un colchón superior al 2,5% y el Banco de España no lo reconoce en virtud de la norma 12, las entidades autorizadas en España aplicarán el porcentaje del colchón anticíclico superior al 2,5% que establezca el Banco de España en lugar del fijado por la autoridad pertinente de dicho Estado no miembro de la UE, o un porcentaje del colchón anticíclico del 2,5% si el Banco de España no fija otro distinto.

2. Cuando el Banco de España, con arreglo al apartado 1, fije un porcentaje del colchón anticíclico aplicable a un Estado no miembro de la UE que incremente el porcentaje del colchón anticíclico vigente, el Banco de España decidirá la fecha a partir de la cual las entidades autorizadas en España habrán de aplicar ese porcentaje a efectos del cálculo de su respectivo colchón específico de capital anticíclico. Dicha fecha será doce meses posterior a la fecha en que se anuncie la fijación de un colchón incrementado de conformidad con el apartado 3, salvo circunstancias excepcionales debidamente justificadas, en las que podrá ser posterior en menos de doce meses.

3. El Banco de España publicará en su sitio web cualquier fijación de un porcentaje del colchón anticíclico aplicable a un Estado no miembro de la UE, e incluirá la siguiente información:

a) El porcentaje del colchón anticíclico y el Estado no miembro de la UE al que se aplica.

b) Una justificación de ese porcentaje del colchón.

c) En el supuesto de que se fije por primera vez un porcentaje del colchón anticíclico superior a cero o de que se incremente el porcentaje, la fecha a partir de la cual las entidades habrán de aplicar ese porcentaje incrementado a efectos del cálculo de su respectivo colchón de capital anticíclico específico.

d) Si la fecha a que se refiere la letra c) es posterior en menos de doce meses a la fecha de la publicación del porcentaje fijado con arreglo al presente apartado, una referencia a las circunstancias excepcionales que justifican ese plazo abreviado de aplicación.

[Bloque 17: #n1-4]

En desarrollo de lo dispuesto en el artículo 60 del Real Decreto 84/2015:

a) Cuando una autoridad designada por otro Estado miembro o la autoridad pertinente de un Estado no miembro de la UE haya fijado un porcentaje del colchón anticíclico superior al 2,5% del importe total de exposición al riesgo calculado de conformidad con el artículo 92.3 del Reglamento (UE) n.º 575/2013, el Banco de España podrá reconocer dicho porcentaje a efectos del cálculo, por parte de las entidades autorizadas en España, de su respectivo colchón de capital anticíclico específico.

b) En el supuesto de que, de conformidad con el apartado a), el Banco de España reconozca un porcentaje del colchón superior al 2,5% del importe total de exposición al riesgo calculado de conformidad con el artículo 92.3 del Reglamento (UE) n.º 575/2013, lo anunciará mediante publicación en su sitio web. El anuncio incluirá, como mínimo, la siguiente información:

i. El porcentaje del colchón anticíclico aplicable.

ii. El Estado miembro o los Estados no miembros a los que se aplica.

iii. En el supuesto de que se incremente el porcentaje del colchón, la fecha a partir de la cual las entidades autorizadas en España habrán de aplicar ese porcentaje incrementado a efectos del cálculo de su respectivo colchón de capital anticíclico específico.

iv. Si la fecha a que se refiere el punto iii. es posterior en menos de doce meses a la fecha del anuncio previsto en el presente apartado, una referencia a las circunstancias excepcionales que justifican ese plazo abreviado de aplicación.

[Bloque 18: #n1-12]

1. Para la determinación del porcentaje aplicable sobre el importe de la exposición al riesgo frente a uno o varios sectores, el Banco de España evaluará y hará un seguimiento continuado de la relevancia cuantitativa de los distintos sectores o categorías de exposiciones crediticias de las entidades de crédito y de una serie de indicadores para cada uno de los sectores o categorías.

2. A los efectos del apartado 1 de esta norma, se identifican las exposiciones al riesgo de los siguientes sectores, con independencia del método de riesgo de crédito que la entidad les aplique para calcular los requerimientos de fondos propios correspondientes:

a) Sociedades no financieras y empresarios individuales (actividad empresarial), según se identifican en la norma 66.6.b) y en la norma 66.6.c).ii) de la Circular 4/2017, respectivamente, que desarrollen una actividad económica clasificada como "promoción inmobiliaria" o como "actividades inmobiliarias", de acuerdo con el anexo del Real Decreto 475/2007, de 13 de abril, por el que se aprueba la Clasificación Nacional de Actividades Económicas 2009 (CNAE 2009). En relación con los empresarios individuales (actividad empresarial), se recogerán exclusivamente las operaciones a nombre de los empresarios cuando tengan como finalidad su actividad empresarial.

b) Sociedades no financieras y empresarios individuales (actividad empresarial), según se identifican en la norma 66.6.b) y en la norma 66.6.c).ii) de la Circular 4/2017, respectivamente, que desarrollen una actividad económica que no se clasifique como "promoción inmobiliaria" o como "actividades inmobiliarias", de acuerdo con el anexo del Real Decreto 475/2007. En relación con los empresarios individuales (actividad empresarial), se recogerán exclusivamente las operaciones a nombre de los empresarios cuando tengan como finalidad su actividad empresarial.

c) Hogares, según se identifican en la norma 66.6.c) de la Circular 4/2017, que sean destinatarios de un crédito a la vivienda, de acuerdo con la norma 69.2.e).i) de la Circular 4/2017, exclusivamente por el importe correspondiente a dicha financiación de la vivienda, excluidos aquellos cuya vivienda le conste a la entidad que se utiliza con carácter predominante para fines relacionados con negocios de los titulares, bien como empresarios individuales, bien a través de entidades sin personalidad jurídica.

d) Hogares, según se identifican en la norma 66.6.c) de la Circular 4/2017, por la financiación no incluida en la letra c) de este apartado, y excluidos los empresarios individuales (actividad empresarial) recogidos en las letras a) y b) anteriores. Por tanto, solo se incluirán las operaciones concedidas a empresarios individuales cuando a la entidad le conste que se utilizan predominantemente para consumo personal.

Las exposiciones que cuenten con algún tipo de garantía personal se atribuirán al sector del obligado principal, sin perjuicio de que sus requerimientos de fondos propios por riesgo de crédito se determinen de conformidad con lo previsto en la norma 8 de esta circular.

3. En particular, se utilizarán los siguientes indicadores para la evaluación, el seguimiento y la determinación del porcentaje aplicable por el Banco de España al importe de la exposición al riesgo frente a uno o varios sectores para las exposiciones ubicadas en España:

i. Crédito a los sectores considerados, expresado en valor absoluto, tanto en términos nominales como deflactado por el indicador de precios correspondiente, y en términos relativos sobre el PIB, sobre la renta disponible y sobre el valor añadido bruto de cada sector.

ii. Los crecimientos y los cambios de las medidas consideradas en el punto anterior, así como estimaciones de la desviación de estas medidas respecto a sus tendencias a largo plazo.

iii. Indicadores sobre el grado de desequilibrio financiero de los sectores analizados, incluyendo variables como la tasa de ahorro, la capacidad o necesidad de financiación y la ratio de deuda sobre renta disponible o sobre valor añadido, entre otros.

iv. Nivel, evolución y desviación respecto a la tendencia a largo plazo de los precios de activos relevantes para el seguimiento de los desequilibrios cíclicos en cada sector, incluidos los precios de compraventa y del alquiler en el mercado inmobiliario.

v. Cualquier otra información cuantitativa y cualitativa que el Banco de España considere relevante.

4. El Banco de España evaluará periódicamente la evolución de los indicadores recogidos en el apartado 3 de esta norma. De acuerdo con dicha evaluación, el Banco de España, en su caso, fijará el porcentaje adecuado del colchón anticíclico para la exposición al riesgo frente a un sector o varios sectores cuando los indicadores recogidos en el apartado 3 de esta norma indiquen desequilibrios sectoriales cíclicos que considere que pueden entrañar perjuicios graves para el sistema financiero y la economía real españoles. Al hacerlo, tendrá en cuenta lo siguiente:

i. El porcentaje del colchón anticíclico calculado de conformidad con la norma 9 de esta circular.

ii. Las recomendaciones emitidas por la JERS.

iii. Cualesquiera otras variables que el Banco de España considere pertinentes.

En caso de que el Banco de España estime necesario fijar un porcentaje del colchón anticíclico para el importe de la exposición al riesgo frente a uno o varios sectores, lo notificará a las entidades afectadas, que tendrán un plazo de diez días hábiles para presentar las alegaciones que interesen.

5. El Banco de España podría decidir fijar un porcentaje del colchón anticíclico para el importe de la exposición al riesgo frente a varios sectores o categorías simultáneamente cuando se considere una herramienta macroprudencial más efectiva.