Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.[Bloque 1: #pr]

La Ley 58/2003, de 17 de diciembre, General Tributaria, ha establecido los principios y las normas jurídicas generales del sistema tributario español, habilitando al Gobierno a dictar cuantas disposiciones fueran necesarias para el desarrollo y aplicación de dicha ley.

El desarrollo de la Ley 58/2003, de 17 de diciembre, General Tributaria, ha requerido la aprobación de diversas normas reglamentarias entre las que se encuentra el Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, cuyo objetivo es el desarrollo de las normas comunes sobre los procedimientos tributarios y la regulación de las actuaciones y los procedimientos de gestión e inspección.

En particular, en el capítulo V del título II del citado Reglamento se desarrollan los artículos 93, 94 y 95 de la Ley 58/2003, de 17 de diciembre, General Tributaria, relativos a las obligaciones de información y el carácter reservado de los datos tributarios. Por lo que se refiere a las obligaciones de información de carácter general, se incorporan al reglamento las normas relativas a la presentación de determinadas declaraciones informativas que hasta ahora estaban reguladas en diversas normas.

El artículo cuarto del Real Decreto 1/2010, de modificación de determinadas obligaciones tributarias formales y procedimientos de aplicación de los tributos y de modificación de otras normas con contenido tributario, en el marco de las medidas establecidas para simplificar las cargas administrativas, modifica determinados preceptos del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio.

En particular, en su apartado Siete se añade un nuevo artículo 38 bis que establece la obligación de las entidades bancarias o de crédito y las demás entidades que presten el servicio de gestión de cobros a través de tarjetas de crédito o de débito a empresarios y profesionales establecidos en España, de presentar una declaración informativa anual de las operaciones realizadas por los empresarios o profesionales adheridos a este sistema cuando el importe neto anual de los mencionados cobros exceda de 3.000 euros.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como establecer la forma, lugar y plazos de su presentación.

En su virtud, dispongo:

[Bloque 2: #ar]

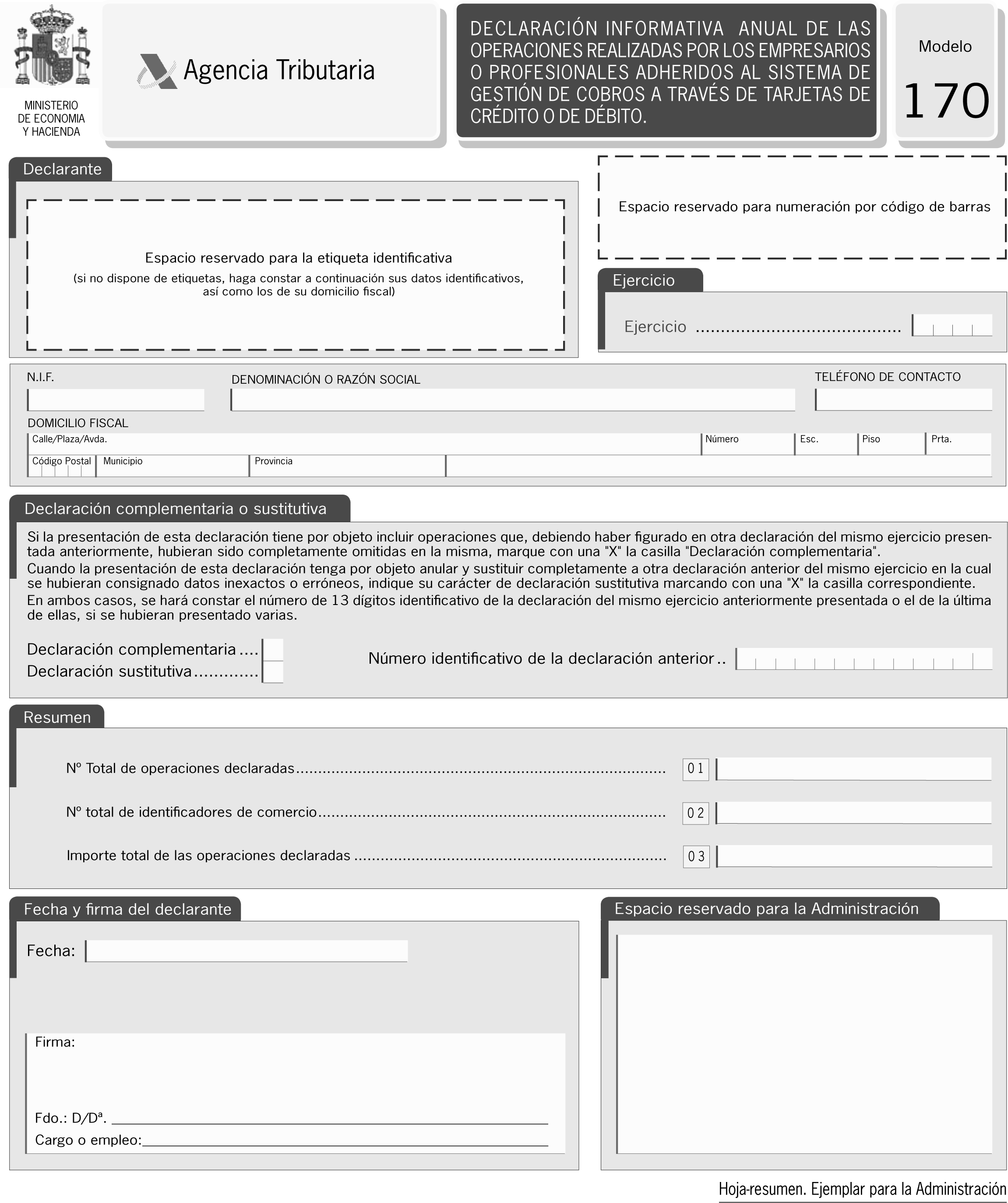

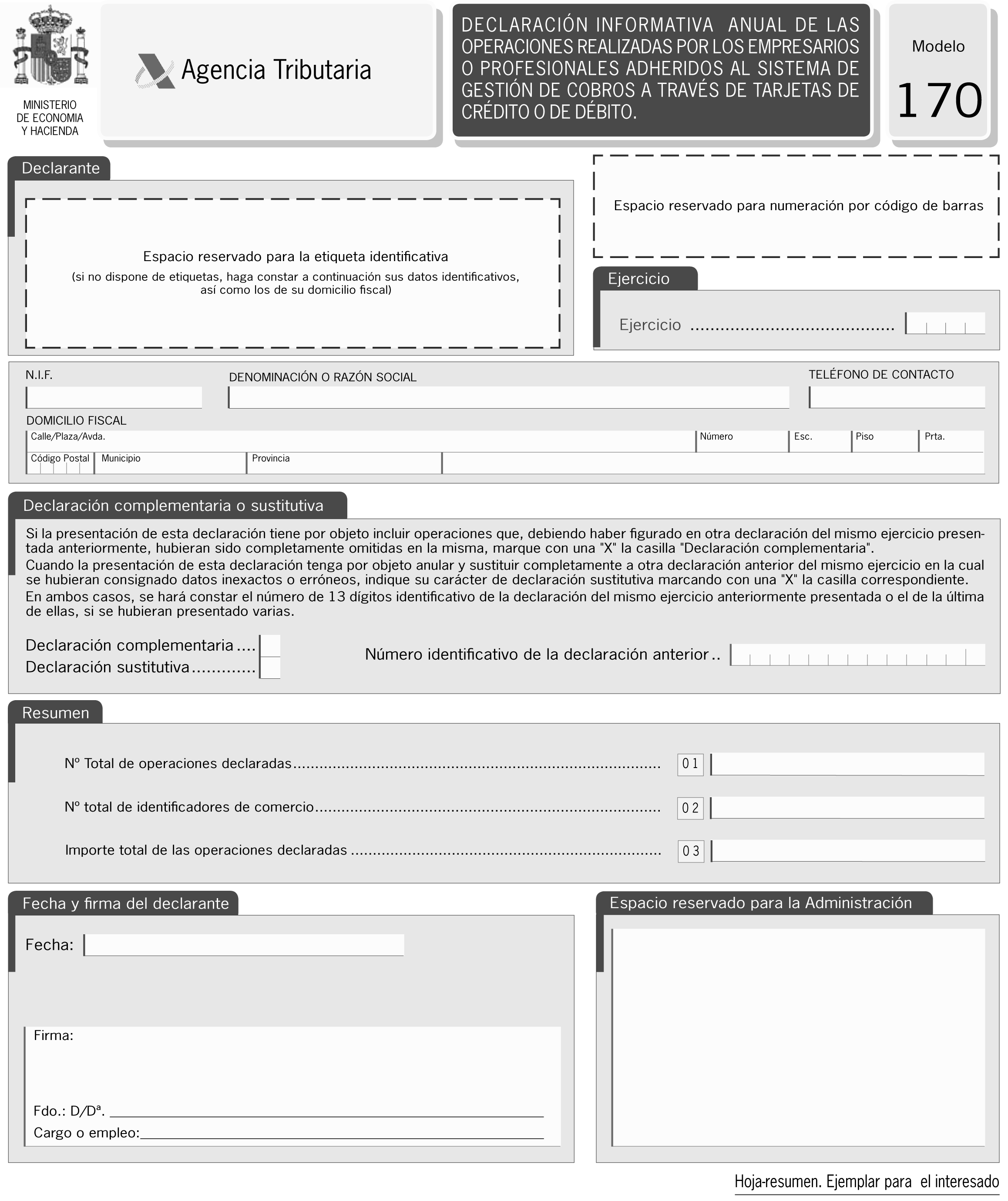

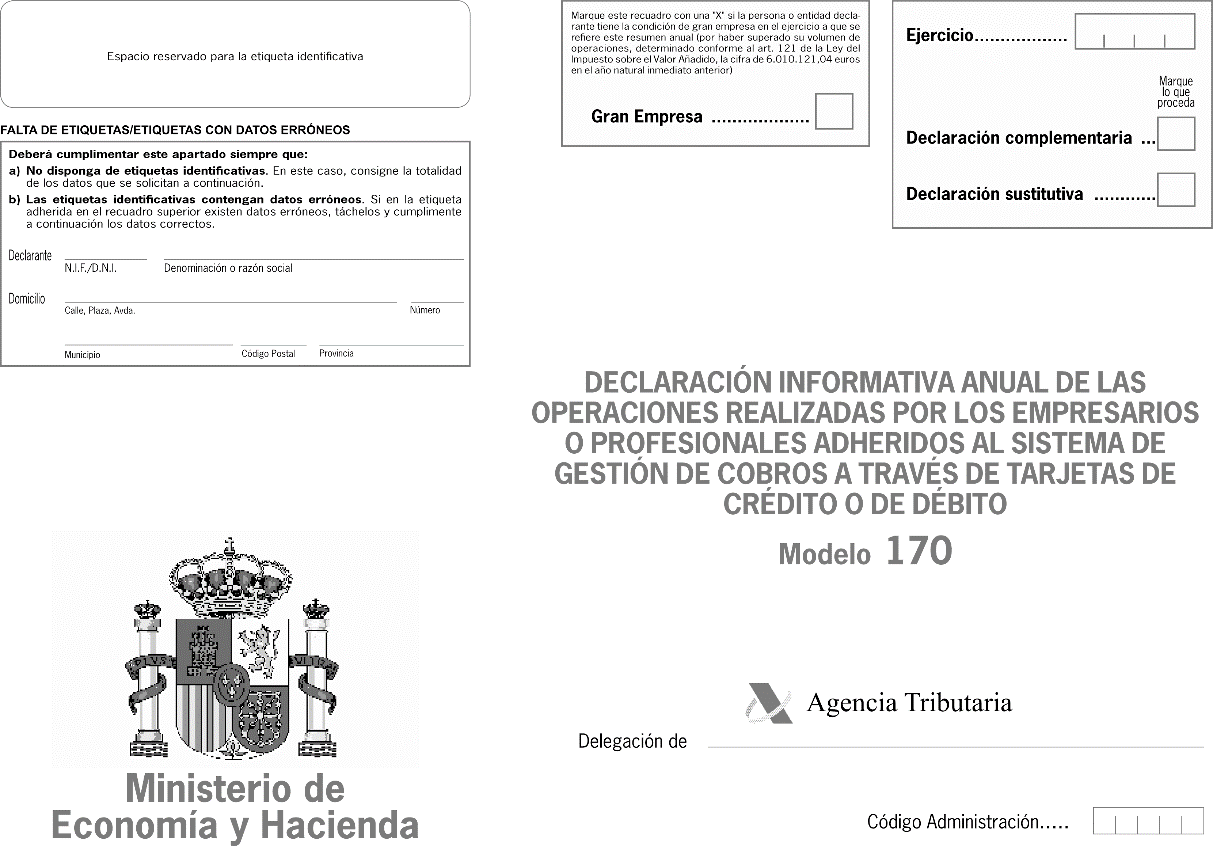

1. Se aprueba el modelo 170 «Declaración informativa anual de las operaciones realizadas por los empresarios o profesionales adheridos al sistema de gestión de cobros a través de tarjetas de crédito o de débito», que figura en el anexo I de la presente Orden.

Dicho modelo de declaración informativa se compone de los siguientes documentos:

a) Hoja-resumen, que comprende dos ejemplares, uno para la Administración y otro para el interesado.

b) Sobre anual.

El número identificativo que habrá de figurar en el modelo 170 será un número secuencial cuyos tres primeros dígitos se correspondan con el código 170.

El número identificativo que habrá de figurar en el modelo 170 en el caso de tratarse de una declaración sustitutiva o complementaria que incorpore registros no declarados previamente será un número secuencial cuyos tres primeros dígitos se correspondan con el código 170.

2. Las declaraciones complementarias que modifiquen el contenido de datos declarados en otra declaración del mismo ejercicio presentada anteriormente se realizarán desde el servicio de consulta y modificación de declaraciones informativas en la sede electrónica de la Agencia Estatal de Administración Tributaria (www.agenciatributaria.gob.es). En este caso la declaración complementaria quedará identificada por el código electrónico de su presentación, no siendo necesario indicar ningún número identificativo.

[Bloque 3: #ar-2]

1. Se aprueban los diseños físicos a los que deberán ajustarse los soportes directamente legibles por ordenador, así como los diseños lógicos a los que deberán ajustarse los ficheros que contengan la información a suministrar en el modelo 170 tanto en el supuesto de presentación del mismo mediante soporte directamente legible por ordenador, como por vía telemática. Ambos diseños, físicos y lógicos, figuran en el anexo II de la presente Orden.

2. La información contenida en el soporte directamente legible por ordenador deberá haber sido validada con carácter previo a su presentación. Dicha validación se realizará utilizando el programa de validación elaborado por la Agencia Estatal de Administración Tributaria, salvo que por razones técnicas objetivas, no resulte posible, en cuyo caso la validación deberá realizarse en cualquier Delegación de la mencionada Agencia. En el supuesto de obligados tributarios adscritos a la Delegación Central de Grandes Contribuyentes o a alguna de las Unidades de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria a quienes, asimismo por razones técnicas objetivas, no resulte posible utilizar el programa de validación elaborado por la Agencia Estatal de Administración Tributaria, la mencionada validación podrá también realizarse en la correspondiente Delegación Central o Unidad de Gestión.

[Bloque 4: #ar-3]

Deberán presentar la declaración informativa de las operaciones realizadas por los empresarios o profesionales adheridos al sistema de gestión de cobros a través de tarjetas de crédito o de débito, modelo 170, las entidades bancarias o de crédito y demás entidades que, de acuerdo con la normativa vigente, presten el servicio de gestión de cobros a través de tarjetas de crédito o de débito a empresarios o profesionales establecidos en España.

[Bloque 5: #ar-4]

Las entidades mencionadas en el artículo anterior deberán incluir en la declaración informativa anual de las operaciones realizadas por los empresarios o profesionales adheridos al sistema de gestión de cobros a través de tarjetas de crédito o de débito, cuando el importe neto anual de los mencionados cobros exceda de 3.000 euros, de acuerdo con las especificaciones contenidas en el Anexo II de esta Orden, los siguientes datos referidos a las operaciones realizadas:

a) Nombre y apellidos o razón social o denominación completa y número de identificación fiscal de los empresarios o profesionales adheridos al sistema de gestión de cobros a través de tarjetas de crédito o de débito.

b) Número de comercio con el que los empresarios o profesionales operan en el sistema.

c) Número de cuenta a través de la que se efectúen los cobros.

d) Importe anual en euros facturado.

[Bloque 6: #ar-5]

1. La presentación de la declaración informativa de operaciones realizadas por los empresarios o profesionales adheridos al sistema de gestión de cobros a través de tarjetas de crédito o de débito, modelo 170, se efectuará con arreglo a los criterios que a continuación se especifican:

a) Las declaraciones que contengan hasta 5.000.000 de registros deberán presentarse por vía telemática a través de Internet, con arreglo a las condiciones y procedimiento establecidos en los artículos 9 y 10 de la presente Orden.

b) Las declaraciones que contengan a partir de 5.000.000 de registros deberán presentarse en soporte directamente legible por ordenador, con arreglo a lo establecido en los artículos 7 y 8 de la presente Orden.

2. Los soportes directamente legibles por ordenador, que habrán de ser exclusivamente individuales, deberán cumplir las siguientes características:

a) Tipo: DVD-R o DVD+R.

b) Capacidad: Hasta 4,7 GB.

c) Sistema de archivos UDF.

d) De una cara y una capa simple.

[Bloque 7: #ar-6]

La presentación de la declaración informativa de operaciones realizadas por los empresarios o profesionales adheridos al sistema de gestión de cobros a través de tarjetas de crédito o de débito, modelo 170, se realizará en el plazo correspondiente al mes de febrero de cada año, en relación con las operaciones que correspondan al año natural anterior, sin perjuicio de lo dispuesto en el artículo 10.2 de esta Orden.

Se modifica por la disposición final 2 de la Orden HAP/2835/2015, de 28 de diciembre. Ref. BOE-A-2015-14269

Téngase en cuenta que esta modificación será de aplicación por primera vez para la presenteción del modelo correspondiente al ejercicio 2015, según establece la disposición final 3 de la citada Orden.

[Bloque 8: #ar-7]

1. La presentación de la declaración informativa de operaciones realizadas por los empresarios o profesionales adheridos al sistema de gestión de cobros a través de tarjetas de crédito o de débito, modelo 170, en soporte directamente legible por ordenador, deberá realizarse en la Delegación de la Agencia Estatal de Administración Tributaria en cuyo ámbito territorial esté situado el domicilio fiscal del obligado tributario o declarante, o bien en la Delegación Central de Grandes Contribuyentes o en la Unidad de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria, según proceda en función de la adscripción del obligado tributario.

En todo caso el soporte deberá ir acompañado de los dos ejemplares, para la Administración y para el interesado, de la hoja-resumen del modelo 170, en cada uno de los cuales deberá adherirse, en el espacio correspondiente, la etiqueta identificativa que suministre la Agencia Estatal de Administración Tributaria. En el supuesto de no disponer de dichas etiquetas, se cumplimentará la totalidad de los datos de identificación solicitados.

Asimismo, dichos ejemplares deberán estar debidamente firmados indicando en los espacios correspondientes la identidad del firmante así como los restantes datos que en la citada hoja-resumen se solicitan.

Una vez sellados por la oficina receptora, el declarante retirará el «ejemplar para el interesado» de la hoja-resumen del modelo 170 presentado, que servirá como justificante de la entrega.

2. Todas las recepciones de soportes legibles directamente por ordenador serán provisionales a resultas de su procesamiento. Cuando no se ajusten al diseño y demás especificaciones establecidas en la presente Orden, o cuando no resulte posible el acceso a la información contenida en los mismos, se requerirá al declarante para que en el plazo de diez días hábiles subsane los defectos de que adolezca el soporte directamente legible por ordenador presentado, transcurridos los cuales y de persistir las anomalías que impidan a la Administración tributaria el acceso a los datos exigibles, se tendrá por no válida la declaración informativa a todos los efectos, circunstancia esta que se pondrá en conocimiento del obligado tributario de forma motivada.

3. Posteriormente, y con el fin de que la información sea procesada e incorporada al sistema de información de la Agencia Estatal de Administración Tributaria correctamente, el Departamento de Informática Tributaria efectuará un proceso de validación de los datos suministrados, en el que se verificará que las características de la información se ajustan a las especificaciones establecidas de acuerdo con los diseños físicos y lógicos descritos en el anexo II de la presente Orden. Como consecuencia de este proceso, se ofrecerá al obligado tributario, en el servicio de consulta y modificación de declaraciones informativas en la sede electrónica de la Agencia Estatal de Administración Tributaria (www.agenciatributaria.gob.es), la información individualizada de los errores detectados en las declaraciones para que pueda proceder a su corrección.

En caso de que no se hayan subsanado los defectos observados, se requerirá al declarante para que en el plazo de diez días, contados a partir del día siguiente al de la notificación del requerimiento, subsane los defectos de que adolezca. Transcurrido dicho plazo sin haber atendido el requerimiento, de persistir anomalías que impidan a la Administración tributaria el conocimiento de los datos, se le tendrá, en su caso, por no cumplida la obligación correspondiente y se procederá al archivo sin más trámite.

4. Por razones de seguridad, los soportes directamente legibles por ordenador no se devolverán, salvo que se solicite expresamente, en cuyo caso se procederá al borrado y entrega de los mismos u otros similares.

[Bloque 9: #ar-8]

El soporte directamente legible por ordenador deberá tener una etiqueta adherida en el exterior, en la que se harán constar los datos que se especifican a continuación y, necesariamente, por el mismo orden:

a) Delegación, o Unidad de Gestión de Grandes Empresas de la Agencia Estatal de Administración Tributaria en la que se efectúe la presentación individual.

b) Ejercicio.

c) Modelo de presentación: 170.

d) Número identificativo de la hoja-resumen que se acompaña.

e) Número de identificación fiscal (N.I.F.) del declarante.

f) Denominación o razón social del declarante.

g) Apellidos y nombre de la persona con quien relacionarse.

h) Número de teléfono y extensión de dicha persona.

i) Número total de registros.

Para hacer constar los referidos datos, bastará consignar cada uno de ellos precedido de la letra que le corresponda según la relación anterior.

En el supuesto de que el archivo conste de más de un soporte directamente legible por ordenador, todos llevarán su etiqueta numerada secuencialmente: 1/n, 2/n, etc., siendo «n» el número total de soportes. En la etiqueta del segundo y sucesivos volúmenes sólo será necesario consignar los datos indicados en las letras a), b), c), d), e) y f) anteriores.

[Bloque 10: #ar-9]

1. La presentación de la declaración por vía telemática a través de Internet podrá ser efectuada bien por el propio declarante o bien por un tercero que actúe en su representación, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, y en la Orden HAC/1398/2003, de 27 de mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios.

2. La presentación telemática de las declaraciones correspondientes al modelo 170 estará sujeta a las siguientes condiciones:

a) El declarante deberá disponer de Número de Identificación Fiscal (NIF).

b) El declarante deberá tener instalado en el navegador un certificado electrónico X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la Orden HAC/1181/2003, de 12 de mayo, por el que se establecen normas específicas sobre el uso de la firma electrónica en las relaciones tributarias por medios electrónicos, informáticos y telemáticos con la Agencia Estatal de Administración Tributaria.

c) Si la presentación telemática va a ser realizada por una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, de acuerdo con lo previsto en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio, será esta persona o entidad autorizada quien deberá tener instalado en el navegador su certificado electrónico X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria, de acuerdo con lo previsto en la citada Orden de 12 de mayo de 2003.

d) Para efectuar la presentación telemática de las declaraciones correspondientes al modelo 170, el declarante, o, en su caso, el presentador autorizado, deberá transmitir los ficheros ajustados a los diseños de registros tipo 1 y 2 aprobados en el Anexo II de la presente Orden.

3. En aquellos casos en que se detecten deficiencias de tipo formal en la transmisión telemática de declaraciones, dicha circunstancia se pondrá en conocimiento del declarante por el propio sistema mediante los correspondientes mensajes de error, para que proceda a su subsanación.

[Bloque 11: #ar-10]

1. El procedimiento para la presentación telemática de las declaraciones correspondientes al modelo 170 será el siguiente:

a) El declarante, o el presentador se conectará con la sede electrónica de la Agencia Estatal de Administración Tributaria en la dirección electrónica www.agenciatributaria.gob.es y seleccionará el concepto fiscal y el tipo de declaración a transmitir.

b) A continuación, procederá a transmitir la correspondiente declaración con la firma electrónica generada al seleccionar el certificado electrónico X.509.V3 expedido por la Fábrica Nacional de Moneda y Timbre-Real Casa de la Moneda, o cualquier otro certificado electrónico admitido por la Agencia Estatal de Administración Tributaria.

Si el presentador es una persona o entidad autorizada para presentar declaraciones en representación de terceras personas, se requerirá una única firma, la correspondiente a su certificado.

c) Si la declaración es aceptada, la Agencia Estatal de Administración Tributaria le devolverá en pantalla los datos del registro tipo 1 validados con un código electrónico de 16 caracteres, además de la fecha y hora de presentación.

En el supuesto de que la presentación fuese rechazada, se mostrarán en pantalla los datos del registro tipo 1, y la descripción de los errores detectados, debiendo procederse a la subsanación de los mismos.

El presentador deberá conservar la declaración aceptada, así como el registro tipo 1 debidamente validado con el correspondiente código electrónico.

d) Con posterioridad a la recepción del fichero transmitido y con el fin de que la información sea procesada e incorporada al sistema de información de la Agencia Estatal de Administración Tributaria correctamente, el Departamento de Informática Tributaria efectuará un proceso de validación de los datos suministrados de forma telemática, en el que se verificará que las características de la información se ajustan a las especificaciones establecidas de acuerdo con los diseños físicos y lógicos descritos en el anexo II de la presente Orden. Como consecuencia de este proceso, se ofrecerá al obligado tributario, en el servicio de consulta y modificación de declaraciones informativas en la sede electrónica de la Agencia Estatal de Administración Tributaria (www.agenciatributaria.gob.es), la información individualizada de los errores detectados en las declaraciones para que pueda proceder a su corrección.

2. En aquellos supuestos en que por razones de carácter técnico no fuera posible efectuar la presentación por Internet en el plazo a que se refiere el artículo 6 de esta Orden, dicha presentación podrá efectuarse durante los tres días naturales siguientes al de finalización de dicho plazo.

[Bloque 12: #ar-11]

En la sede electrónica de la Agencia Estatal de Administración Tributaria (www.agenciatributaria.gob.es), en el servicio de consulta y modificación de declaraciones informativas, se ofrecerá al obligado tributario la información individualizada de los errores detectados en las declaraciones para que pueda proceder a su corrección. En caso de que no se hayan subsanado los defectos observados, se podrá requerir al obligado para que en el plazo de 10 días, contados a partir del día siguiente al de la notificación del requerimiento, subsane los defectos de que adolezca. Transcurrido dicho plazo sin haber atendido el requerimiento, de persistir anomalías que impidan a la Administración tributaria el conocimiento de los datos, se le tendrá, en su caso, por no cumplida la obligación correspondiente y se procederá al archivo sin más trámite.

[Bloque 13: #df]

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado» y será aplicable por primera vez a las declaraciones que se presenten en el año 2011, en relación con la información correspondiente a operaciones realizadas a partir del 20 de enero de 2010.

[Bloque 14: #fi]

Madrid, 25 de enero de 2010.–La Vicepresidenta Segunda del Gobierno y Ministra de Economía y Hacienda, Elena Salgado Méndez.

[Bloque 15: #ai]

[Bloque 16: #ai-2]

A) CARACTERÍSTICAS DE LOS SOPORTES MAGNÉTICOS

Los soportes directamente legibles por ordenador para la presentación de la declaración informativa anual de las operaciones realizadas por los empresarios o profesionales adheridos al sistema de gestión de cobros a través de tarjetas de crédito o de débito (modelo 170) habrán de cumplir las siguientes características:

• Tipo: DVD-R o DVD+R.

• Capacidad: Hasta 4,7 GB.

• Sistema de archivos UDF.

• De una cara y una capa simple.

Si las características del equipo de que dispone el declarante no le permite ajustarse a las especificaciones técnicas exigidas, y está obligado a presentar declaración informativa anual de las operaciones realizadas por los empresarios o profesionales adheridos al sistema de gestión de cobros a través de tarjetas de crédito o de débito (modelo 170), en soporte directamente legible por ordenador, deberá dirigirse por escrito a la Subdirección General de Aplicaciones del Departamento de Informática Tributaria de la Agencia Estatal de Administración Tributaria (AEAT), calle Santa María Magdalena, 16, 28016 Madrid, exponiendo sus propias características técnicas y el número de registros que presentaría, con objeto de encontrar, si lo hay, un sistema compatible con las características técnicas de la AEAT.

B) DISEÑOS LÓGICOS

DESCRIPCIÓN DE LOS REGISTROS

Para cada declarante se incluirán dos tipos diferentes de registro, que se distinguen por la primera posición, con arreglo a los siguientes criterios:

• Tipo 1: Registro del declarante: Datos identificativos y hoja resumen de la declaración. Diseño de tipo de registro 1 de los recogidos más adelante en estos mismos apartados y Anexo de la presente Orden.

• Tipo 2: Registro de declarado. Diseño de tipo de registro 2 de los recogidos más adelante en estos mismos apartados y Anexo de la presente Orden.

El orden de presentación será el del tipo de registro, existiendo un único registro del tipo 1 y tantos registros del tipo 2 como declarados tenga la declaración.

Todos los campos alfanuméricos y alfabéticos se presentarán alineados a la izquierda y rellenos de blancos por la derecha, en mayúsculas sin caracteres especiales, y sin vocales acentuadas.

Para los caracteres específicos del idioma se utilizará la codificación ISO-8859-1. De esta forma la letra “Ñ” tendrá el valor ASCII 209 (Hex. D1) y la “Ç” (cedilla mayúscula) el valor ASCII 199 (Hex. C7).

Todos los campos numéricos se presentarán alineados a la derecha y rellenos a ceros por la izquierda sin signos y sin empaquetar.

Todos los campos tendrán contenido, a no ser que se especifique lo contrario en la descripción del campo. Si no lo tuvieran, los campos numéricos se rellenarán a ceros y tanto los alfanuméricos como los alfabéticos a blancos.

Téngase en cuenta la modificación efectuada por el art. 2 de la Orden HFP/1822/2016, de 24 de noviembre. Ref. BOE-A-2016-11251

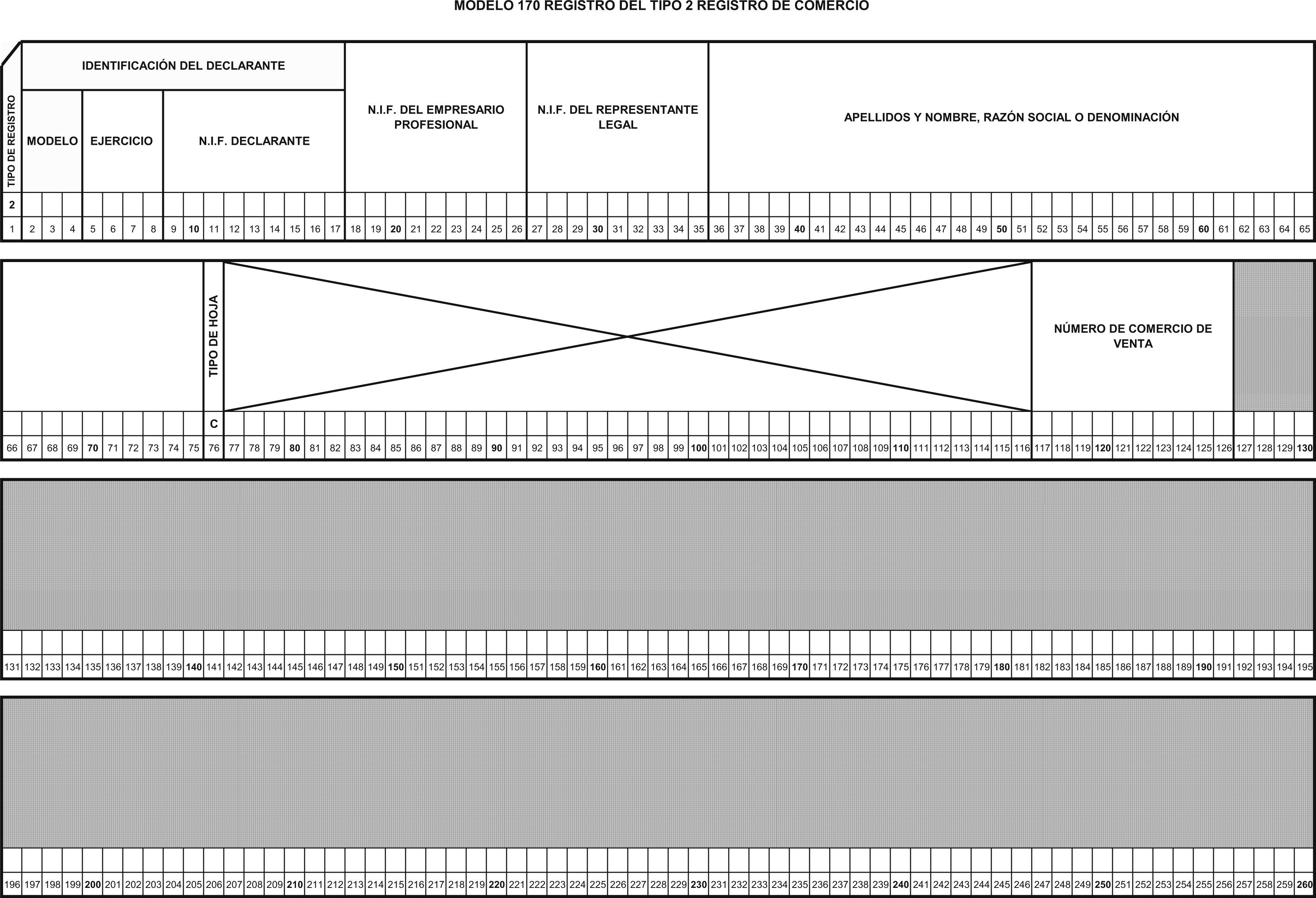

MODELO 170

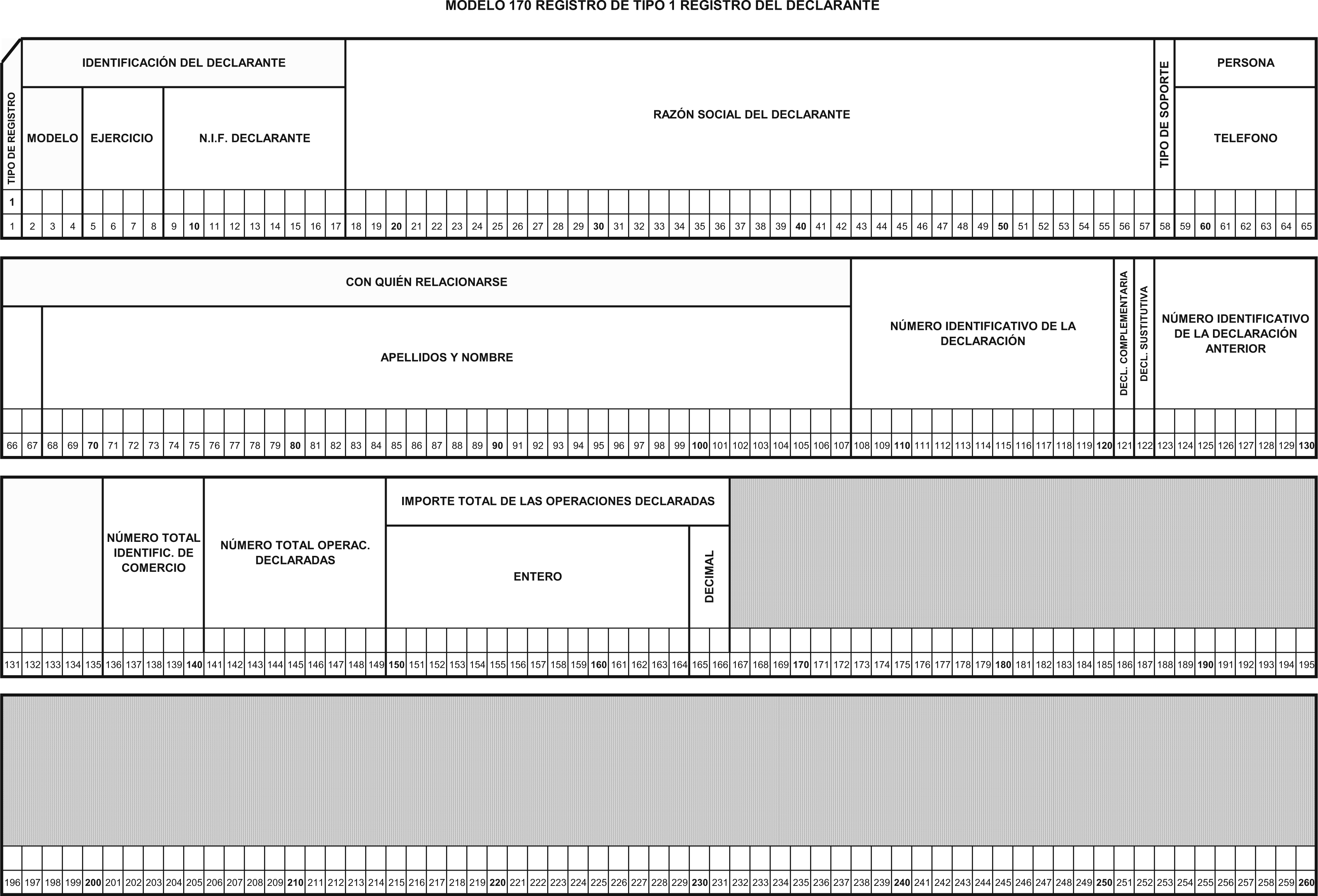

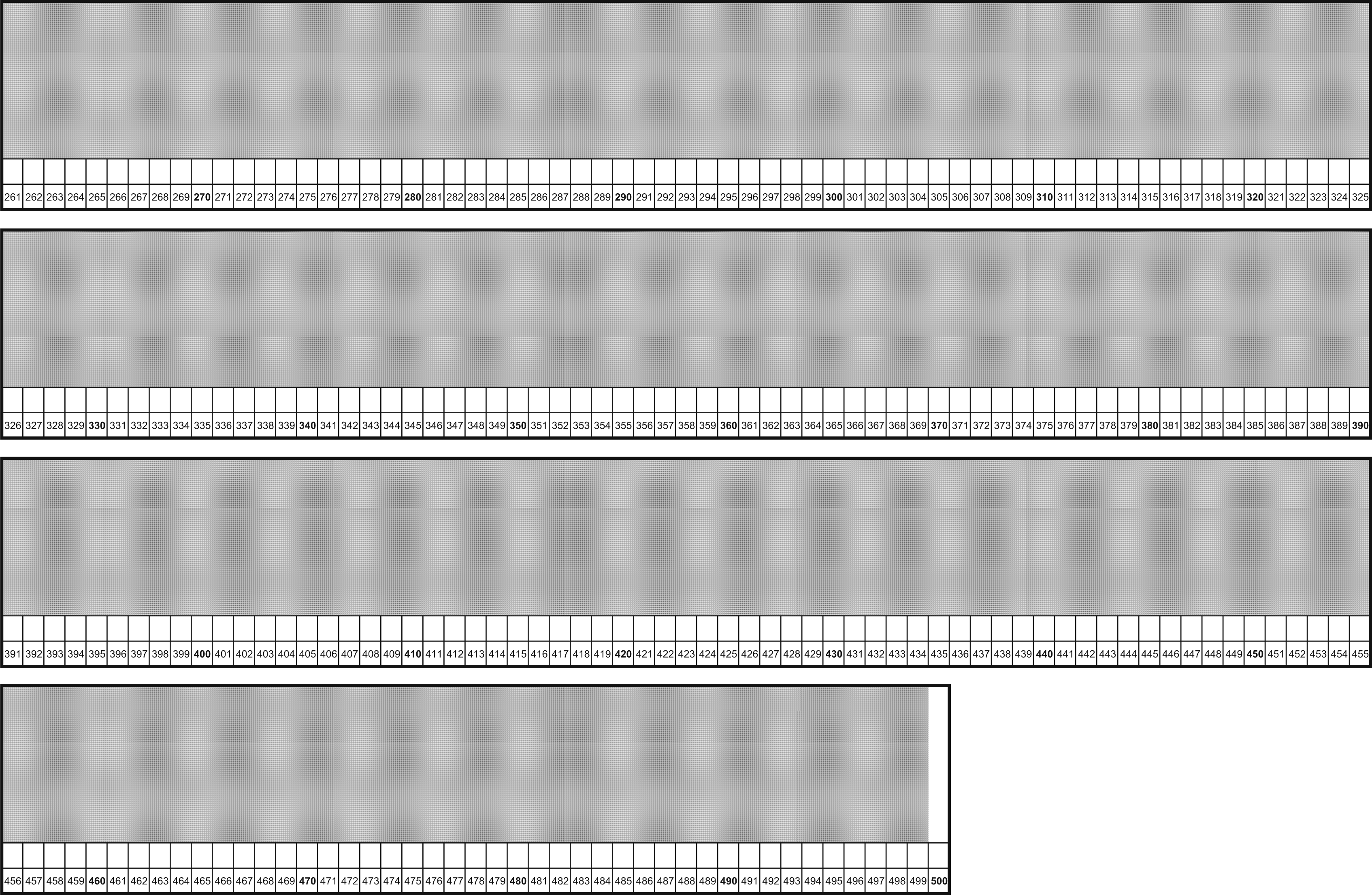

A. TIPO DE REGISTRO 1: REGISTRO DEL DECLARANTE.

(POSICIONES, NATURALEZA Y DESCRIPCIÓN DE LOS CAMPOS).

| POSICIONES | NATURALEZA | DESCRIPCIÓN DE LOS CAMPOS |

|---|---|---|

| 1 | Numérico |

TIPO DE REGISTRO. Constante número '1'. |

| 2-4 | Numérico |

MODELO DECLARACIÓN. Constante 170. |

| 5-8 | Numérico |

EJERCICIO. Las cuatro cifras del ejercicio fiscal al que corresponde la declaración. |

| 9-17 | Alfanumérico |

N.I.F. DEL DECLARANTE. Se consignará el N.I.F. del declarante. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones de la izquierda, de acuerdo con las reglas previstas en el Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, (B.O.E del 5 de septiembre). |

| 18-57 | Alfanumérico |

RAZÓN SOCIAL DEL DECLARANTE. Se consignará la razón social completa, sin anagrama. En ningún caso podrá figurar en este campo un nombre comercial. |

| 58 | Alfabético |

TIPO DE SOPORTE. Se cumplimentará una de las siguientes claves: 'C': Si la información se presenta en DVD. 'T': Transmisión telemática. |

| 59-107 | Alfanumérico |

PERSONA CON QUIÉN RELACIONARSE. Datos de la persona con quién relacionarse. Este campo se subdivide en dos: 59-67 TELÉFONO: Campo numérico de 9 posiciones. 68-107 APELLIDOSY NOMBRE: Se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este orden. |

| 108-120 | Numérico |

NÚMERO IDENTIFICATIVO DE LA DECLARACIÓN. Se consignará el número identificativo correspondiente a la declaración. Campo de contenido numérico de 13 posiciones. El número identificativo que habrá de figurar, será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 170. |

| 121-122 | Alfabético |

DECLARACIÓN COMPLEMENTARIA O SUSTITUTIVA. En el caso excepcional de segunda o posterior presentación de declaraciones, deberá cumplimentarse obligatoriamente uno de los siguientes campos: 121 DECLARACIÓNCOMPLEMENTARIA: Se consignará una “C” si la presentación de esta declaración tiene por objeto incluir registros que, debiendo haber figurado en otra declaración del mismo ejercicio presentada anteriormente, hubieran sido completamente omitidos en la misma. La presentación de una declaración complementaria que tenga por objeto la modificación del contenido de datos declarados en otra declaración del mismo ejercicio presentada anteriormente se realizará desde el servicio de consulta y modificación de declaraciones informativas en la sede electrónica de la Agencia Tributaria, dirección electrónica www.agenciatributaria.gob.es). 122 DECLARACIÓNSUSTITUTIVA: Se consignará una “S” si la presentación tiene como objeto anular y sustituir completamente a otra declaración anterior, del mismo ejercicio. Una declaración sustitutiva sólo puede anular a una única declaración anterior. |

| 123-135 | Numérico |

NÚMERO IDENTIFICATIVO DE LA DECLARACIÓN ANTERIOR. En el caso de que se haya consignado una “C” en el campo “Declaración complementaria” o en caso de que se haya consignado “S” en el campo “Declaración sustitutiva”, se consignará el número identificativo correspondiente a la declaración a la que complementa o sustituye. En cualquier otro caso deberá rellenarse a CEROS. |

| 136-143 | Numérico |

NÚMERO TOTAL DE IDENTIFICADORES DE COMERCIO. Se consignará el número total de registros de declarados, registros de detalle de tipo 2 en los que el campo “Tipo de Hoja” (posición 76) tome el valor “C”. |

| 144-152 | Numérico |

NÚMERO TOTAL DE OPERACIONES DECLARADAS. Se consignará el número total de registros de declarados, registros de detalle de tipo 2 en los que el campo “Tipo de Hoja” (posición 76) tome el valor “I”. |

| 153-169 | Numérico |

IMPORTE TOTAL DE LAS OPERACIONES DECLARADAS. Campo numérico de 17 posiciones. Se consignará la suma total de las cantidades reflejadas en el campo “IMPORTE TOTAL NETO ANUAL DE LA FACTURACIÓN DEL EMPRESARIO O PROFESIONAL” (posiciones 102 a 116) correspondientes a los registros de declarado en los que el tipo de hoja (posición 76) toma el valor “I”. Los importes deben consignarse en EUROS. El importe no irá precedido de signo alguno (+/-), ni incluirá coma decimal. Este campo se subdivide en dos: 150-167 Parte entera del importe, si no tiene contenido se consignará a ceros. 168-169 Parte decimal del importe, si no tiene contenido se consignará a ceros. |

| 170-500 | -------------- | BLANCOS. |

|

* Los campos numéricos que no tengan contenido se rellenarán a ceros. * Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos. * Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda. * Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, en mayúsculas, sin caracteres especiales y sin vocales acentuadas, excepto que se especifique lo contrario en la descripción del campo. |

||

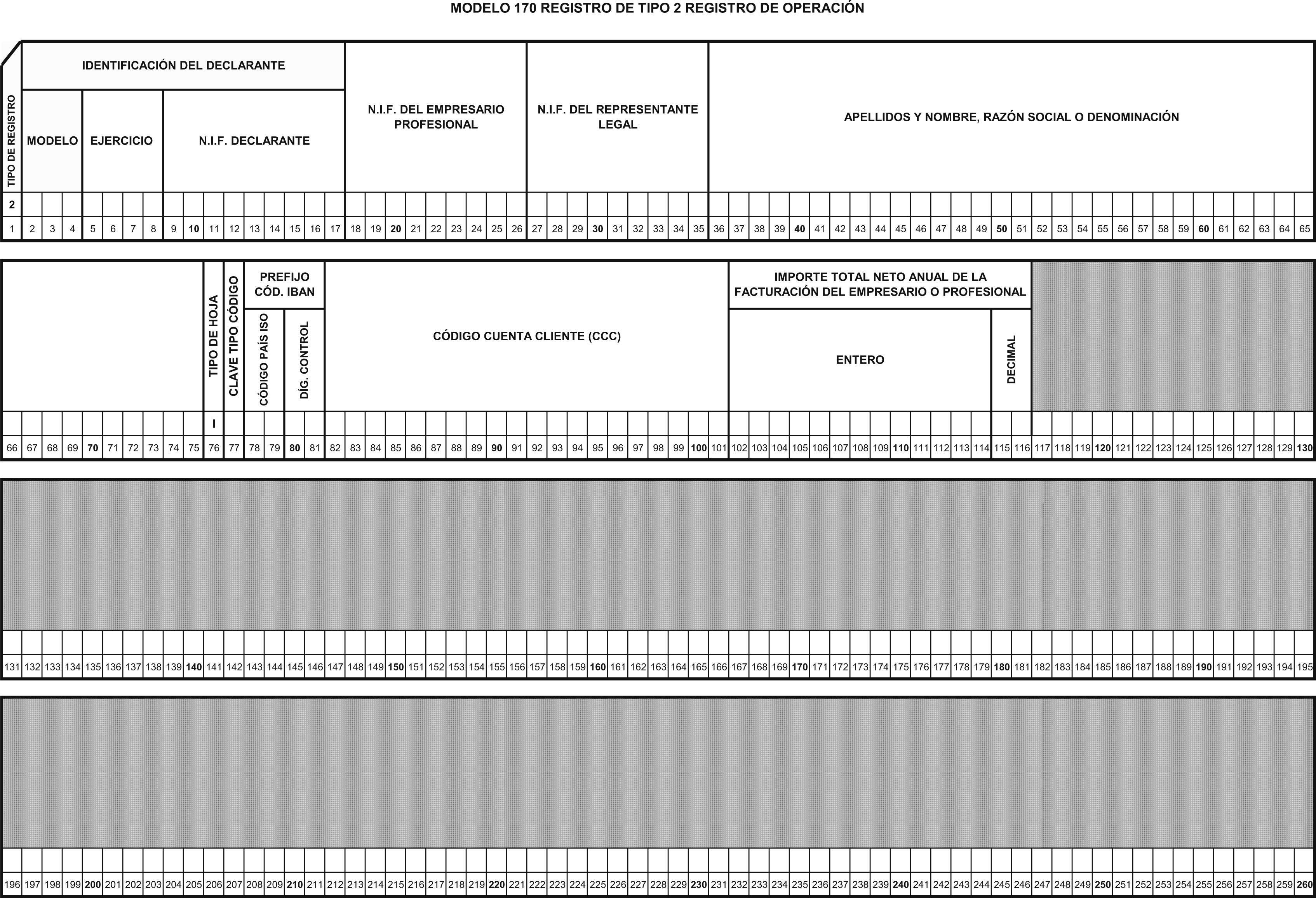

B. TIPO DE REGISTRO 2: REGISTRO DE OPERACIÓN.

Se incluirán tantos registros del tipo 2 de operación como códigos de cuenta cliente correspondan a cada declarado (aunque el importe neto total anual sea el mismo).

(POSICIONES, NATURALEZA Y DESCRIPCIÓN DE LOS CAMPOS).

| POSICIONES | NATURALEZA | DESCRIPCIÓN DE LOS CAMPOS | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Numérico |

TIPO DE REGISTRO. Constante '2'. |

||||||||||

| 2-4 | Numérico |

MODELO DECLARACIÓN. Constante 170. |

||||||||||

| 5-8 | Numérico |

EJERCICIO. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

||||||||||

| 9-17 | Alfanumérico |

N.I.F. DEL DECLARANTE. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

||||||||||

| 18-26 | Alfanumérico |

N.I.F. DEL EMPRESARIO O PROFESIONAL. Si el declarado dispone de NIF asignado en España, se consignará: Se consignará el N.I.F. del declarado de acuerdo con las reglas previstas en el Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, (B.O.E del 5 de septiembre). Si el declarado es una persona jurídica o una entidad en régimen de atribución de rentas (Comunidad de bienes, Sociedad civil, herencia yacente, etc.), se consignará el número de identificación fiscal correspondiente a la misma. Para la identificación de los menores de edad o incapacitados habrán de figurar tanto los datos de la persona menor de edad o incapacitada, incluyéndose su número de identificación fiscal, así como el de su representante legal. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. Sólo se cumplimentará con los NIF asignados en España. |

||||||||||

| 27-35 | Alfanumérico |

N.I.F. DEL REPRESENTANTE LEGAL. Para la identificación de los menores de 14 años en sus relaciones de naturaleza o con trascendencia tributaria habrán de figurar tanto los datos de la persona menor de 14 años, incluido su número de identificación fiscal, como los de su representante legal. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. En cualquier otro caso el contenido de este campo se rellenará a espacios. |

||||||||||

| 36-75 | Alfanumérico |

APELLIDOS Y NOMBRE, RAZÓN SOCIAL O DENOMINACIÓN DEL EMPRESARIO O PROFESIONAL. a) Para personas físicas se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este mismo orden. Si el declarado es menor de edad o incapacitado, se consignarán en este campo los apellidos y nombre del menor de edad o incapacitado. b) Tratándose de personas jurídicas y entidades en régimen de atribución de rentas, se consignará la razón social o denominación completa de la entidad, sin anagramas. |

||||||||||

| 76 | Alfabético |

TIPO DE HOJA. Constante “I”. |

||||||||||

| 77 | Alfabético |

CLAVE TIPO DE CÓDIGO. En función de la identificación de la cuenta se consignará una de las siguientes claves: Clave Descripción: C Identificación de la cuenta con el Código Cuenta Cliente (C.C.C.), la cual será obligatoria cuando los declarantes sean entidades que se encuentren inscritas en el Registro de Entidades del Banco de España. O Otra identificación. |

||||||||||

| 78-81 | Alfanumérico |

PREFIJO CÓDIGO IBAN. Cuando el campo Clave Tipo de Código tome el valor “C” se consignará en este campo el código IBAN (Código Internacional de Cuenta Bancaria). Este campo se subdivide en dos: 78-79 CÓDIGO PAÍS ISO: campo alfabético. 80-81 DÍGITO DE CONTROL. En los supuestos en que el declarante no tiene asignado el código de entidad por el Banco Emisor y en consecuencia no se tenga el IBAN, se rellenarán a blancos. |

||||||||||

| 82-101 | Numérico |

CÓDIGO CUENTA CLIENTE (CCC). Se consignará la identificación de la cuenta donde se han efectuado cobros de las operaciones a lo largo del ejercicio. 1. Para Identificación de la cuenta con el Código Cuenta Cliente (CCC). Su estructura se descompone de la siguiente forma:

2. Si el declarante no tiene asignado el código de entidad por el Banco Emisor, se consignara la identificación definida internamente por la entidad. |

||||||||||

| 102-116 | Numérico |

IMPORTE TOTAL NETO ANUAL DE LA FACTURACIÓN DEL EMPRESARIO O PROFESIONAL. Campo numérico de 15 posiciones. Se consignará el importe de la operación. Los importes deben consignarse en EUROS. Cuando la operación estuviera denominada en moneda distinta del euro, a efectos de determinar si su cuantía excede o no de 3.000 euros, el contravalor en euros deberá determinarse en función del tipo de cambio oficial del euro publicado por el Banco Central Europeo y comunicado al Banco de España. Este campo se subdivide en dos: 102-114 Parte entera del importe de la operación, si no tiene contenido se consignará a ceros. 115-116 Parte decimal del importe de la operación, si no tiene contenido se consignará a ceros. |

||||||||||

| 117-500 | -------------- | BLANCOS. | ||||||||||

|

* Los campos numéricos que no tengan contenido se rellenarán a ceros. * Los campos alfanuméricos/alfabéticos que no tengan contenido se rellenarán a blancos. * Todos los campos numéricos ajustados a la derecha y rellenos de ceros por la izquierda. * Todos los campos alfanuméricos/alfabéticos ajustados a la izquierda y rellenos de blancos por la derecha, en mayúsculas, sin caracteres especiales y sin vocales acentuadas, excepto que se especifique lo contrario en la descripción del campo. |

||||||||||||

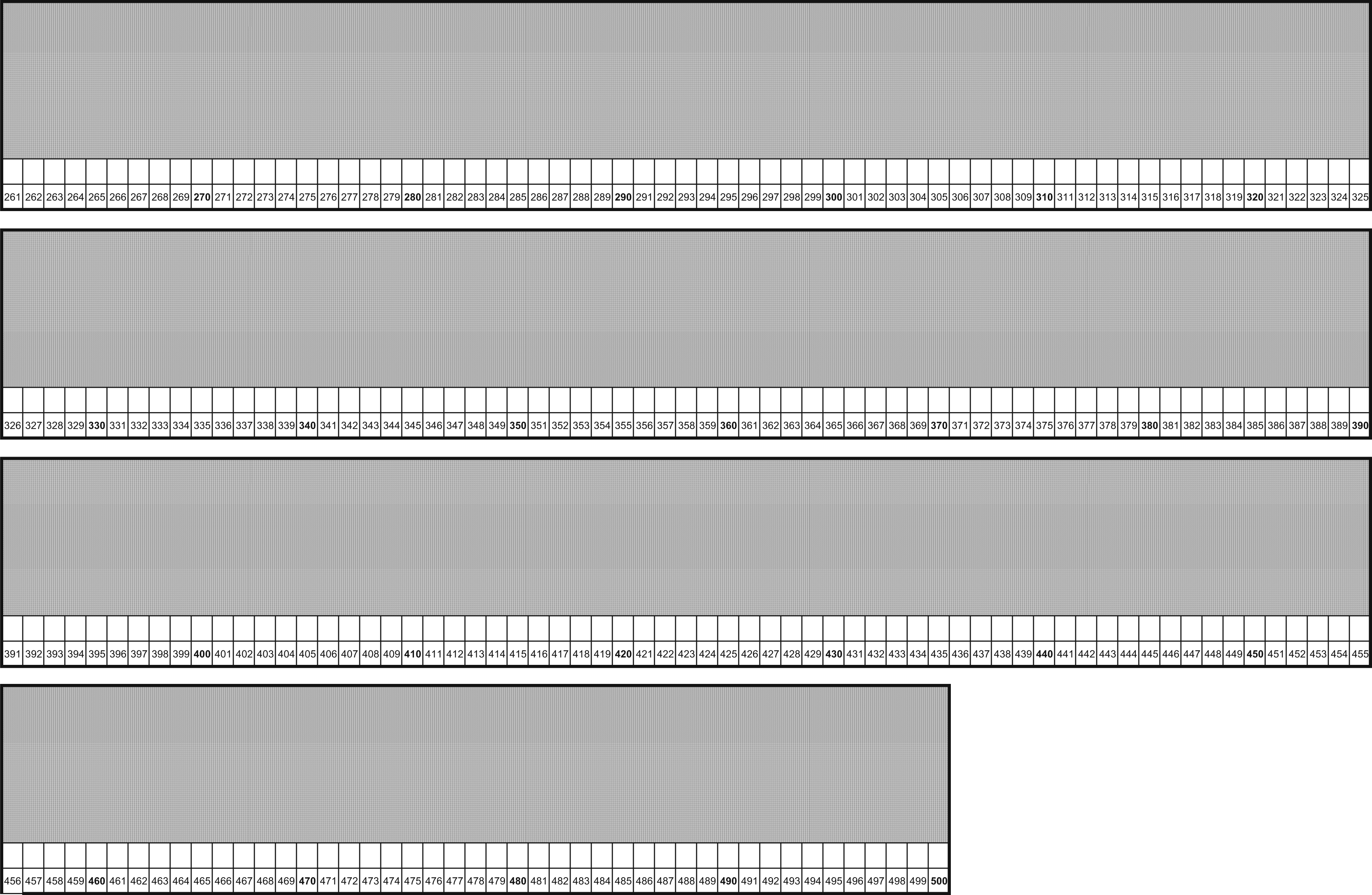

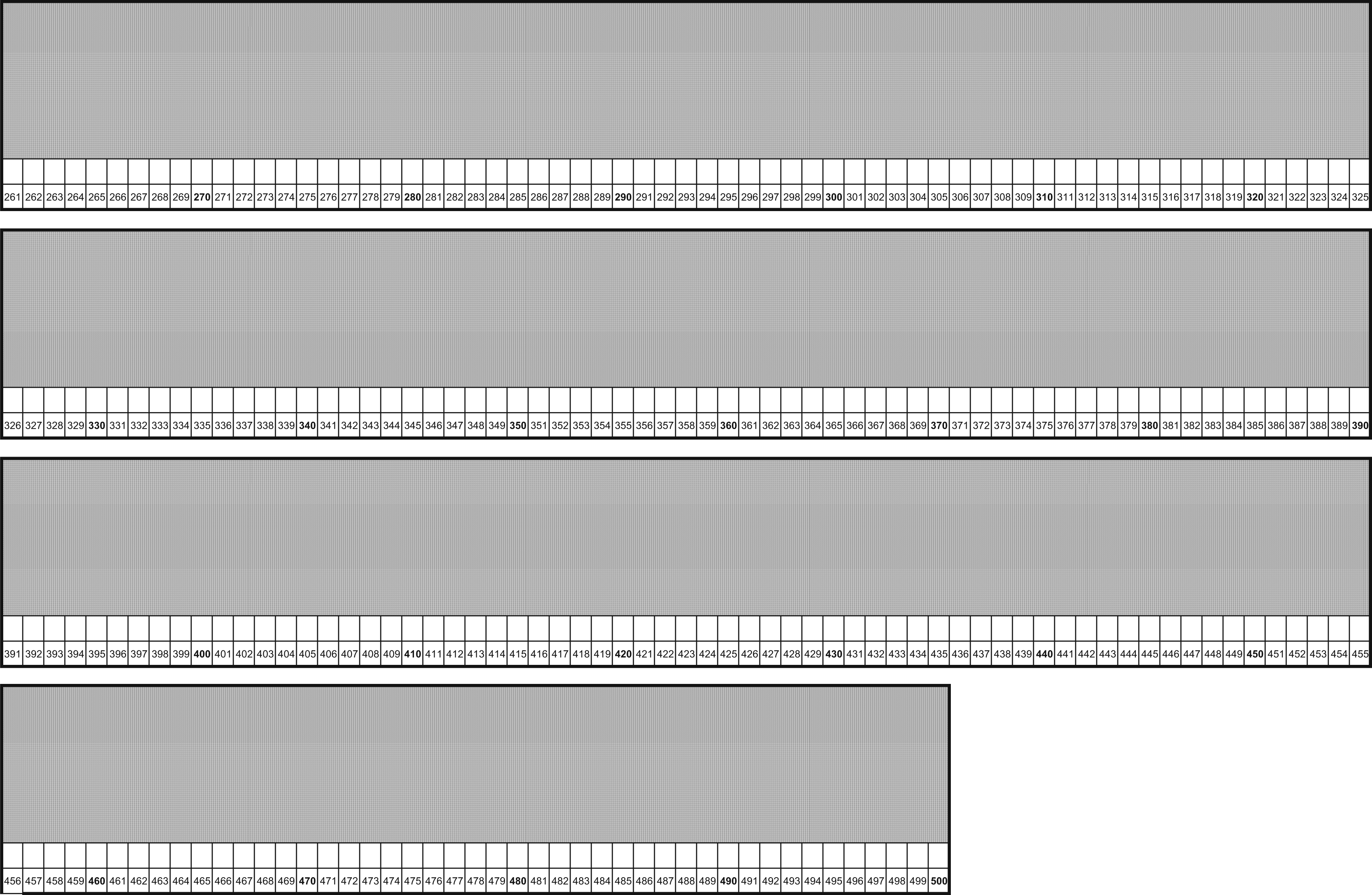

B. TIPO DE REGISTRO 2: REGISTRO DE COMERCIO.

Se incluirán tantos registros de tipo 2 de comercio como números de comercio tenga asignados el empresario o profesional.

(POSICIONES, NATURALEZA Y DESCRIPCIÓN DE LOS CAMPOS).

| POSICIONES | NATURALEZA | DESCRIPCIÓN DE LOS CAMPOS |

|---|---|---|

| 1 | Numérico |

TIPO DE REGISTRO. Constante '2'. |

| 2-4 | Numérico |

MODELO DECLARACIÓN. Constante 170. |

| 5-8 | Numérico |

EJERCICIO. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

| 9-17 | Alfanumérico |

N.I.F. DEL DECLARANTE. Consignar lo contenido en estas mismas posiciones del registro de tipo 1. |

| 18-26 | Alfanumérico |

N.I.F. DEL EMPRESARIO O PROFESIONAL. Si el declarado dispone de NIF asignado en España, se consignará: Se consignará el N.I.F. del declarado de acuerdo con las reglas previstas en el Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, (B.O.E del 5 de septiembre). Si el declarado es una persona jurídica o una entidad en régimen de atribución de rentas (Comunidad de bienes, Sociedad civil, herencia yacente, etc.), se consignará el número de identificación fiscal correspondiente a la misma. Para la identificación de los menores de edad o incapacitados habrán de figurar tanto los datos de la persona menor de edad o incapacitada, incluyéndose su número de identificación fiscal, así como el de su representante legal. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. Sólo se cumplimentará con los NIF asignados en España. |

| 27-35 | Alfanumérico |

N.I.F. DEL REPRESENTANTE LEGAL. Para la identificación de los menores de 14 años en sus relaciones de naturaleza o con trascendencia tributaria habrán de figurar tanto los datos de la persona menor de 14 años, incluido su número de identificación fiscal, como los de su representante legal. Este campo deberá estar ajustado a la derecha, siendo la última posición el carácter de control y rellenando con ceros las posiciones a la izquierda. En cualquier otro caso el contenido de este campo se rellenará a espacios. |

| 36-75 | Alfanumérico |

APELLIDOS Y NOMBRE, RAZÓN SOCIAL O DENOMINACIÓN DEL EMPRESARIO O PROFESIONAL. a) Para personas físicas se consignará el primer apellido, un espacio, el segundo apellido, un espacio y el nombre completo, necesariamente en este mismo orden. Si el declarado es menor de edad o incapacitado, se consignarán en este campo los apellidos y nombre del menor de edad o incapacitado. b) Tratándose de personas jurídicas y entidades en régimen de atribución de rentas, se consignará la razón social o denominación completa de la entidad, sin anagramas. |

| 76 | Alfabético |

TIPO DE HOJA. Constante “C”. |

| 77-116 | -------------- |

BLANCOS. |

| 117-126 | Numérico |

NÚMERO DE COMERCIO DE VENTA. Se consignará el número de comercio de venta con el que el empresario o profesional opera en el sistema. |

| 127-500 | -------------- | BLANCOS. |

Se modifica por el art. 2 de la Orden HFP/1822/2016, de 24 de noviembre. Ref. BOE-A-2016-11251

Téngase en cuenta que esta modificación será de aplicación, por primera vezs, a las declaraciones informativas correspondientes a 2016 que se presentarán en 2018, según establece la disposicion final única de la citada Orden.

[Bloque 17: #ir]

Información relacionada

Véase la Orden EHA/3062/2010, de 22 de noviembre, por la que se modifican las formas de presentación de las declaraciones informativas y resúmenes anuales de carácter tributario correspondientes a determinados modelos. Ref. BOE-A-2010-18368

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid