Este texto consolidado es de carácter informativo y no tiene valor jurídico.

Este texto consolidado es de carácter informativo y no tiene valor jurídico.La Ley 4/2008, de 23 de diciembre, por la que se suprime el gravamen del Impuesto sobre el Patrimonio, se generaliza el sistema de devolución mensual en el Impuesto sobre el Valor Añadido, y se introducen otras modificaciones en la normativa tributaria, da una nueva redacción al artículo 116 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, estableciendo la posibilidad de que los sujetos pasivos que opten por ello, con independencia de la naturaleza de sus operaciones y del volumen de éstas, y de acuerdo con las condiciones, términos, requisitos y procedimiento establecidos reglamentariamente, puedan solicitar la devolución del saldo a su favor pendiente al final de cada período de liquidación.

Por su parte, el Real Decreto 2126/2008, de 26 de diciembre, modifica el artículo 30 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, de forma que aquellos sujetos pasivos que opten por ejercitar el derecho a la devolución establecido en los artículos 116 y 163 nonies de la Ley del Impuesto, deben estar inscritos en el registro de devolución mensual regulado en dicho artículo. Asimismo, el citado Real Decreto introduce un nuevo artículo 30 bis en el articulado del Reglamento del Impuesto, de acuerdo con el cual los sujetos pasivos que ejerzan la actividad de transporte de viajeros o de mercancías por carretera y tributen por el régimen simplificado del Impuesto podrán solicitar la devolución de las cuotas soportadas deducibles en la adquisición de medios de transporte afectos a dicha actividad durante los primeros 20 días naturales del mes siguiente a aquél en el cual hayan realizado la adquisición de los medios de transporte y siempre que cumplan determinados requisitos.

Con la finalidad de hacer posible la solicitud de devolución del saldo a favor de los sujetos pasivos pendiente al final de cada periodo de liquidación y de facilitar y simplificar, en lo posible, el cumplimiento de la obligación de determinar la deuda tributaria que incumbe a los sujetos pasivos del Impuesto, la Orden EHA/3786/2008, de 29 de diciembre, aprobó un único modelo 303 de autoliquidación del Impuesto sobre el Valor Añadido que sustituía a los modelos 300, 330, 332 y 320, así como, un nuevo modelo 308 para articular un sistema que permitiera solicitar las devoluciones del Impuesto en los supuestos previstos en el artículo 30 bis del Reglamento del Impuesto sobre el Valor Añadido.

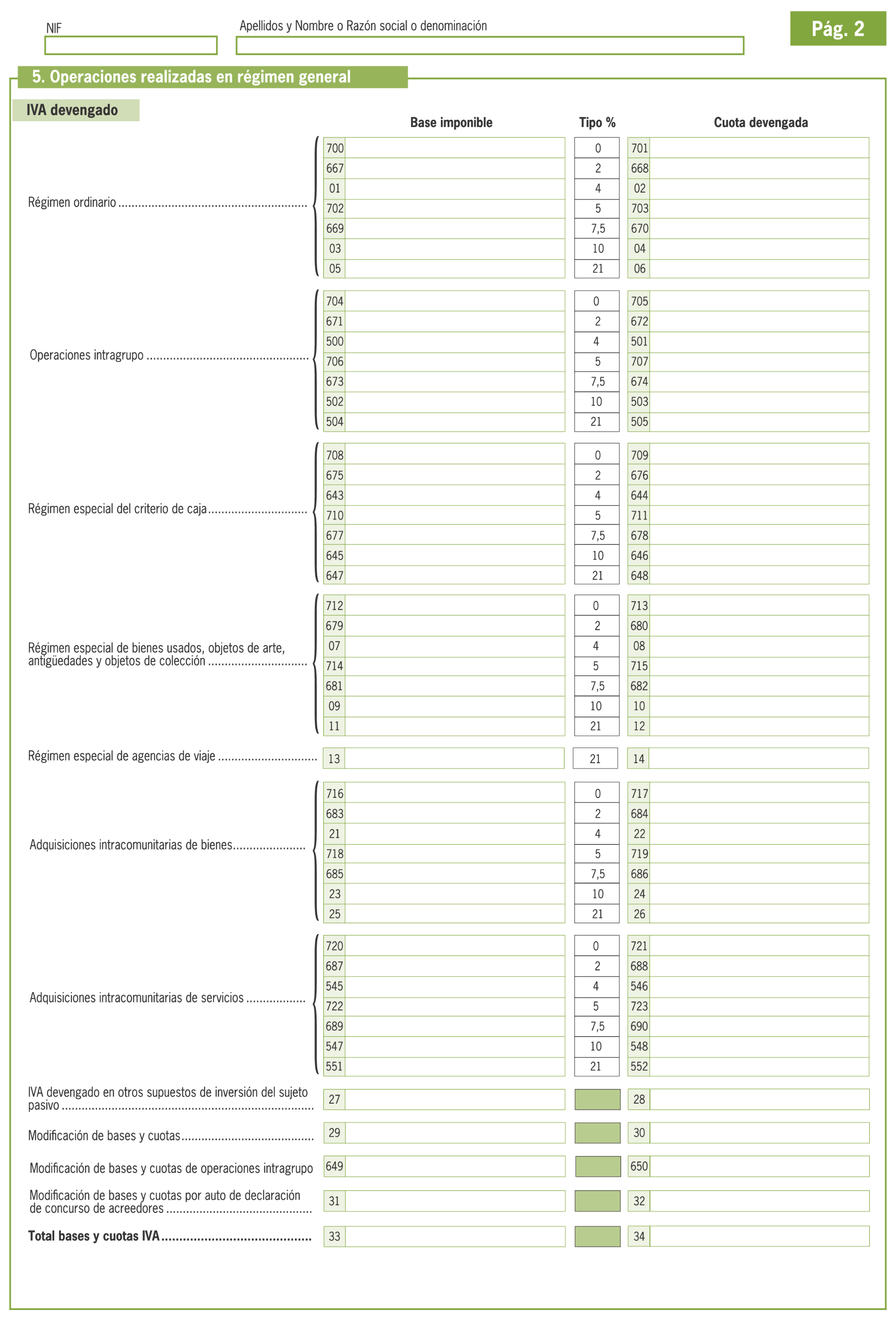

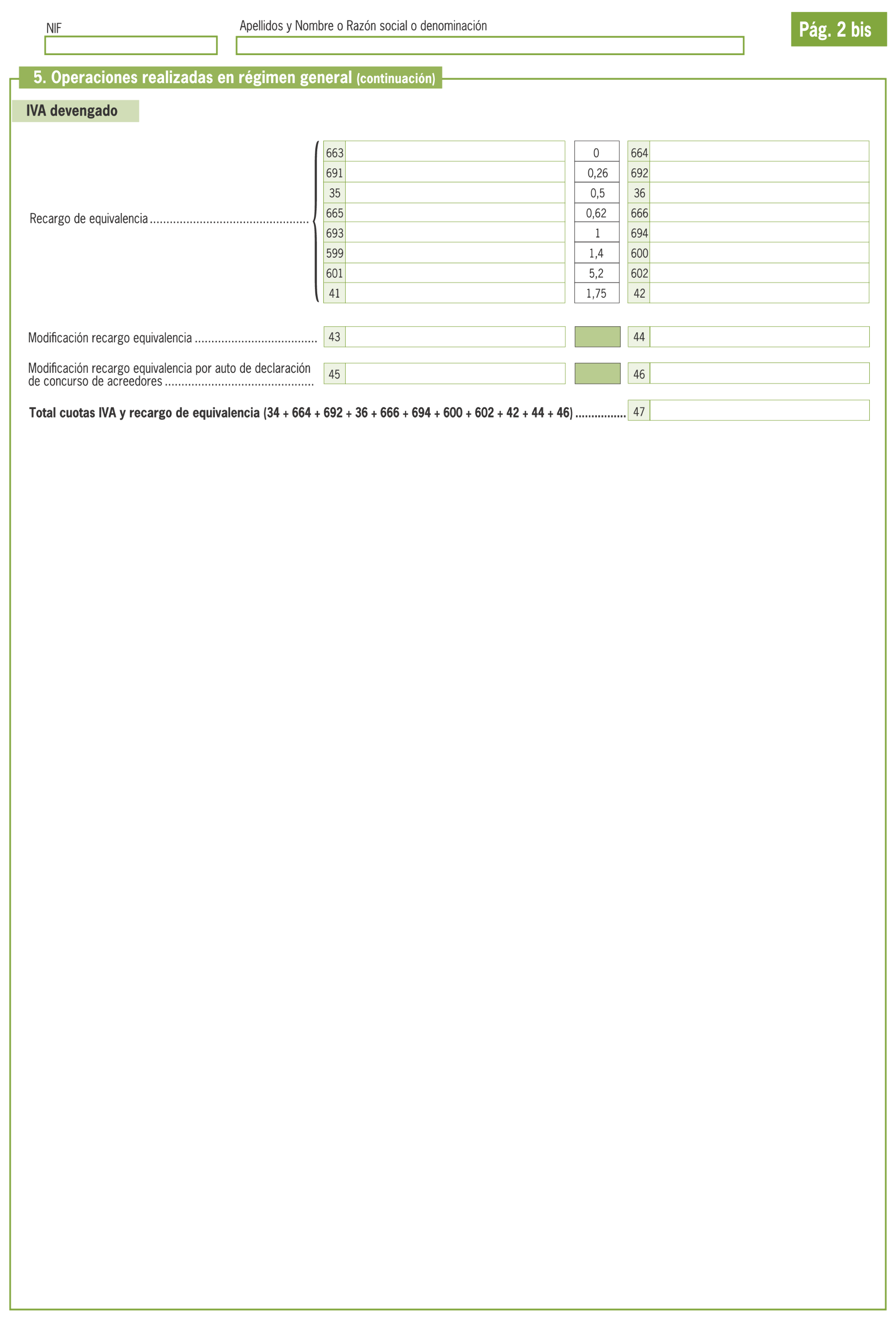

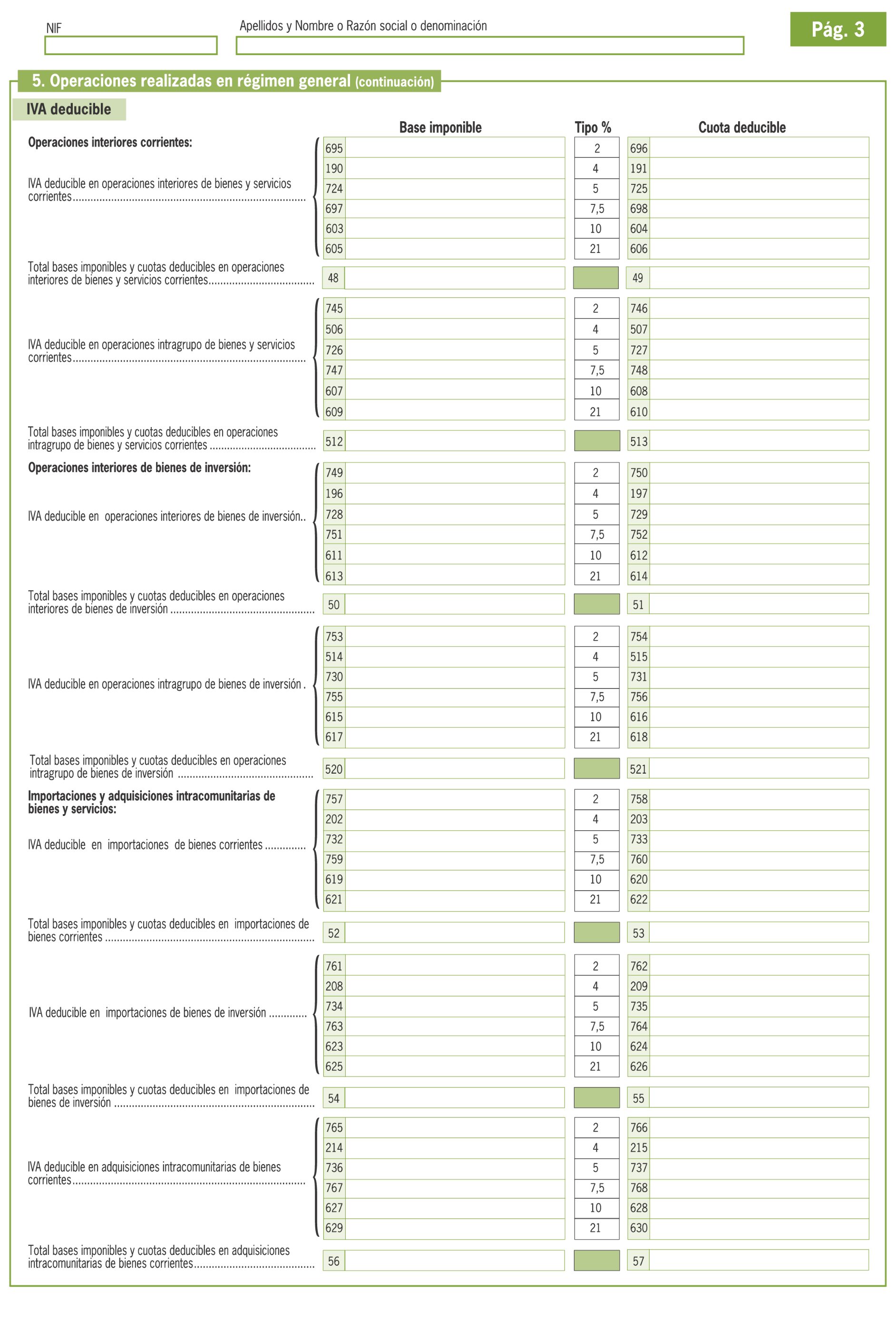

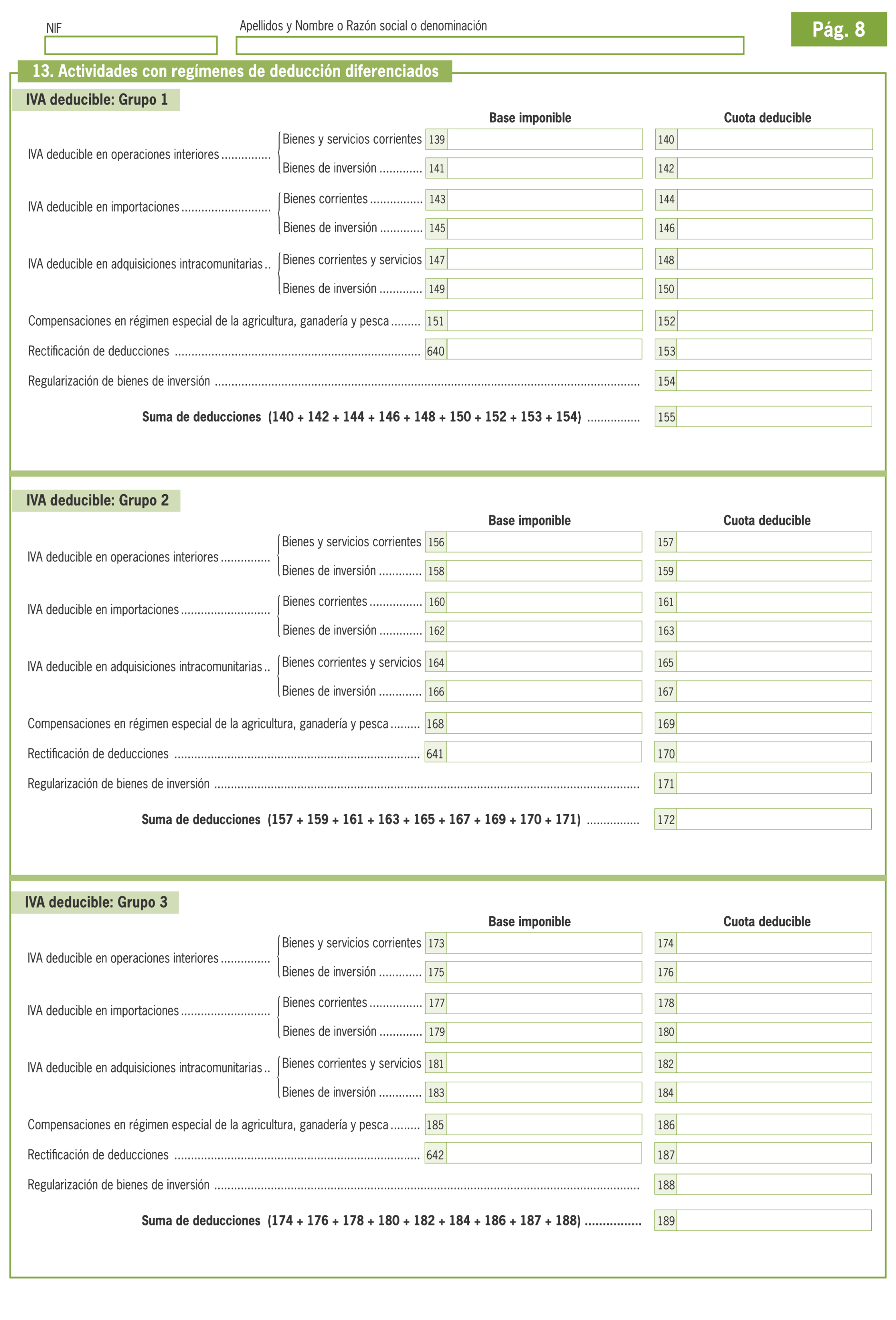

Tras la unificación de los modelos generales de autoliquidación del Impuesto sobre el Valor Añadido en un único modelo 303, considerando que es objetivo fundamental de la Administración tributaria reducir, en la medida de lo posible, las cargas administrativas indirectas que se deriven del cumplimiento de las obligaciones fiscales, resulta aconsejable unificar a su vez los modelos 390 «Declaración-resumen anual del Impuesto sobre el Valor Añadido» y 392 «Grandes Empresas. Declaración-resumen anual del Impuesto sobre el Valor Añadido», en un solo modelo 390 de «Declaración-resumen anual del Impuesto sobre el Valor Añadido», que se pueda utilizar por todos los sujetos pasivos del Impuesto que estén obligados a la presentación de una declaración-resumen anual de acuerdo con lo previsto en el artículo 71.6 del Reglamento del Impuesto.

Asimismo, la aprobación del modelo 308 de solicitud de devolución del Impuesto sobre el Valor Añadido, y el establecimiento del nuevo registro de devolución mensual, hace necesario que en el nuevo modelo 390 de declaración-resumen anual, se incluyan las referencias correspondientes al registro de devolución mensual y la información sobre las cuotas soportadas deducibles en la adquisición de medios de transporte afectos a la actividad de transporte de viajeros o de mercancías por carretera respecto de las cuales, los sujetos pasivos que ejerzan dicha actividad y tributen en régimen simplificado, hayan solicitado la devolución. Por otra parte, es conveniente reestructurar la información relativa al resultado de las operaciones, consignando de forma separada la concerniente a los sujetos pasivos que tributan en el Régimen especial del grupo de entidades.

También, se ha considerado oportuno modificar el literal de las casillas B1, B2 del modelo 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores, suprimiendo la denominación «constituida en España» o «constituida en el extranjero», eliminando así la dualidad de significados que tenían dichas casillas y por tanto la confusión que implicaba. Asimismo, se ha modificado el literal de la casilla B3, añadiendo «de Constitución», con la finalidad de aclarar el contenido de dicha casilla. Para realizar dichos cambios, se ha modificado el anexo I de la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores y 037 Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores.

El artículo 117 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, habilita, en el ámbito del Estado, al Ministro de Economía y Hacienda para aprobar los modelos de declaración, autoliquidación y comunicación de datos, así como establecer la forma, lugar y plazos de su presentación.

En su virtud dispongo:

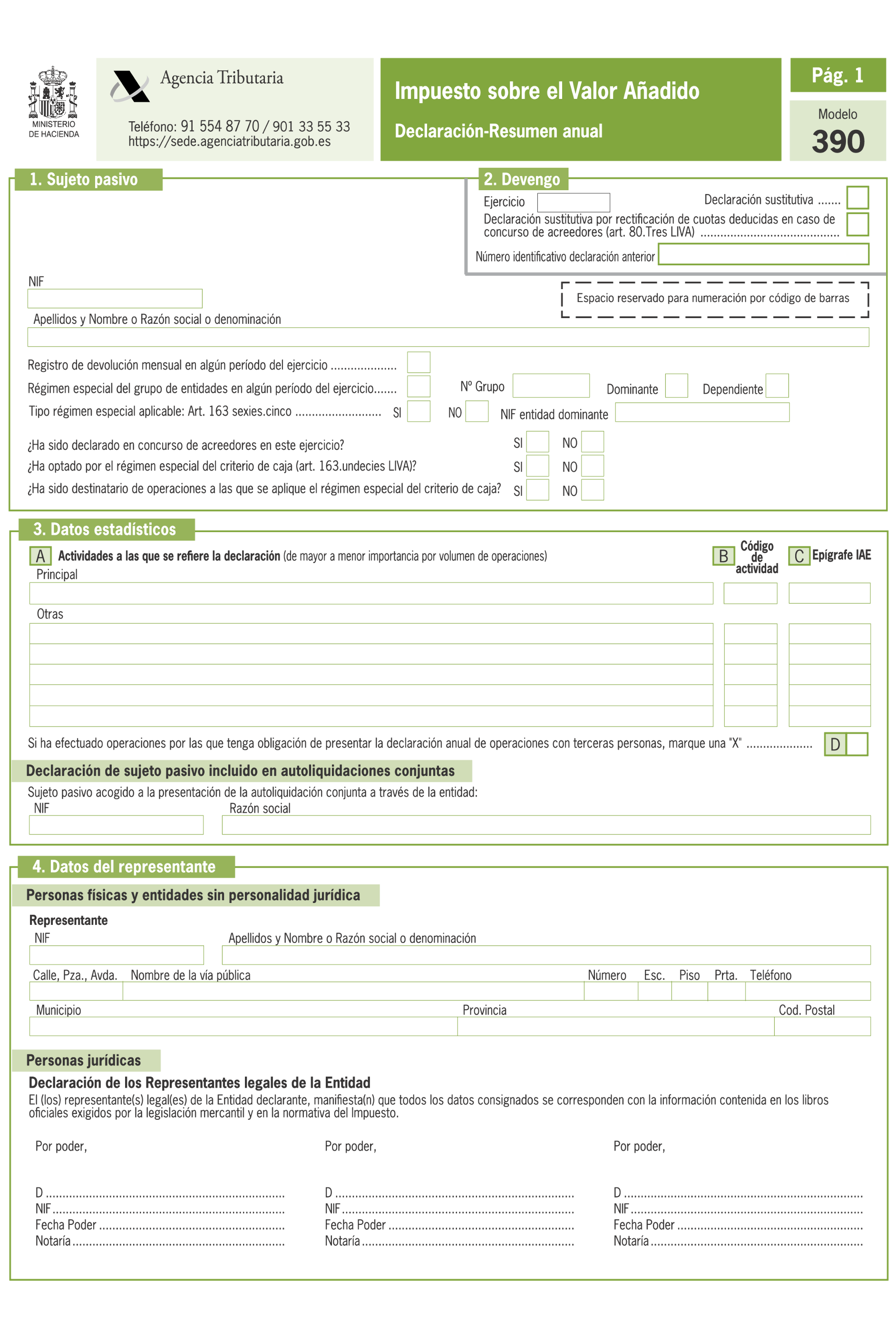

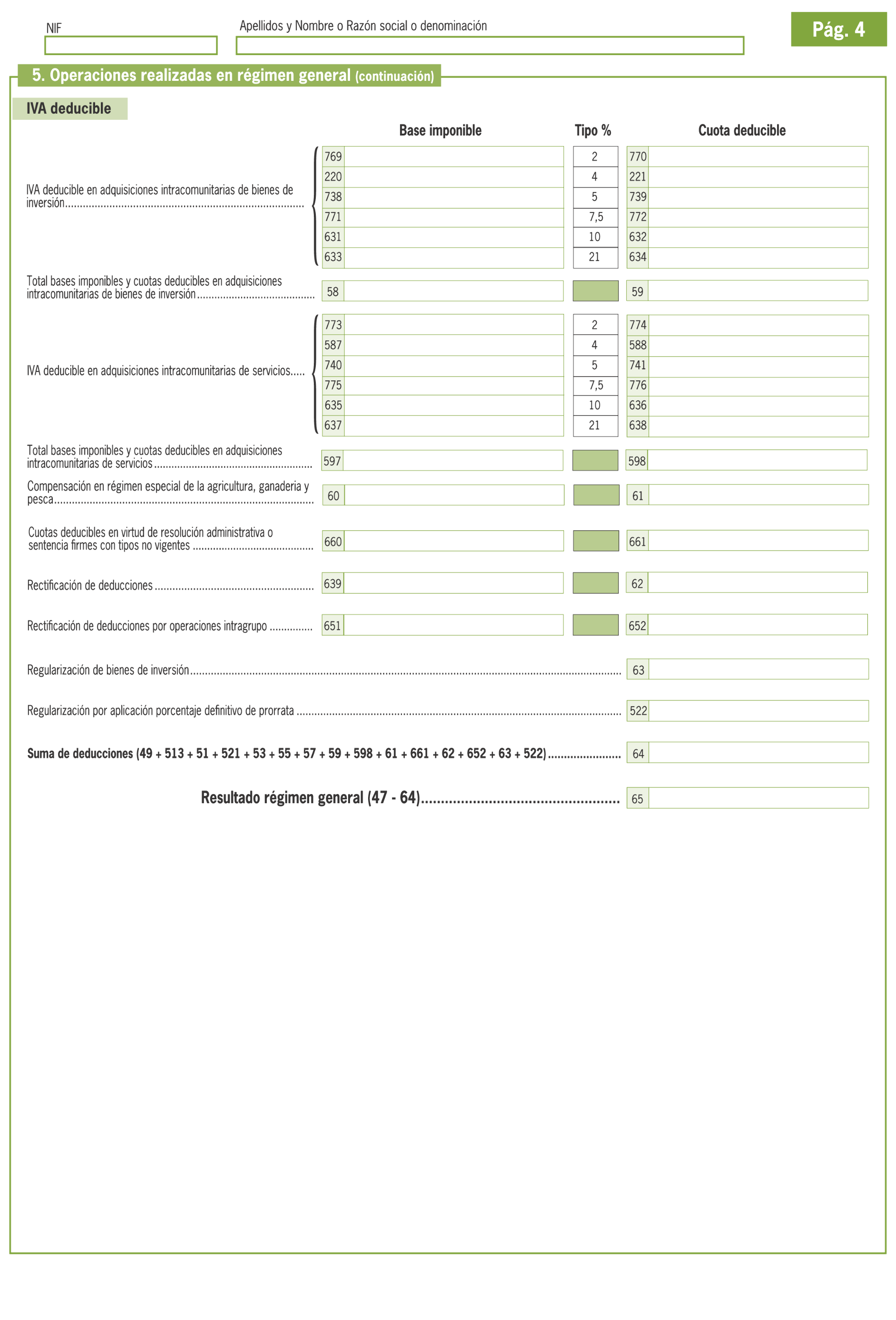

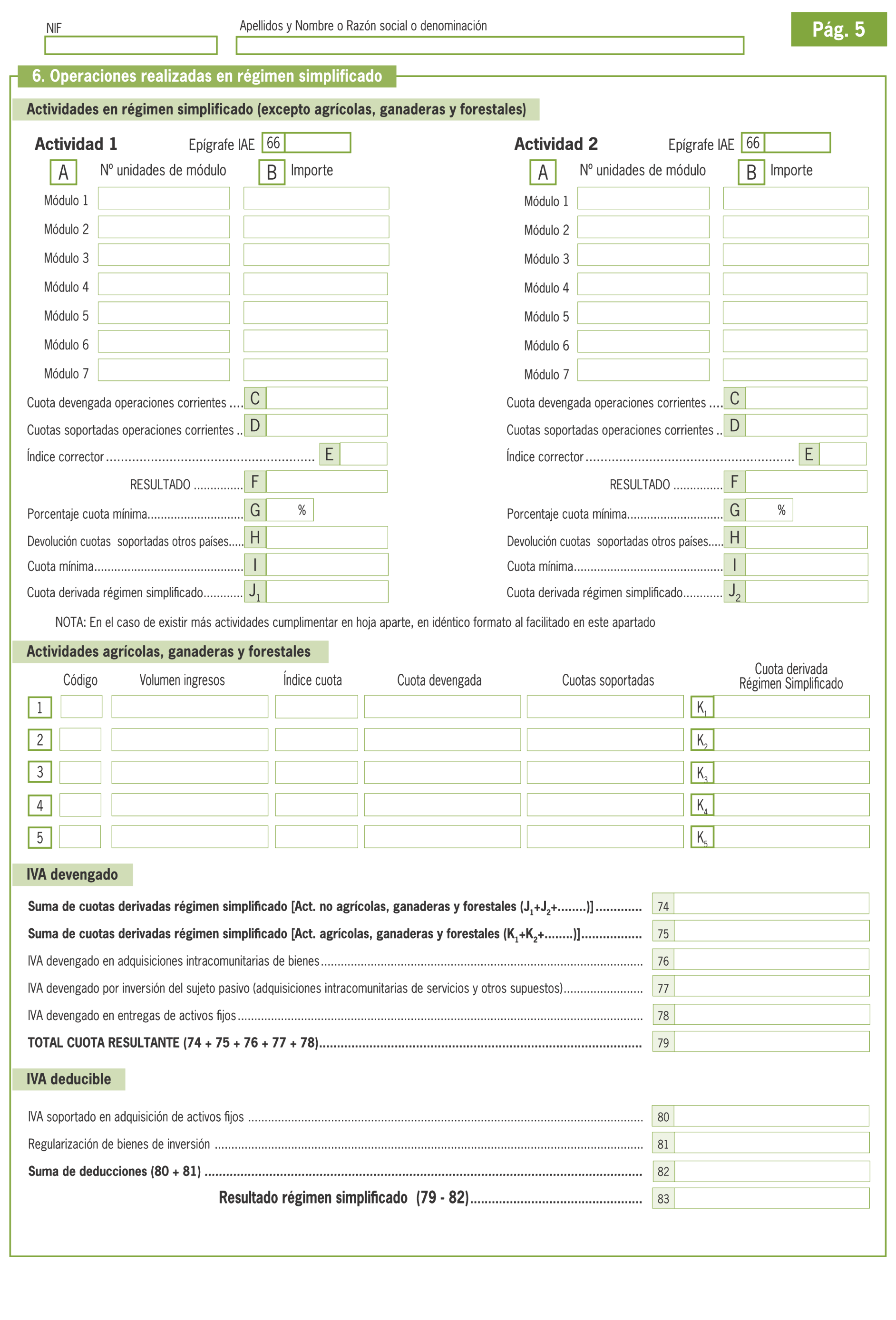

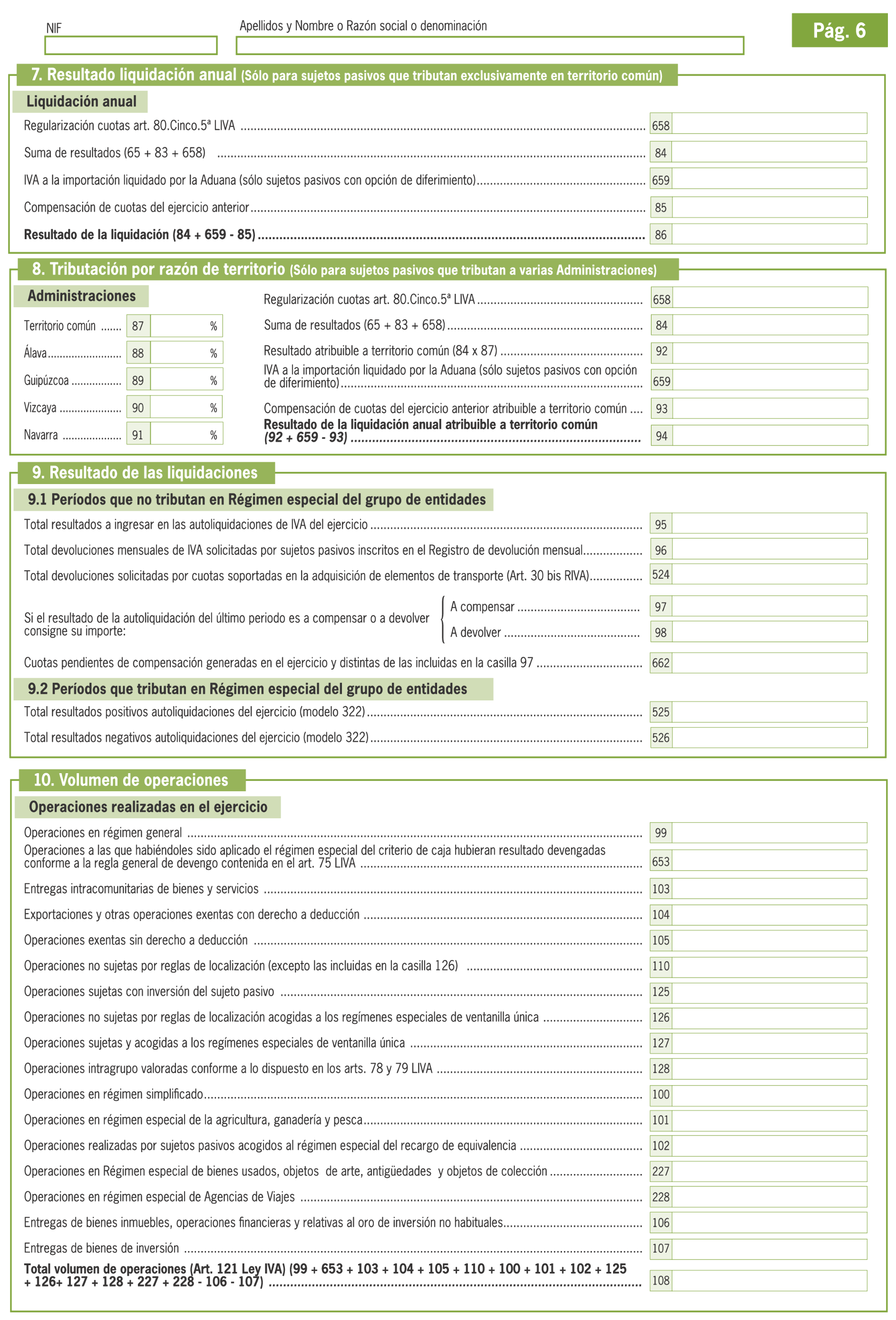

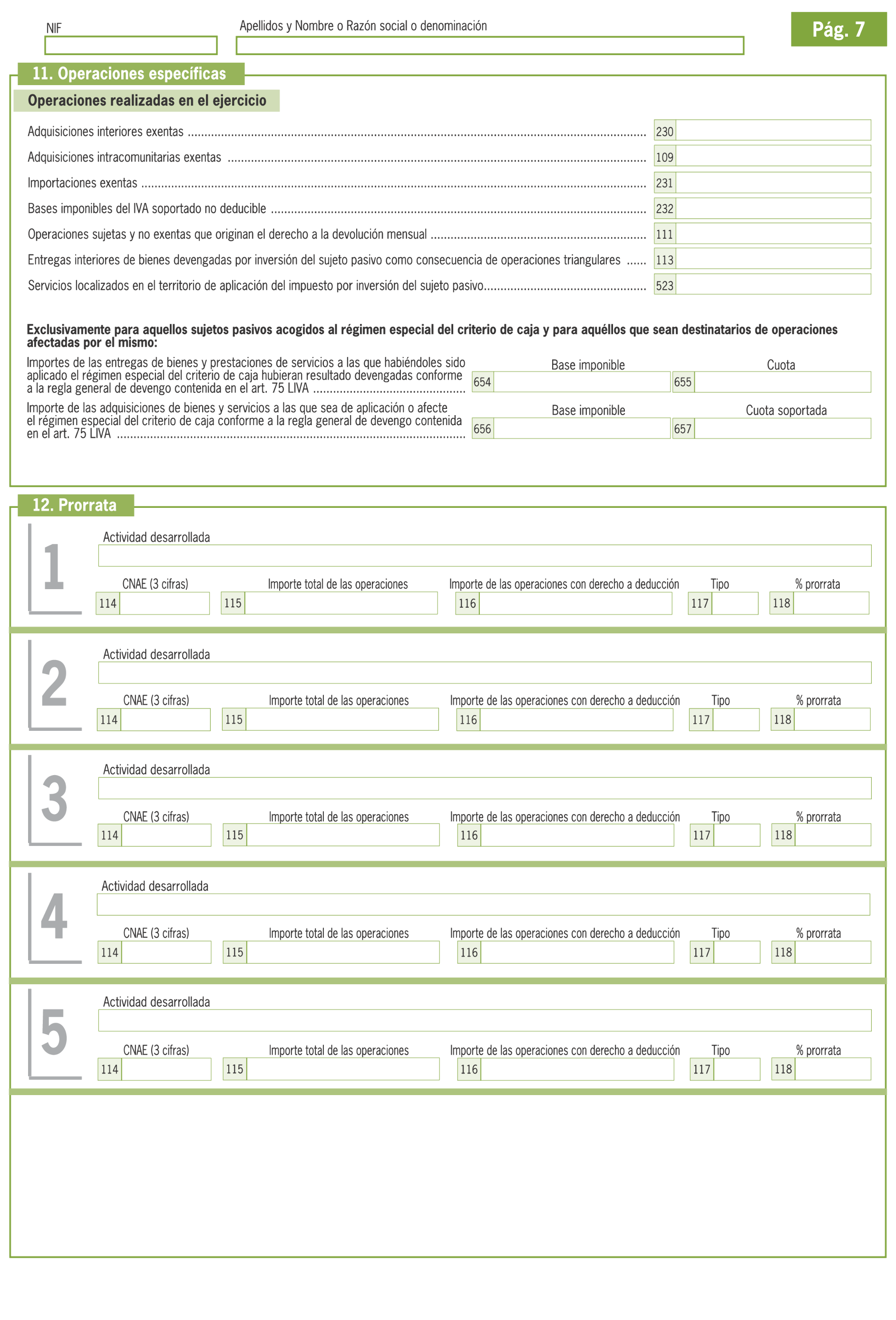

1. Se aprueba el modelo 390 “Declaración-resumen anual del Impuesto sobre el Valor Añadido”, que figura como anexo I de la presente orden.

El número identificativo que habrá de figurar en dicho modelo será un número secuencial cuyos tres primeros dígitos se corresponderán con el código 390.

2. Este modelo será presentado por los sujetos pasivos del Impuesto obligados a la presentación de autoliquidaciones periódicas, del Impuesto sobre el Valor Añadido, y los sujetos pasivos autorizados a la presentación conjunta de las autoliquidaciones, según lo dispuesto en el artículo 71.7 del Reglamento del Impuesto, aprobado por el Real Decreto 1624/1992, de 29 de diciembre.

3. No obstante lo anterior, de acuerdo con la habilitación conferida en los apartados 1 y 7 del artículo 71 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, se excluye de la obligación de presentar la Declaración-resumen anual del Impuesto sobre el Valor Añadido a los siguientes sujetos pasivos del Impuesto:

a) Sujetos pasivos del Impuesto obligados a la presentación de autoliquidaciones periódicas, con periodo de liquidación trimestral que tributando solo en territorio común realicen exclusivamente las actividades siguientes:

i) Actividades que tributen en régimen simplificado del Impuesto sobre el Valor Añadido, y/o

ii) Actividad de arrendamiento de bienes inmuebles urbanos.

La exclusión de la obligación de presentar la Declaración-resumen anual del Impuesto sobre el Valor Añadido prevista en esta letra a) se mantendrá en el caso de que los sujetos pasivos realicen, además, actividades por las que no exista obligación de presentar autoliquidaciones periódicas.

b) Sujetos pasivos que lleven los libros registro a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria de acuerdo con lo previsto en el artículo 62.6 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre.

En ambos supuestos la exoneración de presentar la Declaración-resumen anual del Impuesto sobre el Valor Añadido no procederá en el caso de que no exista obligación de presentar la autoliquidación correspondiente al último periodo de liquidación del ejercicio.

4. Los sujetos pasivos excluidos de la obligación de presentar la Declaración-resumen anual del Impuesto sobre el Valor Añadido deberán cumplimentar el apartado específico reservado a los mismos, requerido a estos efectos en el modelo de autoliquidación del Impuesto correspondiente al último periodo de liquidación del año, en relación, con la información sobre el tipo de actividades económicas a las que se refiere su declaración, en su caso, sobre el porcentaje de prorrata aplicable, sectores diferenciados y porcentajes de tributación a varias Administraciones, así como del detalle del volumen total de operaciones realizadas en el ejercicio.

La presentación del modelo 390 se regirá por lo dispuesto en la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

(Suprimido)

(Suprimido)

(Suprimido)

(Suprimido)

(Suprimido)

La declaración-resumen anual del Impuesto sobre el Valor Añadido deberá presentarse en los treinta primeros días naturales del mes de enero siguiente al año al que se refiere la declaración, sin perjuicio, de lo establecido en el apartado 4 del artículo 4 de esta Orden.

Quedan derogadas las siguientes disposiciones:

1. La Orden de 26 de noviembre de 1999 por la que se aprueban los modelos 390 y 392 de declaración-resumen anual del Impuesto sobre el Valor Añadido en euros.

2. La Orden de 19 de noviembre de 2001 por la que se aprueba el modelo 390 de declaración-resumen anual del Impuesto sobre el Valor Añadido en euros.

3. En lo relativo al modelo 392, se derogan los artículos Cuarto, Quinto y Sexto de la Orden EHA/3061/2005, de 3 de octubre, por la que se establecen las condiciones y el procedimiento para la presentación telemática por Internet de las declaraciones correspondientes al modelo 038 y el procedimiento para la presentación telemática por teleproceso de las declaraciones correspondientes al modelo 180, se regula el lugar, plazo y forma de presentación de la declaración-resumen anual correspondiente al modelo 392 y se modifican determinadas normas de presentación de los modelos de declaración 180, 193, 345, 347 y 349, y otras normas tributarias.

4. Los artículos 1 y 2 de la Orden EHA/3397/2006, de 26 de octubre, por la que se aprueban los modelos 390 y 392 de declaración resumen anual del Impuesto sobre el Valor Añadido y el modelo 430 de declaración del Impuesto sobre las Primas de Seguros.

5. El apartado 3 del artículo 4 de la Orden EHA/3435/2007, de 23 de noviembre, por la que aprueban los modelos de autoliquidación 117, 123, 124, 126, 128 y 300 y se establecen medidas para la promoción y ampliación de la presentación telemática de determinadas autoliquidaciones, resúmenes anuales y declaraciones informativas de carácter tributario, y lo dispuesto en relación con el modelo 390 en el apartado 5 del artículo 4 de la misma Orden.

Se modifica la denominación de las casillas B1, B2,B3, 631,632 y 633 del modelo 036 de declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores que figura en el anexo I de la Orden EHA/1274/2007, de 26 de abril, que pasarán a denominarse:

«B1 Persona jurídica o entidad residente en España».

«B2 Persona jurídica o entidad NO residente en España».

«B3 Código del país de constitución».

«631 Actividades art. 18.3 texto refundido Ley IRNR».

«632 Actividades art. 18.4 texto refundido Ley IRNR».

«633 Opción por el régimen general, en los términos del artículo 18.4 del texto refundido Ley IRNR».

La presente Orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado», y afectará por primera vez a las declaraciones ajustadas al modelo 390 referidas a la información correspondiente al ejercicio 2009.

Madrid, 5 de noviembre de 2009.–La Vicepresidenta Segunda del Gobierno y Ministra de Economía y Hacienda, Elena Salgado Méndez.

Este documento es de carácter informativo y no tiene valor jurídico.

Ayúdenos a mejorar: puede dirigir sus comentarios y sugerencias a nuestro Servicio de atención al ciudadano

Agencia Estatal Boletín Oficial del Estado

Avda. de Manoteras, 54 - 28050 Madrid